Raportul de piață din această săptămână conține informații despre:

STATUS LOCAL

Prețurile grâului românesc au cunoscut o pendulare continuă între 365 EUR/tonă și 385 EUR/tonă, încheind săptămâna la un nivel de 370 EUR/tonă în paritatea CPT Constanța. Diferențele au fost făcute de nivelurile EURONEXT, care au pendulat între factorii politici ce rezonează cu prețul mărfurilor, din cauza războiului din Ucraina. Avem aceeași diferență negativă pentru calitatea de furaj – minus 20 EUR/tonă din prețul indicat. Diferența este încă foarte mare, dacă ne uităm în balanța globală a grâului.

CAUZE ȘI EFECTE

Factorii combinați de vreme și politici au generat acest carusel de creșteri și scăderi pentru grâul românesc. Stabilizarea s-a produs la nivelul de 370 EUR/tonă, în urma licitației GASC, care a dat deja un avans României în sezonul 2022-2023. Astfel, România și-a adjudecat un volum de 240.000 tone la un preț de 442 USD/tonă în paritatea FOB Constanța. Transportul va fi efectuat de NNC (National Naval Company) din Egipt, prețul final la destinație ajungând la valoarea de 480 USD/tonă.

Conversia în moneda EUR la paritatea de 1,07 ne indică un preț de 413 EUR/tonă în FOB Constanța. De aici trebuie însă scăzute multe alte costuri, de fobbing, de participare la licitație, de finanțare (căci plata vă fi efectuată de către Statul Egiptean la 180 de zile pe baza unei scrisori de credit garantată de către guvern). De asemenea, trebuie scăzute diferențele de cantitate, așa numitul shrink, precum și marja de trading a exportatorului. Deci socotelile finale scad din prețul de 413 EUR/tonă în FOB Constanța destul de mulți euro. Valoarea finală în paritatea CPT nu poate depăși 385-387 EUR/tonă.

VEDERE PE TERMEN SCURT – PIAȚĂ ROMÂNIA

- Presiune de recoltă românească, asociată cu ofertele de grâu ucrainean ce se situează la nivelul de 296 EUR/tonă DAP frontiera nord România.

- Piața este în așteptarea parametrilor care vor decide recesiunea. Foarte curând, pe data de 14 iunie 2022, FED va anunța majorarea nivelului dobânzilor.

- Între vârful de 415 EUR/tonă și 370 EUR/tonă avem deja o diferență de 45 EUR/tonă în sens negativ. Fermele care au inițiat contract de consultanță individuala cu AGRI Column au avut ghidajul necesar înainte de scăderile văzute și au luat deciziile în timp util. [email protected] este adresa la care puteți solicita pachetul de servicii.

STATUS REGIONAL

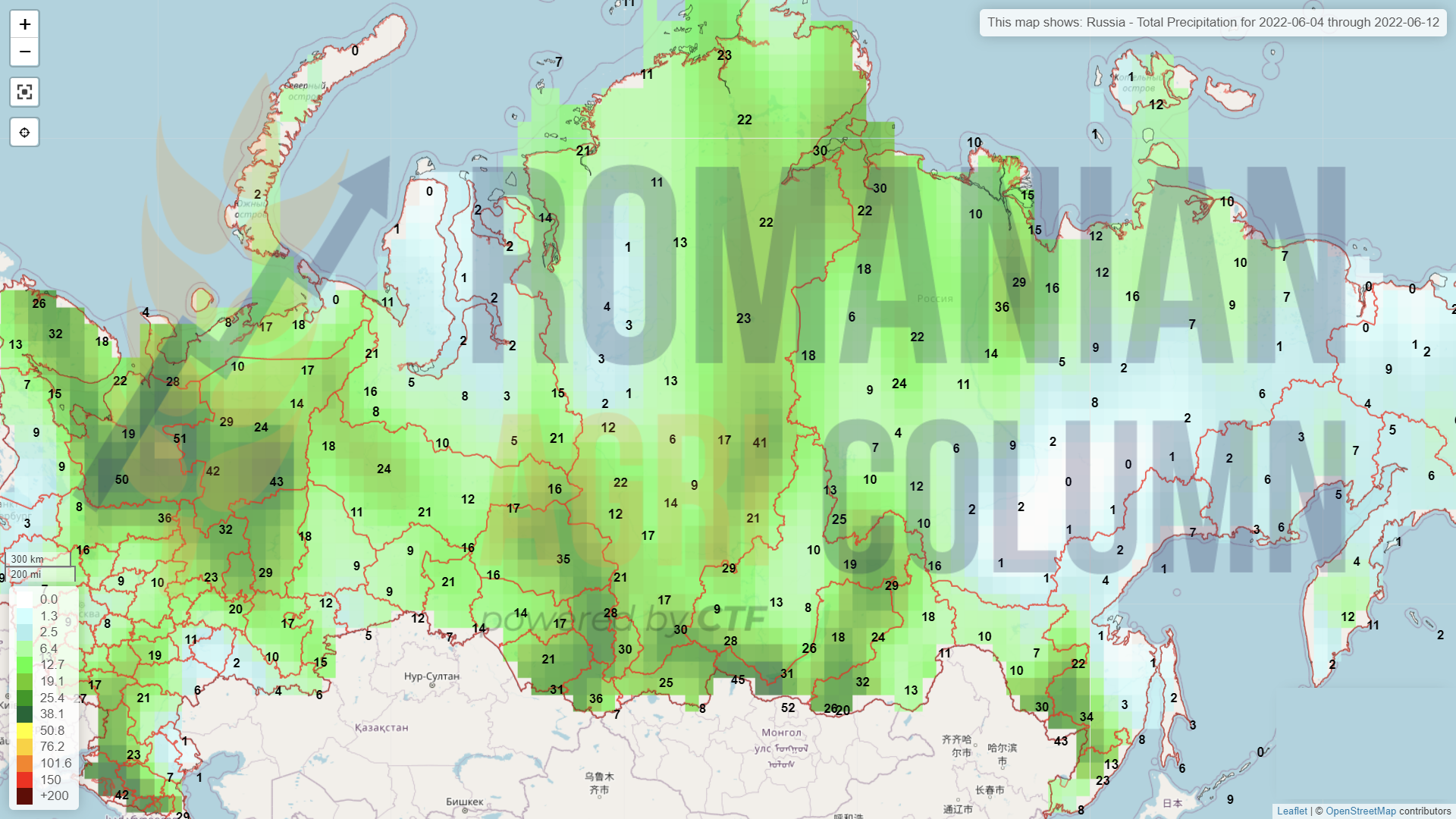

RUSIA crește nivelul de producție internă la 87,3 mil. tone și își ridică nivelul de export la valoarea de 42 mil. tone.

UCRAINA se află în același status ca săptămâna trecută, de 20 mil tone producție. Însă cifrele pe care le avem pentru sfârșitul lunii mai în materie de export sunt doar 42.000 tone de grâu. Acestea au reușit să traverseze frontierele și să fie expediate.

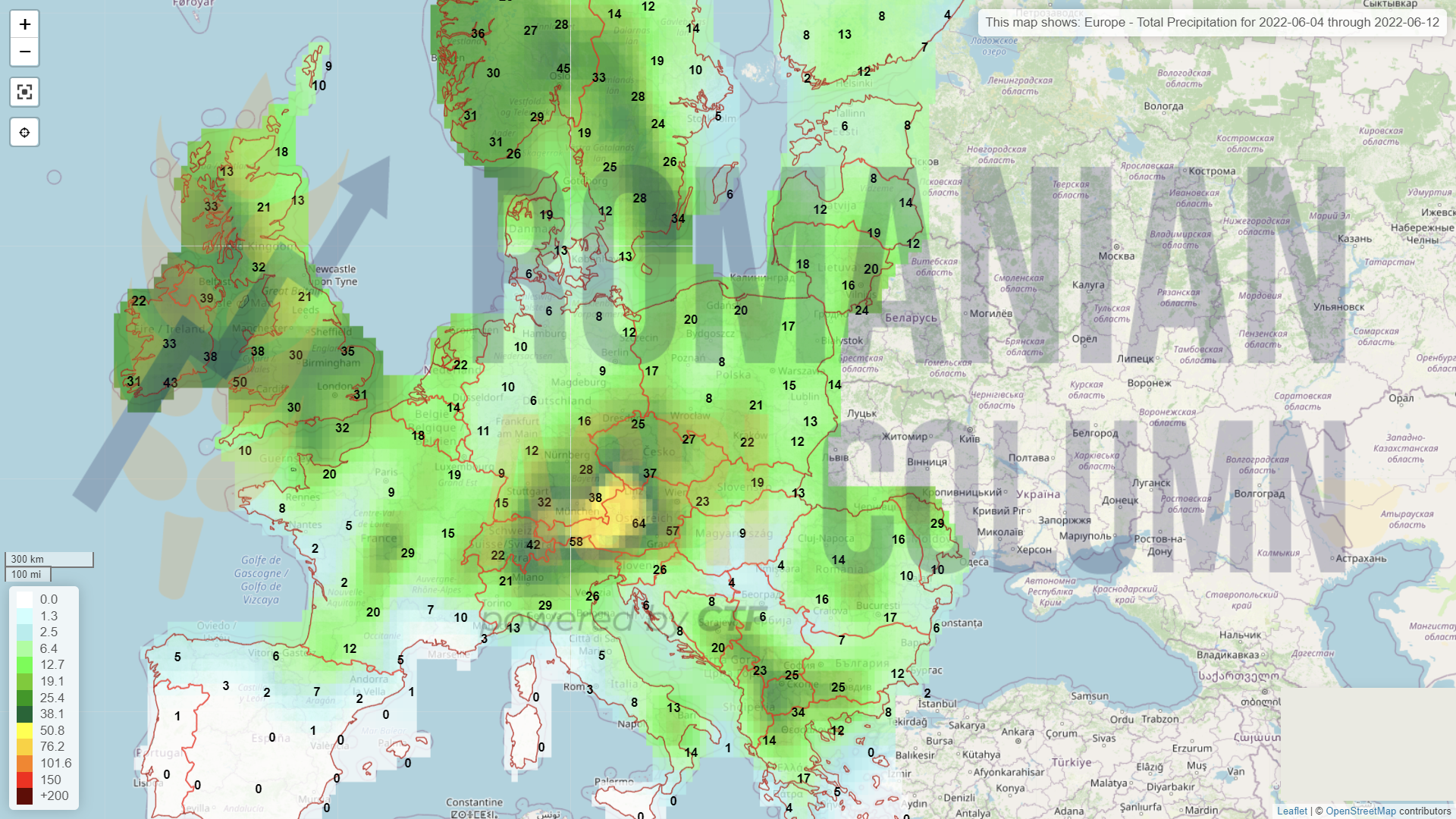

FRANȚA, în ciuda precipitațiilor recepționate, nu indică semne de revenire, însă mizează în continuare pe un nivel de 33,6 mil. tone. Până nu vom avea cifre complete, rămânem conservatori și indicăm în continuare 32 mil. tone de grâu comun.

CAUZE ȘI EFECTE

RUSIA joacă efectiv șah cu lumea întreagă. Se află cu două mutări în fața tuturor. Efectiv, piețele din Asia, Orient și parțial din Africa încep să fie controlate de Rusia. Și astfel avem o explicație clară și concisă despre cum a crescut nivelul recoltei rusești și al estimărilor de export.

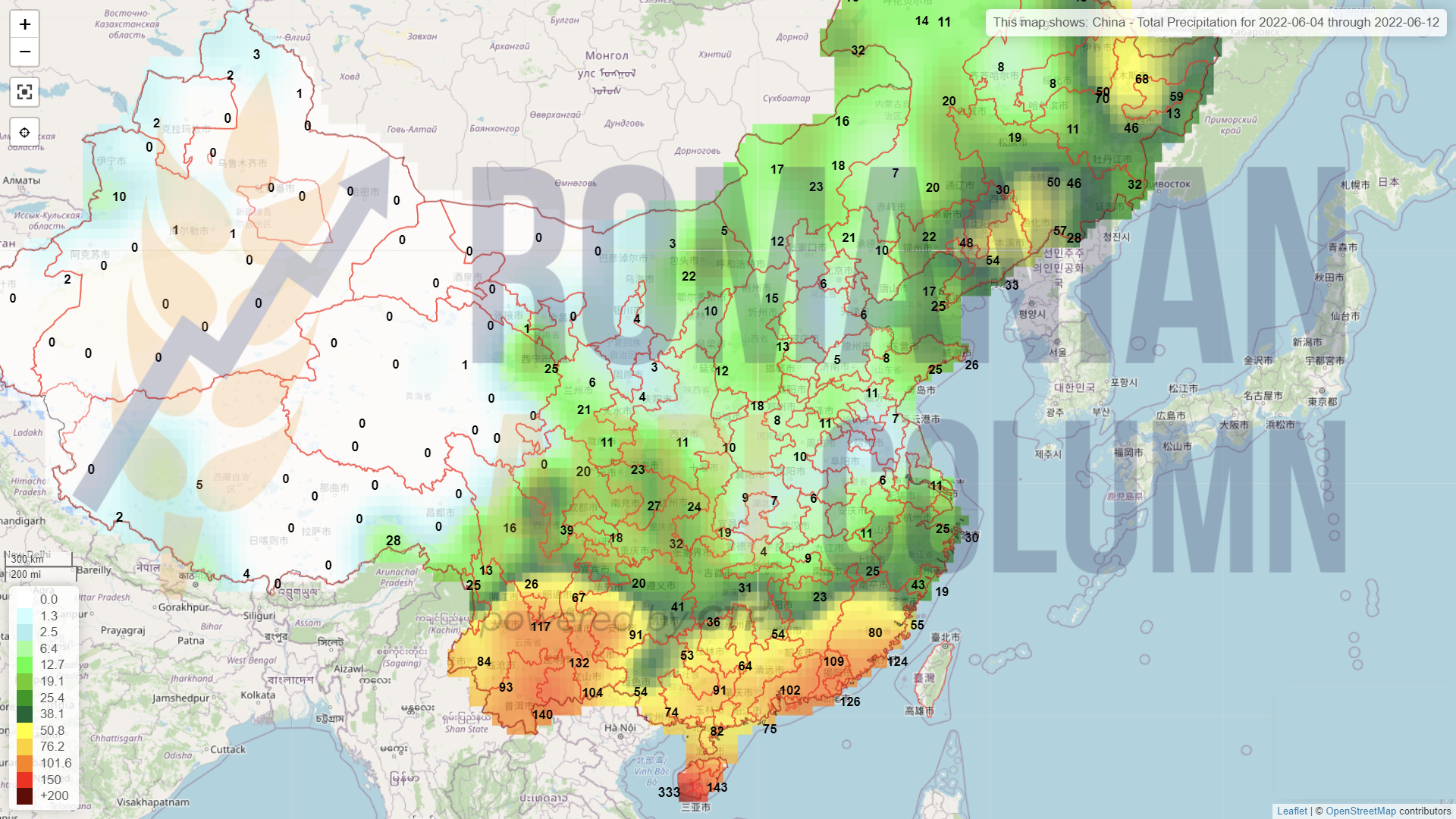

Totul a început cu Kazahstan, care a înregistrat firme cu acționariat rusesc și unități de transport sub identitate fiscală kazahă. Efectiv, a creat prima bandă de transport și apoi a semnat acorduri comerciale cu China și India pentru livrarea grâului. Atunci când India a cedat din punct de vedere al volumelor de marfă, arșița a scăzut recolta indiană cu 12 mil. tone. A fost un punct de suspensie. După ce a anunțat blocarea exporturilor, India a revenit și a transmis că va oferi grâu țărilor din jur, dar și Egiptului, circa 500.000 tone. În același timp, firmele de trading indiene au primit acceptul băncilor locale de a deschide acreditive pentru plata grâului rusesc. Iar o altă mutare este evidențiată de companiile de asigurări (exclus Londra) care vor acoperi riscul pentru navele ce vor intra în Marea Neagră și vor încarca la Novorossysk, Rusia.

Astfel, drumul a fost netezit, precum am prevăzut de circa două săptămâni și anume că India și Kazahstan devin plăcile turnante ale grâului rusesc. India va vinde din grâul propriu și va primi la schimb grâul rusesc. Mai mult decât atât, va aproviziona Bangladesh, precum și alte țări din jur. Iar Bangladesh importă anual 4 mil. tone de grâu.

Ca o ironie, ONU a cerut Indiei să suplinească cu grâu Uganda și Etiopia. Cu alte cuvinte, au transmis un mesaj clar: știm că primiți grâu rusesc, așa că aprovizionați din grâul vostru aceste țări, că voi îl veți înlocui.

Iranul va importa 5 mil. tone de cereale din Rusia via Marea Caspică și va plăti în componente auto. Știm, totodată, că Renault este o prezență în Iran, iar Rusia a preluat fabrica Renault de pe teritoriul său. Am putea spune că este o coincidență fericită: cererea se întâlnește cu oferta.

Pakistan a declarat că va importa 2 mil. tone de grâu din Rusia pentru a susține recolta locală scăzută din cauza arșiței, devenind o altă piață pe care Rusia o va controla, alături de cea a Indiei, Bangladesh, Iran, Syria, Egipt, precum și estul Africii. Dacă includem aici și China, care importă anual circa 10-12 mil. tone de grâu, avem tabloul complet: Asia de Sud, China și estul Africii.

Mai mult ultimele dezvoltări indică că țările africane cer grâul rusesc și vorbim doar de un singur exemplu, Zimbabwe, una dintre cele 24 de țări care nu au susținut excluderea Rusiei din Consiliul pentru Drepturile Omului din cadrul ONU.

Revenind un pic mai aproape la nivel de Orient, grâul ucrainean furat de Rusia este descărcat în Syria și apoi distribuit. Aceleași acuzații le primește și Turcia din partea Ucrainei, cum că ar achiziționa grâu furat de Rusia din Ucraina.

Rusia se folosește cu o abilitate de prădător de slăbiciunea Vestului și luăm drept exemplu sancțiunile evitate (sistemul de plăți SWIFT este evitat prin plata în barter, Rupii și Yuani). Ce nu înțelege Vestul este că lumea, în primul rând, trebuie hrănită și nu contează de către cine și cum și, în al doilea rând, nu este compusă doar din Occident. Când se instalează foamea nu stai să alegi, dar cu stomacul plin (așa cum ne putem raporta la Occident și ONU), îți poți păstra principiile. Cu toate acestea, ONU știe că va fi grâu rusesc în Estul Africii și totuși, face compromisuri.

Prădătorul este în plină acțiune de modelare a lumii, își va ocupa pozițiile de forță în Asia și Orient și va crea două lumi. Este exact cum am estimat că va fi în data de 25 februarie, într-un articol din Ziarul Financiar, și anume că Rusia va controla piața grâului și a uleiului de floarea-soarelui. Și nu va ceda un pas, pentru că știe că lumea trebuie să fie hrănită, lumea trebuie să fie ținută calmă prin hrană.

Pe data de 8 iunie 2022 va avea loc o încercare de mediere și de creare a unui coridor de extracție a mărfurilor ucrainene prin portul Odessa. Întâlnirea va fi moderată de Președintele Turciei, Erdogan, și daca va genera rezultate, va fi întărită de o rezoluție ONU. În principiu, părțile s-au pus de acord. Rusia, aparent, a generat concesii dar a obținut ceva și credem că ce a obținut Rusia este capacitatea de a transporta cu nave mari Panamax, către destinații. Cu alte cuvinte, asigurările vor genera flexibilitate și onorabilitate armatorilor ce își vor trimite navele la încărcare la Novorossysk, Taman sau Tuapse în Marea Azov. Însă dacă acest lucru se va întâmpla, va genera presiune pe prețul grâului. Un flux de marfă care intră în piață înseamnă o acoperire a cererii și, implicit, o relaxare a prețurilor. Cu toate acestea, estimăm că Rusia nu va lăsa prea mult acest coridor deschis, ba chiar se va folosi de deminarea din zona portului Odessa spre a încerca un deșanț de trupe direct în port, spre a ocupa un cap de pod și a face joncțiunea cu trupele sale din sud-est.

Harta pe care o inserăm indică mult mai mult decât cuvintele o pot face prezenta rusească și ocuparea ieșirilor la Marea Neagră, asociată cu prezența în zonele principale de origine a grâului ucrainean.

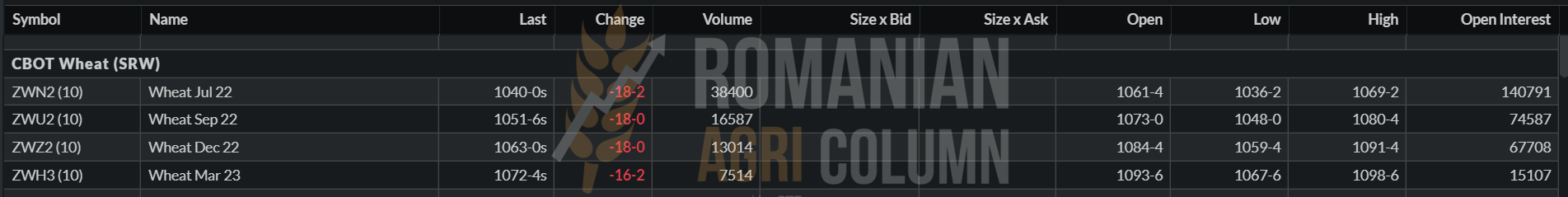

EURONEXT cedează în fiecare zi teren. Asocierea cu posibila inițiere a unui coridor de export prin Odessa slăbește tensiunea și, astfel, grâul scade.

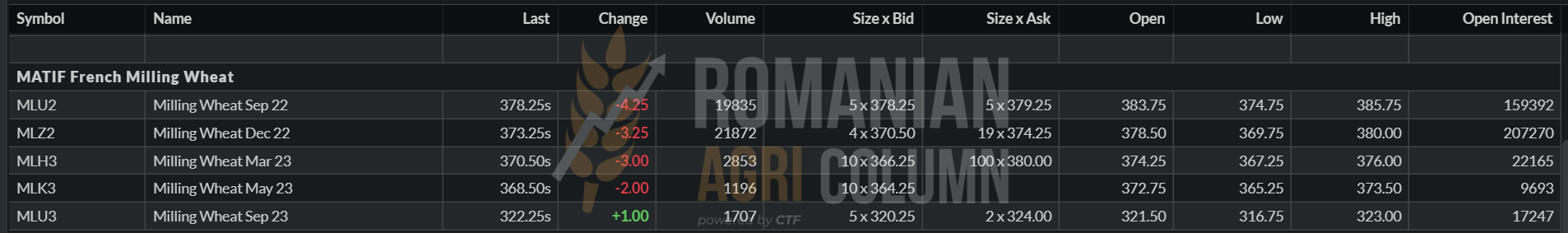

EURONEXT MLU22 SEP22 – 378,25 EUR (-4,25 EUR) la închiderea din 3 iunie 2022

GRAFIC TREND GRÂU EURONEXT – MLU22 SEP22

STATUS GLOBAL

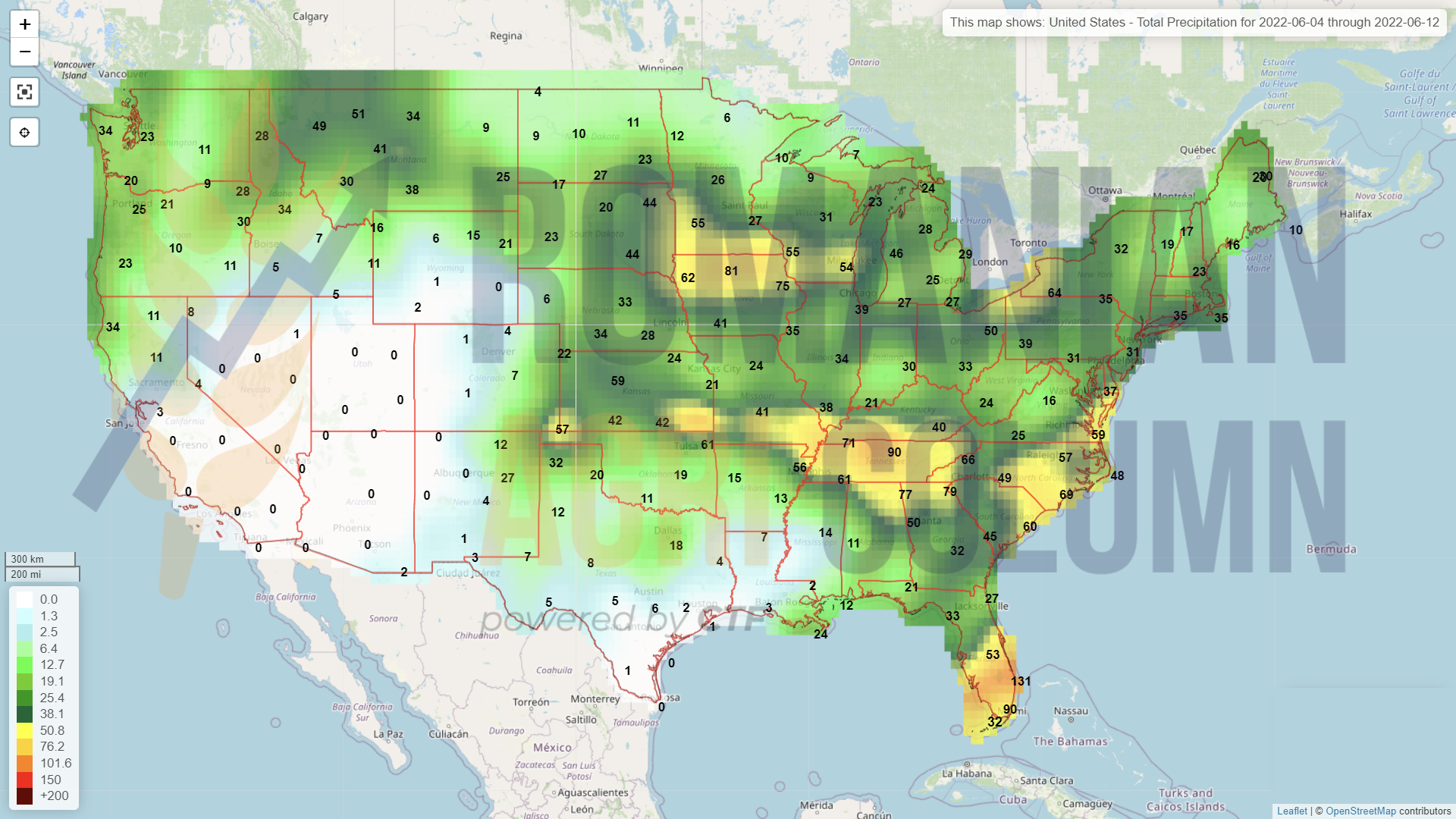

SUA se afla în același status, chiar dacă au început recoltarea grâului de iarnă. Texas și Kansas rămân statele americane cu cele mai mari probleme. Surse locale indică chiar o rată de părăsire a câmpurilor de grâu de 60% în Texas și circa 8% în Kansas. Părăsire înseamnă abandon și nerecoltare. Din păcate, toate semnalele noastre din decembrie 2021 și până astăzi s-au dovedit corecte și ne menținem estimarea de doar 44 mil. tone de recoltă a grâului american iarnă + primăvară, față de 47 mil. tone, conform datelor USDA din 12 mai 2022.

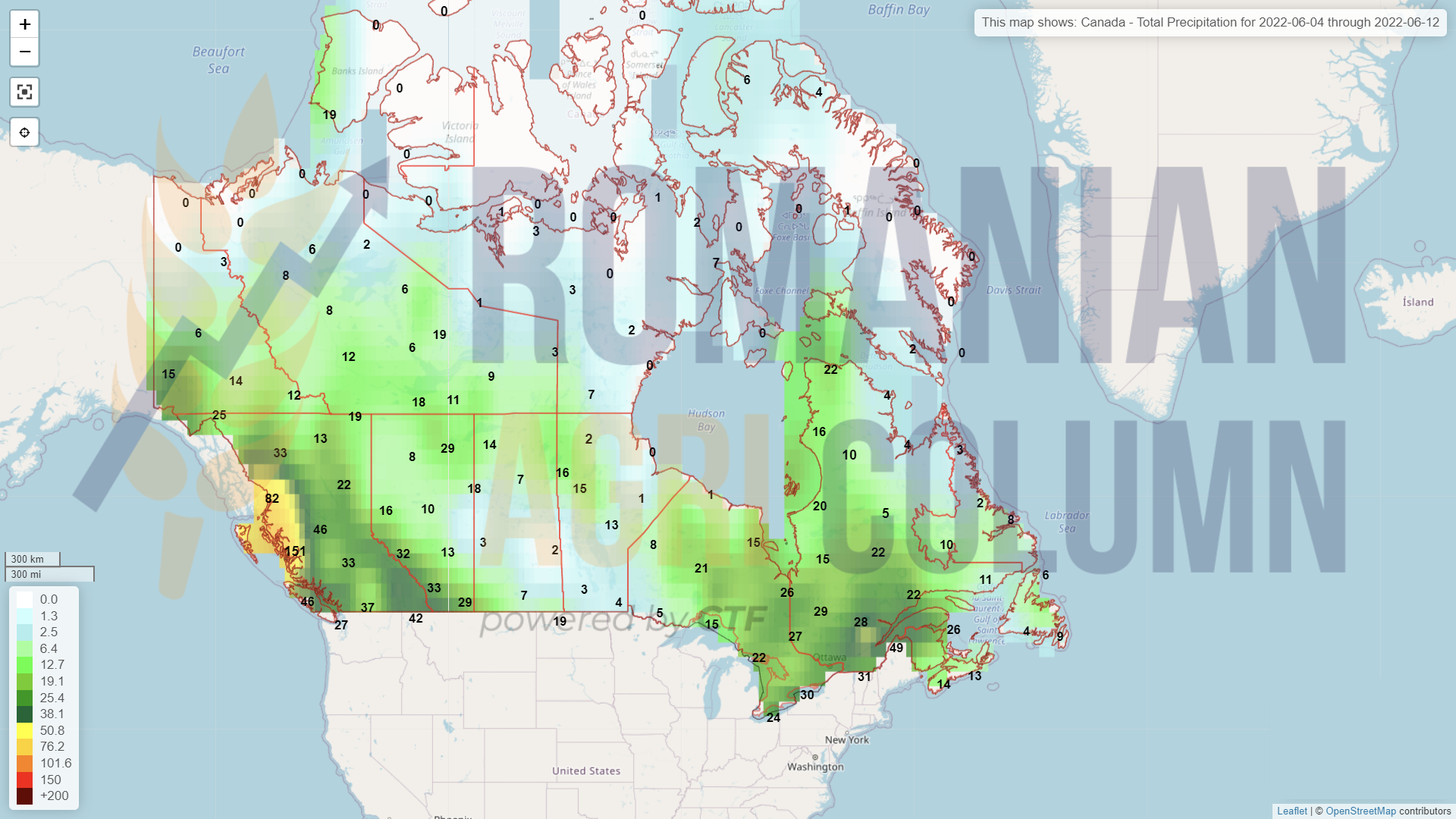

CANADA indică un plus de 3 mil. tone față de estimările precedente. Indicațiile recoltei canadiene sunt la nivelul de 33 mil. tone, față de 30 mil. Precipitațiile din preeriile canadiene au fost de bun augur pentru grâul canadian.

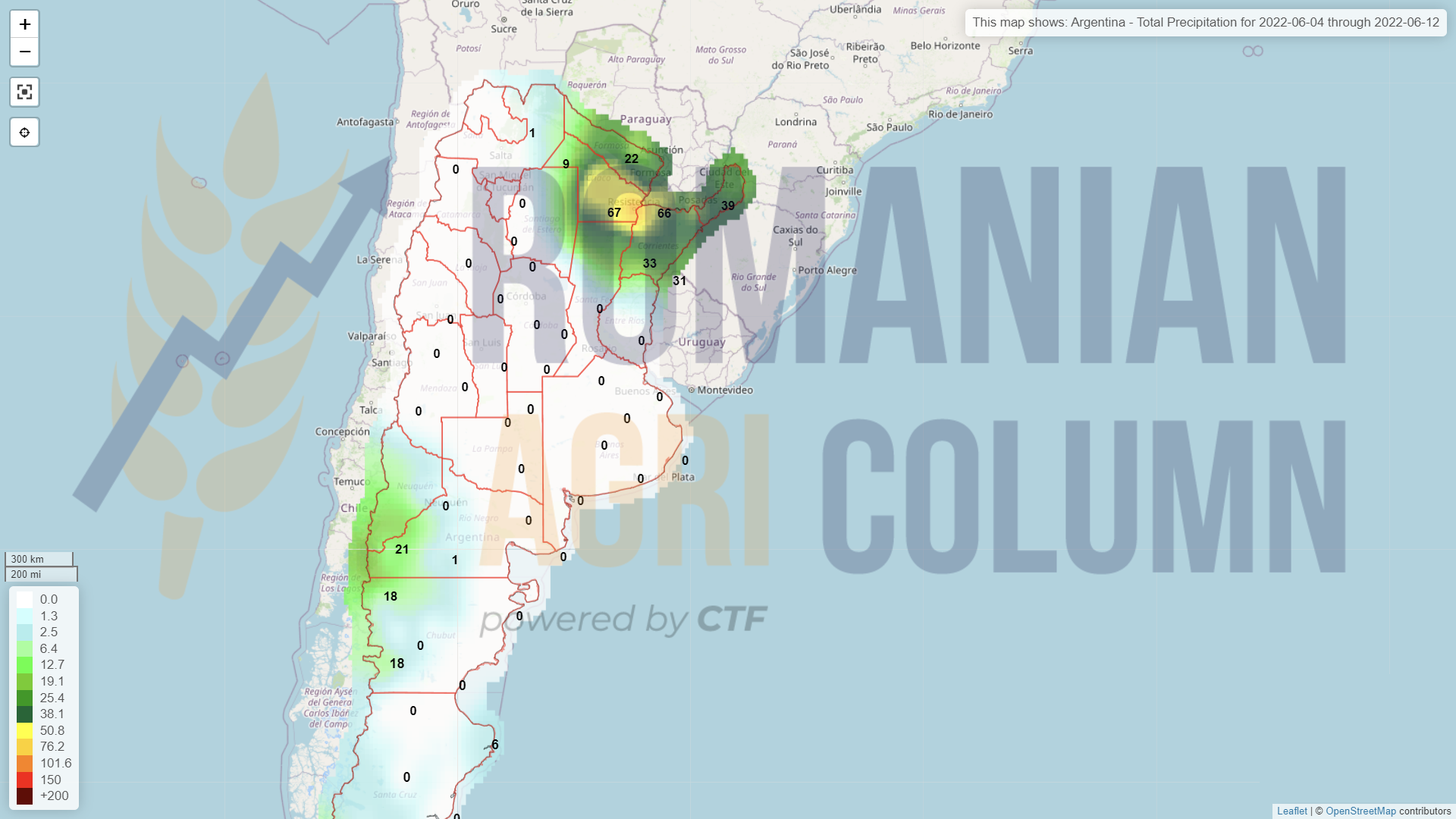

ARGENTINA, după cum enunțam cu multe numere în urmă, reduce suprafața de grâu la doar 6,5 mil. hectare, însă față de prognoza inițială de 19,5 mil. tone, își ridică previziunile cu 1 mil. tone.

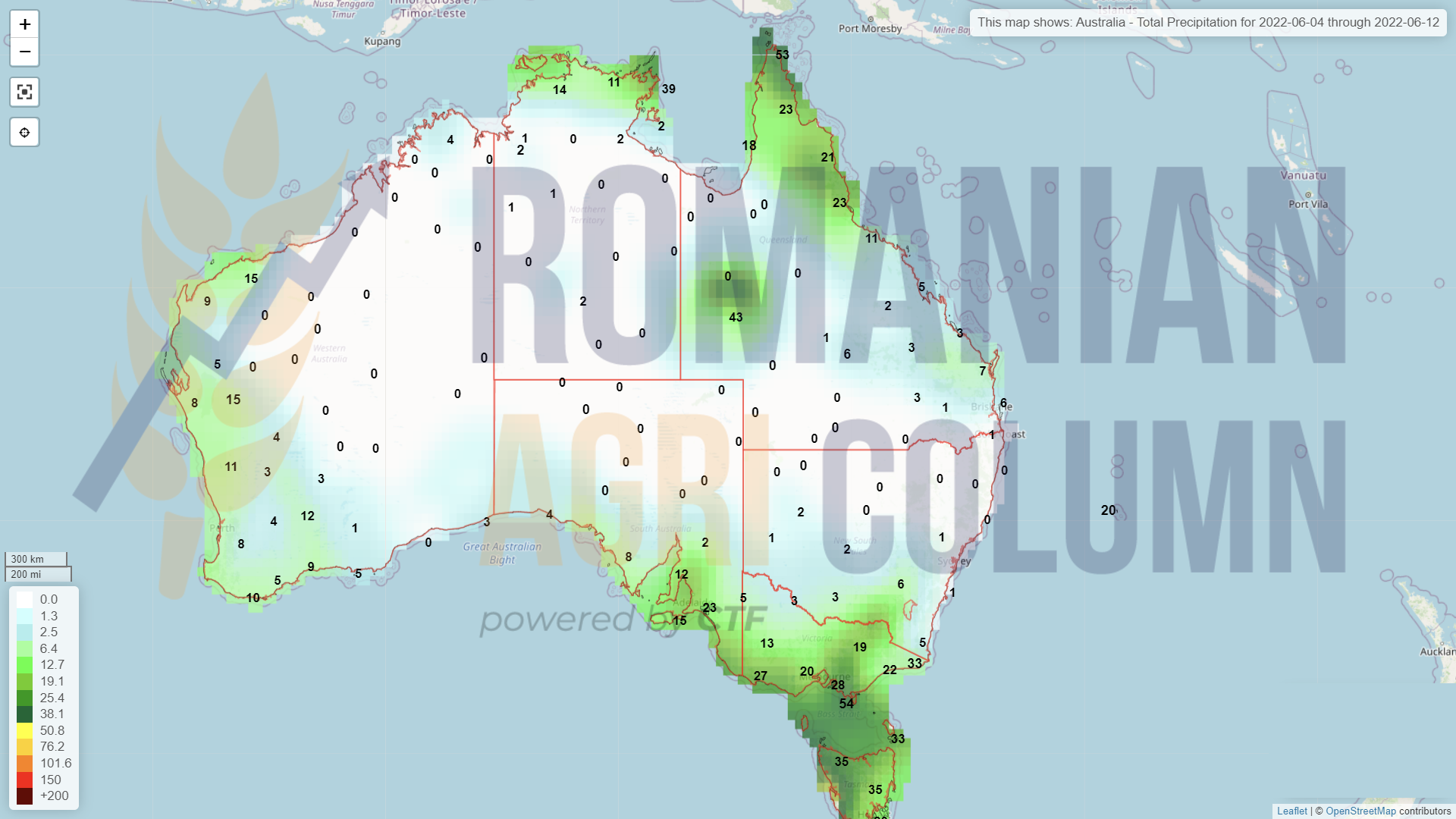

AUSTRALIA își ridică, de asemenea, prognoza de recoltă cu 2 mil. tone, de la 30 mil. la 32 mil. tone, ceea ce indică o compensare, chiar dacă parțială, față de uriașa recoltă de anul trecut de 36 mil. tone.

CAUZE ȘI EFECTE

Aici vom diseca în tot ansamblul grâul la nivel global și începem cu tendința unor state asiatice de a intra direct în comportamentul de hand-to-mouth (adică să cumpere doar ce consumă, nicidecum în stock piling, adică acumulare din motive de necesitate generate și de o presiune de recoltă care va coborî prețurile, în mod firesc). Vietnam este un exemplu de acest fel și vedem cum au ieșit dintr-un contract de achiziție de grâu australian, prin procedura de wash-out. Acest exemplu denotă atingerea unui prag de suportabilitate în care procesatorii locali nu mai pot genera vânzări în piețele interne și preferă să ruleze afacerile la 50% din potențial, în așteptarea unor relaxări ale prețurilor.

În tot acest context, aducem în prim plan cei trei factori care au scăzut și, dacă se întrunesc la un final care va fi consemnat în 10 zile de acum înainte, vor coborî și mai mult prețurile grâului la nivel global:

- Întâlnirea de mediere sub patronajul Turciei. Dacă vor ajunge la un acord parțial, un flux important de marfă va migra în piață și vom avea în mod natural o scădere a prețurilor. Ce trebuie să mai înțelegem de aici este faptul că Turcia începe să își consolideze și să își contureze o poziție dominantă în comerțul din Bazinul Mării Negre. Dardanele și Bosfor sunt efectiv porțile spre lume dinspre bazin și Turcia poate juca foarte inteligent această carte, devenind un factor de stabilizare și predictibilitate zonală.

- Raportul USDA din 10 iunie. Acesta va genera schimbări în planul volumelor de cultură la nivel global și ar putea fi al doilea factor de degradare a prețului grâului.

- Federal Reserve, care va comunica în 14 iunie noua rată a dobânzilor. Toate indicațiile conduc către o creștere a nivelului dobânzilor de politică monetară cu 0,5%. În acest moment, SUA trăiește cel mai mare nivel inflaționist de 40 de ani încoace, iar Europa de 20 de ani.

Dacă acest lucru se va întâmpla și va fi dublat de o a doua corecție în luna iulie, căci aparențele așa indică, vom vedea efectiv prețurile mărfurilor fumegând, cu corecții de 80-100 EUR/tonă, cel puțin, din simplul motiv că bursele vor fi efectiv devastate. Toată goana sălbatică după profit generată de tipărirea inconștientă, am putea spune, a banilor spre a susține efectele pandemiei va lua sfârșit. Garanțiile cerute pentru pozițiile de pe burse nu vor mai putea fi susținute și astfel mulți dintre actorii speculativi vor fi forțați să iasă.

Sălbăticia fondurilor de investiții care au avut că scop doar generarea de profit pe baza mâncării la nivel global va fi stopată. Lumea nu mai poate suporta acest nivel, este pur și simplu fără sens. O tonă de grâu arată identic și dacă costă 180 EUR, și dacă are valoarea de 400 EUR, iar lumea trebuie hrănită, nicidecum spoliată de rezerve financiare.

Și da, o spunem și o susținem, Fondurile de investiții au scumpit materia primă (mărfurile agricole), energia și, implicit, costurile asociate pe lanț până în farfuria noastră. Pentru ce? Pentru goana nebună de a face marjă din banii tipăriți de FED și Băncile Centrale în timpul pandemiei COVID-19.

URMĂTOARELE 10 ZILE VOR FI DECISIVE DECI PENTRU PREȚURILE MĂRFURILOR. RECESIUNEA SE APROPIE CU PĂȘI REPEZI, IAR FERMIERII TREBUIE SĂ PĂSTREZE CAPITALIZAREA OBȚINUTĂ PRIN PREȚURILE FOARTE RIDICATE DIN ULTIMA VREME. VA FI FOLOSITOARE PENTRU INVESTIȚIILE VIITOARE, CARE VOR ADUCE, LA RÂNDUL LOR, CAPITAL.

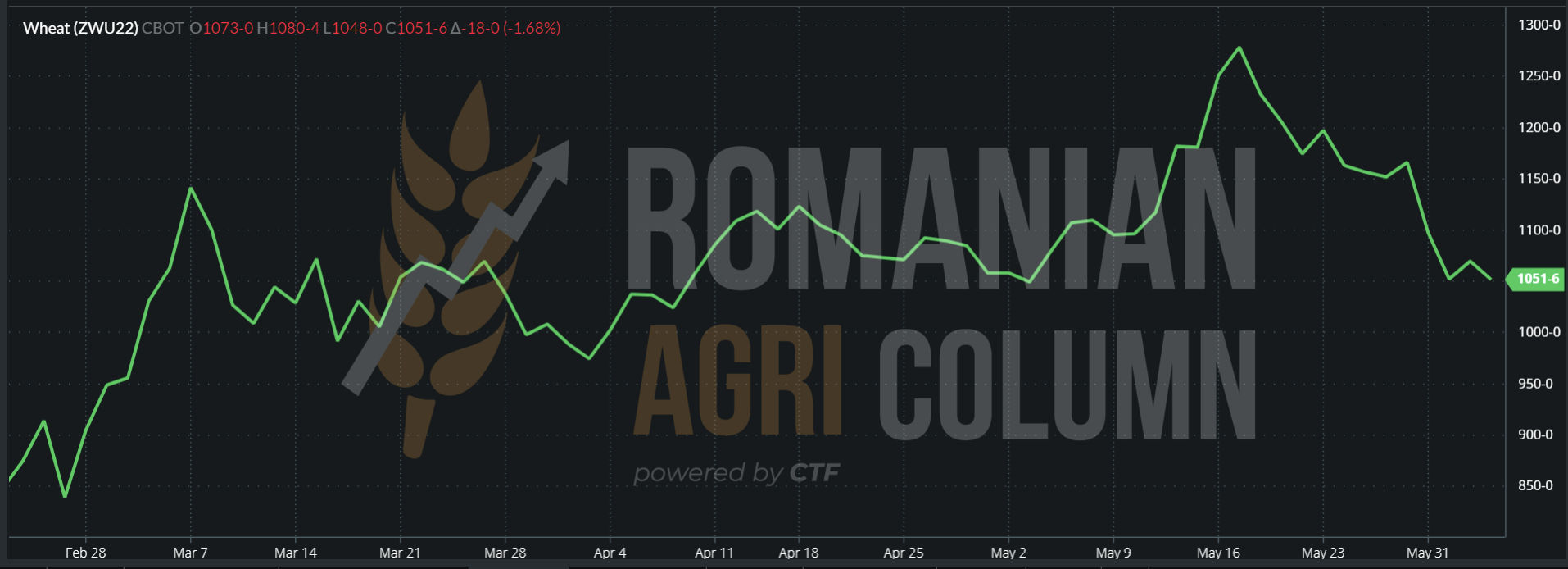

CBOT este în total acord cu ceea ce se întâmplă acum în piața globală. Vedem scăderi succesive în zilele de tranzacționare. Fondurile simt recesiunea și lichidează poziții zilnic.

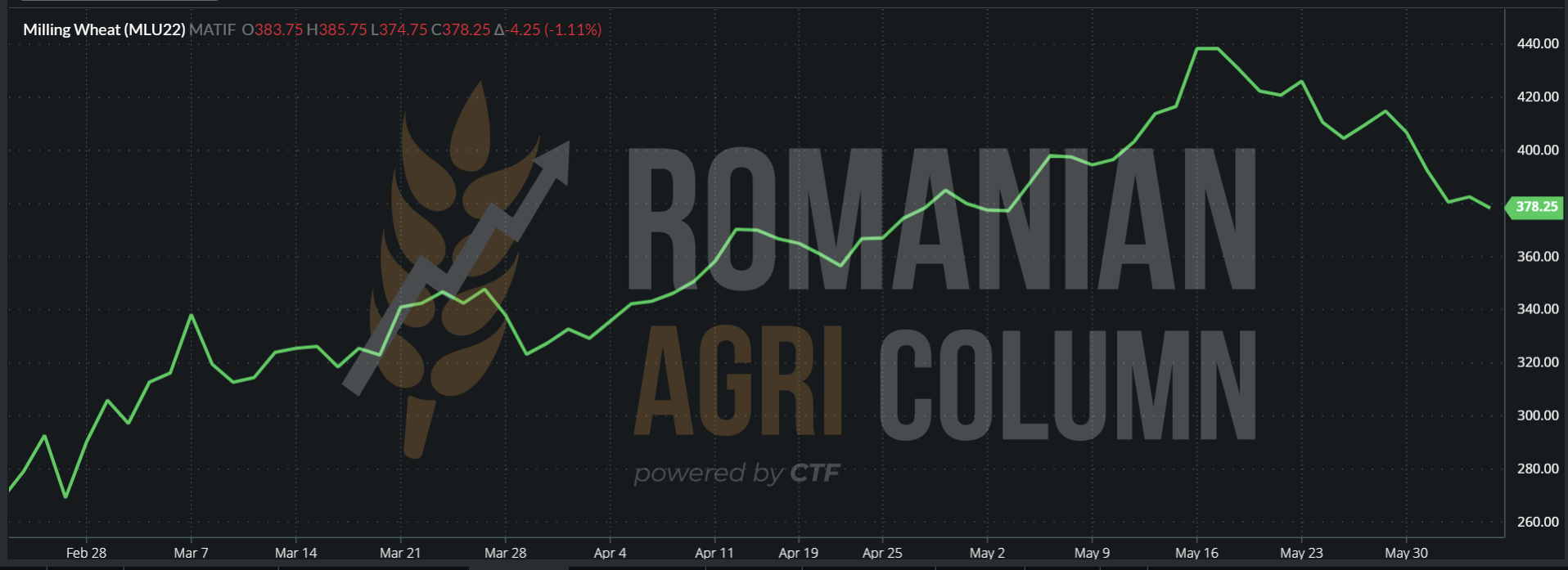

CBOT ZWU22 SEP22 – 1.051 c/bu = 386,18 USD

GRAFIC TREND GRÂU CBOT – ZWU22 SEP22

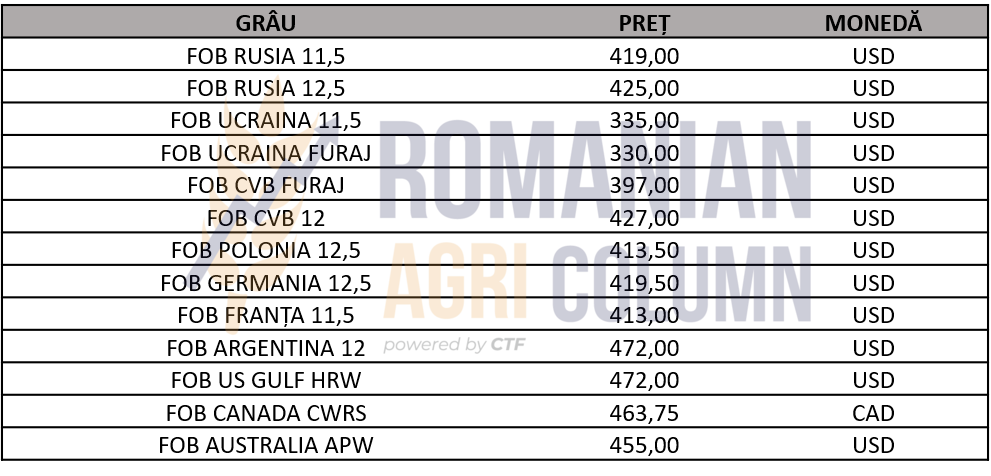

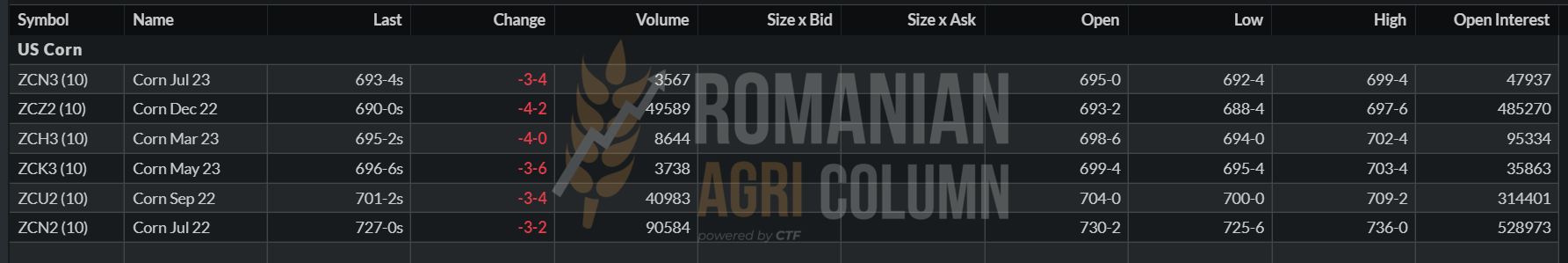

INDICAȚII PREȚ DIVERSE ORIGINI

STATUS LOCAL

Indicațiile de preț ale orzului furajer au suferit contracții, în mod identic afectate în aceeași măsură de factorii regionali și globali enunțați mai sus. Orzul a revenit la nivelul de 342-345 EUR/tonă în paritatea CPT Constanța în apropierea recoltării. Căci da, mai sunt doar câteva zile până când combinele vor intra în lanuri pentru first cuts, cum se definește a recolta laturile parcelei și a determina condițiile de calitate, în speță, masa hectolitrică, pentru orzul furajer.

Baza este 62 kg/hl (TW Test Weight) iar minim este setat la 58 kg/hl cu penalizare 1:1, în media contractuală dintre baza și minim.

CAUZE ȘI EFECTE

Orzul furajer are, în principiu, drum liber din punct de vedere logistic. Disponibilitatea mijloacelor de transport auto nu ar trebui să fie o problemă.

Condiția calitativă ar putea genera schimbări în comportamentul prețului. Însă până la first cuts, estimăm că orzul furajer românesc îndeplinește condițiile de bază, în special cele de masă hectolitrică (Test Weight TW).

STATUS REGIONAL

FRANȚA resimte o degradare a recoltei de orz. Ploile au sosit prea târziu, însă din acest moment înainte vom intra în recoltare, deci așteptăm întâi România să dea tonul, iar apoi vom urmări evoluția recoltei franțuzești de orz.

Nivelul de preț al orzului furajer în Rouen cu livrare iulie a fost setat vineri, 3 iunie, la 342 EUR/tonă, deci s-a acordat 100% cu indicația CPT Constanța.

CAUZE ȘI EFECTE

Potențialele probleme la orzul de furaj vor surveni în cascadă. ca și pentru celelalte mărfuri, în cazul în care 8 și 14 iunie se confirmă ce am anunțat la capitolul grâu. Și astfel, orzul nu va face excepție.

STATUS LOCAL

Prețurile porumbului au urmat aceeași traiectorie descendentă ca a grâului și vedem indicații de maxim 307 EUR/tonă pentru recolta veche de porumb și de maxim 302-303 EUR/tonă pentru recolta nouă în paritatea CPT Constanța.

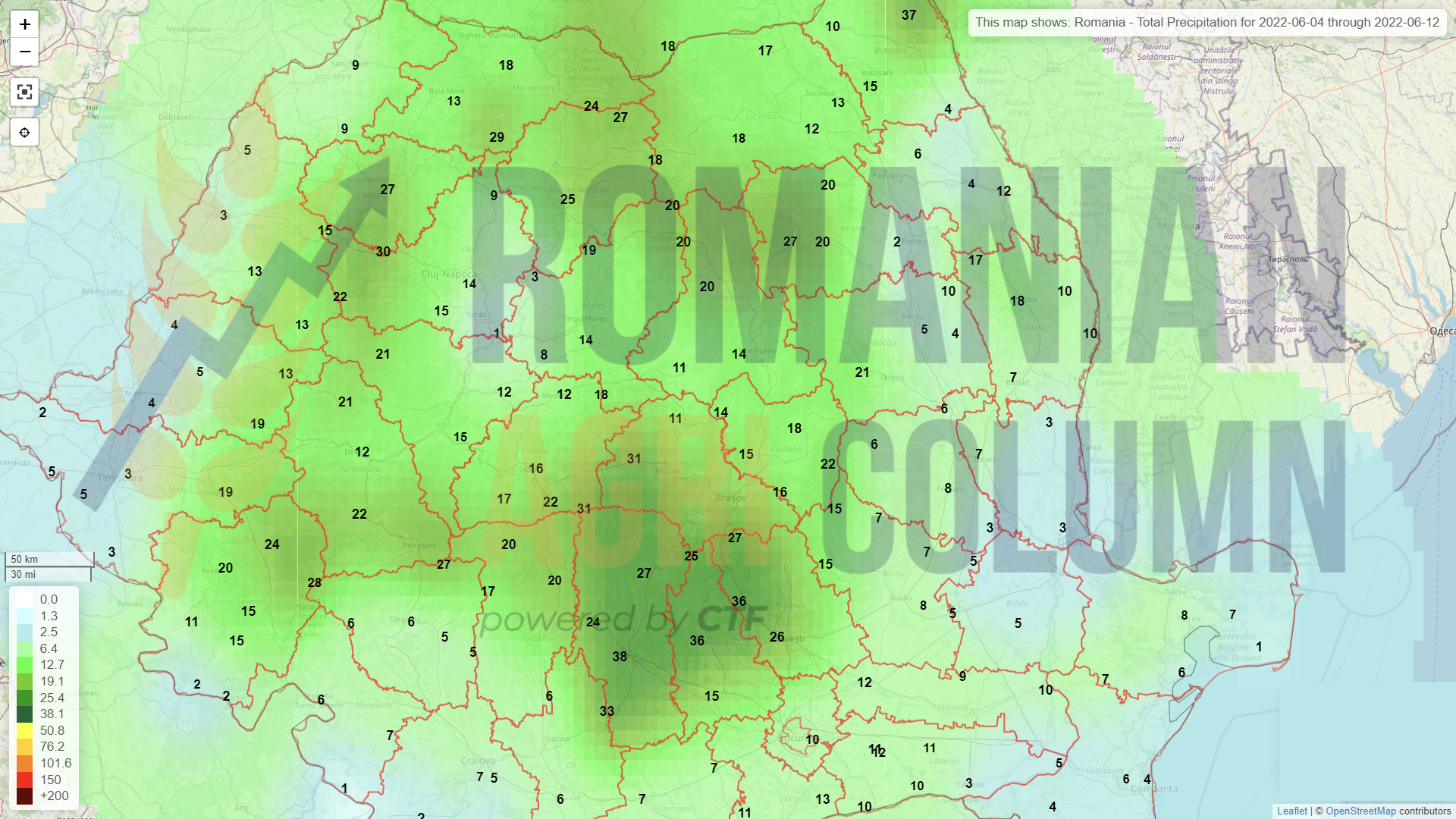

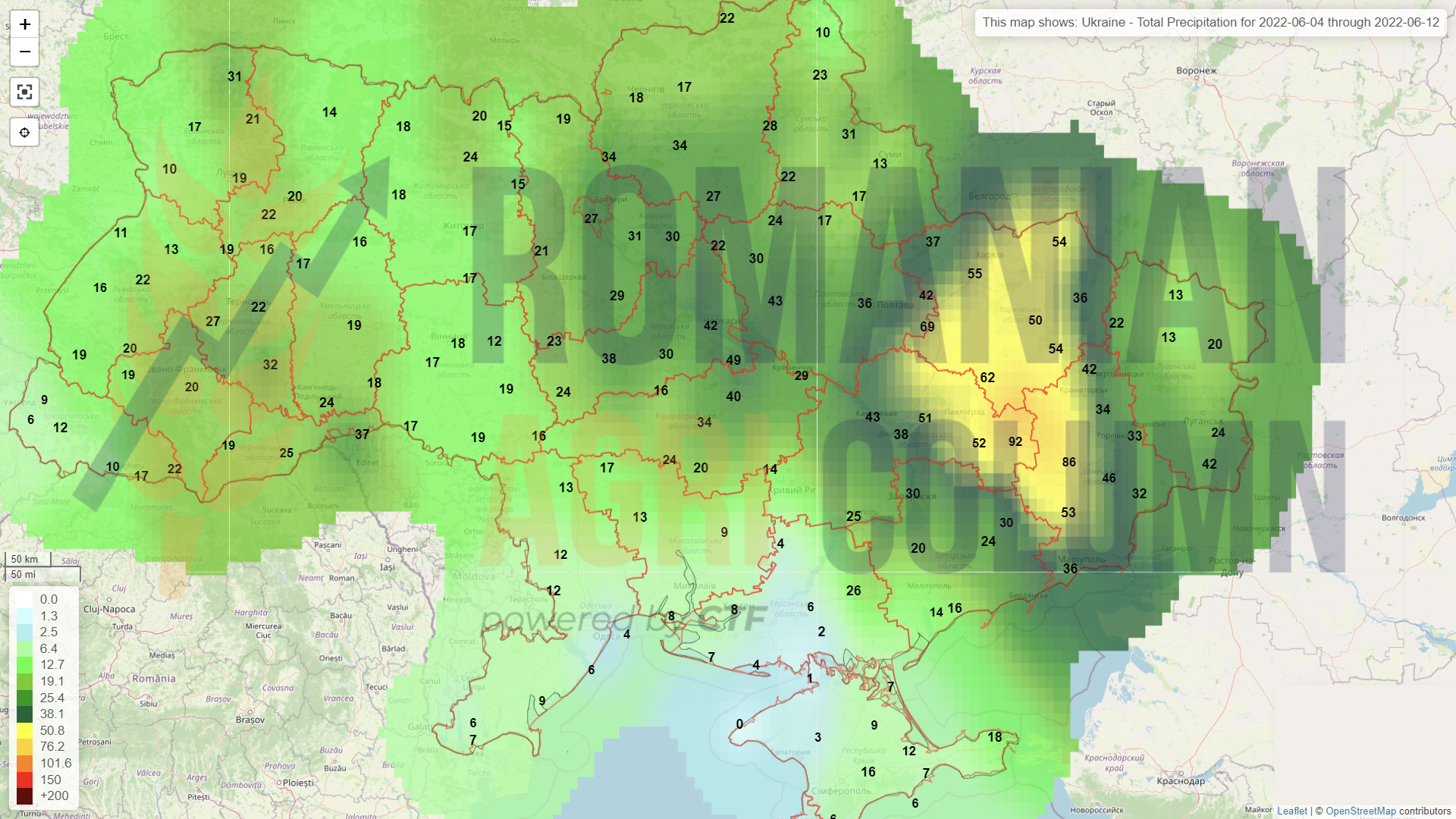

Forma porumbului în România este una satisfăcătoare până în acest moment. Însă nivelul recoltei depinde de volumul de precipitații din următoarele 20 de zile. Ce se vede în acest moment nu este îmbucurător, însă prognozele de vreme, după cum bine știm, se pot schimba.

CAUZE ȘI EFECTE

Tracțiunea negativă exercitată de grâu se reversează și asupra porumbului, însă, deocamdată, la nivel redus, din cauza volatilității create de vreme la nivel național și regional. Dacă, totuși, vremea va conta în sensul precipitațiilor și implicit prognozele de recoltă se vor conjuga, vom putea vedea depreciere.

De asemenea, să nu uităm fluxul ucrainean de marfă, care este oferit la prețuri discountate la frontiera României, ca și în portul Constanța, asta în ciuda aglomerației teribile din punct de vedere logistic, create la Sulina, Reni, Dornești și Halmeu. Porumbul ucrainean se tranzacționează în aceste zile la nivelul de 240 EUR/tonă în paritatea DAP Reni.

STATUS REGIONAL

UNIUNEA EUROPEANĂ se menține la același nivel ca în raportul trecut. Nu avem nicio schimbare în materie de prognoze de volum, adică rămânem la un potențial de 67-68 mil. tone.

UCRAINA este pe punctul de a închide sezonul de însămânțare la porumb și toate datele conduc către un nivel de 22-23 mil. tone de porumb ca nivel de recoltă. Însă avem și un rest de recoltă din sezonul trecut ne-exportat, de circa 5 mil. tone, lucru care ar conduce către un nivel total de 27 mil. tone.

RUSIA va genera 14,5 mil. tone, cu un estimat de export de maxim 5 mil. tone, dar în planul general acordat exporturilor, Rusia nu este un exponent important.

CAUZE ȘI EFECTE

În acest moment, vedem o migrare a Chinei către porumbul brazilian, precum spuneam și în numărul trecut. Însă cererea rămâne constantă în portul Constanța, factorul principal rămânând indicația de preț care, chiar dacă a scăzut, generează lichiditate în sensul volumelor tranzacționate. Ne aflăm în iunie și hambarele trebuie golite spre a face loc recoltelor noi.

Asocierea la nivel global cu volumele prognozate de porumb ar putea implica o tracțiune mai bună prețului, însă în acest moment, pe continentul european, discutăm numai despre prognoze care vor confirmate doar cu ajutorul precipitațiilor.

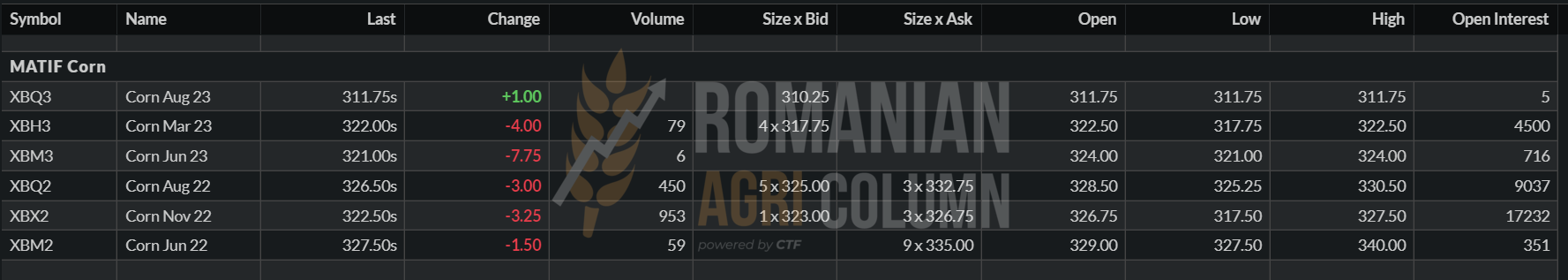

EURONEXT indică scădere la nivelul NOV22, adică recolta nouă. Să ne amintim că am plecat de la un vârf de 379 EUR și avem astăzi indicație de 322 EUR, deci 57 de euro diferență negativă.

EURONEXT PORUMB XBX22 NOV22 – 322,5 EUR (-3,25 EUR) la închiderea din 3 iunie 2022

GRAFIC TREND EURONEXT PORUMB – XBX22 NOV22

STATUS GLOBAL

SUA vă închide fereastra de însămânțare porumb în jurul datei de 10 iunie și estimările indică întârzieri doar în Dakota de Nord. Toate prognozele conduc spre 367 mil. tone producție, aceasta primind suport în ultima vreme, datorită precipitațiilor ce cad în Corn Belt-ul american.

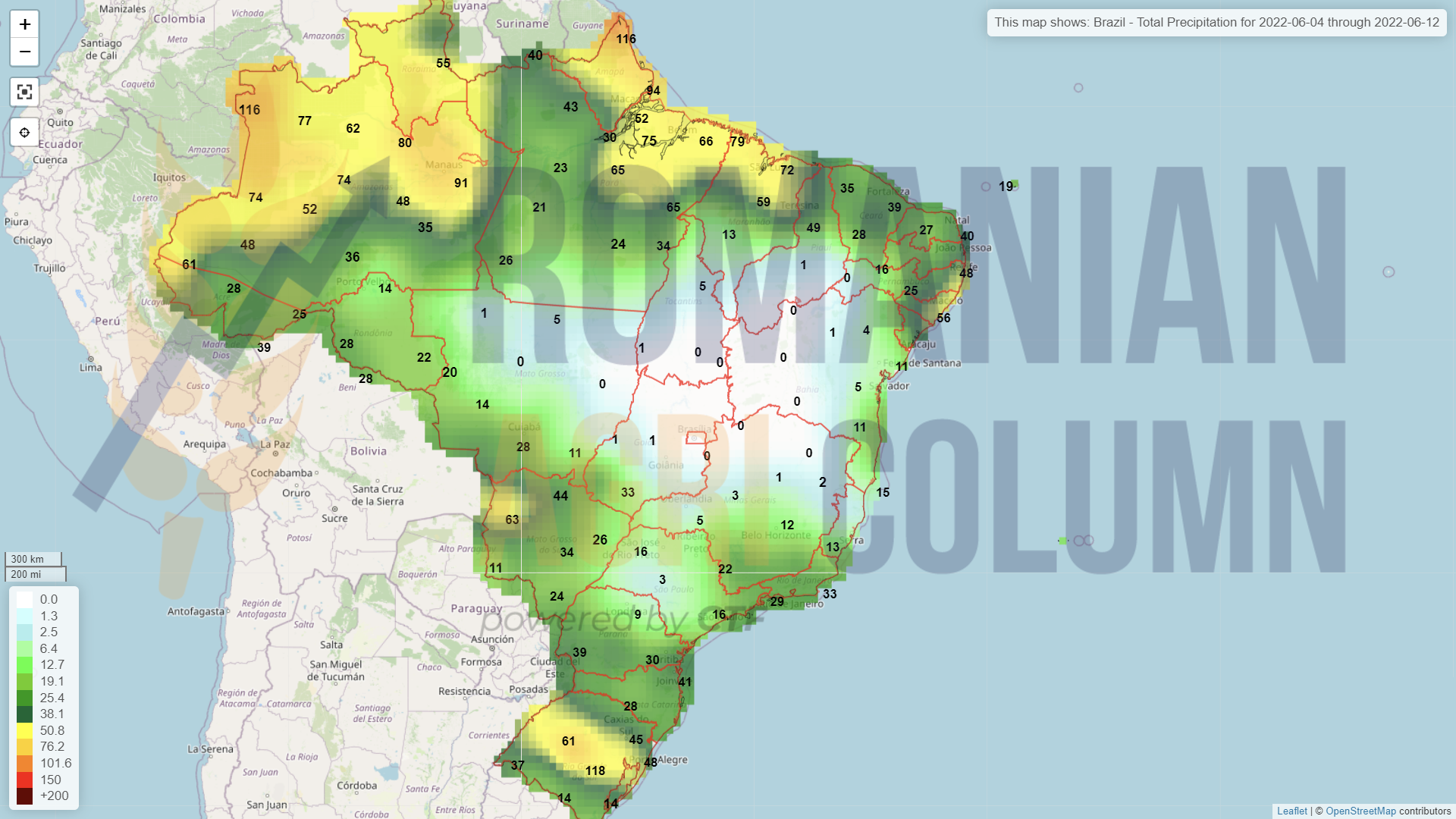

BRAZILIA primește un upgrade la Safrinha datorită productivității mai bune din afara zonei secetoase. StoneX ridică prognoza totală din nou la 116 mil. tone și, astfel, cele 5 mil. tone prognozate a fi pierdute sunt readuse în complexul volumelor totale de recoltă braziliană. Prognoza recoltei noi braziliene este setată ca prognoză generală la un nivel de 126 mil. tone, mai ridicată cu 10 mil. decât cea agregată din acest sezon, 2021-22.

ARGENTINA prognozează un nivel de 55 mil. tone pentru recolta viitoare, cu 2 mil. tone în plus față de sezonul 2021-2022, când a atins un volum de 53 mil. tone.

CAUZE ȘI EFECTE

Brazilia și Argentina compensează parțial în materie de volum recolte viitoare scăderea generată de SUA (de la 383 mil. tone la 367 mil. tone). În aceste momente, factorii de risc ai prețului la porumb rezidă doar în acțiunile FED, care vor fi aflate în 14 iunie, ca o încercare de stăvilire a inflației. Deja fondurile de investiții părăsesc poziții la porumb, semn că înțeleg recesiunea care va veni și doresc să își conserve profiturile, înainte de scăderea care va fi generată de creșterea dobânzii și, implicit, de scumpirea costului financiar alocat garanțiilor pentru acțiunile speculative de pe burse.

Un acord ruso-ucrainean girat de ONU printr-o rezoluție ar presa foarte mult pe prețul porumbului, datorită volumelor rămase neexportate, din cauza ocupării ieșirilor la Marea Neagră de către Rusia. Așteptam deci data de 8 iunie pentru o eventuală confirmare, dar și subsecventele 10 iunie (raportul USDA) și 14 iunie (anunțul FED).

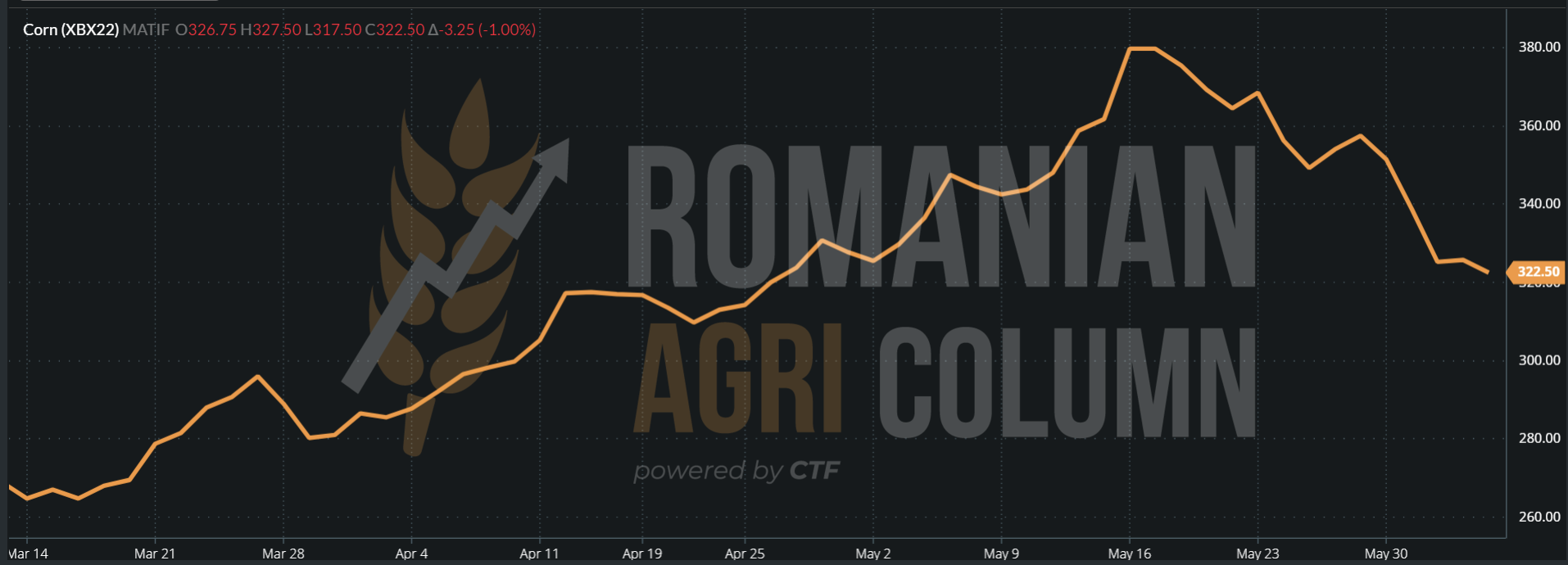

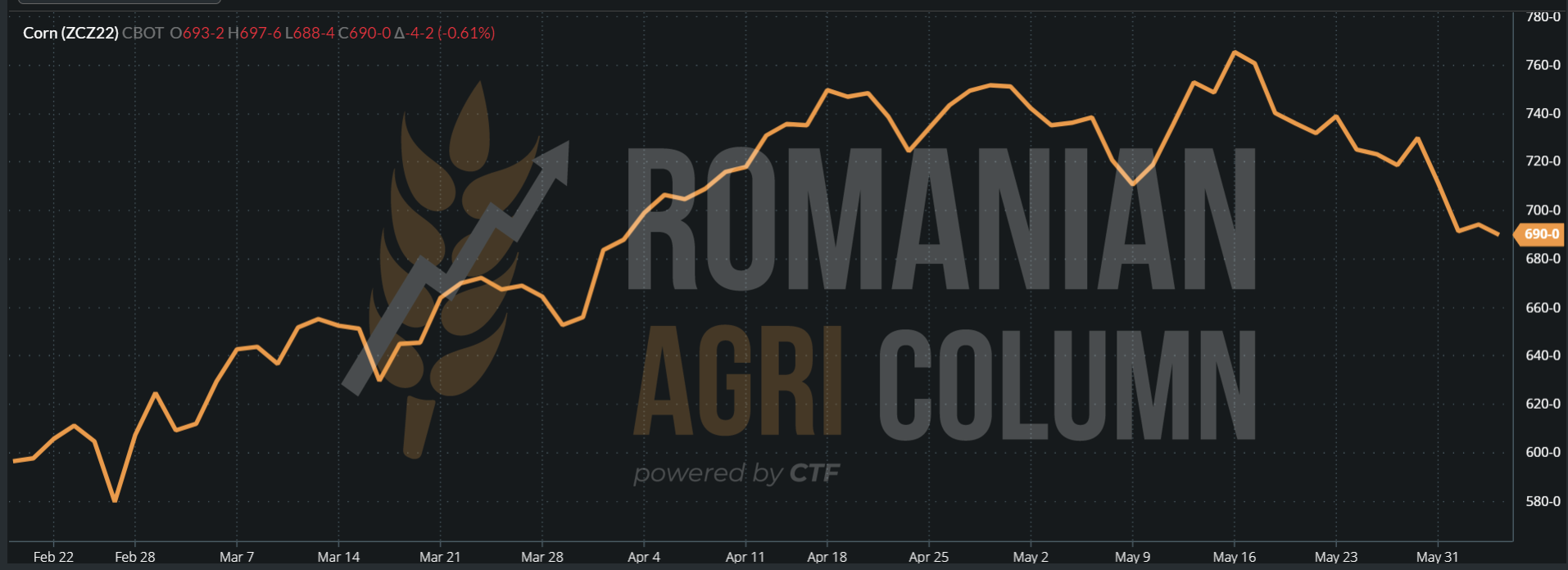

CBOT rămâne mai temperat în ședința de tranzacționare din 3 iunie 2022, deși sub 700 c/bu. Traiectoria ultimelor zile a fost evidentă, de la un vârf de 760 c/bu (299,2 USD) la 690 c/bu (271,64 USD).

CBOT PORUMB – ZCZ22 DEC22 690 c/bu = 271,64 USD

GRAFIC TREND PORUMB CBOT – ZCZ22 DEC22

INDICAȚII PORUMB DIVERSE ORIGINI

STATUS LOCAL

Rapița a înregistrat o scădere dramatică în ultima zi de tranzacționare din săptămână, 3 iunie 2022, după ce câteva zile la rând a gravitat în jurul indicației de 800 EUR AUG22 EURONEXT. Cotațiile portului Constanța și, implicit, ale procesatorilor înregistrat o mărire a premiumului negativ până la -10 EUR/tonă. Astfel, toți cumpărătorii s-au poziționat la nivelul de AUG22 – 10 EUR/tonă.

Recolta românească de rapiță a căpătat mai multă consistență și o vedem ridicată cu circa 200.000 tone față de potențialul de 1,36 mil. tone. Prognoza este astăzi ridicată până la nivelul de 1,56 mil. tone. Așteptăm recoltarea pentru a ne alinia și noi cu această previziune de recoltă, ținând în minte regiunile cu secetă pedologică extremă și moderată din Romania.

CAUZE ȘI EFECTE

Creșterea de prognoză relaxează procesatorii și cumpărătorii pentru piața de export în aceeași măsură, pe principiul simplu ce guvernează piața, cel al cererii și al ofertei. Astfel, volumele în plus încep să fie tranzacționate cu livrare mai târzie.

După scăderea generată de anunțul Germaniei că își dorește înlocuirea uleiului de rapița din procesul de fabricație a biodiesel-ului cu ulei de gătit uzat, creșterea de prognoză de volum face ca indicațiile rapiței să coboare și mai mult.

Beneficiarii sunt, desigur, cumpărătorii, care înglobează în preț costul depozitarii și al deducerilor calitative și cantitative aferente păstrării mărfurilor pentru o perioadă de timp.

Însă rapița rămâne în continuare un element solid în structura de cultură din România. Costul înființări unui hectar este acoperit cu prisosință de venituri, în condiția realizării unei recolte de 3 tone/hectar.

STATUS REGIONAL

UNIUNEA EUROPEANĂ indică, în lumina ultimelor analize, o creștere de producție de la 17,6 mil. tone la 18,3 mil. tone, reprezentând un plus consistent de 700.000 tone, din care reamintim că 200.000 tone sunt alocate României.

UCRAINA va genera același nivel de recoltă de aproximativ 2,8 mil. tone, însă rămâne o necunoscută dacă și cum vor putea scoate acest volum peste frontiere.

RUSIA va genera un volum de recoltă de aproximativ 2,65 mil. tone de rapiță.

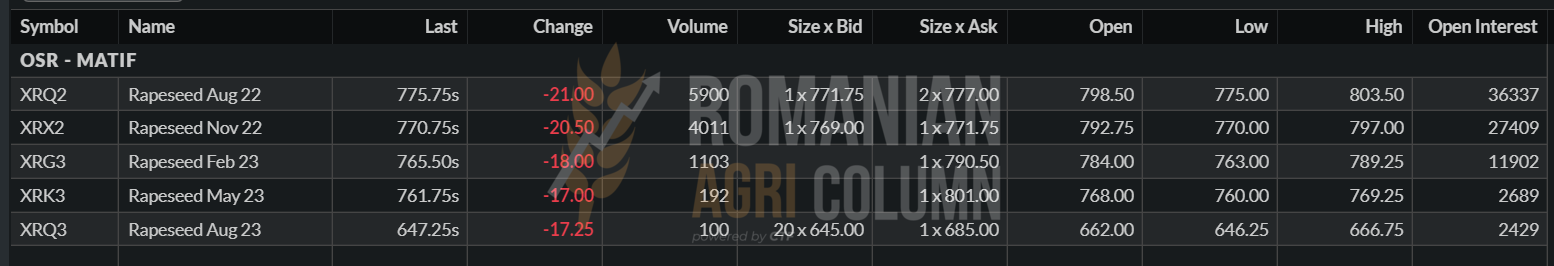

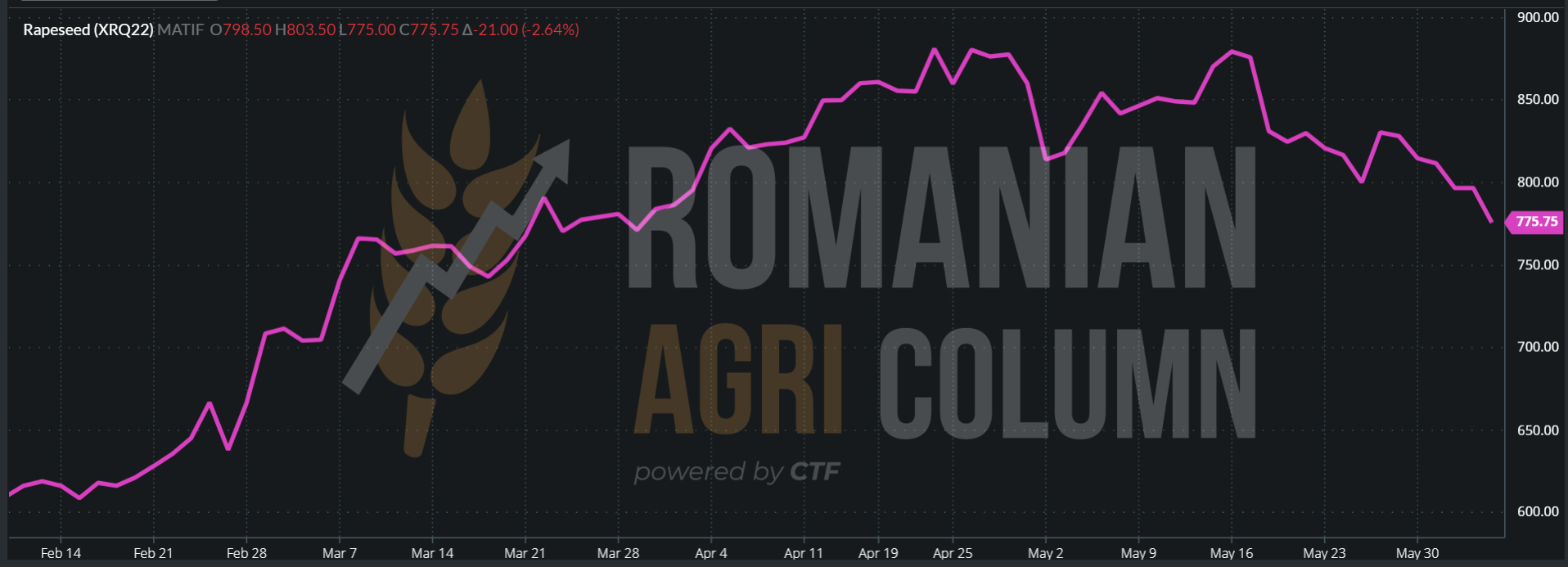

EURONEXT corectează drastic nivelul de preț al rapiței. Săptămâna trecută, indicația AUG22 era la nivelul de 828 EUR, iar pe data de 3 iunie, la închiderea ședinței de tranzacționare, aceeași indicație AUG22 este setată la 775,75EUR. Diferența de la o săptămână la alta este de 52,25 EUR, ceea ce înseamnă deja foarte mult.

RAPIȚĂ EURONEXT – XRQ22 AUG22 – 775,75 EUR

GRAFIC TREND RAPIȚĂ EURONEXT – XRQ22 AUG22

STATUS GLOBAL

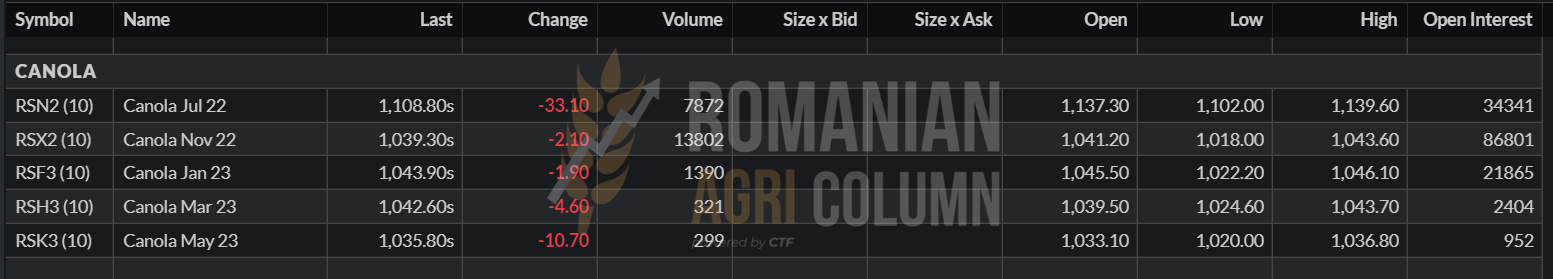

CANADA indică o prognoză foarte sănătoasă a canolei, ridicată cu circa 2 mil. tone, de la 19,5 mil. tone la un potențial apropiat de 22 mil. tone. Umiditatea și precipitațiile și-au făcut treaba cu prisosință.

AUSTRALIA va genera și ea un surplus de volum. De la 4,85 mil tone, ridică prognoza la 5 mil tone.

ICE CANOLA CORECTEAZĂ EXTREM – RSN22 JUL22 – minus 33 CAD

CAUZE SI EFECTE

Prima cauza a scăderii bruște a indicațiilor rapiței este dată de prognoza de volum crescută în Uniunea Europeană. Aceasta a fost apoi dublată de prognoza canadiană și australiană. Deci pe linie avem volume mult mai mari de rapiță disponibile și vânzătorii se grăbesc să ofere rapița procesatorilor din Uniunea Europeană, fie și cu livrare târzie, numai să securizeze prețuri și volume.

A doua cauză a scăderii galopante a rapiței este anunțul OPEC că din iulie vor suplimenta producția cu 648.000 barili pe zi pentru a suplini lipsa din piață a petrolului rusesc supus sancțiunilor economice. Numai că aici avem un amendament. Rusia își croiește drumul ei, folosind tankerede (transport maritim) indiene și procesând petrolul brut în rafinăriile indiene și chinezești. Țările africane cer la unison Rusiei aprovizionare cu cereale și produse petroliere.

A treia cauză în mod natural va decurge din anunțul FED, care deja își pune amprenta. Fondurile lichidează poziții în Euronext, acest lucru generând scăderea abruptă de vineri, 3 iunie. Teama de recesiune generează acest comportament al fondurilor, căci indicațiile petrolului în Brent au crescut, în ciuda anunțului OPEC, de la 114 USD/baril la 119 USD/baril.

STATUS LOCAL

Indicațiile de preț variază foarte mult de la un cumpărător la altul. Avem o plajă afișată între 680, 690 și 700 USD/tonă pentru recolta nouă, totul depinzând de factorul logistic. Diferențele în preț sunt generate de proximitatea unităților de procesare față de portul Constanța și față de fermierii din zonele de originare. Cum este firesc, portul Constanța are indicația cea mai ridicată în acest moment, și anume 700 USD/tonă.

Recolta românească de floarea-soarelui arată foarte promițător. Precipitațiile căzute în ultimele 8-10 zile au generat o dezvoltare uniformă ,astfel că suntem pozitivi până în acest moment privind potențialul de 3,65-3,7 mil. tone.

CAUZE ȘI EFECTE

Nivelul de recoltă bogat poate conduce către o degradare a prețului până în jurul valorii de 650 USD/tonă. Proximitatea și lipsa spatiilor de depozitare vor face ca fermierii să fie nevoiți să vândă la recoltare. Logistica va apăsa foarte puternic pe prețul mărfurilor și va constitui și ea, prin lipsa disponibilității precum și a costului ridicat, un factor de diminuarea a venitului rezultat din vânzarea producției.

Presiunea volumelor din Ucraina se simte în România. În luna mai, circa 375.000 de tone recoltă veche au tranzitat către UE. Marfa ucraineană este oferită cu un discount de minim 30 USD/tonă, față de nivelul de 710 USD/tonă aferent recoltei vechi, portul Constanța.

STATUS REGIONAL + GLOBAL

UNIUNEA EUROPEANĂ ridică nivelul de volum la valoarea de 10,9 mil. tone semințe de floarea-soarelui. Starea de vegetație din Uniune este una foarte promițătoare în acest moment și vedem cum nivelul de recoltă crește.

UCRAINA este la finalul perioadei de însămânțare și notăm, conform prognozei, un nivel de 9,5 mil. tone, cum a fost, de altfel, prevăzut și menționat.

RUSIA crește nivelul taxei pe exportul de ulei brut la valoarea de 520 USD/tonă. Aparent, s-ar penaliza exportul rusesc, dar vom vedea la cauze și efecte explicația.

CAUZE ȘI EFECTE

Uniunea Europeană are un potențial de recoltă foarte bun, însă trebuie să găsească o cale de extragere a uleiului brut sau a semințelor de floarea-soarelui din Ucraina, ținând minte că 200.000 tone de ulei brut sunt necesare lunar ca import pentru consum în UE.

Rusia a încheiat acorduri comerciale cu India pentru suplinirea cu ulei brut de floarea-soarelui și este foarte clar la ce ulei se gândește. Cum am spus acum foarte multă vreme, Rusia va lua efectiv coloana de producție ucraineană și o va vinde în India și în alte destinații.

Cu toată prognoza de producție foarte bună în Uniune, să nu ignorăm că la nivel global va fi o producție mai mică cu 6 mil. tone. Această diferență provine din Ucraina.

Malaiezia restricționează din motive birocratice (vize de lucru neconforme) accesul lucrătorilor indonezieni în plantațiile de palmier locale și preconizăm o tendință disruptivă în termen de prețuri, care se va propaga în complexul VEGOIL. Turbulențele s-ar putea încheia în trimestrul 3 sau 4 al anului în curs, dar până atunci mai pot apărea evenimente.

Semințele de floarea-soarelui vor încasa și ele șocul deciziilor FED și al potențialului acord de creare a coridorului de export din Odessa. Nu mai este mult și vom vedea și simți efectul propagat.

Vremea secetoasă ar putea fi un factor de susținere, însă aceasta este greu de prezis, mai ales pe perioada verii, iunie-august 2022.

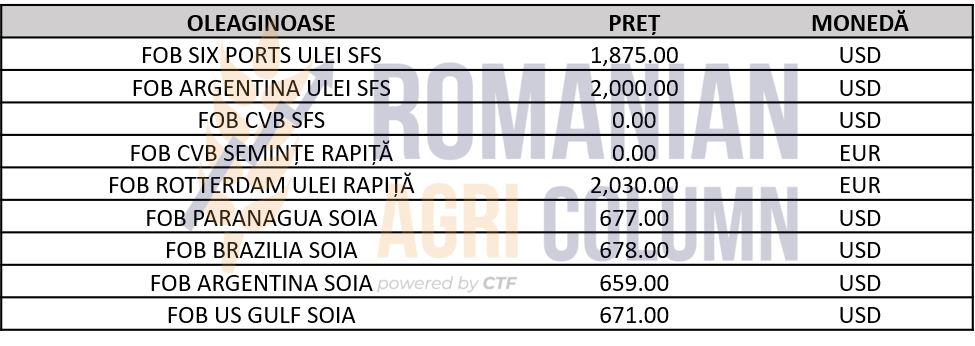

INDICAȚII PREȚ OLEAGINOASE DIVERSE ORIGINI

STATUS LOCAL

Primele indicații de preț pentru recolta de soia a anului 2022 se ridică la nivelul de 640 USD/tonă DAP Procesator. Acesta este un prim reper și, cu siguranță, alți cumpărători se vor acorda și vor indica, la rândul lor, pentru recolta nouă.

STATUS REGIONAL + GLOBAL

Prognozele de recoltă viitoare în lume sunt extrem de generoase față de sezonul trecut:

- SUA vor genera 127 mil. tone de soia boabe, cu 7 mil. tone mai mult decât în sezonul trecut, datorită măririi suprafeței alocate pentru soia, în dauna porumbului.

- BRAZILIA va genera un nivel de 149 mil. tone, în creștere cu 24 mil. tone față de ultima recoltă. Și aici avem o prognoză extrem de generoasă.

- ARGENTINA va livra, conform prognozelor, un volum de 51 mil. tone, în creștere cu 9 mil. tone față de sezonul precedent.

- PARAGUAY va reveni la nivelul de 10 mil. tone după dezastrul suferit, când a înregistrat un nivel de recoltă de doar 4,2 mil. tone, din cauza secetei.

CAUZE ȘI EFECTE

Traiectoria prețului boabelor de soia va fi impactată de volum. Oferta va balansa cererea și atfel, prețul noii recolte va scădea considerabil. Toate zonele de originare sus menționate sunt în prognoze pozitive de volum și diferența de preț se vede deja în cotațiile CBOT.

Subsecvent, se vede în apropiere factorul FED, care vizează scăderea inflației și, așadar, corecții drastice ar putea urma.

Vremea ar putea fi singurul compensator, însă La Nina va dispărea spre finalul lui 2022, deci nu sunt prea mari șanse în acest sens.

Cumulat, volumele și acțiunea așteptată a FED indică o traiectorie descendentă a prețului boabelor de soia.

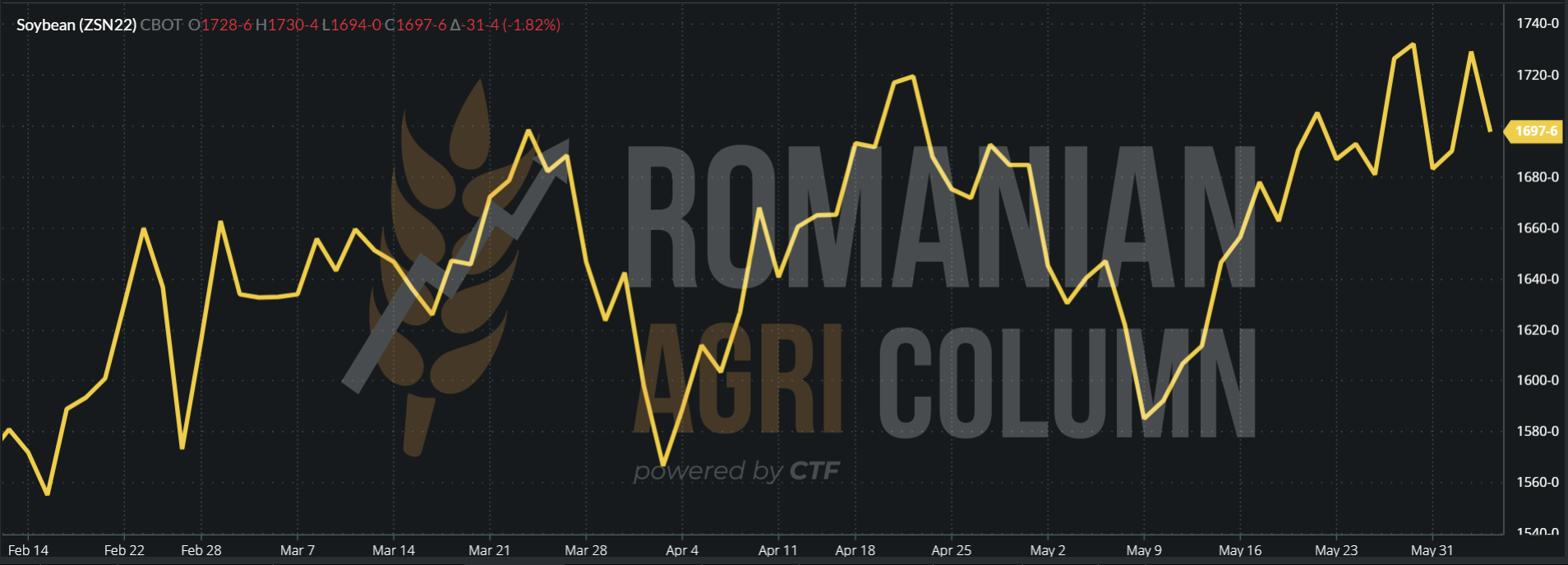

CBOT ne arată cum fondurile ies masiv din poziții. Lumea are nevoie de mâncare ieftină și mișcările lor ne arată iminența recesiunii.

Comparativ între JUL22 ȘI NOV22: -62 USD

GRAFIC TREND SOIA CBOT

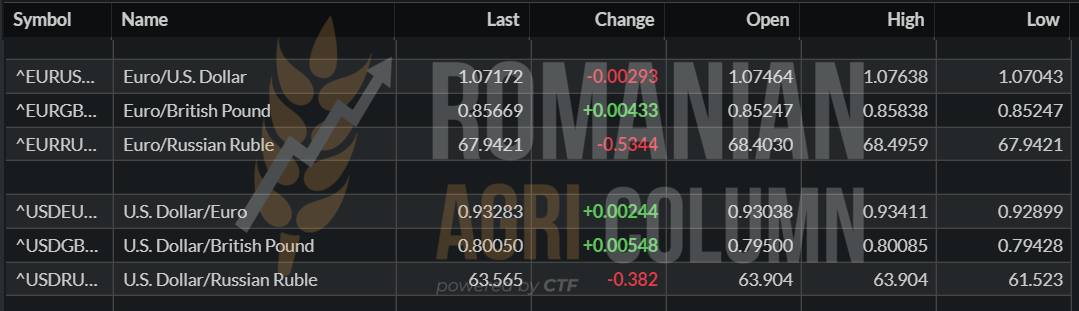

USD slăbește in fata EUR; RUB se întărește în raport cu USD.

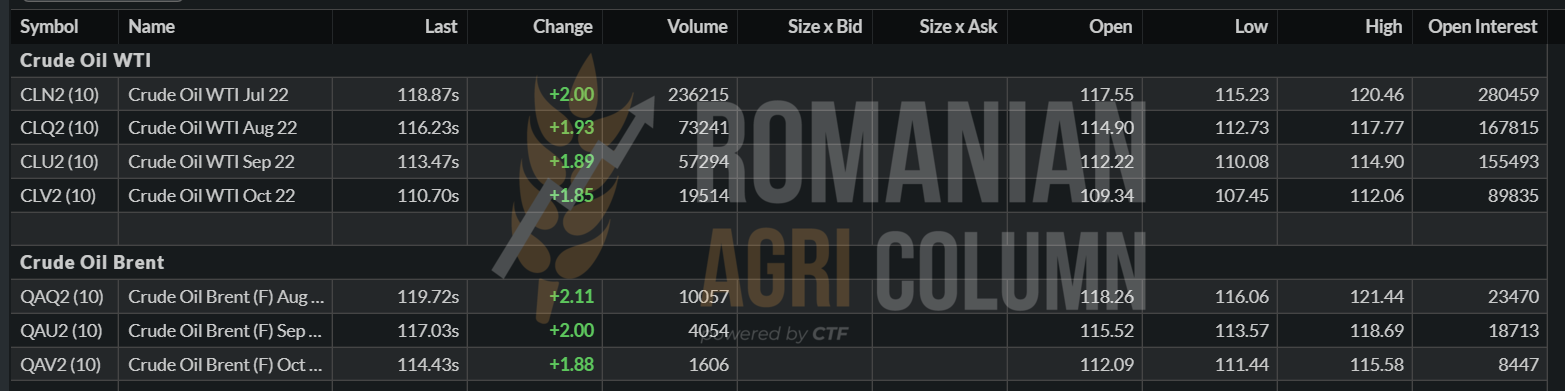

BRENT închide la 119.72 USD/baril.