Raportul de piață din această săptămână conține informații despre:

- Piața grâului

- Piața orzului

- Piața porumbului

- Piața semințelor de rapiță

- Piața semințelor de floarea-soarelui

- Piața boabelor de soia

- Piața îngrășămintelor

- Paritate EUR-USD

- Energia fosilă

- Prognoza meteo

Piața grâului

Raportul WASDE a generat în mod neașteptat o scădere a indicațiilor grâului în bazinul Mării Negre. Astfel data de 10 decembrie 2022, a generat un nivel de indicație în portul Constanța de 273-275 EUR/tonă pentru grâul de panificație, cu un discount de 10 EUR pentru calitatea de furaj. Este un moment de derută efectivă în piață, când cumpărătorii, având în față o lună decembrie care va înregistra tranzacții puține, nu știu încotro o va lua piața în perioada următoare.

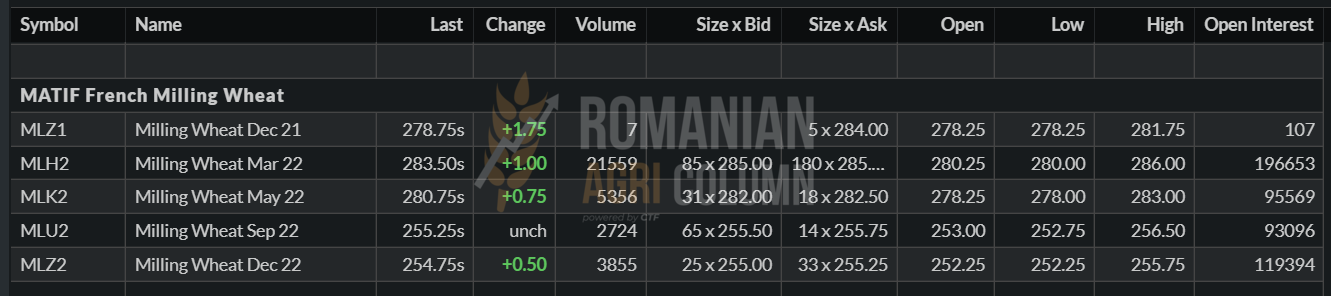

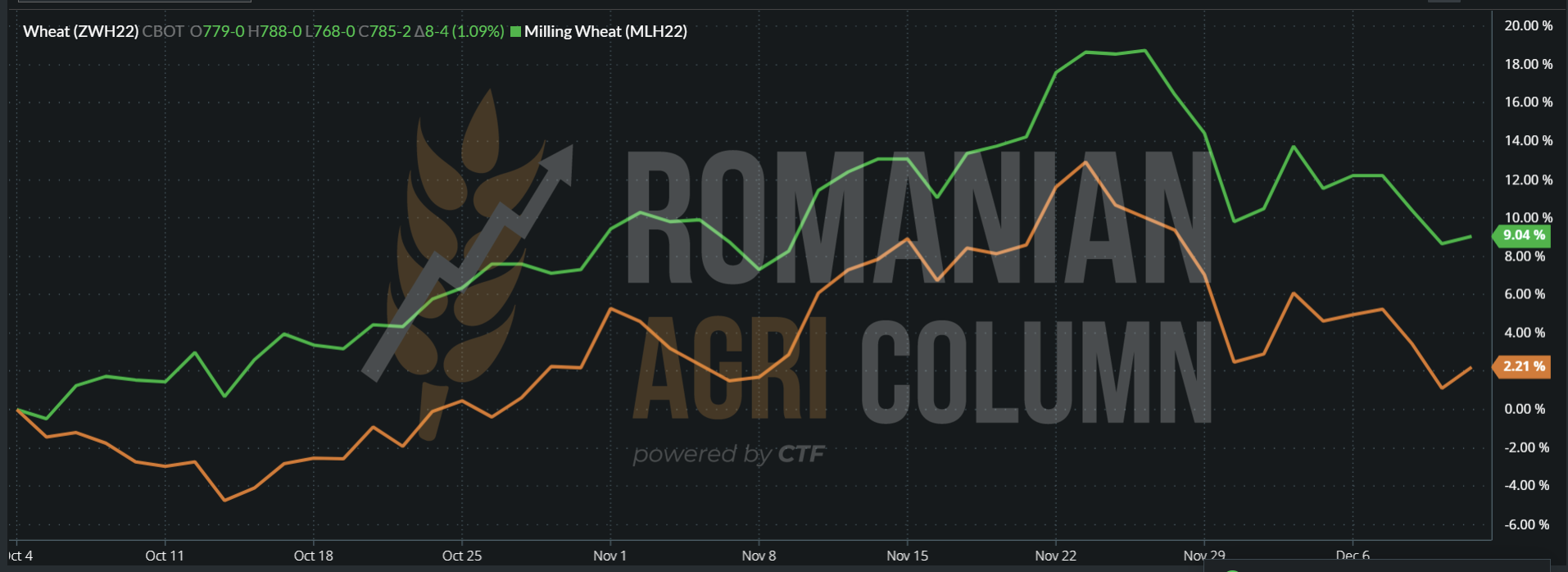

EURONEXT dă timid semnele de revenire, indicațiile pentru MAR22 fiind pozitive, însă nu suficiente pentru a începe reducerea decalajului față de scăderea de 15-17 EUR/tonă produsă gradual și accentuată odată cu raportul USDA.

EURONEXT MLH22 – GRÂU MARTIE 2022 – 283.50 EUR (+1)

EURONEXT TREND MLH22 – GRÂU MAR22

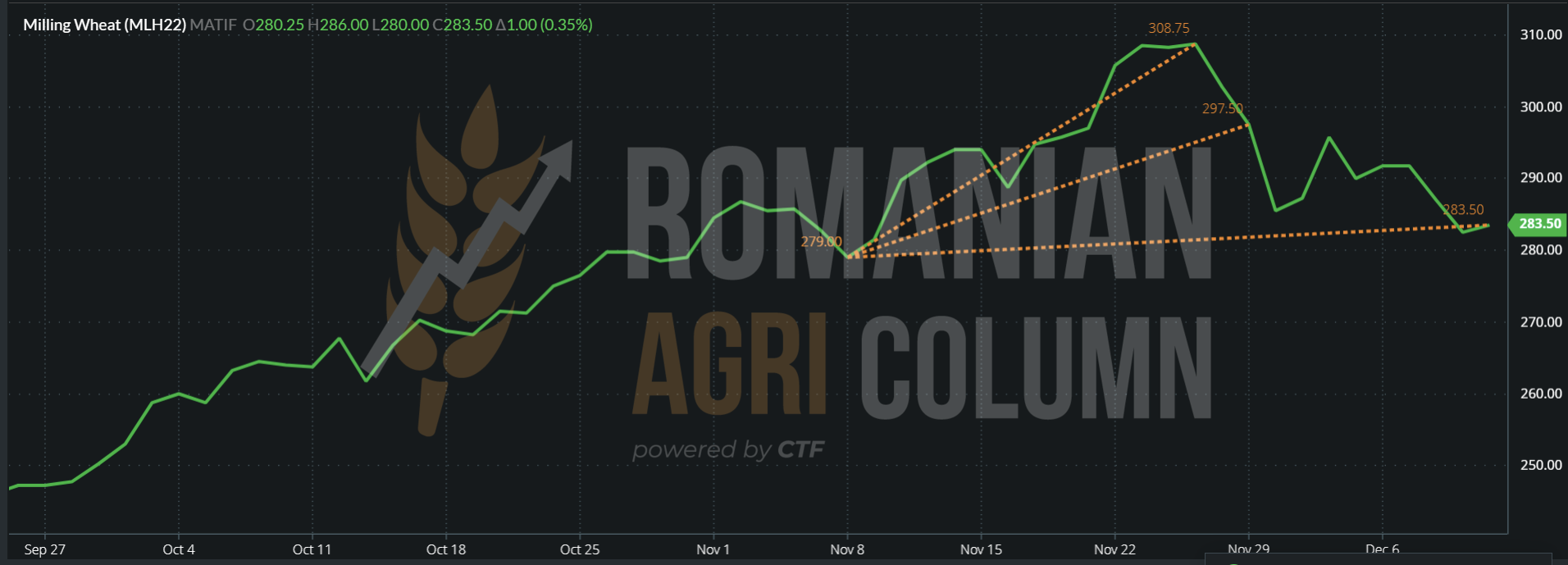

Raportul generat de WASDE a determinat o stagnare și o scădere a prețului grâului. Deja efectul era unul negativ înainte de raport, generat de panica indusă de Omicron, noua tulpină a virusului COVID-19. Raportul a venit și, prin simpla adăugare a unor factori pozitivi de producție în Rusia (+1 mil. tone) și în Australia (+2,5 mil. tone), a coborât cotațiile. Interesul a fost brusc temperat datorită factorilor de mai sus, cumpărătorii putând să fie relaxați în ceea ce privește disponibilitatea mărfurilor. Însă calculul dintre Producție, Consum, Stocuri și Trade nu indică deloc relaxare. Cu alte cuvinte, fundamentele pieței fizice a grâului rămân în aceeași poziție.

| PRODUCȚIE + 2,62 mil. tone | CONSUM +1,98 mil. tone | STOCURI +2,4 mil. tone | TRADE 205 mil. tone.

777,9 (PRODUCȚIE) – 789,4 (CONSUM) + 2,4 (DIFERENȚA POZITIVĂ STOCURI DE LA LUNĂ LA LUNĂ) = -9,1 mil. tone |

Acest calcul ne indică fragilitatea sistemului de fundamente. Și ne indică, totodată, faptul că producția este mai mică decât consumul, în contextul în care stocurile au cunoscut o creștere generată doar de Australia, SUA și Canada – Australia, firește, datorită unei recolte îmbunătățite, SUA datorită unei recalculări a recoltei și Canada identic, pe fondul unei o re-evaluări a recoltei.

Deci discutăm doar de cifre de inventar, nicidecum de producții ce ies din câmpuri și intră în depozite

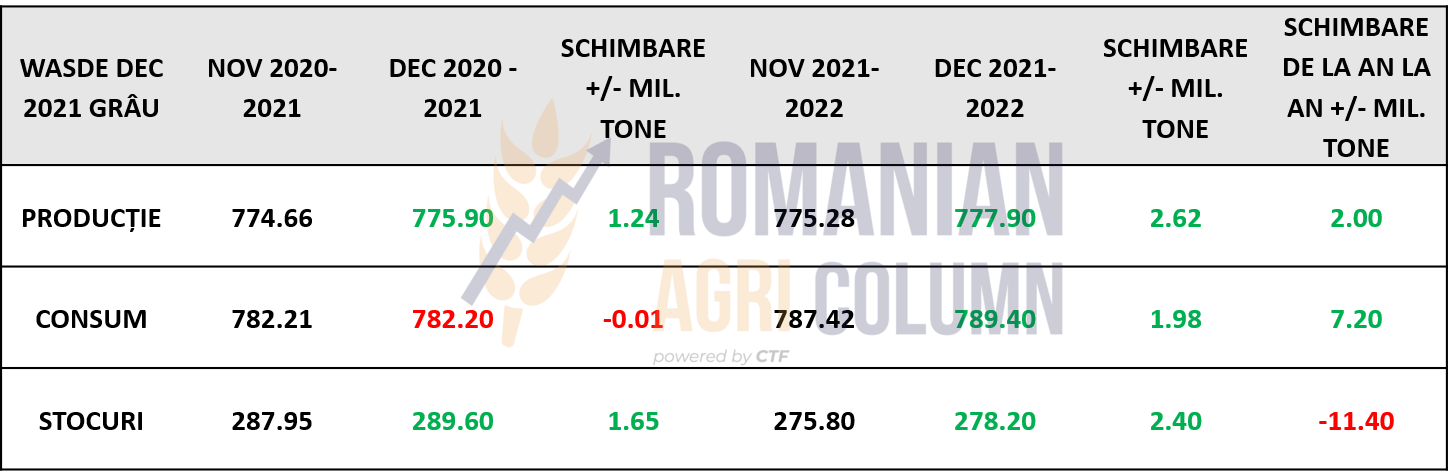

Și cum v-am obișnuit, vom traversa oceanul întâi, că să notăm ceea ce se întâmplă în America de Nord, unde bursele, în tranzacționarea din 10-11decembrie 2021 încep să acumuleze pe toate fronturile. CBOT, KANSAS, sunt exemplul de început de interes al fondurilor, care după ce au lichidat poziții prin RISK OFF prin boții de tranzacționare sub impulsul panicii create de tulpina Omicron, încep acum să se regrupeze și să înceapă acumularea de NET LONG.

Astfel, avem ZWH22 MAR22 CBOT +8 c/bu (2,93 USD) până la 785 c/bu (288,43 USD). Ținem să menționăm cum că au existat în cursul ședinței de tranzacționare și niveluri de 768-779 c/bu. KANSAS, de asemenea, se află în urcare până la nivelul de 805 c/bu (295,78 USD), cu o creștere de 9 c/bu (3,30 USD).

CBOT ZWH22 10-11 decembrie 2021 – 785 c/bu (+8 c/bu)

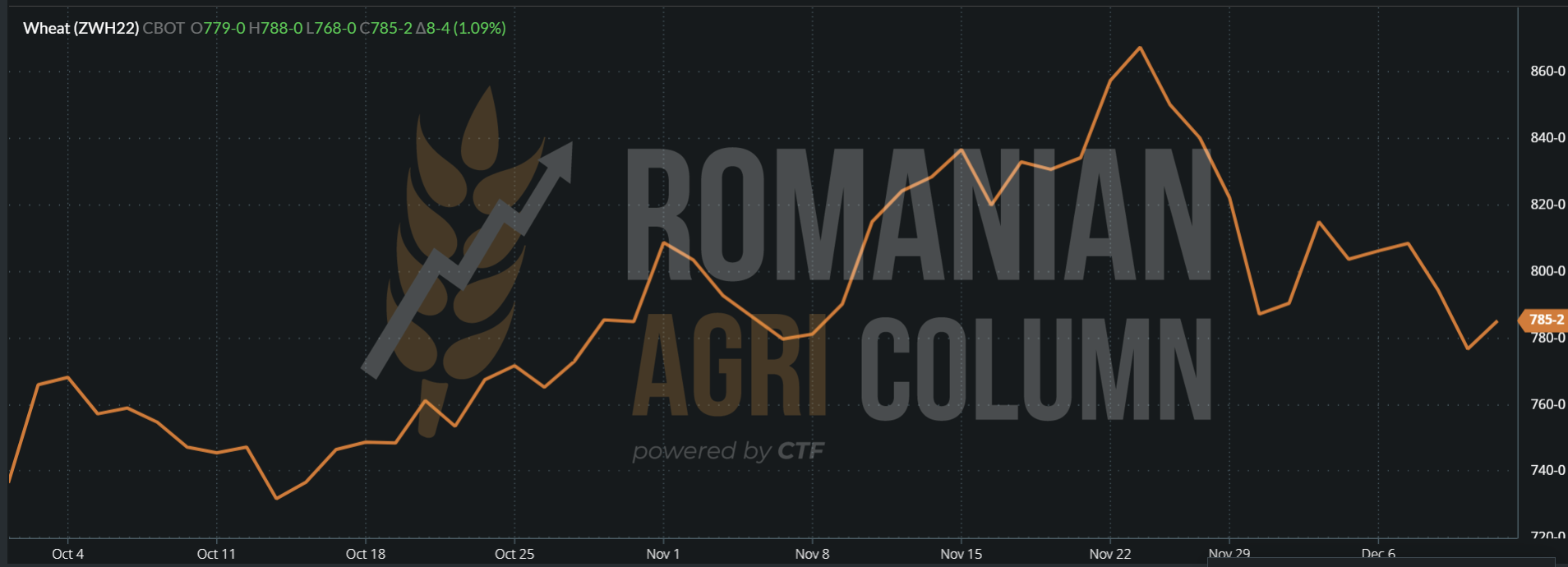

Comparație între traseul grâu EURONEXT MLH22-MAR22 și CBOT ZWH22 – MAR22

Revenim în Europa pentru a relua cursul săptămânii trecute și licitațiile care s-au efectuat, aruncând o privire scurtă în Argentina, unde vedem într-un raport generat de BAGE o creștere a estimărilor de producție grâu cu circa 700.000 tone, de la 20,3 mil. la 21 mil. tone, deci nicidecum 22 mil. tone, cum estimau alți analiști zonali.

Tranzacții recente:

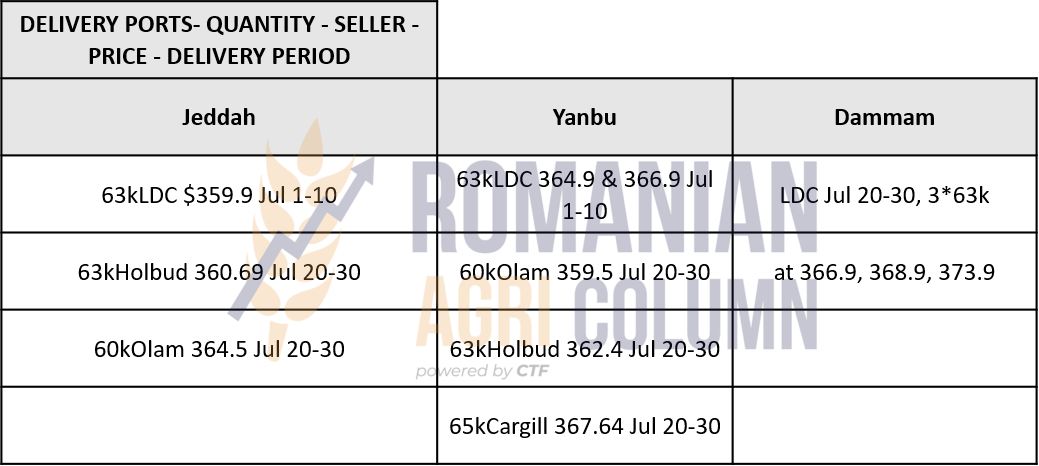

ARABIA SAUDITĂ a achiziționat aproximativ 689.000 tone grâu recoltă nouă la un preț mediu de 365,14 USD C&F. De aici se pot efectua calcule de paritate 1:1,13 și costuri logistice între 36-max 39 USD/tonă.

- FRANȚA a înregistrat tranzacții de circa 600.000 tone de grâu furaj cu destinația CHINA.

- IORDANIA – 60.000 tone la un preț de 341 USD CFR AQABA. Originea este românească, căci câștigătorul, The Andersons, o firmă americană, nu era raportat ca participant la licitație, însă dintre cei ce au ofertat, unul singur nu a dezvăluit prețul. Presupunerea este că acesta va suplini marfa prin The Andersons în Iordania. La licitație au participat și casele de trading tradiționale, CHS (359,9 USD), Cargill (389,85 USD) și outsiderul Agro Chirnogi (351 USD).

În bazinul Mării Negre există o latență, unde cumpărătorii sunt oarecum dezorientați de faptul că nu se știe ce va urma și au o stare de reticență în a cumpăra, generând o lipsă de oferte, care se resimte la nivelurile Rusia, Ucraina și România. Indicația de bază rămâne 335 USD/tonă FOB CVB sau Rusia, însă ideile potențiale de achiziție sunt la nivelul de 331-332 USD/tonă. Diferența de 4 USD rămâne însă un obstacol clar în acest moment. Calculând 335 USD/tonă FOB Constanța, rezultă un nivel de 296,2 EUR/tonă FOB, ceea ce reflectă 290 EUR/tonă CPT, fără marja exportatorului inclusă. Însă, între 273 și 290 e o distanță foarte mare, de circa 17 EUR. Se numește preț de oportunitate și este legitim.

Din tentativa rusească de ridicare a prețului prin lansarea unei ipotetice cote de export nu a rămas mai nimic. Ce se vede acum este doar o taxă mult mai mare de export, la nivel de 91 USD/tonă și depozite ale fermierilor ruși extrem de încărcate cu grâu. Acest lucru este efectiv ca o bombă cu ceas în ceea ce privește lunile februarie și martie 2022. Avem trei scenarii aici demne de luat în seamă:

- Marfa stagnează doar datorită speranței de preț mai mare a fermierilor ruși, pe fondul ofertei mici din piața globală și cauționată de trade-ul global estimat la 205 mil. tone. Bariera tarifară de 91 USD/tonă cred ei că va acționa ca un factor de presiune asupra pieței globale după sărbători. Rubla rusească slăbește însă în fața USD, de la un nivel de 70:1, la un nivel de 73:1 (RUB-USD).

- Marfa rusească va inunda în lunile februarie-martie bazinul Mării Negre, în tentativa de a scăpa de stocuri, căci recolta nouă se vede foarte bine definită la orizont în acele momente.

- Grâul este menținut sub presiune în Rusia datorită necesitații de aprovizionare locală în cazul unui conflict armat al Rusiei asupra Ucrainei. Sancțiunile economice vor exista în cazul în care Rusia decide să invadeze Ucraina, iar populația trebuie să fie hrănită. Astfel, această presiune generată de taxe de export, de cote ipotetice, nu face decât să fie congruentă unui alt scop foarte bine definit și să acopere nevoile interne ale unei populații de peste 147 milioane de suflete.

Din orice scenariu se naște subsecvent un traseu al prețului grâului. În primele două, prețul grâului din bazin va stagna, dar România are un interval de joc unde nu va fi stingherită de nimeni, și anume perioada de după 1 ianuarie 2021 și 10 ianuarie 2021. Atunci în Rusia și Ucraina se sărbătorește Crăciunul pe rit vechi, mai precis pe 7 ianuarie 2021.

Însă, în cazul celui de al treilea scenariu, dacă el se va întâmpla, prețul grâului va urca vertiginos. Cele doua țări combatante nu vor mai exporta mărfuri și astfel, principala linie de aprovizionare va fi efectiv tăiată. Nu ne dorim existența unui conflict zonal. Acest lucru ar impacta, cu siguranță, și Romania, însă în cazul în care al treilea scenariu nu este luat în seamă, avem o întrebare: Daca ei greșesc și noi avem dreptate?

ANALIZĂ

- Fundamentele grâului rămân neschimbate. Cererea este mai mare ca oferta. Minus 9,5 mil. tone este diferența, iar cele 2 mil. recuperate au făcut ca prețul să scadă în bazinul Mării Negre. Cumpărătorii sunt dezorientați de utilizatorii finali care așteaptă încă.

- Un potențial conflict în zona bazinului ar tăia efectiv orice aprovizionare și ar face ca prețul grâului să urce rapid.

- Grâul de furaj franțuzesc are cerere din China, cele 600.000 tone achiziționate recent întărind acest lucru

- Producția australiană nu se califică în unele destinații pentru că nu poate îndeplini parametrul de procentaj x% maxim boabe încolțite.

Piața orzului

Indicațiile orzului furajer în paritatea CPT Constanța au suferit o degradare datorată tracțiunii negative generate de grâu. Indicațiile sunt la nivel de 245 EUR/tonă. România a depășit 1,54 mil. tone de orz furaj exportat raportat până la data de 1 decembrie 2021.

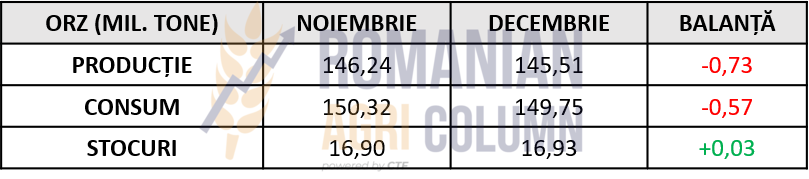

Cu toate aceste degradări cauzate de tracțiunea negativă a grâului, la nivel global, orzul nu are o situație fericită din punct de vedere al producției, stocurilor și al consumului. Producția scade cu 0,73 mil. tone, consumul se reduce cu 0,57 mil. tone și stocurile rămân neschimbate, în jurul valorii de 16,9 mil. tone.

Producția a fost crescută pentru Australia cu 1 mil. tone, până la nivelul de 13 mil. tone, dar a fost scăzută în UE cu 1,15 mil. tone, până la 52,75 mil. tone, iar Iranul, de asemenea, a fost scăzut cu 0,4 mil. tone, până la 2,7 mil. tone.

Exportul australian este văzut în creștere cu 0,5 mil. tone, însă deocamdată, accesul său în Orientul Mijlociu este penalizat logistic, având costuri mai mari decât cele din bazinul Mării Negre.

Notăm, de asemenea, și o tranzacție pentru recolta nouă de orz cu origine romanescă. Iordania a achiziționat 60.000 tone de orz recoltă nouă cu livrare 1-15 iulie 2022 la prețul de 303,7 USD/tonă C&F Aqaba. Vânzătorul este Agro Chirnogi. Estimările noastre indică un nivel de 225-227 EUR/tonă CPT Constanța. Avem deci o primă indicație pentru recolta nouă de orz. Alte indicații vor sosi în curând, căci sezonul este de abia deschis.

Piața porumbului

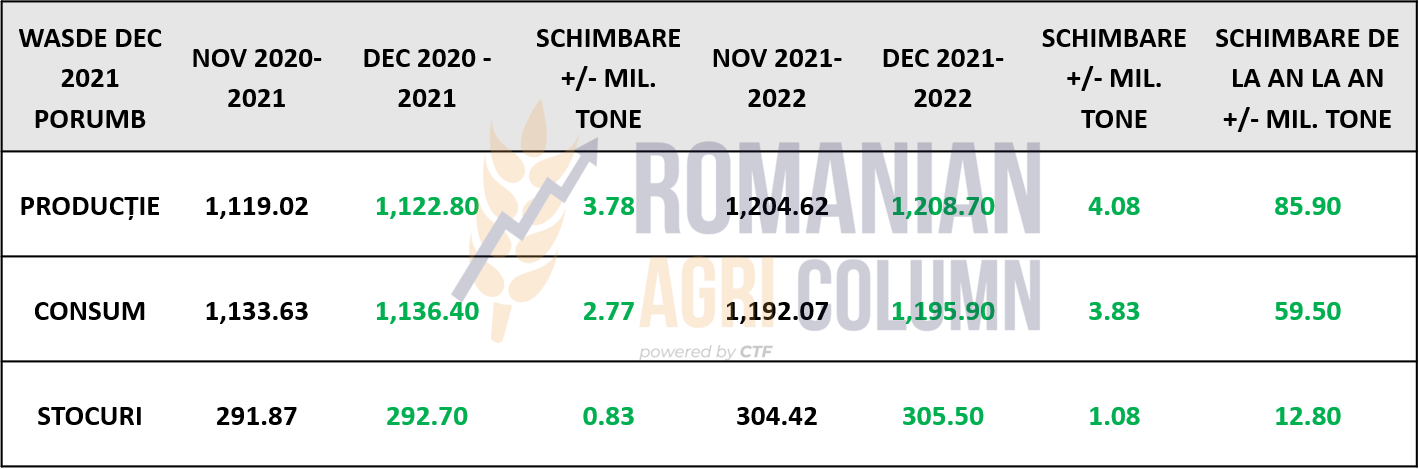

Indicațiile de preț ale porumbului în paritatea CPT Constanța nu au fost amendate de raportul WASDE. Ele au rămas constante la nivelul de 235 EUR/tonă în scenariul raportului, care raport indică creșteri de producție la nivelul Uniunii Europene cu 2,5 milioane de tone și al Ucrainei cu 2 milioane de tone. În Uniunea Europeană, România se numără din nou printre generatorii de volum, astfel că cele 2,5 mil. tone în plus sunt generate de România, Franța și Polonia.

Recapitulând Producția, Consumul și Stocurile avem imaginea NEUTRĂ. PRODUCȚIE +4 | CONSUM +3,83 | STOCURI +1. Primele două se compensează, iar stocurile nu sunt crescute astfel încă să impacteze global.

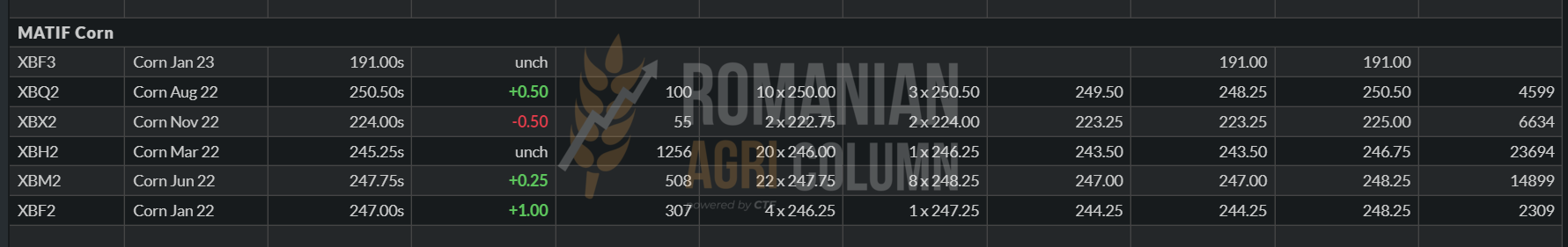

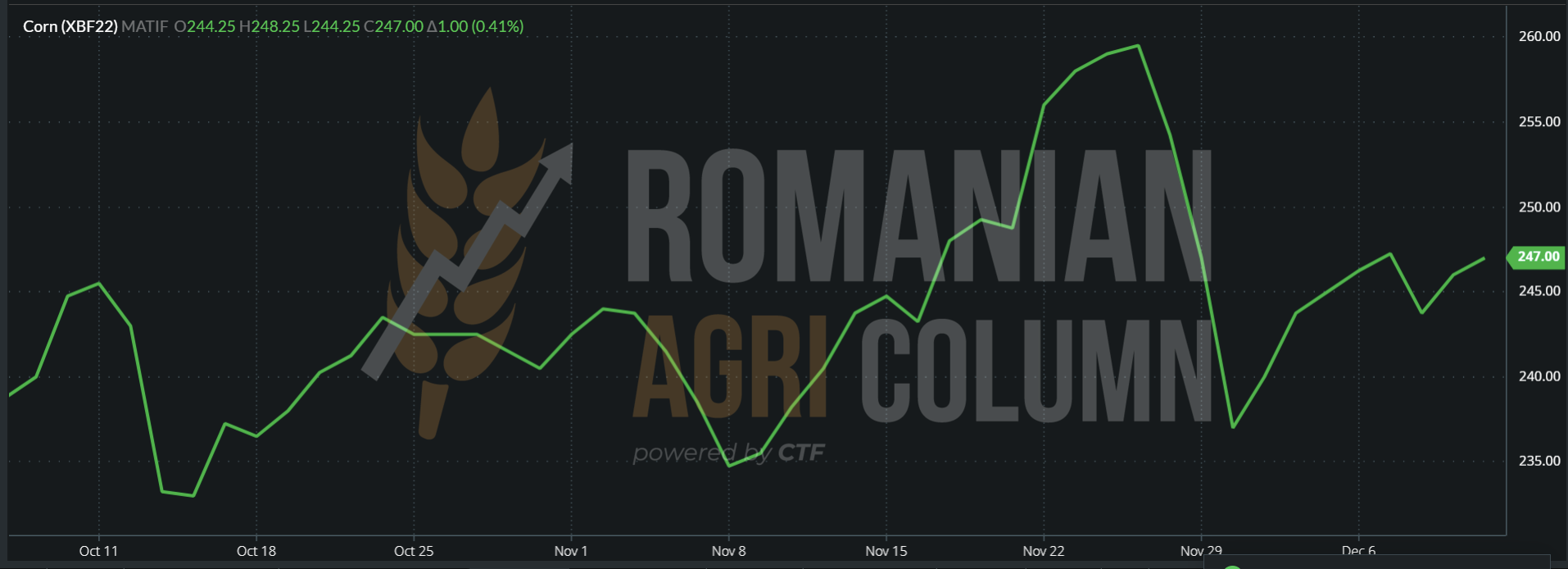

EURONEXT a menținut linia de indicații a porumbului la nivel de 245-247 EUR. Basis-ul minus Premium 10 EUR reflectă în mod corect indicațiile Portului Constanța. EURONEXT XBF22 porumb JAN22 – 247 EUR la închiderea ședinței din 10 decembrie 2021

Trend Euronext XBF22 pre și post WASDE. Se observă în partea dreaptă data de 9 decembrie și “sughițul” generat de raport, apoi vedem revenirea pe trend la nivel de 245-247 EUR.

Raportul ne-a generat și un surplus de recoltă în Ucraina, la nivel de 40 mil. tone. Estimările noastre acordate cu informațiile generate de către Ministerul Agriculturii din Ucraina indicau însă 35 mil. tone recoltare și un nivel de 87,5%. Astfel, se generau circa 39,5 mil. tone în total.

Presupunem însă că producția la hectar este mai ridicată și se atinge nivelul de 40 mil. tone recoltate. Dar se omite din orice calcul baza de umiditate a porumbului. Și astfel estimăm un procent de minim 4-5% umiditate în exces peste nivelul standard de 14%, ceea ce ar conduce în mod firesc la un nivel de 38 mil. tone, marfă standard, cum se spune. Căci porumbul nu poate fi menținut cu umiditate în el din cauză că se încinge, mucegăiește și nivelul de aflatoxină crește, astfel că marfa nu este conformă pentru consumul uman sau furajer.

Totodată, costurile legate de uscare se conglomerează undeva și cineva le plătește, dar despre asta am mai vorbit. Însă despre consumul de subzistență, aferent de altfel și României, nu se spune nimic. Tradiția țărilor riverane Mării Negre și nu numai constă în creșterea pentru consumul propriu a păsărilor și animalelor de curte. Acestea consumă porumb recoltat pe coceni și depozitat în spatele curților oamenilor. Dacă trasăm o paralelă între România și Ucraina, vedem cifrele de mai jos:

- La o producție de 15,3 mil. tone în România, subzistența înghite 4 mil. și consumul intern circa 3, având un export de 7,2 mil. tone, totul raportat la o populație de 19 mil. persoane răspândită pe o suprafață de 238.397 kilometri pătrați.

Ucraina, cu o populație de 43,35 mil. răspândită pe o suprafață de 603.628 km pătrați generează o producție de 40 mil. tone și un export de 32,5 mil tone. Dacă extrapolăm un consum intern și de subzistență la nivel de Ucraina formulând procentual ca în România, cifrele depășesc nivelul recoltei.

Ritmul de export ucrainean rămâne foarte susținut și înregistrăm informații despre 400.000 tone achiziționate de către China în ultimele zile, la nivelul de 270-274 USD/tonă FOB, ceea ce spune foarte mult despre susținerea logistică din bazinul Mării Negre și, totodată, ridică semnele de întrebare în ceea ce privește graba chinezească în aprovizionare. Unul din motive este, firește, potențialul conflict care mocnește între Rusia și Ucraina. Strategia rusească include și preluarea sudului cu ieșire la Marea Neagră. Chornomorsk, Odessa și Mykolaiv sunt efectiv artera principală a Ucrainei în materie de export. Dacă accesul la export este secționat, Ucraina va rămâne fără export la Marea Neagră.

Însă pentru moment, să dăm la o parte scenariul cel mai negru posibil și să expunem alt factor de susținere a prețului porumbului în bazin – vremea, care constrânge logistic lanțul de aprovizionare al porumbului dinspre câmpuri spre porturile de livrare din Ucraina. Porumbul umed generează întârzieri în recoltare, creșterea costurilor și a timpilor pentru simplul motiv că marfa trebuie să intre și să iasă în locațiile care dețin uscătoare. Astfel că, dacă lucrurile decurg normal, în perioada martie-aprilie s-ar putea să vedem un excedent de marfă pe piață din zona Ucrainei. Acest aspect ar pune presiune pe prețul porumbului în mod firesc, făcând-ul să coboare.

Costurile logistice între Marea Neagră și NE Asiei sunt la un nivel scăzut cu circa 6 USD/tonă (38 USD/tonă), comparativ cu US GULF – NE Asiei, unde acestea au crescut cu 3 USD, până la 71 USD/tonă. Avem deci o diferență logistică de 33 USD în favoarea Bazinului Mării Negre. În acest fel se explică de ce China se aprovizionează cu predilecție din această zonă.

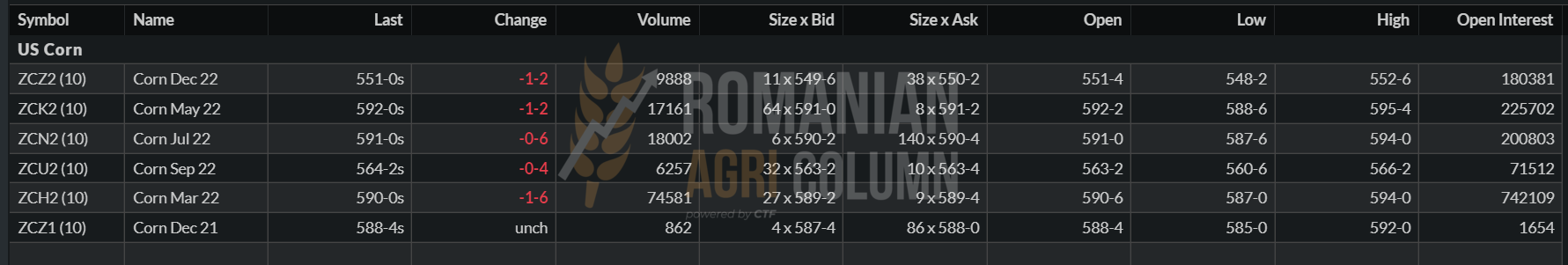

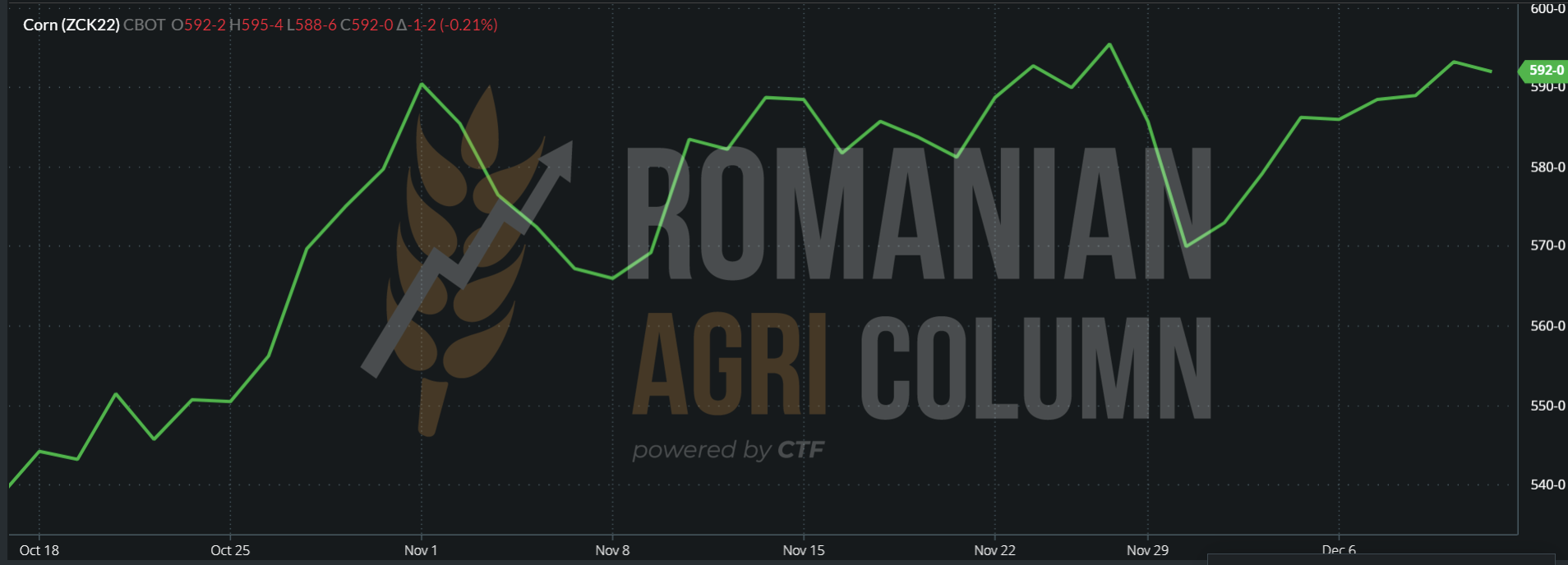

Din evocarea costurilor logistice nord-americane trecem în piața nord-americană, unde vedem CBOT la porumb la închiderea ședinței de tranzacționare din 10 decembrie la nivelul de 592 c/bu (233 USD).

CBOT ZCK22 MAI 2022:

TREND CBOT ZCK22 MAI 2022 – raportul WASDE nu a tulburat trendul porumbului american.

SUA își văd de drumul lor și generează vânzări de porumb. În data de 8 decembrie 2021, într-o singură tranzacție, au vândut 1,85 mil. tone către Mexic. Ne aducem aminte cu toții pe perioada verii când semnalam seceta extremă din Mexic și nimeni altcineva nu o făcea. Acum a venit decontul în acest sens și Mexic este clientul principal al SUA în materie de porumb.

NASS va raporta în ianuarie în mod efectiv eventualele schimbări de producție americană. Până atunci, ele rămân la nivelul de 15.062 miliarde busheli sau 382.595.000 tone.

Însă datorită logisticii mai bune a Americii de Sud în ceea ce privește exportul de porumb, faza 1 a TRADE DEAL cu CHINA nu se va îndeplini. Este vorba despre un nivel cumulat de 80 miliarde de dolari între 2020 și 2021.

În America de Sud, lucrurile se îndreaptă cu pași siguri către cifrele prognozate. În Brazilia, CONAB, estimează în continuare o producție de 120 mil. tone de porumb. Aceste cifre rămân susținute chiar și în cazul în care vedem alarme de tot felul ce vin din regiunea Rio Grande del Sul, unde seceta obligă anumiți fermieri să renunțe la porumbul plantat și uscat și să revină cu soia. Pentru a clarifica acest aspect trebuie să menționam că Rio Grande del Sul contează cu 4-5% la cele 120 mil. tone prognozate, deci foarte puțin. Și nu toți fermierii efectuează schimbul între porumbul uscat și soia pentru a salva sezonul. Porumbul brazilian se recoltează în două etape, prima recoltă în februarie-aprilie și a doua recoltă în perioada iunie-iulie, Safra și Safrinha, cum mai sunt ele denumite.

Prognoza argentiniană rămâne la nivelul de 54 mil. tone, probleme nu se zăresc la orizont pentru porumbul argentinian. Perioada martie-aprilie va fi cea în care porumbul din Argentina va fi recoltat.

ANALIZĂ

- China pariază pe bazinul Mării Negre din motive de costuri logistice

- WASDE nu a deteriorat indicațiile porumbului la nivel global

- SUA își mențin ritmul de vânzări, fie că vorbim de exporturile în Mexic sau de utilizarea industrială pentru etanol

- Brazilia își menține cursul spre o recoltă foarte bună

- PRODUCȚIA, CONSUMUL și STOCURILE țin ritmul prețului la porumb

- În primăvară, am putea să ne confruntăm cu o presiune suplimentară venită din două locuri: Ucraina cu un nivel mai mare de mărfuri și recolta sud-americană.

Piața semințelor de rapiță

Recolta veche de rapiță capătă consistența mult așteptată. Tracțiunea generată de lipsa materiei prime, agregată cu o creștere a prețului energiei fosile au condus la un nivel de preț în CPT Constanța de 698-700 EUR/tonă.

Cu alte cuvinte, vedem acest spot ca pe o oportunitate în lichidarea pozițiilor de rapița recoltă veche, referindu-ne la marfa fizică. Indicația subsecventă pentru recolta nouă, MAI22, aplicabil tot recoltei vechi, are o diferență negativă de 53,5 EUR, semn că în acel moment, cererea se îndreaptă cu pași repezi către recolta nouă.

Recomandarea noastră fermă este de lichidare a stocurilor. Este momentul pe care-l estimam încă din luna septembrie și pe care l-am susținut în permanență. Este cerere, este momentul.

EURONEXT XRG22 FEB22 – 718,25 EUR

În ceea ce privește recolta nouă, mai avem de traversat destul de multe luni și iarna ne poate rezerva multe surprize, care pot fi uneori neplăcute.

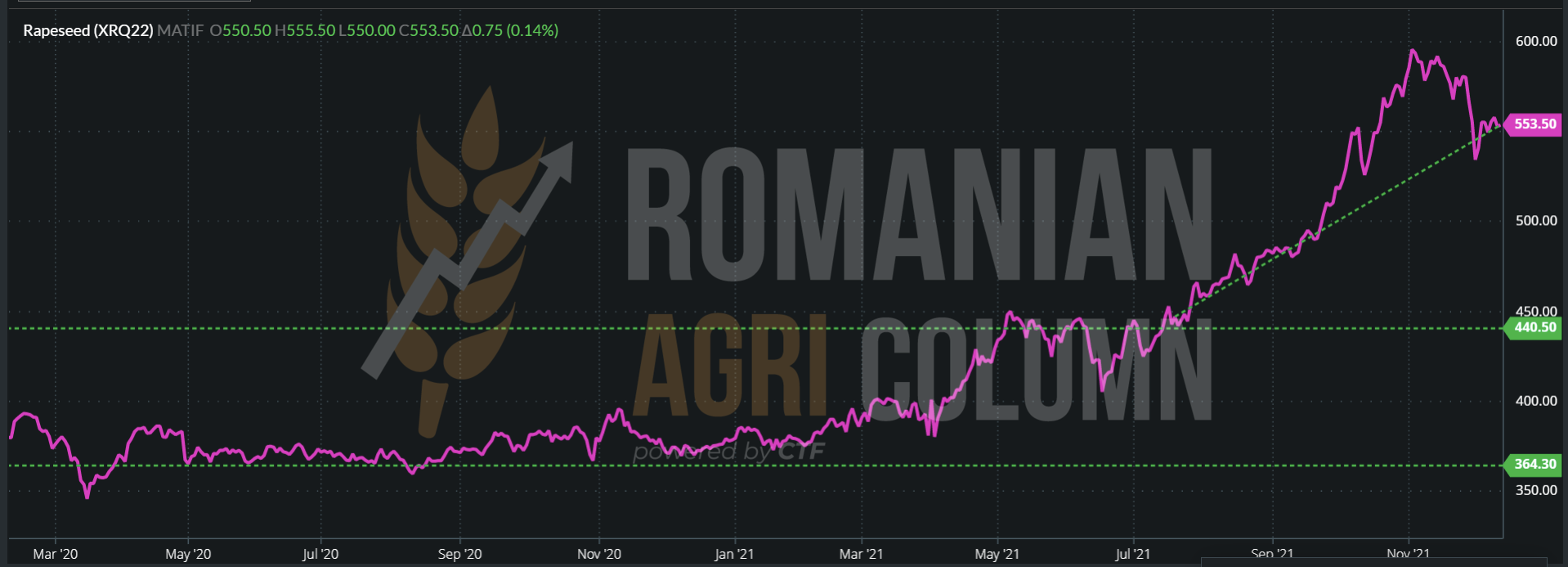

Indicația 553,5 EUR de la acest moment este una cu potențial privind istoric și vom analiza împreună ce a generat luna decembrie de-a lungul timpului.

XRQ22: 20 februarie 2020 – 10 decembrie 2021

Avem deci o plajă a prețului care s-a mișcat între 364 și 440 EUR/tonă, un interval mare, care a început o urcare abruptă în momentul în care semnele dinspre Canada au început să apară, mai precis în luna august 2021. Ce notăm acum despre noua recoltă este o suprafață mai mare cu 7% la nivelul Uniunii Europene, până la 5,6 mil. hectare, o suprafață de 1,6 mil. hectare în Rusia, 1 mil. hectare în Ucraina. Concomitent, Australia generează o recoltă de 5,7 mil. tone, în creștere de la 4,8 mil. tone prognozate, China 14 mil. tone, India 8,75 mil. tone și, firește, Canada, în pierderea de recoltă de la 21 mil. prognoză la 12,7 mil. tone.

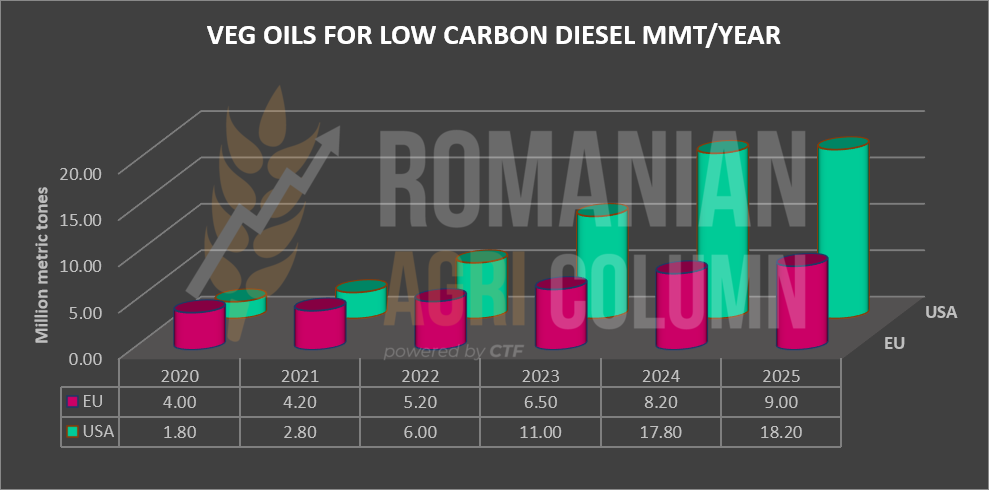

Cererea la nivel global există, potențialul de preț este la locul său pentru noua recoltă, utilizarea semințelor de rapiță rămâne în continuare o activitate profitabilă în pentru procesatori și cererea de ulei de rapiță este, de asemenea, susținută în continuare, după cum putem observa în graficul de mai jos. Componența uleiului vegetal și al rapiței, în mod special, în combustibilul diesel va crește exponențial în SUA și Europa pentru reducerea amprentei de carbon.

Piața semințelor de floarea-soarelui

Indicațiile semințelor de floarea-soarelui în portul Constanța sunt la nivel de 660 USD/tonă, în timp ce procesatorii indică 650 USD/tonă. Înregistrăm un lot de 16.000 tone tranzacționat în țară la un nivel de 660 USD/tonă FCA, având o cotație de transport până la procesator de minim 15-18 USD/tonă, semn că anumiți procesatori doresc să se securizeze din punct de vedere al volumelor de marfă.

Însă tocmai acest semnal este unul care indică un potențial viitor al prețului, agregat cu felul în care analizăm datele ucrainene, rusești și nivelul de import turcesc.

În viziunea USDA, recolta ucraineană de floarea-soarelui va genera 17,5 mil. tone, ceea ce este în contradicție cu datele generate de ministerul agriculturii din această țară. Ultima estimare era cotată la 16,2 mil. tone pentru 99,5% suprafață recoltată. Însă și de aici trebuie extras un surplus de circa 3% constând în corpuri străine și exces de umiditate peste 9%.

Producția rusească este ridicată, de asemenea, cu 0,5 mil. tone, până la nivelul de 15,5 mil. tone. Același factor de extracție a surplusului de corpuri străine și umiditate îl indicăm și în acest caz.

Turcia este creditată cu un nivel de import de semințe de floarea-soarelui în creștere de la 1,32 mil. tone până la 1,35 mil. tone, ceea ce indică un consum intern în creștere.

Producția UE a fost lăsată la același nivel de 10,15 ca și producția Argentinei, la nivel de 3,4 mil. tone.

Ca o concluzie, conform USDA, producția globală de semințe de floarea-soarelui a crescut cu 1 milion de tone (RU+UKR), până la nivelul de 57 mil. tone. Consumul a crescut cu 0,6 mil. tone, până la nivelul de 56,4 mil. tone, iar stocurile implicit cu 0,5 mil. tone, până la nivelul de 2,28 mil. tone.

Indicația uleiului brut în FOB Ucraina este de 1.360-1.380 USD/tonă, iar cotația Rotterdam este de 1.420 USD/tonă. Indicațiile Platts pentru uleiul de floarea-soarelui la luna ianuarie sunt de 1.388 USD/tonă în FOB Ucraina. Semințele de floarea-soarelui sunt cotate în FOB CVB la 676 USD/tona, echivalent 664-666 USD/tonă CPT, cu marja exportatorului inclusă.

Ce ne așteaptă în continuare? Un mix între cerere și ofertă arbitrat de complexul VEGOIL compus din uleiul de palmier și uleiul soia. Ianuarie și februarie vor oferi răspunsuri, sperăm pozitive, din punct de vedere al prețului. Uitându-ne la prognoza de import a materiei prime venita din Turcia, revizuită în creștere, calculând cu multă responsabilitate recoltele din Ucraina, Rusia, România și restul Uniunii Europene, extrăgând, firește, un cuantum de 2-3% compus din corpuri străine și umiditate în exces, încercam să vedem pozitiv traseul semințelor de floarea-soarelui în Q1 al 2022.

Piața boabelor de soia

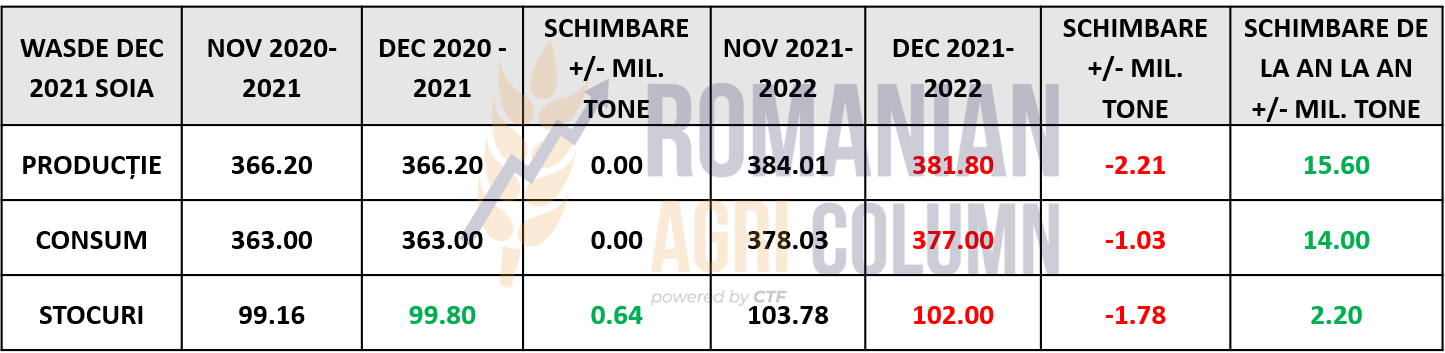

Boabele de soia indică un trend crescător după raportul WASDE. Producția Chinei fiind re-evaluată în scădere cu 2,6 mil. tone, a generat o scădere de ansamblu cu circa 2,2 mil. tone la nivel global, prin compensări.

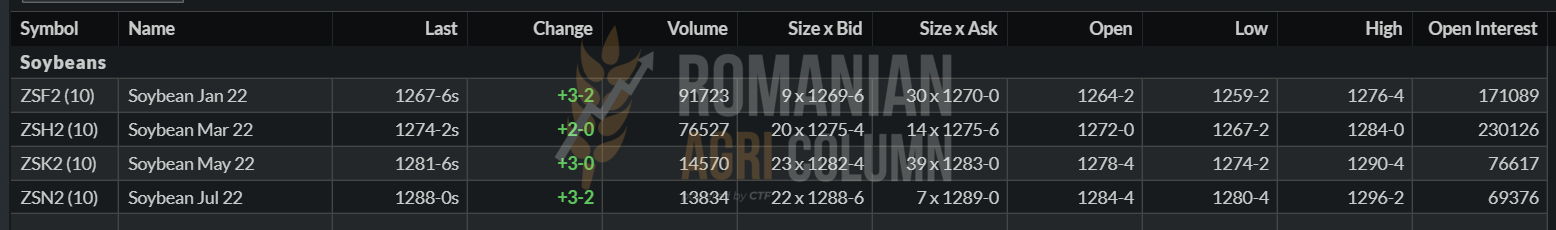

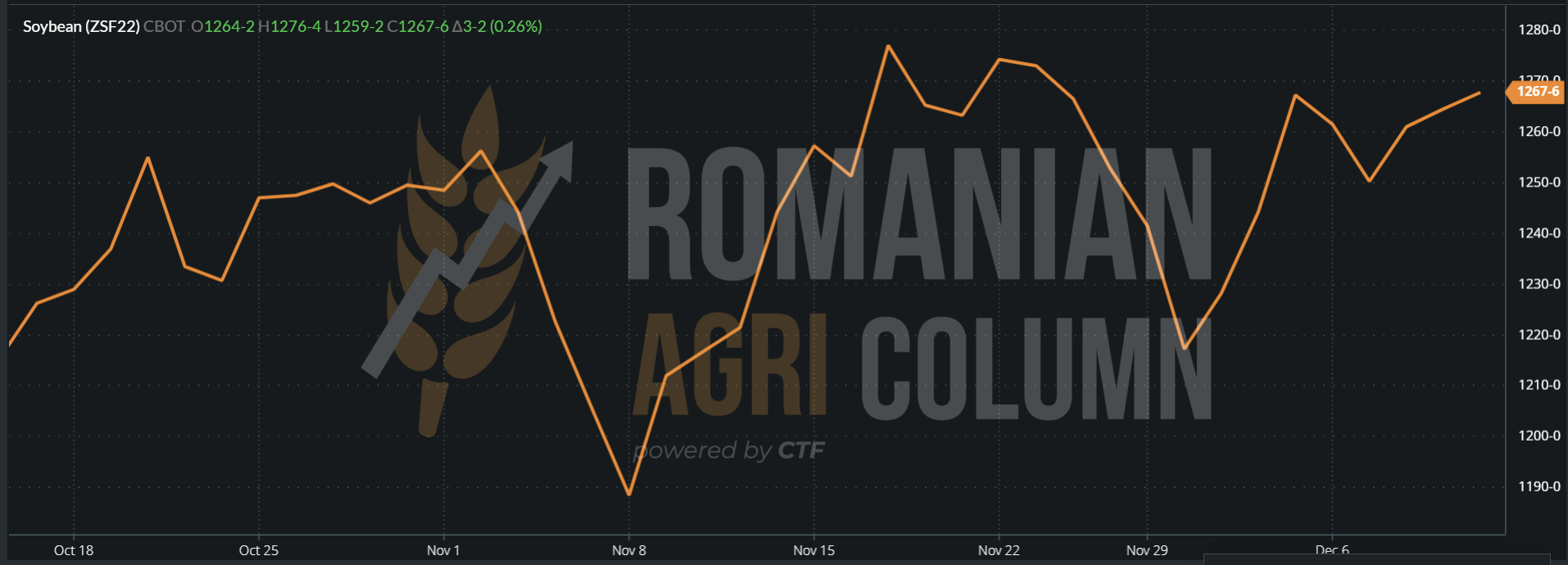

CBOT a reacționat drept consecință și vedem închiderea din 10 decembrie 2021 la nivelul de 1.267 c/bu (465,54 USD), cu o creștere de doar 3 c/bu.

CBOT ZSF22 – 1.267 c/bu – IAN22:

Însă, dacă urmărim traseul prețului soia, observăm recuperarea pe care a efectuat-o de la scăderea generată de raportul precedent din luna noiembrie 2021. De la 1.190 c/bu la 1.267 c/bu, adică mai precis, 77c/bu = 28,3 USD.

În plan local, indicațiile rămân la nivelul de 620 USD/tonă, însă procesatorii nu manifesta un interes deosebit în această perioadă în care preocuparea este de a procesa rapița 2021.

Piața îngrășămintelor

| Încercăm prin acest capitol să inițiem un flux de informații care să vă țină la curent cu acest segment deosebit de important din agribusiness și care ține efectiv capul de afiș prin impactul său în viitoarele recolte. |

Și începem prin a vă informa că Australia va întâmpina probleme deosebite din cauza faptului că ureea este generată din import, iar acest import provine 80% din China. În afară de consecințele faptului că nu au o relație foarte bună cu China în această perioadă, China a suspendat exportul de îngrășăminte, în tentativa de a-și proteja piața internă. Bulgărele ureei importate din China se rostogolește și la orizont se văd alte probleme în Australia, mai precis, transporturile. Știm cu toții că infrastructura de transport australiană în Outback se bazează pe autocamioane, iar o criză de ADBlue este la o depărtare de săptămâni. În acest fel, se va paraliza transportul de mărfuri de orice fel. Efectiv, vor fi trase pe dreapta din lipsă de ADBlue. Iar lucrurile nu se opresc aici. Vor genera în lipsă de aprovizionare de orice fel și vor culmina în agribusiness, unde utilajele vor fi, de asemenea, trase pe dreapta. Cine urmează? Se pare că America de Sud, care folosește același sistem de transport inland.

Prognoza prețurilor la îngrășăminte pe baza cererii și ofertei se confruntă cu o dilemă de bază. Nu numai că industria este renumită netransparentă, dar, spre deosebire de majoritatea altor mărfuri, politicile comerciale continuă să afecteze piețele care suferă de întreruperi ale lanțului de aprovizionare.

A existat o mică veste bună pentru cultivatori săptămâna trecută: prețurile ureei au scăzut cu 35 USD/tonă în Golf și, de asemenea, s-au rupt din Orientul Mijlociu până în America de Sud. Prețul UAN s-a menținut constant datorită finalizării anchetei asupra concurenței neloiale din Rusia și Trinidad și Tobago de către SUA. Astfel. pe parcursul derulării anchetei, aprovizionarea a decurs normal, fără amânări sau blocaje. Aceste țări ar fi subvenționat neloial exporturile către SUA. Atunci când investigația Departamentului de Comerț va fi finalizată la începutul anului 2022, se vor taxa retroactiv aceste mărfuri.

SUA și aliații săi au adăugat, de asemenea, sancțiuni împotriva Belarusului și a industriei sale exportatoare de potasiu, deși ordinul oferă companiilor americane 120 de zile pentru a încheia acorduri cu marele furnizor de îngrășăminte, ceea ce ar putea ușura impactul mișcării asupra nevoilor de plantare de primăvară. Totuși, potasiu este departe de a fi o piață liberă, câteva țări exportatoare mari controlând oferta.

Rusia, un alt mare exportator de potasiu, a anunțat între timp limite de export pentru produse cu azot. În timp ce lista ar reduce transporturile de UAN, cotele de uree și nitrat de amoniu au fost stabilite la niveluri normale. Acest lucru ar putea reduce impactul restricțiilor, deoarece industria așteaptă știri despre cea mai mare licitație din India, care ar putea avea loc săptămâna aceasta. Restricțiile chineze privind ureea și fosfații rămân, de asemenea, în vigoare, alte țări urmărind și cote pentru a se asigura că fermierii lor au acces la provizii.

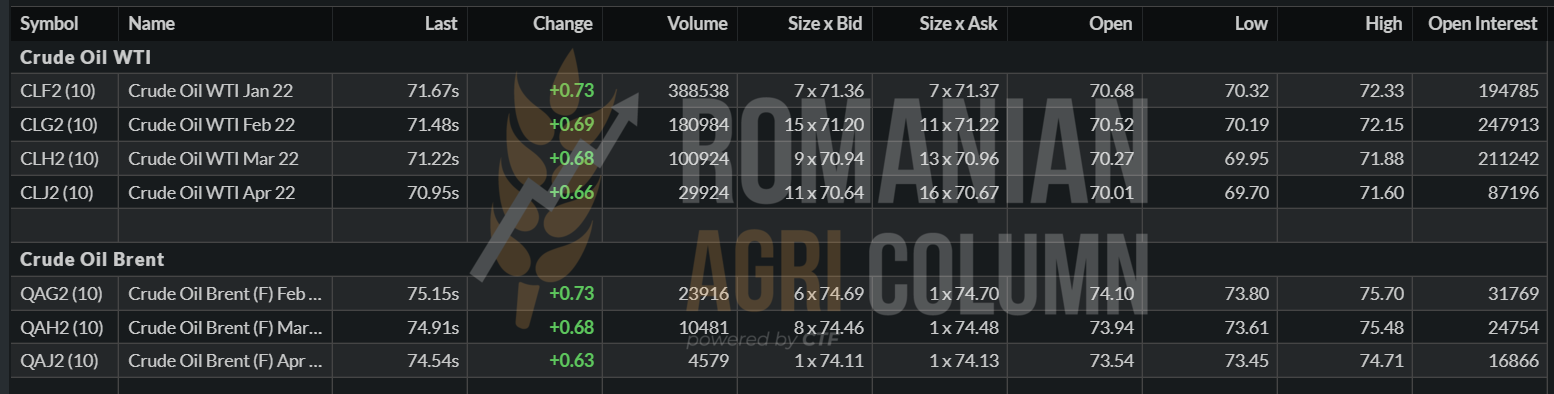

Energia fosilă

BRENT 75,15 USD/baril | WTI 71,67 USD/baril

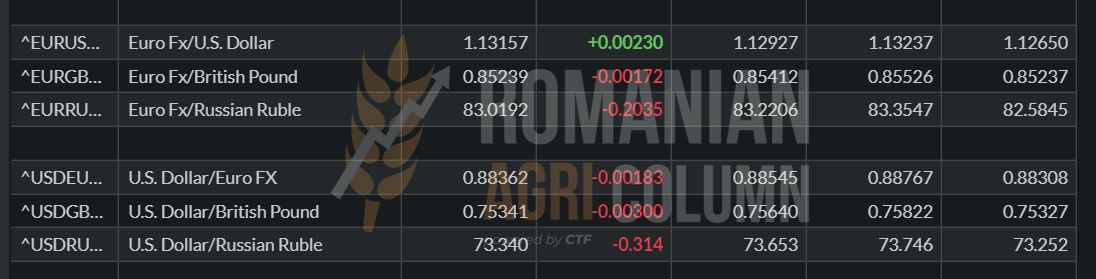

Paritate EUR-USD

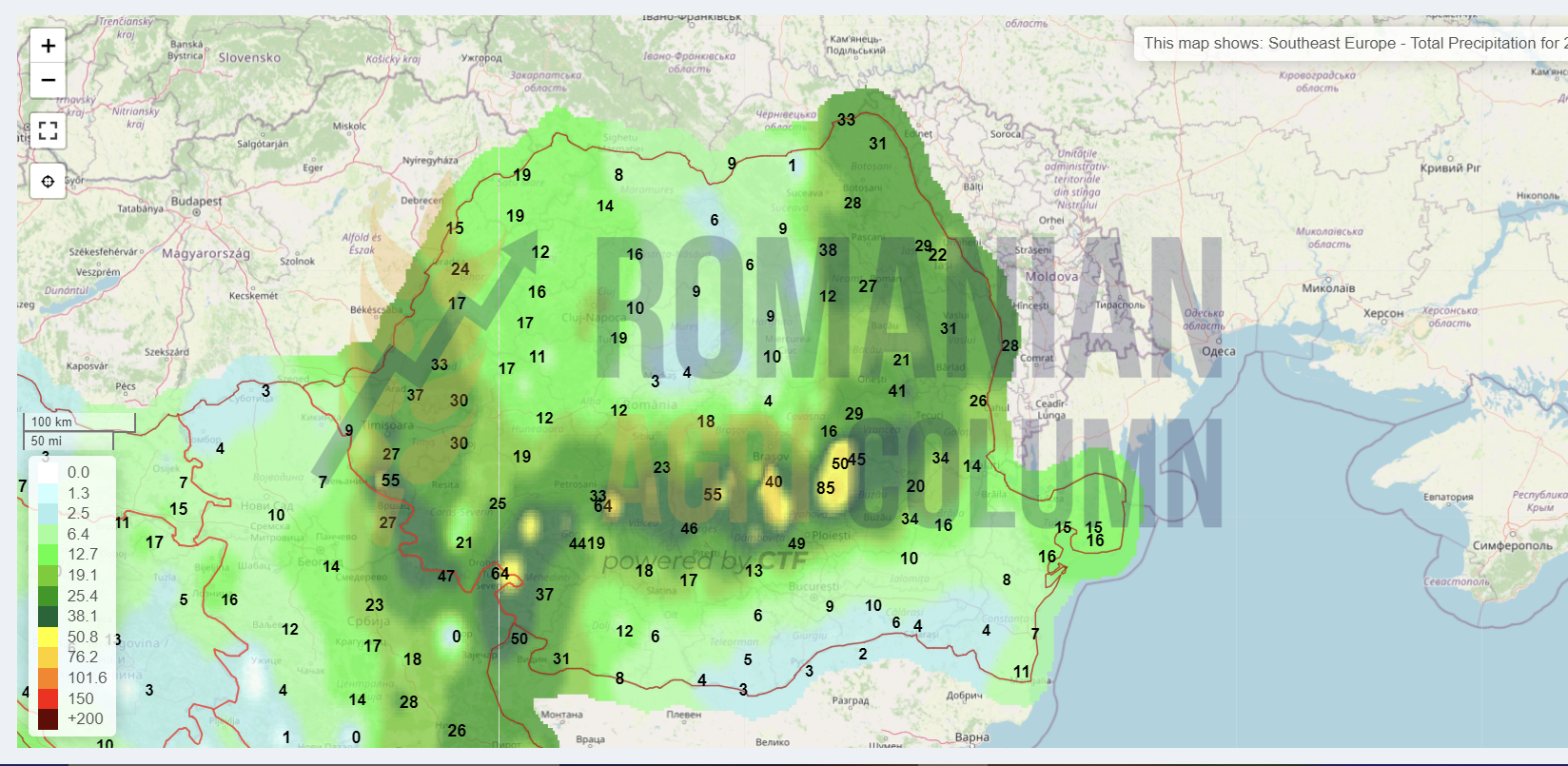

Prognoza meteo

11-18 decembrie 2021

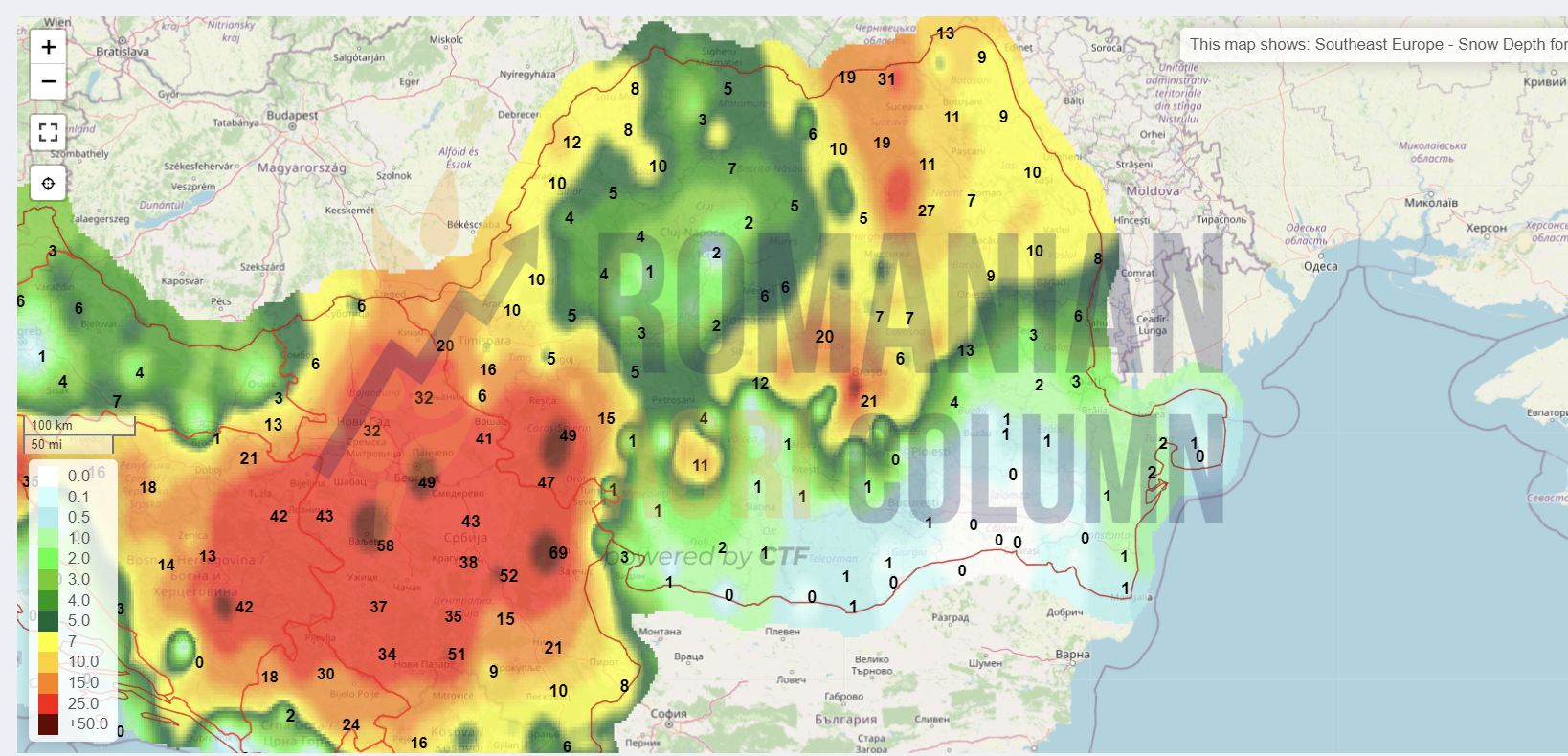

România (ploi)

România (zăpadă)

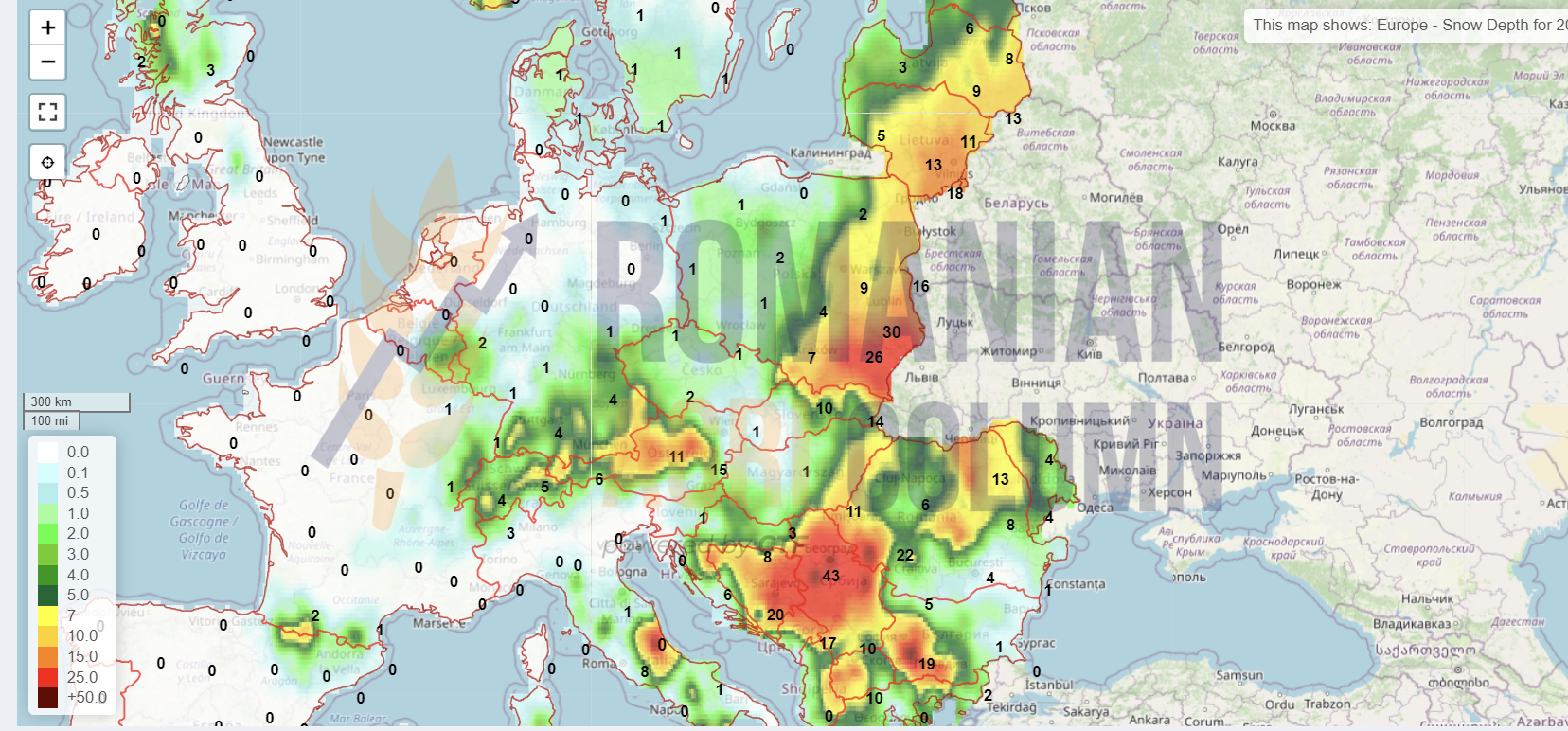

Europa (zăpadă)

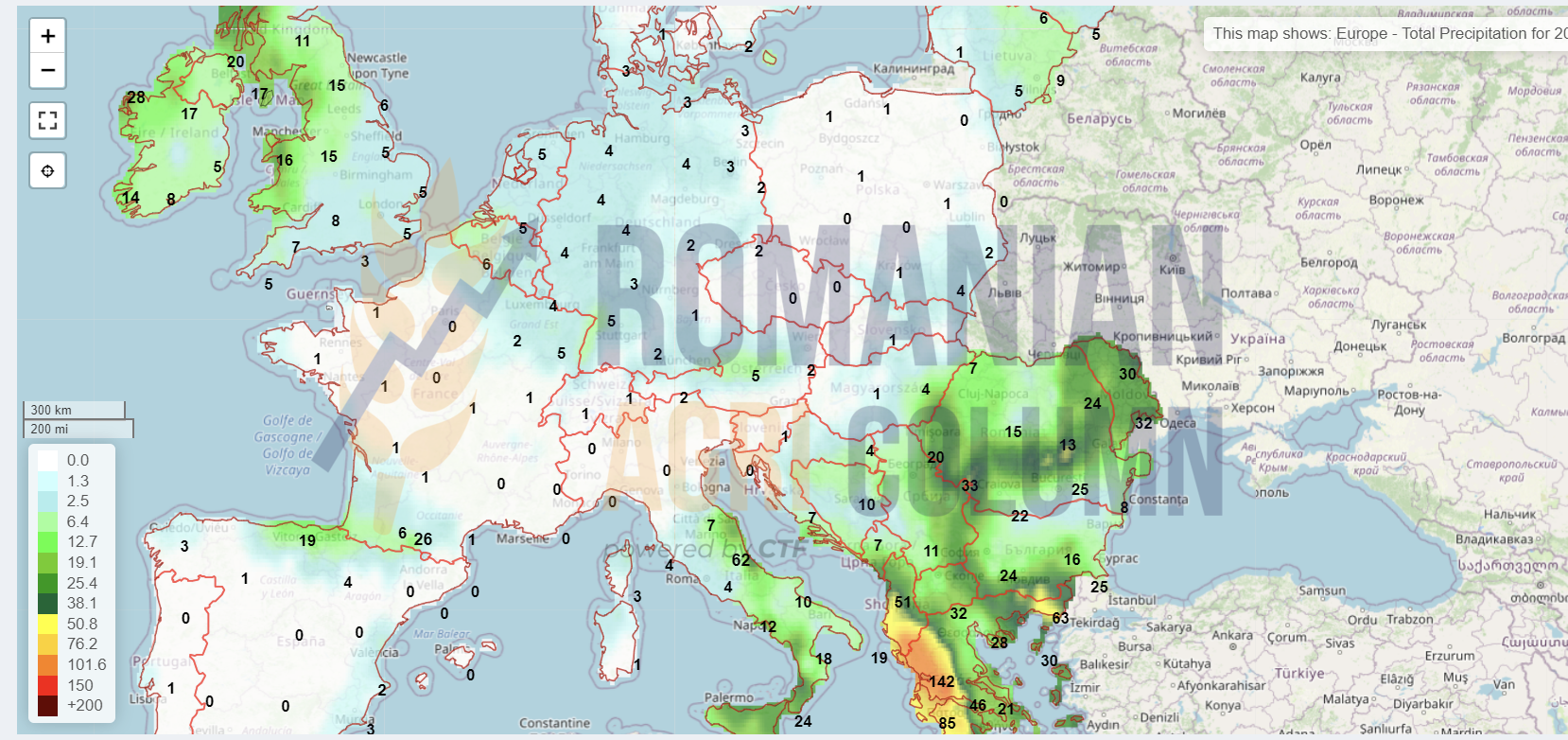

Europa (ploi)

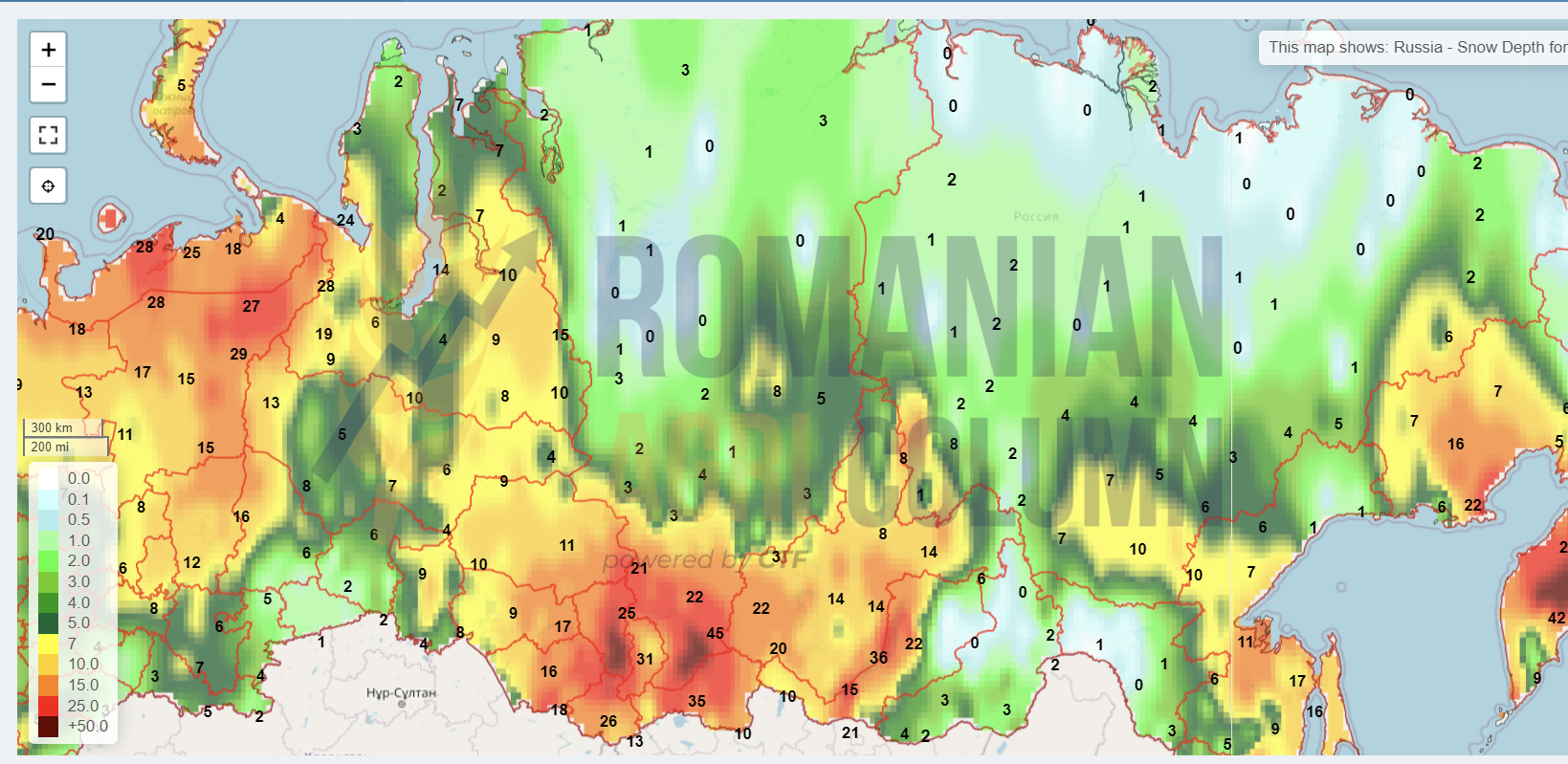

Rusia (zăpadă)

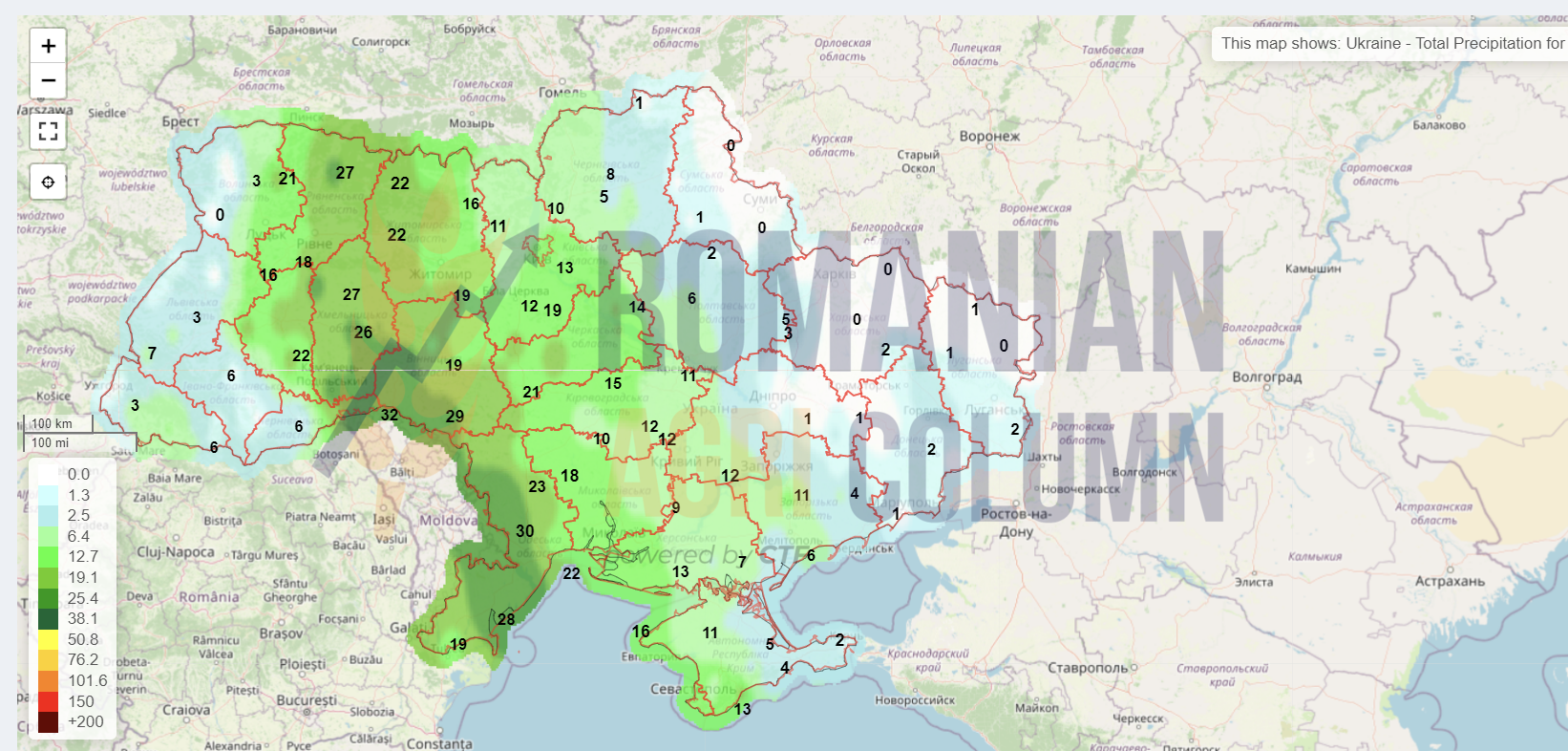

Ucraina (ploi)

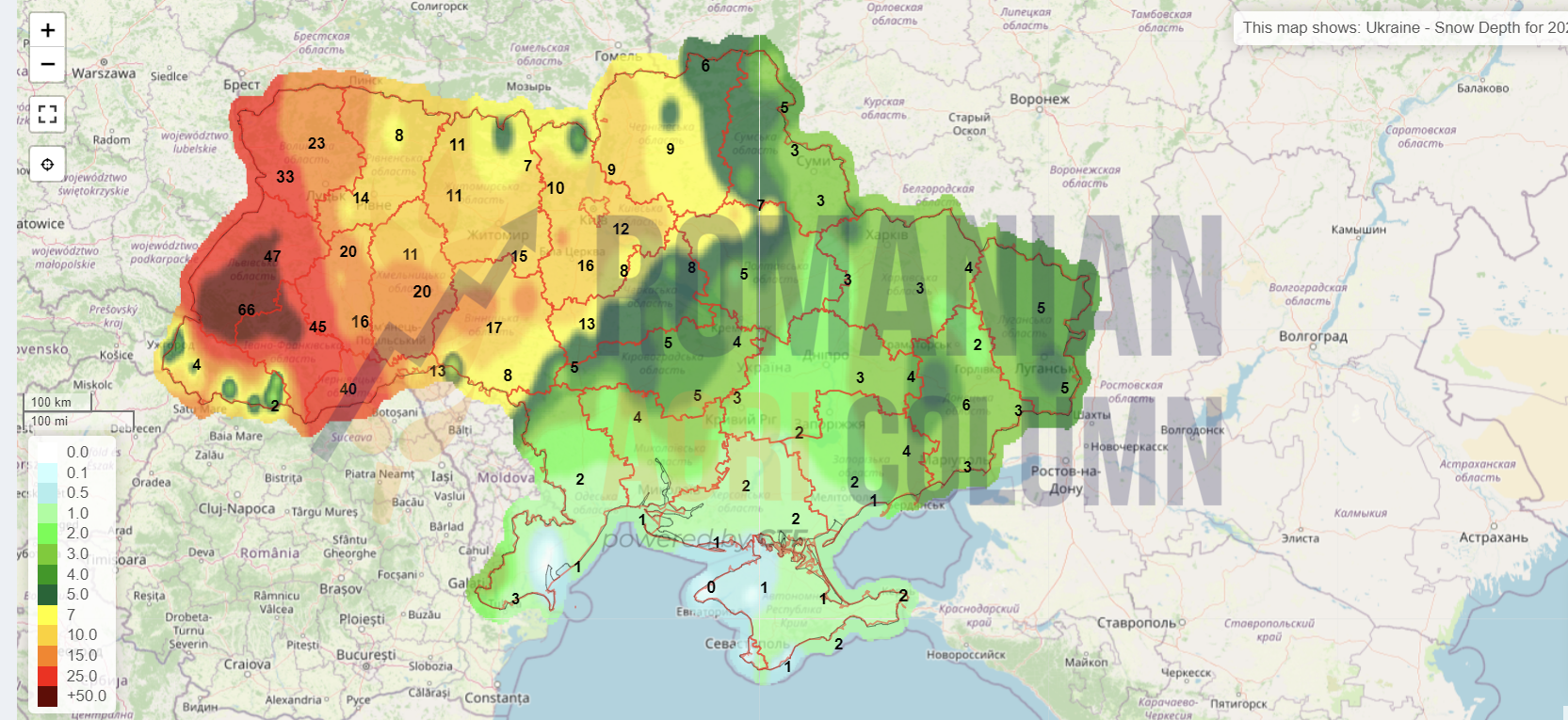

Ucraina (zăpadă)

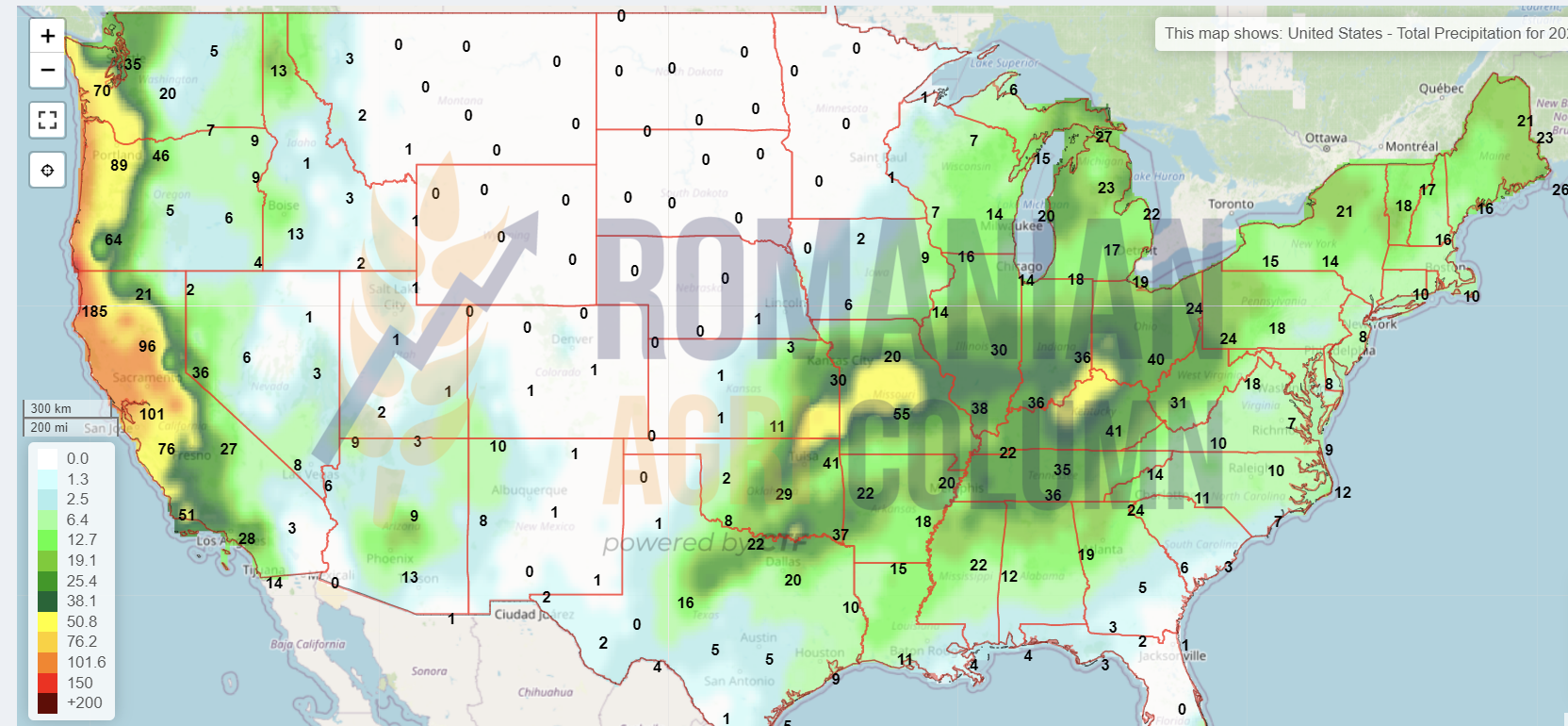

SUA (ploi)

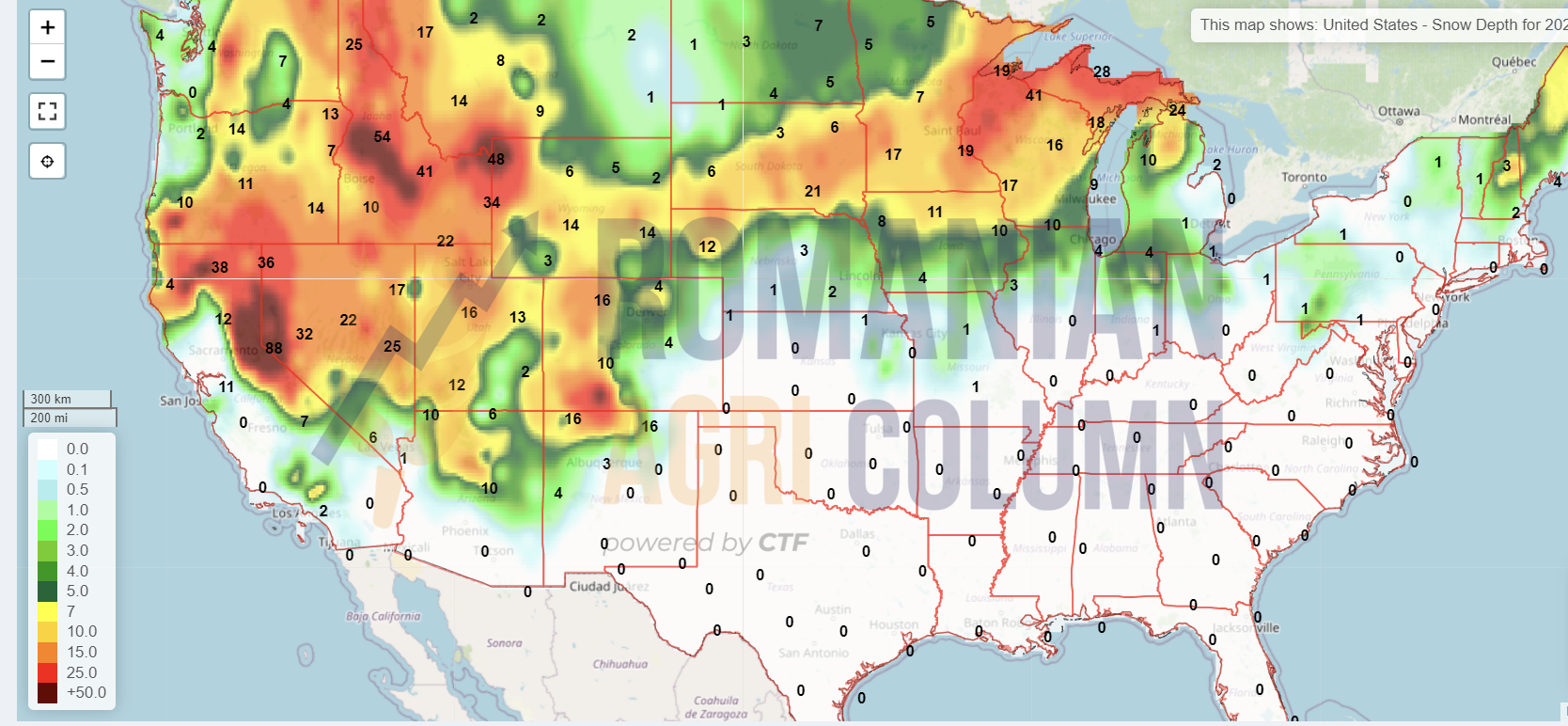

SUA (zăpadă)

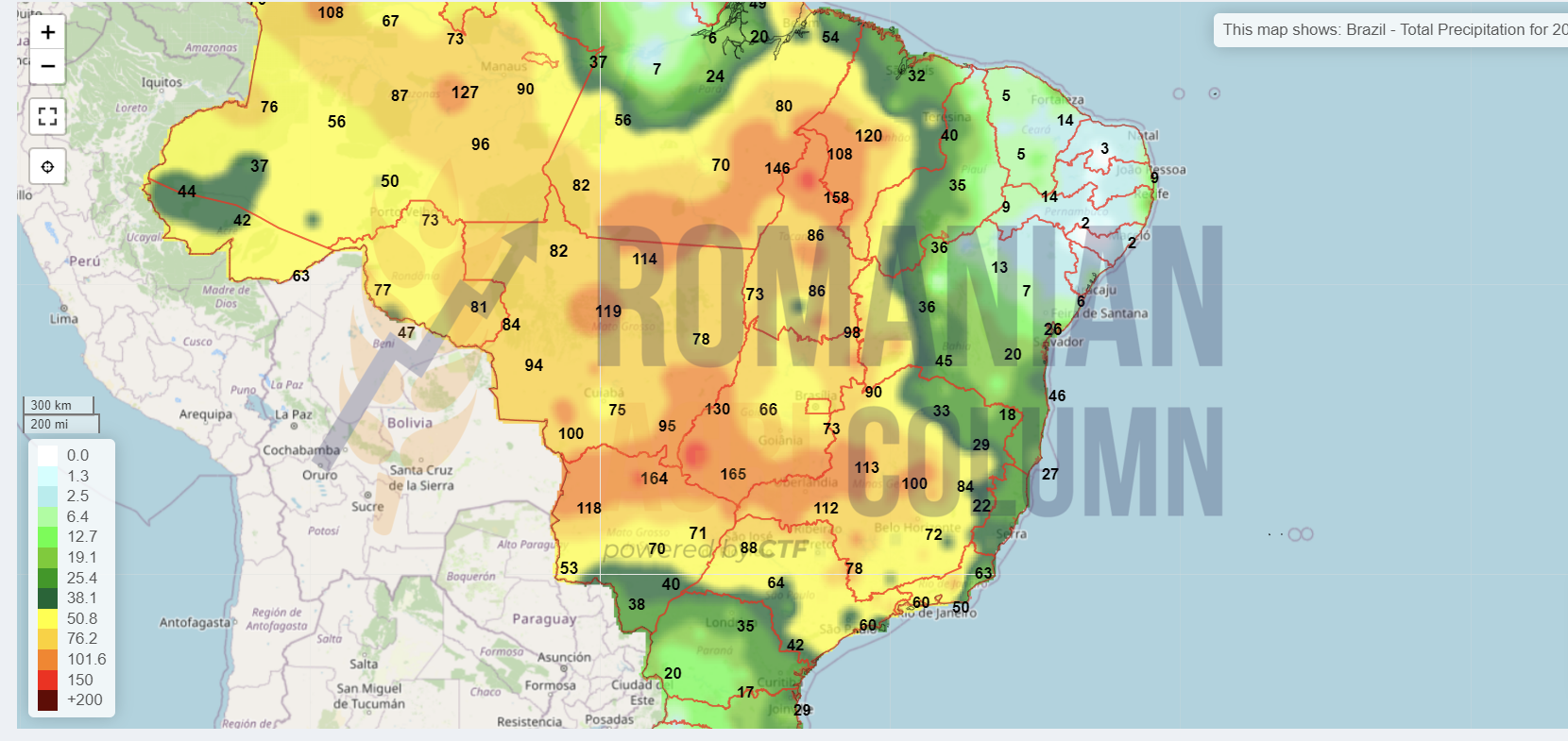

Brazilia

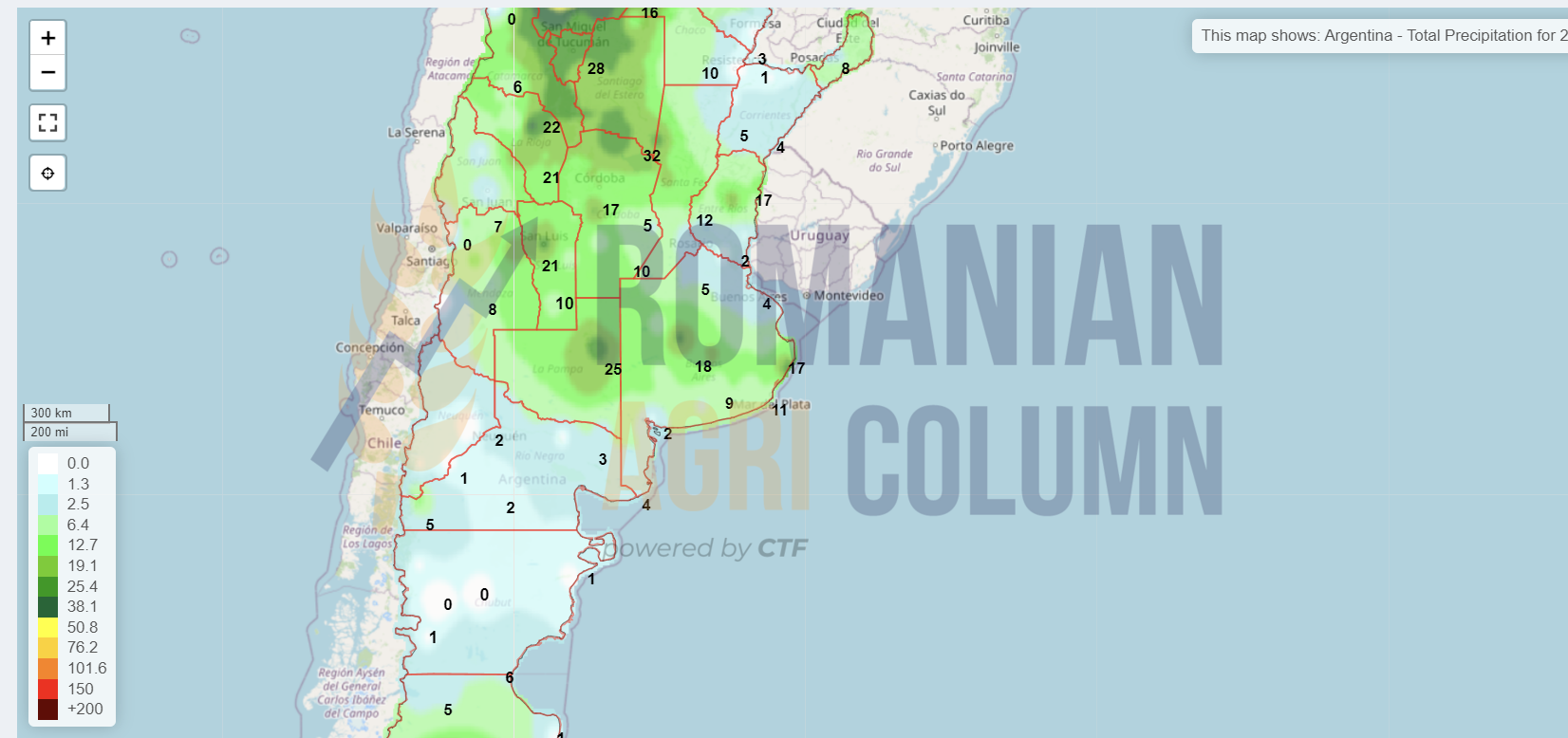

Argentina

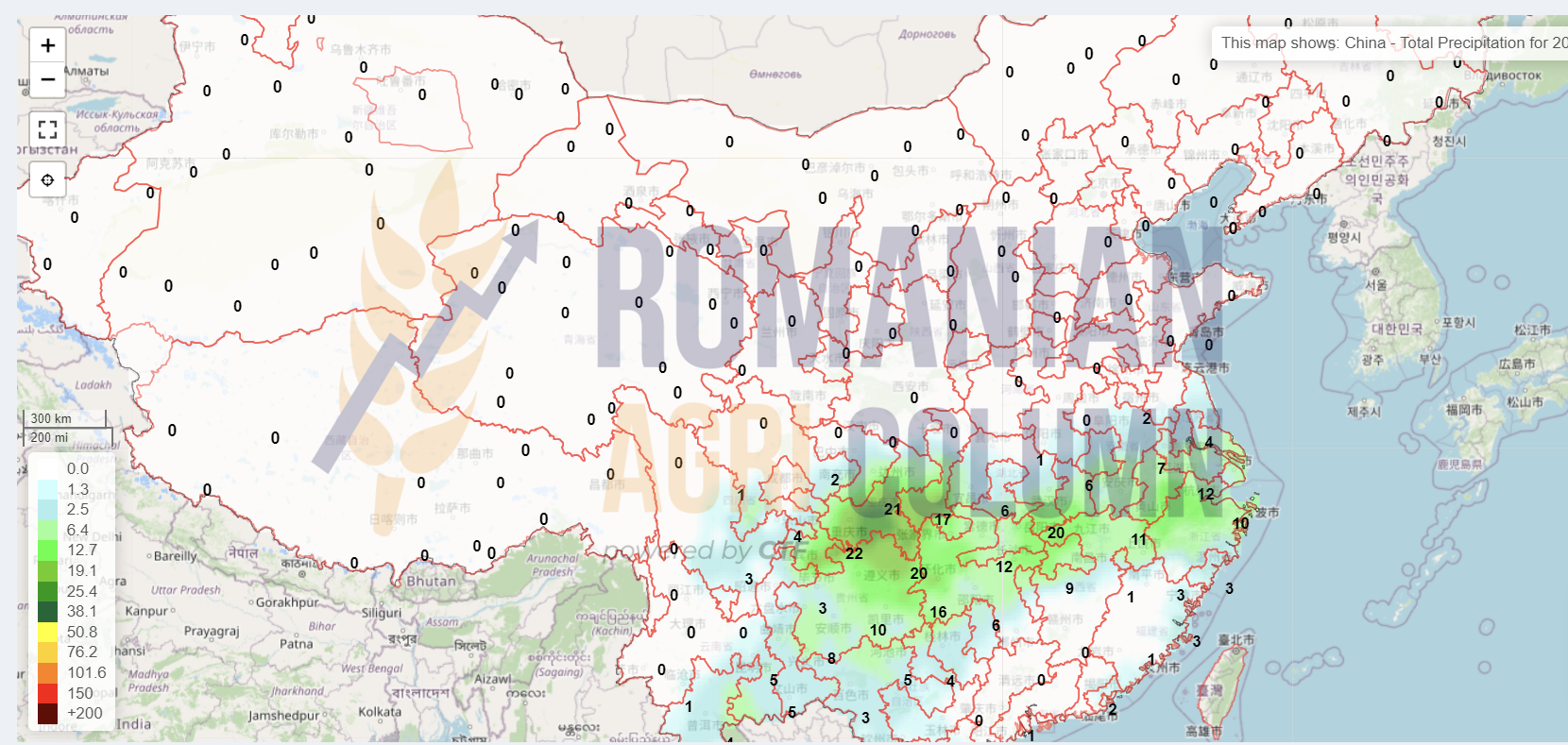

China

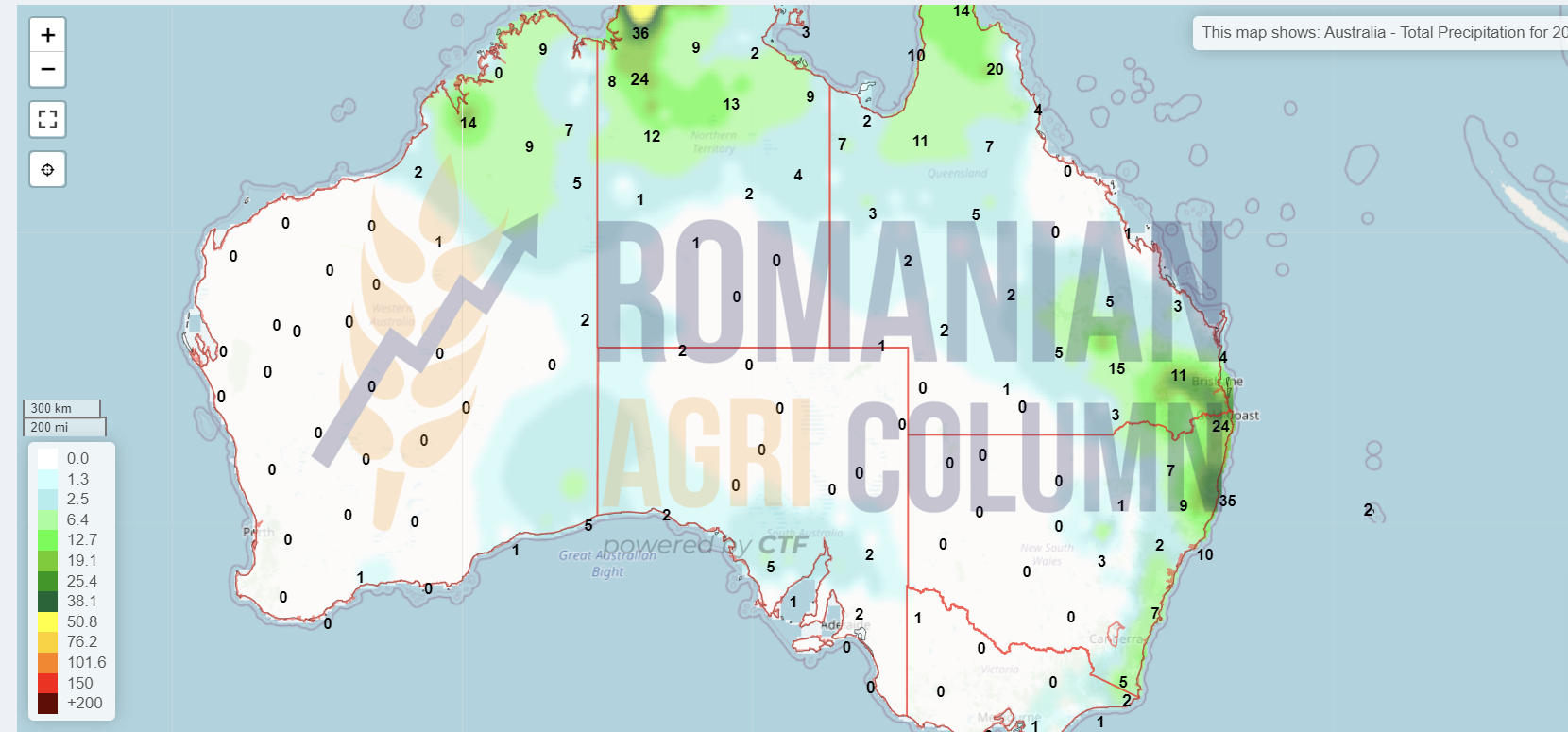

Australia

Drepturile de autor asupra întregului conținut, inclusiv imaginile și bazele de date, aparțin Casei de Trading a Fermierilor. Reproducerea, traducerea și utilizarea informațiilor publicate este permisă pentru uz strict personal; utilizarea în alte scopuri sau în scopuri comerciale este strict interzisă.