Raportul de piață din această săptămână conține informații despre:

- Piața grâului

- Piața orzului

- Piața porumbului

- Piața semințelor de rapiță

- Piața semințelor de floarea-soarelui

- Piața boabelor de soia

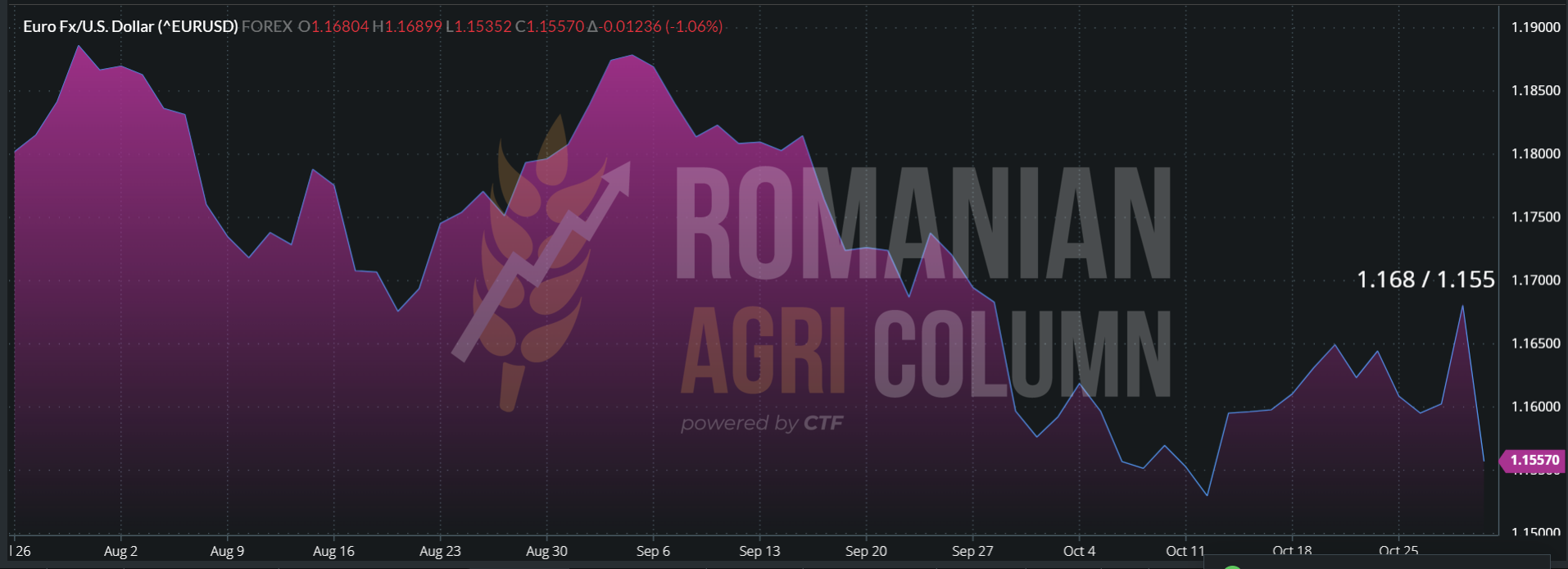

- Paritatea EUR-USD

- Energia fosilă

- Prognoza meteo

Piața grâului

Indicațiile grâului în portul Constanța rămân ferme la nivelul de 267 EUR/tonă. Nicio debalansare la nivelul prețului indică o fermitate în cerere la nivelul bazinului Mării Negre și al UE. La nivel local însă, înregistrăm primele oferte de achiziție la nivelul de 262,5 EUR/tona de marfă livrată la locația procesatorilor. Însă aici există un amendament referitor la perioada de livrare.

Marfa are perioada de livrare ianuarie-februarie, ceea ce adaugă un cost de depozitare înglobat în preț de minimum 1,5 EUR/tonă pe o perioadă de 4 luni, ceea ce conduce către un nivel real de 256,5 EUR/tonă. Vânzătorul este răspunzător pe toată această perioadă de calitatea și cantitatea mărfii, în condiția în care nu se încheie un contract de prestări servicii. În 4 luni se adună costuri de aerare, de fumigare și, bineînțeles, de calcul al pierderilor din manipulare și perisabilități, statutate din punct de vedere legal, conform HG 169/2015. Convertim, ca de obicei, totul în bani și ne rezultă un nivel de minim 4,5 EUR/tonă care trebuie scăzut din nivelul de 256,5 EUR/tonă, spre o bună apreciere a calculului economic și financiar. Rezultă deci 252 EUR/tona, un preț final doar al mărfii.

Putem compara acest nivel cu ceea ce se plătește astăzi în portul Constanța și vedem că, dacă aducem un cost de transport extra campanie, rezultatul este similar. Doar că există riscuri și beneficii în tot acest calcul. Pe de o parte, fermierul securizează un preț de 262,5 EUR/tonă, însă are în sarcină costuri, la rândul său, de 10 EUR/tonă. Și, în afară de aceasta, nu mai este participant la piața în dezvoltare, la eventualele creșteri de preț ale grâului, căci volatilitatea la grâu se manifestă numai în sens ascendent datorită balanței de cerere și ofertă, care este negativă din punct de vedere al ofertei.

În acest sens, notăm ultima licitație GASC a Egiptului, care a condus la achiziția a 360.000 tone de grâu cu următoarea componentă:

- 3 loturi x 60.000 tone origine Rusia;

- 2 loturi x 60.000 tone origine Ucraina;

- 1 lot x 60.000 tone origine România.

Pe fondul acestor informații, revedem prețul mărfii vândute de România în paritatea C&F și desfacem costurile până în origine spre înțelegerea mecanismelor de costuri aplicate:

- VALOARE MARFĂ C&F = 359,86 USD/tonă

- VALOARE TRANSPORT = 31,5 USD/tonă

- COST MARFĂ FOB CONSTANTA = 328,36 USD/tonă.

Din nivelul de 328,36 USD/tonă extragem un cost de fobbing, adică de trecere a mărfii prin terminalul portuar al operatorului ce are contract cu vânzătorul și ne regăsim la nivelul de 321,36 USD/tonă. Din această cifră, trebuie să extragem costurile de participare la licitație, costurile de finanțare și depozitare pe perioada până la livrarea mărfii și anume 1-10 decembrie 2021 și ne rezulta 315 USD/tonă.

Operațiunea finală este conversia în EUR și la o paritate de 1,156 USD pentru 1 EUR rezultă 272,5 EUR/tonă, ceea ce este conform cu prețul oferit astăzi în Portul Constanța în paritatea CPT, cu marja exportatorului inclusă.

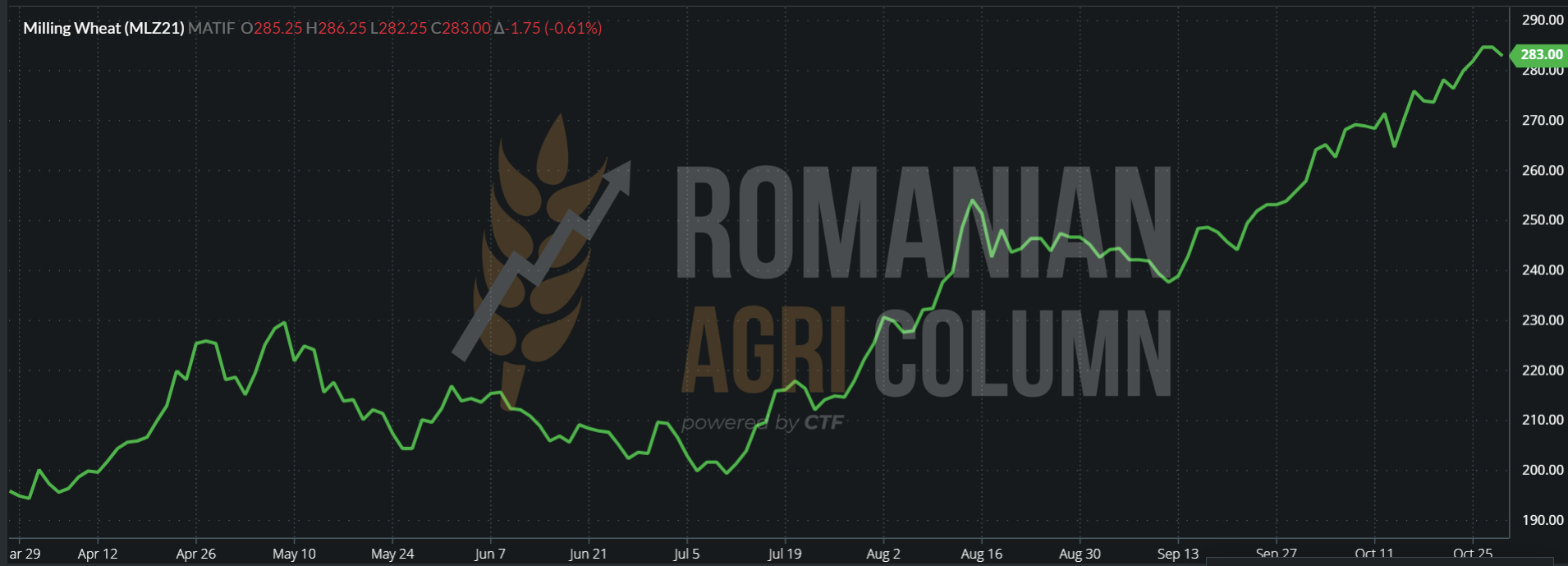

În planul bursier european, vedem o stabilizare în jurul valorii de 284 EUR a indicației MLZ21, cu variabilitate de 0,5% în sens pozitiv sau negativ. Totul depinde, firește, de interesul fondurilor de investiții și de informațiile despre piața fizică.

EURONEXT MLZ 21 – 283,25 EUR la închiderea din 29 octombrie 2021

Grafic EURONEXT MLZ21 decembrie

În planul comerțului european cu grâu, notăm o creștere a ponderii exporturilor pentru perioada în care ne aflăm și vizualizăm o cifră care a depășit nivelul de 9 mil. tone pentru perioada în care ne aflăm, România având până în aceste zile un nivel de export al grâului de 3,2 mil. tone, iar Bulgaria de 1,5 mil. tone. Aceste cifre ne arată consistența cererii de grâu din UE datorită proximității destinațiilor tradiționale: țările din Orientul Mijlociu, nordul Africii și Africa Sub-Sahariană. Logistica europeană este net superioară altor origini.

Pe același fond de cerere și ofertă, notăm anumite discrepanțe în Rusia, și anume diferențele dintre cantitatea recoltată numită “bunker weight” și marfa în standardul de calitate. Dacă la nivel de bunker weight notăm un cumul de 76,5 mil. tone, la nivel de standard avem o scădere importantă până aproape de nivelul estimat de USDA de 72,5 mil. tone. Analiștii ruși au văzut o scădere a nivelului total de recoltă (toate mărfurile componente) de la 127 mil. tone la un nivel corectat de 119,5-121,7 mil. tone. Vorbim de o diferență simțitoare de minim 5,3 mil. tone și de maxim 7,5 mil. tone. Extrăgând de aici reducerea suferită de Rusia la porumb și la floarea-soarelui, regăsim un rest de circa 4 mil. tone în dreptul grâului, ceea ce face ca oferta de export să înceapă să se subțieze. La acest complex contribuie și întărirea rublei în fața dolarului american, ceea ce face ca formula de calcul a prețului de export să fie una defavorabilă exportului în dauna pieței interne. Cu alte cuvinte, fermierii ruși primesc mai putini bani pe recolta lor.

În bazinul Mării Negre, prețul grâului este cotat pe bursa BSW la nivelul de 326,25 USD NOV21.

Însă tranzacțiile pe lunile următoare indică valori în creștere ale pieței fizice, la nivelul de 334-338 USD pentru DEC21-IAN22, ceea ce reflectă conform parității de astăzi 288-292 EUR/tonă.

În planul licitațiilor din zonă, notam Arabia Saudită, care a lansat o licitație de achiziție grâu de 655.000 tone, pe care o vom vedea încheiată pe 29 octombrie 2021, pentru livrări în perioada ianuarie 2022-aprilie 2022. Însă până la închiderea ediției nu avem date despre rezultate

În același context, GASC Egipt inițiază o nouă licitație pentru achiziție grâu. Aceasta va avea loc luni, 1 noiembrie 2021, cu livrare 11-20 decembrie 2021, plata la livrare, LC. Timpul se grăbește și stocurile se restrâng, astfel că 2 licitații consecutive sunt un indicator important.

Indicații preț pentru principalele origini:

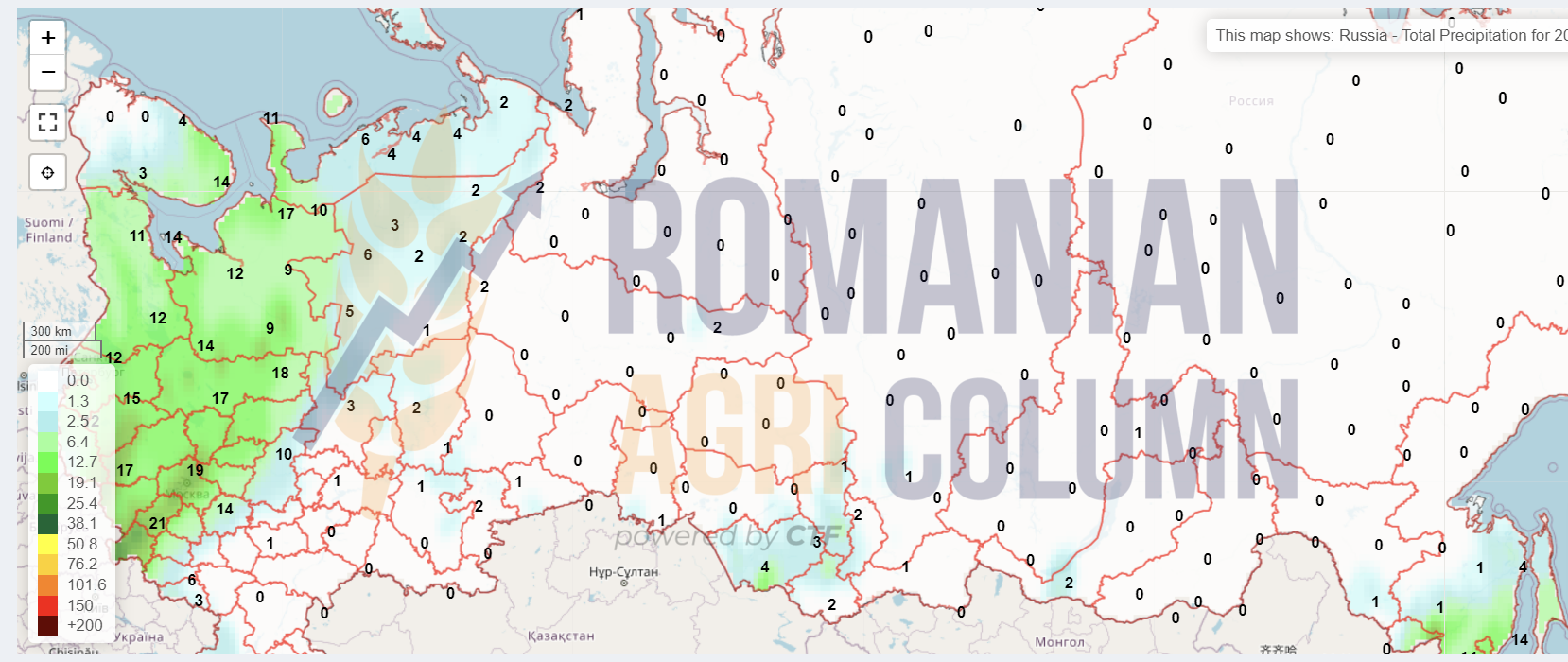

În ceea ce privește statusul grâului însămânțat, notăm Rusia care are întârzieri notabile. Prognoza de plantare are, de asemenea, probleme. Vremea uscată mușcă din hectarele rusești. Pe o perioada de 10 zile în urmă și 10 zile în avans, nu se văd precipitații în Rusia. La Nina se întoarce.

Planul era de 19,2 mil. ha. Până în acest moment, sunt doar 17,6 mil. ha, comparativ cu anul trecut, când erau la nivel de 18,3 mil. ha. Fereastra se închide și germinația are probleme. Ministerul de resort refuză să comenteze sau să dea date suplimentare.

USDA nu mai are angajați în Rusia din iulie 2021. Sentinel 1 și Landmark sunt ochii americani în Rusia.

În Ucraina, în mod identic, câmpurile sunt lipsite de precipitații și se ridică un semn de întrebare asupra potențialului viitor. Însă în ambele cazuri, considerăm că, deși avertizările sunt corecte, nu este încă cazul să punem sub un mare semn de întrebare recoltele viitoare de grâu ale celor două țări.

Peste ocean, recolta viitoare de grâu de iarnă american se prezintă sub auspicii foarte bune, având un grad de sănătate bun spre foarte bun la nivelul de 49%. Nivelul de plantare a grâului american de iarnă este la 80%. Ploile căzute au avut un efect benefic, chiar dacă coasta de vest este în continuare în deficit în ceea ce privește nivelul apei din sol. În continuare, Dakota de Nord și Dakota de Sud sunt sub un spectru asemănător anului trecut, însă lucrurile sunt departe de a fi concluzionate. Situație este identică și în cazul bazinului Mării Negre, vorbind aici de spre Rusia și Ucraina.

În Argentina, recoltarea grâului începe. Estimările de recoltă se reduc de la o cifră optimistă de 20,7 mil. tone la 19,7 mil. tone. Seceta din sezonul de plantare își arată primele efecte. În acest moment, recoltarea a ajuns la nivelul de 6,9% din cele 6,6 mil. de hectare plantate cu grâu. Vremea este bună pentru recoltare și vom urmări împreună progresul recoltei de grâu argentiniene. De ținut minte anul trecut cu doar 17 mil. tone din cauza efectelor La Nina și faptul că starea de vegetație bună spre foarte bună este la nivelul de 47% în acest sezon.

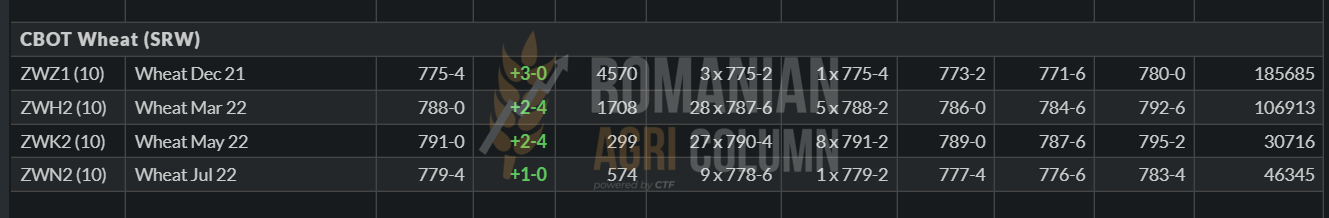

Sub spectrul creșterii prețurilor la îngrășăminte și al potențialelor probleme în ceea ce privește recolta de grâu de iarnă americana, CBOT a reacționat în consecință, urcând și coborând pe măsură, asta deși vânzările americane către export din ultima săptămână nu au fost peste cele din săptămână precedentă, decalajul fiind negativ cu 30%. Am notat creșteri de 17 c/bu și scăderi de 10 c/bu, însă fermitatea a rămas în context.

CBOT ZWZ21 la închiderea din 29 octombrie 2021:

GRAFIC CBOT ZWZ21 – de urmărit volatilitatea din ultimele zile

ANALIZĂ

- Grâul este în același trend de cerere continuă și randamentul său în balanțele de profit și pierderi ale fermierilor are un trend pozitiv, care sporește nivelul veniturilor acestora.

- Regiunea europeană și a Mării Negre mențin fluxurile de marfă deschise la niveluri maxime.

- Previzionarea unor probleme în câmpiile rusești amplifică atenția observatorilor și indică tensiuni care vor rămâne la cote ridicate. Efectele La Nina se văd cu destul de multă limpezime.

- Vom ajunge la 300 EUR/tonă FOB CVB? Timpul va certifica acest lucru, pentru că în calcul intră foarte serios costurile logistice și diferențele semnificative între originea europeană și est europeană la un capăt, versus logistica americană și australiană la celalalt. Deocamdată, suntem la nivelul de 283 EUR conform BSW, indicație la NOV21.

- Taxa rusească este la nivelul de 69,9 USD/tona pentru săptămână ce urmează.

Piața orzului

Piața orzului se aliniază și se dezvolta în siajul grâului, astfel că orzul de furaj este cotat la nivelul de 235 EUR/tonă CPT Constanța în aceste zile. Piața internă a României, și ne referim la entitățile care dețin complexe de creștere a porcilor, au probleme deosebite din cauza pestei porcine, foarte multe dintre ele fiind goale, fără efective. Reluarea activității generează însă timp și stocurile de orz sunt ținute în așteptare, cele mai multe gânduri ale crescătorilor de porci fiind în aceste momente spre lichidarea stocurilor de orz furaj. Desfacerea lor către cumpărătorii din piața de export este o opțiune pe care o iau în calcul.

TMO Turcia a achiziționat cantitatea de 235.000 tone de orz furajer. Originea este în cea mai mare parte ucraineană și prețurile acordate pe portul de descărcare. Ele variază de la 330 USD/tonă C&F Tekirdag la 335 USD/tonă C&F Derince. Perioada de livrare este 1-20 decembrie 2021. Ca diferență de preț între licitația trecută și cea proaspăt încheiată, notăm un plus de 20 USD în prețul mărfurilor livrate.

Un lot de orz australian își croiește drum către Orientul Mijlociu, mai precis către Iordania, 60.000 de tone fiind achiziționate de către MIT la nivelul de 333 USD/tonă C&F Aqaba, livrare februarie 2022. Vânzătorul este Australian Grain Export.

ANALIZĂ

- Tracțiunea grâului este evidentă în dezvoltarea prețului orzului.

- Cum spuneam și în numărul precedent, oferta redusă de orz la nivel global alimentează cererea și cadența ei se reflectă în numărul des de tranzacții (licitații).

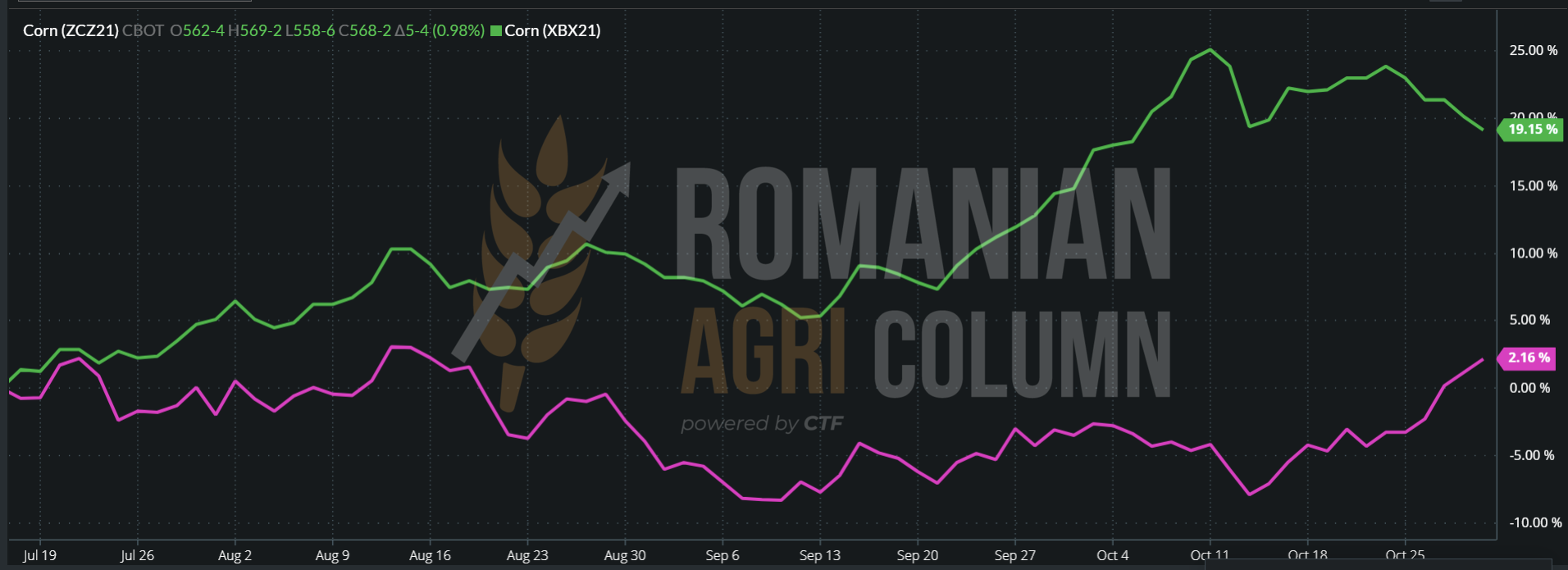

Piața porumbului

Prețul porumbului în condiția de livrare CPT Constanța este încă de 236-237 EUR/tonă. Spunem încă deoarece o fereastră de livrări se va închide la 15 noiembrie 2021, odată cu plecarea unor nave către destinații din nord-estul Asiei. Apoi, odată cu depășirea datei de 15 noiembrie 2021, vom asista la o degradare a prețului până în jurul nivelului de 230-232 EUR/tonă.

Anticiparea fenomenului am făcut-o începând cu câteva numere în urmă, motivele fiind cele clasice: recolta bogată din Ucraina, fereastra de recoltare fără ploi, necesitatea de împingere către export a primelor loturi din cantitatea totală de circa 32,5 mil. tone pentru anul 2021-2022.

Susținerea în piața fizică a unui preț mai mic este augmentată și de costurile de uscare înglobate. Porumbul este recoltat cu umiditate și costul ridicat al gazului folosit la uscare conduce la incrementarea în prețul final al mărfii. Este o realitate pe care o cuantificăm în cifre.

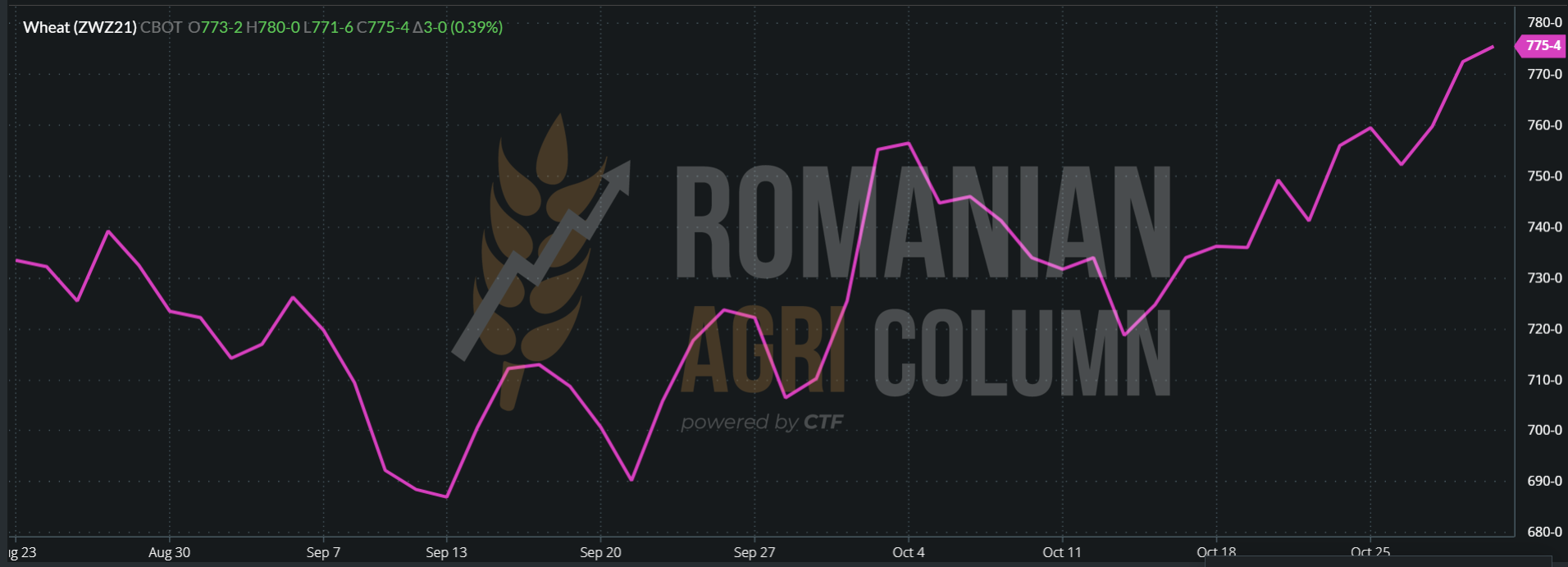

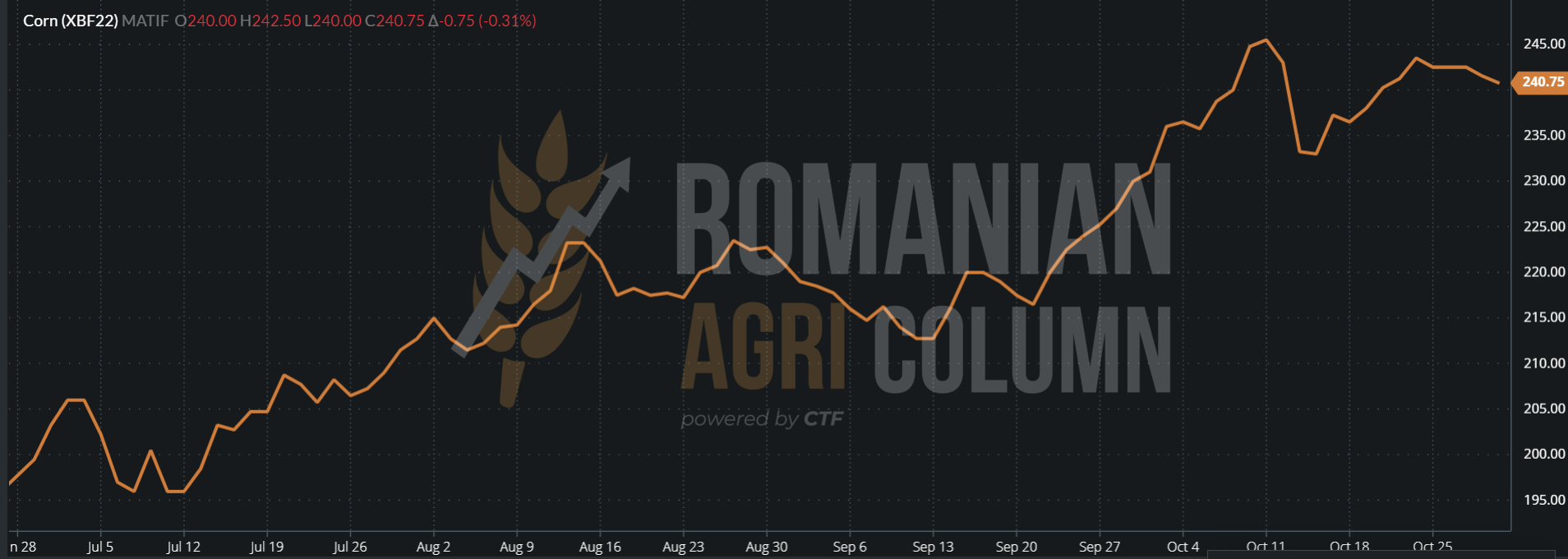

Pe bursa europeană Euronext, vedem degradarea anticipată la nivel de ianuarie 2022. După cum am scris, NOV21 nu mai reprezintă un reper corect din data de 20 octombrie, ci trebuie urmărit IAN22.

EURONEXT XBF22 – 240,75 EUR la închiderea din 29 octombrie 2021

Ca indicație de preț în bazinul Mării Negre, observăm Ucraina cu o tendință de stagnare și ușoară degradare. Acest lucru vine din cererea și oferta indicată pentru lunile decembrie și ianuarie. Intervalul de 270-272 USD este prezent în ambele luni ca indicații de tranzacționare. Acest lucru ne indică că din cauza volumului nu se plătește niciun cost adiacent de depozitare și finanțare pentru marfă. În CVB, această indicație se traduce la nivelul de 235 EUR/tonă FOB, ceea ce vom vedea, cu siguranță, din a doua jumătate a lunii noiembrie 2021. În Ucraina, recoltarea este realizată în proporție de 35%, cu o producție medie la hectar de 6,35 tone.

În SUA, recoltarea este în foarte multe locuri oprită din cauza ploilor. Imposibilitatea de recoltare generează, la fel ca în Europa și Marea Neagră, o anumită tensiune în ceea ce privește prețurile. Cu toate acestea, nivelul a ajuns la 68% față de 70% anul trecut, dar mai ridicat față de media ultimilor cinci ani, și anume 55%.

Fenomenul este sprijinit și de cererea pentru etanol, care are stocuri scăzute în această perioadă. Costul energiei este foarte ridicat și uzul industrial cere mai multă materie primă. Curba de cerere a intrat în creștere și generează vânzări importante pentru acest sector

În tot acest context, notăm vânzări de porumb american către Mexic de 280.000 tone. Acest aspect întărește presupunerile noastre cu privire la suplimentarea din SUA în defavoarea rezervorului brazilian.

Exportul american de porumb se situează, ca o comparație directă cu anul trecut, la un nivel mai scăzut cu 3%. În tot acest timp, managerii de fonduri se poziționează long la porumb, cu 245.000 loturi futures + opțiuni. Acesta este un indicator de viitoare creșteri de preț ale porumbului american.

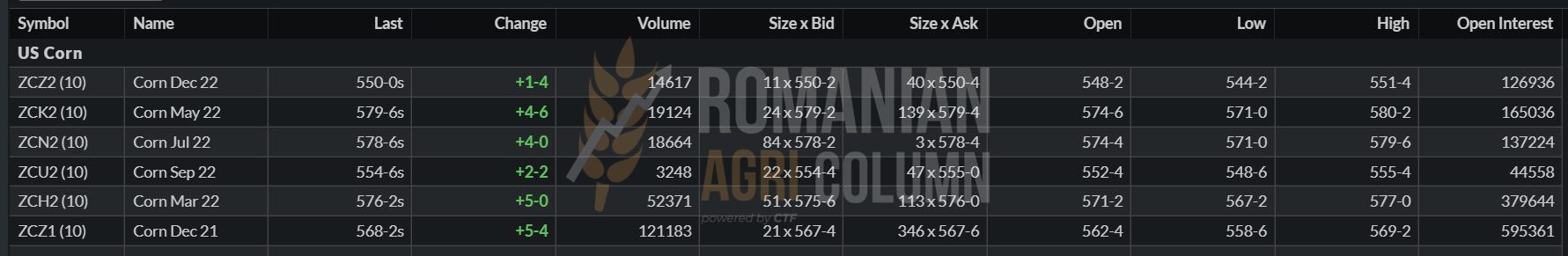

CBOT ZCZ21: +5 c/bu (+ 1,97 USD) – 568 c/bu (223,6 USD)

CBOT grafic ZCZ21 29 octombrie 2021: notăm recuperarea după raportul din 12 octombrie 2021

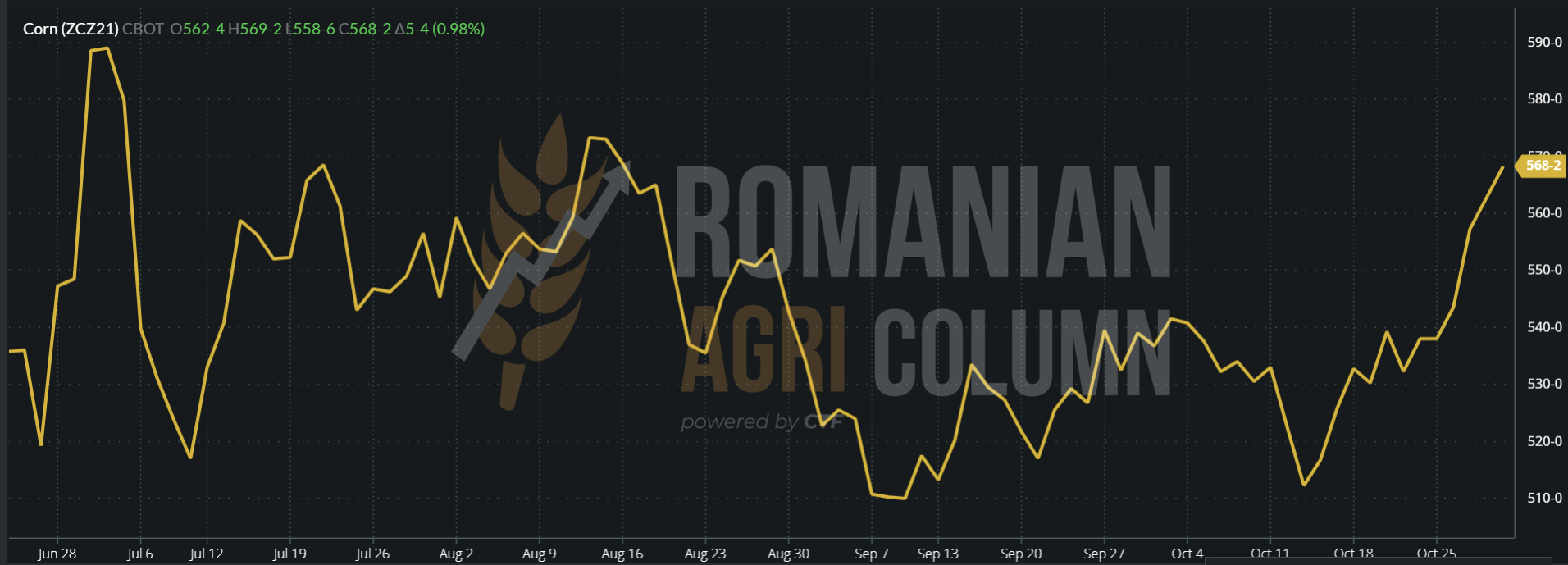

COMPARATIV EURONEXT (linia verde) – CBOT (linia roz): notăm curba descendentă europeană vs. revenirea porumbului american.

ANALIZĂ

- Bazinul Mării Negre se comprimă din punct de vedere al prețurilor. Presiunea volumelor ce ies din câmpii ucrainene face ca prețul să se degradeze.

- În România, notăm același fenomen. Foarte multă marfă s-a vândut la recoltare, dovedind că lecția secetei de anul trecut a fost învățată. Supra-evaluarea recoltelor și împingerea lor în contracte forward nu a fost un lucru generator de profit.

- Porumbul american este în creștere după raportul din 12 octombrie. Cererea de etanol este, de asemenea, în rampă de urcare agregată cu cererea din America Centrală (Mexic). Managerii de fonduri sunt net long la produsul porumb.

- Volumul porumbului vine ca un factor de presiune la nivel global și creează presiune pe vânzări și implicit pe preț.

- Costurile energiei fiind mari (gaz folosit la uscare), sunt incrementate în prețul mărfii și astfel se efectuează transferul acestui cost suplimentar către cumpărător. Deși am fi tentați să susținem că prețul este ferm la anumite niveluri, el este compus și reprezintă o sumă de marfă plus costuri de condiționare.

- În Franța, fermierii sunt sfătuiți să lase cultura de porumb pe câmp spre o recoltare mai târzie, spre a evita costurile generate de uscare. Însă acest proces de uscare naturală poate fi îngreunat și mai mult de vreme și de umiditatea de împrumut din fiecare dimineața.

- Porumbul pleacă la drum (ciclul de viață al prețului) susținut de cerere și de grâu, care acționează ca factor de tracțiune. Vedem un traseu pozitiv în lunile februarie-martie, chiar dacă noiembrie-ianuarie se anunță ușor degradat.

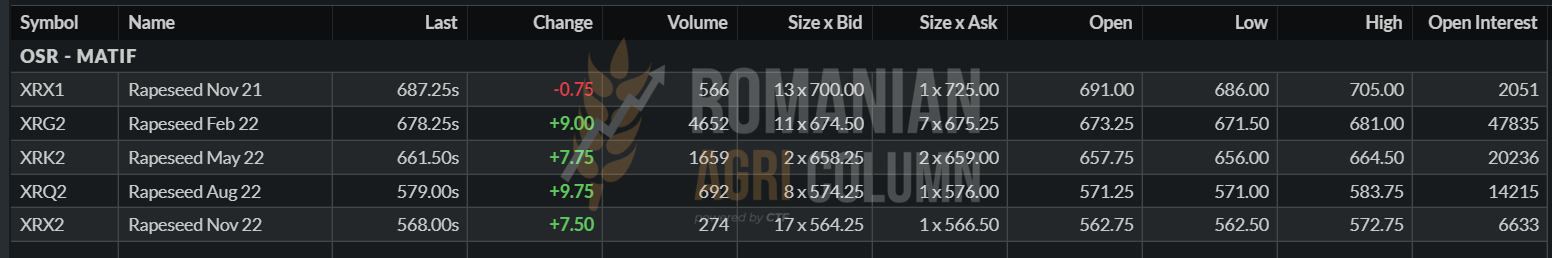

Piața semințelor de rapiță

Ne-am mutat cu indicațiile la nivelul de FEB22 și remarcăm în continuare cererea susținută de lipsa materiei prime. Aceasta apare ca o stabilizare, dar nu este deloc așa. Pozițiile sunt oarecum acoperite în acest moment și momentul de pauză pe care-l vedem în ceea ce privește cotațiile arată susținerea, semn că rapița își vinde scump lipsa de volum generată de problemele canadiene.

În general, vânzările procesatorilor sunt acoperite până la nivel de ianuarie 2022 și temperarea este semnalul cel mai evident. Se poate vedea și din activitatea scăzută la nivel de loturi tranzacționate pe EURONEXT.

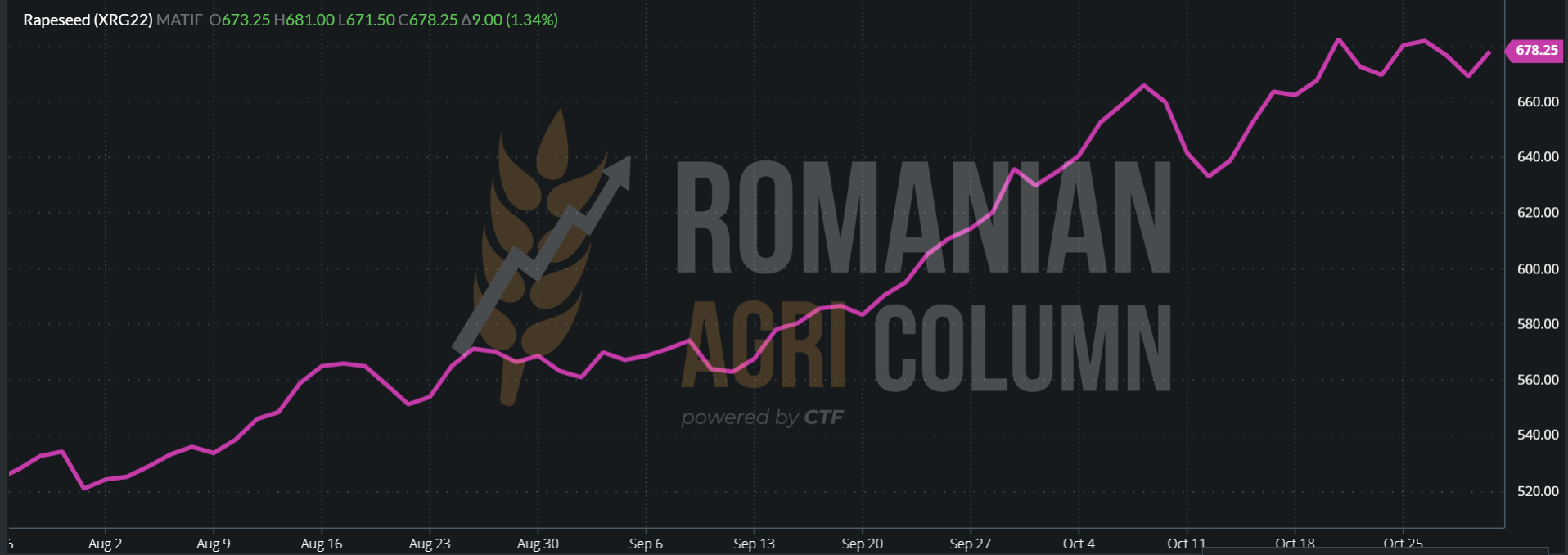

XRG22 – 678 EUR la închiderea din 29 octombrie 2021

EURONEXT XRG22 – notăm platoul intervalului 18-29 octombrie 2021

Să mergem un pic mai înainte de anul ce vine și să încercam să vizualizam ponderea rapiței într-un tablou global.

- În Uniunea Europeană, rapița va avea locul ei. Uzul industrial va fi dublat de cererea pentru consumul uman. Uleiul de rapiță se va îngloba în complexul uleiurilor vegetale. În politica viitoare a UE, uleiul de palmier nu va mai avea susținere în materie de importuri din cauza politicilor asiatice de despădurire și astfel uleiul de rapiță vă fi un înlocuitor principal. Calitățile sale și genetica europeană a semințelor de rapiță sunt factori ce îi asigură traseul. Până în 2030, ponderea uleiului de palmier va fi foarte mica în Uniunea Europeana. În schimb, uleiul de rapiță va câștiga în volume. Azi, ponderea lui este de 5,7 mil. tone, iar previziunea îl apropie de 8 milioane de tone.

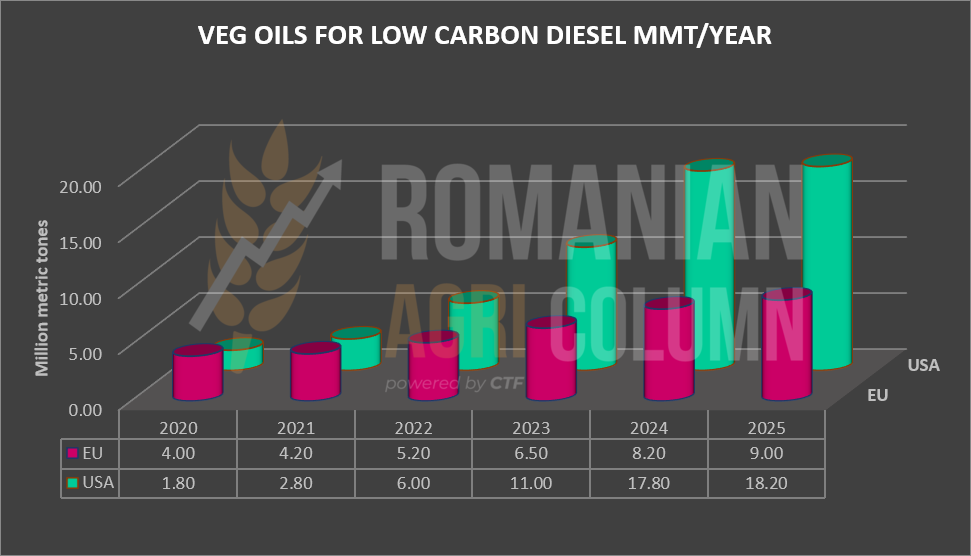

- Peste ocean, conform unor studii efectuate de Rabobank, cererea industrială în creștere de ulei de rapiță pentru biodiesel se va amplifica. SUA este principalul factor care va asigura cererea în schimbarea de paradigmă ce va urma în anii viitori. În contextul reducerii amprentei de carbon la nivel global, SUA își va crește gradual cererea de biocombustibili pentru compoziția din diesel, astfel că, dacă astăzi vedem un nivel de sub 2 mil. tone pe an în termen de cerere, în 2023 vom avea o rampă de creștere până la nivelul de 11,3 mil. tone, urmând că în 2025 cererea să ajungă la un nivel de peste 18 mil. tone. De 9 ori mai mult ca astăzi.

GRAFIC PROIECȚIE CERERE ULEI VEGETAL 2020-2025:

ANALIZĂ

- Rapița are traseul ei bine stabilit în sezonul 2022. Susținerea arătată de platoul în care se manifestă în aceste zile este generată de începutul unui nou drum al rapiței europene, și anume înlocuirea cu aceasta a uleiului de palmier, din motive ce țin de ecologie.

- La nivel global, necesitatea reducerii amprentei de carbon va genera o cerere în creștere abruptă pentru bio-combustibili. În special SUA va genera o creștere de peste 9 ori în următorii 4-5 ani.

- Canada își va spori procesarea internă și vom vedea volume mai mici de canola generate către export.

- Bazinul Mării Negre și Uniunea Europeană vor fi următorii stâlpi ai producției de materie primă pentru uzul industrial și consumul uman.

Piața semințelor de floare-soarelui

Prețul semințelor de floarea-soarelui în paritatea CPT Constanța se situează la nivelul de 660-675 USD/tonă. Câțiva exportatori postează preturi de 640 USD/tonă, însă aceasta arată mai degrabă lipsa de interes sau de spațiu, din cauza volumelor de porumb.

Degradarea prețului a început acum câteva zile, mai precis din data de 27 octombrie 2021, pe fondul scăderii prețului la uleiul brut CSFO în bazinul Mării Negre.

În România și Bulgaria, procesatorii caută în continuare volume. Logica “semințelor ieftine de lângă casă” primează și activitatea de originare continua susținut. Însă în fața unei scăderi, fermierii au două opțiuni: fie intră în panică și vând (cei cu loturi mici), fie așteaptă corecțiile pozitive care vor urma în volatilitatea și dinamica pieței.

Presiunea de vânzare a uleiului brut din originea Ucraina capătă consistență în aceste zile. Recoltarea se apropie de sfârșit în Ucraina. Circa 13 mil. tone sunt recoltate până în acest moment de pe 5,5 mil. hectare (aproximativ 84-85%). Uleiul produs trebuie să își găsească destinații, astfel că vedem o corecție de circa 35-40 USD pe tona ulei brut la nivelul FOB Ucraina (Odessa – Chornomorsk). Indicațiile pentru luna noiembrie 2021 se situează la 1.405 USD/tonă față de 1.440 USD/tonă cerere cu câteva zile înainte.

Ce se vede înainte? Vom sintetiza sub forma unor puncte factorii ce compun piața în perioada DEC21-FEB22:

- Turcia își menține nivelul de taxă zero la importul de semințe și vor începe, cu siguranță, originarea susținută în 30-45 zile, proces care va dura și va căpăta consistența unor volume de 400.000-500.000 tone. Ne referim la potențialul de import din România.

- Procesatorii români și bulgari sunt acoperiți în vânzările de ulei până la sfârșitul lunii ianuarie, ceea ce înseamnă că după intrarea în 2022, originarea va fi susținută în tentativele de acoperire a vânzărilor viitoare. Procesatorii sunt foarte expuși la volatilitate și de aceea lucrează în regimul trimestrial, adică nu vor vinde uleiul brut mai mult decât 3 luni în avans.

- Energia și componentele finanțării unui hectar, cu referire directa la îngrășăminte, nu dau semne de scădere ci doar de temperare. Să luam exemplul șantajului rusesc cu gaze, care a atins un punct de fierbere, iar Federația Rusă prin însuși dl Putin a scăzut presiunea acestui joc, ordonând aprovizionarea cu gaz a Europei. Aceasta este doar o etapă a unei negocieri bazate pe forță. Rusia știa și aprecia momentul când va da drumul livrărilor, dar dorea să maximizeze două lucruri: capitalul și imaginea. La urma urmei, trebuie să vândă și ce este mai bine? Să vinzi volum la un preț mai mic? Sau să nu vinzi mai nimic la un preț mare?

- Dinamica prețului semințelor urmează traseul inflaționist al celorlalte mărfuri din piața globală și nu vor face excepție factori precum inflația, complexul VEGOIL, cererea și oferta, factorii politici. Toate acestea vor genera o dinamică pe care o vom regăsi în prețul materiei prime.

Piața boabelor de soia

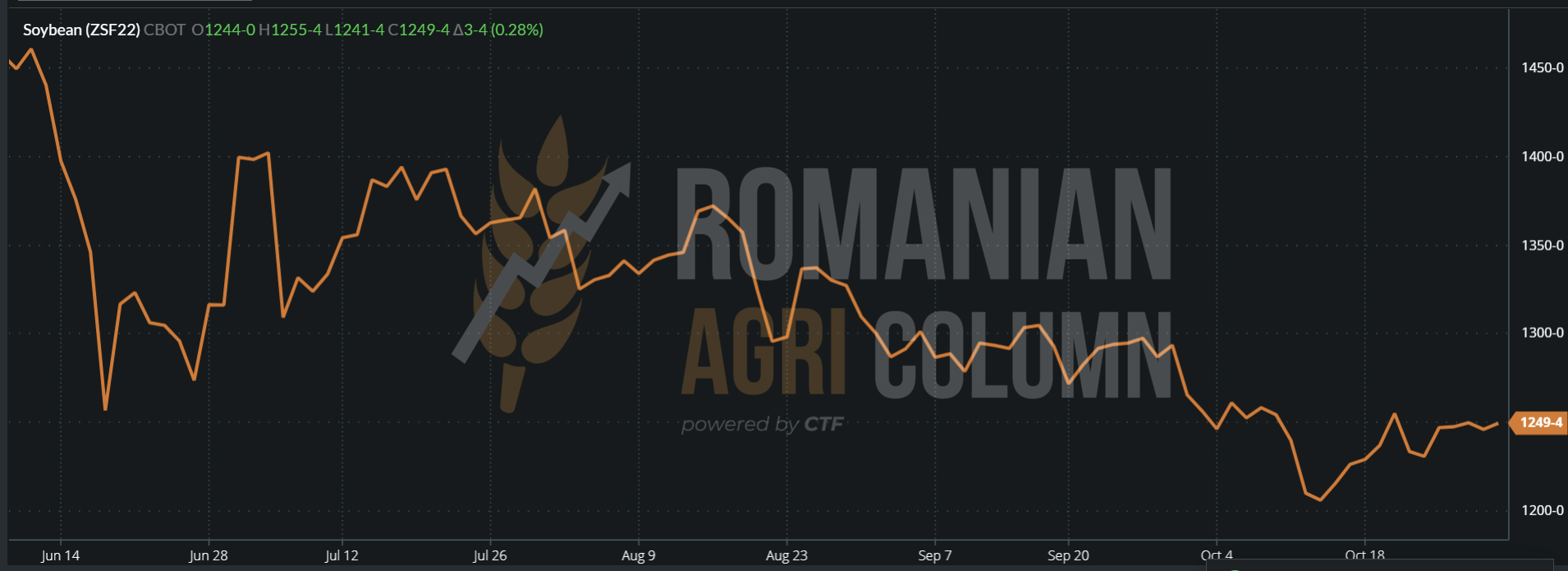

Indicațiile soia se află într-un platou. Referința ZSF22 – ianuarie CBOT indică 1.249 c/bu (458,93 USD) la închiderea din 29 octombrie 2021, cu un plus de 3 c/bu. Susținerea în acest platou a venit din vânzările de săptămâna pe care tocmai am încheiat-o, și anume 200.000 tone către China și 126.000 tone către Mexic. Cu toate acestea, raportându-ne la nivelul anului trecut, nivelul vânzărilor americane de soia se află evident într-o întârziere care, transpusă în procente, indică o diferență de 35%.

Soia americană este securizată, din punct de vedere al recoltării, într-o proporție de 75% față de 83% acum un an. Ploile nu au oferit fereastra necesară de avans în acest proces. În America de Sud, Brazilia a ajuns al un nivel de plantare a boabelor de soia de 51% și recepționează ploi care fac un bine imens în aceste zile.

În același timp, soia argentiniană stă sub semnul unor incertitudini din cauza lipsei de apă din sol la momentul plantării. Cu un nivel mai scăzut de precipitații de circa 35% în regiunile cele mai importante unde soia este plantată, printre care enumerăm și Santa Fe, potențialul bolilor este și el prezent, astfel că incertitudinea planează asupra recoltei de soia. Recoltarea va începe la sfârșitul lunii martie 2022, însă precipitațiile sunt cele care vor face diferența. Suprafața plantată cu soia este de 16,2 mil. hectare, cu circa 5% mai mică decât anul trecut.

Grafic platou soia ZSF22 CBOT – 1.249 c/bu = 458,93 USD

În România, nu identificăm diferențe notabile față de săptămână trecută în ceea ce privește volumele și prețurile. Reperul rămâne 650 USD/tonă. În funcție de interesul cumpărătorilor, el poate varia pozitiv sau negativ, însă recomandarea noastră este de vânzare a loturilor recoltate și necontractate.

ANALIZĂ

- Recolta americană este foarte bogată, dar cu un nivel de vânzare serios diminuat față de anul trecut, un minus de 35%.

- O recoltă extrem de promițătoare în America de Sud. Brazilia primește precipitații și este cotată la 140 mil tone recolta nouă.

- Staționarea în platou este determinată de ritmul de vânzare foarte lent și de mărimea recoltei americane.

- Loturile romanești de soia trebuie contractate. Timpul trece și nu vedem o ameliorare pozitivă în viitorul apropiat din cauza volumelor globale și a prognozelor pozitive din America de Sud.

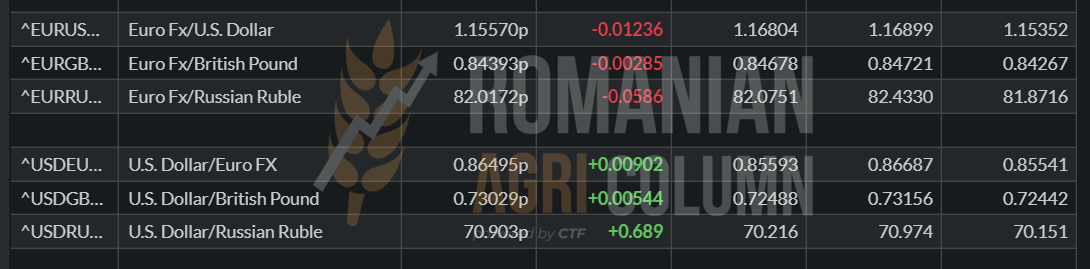

Paritatea EUR-USD

USD de la 1,168 : 1 EUR la 1,155 : 1 EUR într-o singură ședință de tranzacționare.

Energia fosilă

WTI DEC 83,57 | BRENT JAN 83,72 – o situație ce indică scumpirea energiei pe continentul nord-american.

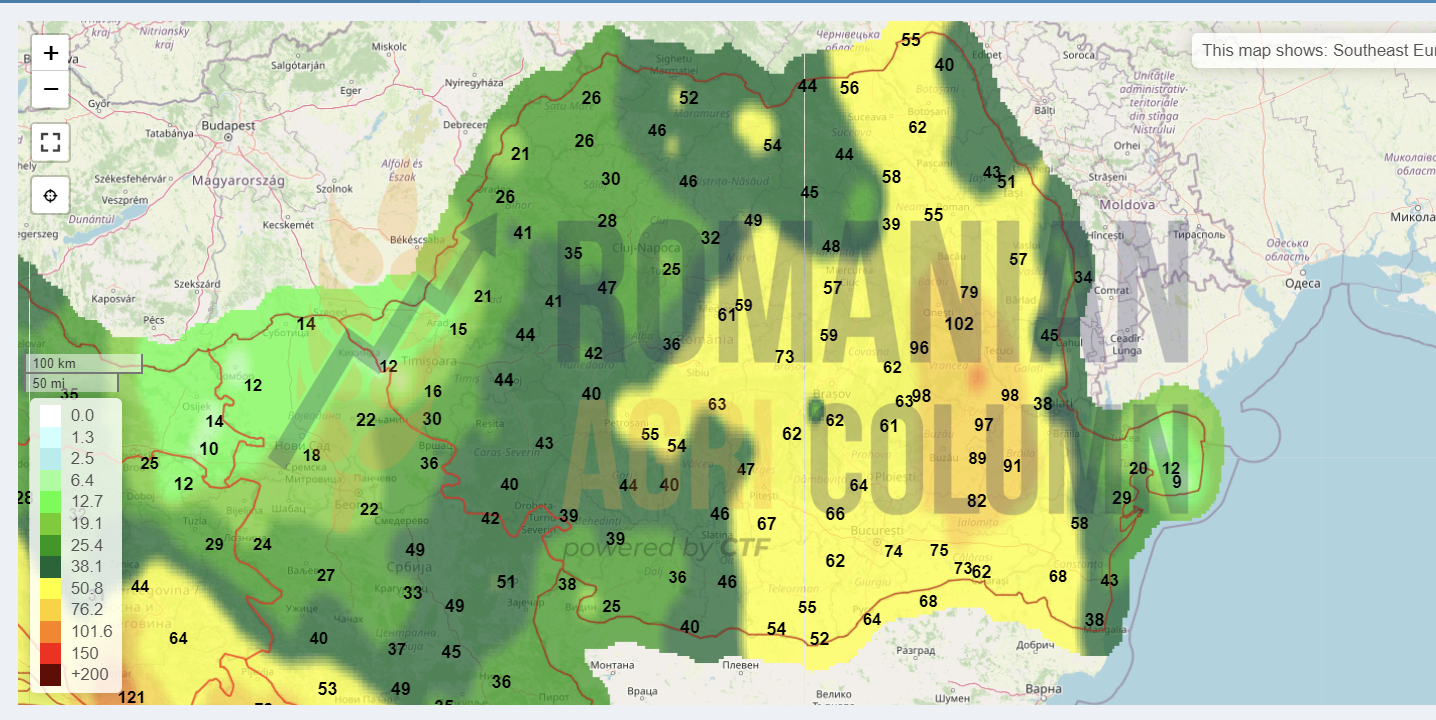

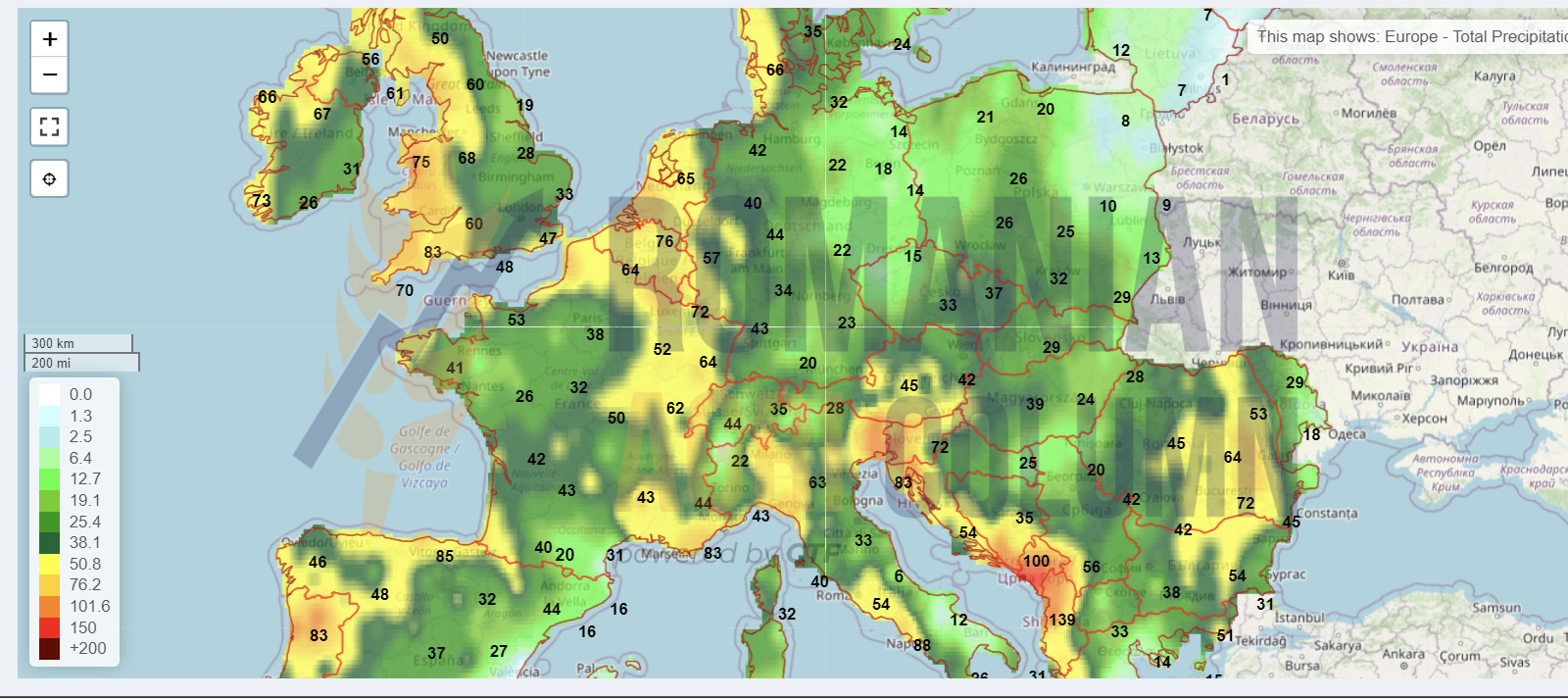

Prognoza meteo

30 octombrie – 8 noiembrie 2021

România

Europa

Rusia

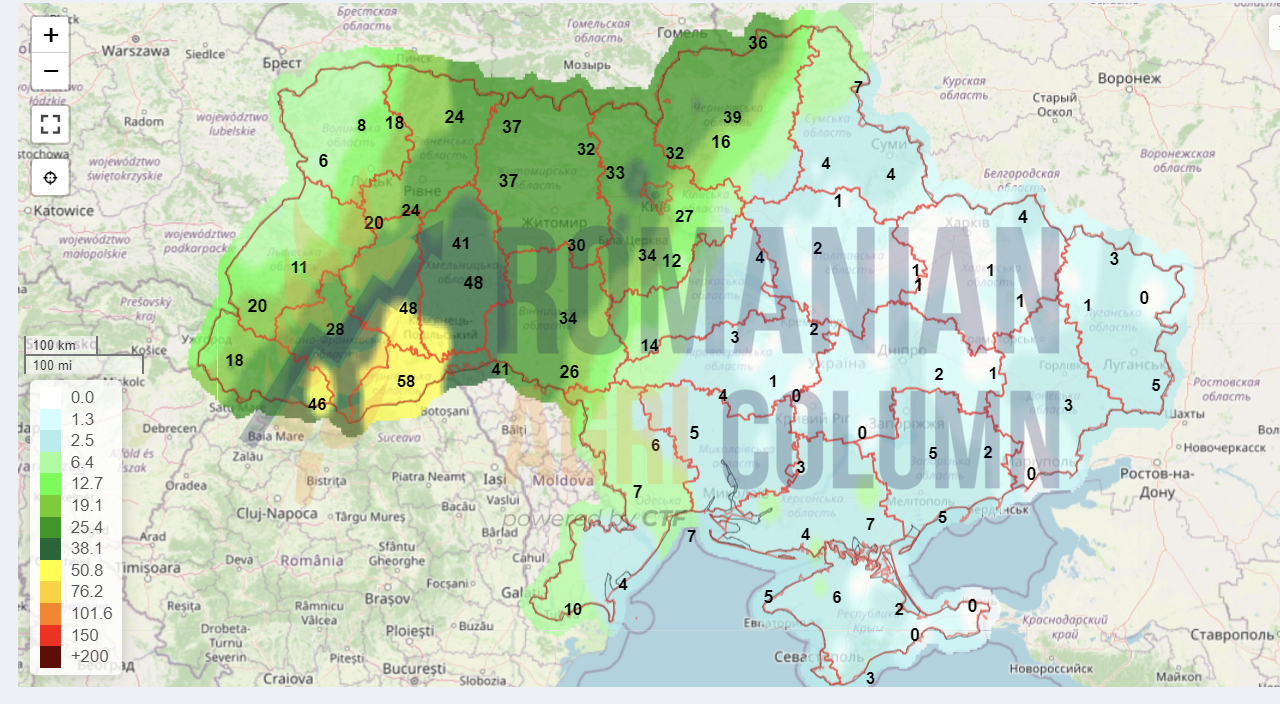

Ucraina

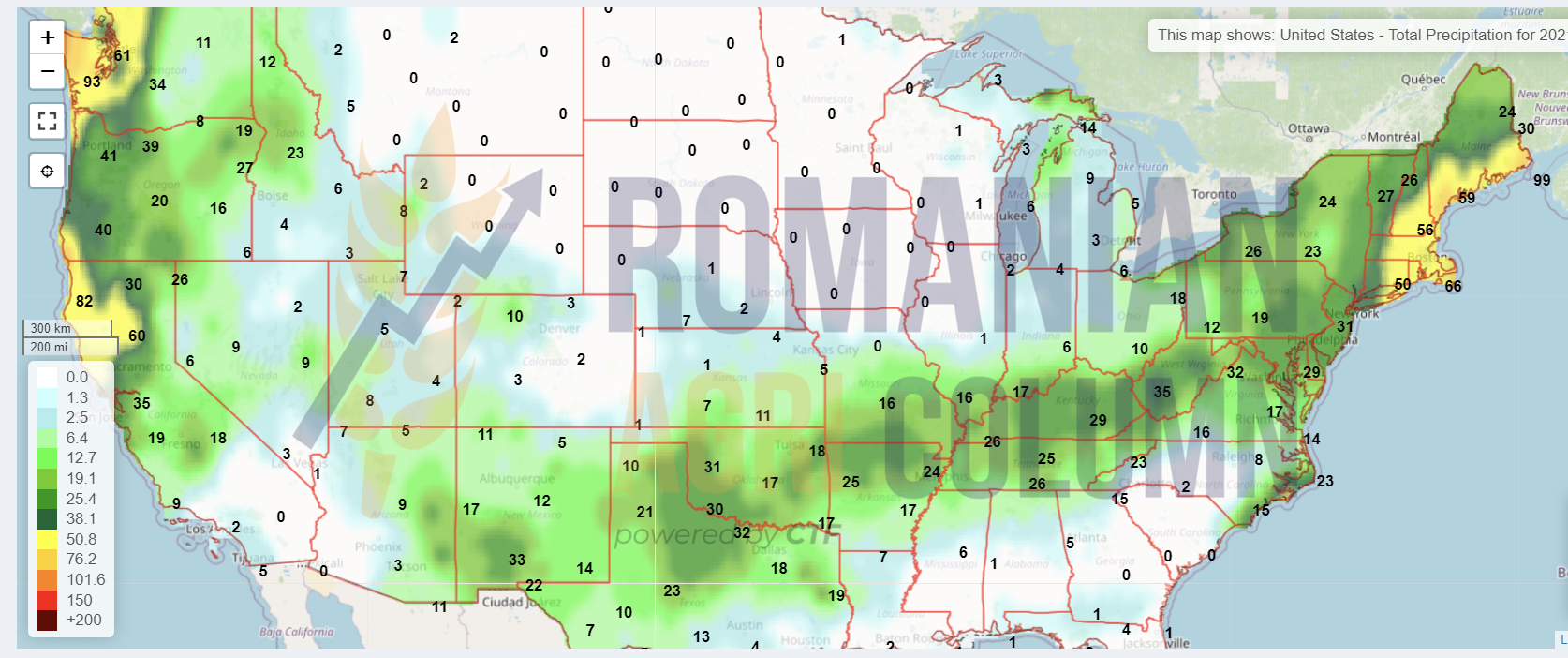

SUA

Brazilia

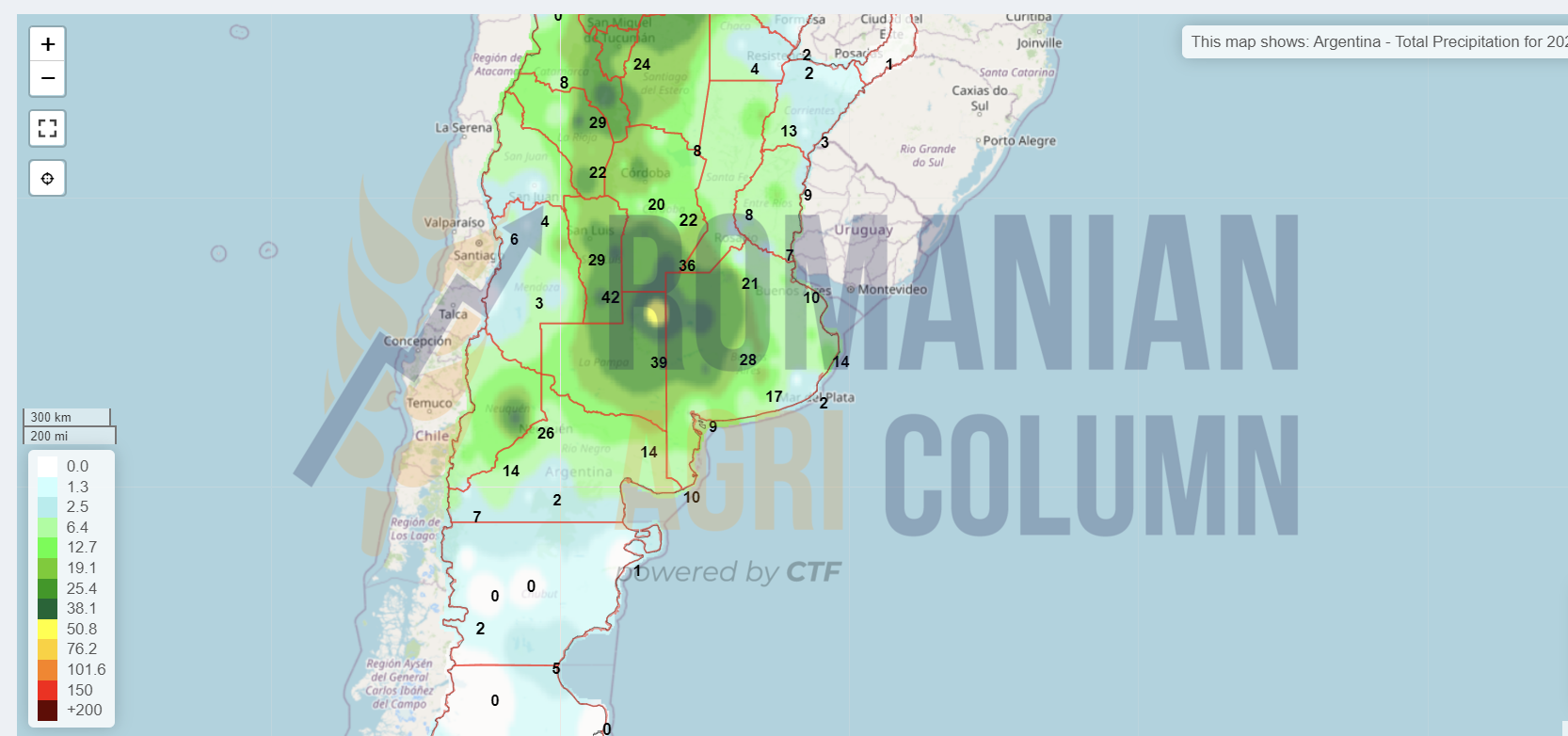

Argentina

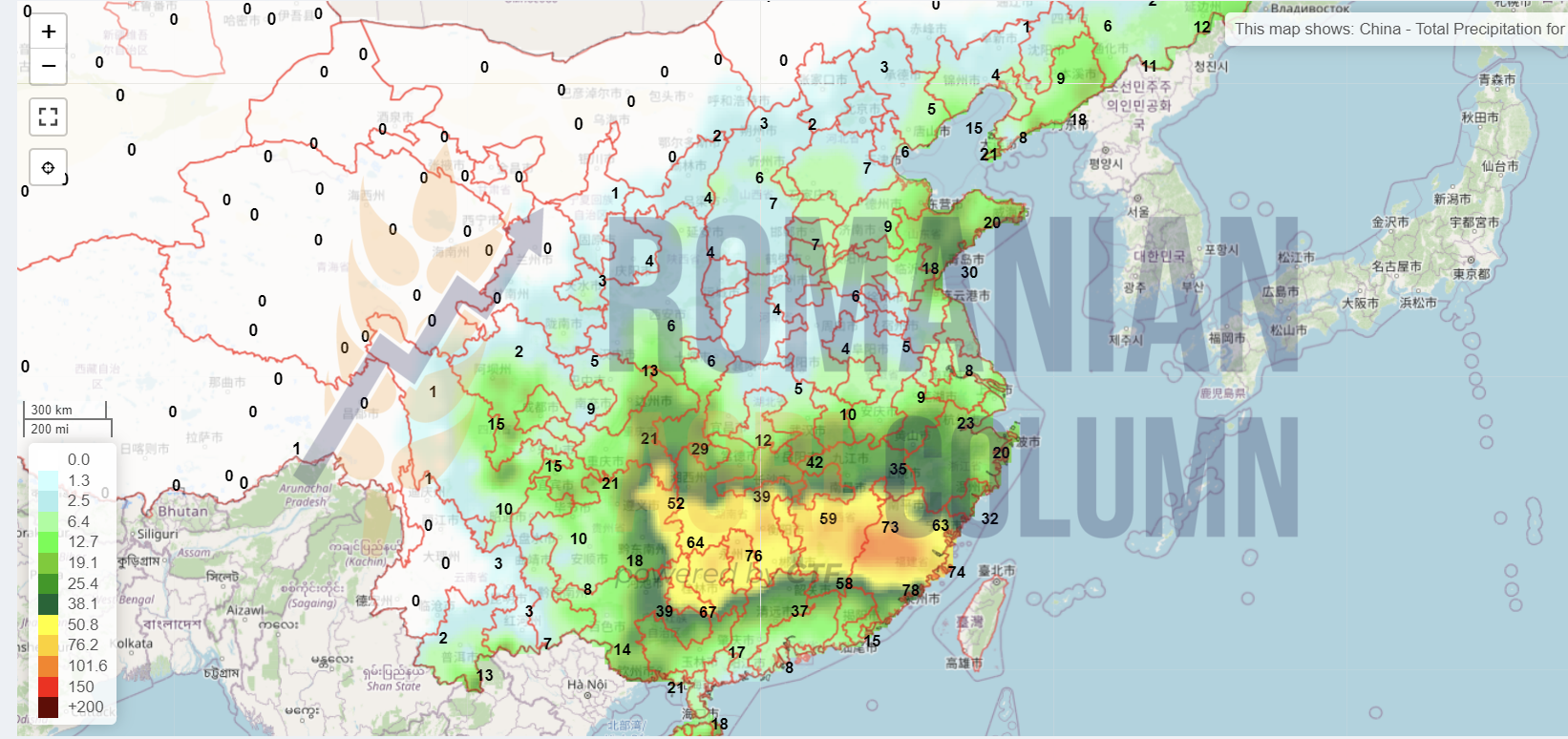

China

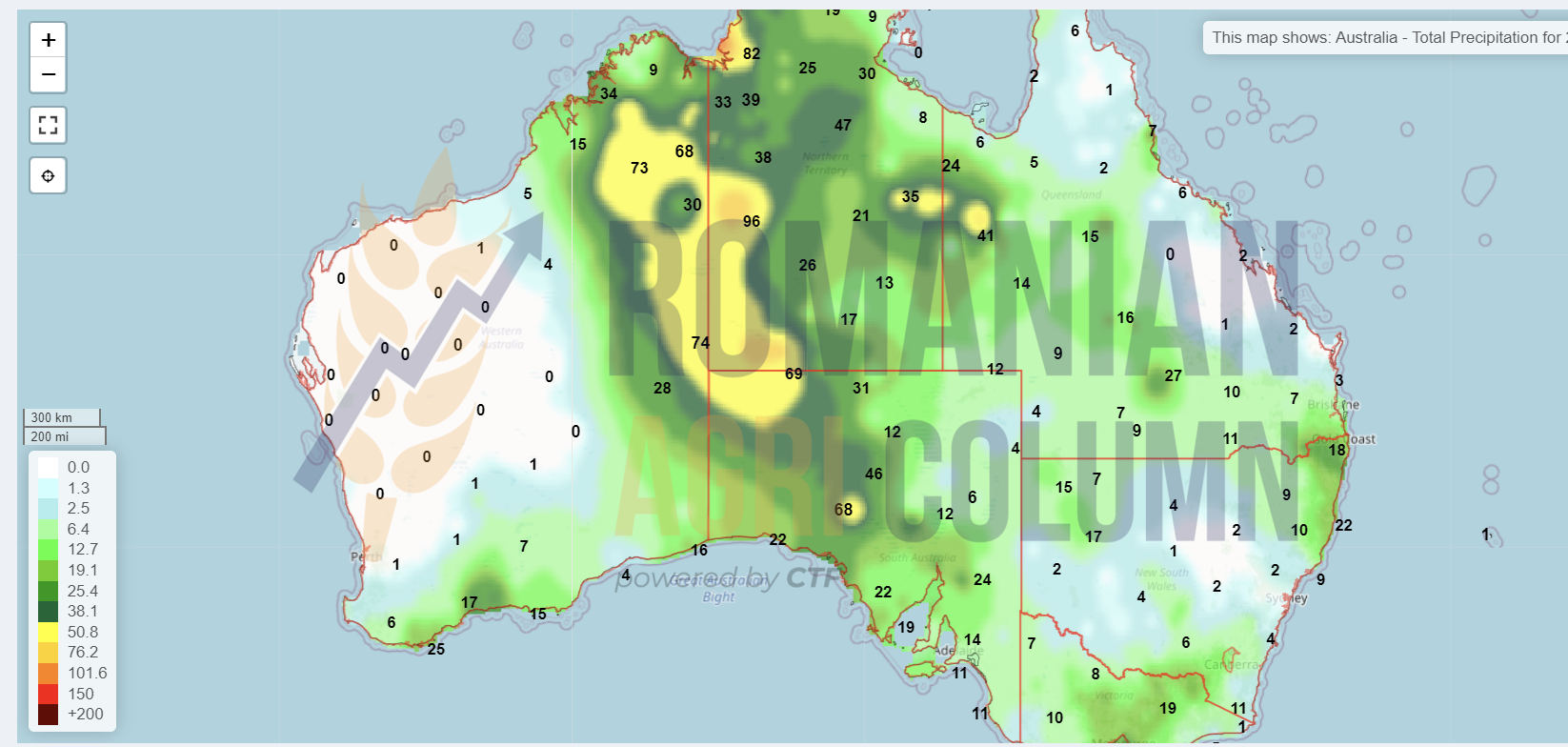

Australia

Drepturile de autor asupra întregului conținut, inclusiv imaginile și bazele de date, aparțin Casei de Trading a Fermierilor. Reproducerea, traducerea și utilizarea informațiilor publicate este permisă pentru uz strict personal; utilizarea în alte scopuri sau în scopuri comerciale este strict interzisă.