Săptămâna trecută a fost una atipică pentru piața cerealelor și oleaginoaselor. Am asistat la un fenomen pe care îl putem numi „The Real Black Friday” al burselor, cu căderi abrupte și reveniri lente. Le vom analiza pe toate mai jos. Raportul de piață din această săptămână conține informații despre:

- Piața grâului

- Piața orzului

- Piața porumbului

- Piața semințelor de rapiță

- Piața semințelor de floarea-soarelui

- Piața boabelor de soia

- Line-up port Constanța

- Index FAO noiembrie Alimente și Mărfuri

- Paritate EUR-USD

- Energia fosilă

- Prognoza meteo

Piața grâului

Indicațiile portului Constanța sunt la nivelul de 285-287 EUR/tonă în paritatea CPT. Degradarea prețului grâului nu are nicio legătură cu fundamentele pieței. Acest fenomen de „Black Friday” din piață a început cu o săptămână în urmă și își are rădăcinile în:

- Incertitudinea generată cu lipsa de informații asupra modului de răspândire a noii tulpini COVD-19 (Omicron). Potențialul pericol pe care-l prezintă și la nivelul celor vaccinați deja a făcut ca panica să se răspândească și astfel potențialul de lockdown să crească exponențial. Zboruri din anumite țări africane înspre Europa au fost restricționate ca primă măsură numită “ frâna de urgență” de către Uniunea Europeană.

- Boții de tranzacționare, algoritmii propriu ziși ai burselor, au reacționat prompt și au intrat în modul de RISK OFF, eliberând poziții long. Acest fenomen a fost agregat și cu faptul că era sfârșitul lunii noiembrie și indicațiile grâului se schimbau în MAR22.

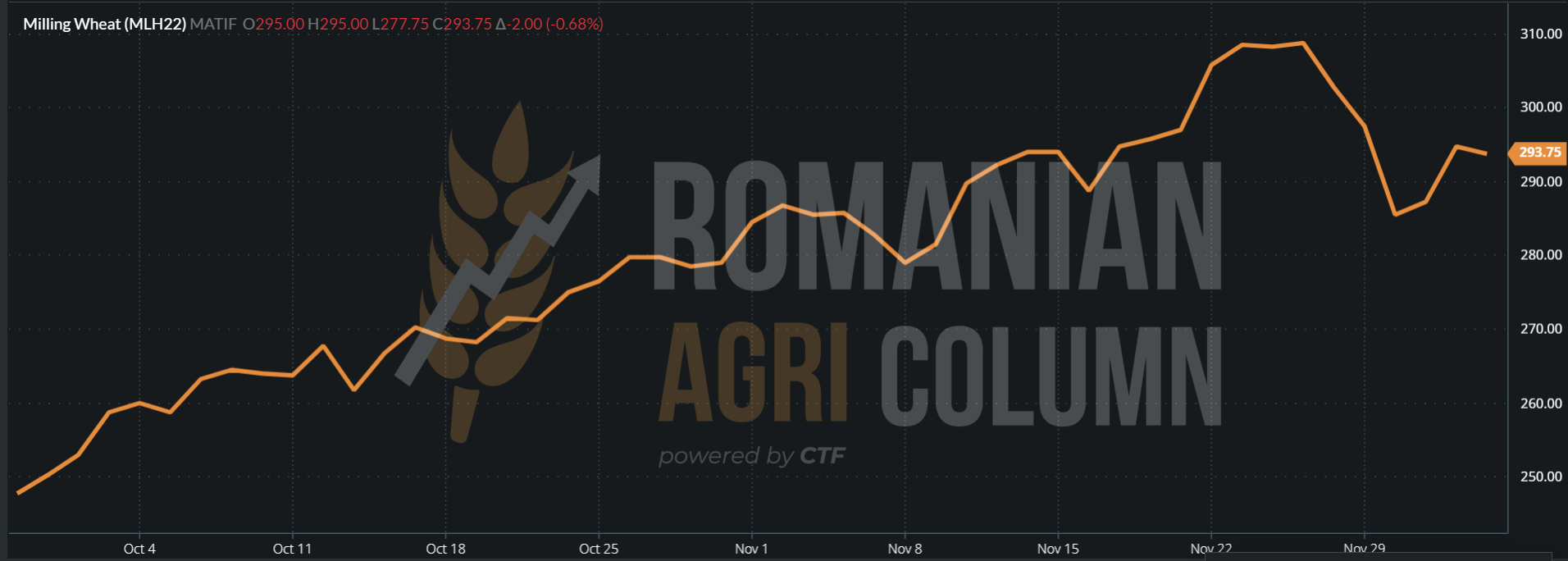

Degradarea a fost amplificată și, dacă acum o săptămână ne uitam la 310 EUR indicație EURONEXT, pe fondul ofertei scăzute față de cerere (plus efectele ploilor din Australia), nivelul minim atins în această săptămână a fost de 285 EUR/tonă. Acest mod de funcționare pe avarie a condus către nivelul exprimat mai devreme. Spunem pe avarie deoarece cumpărătorii nu și-au asumat niciun risc, preferând să iasă din piață pe rând și să aștepte efectele.

Însă, după doua-trei zile de scădere continuă pe toate bursele, pe toate categoriile de mărfuri (incluzând aici, zahăr, cafea, suc de portocale și uleiuri vegetale), culoarea verde a început să revină, încet, dar ferm, conform zicalei “taurul urcă pe scări iar ursul sare de la etaj”, cu legătură directă la termenii Bearish și Bullish din tradingul de mărfuri.

EURONEXT MLH22: TREND ȘI V-UL DE CĂDERE

EURONEXT MLH22 la închiderea din 3 decembrie 2021. O nouă ședință de profit taking.

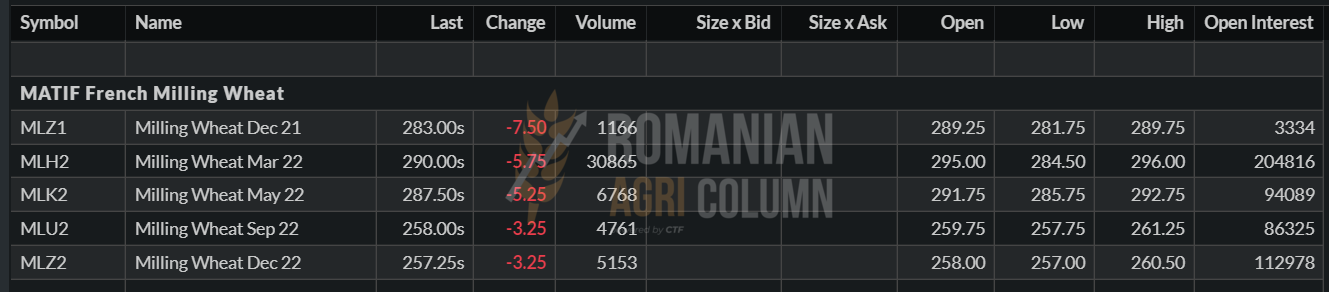

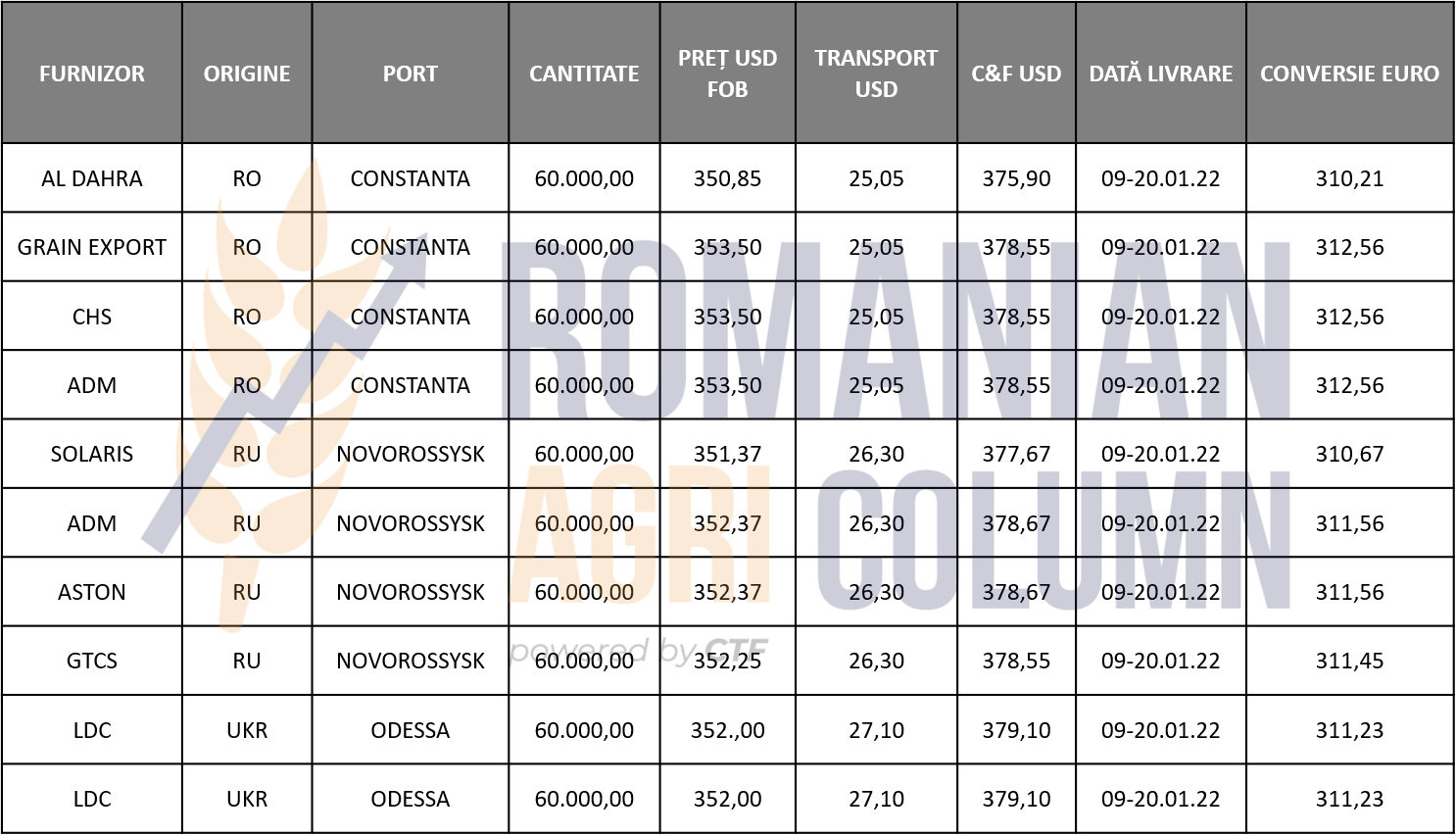

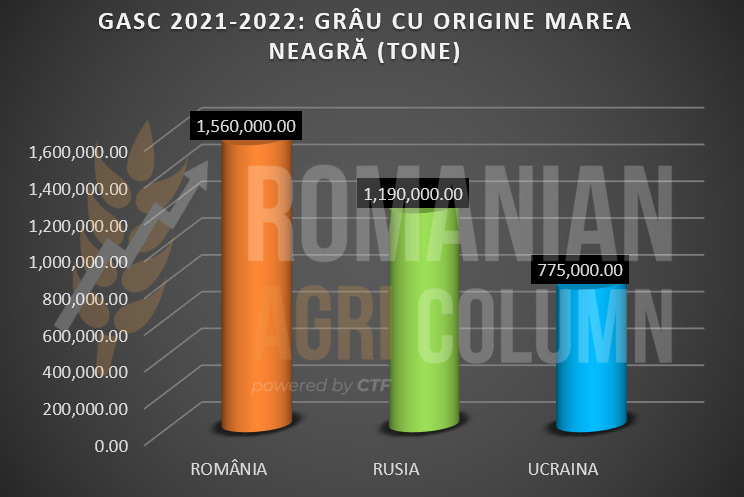

Între timp, lumea s-a mișcat și am notat licitația GASC din data de 29 noiembrie 2021. Prognozele nu erau cele mai optimiste în ceea ce privește volumele dar, cu toate acestea, autoritatea egipteană a achiziționat 600.000 tone de mărfuri, după cum urmează în tabelul de mai jos. Trebuie notat că acest volum de marfă achiziționată într-o singură licitație de către Egipt este cel mai mare din 2008 până astăzi.

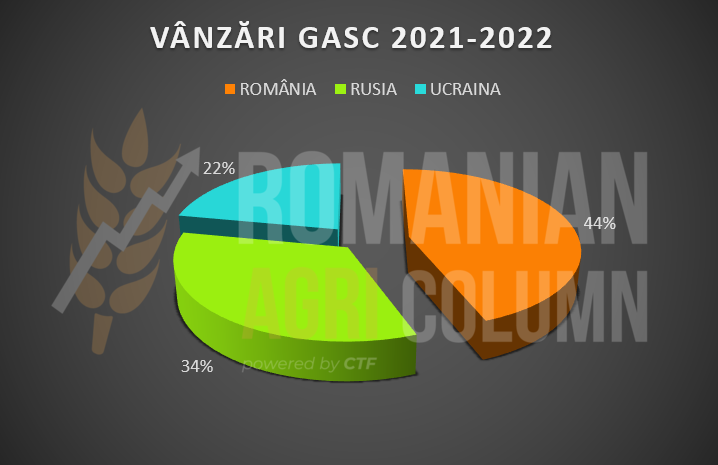

Grâul românesc a generat un volum de 240.000 tone, ceea ce i-a consolidat României poziția de lider al vânzărilor de grâu GASC sezonul 2021-2022, cu o pondere de 44% din cele 3.525 mil. tone vândute până în acest moment. Trebuie remarcat însă discountul logistic generat, de circa 10 USD/tonă. Dacă penultimul GASC a generat cotații de transport de 35 USD/tonă, acestea au scăzut la 25 USD/tonă în cazul ultimei licitații. În acest fel, România, din underdog în bazinul Mării Negre, devine liderul haitei, tânărul Lup Carpatin, și își menține locul. Menționăm că, în mod tradițional, Egiptul achiziționează prin GASC circa 5,5-5,8 mil. tone din bazinul Mării Negre.

Rămânând în cadrul licitațiilor, avem următoarele evenimente:

- Iordania a generat o licitație pentru achiziția a 120.000 tone de grâu, din care a achiziționat 60.000 tone la prețul de 351,5 USD/tonă CFR Aqaba. Livrarea este între 15-30 iunie 2022, ceea ce ne arată indicația de preț pentru grâu recolta 2022. Extrapolând costul transportului de circa 35 USD/tonă, avem o indicație de 316,5 USD/tonă FOB Constanța, ceea ce conduce către 311 USD/tonă CPT, cu marja exportatorului inclusă. Transformând în moneda EUR pe o paritate de 1:1,13 ne rezultă 275,22 EUR/tonă. Scăzând marja exportatorului, suntem conduși către nivelul de 270 EUR/tonă, să spunem, preț pentru recolta nouă.

- Tunisia a achiziționat 4 loturi a câte 25.000 tone grâu la următoarele prețuri: 382 USD/tonă, 385,68 USD/tonă, 387,68 USD/tonă și 383,4 USD/tonă, paritate C&F.

- Arabia Saudită a încheiat, la rândul ei, o licitație pentru achiziția a 535.000 tone de grâu, însă rezultatele vor fi publicate de abia în cursul zilei de luni, 6 decembrie 2021. Menționăm că livrarea va avea loc în perioada mai-iulie 2022.

Viitoarea recoltă arată bine pe teritoriul Uniunii Europene. GEOSYS indică culoarea verde pentru UE și Romania, implicit.

Rusia și Ucraina au câteva zone care trebuie monitorizate, întrucât lipsa de apă a condus către o dezvoltare neuniformă.

Peste ocean, grâul american are un nivel de răsărire de 92%, cu un rating de bun spre foarte bun de 44%. Practic, nu sunt modificări importante în acest moment. Problemele care se întrevăd însă în SUA sunt generate de lipsa precipitațiilor din Câmpiile Centrale, precum și de pe clasica Coastă de Vest, ceea ce ar putea afecta producția de grâu de iarnă american. Însă suntem departe de vreun verdict în acest moment.

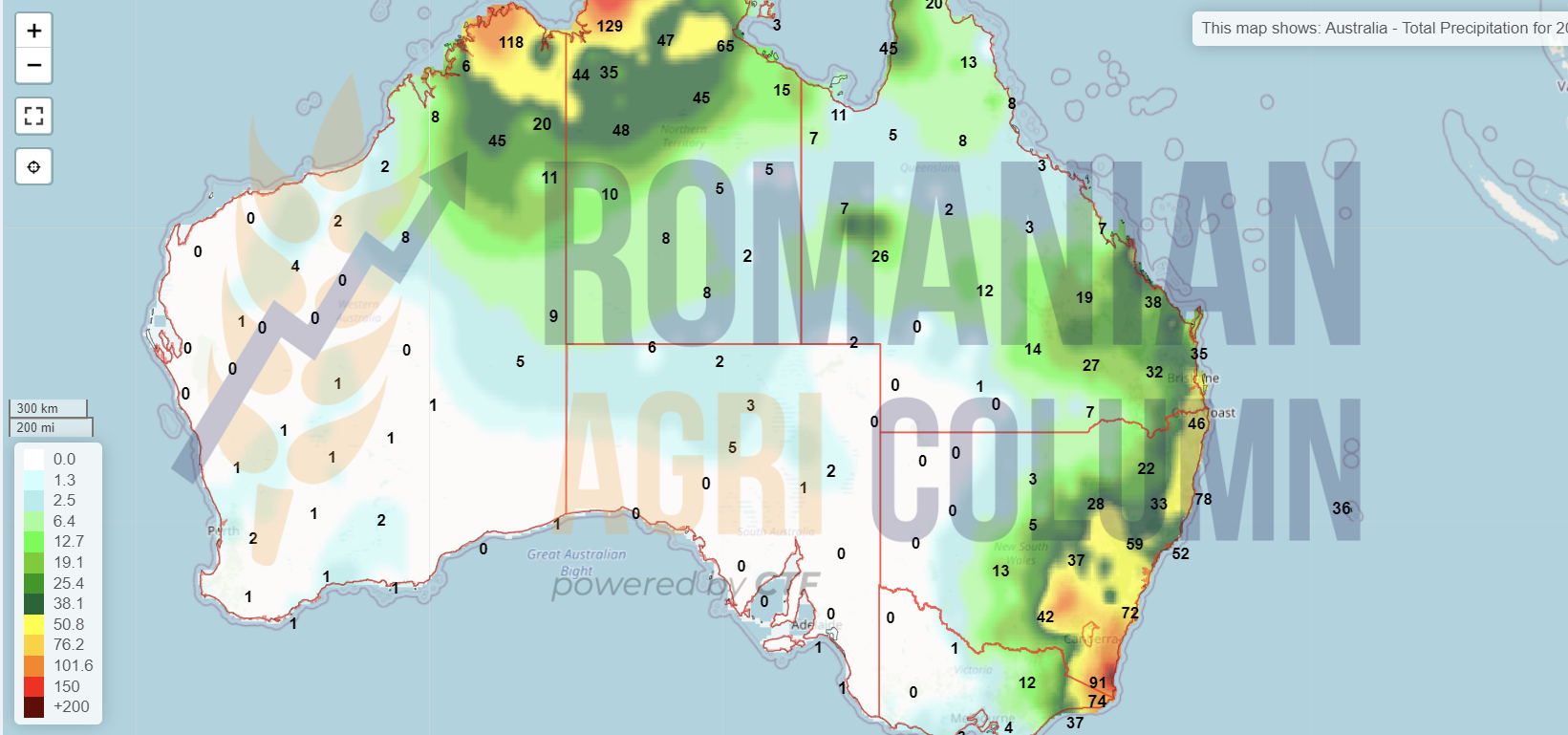

În Australia, ploile degradează calitatea grâului și, în ciuda prognozelor foarte optimiste de recoltă ale ABARES, de 34,4 mil. tone, estimările și primele rapoarte conduc către o cantitate între 5-10 mil. tone cu proteină sub 10%. Există cazuri de cumpărători care ar plăti și 10% în plus pe mărfuri dacă ele ar avea calitatea de panificație. Notăm și cazuri în care vânzătorii sunt puși în situația de a înlocui marfa vândută către export din cauza nivelului foarte scăzut al parametrului proteină.

FAO AMIS 2 DECEMBRIE – GRÂU:

- Producția globală scade cu circa 1% față de anul trecut, din cauza estimărilor din Marea Britanie și Brazilia.

- Consumul scade datorită ritmului de utilizare în zootehnie, în special în UE, dar, cu toate acestea, este mai mare cu 2% față de anul trecut.

- Stocurile sunt în creștere. Cu toate acestea, așteptăm scăderi de 1,7%, în special la nivelurile de început de recoltare. Regăsim aceste tendințe în inventarul celor mai mari exportatori.

Indicațiile CBOT ne arată continuarea efortului de profit taking generat de fondurile de investiții. Este un recul al activității petrecute de-a lungul săptămânii trecute. Minus 11 c/bu CBOT.

Rusia anunță încă neoficial, dar cu nuanțe directe prin Interfax, stabilirea unei cote de export la grâu începând cu data de 15 februarie 2022, cu durată până la luna iunie 2022. Cota ar fi stabilită la nivelul de 9 milioane de tone maximum.

Încercăm să disecăm acest anunț și vedem nivelul de export rusesc la sfârșit de noiembrie 2021 la un nivel de 16,6 milioane de tone. Analiștii ruși enunțau nivelul de export rusesc la nivelul de 34 milioane de tone, față de 36 milioane, cât indica USDA. Pentru un calcul corect, să încercăm să luăm ca referință cifra de 35 milioane de tone, din care să scădem ceea ce s-a exportat până acum, adică 16.6 mil. tone. Ne rezultă o diferență de 18,4 mil. tone. Din această cifră scădem cota, ipotetică deocamdată, de 9 milioane de tone și avem mult mai multă claritate, adică cifra de 9,4 milioane de tone. Această cifră trebuie completată de Rusia în perioada decembrie 2021– 15 februarie 2022, adică 2 luni și jumătate, perioadă în care va exista și un gol operațional produs de sărbători.

Pentru a realiza acest volum, Rusia trebuie să exporte într-un ritm de 4,7 mil tone pe lună, calculând și golul operațional de 2 săptămâni datorat sărbătorilor de iarnă, ca să nu mai luăm în calcul și potențialul de vreme severă, care poate afecta circuitele portuare rusești.

Trebuie să aducem în discuție și una dintre destinațiile tradiționale rusești, și anume Egiptul, care, în acest moment, a depășit volumul de achiziție de 5,3 mil. tone, adunând cele 3,525 mil. provenite din achizițiile GASC și diferența provenită din achiziții private. Tradițional, Egiptul închidea anul cu cifre de 5 mil. tone. Deci aici avem o destinație închisă, unde Rusia nu mai poate competiționa.

În aceste condiții, nu credem că Rusia va putea găsi resursele necesare pentru a realiza cifrele propuse. Ea va termina cel mai probabil la nivelul de 31 mil. tone, export total 2021-2022.

Drept concluzie la cele de mai sus, vedem acțiunea mediatică declanșată de Rusia doar ca o tentativă de manipulare a pieței, în vederea creșterii prețului mărfurilor, ținând cont că ei sunt în întârziere. Ce a rămas de exportat trebuie să fie foarte scump. Avem în vedere un scenariu în care vor ridica piața și vor exporta cât de mult vor putea, bazându-se pe doi factori. Primul este piața lor internă, care va reacționa în modul de panică. Fermierii vor vinde masiv către companiile de export, în marea lor majoritate controlate de statul rus. Al doilea factor va fi cel de marcare a profitului prin exporturi masive la prețuri mari, după care, în februarie, piața va fi inundata de mărfuri mult mai ieftine.

Recomandarea noastră este clară, de a nu cădea în capcana rusească în luna ianuarie. Încercați maximizarea potențialului până la un maxim 15-20 ianuarie, căci toate aparențele conduc după acea dată la un volum mult mai mare din partea Rusiei, care va conduce inevitabil către scăderea prețului. În luna februarie, vom avea și o privire mult mai clară asupra noii recolte.

ORIGINI LA NIVEL GLOBAL – PREȚURI INDICATIVE

ANALIZĂ

- BLACK FRIDAY generat de panica indusă de Omicron, agregat cu efectul boților de tranzacționare intrați pe modul RISK OFF, au degradat prețul grâului la nivel global, căzătura fiind consistentă.

- Revenirea se efectuează încet, cu precauția rezultată din incertitudinea generată de potențialele efecte ale noii tulpini de COVID-19.

- Producția la nivel global este redusă, conform AMIS FAO.

- Grâul australian, în ciuda potențialului de recoltă, se prezintă cu 15 până la 30% potențial de furaj, din cauza precipitațiilor care nu contenesc să cadă în zonele agricole din Queensland, New South Wales și Victoria.

- Grâul va recupera și se va repoziționa ca preț, în contextul cererii și al ofertei, însă până când? Federația Rusă are răspunsul – cu siguranță, în luna ianuarie. Până atunci, taxa de export a grâului rusesc crește la 84,9 USD/tonă.

Piața orzului

Indicațiile orzului furajer în paritatea CPT Constanța se reduc până în jurul valorii de 250-252 EUR/tonă. Efectul temerilor legate de adversitatea noii tulpini au făcut ca și orzul să încaseze un recul de 7 EUR/tonă. De luni, 6 decembrie 2021, odată cu revenirea la activitate, cotațiile ar trebui să înceapă să urce ușor.

Cererea rămâne la nivel ridicat. Balanța negativă la nivel global este indicatorul principal în acest sens. Australia indică o producție de peste 13,7 mil. tone, dar, cu toate acestea, deficitul rămâne.

Australia penetrează însă piața Orientului Mijlociu, țintele sale fiind Iordania și Arabia Saudită. Însă saudiții au redus nivelul de import al orzului, astfel că Australia trebuie să găsească desfacere în alte destinații, ținând cont de răceala relațiilor sale cu China, principalul comparator de orz australian.

ORZ RECOLTA NOUĂ: Iordania a achiziționat 60.000 tone de orz, recolta nouă, cu livrare 15-30 iunie 2022, la prețul de 307 USD/tonă CFR Aqaba. În acest moment, avem o indicație clară despre startul campaniei următoare. Din prețul de 307 USD/tonă CFR Aqaba, deducem costul de transport de circa 35 USD/tonă. Reamintim că indicațiile petrolului fiind scăzute, cotațiile de transport s-au redus și ele. Avem deci o indicație de 272 USD/tonă în paritatea FOB Constanța. Calculăm costul de fobbing și ne rezultă un preț 265-266 USD/tonă CPT Constanța, cu marja exportatorului inclusă. Transformăm în euro la paritatea de 1:1.13 și ne rezultă 235 EUR/tonă, ca primă indicație pentru recolta nouă.

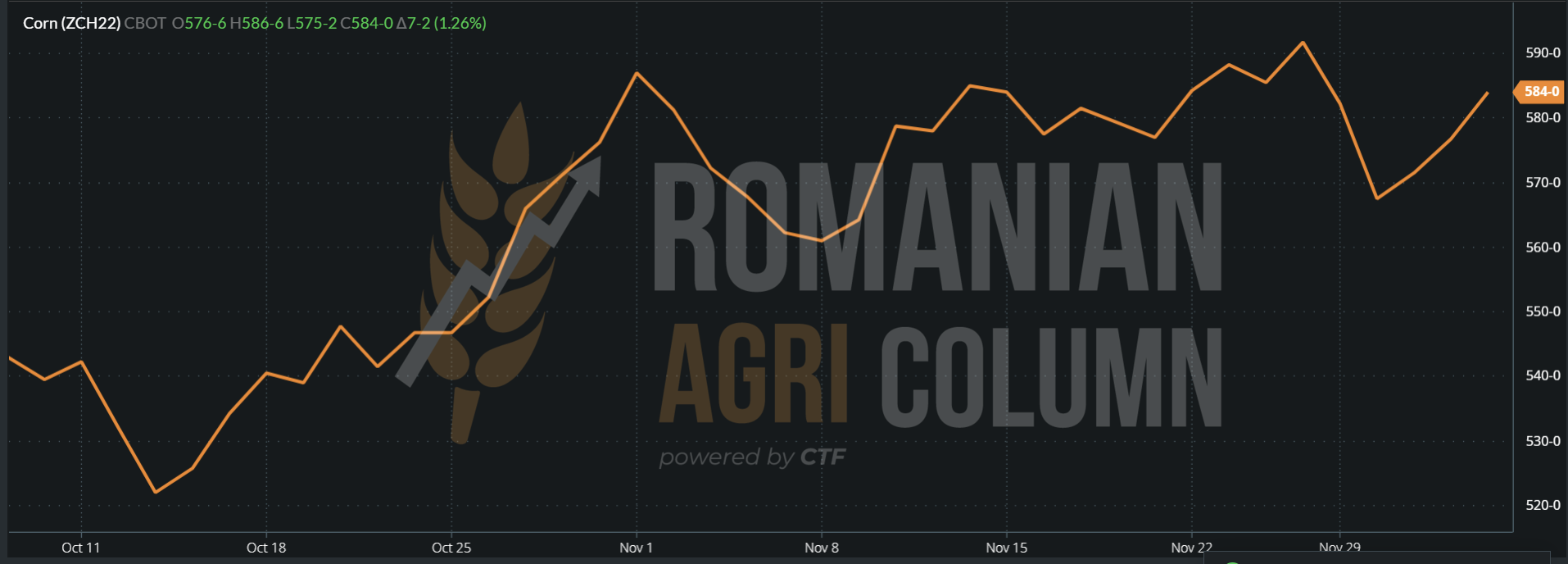

Piața porumbului

Porumbul a suferit aceeași presiune generată de factorii descriși mai sus, și anume efectul Omicron și Risk Off generat de algoritmii de tranzacționare. Astfel, porumbul este cotat în aceste zile la un nivel de 235 EUR/tonă CPT Constanța, firește, cu o variabilitate de 1-2 EUR în sens pozitiv. Totul ține de volum.

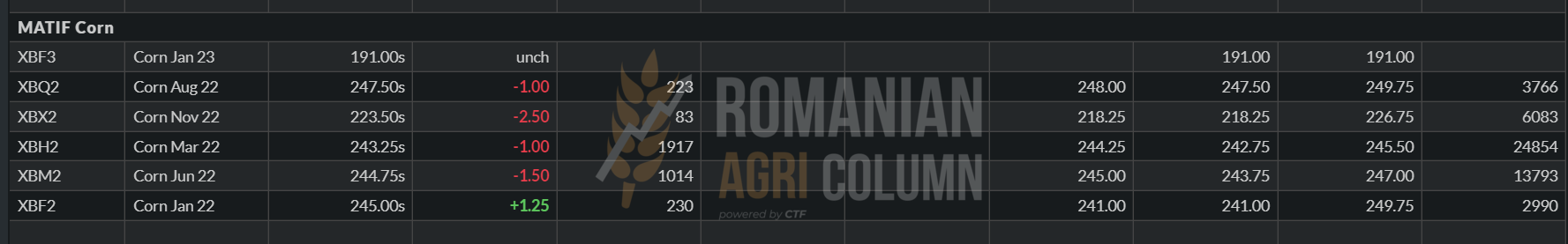

EURONEXT cotează porumbul mult mai stabil decât grâul, unde corelația cu piața fizică s-a pierdut și nu se mai calculează Basis minus Premium.

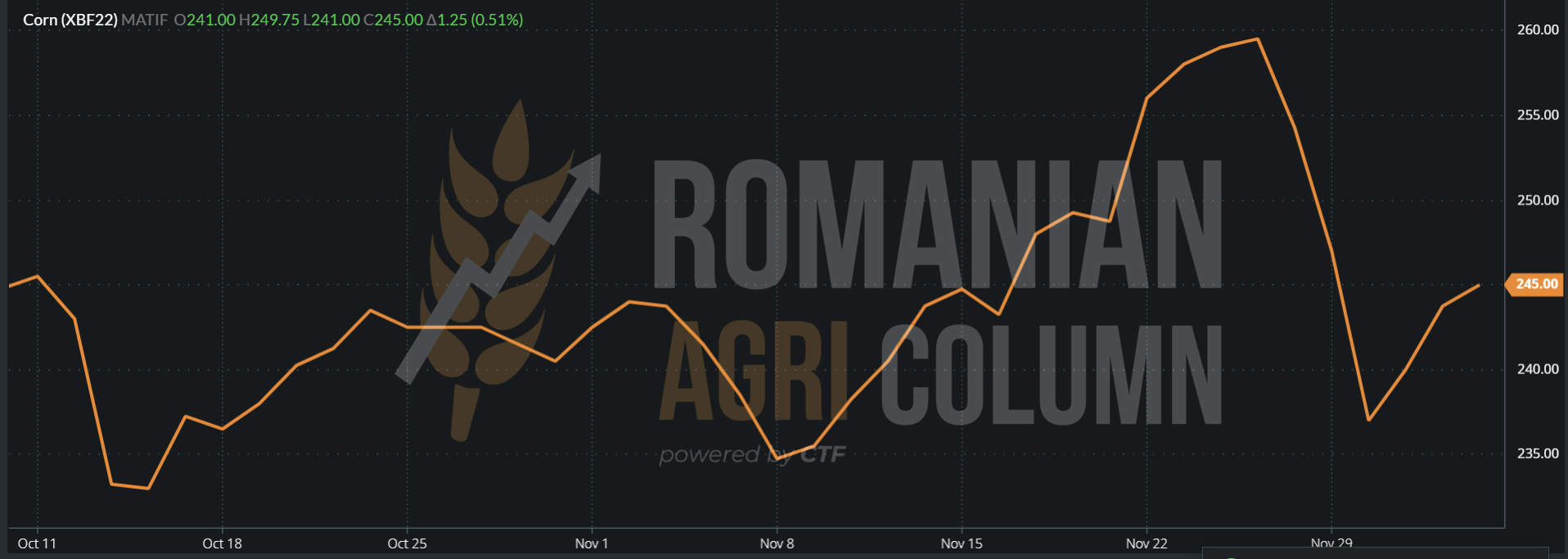

Astfel, avem închiderea din 3 decembrie 2021 setată pozitiv la un nivel de 245 EUR/tonă, ceea ce reflectă în cazul porumbului BASIS (255 EUR) – PREMIUM (10 EUR) = 245 EUR.

EURONEXT PORUMB XBF22 – TREND GENERAT DE “THE REAL BALCK FRIDAY OF GRAINS”

Volumele de porumb sunt încă în recoltare în zonele de nord ale României și presiunea umidității își pune amprenta pe mărfuri. Fermierii care recoltează au din ce în ce mai puține opțiuni de uscare (numind aici facilitați operaționale) și sunt nevoiți să accepte un preț mult mai mic, discountat cu costul uscării, care a crescut până la niveluri de 4 EUR/tonă. Costul uscării este alimentat de costul gazului, care nu dă semne de calmare. La nivel european, deja se văd stocuri mult mai mici decât estimările precedente și tensiunea provocată de North Stream 2 plutește în aer. O singură scânteie ar putea genera un conflict pe teatrul estic, între Ucraina și Rusia.

Vorbind de Ucraina, observăm un optimism generat de calcule simpliste pe hârtie, și anume suprafața înmulțită cu producție la hectar în creștere față de ultimele revizuiri. Totul pare clar, însă două elemente nu se iau în calcul simetric, ca și în cazul României.

Ucraina, pe baza ultimelor măsurători, indică peste 40 mil. tone. Însă din acest calcul este exclus procentajul apei, și anume cele 5-7 procente peste standardul de 14%. O simplă formulă aritmetică ne indică că 40 mil. minus 7% sunt, de fapt, 37 milioane. Aceasta este, de fapt, marfa care se plătește efectiv, nicidecum apa în exces. Al doilea element care nu se ia în calcul când se generează nivelul de export, în afară de consumul intern, este subzistența.

Tot ceea ce se folosește în gospodăriile sătești și comunale de pe teritoriul ucrainian reprezintă volumul care nu se vede în circuitul comercial sub nicio formă. Fermierii și țăranii își asigură existența crescând animale (porci, vaci, oi, capre și pasări). Acest volum utilizat în gospodăriile proprii nu se vede în flux, cum nici comerțul intra-sătesc nu se vede. Oamenii așa trăiesc, așa își asigură mâncarea zilnică și acest lucru este o normalitate. Plecând de la România, unde circa 4 milioane de tone dispar în această gaură neagră și extrapolând la nivel de Ucraina ca nivel de populație, putem ajunge la cifre respectabile.

Nu le expunem însă atragem atenția că nu sunt luate în seamă sub nicio formă de analiștii ruși, care emit analize cu privire la producția ucraineană.

În Europa, prognozele de recoltă sunt la nivelul estimat de 67,8 mil. tone, cu un potențial de import de puțin peste 15 mil. tone. Amintim de Europa în mod clar pentru că taxa de protecționism de 25% aplicată porumbului american a fost eradicată și astfel vom putea vedea Peninsula Iberică inundată la propriu de porumb american. Ținând cont de costurile de transport care sunt mult mai relaxate și costul din US GULF până în N-V Mediteranei este de 18 USD/tonă, se poate produce o schimbare între originea americană și cea din bazinul Mării Negre generată de Ucraina.

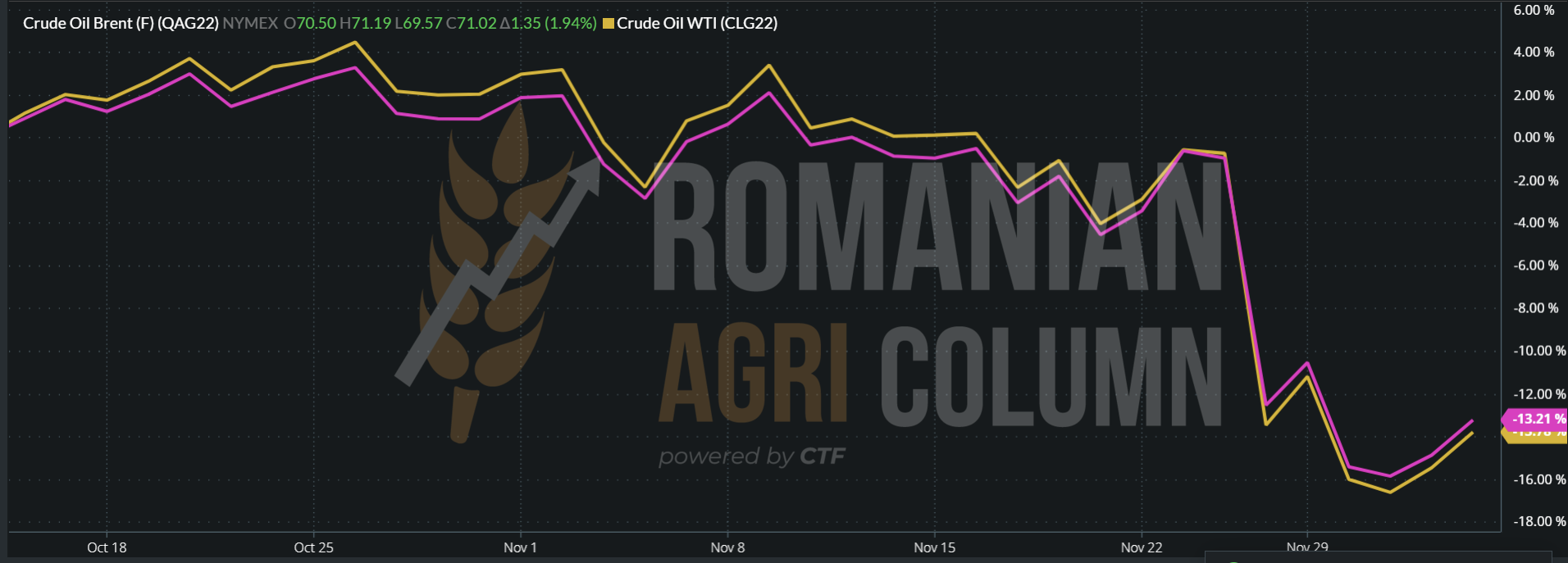

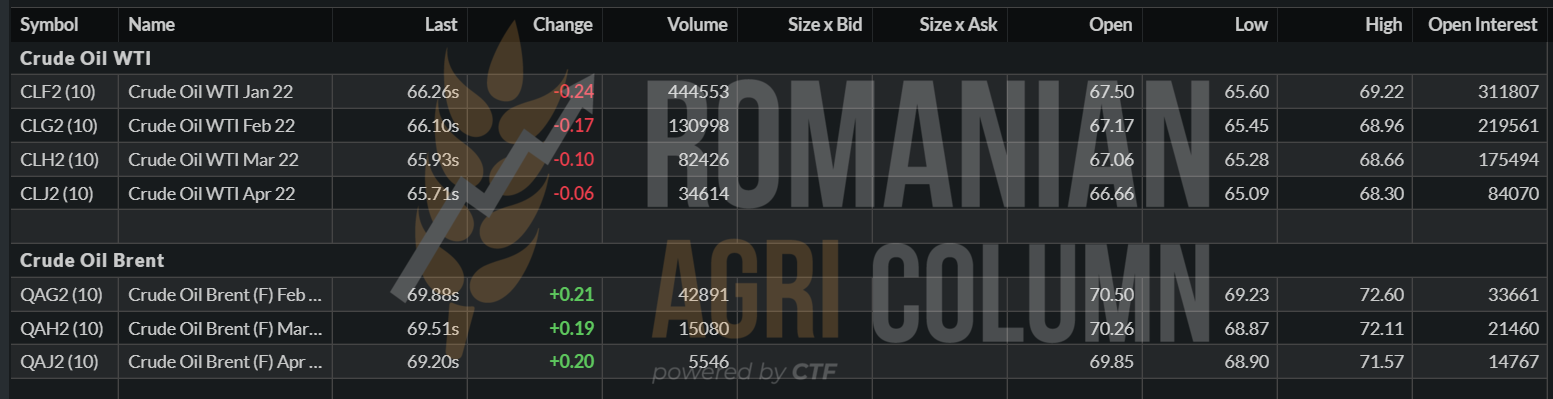

În același timp, originea ucraineană rămâne prima opțiune în cazul Chinei, pentru moment cel puțin. Costurile de transport sunt mult mai relaxate, generate de scăderea prețului țițeiului sub 70 USD/baril în cotația BRENT și vedem un cost Black Sea – NE Asia de 48-49 USD/tonă, față de US GULF 68-69 USD/tonă către aceeași destinație. Originea argentiniană nu poate încă competiționa cu Marea Neagră datorită nivelului de 57 USD/tonă transport. Doar cea braziliană poate relaționa, cu un cost de 51 USD/tonă.

Se deschide astfel un potențial pentru porumbul american, care, din cauza evenimentelor cauzate de uraganul IDA, a fost penalizat drastic în materie de volume de export. Însă zonele lor de export tradițional nu au fost alterate, ci din contră, alimentate de producția scăzută din Brazilia. Și unul din clienții tradiționali este Mexicul, care a generat volume de import a porumbului american de 13,4 mil. tone în primele 10 luni ale lui 2021, față de doar 11,9 anul trecut, calculând la aceeași perioadă.

Teatrul operațional asiatic este deci în bazinul Mării Negre, datorită costurilor logistice și se va alimenta atâta timp cât disponibilitatea va exista. Acest lucru se observă din fermitatea prețului indicativ din portul Constanța, care s-a deteriorat, dar rămâne ferm la nivelul de 235-237 EUR/tonă.

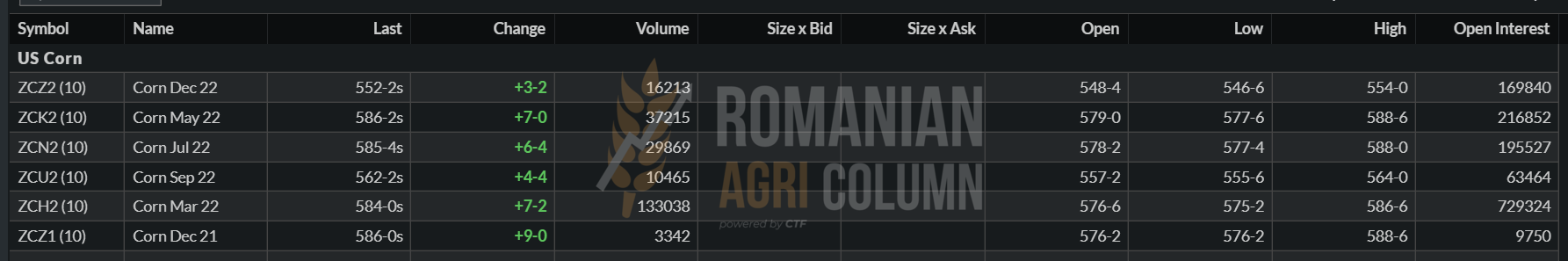

CBOT indică un nivel de 584 c/bu (230 USD, în creștere cu 7 c/bu), ceea ce cauționează analizele noastre de mai sus.

TREND CBOT ZCH22 | se poate observa V-ul (care nu a fost atât de pronunțat ca la nivel european) și revenirea mult mai apropiată față de nivelul inițial, identic prin comparație cu indicațiile europene.

FAO AMIS 2 DECEMBRIE 2021 – PORUMB

- Producția globală crește la porumb datorită creșterii prognozei de recoltă americană și ucraineană. La nivel global, producția de porumb depășește anul trecut cu 3,6%.

- Consumul crește datorită utilizării industriale din SUA, în producerea de etanol. În acest fel, consumul global crește cu 2,6% față de anul trecut.

- Stocurile cresc datorită unor recalibrări din SUA și China. Cu alte cuvinte, stocurile de început au crescut, iar inventarierea lor a generat acest nivel mai ridicat.

INDICATII PREȚURI ORIGINI LA NIVEL GLOBAL

ANALIZĂ

- Susținerea porumbului în bazinul Mării Negre vine din achizițiile asiatice.

- SUA va completa necesarul European datorită eliminării taxei de import UE.

- Cererea este constantă și susținută. Semnele de stabilitate, chiar și în condițiile de impact Omicron și Risk Off, sunt indicate de cotațiile CBOT și de formula Basis minus Premium a Euronext

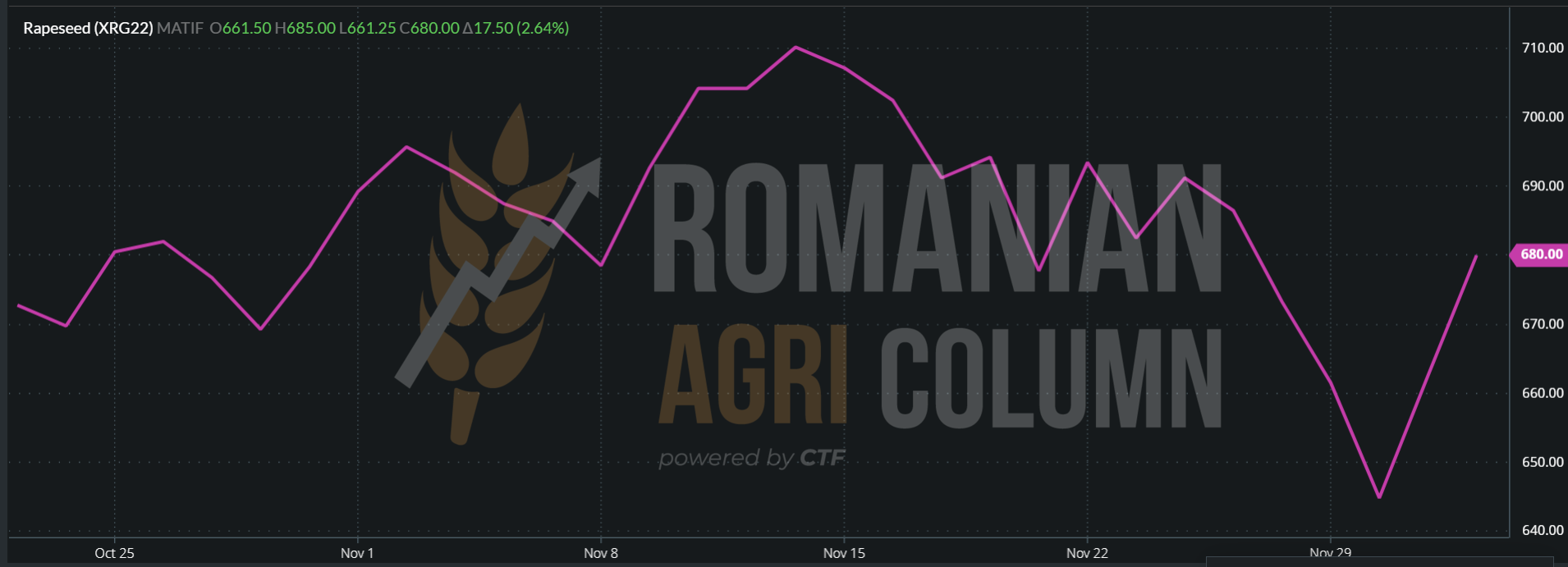

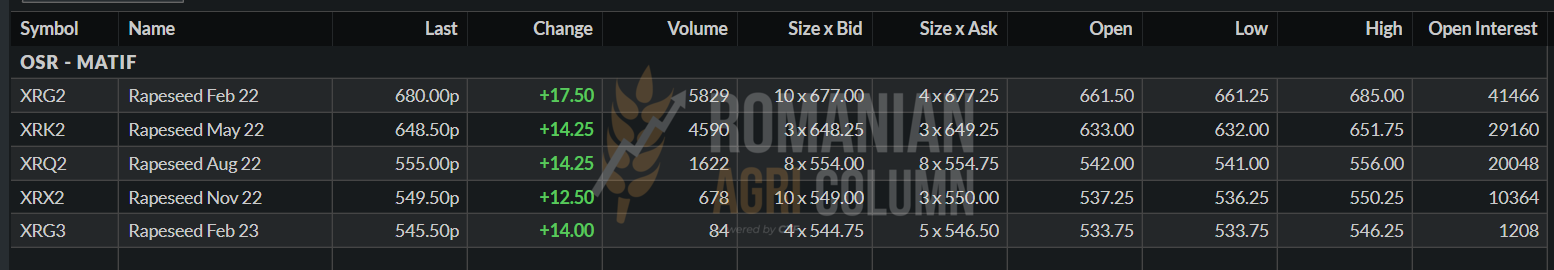

Piața semințelor de rapiță

Rapița a suportat efectul panicii Omicron accentuat de scăderea indicațiilor energiei fosile și efectele s-au văzut în cotațiile acestui cu adevărat Black Friday. Căderea a fost una abruptă, iar efectul colateral a fost unul de spaimă, generat printre fermierii care au plantat rapiță în toamna lui 2021. Aceștia au început să prospecteze piața în căutarea cumpărătorilor recolta nouă.

Cumpărătorii însă nu se arată dispuși să semneze forward încă. Piața este în continuă mișcare și degenerarea ar putea fi un factor agregat cu cel de incertitudinea iernii care va veni în curând peste Europa și peste bazinul Mării Negre. Prognoza Geosys indică o stare de vegetație bună la nivel european, o răsărire uniformă pe toată suprafața Europei, culoarea verde în planul general fiind una predominantă în acest moment.

Vom reface traseul scăderii cotațiilor rapiței pe Euronext începând cu ziua anunțului despre tulpina sud-africană, fapt agregat cu Risk Off-ul boților de tranzacționare și grefat pe scăderea cotațiilor țițeiului brut. Observăm V-ul generat, precum și revenirea datorată risipirii parțiale a incertitudinii.

EURONEXT XRG22 – V-ul de scădere abruptă și revenire.

Cotațiile rapiței continuă să se reconsolideze. Urcușul a fost la fel de spectaculos precum scăderea. În orele ce vor marca ședința de tranzacționare Euronext, vom înregistra noi creșteri, ușoare și secvențiale, în acord cu țițeiul brut.

EURONEXT RAPIȚĂ 3 decembrie 2021 | Închiderea s-a efectuat la 682,75 EUR

Pentru a avea o imagine completă, inserăm și trendul indicațiilor BRENT și WTI, ambele indicații FEB22. Traseul este simetric și scăderea abruptă este generată de incertitudinea născută din necunoașterea efectelor Omicron.

QAG22 BRENT (magenta) și CLG22 WTI (galben)

Australia ne indică un surplus de recoltă la rapiță. Prognoza de producție atinge nivelul de 5,73 mil. tone, față de 4,8 mil. tone anul trecut. Cele aproximativ 900.000 tone în exces compensează parțial cererea de rapiță la nivel global, însă nu acoperă deficitul creat de Canada din cauza recoltei slabe.

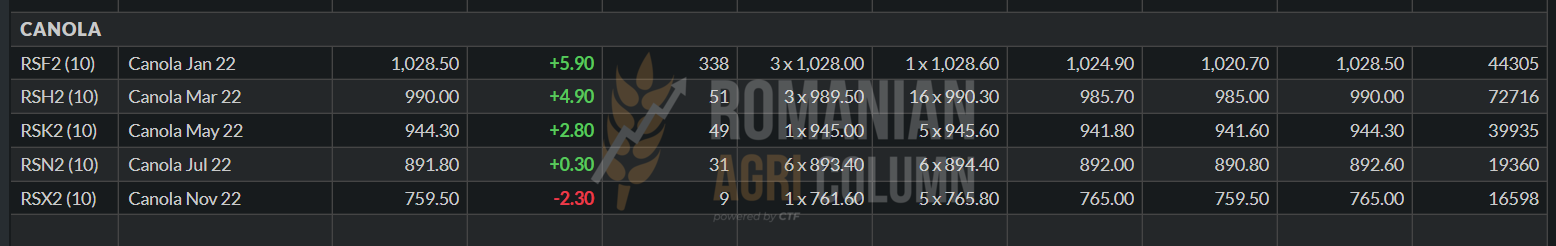

Ajungând la Canada, indicațiile canola (rapița canadiană) sunt și ele susținute după scădere. Urcușul este unul lent și tranzitoriu, pentru că susținerea va mai dura maxim 2 luni. Apoi intrăm în perspectiva de recoltă nouă.

RSF22 CANOLA: 1028,5 CAD

Piața semințelor de floarea-soarelui

Indicațiile semințelor de floarea-soarelui sunt la nivel de 640-650 USD/tonă în paritatea CPT Constanța sau DAP Procesatori. Povestea Black Friday a afectat și complexul VEGOIL și scăderile s-au regăsit imediat. Teama de lockdown din destinații a sugrumat potențialul de vânzare și cumpărătorii au dispărut din scena pieței uleiului vegetal de floarea-soarelui. Întrebarea fundamentală însă rămâne de ce un cumpărător nu are viziune de achiziție în astfel de momente și nu își consolidează o poziție în CSFO, atâta timp cât fundamentele, adică cererea și oferta, rămân la fel și incertitudinea care generează astfel de momente se va risipi cu trecerea timpului.

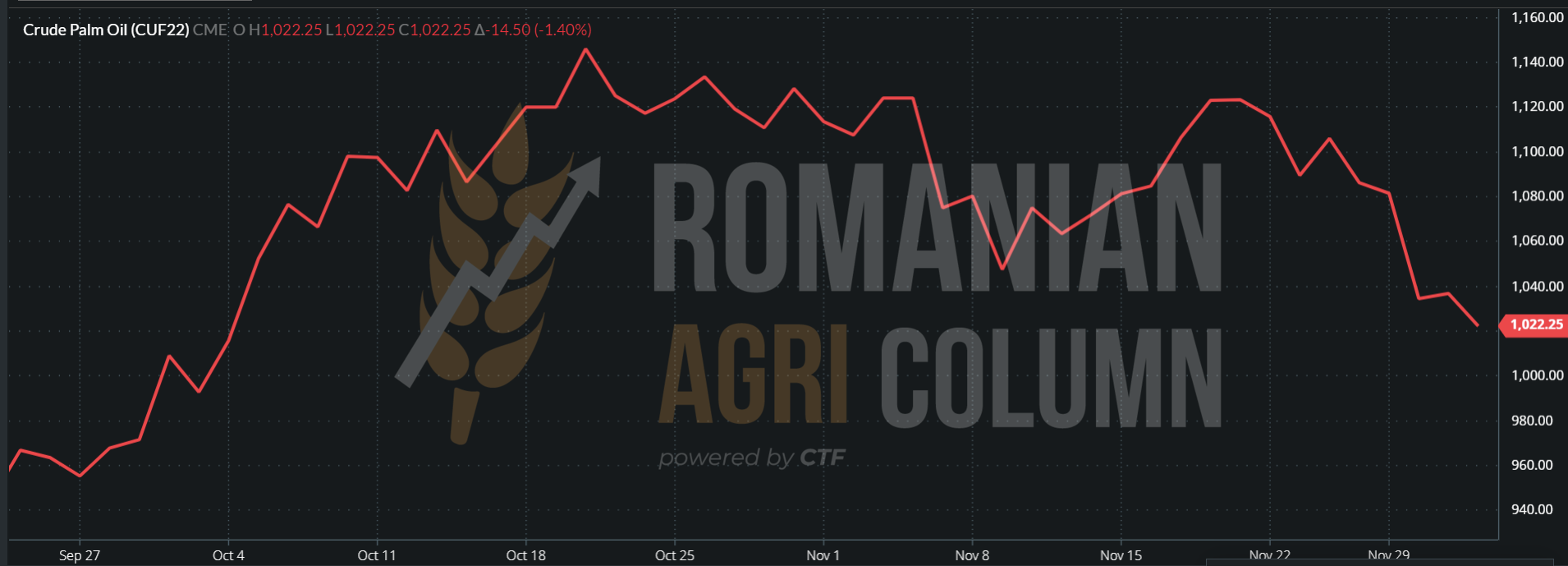

În același timp, India își ridică prognoza de import ulei brut de floarea-soarelui de la 1,8 la 2,3 mil. tone, ceea ce accentuează cererea. Un factor de suport ar trebui să fie și uleiul de palmier, care în aceste zile are o scădere accentuată și semnele de revenire nu sunt tocmai evidente. Se întâmplă acest lucru din doua cauze, prima fiind un surplus de producție și al doilea fiind restricționarea lui pe piețele europene.

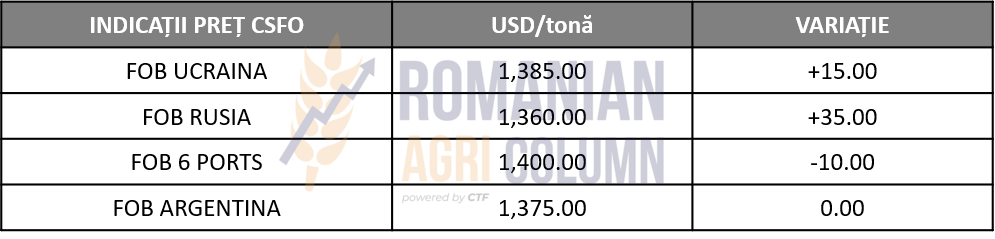

INDICAȚII PREȚURI ULEI DIVERSE ORIGINI: MAREA NEAGRĂ – 6 PORTS – ARGENTINA

COTAȚII PALM OIL NYMEX JAN22

Uleiul de floarea-soarelui în mod efectiv nu are substituent pe piața europeană și a bazinului Mării Negre, incluzând aici și Turcia. Definiția culturală este ceea ce face ca el să nu poată fi înlocuit în alimentația locuitorilor zonelor menționate mai sus. Astfel că prognozăm cererea de materie primă la același nivel. Degradarea ce s-a produs din cauzele sus menționate nu va produce pagube pe termen lung în materie de preț. Vedem deja repoziționarea vecinilor de la sud de Dunăre în același nivel ca acum câteva zile, adică la 660-670 USD/tonă, în paritate DAP Procesator sau Varna.

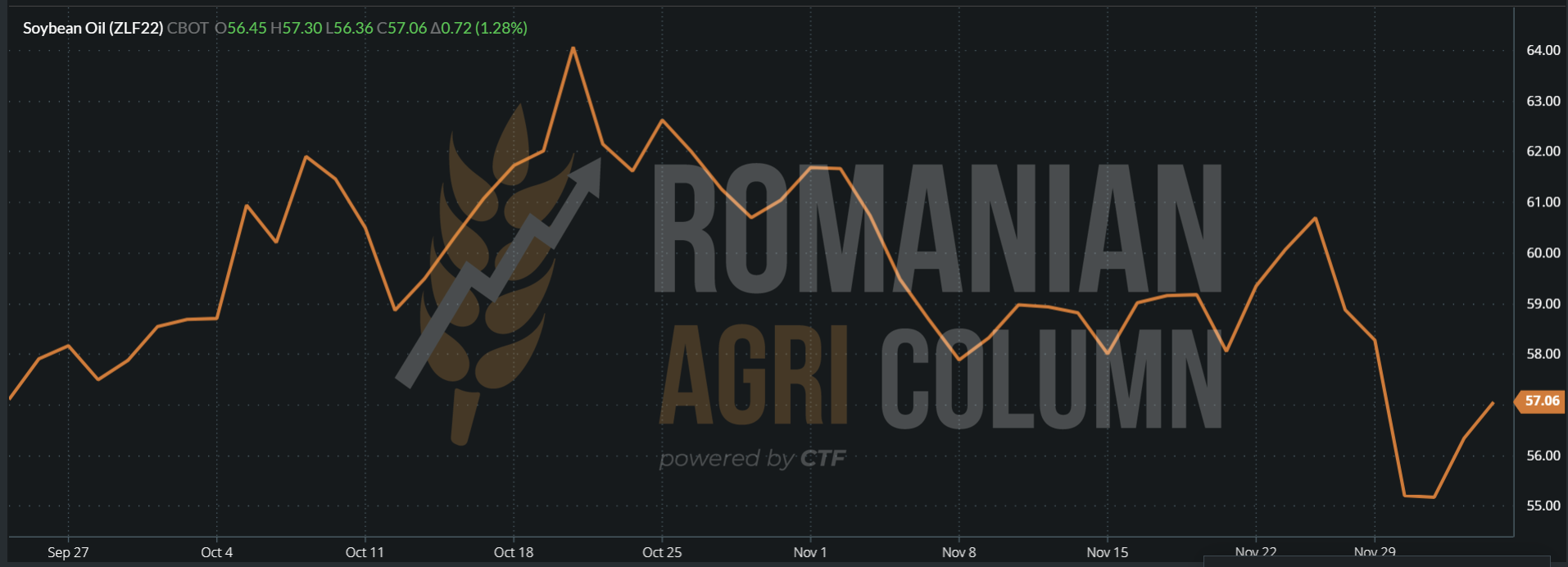

Uleiul de soia ce este alt component al complexului VEGOIL, care indica și el o revenire, suport important în complexul VEGOIL.

Piața boabelor de soia

La nivel local, tranzacțiile cu boabele de soia nu se ridică la niveluri ridicate. Procesatorii au deja stocurile completate și nivelurile de 620 USD/tonă rezistă în piață, însă ofertele vin de la cumpărătorii care nu au unități de procesare și deci fermierii nu pot incasa sprijinul cuplat. Previziunile de recoltă braziliană de 142 mil. tone, agregate cu recolta americană, erodează interesul datorită nivelului de replacement în portul Constanța. Cu alte cuvinte, să aduci boabele din alte origine costă mai puțin decât să le cumperi de pe piața locală.

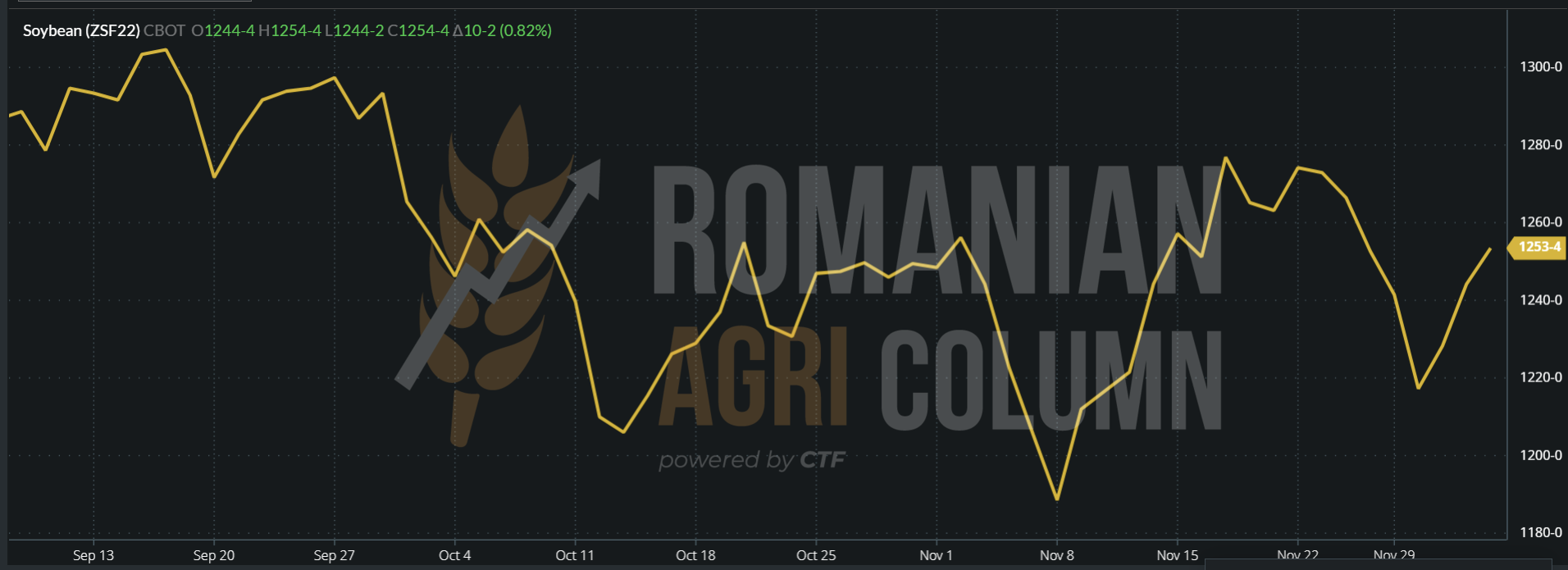

Boabele de soia s-au înscris în trendul generat de cei doi factori agregați, panica creată de Omicron și Risk off. Astfel că am înregistrat scăderi importante în indicațiile CBOT din ultimele zile. Traseul început în 9 noiembrie de la cel mai jos nivel a generat o pantă ascendentă până la agregarea celor doi factori indicați mai sus. Efectul a fost unul degradant asupra prețurilor și am văzut din nou boabele de soia în scădere accentuată.

După disiparea emoției și lichidarea pozițiilor de către boții de tranzacționare, începând din 2 decembrie, cotațiile au început să urce în același mod lent.

CBOT SOIA ZSF22 în data de 3 decembrie 2021

CBOT ZSF22 – cotații soia din 3 decembrie 2021 – creștere de 23 c/bu (8,5 USD)

În planul fizic, SUA anunță un record de procesare al boabelor de soia, cu o indicație de 5,91 mil. tone, care depășește cu puțin recordul lunii octombrie 2020. Vânzările din 2 decembrie se ridică la nivelul de 295.000 tone, dintre care un volum de 165.000 au destinație necunoscută și 130.000 au destinație China.

În total, luna noiembrie a adus SUA vânzări de 2,15 mil. tone soia, din care 1,4 mil. tone către China. Cu toate acestea, diferența față de același moment al anului trecut rămâne defavorabilă cu 23%. Încurajator pentru SUA, în schimb, rămâne originea, căci traficul maritim dinspre US GULF spre CHINA este mult mai ridicat decât cel dinspre America de Sud, în acest moment.

AMIS FAO a eliberat raportul lunar la nivel global în ceea ce privește boabele de soia și în câteva rânduri vom încerca să sintetizăm cifrele sale:

- Producția 2021-2022 este crescută cu 1 mil. tone datorită revizuirii pozitive din Brazilia și India, care compensează nivelul mai scăzut de producție din SUA.

- Consumul este penalizat datorită scăderii procesării din China, acest aspect în condiția în care la nivel global este încă în vigoare o prognoză de consum mai ridicată cu 3% față de anul trecut.

- Stocurile cresc în mod subsecvent, alimentate de prognozele de producție din Brazilia și SUA.

Raportul AMIS FAO exprimat în comparație noiembrie vs. decembrie (mil. tone)

Line-up Port Constanța în ultimele zile

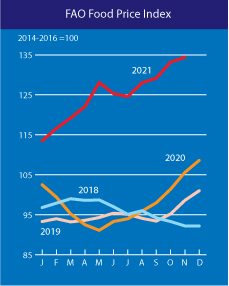

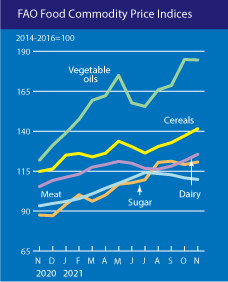

Index FAO noiembrie Alimente și Mărfuri

Indicele FAO al prețurilor la alimente (FFPI) a înregistrat o medie de 134,4 puncte în noiembrie 2021, în creștere cu 1,6 puncte (1,2%) față de octombrie și cu 28,8 puncte (27,3%) față de noiembrie 2020. Cea mai recentă creștere a marcat a patra creștere lunară consecutivă a valorii FFPI, punând indicele la cel mai înalt nivel din iunie 2011. Dintre sub-indici, în noiembrie cei pentru cereale și lactate au crescut cel mai semnificativ, urmați de zahăr, în timp ce cei pentru carne și uleiuri vegetale au scăzut, deși ușor, față de luna precedentă.

Indicele FAO al prețurilor la cereale a fost în medie de 141,5 puncte în noiembrie, în creștere cu 4,3 puncte (3,1%) față de octombrie și cu 26,6 puncte (23,2%) peste nivelul de acum un an. Cererea puternică pe fondul aprovizionării strânse, în special de grâu de calitate superioară în rândul marilor exportatori, a continuat să crească prețurile grâului pentru a cincea lună consecutiv, la cel mai ridicat nivel din mai 2011. Calitatea potențial redusă a recoltei în curs în Australia, în urma ploilor premature și a incertitudinii în ceea ce privește potențialele modificări ale măsurilor de export în Federația Rusă a oferit și sprijin. Dintre cerealele grele, prețurile internaționale ale orzului au continuat să crească din cauza aprovizionării strânse din punct de vedere al cererii si al ofertei. Prețurile de export de porumb au crescut ușor în noiembrie, primind sprijin din partea ritmului puternic al vânzărilor din Argentina, Brazilia și Ucraina, în timp ce presiunea sezonieră a ofertei a plafonat prețurile de export din Statele Unite ale Americii.

Energia fosilă

BRENT sub 70 USD/baril | WTI – 66 USD/baril

Paritate EUR-USD

EURO:USD = 1:1,13

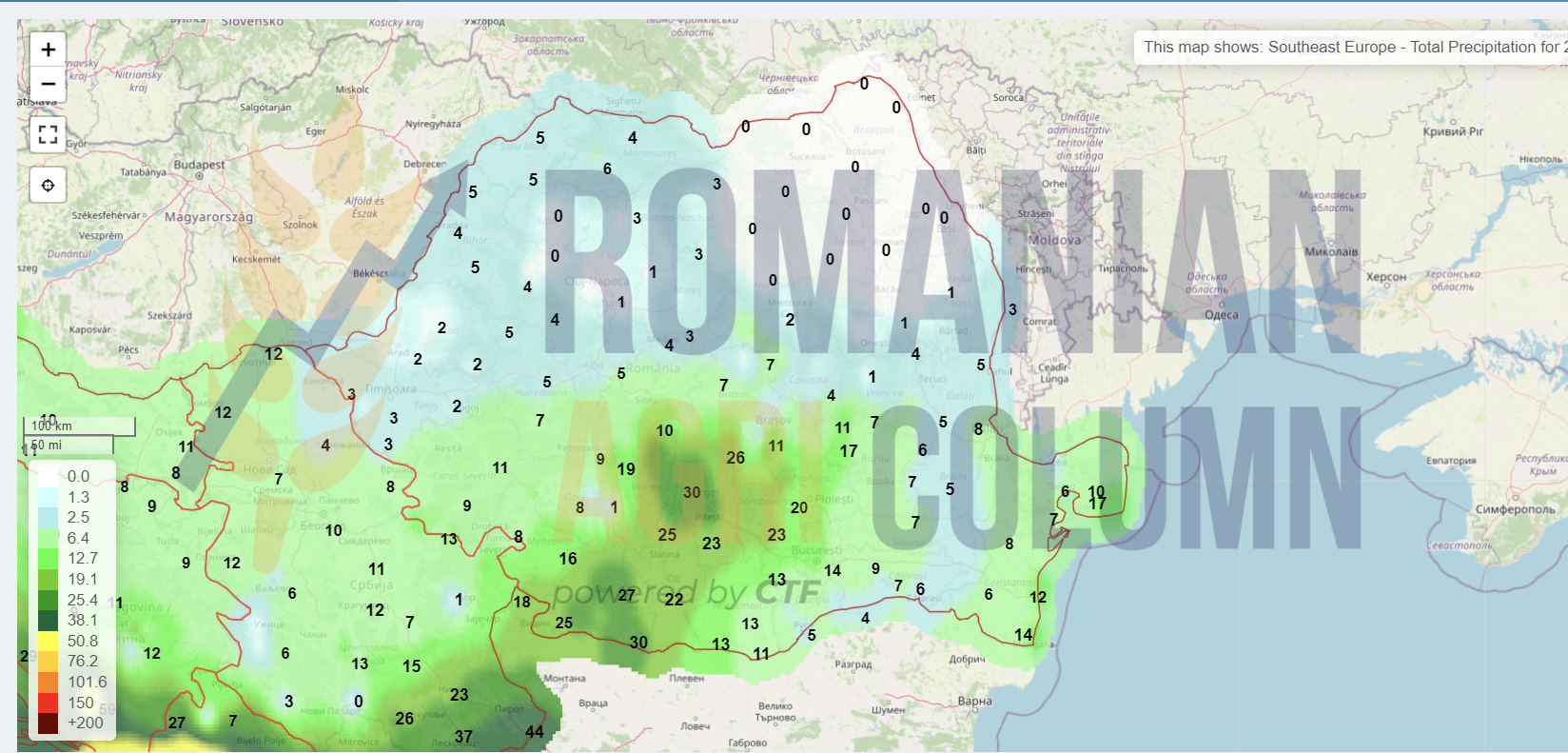

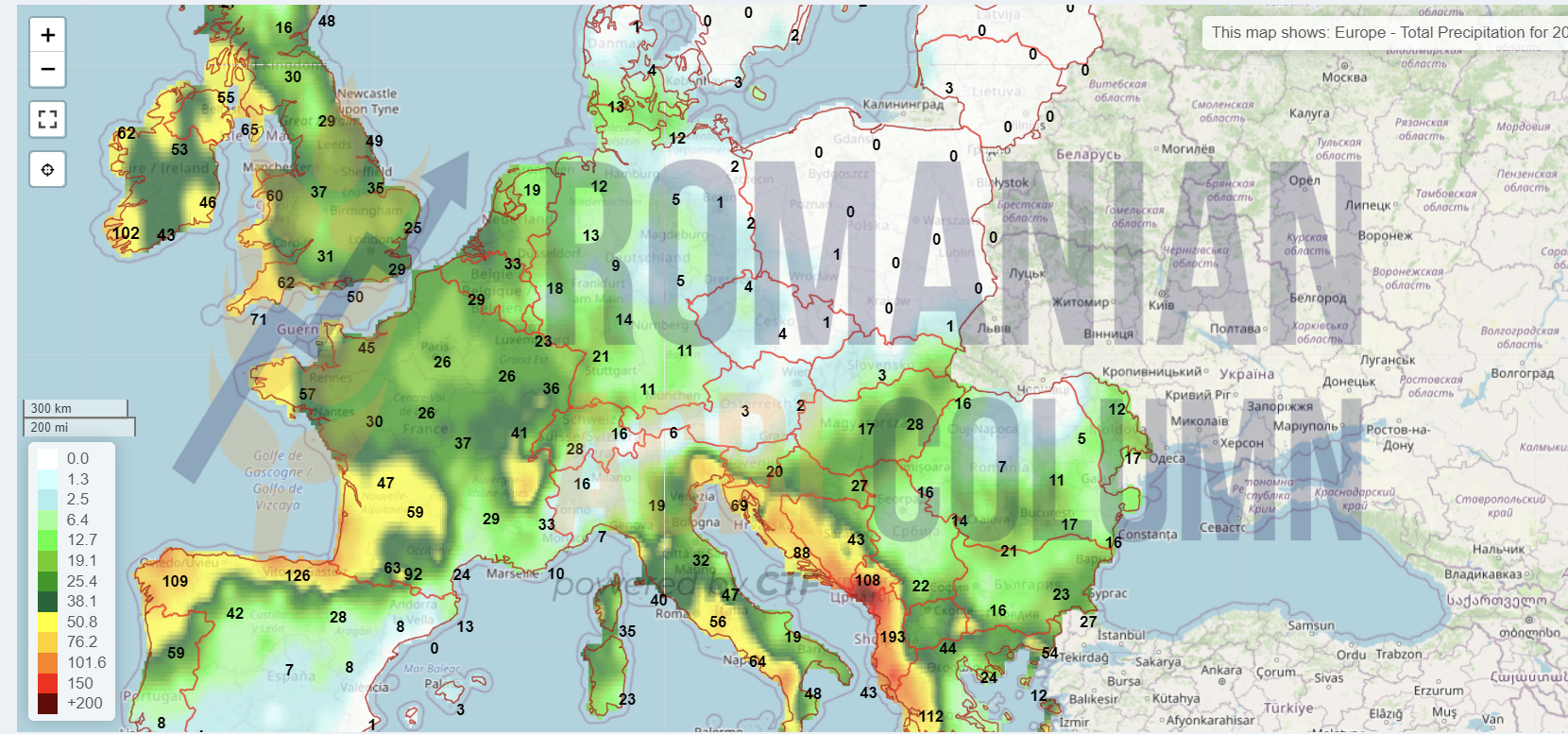

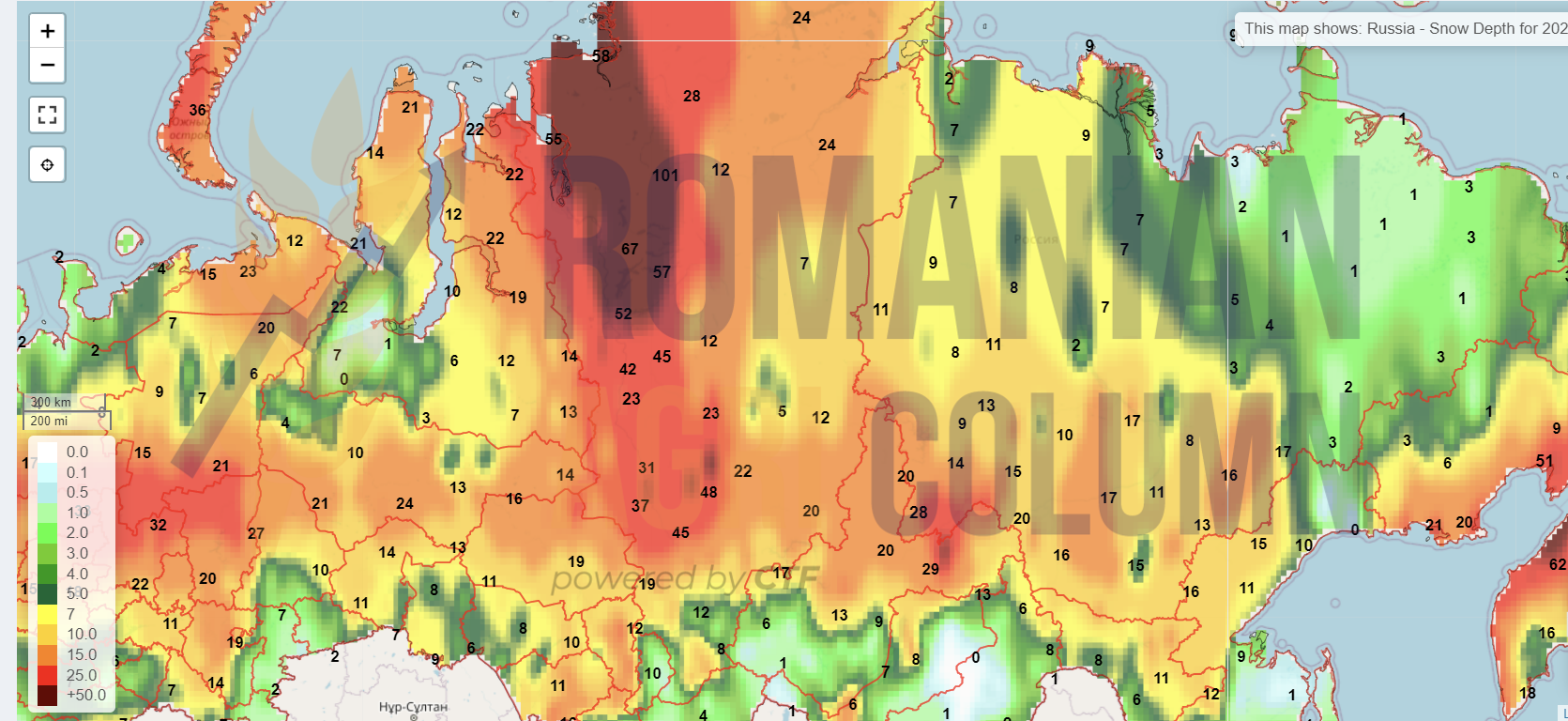

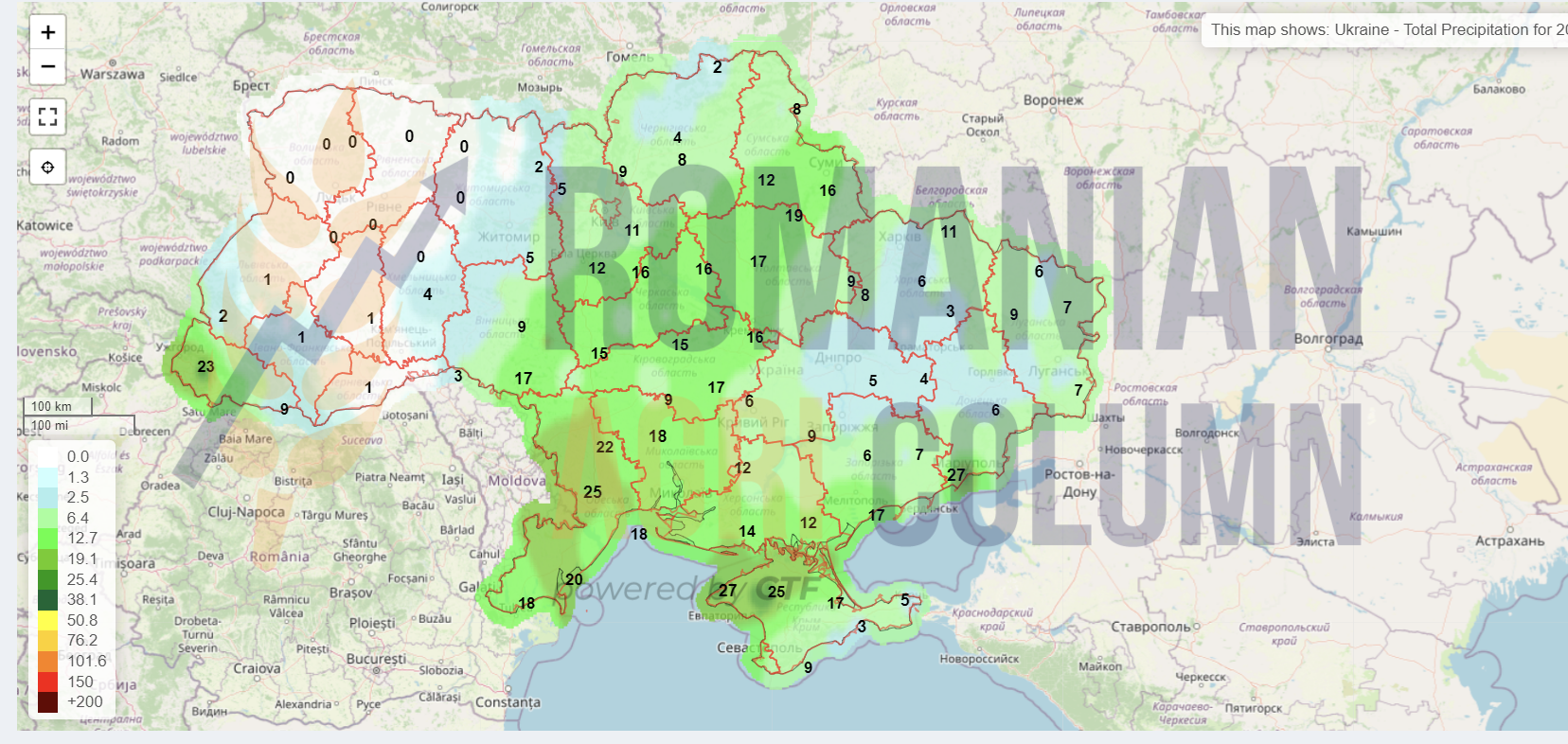

Prognoza meteo

4-11 decembrie 2021

România

Europa

Rusia (zăpadă)

Ucraina

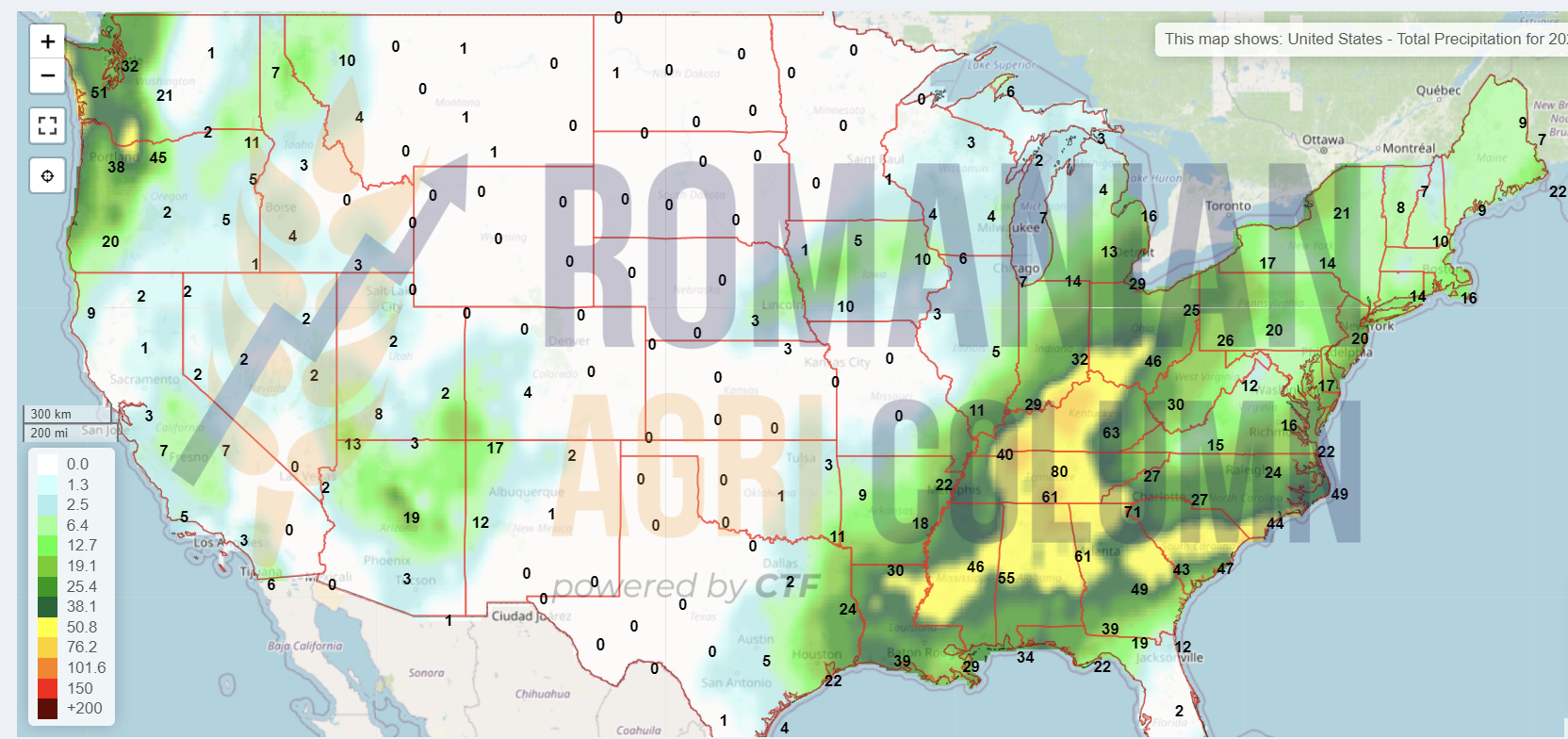

SUA

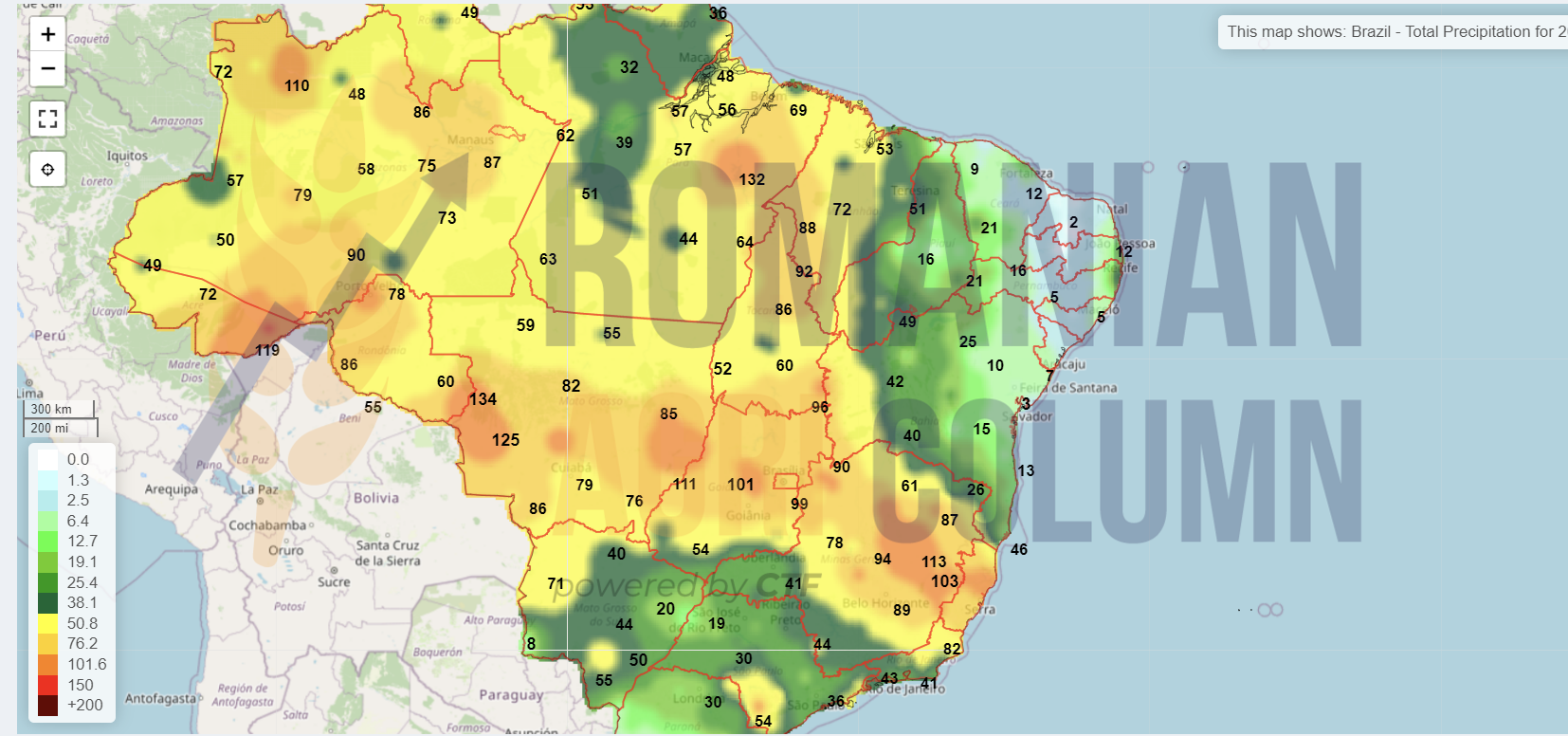

Brazilia

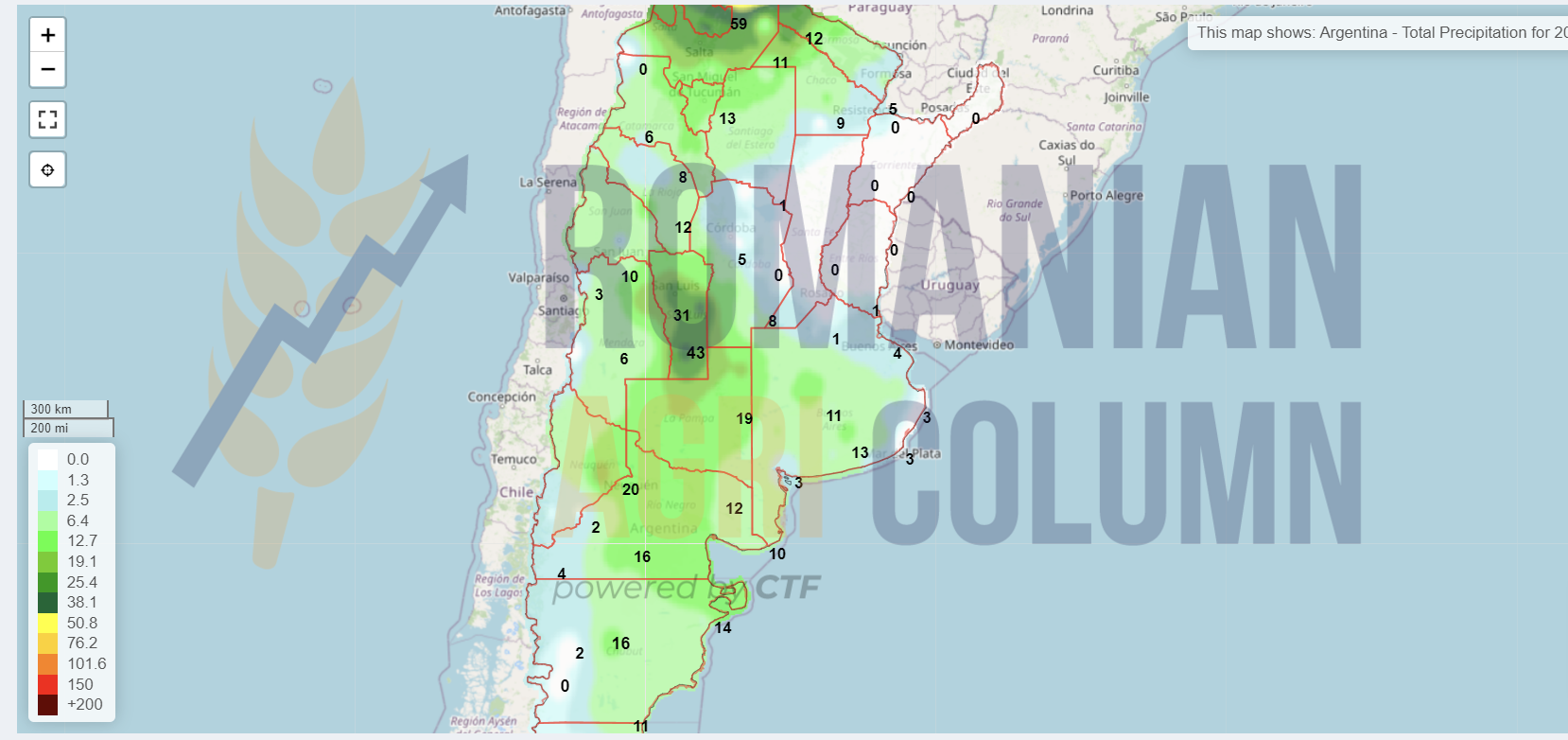

Argentina

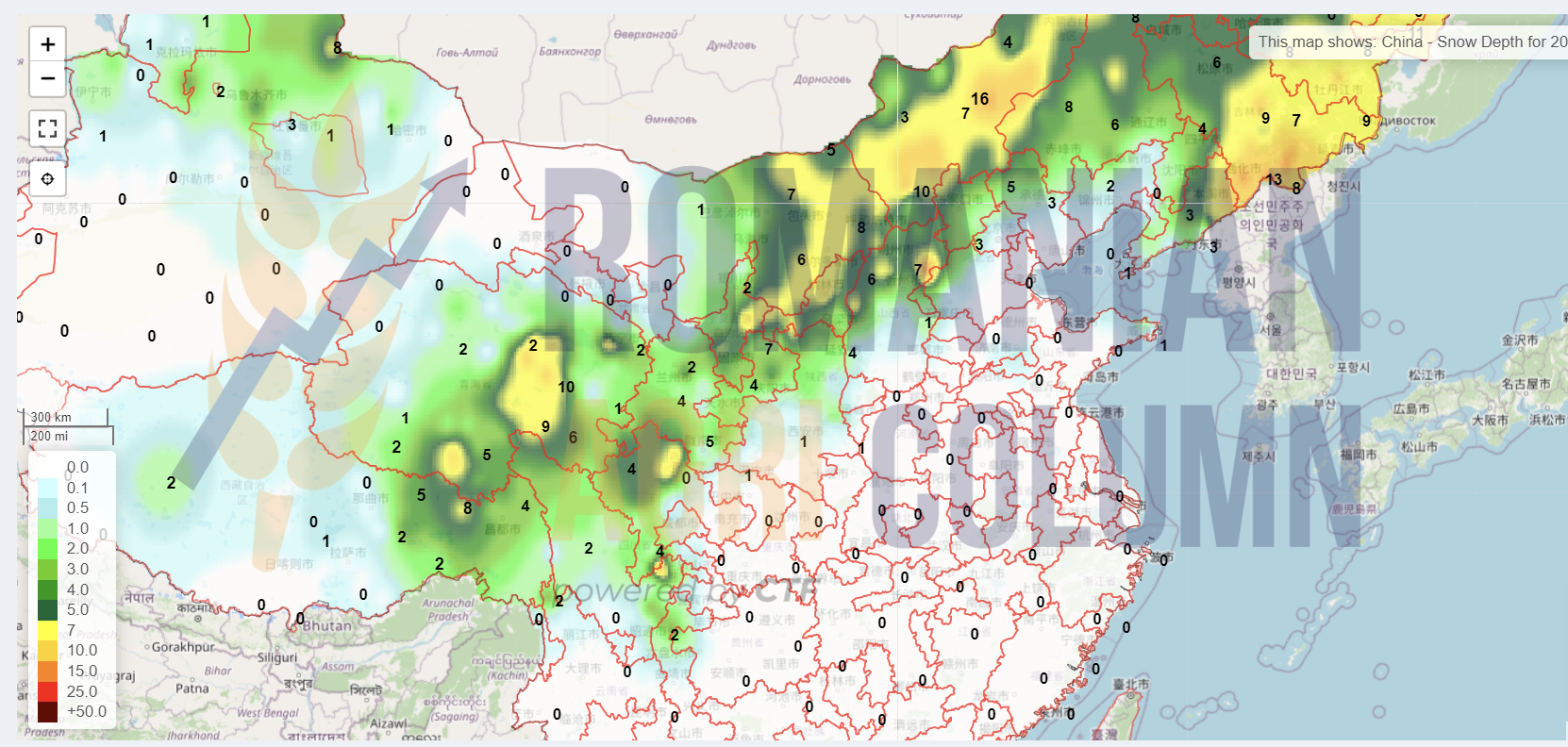

China (zăpadă)

Australia

Drepturile de autor asupra întregului conținut, inclusiv imaginile și bazele de date, aparțin Casei de Trading a Fermierilor. Reproducerea, traducerea și utilizarea informațiilor publicate este permisă pentru uz strict personal; utilizarea în alte scopuri sau în scopuri comerciale este strict interzisă.