Raportul de piață din această săptămână conține informații despre:

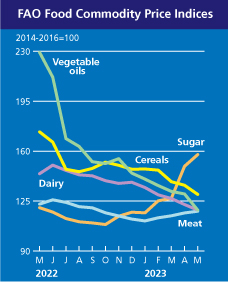

INDEX FAO

FAO CEREALE

Indicele FAO al prețurilor la cereale a fost în medie de 129,7 puncte în mai, în scădere cu 6,5 puncte (4,8 la sută) față de aprilie și cu până la 43,9 puncte (25,3 la sută) sub valoarea sa record în urmă cu un an.

Prețurile internaționale la grâu au scăzut cu 3,5% de la o lună la lună, reflectând perspectivele pentru aprovizionarea globală ample în următorul sezon 2023/24 și extinderea Inițiativei pentru cereale la Marea Neagră.

Prețurile mondiale la porumb au scăzut cu 9,8 la sută în mai. Perspectivele favorabile pentru 2023/24 indică o revenire a aprovizionării globale, producția mai mare așteptată în Brazilia și Statele Unite ale Americii, doi mari exportatori, au afectat prețurile. Un ritm lent al exporturilor de către Statele Unite ale Americii, împreună cu achizițiile anulate din partea Chinei, au exercitat, de asemenea, presiuni în scădere asupra prețurilor mondiale la porumb.

Printre alte cereale secundare, prețurile mondiale la orz și sorg au scăzut, de asemenea, cu 9,5 la sută, respectiv 9,7 la sută, influențate de scăderile prețurilor internaționale la porumb și grâu.

FAO ULEIURI VEGETALE

Indicele FAO al prețurilor la uleiuri vegetale a fost în medie de 118,7 puncte în luna mai, în scădere cu 11,3 puncte (8,7%) față de lună și cu până la 48,2% sub nivelul înregistrat în anul anterior.

Scăderea continuă a indicelui a reflectat prețurile mondiale mai scăzute la uleiurile de palmier, soia, rapiță și floarea soarelui. Prețurile internaționale ale uleiului de palmier au scăzut semnificativ din aprilie, deoarece achizițiile de import slabe și prelungite au coincis cu așteptările privind creșterea producției în marile țări producătoare.

Între timp, prețurile mondiale ale uleiului de soia au scăzut pentru a șasea lună consecutivă, în mare măsură susținută de presiunea persistentă exercitată de o recoltă extraordinară de soia în Brazilia și de stocurile mai mari decât se aștepta în Statele Unite ale Americii, unde ofertele mai mari de materie primă alternativă au înlocuit parțial absorbția din industria biodieselului.

În ceea ce privește uleiurile de rapiță și de floarea-soarelui, prețurile internaționale au continuat să scadă din cauza aprovizionării globale ample.

FAO ALIMENTE

Indicele FAO al prețurilor la alimente* (FFPI) a înregistrat o medie de 124,3 puncte în mai 2023, în scădere cu 3,4 puncte (2,6 la sută) față de aprilie și cu până la 35,4 puncte (22,1 la sută) față de maximul istoric atins în martie 2022. Declinul în Luna mai a fost susținută de scăderi semnificative ale indicilor prețurilor uleiurilor vegetale, cerealelor și lactatelor, care au fost parțial contrabalansate de creșterile indicilor zahărului și cărnii

SURSA: https://www.fao.org/worldfoodsituation/foodpricesindex/en/

STATUS LOCAL

Cotațiile grâului în paritatea CPT Constanța sunt de 200 EUR/tonă. Grâul furajer are un ecart de minus 10-12 EUR/tonă în termen de discount.

CAUZE ȘI EFECTE

Iminența recoltei ce va veni, precum și factorii de volum amestecați cu cei de vreme, fac ca prețul grâului să penduleze între 195-200 EUR/tonă. Din ceea ce vedem însă, cererea este scăzută, destinatarii înțeleg că trebuie să mai aștepte o perioadă de 2-3 săptămâni maxim pentru a se aproviziona cu recolta nouă.

În România, așteptările sunt în special cu privire la decizia Comisiei Europene de a prelungi restricția la import pentru cele 4 categorii de mărfuri ucrainene. Pe data de 5 iunie 2023, expiră actuala interdicție și deci putem trage câteva concluzii clare în ceea ce privește decizia ce se va lua de către Comisia Europeană:

- Marfa ucraineană este dorită în anumite țări din blocul comunitar, cum ar fi Spania, Italia, Olanda.

- Marfa ucraineană este necesară în aceste destinații datorită specificului propriu, și anume o capacitate de procesare dezvoltată.

- Marfa ucraineană nu este necesară în țări precum România, Polonia, Bulgaria, Ungaria și Slovacia.

- Comisia Europeană admite astfel faptul că obiectivul principal este marfa ucraineană pentru consumul propriu, astfel se explică cu mare claritate acum, dacă mai era nevoie, procentajul de 44.30% din totalul exporturilor Ucrainei, ce a intrat și a rămas în Uniunea Europeană.

Vedem astfel un deznodământ ce va menține interdicția importurilor de marfă din Ucraina în țările nominalizate mai sus, un lucru firesc și normal. Din punct de vedere legislativ, nu este însă conform cu acordul de asociere din 2017.

Însă credem că este treaba juriștilor Comisiei Europene să regleze acest lucru, precum tot ei au construit acordul de asociere, tot ei trebuie să regleze aceste probleme juridice, în contextul în care în 2023 este prelungit regulamentul 870/2022 în ceea ce privește scutirea de taxe aplicate mărfurilor de proveniență Ucraina.

Astfel, fermierii români vor putea să-și reocupe piața locală, să-și găsească și regăsească cumpărătorii tradiționali. Este un moment pe care nu trebuie să-l rateze sub nicio formă.

Piața locală de procesare și zootehnică este în cerere continuă și, dacă discutăm comparativ cu sezonul precedent, un volum de minim 4 milioane de tone de mărfuri trebuie să-și regăsească zona comercială, mai ales pentru că vom avea un an bogat în recoltă și volumele generate vor fi mult mai mari ca în sezonul precedent.

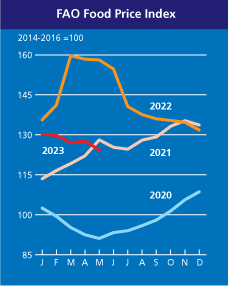

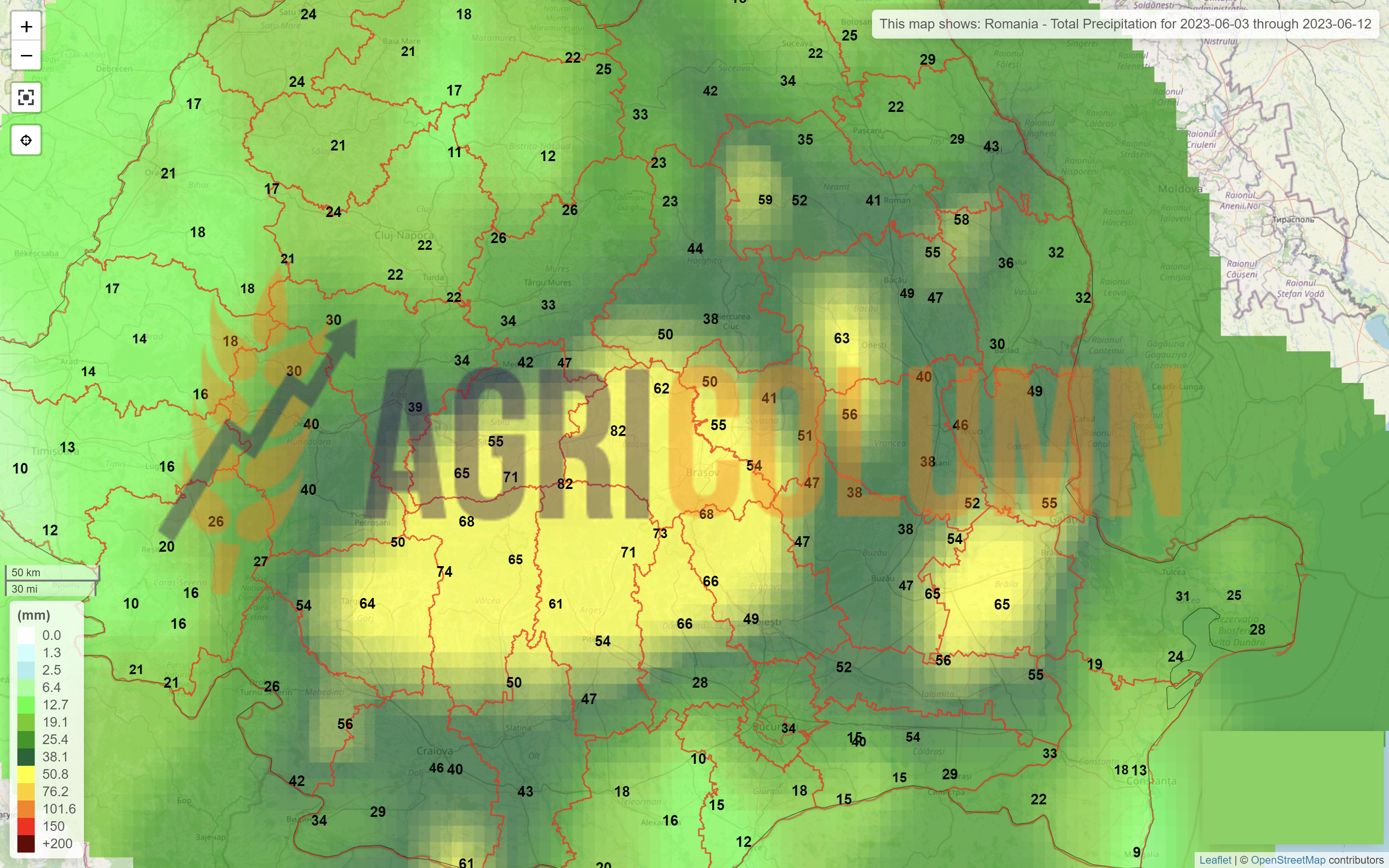

Pentru a sublinia acest lucru, inserăm prognoza de stadiu de vegetație a culturilor generate de Amis împreună cu Geoglam, ce poziționează România la nivel de “Exceptional”, întocmai ca în 2021. Acest lucru trebuie să ne bucure, dar să ne facă totodată extrem de precauți în ceea ce va urma, din punct de vedere al trendurilor de preț.

STATUS REGIONAL

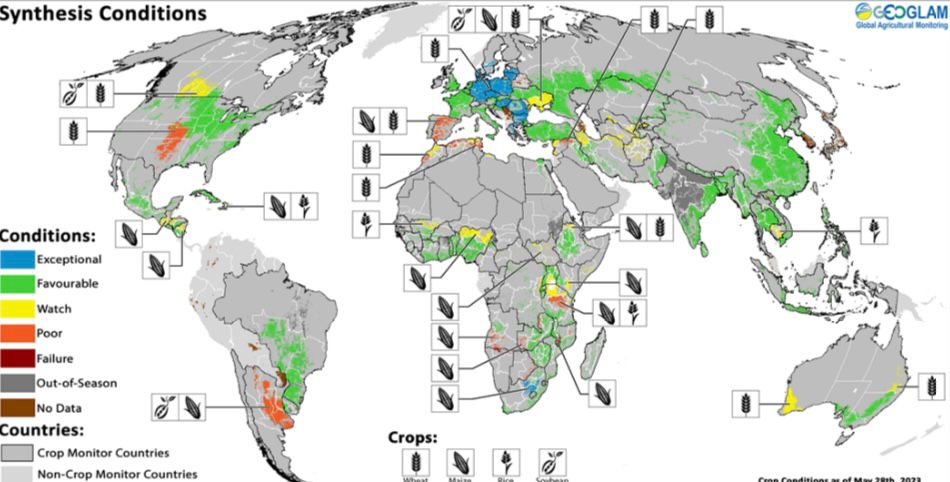

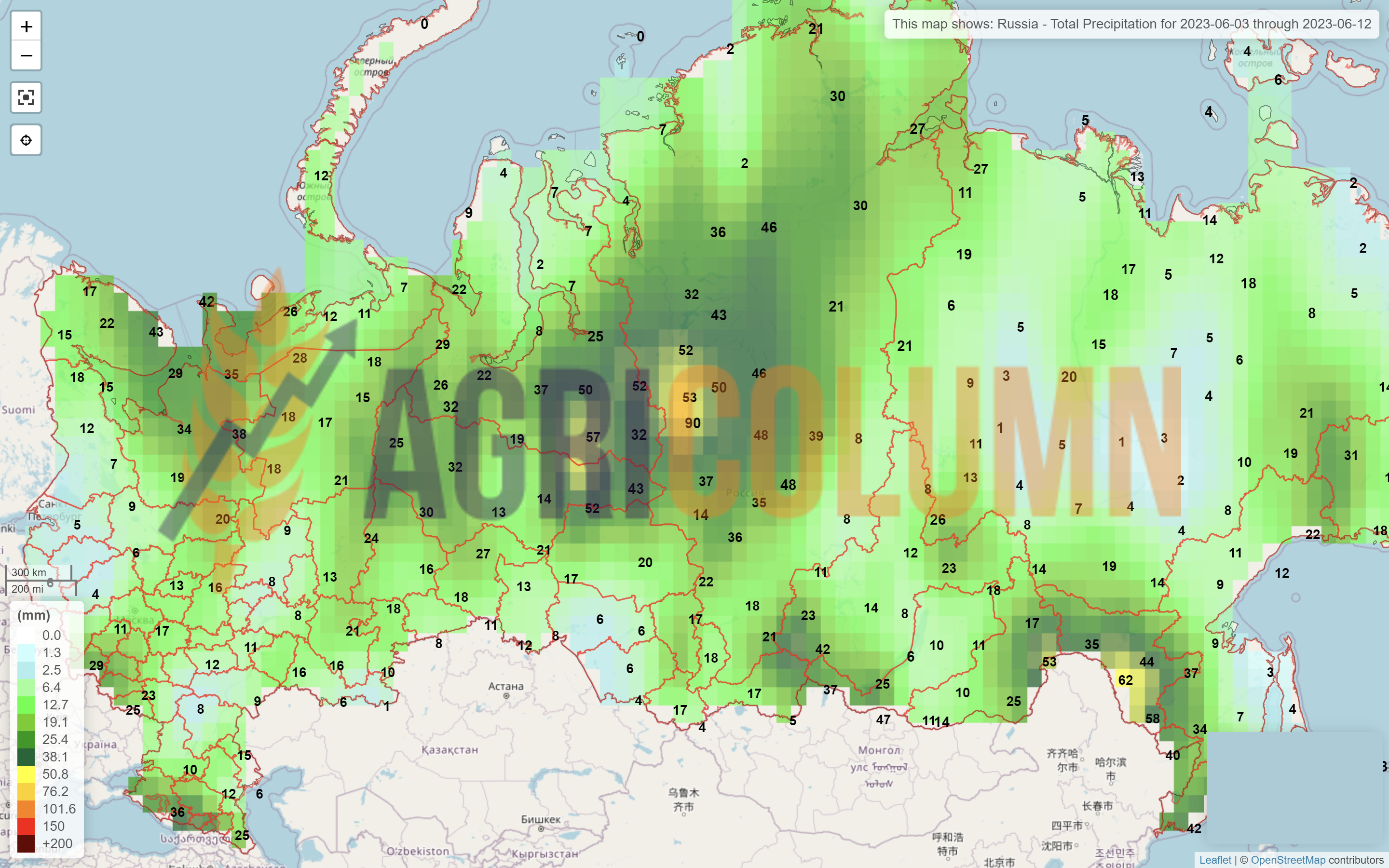

RUSIA indică același status de vegetație ca și până acum și nu se văd schimbări majore, în afară de un raport al Ministerului Agriculturii ce generează niște cifre absolut contrare față de ceea ce generau analiștii ruși reputați. Astfel, este indicată o recoltă de grâu de 78 milioane de tone, contrastând cu cele 88 indicate până acum. Anunțul vine exact în ziua în care avea loc o licitație de achiziție grâu a Arabiei Saudite. Maskirovka este deci în plină desfășurare, cu tentativa de a crește prețul.

Însă Arabia Saudită a anulat licitația pentru 6 iunie 2023, nelăsând nicio poartă deschisă acestei tentative de manipulare a prețului. Ca să nu mai punem pe masă volumele rămase neexportate și cu care Rusia va intra în sezonul următor, cotate la 15 milioane de tone, precum și cele 6 milioane de tone ce vor fi extrase din teritoriile ocupate din Ucraina.

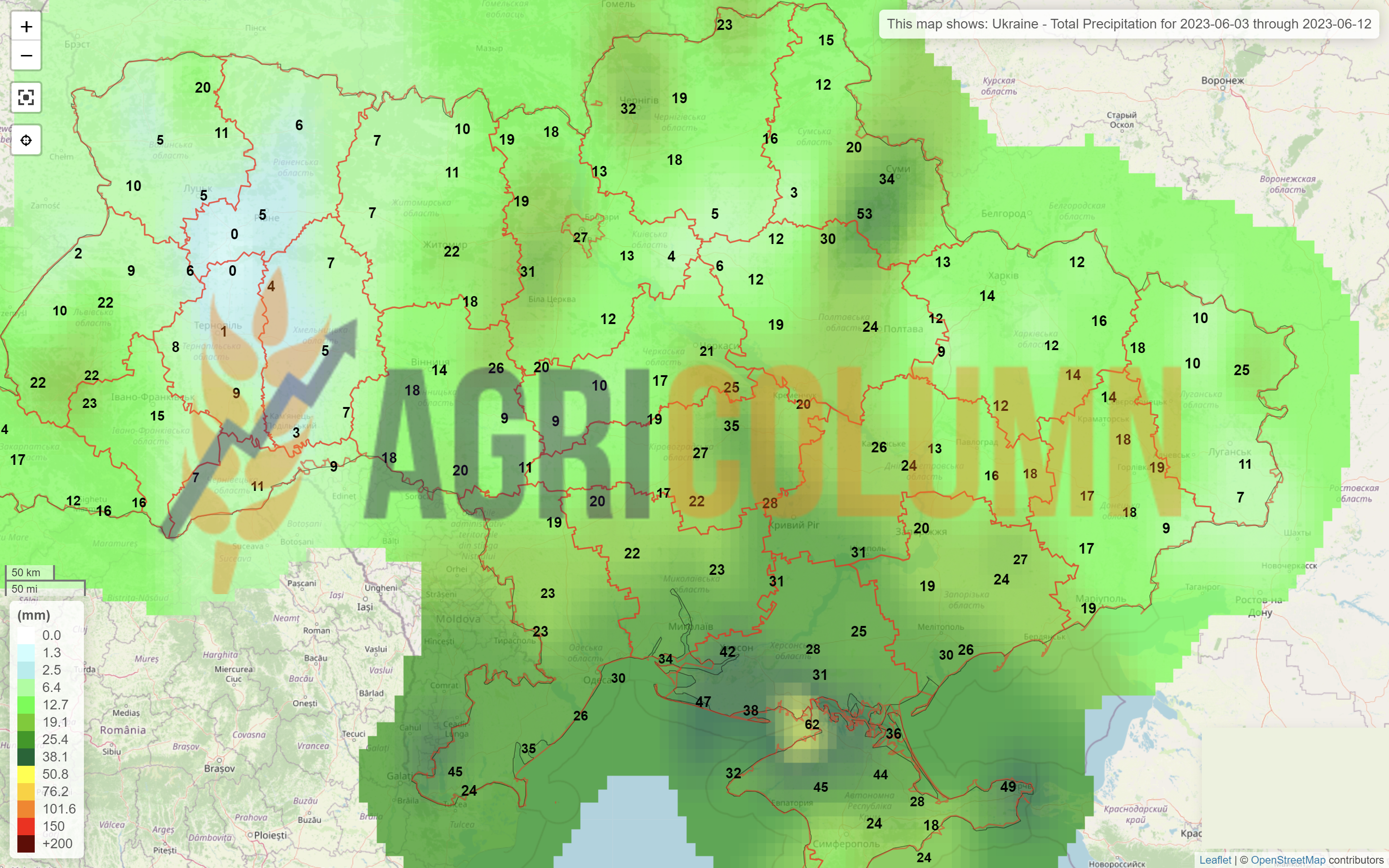

UCRAINA este încă în campanie de însămânțare și se apropie cu pași repezi de sfârșit. Grâul de primăvară a atins un nivel de însămânțare de 94%, adică un nivel de 270.000 de hectare. Un rest de însămânțat deci de 16.200 hectare.

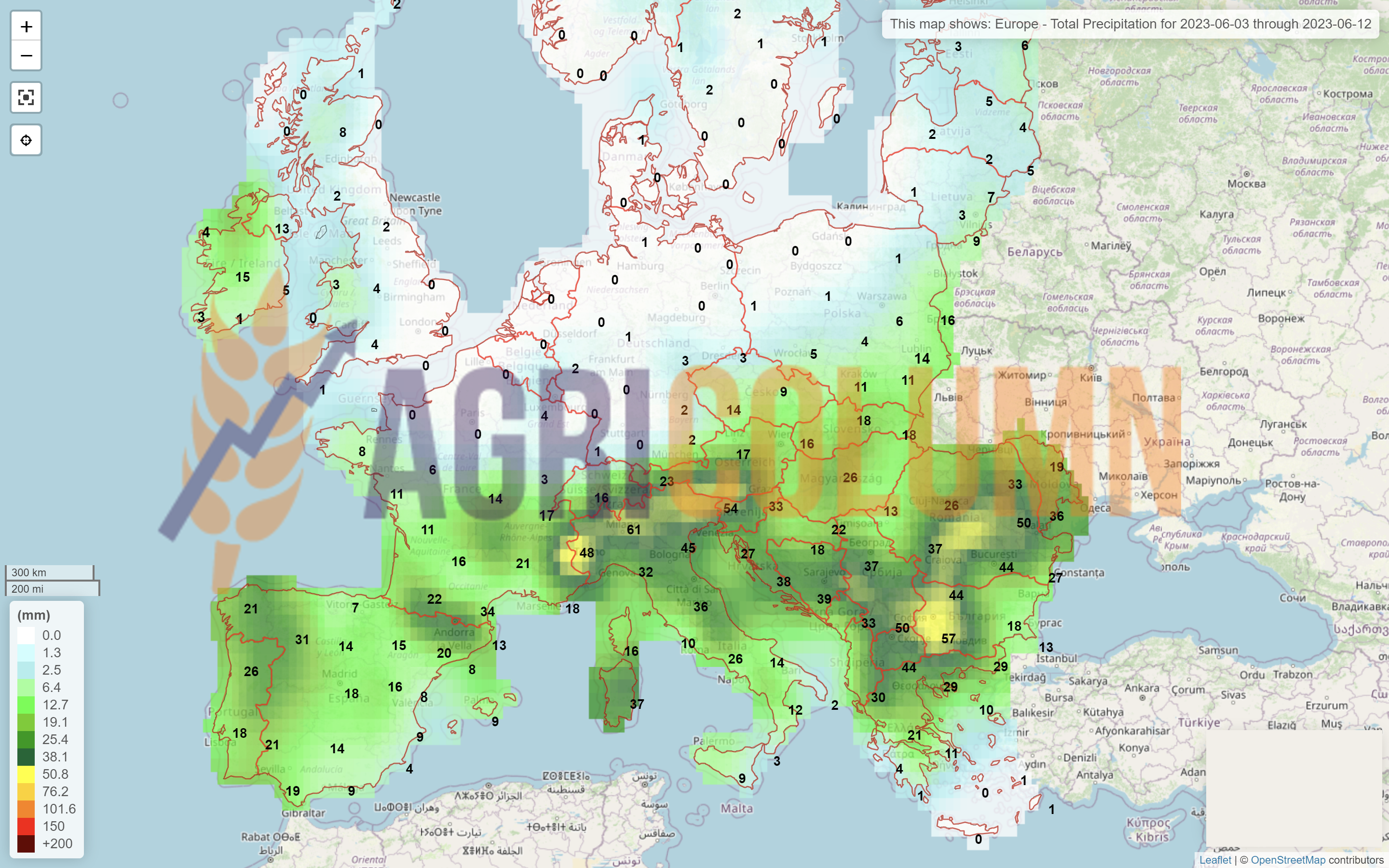

UNIUNEA EUROPEANĂ rămâne în prognoza de volum, deși unele zone nu beneficiază de precipitații în aceste zile, nominalizăm Franța, Germania, Polonia, Lituania.

Gradul de G/E, adică good to excellent, al Franței a ajuns la 91%, în scădere cu 2% față de săptămâna precedentă. Însă nu este nimic dramatic în acest moment, ținând cont de o prognoză de stocuri unionale destul de ridicate, 10 milioane de tone în plus față de ceea ce prognoza USDA în raportul precedent.

Nivelul de export la nivel unional a ajuns la valoarea de 28,4 milioane de tone, cu un import de 8,25 milioane de tone de grâu. Exportul de făină a ajuns la nivelul de 0,43 milioane de tone, în timp ce importul se situează la 0,33 milioane de tone.

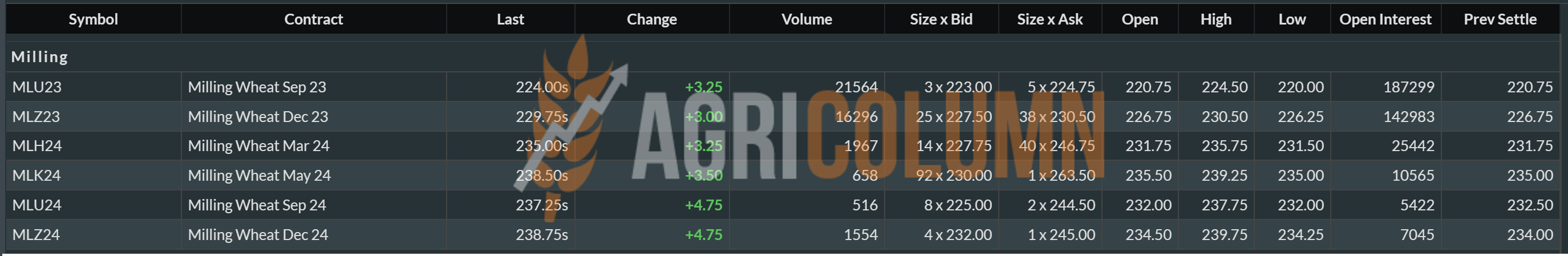

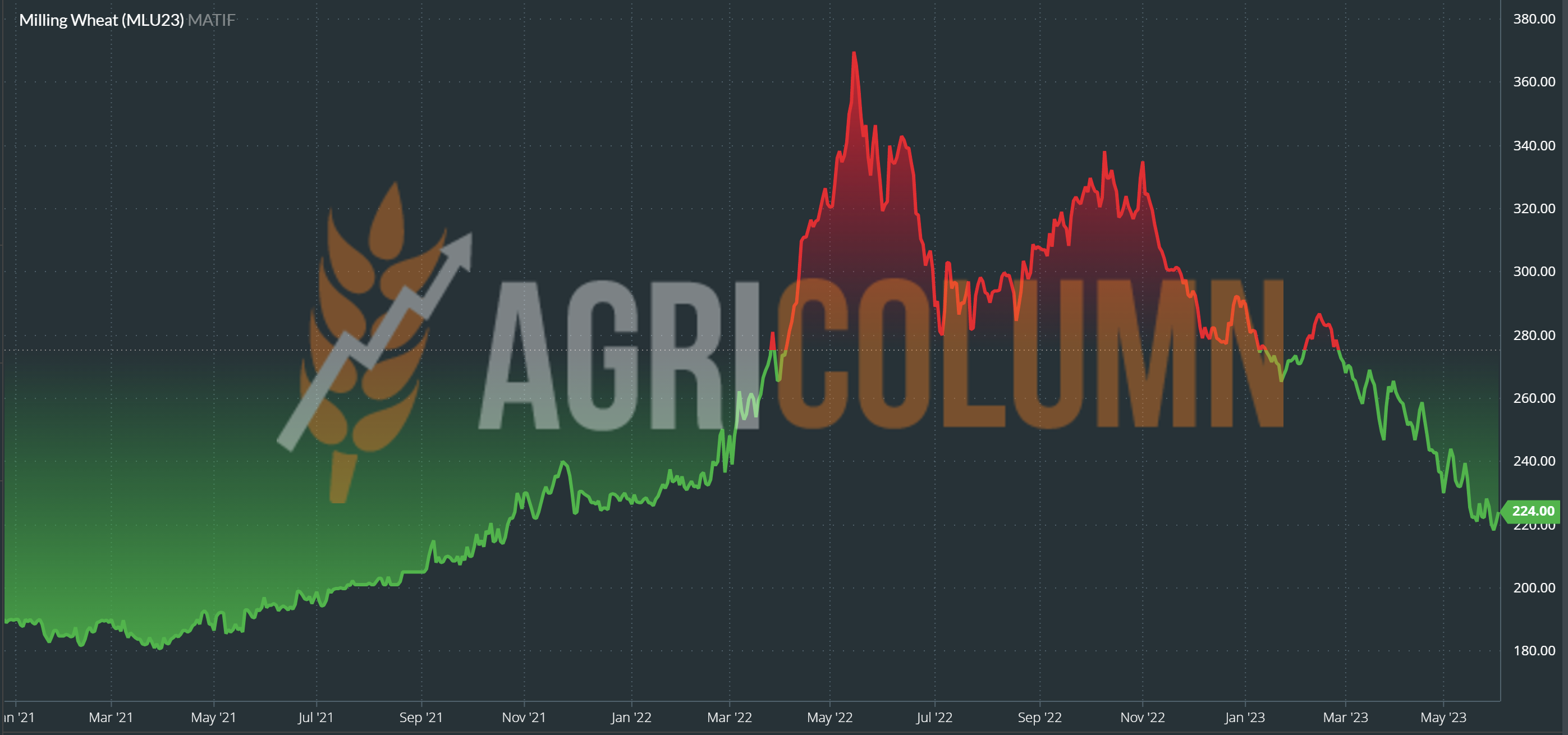

EURONEXT – MLU23 SEP23 – 224 EUR (-4 EUR vs. săptămâna trecută)

GRAFIC TREND GRÂU EURONEXT – MLU23 SEP23

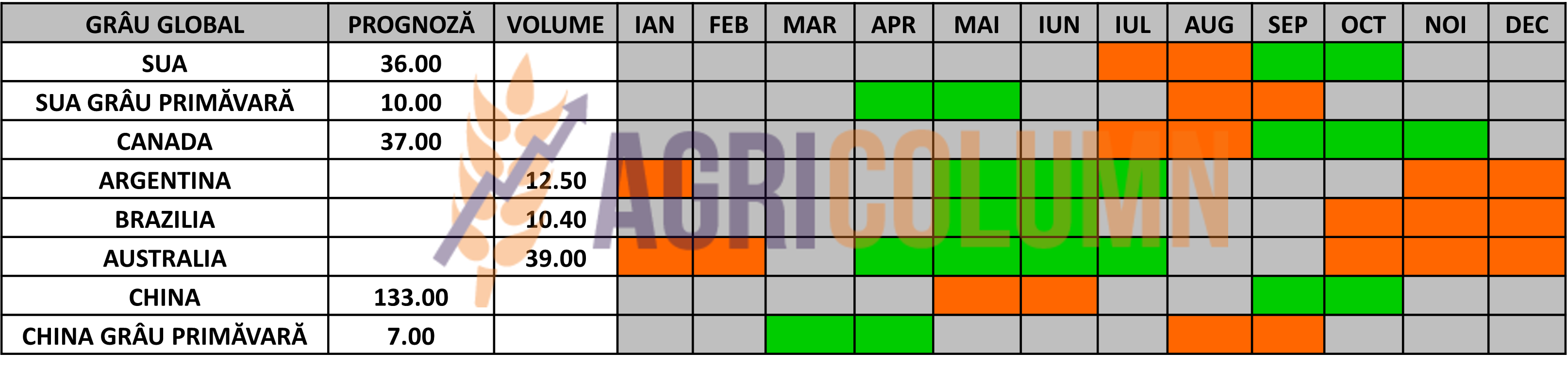

STATUS GLOBAL

SUA a început recoltarea în Texas, însă exact în câmpurile centrale au început ploile consistente, fapt ce pune în întârziere recoltarea grâului. Primele semne de productivitate la hectar nu sunt însă deloc dezamăgitoare.

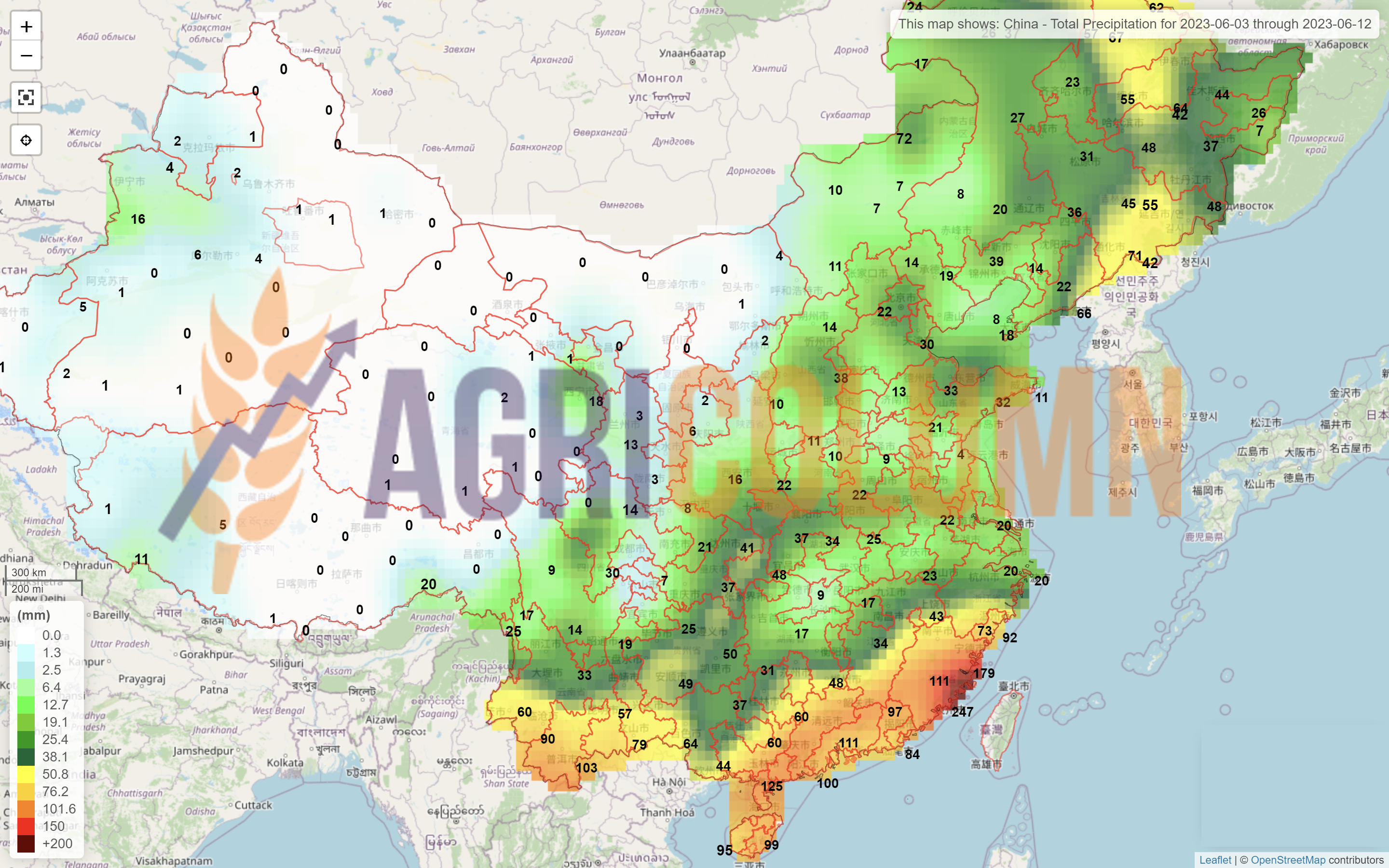

CHINA indică probleme destul de consistente în ceea ce privește recolta de grâu. Inițial, China genera o prognoză extrem de consistentă de circa 140 milioane de tone, însă din cauza ploilor abundente, o mare parte a recoltei lor a suferit depreciere. Nu este cunoscut, firește, volumul de grâu afectat de încolțire în lan și mucegăire (sprouted and moulded kernels). Unii analiști estimează 10 milioane de tone, alții 20 de milioane de tone, însă noi credem că astfel de cifre aruncate sunt nefondate. Opacitatea regimului de la Beijing face ca realitatea să fie alta, probabil.

Însă chiar și așa, suprapunând hărțile meteo cu zonele unde grâul are cea mai mare pondere în China, vedem o diminuare graduală a precipitațiilor, astfel că recoltarea va fi posibilă în perioada următoare. Și să nu ne îndoim niciun moment de capacitatea de mobilizare a Chinei în astfel de momente.

Două lucruri sunt însă certe și anume: calitatea inferioară va avea utilizare în furajare, iar importul de grâu de panificație ar putea crește cu 3-4 milioane de tone, de la o prognoză de 8-9 milioane de tone la un nivel de 11-12 milioane de tone.

CBOT GRÂU – ZWU23 SEP23 – 632 c/bu (+3 c/bu vs. săptămâna trecută)

GRAFIC TREND GRÂU CBOT – ZWU23 SEP23

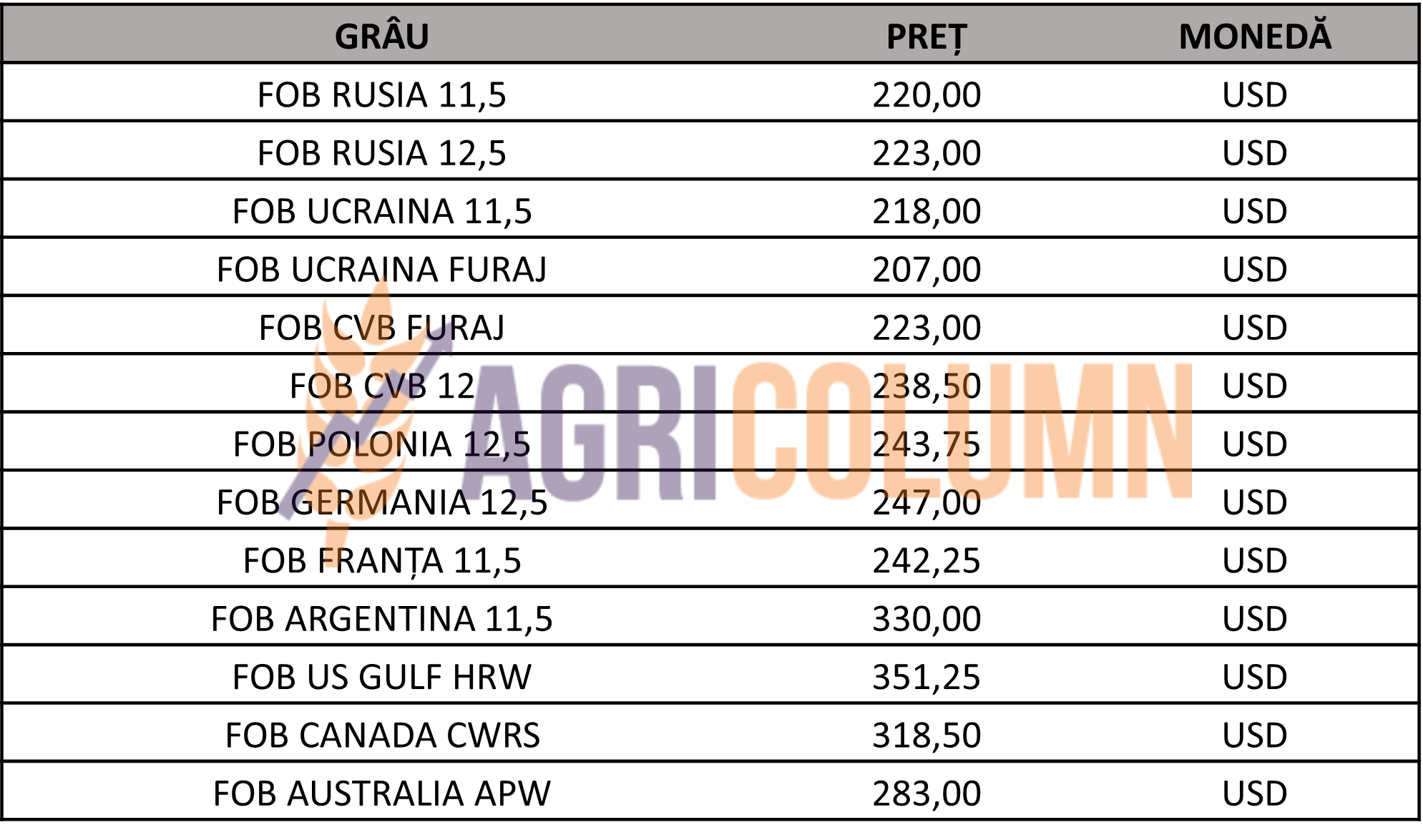

INDICAȚII PREȚURI GRÂU DIVERSE ORIGINI

CAUZE ȘI EFECTE – THE STORY

Sentimente amestecate generează factor de incertitudine pe burse. După un sell-off masiv, fondurile au revenit în piață alimentate de câteva condiții economice am putea să le spunem.

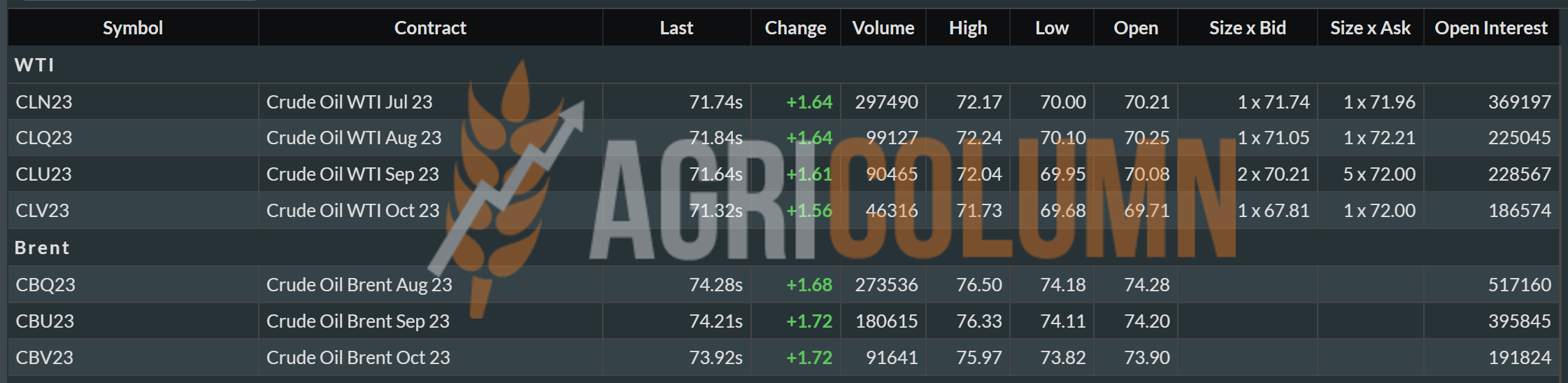

Prețurile cerealelor au beneficiat de unele vânturi macroeconomice puternice care au împins și un set larg de alte mărfuri mai sus, inclusiv animale, energie și multe altele. Majoritatea contractelor de grâu au găsit câștiguri de două cifre. Pe Wall St., indicele Dow a crescut cu 699 de puncte în tranzacționări, până la 33.760, în urma unui raport puternic privind locurile de muncă și a preocupărilor în scădere cu privire la plafonul datoriei. Contractele futures pe energie au făcut, de asemenea, progrese solide, țițeiul a crescut cu peste 2,25% în această după-amiază, până la 71 de dolari pe baril. Motorina a crescut cu aproape 2%, în timp ce benzina a crescut cu peste 2,75%. Dolarul american s-a întărit moderat.

Joi, fondurile de mărfuri au fost cumpărători net ai tuturor contractelor majore de cereale, inclusiv porumb (+6.000), soia (+9.500), srot de soia (+3.500), ulei de soia (+5.000) și grâu CBOT (+6.000).

Avem însă și factorii cu care suntem obișnuiți, adică, cei geo-politici și nominalizăm aici bazinul Mării Negre ce nu încetează să dea impulsuri în piața globală, contând pe lucrurile certe și anume că această zonă este responsabilă de 40% din comerțul global cu grâu.

Cum subliniam și mai sus, Rusia încearcă prin mijloacele obișnuite, Maskirovka, să ridice nivelul pieței însă fundamentalele fizice indică o depreciere a nivelului de preț din această zonă, până la nivelul de 223 USD în paritatea FOB.

Agregând cu faptul că prin ridicarea nivelului de unde începe taxarea pentru export, aceasta a scăzut iar fermierii ruși nu au mai vândut până la data de 01.06.2023, dată la care intră în vigoare noul prag de 17.000 ruble, avem o imagine mult mai clară.

Avem deci o serie de impulsuri de natură să împingă piața în sus în acest moment și le enumerăm:

- RUSIA și sufocarea continuă a Coridorului de transfer a mărfurilor ucrainene.

- SUA și condițiile de recoltă actuale

- CHINA și problemele generate de ploile torențiale.

- Îmbunătățirea perspectivei economice din SUA și generarea unui impuls de încurajare.

Ceea ce este esențial însă trebuie să conștientizăm sunt fundamentalele fizice în acest moment. Joaca și pendularea pe burse sunt efectiv artificii ce generează profit pe termen scurt, implacabil piața este dominată de Cerere și Ofertă. Astfel că spike-uri vor mai fi, intensitatea lor va fi dată de natura evenimentului, însă ceea ce rămâne clar este un lucru și anume faptul că în 2023-2024 vom avea la nivel global o recoltă ridicată de grâu.

STATUS LOCAL

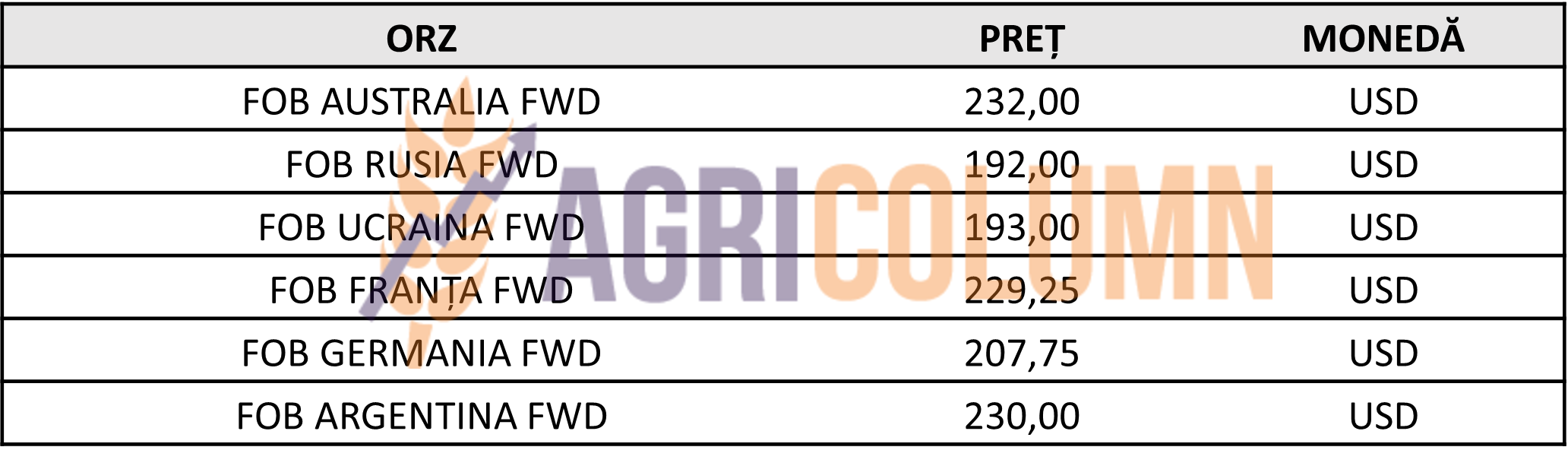

Indicațiile de preț ale orzului furajer rămân la valoarea de 172 EUR/tonă în paritatea CPT Constanța.

STATUS REGIONAL

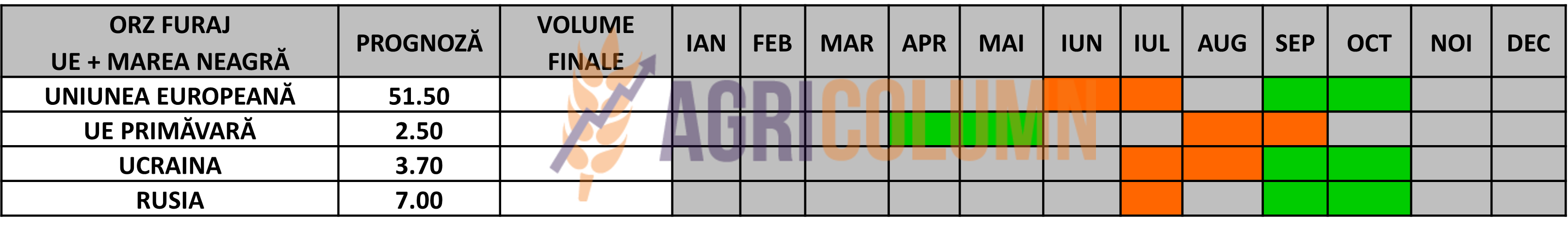

UNIUNEA EUROPEANĂ. Nicio schimbare, același nivel de recoltă prognozat ca și până acum, 50 milioane tone. În ceea ce privește volumul de export Unional acesta se cotează la valoarea de 5,93 milioane tone cu un nivel de import de 1,92 milioane tone.

UCRAINA a ajuns la un nivel de însămânțare de 75% a orzului de primăvară și acest lucru convertit în hectare conduce către cifra de 770.000 hectare.

INDICAȚII PREȚURI ORZ DIVERSE ORIGINI

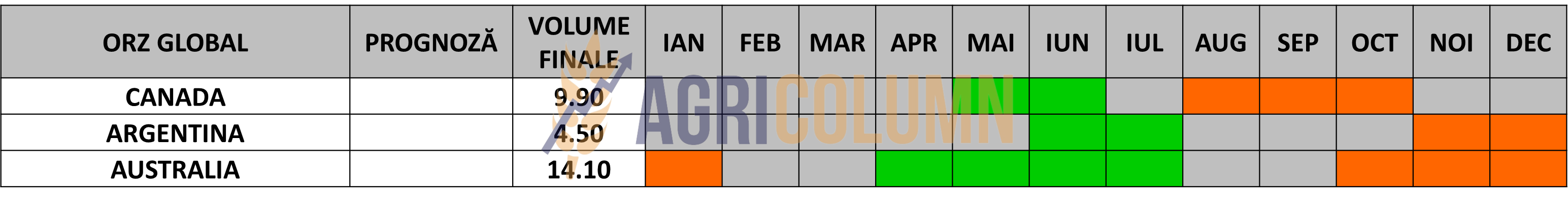

STATUS GLOBAL

Nu există schimbări de esență sau modificări ce schimbă tabloul de cerere și ofertă. Destinațiile așteaptă recolta nouă de orz, achiziționată prin licitațiile anterioare și, cu siguranță, văzând volumele, vor acorda din punct de vedere al prețului achizițiile ulterioare, din timpul sezonului de recoltare și după.

Dinamica orzului este dată de grâu și se va orienta fără niciun dubiu după acesta.

STATUS LOCAL

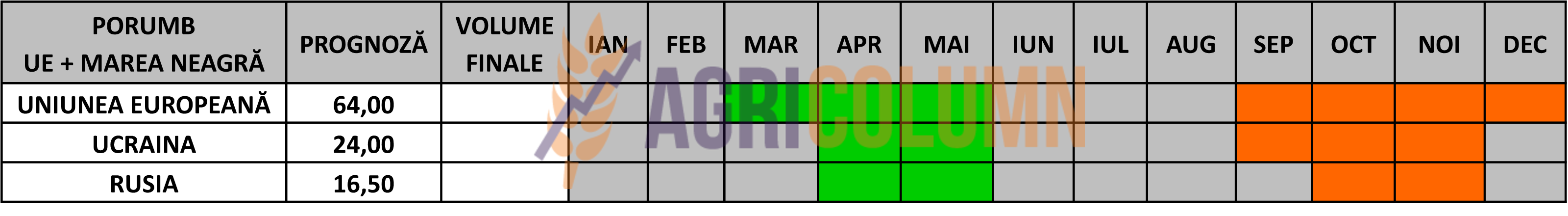

Indicațiile de preț ale porumbului sunt la nivelul de 182-183 EUR/tonă pentru recolta nouă în paritatea CPT Constanța.

CAUZE ȘI EFECTE

Incertitudinea cauzată de vreme la nivel global conduce prețul porumbului pe un trend ascendent cu cel puțin 7-8 EUR față de săptămâna precedentă. Factorul vreme influențează astfel prețul porumbului. Însă dacă vremea se îmbunătățește și perspectivele capătă o notă pozitivă, vom putea asista la scăderea cotațiilor pentru marfă.

Este un moment foarte bun de a re-ocupa poziție în piața internă, de a genera volumele necesare în zootehnie și procesare. Data de 5 iunie 2023 va aduce multe clarificări, chiar dacă domnul Mykola Solsky s-a deplasat spre a fi prezent la Agri-Fish, unde miniștrii agriculturii din țările comunitare s-au întâlnit, precum o fac lunar. Iar acolo nu a ezitat să pună presiune pentru eliminarea interdicțiilor la import asupra mărfurilor în cele 5 țări.

Declarațiile sale au fost cum că cu România s-a înțeles ?!?! dar în afara de explicarea problemelor și deschiderea unor canale de comunicare între cele două țări, la care adăugăm Republica Moldova, nimic nu s-a setat în mod clar și absolut. Vă spun acest lucru și în calitatea mea de consilier al Ministrului Agriculturii din România, calitate în care am participat la aceste întâlniri de contact și cunoaștere între părți.

Mai mult decât atât, domnia sa a precizat că se va plânge la OMC (Organizația Mondială a Comerțului) și la alte foruri internaționale, pentru aceste restricții aplicate mărfurilor ucrainene.

Sumarizând, Fermierii Români nu ar trebui să întârzie extrem de mult în ocuparea pieței interne, aceasta a înghițit și digerat sezonul precedent un volum de peste 1,5 milioane tone de porumb origine Ucraina.

STATUS REGIONAL

UNIUNEA EUROPEANĂ rămâne în același regim de prognoză, 63-65 milioane tone, cu un ritm de plantare normal. Sunt semnalate întârzieri, dar acestea se vor recupera, cu siguranță. În ceea ce privește nivelul de import unional, acesta a atins valoarea în tone de 24,35 milioane, cu un volum exportat de 2,99 milioane tone.

UCRAINA continuă însămânțarea porumbului și își va depăși programul de însămânțare. Astăzi este la 109% din prognoză, adică 3,9 milioane hectare. Dacă avem un factor de multiplicare de 6,7 tone la hectar, cifra prognozată este de peste 26 milioane tone.

RUSIA va genera, la rândul ei, un volum de peste 16 milioane tone de porumb și se anunță ca un competitor serios în destinația China. Nivelul de export prognozat al Rusiei la produsul porumb este estimat la peste 6 milioane tone, dacă nu cumva vor atinge și 7 milioane tone.

EURONEXT PORUMB – XBX23 NOV23 – 216,5 EUR (-3,25 EUR vs. săptămâna precedentă)

GRAFIC TREND PORUMB EURONEXT – XBX23 NOV23

STATUS GLOBAL

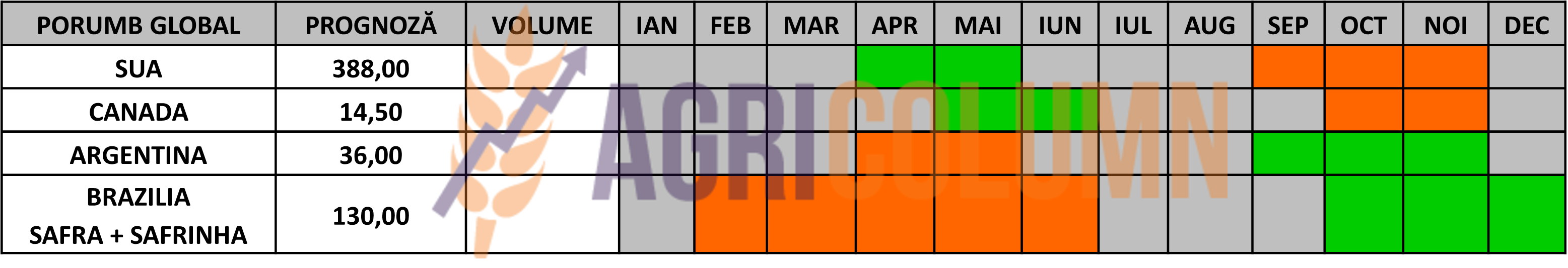

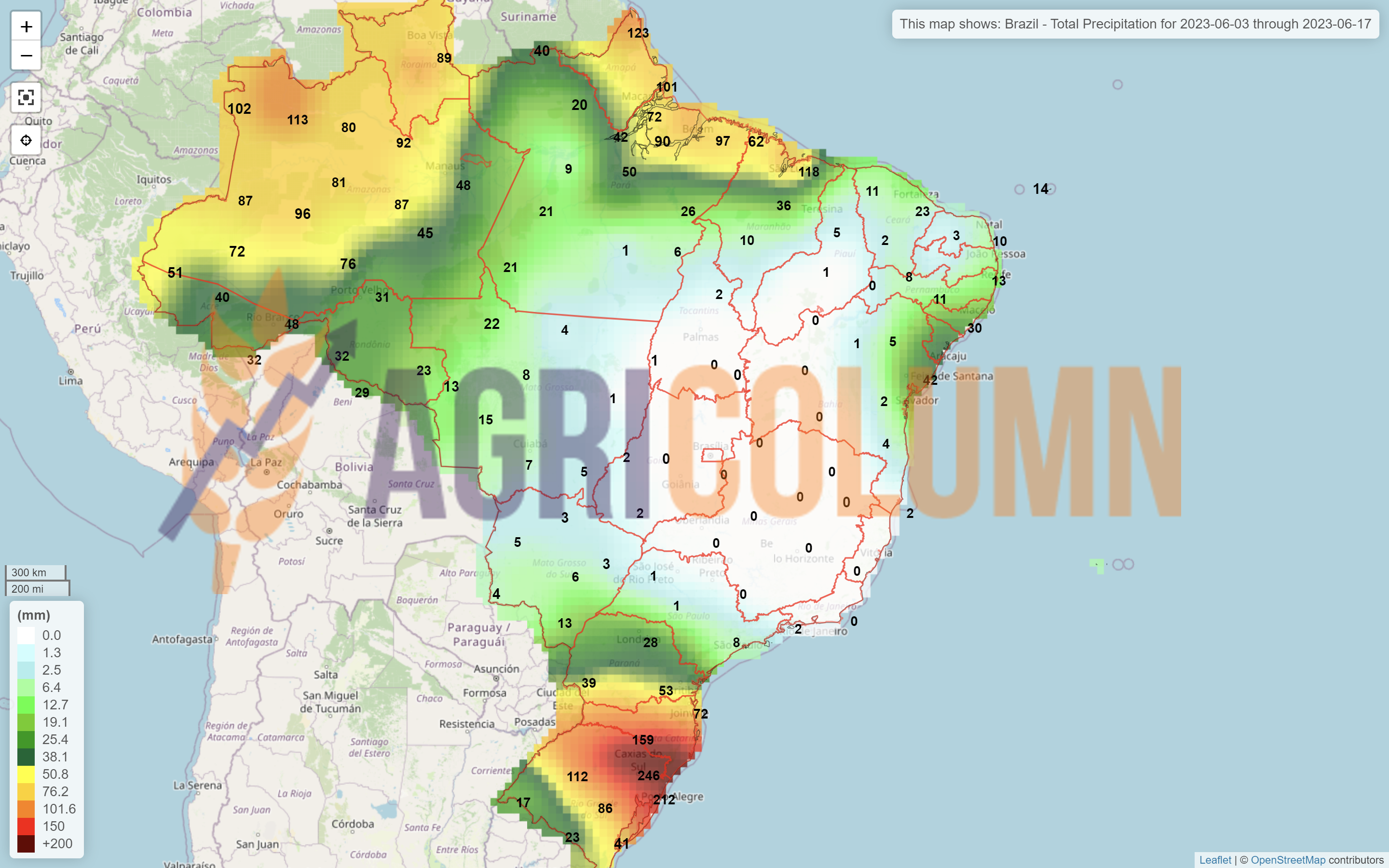

BRAZILIA crește în prognoza de recoltă cu 2,7 milioane tone și va atinge un nivel total de 132,7 milioane tone, ambele recolte cumulate, Safra + Safrinha.

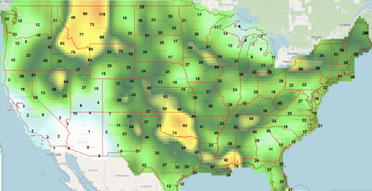

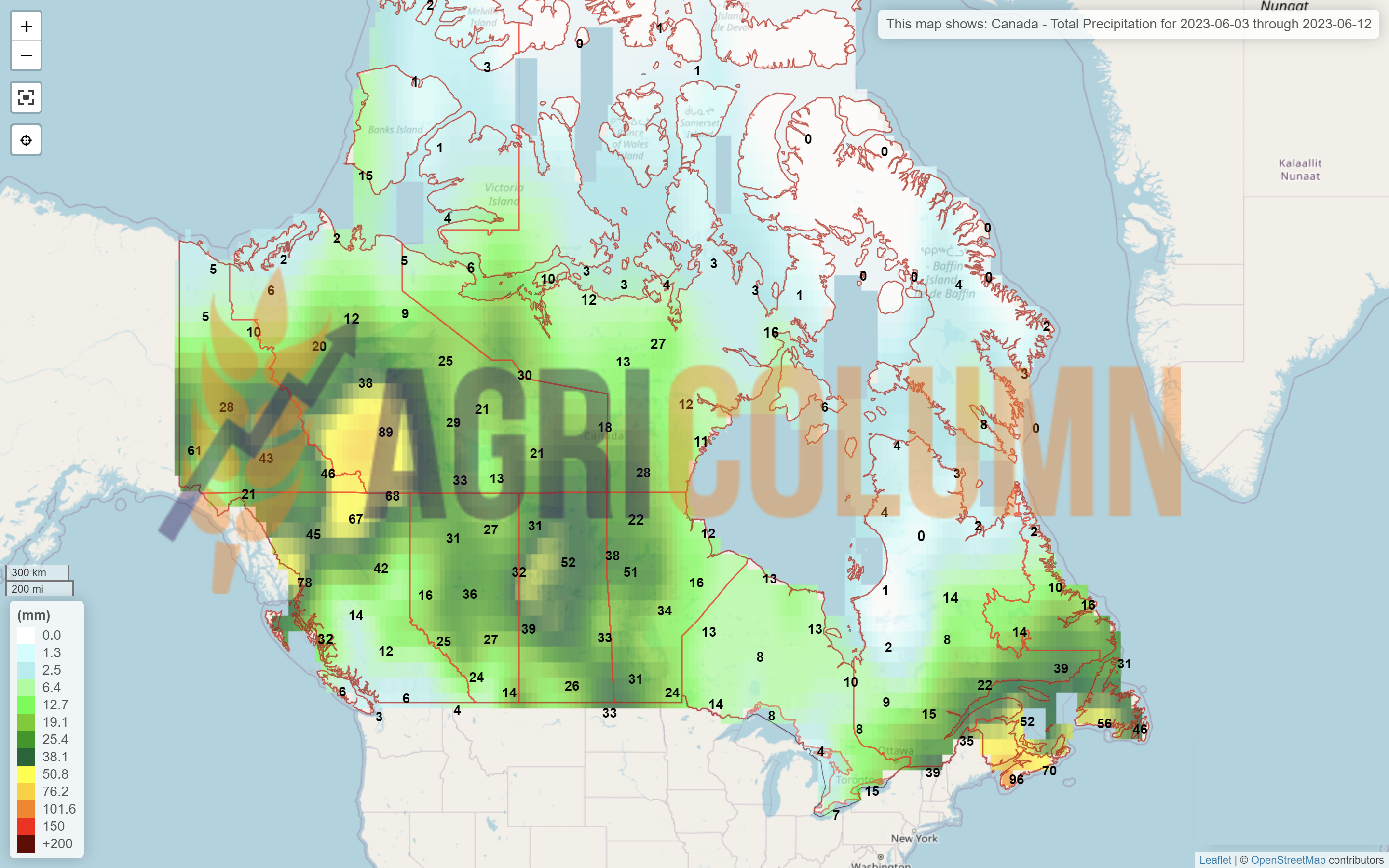

SUA continuă să fie oarecum incertă. Prognoze contradictorii și o avalanșă de tweet-uri fac ca CBOT să oscileze încontinuu. Trebuie să privim însă realitatea. Sunt incertitudini, dar sunt și prognoze. Aceste prognoze indică precipitații ce vor sosi după jumătatea lunii Iunie 2023 în multe zone din Corn Belt, iar timpul răcoros se va instaura și el de asemenea.

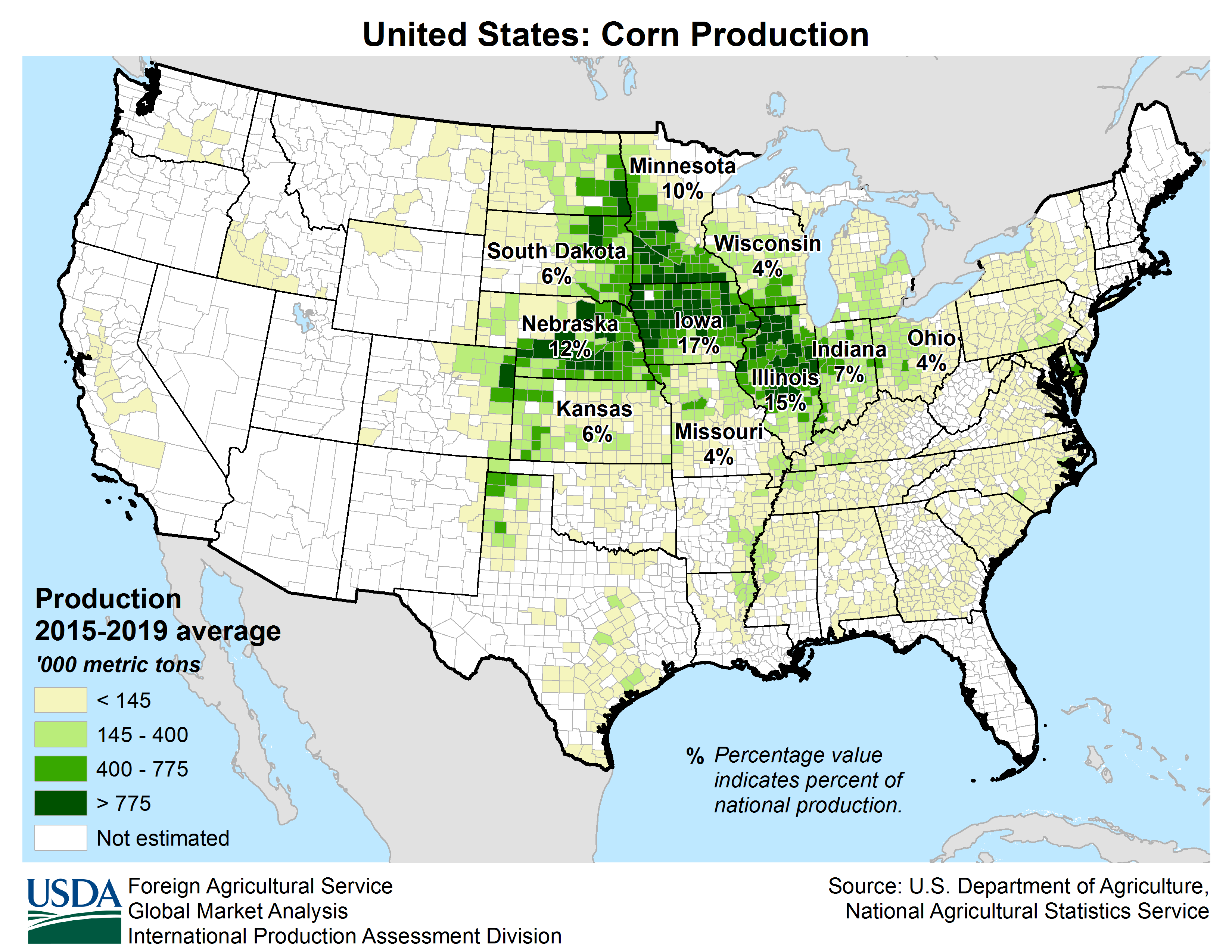

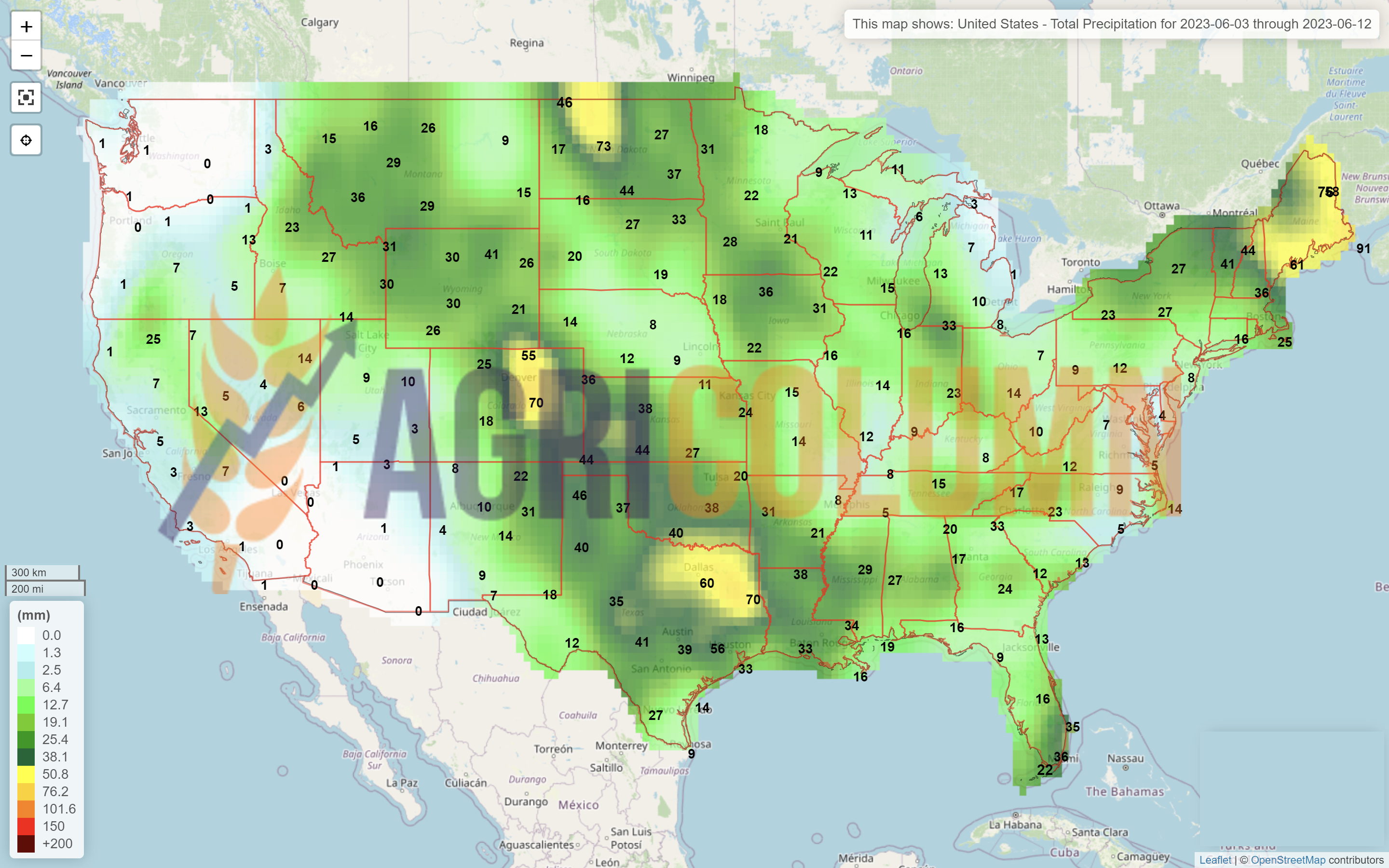

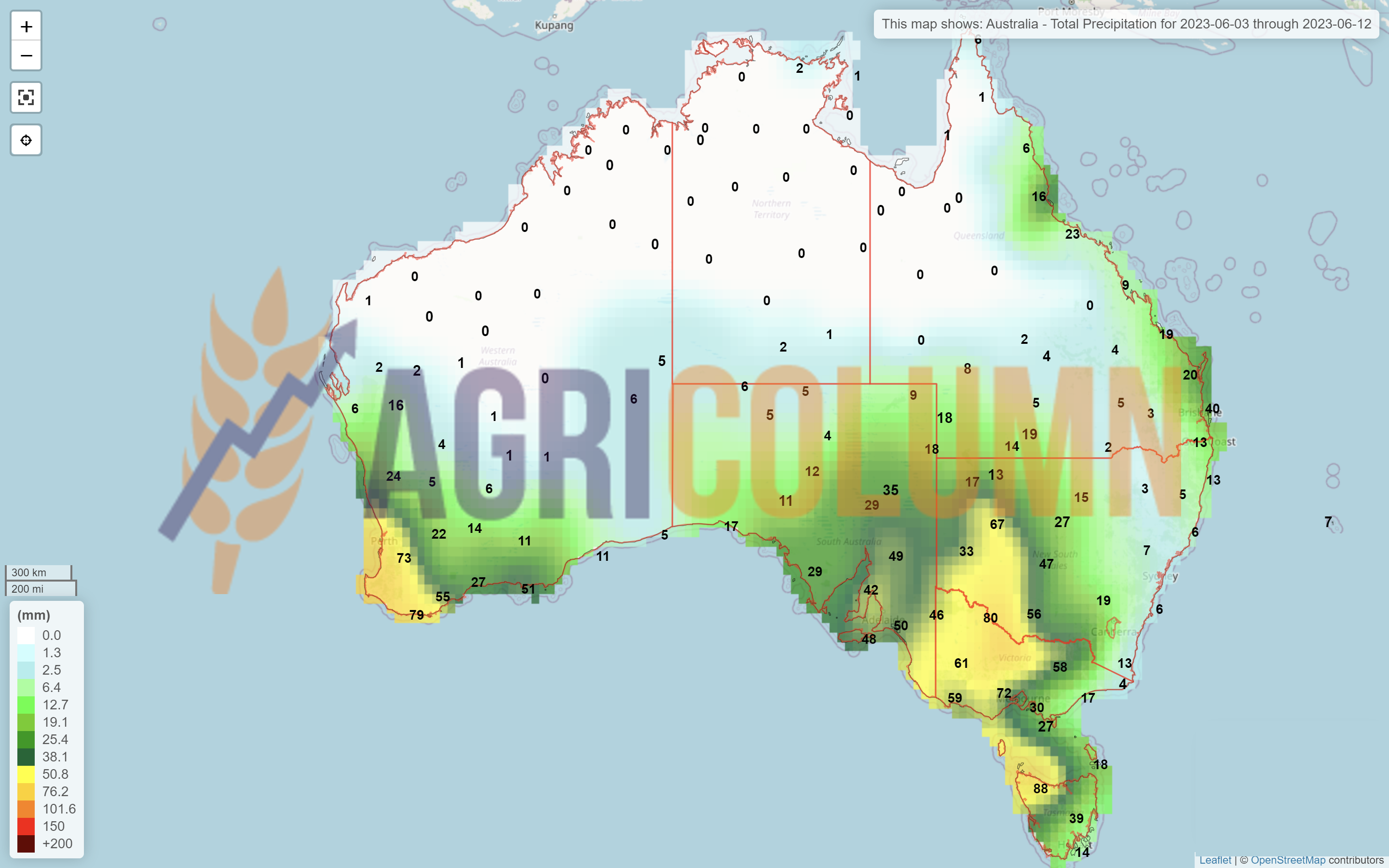

Suprapunem aici harta și ponderea porumbului american în statele principale producătoare și harta precipitațiilor până pe data de 16 iunie 2023.

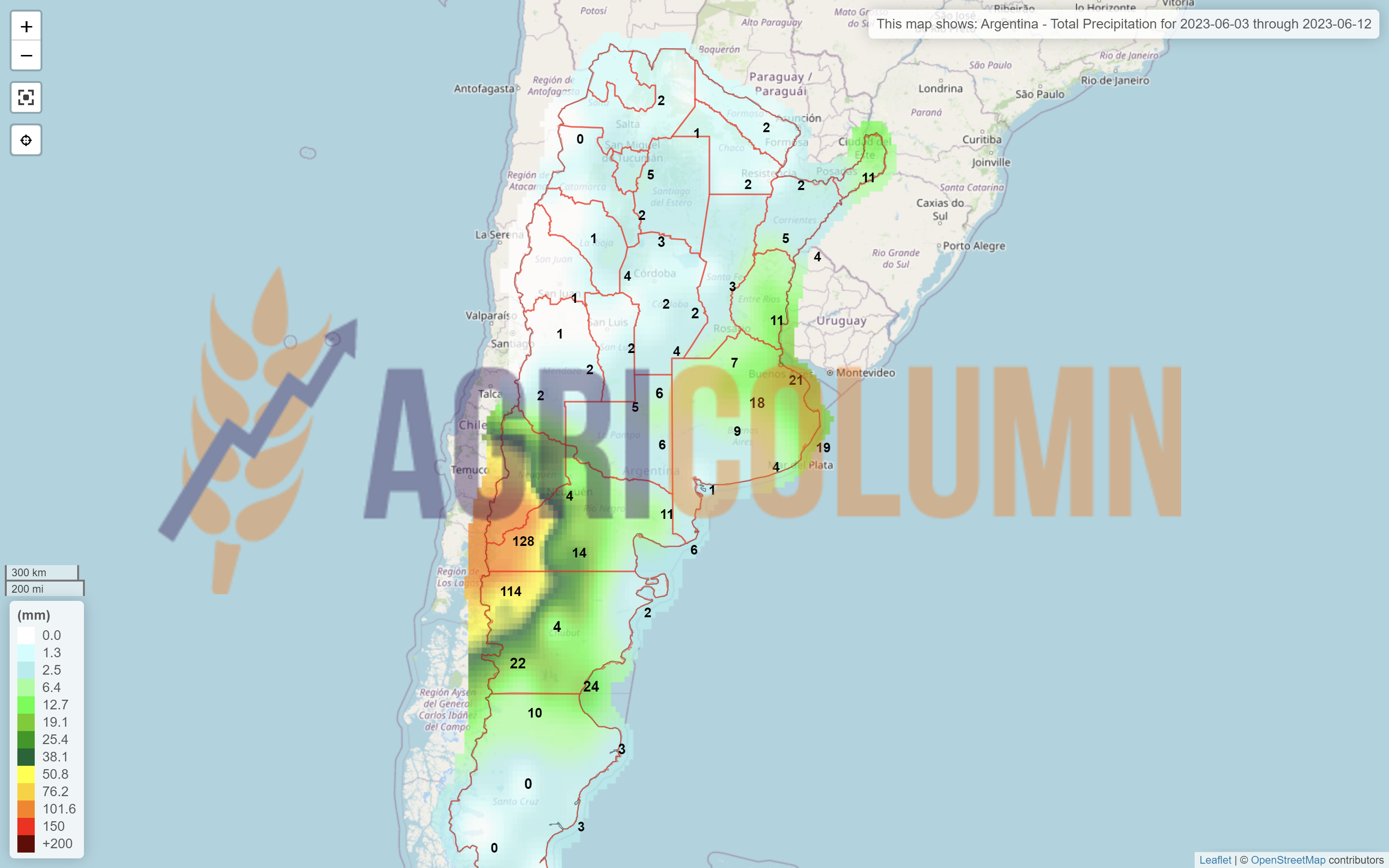

ARGENTINA. Protocolul de export de porumb a fost modificat pentru a facilita comerțul cu China. Argentina și China au convenit asupra unui nou protocol pentru exportul de porumb, semnat în vigoare marți, care ar putea facilita exporturile de porumb către China – cel mai mare importator de porumb și al doilea producător. Din februarie 2012 până în prezent, Argentina a exportat un volum total minim de 66.710 mt, ultima expediție fiind înregistrată în 2016.

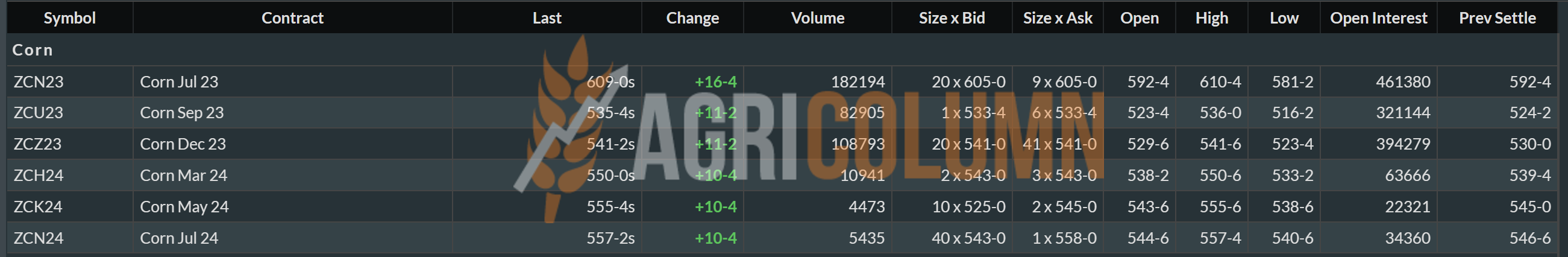

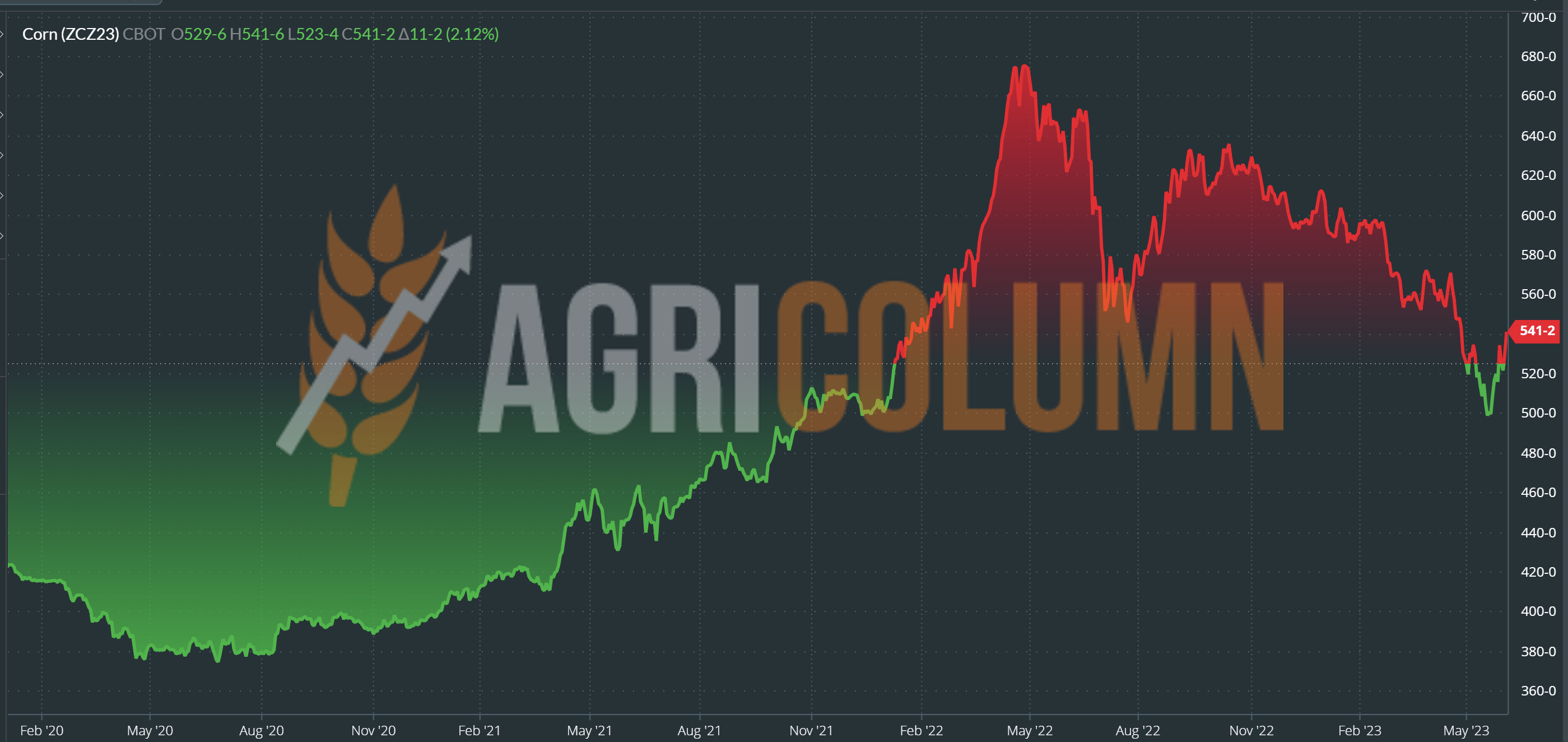

CBOT PORUMB ZCZ23 JUL23 – 541 c/bu (+7 c/bu = +2,75 USD/tonă vs. săptămâna trecută)

GRAFIC TREND PORUMB CBOT – ZCN23 JUL23

INDICAȚII PREȚ PORUMB DIVERSE ORIGINI

CAUZE ȘI EFECTE – THE STORY

După cum am menționat și la capitolul Grâu, un factor de impuls al indicațiilor porumbului a fost cel economic din SUA, unde entuziasmul generat s-a convertit în intrarea în joc pe CBOT și la materia primă porumb.

Al doilea factor ce a generat creșterea porumbului este cel legat de incertitudinea creată de vremea din SUA.

Însă judecând în mod corect, aceste creșteri în indicații vin după o săptămână în care s-a efectuat sell-off, deci putem să le notăm în mod practic ca pe recuperări, diferența la 7 zile între ZCZ23 DEC23 este doar de 2,75 USD.

Potențialii factori de corecție vor proveni din Brazilia, cu un surplus de recoltă, și din Ucraina, care inițiază în acest moment un volum prognozat de peste 26 mil. tone. Și lucrul acesta va pondera în timp factorii de creștere.

Este, precum bine am subliniat, un moment de weather market, care va dura până la începutul lunii iulie 2023.

Alt factor este cu siguranță cel geo-politic iar acesta merită explicat mai mult spre o bună înțelegere. Știm că este de citit însă vă asigurăm că merită.

Ucraina susține că are un alt plan în cazul în care Coridorul va fi stopat de către Rusia. O alternativă ar fi continuarea exporturilor fără acord și cu prime de război substanțial mărite. Escorte turcești ar putea acționa în traseul de ieșire din apele teritoriale, iar de acolo vor putea circula libere până la Bosfor. Unde, cu siguranță, nu vor mai aștepta la nicio inspecție.

Calculul economic nu-l cunoaștem încă, dar s-ar putea să fie condiții suportabile, iar primele de asigurare să fie susținute de către statul ucrainean, care de la 1 iunie 2023 a reintrodus sistemul de impozitare pentru companii care exista înainte de război. Astfel, cei 2% conform legii marțiale nu mai există. Și vor avea din ce să subvenționeze asigurările de război pentru nave.

Concomitent, vor ieși prin Bâstroe și Reni, căci au admis că au majorat adâncimea canalului și că au intenție să continue până la un pescaj de 8,5 metri, fapt care ar permite navelor de 25.000 tone să-l tranziteze.

Acum să înțelegem de ce vrea Rusia neapărat să transfere amoniacale lichide (îngrășăminte) prin Chornomorsk Ucraina. Este extrem de simplu, pentru că astfel eludează sancțiunile. Un potențial protocol ar transfera proprietatea acestor îngrășăminte lichide către Tramo, companie americană și, implicit, s-ar schimba proprietarul și regimul sancțiunilor.

Poveștile rusești cum că Uralchem își construiește fabrica de îngrășăminte în deep-port, cum ar fi Novorossysk sunt lipsite de orice fundament. Ce să facă cu aceste fabrici în Novo? Să exporte? Pai de ce nu o fac din Togliatti? Simplu, pentru că sunt sancțiuni pentru îngrășămintele rusești.

Deci cum vor traversa Bosforul? Prin aer? Teleportând acele îngrășăminte? De oriunde ar pleca, trebuie să traverseze Bosforul. Iar acolo este Sultanul Erdogan, care menține cheile strâmtorii și efectiv creează o poziție formidabilă pentru Turcia la nivel global.

Rusia poate închide Coridorul, dar vor simți repercusiuni, căci tot prin Bosfor traversează cu Petrolerele de țiței și acolo s-ar putea îngusta opțiunile. Și așa petrolul rusesc ajunge în Arabia Saudită și înlocuiește petrolul acestora ce-l transferă către Europa și alte destinații, precum procedează și India. Iată în ce fel și cât de ușor se eludează sancțiunile.

Deci Rusia nu vrea să tulbure prea mult apele în Bosfor. Căci i se va închide parțial ușa de către Sultanul Erdogan, care dorește influența și beneficii de orice fel pentru Turcia. Ca să nu mai spunem despre afacerile comune ale celor doi, Putin și Erdogan.

Revenind în acest complex teren de joc, credem că marfa ucraineană va reprezenta o pondere importantă în acest sezon, alăturând în complex marfa nord-americană și potențialul viitor al celor două țări sud-americane ce nu au mai dansat în tango în acest sezon din cauza secetei din Argentina. Însă sezonul uraganelor și a furtunilor din Atlantic a început, Dora și restul vor sosi, El Nino intră în drepturi, singurul factor ce generează semne de întrebare este temperatura ridicată din Atlantic.

Deci rămânem în Weather Market deocamdată iar pragul de susținere de astăzi s-ar putea eroda din motive de commodity driver, care este Grâul, asociind totul cu o cerere scăzută de porumb în acest moment.

STATUS LOCAL

Indicațiile încep să schimbe basis-ul în sensul de îngustare și vedem indicații de AUG23 minus 30 EUR/tonă în paritatea CPT Constanța. Piața internă rămâne însă la același nivel de AUG23 minus 50 EUR/tonă, în anticiparea aglomerației logistice din Portul Constanța.

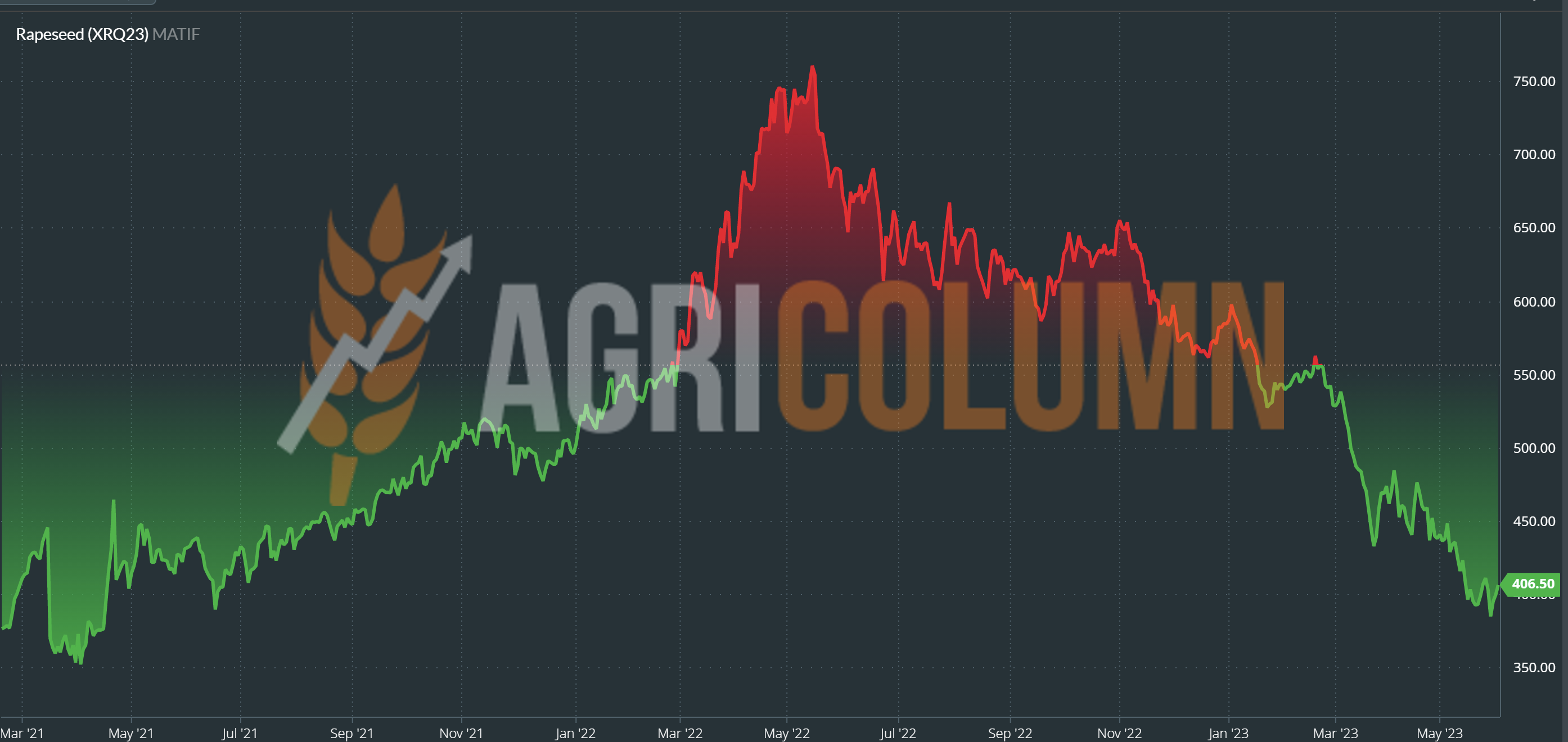

CAUZE ȘI EFECTE

O săptămână cu lichidare de poziții și un efect de YO-YO ce a dus rapița la 385 EUR, iar revenirea s-a efectuat din colateralele numite Petrol și Ulei de palmier. Impulsul a fost generat de ziua de vineri, iar înregistram AUG23 la nivel de 406,5 EUR. Întrebarea este cât va dura acest palier. Precum săptămâna precedentă? Aparent, 400 EUR pare a fi prag de susținere, însă pentru cât timp?

Recoltarea va da răspunsul, cu siguranță, iar acesta este unul singur, volume mari de marfă ce vor începe să fie recoltate în maxim 2-3 săptămâni de acum înainte. Nu trebuie să ne lăsăm însă amăgiți de indicațiile portuare, acolo cu siguranță este vorba despre un Short, adică de vânzări realizate la niveluri mult mai ridicate, astfel că îngustarea basis-ului este una pur tehnică, generată de nevoia de acoperire.

EURONEXT RAPIȚĂ – XRQ23 AUG23 – 406,5 EUR (-4,5 EUR vs. săptămâna precedentă)

GRAFIC TREND RAPIȚĂ EURONEXT – XRQ23 AUG23

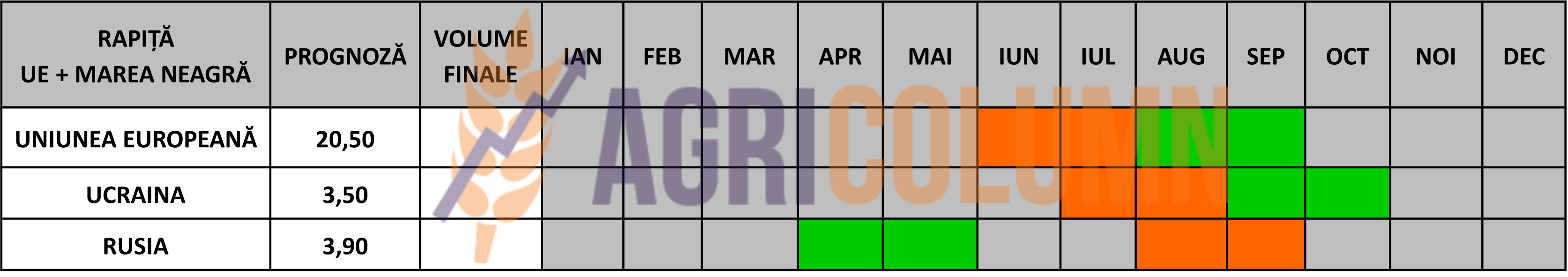

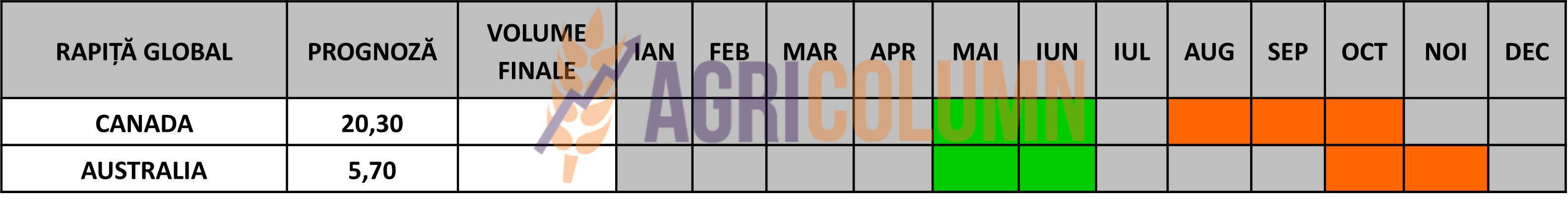

STATUS REGIONAL

UNIUNEA EUROPEANĂ indică același volum de peste 20,5 milioane tone. Importul unional de rapiță este de peste 7 milioane tone, cu 40% mai ridicat decât în sezonul precedent. În schimb, în topul exportatorilor în UE se produc schimbări. Australia intră pe primul loc cu 3,4 milioane tone, în timp ce Ucraina coboară pe locul al doilea cu 3 milioane de tone.

RUSIA rămâne la nivelul de prognoză de 3,8 milioane de tone.

UCRAINA va genera un volum de 3,3-3,4 milioane de tone, însă lucrurile s-ar putea schimba în sens pozitiv, către cifra de 3,5 milioane de tone.

STATUS GLOBAL

CANADA, conform Stats Can, indică 18,5 mil. tone prognoză de recoltă.

AUSTRALIA. Identic, este în prognoză, 5,7 mil. tone.

CHINA generează 15,4 mil. tone, însă toată cantitatea este destinată consumului intern.

INDIA generează 11,7 mil. tone, de asemenea, destinată consumului intern.

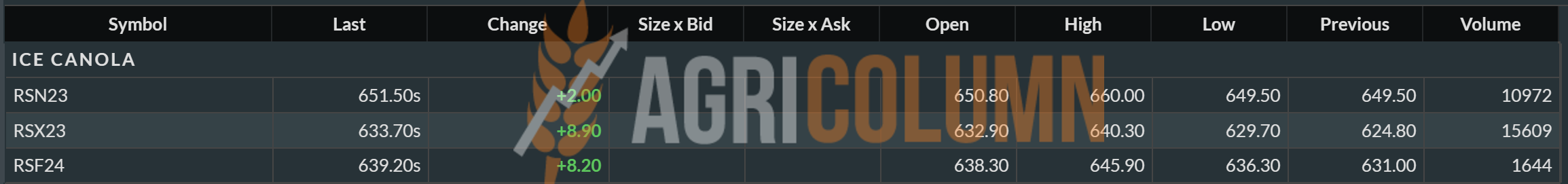

ICE CANOLA RSX23 NOV23 – 633,7 CAD (-21 CAD vs. săptămâna precedentă)

GRAFIC TREND ICE CANOLA – RSX23 NOV23

CAUZE ȘI EFECTE – THE STORY

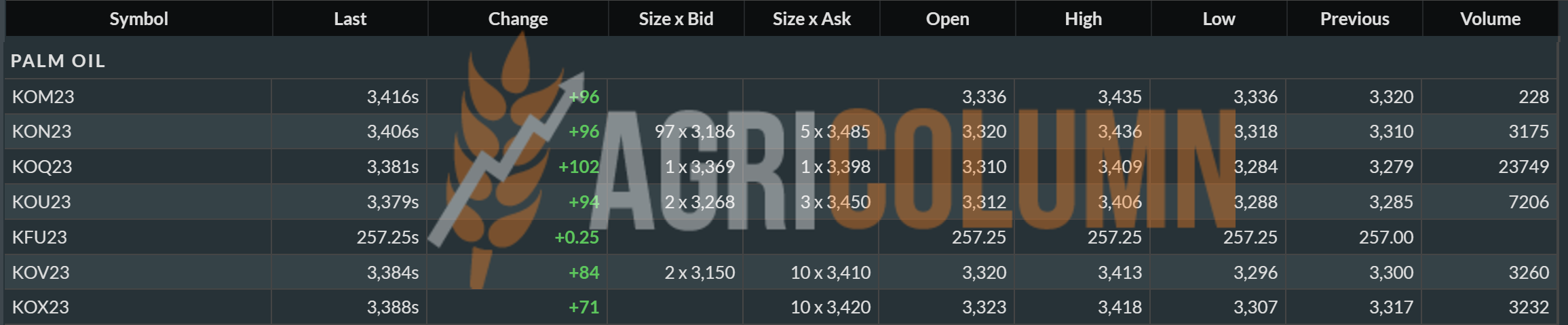

Corelarea factorilor Ulei de palmier și Petrol au făcut ca rapița să aibă balansul violent de 25 EUR în indicația Euronext. Revenirea la nivelul de 406,5 EUR a fost influențată din nou de petrol și uleiul de palmier. Acesta din urmă a urcat după 4 zile în linie de scădere, însă fundamentele rămân aceleași ca până acum. Mai jos inserăm indicațiile uleiului de palmier pentru a înțelege mult mai bine corelația dintre cele două.

Creșterea de 96 MYR este echivalentul a 21 USD, adică 19 EUR. Probabil că va mai exista o acumulare înainte de o nouă pendulare negativă.

Piața europeană a uleiului de rapiță FOB DM Rotterdam a urcat vineri.

În același timp, ideile vânzătorilor pentru uleiul de rapiță cu livrări în iunie-iulie s-au menținut în medie la nivelul de joi 795 EUR/tonă FOB Rotterdam, în timp ce cumpărătorii au crescut în medie cu 20 EUR/tonă și au fost auzite cotații la nivelul 770 EUR/tonă până la sfârșitul zilei în paritatea FOB Rotterdam.

STATUS LOCAL

Portul Constanța cotează semințele de floarea-soarelui recoltă veche la nivelul de 385 USD/tonă.

Nivelul de cotare al recoltei noi este statuat la valoarea de 360-370 USD/tonă în paritatea CPT Constanța, ceea ce conduce la un nivel de 355 USD/tonă pentru marfa livrată la unitățile de procesare.

CAUZE ȘI EFECTE

Cultura de floarea-soarelui arată foarte bine în acest moment și premisele de recoltă sunt extrem de pozitive. Intenția Comisiei Europene cu privire la prelungirea restricției de import asupra celor 4 mărfuri din Originea Ucraina va genera un moment propice pentru Fermieri. Și ne referim implicit la România și Bulgaria, care au fost practic învăluite de fluxurile ucrainene de semințe de floarea-soarelui.

Este un moment ce nu trebuie ratat sub nicio formă. Importurile în România de semințe de floarea-soarelui au fost în sezonul precedent la nivel de 860.000-880.000 tone. Enorm de mult, față de producția, chiar și precară, a României.

Restaurarea poziției fermierilor Români este o normalitate, este o datorie morală în acest caz în care competiția a fost neloială. Dacă Uniunea Europeană are nevoie de materie primă din Ucraina, e liberă să o achiziționeze și ne referim la Spania, Franța, Olanda, parțial Germania, dar restricția în România și Bulgaria trebuie menținută.

Dar Uniunea Europeană să nu uite când Ucraina avea taxă de export pe semințe și nu rambursa TVA la export.

STATUS REGIONAL

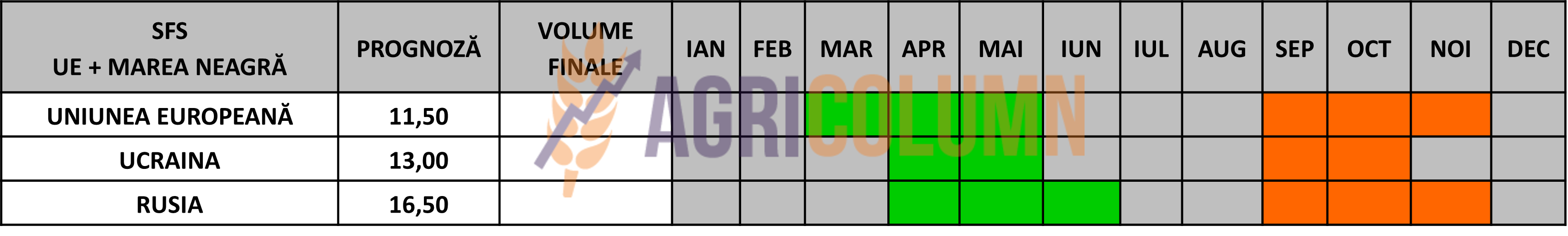

UCRAINA a plantat 89% din suprafața de floarea soarelui, adică 5 milioane de hectare. În total, vor fi deci 5,65 milioane de hectare cel puțin, maxim 6 milioane de tone. La un randament de 2,5 tone/ha, înseamnă 14 milioane de tone. La 2,7 tone/ha înseamnă 15,25 milioane de tone. Ce înseamnă asta? Prognoza inițială a fost de 12,5 milioane de tone. Vom avea un surplus în piață de minim 1,5 milioane de tone, maxim 2,75 milioane de tone.

RUSIA, de asemenea, rămâne stabilă în prognoza la nivel de 16,5-17 milioane de tone.

UNIUNEA EUROPEANĂ rămâne stabilă la o prognoză de volum de 11,5 milioane de tone. Starea de vegetație este satisfăcătoare spre bună în acest moment și nu sunt indicate probleme în perioada apropiată.

STATUS GLOBAL

În afara sezonului.

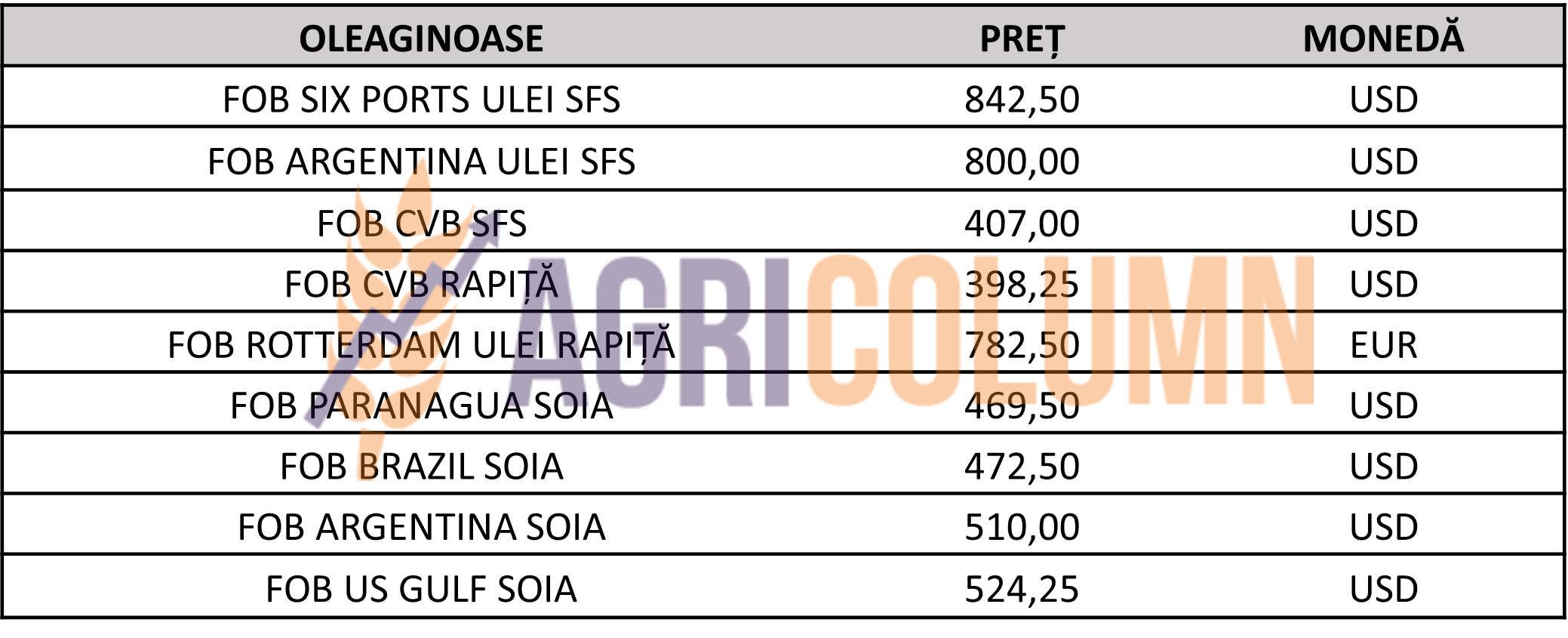

INDICAȚII PREȚ OLEAGINOASE ȘI ULEI DIVERSE ORIGINI

CAUZE ȘI EFECTE – THE STORY

Ofertele pentru uleiul de floarea soarelui în FOB Six Ports au crescut cu 20 USD/tonă, comparativ cu joi, la 855 USD/tonă FOB pentru încărcare iulie-septembrie, în timp ce până la sfârșitul zilei, a existat un deficit de cumpărători. Piața ucraineană a uleiului de floarea-soarelui a fost destul de liniștită vineri din cauza vânzărilor limitate și a lipsei continue de cumpărători.

Ofertele de ulei de floarea-soarelui ucrainean au fost cotate la 780 USD/tonă CIF Marmara, față de ideile cumpărătorilor la 750 USD/tonă CIF Marmara.

Cum spuneam, abolirea taxei de export din Rusia și instaurarea taxei de import în Turcia au creat disconfort evident prețului semințelor de floarea soarelui. Impactul nu este încă evident, în ciuda cererii scăzute, semn de aprovizionare. Când fabricile vor relua însă aprovizionarea, se va vedea efectul acestor două măsuri agregate cu volumele de recoltă și asociate profund cu costurile logistice.

Astfel, în perioada ce urmează, prețul semințelor de floarea-soarelui va stagna pe acest palier. Însă, dacă ne raportăm la ultimele luni, putem să numărăm în cifre cu doi digiți scăderea. Și acest lucru este atât de evident, precum unele amintiri cu preț de semințe la nivelul de 275 USD/tonă.

În ceea ce privește semințele cu conținut ridicat de acid oleic, există o problemă. În mod efectiv, nu sunt cumpărători. Nimeni nu dorește să cumpere și să asocieze un bonus mai mare de 10-15 USD/tonă pentru 80% conținut de acid oleic.

De ce acest lucru? Pentru că în penuria de anul trecut, utilizatorii care produc chips-uri la nivel european, neavând opțiune, au trecut la ulei de rapiță. Temerea lor evidentă a fost că gustul produsului finit va fi alterat, cu nuanțe amărui. Însă experimentul a trecut și cumpărătorii finali nu s-au plâns de schimbarea de gust. Astfel încât astăzi uleiul de rapiță este folosit cu succes în această industrie care generează multă cerere pentru HIGH OLEIC. De aceea, procesatorii locali nu au niciun apetit astăzi pentru achiziția de semințe HIGH OLEIC.

STATUS LOCAL

În România, indicațiile de preț pentru soia sunt la nivelul de 480 USD/tonă, DAP unități de procesare pentru soia non-GMO.

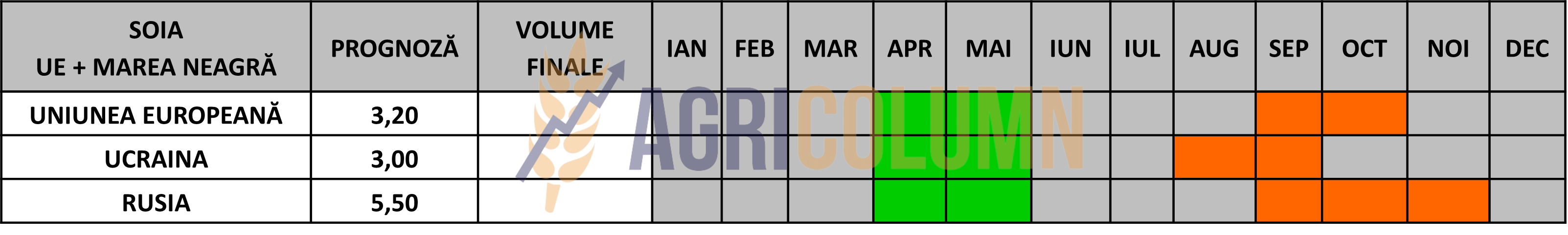

STATUS REGIONAL

UNIUNEA EUROPEANĂ. Importurile totale de soia boabe în acest sezon de comerț au ajuns la 11.650.000 tone, iar șrotul de soia a depășit nivelul de 14.20 milioane de tone.

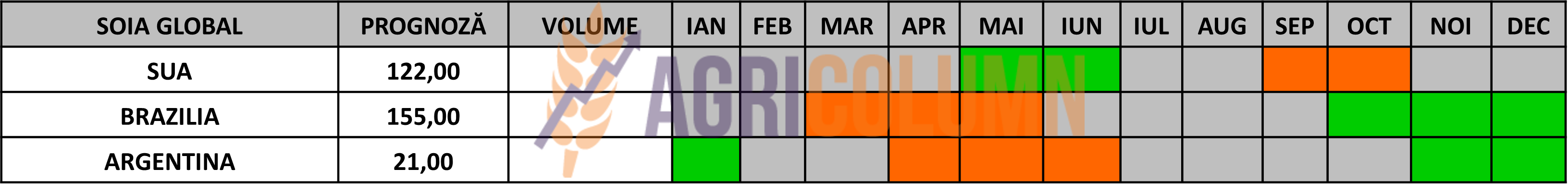

STATUS GLOBAL

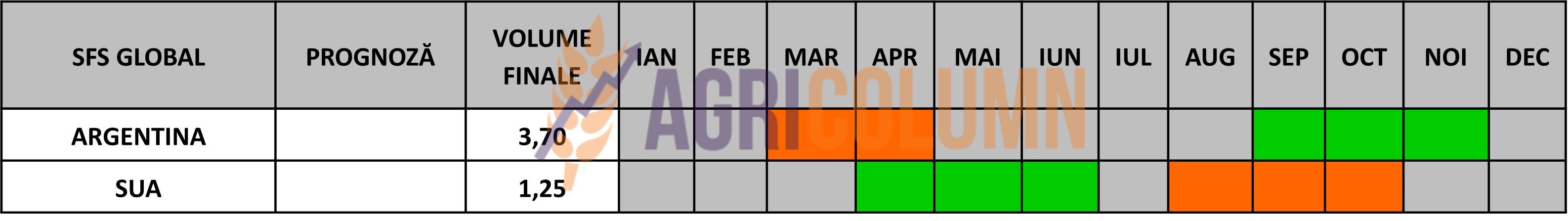

ARGENTINA este deja un caz închis, 22 milioane de tone este finalul unui sezon extrem de trist pentru fermierii argentinieni.

BRAZILIA rămâne indicativă la 155 milioane de tone și ne uităm deja spre noul sezon căci proiecția lor este de 163 milioane de tone.

SUA are o prognoză de volum de 122,7 milioane de tone pe care și-o păstrează și în acest moment. Dar incertitudinea legată de vreme generează creșteri pe CBOT.

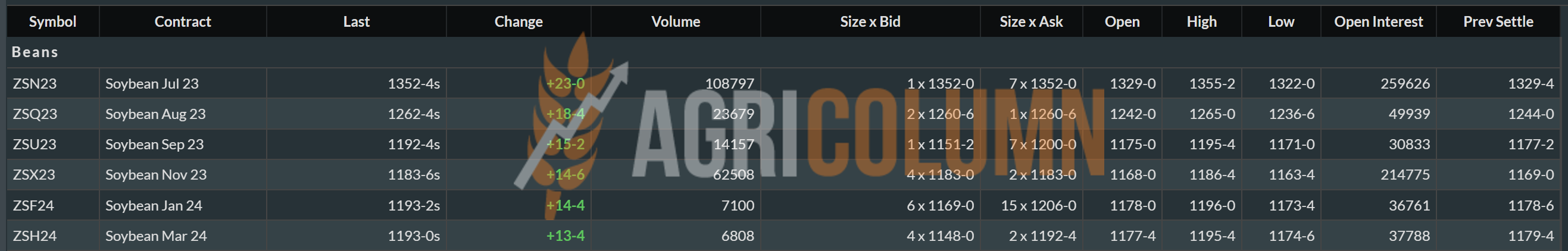

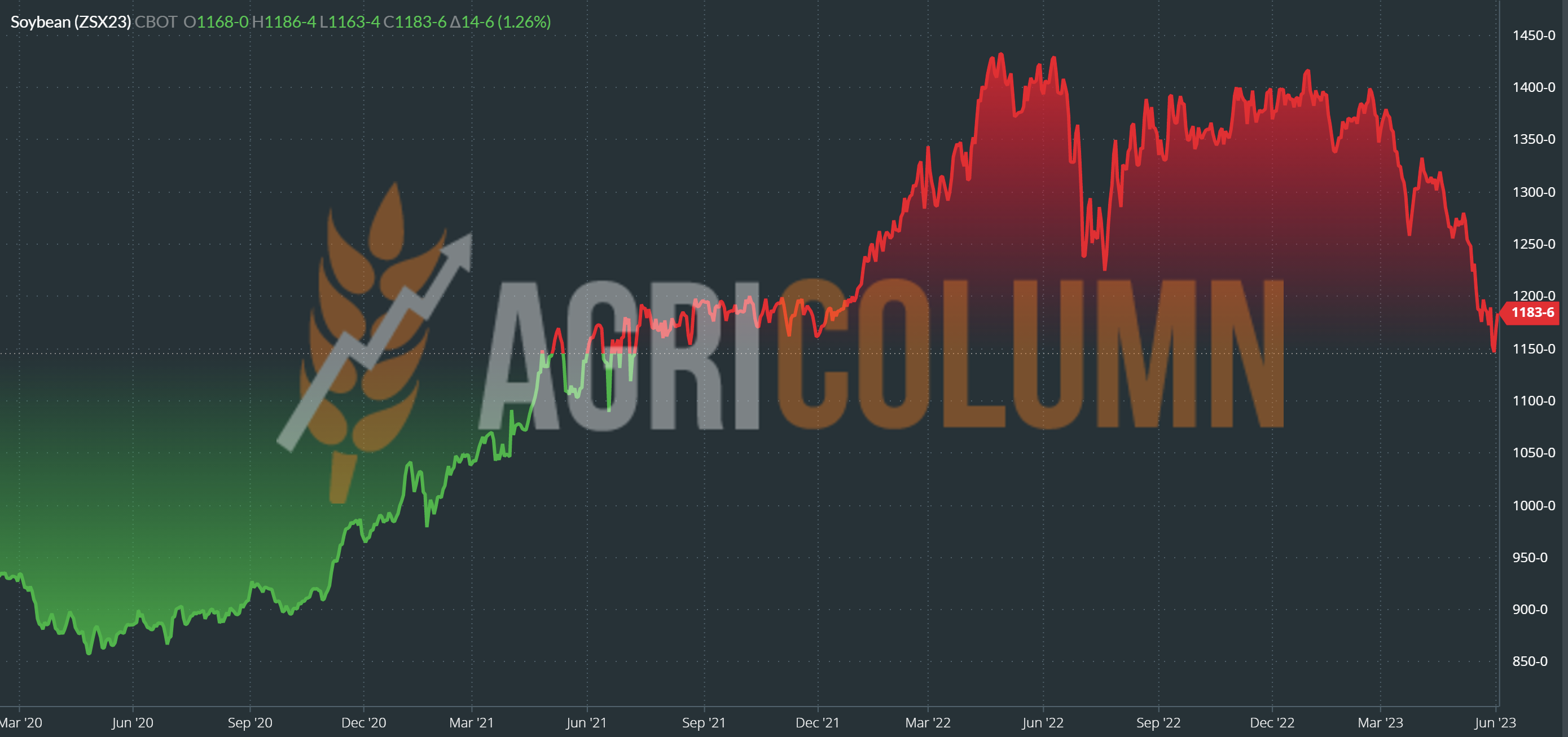

CBOT SOIA ZSX23 NOV23 – 1.183 c/bu

TREND GRAFIC SOIA – ZSU23 SEP23

CAUZE ȘI EFECTE – THE STORY

Soia creează din vreme incertitudine. După un sell-off masiv generat săptămâna precedentă, vremea corectează pozitiv indicațiile din CBOT.

În SUA, uleiul de soia a fost susținut de uleiul de palmier mai ferm din Malaezia, în timp ce șrotul de soia a scăzut. Deci chiar dacă uleiul de soia crește, șrotul a scăzut și acest lucru este oarecum un paradox, caci la boabele de soia produsul principal este șrotul, nicidecum uleiul (18% conținut de ulei în boabele de soia).

Însă și acest aspect oarecum paradoxal este explicabil prin principiul vaselor comunicante din VEGOIL, adică uleiul de palmier a susținut uleiul de soia.

Vremea rămâne în acest moment principalul factor de incertitudine și apoi cu siguranță urmează Cererea, întrucât fundamentul principal rămâne nivelul de prognoză de 410 milioane de tone aferent sezonului 2023-2024.