Raportul de piață din această săptămână conține informații despre:

STATUS LOCAL

Indicațiile portului Constanța sunt la nivelul de 300-305 EUR/tonă în paritatea CPT. Prețul grâului de furaj este cu 25 EUR/tonă mai jos față de prețul grâului de panificație. În țară, la nivelul procesării, indicațiile de preț sunt aliniate cu Portul Constanța, procesatorii oferind valori de 295 EUR/tonă. Calitatea Super Premium, adică nivel de proteină de peste 15% și gluten 37 este răsplătită cu un plus de 90 EUR/tonă în paritatea CPT Constanța.

CAUZE ȘI EFECTE

Avem deci o decizie finală asupra prelungirii Acordului de la Istanbul. Precum enunțam de ceva vreme, acest lucru va crea o presiune asupra prețului rezultată din fundamentele de piață. Și ne regăsim astăzi în scenariul prevăzut de multă vreme, anume scăderea prețului grâului, fapt certificat de indicațiile de achiziție oferite de Portul Constanța.

Grâul rusesc va fi extrem de competitiv și acest lucru se vede deja prin scăderile indicațiilor FOB Rusia. În perioada următoare, nu vom avea altă opțiune decât acceptarea realității, adică a jocului burselor la sfârșit de noiembrie și a recalibrării pe indicația martie 2023.

O singură excepție de la regulă o reprezintă calitatea Premium. O calitate extra poate genera un premium pe măsură. Am înregistrat o tranzacție pentru un lot mare de grâu care, convertit în paritatea FOB Constanța, a generat un nivel de preț de 400 EUR/tonă, cu destinația Italia, pentru artizanii patiseri italieni.

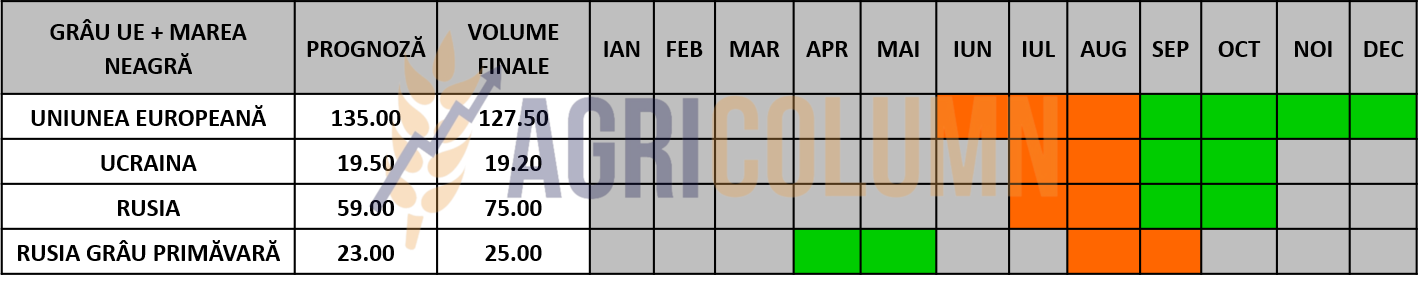

STATUS REGIONAL

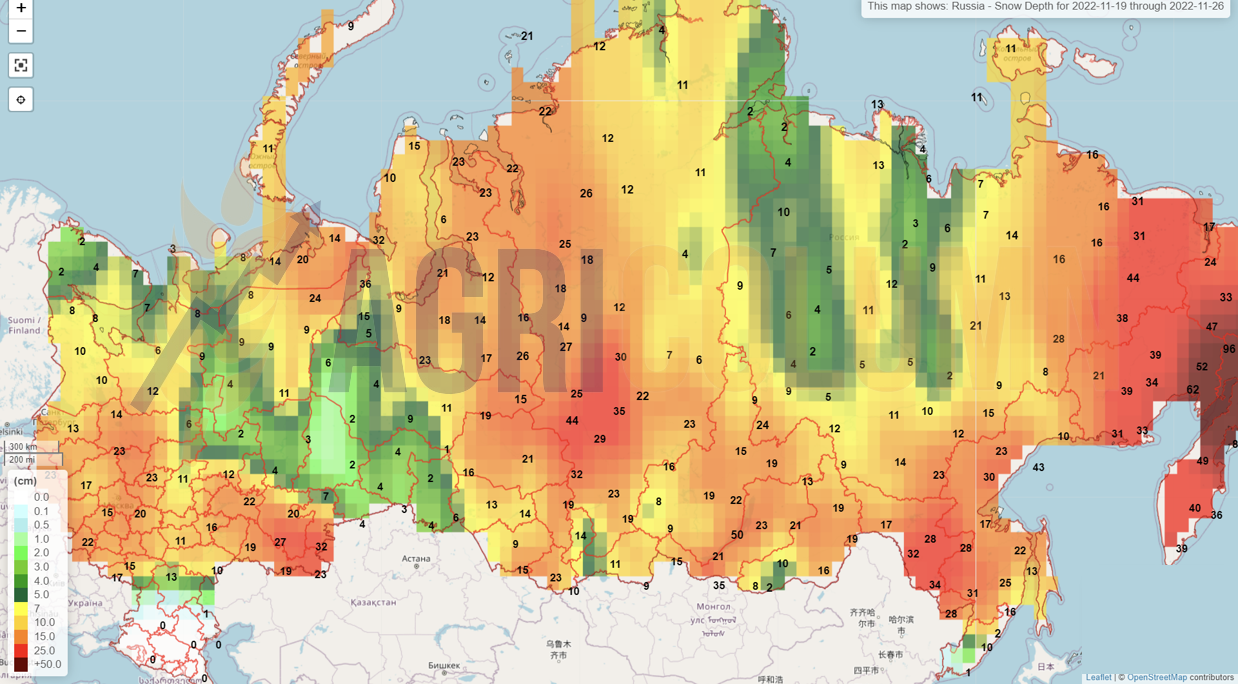

RUSIA exportă. La nivel de sezon, au acumulat deja circa 16.50 mil. tone. Marșul lor continuă spre tentativa de a exporta 47,5 mil tone. Însă dacă revedem cifrele din sezoanele trecute, vom putea identifica, cu siguranță, unde se taie elanul, și anume în zona februarie-martie. Dacă se va întâmpla așa, vom vedea un nou stoc foarte mare care va rămâne nevândut în Rusia și care va fi reportat către sezonul 2023-2024.

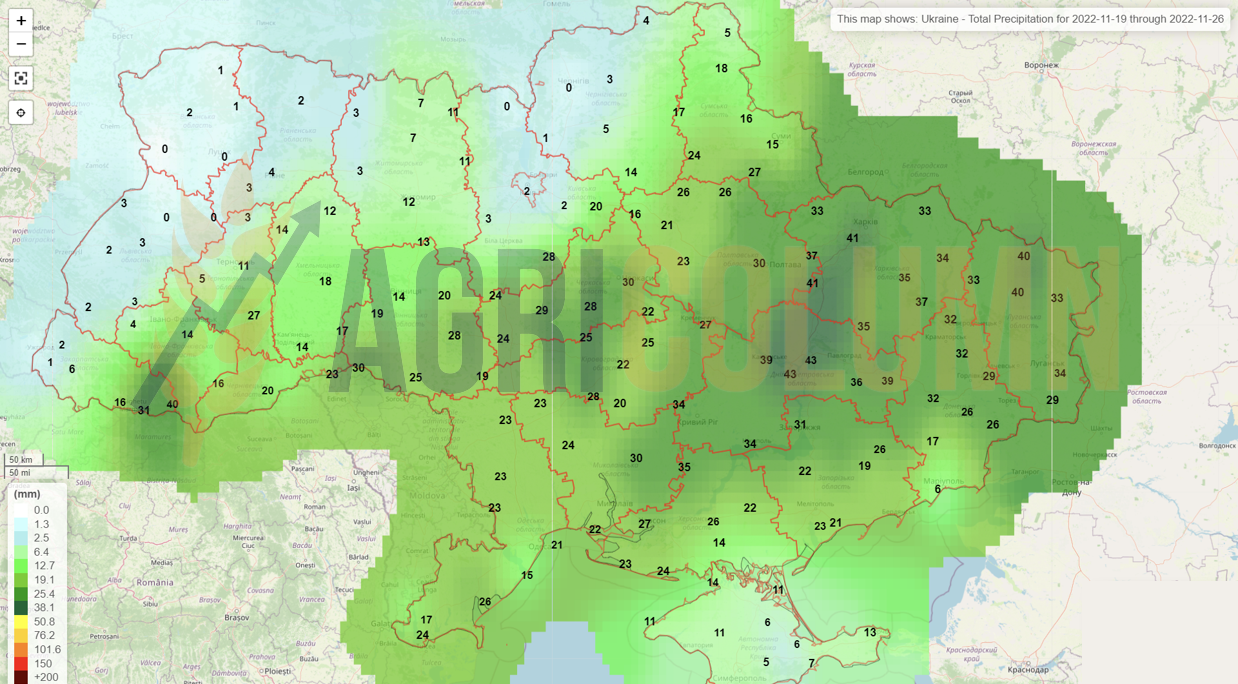

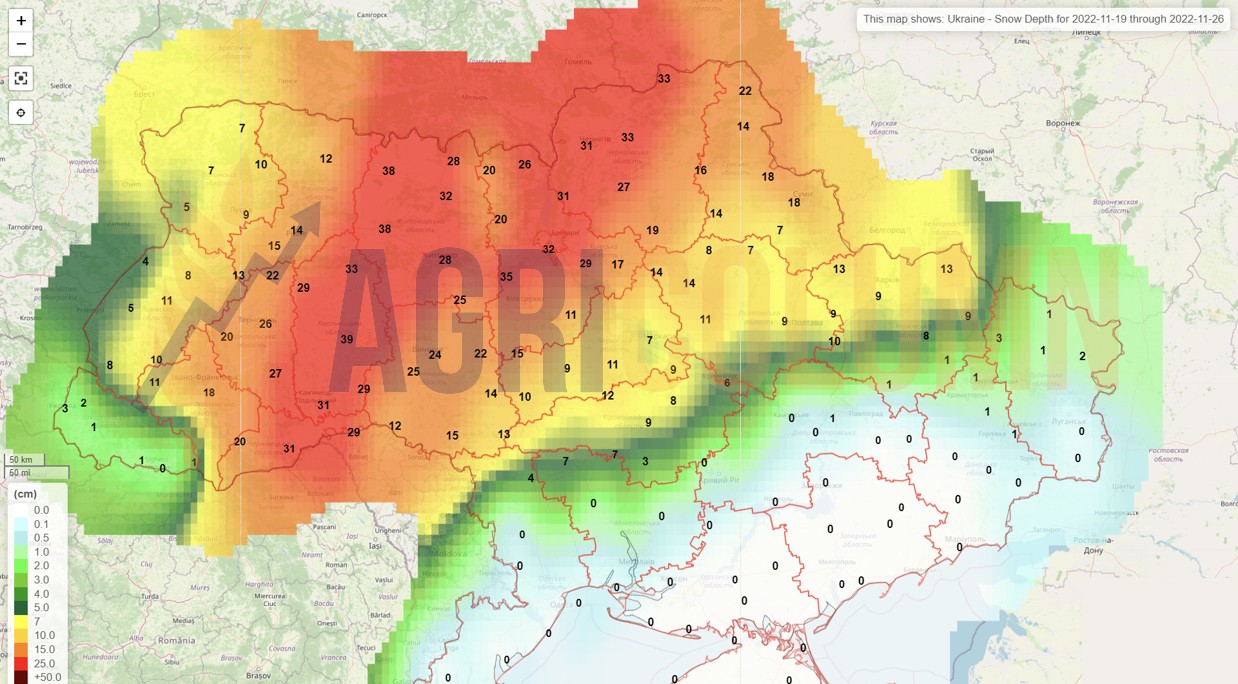

UCRAINA dă semne că se oprește din însămânțare. Principala cauza a închiderii ferestrei de însămânțare este căderea zăpezilor pe teritoriul ucrainean. Aparent, Ucraina nu va depăși cifra de 3,8 mil. hectare însămânțate cu grâu în această toamnă. Zonele predilecte de însămânțare sunt sub ocupația ruseasca și potențialul este în mod efectiv diminuat.

ACORDUL DE LA ISTANBUL a fost prelungit, precum ne așteptam. Rusia nu a avut prea multe opțiuni. Ce a obținut a fost facilitarea plăților prin SUA pentru a putea genera capital prin vânzarea grâului și deblocarea anumitor stocuri înghețate în Uniunea Europeană. Un număr limitat de bănci din Marea Britanie au primit instrucțiuni să proceseze astfel tranzacțiile cu îngrășăminte care iau drumul unor zone defavorizate din Africa. Un lot de 20.000 tone a luat calea Malawi. Exista un potențial în negociere și pentru Mykolaiev, însă acesta era condiționat de eliberarea prizonierilor (soldați) ucraineni, lucru cu care Kremlinul nu a fost de acord astfel, că nici amoniacul lichid nu și-a găsit ieșirea din Rusia. Formula de lucru fusese găsită. O firmă americană prelua marfa la intrarea conductelor din Rusia în Ucraina.

Prin urmare, Acordul de la Istanbul a rămas identic, exact în forma inițială. Sunt 120 de zile în care mărfurile vor putea fi exportate. Cu toate că este un succes cuvenit negociatorilor din partea ONU și Turciei, trebuie să punem pe masă și un factor de incertitudine. Rusia este factorul incert în toată această ecuație. Rusia poate muta și schimba regulile jocului când dorește, fără absolut niciun respect pentru reguli și acorduri. Rusia, care în ultimele 270 de zile a călcat în picioare orice normă scrisă și cutumiară a ultimilor 75 de ani.

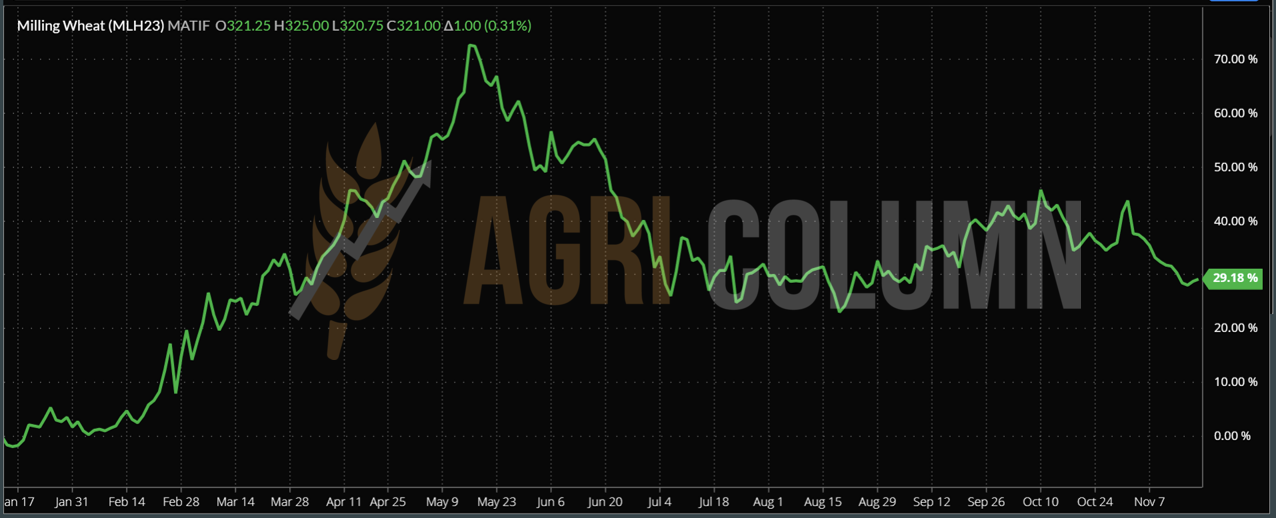

EURONEXT MLH23 MAR23 – 321 EUR (+1 EUR)

GRAFIC TREND GRÂU EURONEXT – MLH23 MAR23

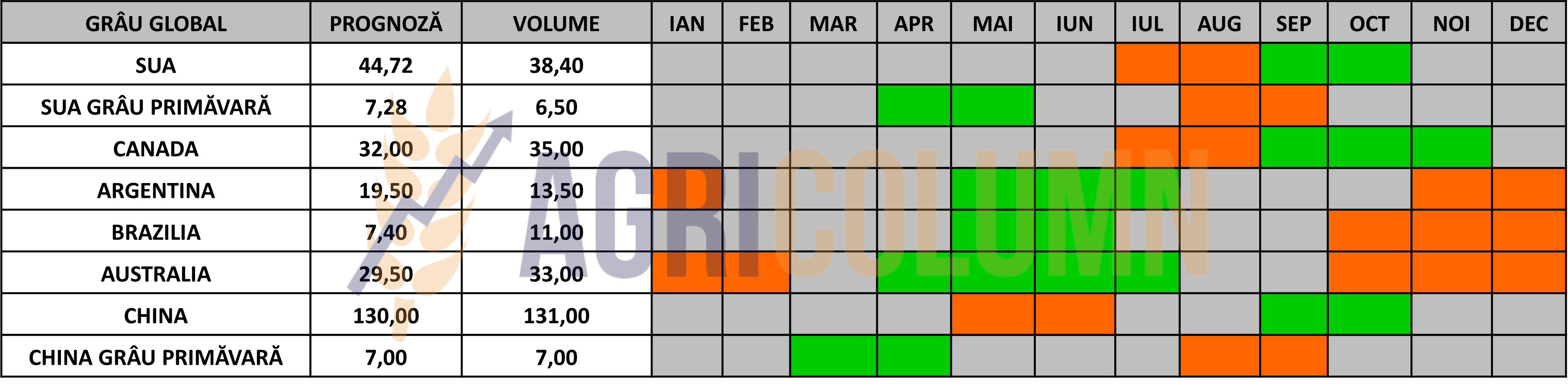

STATUS GLOBAL

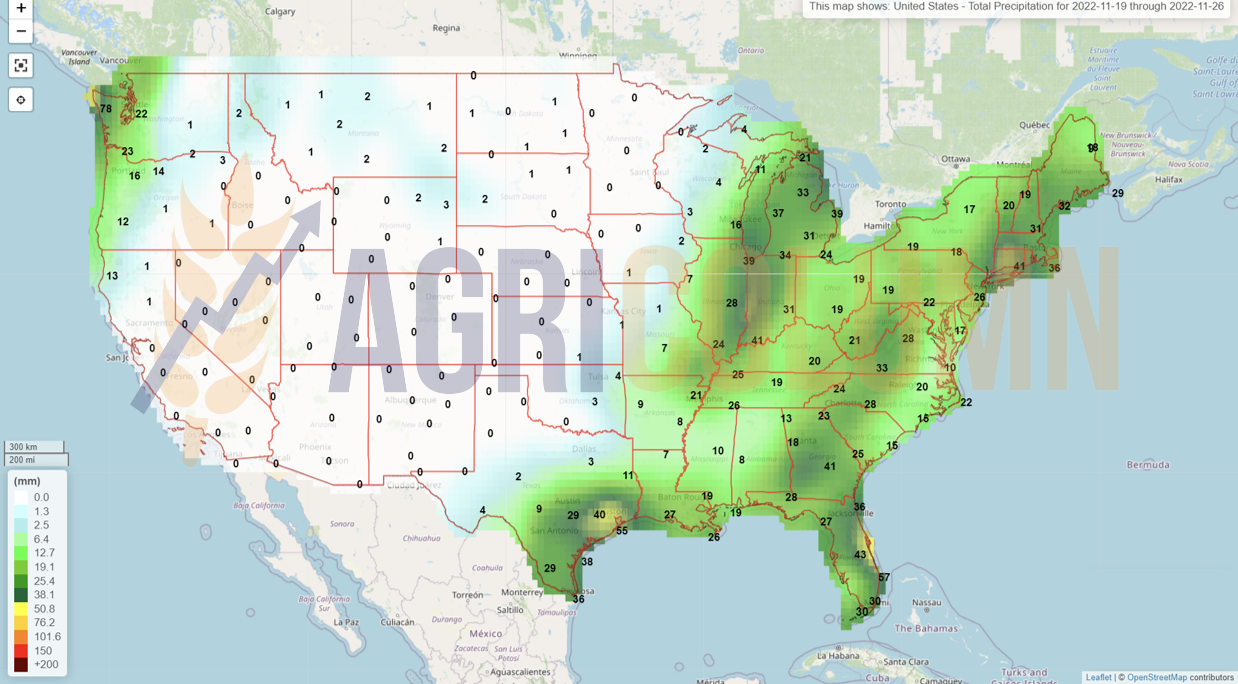

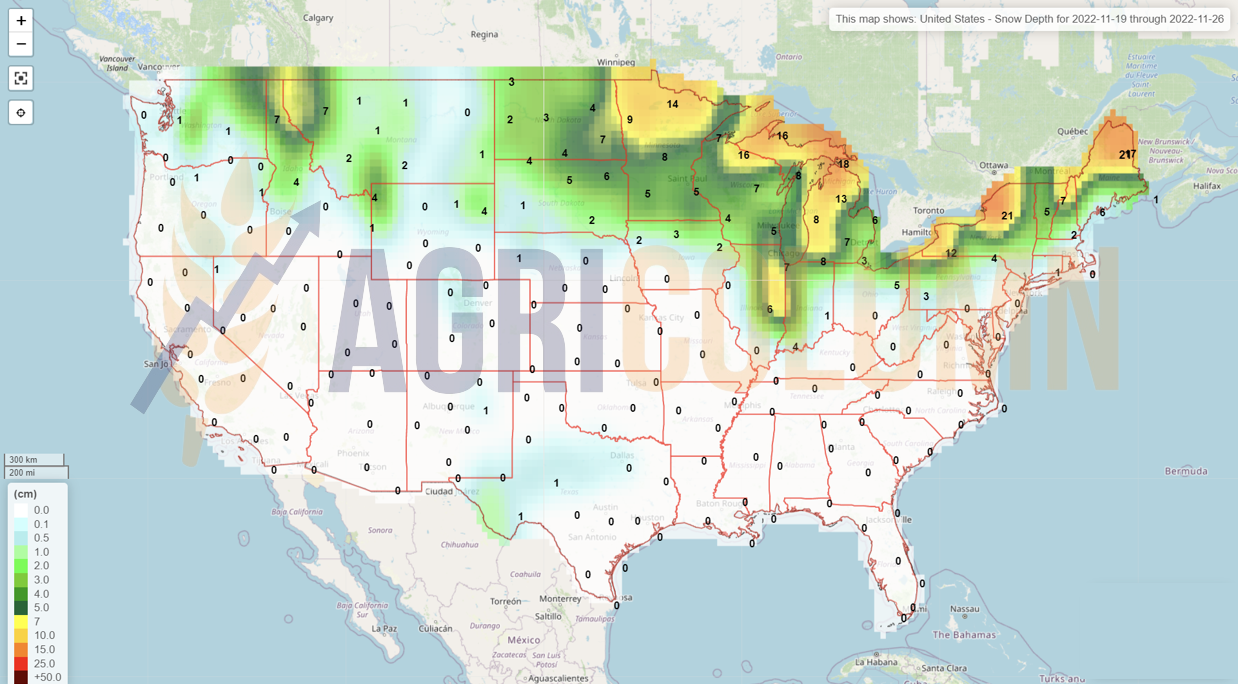

SUA nu înregistrează schimbări majore. Grâul american este în zonele secetoase în proporție de 77%. Deci avem o creștere a gradului de incertitudine în ceea ce privește grâul american. Însă trebuie sa știm cu toții că o cădere de zăpadă abundentă va readuce vigoarea grâului american.

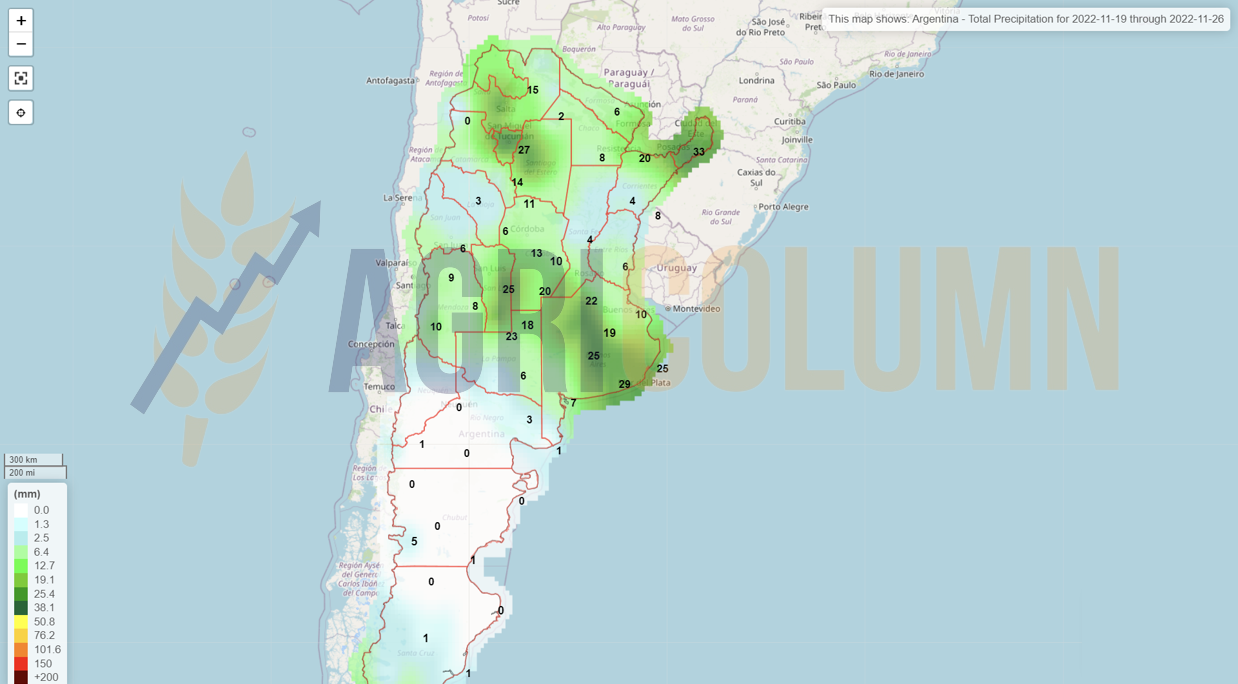

ARGENTINA nu aduce nimic nou nici în această săptămână. Grâul se află în aceeași stare dezolantă din cauza secetei.

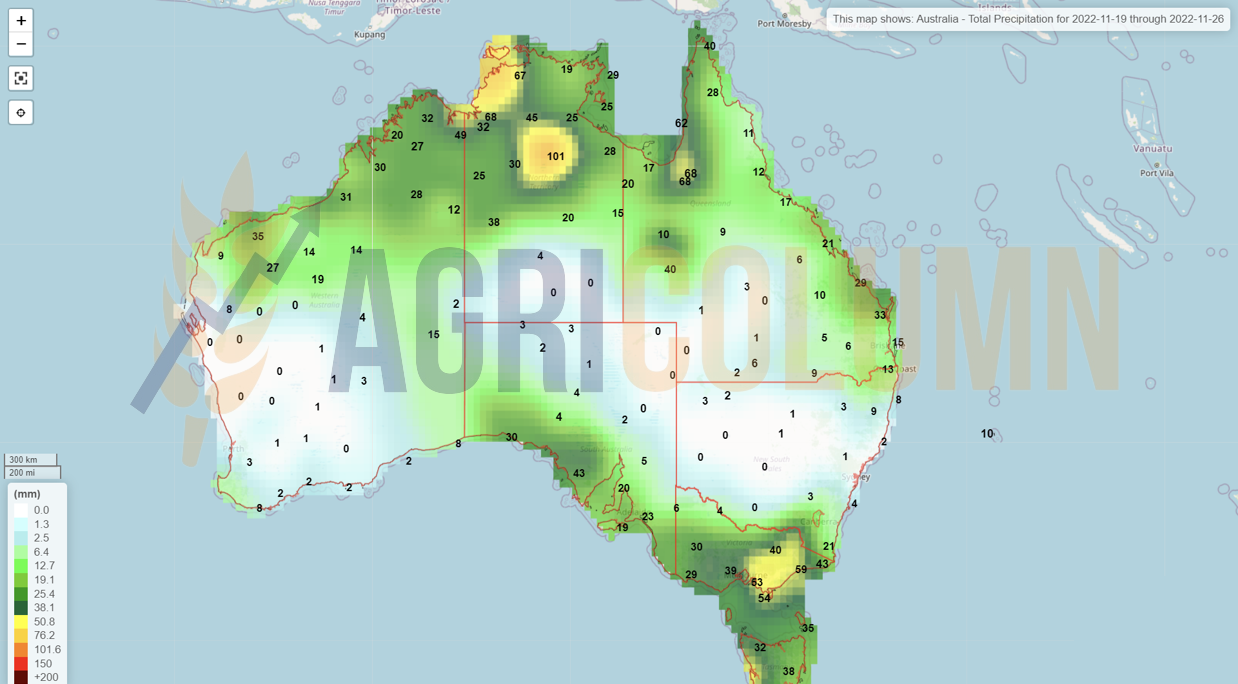

AUSTRALIA intră la recoltare. West-Australia este în full blast deja și foarte mulți analiști văd degradarea calității grâului australian. Însă volumul va compensa. Este extrem de simplu. La un nivel de export de 25 mil. tone reflectat într-o producție de 36 mil. tone, cu siguranță că vor găsi calitate optimă sau vor accepta o degradare a prețului pentru a alimenta cererea. Și astfel, destinațiile vor putea acoperi necesarul intern.

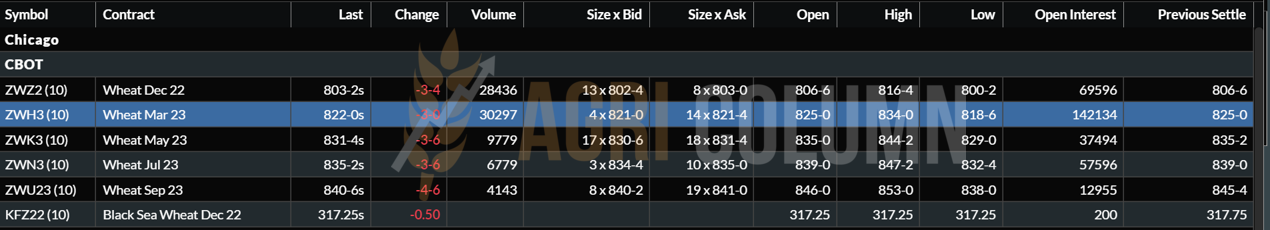

CBOT GRÂU ZWH23 MAR23 – 822 c/bu (-3 c/bu)

GRAFIC TREND GRÂU CBOT – ZWH23 MAR23

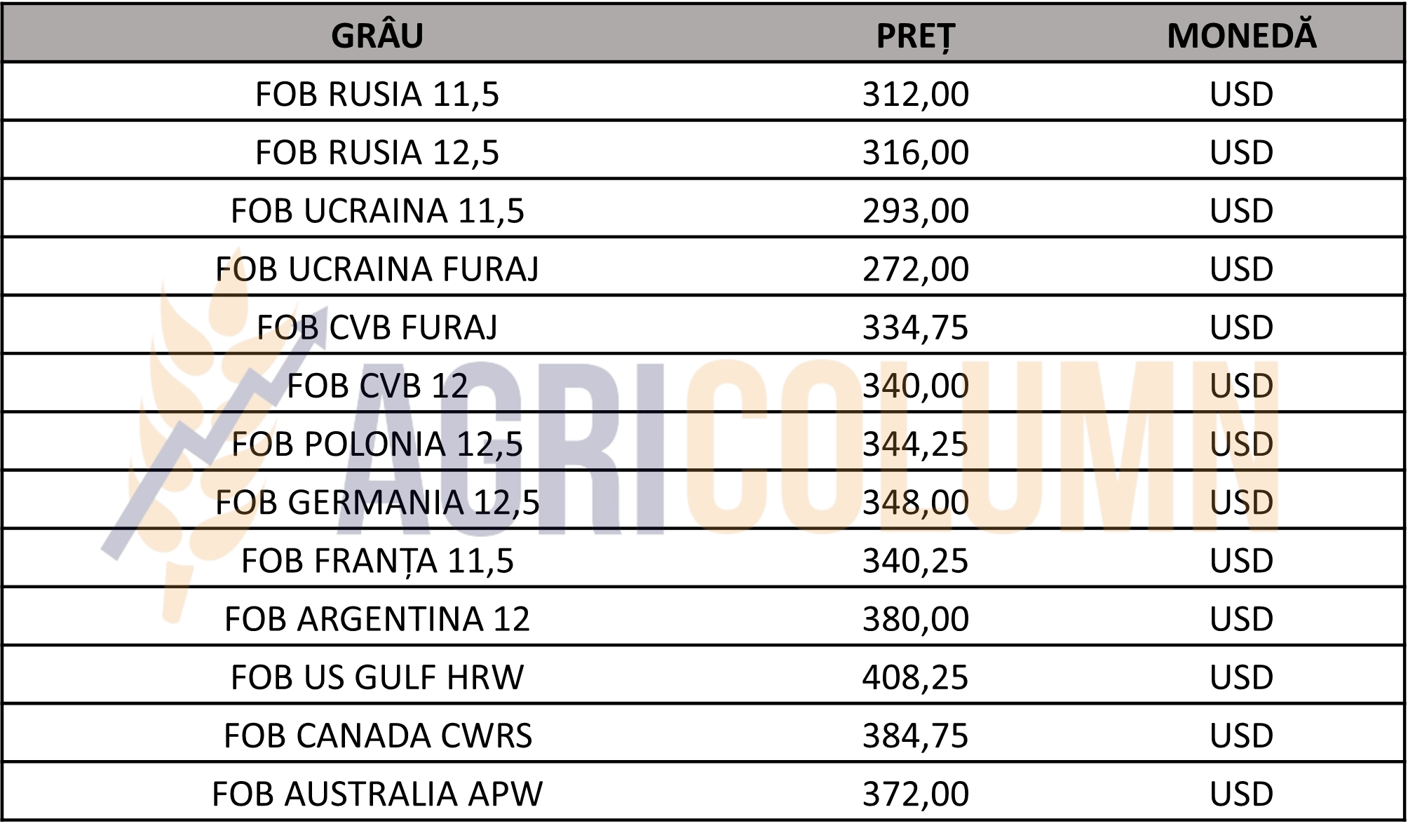

INDICAȚII PREȚURI GRÂU DIVERSE ORIGINI

LICITAȚII ȘI TRANZACȚII

GASC EGIPT a cumpărat în doua achiziții directe 280.000, respectiv 300.000 tone de grâu de origine rusească, la un nivel de preț de 362,5 USD/tonă, respectiv 362 USD/tonă. O ultimă achiziție de 60.000 de tone a fost raportată la închiderea zilei de 18 noiembrie 2022, cu originea Rusia și prețul de 361,5 USD/tonă. Toate cantitățile sunt cumpărate în paritatea C&F, cu plata la 180 de zile.

SAGO ARABIA SAUDITĂ a achiziționat un volum de peste un milion de tone, mai precis 1.095.000 tone de grâu, la un nivel de preț mediu de 382,56 USD/tonă în paritatea CIF (COST+INSURANCE+FREIGHT), adică costul mărfurilor, al transportului și al asigurării, în contul vânzătorului. Porturile de sosire vor fi Jedahh, Yanbu, Damman și Jizan.

IRAK. Importatorul de stat de cereale din Irak a achiziționat 150.000 de tone de grâu de panificație din Canada, Lituania și Australia, au declarat luni surse comerciale. Cel mai ieftin volum contractat a fost grâul de origine australiană la 480 USD/tonă CFR. Oferte au fost făcute și din Canada la 489,8 USD/tonă CFR și din Lituania la 499 USD/tonă CFR. De asemenea, cumpărătorul de stat de cereale din Irak a refuzat să ia în considerare grâul de origine rusă în cadrul licitației, în ciuda prețurilor mai mici. Cu toate acestea, o singură achiziție a fost făcută din Rusia în cadrul unor discuții directe la începutul acestui an. Ultima achiziție de grâu a Irakului a fost raportată la 3 noiembrie, când a rezervat 150.000 tone de grâu tare din Canada și Lituania.

MIT JORDAN anulat o licitație de grâu de 120.000 de tone, deși a avut numărul necesar de participanți: CHS, Cargill, Viterra, Ameropa și Buildcom.

TCP PAKISTAN iese din nou în căutarea grâului, cu licitație pentru 500.000 tone, cu închidere la 28 noiembrie 2022.

CAUZE ȘI EFECTE

Acordul de la Istanbul a fost prelungit și în această stare, lucrurile încep să se relaxeze. Cererea începe să fie foarte lichidă și prezentă. În tot acest context, avem închiderea pozițiilor sau mutarea lor prin roll-over la MAR23 în CBOT și EURONEXT. Acolo vedem pendulări zilnice care nu au legătură cu fundamentele pieței fizice. De aceea ne vom raporta din această ediție a raportului direct la MAR23, lăsând în urmă DEC22.

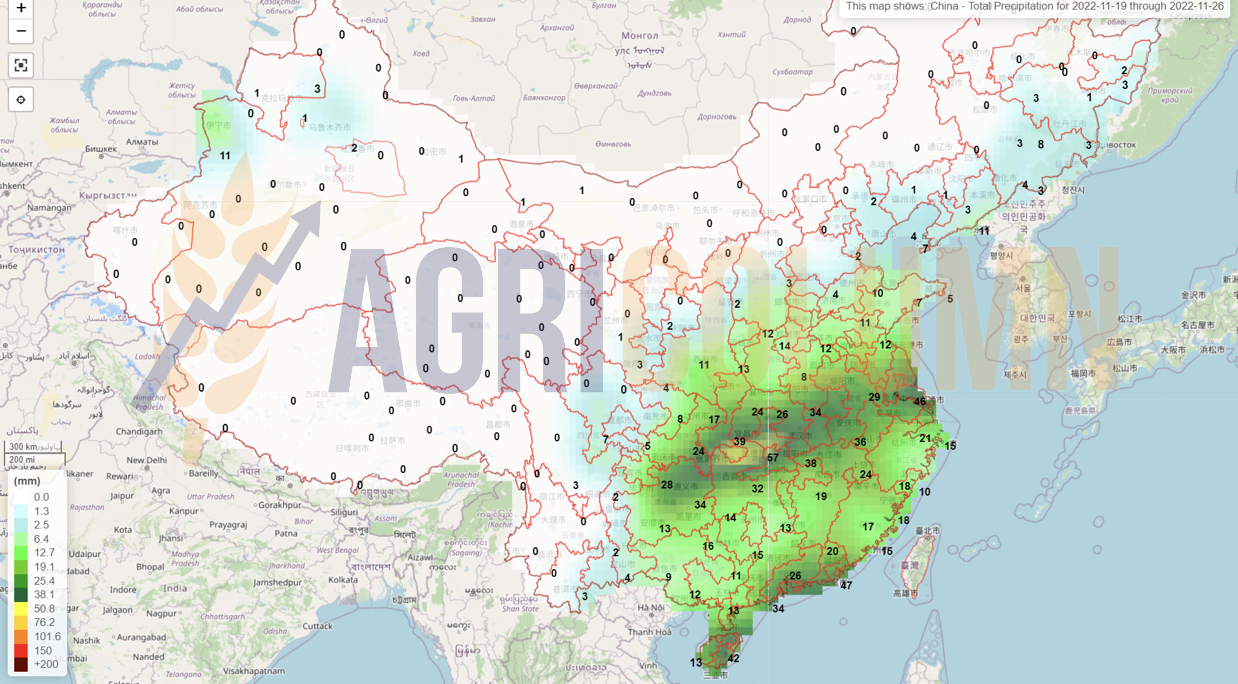

Suntem în momentul în care încep să se măsoare anumiți parametri ai recoltei vechi și comparativ ai recoltei viitoare și vedem recolta veche că fiind îndestulătoare, cu stocuri suficiente, chiar dacă jumătate din ele se află în China. În ecuațiile prezente vedem grâul în continuare fără un potențial de creștere. Costul de carry nu este inclus în nicio secvență bursieră.

Ce va aduce modificări de substanță în ceea ce privește sezonul 2022/23 vor fi headline-urile, flash-urile care vor genera spike-uri de preț. Iar acestea vor veni numai din bazinul Mării Negre. Orice tensiune în Ucraina venită dinspre agresorul rus va genera modificări ale prețului grâului.

EXEMPLU DE SPIKE-URI GENERATE DE RUSIA ȘI TRENDUL DESCRESCATOR AL GRÂULUI 2022/23

STATUS LOCAL

Indicațiile de preț ale orzului furajer în paritatea CPT Constanța sunt la nivelul de 265-270 EUR/tonă.

MIT JORDAN anulează o nouă licitație de achiziție orz, nedorind nici măcar să deschidă plicurile cu ofertele de preț.

ODC TUNISIA a achiziționat 75.000 de tone în cadrul unei licitații încheiate în data de 18 noiembrie 2022.

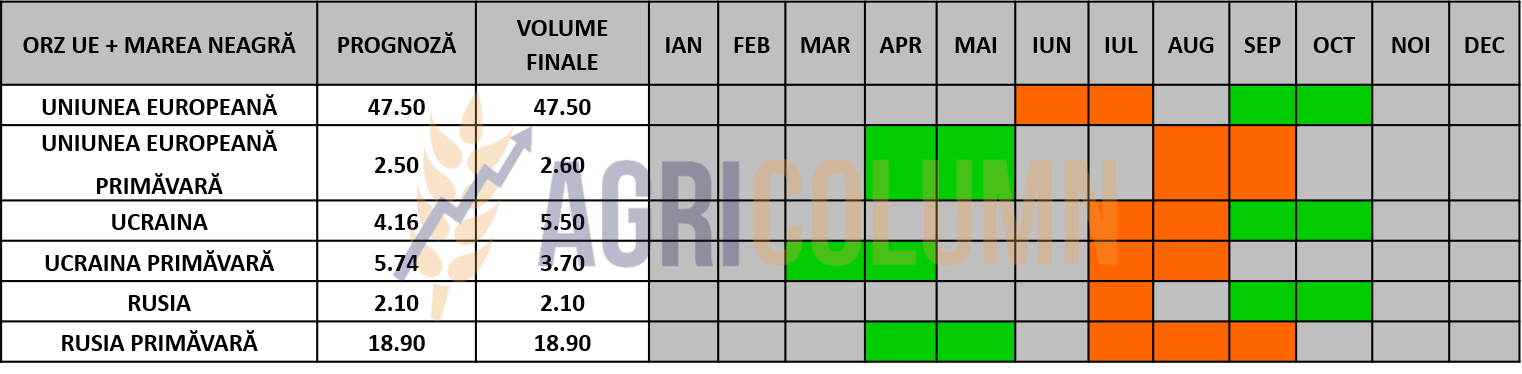

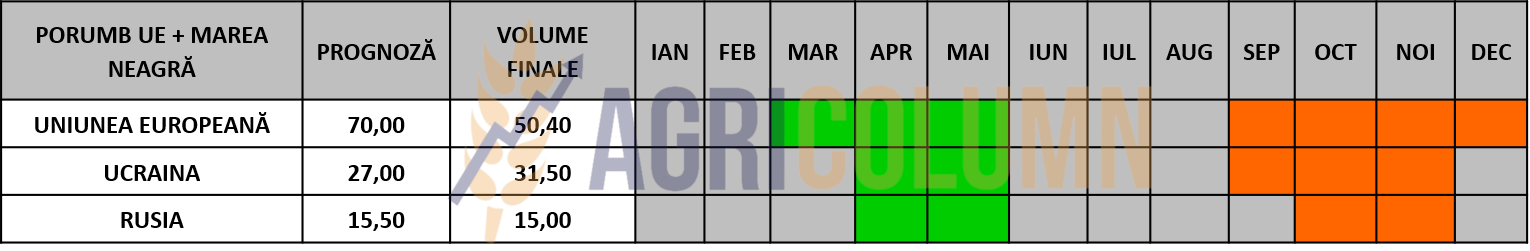

INDICAȚII PREȚURI ORZ DIVERSE ORIGINI

STATUS GLOBAL

STATUS LOCAL

Indicațiile porumbului în portul Constanța scad și în aceasta săptămână. Ele se regăsesc în jurul valorii de 270 EUR/tonă în paritatea CPT.

STATUS REGIONAL

În plan regional, nu avem modificări de substanță. În afară de Rusia care recoltează extrem de lent porumbul, nu sunt modificări. Prelungirea Acordului de la Istanbul este principalul generator de scădere a prețului porumbului. Este un moment de relaxare al prețului, dar să nu uităm că traseul prețului sau ciclul de viață al prețului porumbului este doar în prima treime.

Spike-urile de preț vor apărea din doi factori supremi: Vremea și Conflictul Regional.

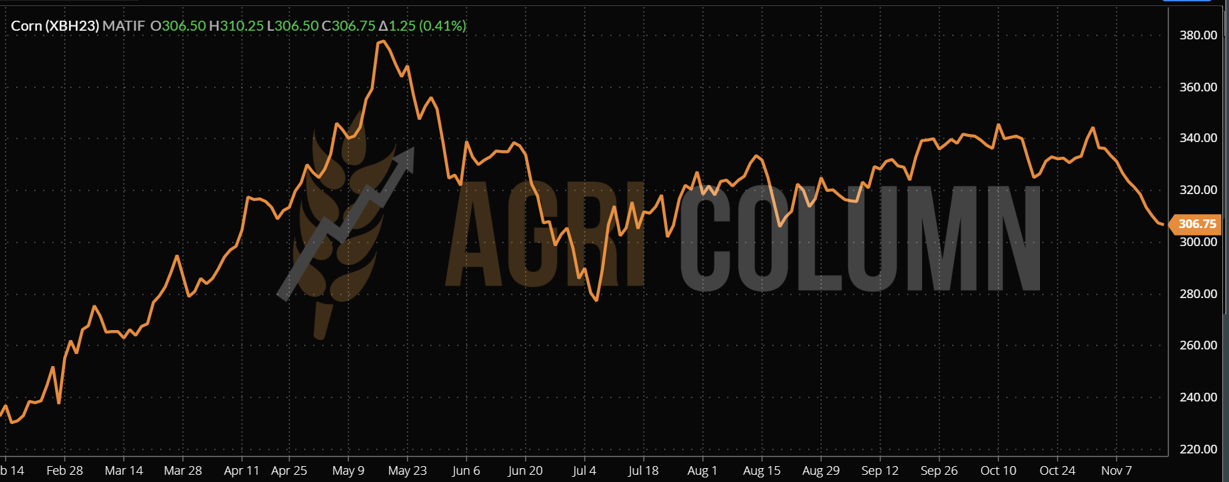

EURONEXT PORUMB – XBH23 MAR23 – 306,75 EUR

GRAFIC TREND PORUMB EURONEXT – XBH23 MAR23

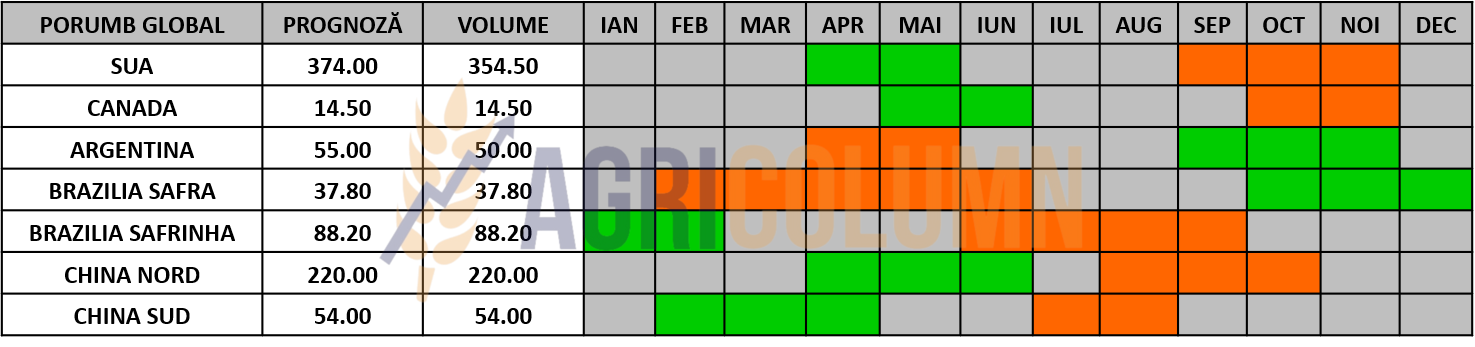

STATUS GLOBAL

ARGENTINA. Același status ca săptămâna trecută, de avans lent în procesul de însămânțare.

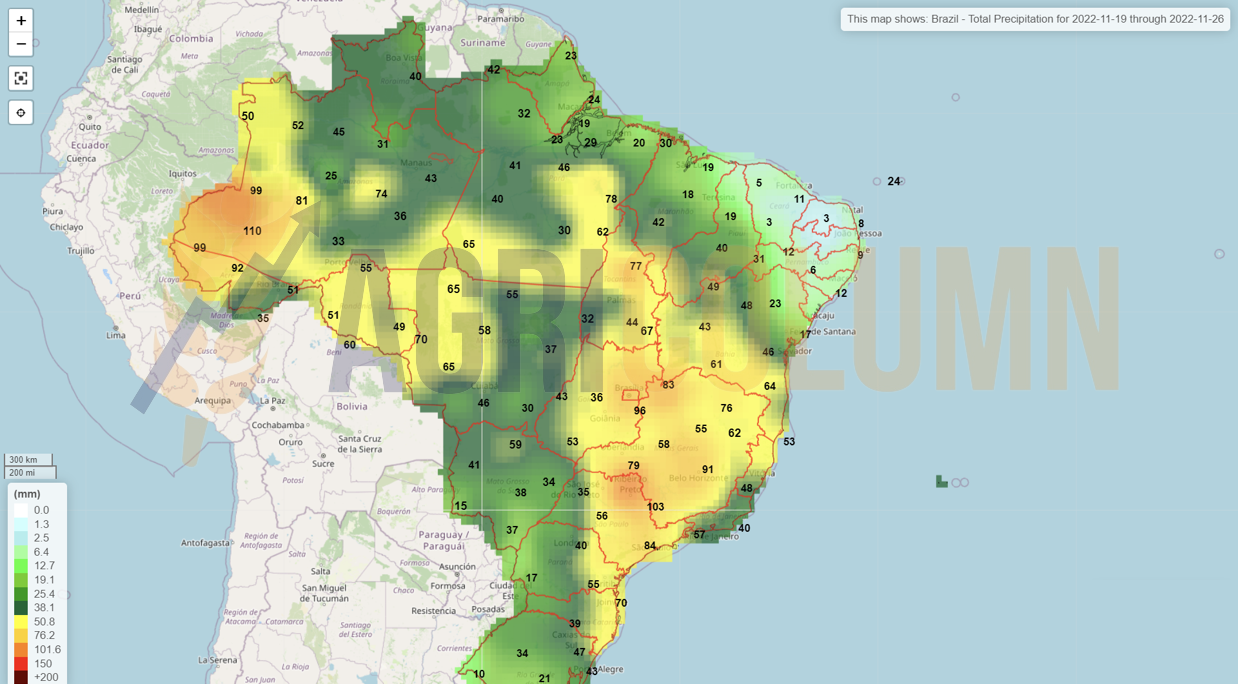

BRAZILIA avansează în SAFRA. Procesul de însămânțare este însă mult mai lent față de sezonul trecut, din cauza umidității excesive din unele zone. Unii analiști semnalează însă seceta în Rio Grande de Sul, dar această zonă este responsabilă doar pentru 3-4% din recolta braziliană agregată.

SUA o putem declara încheiată în ceea ce privește procesul de recoltare.

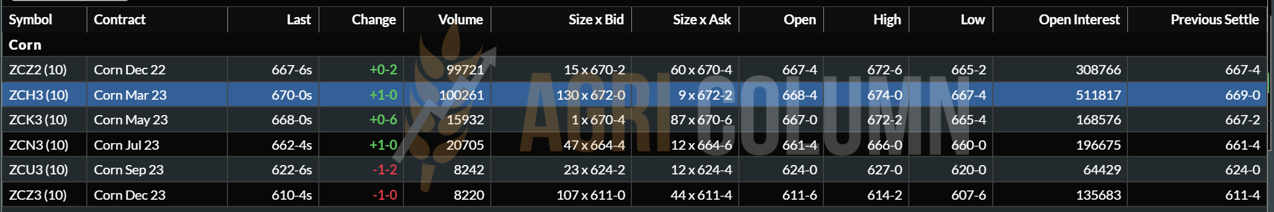

CBOT PORUMB ZCH23 MAR23 – 670 c/bu

GRAFIC TREND PORUMB CBOT – ZCH23 MAR23

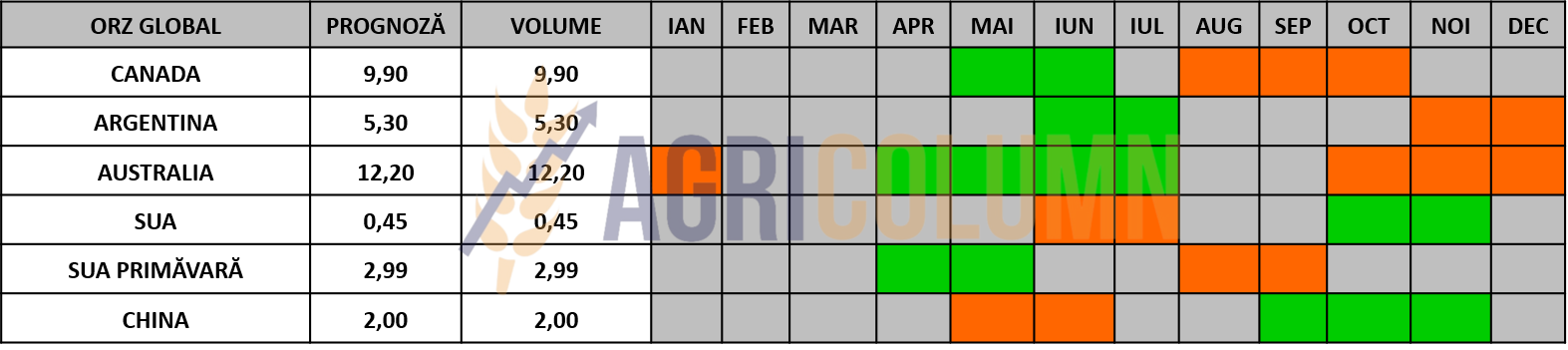

INDICAȚII PREȚ PORUMB DIVERSE ORIGINI

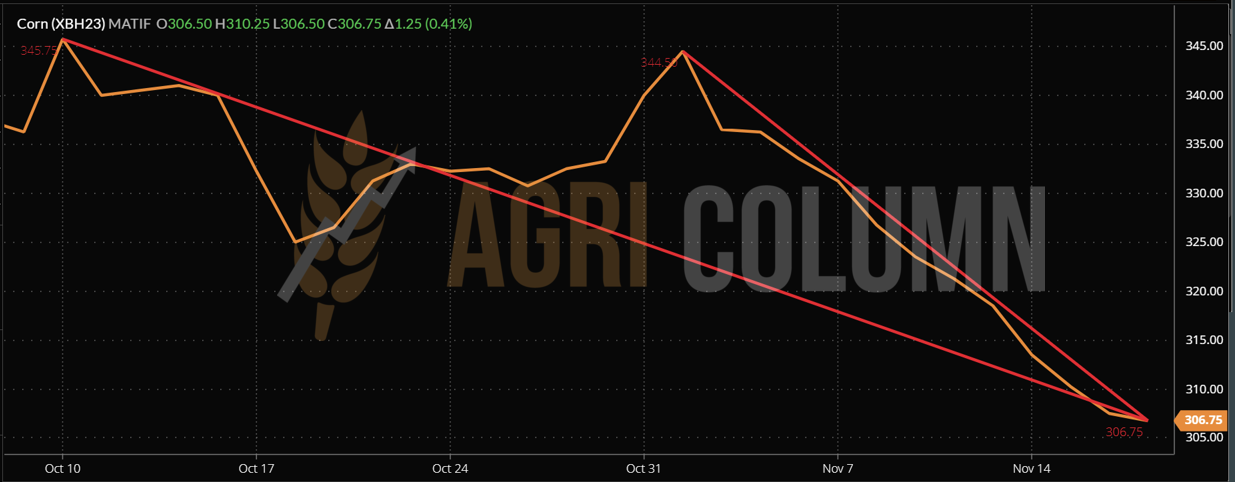

CAUZE ȘI EFECTE

Prelungirea Acordului de la Istanbul a generat același sentiment de ușurare convertit în bearish la nivelul fundamentelor pieței fizice. Chiar dacă Ucraina recoltează lent, mărfurile există și vor suplini cererea din Uniunea Europeană.

Utilizarea porumbului în etanol se va putea reduce. Cererea va scădea pe fondul reducerii consumului de petrol la nivel global. Ne apropiem de sfârșitul anului și traficul maritim începe să scadă. Acest lucru se observă și în cotațiile de transport.

În afară de acest lucru, populația globului lucrează remote și deci disponibilitatea pentru deplasare se reduce. Însă consumul pentru furajare cunoaște un imbold din partea asiatică, în special din partea Chinei, care dezvoltă proiecte ambițioase de creștere a suinelor pe verticală. Deci o constantă rămâne, și anume cererea pentru furajare și procesare în Asia și Uniunea Europeană.

EXPRESIA SPIKE-URILOR GENERATE DE HEADLINES ȘI RĂZBOIUL DIN UCRAINA:

STATUS LOCAL

Indicațiile rapiței se manifestă în aceeași matriță ca în ultima perioadă, adică FEB23 minus 20-25 EUR/tonă pentru marfa livrată în paritatea CPT Constanța și cu FEB23 minus 15-20 EUR/tonă pentru marfa livrată la unitățile de procesare.

CAUZE ȘI EFECTE

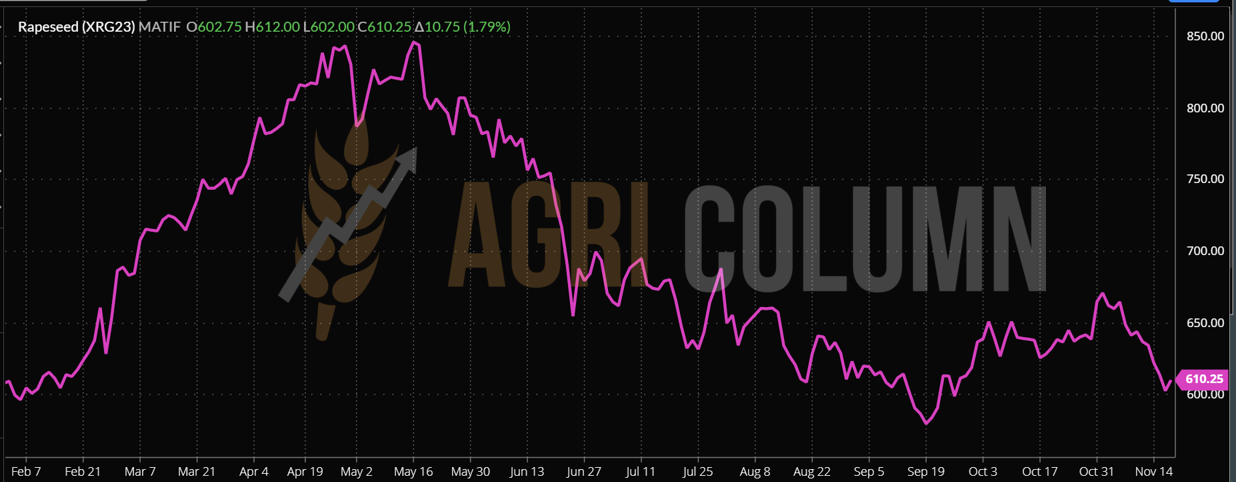

În perioada următoare, rapița va genera doar urcări și scăderi succesive generate de corelarea cu energia fosilă și de necesitatea de acoperire pe termen scurt. Însă, după cum am anticipat, cererea este acoperită, iar scăderea cotațiilor este o consecință directă a acestui lucru. Nimic nu va tulbura acest model până după sărbători. Și ne aflăm deja înspre sfârșitul lunii noiembrie 2022.

Cu părere de rău, trebuie să spunem că nu are sens să credem într-o explozie a prețului rapiței. Niciun factor nu lucrează pentru această opțiune în acest moment.

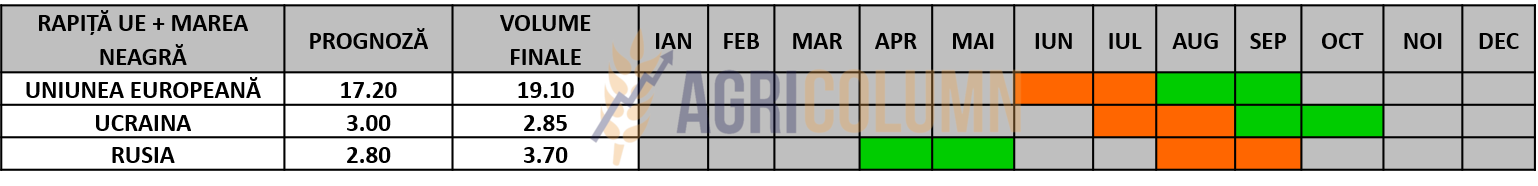

EURONEXT RAPIȚĂ – XRG23 FEB23 – 610,25 EUR

GRAFIC TREND RAPIȚĂ EURONEXT – XRG23 FEB23

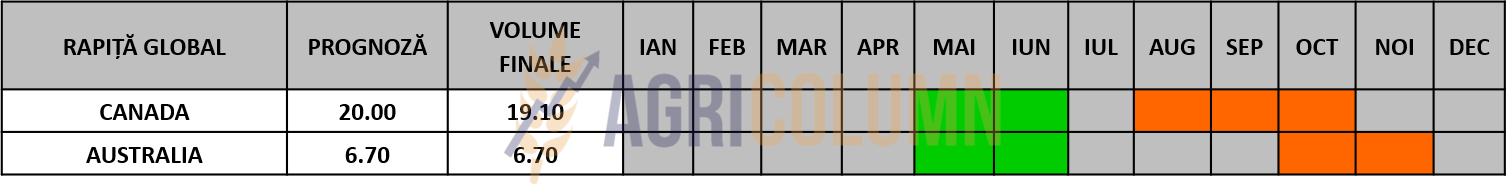

STATUS GLOBAL

CANADA. În afara sezonului.

AUSTRALIA va începe să livreze din recolta promisă de 6,7 mil. tone.

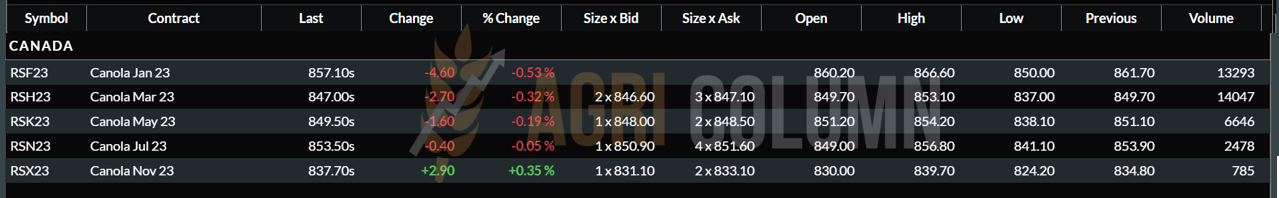

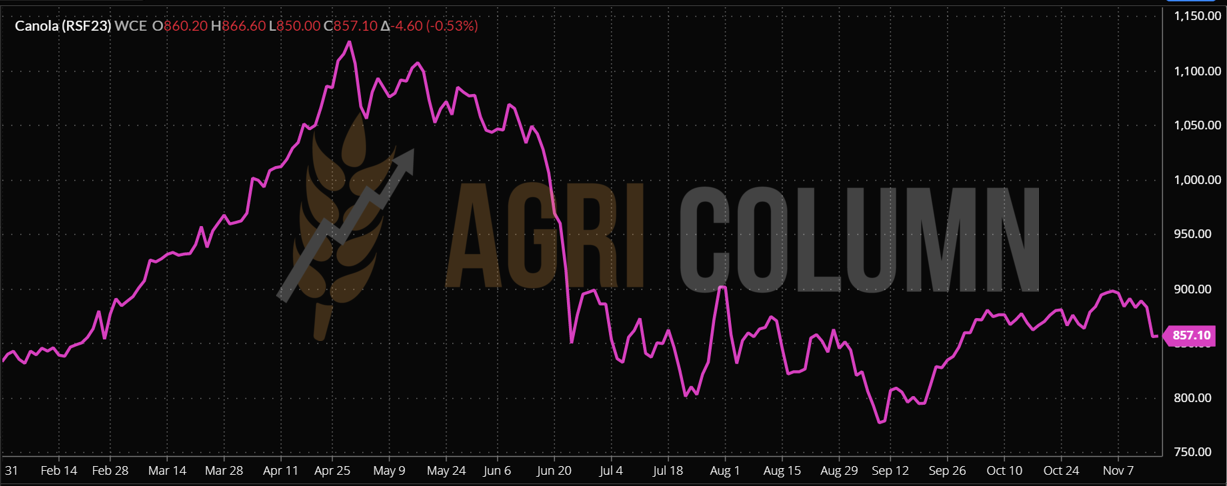

ICE CANOLA RSF23 JAN23 – 857 CAD

GRAFIC TREND ICE CANOLA – RSF23 JAN23

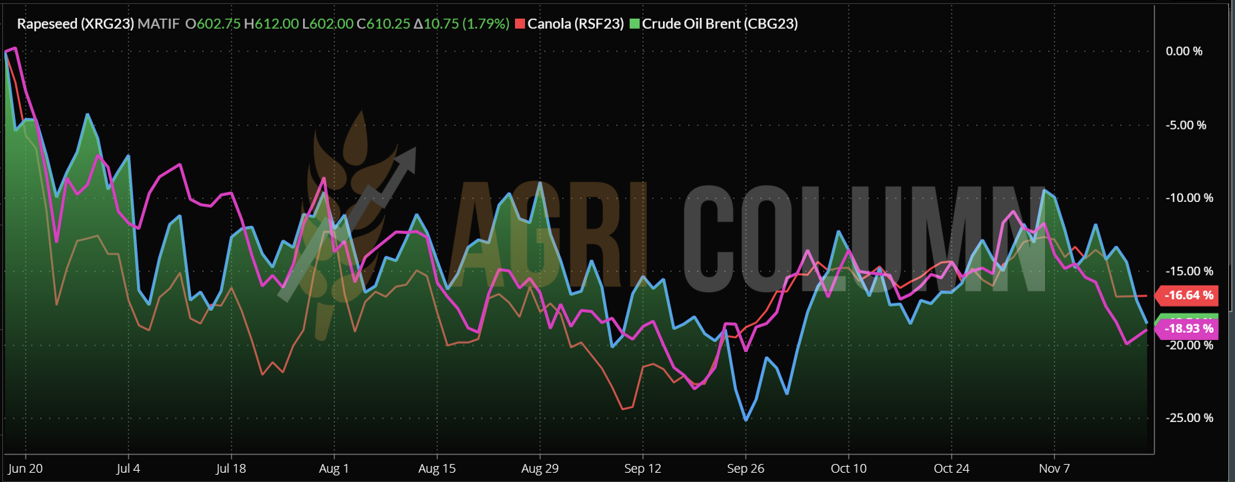

GRAFIC COMPARATIV. CORELAȚIE PETROL-RAPIȚĂ-CANOLA

MINUS 60 EURO XRG23. Acestea sunt pierderile încasate de rapiță pe fondul lichidității de marfă și a potențialului australian, asociat cu prelungirea Acordului de la Istanbul.

CAUZE ȘI EFECTE

Rapița nu generează potențial de creștere în perioada următoare. Este atinsă, la rândul ei, de efectul de detensionare din bazinul Mării Negre.

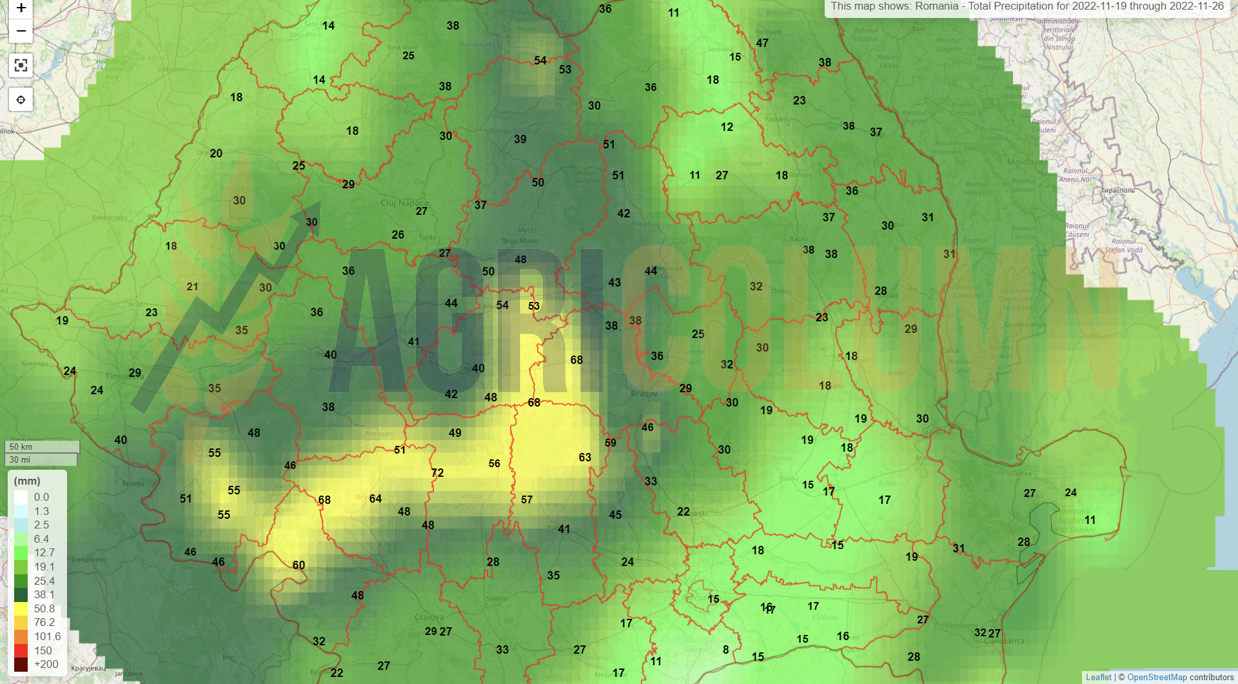

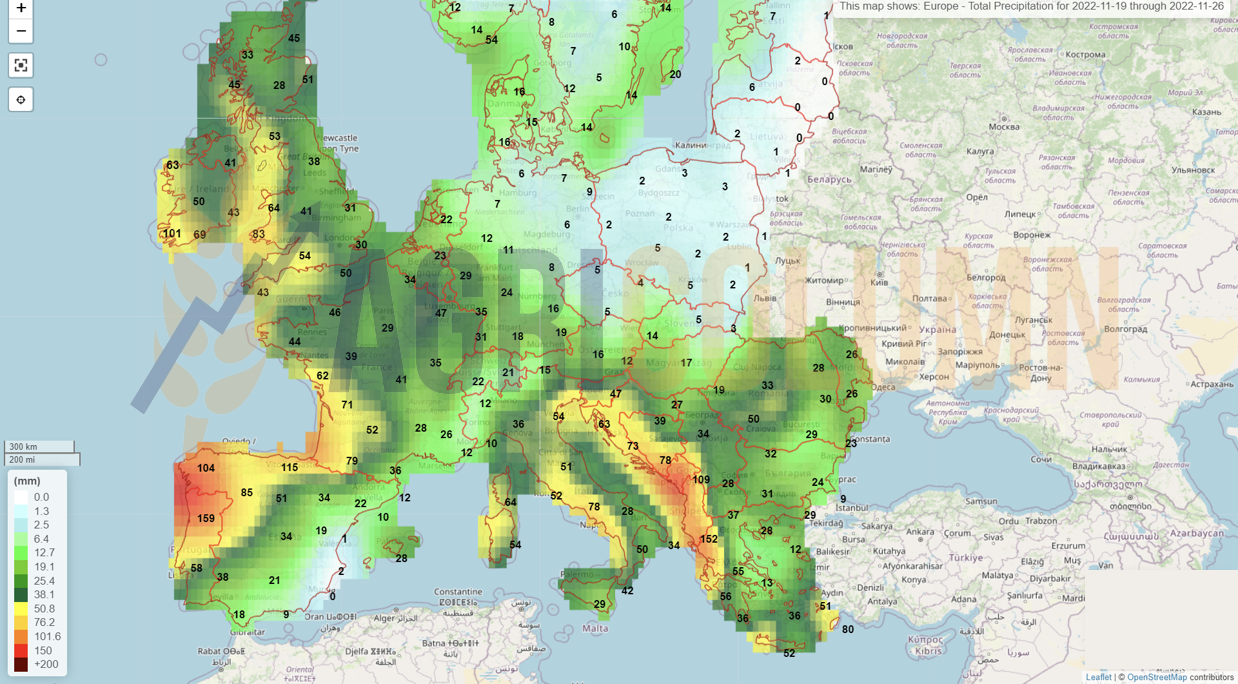

Lucrurile se relaxează și sub aspectul vremii. Precipitațiile există în UE, au sosit și în România, Ucraina este plouată, astfel că nu există niciun motiv implicit în acest moment de o potențială penurie a sezonului viitor. India subliniază și ea o creștere a suprafeței de însămânțat cu rapiță, semn că această cultură este extrem de apreciată.

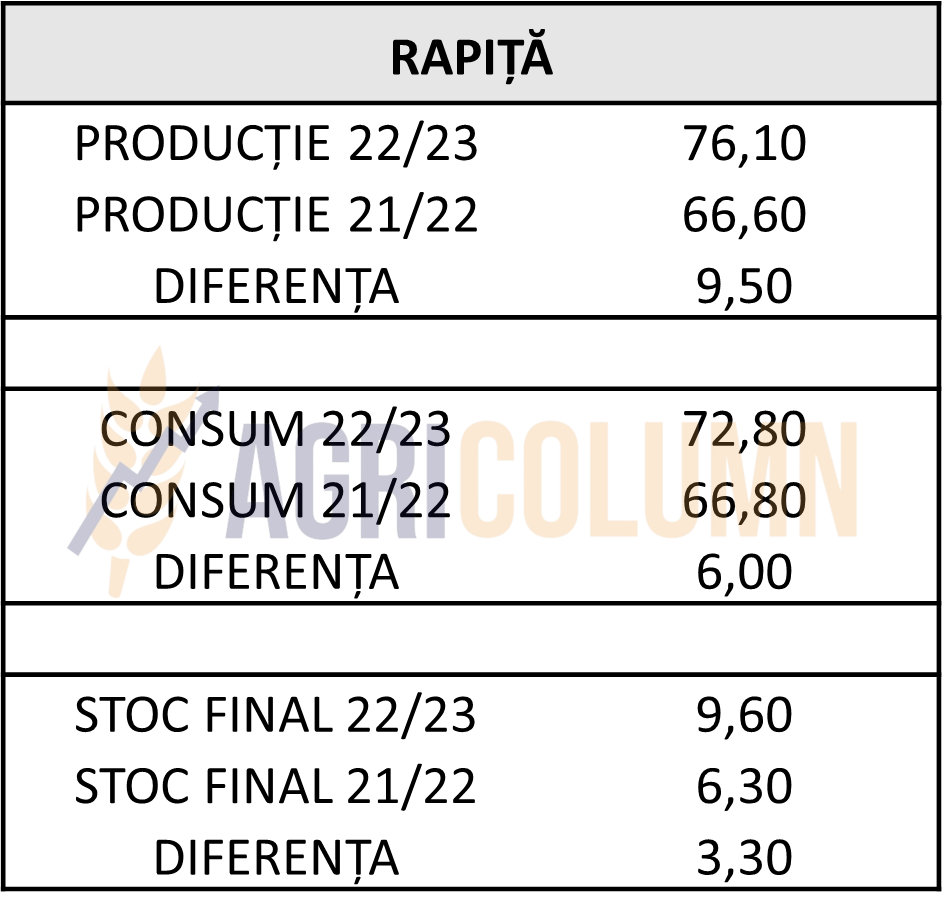

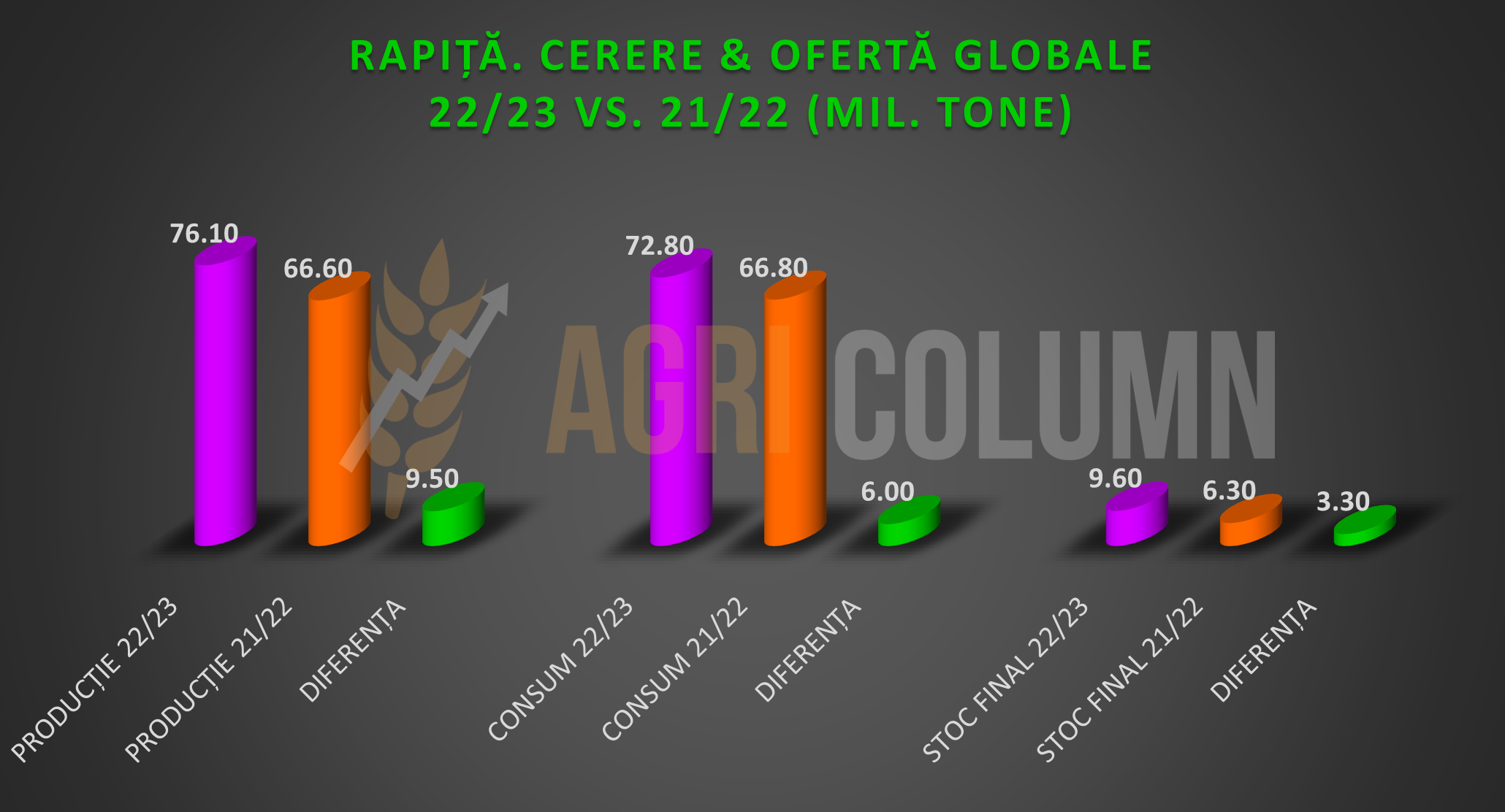

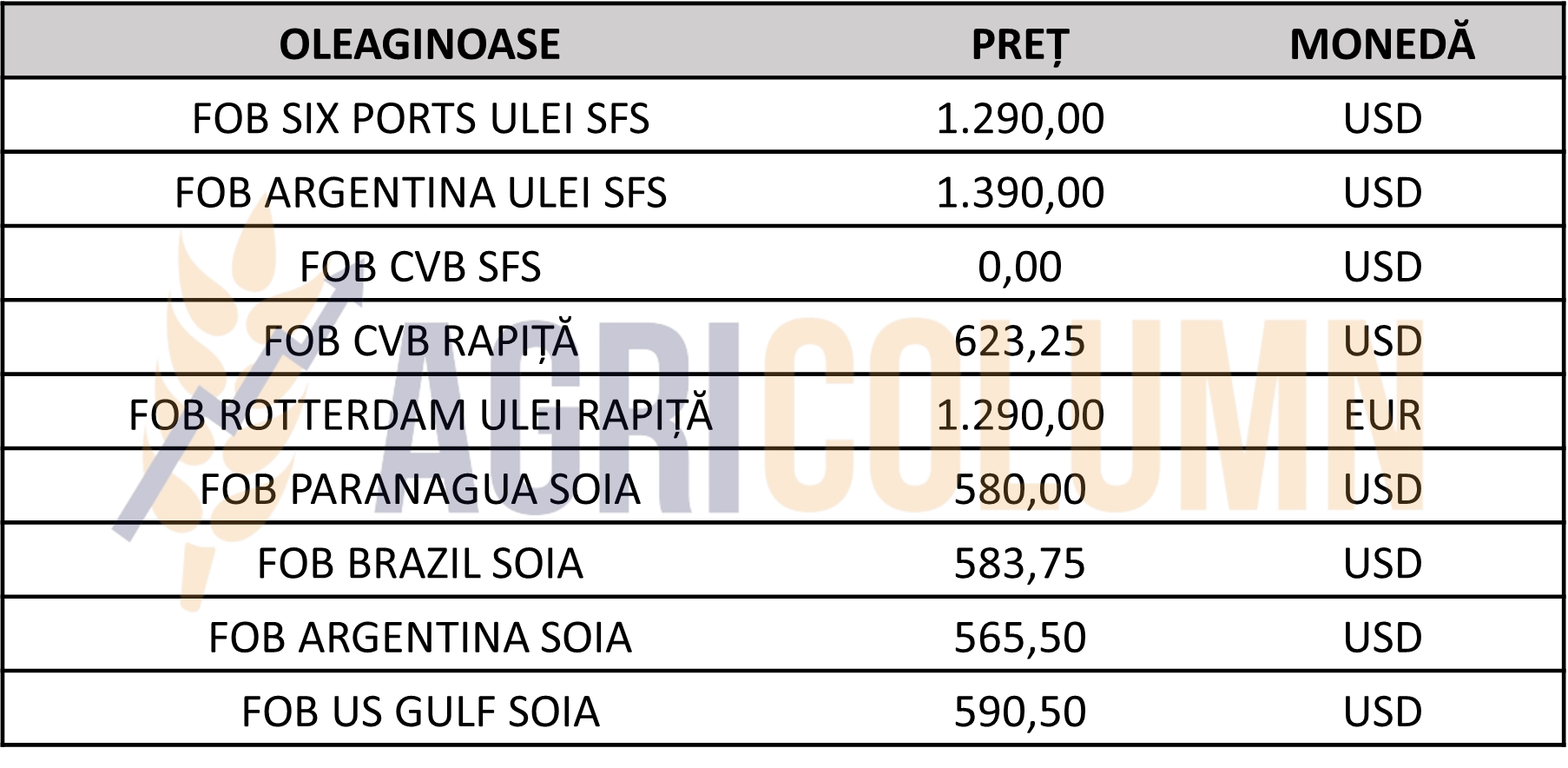

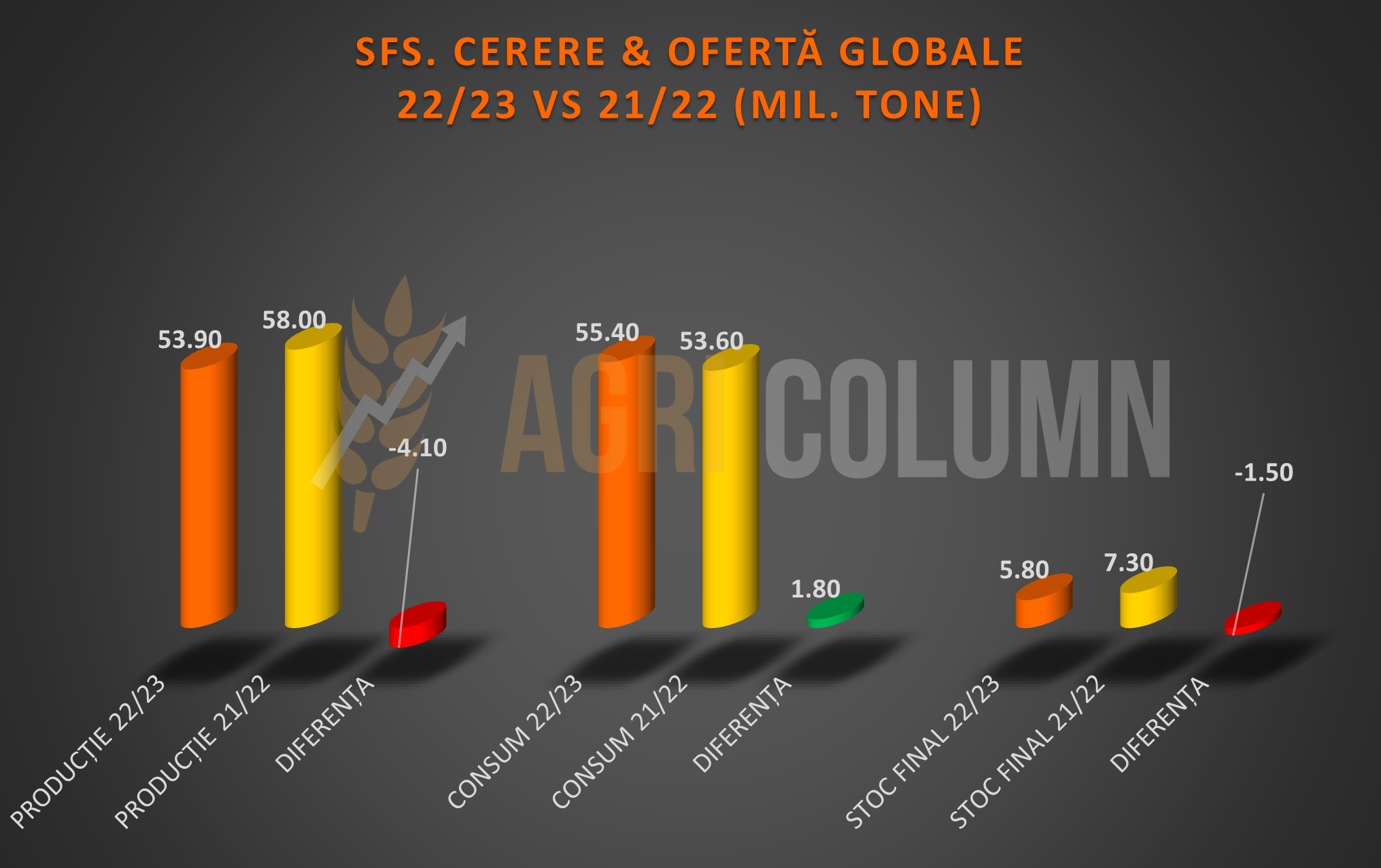

Ce trebuie să mai înțelegem la capitolul rapiță sunt fundamentele pieței fizice, care indică în mod foarte clar o producție mai mare față de sezonul trecut cu 9,5 mil. tone. Înregistrăm și un consum mai mare, într-adevăr, dar doar cu 6 mil. tone și, prin consecință, un nivel de stocuri finale mai mare cu 3,3 mil. tone. Avem inserat tabelul spre comparație, precum și subsecvent graficul aferent.

STATUS LOCAL

Indicațiile primare pentru semințele de floarea-soarelui sunt de 570 USD/tonă la nivelul portului Constanța și cu circa 5-10 USD/tonă mai coborât la nivelul unităților de procesare.

Unitățile de procesare din Bulgaria indică un nivel de 580 USD/tonă în paritatea DAP, iar marfa origine Ucraina o poziționează la 570 USD/tonă.

CAUZE ȘI EFECTE

RELAXAREA adusă de prelungirea acordului de la Istanbul este indusă și semințelor de floarea-soarelui. Faptul că Ucraina va putea să exporte în continuare ulei brut (CSFO) a condus la scăderea prețului cu 10 USD/tonă. Nu în ultimul rând, penalizarea survine și prin cursul de schimb USD/RON. Avântul dolarului american se cam oprește și în raport cu moneda națională, astfel că fermierii încasează mult mai puțin pe tona de marfă.

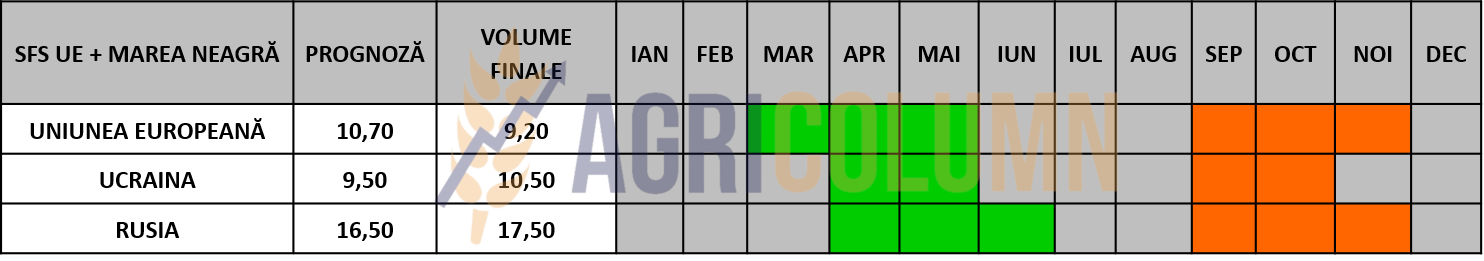

STATUS REGIONAL

UCRAINA va încheia recoltarea la nivelul de 10 mil. tone, nicidecum la valoarea de 10,5 mil. tone pe care o estimau acum ceva vreme.

RUSIA scade, exact cum am prevăzut, la nivelul de 16,35 mil. tone.

UNIUNEA EUROPEANĂ se găsește în același status ca săptămâna trecută.

STATUS GLOBAL

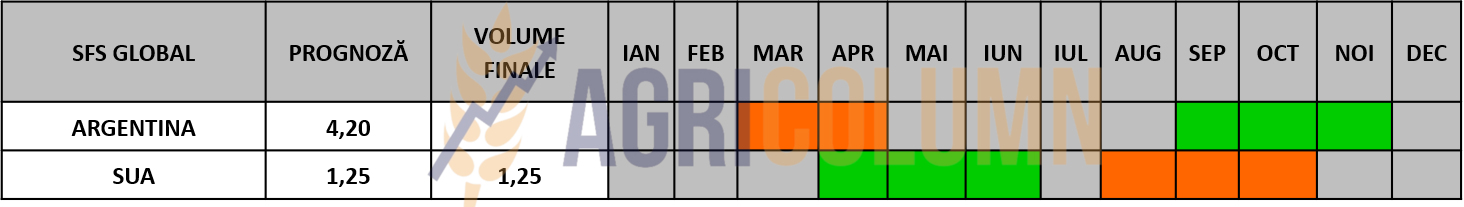

INDICAȚII PREȚ OLEAGINOASE ȘI ULEI DIVERSE ORIGINI

CAUZE ȘI EFECTE

Nivelul prețului scade, dată fiind prelungirea Acordului și a siguranței generate pe acest fond. Indicațiile SIX PORTS CSFO scad și ele subsecvent. Relaxarea este la locul său, însă nu pentru mult timp. Datele despre recolta sezonului 2022/23 vs sezonul precedent indică dezechilibre evidente.

Firește că nu vom mai vedea prețurile de 1.000 USD/tona de materie primă, căci ele au fost generate doar de sugrumarea uleiului ucrainean.

Acum însă, în afară de detaliile legate de sezonul 2022/23, mai avem și distrugerea infrastructurii energetice a Ucrainei în proporție de 40%, ceea ce va conduce la o capacitate redusă de procesare. Concomitent, fermierii ucraineni și ruși nu doresc să vândă ieftin marfa.

Peste cele de mai sus, legea care se află încă în dezbatere în Ucraina, ar putea cauza și ea turbulențe. Este vorba despre o lege care va statuta necesitatea depunerii unei garanții de 15% din contravaloarea mărfii în băncile ucrainene până la creditarea conturilor cu contravaloarea mărfurilor exportate, fapt care ar reduce fluxul de export pe toate mărfurile și ar lăsa acest lucru în seama celor care dispun de capital de lucru suficient astfel încât să își poată permite acest nivel de garanție.

Iată deci cum arată sezonul 2022/23 la nivel global față de cel precedent care, să nu uităm, a fost unul foarte ofertant din punct de vedere al volumelor. Spuneam de ceva vreme despre asocierea dintre 2020-2021 și 2022-2023 și iată că cifrele indică acest lucru. Avem o debalansare față de sezonul precedent, 2021-2022. Avem, prin urmare, un nivel de producție scăzut cu 4,1 mil. tone față de sezonul trecut, un consum în creștere cu 1,8 mil. tone și un nivel de stocuri finale negativ cu 1,5 mil. tone.

STATUS LOCAL

În România, indicațiile de preț pentru soia sunt la nivelul de 560 USD/tonă DAP unități de procesare pentru soia non-GMO. În perioada 1 iulie – 13 noiembrie 2022 au fost importate aproximativ 115.000 tone de soia.

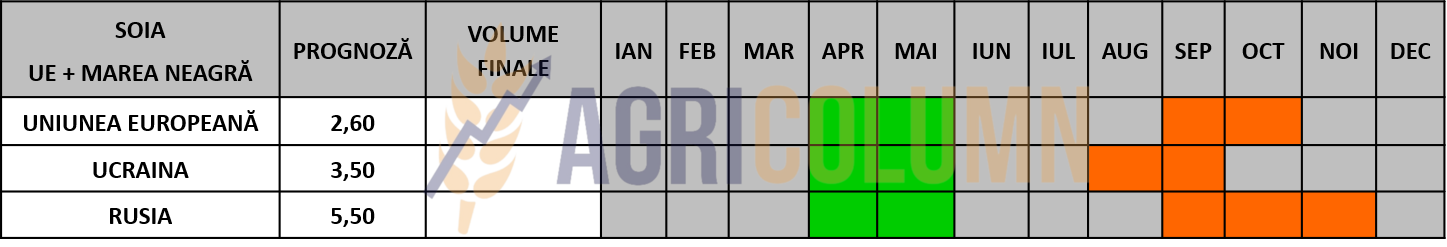

STATUS REGIONAL

Importurile săptămânale de soia de către țările UE au ajuns la 83.000 tone, din cauza reducerii livrărilor din SUA și Brazilia, principalii furnizori de soia ai UE, conform datelor Comisiei Europene. Importurile totale de soia din UE de la 1 iulie 2022 au crescut la aproape 4 milioane de tone, ceea ce este totuși cu 13% mai mic decât anul trecut. Principalii cumpărători de soia au fost Italia și Portugalia, cu cote de 26.000 tone și, respectiv, 20.000 tone.

STATUS GLOBAL

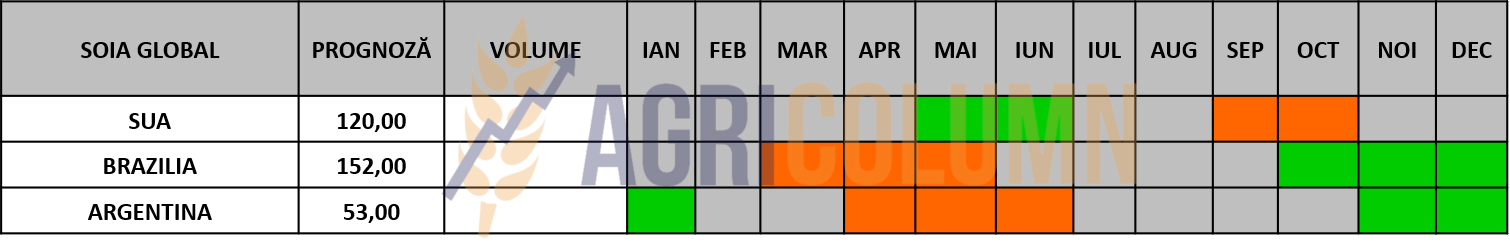

SUA. Recolta de soia din SUA a avansat, iar USDA a precizat că 96% din recolta de soia a fost recoltată, în creștere față de aceeași perioadă a anului precedent cand era 91%.

Vânzările nete la export de soia din SUA au crescut puternic în săptămâna până la 10 noiembrie și au ajuns peste așteptările pieței, la 3 milioane de tone. China a rămas principala destinație pentru vânzările de soia, primind 1,5 mil. tone, iar alte destinații relevante au fost Mexic (455.500 tone), destinații necunoscute (397.600 tone), Germania (138.900 tone) și Coreea de Sud (108.800 mt).

BRAZILIA. Semănatul soiei în Brazilia a avansat și a ajuns la 69%, Vremea însorită de săptămâna trecută a favorizat avansul plantării în zonele din sud, unde excesul de umiditate provocase întârzieri în semănat și în dezvoltarea plantelor. Pe de altă parte, în partea de centru-vest, lipsa de precipitații și căldura de săptămâna trecută au împiedicat finalizarea lucrărilor și germinarea ultimelor suprafețe însămânțate, lăsând producătorii nerăbdători să aștepte confirmarea volumelor prognozate.

Se așteaptă ca recolta de soia a Braziliei pentru 2022/23 să atingă un maxim istoric de 154,5 milioane de tone, cu aproximativ 21,3% peste cele 125,8 milioane de tone de anul trecut și cu 2% peste estimările anterioare din iulie, de 151,5 tone, conform Safras & Mercado.

Exporturile de soia din Brazilia ar urma să ajungă la 78 milioane de tone în 2022, cu 9,3% mai puțin decât cele de anul trecut, de 86,6 milioane de tone, potrivit informatiilor furnizate de asociația exportatorilor de cereale din țară.

ARGENTINA. Cu sprijinul ploilor benefice recente, plantările de soia argentiniană sunt în curs de desfășurare și au ajuns la 12 %, conform Bolsa De Cereales.

Vânzările de soia ale fermierilor argentinieni au ajuns la 72,2% din recolta 2021/22 a culturii, ușor în urma celor 74,2% vândute în același moment al anului trecut.

Complexul de soia din Argentina este paralizat, deoarece zvonurile puternice privind reintroducerea “dolar – soia” de către guvern îi determină pe jucătorii de pe piață să aștepte și să vadă ce se va întâmpla înainte de un posibil anunț.

Programul, care s-a încheiat la sfârșitul lunii septembrie, a dus la un volum excepțional de vânzări de soia, 13 milioane de tone de soia fiind înregistrate. Cu toate acestea, acest lucru a dus, de asemenea, la o scădere a activității după încheierea programului, deoarece o mare parte din vânzări erau planificate inițial să aibă loc în lunile octombrie și noiembrie. Au mai rămas de vândut aproximativ 16 milioane de tone de soia din recolta 2021/22 incluzând contractele în așteptare pentru stabilirea prețului (cantitatea angajată, dar fără un preț stabilit).

CHINA. China, cel mai mare producător și consumator de șrot de soia din lume, ia în considerare posibilitatea de a permite importuri pe scară largă de șrot de soia brazilian, pe fondul unei insuficiențe interne continue, dar mulți participanți pe piață se îndoiesc că procesatorii vor importa chiar dacă se aprobă.

Volumele procesate de soia din China au revenit ușor față de săptămâna precedentă, cu 10.000 de tone, ajungând la 1,53 milioane de tone, o creștere de 0,66%, conform datelor Centrului Național de Informații despre Cereale și Ulei (CNGOIC).

Stocurile de soia au scăzut cu 5,71% față de săptămâna trecută, ajungând la 2,97 milioane de tone la 15 noiembrie, deoarece volumul de procesare a depășit nivelul livrarilor de soia, reducând astfel oferta. Volumele de soia ajunse în China au fost mai mici decât se așteptau, dar, în urma creșterii nivelului apei de-a lungul râului Mississippi în ultima perioadă, se așteaptă ca sosirile să se accelereze. Cu toate acestea, din cauza creșterii producției la fabricile de procesare, va fi nevoie de ceva timp pentru ca stocurile de soia să se acumuleze.

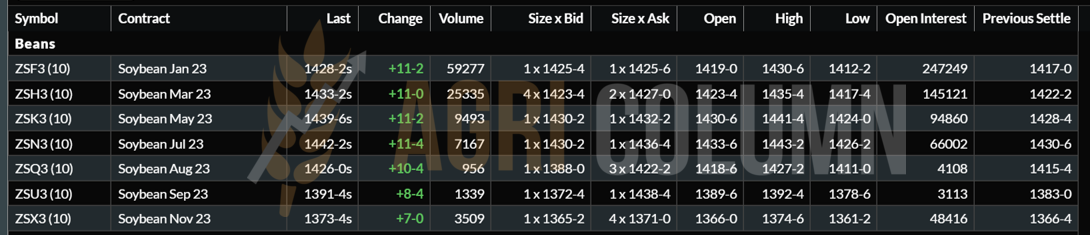

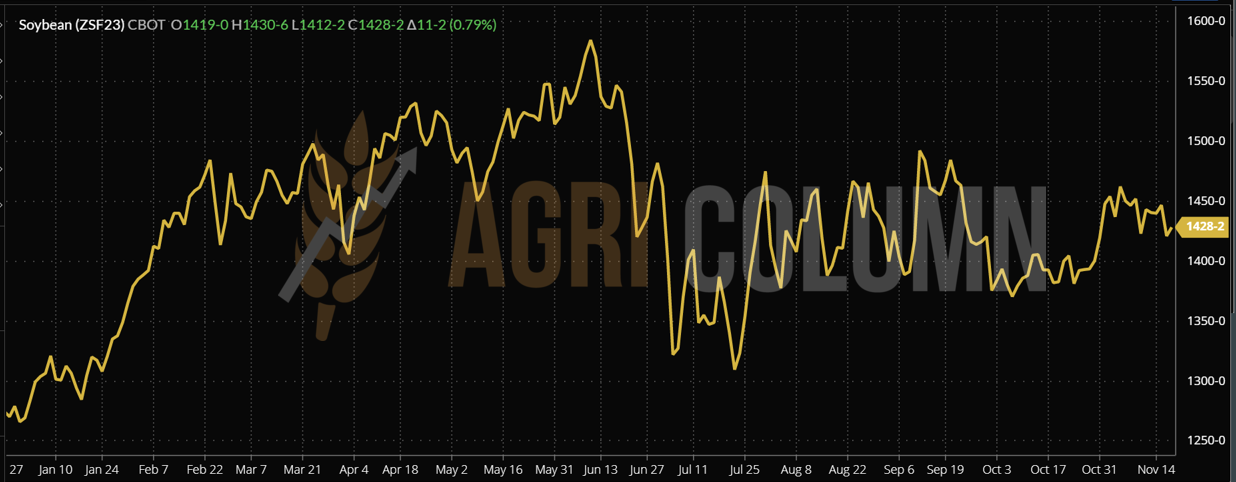

CBOT SOIA ZSF23 JAN23 – 1.428 c/bu

GRAFIC TREND SOIA CBOT – ZSF23 JAN23