Raportul de piață din această săptămână conține informații despre:

STATUS LOCAL

Indicațiile de preț aferente portului Constanța se situează în jurul valorii de 350 EUR/tonă pentru grâul de panificație. Grâul de furaj este în continuare departajat în sens negativ cu 25 EUR/tonă.

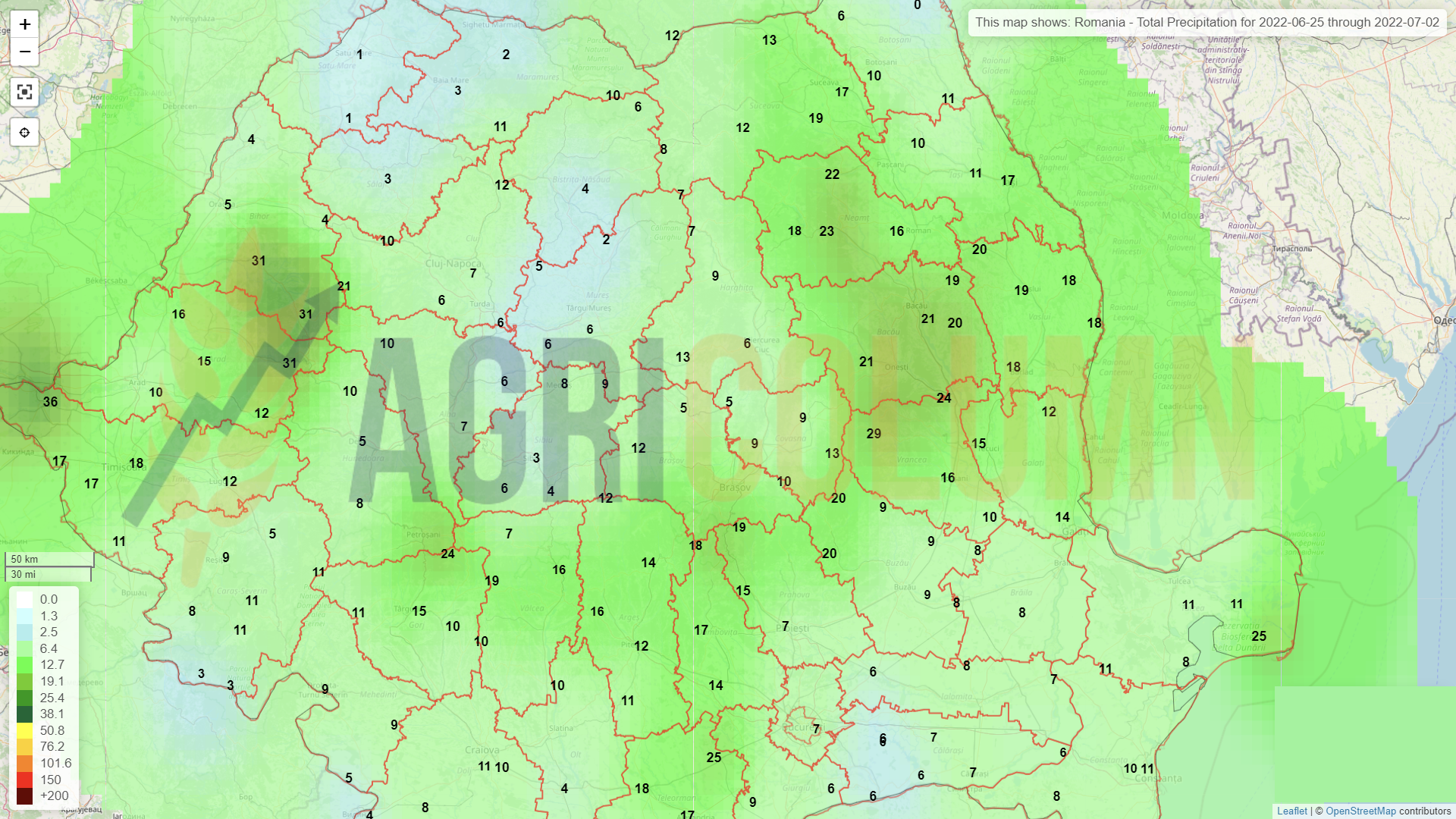

Recoltarea a început în România și primele loturi indică două lucruri distincte. Pe de o parte, există probleme în anumite zone ale țării legate de masa hectolitrică, însă acordate cu un nivel de proteină foarte bun. Pe de altă parte, avem un element care reduce nivelul volumului recoltat. Într-adevăr, în zonele cu secetă pedologică extremă o normă de 3-3,5 tone/ hectar este reală. Și acest lucru penalizează volumul de recoltă în zonele afectate de multa vreme: Vrancea, Vaslui, Bacău, Galați, precum și o parte a Câmpiei de Sud (Bărăgan) și zona Dobrogei.

În celelalte zone ale României însă, grâul arată bine în prognoze și va balansa parțial pierderile din zonele indicate. La nivelul sud-vest, care include zonele Teleorman, Olt, precum și zona Timiș-Arad, grâul se prezintă robust în ceea ce privește volumul. De altfel, și în Nord-Vest există aceleași premise. Centrul țării indică același status de robustețe.

CAUZE ȘI EFECTE

Ceea ce trebuia să se întâmple s-a întâmplat, și anume, presiunea de recoltă generată de sosirea momentului de recoltare. În afară de faptul că trade-ul de marfă din bazinul Mării Negre este scăzut din cauza războiului și a cererii care întârzie să apară, logistica este cea care slăbește foarte mult prețul.

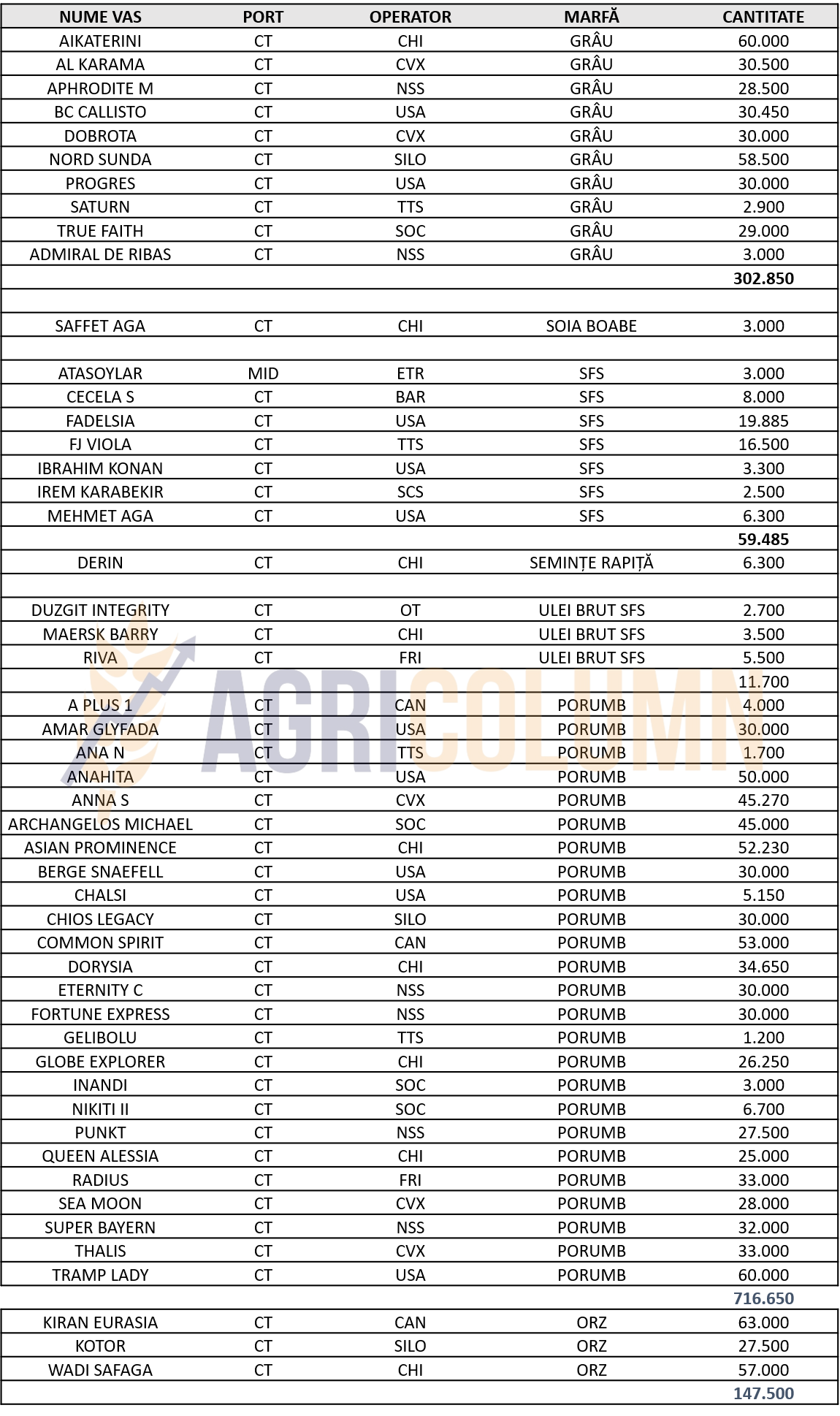

Vom vedea o presiune crescută pe prețul grâului, portul Constanța fiind deja blocat de mărfurile ucrainene. Și revenim pe acest subiect, întrucât este unul extrem de important. Mijloacele logistice locale sunt angrenate în fluxul ucrainean de marfă. Vagoane, barje, autocamioane sunt angajate în transportul mărfurilor.

Trebuie să facem o diferență foarte clară în acest context. Nu fermierii ucraineni sunt angajați în acest proces logistic, ci firmele care efectuează comerț. Ei vând cu discount mare pentru a putea extrage profitul din marfă și a putea continua ciclul de producție.

Este deci o diferență foarte mare de nuanță pe care dorim să o subliniem clar și ferm. Fermierii ucraineni fac ceea ce ar face orice fermier din această lume, produc și vând. Lanțul logistic este însă în execuția comercianților, deci fermierii nu pot controla acest proces. Sunt două lucruri total separate.

Opinia noastră despre ce va urma este că adevăratul coșmar logistic încă nu a început. Luna iulie a anului 2022 va fi cea mai grea. Ucraina va începe recoltatul și Rusia deopotrivă. Atunci se va atinge punctul culminant al presiunii și al coșmarului logistic, care se va reversa pe fermierii și mărfurile românești.

În plus, fluxurile de marfă nevândute din cauza restricției la export a Serbiei, peste 2 mil tone de grâu și porumb, își vor căuta drumul spre Constanța pe Dunăre.

În toate condițiile date mai sus, noi am susținut și schematizat măsuri de segregare a fluxurilor de marfă. astfel încât fiecare dintre ele să aibă traseul și prioritizarea sa. Însă în tot acest context, a sosit vestea despre demisia Ministrului Agriculturii. Nu comentăm motivele, nu ne poziționăm, însă acest lucru impactează negativ agribusiness-ul românesc.

O veste extraordinar de proastă, care a picat exact când nu trebuie, exact în momentul când aveam nevoie de o mână forte, care trebuia să gestioneze toate aspectele de mai sus, precum și să ofere susținere fermierilor din România. Și asta se întâmplă acum, la recoltare, în apropierea lunii iulie, când deja portul Constanța este blocat.

STATUS REGIONAL

BULGARIA: Ne așteptăm ca recolta de grâu să fie apropiată de cea de anul trecut. Dacă va fi de 6,5 milioane de tone sau de 6,7 milioane de tone va depinde de starea însămânțărilor din diferite părți ale țării”, a declarat Petar Kirovski, care se ocupă de însămânțările culturilor de cereale în cadrul ministerului, într-un interviu telefonic pentru Reuters.

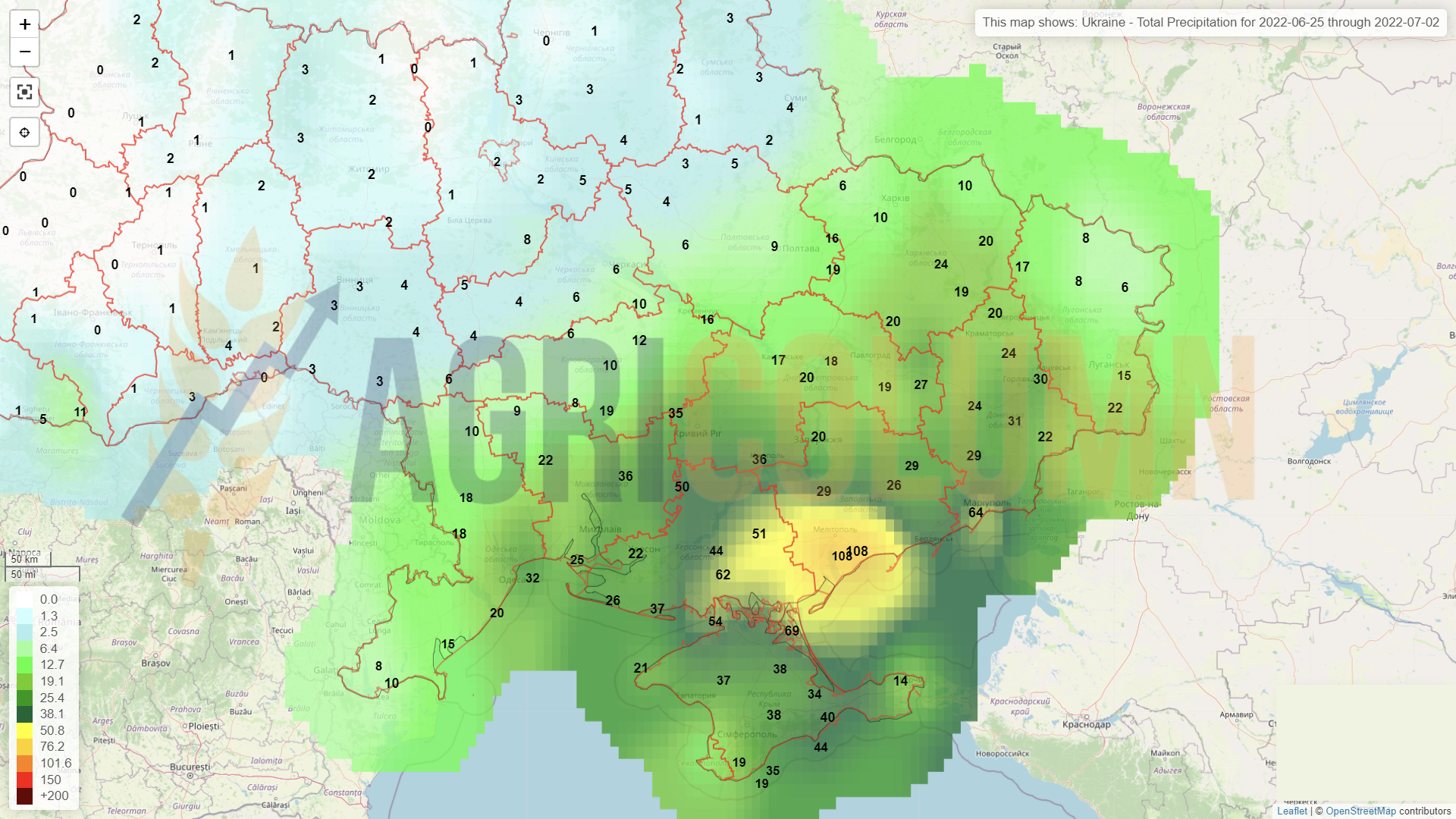

UCRAINA indică o prognoză de export în creștere a grâului cu minim 2,2 mil. tone, ceea ce o conduce la 12,5 mil. tone.

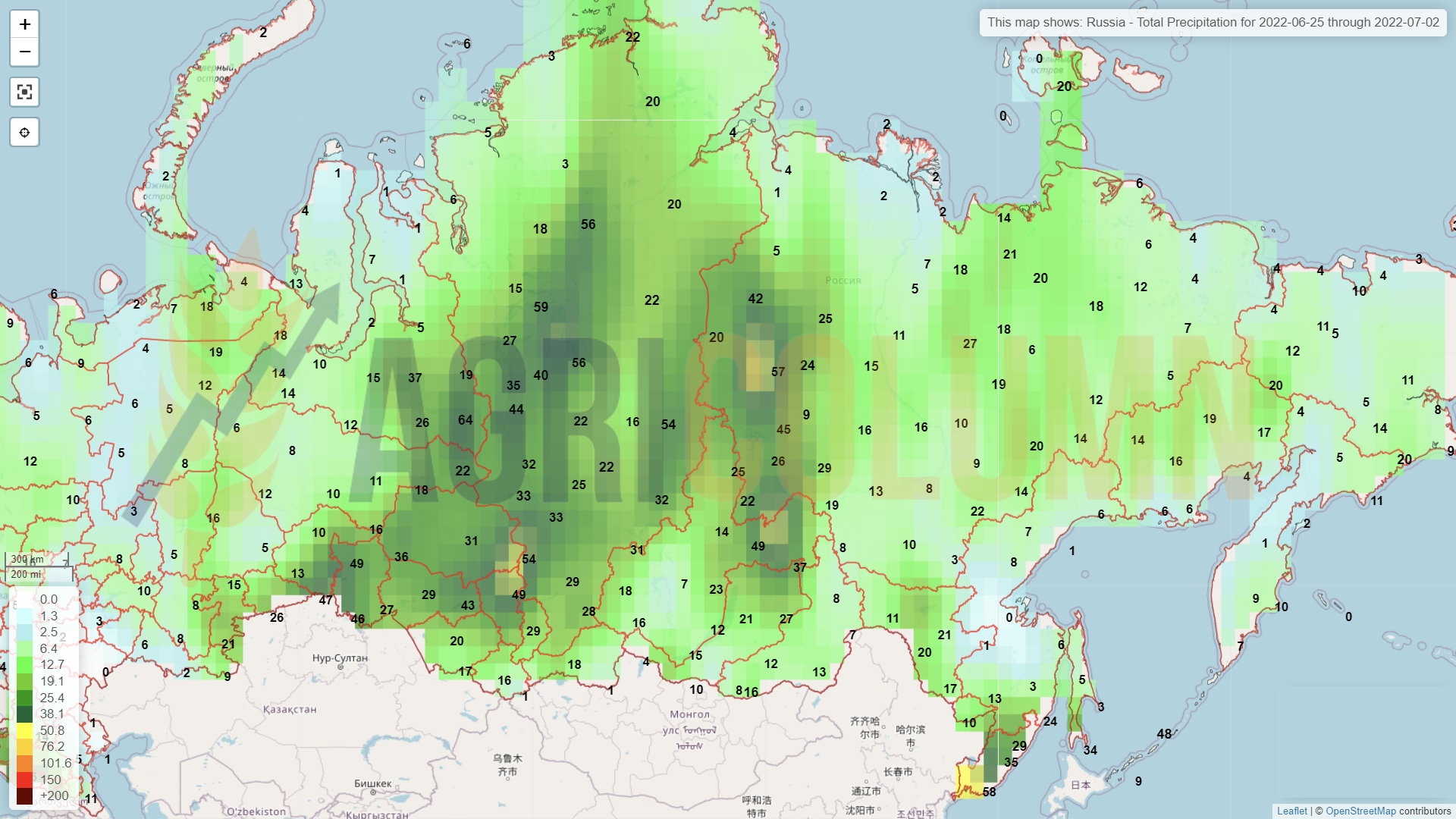

RUSIA indică o creștere a volumului de export al grâului de la 42 mil. tone până la un nivel de 50 mil. tone. Să nu ignorăm faptul că ei au rest neexportat din sezonul trecut de minim 4 mil. tone, care trebuie adăugat nivelului din acest an. Și, firește, sursa celor 8-10 mil. tone care se vor expedia suplimentar este Ucraina, lucru pe care cu toții îl cunoaștem. Concomitent, se anunță o modificare a sistemului de taxare. În momentele redactării acestui raport, Rusia a început recoltarea în Sud și toate indicațiile conduc deja către un nivel foarte bun de producție la hectar.

Rusia mută din nou înaintea SUA și UE. Dubai devine noua Elveție pentru comercianții de mărfuri rusești. Firmele rusești părăsesc Geneva pentru capitala de afaceri a Emiratelor Arabe Unite.

Multitudinea de zone de liber schimb din Dubai, proximitatea față de producătorii de energie din Orientul Mijlociu și fiscalitatea redusă s-au dovedit deja atrăgătoare, chiar dacă orașul mai are de recuperat teren în fața unor centre globale precum Singapore, Londra, Geneva și Stamford. Anul trecut, Dubai Multi Commodities Center a găzduit, împreună cu Camera de Comerț din Moscova, un eveniment menit să atragă întreprinderile rusești să înființeze companii în acest oraș.

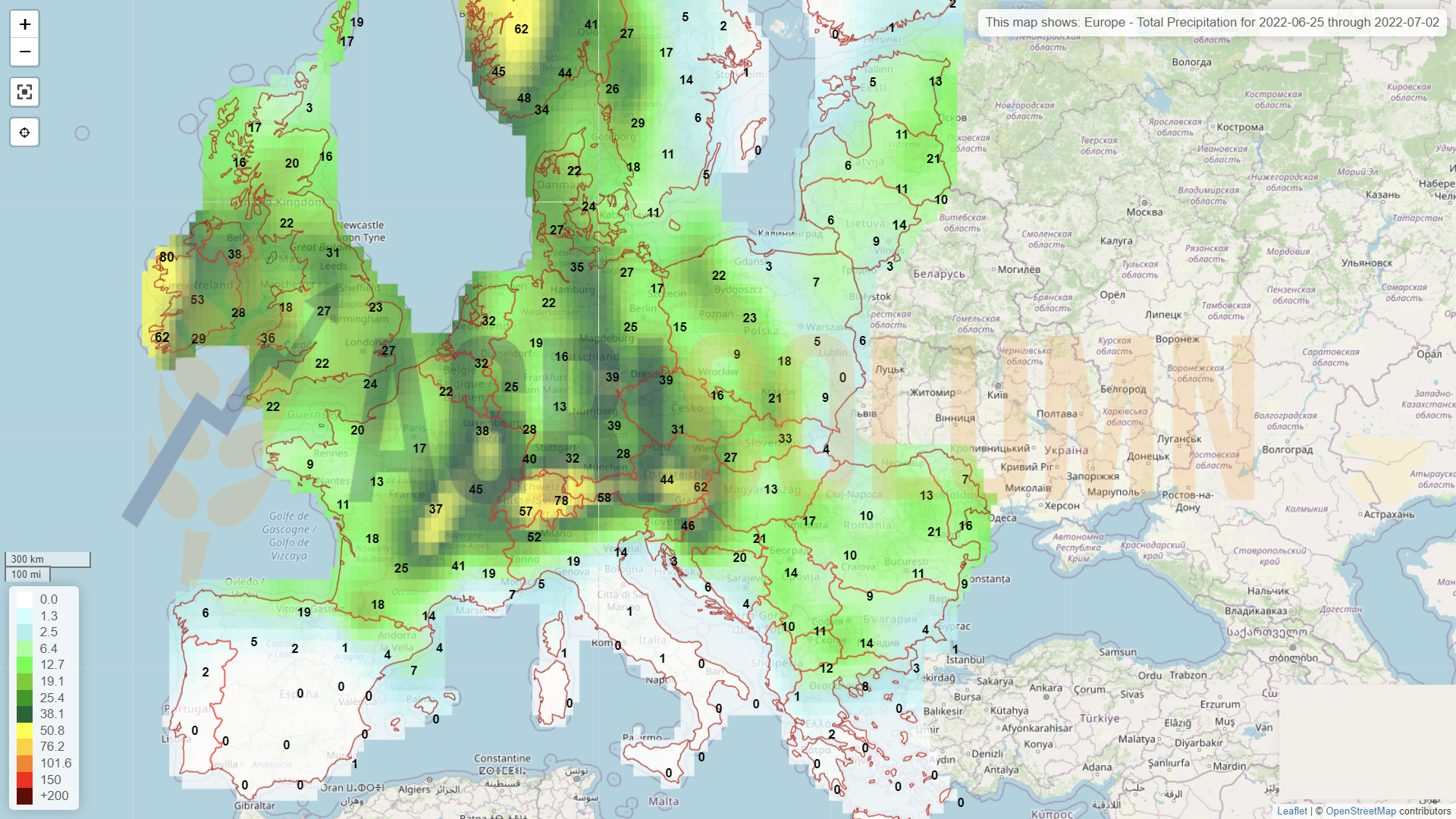

UNIUNEA EUROPEANĂ a început recoltarea, cu toate problemele create de seceta prelungită. Premisele de recoltare în Spania și Franța sunt mai reduse față de prognoze, însă cuvântul definitoriu este deocamdată, ușor mai reduse, ținând cont că Franța a recoltat doar 3-4%. În cursul weekend-ului însă, recoltarea a fost oprită în Franța, pe fondul ploilor și al furtunilor.

EURONEXT MLU22 SEP22 la închiderea din 24 iunei 2022 – 357,25 EUR (-1.75 EUR)

GRÂU – GRAFIC TREND EURONEXT – MLU22 SEP22

STATUS GLOBAL

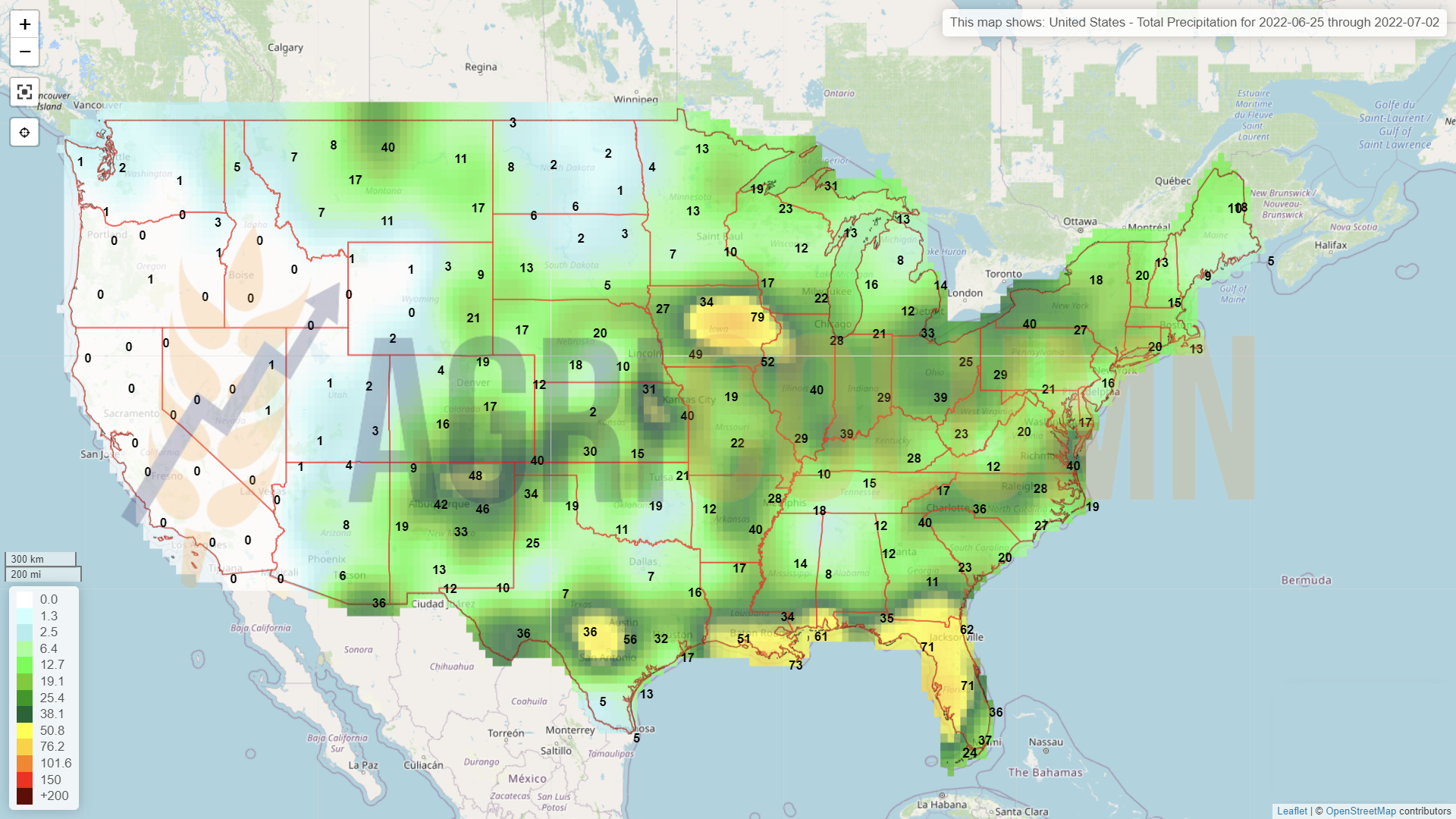

SUA a recoltat circa 26-27% din grâul de iarnă, iar procentajul de bun spre foarte bun a înaintat 1%, de la 30 la 31%.

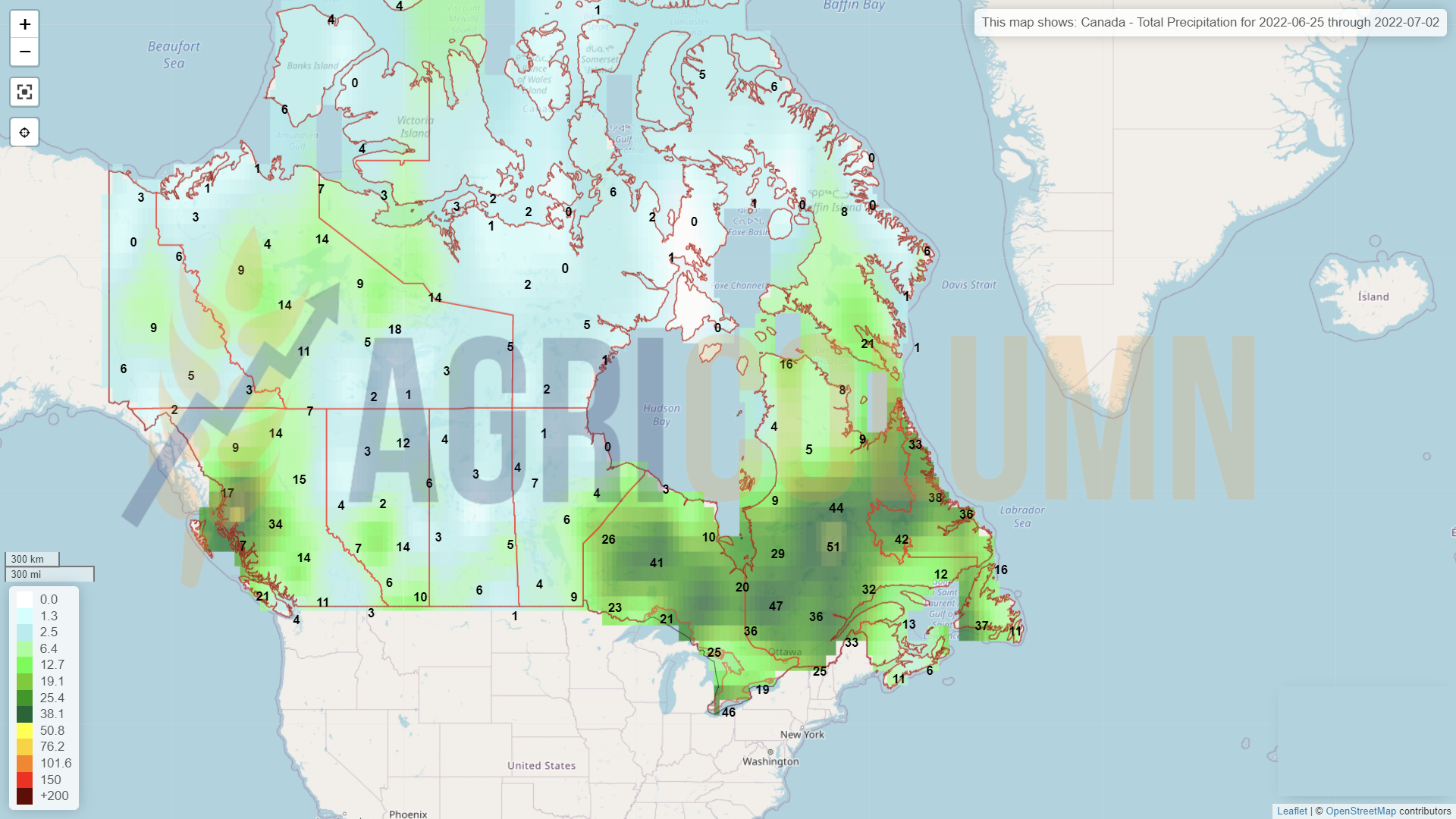

CANADA se află în același status de prognoză foarte bună de recoltă. Circa 32 mil. tone sunt așteptate.

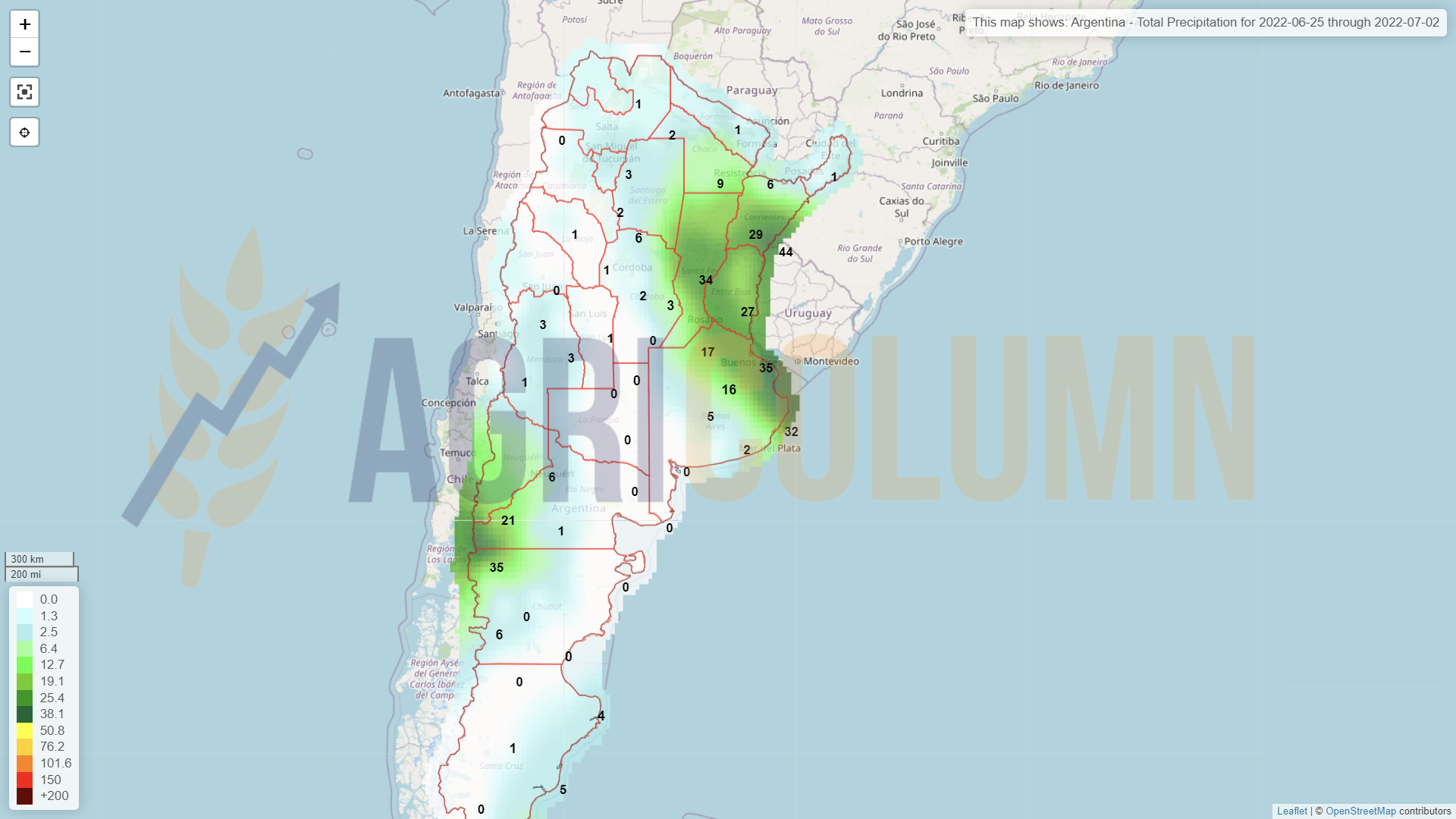

ARGENTINA rămâne neschimbată. Seceta creează dificultăți serioase fermierilor în procesul de însămânțare și prognoza rămâne la 18,5 mil. tone, cu un nivel de export în scădere pentru sezonul în care suntem, de doar 10 mil. tone în loc de 15 mil. tone, însă protecționismul își va face loc, cu siguranță.

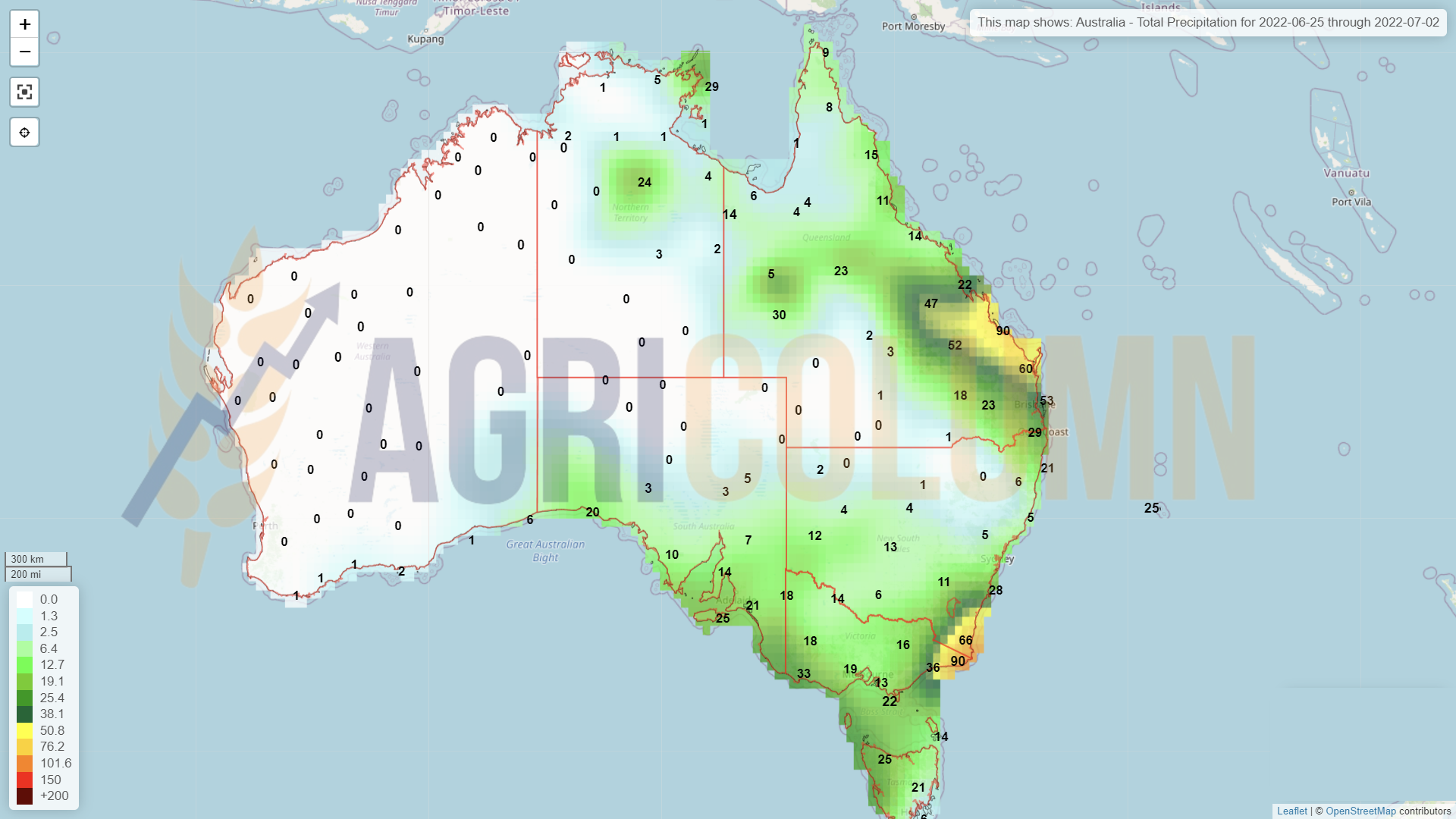

AUSTRALIA este neschimbată și ea, cu un nivel de 32 mil. tone producție, față de 30, estimare inițială.

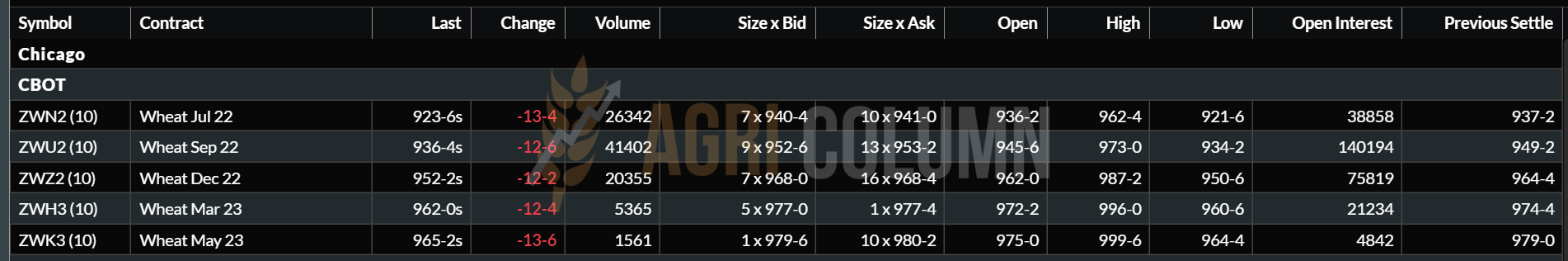

CBOT ZWU22 SEP22 – 934 c/bu (-12 c/bu = -4,4 USD)

GRAFIC TREND GRÂU CBOT – ZWU22 SEP22

LICITATII ȘI PREȚURI

ODC TUNISIA a achiziționat 100.000 tone de grâu.

- 3 x 25.000 tone de la Casillo la 439,68 USD/tonă

- 000 tone de la Finagrit la 438,5 USD/tonă

- Originea: Marea Neagră sau Franța

- Prețul a fost mai mic cu 13,78 USD/tonă față de licitația precedentă.

TCP PAKISTAN a lansat o licitație pentru cumpărarea a 500.000 tone de grâu de panificație, expediere între august și septembrie 2022. Data limită pentru depunerea ofertelor este 1 iulie 2022.

EGIPT. Ministrul egiptean al aprovizionării a declarat pe 21 iunie că Egiptul trebuie să importe 5 mil. tone de grâu pentru anul fiscal 2022-2023, conform Reuters. În paralel, au achiziționat până acum 4 mil. tone din piața locală. În mod normal, GASC e responsabil de achiziția a 5,5-5,7 mil. tone pe an. Încă 6 mil. tone vin din importuri private.

SAGO din ARABIA SAUDITĂ asigură 540.000 tone de grâu de la SALIC. SAGO a selectat SALIC pentru a furniza 300.000 de tone de grâu, volumul fiind împărțit în 5 transporturi care vor sosi în porturile saudite în perioada noiembrie 2022-ianuarie 2023. Aceasta este a doua parte a unei achiziții de grâu de la SALIC, potrivit anunțului. Prima parte a licitației a fost anunțată la începutul lunii, unde au fost rezervate 240.000 tone de grâu, tot de la SALIC, pentru transportul din august-octombrie. A fost anunțată, de asemenea, o a treia parte finală a licitației, care ar urma să fie încheiată până la sfârșitul lunii iulie. Volumul total pe care SAGO se așteaptă să îl cumpere de la SALIC este de aproximativ 700.000 de tone. Aceasta vine în contextul în care Arabia Saudită a cultivat investițiile străine în sectorul agricol și în timp ce importatorul de stat SAGO continuă să obțină volume de grâu de la companii străine.

BANGLADESH încearcă să-și asigure aprovizionarea cu grâu din Rusia în cadrul unui acord de la guvern la guvern, după ce India, cel mai mare furnizor al său, a interzis luna trecută exporturile de cereale pentru a limita prețurile locale, au declarat miercuri pentru Reuters oficiali guvernamentali și din domeniul comerțului.

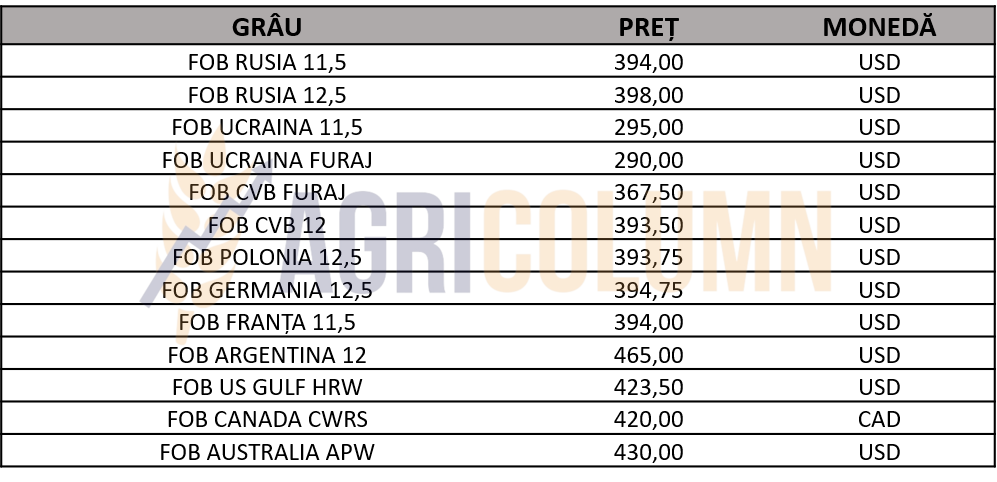

INDICAȚII PREȚ DIVERSE ORIGINI

CAUZE ȘI EFECTE

Tot ceea ce am văzut zilele trecute, un tăvălug efectiv, nu a fost altceva decât efectul conjugat al câtorva factori pe care-i enumerăm pe rând:

- FED a generat o creștere a dobânzii cu 0,75% și, după trei zile, toată lumea răsufla ușurată. Nimic nu a anticipat furtuna care a urmat, cu scăderi timp de 4 zile consecutive. Fondurile au ieșit masiv din poziții, lichidând, pentru că Jerome Powell a spus clar și răspicat că dorește o aterizare lină (soft landing) și nu va obliga fondurile să lichideze instantaneu, ci doar la expirare, ceea ce se și întâmplă. Luna iulie 2022 este reper pentru CBOT.

- Prognoza de recoltă rusească, care, chiar dacă nu este cauționată de USDA, intră pe masa comercianților.

- Zvonul că Rusia va modifica taxa flotantă, astăzi în valoare de 146,1 USD/tonă. Scăderea nivelului taxei ar da un imbold vânzărilor, prin prisma faptului că diferență se va întoarce către fermieri și, astfel, ei vor vinde către piața de export. Mai mult, înțelegem că ar dori modificarea din USD în ruble, iar primele semne de barter, legume contra grâu, vin din zona Pakistan. Sunt clișee cu care ne-am obișnuit. Să fim realiști, câte legume și cât grâu?!

- Presiunea de recoltă, căci Uniunea Europeană a intrat la recoltare, iar Rusia de asemenea.

- Logistica, care generează blocaje, din cauza cererii de unități de transport, barje, vagoane și autocamioane.

Lucrurile însă se temperează și grâul se poziționează la nivelul de 355-358 EUR indicație Euronext. Aici va avea un traseu liniar, care vă fi deranjat doar de anumite intermitențe generate politic, căci recoltele se cam știu, iar destinațiile sunt în poziția de hand-to-mouth, adică cumpără puțin câte puțin, spre a aștepta anumite discounturi.

În momentul de față, balanța globală a grâului este negativă, dar nu cu mult. Faptul că Rusia și Ucraina previzionează recolte mai mari influențează prețul în presiunea de recoltă.

Vor fi faze de platou, cu stagnări pe paliere și apoi spike-uri de sus-jos, generate necondiționat de motivația fondurilor de a construi o marjă (în măsura în care dobânzile permit acest lucru), generate de condiția supremă a vremii și, firește, de factorul politic, care a devenit actor principal într-o lume tulbure și în mișcare.

STATUS LOCAL

Recoltarea a început și este în regimul normal pentru această perioadă. Zonele cu producții mici alternează cu cele care generează producții de peste 7 tone la hectar. Însă, în mod evident, România nu se compară cu 2020 din punct de vedere al producțiilor, iar orzul nu face excepție.

Portul Constanța s-a acordat cu efectele scăderii de preț și vedem nivelul orzului la 300 EUR/tonă în paritatea CPT.

CAUZE ȘI EFECTE

Scăderea generată de presiunea de recolta și efectul frontal al FED s-a reversat și pe orz.

Acordarea s-a efectuat încă dinainte de scăderea prețului, prin licitațiile încheiate:

- MIT IORDANIA a achiziționat 60.000 tone de la Ameropa, la prețul de 407 USD/tonă CIF Aqaba, cu livrare în luna octombrie 2022. Alte 60.000 tone au fost vândute de în aceleași condiții, dar cu livrare în a doua jumătate a lui noiembrie de o companie australiană, ceea ce ne indică extrem de multe, printre care faptul că Australia devine un competitor serios în Orient. Efectul unor recolte bune îi face competitivi.

- ODC Tunisia a achiziționat 50.000 tone de orz (2 x 25.000 tone) de la Ameropa, la prețul de 387.9 USD/tonă. Originea este bazinul Mării Negre. Prețul a fost mai mic cu 48.12 USD/tonă decât în licitația precedentă.

Luna iulie va aduce, cu siguranță, noi vânzări și vom putea asista la acordări de preț pozitive pentru orzul de furaj, în acord direct cu prețul grâului furajer ca indicator principal.

STATUS LOCAL

Prețul porumbului în paritatea CPT Constanța s-a degradat, la rândul său, în acord cu efectele celorlalte scăderi de preț ale mărfurilor. Recolta veche de porumb este indicată la nivelul de 300 EUR/tonă, în timp ce recolta nouă este cotată la 280 EUR/tonă.

Dezvoltarea porumbului din punct de vedere al culturii este una normală până în acest moment, dar apa este elementul care va juca un rol principal în dezvoltarea culturii și în privința volumului de porumb pe care-l va produce România.

CAUZE ȘI EFECTE

Volumul de porumb local va fi comparat cu cel din UE și, în mod normal, cu cel al vecinilor de bazin, în speță Ucraina. O Ucraina care se străduiește pe toate părțile să extragă mărfurile pentru a putea continua. Însă tot acest efort logistic pune o presiune imensă pe România.

Costurile logistice s-au dublat și se decontează din originea mărfii. În cazul nostru, direct din buzunarele fermierilor. Ucraina nu face nici ea excepție, pe lanțul de distribuție plecând de la prețul oferit de cumpărător, toate costurile sunt suportate de vânzător, prin discounturile aplicate pe preț.

Presiunea fluxurilor ucrainene va fi întărită și de fluxul din Serbia, care va ridica restricțiile de export ale mărfurilor și circa 1,5 mil. tone de porumb își vor căuta drumul spre portul Constanța, asta în contextul în care unitățile fluviale sunt angajate în număr extrem de mare la extragerea mărfurilor ucrainene. Prima consecință este dublarea efectivă a costului barjelor pe Dunăre. A doua va fi nivelul Dunării în cazul unei veri secetoase, fapt care ar sugruma în mod serios capacitatea de operare și așa diminuată de numărul redus de barje.

Membrii marcanți ai Uniunii Europene se întâlnesc și discută. Se prezinta și efectuează declarații politice și își fac fotografii de grup. Și cam atât. În rest, nu se întâmplă nimic. Mai nimic.

Readuc în discuție sloganul 20 mil. tone în 3 luni și constat că a trecut 1 lună. Vine luna iulie, care va fi foarte grea. Portul Constanța este blocat deja și vorbele frumoase și liniștitoare au fost uitate.

Pentru o claritate a estimării logistice, Portul Constanța este singura opțiune viabila pentru transferul porumbului ucrainean. Costul logistic redus pentru destinațiile asiatice, precum și capacitatea sa totală fac ca el să rămână punctul de foc al acestei campanii. Dar cu ce? Cu ce infrastructură feroviară și fluvială? Declarațiile politice spuneau că vor trimite aici instalații de transbord și transfer, vagoane cu miile. Unde sunt, întreb? Nicăieri, vă spun. Pentru simplul motiv că țările Uniunii Europene trebuie să recolteze și ele, iar necesitatea vagoanelor este evidentă. Doar circa 50-60 vagoane au fost adunate, conform cotidianului Politico.

Discountul de preț al mărfurilor ucrainene, asociat cu blocajul portuar și cu lipsa efectivă a logisticii vor așeza o greutate imensă pe producția de porumb a României. Și să nu uităm, Ucraina va recolta și ea, așa că cele 20 mil. tone se vor transforma în 48-50 mil. tone în curând.

Luna iulie 2022 vă sosi în curând și vom vedea noi înșine haosul și dezastrul în toată splendoarea.

STATUS REGIONAL

UCRAINA va genera, după ultimele prognoze, 27,7 mil. tone de porumb, în creștere cu 2,7 mil. tone față de ultima prognoză, ceea ce indică un volum potențial de export de cel puțin 19-20 mil. tone numai din recolta nouă.

RUSIA rămâne în aceeași parametri de prognoză, 15,5 mil. tone, cu o taxă de export calculată la nivelul de 88,7 USD/tonă pentru această săptămână.

UNIUNEA EUROPEANĂ rămâne la valoarea de 66,8 mil. tone, deci fără schimbări.

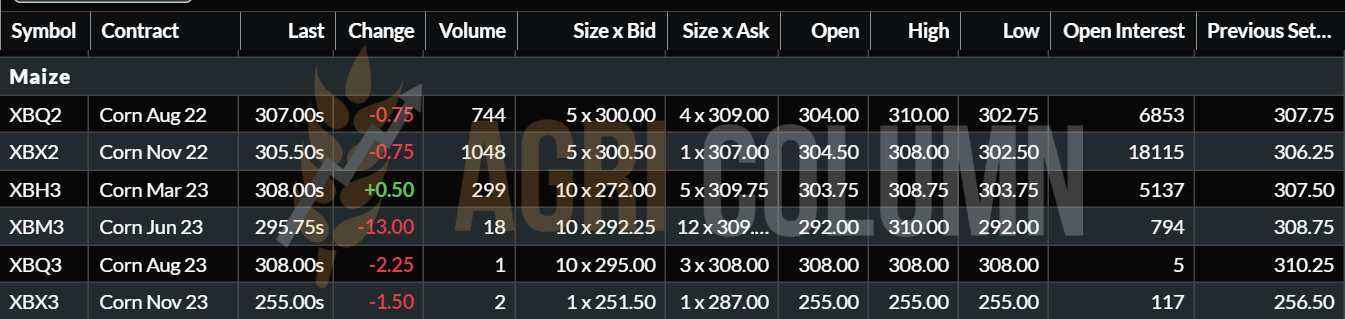

EURONEXT XBX22 NOV22 – 305,5 EUR (-0,75 EUR). Inversul de recoltă foarte scăzut.

GRAFIC TREND PORUMB EURONEXT – XBX22 NOV22

STATUS GLOBAL

SUA așteaptă rezultatele finale în ceea ce privește suprafața și productivitatea estimată pe hectar la cultura porumbului în data de 30 iunie 2022. Este un moment foarte important, care va genera mișcări de preț. Umiditatea solului a continuat să scadă în centura porumbului american. Valoarea de astăzi este cea mai scăzută pentru această dată, din 2008 până astăzi. Se așteaptă că umiditatea solului va scădea în continuare în următoarele 10 zile. Precipitațiile sunt critice în următoarele 12-15 zile pentru a susține polenizarea porumbului.

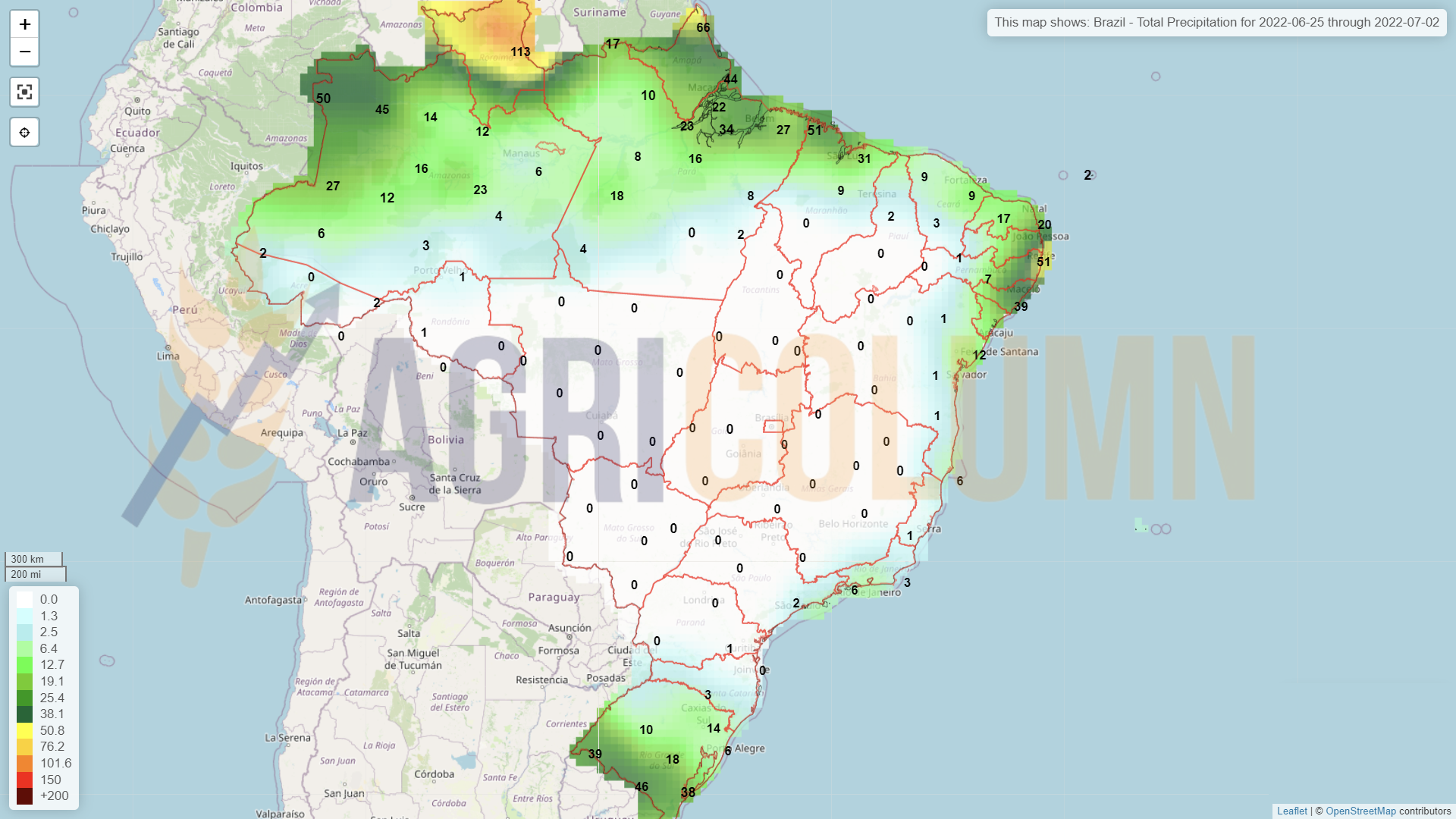

BRAZILIA indica în continuare un nivel de recoltare foarte bun al Safrinha, nu sunt schimbări în acest moment.

ARGENTINA este în afara ferestrei de recoltare.

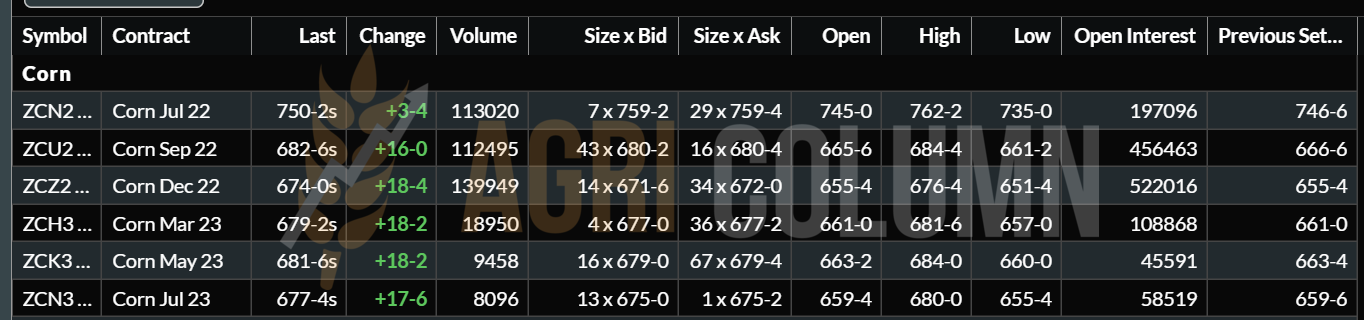

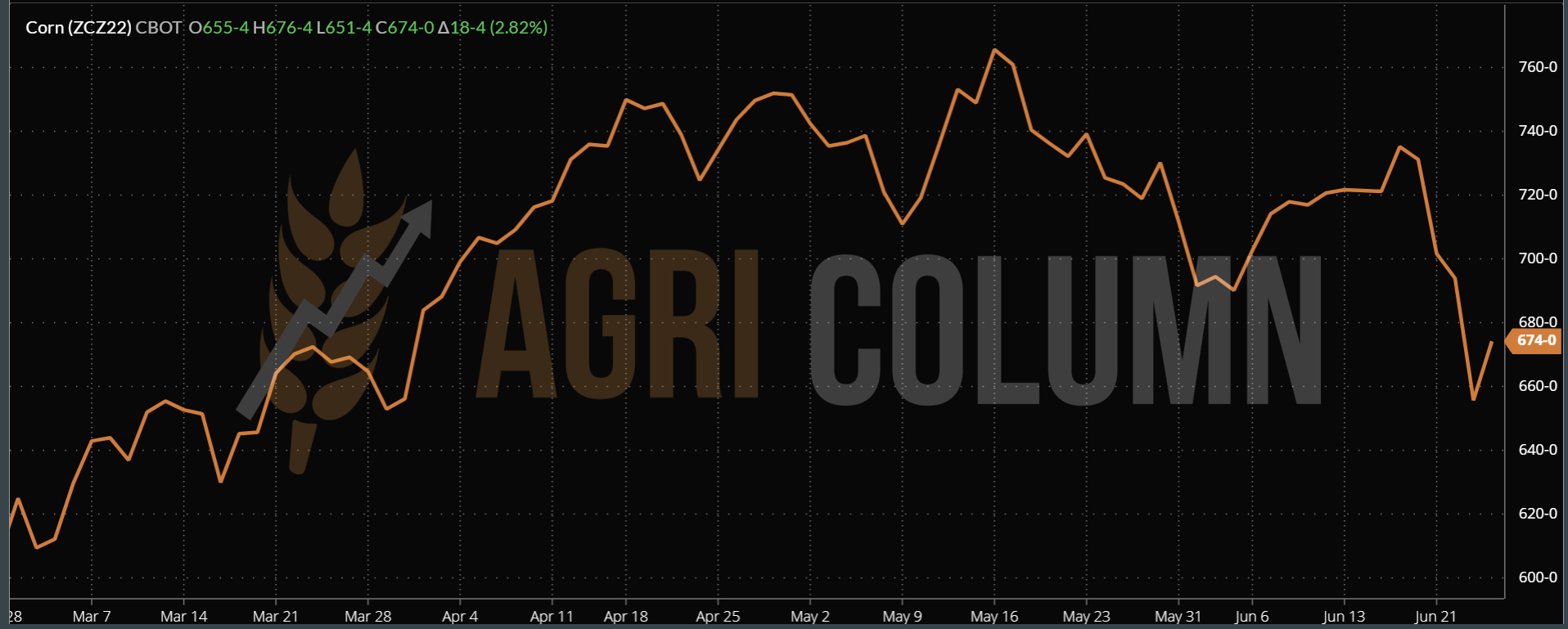

CBOT ZCZ22 DEC22 – 674 c/bu (+18 c/bu = +7USD), bazat pe așteptarea precipitațiilor în SUA

GRAFIC TREND PORUMB CBOT – ZCZ22 DEC22

INDICAȚII PORUMB DIVERSE ORIGINI

CAUZE ȘI EFECTE

Efectul FED a cauzat și în cazul porumbului o scădere abruptă. Lichidarea pozițiilor a făcut ca prețul să scadă brusc, de la 736 c/bu la 655 c/bu, reprezentând o diferență de 81 c/bu = 31,88 USD.

Porumbul nu este încă la începutul ciclului de viață al prețului, referindu-ne la recolta nouă, iar lucrurile se pot schimba cu o volatilitate extremă:

- Prognozele de volum globale sunt în creștere. Ele ar putea fi amendate de rezultatele SUA din 30 iunie. Atunci am putea asista la o reducere a volumului american.

- Însă acest volum mai scăzut va fi compensat inițial de plusul din Ucraina, Rusia și prognozele sud-americane. Cu o condiție: porumbul ucrainean să își găsească drumul peste frontiere.

În concluzie, fazele de platou ale prețului vor fi scuturate de factorul vreme ca prim actor (30 iunie), apoi va veni din nou anunțul FED și, în mod firesc, ultimul arbitru va fi factorul politic (situația din Ucraina).

Un lucru însă este cert, porumb este și va fi în lume, la fel ca în cazul grâului. El există, însă vânzătorii diferă. Și, dacă evaluăm ultimele doua anunțuri FED de creștere a dobânzii, avem de fiecare dată un impact de 30-35 EUR/tonă raportat la prețul mărfii fizice.

Să ne aducem aminte împreună de luna noiembrie 2021, asociată cu iunie 2022. 0,5% creștere în noiemvrie 2021 și o scăderea a prețului de 35 EUR pe EURONEXT, apoi 0,75% iunie 2022 și o scădere cu 35 EUR pe EURONEXT.

LUMEA TREBUIE HRĂNITĂ, GRÂUL ȘI PORUMBUL SUNT ELEMENTE SOCIALE, ÎNSĂ:

- Costurile cu îngrășămintele sunt la cote foarte ridicate.

- Costurile gazelor au fost ridicate de Rusia, prin oprirea livrărilor către anumite țări din UE. Gazul este ingredient la fabricarea îngrășămintelor și, deci, menține prețul ridicat, prin componența sa la complex. Azomureș România a anunțat că oprește din nou producția, din cauza prețului gazelor.

- Combustibilii sunt foarte ridicați la prețuri și sunt componenta principală în agribusiness.

Cum se rezolvă toate acestea, dacă prețurile mărfurilor scad, dar costurile rămân ridicate?

STATUS LOCAL

Primele indicații ale conținutului de ulei la rapiță în România sunt pozitive și încurajatoare. Ele se situează peste nivelul de 42%. Este un început foarte bun, gândindu-ne că avem first cuts la rapiță în aceste zile în România.

Indicațiile de preț suferă permutări, în funcție de interesele cumpărătorilor. Ne referim aici la complexul indicativ EURONEXT AUG22. Astfel, cumpărătorii măresc diferența față de AUG22 la minus 50 EUR.

Cu alte cuvinte, după patru zile de scăderi dramatice ale rapiței, pușeul recepționat în final de sesiune pe 24 iunie nu a făcut altceva decât să mărească ecartul. Dacă dimineața cumpărătorii erau poziționați la minus 20 EUR față de AUG22, creșterea a fost anulată de mărirea diferenței de către cumpărători la minus 50 EUR. În mod practic, nu s-a câștigat mai nimic.

Este, dacă vreți, o repoziționare în fața cererii și a ofertei din partea cumpărătorilor, o acordare în fața unui pușeu de creștere plecat din partea canolei canadiene, unde ziua de 24 iunie a fost finalul indicației IULIE-22.

CAUZE ȘI EFECTE

O recoltă bogată în perspectivă generează un nivel de preț mai scăzut. Un cumpărător știe clar mai multe lucruri:

- Extrem de mulți fermieri nu au unde depozita rapița.

- Chiar dacă au, nu posedă cunoștințele tehnice necesare prezervării identității produsului.

- Este un cash commodity și se vinde pentru a asigura necesarul de cash în ferme, pe fondul scadențelor și a necesității de a-și acoperi volumul de cheltuieli fixe și variabile.

- Marfa multă în volum creează liniștea cum că această marfă va fi disponibilă în piață și deci se pot efectua achiziții cu livrare mai târzie, adăugând un cost de depozitare în prețul mărfii.

STATUS REGIONAL ȘI GLOBAL

- Europa, Ucraina și Canada arată foarte bine din punct de vedere al volumului.

- Australia promite valori foarte ridicate, apropiate de 6 mil. tone.

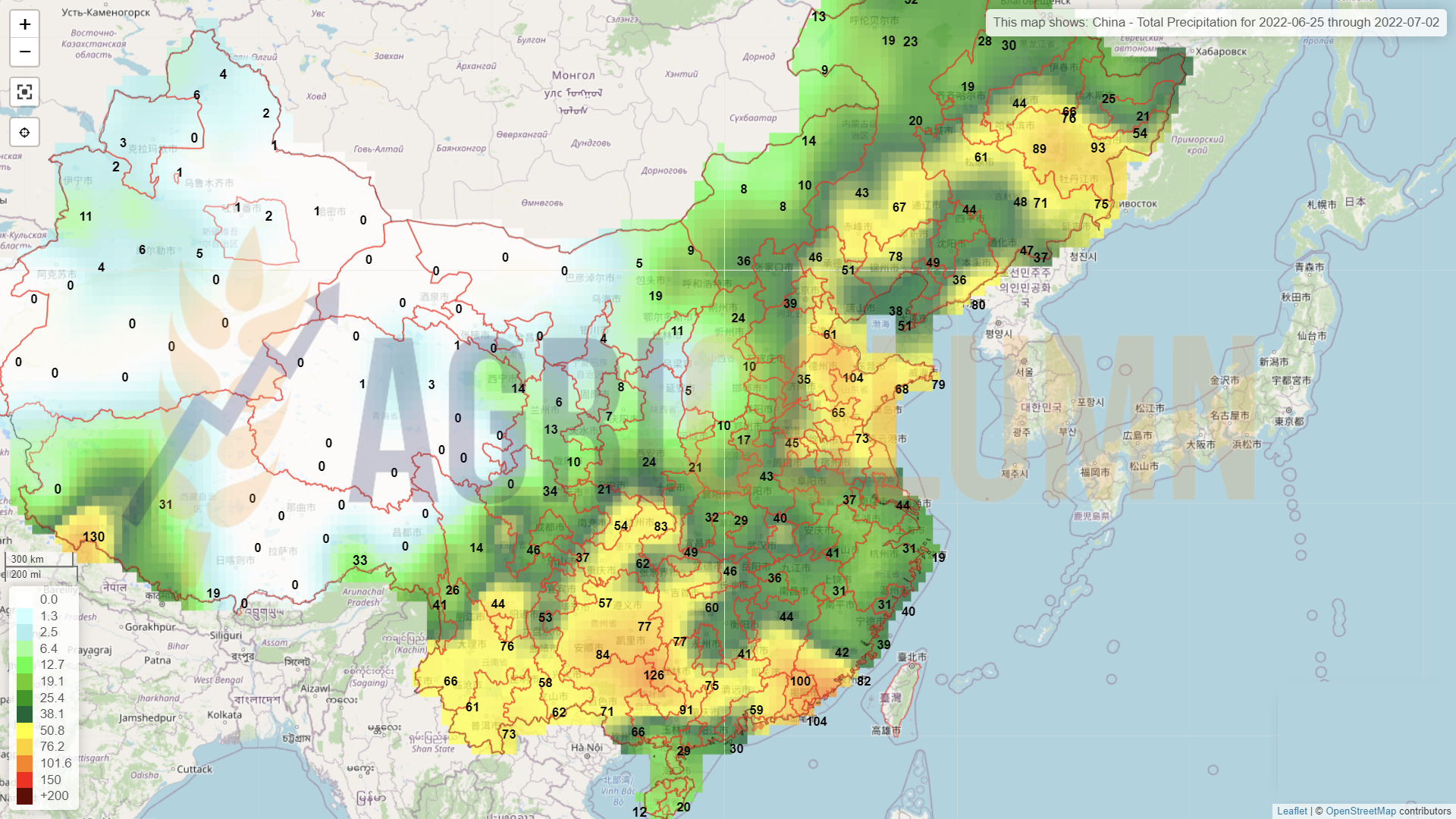

- China și India, chiar dacă nu exportă, arată, la rândul lor, volume foarte bune.

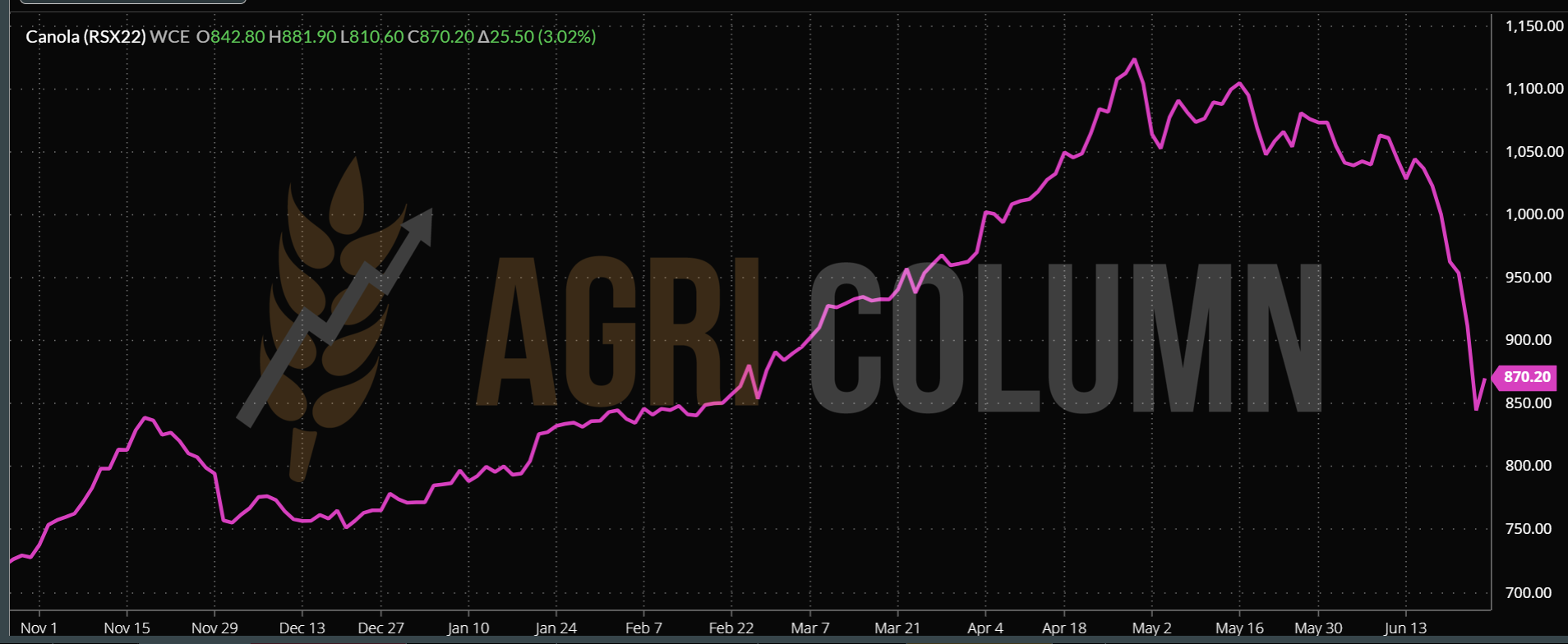

EURONEXT XRQ22 AUG22 – 696,5 EUR (+34,75 EUR) în sfârșit de sesiune, după patru zile de scăderi dramatice.

TREND GRAFIC RXQ22 AUG22 RAPIȚĂ. Am plecat la drum în 17 iunie de la 766 EUR și coborârea dramatică de la acest nivel s-a oprit la 662 EUR. Este o diferență de nivel de 104 EUR/tonă. Creșterea de 34,75 EUR nu reprezintă decât un PALEATIV temporar.

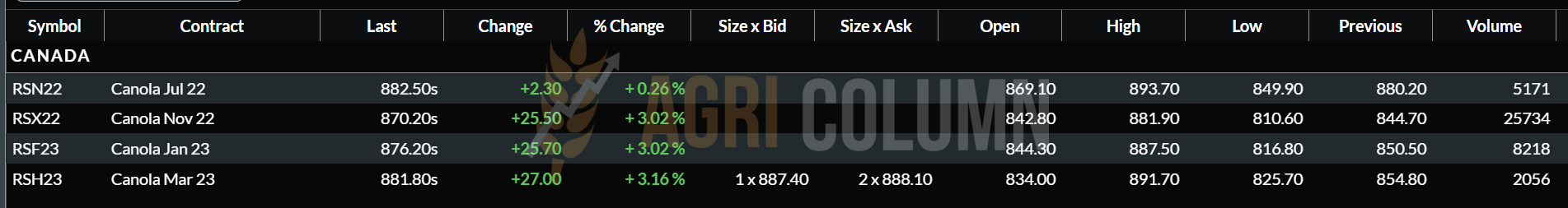

ICE CANOLA RSX22 NOV22 (+25.5 CAD la închiderea din 24 iunie 2022)

Trendul grafic ICE CANOLA ne arată o diferență de nivel de 200 CAD (dolari canadieni) dispersați pe parcursul a câteva zile. GRAFIC TREND ICE CANOLA:

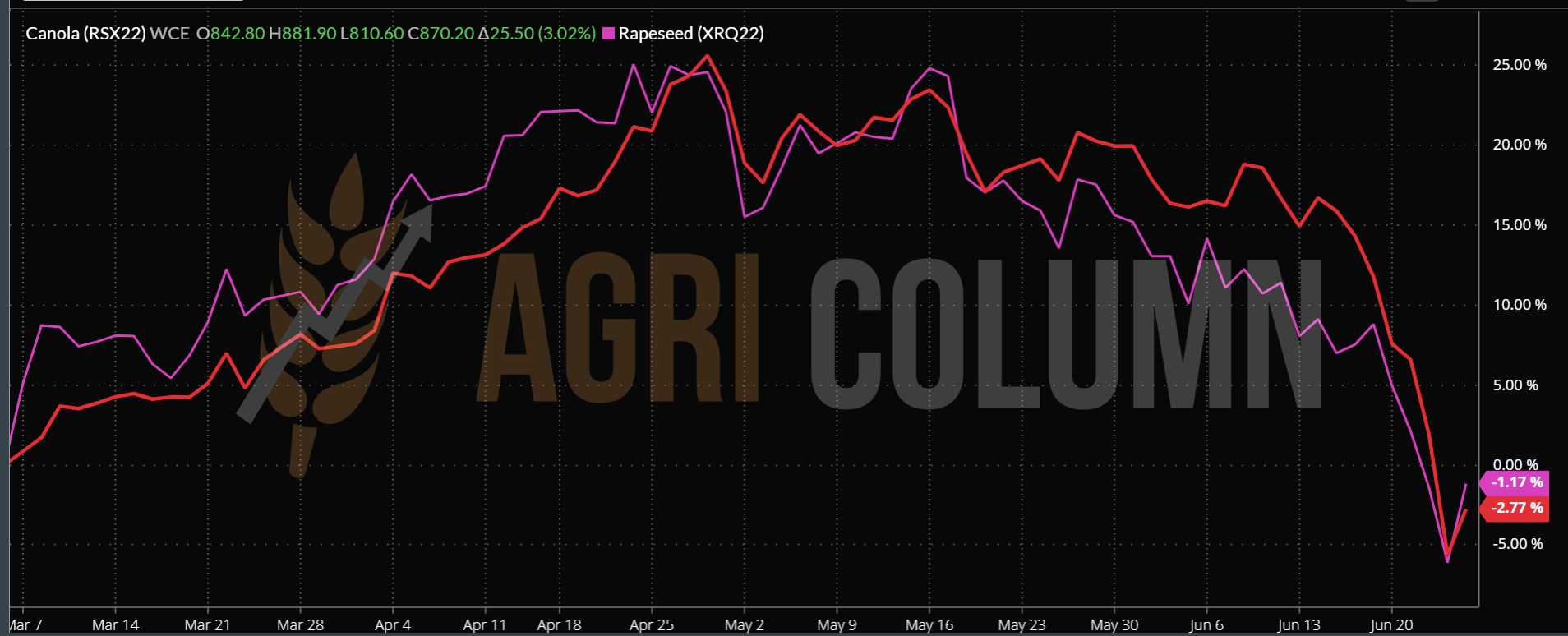

CORELAREA ÎNTRE CELE DOUĂ BURSE. TRASEUL ESTE IDENTIC (canola – linia roșie; rapița europeană – linia roz)

CAUZE ȘI EFECTE

- Efectul FED manifestat extrem de puternic în complexul RPS + CANOLA. Nivelul garanțiilor aplicat fondurilor este mult mai mare în cazul rapiței și al canolei, din cauza algoritmului de valoare. De exemplu, garanțiile pentru grâu se raportează la un nivel de 350 EUR, pe când la rapița se raportează la 696 EUR. Efortul financiar este deci foarte mare în a acoperi garanțiile și randamentul nu este satisfăcător (venituri minus cheltuieli).

- Uleiul de palmier indonezian pierde teren în ceea ce privește prețul și atrage scăderea în complexul VEGOIL.

- Volumele se văd foarte bine la orizont. Cererea este acoperită până la luna octombrie.

- Însă ne mai așteaptă etape FED: iulie, septembrie…

- În mod normal, cererea pentru rapiță trebuie să sosească fără întârziere din luna noiembrie 2022. Însă atunci se vor ști suprafețele semănate cu rapiță în Uniunea Europeană, precum și în Ucraina, Rusia. Este un alt factor de influență în preț, care există și care se vede.

Indicațiile semințelor de floarea-soarelui suferă scăderi importante. Portul Constanța se retrage la un nivel de maxim 550 USD/tonă. În acest timp, procesatorii indică valori de 540 USD/tonă, iar unii chiar 520 USD/tonă.

Recolta românească de floarea-soarelui arată un potențial foarte bun in acest moment. Nu am vizualizat nicio schimbare în vegetație în timpul scurs de la raportul de săptămâna trecută și până astăzi.

CAUZE ȘI EFECTE

Volumul care se vede la orizont face ca prețul să fie penalizat drastic. În mod normal, el trebuia să fie așezat la valori de 580+ USD/tonă. Uleiul nu este scăzut la acest nivel și deci 550 USD/tonă este un preț oarecum subevaluat. Însă factorii de volum asociați cu alți factori pe care-i vom descrie mai jos fac ca nivelurile de astăzi să fie mult mai scăzute.

- Dilema pe care o vor avea fermierii va fi unde să depoziteze floarea-soarelui. La ce să renunțe? La grâu sau la volumul de porumb care va sosi imediat după floarea-soarelui?

- Logistica foarte scumpă, ce face ca prețul să fie efectiv evaporat în curtea fermierului. Și vorbim despre semințele de floarea-soarelui care au o masa hectolitrică mai mică cu mult față de cereale.

Însă, după recoltare, când lucrurile se vor relaxa, schimbările în preț nu vor întârzia să apară. Și asta pentru că, deopotrivă, procesatorii și exportatorii știu că România este singurul bazin de originare zonal.

Ca o contra-pondere, am putea evoca fluxul ucrainean de materie primă care va traversa România și, cu siguranță, la discounturile de astăzi, va fi capturat de piața internă în drumul spre portul Constanța. Dar și acolo el va influența marfa românească prin nivelul de preț.

STATUS REGIONAL

UNIUNEA EUROPEANĂ indică același nivel de volum, de 10,9 mil. tone și nu ar fi surprinzător să vedem un upgrade în perioada recoltării, de cel puțin 0,1-0,2 mil. tone.

UCRAINA rămâne la nivelul de 9,5 mil. tone prognoza de recoltă 2022.

CAUZE ȘI EFECTE

Ucraina a reușit să traverseze frontierele cu 186.000 tone de ulei brut și cu 375.000 tone de semințe de floarea-soarelui. 82% din uleiul brut a avut destinație Uniunea Europeană. Să ne aducem aminte că UE importa lunar înainte de conflict circa 200.000 tone de ulei brut din Ucraina. Astfel, suplinirea a început să se normalizeze.

Ucraina slăbește ritmul procesării și cel puțin 8 unități se opresc. Logica spune că degeaba procesezi dacă nu poți transporta și, implicit, vinde. Se creează astfel premisele unui flux mult mai mare de materie primă. Dacă estimăm recolta veche și recolta nouă, putem ajunge foarte ușor la un nivel de 13,5-14 mil. tone.

Tot în Ucraina, cel puțin două unități de procesare au început să incinereze șrotul de floarea-soarelui din cauza lipsei oportunității de comercializare și a lipsei spațiului de depozitare.

Concluziile de mai sus sunt că agregarea tuturor factorilor indică deprecierea prețului la materie primă pentru o perioadă de timp. Asociind cu faptul că India a redus cererea de ulei de floarea-soarelui în intenția unui acord cu Rusia, avem un alt factor de potențare a scăderii.

Rusia, în schimb. are o taxă foarte mare pe exportul de ulei de floarea-soarelui. Până la 31 iulie, ea va rămâne la 520 USD/tona iar după aceasta data ea vă creste la 560USD/tona. Însă daca Rusia vă captura producția de ulei ucrainean, va genera o taxă mult mai mică, spre a potența exportul.

INDICAȚII PREȚ OLEAGINOASE ȘI ULEI DIVERSE ORIGINI (recolta veche)

STATUS LOCAL

Prețurile recoltei noi de soia au fost degradate cu peste 40 USD/tonă, ajungând la nivelul de 600 USD/tonă, DAP Procesator. Efectele tăvălugului au afectat și nivelul de preț al recoltei viitoare din România.

STATUS GLOBAL

SUA așteaptă data de 30 iunie, momentul când se certifica suprafețele și productivitatea estimată a culturii de soia, care, în acest moment, este parametrată la 126 mil. tone, un nivel foarte mare.

AMERICA DE SUD rămâne la fel în prognoze cu Brazilia la 149 mil. tone și Argentina la 55 mil. tone.

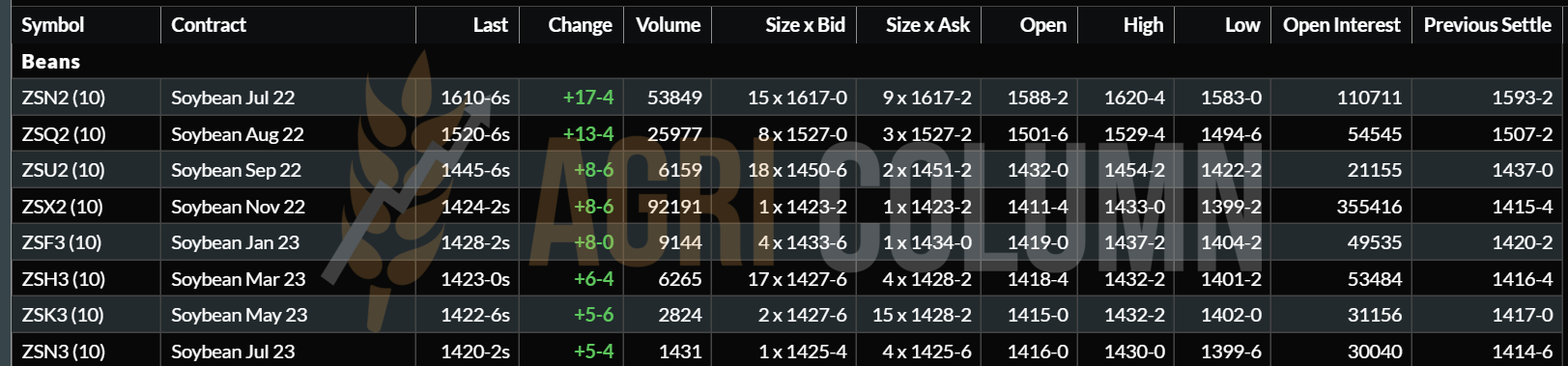

CBOT a generat un mic foc de artificii după scăderile determinate de FED, dar indicația ZSX22 NOV22 este relevantă pentru noua recoltă și, după cum vedem, diferența între JUL/AUG și NOV ESTE CONSISTENTĂ în termen de INVERS de recoltă.

CAUZE ȘI EFECTE

- FED prinde în malaxor și soia și o reduce ca nivel de preț.

- Volumul de recoltă viitoare extrem de generos este un factor suplimentar de presiune.

- Complexul VEGOIL este influențat prin uleiul de palmier și contribuie la reașezarea soia pe alte paliere, mai joase.

- Iulie 2022 a fost indicația ce s-a închis pe 24 iunie și deci artificiile nu vor dura prea mult.

Surplusul de marfă va genera un preț mult mai mic la boabele de soia față de vârfurile cu care ne-am obișnuit. Diferența de 160 c/bu (-60 USD) afișată de CBOT între recolta veche și cea nouă indică clar trendul de scădere.

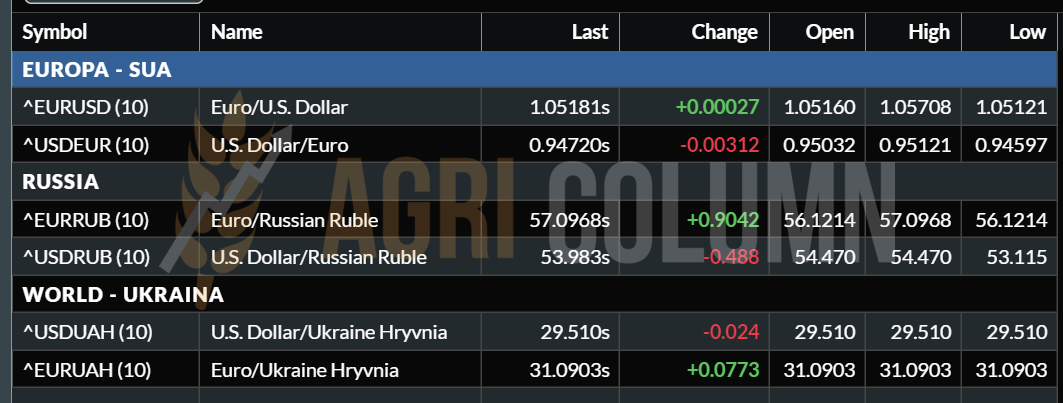

EUR-USD 1:1,0518

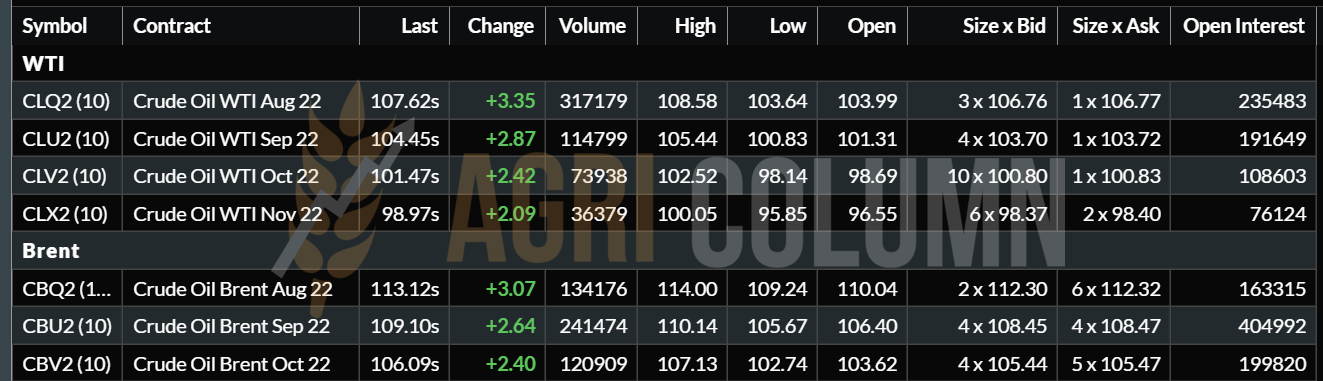

WTI 107,62 USD/BARIL | BRENT 113,12 USD/BARIL