Raportul de piață din această săptămână conține informații despre:

LOCAL

Piața acționează haotic în aceste momente. România a rămas singură din punct de vedere al operațiunilor comerciale în bazinul Mării Negre. Marea Azov este închisă, porturile ucrainene sunt închise, la rândul lor. Orice operațiune comercială este astfel suspendată în bazinul Mării Negre și portul Constanța împreună cu Varna rămân singure pe teatrul de operațiuni comerciale ale bazinului Mării Negre.

Grâul înregistrează cotații emoționale, nivelul de 300-305 EUR/tonă CPT Constanța fiind prezent în piață. Ofertele vin către fermierii care mai au stocuri și, astfel, cu echilibrul rupt efectiv în bazinul Mării Negre, prețul a urcat vertiginos, cu circa 30 EUR/tonă, post invazie.

Recolta nouă de grâu a suferit și ea salturi imediat după anunțarea potențialei invazii, dar cotațiile s-au diminuat rapid, datorită perioadei de timp mai lungi până la recoltare și a potențialului de detensionare regională. Însă, față de nivelul săptămânii trecute 253-256 EUR/tonă CPT Constanța, vedem astăzi indicații de 276-278 EUR/tonă pentru recolta nouă, adică o creștere de 20-22 EUR, generată de cererea exportatorilor care urmăreau să-și acopere vânzările.

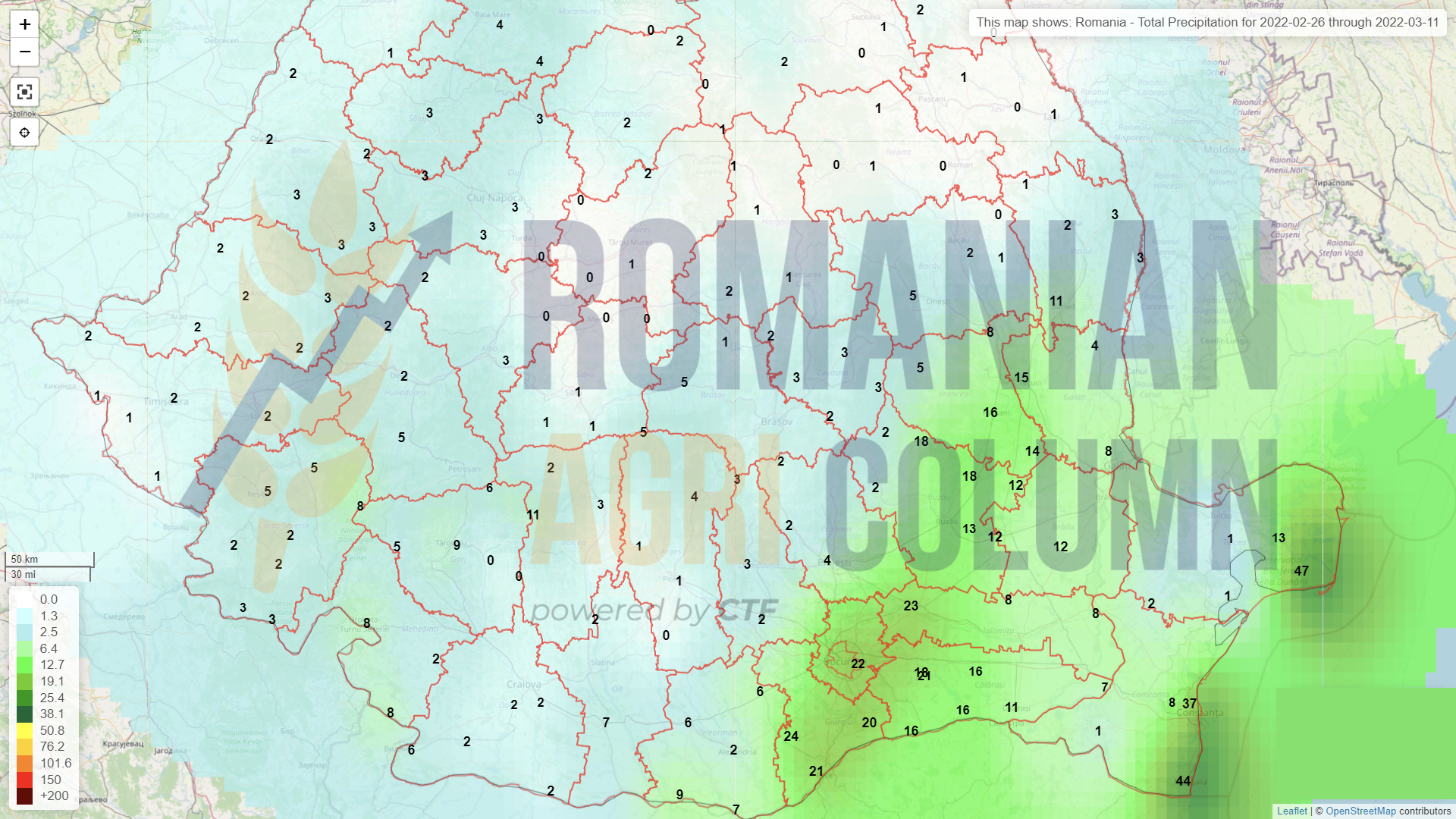

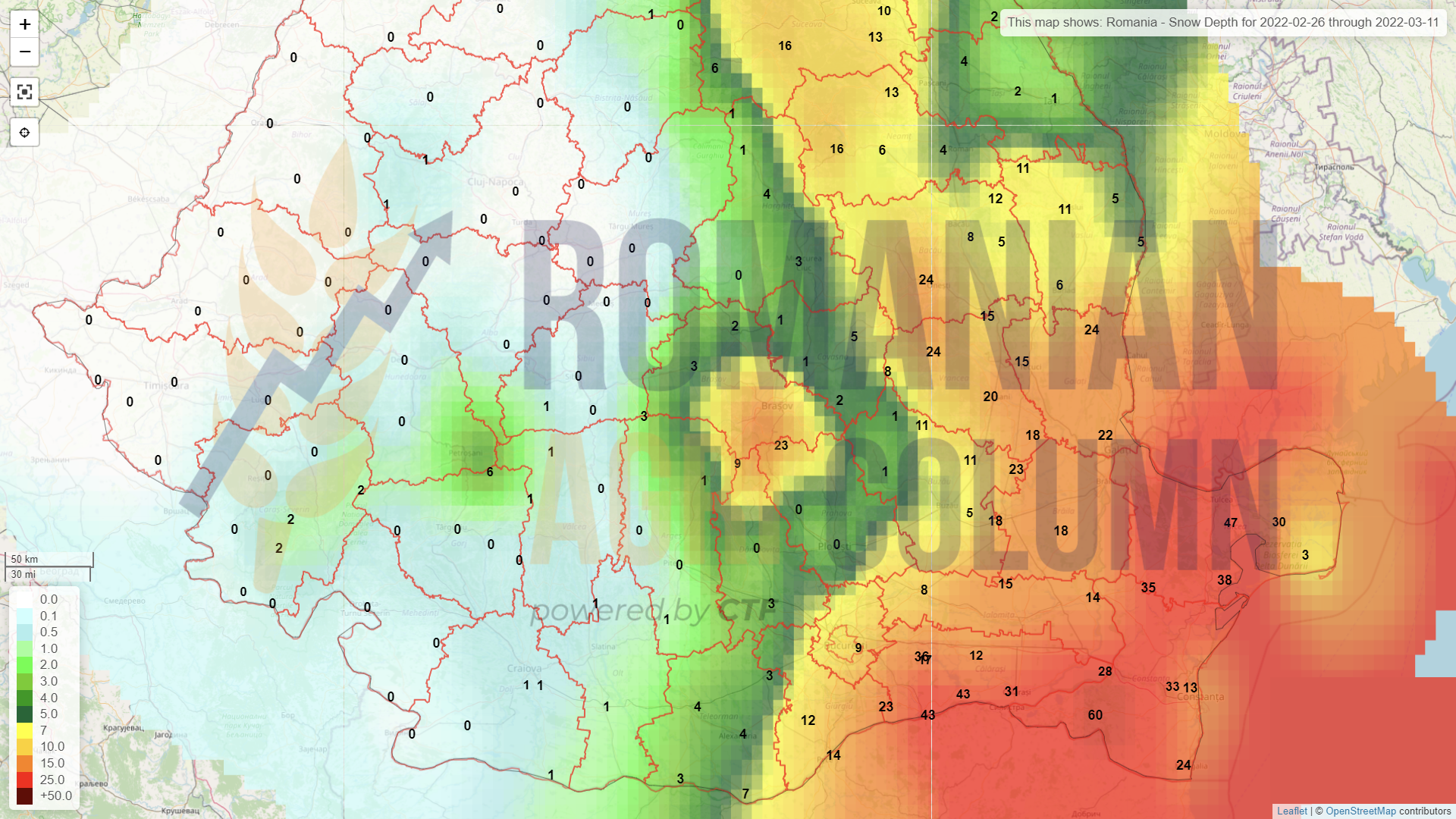

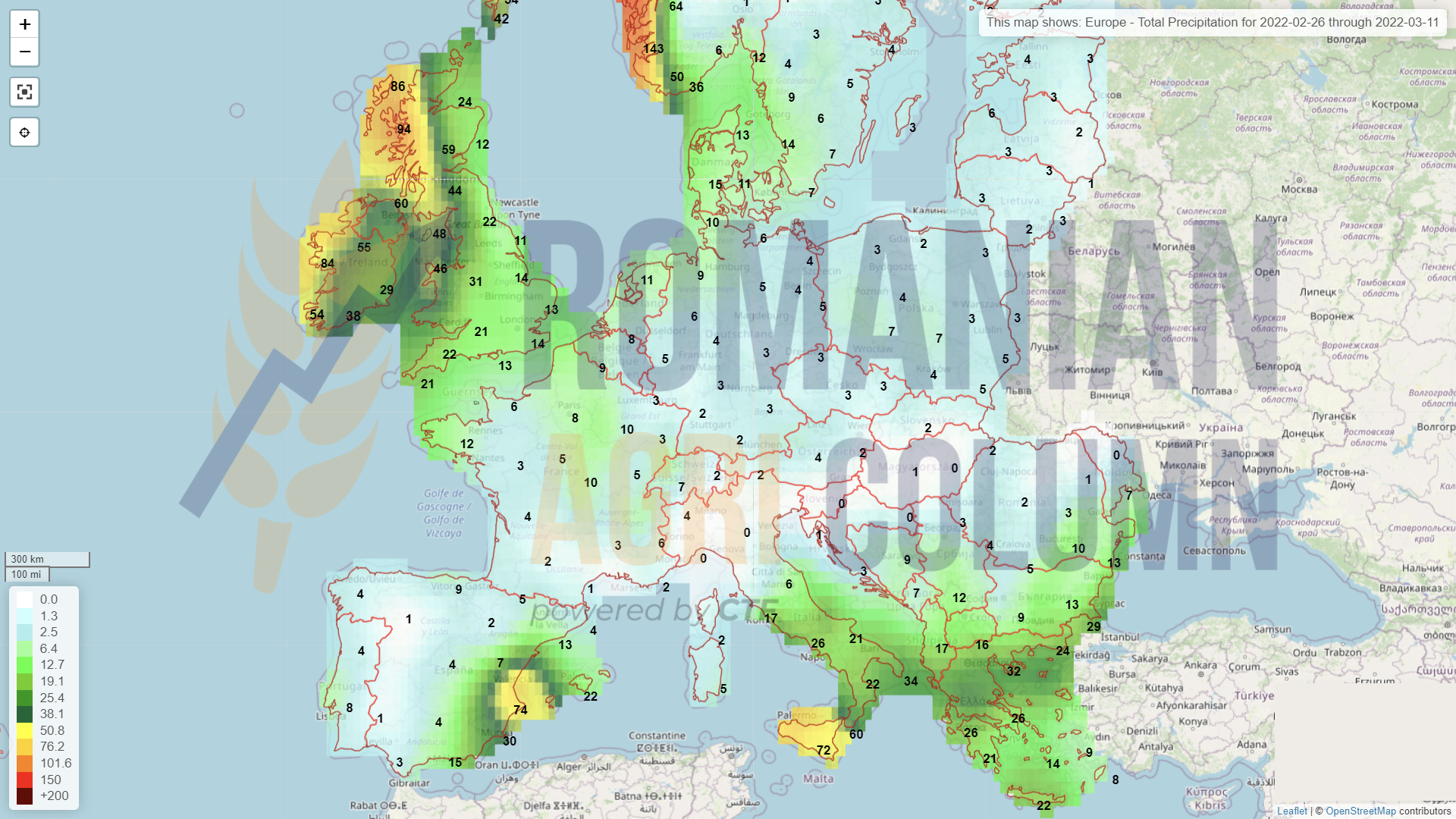

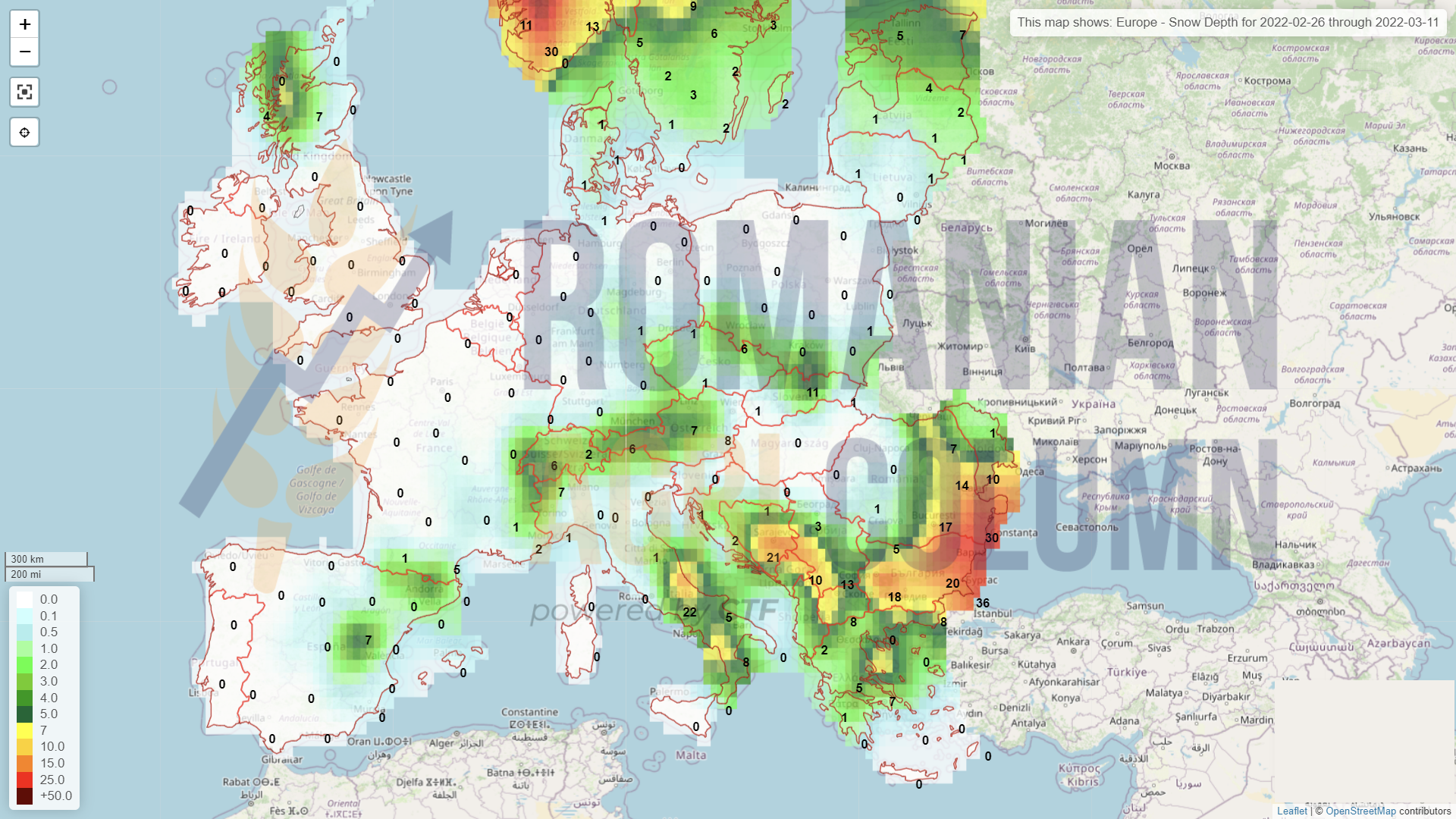

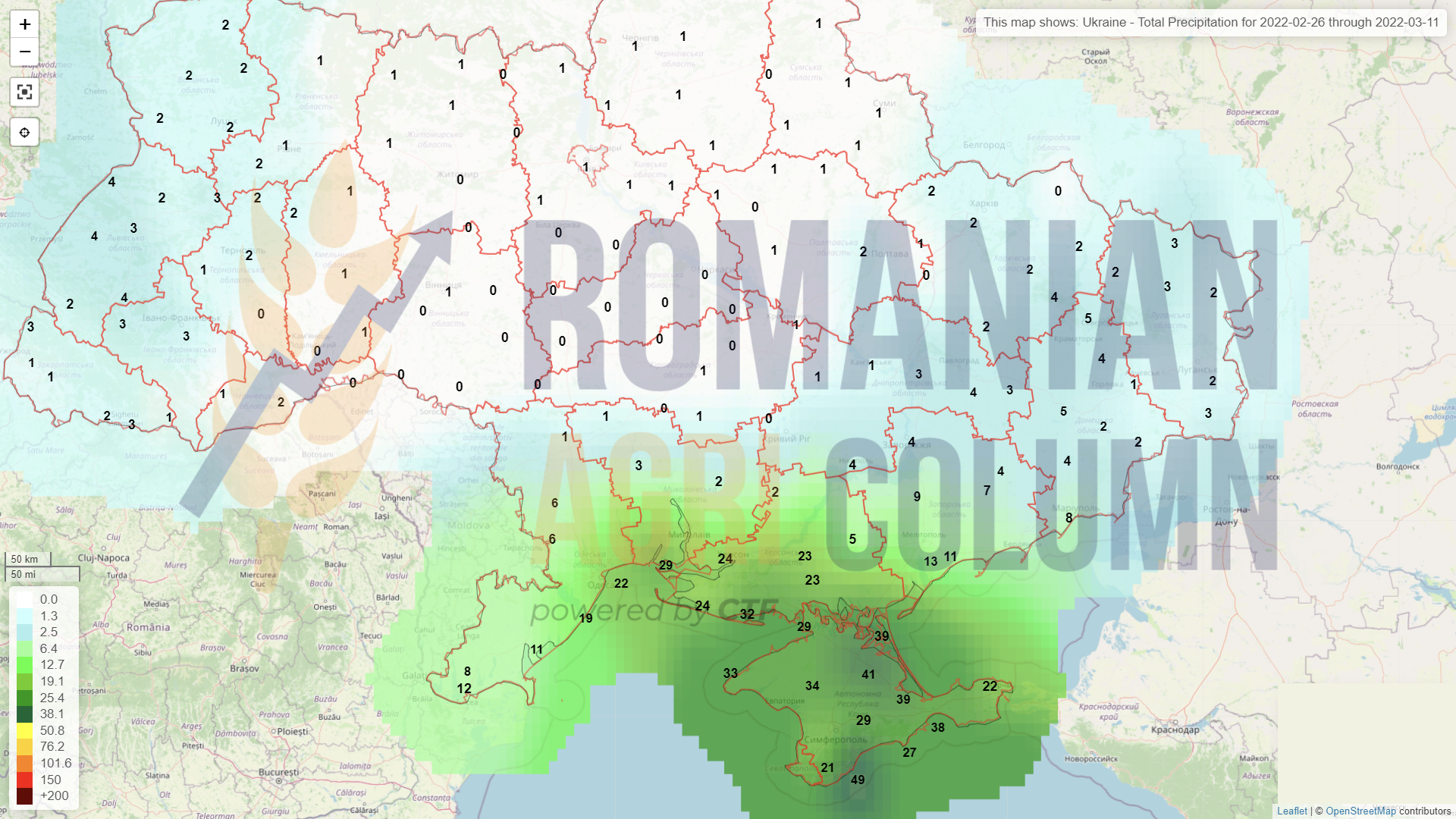

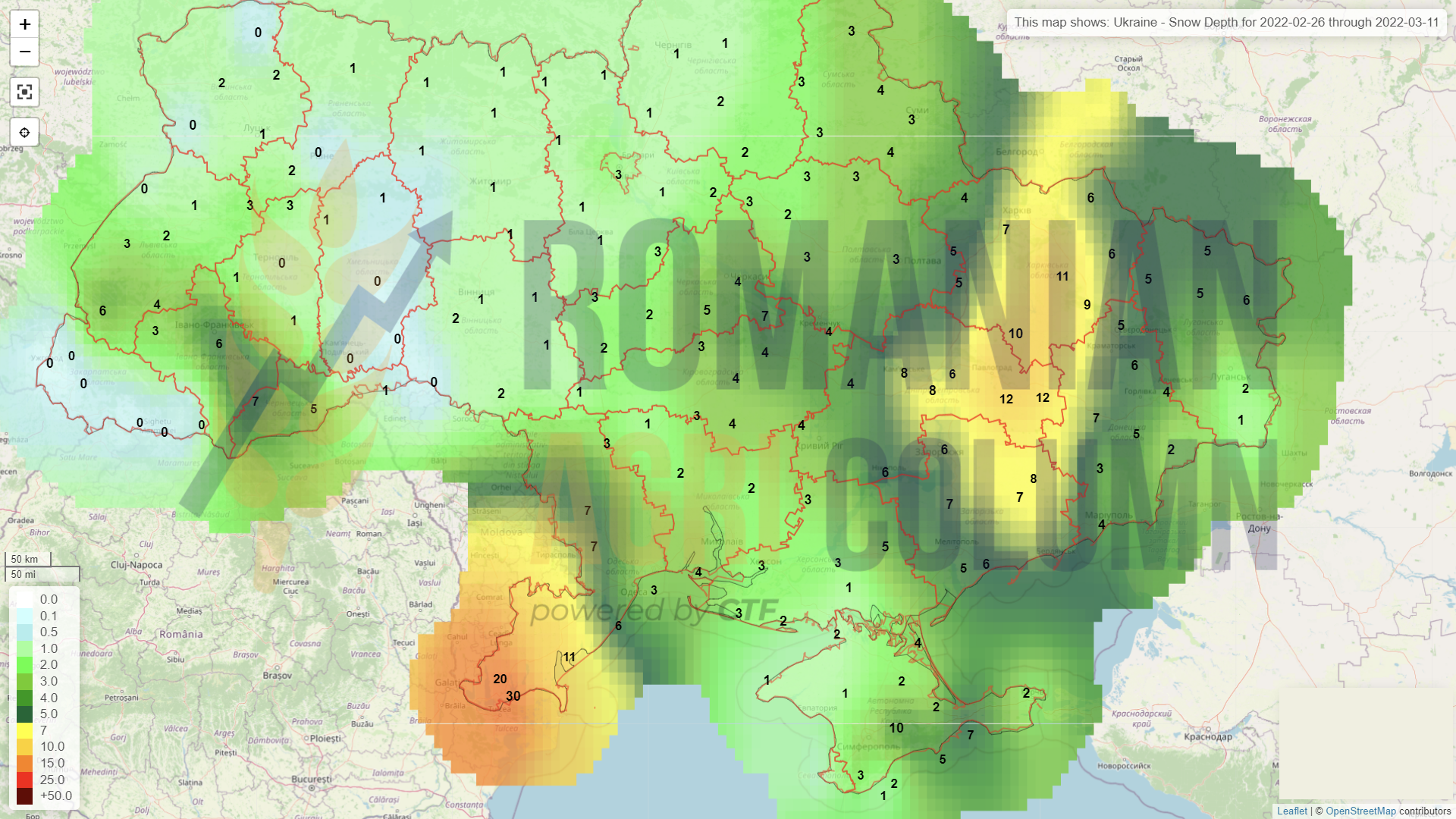

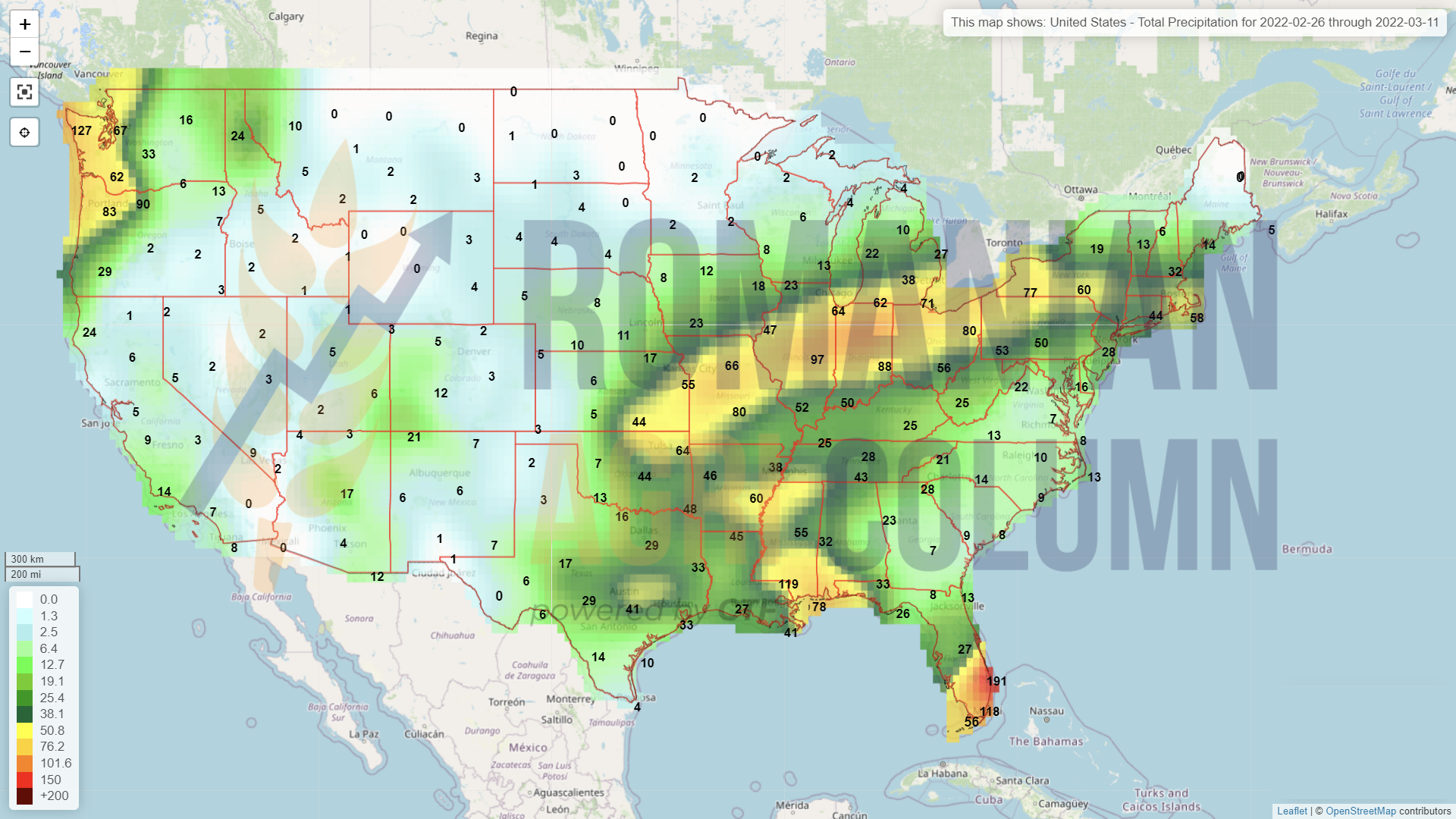

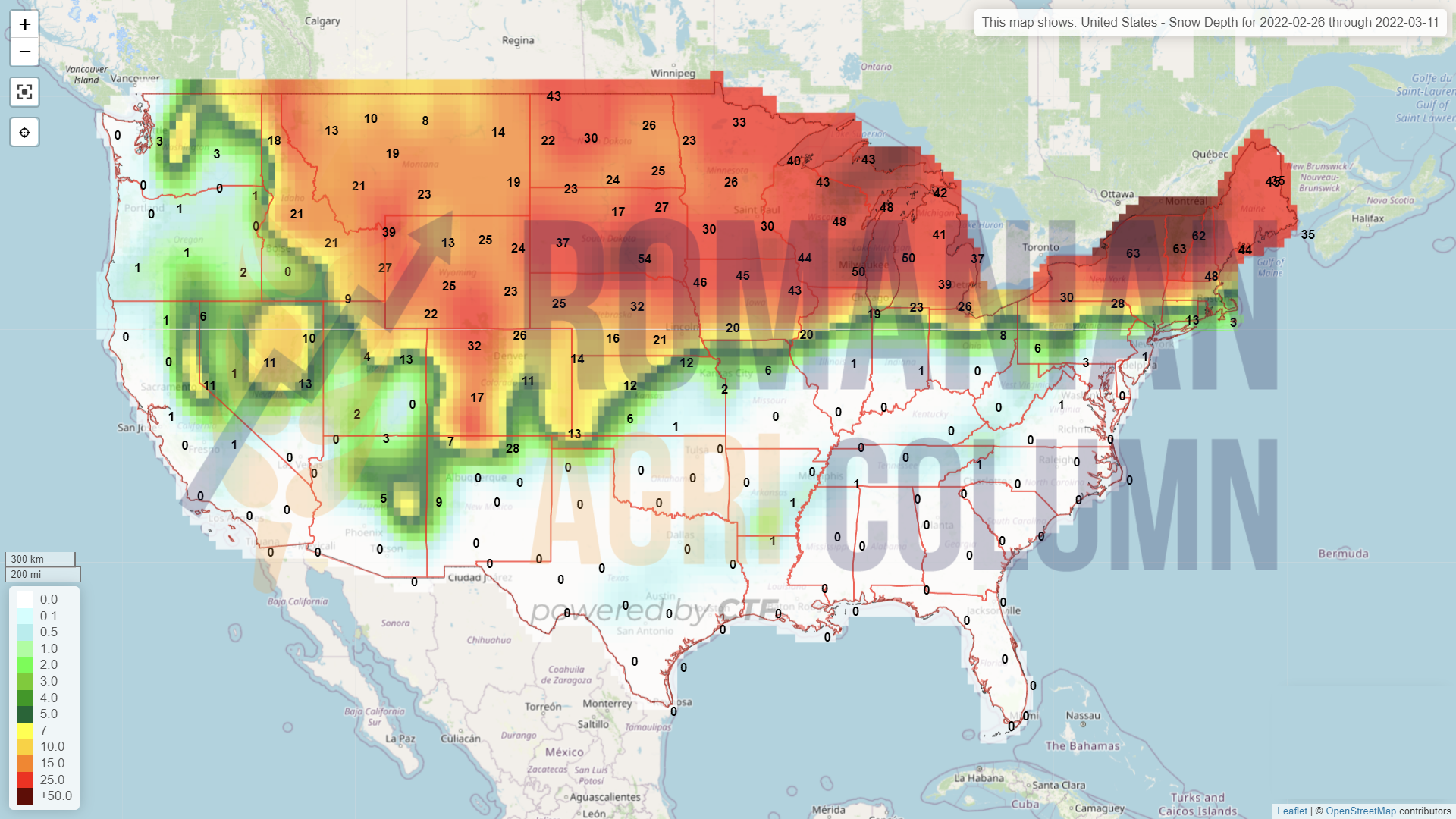

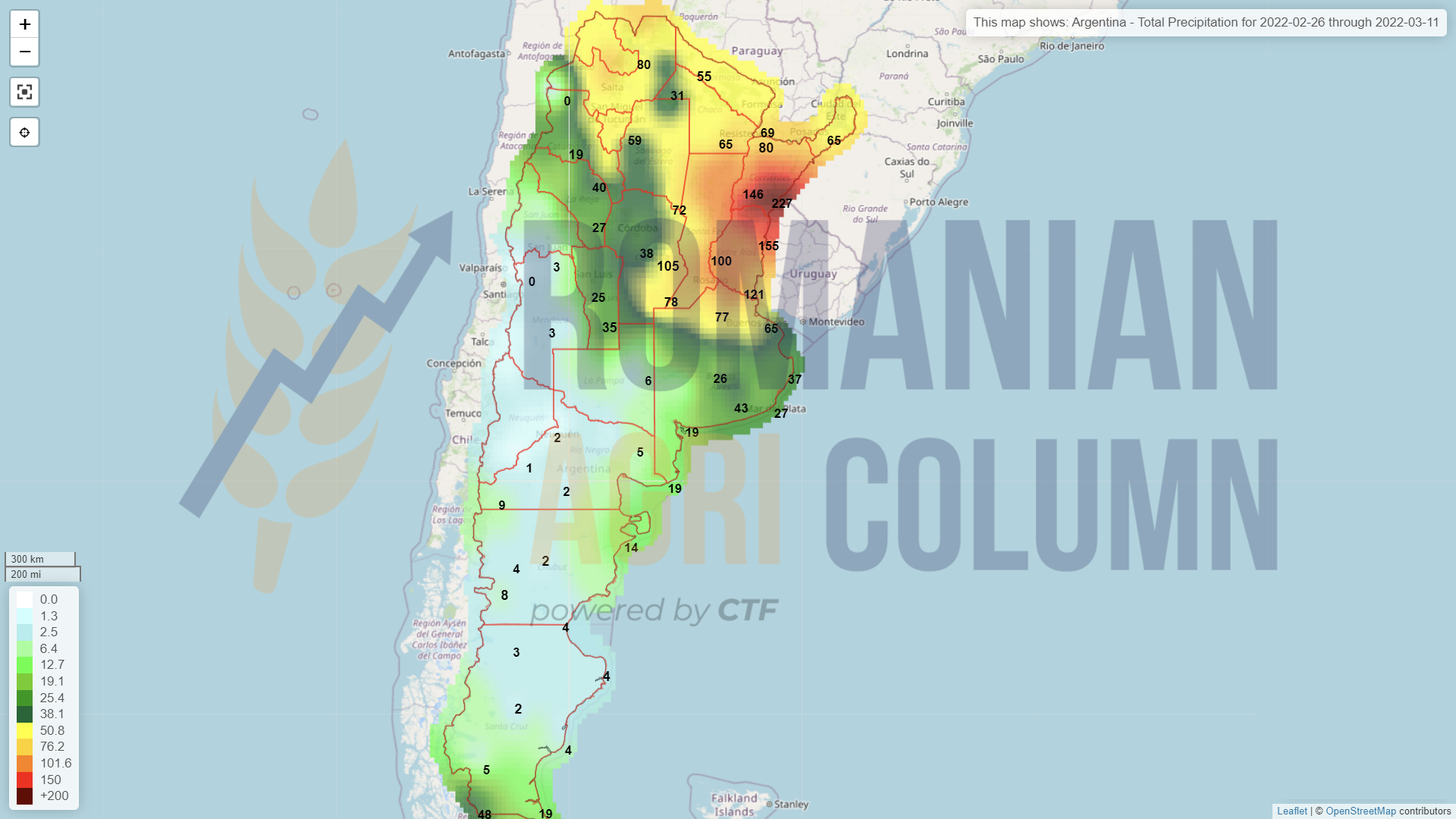

Este util să menționăm că, în continuare, grâul românesc nu are o stare de vegetație foarte bună. Precipitațiile sunt încă deficitare și nu vedem o îmbunătățire din punct de vedere al prognozei, cel puțin pentru prima jumătate a lunii martie.

REGIONAL

Toate operațiunile comerciale din bazinul Mării Negre sunt suspendate. Marea Azov este închisă, iar porturile rusești nu operează comercial. Porturile ucrainene sunt închise, la rândul lor, și, de asemenea, nu operează comercial. Cotațiile de preț rusești și ucrainene sunt inexistente în mod practic, în tot acest răstimp.

Licitația GASC din data de 24 februarie 2022 s-a anulat din lipsă de participanți. A fost o singură ofertă și aceea din afara bazinului Mării Negre, cotat la nivel de 399 USD/tonă FOB porturi franțuzești. În mod firesc, în afara că nivelul a fost oarecum ieșit din context, la o singură ofertă nu există licitație și astfel ea este anulată.

Licitația anunțată de TMO Turcia în 2 martie 2022 pentru achiziția a 435.000 tone de grâu va avea mai mult ca sigur aceeași soartă ca cea egipteană. Timpul este foarte scurt și Marea Azov este închisă comerțului în acest moment. Nimeni nu își poate asuma livrarea mărfurilor în nicio condiție în acest răstimp. Navele comerciale încasează efectele războiului, 2 dintre ele fiind lovite de forțele navale rusești, în Marea Neagră. Tanker-ul Millenial Spirit și Supramax-ul Namura Queen au fost lovite și avariate serios de navele rusești.

| Invazia rusească în Ucraina reprezintă un moment care va marca în mod fundamental piața grâului și a porumbului. Ucraina, Rusia și Kazahstan reprezintă 38% din comerțul global de grâu. Rusia are un nivel de export de minim 35 mil., maxim 38 mil. tone. Ucraina are un nivel de export de 25 mil. tone și cu diferența din contul kazah, totalizează aproape 80 mil. tone, din 200 mil. tone nivel de comerț global anual acordat ca o medie multianuală.

În contextul actual, când Rusia își manifestă puterea regional, cu implicații de ordin comercial, vom vedea crearea unui pol de putere în comerțul cu cereale. Rusia va decide efectiv ritmul și prețul în piața grâului, numai prin faptul că vă controla un nivel de 40% din marfa care se mișcă la nivel global în piață. Trebuie să privim lucrurile într-un context geo-politico-comercial. Și trebuie să analizăm lucrurile într-un spectru mult mai larg, cu o desfășurare pe zeci de ani de acum înainte. Să încercam deci să creăm un tablou cât mai complet a ceea ce înseamnă și va însemnă Rusia în control asupra resursei GRÂU la nivel regional. În primul rând, populația globului trebuie luată și segregată pe zone. Și plecăm de la principalele zone cu probleme sociale, adică număr de locuitori și gradul de sărăcie, și enumerăm: Nordul Africii, Africa Sub-Sahariană, Orientul Mijlociu, Asia de Sud Est. Aici avem un număr impresionant de oameni care trăiesc la limita subzistenței. Circa 80% din 1.200.000.000 de suflete nu își pot asigura necesarul de hrană zilnic. Exact aceste zone sunt cele mai expuse secetei și eroziunii solului, precum și cele mai afectate de schimbarea climaterică globală. Bazinul Mării Negre este cel mai bine poziționat din punct de vedere logistic în acest context. Și astfel, zonele descrise ca destinații principale vor genera întotdeauna cerere în bazinul Mării Negre. Mai mult decât atât, Rusia a dezvoltat relații comerciale în ceea ce privește vânzările de grâu și cu China. Grâul de furaj a devenit un element de nutriție mult mai important decât boabele de soia în rețetele chinezești de furajare, acest lucru datorită diferenței de preț, în favoarea grâului, precum și a incertitudinii legate de volumul recoltelor de soia din America de Sud. Schimbările climaterice poziționează soia într-un grad foarte mare de volatilitate, cu fluctuații de preț care impactează costul final în furajare. După toată descrierea de mai sus, putem avea o imagine mult mai clară asupra ce poate urma în decada următoare, în scenariul în care Rusia va controla Ucraina. Având astfel control a 40% din comerțul mondial de grâu, ea poate decide efectiv prețul acestei materii prime la nivel global. Și drept consecință, va decide cine și cum se hrănește. Să nu uităm țările sărace din Asia de Sud-Est, țări precum Indonezia, Bangladesh, Pakistan. Numai în Indonezia avem 270.000.000 de suflete ca populație, iar Pakistanul are un număr de 225.000.000 de oameni. Dacă aducem și Bangladesh cu 173.000.000 de locuitori, deja ne apropiem de cifre impresionante. Mergând mai departe în acest context, Rusia va deveni și cel mai mare producător de semințe de floarea-soarelui la nivel global. Rusia, împreună cu Ucraina, generează anual un nivel de 33-34 mil. tone de materie primă, dintr-un total la nivel global de 56 mil. tone. Din acest total, UE produce 10 mil. tone. Raportul la nivel global care impactează piața uleiului vegetal se dezechilibrează complet. Având peste 60% din producția globală și ținând cont de specificul cultural european de consum preponderent de ulei de floarea-soarelui, precum și de cererea anuală a Indiei de ulei de floarea-soarelui, putem vizualiza un control rusesc asupra pieței. Când controlezi hrana, prețul, decizi și cine mănâncă sau nu. Lucrurile sunt evidente și, în cazul în care nu ai mâncare, banii nu au nicio valoare, devin simple hârtii care pot fi și arse. În contextul în care Rusia va controla hrana, alături de gaze și petrol, lucrurile se înclină dramatic în favoarea sa la orice nivel, de discuții, de negocieri, de poziții de forță și de impunere. Cu alte cuvinte, dacă lași 50% din hrana globală în mâna unui singur actor, atunci să nu te aștepți la prea multă compasiune din partea acestuia. El se comporta ca un prădător și va guverna în șantaj pentru a controla și decide cine trăiește și cine moare. Exportatorii de cereale caută surse alternative de grâu și porumb, deoarece o invazie rusă întrerupe livrările ucrainene, producătorii din Uniunea Europeană, România și Franța, fiind folosiți pentru a acoperi unele încărcături din apropiere, au declarat comercianții vineri. România, un important furnizor de cereale care, ca și Ucraina, exportă prin Marea Neagră, dar în afara zonei de conflict, a fost văzută ca o opțiune evidentă de rezervă pentru comercianți. „A fost o cerere crescută de grâu românesc cu porturile în afara zonei de război”, a spus un comerciant. „A fost în principal de la multinaționale care căutau o acoperire rapidă a aprovizionării, volumele au fost substanțiale atât joi, cât și vineri.” Se crede că o parte din cerere acoperă vânzările recente către Algeria, o destinație în care ucrainenii și alte origini din Marea Neagră au câștigat cotă de piață. Comercianții au spus că aproximativ 400.000 până la 500.000 de tone de grâu românesc și 200.000 până la 300.000 de tone de porumb românesc au fost cumpărate de când au început luptele din Ucraina, în mare parte pentru expediere sau încărcare imediată în martie și aprilie. Pe lângă porumbul românesc, firmele comerciale au rezervat cel puțin câteva vase mici de porumb francez pentru a acoperi transporturile din apropiere către destinații UE, cum ar fi Peninsula Iberică și țările Benelux, au spus comercianții. S-a vorbit și despre cumpărarea de grâu francez pentru a înlocui proviziile ucrainene. Unii comercianți au spus că s-ar fi putut rezerva câteva sute de mii de tone, deși alții au citat volume inițiale mai mici pentru nevoi imediate, disponibilitatea unor origini rivale, cum ar fi grâul argentinian, reducând interesul pentru livrările franceze pentru perioade mai îndepărtate. |

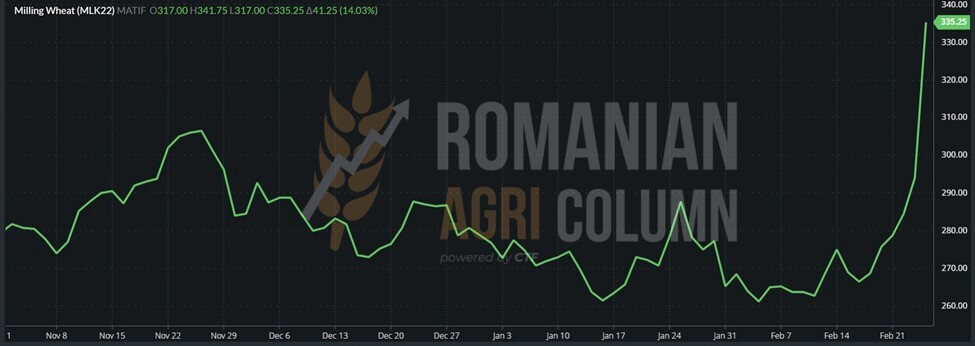

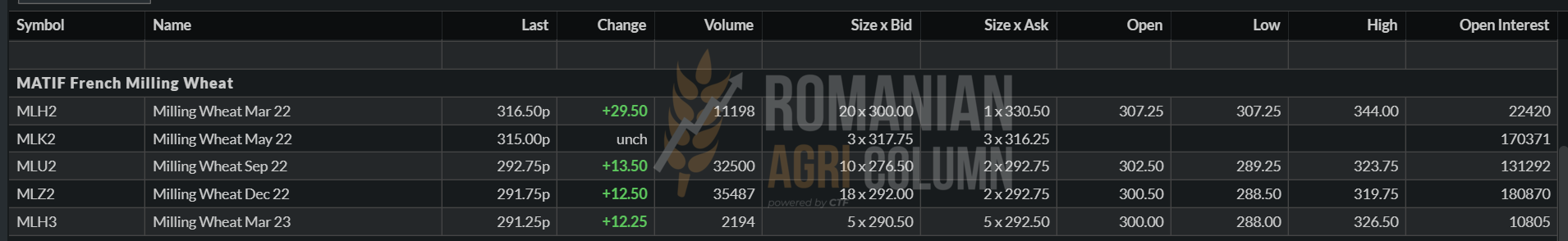

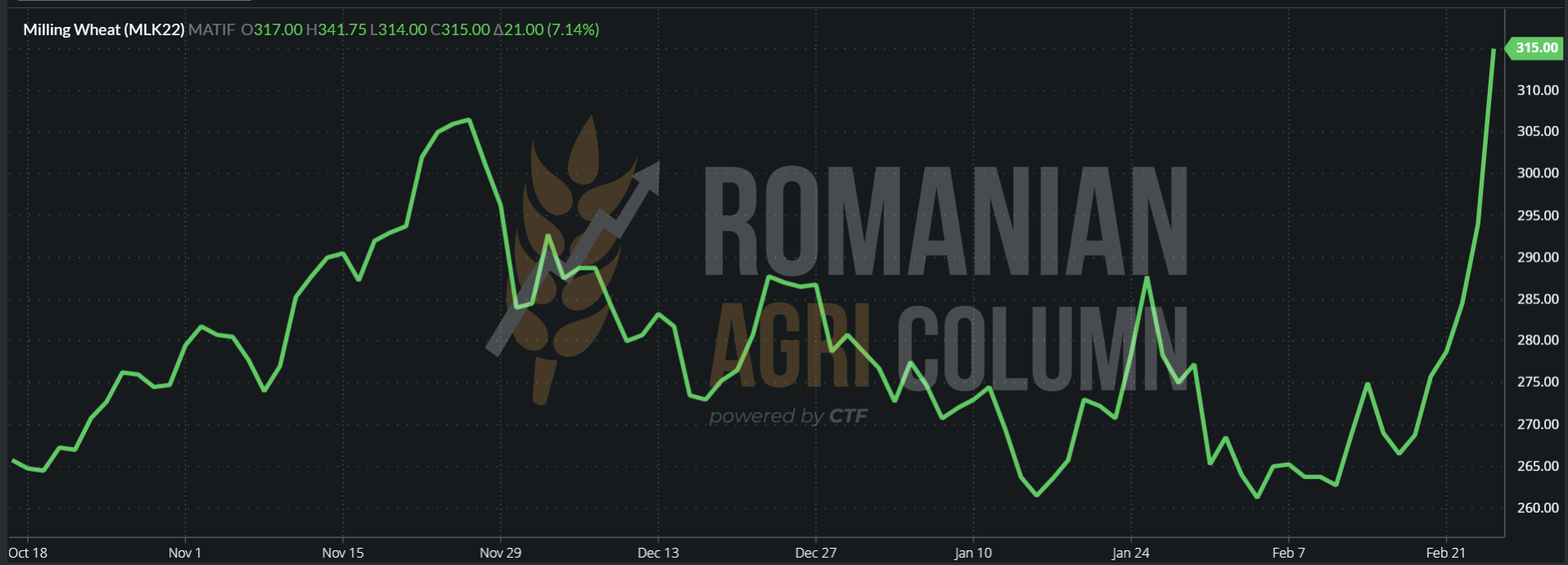

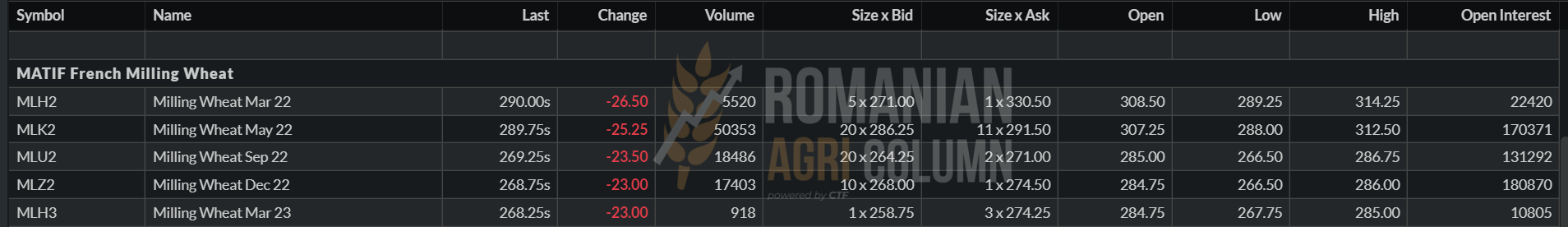

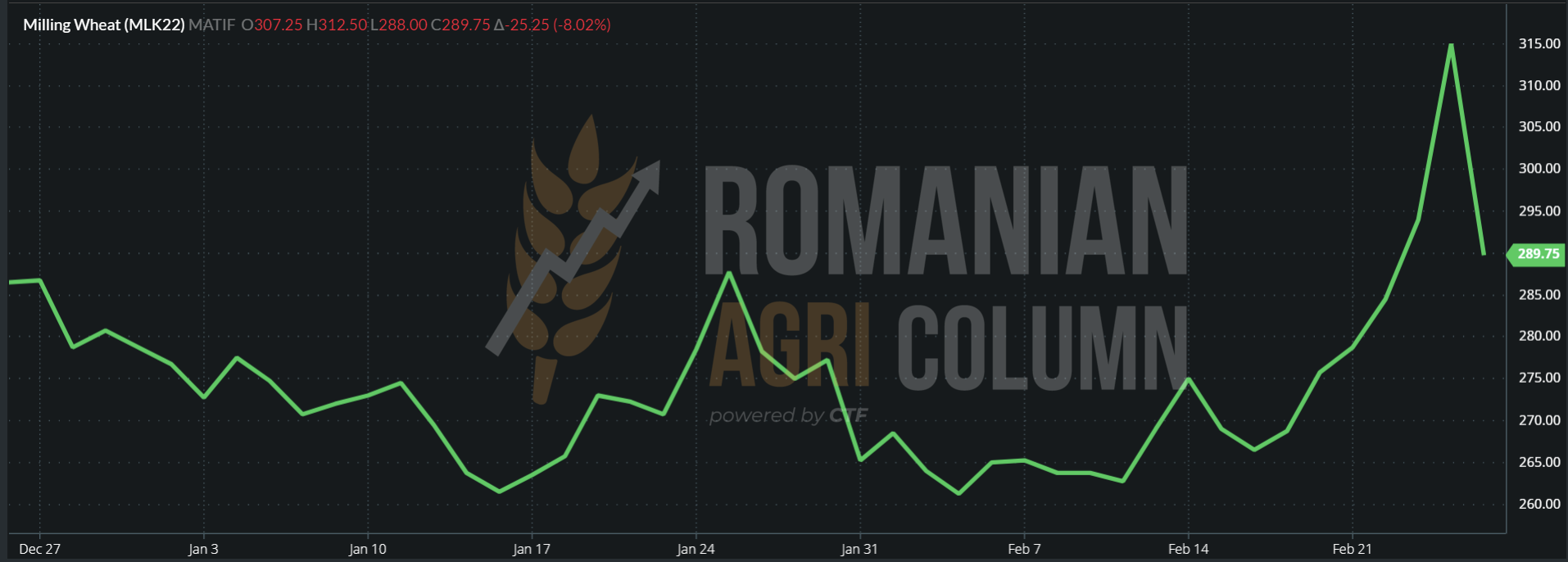

În planul EURONEXT, deschiderea din 24 februarie 2022 a generat efectiv o explozie. De la un nivel de 287 EUR, nivelul de închidere a zilei precedente, cotațiile au sărit efectiv la 341 EUR MAR22, în câteva secunde. Apoi a urmat o stabilizare în jurul valorii de 335 EUR pentru o buna perioadă de timp a tranzacționării. Închiderea zilei de 24 februarie a generat un nivel de 315 EUR pentru indicația MAY22, în acord cu temperarea parțială a emoției. A urmat ziua de 25 februarie când, după cum anunțam de ceva vreme, fondurile își extrag profiturile. Vom genera prin grafice și indicații de preț traseul acestor zile fierbinți la propriu. O călătorie de două zile a prețului grâului, printre bombardamente și gloanțe, o invazie și oameni decedați, simple cifre, dar care conțin toate cele exprimate mai sus.

287 EUR -> 334,5 EUR -> 315 EUR -> 289,75 EUR

EURONEXT 24 februarie 2022 în timpul ședinței de tranzacționare

GRAFIC EURONEXT 24 februarie 2022 în timpul ședinței de tranzacționare

EURONEXT MLK22 MAY22 – 315 EUR pe 25 februarie 2022, la deschidere

GRAFIC TREND EURONEXT MLK22 MAY22 – 315 EUR pe 25 februarie 2022, la deschidere

EURONEXT MLK22 MAY22 – 289,75 EUR pe 25 februarie 2022, la închiderea ședinței de tranzacționare

GRAFIC TREND EURONEXT MLK22 MAY22 – 289,75 EUR la închiderea din 25 februarie 2022

GLOBAL

USDA a generat previziunea de recoltă a grâului pentru sezonul 2022-2023, care indică creșterea suprafeței însămânțate, creșterea producției și a randamentului la hectar, dar un preț mai mic față de cel al sezonului 2021-2022.

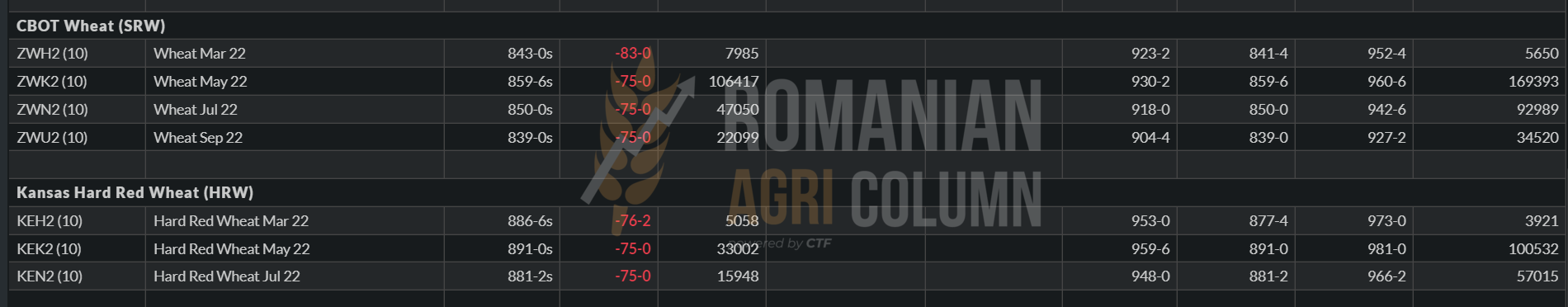

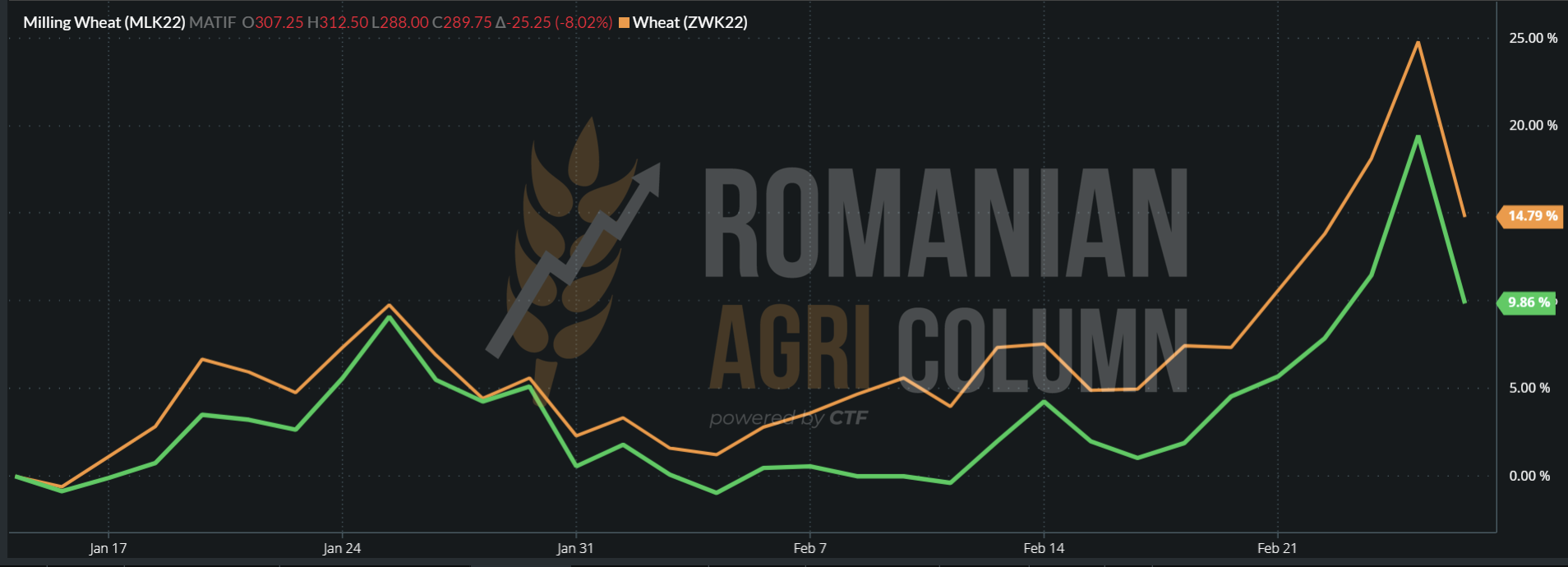

CBOT a parcurs același traseu ca EURONEXT, așa că vom insera doar închiderea din 25 februarie 2022, precum și un grafic comparativ între cele două referințe.

GRAFIC COMPARATIV CBOT ZWK22 MAY 22 (portocaliu) – MLK22 MAY22 EURONEXT (verde)

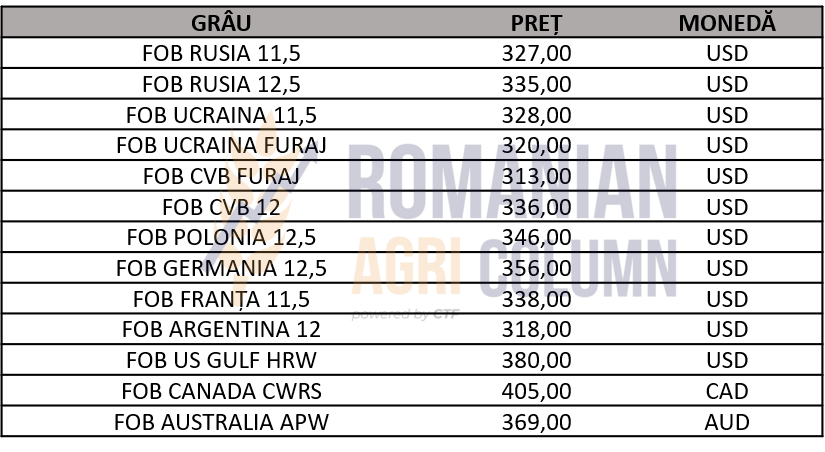

INDICAȚII PREȚ DIVERSE ORIGINI

ANALIZĂ

- Incertitudine în bazin, în contextul în care porturile rusești și ucrainene sunt blocate de război.

- Cererea este activată de panică, după ce efectiv lâncezise o perioadă îndelungată de timp.

- Destinațiile caută aprovizionare în România. Contractele se pot acoperi din România, în contextul în care pentru multe a fost aplicată clauza de forță majoră.

- Fondurile/algoritmii de tranzacționare rămân imperturbabili și caută profitul, astfel emoția este diluată de sfârșitul lunii februarie, moment în care expira MAR22 în CBOT și EURONEXT.

- Cotațiile grâului scad din nou la nivel de rezistență 300 EUR/tonă în paritatea FOB Constanța. Rămâne de văzut cât se susține acest prag. De la 1 martie intrăm din nou în tranzacționare pentru luna mai, astfel că fondurile vor specula din nou poziții.

- Războiul din Ucraina este cel mai important factor de control în acest moment. Durata lui și operaționalizarea porturilor din bazin sunt cei mai importanți factori.

LOCAL

Pe piața locală, prețul orzului rămâne la nivelul bine-cunoscut deja de 250-253 EUR/tonă în paritatea CPT Constanța. Loturi mici își fac loc printre cantitățile uriașe de mărfuri care părăsesc Romania în aceste zile și notăm un volum de 83.000 tone de orz care părăsește Constanța în aceste zile.

Recolta nouă rămâne în cotația de preț de 220 EUR/tonă ca medie în aceste zile, însă ploile întârzie să apară în România, astfel că fermierii nu au dorința de a contracta.

REGIONAL + GLOBAL

Iordania suspendă pentru săptămâna aceasta licitația de achiziție a 120.000 tone de orz, din cauza lipsei de participanți. Doar două companii au depus oferte în acest sens.

LOCAL

Indicațiile porumbului s-au detensionat după ziua de 24 februarie, când panica era instaurată la cote foarte înalte și astfel am văzut același traseu de urcare bruscă, dar și de coborâre a prețului porumbului, în data de 25 februarie. Portul Constanța indica pe 25 februarie nivelul de 270 EUR/tonă în paritatea CPT.

În țară, fermierii intenționau să vândă încă din data de 23 februarie, însă tentația de a mai aștepta o zi sau două a fost suficient de mare pentru a captura un potențial care se simțea în aer. Și așteptarea a dat roade în ziua de 24 februarie, cei mai mulți având vânzări profitabile în acest sens. Însă, parte din ei nu au speculat momentul și au ratat ziua de 24 februarie.

REGIONAL

Statusul regional poate fi descris într-un singur cuvânt: ÎNCHIS în bazinul Marii Negre. Marea Azov este închisă, Ucraina este închisă. Nicio operațiune portuară nu se desfășoară. Deținătorii de terminale au suspendat activitatea din cauza invaziei rusești în Ucraina, luptele se desfășoară pentru capturarea terminalelor de export ucrainene, dacă se poate intacte, pentru operarea lor ulterioară. Porumbul ucrainean vital pentru Asia este efectiv blocat și nu se poate transporta. Contractele sunt suspendate prin clauzele de forță majoră.

Cumpărătorii sunt acum în căutarea mărfurilor în România și Bulgaria.

România are în expediere 1.335.000 tone de porumb, ceea ce ne indică presiunea pusă pe portul Constanța în aceste zile. Portul Constanța devine astfel placa turnantă a Mării Negre, precum estimam și în numerele trecute.

Prețurile din bazin au cunoscut volatilitate crescută, un salt și o scădere, din cauza panicii induse de război, acoperită de extragerea profitului de către fonduri în ziua imediat următoare, dată fiind apropierea de expirarea MAR22. Însă bazinul fiind închis, cotațiile ucrainene nu au nicio acoperire, din cauza imposibilității operaționale și logistice.

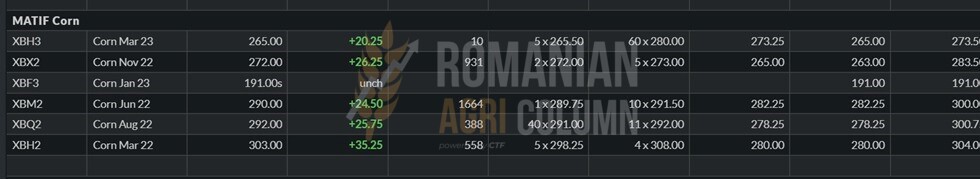

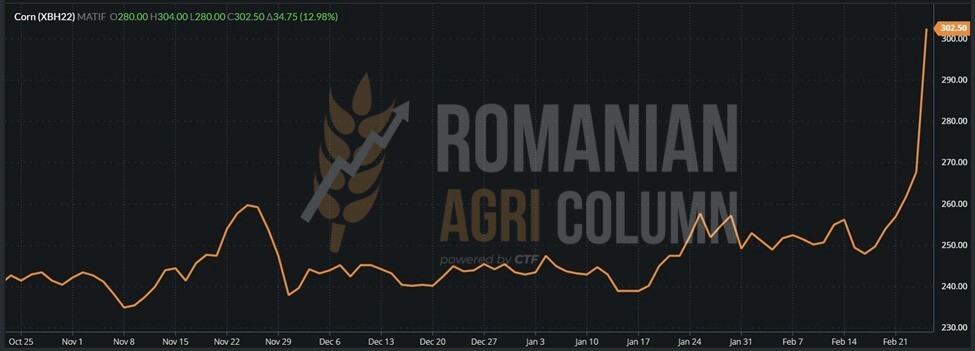

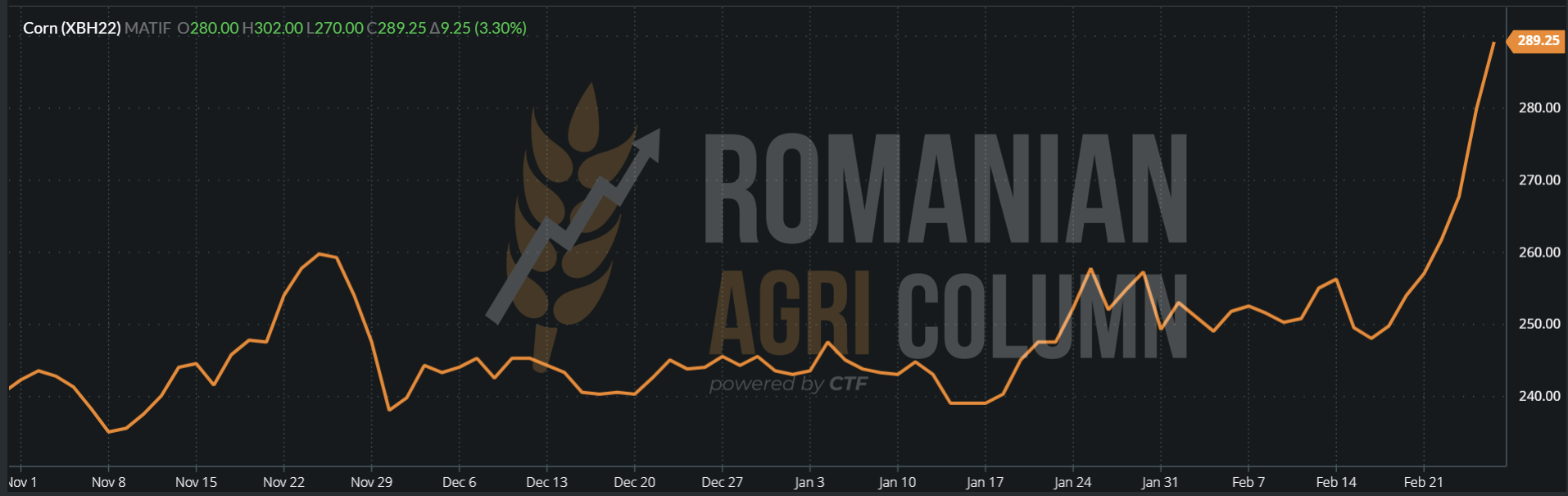

Să vedem evoluția EURONEXT în contextul acestor zile plecând din deschiderea zilei de 24 februarie 2022, trecând prin deschiderea din 25 februarie și închidem cu finalizarea ședinței de tranzacționare din aceeași zi. Traseul este tras la indigo ca și în cazul grâului.

PORUMB – deschidere 24 februarie 2022 – XBH22 MAR22 – 303 EUR

GRAFIC TREND PORUMB – deschidere EURNOEXT pe 24 februarie 2022 – XBH22 MAR22

PORUMB – deschidere pe 25 februarie 2022 – XBH22 MAR22 – 275 EUR

GRAFIC TREND PORUMB XBH22 – revenire la 289 EUR la închiderea din 25 februarie 2022

GLOBAL

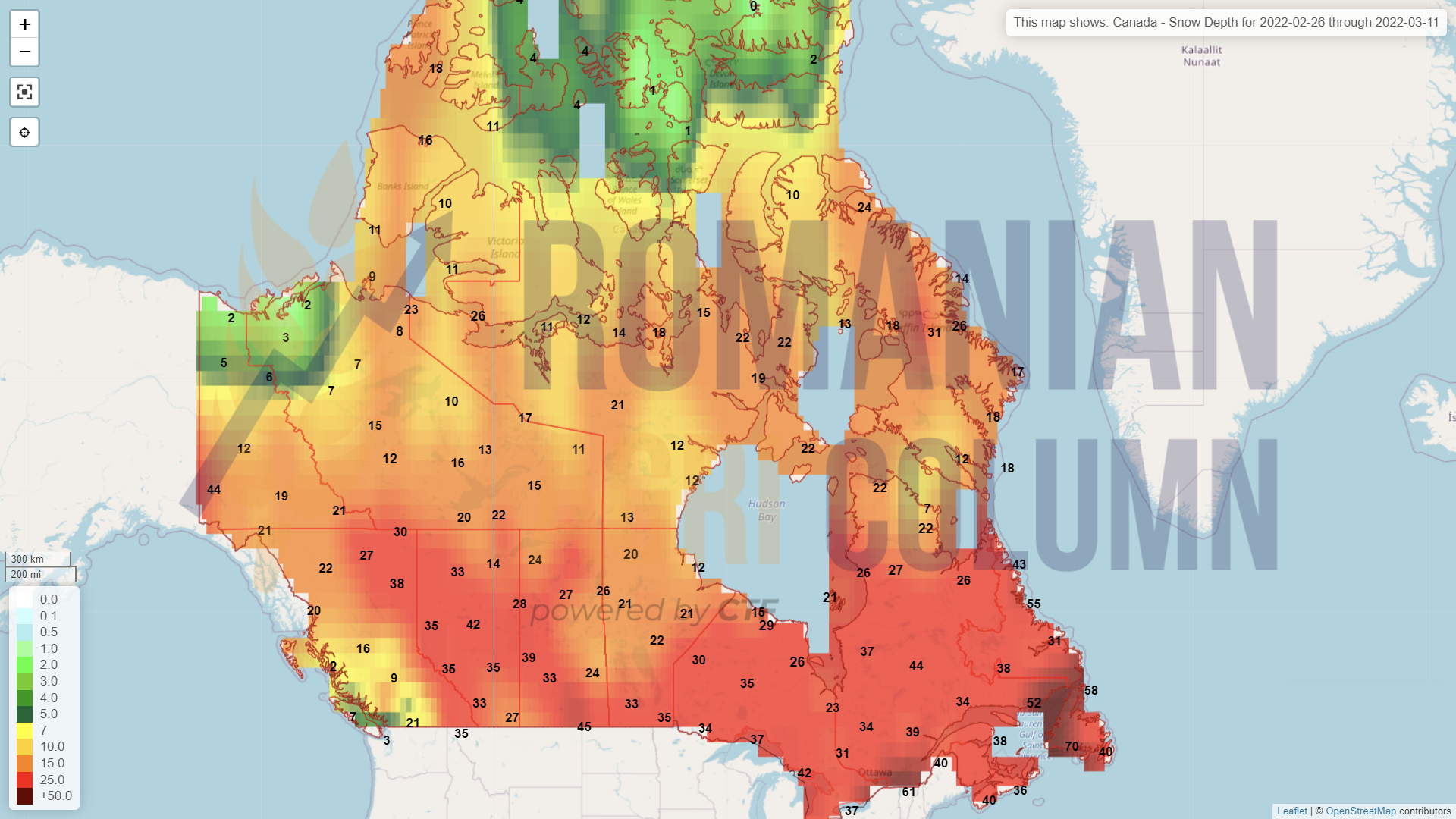

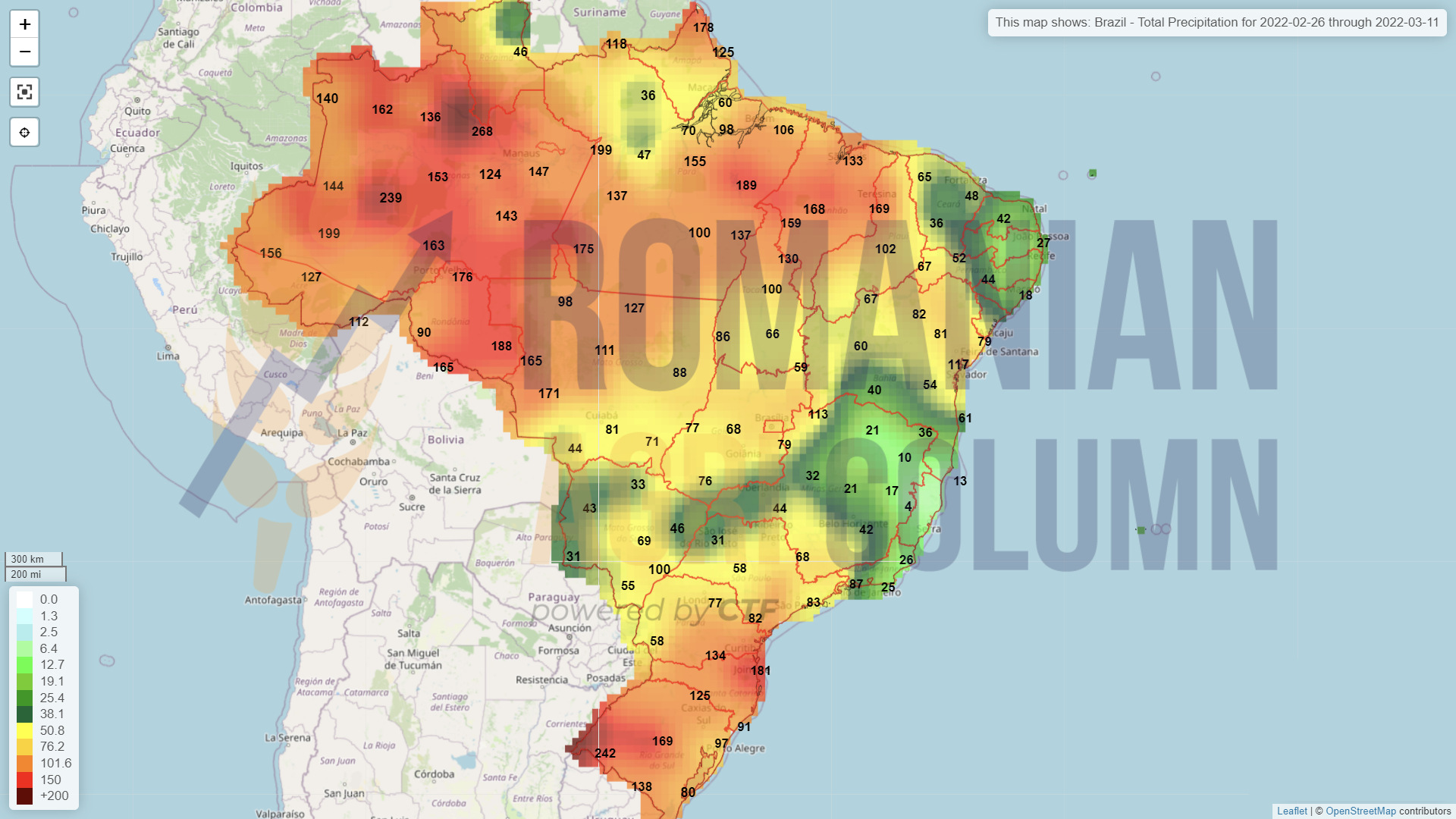

Aprovizionarea globală cu porumb se mută în mod inevitabil peste Atlantic, în cele două Americi. Porumbul american și cel brazilian au misiunea să suplinească originea bazinului Mării Negre, ceea ce ne indică o activitate logistică sporită a acestor zone.

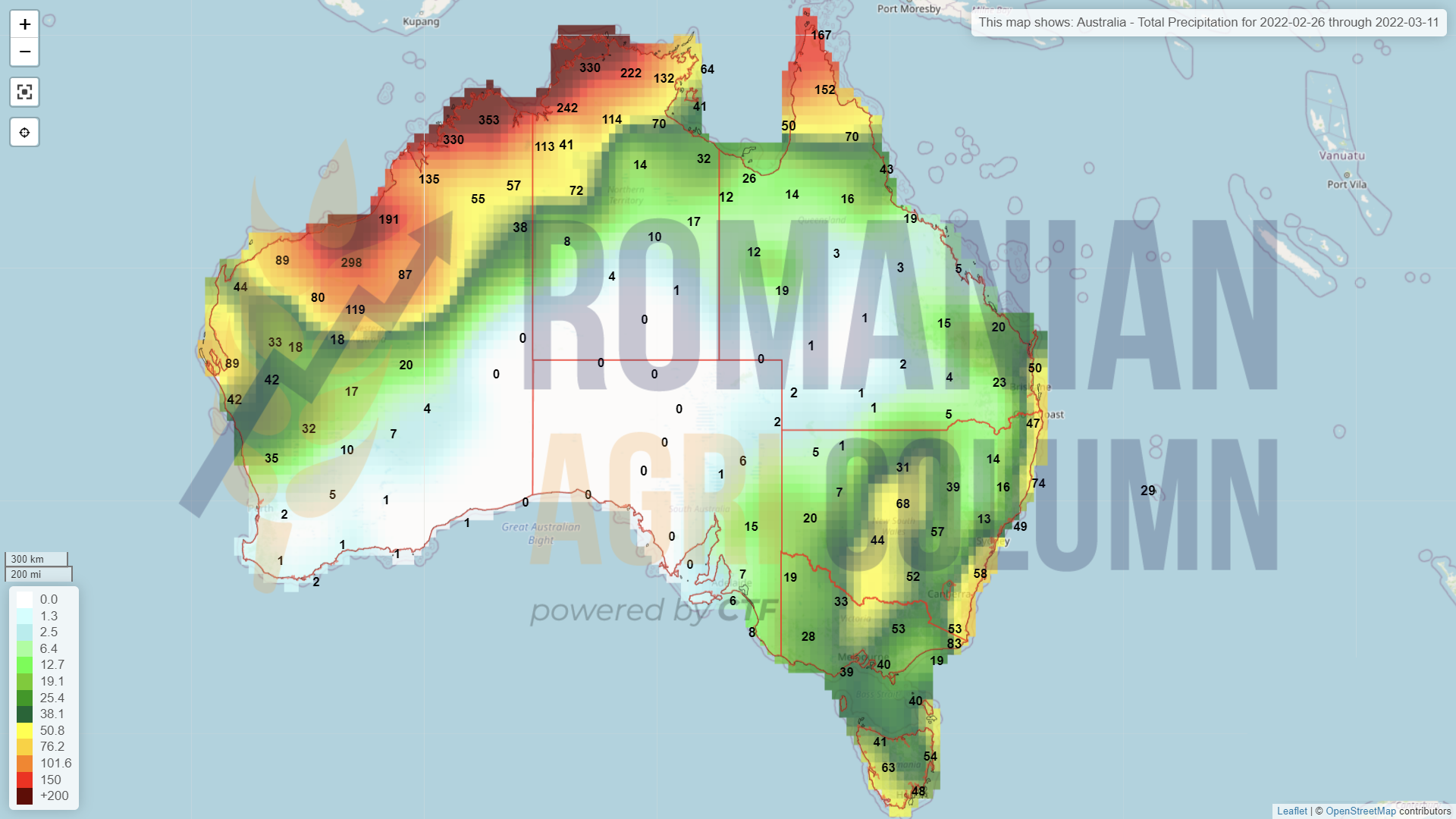

Brazilia trebuie menționată în mod special, datorită ritmului de plantare a Safrinha, care a ajuns la nivelul de 66-68%. Ploile care au traversat-o în ultima vreme au făcut bine, dar și rău, din cauza inundațiilor masive pe care le-am văzut și în media. Recoltarea Safra a ajuns la un nivel de 58-60%, însă pierderile le cunoaștem deja – un minus de 5 milioane de tone. Iar pe măsură ce recoltarea avansează, pierderile se intensifică.

Argentina a început, la rândul ei, recoltarea porumbului și este la un nivel de 5% în acest moment. Cunoaștem deja problemele legate de seceta care a diminuat producția de porumb argentiniană, însă nivelul de 51 mil. tone rămâne un indicator relevant în continuare, datorită ploilor căzute în ultima perioadă, aspect care a reușit să mențină această estimare (scăzută de la 54 mil tone). Doar 21% din recolta argentiniană de porumb se află în stare excelentă, în timp ce ratingul general a coborât cu 4%, până la nivelul de 51%. Zonele cu o dezvoltare problematică sau, mai bine spus, ratingul de “bad” a crescut cu 2%, până la nivelul de 28%.

SUA ne indică potențialul pentru sezonul 2022-2023. Și vedem o scădere a numărului de hectare, aspect previzibil, de altfel, din cauza măririi suprafeței cu grâu. Vizualizăm o productivitate mai mare la hectar și, implicit, o producție mai mare. Consumul intern pentru furaj și rezidual rămâne identic. În schimb, crește consumul FSI (Food, Seed, Industrial), precum și utilizarea pentru etanol. Exporturile se reduc cu circa 2 mil. tone, iar indicatorul de preț coboară și el cu circa 16 USD/tonă.

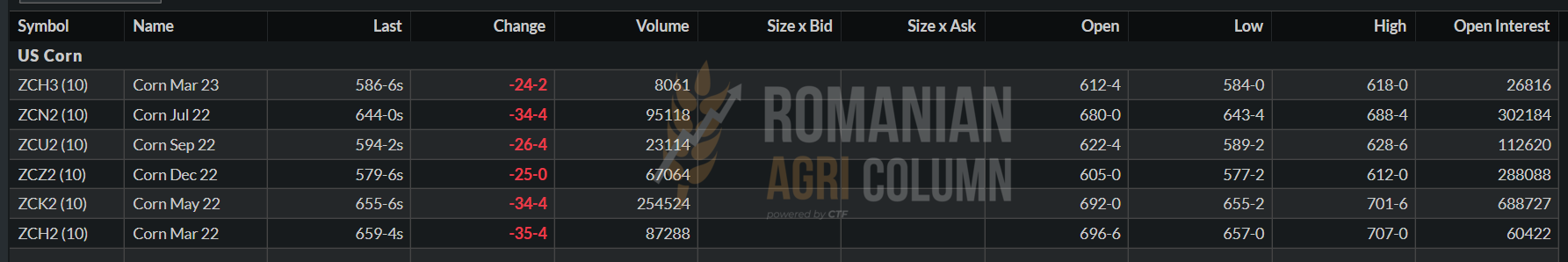

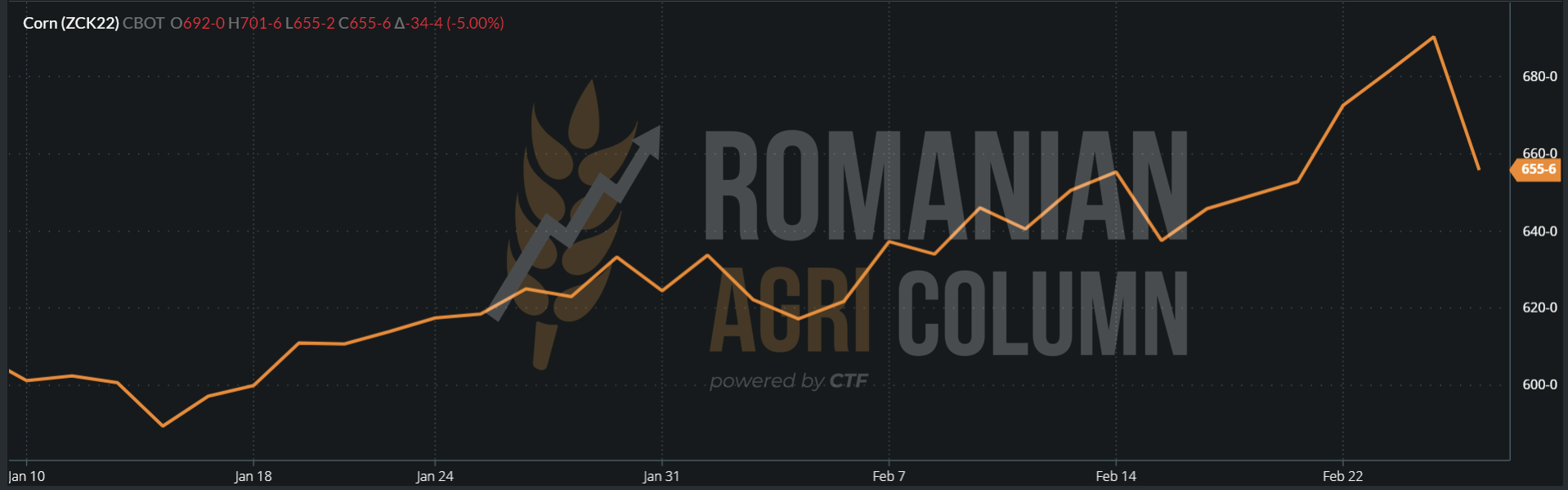

CBOT efectuat același salt și apoi a revenit între 24 și 25 februarie 2022. Motivele sunt aceleași ca și în cazul grâului și al bursei europene – emoția și fondurile.

CBOT ZCK22 MAY22 la închiderea sesiunii de tranzacționare din 25 februarie 2022 – 655 c/bu (-34 c/bu)

GRAFIC TREND PORUMB – CBOT ZCK22 MAY22

INDICAȚII PORUMB DIVERSE ORIGINI

ANALIZĂ

- Presiunea exercitată de conflictul din bazinul Mării Negre potențează portul Constanța.

- Volumele de porumb care părăsesc România cresc. Este vizibilă înlocuirea originii ucrainene cu originea românească.

- Originile americane de nord și de sud sunt și ele vizate din punct de vedere al creșterii în volume pe perioada cât conflictul din bazin va exista.

- După 1 martie, vom asista la o nouă creștere a prețului porumbului. O nouă perioadă a ciclului de viață al prețului intră în vigoare.

- Brazilia plantează Safrinha care promite de pe acum să recupereze diferența negativă creată de Safra.

- Argentina rămâne cu prognoza de 51 mil. tone, dar a început recoltarea porumbului.

LOCAL

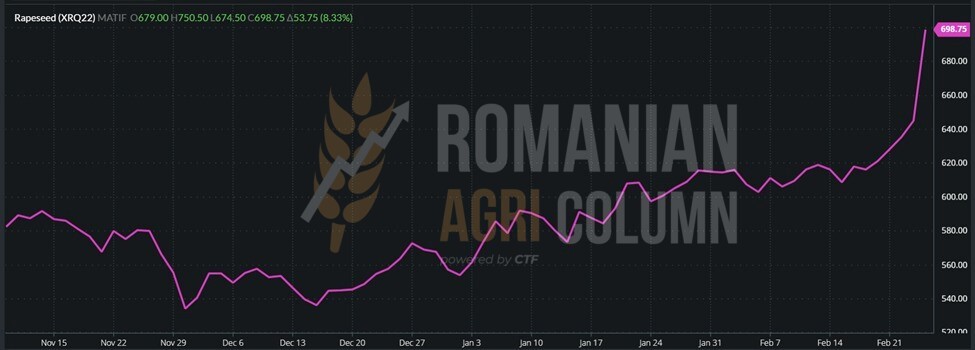

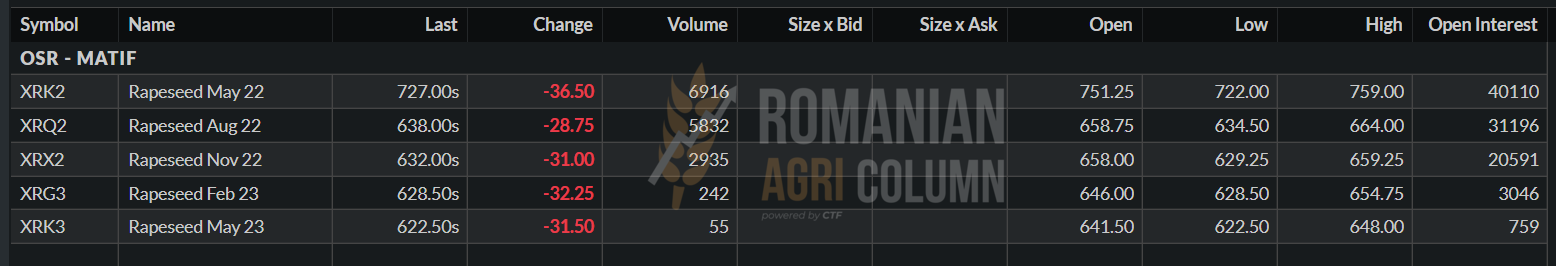

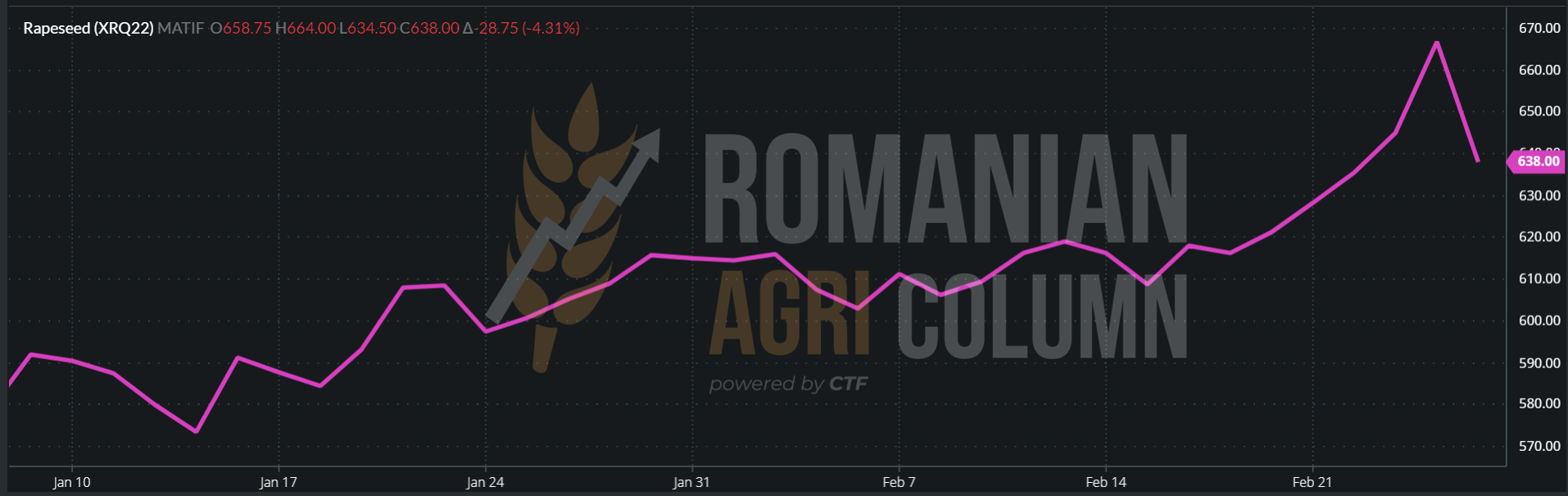

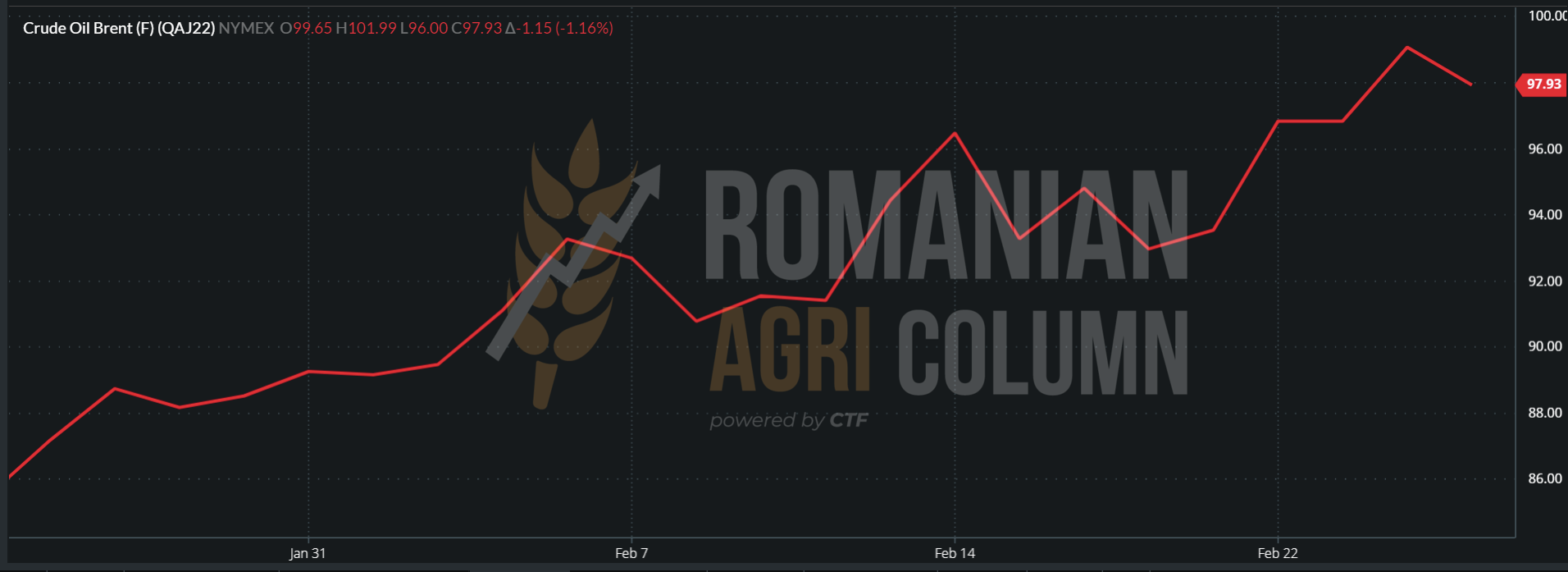

Piața locală a fost efectiv surprinsă de nivelul deschiderii din 24 februarie 2022 și ne referim în mod special la procesatori, care nu au digerat bine efectul conflictului din bazinul Mării Negre, asociat cu depășirea pragului de 100 USD/baril al prețului petrolului. Ezitările au continuat ceva vreme, până la momentul în care piața europeană a disipat emoția inițială și a început să revină la valori oarecum normale. Valorile de tranzacționare nu s-au schimbat, rămânând la aceleași valori AUG22 -5 sau -10 EUR/tonă. Estimările noastre de preț s-au regăsit mai repede decât anticipam și vedem astăzi rapița în cotația AUG22 la nivelul de 638 EUR.

REGIONAL

Emoția a fost elementul care a guvernat ultimele două-trei zile. Am asistat la deschiderea EURONEXT în 24 februarie, unde am văzut rapița câștigând neverosimila valoare de 105 EUR în doar câteva zeci de secunde.

Apoi lucrurile s-au temperat oarecum, dar au rămas în tensiune maximă pe aproape tot parcursul zilei de tranzacționare. Însă, precum susțineam în numerele trecute, orice sughiț costă și astfel notăm Ucraina și Rusia cu cate 3 mil. tone de rapiță recoltă 2022. Această cifră este pusă sub semnul întrebării, până la terminarea conflictului. Susținem acest lucru deoarece, în funcție de cine materializează în contul său acest conflict, va decide viitorul acestei resurse energetice.

Să nu uităm balanța fragilă a rapiței:

- UE – 17 mil. tone

- Ucraina – 3 mil. tone

- Rusia – 3 mil. tone

- Canada – potențial de 23-24 mil. tone, dar plantarea începe în aprilie.

În acest moment, în supply & demand avem 6 mil. tone sub semnul întrebării.

Cum cuantificam asta în cifre? Simplu – un nivel mult mai mare pentru indicația AUG22 și un nivel de Premium pozitiv, care ar trebui plătit la nivel local, între 5 și poate în exces 20 sau 22 EUR, în funcție, firește, și de nivelul recoltei românești, în acest caz.

Pentru a reface filmul zilelor de 24 și 25 februarie 2022, vă rog să vizualizați istoria compusă din imagini, așa cum o înșiruim mai jos.

RAPIȚĂ EURONEXT XRQ22 AUG22 – 700 EUR (+55 EUR) la 2 ore de la deschiderea din 24 februarie 2022

GRAFIC TREND AUG22 XRQ22 din 24 februarie 2022, în timpul ședinței de tranzacționare

RAPIȚĂ XRQ22 AUG22 la închiderea din 25 februarie 2022 – 638 EUR (-29 EUR)

GRAFIC RAPIȚĂ XRQ22 AUG22 la închiderea din 25 februarie 2022

ANALIZĂ

- Rapița corelează perfect cu prețul petrolului.

- Rapița are 6 mil. tone din supply & demand sub semnul întrebării.

- Nivelul de 638 EUR nu este unul final, vor mai urma creșteri, cu siguranță.

LOCAL

Lucrurile se complică extrem de mult. Conflictul din bazin generează blocaje și pivotări care, în loc să se sprijine, creează o spirală inflaționistă a prețului materiei prime. În primul rând, cotațiile materiei prime au cunoscut o creștere exponențială odată cu blocajul din Marea Neagră.

Astfel, prețul semințelor de floarea-soarelui a cunoscut o creștere fulminantă, ajungând până la nivelul de 800 USD/tonă CPT Constanța. După cum am repetat în nenumărate rânduri, România este singura origine a acestei materii prime din regiune și, în acest moment, constatăm un nivel de maxim 100.000 tone de marfă rămasă în țară.

Vom ajunge în curând într-o problemă care ne privește pe toți – lipsa materiei prime pentru procesare. Repetăm același lucru de luni de zile și problema pe care o vedem la orizont este de lipsă a materiei prime în procesare.

Ca efect implicit, rezultă lipsa uleiului de floarea-soarelui sau livrarea lui către sistemul de retail cu foarte mare întârziere, din cauza ritmului scăzut de procesare, pe fondul lipsei de materie primă. Peste toate acestea se va adăuga și prețul, care va suferi, la rândul său, mutații pozitive, dacă le putem numi așa, în contextul în care vom plăti un nivel mai ridicat cu 15-20% pe litru.

Iar spirala inflaționistă a prețului materiei prime nu se oprește aici. În funcție de durata conflictului, vom vedea poate niveluri de preț mai ridicate cu 5 până la 10%. Convertit în prețul de astăzi, acest aspect poate duce prețul semințelor aproape de 900 USD/tonă.

REGIONAL + GLOBAL

Uleiul de floarea-soarelui suferă de un blocaj profund. Izvorul principal din regiune este blocat. Ucraina are în porturile de lângă Odessa și în acest moment un stoc de peste 350.000 tone de ulei brut, care nu mai poate fi livrat. Mai mult decât atât, facilitățile deținute de Bunge și ADM au suspendat activitatea, din cauza conflictului, pe de o parte, iar pe de altă parte, din cauza faptului că nu mai pot procesa și, implicit, stoca și livra mărfurile.

India, care achiziționează cele mai importante volume de ulei brut de floarea-soarelui, are serioase probleme în acest moment. Au achiziționat 510.000 tone de ulei brut și au recepționat doar 130.000 tone. Restul sunt blocate în porturile din Ucraina și nu pot fi livrate.

India tocmai ce efectuase întoarcerea către uleiul de floarea-soarelui din cauza volumelor mici disponibile de ulei de soia și de palmier, iar acum acest lucru creează un pivot nou de creștere a prețurilor. Se vor întoarce, cu siguranță, către celelalte surse, soia și palmier, însă vor crește prețul acestor două surori de complex VEGOIL.

Consecința vă fi inevitabilă – creșterea prețului și a uleiului de floarea-soarelui. SIX Ports sau ARAG erau cotate de vineri la aproape 2.000 USD/tonă, iar în contextul actual nu ar fi exclus să vedem în termen scurt indicații de 2.300-2.400 USD/tonă.

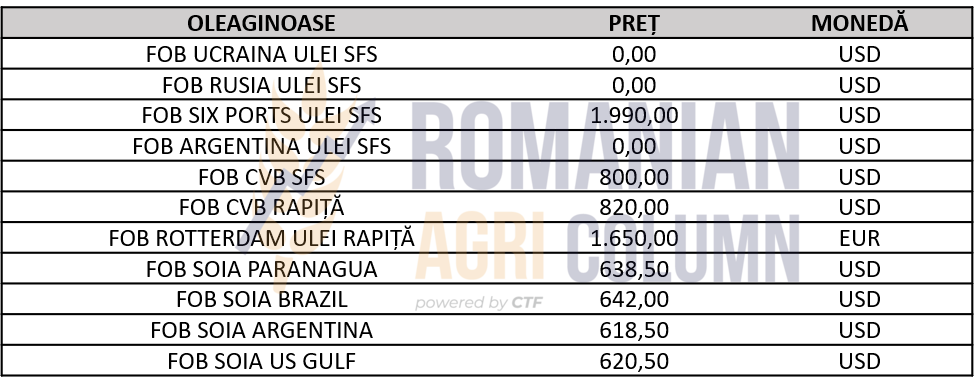

INDICAȚII OLEAGINOASE ȘI ULEI DIVERSE ORIGINI

ANALIZĂ

- Volatilitatea este extremă în piața materiei prime pentru semințele de floarea-soarelui.

- Prețurile urcă încontinuu, din cauza blocajului creat de războiul din Ucraina.

- Spirala inflaționistă este alimentată de lipsa disponibilității volumelor de ulei de soia și de palmier.

- Estimăm atingerea unui nivel de 2.300-2.400 USD/tonă pentru uleiul brut de floarea-soarelui.

- Am spus de mult: Brace yourselves for impact. Însă vom resimți șocul în buzunarele noastre, în curând.

LOCAL

Indicațiile locale de preț ale boabelor de soia sunt în jurul valorii de 660 USD/tonă în condiția DAP Procesator și în jurul valorii de 615 EUR/tonă pentru livrările la procesatorii din Ungaria.

GLOBAL

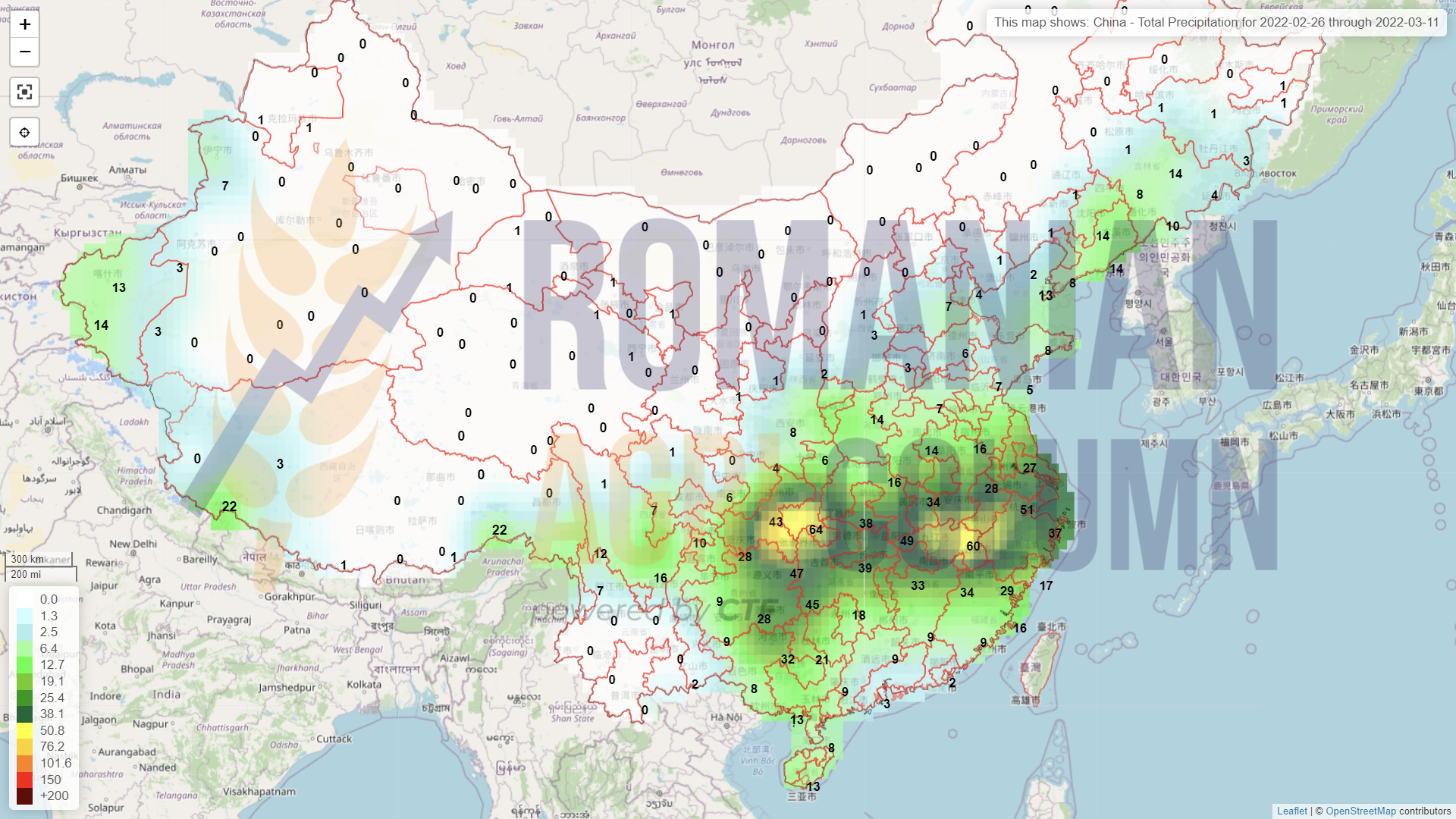

În săptămâna ce a trecut, SUA au ajuns la un nivel de vânzare de 1,23 mil. tone din producția anului 2021 și circa 870 mii tone vânzări pentru noua recoltă. Acest nivel atinge prognoza inițială, principalul cumpărător fiind China.

În Brazilia, există temeri fundamentate în privința furnizării îngrășămintelor din bazinul Mării Negre, din cauza conflictului, însă este destul de prematur acest sentiment. Timpul va certifica dacă este fondată sau nu această îngrijorare. În același timp, notăm începerea recoltării soia în Brazilia, în Rio Grande de Sul.

Argentina indică prin BAGE un grad de bun spre excelent de 25% în ceea ce privește recolta de soia. Există în continuare îngrijorări pentru zonele din centrul țării unde, din lipsa precipitațiilor, cultura continuă să se degradeze. Astfel, nivelul total de stare vegetativă cu calificativul “bad” a crescut cu 5%, până la 28%. Estimarea de recoltă este, în acest moment, de 42 mil. tone, în scădere de la un nivel inițial de 47 mil. tone.

CBOT a reacționat sub impulsul fondurilor de investiții, după emoția inițială generată de lipsa operațională din bazinul Mării Negre, asociată cu scăderea producțiilor în America de Sud.

Să urmăm indicațiile ultimei ședințe de tranzacționare din noaptea de 25 spre 26 februarie 2022, pentru a putea vedea cotațiile aferente de după acțiunea de profit taking a fondurilor.

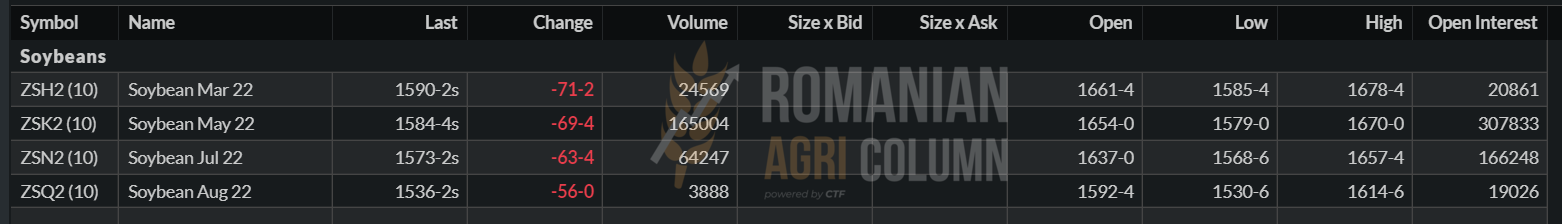

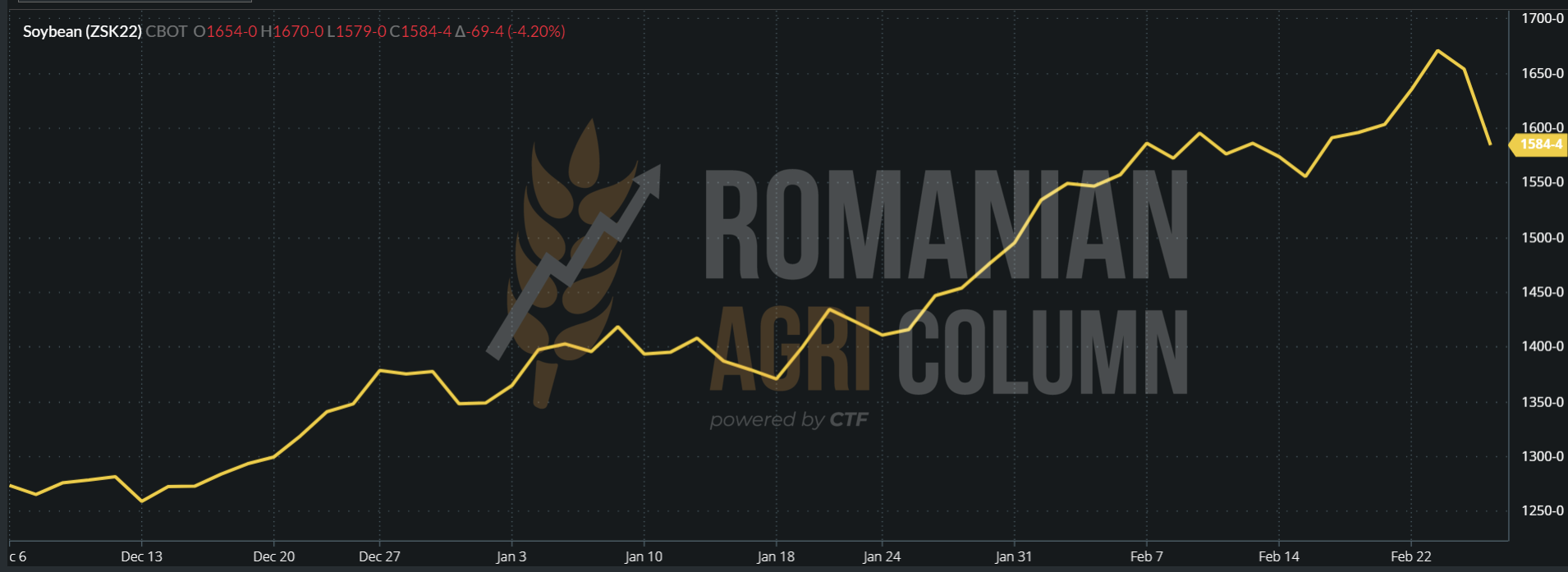

CBOT ZSK22 MAY22 – 1.584 c/bu (-69 c/bu)

GRAFIC SOIA CBOT – ZSK22 MAY22

ANALIZĂ

- Recoltele slăbite în America de Sud vor oferi în continuare suport prețului, dar după 1 martie 2022.

- Complexul VEGOIL este inflamat de blocajele uleiului de floarea-soarelui și de volumele reduse de ulei de palmier. Subsecvent, uleiul de soia, care este redus drept consecință directă a volumelor scăzute de materie primă, acționează ca un pivot de suport al acestei creșteri, la rândul lui.

- Întoarcerea consumatorilor din nou spre uleiul de soia nu face altceva decât să întărească implicit prețul boabelor de soia.

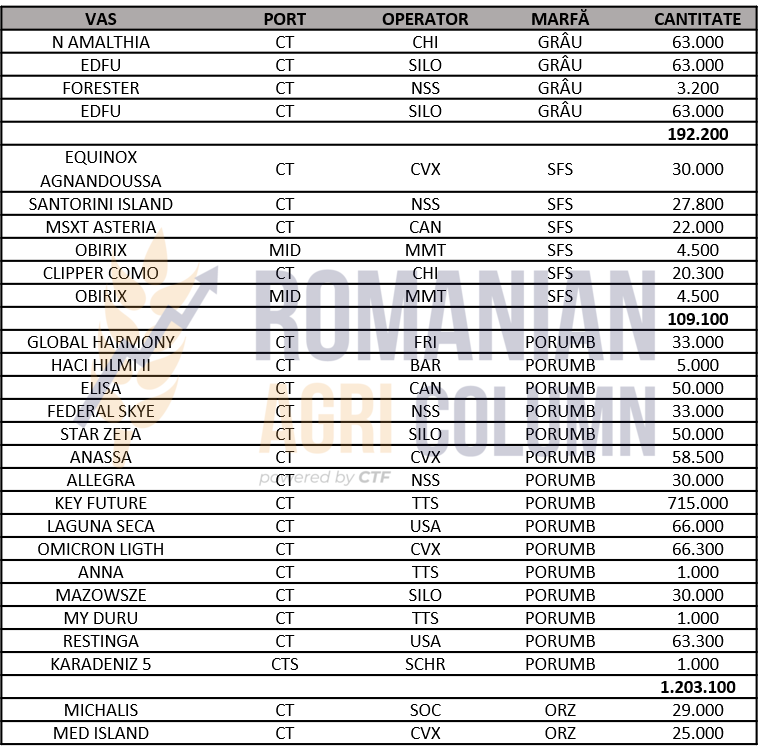

EXPORT: GRÂU 192.200 TONE | PORUMB 1.203.000 TONE | SFS 109.000 TONE | ORZ 54.000 TONE

Temporizare în WTI și BRENT. Alimentarea din sursa Rusia nu a cedat și astfel, emoția s-a disipat.

WTI CLJ22 – 91,59 USD/baril | BRENT QAJ22 – 97,93 USD/baril

GRAFIC TREND BRENT – QAJ22 APR22

EUR/USD 1:1,127 | Rubla în tobogan – 84 RUB/1 USD | MOEX închis (Moscow Exchange)