| Publicăm astăzi cel de-al 50-lea raport de analiză a pieței de agribusiness și încheiem, odată cu el, anul 2021. Vă mulțumim pentru toată încrederea cu care ne-ați onorat în toată această perioadă și pentru interesul acordat analizelor noastre. După un 2021 plin de evenimente în agribusiness, vă dorim Sărbători Fericite! Ne regăsim pe 10 ianuarie 2022, când vom publica un nou raport.

Pe curând, Echipa Romanian AGRI Column |

Raportul de piață din această săptămână conține informații despre:

- Piața grâului

- Piața orzului

- Piața porumbului

- Piața semințelor de rapiță

- Piața semințelor de floarea-soarelui

- Piața boabelor de soia

- Line-up port Constanța

- Paritate EUR-USD

- Energia fosilă

- Prognoza meteo

Piața grâului

În urma anunțului generat de Federal Reserve a SUA cu privire la starea inflației și nivelurile politicii monetare pe care o vor exercita în cursul anului 2022, piețele s-au panicat și ne referim aici cu precădere la Euronext și CBOT. Anticipând parcă anunțul, căci problema nu era dacă, ci când se va schimba politica monetară a SUA, cele două burse de tranzacționare s-au înroșit la propriu. Cea mai mare scădere s-a înregistrat la grâu, piața americană înregistrând o scădere de 31 c/bu, adică de 11,4 USD. Concomitent, ședința de tranzacționare Euronext a închis într-o scădere de peste 8 EUR, în anticiparea efectelor generate de anunțul Federal Reserve.

Portul Constanța închide vineri, 17 decembrie 2021, într-un nivel static determinat de starea de incertitudine pe fondul anunțului Federal Reserve, nivelul afișat fiind setat la 271-272 EUR/tonă.

Prețul calității grâului furajer este la un ecart de 11 EUR/tonă, acest lucru fiind generat de volumele mai mari afișate de Franța și Australia în acest sens, fapt care a impactat nivelul la nivel regional și, firește, global.

Cumpărătorii de grâu care achiziționează din bazinul Mării Negre afișează aceeași indiferență în aceste zile. Diferența între nivelul pe care-l doresc și cererea de preț pentru marfă, adică BID și ASK, este de 4-5 USD/tonă. Acest aspect induce o liniște în ceea ce privește achizițiile din bazinul Mării Negre.

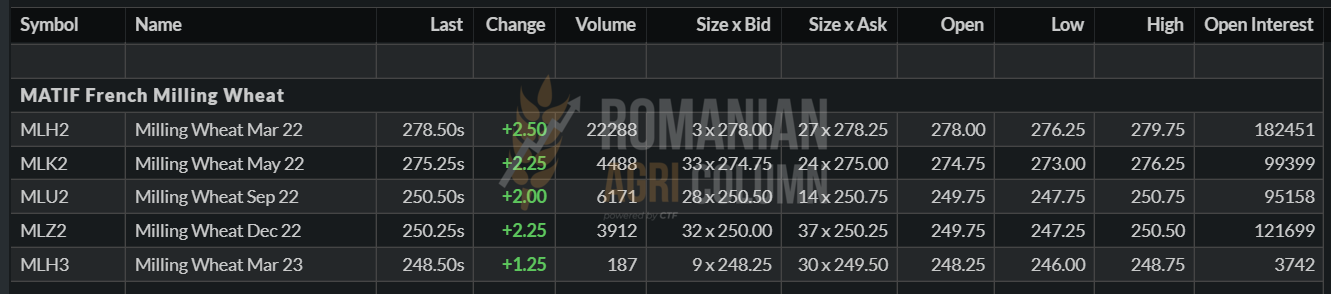

Euronext închide ședința de tranzacționare din 17 decembrie 2021 în creștere după efectele devastatoare generate de anunțul americanilor asupra prețului grâului. Astfel, vedem un plus de 2,5 EUR față de deschidere, un semn de revenire, dat fiind faptul că în piață fizică lucrurile se anticipează.

EURONEXT MLH22 închiderea din 17 decembrie 2021 – 278,5 EUR:

Vedem cum din câteva elemente demarcate de o fereastră scurtă de timp, prețul grâului este degradat în etape consecutive. În intervalul scurs între 7 și 15 decembrie 2021, indicațiile grâului au fost alterate de panica indusă de posibilele efecte ale Omicron și de raportul WASDE, care a efectuat corecții asupra nivelurilor recoltelor din anumite zone ale lumii.

În tot acest răstimp am generat către fermierii din România îndemnul de vânzare, în media și în aparițiile pe canalele TV. Speranța noastră este că mulți dintre ei au înțeles și au rezolvat prin vânzarea cantităților stocate problema stocurilor de grâu.

EURONEXT MLH22 – de urmărit intervalul 7-17 decembrie 2021

Lucrurile însă încep să se complice, să se amestece în creuzetul informațiilor și al efectelor vremii. Trăim influențați de factorii de cerere și ofertă, vreme, factorii politici și efectele fondurilor de investiții, care mișcă bursele prin acțiunile de cumpărare și vânzare (numind aici și algoritmii de tranzacționare care acționează în contextul efectelor agregate legate de cerere și ofertă, vreme, factorii politici și informație).

Ceea ce vedem astăzi și ceea ce proiectăm în continuare este un scenariu complex, cu efecte care se vor manifesta într-un interval de 15-25 de zile de acum înainte, așa cum se vede el astăzi. Să începem deci prin a expune datele:

Rusia și Australia aduc împreună un surplus de 3,5 mil. tone. Argentina va aduce un surplus estimat de minim 700.000 tone până la 1,7 mil. tone de grâu. Acest aspect va fi vizibil în raportul WASDE din 9 ianuarie 2022, laolaltă cu raportul NASS, care va fi eliberat subsecvent.

Avem deci un nivel de până la 5,2 mil. tone în surplus, care va elibera din balanța de PRODUCȚIE-CONSUM până la nivelul de -4,5 mil. tone. Impactul este deosebit, căci am plecat la drum cu un deficit de 12 mil. tone.

Acțiunile Rusiei în bazin ne indică în mod practic exact un factor de bearish, adică de scădere a prețului grâului. Tentativele lor de a ridica piața sunt anticipate în mod clar de analiști și nu sunt luate în seamă de algoritmii de tranzacționare. Remarcăm aici, în afară de creșterea taxei până la nivelul de 94 USD/tonă, anunțurile despre reducerea cotei alocate exportului, care putea fi pusă în aplicare începând cu 15 ianuarie 2022. Neavând efect știrea că nivelul ei ar fi de de 9 mil. tone, cota a fost vehiculată mai apoi în scădere la un nivel de 8 mil. tone, adică un volum mai mic de grâu alocat exportului.

Dacă ne uităm însă la ce volume de recoltă rusești 2021 expun și la ce nivel enunță ultimul raport WASDE, estimând nivelul de export al Rusiei efectuat până în acest moment, de circa 19,5-20 mil. tone grâu, ne este foarte facil să deducem că totul este doar o încercare de a ridica nivelul prețului în bazinul Mării Negre. Care nivel este scăzut în principal din lipsa cererii din aceste zile. Fermierii ruși sunt efectiv supuși presiunii de vânzare, în condițiile unei parități RUB/USD de 74,13/1.

Astfel că avem toate elementele de presiune alocate spre a vedea un orizont de temporizare a creșterii prețului sau, de ce nu, de limitare a eventualei creșteri, care s-ar putea produce, în orice caz, doar până în data de 9 ianuarie 2022, când un nou raport WASDE va fi generat.

Rusia mai are mult până să-și atingă programul de export din acest moment, de circa 15 milioane tone. 8 mil. cotă de export e un exemplu de bluff fără șanse de succes. România a exportat grâu la un nivel de 4 mil. tone până în acest moment, iar Ucraina este și ea în competiție directă în bazin. Pe cealaltă latură a continentului, Franța generează volume extrem de importante Chinei, cadența lor fiind una extrem de ridicată. Săptămâna trecută a generat o dublare a expediției de volume către China. Agregarea de date ne indică însă Algeria pe prima poziție a achizițiilor provenite din Franța, cu un volum de circa 800.000 tone, urmată de China, cu 600.000 tone și, firește, fostele colonii franceze, cum este Marocul cu 180.000 tone.

În acest context, înregistrăm și o licitație terminată în Algeria (generată de OAIC, organismul care controlează aceste importuri) și notăm volumul de circa 700.000 tone achiziționat la un nivel mediu de 373 USD/tonă. Variația este dată de mijlocul de transport, Panamax sau Handy.

Iordania a achiziționat 60.000 tone de grâu recoltă nouă la nivelul de 327,5 USD/tonă, CFR Aqaba, cu livrare iulie 2022. Nivelul este unul care reflectă 259,5 EUR/tonă FOB Constanța. Corectat cu costul de fobbing, avem 254 EUR/tonă în paritatea CPT Constanța, fără marja exportatorului inclusă.

Iranul a achiziționat 500.000 tone de grâu cu livrare ianuarie-februarie 2022, origine Rusia, Germania și Țările Baltice.

Mai așteptăm, de asemenea, finalizarea licitației generate de Turcia prin TMO pentru achiziția a 320.000 tone, însă acest lucru va veni după închiderea ediției.

BSW (Black Sea Wheat) indică recuperare, de asemenea. Indicațiile pentru luna ianuarie capătă o notă pozitivă, în același context

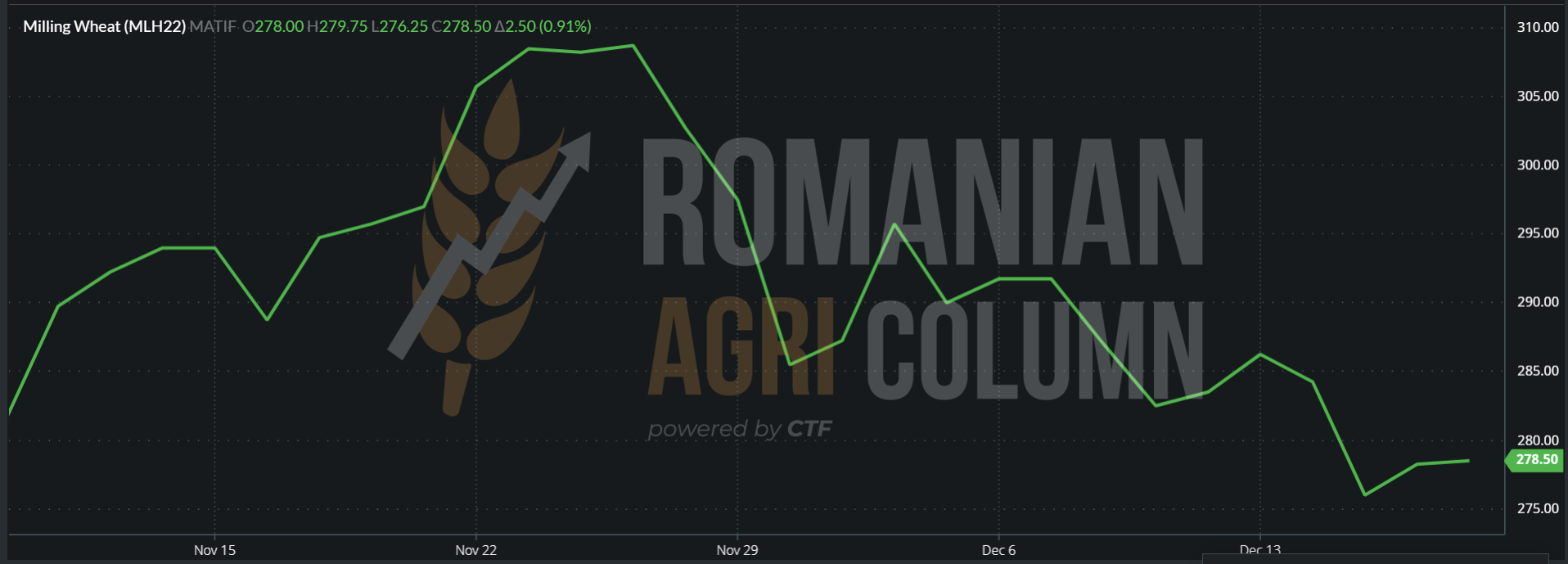

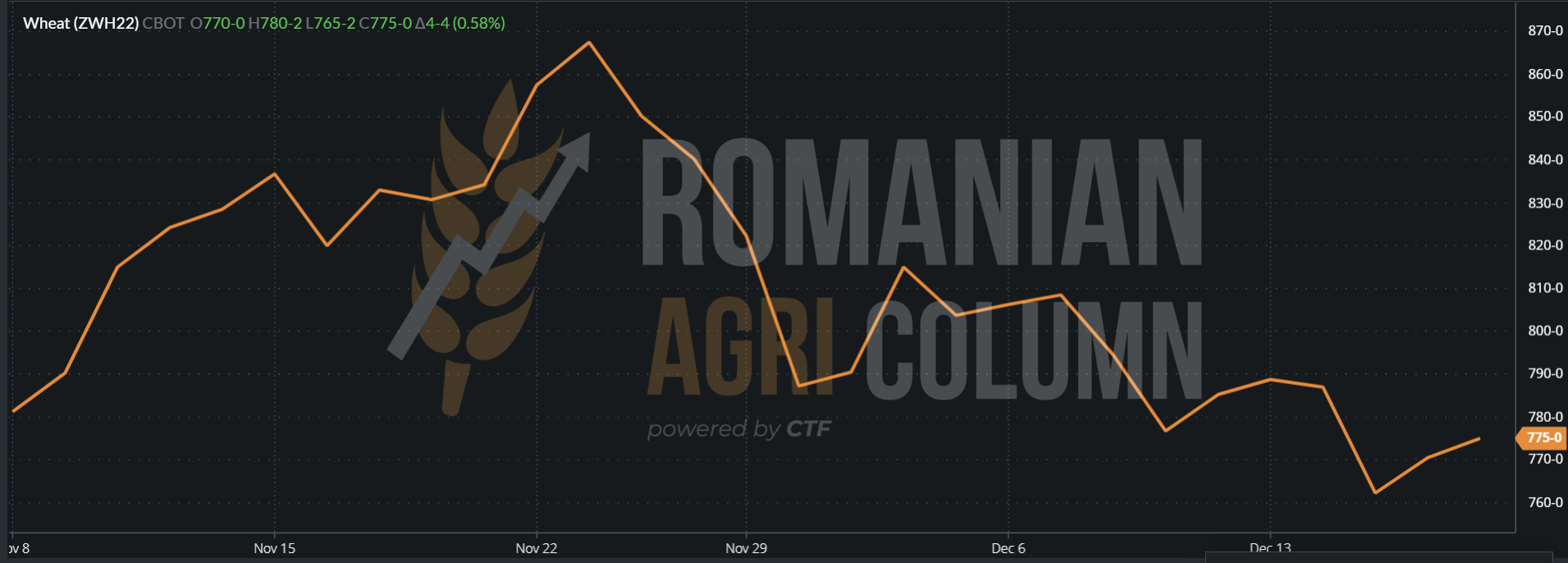

CBOT recuperează, la rândul său, în ritm lent, însă pozitiv. Indicațiile de închidere din 17 decembrie ne arată un nivel de 775 c/bu și avem o recuperare de la 756 c/bu, adică de 21 c/bu sau 7,71 USD.

CBOT ZWH22 – 775 c/bu = 284,76 USD

CBOT ZWH22 – trend 7-17 decembrie 2021

Să tragem câteva concluzii înainte de a trece mai departe:

- Grâul, care a fost cel mai afectat de cele trei elemente, panica Omicron, raportul WASDE și anunțul Federal Reserve, revine încet către nivelul de 280 EUR/tonă.

- Grâul a fost cel mai afectat, din cauza pozițiilor long ale fondurilor de investiții. Aceste poziții long au fost generate de balanța negativă la nivel global dintre producție și consum.

- În materie de recoltă 2021, estimăm încă un raport cu surplus în ianuarie. Acesta va proveni din Argentina și va influența prețul mărfurilor.

- Singurul avantaj competițional al bazinului va rămâne pentru o perioada de 12 zile României, care va intra în business înaintea Rusiei și a Ucrainei datorită decalării sărbătorilor de iarnă după ritul ortodox vechi, fapt care va lăsa România singura origine timp de 12 zile. Însă sunt suficiente 12 zile? Dacă și cumpărătorii gândesc la fel și vor aștepta și ei, la rândul lor, încă 12 zile? Acest scenariu ar căpăta consistență, căci raportul WASDE sosește pe 9 ianuarie 2022, deci la mijlocul intervalului competitiv de 12 zile.

- Reevaluarea pozițiilor în piața fizică, în special în curtea celor 7 mari exportatori, ar putea fi un factor de punere în mișcare a lucrurilor în sensul că grâul ar putea să recâștige terenul pierdut.

- Însă, judecând corect, un nivel de 280-285 EUR/tonă CPT Constanța cu livrare ianuarie-februarie 2022, este unul just și racordat mult mai bine la realitatea globală.

Mergem acum mai departe și trecem la următorul capitol, mai precis, recolta 2022. Această recoltă începe să contureze formă în materie estimare de volum. În aceeași măsură, conturează și primele probleme pe care le vom nota împreună.

Dar să începem cu zona europeană, inclusiv România, care este un actor important în cele două piețe, cea a Uniunii Europene și cea a bazinului Mării Negre. România este parte integrantă a pieței de originare a bazinului Mării Negre, bazin care nu se compune numai din cele două țări aproape combatante, Rusia și Ucraina. România este un pilon de stabilitate și predictibilitate în acest sens. Ea girează prin apartenența sa la Uniunea Europeană și la pactul Atlanticului de Nord, predictibilitate și susținere în ceea ce privește comerțul cu produse agricole din Marea Neagră. Și acest lucru trebuie făcut cunoscut și recunoscut de componenții bazinului Mării Negre.

Prin volumul și logistica sa deja recunoscută în portul Constanța, unde avem cel mai rapid terminal din Europa, pe nume Comvex, România este în acest an 2021, un reper prin modul în care a condus vânzările către Egipt, având până în acest moment un market share de 44% către această destinație. Prin aceste vânzări prin GASC, România devine un marker al pieței, acum, la jumătatea sezonului 2021-2022.

UE-27 GRÂU 2022-2023:

- UE-27 prognozează un volum al grâului în scădere comun pentru sezonul 2022-2023, de la 129,3 la 127,6 milioane tone, deci un minus de 1,7 mil. tone.

- UE prognozează un volum în scădere al grâului, adăugând și durum în calculul de la 136,9 mil. tone la 135,8 mil. tone, deci un minus de 1,1 mil. tone.

- România este cotată doar cu 8,74 mil. tone dintr-o suprafață de 2,07 mil. ha pentru sezonul 2022-2023 și cu un randament în scădere de la 5,01 la 4,22 tone/ha.

- Franța își menține același nivel al grâului comun de 35,62 mil. tone (vs. 35,4 mil. tone în 2021), cu un randament în creștere până la 7,28 tone/ha.

- Germania este cotată în creștere de prognoză de volum al grâului comun, până la nivelul de 22,2 mil. tone, de la 21,45 mil. tone în 2021, cu un randament de 7,6 tone/ha, față de 7,37 tone/ha în 2021

- Polonia este în creștere cu 0,2 mil. tone, până la nivelul de 11,7 mil. tone, cu un randament de 4,9 tone/ha.

- Bulgaria are o prognoză în scădere de la 7,17 mil. tone la 6,23 mil. tone, având un randament prognozat la nivelul de 5,34 tone/ha, în scădere față de 2021, când a avut 6 tone/ha.

Astfel, România și Bulgaria vor degrada producția totală de grâu a Uniunii Europene cu cifrele înscrise mai sus. Cu toate acestea, România își menține locul 4 în Uniunea Europeană la nivelul de producție grâu, după Franța, Germania și Polonia.

SUA – Houston, we might have a problem! În data de 16 decembrie 2021, Câmpiile Centrale din SUA au fost greu încercate de o furtună care le-a traversat. Esența acestei furtuni a fost puterea vântului care a suflat cu viteze între 100-150 km/oră, la o temperatură de 24 grade Celsius. Efectele au fost dramatice și multiple, începând cu pagube materiale și terminând cu incendii pe câmpuri.

Grâul american de iarnă a fost efectiv ars de puterea combinată a vântului, agregată cu temperatura ridicată la nivelul de 24 grade. Din primele estimări neoficiale, evaluarea pagubelor se îndreaptă către supoziția că ½ (jumătate) din grâu a fost afectat. În ce măsură? Cât a fost pierdut? Rămâne de văzut în perioada următoare. Efectiv, teritoriul SUA nu s-a mai confruntat cu așa ceva până în acest moment, furtună de vară în decembrie. Mai mult decât atât, furtunile au dizlocat extrem de mult praf, acest praf extrem de cald purtat de vânt la vitezele menționate a devastat extrem de multe câmpuri de grâu. Până la sosirea datelor oficiale, vă inseram câteva fotografii spre a vedea efectele teribile asupra culturilor. Peisajul este selenar.

CONCLUZII GRÂU

- O producție americană pusa sub semnul întrebării, efectele furtunilor sălbatice de praf cuantificate în cifre nu se cunosc încă.

- O producție europeană mai scăzută în acest moment din cauza scăderii utilizării îngrășămintelor, în special în România și Bulgaria.

- O producție care nu a atins nivelul de suprafață însămânțată în Rusia și Ucraina și care a intrat oficial în starea de hibernare (dormancy), care poate fi surprinsă de extremele vremii.

- Există multe semne de întrebare pentru recolta 2021, însă avem suficiente elemente de lucru în analiza noastră încât să putem spune că acesta nu mai poate urca în perioada următoare, o perioadă care include sărbătorile de iarnă, decât dacă ceva neprevăzut ar apărea. Însă, după cum bine știm, neprevăzutul este doar starea latentă de potențial între Rusia și Ucraina.

2022 SE ARATĂ A FI EXTREM DE PROVOCATOR ÎNCĂ DE PE ACUM.

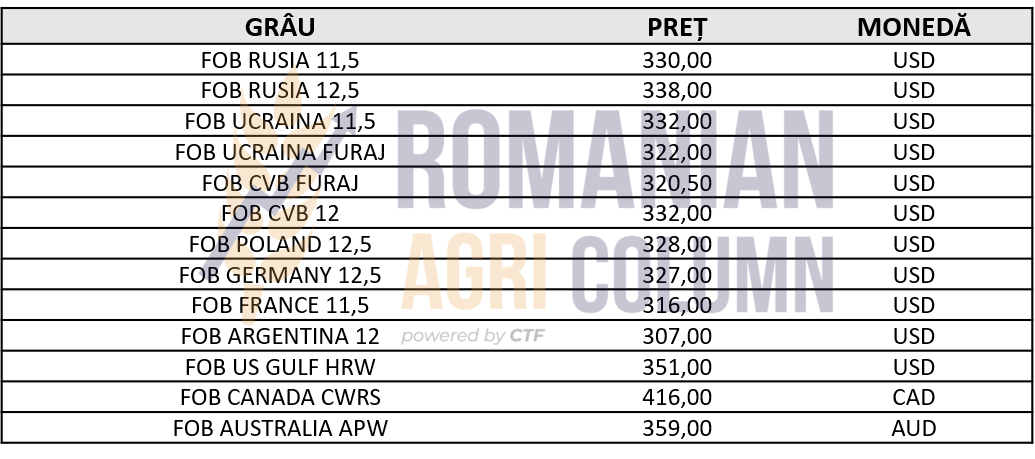

INDICAȚII PREȚ DIVERSE ORIGINI

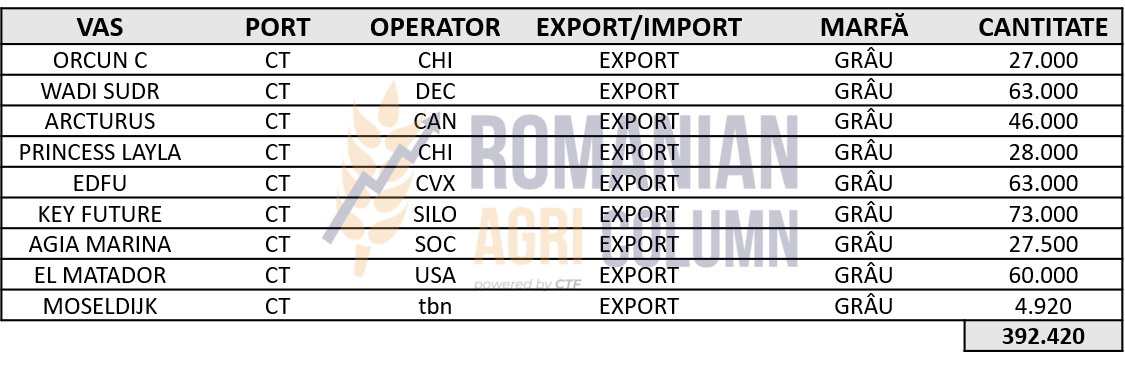

LINE-UP CONSTANȚA GRÂU

Piața orzului

Prețul orzului în paritatea CPT Constanța s-a degradat și el semnificativ după valul de evenimente care a slăbit considerabil grâul și vedem astfel nivelul din 17 decembrie 2021 la 235 EUR/tonă. Scăderea este considerabilă, dar la nivelurile care mai există încă prin România, avem speranța că acestea au fost lichidate în timp util. În perioada următoare nu se văd potențiale tranzacții majore în piața orzului regională.

Piața porumbului

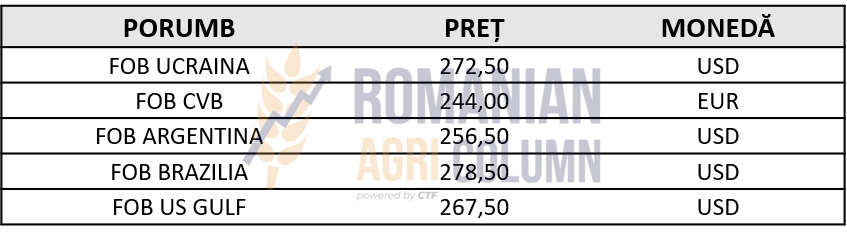

Indicațiile porumbului în paritatea CPT Constanța se situează la nivelul de 233 EUR/tonă. Același complex de factori ca și în cazul grâului au degradat prețul porumbului în bazinul Mării Negre – panica indusă de Omicron, raportul WASDE și intervenția Federal Reserve.

Însă porumbul nu a fost atât de impactat precum grâul, fondurile de investiții nefiind atât de expuse în cuantum de poziții net long. Astfel, diferența negativă a fost inițial de 5 euro, după care, în mod succesiv, indicațiile au revenit până la 233 EUR, pe care-I vedem astăzi expus ca nivel de achiziție în Portul Constanța.

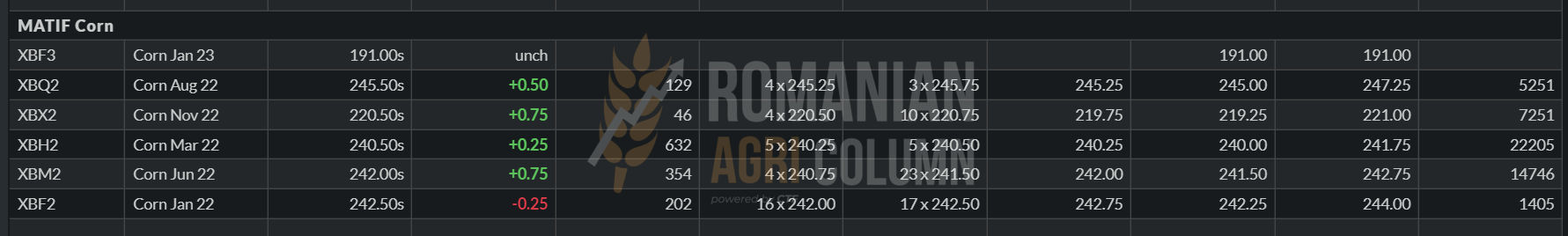

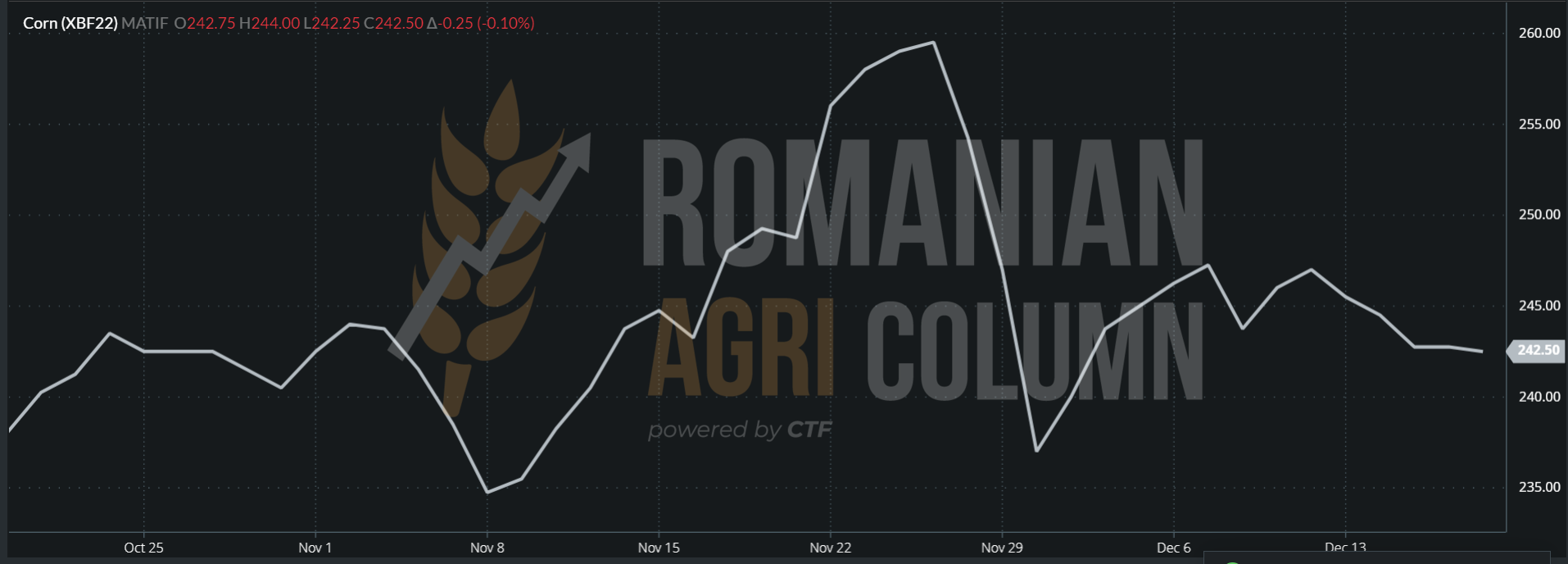

EURONEXT indica în închiderea din 17 decembrie 2021 un nivel de 24,5 EUR XBF22.

TREND XBF22 MATIF CORN – impactul din 7 decembrie nu a fost atât de puternic ca în cazul grâului.

În zona bazinului Mării Negre și în America de Sud însă se întâmplă lucruri interesante. Și dorim să scoatem la lumină procesul recoltării în Ucraina.

Ultimele indicații primite din Ucraina ne arată că se îndreaptă cu pași mari către un potențial 43,7 mil. tone din 5,47 mil. hectare, având o estimare de productivitate de 8 tone la hectar. Această cantitate este însă bunker weight, deci nu are extras excesul de apă și, dacă estimăm corect, finalul va fi în jurul valorii de 41 mil. tone, cu 3 tone peste estimarea USDA și a noastră. Acest aspect va debalansa cu siguranță mult mai rapid nivelul prețului din bazinul Mării Negre. De ce spunem asta?

- Cantitatea fiind mai mare, ea trebuie să își găsească ieșirea într-un mod mult mai rapid decât până acum. Noi vedeam martie-aprilie cu exces pe piață, dar s-ar putea să vedem și februarie în același fel.

- SAFRA braziliană va intra la recoltat începând cu luna ianuarie, secondată de recolta argentiniană de porumb. Se va crea un punct de presiune sud-american, căci logistica din America de Sud este competitivă cu cea din bazin. Se poate observa cu ușurință cum porumbul brazilian va crea primul presiunea din bazinul Mării Negre. Apoi va intra subsecvent porumbul argentinian. Volumele lor agregate cu volumul ucrainean suplimentar vor debalansa în sens negativ prețul.

- SAFRAS MERCADO din Brazilia indică însă o scădere a nivelului de primă recoltă braziliană de porumb, de la 25,7 mil. tone la 21,6 mil. tone. Notăm prognoza, însă până la începerea recoltării nu mai este mult, așa că în scurt timp o vom putea valida.

- WASDE ianuarie 2022 va genera și el o presiune suplimentară prin alocarea prognozelor braziliene și argentiniene laolaltă cu suplimentul din Ucraina, ceea ce va mări producția globală de porumb și astfel, traseul prețului porumbului va avea parte de un full stop și de o degradare.

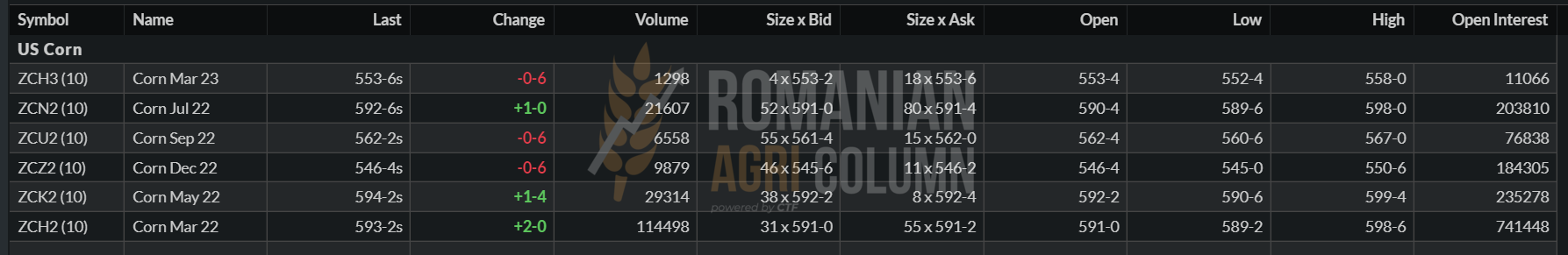

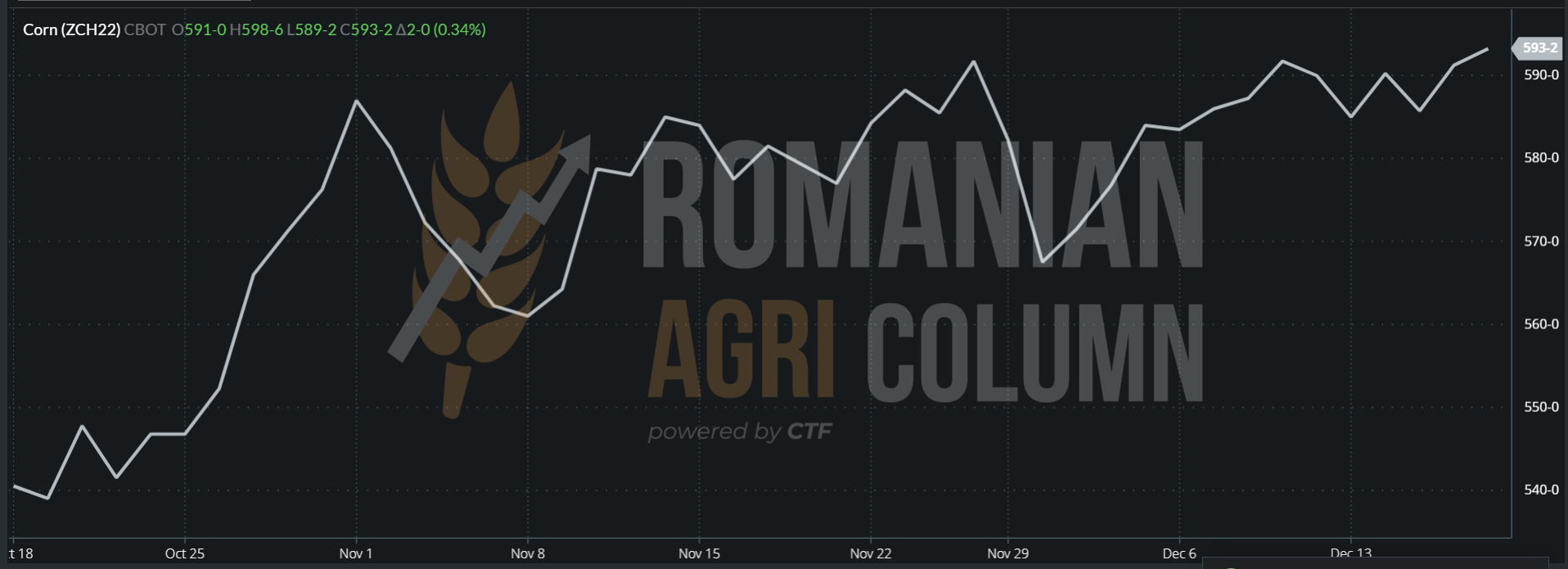

CBOT la închiderea din 17 decembrie 2021 – ZCH22 – 593 c/bu = 233,45 USD (+2 c/bu)

GRAFIC ZCH22 CBOT – porumbul american în creștere în perioada 7-17 decembrie 2021

De ce crește porumbul American? Pentru că nivelul exportului este în trend și notăm tranzacțiile de săptămâna trecută, după cum urmează: 1.300.000 tone Mexic + 650.000 tone alte destinații, la care adăugăm o vânzare de 745.000 tone pentru sezonul 2022-2023 tot în Mexic.

CONCLUZII PORUMB

- Se va forma presiune care va sosi din volumele suplimentare ucrainene.

- Al doilea centru de presiune va veni din America de Sud. Brazilia și Argentina, ajutate de logistică, vor împinge marfă către destinația China și țările învecinate Chinei – Vietnam, Coreea de Sud, etc.

- Raportul WASDE din 9 ianuarie va corecta poziția porumbului ucrainean în sens pozitiv și dorim să vedem dacă se corectează și Safra braziliană.

- Porumbul american se comportă ușor crescător datorită vânzărilor către cei mai importanți clienți din sezon, Mexic și Canada.

- China este încă setată la 26 mil. tone, dar sunt semne de focare noi de febră porcină, astfel că surprize s-ar putea să apară în acest sens. Dacă se acutizează și vor depopula fermele de porci, consumul va scădea și implicit importul de porumb. Piața se va corecta negativ. Dar să nu anticipăm, ci mai degrabă să așteptăm rapoarte complete, care vor valida sau nu aceste informații.

- Astfel, vom nota scăderea nivelului de preț în bazinul Mării Negre. Iar asta va surveni începând cu data eliberării raportului USDA.

PREȚURI FOB DIVERSE ORIGINI – PORUMB

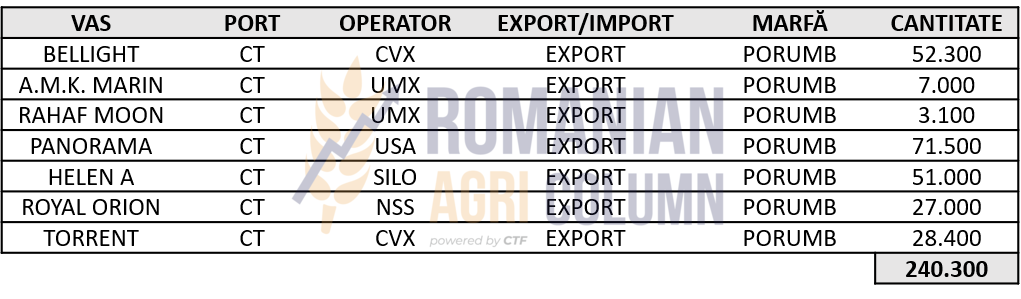

LINE-UP CONSTANȚA PORUMB

Piața semințelor de rapiță

Indicațiile rapiței pentru secvența FEB22 sunt în creștere, indicația postând un nivel de închidere în data de 17 decembrie 2021 la nivelul de 729 EUR, în creștere cu 6,5 EUR. Acest lucru indică încă o dată suportul generat de lipsa volumelor.

Portul Rotterdam indică în data de 17 decembrie 2021 un nivel de preț pentru uleiul de rapiță în paritatea FOB de 1.510 EUR/tonă, în creștere cu 85 EUR/tonă. Acest aspect ne indică o lipsă de acoperire la nivelul vânzărilor de ulei și astfel, supralicitarea pentru acoperirea pozițiilor deschise este singura acțiune pe care traderii o pot face în acest moment.

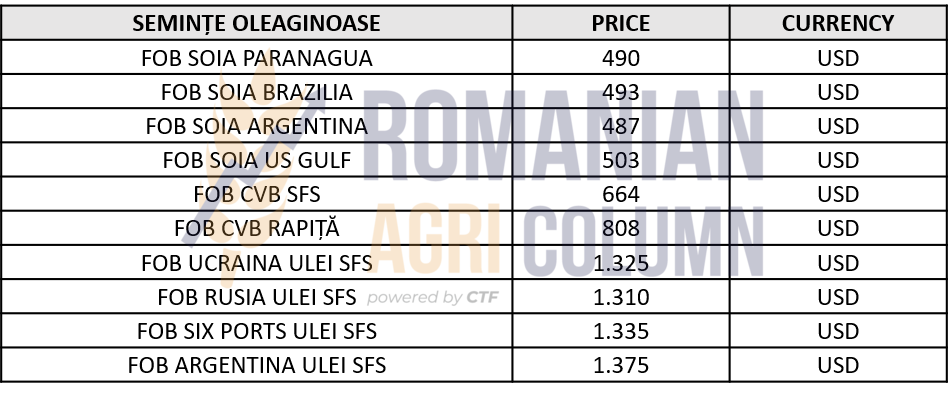

Cotațiile semințelor de rapiță în paritatea FOB CVB sunt indicate la 807 USD/tonă, în creștere cu 5 USD/tonă. Transformat în EUR și adus în paritatea CPT, prețul reflectă nivelul de 710 EUR/tonă, fără marja exportatorului inclusă.

EURONEXT XRG22, 17 decembrie 2021 – 729 EUR (+6,5)

Inversul de recoltă trebuie calculat prin diferența dintre secvența XRK2 MAY22 (669 EUR) și secvența XRQ22 AUG22 (545 EUR). Ajungem astfel la un nivel de 124 EUR diferență de preț între recolta veche și cea nouă.

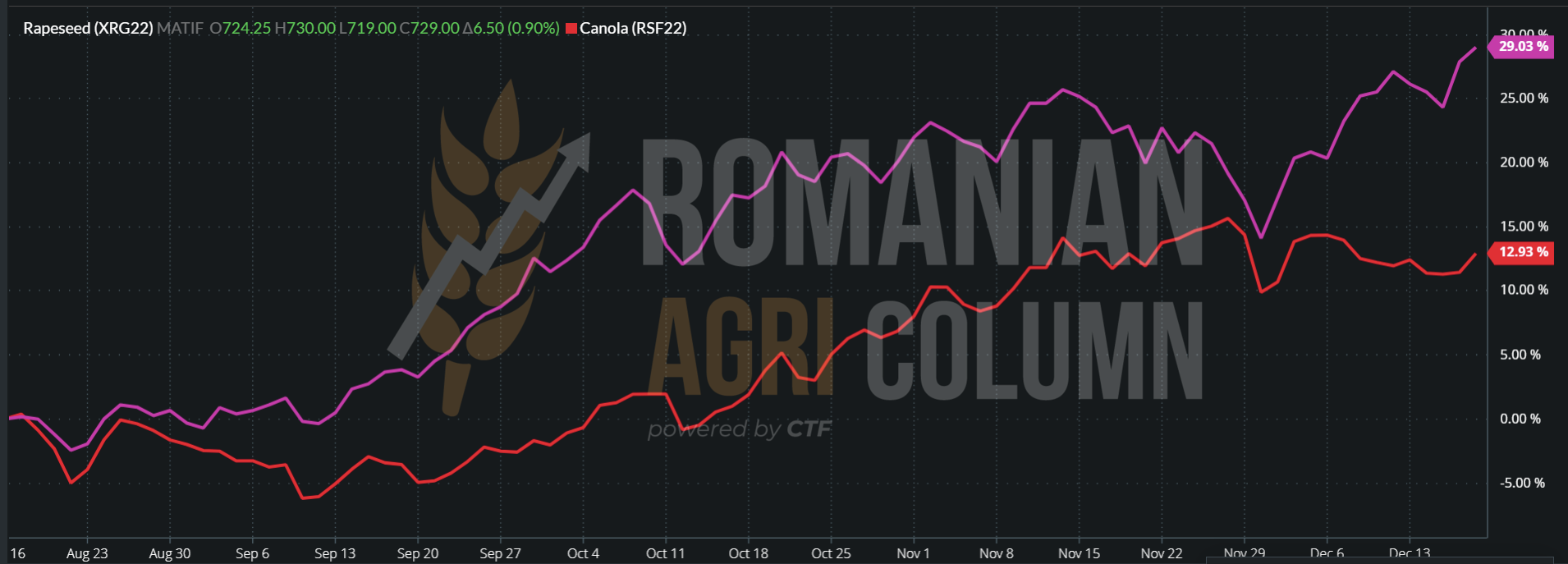

Canola canadiană crește din nou, semn că susținerea generată de nivelul mai mare al recoltei australiene nu a generat suficient volum astfel ca prețul să scadă.

RSF22 – 1.014,3 CAD (+13.30). La o paritate EUR-CAD de 1,45, indicația este echivalentă 700 EUR.

Grafic comparativ rapiță Euronext (magenta) – canola canadiană (roșu)

Ca un update de recoltă, notăm India în revizuire pozitivă a producției, de la 8,5 mil. la 11 mil. tone prognoză, ceea ce va impacta piața uleiului brut de rapiță cu destinația VEGOIL, adică în complexul uleiurilor vegetale. Volumul de marfă va pune presiune pe uleiul de palmier, soia și floarea soarelui căci este folosit în India pentru consumul uman cu precădere.

Piața semințelor de floarea-soarelui

Indicațiile curente ale semințelor de floarea-soarelui sunt la nivelul de 620-630 USD/tonă în paritatea CPT Constanța, după ce lipsa cumpărătorilor din bazinul Mării Negre (și ne referim la uleiul brut) a făcut ca prețul acestuia din urmă să scadă până la nivelul de 1.310 USD/tonă, o diferență de nivel de 100 USD/tonă.

Lipsa cumpărătorilor din bazin este alimentată de acoperirea din punct de vederea al cumpărătorilor pentru luna decembrie 2021 și parțial ianuarie 2022. Procesatorii sunt acoperiți până la sfârșit de ianuarie, iar fermierii au aceeași stare de a nu vinde marfa, chiar și în condițiile de deteriorare a prețului. Suntem într-un Mexican stand-off și cine va clipi primul va pierde.

Notăm volumul mai mic exporturi de semințe de floarea-soarelui din Rusia de 20.000 tone și 40.000 tone din Ucraina, un volum, de asemenea, foarte mic. Asta în condiția în care Ucraina nu rambursează TVA și are 10% taxă de export materie primă. Viziunea despre minim 200.000 tone nivel de export materie primă din originea Ucraina este însă destul de departe de realitate în acest moment.

În România, nivelul stocurilor se situează la valoarea de maxim 780.000-800.000 tone și așteptăm după sărbători să vedem evoluția pieței în sensul presiunii exercitate de cumpărătorii de ulei brut, care generează presiune prin procesatori asupra fermierilor. Încă o dată repetam, cine clipește primul pierde.

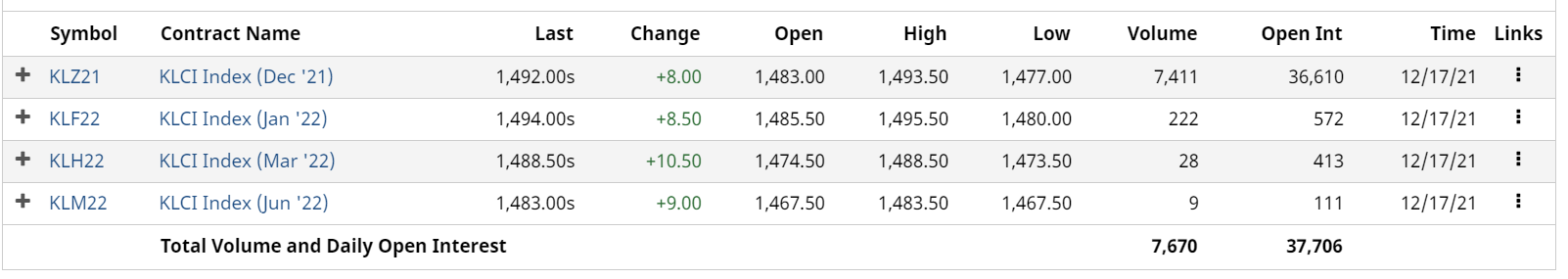

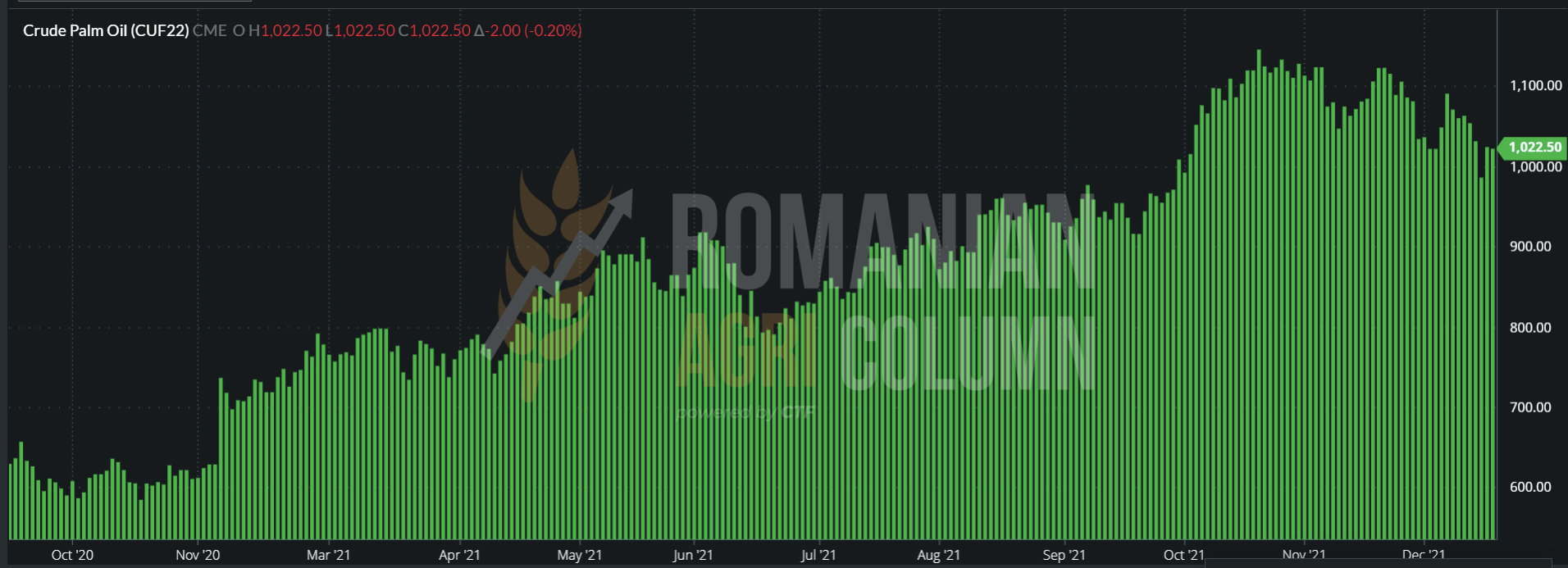

Mai jos, regăsiți indicațiile bursiere ale celuilalt coleg de complex VEGOIL, uleiul de palmier în MDEX Malaysia și NYMEX.

INDICAȚII MDEX MALAYSIA ULEI PALMIER – sursa: Barchart

INDICAȚII ULEI DE PALMIER NYMEX CUF22 IANUARIE 2022

Piața boabelor de soia

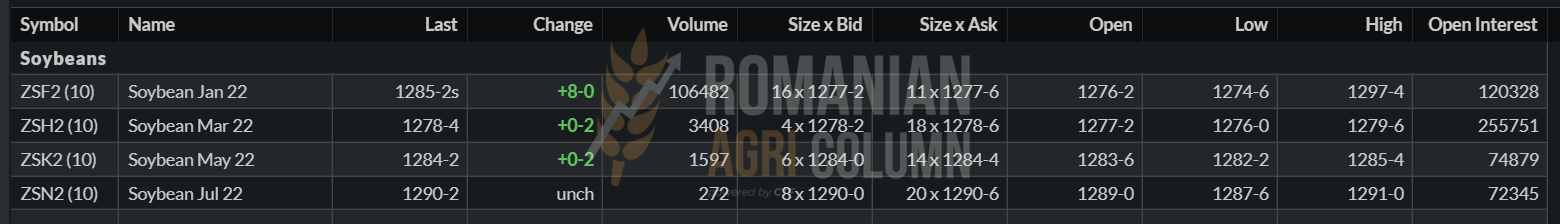

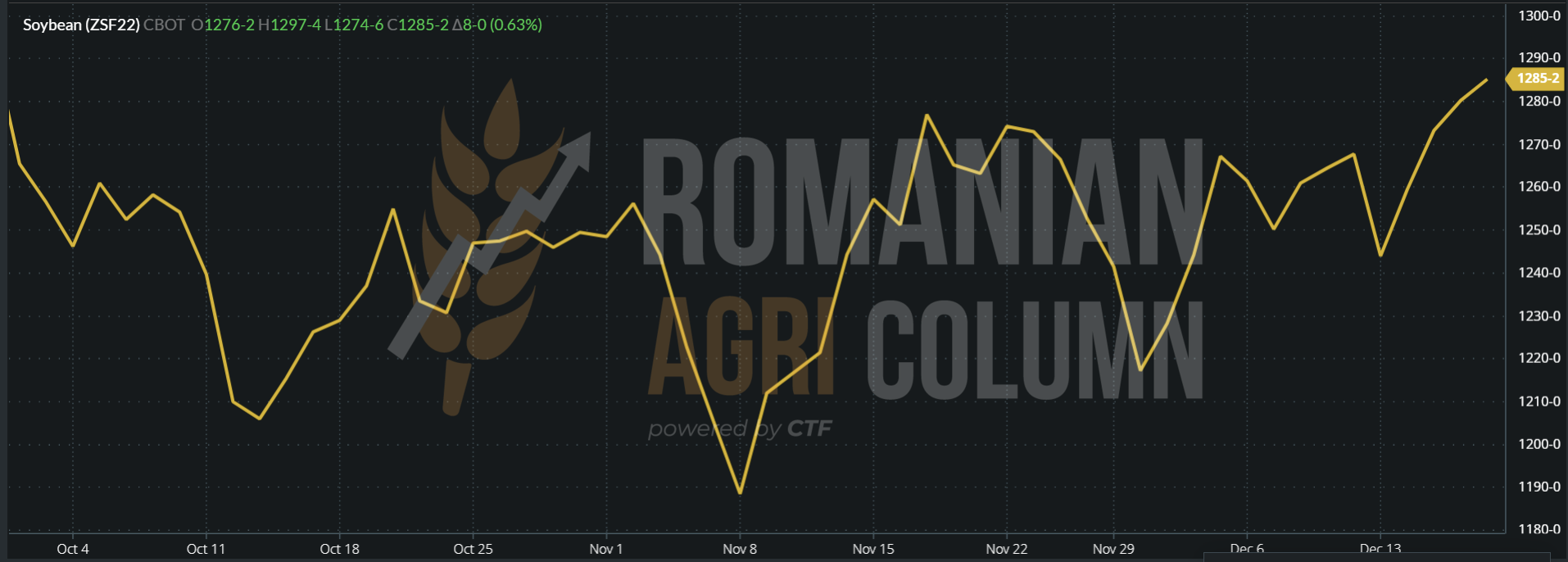

Indicațiile boabelor de soia se situează pe un trend ascendent imprimat de vânzările de soia americană. Cotațiile CBOT înregistrează valori pozitive în ultimul interval de timp. Astfel, din intervalul cel mai jos pe care l-am înregistrat la 1.990 c/bu, închiderea din 17 decembrie 2021 generează un nivel de 1.285 c/bu, adică 472,15 USD. Diferența între cel mai de jos nivel și cel de astăzi este de 31 USD recuperați de boabele de soia.

Astfel, cotația soia în România ar trebui acordată cu cel puțin 20-25 USD/tonă față de nivelurile anterioare de 620 USD, mai ales că boabele de soia autohtone sunt non-GMO.

CBOT ZSF22 – 1.285c/bu (+8 c/bu)

TREND SOIA CBOT ZSF22 – 8 noiembrie (1.190 c/bu) – 17 decembrie (1.185 c/bu) – o creștere de +85 c/bu = +31 USD.

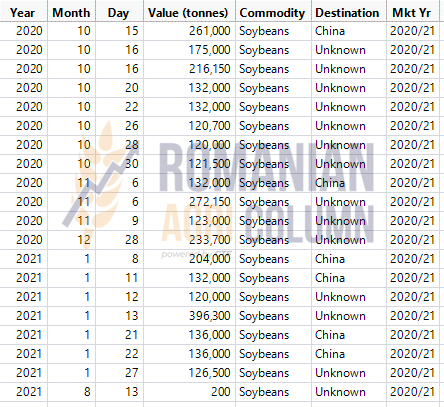

USDA confirmă vânzări de soia de 1,3 mil. tone, incluzând aici 985.000 către China.

În continuare, Argentina își menține nivelul de volum de 49,5 mil. tone, iar Brazilia pe cel de 142 mil. tone, la care adăugam pe cel nord-american de 120 mil. tone. Exporturile braziliene de soia sunt confirmate de CONAB la nivelul de 90 mil. tone. Recolta braziliană apare gigantică la orizont, iar presiunea sa asupra recoltei americane va fi pe măsură. Brazilia va începe recoltarea odată cu depășirea jumătății lunii ianuarie 2021.

INDICAȚII PRETURI FOB OLEAGINOASE DIVERSE ORIGINI

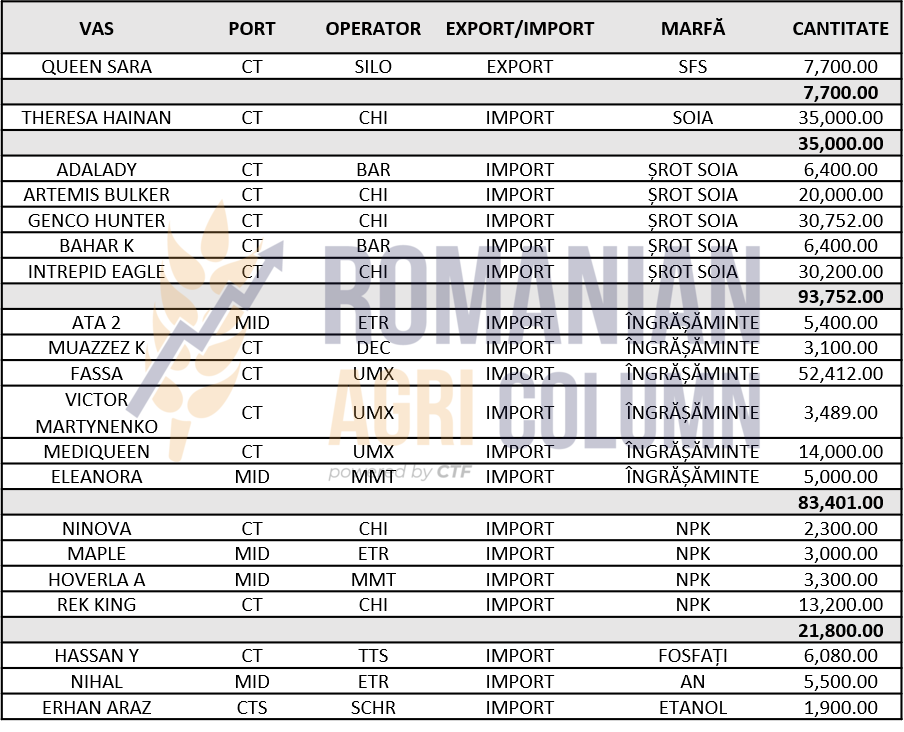

Line-up Constanța export-import diverse mărfuri

Energia fosilă

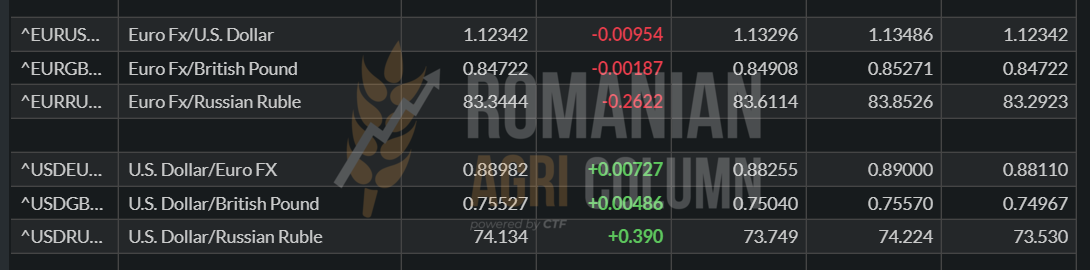

Paritate EUR-USD

EUR:USD = 1:1,1234

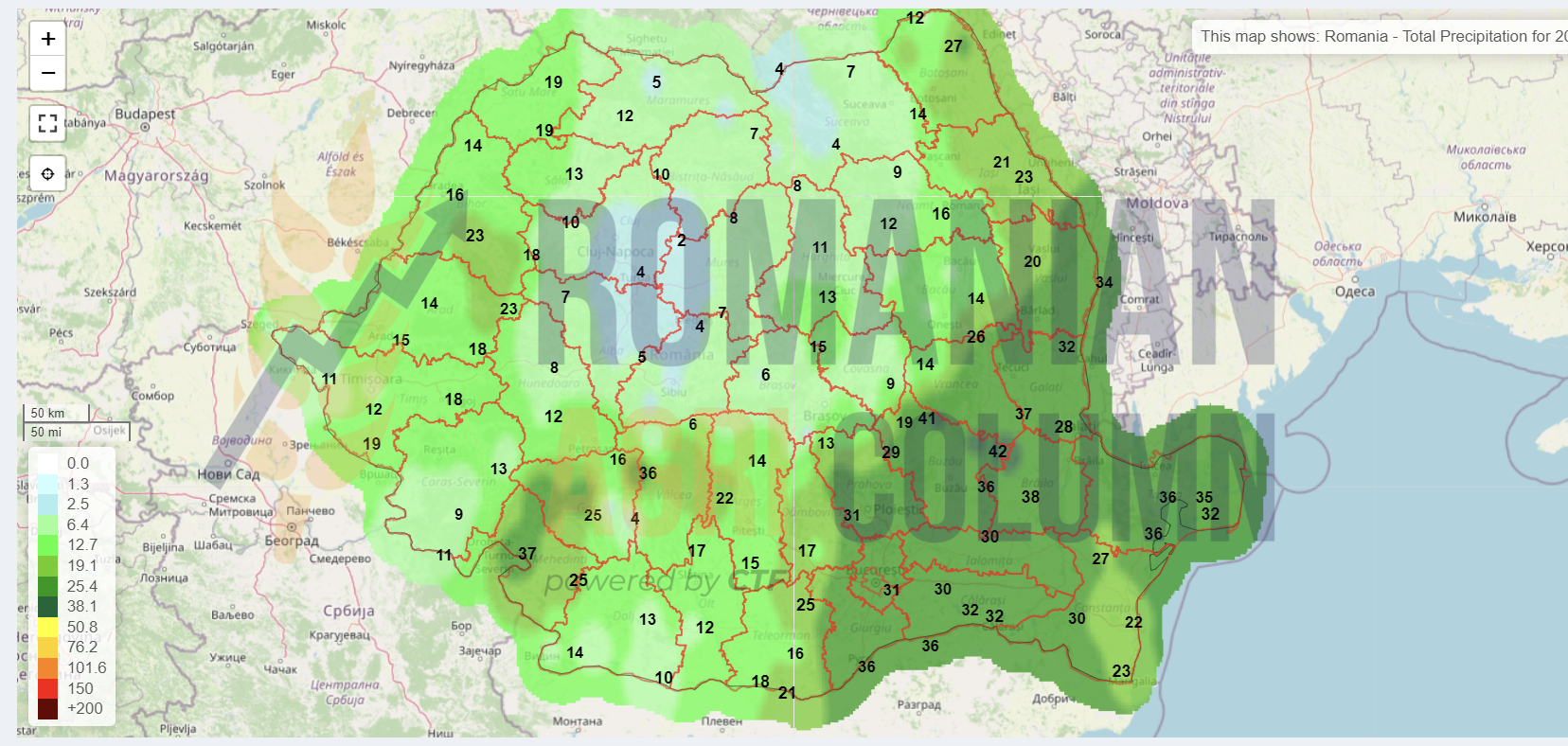

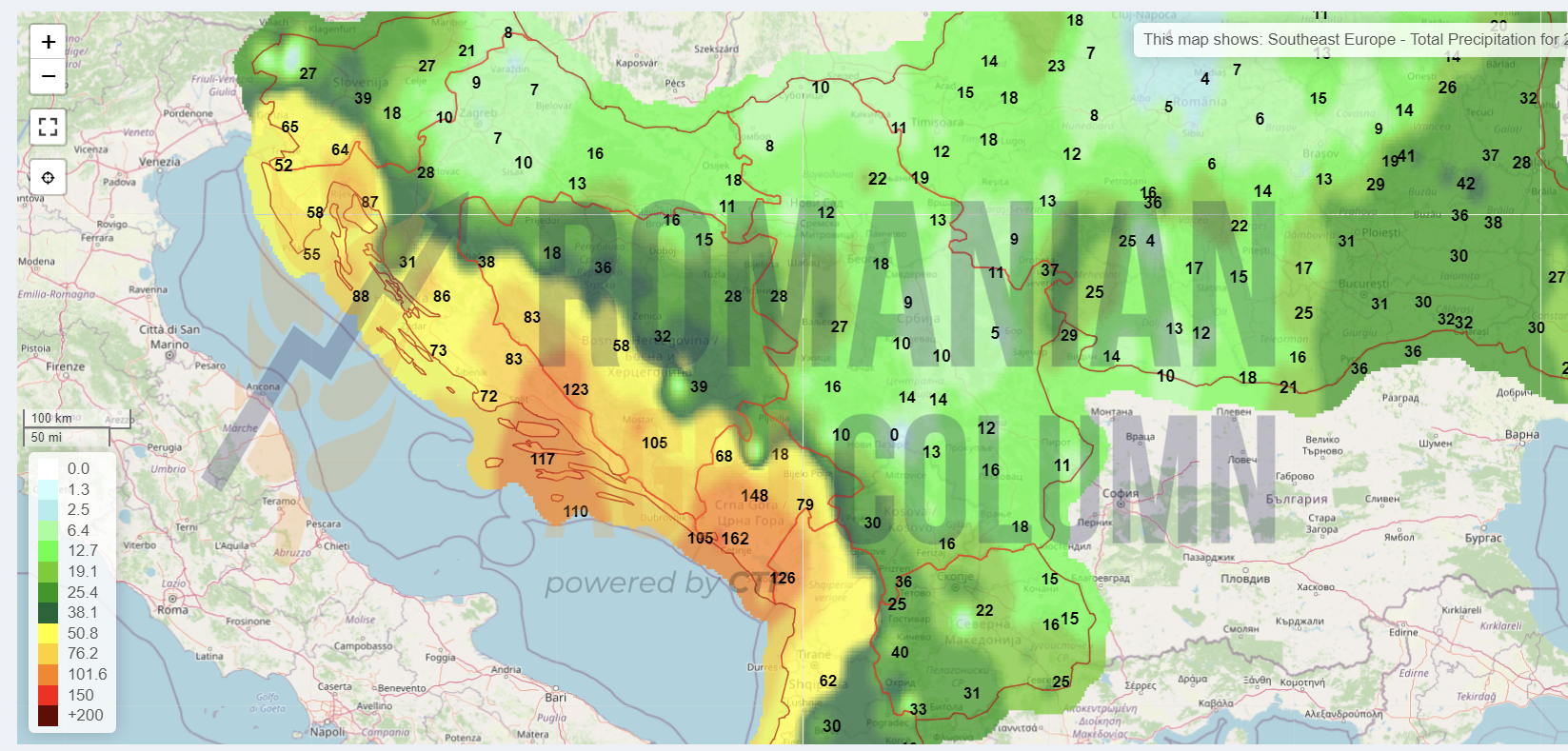

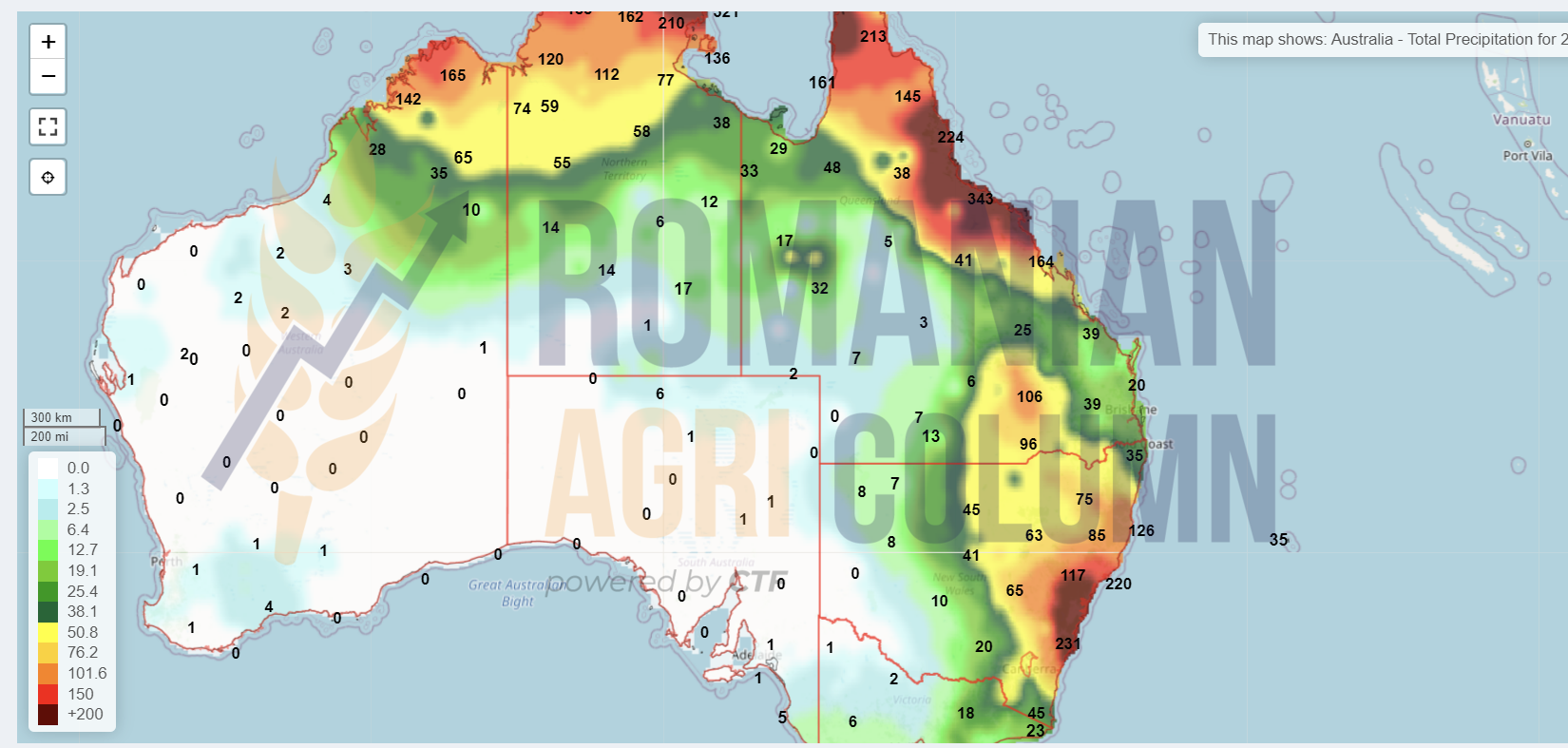

Prognoza meteo

18-31 decembrie 2021

România

Serbia

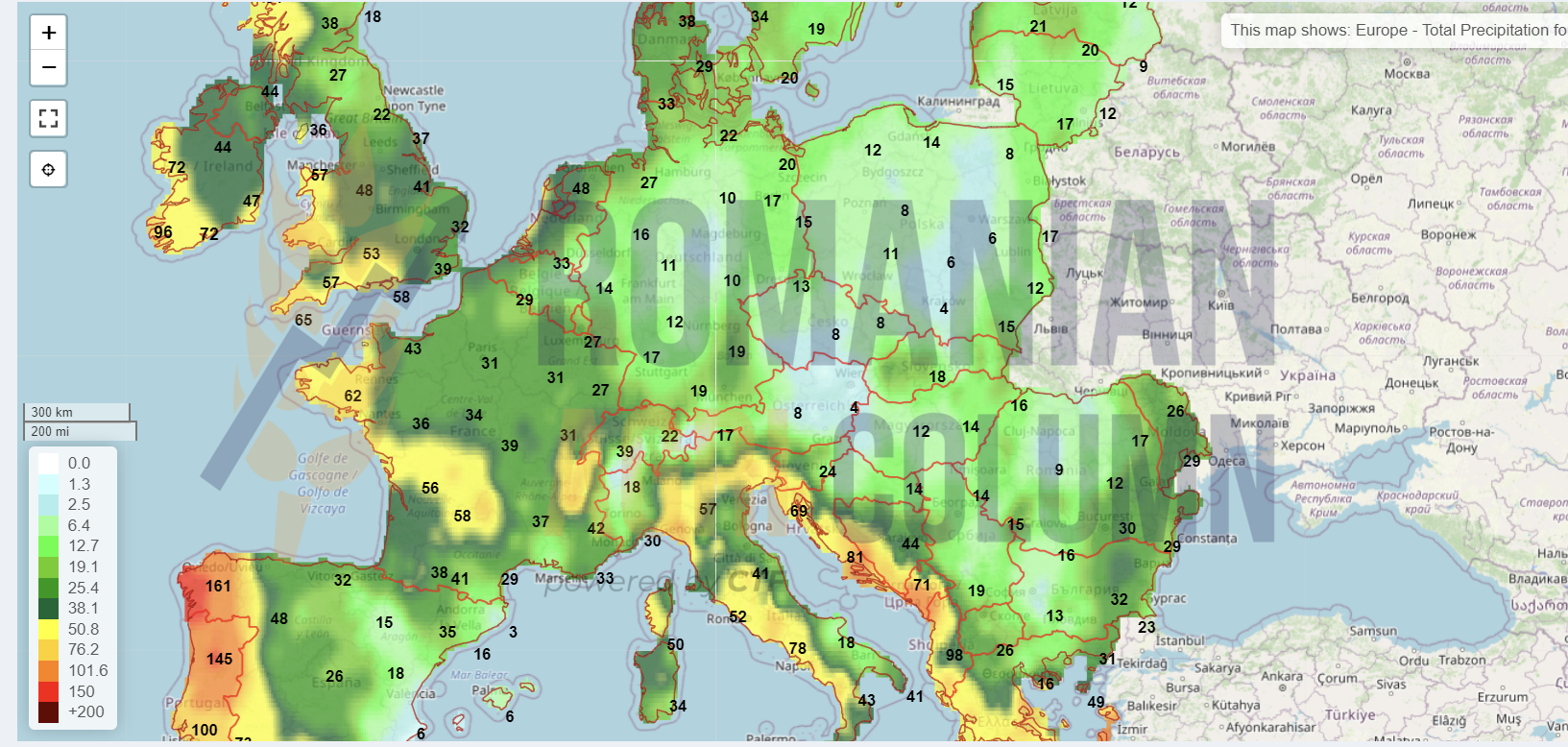

Europa

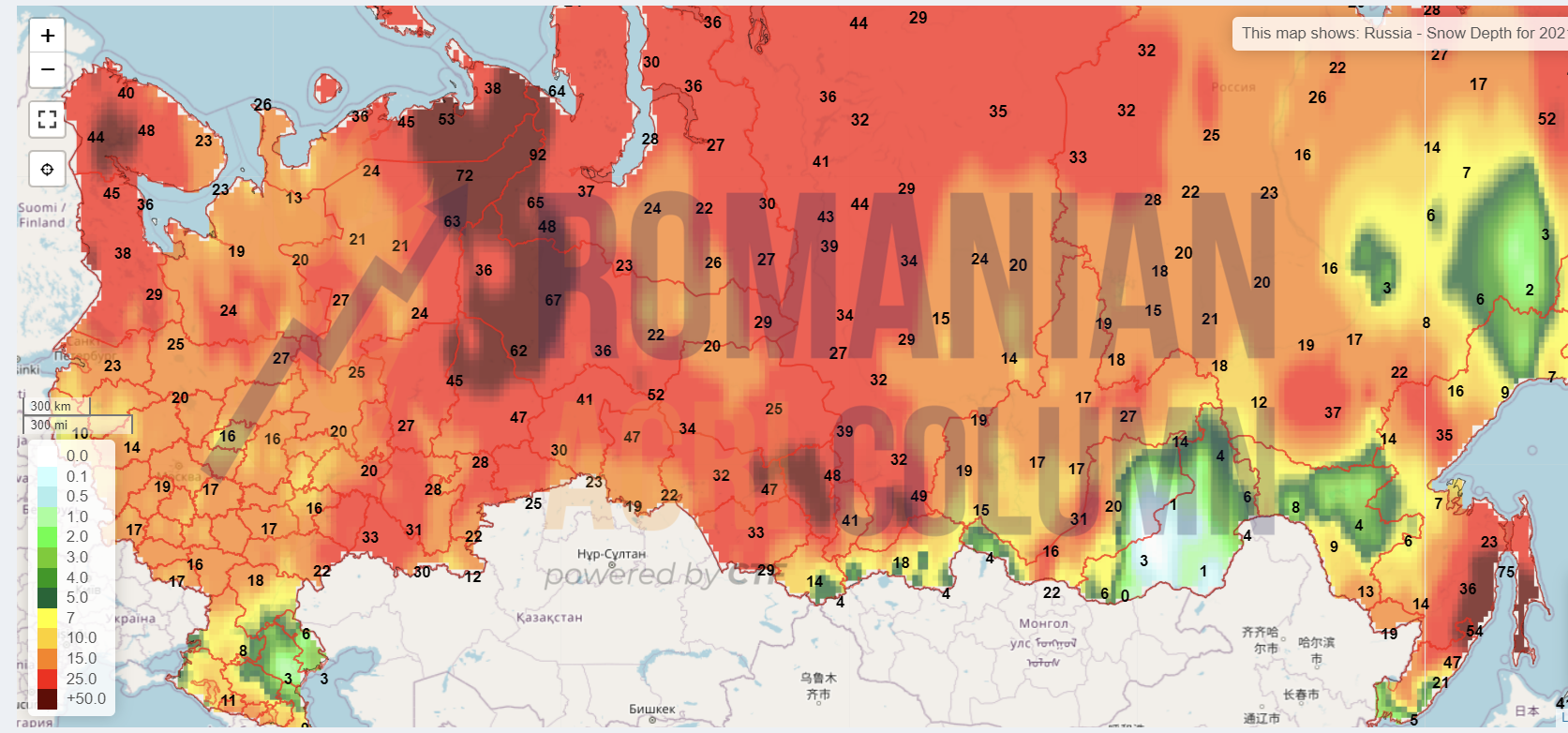

Rusia (zăpadă)

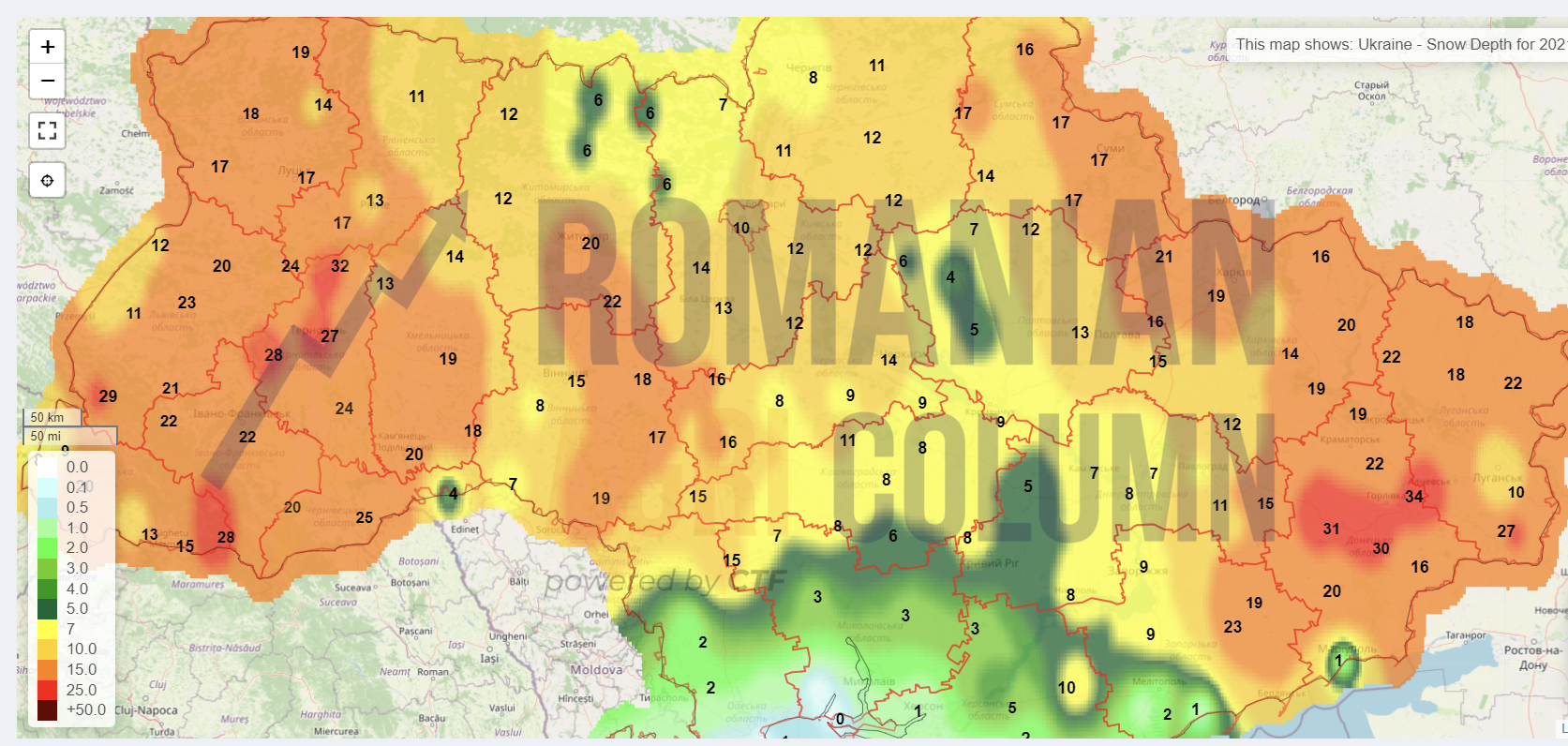

Ucraina (zăpadă)

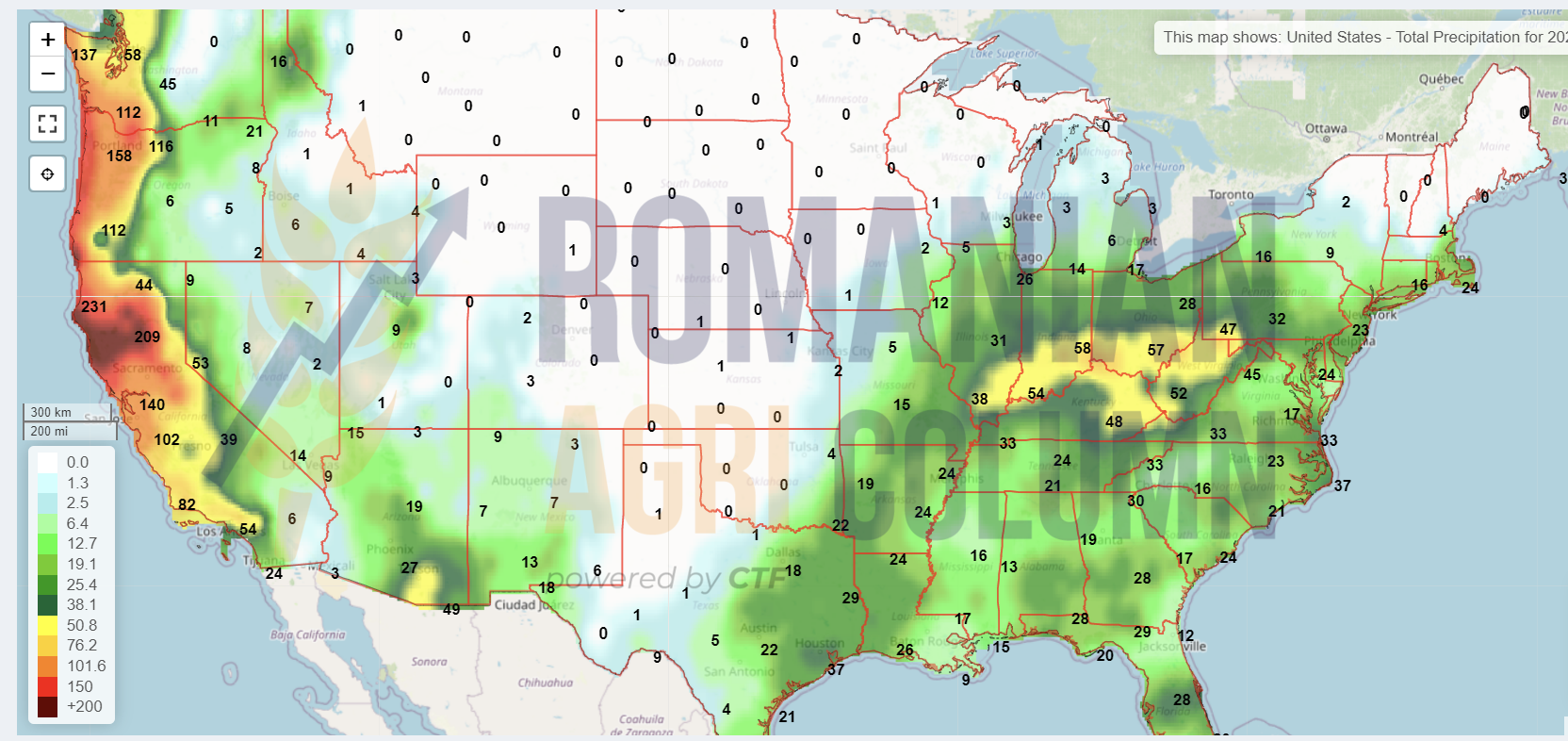

SUA (ploi)

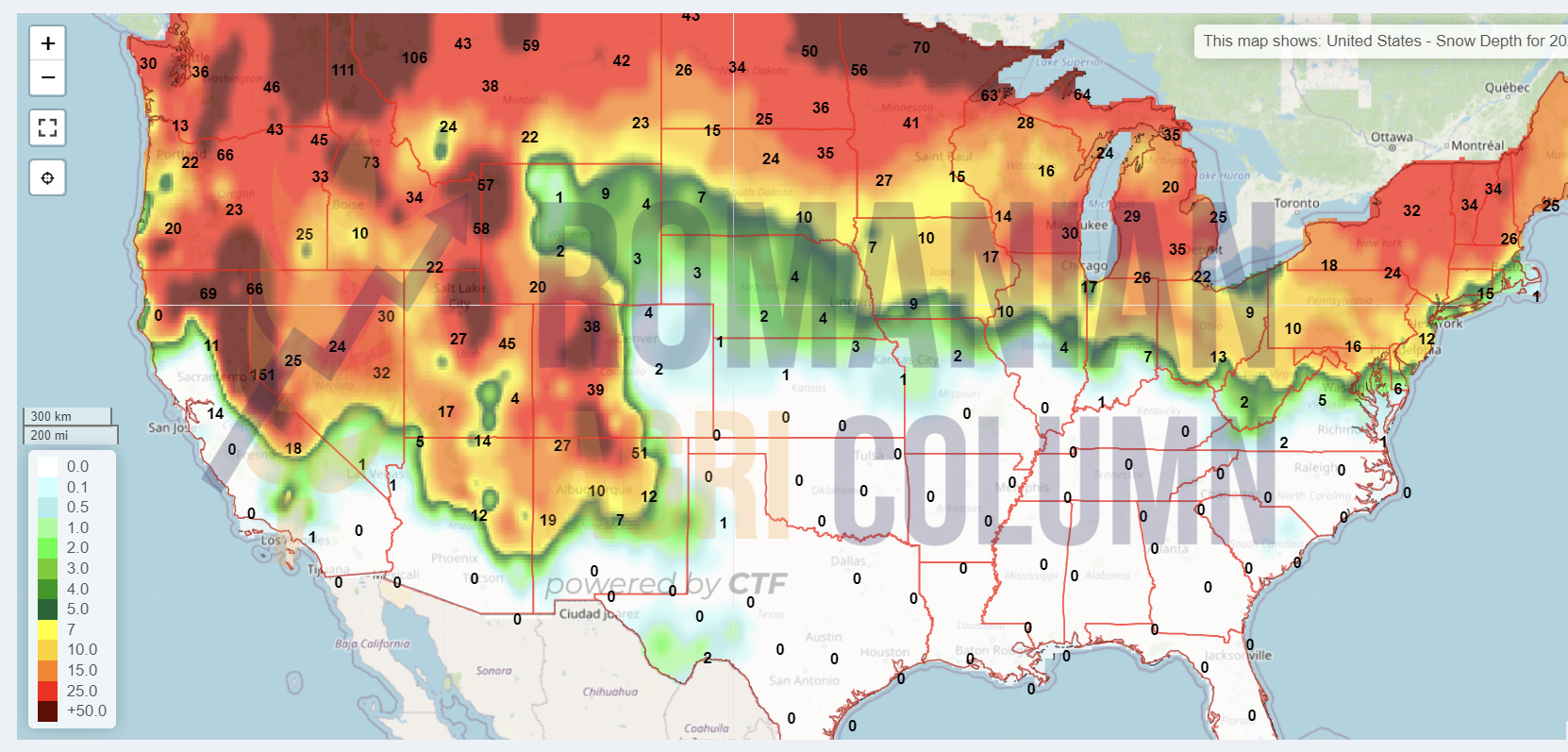

SUA (zăpadă)

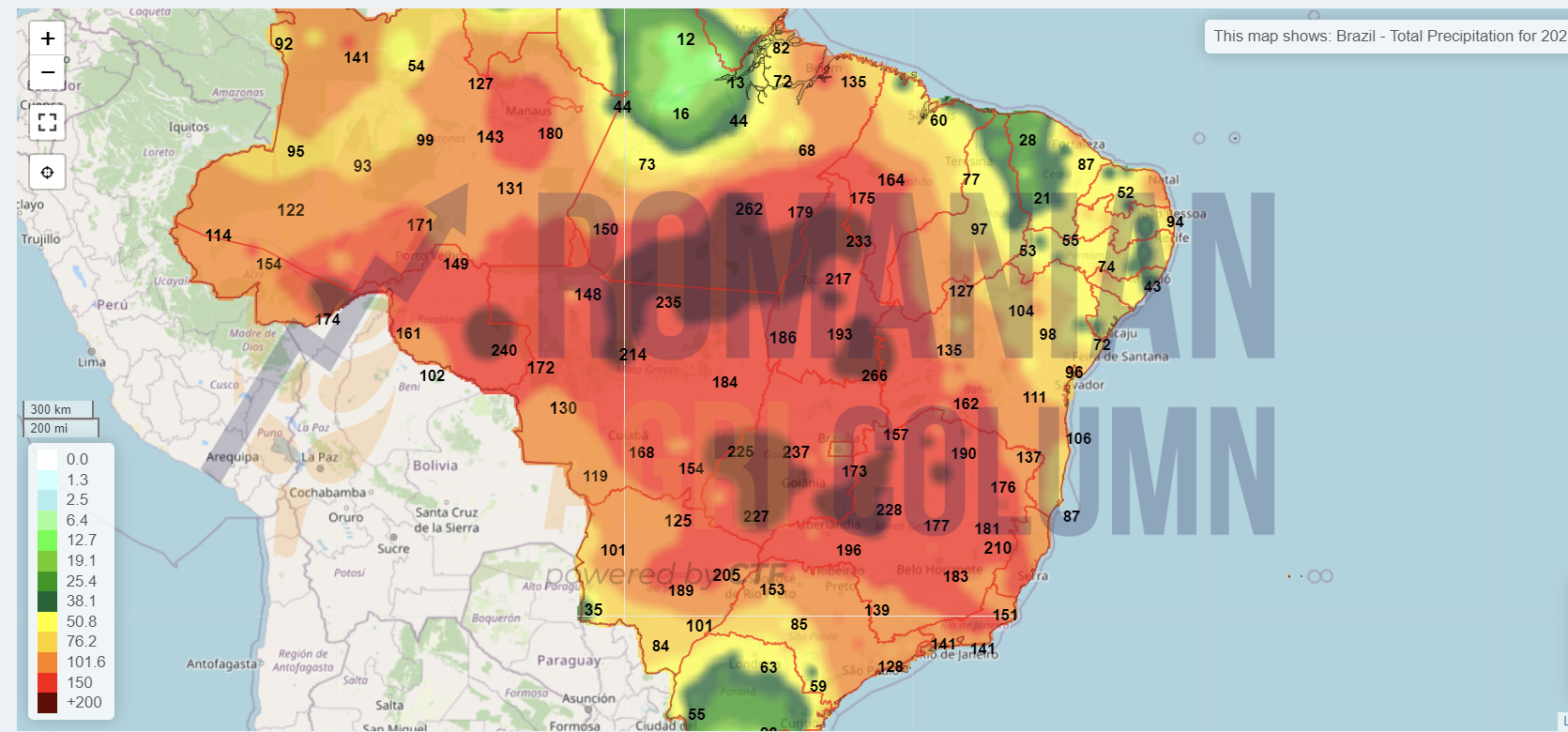

Brazilia

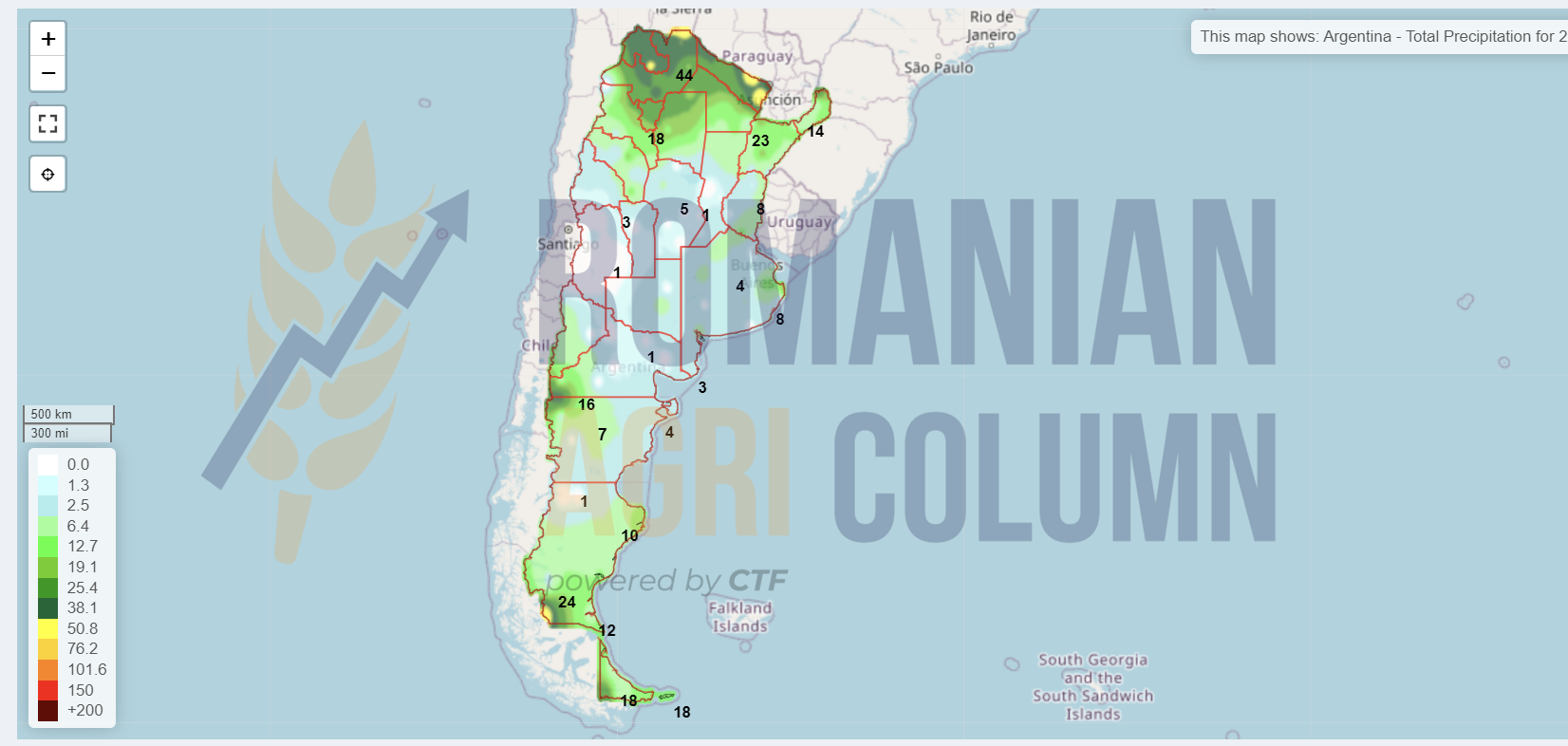

Argentina

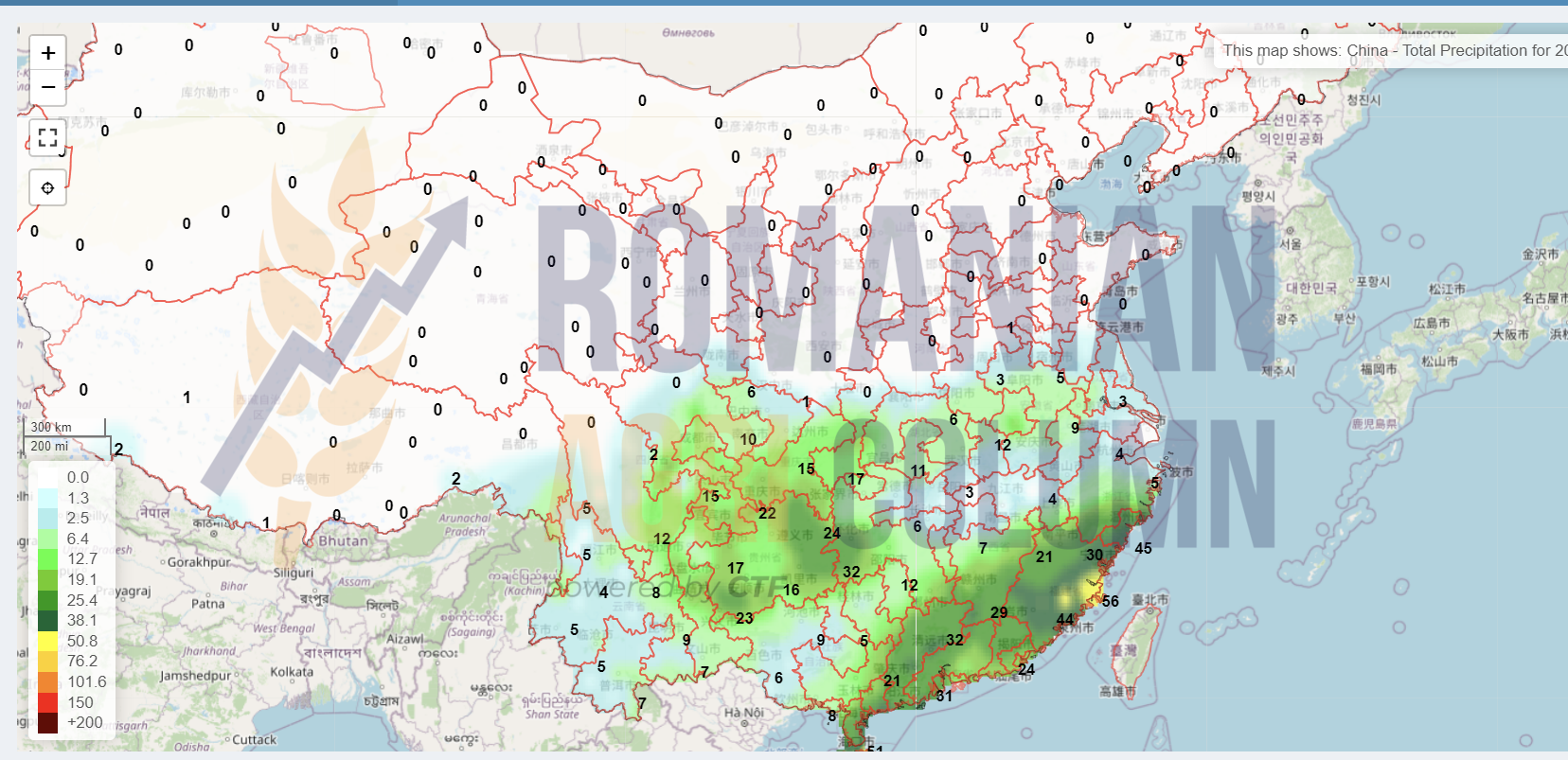

China

Australia – se reîntorc ploile

Drepturile de autor asupra întregului conținut, inclusiv imaginile și bazele de date, aparțin Casei de Trading a Fermierilor. Reproducerea, traducerea și utilizarea informațiilor publicate este permisă pentru uz strict personal; utilizarea în alte scopuri sau în scopuri comerciale este strict interzisă.