Raportul de piață din această săptămână conține informații despre:

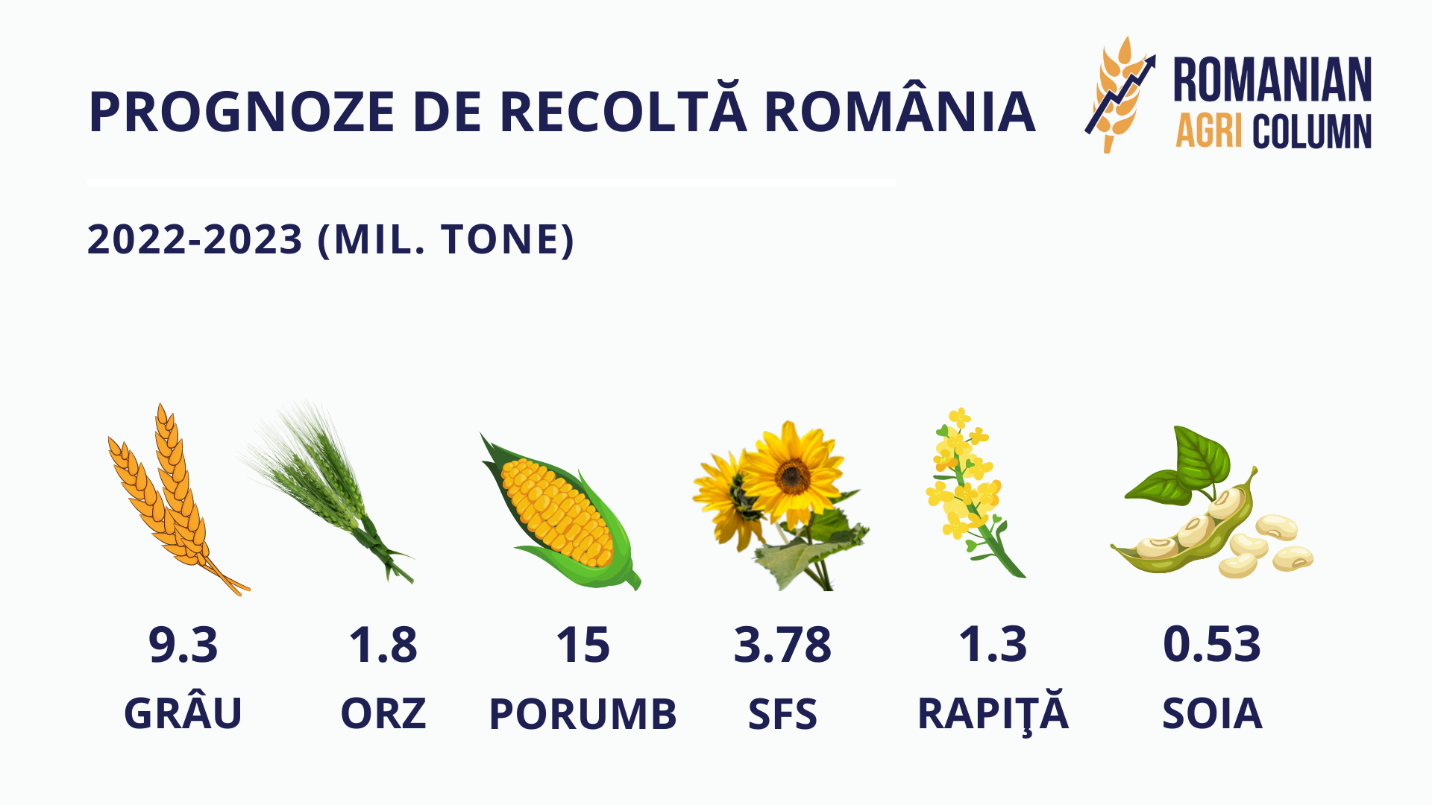

ROMÂNIA PROGNOZĂ DE RECOLTĂ 2022

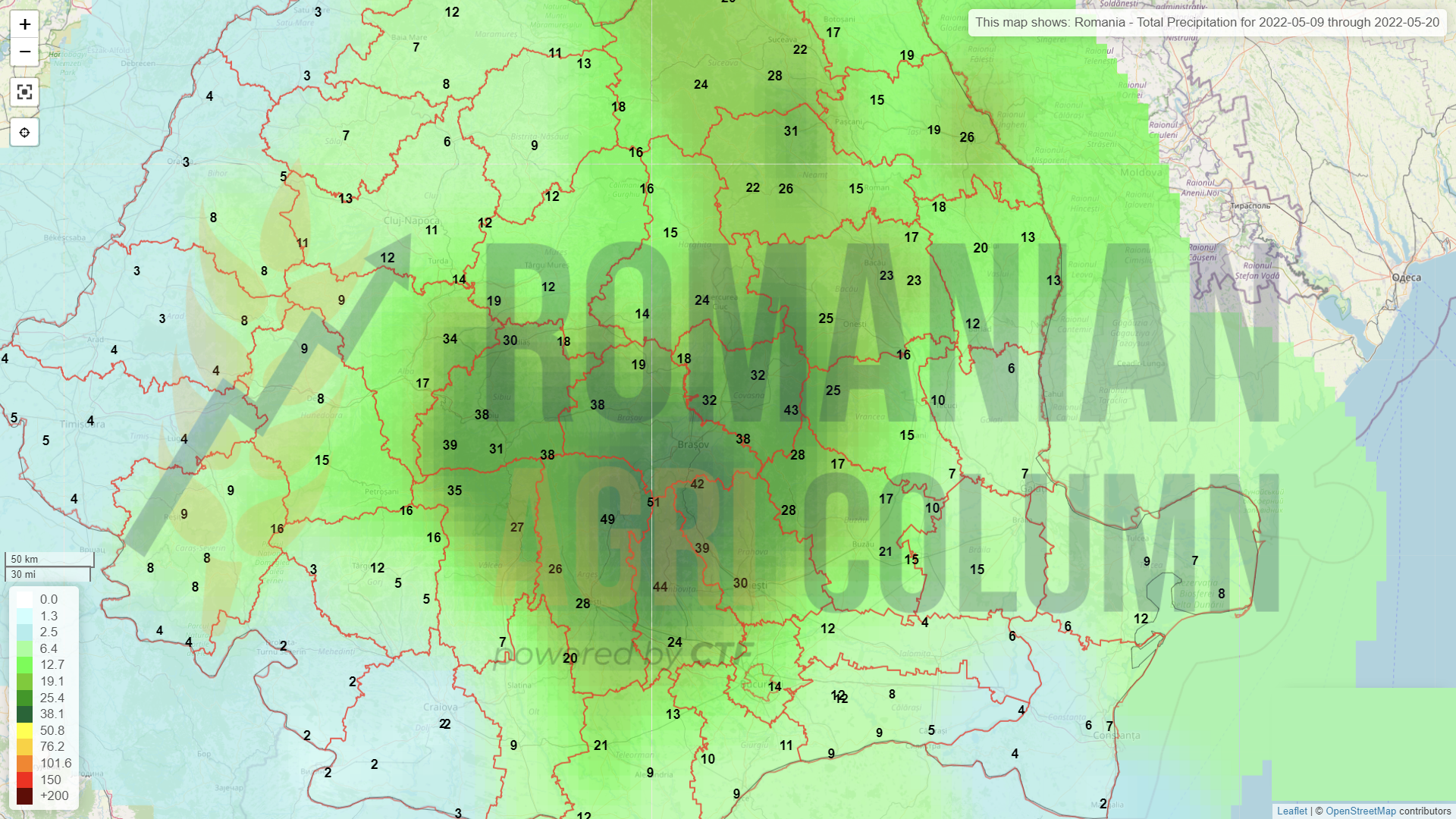

Începem raportul nostru cu prognoza de recoltă 2022, aferentă anului agricol 2022-2023. Ceea ce trebuie adăugat este faptul că mai avem nevoie de precipitații și de lipsa valurilor de căldură din sfârșit de iulie, început de august.

Mai există un parametru de care trebuie ținut cont, și anume temperaturile scăzute din ultima vreme, care vor întârzia recoltele cu minim 7-10 zile. Iar acest lucru va conduce către o creștere a prețurilor, din cauza unei neliniști pentru loturile vândute către export cu expediere în a doua jumătate a lunii iunie.

LOCAL

Indicațiile locale ale grâului au fost ridicate la nivelul de 370 EUR/tonă în paritatea CPT Constanța, din cauza raliului generat de EURONEXT. Pentru recolta nouă, indicațiile s-au situat la nivelul de 365 EUR/tonă.

Premisele de lucru ale recoltei românești sunt bune pentru acest moment. Recuperarea a sosit din ploile care au traversat România în ultima perioadă. Acest lucru a permis o recuperare pe care nu o mai vedeam posibilă. De la o indicație de prognoză de 8,4 mil. tone la începutul lunii decembrie 2021, cu o însămânțare târzie și suprafețe răsărite neuniform, am ajuns la o prognoză de 9,3 mil. tone. Este o recuperare de 0,9 mil. tone. Este perfect adevărat că grâul mai are nevoie de apă, iar săptămânile care urmează sunt critice din acest punct de vedere. Este iarăși perfect adevărat că zonele afectate de seceta pedologică nu vor da randamentul așteptat. Ele vor genera producții mult mai mici, poate la ½ din potențial. Dar în acest moment, acestea sunt premisele de lucru pe care le utilizăm în analiză.

REGIONAL

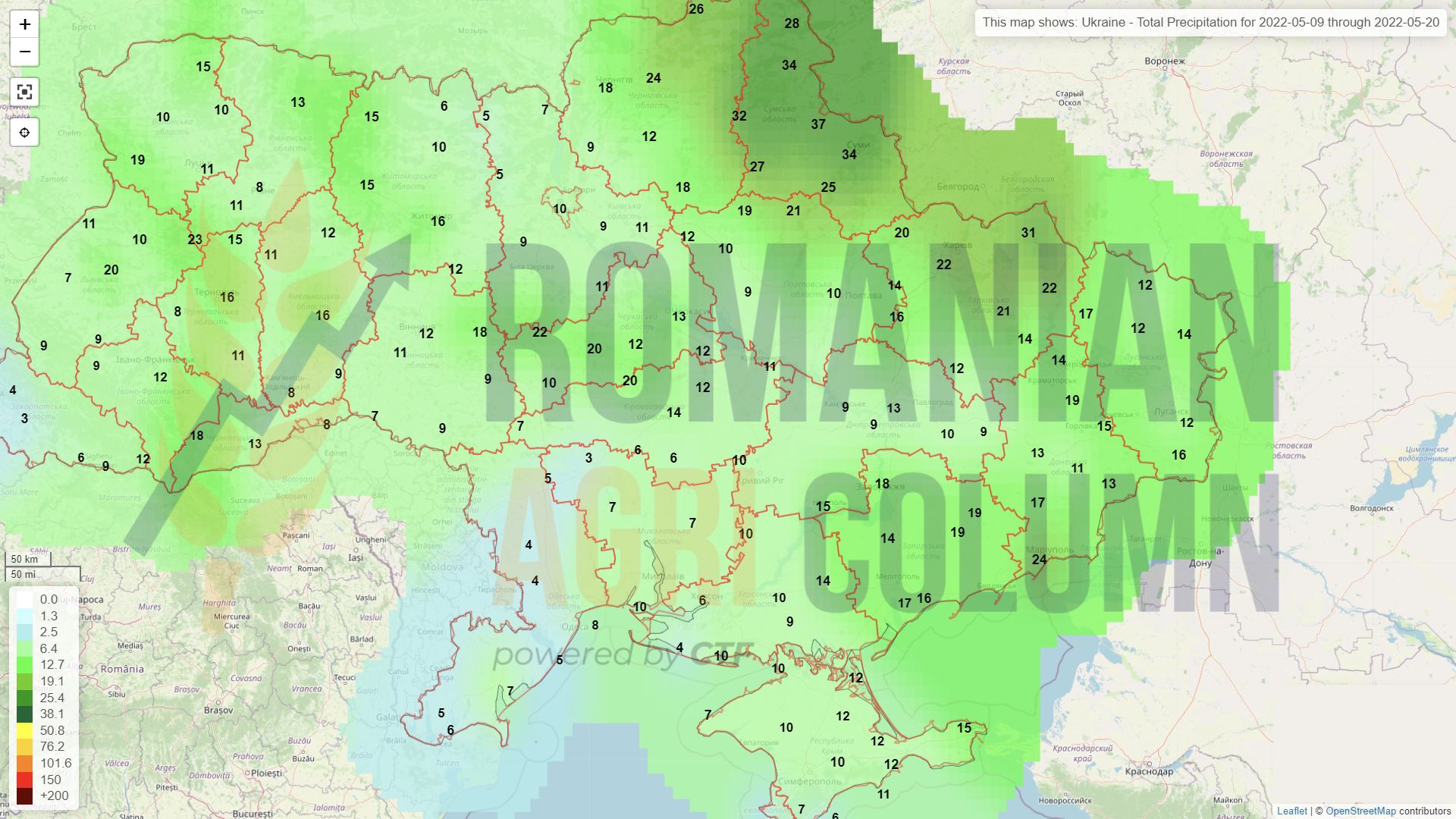

UCRAINA va genera un nivel de recoltă de doar 19,4 mil. tone, față de 33 mil. tone sezonul trecut. Cauzele le cunoaștem cu toții, însă ei mai au o diferență de circa 5-6 mil. tone rămase în țară și ne-exportate. Cifra exactă este greu de estimat, din cauza furturilor de cereale efectuate sistematic de către Rusia.

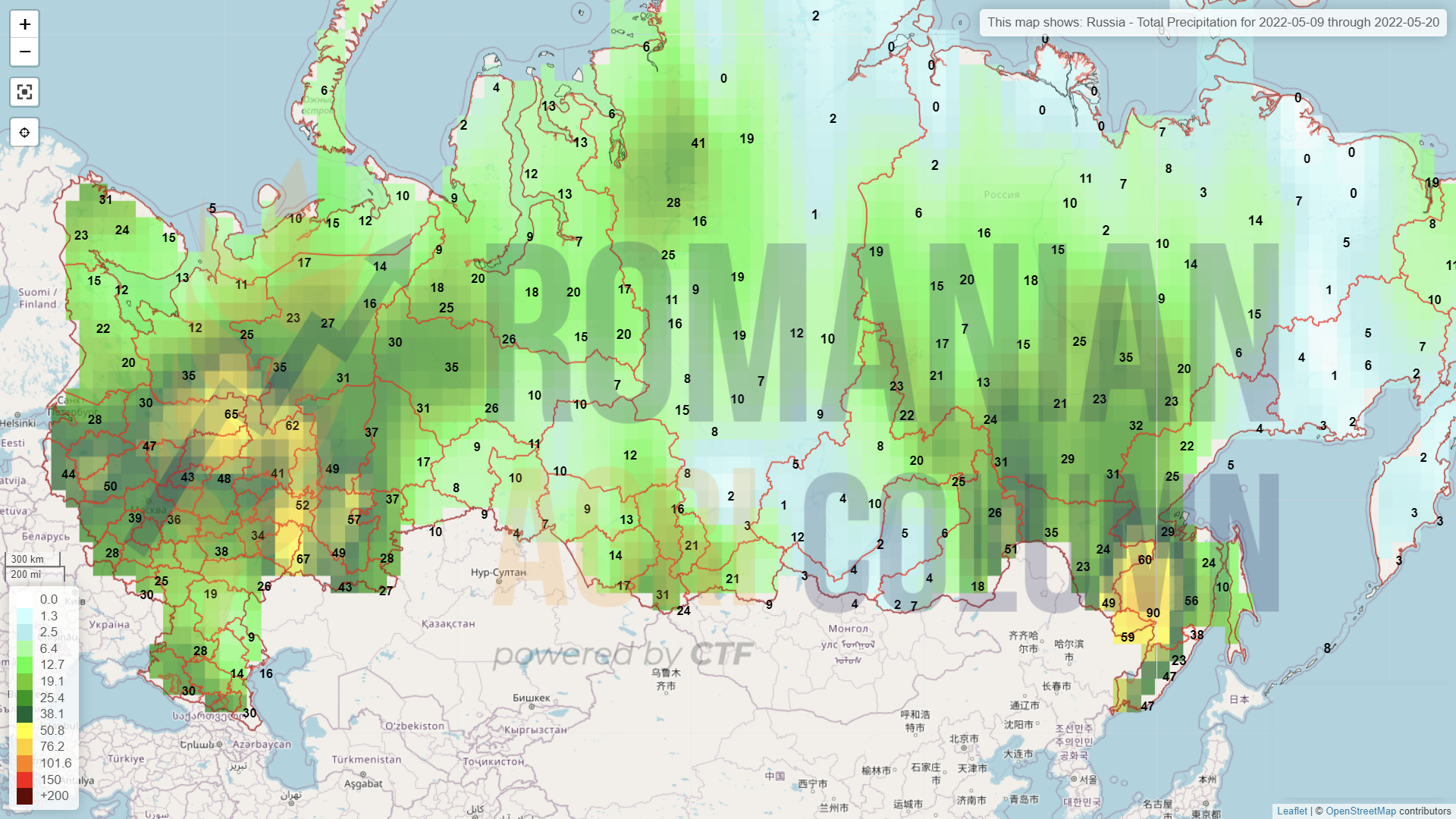

RUSIA va genera un nivel de 82,5 mil. tone, nu cum afișează ei propagandistic 85-87 mil. tone. Ne-am obișnuit cu expresia bunker weight și o luăm cu rezerva de rigoare.

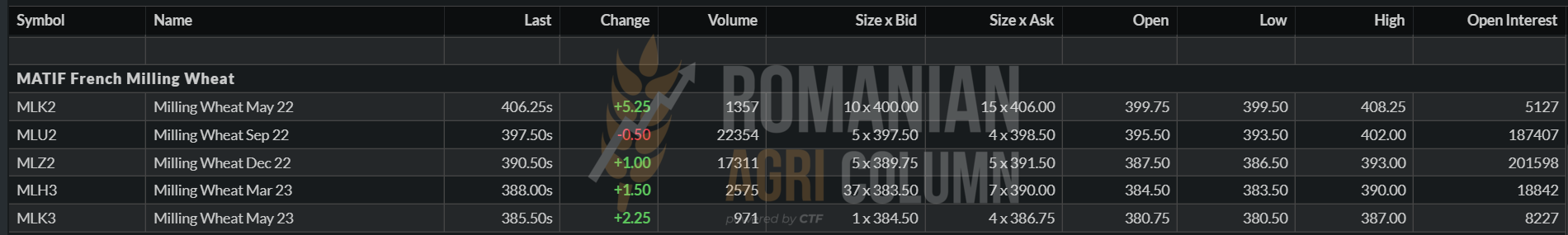

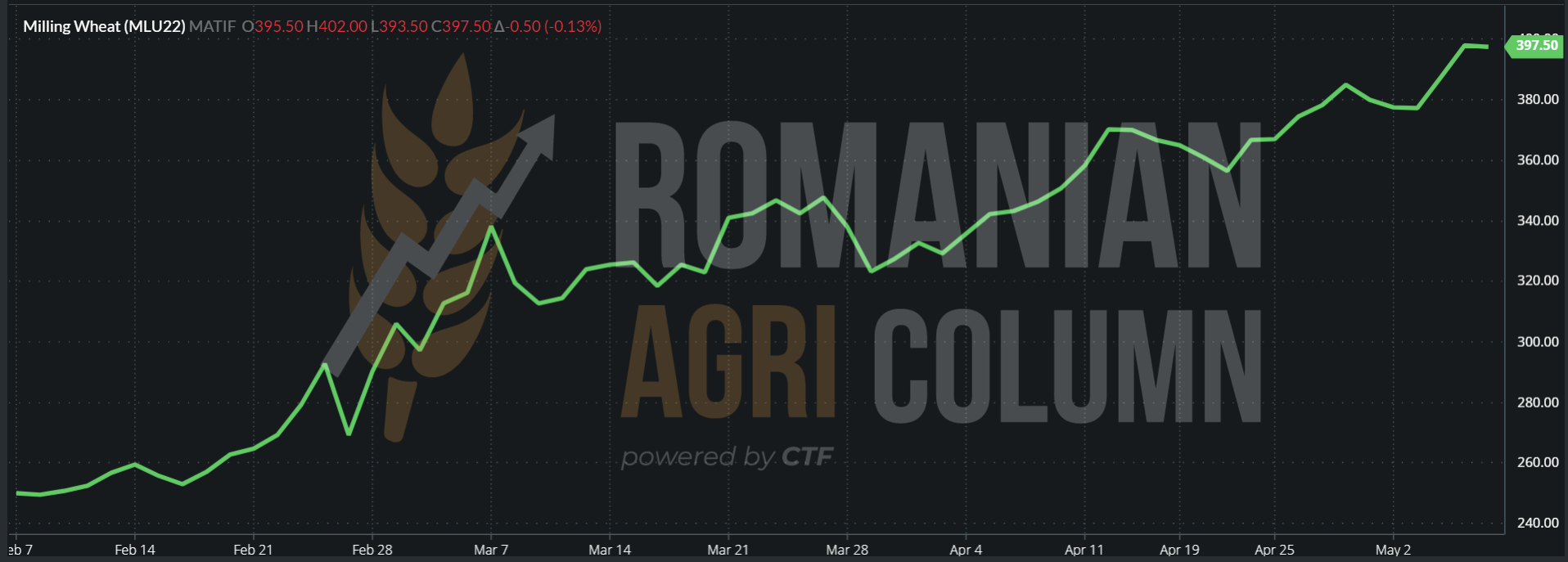

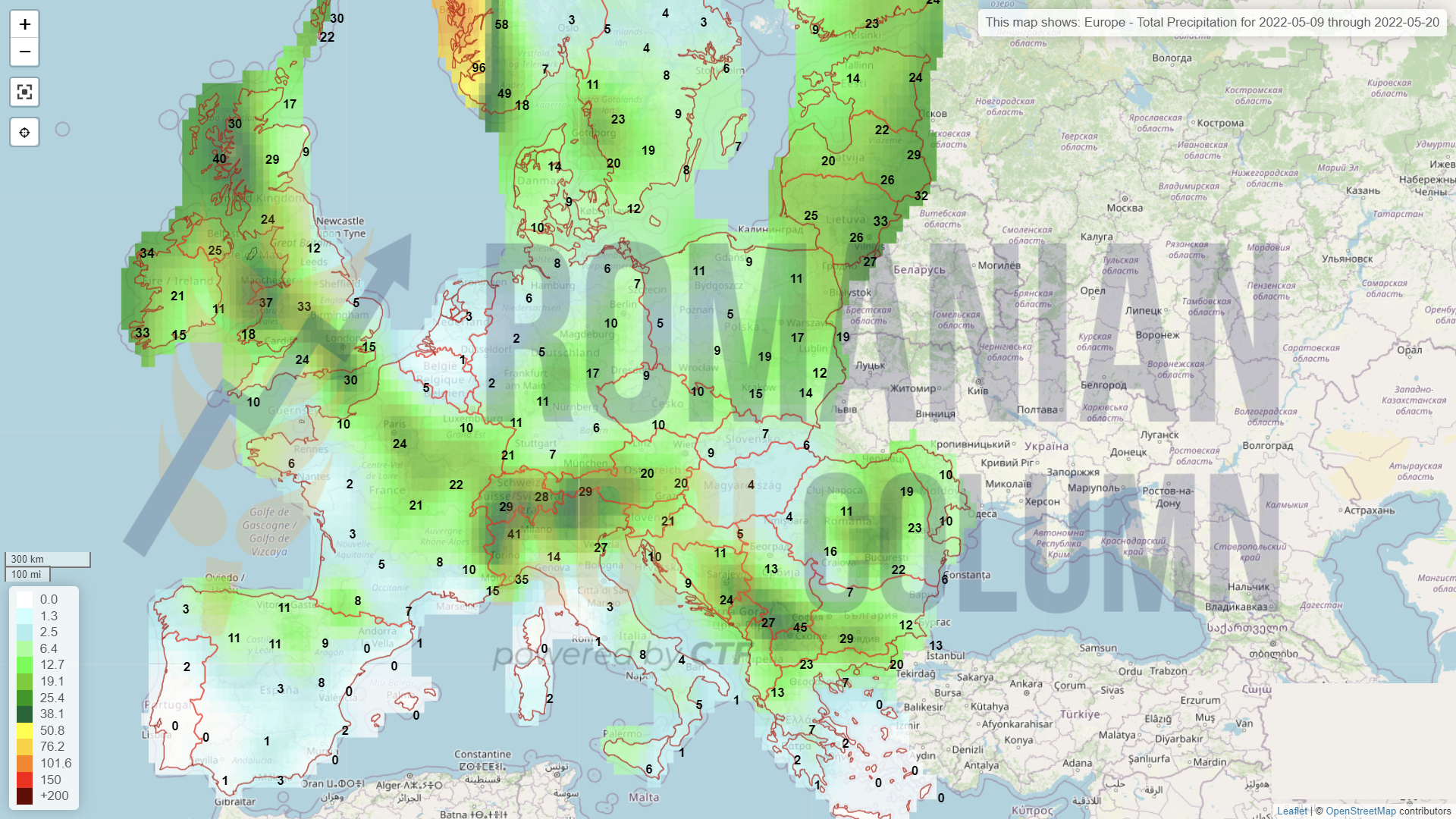

FRANȚA indică probleme deosebite în această perioadă, conform Reuters. Vremea uscată și caldă din Franța în următoarele 10 zile, după câteva luni de precipitații reduse, va provoca daune ireversibile culturilor de cereale din cel mai mare producător de cereale din Uniunea Europeană, a anunțat joi un institut tehnic, adăugând îngrijorări despre aprovizionarea globală strânsă. Între 1 ianuarie și 10 mai, Franța a primit cu aproximativ 30% mai puțin decât precipitațiile medii din ultimii 20 de ani, făcând solul sensibil la vreme uscată.

Piețele europene de grâu au crescut în ultimele zile, din cauza îngrijorărilor legate de vremea uscată din Franța și din alte țări producătoare majore, într-un moment în care războiul din Ucraina a redus aprovizionarea cu cereale.

EURONEXT reacționează la veștile din Franța | GRÂU MLU22 SEP22 – 397,50 EUR

GRAFIC TREND GRÂU EURONEXT MLU22 SEP22

GLOBAL

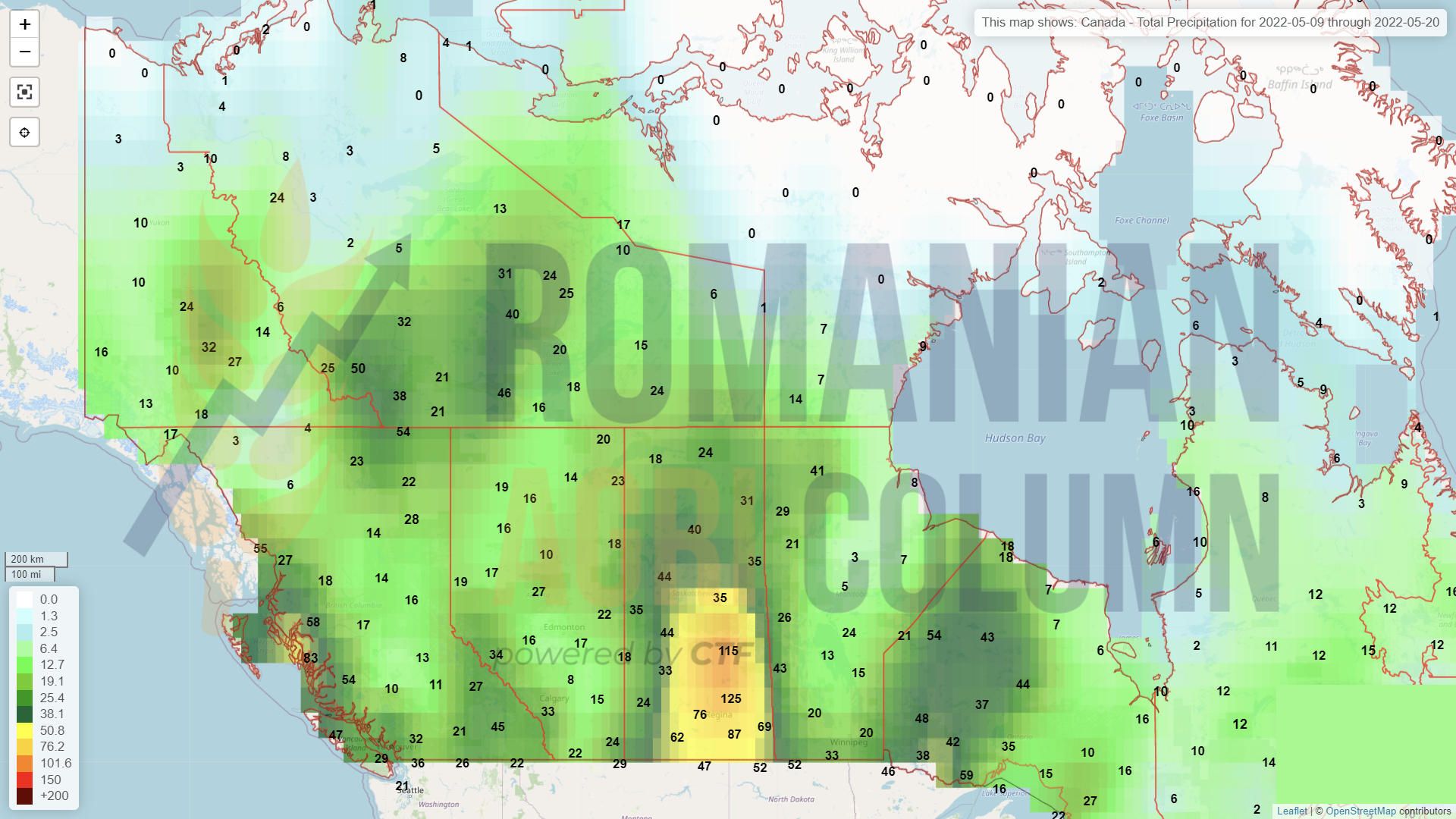

CANADA indică o scădere a stocurilor cu circa 36% față de sezonul trecut în aceeași perioadă, dar în același timp, prognozează o recoltă de grâu de 29-30 mil. tone. Vom urmări îndeaproape și vom vedea.

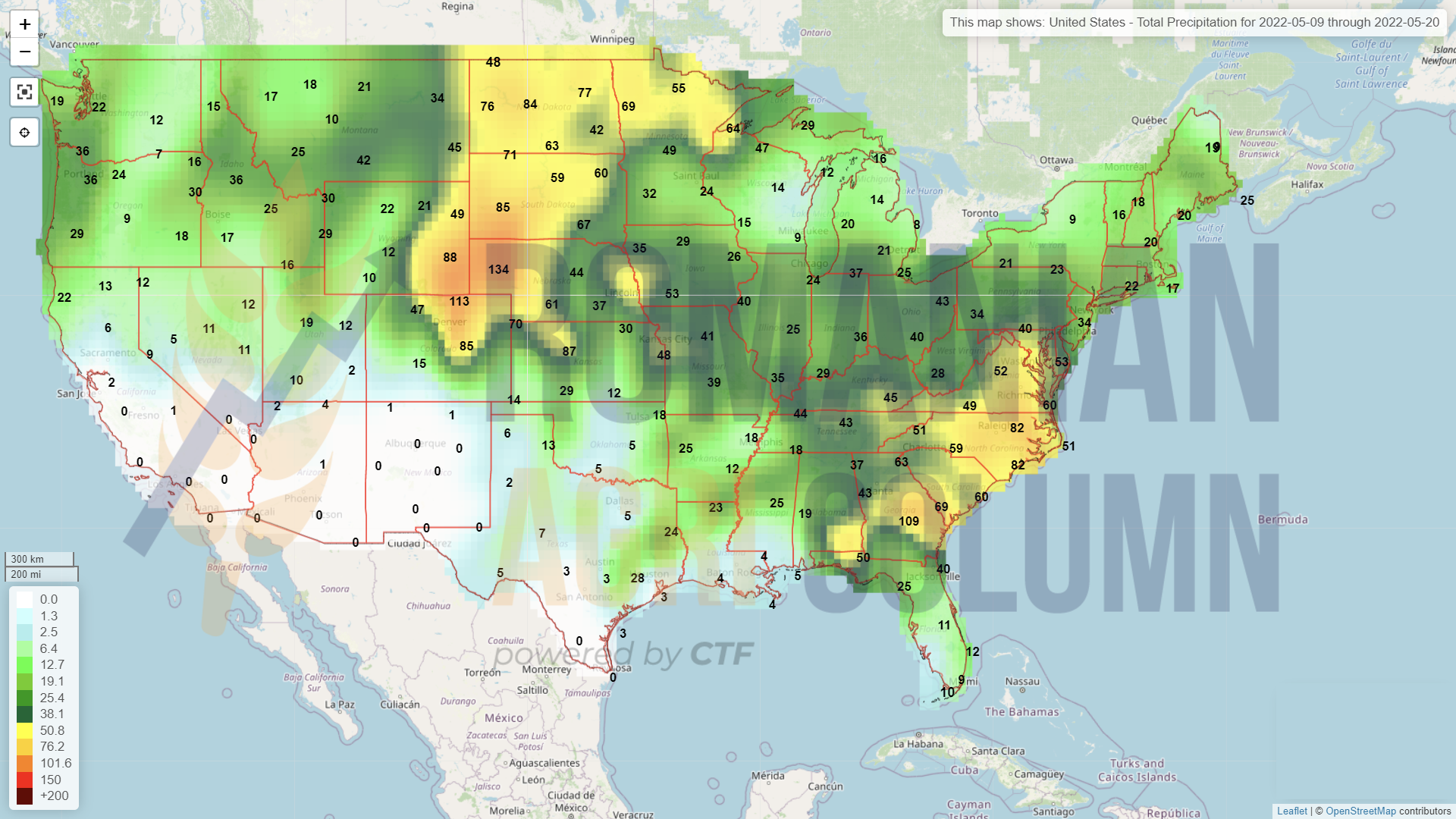

SUA are aceleași probleme legate de secetă în sudul Câmpiilor Centrale, în timp ce în centru și în nord au recepționat atât de multe ploi încât s-au format lacuri pe câmpuri. Problemele vor fi generate în lanț și sunt legate de permeabilitatea solului care, din lipsa apei, a format o crustă. Aceasta nu permite levigarea în sol și grâul stă efectiv în apă. O soluție ar fi evaporarea rapidă, dar temperaturile nu sunt atât de ridicate.

INDIA – de la extaz la agonie în doar 10 zile, de la statutul clamat de țară exportatoare de grâu la țară care a pierdut deja 7 mil. tone din recolta prognozată. Și acestea sunt doar estimări conservatoare, de la 111 mil. tone potențial, la 104 mil. tone, în doar câteva zile la 62 de grade. Efectiv, un cuptor gigantic a acoperit India și Pakistan, ceea ce ne face să fim circumspecți și întotdeauna atenți la climă. Vremea este factorul suprem în agribusiness.

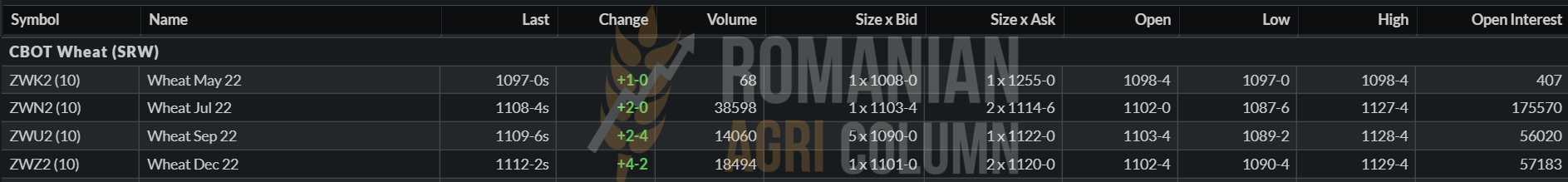

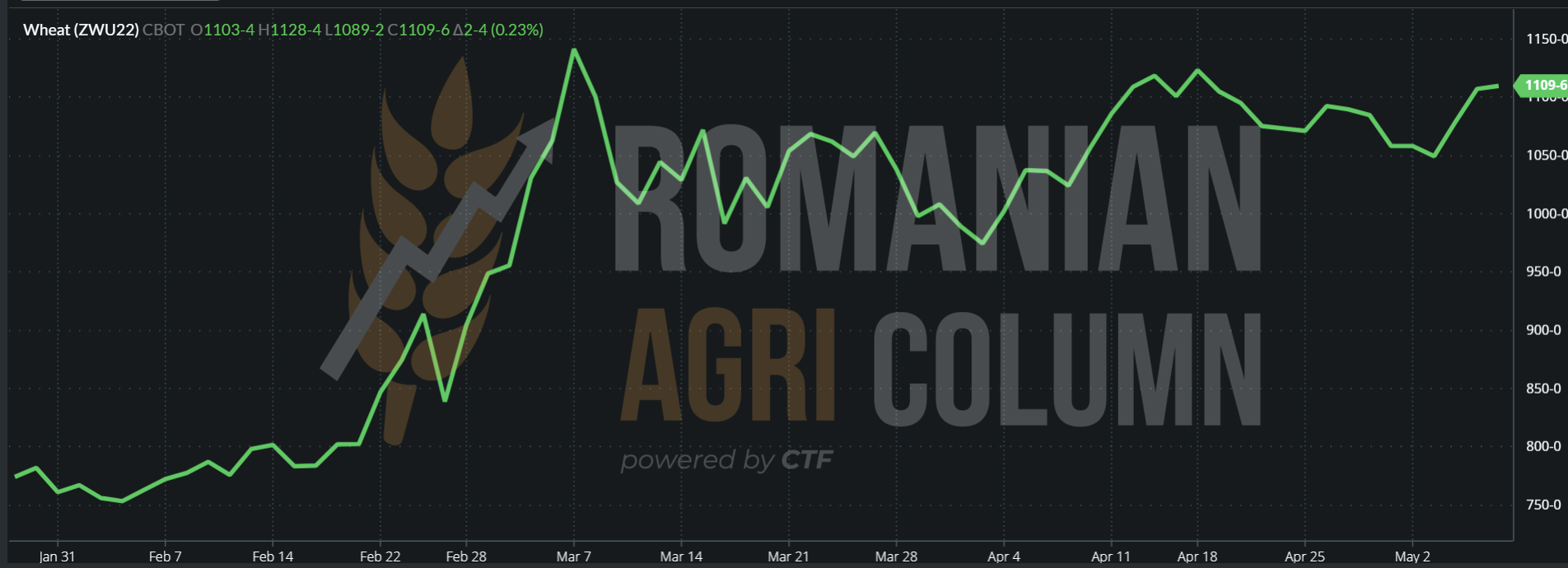

CBOT revine încet pe creștere, după un Profit Taking nocturn. CBOT GRÂU ZWU22 SEP22 – 1.109 c/bu (OC = NC)

GRAFIC TREND GRÂU CBOT ZWU22 SEP22

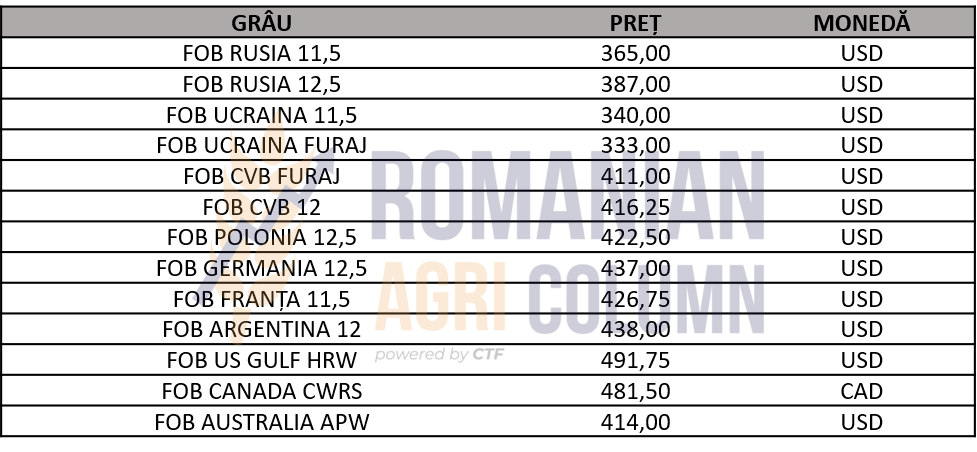

INDICAȚII PREȚ DIVERSE ORIGINI

ANALIZĂ

- Producția globală la grâu este prognozată la 780 milioane de tone, în scădere cu 12,7 mil. tone față de sezonul trecut.

- GRÂUL este un element care va fi greu de stăpânit în acest sezon.

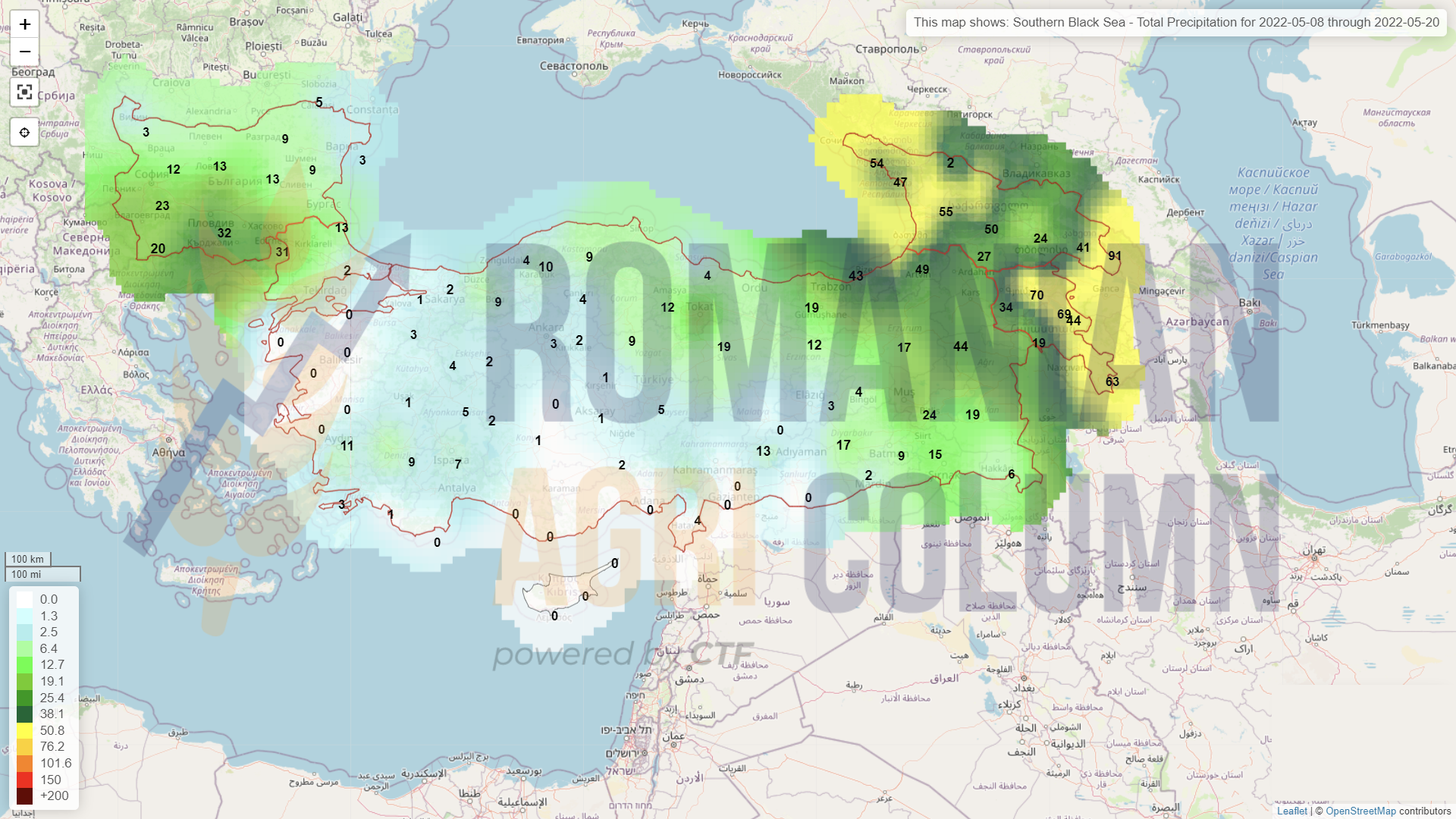

- Din Bazinul Mării Negre avem vești mai puțin bune.

- Din Franța de asemenea, nu avem vești bune.

- SUA de multă vreme genera indicații pesimiste.

- India pune efectiv gaz pe foc în aceste momente prin problemele pe care le întâmpină.

- Un lucru este sigur pentru fermieri, și anume că grâul vă fi căutat. Dar oare cu ce preț? Estimările de cost al îngrășămintelor spre toamnă indică o dublare a lor, iar FED anunță o nouă creștere a dobânzii cu 0.7% la început de iunie.

LOCAL

Indicațiile orzului recolta nouă, căci numai despre ea vom vorbi de acum înainte, sunt setate într-o plajă foarte mare, care începe la 320 EUR/tonă și se oprește la 340 EUR/tonă. Acest decalaj este dat doar de nivelul mai precar de acoperire a unor exportatori care au vândut către destinații din Orientul Mijlociu în cursul lunii decembrie 2021, iar acum caută să se acopere. Neavând o relaționare directă cu Euronext pentru a fi acoperit prin Hedging, orzul cauzează în acest moment minusuri importante în conturile de profit și pierdere ale unor exportatori.

În România, prognoza de producție a orzului este mai scăzută față de cea a anului trecut cu circa 0,1 mil. tone, până în acest moment. Sursa principală a scăderii a fost lipsa precipitațiilor din toamna lui 2021.

REGIONAL + GLOBAL

Prognoza producției globale de orz este în creștere față de anul trecut la nivel global, până la nivelul de 148,6 mil. tone, față de 146,1 mil. tone în sezonul 2021-2022.

Creșteri ale producției se înregistrează în dreptul Rusiei, de la 17,6 mil. tone la 19 mil. tone, Turciei, de la 5,8 mil. tone la 7,5 mil, tone și al UE, de la 52,2 mil. tone la 53,1 mil. tone. De asemenea, Canada este în creștere de prognoză, de la anul dezastruos care a trecut, când a realizat numai 6,9 mil. tone, la o prognoză de 9,9 mil. tone în 2022.

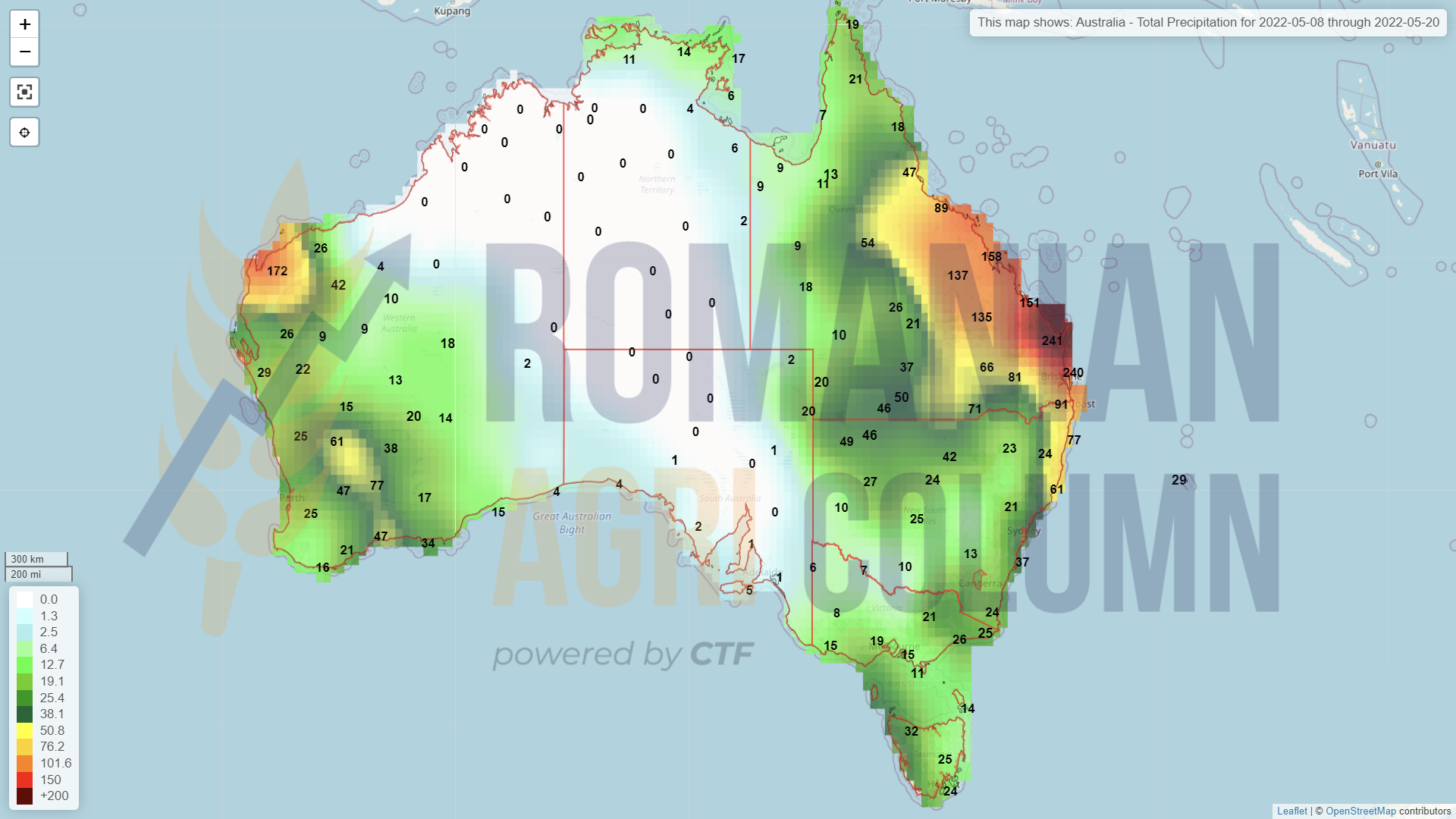

Scăderile în prognoze le contabilizăm în dreptul Ucrainei, firește, de la 10 mil. tone la 5,8 mil. tone. De asemenea, și Australia va genera o producție redusă de la 13,7 mil. tone la 10,9 mil. tone.

ANALIZĂ

- Orzul creează deja o premisă de creștere datorită cererii la nivel global.

- Portul Constanța ridică prețurile pentru că acoperirea este redusă, iar marfa este vândută cu livrare în a doua jumătate a lunii iunie.

- Prețurile la care au fost vândute loturile înainte de invazia rusească creează deja goluri în conturile de profit ale exportatorilor.

LOCAL

Indicațiile recoltei vechi de porumb în paritatea CPT Constanța se situează la nivelul de 320 EUR/tonă. În ceea ce privește recolta nouă de porumb, ea este cotată la 318 EUR/tonă, deci nu există o diferență foarte mare în acest moment.

România a încheiat însămânțarea porumbului și ne aflăm la un nivel de 2,58 mil. ha, conform prognozei. Suprafața destinată a scăzut pe fondul conversiei pentru floarea-soarelui. Costurile cu îngrășămintele și potențiala lipsă a precipitațiilor au fost principalele argumente pentru renunțarea la porumb în favoarea culturii de floarea-soarelui.

Proiecția indică în acest moment un nivel de 15 mil. tone, însă condiționate de precipitațiile de mai, precum și de căldura excesivă dintre iulie și august.

REGIONAL

Același status ca și până în acest moment, cu mărfurile ucrainene care încearcă să își croiască drum din calea războiului, cu un număr imens de vagoane care încearcă să își croiască drum către UE, cu aglomerație în porturi și cu atacuri rusești asupra rutelor de transport ucrainene. Iar aceste blocaje fac ca ritmul să se încetinească până la oprire.

Situația este dificilă la granița cu România. Este nevoie de 35 de zile pentru a trece prin punctul de control Vadul Siret – Dorneșți (4.422 de vagoane) și de 22 de zile pentru a trece prin Dyakovo – Halmeu (1.034 de vagoane).

Cel mai mare număr de vagoane se îndreaptă spre Polonia. La punctul de control Izov – Hrubieszow sunt acumulate 9.953 de vagoane. Durează 19 zile pentru a trece.

Ucraina anunță un full stop din cauza acestor blocaje. Tranzitul este extrem de greu, iar logistica a devenit extrem de scumpă. De ce? Pentru că întotdeauna în astfel de situații se profită de cel care are poziția cea mai slabă, în speță, fermierul ucrainean. În lipsă de opțiuni, el este obligat să accepte astfel de compromisuri pecuniare, unele de-a dreptul hilare de genul „vinzi marfa la prețul ăsta sau aștepți să ți-o ia rușii?”. Trist, dar extrem de adevărat, din păcate. Războiul naște astfel de situații pe care, oricum le-am judeca, tot înspre fermier se răsfrâng.

Prognozele de recoltă europeană indică un număr total de 9,3 mil. ha în planul însămânțărilor de porumb. Toate indicațiile conduc către un nivel de prognoză de recoltă de circa 71 mil. tone.

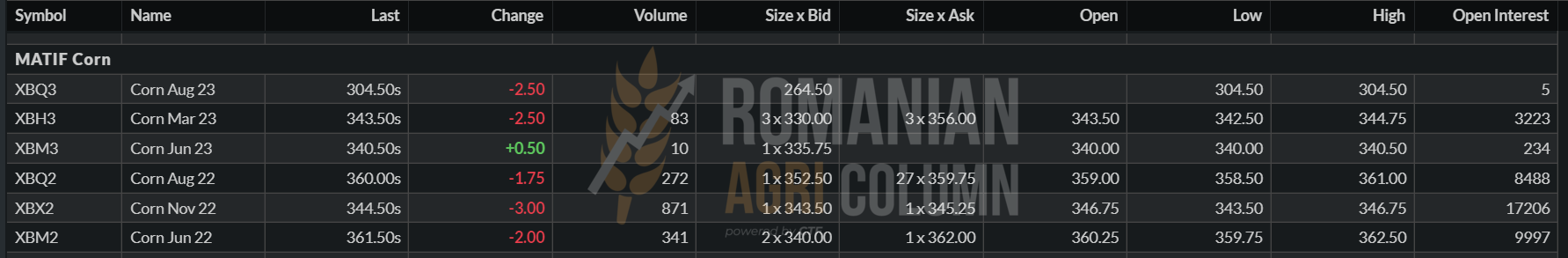

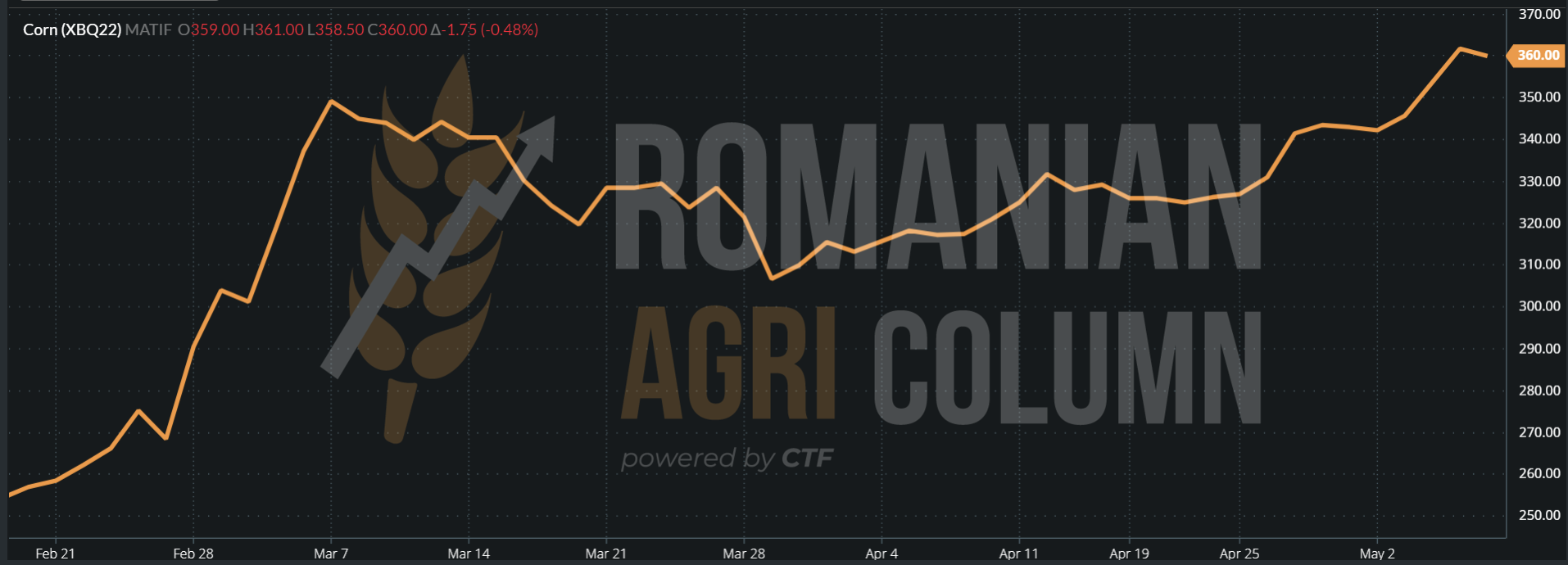

EURONEXT închide în minus, alimentat de Profit taking-ul efectuat de fondurile de investiții.

EURONEXT OC AUG22 XBQ22 – 360 EUR | NC NOV22 XBX22 344,5 EUR

TREND GRAFIC XBQ22 AUG22 OC (OC = OLD CROP, NC = NEW CROP)

GLOBAL

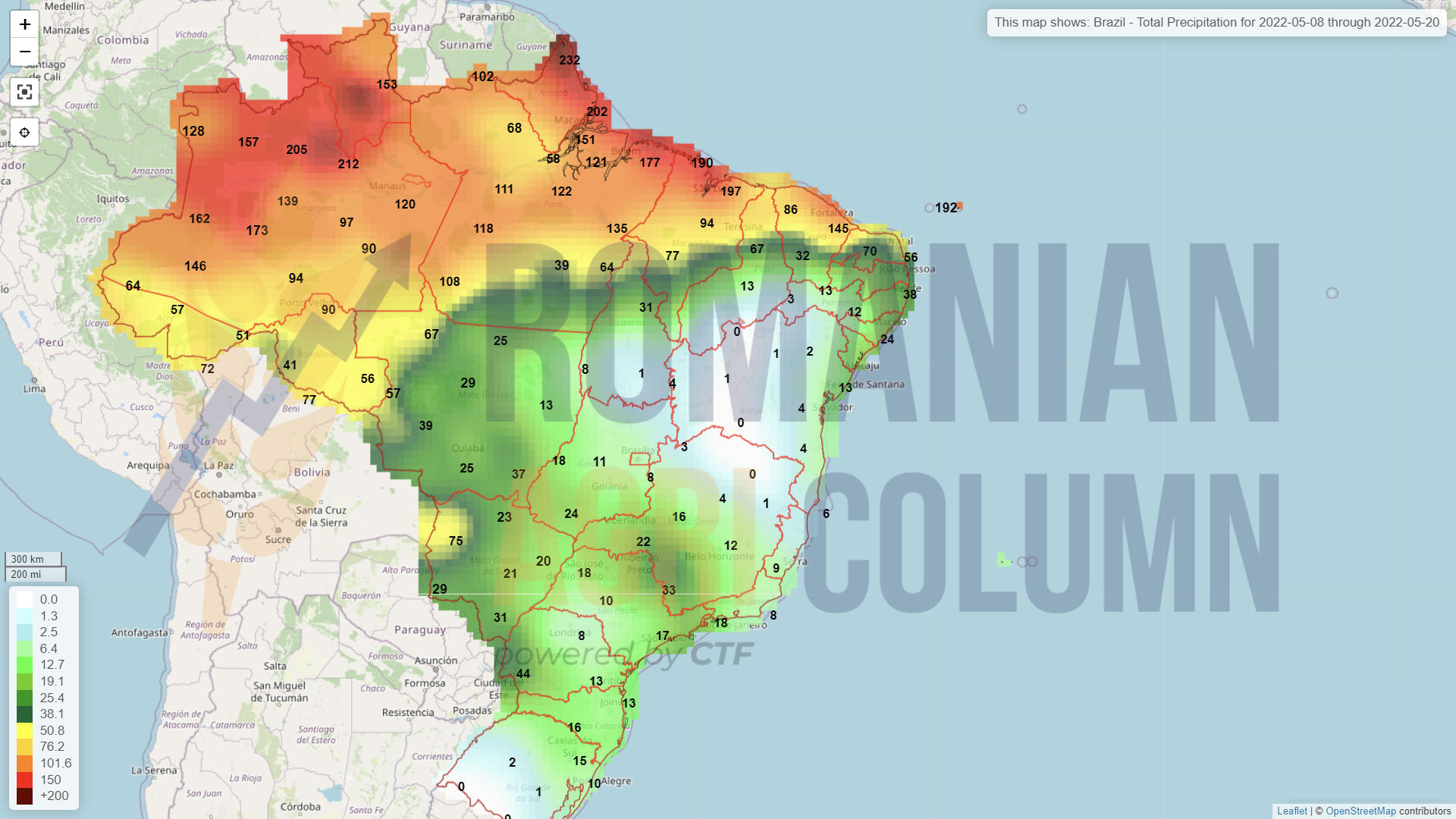

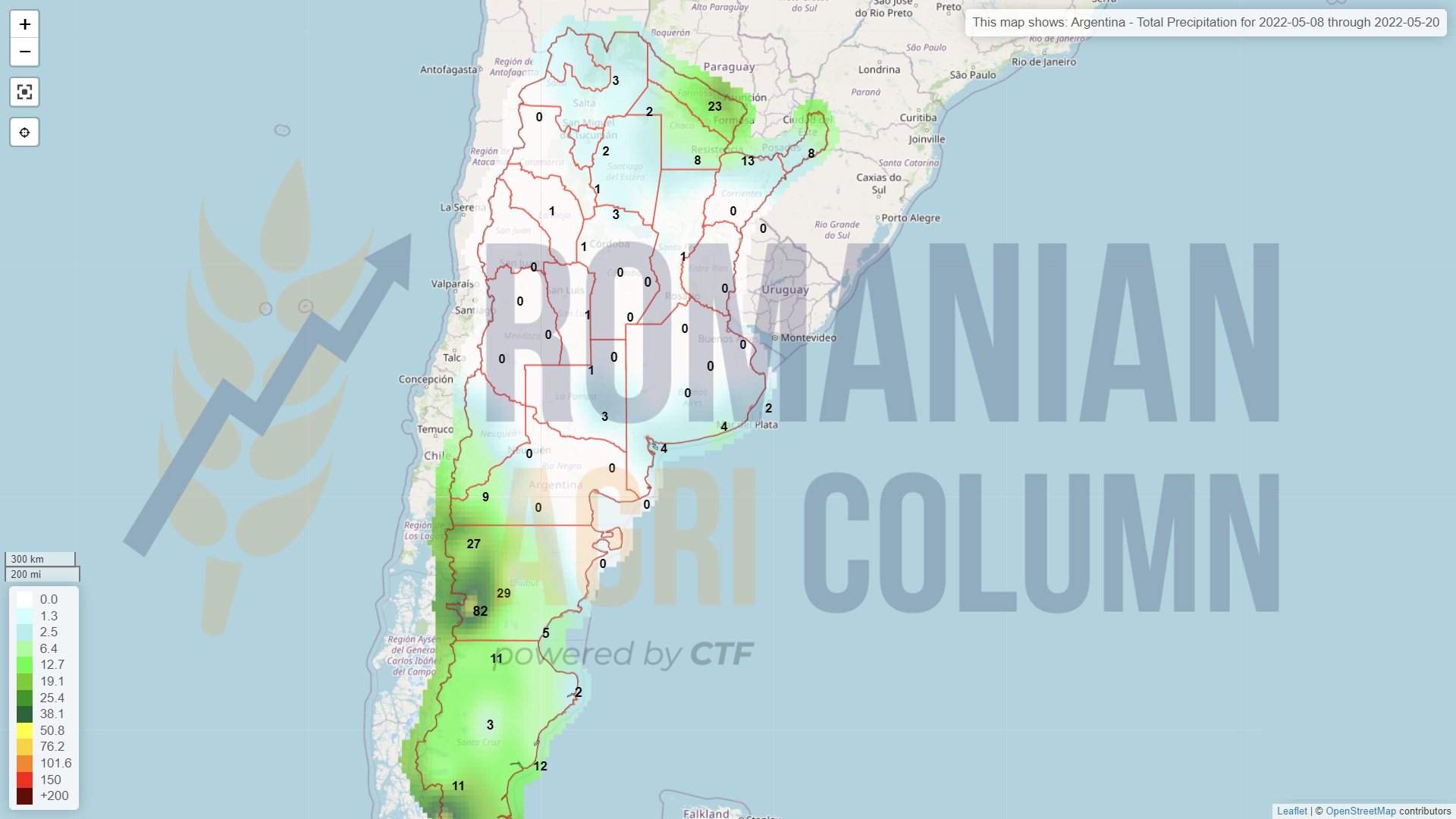

BRAZILIA accentuează marele semn de întrebare de săptămâna trecută. Prognozele de precipitații sunt ca și inexistente pentru următoarele 12 zile, iar cele pe termen mai lung, de 20-25 de zile, nu indică ameliorări. Exact când “bobul se umple”, recolta braziliană nu va avea parte de apă. Astfel, volumul de marfă rezultat din Safrinha se va contracta foarte mult față de estimările de astăzi.

Recoltarea va începe la jumătatea lunii iunie și va impacta piața. Un volum mare de marfă va intra pe piață și va prelua o mare parte din cererea destinațiilor. Va fi un moment care va coincide cu începerea recoltării în zona Europei de Est și impactul va fi resimțit doar de deținătorii de stocuri vechi de porumb. Recolta totală a Braziliei va fi de circa 115-116 mil. tone.

SUA se află în aceeași scenă de întârziere la însămânțare și lucrurile nu merg deloc bine, din cauza precipitațiilor. La începutul lui mai 2022, fermierii americani însămânțaseră circa 15% din suprafață cu porumb, în întârziere față de o medie multianuală de 33%. Însă repetăm mesajul din numărul trecut, cum că se poate recupera decalajul. Am văzut prognoze în 2018 care nu dădeau șanse porumbului american, cu însămânțare la 1 iunie și plante care nu depășeau glezna scouter-ului Michel Cordonnier, un reputat de altfel. Dar a fost bine, a fost o recoltă pe măsură.

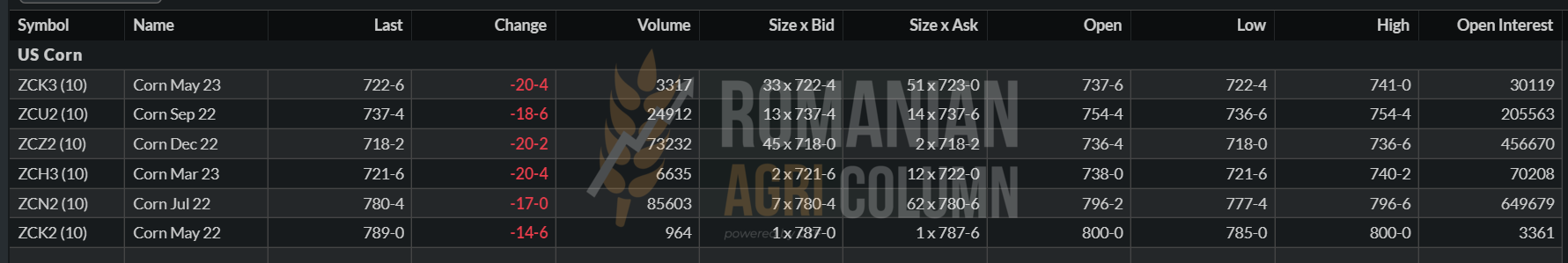

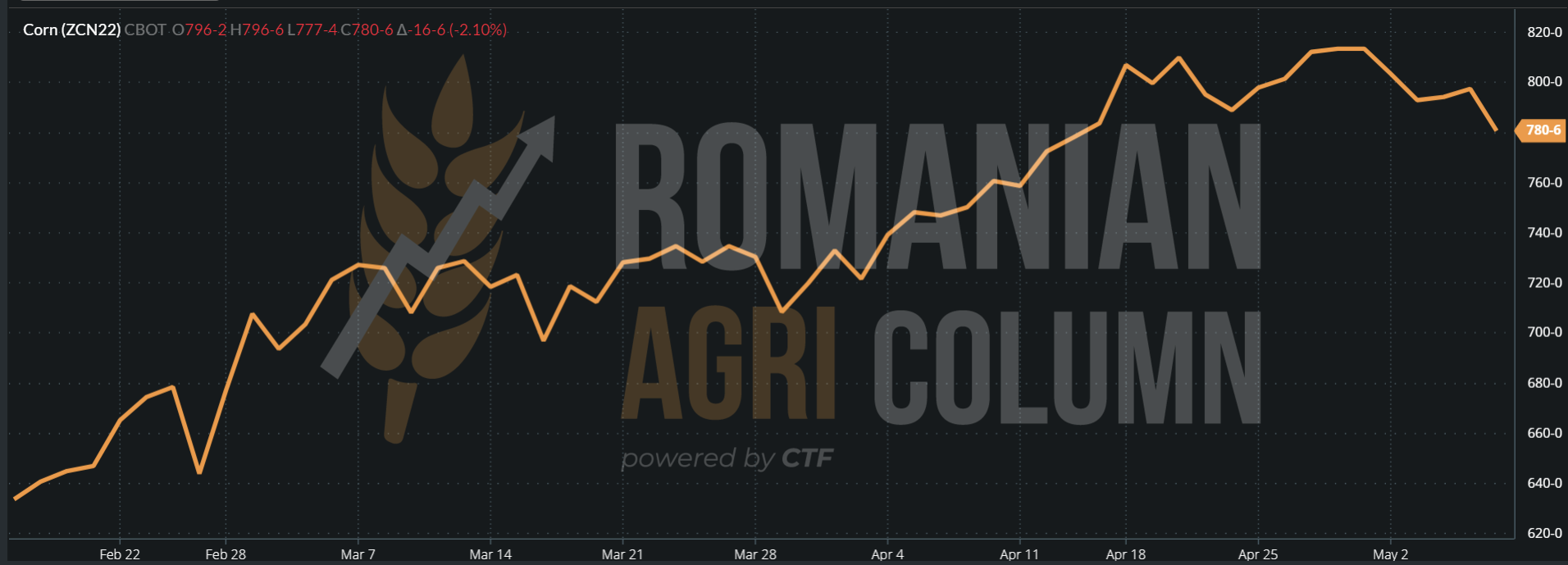

CBOT afișează scăderi generate de extragerea profitului, Profit Taking, și alimentate de blocajele logistice din China datorate politicii COVID ZERO.

CBOT ZCN22 JUL22 780 c/bu minus 17 c/bu

GRAFIC TREND PORUMB CBOT ZCN22 JUL22

INDICAȚII PORUMB DIVERSE ORIGINI

ANALIZĂ

- Porumbul are susținere, cel puțin până la jumătatea lunii iunie 2022, când va sosi a doua recoltă braziliană.

- Fluxurile ucrainene se opresc din cauza timpului lung de așteptare în frontierele românești și poloneze.

- SUA are întârzieri în însămânțare, ceea ce, pentru moment, creează premisele susținerii recoltei vechi de porumb. Însă vor recupera, cu siguranță.

- Și România va genera răspunsuri spre sfârșitul lunii. Precipitațiile vor da notă despre potențialul de producție românesc.

LOCAL

Indicațiile rapiței la nivel local se regăsesc în aceeași parametri că și până acum, adică AUG22-5 EUR/tonă în paritatea CPT Constanța sau DAP Procesator. Recolta românească de rapiță este înflorită și este sezonul în care vedem efectiv țara galbenă. Este un tablou care ne fascinează în fiecare an, ne indică proiecția de recoltă ce promite. Și dacă am ajuns la acest subiect, suntem în măsură să generăm proiecția de recoltă 2022, aferentă anului agricol 2022-2023. România a plecat la drum cu circa 417.000 hectare și acum, după o toamnă fără precipitații și o iarnă cu precipitații foarte sărace, suntem în măsură să generăm proiecția noastră. Am rămas cu circa 390.000 hectare, care vor genera 1,3 mil. tone, mai puțin cu 0,6 mil. tone decât în sezonul 2021-2022.

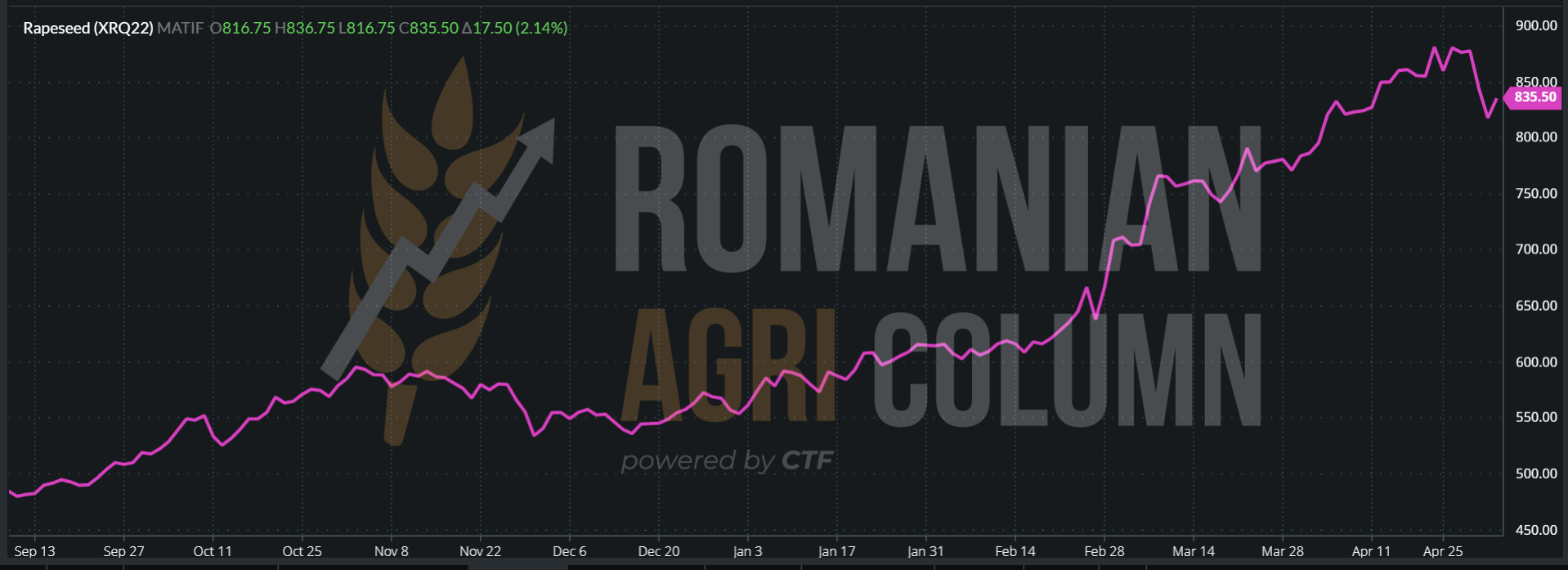

Din punct de vedere al prețului, rapița a generat, conform estimărilor noastre din toamna anului 2021, o marjă de profitabilitate sporită. Enunțam atunci, începând cu luna septembrie, zonele în care rapița va începe să primească suport în preț, din cauze de cerere și lipsă de volume disponibile la nivel global.

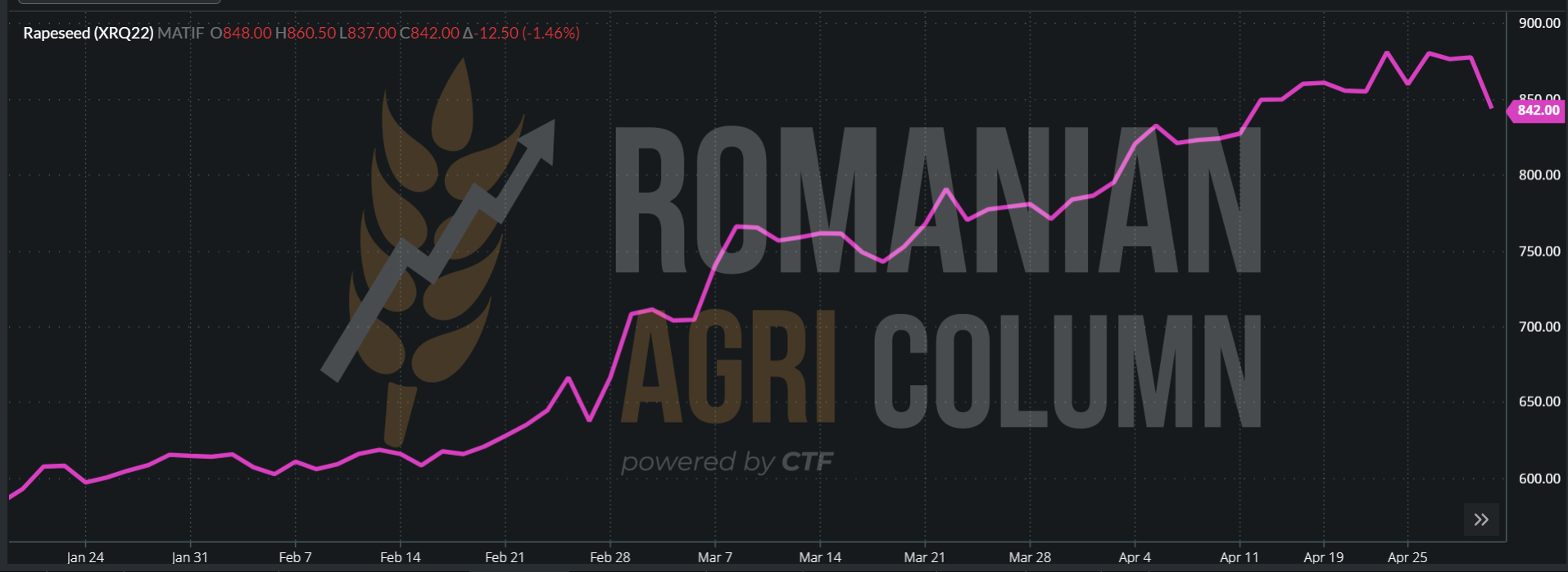

Să privim în graficul de mai jos parcursul rapiței din august 2021 până în prezent și să calculăm nivelul de la care a plecat (480 EUR/tonă) și nivelul indicativ de astăzi (835 EUR/tonă). Indicațiile sunt cu 355 EUR/tonă mai ridicate. Avem, practic, confirmarea marjei de profit a culturii de rapiță într-o singură imagine.

GRAFIC TREND RPS XRQ22 AUG22 (SEP21 – MAY22 = +355 EUR)

REGIONAL

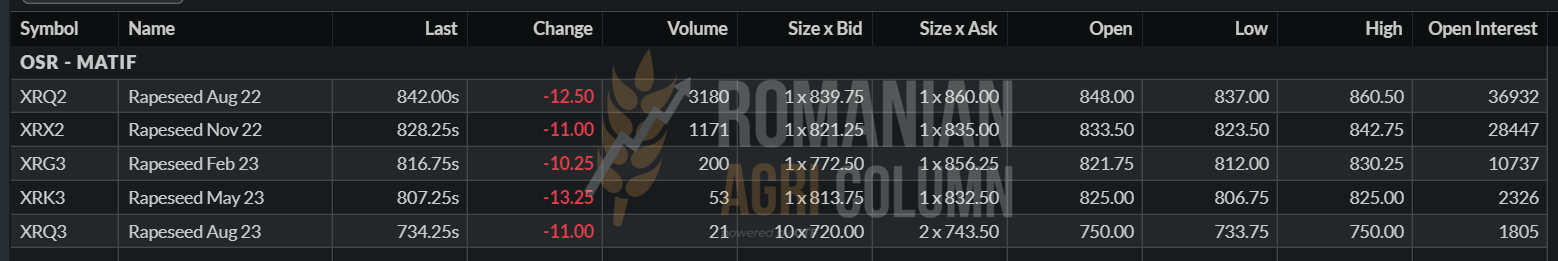

Recenta scădere dramatică de pe Euronext de circa 45-47 EUR într-o singură ședință nu a fost neașteptată. Anunțam momentul lichidării pozițiilor MAY22 de multă vreme și ele s-au întâmplat conform.

La acest lucru s-a adăugat și faptul că în acest moment unitățile de procesare se uită doar la semințele de floarea-soarelui pentru ultima lună din banda AMJ (aprilie-mai-iunie). După jumătatea lunii iunie, procesatorii vor efectua reviziile anuale și vor aștepta noua recoltă de rapiță. La contextul scăderii s-a adăugat anunțul Germaniei despre intenția de a schimba utilizarea uleiului de rapiță din industrial în consum uman. Acest lucru a generat și mai multă presiune ce s-a resimțit în scăderea abruptă de pe Euronext.

Uniunea Europeană, chiar dacă s-a contractat puțin din punct de vedere al volumului, va genera 18 mil. tone. Întrebarea este în continuare despre cât va reuși să livreze Ucraina. Și ce volum?

EURONEXT se raliază trendului de extragere a profitului și coboară. EURONEXT XRQ22 AUG22 – 842 EUR (-12,5 EUR)

GRAFIC TREND RAPIȚĂ XRQ22 AUG22

Canada rămâne deocamdată la un nivel de 19 mil. tone producție estimată, în urma scăderii de 7% a suprafeței. Australia se prezintă robustă în acest moment cu 4,85 mil. tone.

Un factor de creștere suplimentară îl va genera China când va stopa procesul de COVID ZERO. Cererea din această zonă a lumii agregată cu cea din Norvegia sunt potențatoare de creștere a nivelului de preț al rapiței.

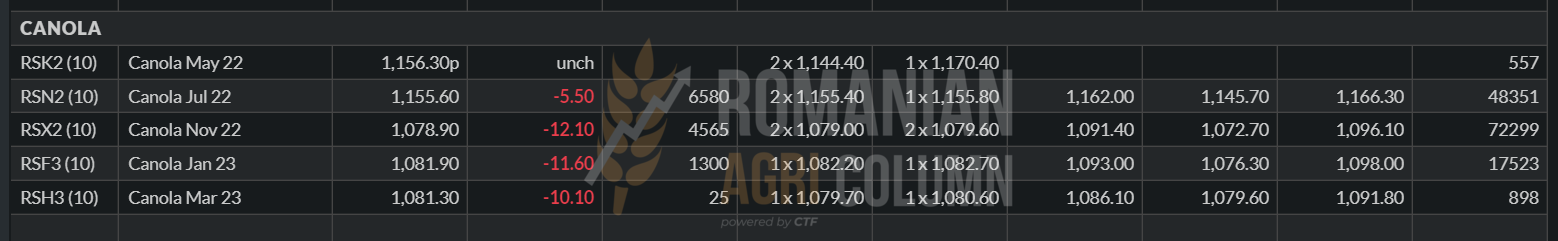

INDEX CANOLA în scădere. NC RSX22 NOV22 – 1078,9 CAD (-12,1 CAD)

ANALIZĂ

- Rapița își reia urcușul, alimentată fiind de cerere. Sub lumina ultimelor desfășurări ale evenimentelor, petrolul susține, la rândul său, parcursul de creștere.

- Vor exista momente de presiune în apropierea recoltării, însă trendul la modul general va fi unul crescător, dacă privim lucrurile în perspectiva următoarelor 7-8 luni.

- Avem un ciclu de cerere și ofertă repetitiva, care se va instala odată cu intrarea primelor combine în lanurile de rapiță.

LOCAL

Indicațiile locale ale semințelor de floarea-soarelui se ridică la nivelul de 825-840 USD/tonă în paritatea DAP Constanța sau DAP Procesator. Trebuie spus că este un ultim moment de vânzare. Fabricile vor intra în revizia anuală și vor începe apoi procesarea direct pe rapița recolta nouă, astfel că toate stocurile de recoltă veche se vor alinia la prețul recoltei noi.

Prețul recoltei 2022 de semințe de floarea-soarelui este astăzi între 730-750 USD/tonă ca indicație. Iar indicația primară de Bonus pentru semințele cu conținut ridicat de Acid Oleic, HIGH OLEIC, se cotează pentru început între 25-40 USD/tonă. Cererea din partea HORECA la nivel european revine după restricțiile impuse de pandemie și vedem o creștere a bonusului pentru HIGH OLEIC, alimentat, firește, și de reducerea fluxului de ulei brut de proveniență ucraineană.

În termeni de cifre, România crește suprafața cultivată cu floarea-soarelui, de la 1,15 mil. ha în 2021 la circa 1,35 mil. ha în 2022, datorită pe de o parte, re-însămânțării unor suprafețe cu potențial foarte redus al culturilor de toamnă, și pe de altă parte, a scăderii suprafeței de porumb din cauza factorului de risc numit APĂ și a creșterii costurilor cu îngrășămintele aferente.

Vedem deci o creștere a potențialului de recoltă până în jurul valorii de 3,78 mil. tone, ceea ce este o premieră pentru România, în perspectiva reducerii fluxului de ulei brut din Ucraina. Aceasta a fost motivația principală de creștere, asociată, desigur, cu nivelul prețului materiei prime.

Nivelul precipitațiilor a stimulat răsărirea și, cu tot atacul dăunătorului Tanymecus, premisele de recoltă bună sunt astăzi la locul lor. Rezerva de apă din sol, asociată cu viitoarele căderi de precipitații, dau o tentă foarte bună culturii românești de floarea-soarelui în acest moment. Trebuie să asociem și faptul că stadiul vegetativ se situează între 123-129 zile, astfel că floarea-soarelui va evita eventualele valuri de căldură care au potențial de revenire la începutul lunii august 2022.

REGIONAL

Ucraina reușește în luna aprilie 2022 să transfere către România un flux de circa 110.000 tone de semințe de floarea-soarelui spre unitățile de procesare românești. Acest lucru însă este penalizat în partea ucraineană de costuri logistice extrem de mari. Ca un exemplu grăitor în acest sens, un lot de marfă ucraineană a costat logistic circa 120 USD/tonă. Este un preț extrem de mare plătit de fermierii ucraineni. Și respectând obiectivitatea, trebuie să spunem că nu este vina lor. Ei doar suportă efectele asediului rusesc.

Un fermier ucrainean trebuie să comercializeze marfa, însă, cum se întâmplă în astfel de situații, toată lumea de pe lanțul comercial-logistic încearcă să acumuleze profit cât mai mare. Chiar și cu derogarea apărută pentru a susține logistic transportul auto (ieșirea din țară a șoferilor de naționalitate ucraineană), costurile sunt foarte mari.

Fermierii din Ucraina au două opțiuni: fie vând marfa la un preț discountat major, fie așteaptă ca rușii să le ia marfa (sau să o vândă în cel mai fericit caz). Este o situație pe care trebuie să o accepte și să coteze către riscul cel mai mic.

Dezvoltarea în Ucraina va cunoaște însă etape și sperăm ca războiul care efectiv devastează să aibă un final într-un interval mai scurt decât cum se vede astăzi. Ca previziuni, astăzi vedem o producție de doar 9 mil. tone de semințe de floarea-soarelui, față de 16,8 mil. tone sezonul trecut. Trebuie însă să vedem și ceea ce a rămas neprocesat/exportat, adică un volum de circa 4 mil. tone.

GLOBAL

Notăm încercările anumitor zone din lume de a crește suprafețele alocate culturii de floarea-soarelui. Însă trebuie să spunem că un factor ce trebuie luat în considerare este clima, alături de experiența în cultivare, care poate este deficitară în anumite zone de pe glob. Să luam drept exemplu SUA. Fermierii americani au ca focus principal porumbul și soia. Grâul este și el în atenția lor, însă nu are o pondere atât de mare precum porumbul. Adversitatea climei este un factor de risc pentru cultura de floarea-soarelui, talia ei înaltă și calatidiul sunt susceptibile de a nu rezista zonelor expuse furtunilor, vânturilor și tornadelor de pe teritoriul SUA.

În Canada am întâlnit cu foarte mulți ani în urmă un fermier care avea floarea-soarelui în cultură, în regiunea Winnipeg. După introducere și schimbul de amabilități, am remarcat un accent diferit față de specificul zonal. Iar fermierul mi-a întărit supoziția pe care am avut-o până în acel moment, și anume că nu este nativ canadian, ci de origine sârbească, deci este un om care provine din specificitatea europeană, aferentă culturii de floarea-soarelui.

Căci da, repetăm, cultura de floarea-soarelui are specific european și de bazin al Mării Negre. Clima și solul de aici permit realizarea de producții bune, iar specificul cultural european și al bazinului este unul îndreptat către consumul de ulei de floarea-soarelui. Restul uleiurilor vegetale sunt doar nișe de piață.

În concluzie, recolta globală de semințe de floarea soarelui va fi de doar 51,4 mil. tone, față de cea a anului trecut care a avut un volum de 56,7 mil. tone. Rezultatul este un deficit de producție de 5,3 mil tone.

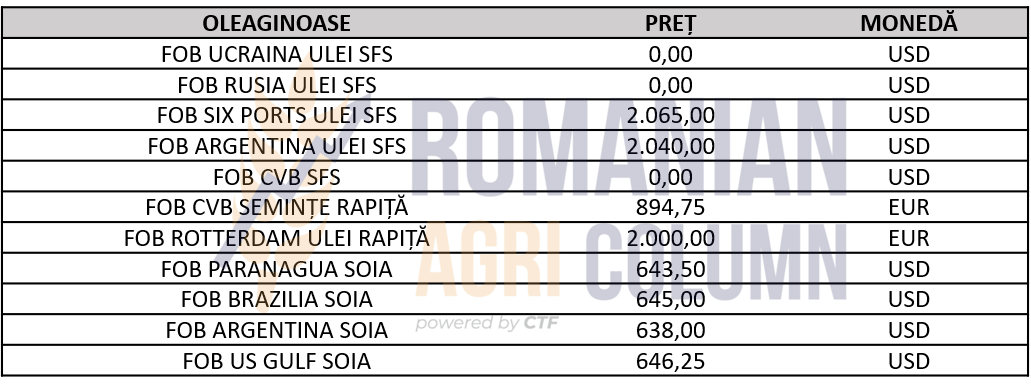

INDICAȚII PREȚ OLEAGINOASE DIVERSE ORIGINI

ANALIZĂ

- Cererea de ulei de floarea-soarelui la nivel european va rămâne susținută.

- Fluxurile de ulei brut din Ucraina nu sunt parametrate la nivelul din anii trecuți.

- Nivelul de preț de astăzi este doar un început. 820-840 USD/tonă va fi un reper într-un interval de timp destul de apropiat.

- Senzația de profit alimentează apetitul fermierilor pentru mărirea asolamentului dedicat acestei culturi.

- O medie de 2,8-3 tone/hectar rezolvă integral calculul de cost pe hectar situat la nivelul de 1.100-1.200 USD/tonă.

LOCAL

Precum spuneam și în numărul trecut, boabele de soia locale nu mai prezintă interes pentru procesatorii români. Astfel, ele vor avea destinație în micile unități de procesare pentru producerea de Full-Fat, cu ajutorul extruderelor atașate afacerilor crescătorilor de vite pentru lapte sau carne. Produsul rezultat prin extrudare este unul extrem de ridicat ca potențial caloric, deci există o nișă care poate fi exploatată în tot acest context.

La nivel local, suprafața de soia indică un nivel de 170.000 hectare cu o producție prognozată de 530.000 tone.

REGIONAL + GLOBAL

SUA își menține nivelul de recoltă de 120 mil. tone realizat în 2021-2022, însă înregistrează întârzieri în export. În acest moment, exportul SUA are un decalaj de 16% față de sezonul trecut. Nivelul exportului în acest moment în SUA este de 46,6 mil. tone. Însămânțarea continuă pe teritoriul SUA. Procentul este în creștere față de ultimele estimări, ajungând la nivelul de 8%. Însă anul trecut, nivelul în aceeași perioadă de timp era de 13%, iar o medie multianuală ajunge la 22%. Timp este suficient însă pentru recuperarea decalajului.

BRAZILIA va termina recoltatul boabelor de soia cu un nivel final de 125 mil tone. Au un minus 2 mil. tone conform USDA, iar nivelul de export al este în acest moment de 77 mil. tone, cu o procesare internă estimată la 48 mil. tone.

ARGENTINA ridică nivelul producției în curs de recoltare (42% recoltată) cu un milion de tone, ajungând astfel la 41 mil. tone.

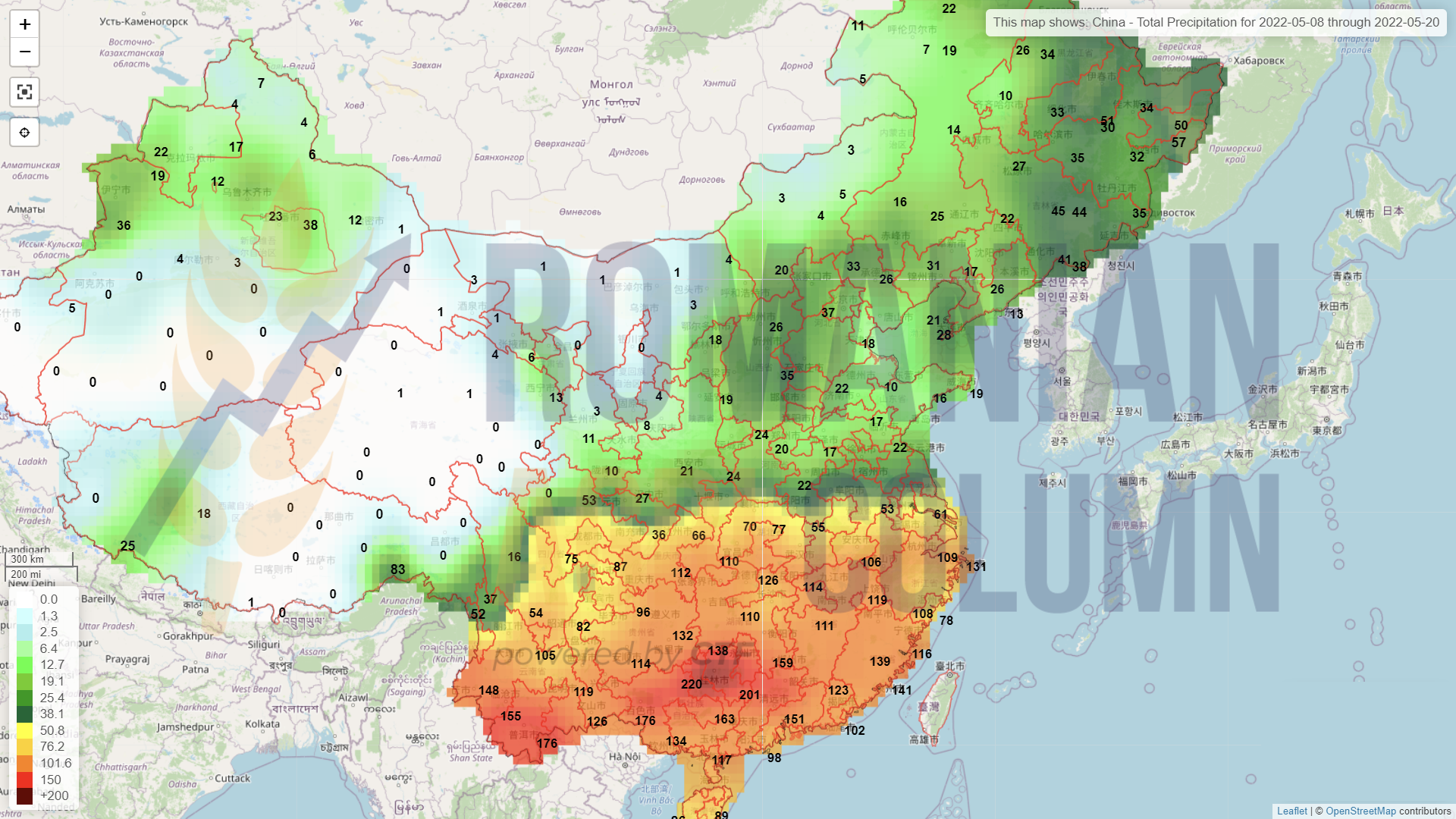

CHINA are un nivel de import de 91 mil. tone în anul de marketing 2021-2022, în scădere față de anul trecut cu 9% până în acest moment. De asemenea, China, indică o creștere a suprafeței de soia pentru sezonul 2022-2023 cu 17% de al an la an. Estimarea producției prognozate generează un nivel de 26% în plus față de sezonul 2021-2022.

Ca proiecție globală, 2022-2023 indică o recuperare a volumelor de soia în jurul valorilor de 385 mil. tone, cu 10% mai mult decât în sezonul 2021-2022.

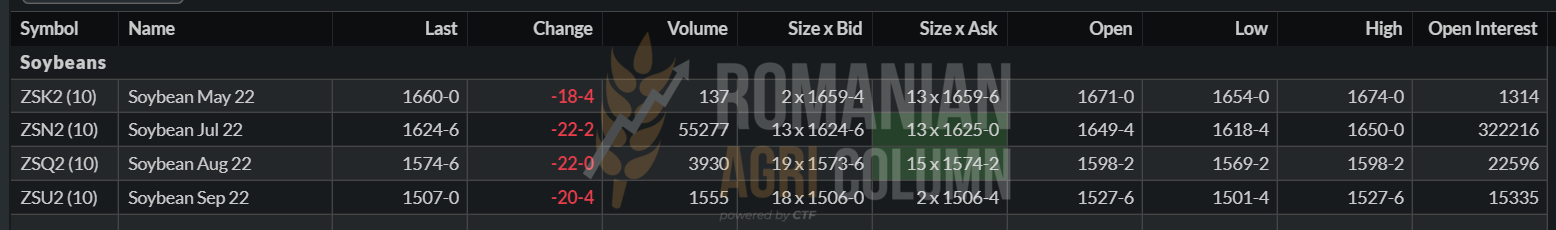

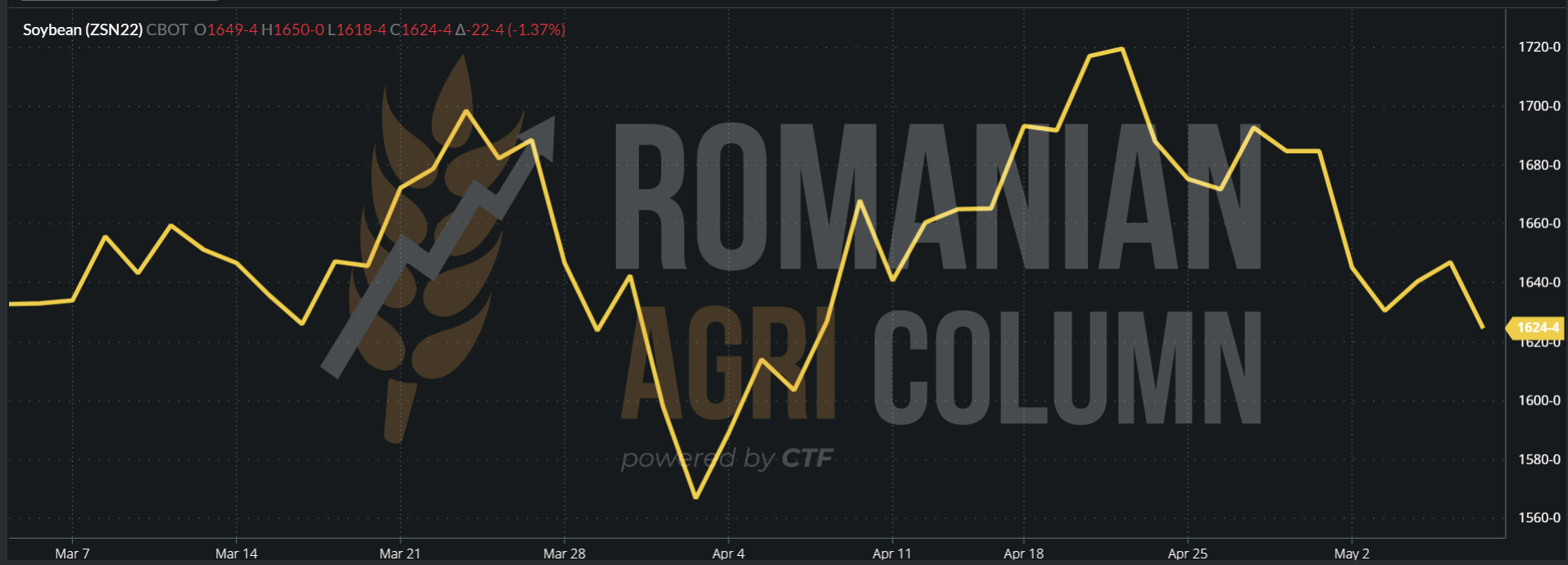

CBOT este în același joc de profit taking. ZSN22 JUL22 – 1.624 c/bu (-22 c/bu)

GRAFIC TREND SOIA ZSN22 JUL22

ANALIZĂ

- Scăderea importului de soia din China cauzează scădere prețului soia pe CBOT.

- Prognoza în creștere a suprafeței cultivate de soia din China cauzează același efect.

- Fondurile efectuează Profit Taking și coboară, la rândul lor, indicațiile.

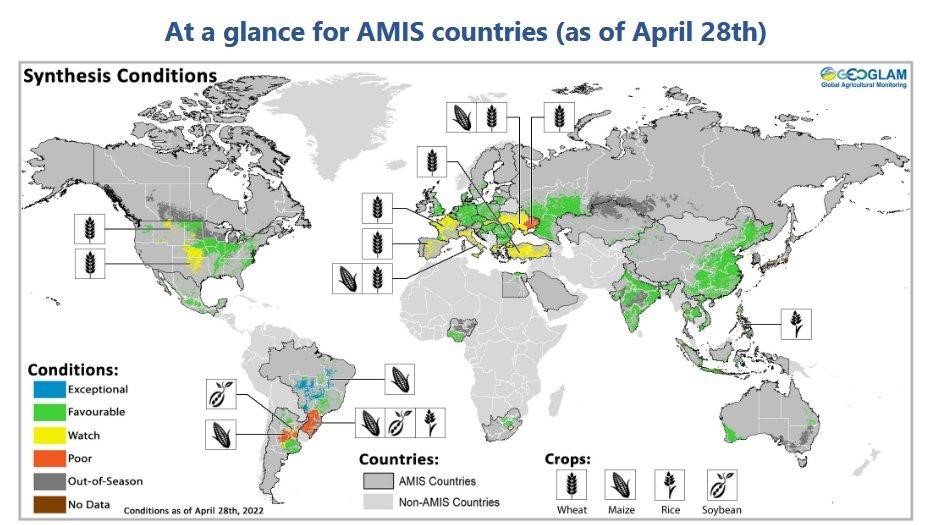

STARE VEGETATIVĂ CULTURI

Încheiem analiza tuturor mărfurilor cu o imagine satelitară generată de Geoglam, care indică o stare vegetativă Favorabilă a României în aceste momente.

EUR/USD 1:1,054 | USD/RUB 1:68

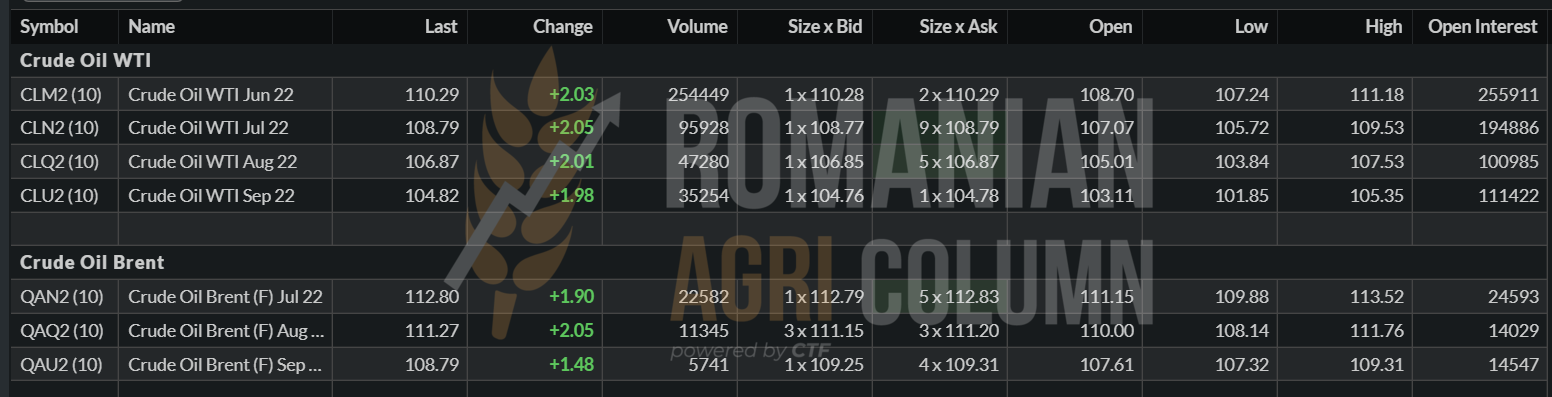

Cotații petrol WTI și BRENT