Raportul de piață din această săptămână conține informații despre:

LOCAL

Indicațiile grâului la nivel local au cunoscut o creștere în săptămâna care a trecut. Astfel, am remarcat trecerea de la 263 EUR/tonă până la un nivel de 275 EUR/tonă în paritatea CPT Constanța. Anumiți cumpărători au ofertat loturi mai mari și cu 277 EUR/tonă pentru a-și securiza vânzările încheiate cu ceva timp în urmă. În continuare, grâul rămâne ca surplus în România. Loturile mari există și ele încep să fie vândute. Speranța unui preț mai mare decât vârfurile anului trecut (înspre sfârșitul anului) este încă menținută, deși condițiile de piață sunt schimbate radical.

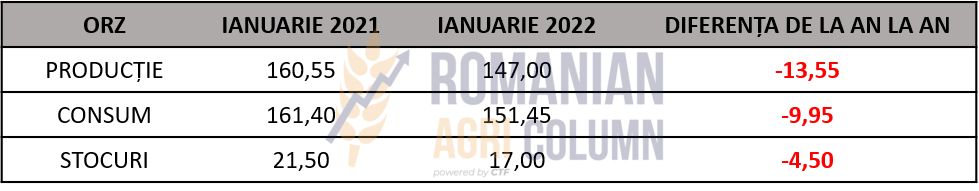

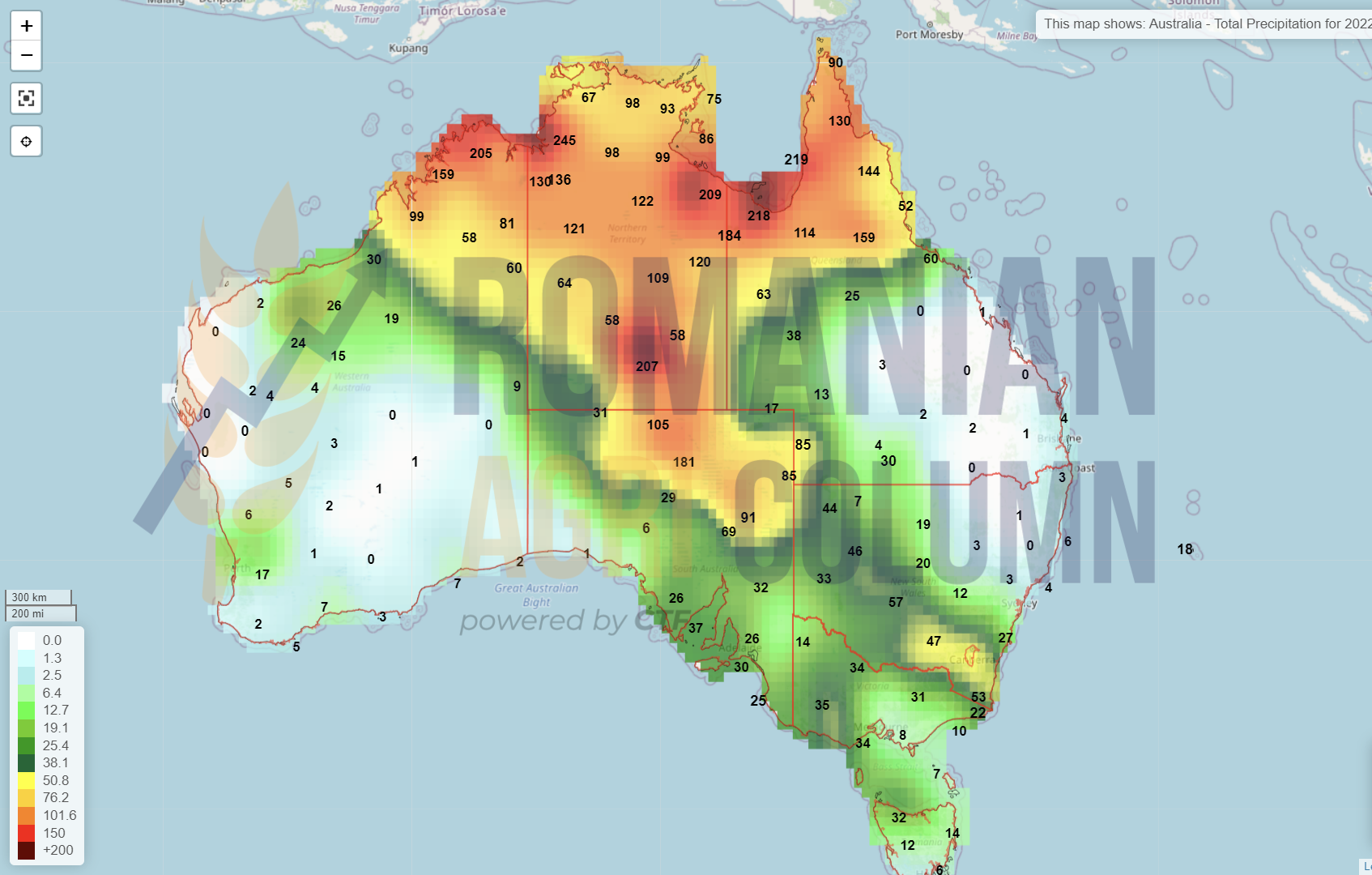

Ceea ce a construit într-o săptămână în materie de preț, adică diferența între 263 și 275 EUR/tonă, nu este altceva decât efectul tensiunilor de preț din bazinul Mării Negre. Dacă tensiunile se vor disipa sau vor dispărea în viitorul apropiat, vom asista la o competiție determinată de preț și logistica între bazin și celelalte origini, SUA, Argentina și Australia.

În paritatea FOB CVB (Constanța-Varna-Burgas), notăm indicația 321 USD/tonă, echivalent conform parității 1.134 cu 283 EUR/tonă. Extrăgând costurile de fobbing, avem o indicație de 276 EUR/tonă, fără marja exportatorului inclusă, ceea ce este perfect aliniat cu indicațiile oferite de exportatori în portul Constanța, adică 273-275 EUR/tonă.

Prețul grâului furajer este redus cu minim 8 EUR/tonă față de cel de panificație. Indicația FOB CVB este în acest moment de 315,5 USD/tonă. De menționat că ambele indicații FOB CVB, grâu PRO12 și furajer, au înregistrat o scădere de 2 USD/tonă.

În ceea ce privește recolta nouă și prețul ei, lucrurile sunt foarte puțin schimbate față de săptămâna trecută. Indicațiile de 228-234 EUR rezidă și în aceste zile, conform calculului EURONEXT SEP22, minus un premium de 16-20 EUR/tonă, în funcție de exportator. Diferența pentru grâul de furaj este de minus 5 sau 6 EUR/tonă.

Ne menținem recomandarea de vânzare forward a 1-2 tone la hectar pentru a încerca minimalizarea riscului de piață și nivelarea printr-un preț mediu final care va acoperi costurile de înființare și va ridica nivelul de profit în fermă și, implicit, pe cel al profitabilității unui hectar.

Un nivel de 20-25% vândut acum poate balansa presiunea de recoltă care va fi iminentă, la cum arată potențialul în bazinul Mării Negre și al Uniunii Europene în acest moment.

REGIONAL

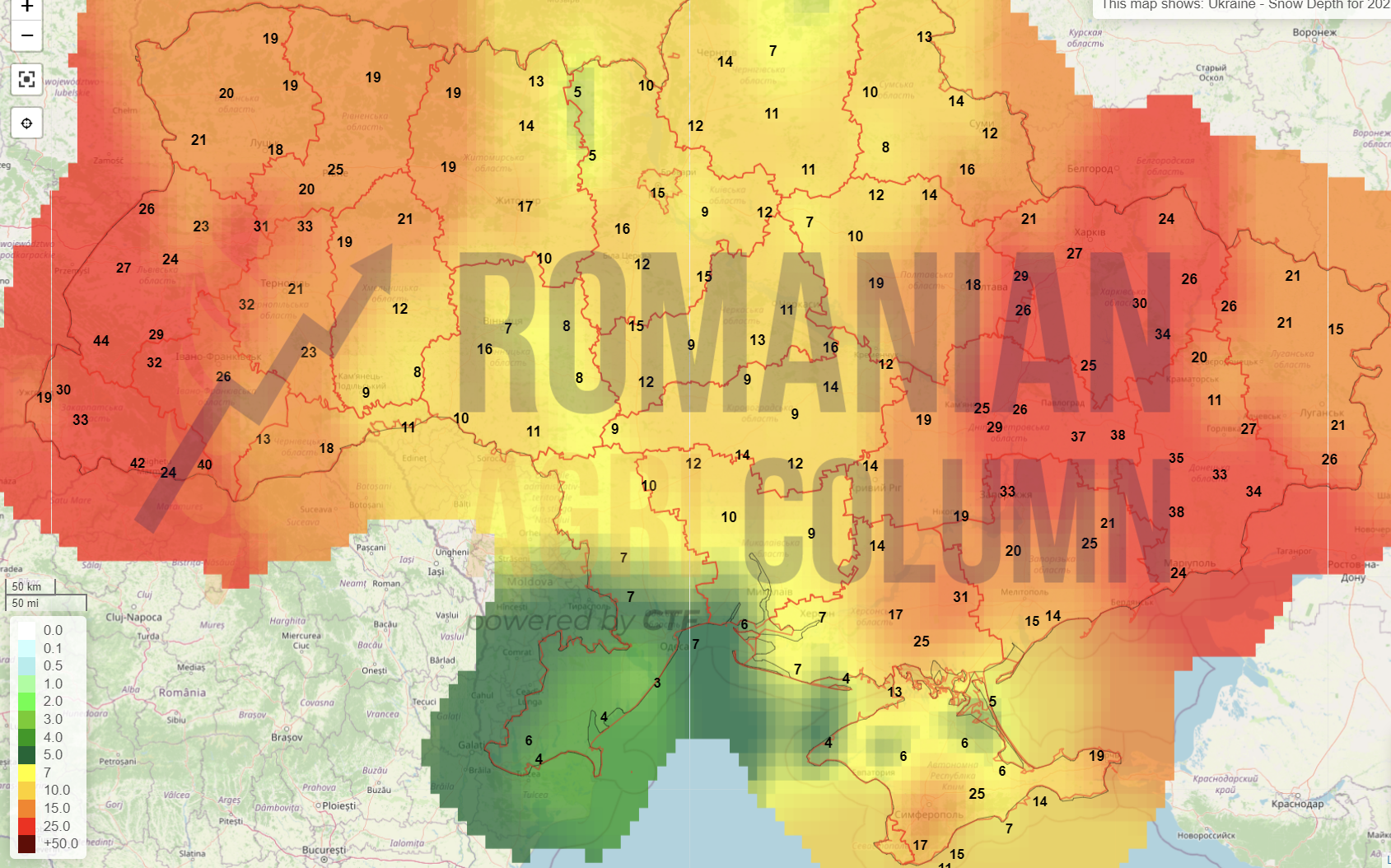

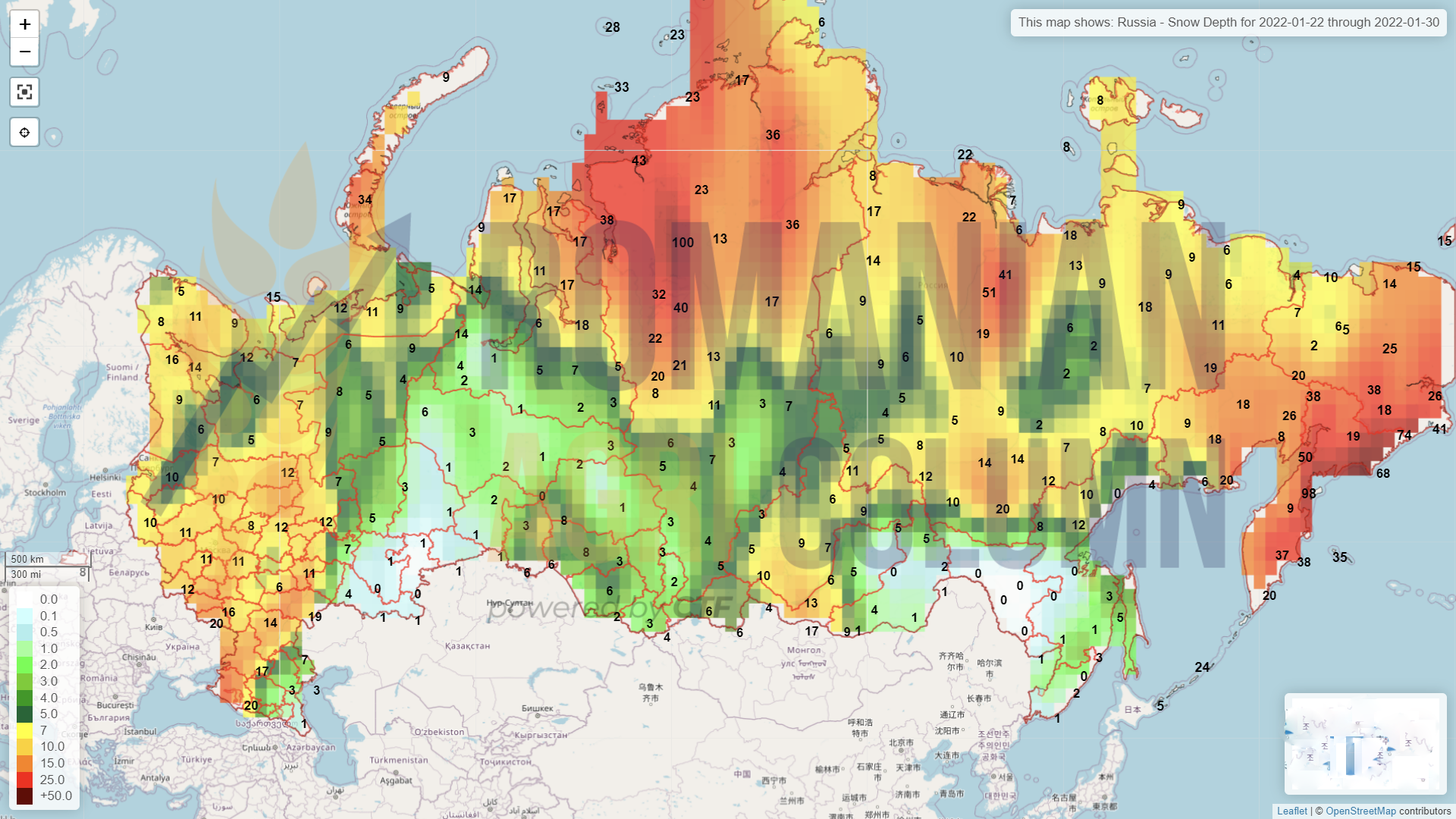

În bazinul Mării Negre, exporturile continuă, însă media lunară a Rusiei este în scădere comparativ cu media lunară a sezonului trecut, între lunile iulie și decembrie (3,1 mil. tone/lună în acest sezon versus 4,1 mil. tone/lună anul trecut). În schimb, Ucraina indică un nivel mult mai ridicat față de aceeași perioadă a anului trecut, luată ca medie lunară (2,7 mil. tone versus 2,1 mil. tone).

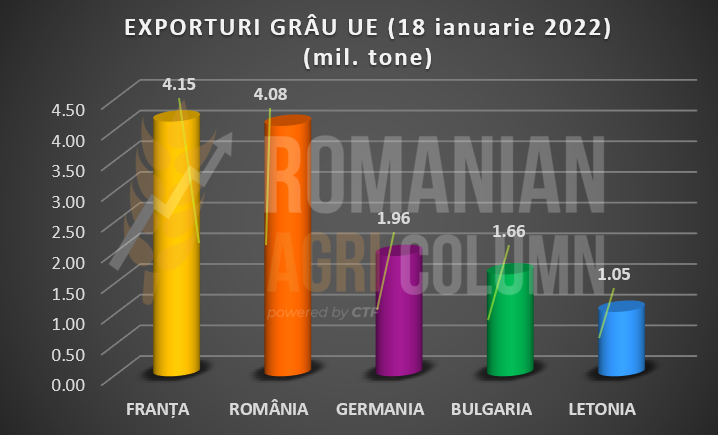

La nivelul Uniunii Europene, înregistrăm un nivel de 15.324.000 tone exporturi până la data de 18 ianuarie 2022, pentru anul de marketing 2021-2022. Față de sezonul trecut, media lunară între iulie-decembrie este în creștere de la 2,2 mil. tone la 2,5 mil. tone.

În fruntea listei trece Franța, cu 4,15 mil. tone, urmată de România, cu 4,085 mil. tone. Germania urmează în top exportatori cu 1,96 mil. tone, iar poziția a patra revine Bulgariei, cu 1,66 mil. tone. Ultima din top 5 care trebuie remarcată este Letonia, cu 1,05 mil. tone exportate până la data de 18 ianuarie 2022.

Piața bazinului Mării Negre rămâne în tensiune din cauza Rusiei. Astfel, România și Bulgaria își intensifică competiția în vânzarea grâului față de Rusia și Ucraina, devenind mult mai competitive. Dacă luăm în calcul și nivelul taxei de export setată pentru săptămâna ce urmează, în valoare de 95,8 USD/tonă, notăm un nivel de preț pentru grâu PRO 12,5 în FOB Rusia de 333 USD/tonă.

Grâul ucrainean rămâne în același nivel de preț, și anume 320,5 USD/tonă în paritatea FOB pentru calitatea PRO 11,5.

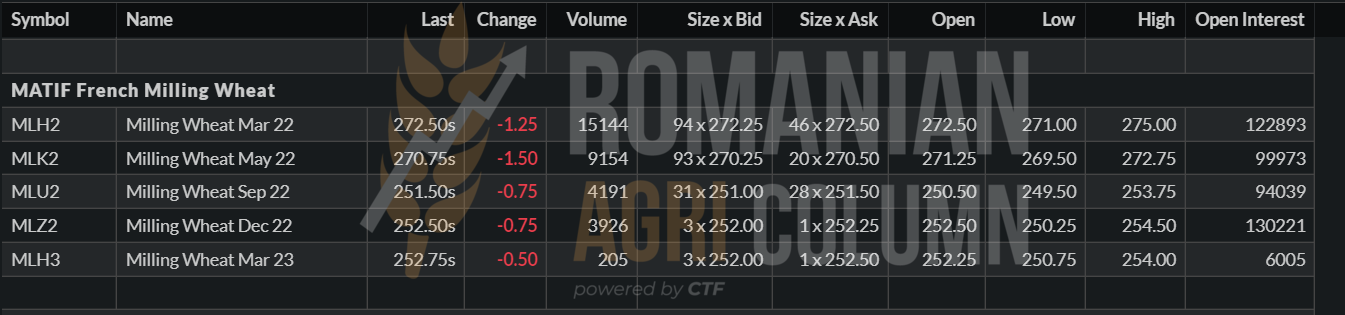

În planul EURONEXT, înregistrăm creșterea bazată pe tensiunea ruso-ucraineană, însă, după cum anticipam, vedem și un recul generat de un nivel mare de neliniște care s-a redus ca potențial după ultima întâlnire dintre Blinken și Lavrov, care nu a atins nici un rezultat, dar a cumpărat timp reciproc.

EURONEXT MLH22 – 272,5 EUR la închiderea din 21 ianuarie 2022

EURONEXT – GRAFIC MLH22. Observăm scăderea de 2,5 EUR la închiderea din 21 ianuarie 2022.

GLOBAL

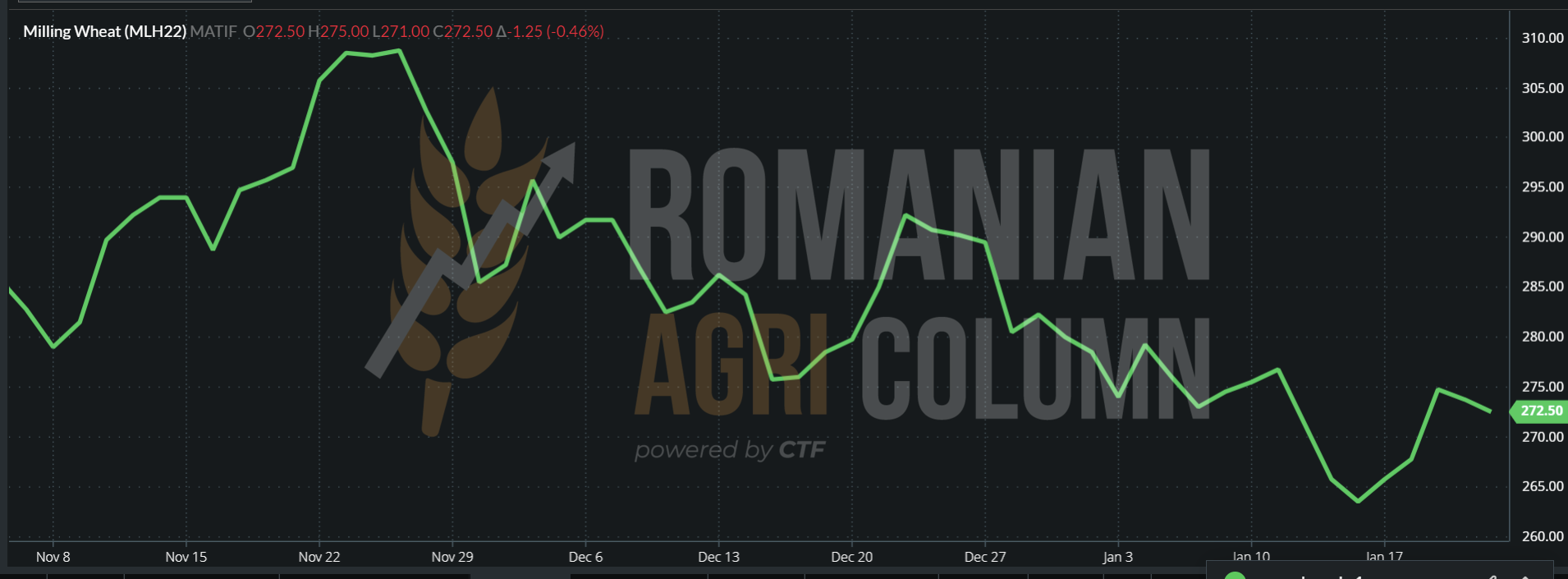

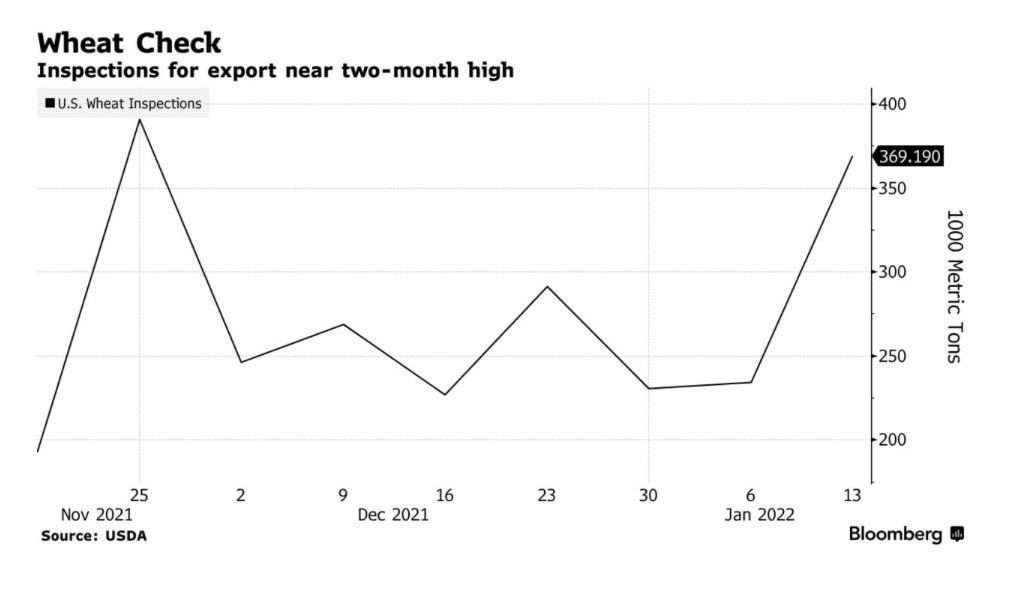

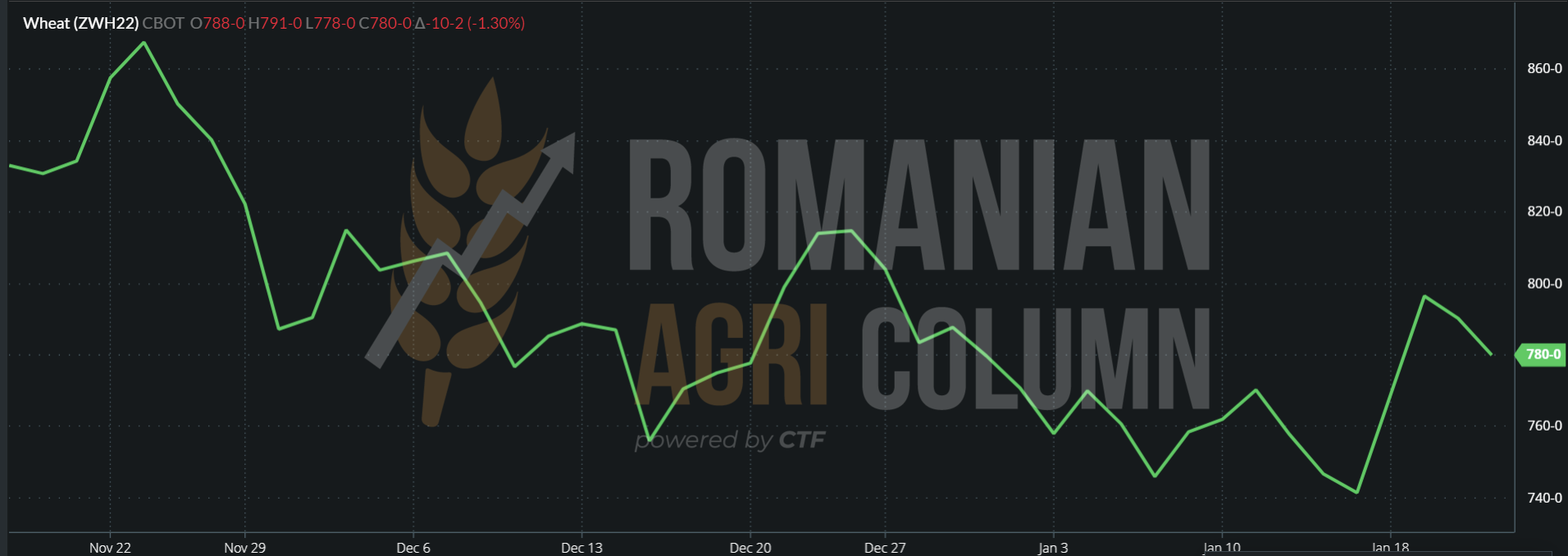

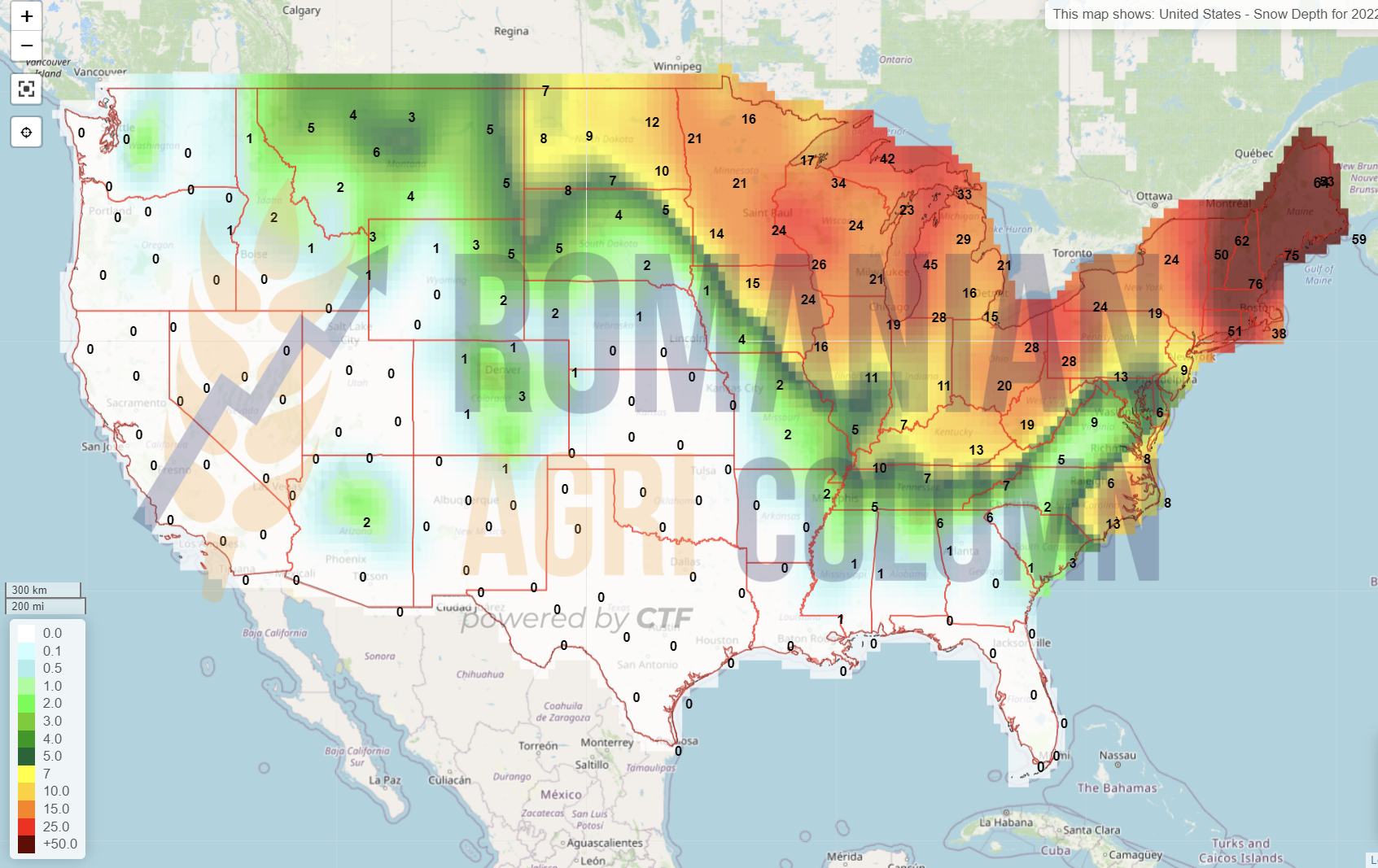

În ceea ce privește comerțul global cu grâu, notăm SUA care au avut un nivel de export al grâului foarte ridicat de la începutul anului 2022. Această activitate intensă s-a reflectat instantaneu pe CBOT, unde fondurile de investiții au intrat pentru oportunitatea de a face profit.

Acest lucru s-a reflectat într-o creștere accentuată a indicațiilor grâului. Exportul american asociat cu tensiunea din bazin au dus grâul american la 800 c/bu, plecând de la un nivel de 740 c/bu.

Însă lucrurile s-au alterat în scurt timp. După cum notam și mai sus, pauza în negocierile americano-ruse au temperat entuziasmul fondurilor și înregistrăm astfel scăderea până la 780 c/bu. Cu alte cuvinte, am câștigat un nivel de la 740 c/bu la 780 c/bu, adică 14,7 USD.

CBOT XZWH22 – 780 c/bu (-10 c/bu) la închiderea ședinței de tranzacționare din 21-22 ianuarie 2022

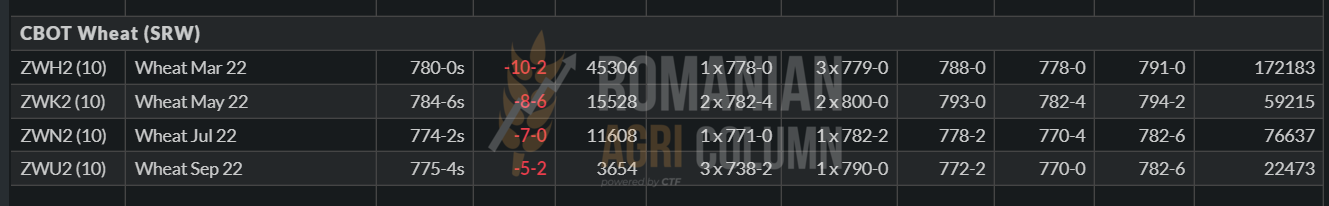

În ceea ce privește achizițiile mai importante la nivel global, notăm:

- Iranul cu o achiziție de 195.000 tone de grâu din origini Rusia, Germania sau Țările Baltice. Însă Iranul are un drum foarte lung în a recupera lipsa din stocuri asociată cu seceta severă care a afectat această țară în sezonul trecut. Indicația de necesar de import rămâne la circa 7 mil. tone.

- Iordania inițiază o nouă licitație, în tentativa de a achiziționa 120.000 tone de grâu cu închidere în 1 februarie 2022.

INDICAȚII PRETURI GRÂU DIVERSE ORIGINI

ANALIZĂ

- Piața grâului este mișcată în sus de doi factori asociați – tensiunile din bazinul Mării Negre, la care se adaugă entuziasmul vânzărilor americane de la începutul anului.

- România și Bulgaria sunt mult mai competitive decât Rusia și Ucraina în ceea ce privește ofertele de vânzare de grâu.

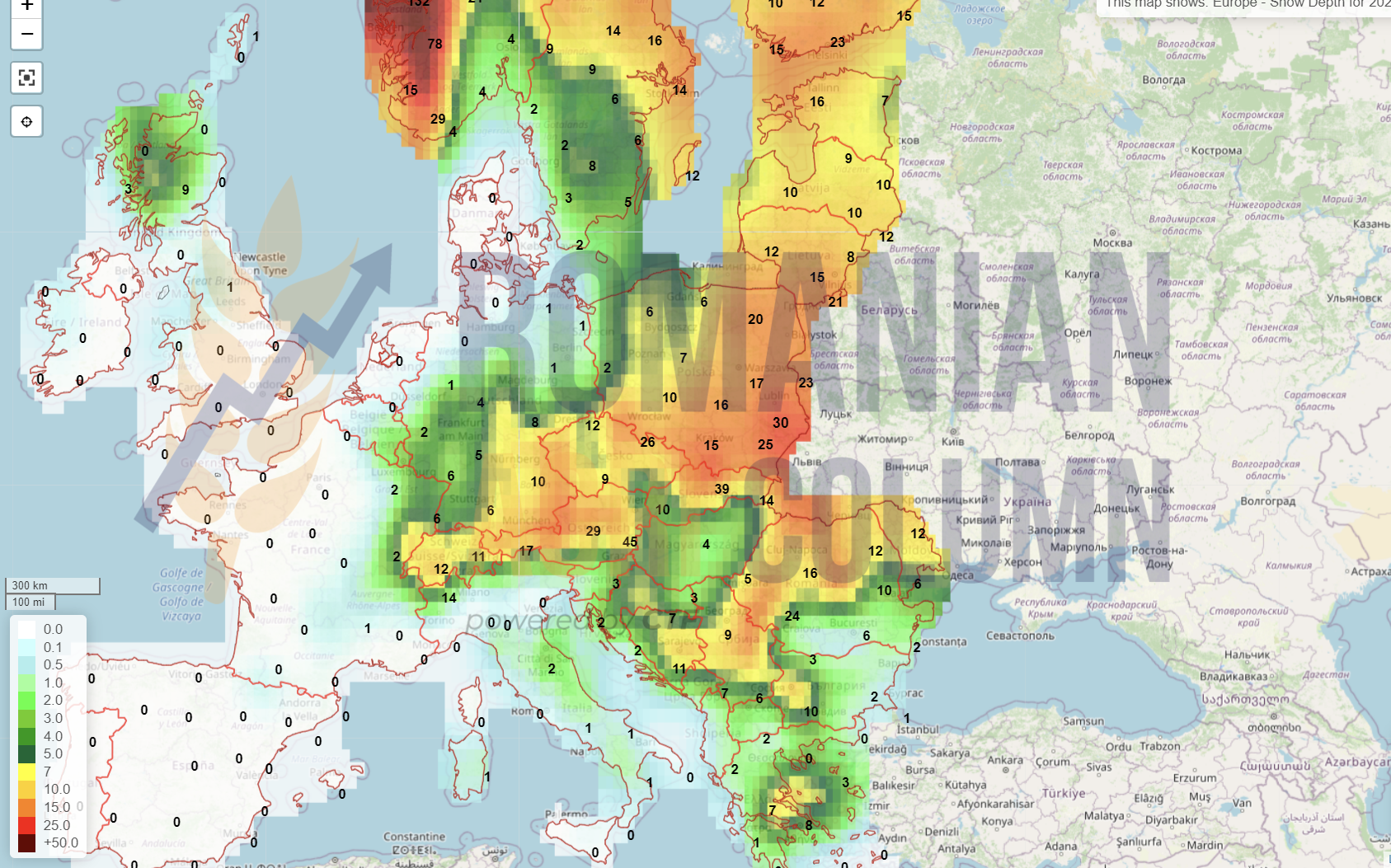

- Recolta nouă de grâu se prezintă în condiții bune în acest moment la nivel de bazin al Mării Negre.

- La nivelul Uniunii Europene, pe baza startului bun luat în toamnă, vestul și centru Europei se prezintă în condiții foarte bune. Anumite probleme izolate se constată în Polonia, Țările Baltice și Scandinavia. În schimb, estul Europei are parte de un regim de temperaturi mai blânde pentru această perioadă. Însă prognoza indică o răcire a vremii și în această regiune, ca urmare a deplasării unui val de aer rece de proveniență polară.

- Dacă statusul rămâne același, și ne referim la faptul că nu vă avea loc niciun conflict zonal, grâul în februarie va avea parte de scădere în ceea ce privește prețul. Rusia are programul de export încă departe de țintă, iar taxa va obliga fermierii ruși să înceapă rapid vânzările, odată cu mijlocul lunii februarie, când cu toții vom vedea prognozele de recoltă mult mai bine.

LOCAL

Indicațiile portului Constanța în ceea ce privește orzul furajer rămân la nivelul de peste 240 EUR/tonă. În cazul unor loturi mai mari, ele se pot ridica și la 245 EUR/tonă. Lichiditatea este însă destul de scăzută, în condiția în care cererea este susținută pentru această materie primă.

REGIONAL

TMO Turcia a încheiat o licitație în care a achiziționat o cantitate de 345.000 tone de orz. În medie, prețurile au variat între 316 USD/tonă CIF Tekirdag și 326,8 USD CIF Izmir. Față de licitația precedentă, valorile de vânzare au scăzut în medie cu 31 USD/tonă. În aceeași licitație EXW Antrepo, notăm prețurile de 322,8 USD/tonă Samsun și 331,8 USD/tonă Izmir, cu circa 37 USD/tonă mai mici față de licitația precedentă din 23 decembrie 2021.

Prețurile orzului în bazinul Mării Negre sunt la nivelul de 295 USD/tonă FOB Rusia, în creștere cu 2 USD/tonă față de zilele precedente.

În privința recoltelor viitoare, ele se prezintă sub auspicii normale pentru această perioadă de timp în țările din bazinul Mării Negre, Ucraina, respectiv Rusia, precum și în țările ce compun Uniunea Europeană.

GLOBAL

Algeria a achiziționat 205.000 tone săptămâna trecută, iar Iordania inițiază o nouă licitație pentru achiziția a 120.000 tone, cu închidere pe 1 februarie 2022.

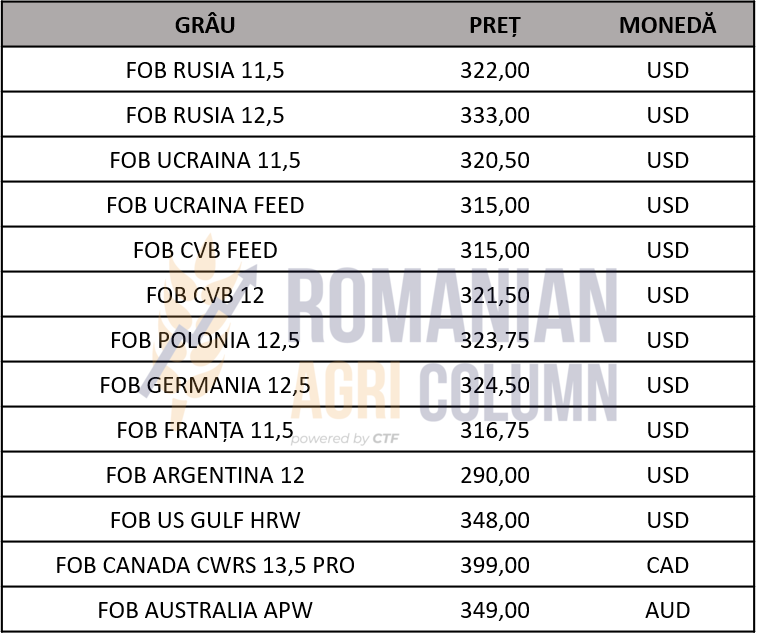

Nimic schimbat în statusul global al orzului. Deficitul dintre producție, consum și stocuri se menține în continuare. În acest fel se manifestă în mod practic cererea pentru orzul furajer la nivel global.

Prețul orzului în emisfera sudică este la nivelul de 261 USD/tonă FOB Australia.

LOCAL

Indicațiile de preț în portul Constanța au crescut până la nivelul de 240-243 EUR/tonă în zilele trecute în paritatea CPT. Această susținere vine din teama tensiunilor în creștere din bazin, știind faptul că Ucraina este principalul rezervor de porumb. Fermierii români încep să tranzacționeze porumb, exact așa cum spuneam în numărul trecut, întrucât este un lucru necesar pentru consolidarea capitalului în avanpremiera lucrărilor de primăvară care vor sosi în curând. Indicațiile FOB CVB se ridică la nivelul de 252 EUR/tonă în acest moment. Extrăgând costurile de fobbing, avem indicație de 243-244 EUR/tonă CPT, fără marja exportatorului inclusă și fără costuri de finanțare.

Porumbul românesc a ajuns la nivelul de export de 2.400.000 tone în sezonul 2021-2022 până la data de 16 ianuarie 2022.

REGIONAL

Porumbul ucrainean susține prin vânzările către China prețul porumbului în bazinul Mării Negre. Ucraina are, în acest moment, un nivel de recoltă de porumb de 39,7 mil. tone, conform analiștilor ucraineni. În paritatea FOB Ucraina, porumbul este cotat la nivelul de 278-279 USD/tonă, ceea ce reflectă 245-246 EUR/tonă.

Importurile de porumb ale Uniunii Europene se ridică în acest moment la nivelul de 8.260.000 tone. În topul importatorilor se situează Spania cu 3,3 mil. tone, urmată de Olanda, cu 1,55 mil. tone. Topul este completat de Portugalia, cu un import de 0,92 mil. tone, Italia cu 0,72 mil. tone și Irlanda cu 0,58 mil. tone.

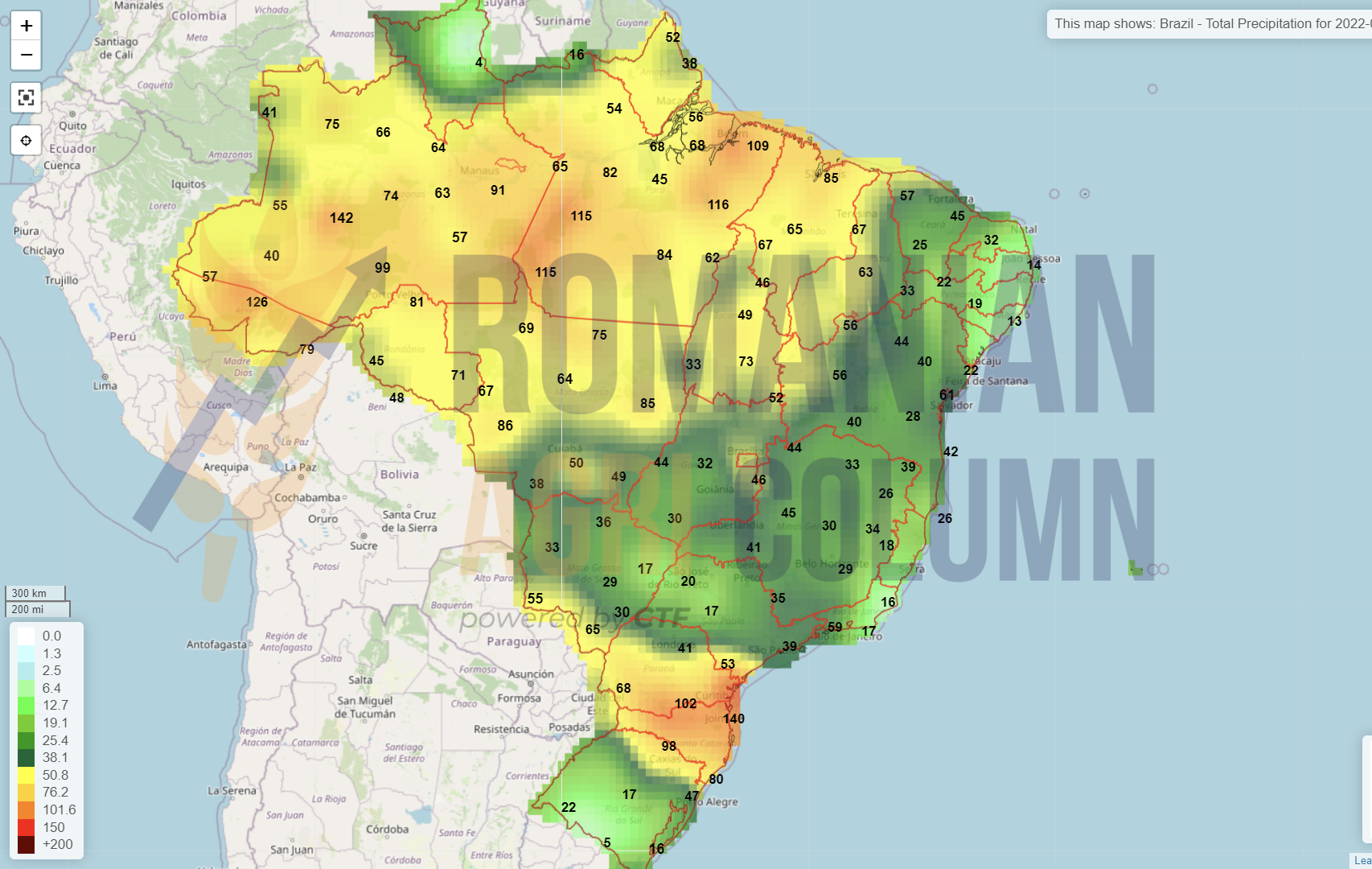

EURONEXT indică un nivel sănătos al porumbului în acest moment, ajutat de problemele sud-americane, cele braziliene în mod special, și de problemele politice din bazinul Mării Negre.

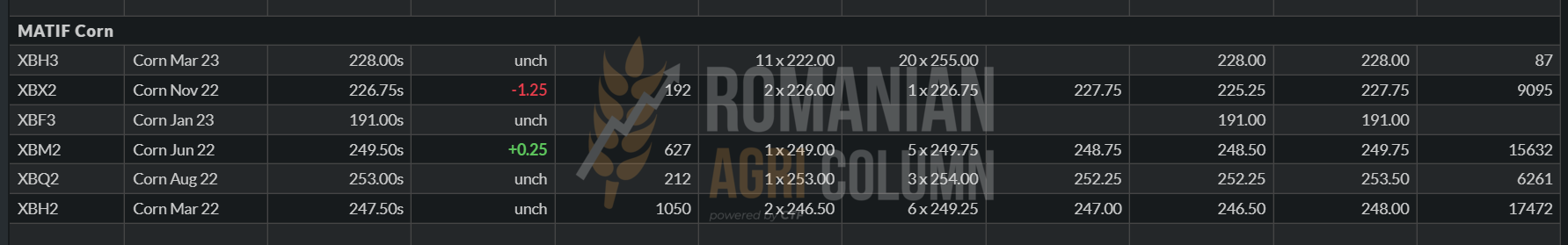

EURONEXT XBH22 MAR22 – 247.5 EUR la închiderea din 21 ianuarie 2022.

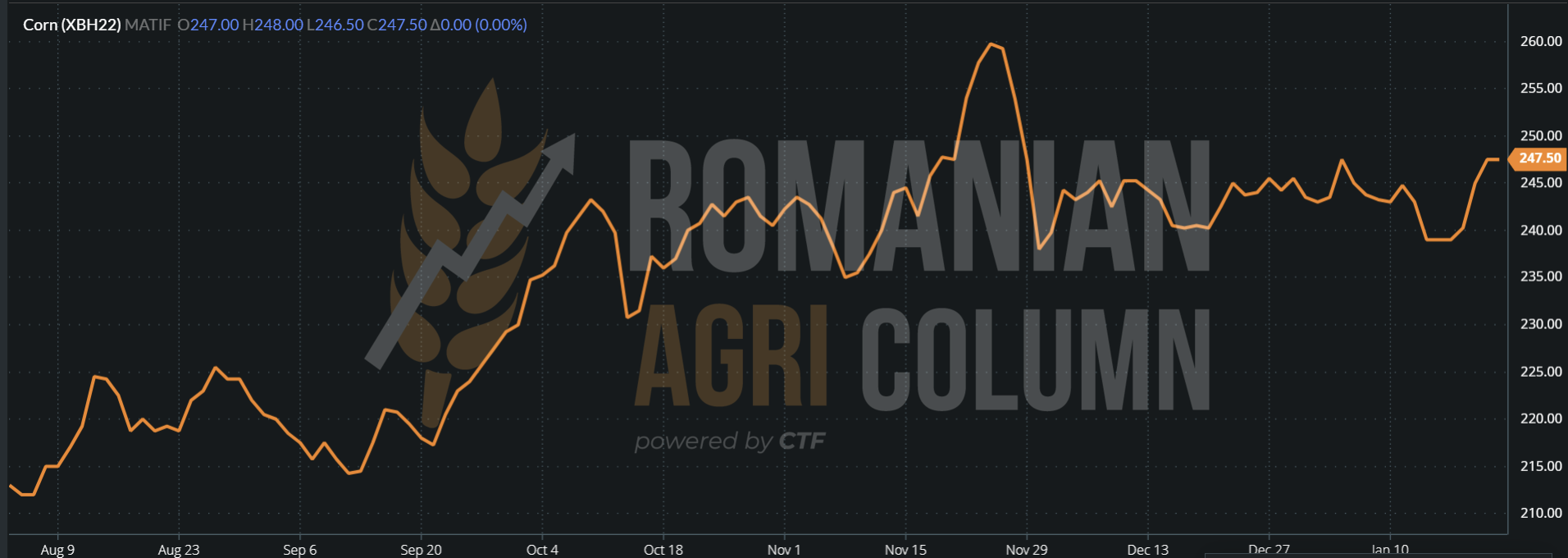

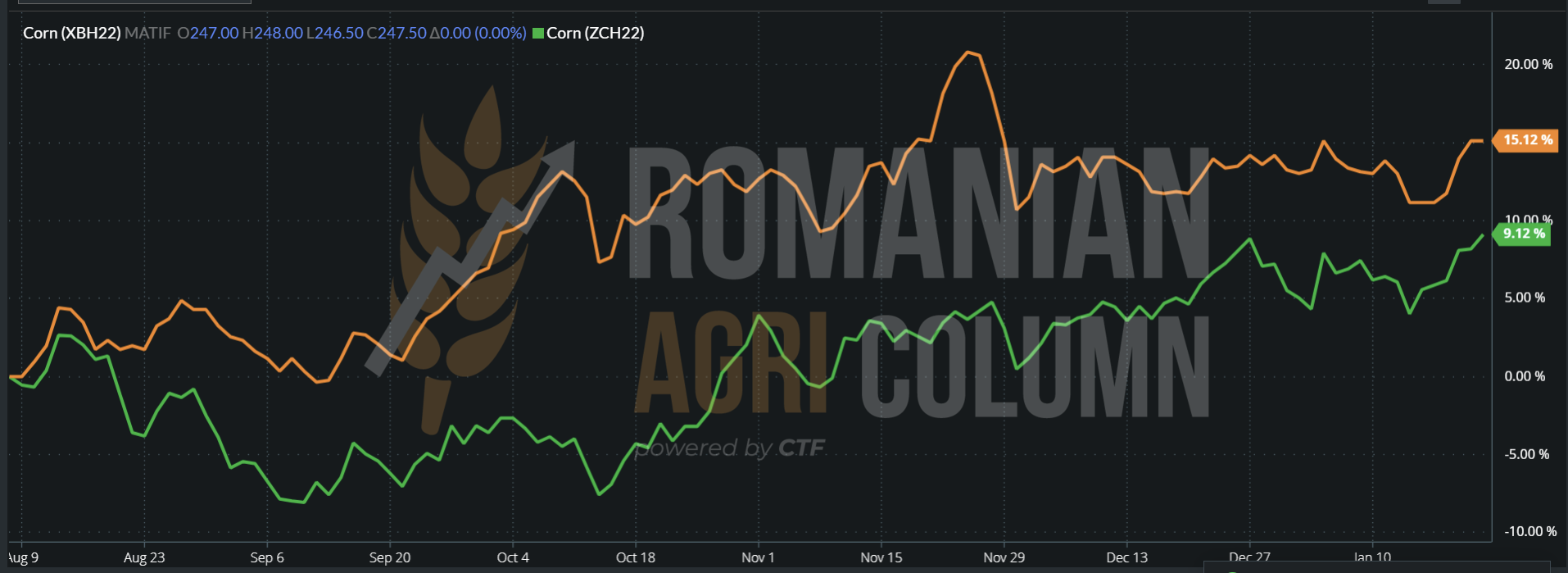

GRAFIC TREND PORUMB EURONEXT – XBH22 MAR22. Porumbul european se deplasează într-o plajă situată între 238 și 245 EUR.

Ce trebuie vizualizat este inversul de recoltă NOV22, care este situat la nivelul de 20 EUR. Cu alte cuvinte, dacă cineva dorește să vândă astăzi noua recoltă de porumb, cea care se va însămânța în primăvară, va avea un nivel de preț de NOV22 minus 10 EUR aferent CPT Constanța.

GLOBAL

SUA începe să vândă masiv porumb. Închiderea săptămânii trecute găsește un milion de tone în contul vânzărilor nord-americane. Destinațiile acestei cifre de 1 mil. tone sunt Mexic, Japonia și o destinație necunoscută încă.

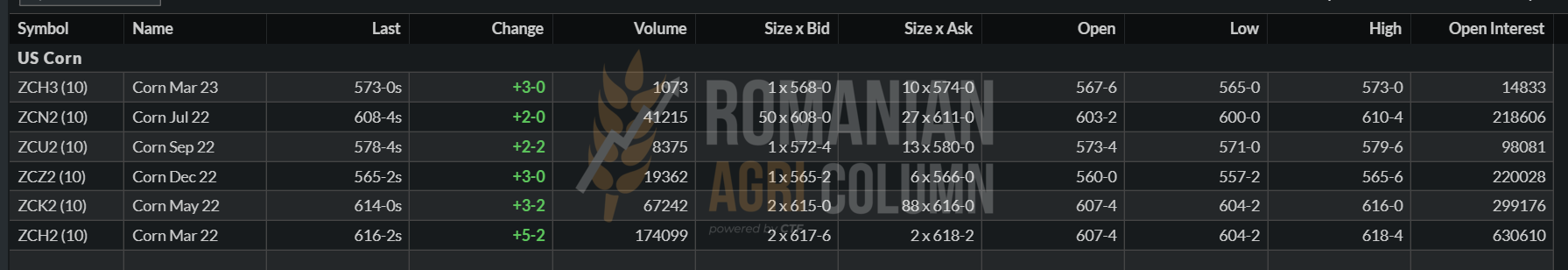

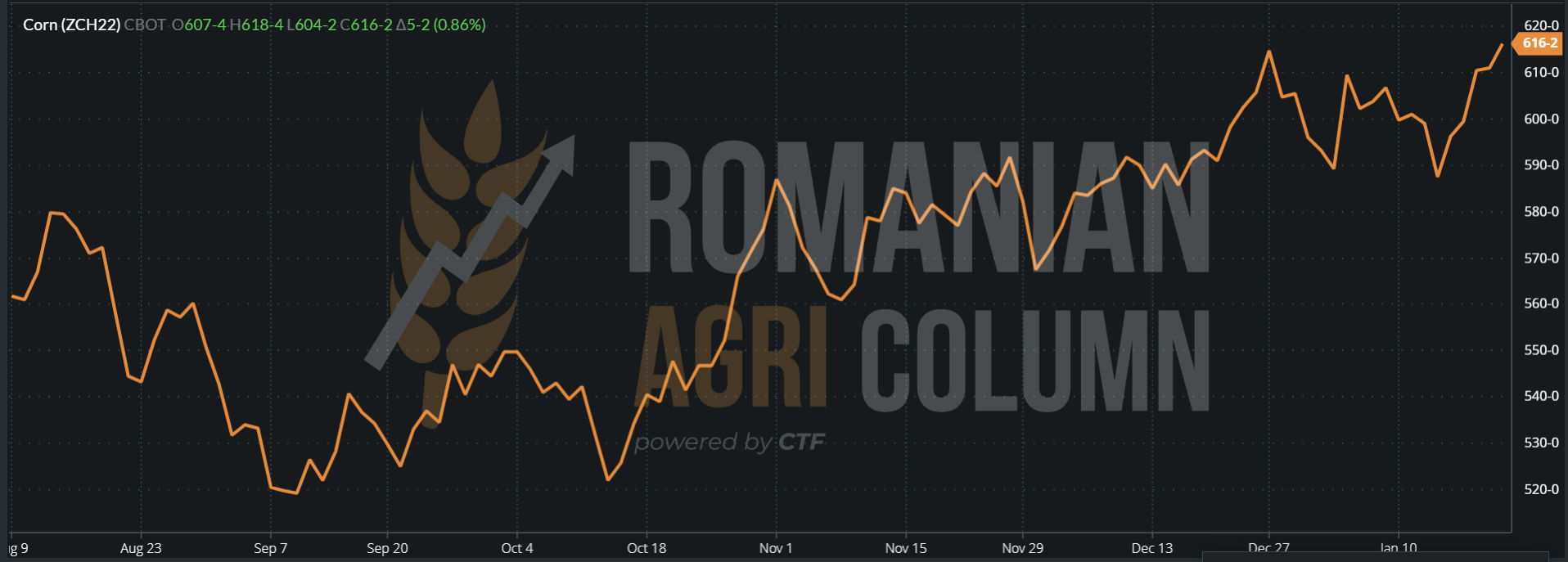

CBOT reacționează la aceste niveluri de vânzare și urcă indicația ZCH22 la 616 c/bu.

GRAFIC TREND CBOT ZCH22 – se poate observa nivelul superior oricărei indicații precedente, începând cu luna august 2021.

GRAFIC COMPARATIV EURONEXT (portocaliu) – CBOT (verde). Traseul porumbului european a fost total opus celui american. Spike-urile europene au fost scăderi în SUA.

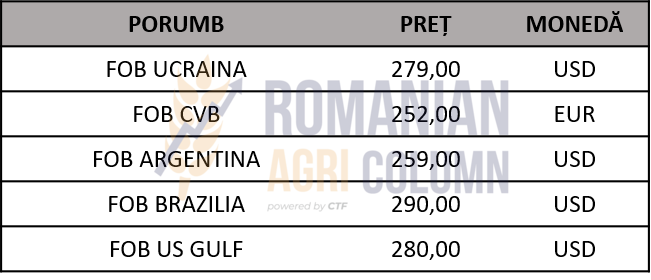

INDICAȚII PREȚURI DIVERSE ORIGINI

ANALIZĂ

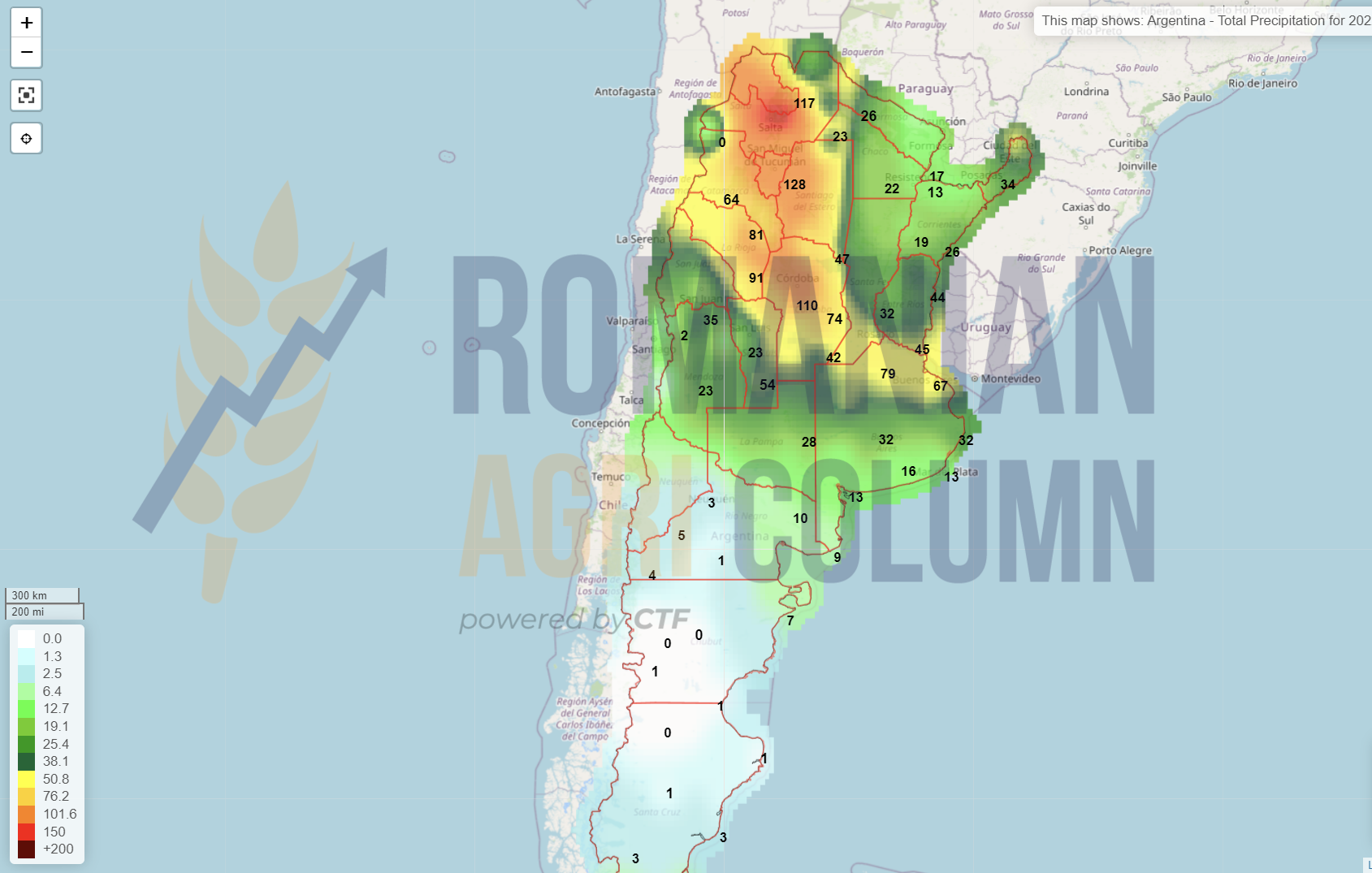

- Pe termen scurt, porumbul s-a apreciat din cele două cauze conjugate – vremea sud-americană și problemele dintre Rusia și Ucraina.

- În continuare, ne menținem ipoteza de lucru în care competiția între originile sud-americane și cele din bazin vor pune presiune pe preț.

- În condiția de lipsă a unui conflict, Ucraina va accelera vânzările după jumătatea lunii februarie, creând astfel o presiune suplimentară în bazin.

LOCAL

Recolta veche de rapiță este aproape inexistentă ca lichiditate în România. În ciuda susținerii oferite de cerere, loturi mari de rapiță nu se regăsesc în oferta fermierilor români în acest moment. Indicația CVB pentru rapiță este, în acest moment, la nivelul de 770 USD/tonă FOB CVB, ceea ce, convertit în EUR, la paritatea de 1,134 și adus la nivelul CPT Constanța indică 670 EUR/tonă, fără marja exportatorului exclusă din preț.

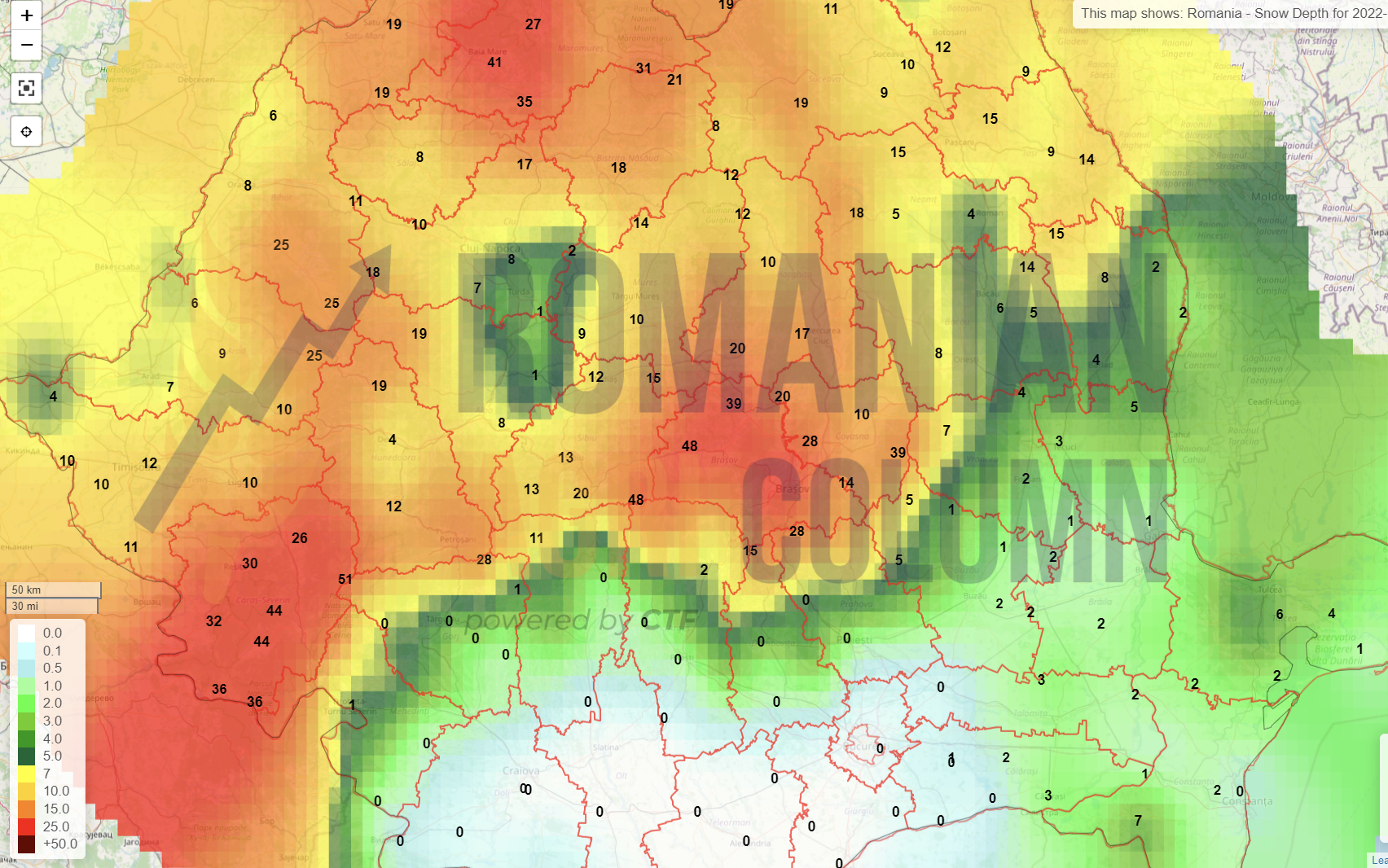

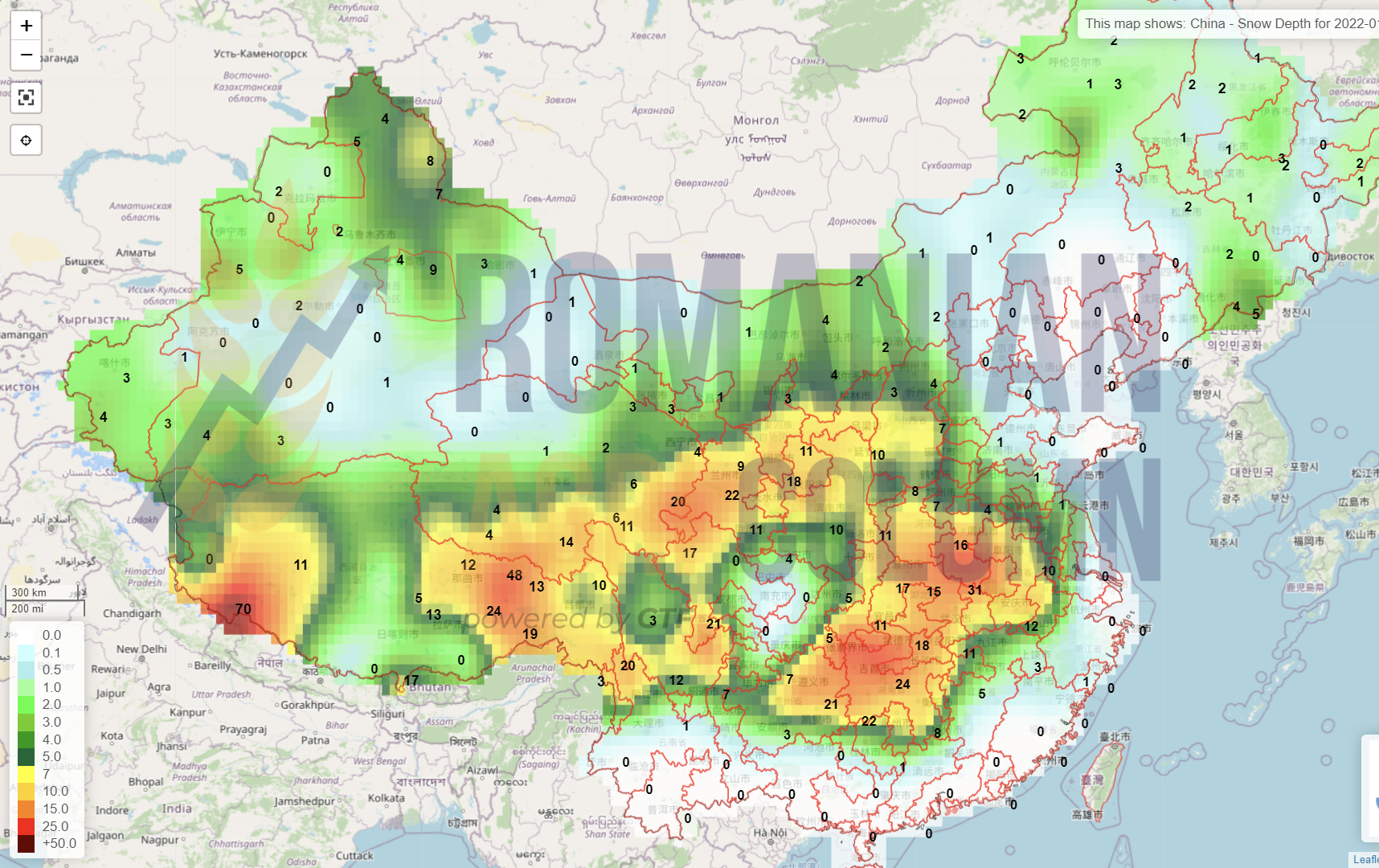

Rapița recoltă nouă se prezintă în aceeași stare de hibernare. Câmpurile în cele mai multe cazuri, sunt protejate de zăpezile căzute. În alte locuri nu există zăpadă protectoare, dar temperaturile nocturne nu sunt atât de coborâte astfel încât să existe pericolul de îngheț. România rămâne la cele 415.000-417.000 hectare semănate până în acest moment.

Ne menținem recomandarea de vânzare prin mecanismul AUG22 minus Premium (care poate varia între 10 și 0 EUR), cu un nivel de volum de maxim 1 tonă/hectar, astfel încât potențialul viitor să poată fi conservat de către vânzător.

REGIONAL

Cultura de rapiță se află în condiții foarte bune în acest moment în vestul, centrul și nordul Europei datorită startului bun luat în toamnă. În anumite zone din Polonia, Scandinavia și Țările Baltice, se mai văd unele probleme din cauza gerului, însă, în acest moment, nu se văd semne de îngrijorare pentru a efectua estimări de potențiale pierderi de volum. Temperaturile din vestul Europei sunt normale pentru această perioadă, în timp ce estul Europei este mai degrabă un pic pozitiv, dar nu în sensul îngrijorător.

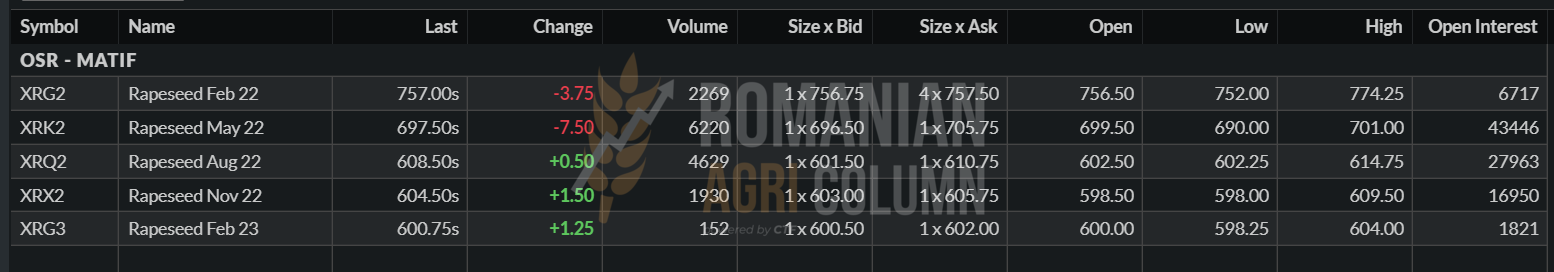

Cotațiile rapiței la nivelul Euronext indică în continuare lipsa de lichiditate și dorința de achiziție a procesatorilor vest-europeni, astfel că ne uităm deja la indicația MAY22. De Februarie ne despart doar câteva zile și procesul de sell-off sau roll-over va începe în curând pe Euronext. Indicația MAY22 ne duce în zona de 700 EUR, ceea ce se traduce prin „în curând vom putea estima recolta nouă”. Și inversul de recoltă în acest moment este de circa 90 EUR, raportându-ne la diferența dintre MAY22 și AUG22.

EURONEXT MAY22 – 697,5 EUR | AUG22 – 608,5 EUR la închiderea din 21 ianuarie 2022

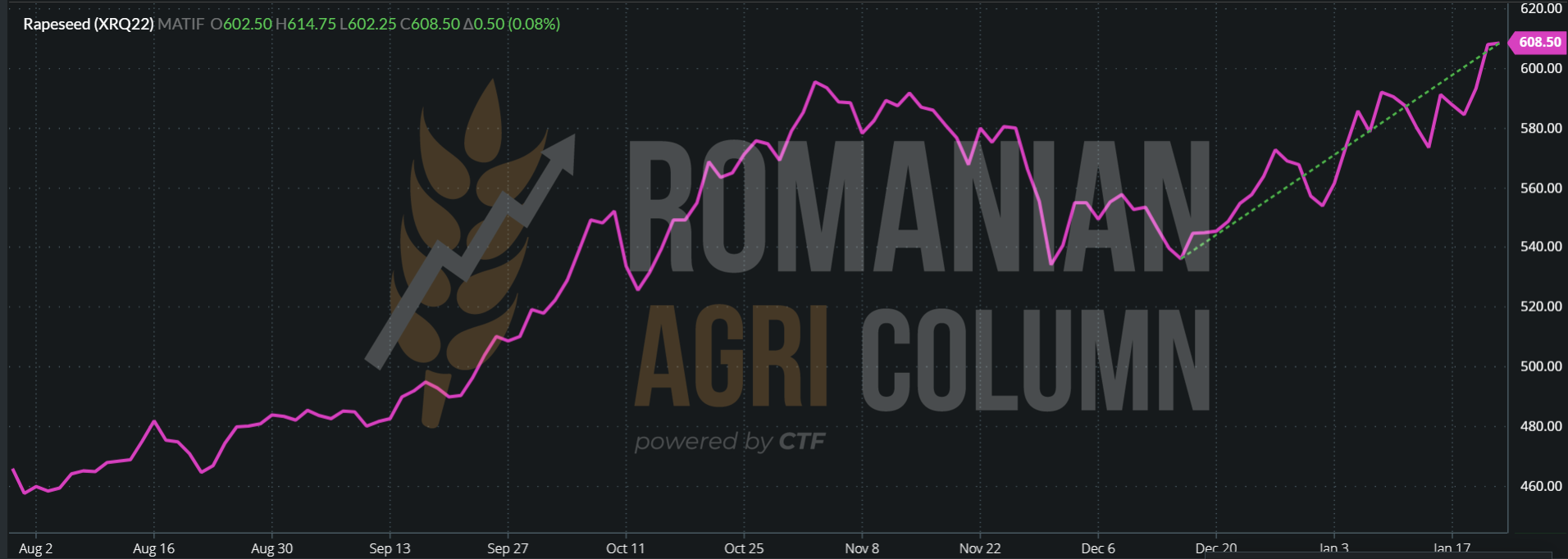

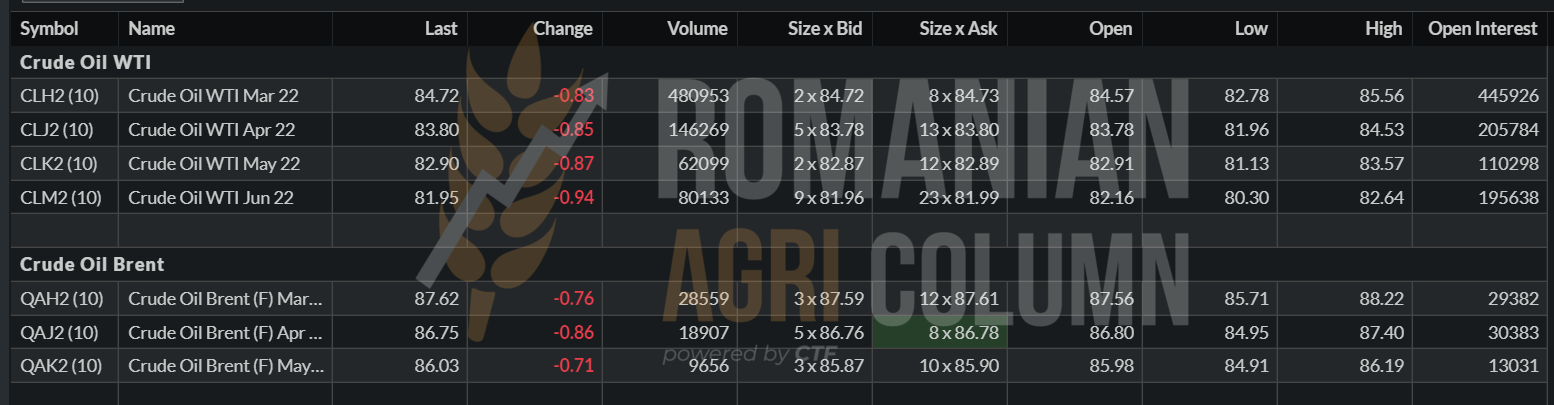

Indicația XRQ22 AUG22 a urcat circa 70 EUR din decembrie 2021 până în data în care ne aflăm, semn de susținere a recoltei noi, pe fondul lipsei predictibilității recoltelor la nivel european și al bazinului Mării Negre. De asemenea, un alt contribuitor la parcursul AUG22 este energia fosilă, care este în creștere în cotațiile BRENT și WTI.

GRAFIC XRQ22 AUG22 RAPIȚĂ 2022 | DEC21 + 70 EUR

GLOBAL

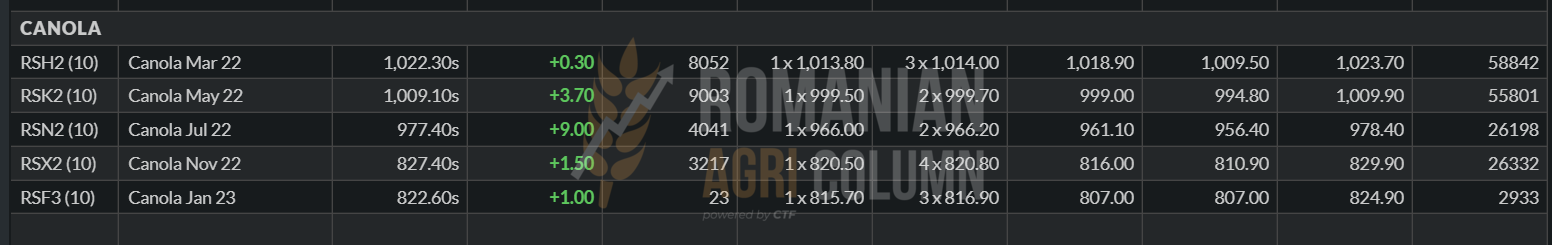

Aici nu sunt prea multe de spus, în afară de tranzacțiile cu canola canadiană, care arătau pozitiv la închiderea din 21 ianuarie. Canada este în afara sezonului, iar luna aprilie va genera începutul de sezon. De asemenea, Australia este în afara sezonului. Recoltarea s-a terminat și acum doar se tranzacționează.

CANOLA RSH22 MAR22 – 1.022 CAD versus RSX22 NOV22 – 827 CAD (+1,50) | INVERS = 195 CAD

ANALIZĂ

- Starea de vegetație europeană este normală pentru această perioadă de timp în care ne aflăm, cu anumite temperaturi mai mari decât cele normale pentru această perioadă în estul Europei, dar și cu zone atinse de ger în nordul Europei.

- Ucraina și Rusia mențin același status-quo, cu zăpadă care acoperă culturile.

- Recolta nouă începe să micșoreze inversul de recoltă față de indicația MAY22, semn de lipsă de predictibilitate în ceea ce privește prognoza de volum, precum și semn clar de stocuri foarte subțiate de ulei de rapiță la nivel global, antrenate de cerere.

- Rotterdam indică în paritatea FOB 1.505 EUR/tonă, semn de stingere a “incendiului” generat de lipsa de acoperire a unităților de procesare din vestul Europei, chiar dacă temporar.

LOCAL

Indicațiile generale se situează oarecum neschimbate în România. 640 USD/tonă este o norma. Pentru fermierii cu cantități mici, acest preț se reduce și cu 10 USD, din cauza volumului mic oferit spre vânzare. Fermierii români cu cantități destul de însemnate așteaptă semnalul pozitiv care poate potența nivelul de preț pe care-l pot obține pe loturile păstrate.

În paritatea FOB CVB, indicațiile rămân la nivelul de 675 USD/tonă, ceea ce este echivalent cu un nivel de 660 USD/tonă CPT Constanța.

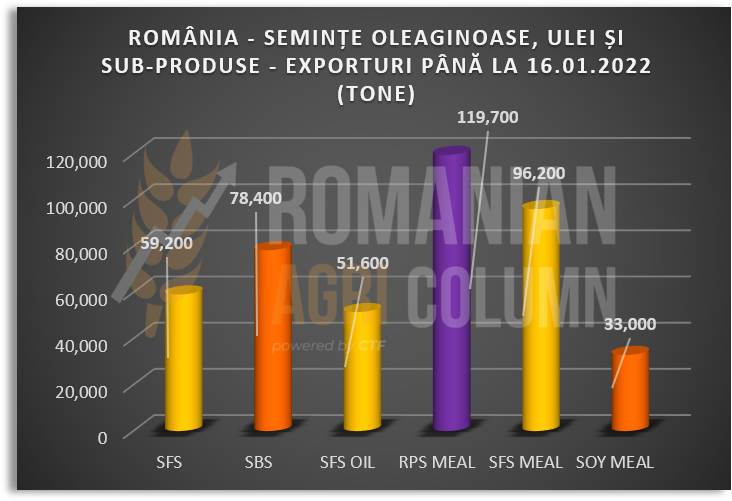

EXPORTURILE ROMÂNEȘTI DE OLEAGINOASE, ULEI ȘI ȘROTURI ÎN PERIOADA 1 IULIE 2021- 16 IANUARIE 2022

REGIONAL

În bazinul Mării Negre, înregistrăm fluctuații de preț ale semințelor și ale uleiului de floarea-soarelui. În vecinătatea noastră, în Bulgaria, procesatorii din Varna plătesc 660 USD/tonă, în timp ce în țară se tranzacționează la nivelul de 650 USD/tonă FCA.

În partea de vest a României, semințele de floarea-soarelui se tranzacționează la nivel de 650 USD/tonă pentru mărfurile livrate la unitățile de procesare din Ungaria, plus bonificația de ulei.

În Ucraina, nivelul uleiului de floarea-soarelui crește la 1.370 USD/tonă, cu un plus de 12,5 USD/tonă. Din unele surse, avem date care indică un nivel estimat în curând de 1.390 USD/tonă în FOB Ucraina. Rusia crește, de asemenea, prețul uleiului brut cu 20 USD/tonă, până la nivelul de 1.370 USD/tonă.

GLOBAL

Deși previziunile pesimiste din ultima vreme (cu o recoltă mai mare decât cea a anului trecut, lucru pe care l-am explicat pe larg în numărul precedent) indică o scădere a nivelului de preț asociată cu un consum mai scăzut, să nu uităm câțiva parametri care ar putea oferi suport în complexul VEGOIL:

- Nivelurile globale de ulei de floarea-soarelui sunt extrem de subțiate, adică reduse, și o norma spune că în primul an de recuperare, susținerea în prețul materiei prime trebuie să rămână pentru refacerea stocurilor.

- Creșterea de preț a uleiului de palmier susține, la rândul său, nivelul în complexul VEGOIL.

- Uleiul de soia oferă și el suport în complex.

- Vremea din America de Sud își pune amprenta și ridică prețul boabelor de soia.

- Iar inflația, care nu dă semne de domolire, este un alt factor extern de susținere a prețului uleiului brut.

Mai jos regăsiți nivelurile de închidere pentru uleiul de soia și palmier, care înregistrează, în special cel de palmier, creșteri apreciabile.

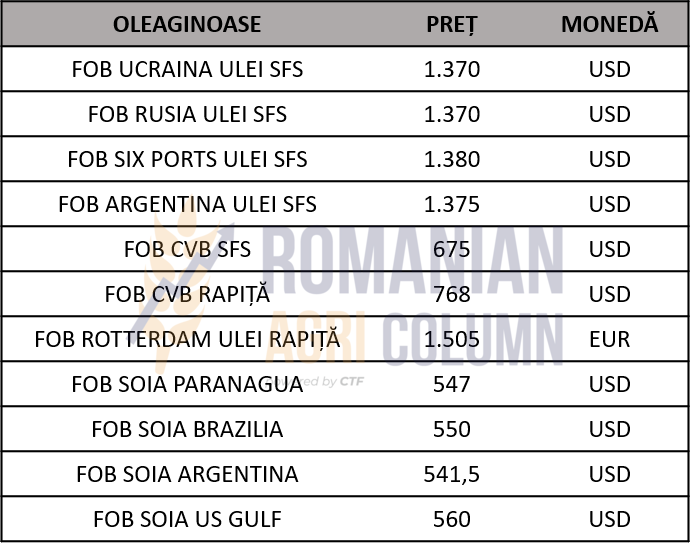

PREȚURI ULEI ȘI OLEAGINOASE DIVERSE ORIGINI:

ANALIZĂ

- Semințele de floarea-soarelui câștigă susținere de la colegii de complex, uleiul de palmier și uleiul de soia.

- Inflația contribuie și ea la saltul de 20 USD al semințelor de floarea-soarelui.

- Prețul semințelor de floarea-soarelui în Ucraina a crescut și el până la nivelul 21.200 UAH/tonă, echivalent 748 USD/tonă (TVA inclus).

LOCAL

Prețul boabelor de soia înregistrează un salt și în România, nivelul ridicându-se cu ușurință în jurul valorilor de 650-660 USD/tonă. Stocurile păstrate până în acest moment își pot găsi valorificarea optimă în aceste momente.

GLOBAL

Problemele se acutizează în America de Sud, unde înregistrăm noi tăieri de volume și ne referim aici, nu la Brazilia, ci la Paraguay. Această origine este degradată de la 11 mil. tone până în jurul a 5 mil. tone, acest lucru după recoltarea a 50% din suprafață.

În Brazilia, lucrurile sunt exact la fel cum le-am prezentat în numărul trecut. Cifrele indică o scădere în producție de 8 până la 9 mil. tone, de la 142 mil. până la 133-134 mil. tone.

Argentina este în punctul final de încheiere a plantării culturii de soia și se pare că soia din Argentina are parte de cele mai bune auspicii, căci ploile au apărut în peisajul argentinian.

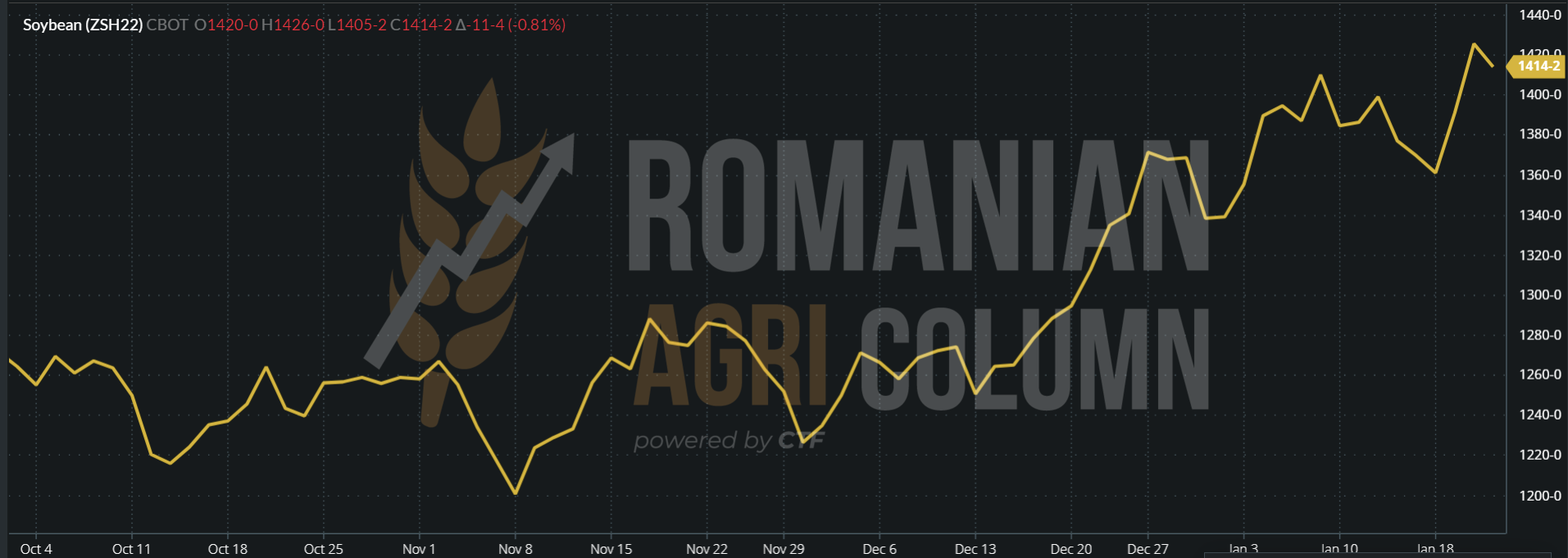

În planul bursier, CBOT înregistrează noi niveluri. La închiderea din 21 ianuarie 2022, indicația ZSH22 MAR22 avea nivelul de 1.414 c/bu, chiar dacă este vorba de o scădere față de nivelul de deschidere de 1.414 c/bu.

GRAFIC ZSH22 MAR22 – 1.414 c/bu