Raportul de piață din această săptămână conține informații despre:

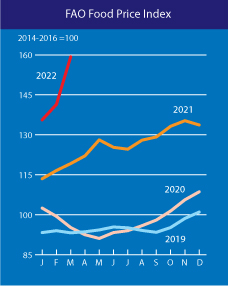

RAPORT FAO (8 aprilie 2022). INDEX PREȚURI ALIMENTE

Indicele FAO al prețurilor la alimente* (FFPI) a înregistrat o medie de 159,3 puncte în martie 2022, în creștere cu 17,9 puncte (12,6 la sută) față de februarie, făcând un salt uriaș la un nou cel mai înalt nivel de la începutul său în 1990. Cea mai recentă creștere reflectă noi maxime istorice pentru uleiurile vegetale, cereale și sub-indici pentru carne, în timp ce cei ai zahărului și produselor lactate au crescut semnificativ și ei.

LOCAL

Prețul grâului în paritatea CPT Constanța s-a situat vineri, 8 aprilie 2022, la nivelul de 330 EUR/tonă, cu un discount de 20 EUR/tonă pentru calitatea de furaj. Toată lumea era în așteptarea raportului USDA, care a adus schimbări la nivel de volume disponibile în bazinul Mării Negre. S-au reașezat stocurile și estimările noastre pentru piață începând de astăzi sunt de nivelul de 335 EUR/tonă în paritatea CPT Constanța.

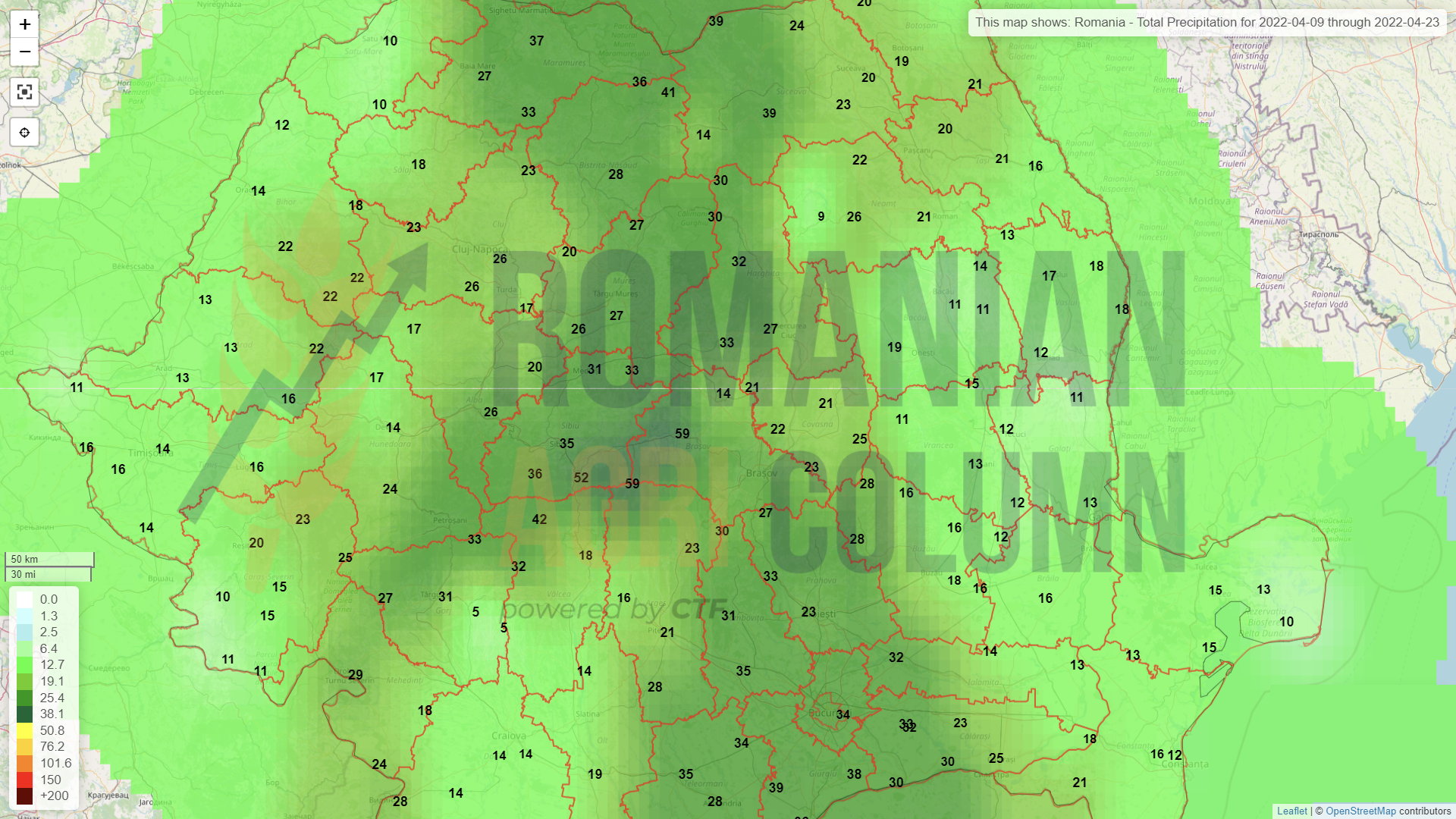

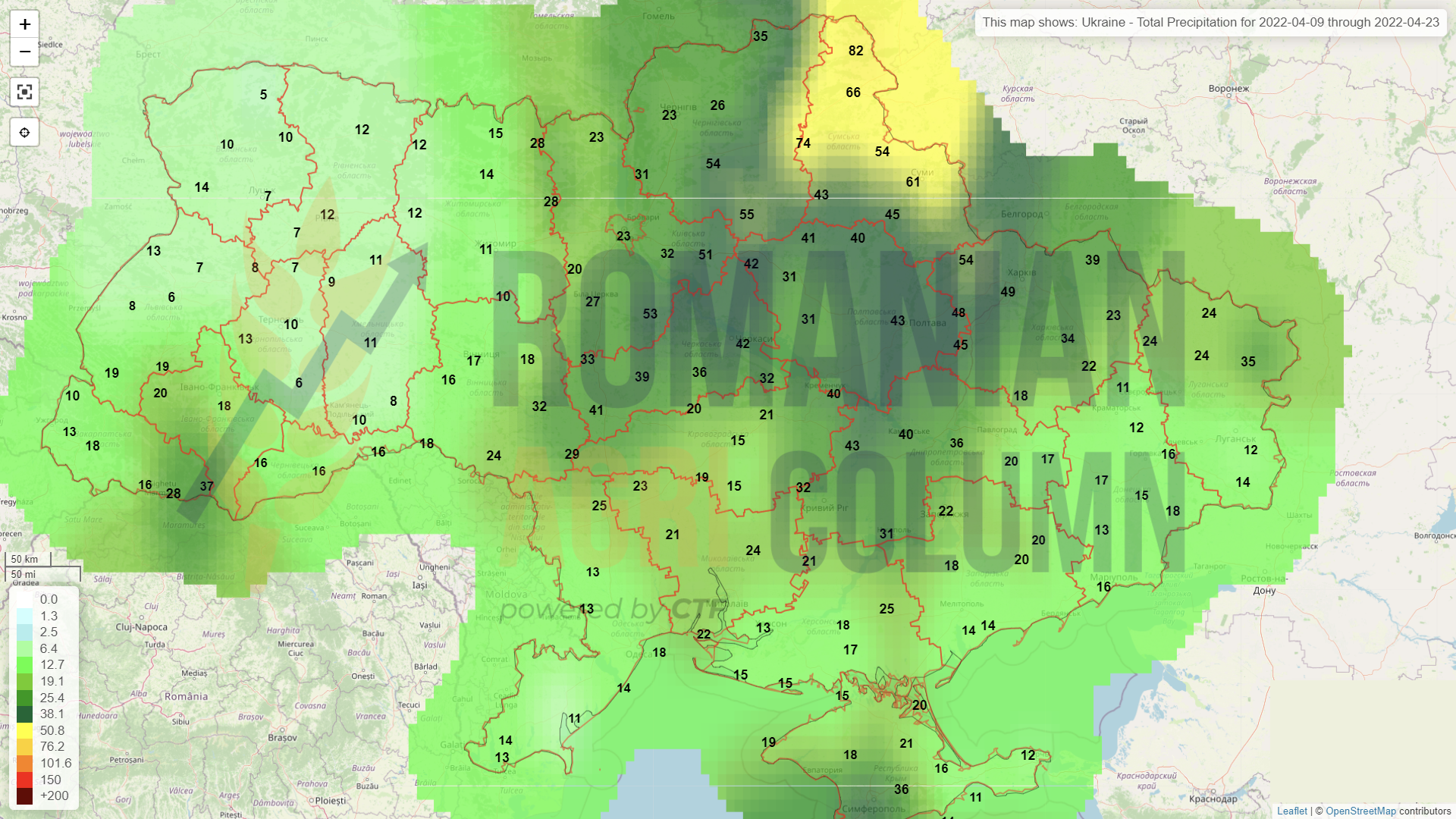

La nivel local, problemele generate de secetă nu se estompează în regiunea Moldovei, începând cu zona Focșani, de Vaslui-Galați și de zona Bacău, seceta continuă și este persistentă. De asemenea, acest fenomen este prezent și în anumite zone din sudul României, precum și marginal în zone din vestul țării (Arad) și în Dobrogea.

Notăm mai jos câteva dintre problemele și efectele secetei prelungite:

- Seceta este instaurată în România încă din toamna anului 2021.

- Din acest motiv, sezonul de însămânțare cu grâu a fost prelungit extrem de mult. Acest lucru a condus la un grad de nerăsărire și de răsărire neuniformă la nivel național

- Pe perioada iernii, lipsa precipitațiilor și-a pus din nou amprenta, nivelul de apă din sol fiind foarte scăzut.

- În zona delimitată la sud de Focșani, la nord de Bacău și la est de Brăila și Vaslui, s-a dezvoltat o zonă în care s-a instaurat seceta pedologică.

- În regiunea menționată mai sus, culturile de toamnă, în speță, grâu, orz și rapiță, vor avea randamente reduse drastic (ex: dacă recoltau 5 tone/ha la grâu, vor avea 2-3 tone/ha)

- Din discuțiile cu fermierii, anumite suprafețe însămânțate în toamnă cu orz și rapiță vor fi întoarse pentru a fi însămânțate cu floarea-soarelui și porumb.

- În perioada imediat următoare (până pe 20 aprilie), se așteaptă precipitații la nivelul întregii țări (10-14 l/mp), însă, aportul acestor ploi nu va fi suficient pentru refacerea rezervei de apă din sol, în special în zona Moldovei menționată mai sus.

- Acest aspect va pune sub semnul întrebării producția de porumb și de semințe de floarea-soarelui din aria menționată.

În concluzie, avem semne de întrebare în ceea ce privește valoarea producției din România, atât la culturile de toamnă, cât și la cele de primăvară, din cauza lipsei de apă persistente pe care am traversat-o.

Prețul recoltei noi de grâu se situează în continuare la nivelul de 320 EUR/tonă, însă, conform raportului WASDE, acestea s-ar putea să depășească luni nivelul de 323 EUR/tonă în paritatea CPT Constanța și DAP Procesatori.

REGIONAL

În bazinul Mării Negre, lucrurile nu se schimbă în direcția dorită. Invazia rusească continuă să macine teritoriul ucrainean, chiar dacă retragerile din zona Kiev au dat o gură de oxigen acestei națiuni. Rusia se retrage pentru a contra-ataca pe coridorul sud-estic. Intenția de a reteza partea nominată ar conduce implicit la o anulare totală a accesului Ucrainei la Marea Neagră.

COMPARATIV GRÂU UCRAINA: 2021-2022 VS. 2022-2023

Să explicăm cifrele, spre o bună înțelegere:

- Vom avea un minus în suprafață de 1,93 mil. hectare.

- Vom avea o scăderea a randamentului la hectar de 0,73 tone/ha.

- Scăderea producției totale vă fi dramatică, de la 32,16 mil. tone la 19,65, adică un minus de 12,51 mil. tone.

- Nivelul de export estimat pentru 2022-2023 va fi situat la 16,3 mil. tone. Este o scădere de 8,3 mil. tone față de prognoza inițială 2021-2022 de 24.6 mil. tone, întrucât exporturile Ucrainei s-au oprit la nivelul de 19 mil. tone. Cu alte cuvinte, ei mai aveau de exportat circa 5,6 mil. tone. Acest rest va fi înglobat în recolta 2022-2023.

Rusia va genera, după cum am menționat și în numerele trecute, o recoltă de 80-82 mil. tone, cu un nivel de export în jurul valorii de 37-38 mil. tone. Pentru recolta veche, ei continuă ritmul de export menționat în numărul trecut, luna martie 2022 fiind ca valoare în nivel de tonaje de export, mult mai mare decât martie 2021.

Însă în ceea ce privește logistica, lucrurile nu mai sunt așa de simple. Simpla trecere liberă prin strâmtoarea Kerci nu este suficientă. Navele trebuie asigurate, la fel și încărcăturile lor. Și aici lucrurile se complică pentru Rusia. Piața asigurărilor maritime din Londra a declarat toate apele maritime ale Federației Ruse „zonă militară”. Când o navă este pe cale să intre pe acest teritoriu, armatorul TREBUIE să-și notifice asigurătorul și să plătească o „primă de război”. Conform altor analiști de piață, costul asigurării unei nave care intră în Marea Neagră scapă de sub control, pe măsură ce riscurile de război cresc (inclusiv mine în derivă). Și vorbim aici despre prime de asigurare care depășesc ordinul milioanelor de dolari.

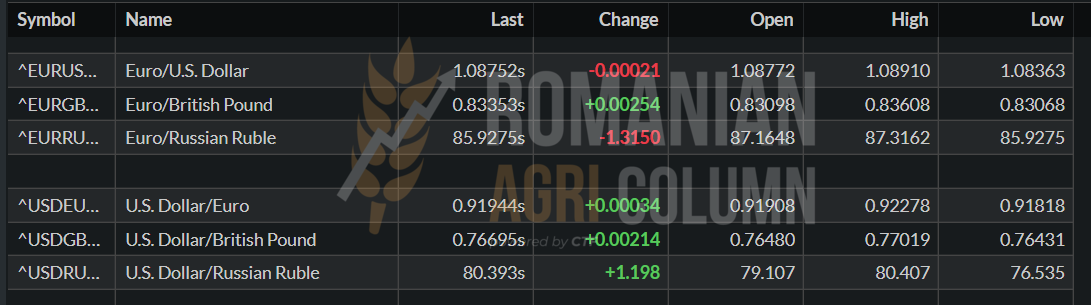

Acest lucru nu face altceva decât să muște din prețul pe care Rusia îl obține pe grâu și pe celelalte mărfuri pe care le exportă. Concomitent, rubla se întărește în fața dolarului american și acest lucru face ca piața locală să fie extrem de confuză. USD convertit în ruble în prețul grâului face ca nivelul pe care îl primește un exportator să fie nemotivant comparativ cu piața locală a Rusiei. Cu alte cuvinte, piața locală competiționează cu exportul, dacă stăm să adunăm efectele din cursul de schimb și costurile cu asigurarea navelor și a mărfurilor.

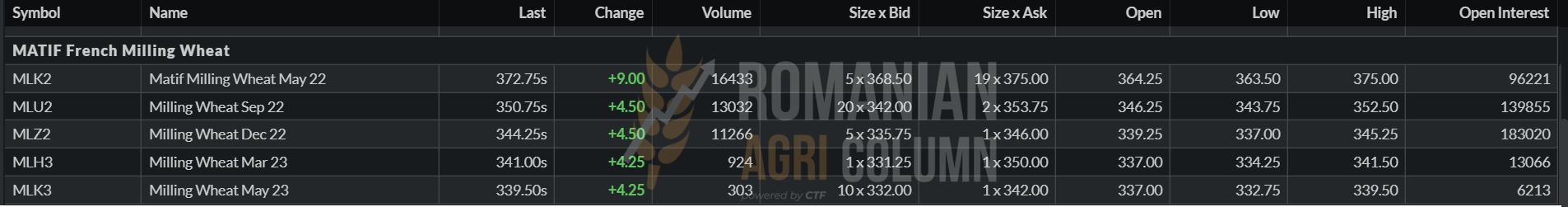

EURONEXT postează volatilitatea generată de raportul WASDE prin creșteri ale nivelului de preț al grâului la închiderea din 8 aprilie 2022, cu referință directă la luna mai 2022. Subsecvent, câștigă și cotația recoltei noi, însă nu la același nivel.

Ceea ce trebuie să nu uităm este însă data în care ne aflăm și faptul că zilele de business din luna aprilie sunt forte puține. Suntem în Ramadan, urmează în câteva zile sărbătorile Paștelui Catolic și subsecvent Ortodox, ceea ce va conduce la ieșirea totală din business pentru o perioadă de minim două săptămâni, din data de 14 aprilie până în data de 26 aprilie 2022.

De asemenea, trebuie să luăm în calcul momentele când indicația MAY22 va expira la grâu și, cum ne-am obișnuit, acest lucru va începe în jurul datei de 20 aprilie 2022. În mod practic, spre sfârșitul lunii aprilie, ne vom muta cu indicațiile grâului direct la luna SEP22 ca referință.

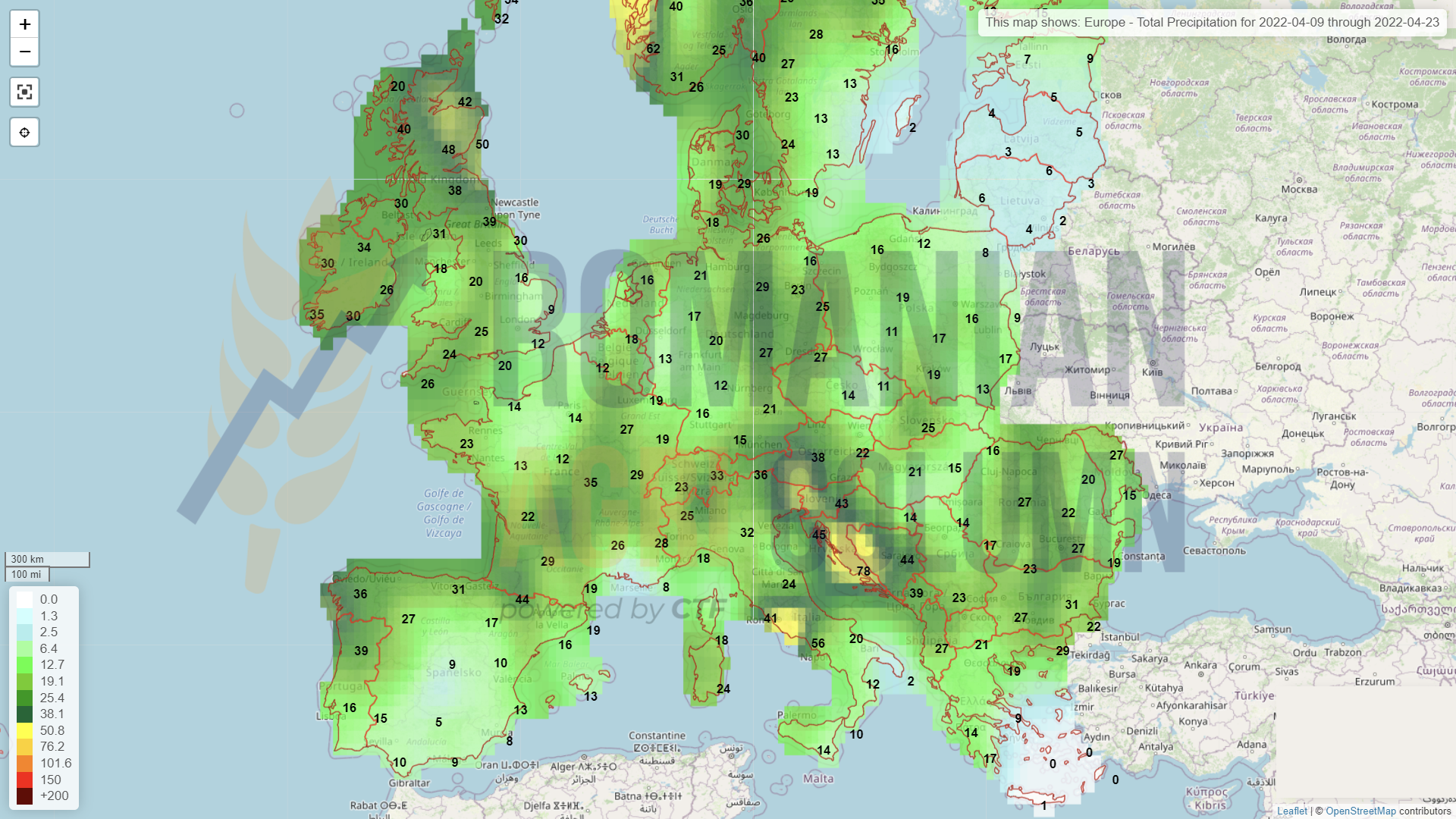

Până să afișăm cotațiile de închidere ale EURONEXT, trebuie menționat un lucru deloc pozitiv privind recolta europeană de grâu (soft wheat = grâu comun), care scade în estimări de la un nivel prognozat de 137 mil. tone la 134 mil. tone, reprezentând un minus de 3 mil. tone. Acesta este un parametru extrem de important în calculul de recoltă și, implicit, al prețului, mai ales dacă agregăm cu dispariția volumelor din Ucraina și starea culturii din SUA (după cum vom vedea la capitolul global).

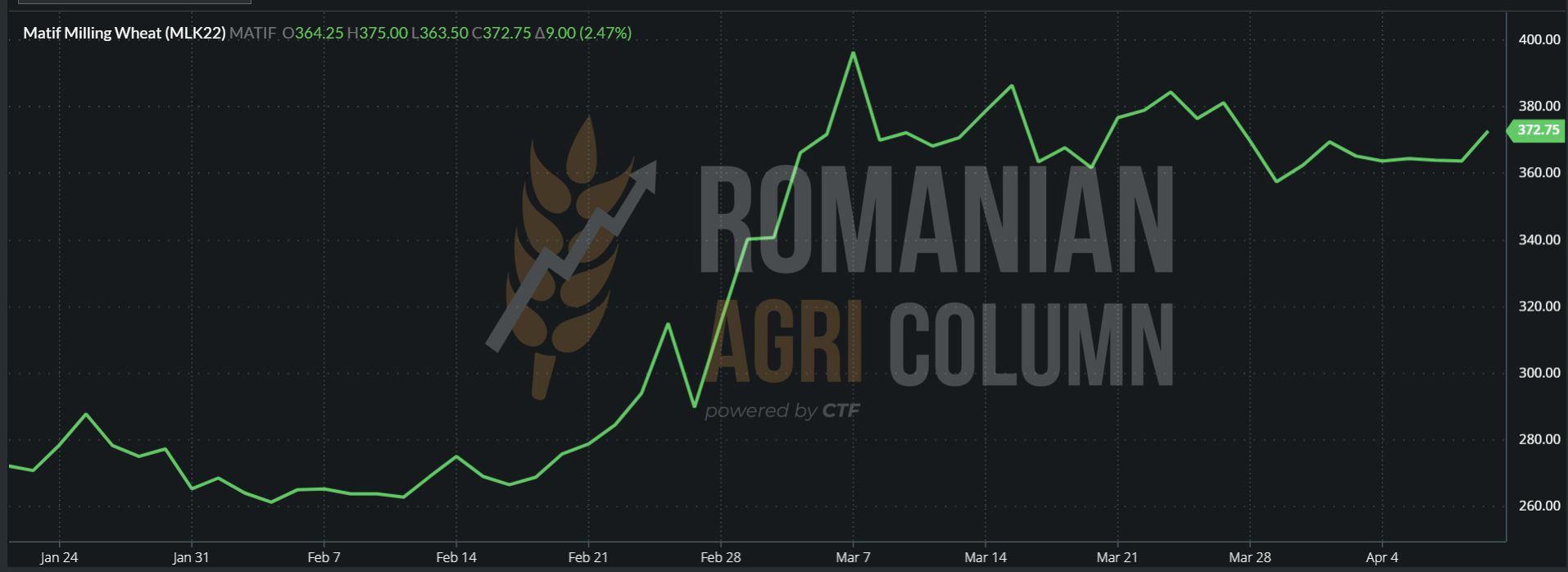

EURONEXT MLK22 MAY22: 372,75 EUR (+9 EUR) la închiderea din 8 aprilie 2022

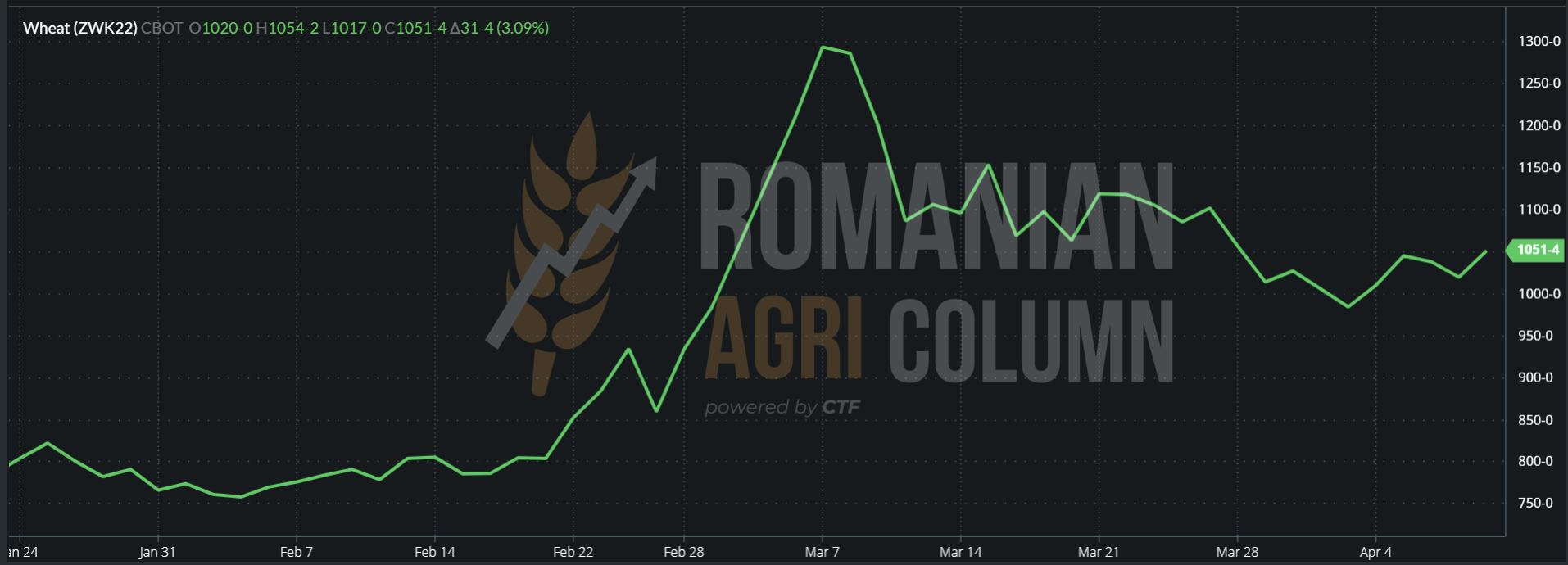

GRAFIC TREND GRÂU – MLK22 MAY22

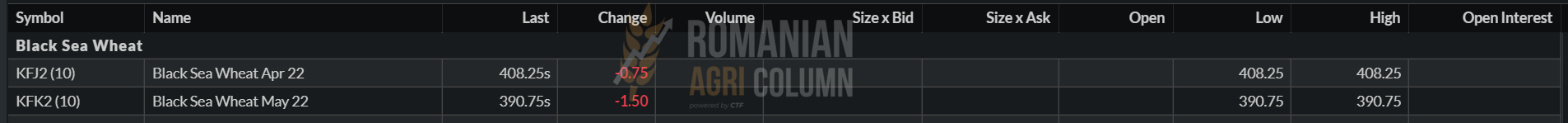

În tot acest timp însă, BSW (Black Sea Wheat) scade în cotații. Luna mai este cotată în scădere până la nivelul de 390,75 USD (358,8 EUR), la o paritate de 1,1087 EUR/USD. Acesta este prețul plătit de lipsa de predictibilitate și sustenabilitate de către bazinul Mării Negre. Din păcate, România este componentă a bazinului și este afectată în mod direct de acest lucru. La un calcul simplu, prețul în euro indicat pentru luna MAY22 discountat cu costurile de fobbing și marja exportatorilor generează nivelul scăzut de preț pe care-l afișam la începutul raportului, și anume 335 EUR/tonă. România, la rândul ei, este afectată de costurile cu asigurarea mărfurilor și a navelor care intră în Marea Neagră. Minele și zona de război sunt argumente care costă.

GLOBAL

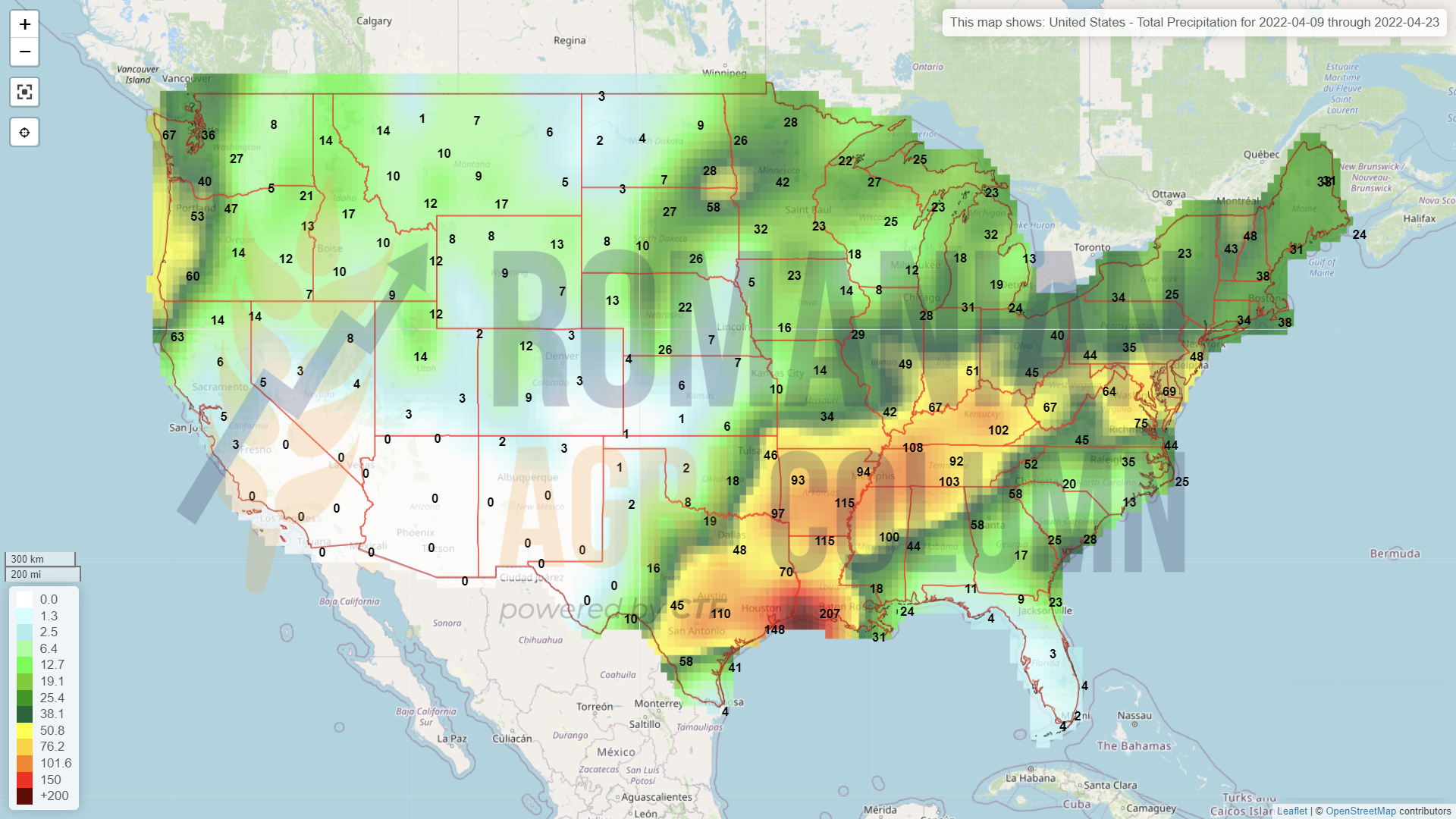

HOUSTON we might have a BIG problem!!! Cam așa ar suna anunțul USDA, prin expertul lor, Karen Braun, un scouter și analist de mare excepție care confirmă acum exact ceea ce estimam încă din luna decembrie 2021, din momentul în care furtunile de praf care ajungeau la 160 km/oră, desfășurate la temperaturi de 24 grade Celsius frământau și uscau partea de sud a Câmpiilor Centrale Nord-Americane.

Aceste fotografii sunt marturii ale lunii decembrie 2021 în SUA:

Reluăm ansamblul factorilor care determină piața, și de care modelul nostru de analiză ține cont în fiecare moment:

- Supply & Demand

- Vreme

- Burse

- Rapoarte

- Politică

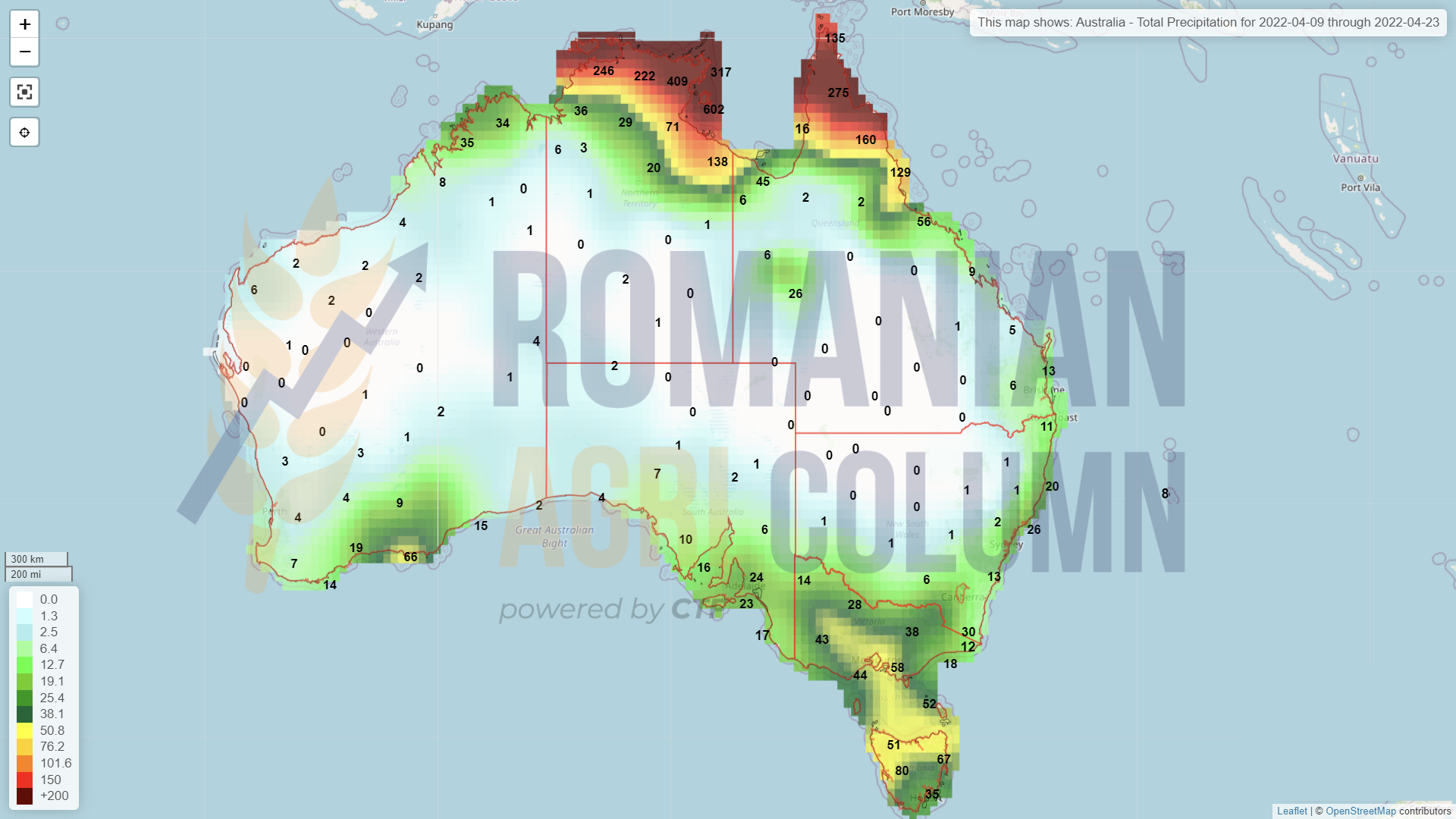

Astfel, conform USDA (Karen Braun), recolta de grâu de iarnă din SUA a ieșit dintr-o stare de repaus în stare mizerabilă, după o iarnă secetoasă istoric în statele-cheie de producție, aproape garantând că recolta nu se va clasa printre cele mai bune ale țării.

Momentul nu este grozav, deoarece tensiunile pe piața grâului sunt mari. Prețurile globale ale grâului au atins niveluri record luna trecută, după izbucnirea războiului în rândul exportatorilor de top Rusia și Ucraina, iar acest lucru a venit în urma unei situații de aprovizionare deja strânse. Statele Unite se numără și ele printre principalii furnizori de grâu din lume.

Departamentul Agriculturii din SUA a declarat că 30% din grâul de iarnă din SUA era în stare bună sau excelentă la 3 aprilie, cu mult sub așteptările comerciale de 40% și de 53% de anul trecut (și să ne amintim anul trecut când au scăzut în recolta de la 54 mil. to la 45 mil. tone).

Sănătatea culturilor a fost rareori atât de slabă la începutul lunii aprilie. Doar 27% din grâul de iarnă în 1996 a fost bun sau excelent în primele 10 zile ale lunii, iar 2018 a înregistrat 31% în aceeași perioadă. Randamentele finale au fost slabe în 2018, dar groaznice în 1996.

De fapt, producția de grâu de iarnă din SUA nu a fost niciodată peste tendința pe termen lung, când mult mai puțin de 45% din recoltă este bună sau excelentă, la începutul lunii aprilie. Odată cu 1996, recoltele proaste, cum ar fi 1989, 2002 și 2014, au fost, de asemenea, într-o formă proastă în acest moment. Recordurile datează din 1986.

Recolta din acest an, care ar trebui să fie recoltată în iunie și iulie, a fost sănătoasă în toamna trecută, deoarece culturile au fost semănate în soluri foarte uscate din câmpiile și vestul SUA. Precipitațiile din lunile de iarnă au fost printre cele mai slabe vreodată în acele zone, aproape asigurând că grâul va apărea într-o formă foarte slăbită în primăvară.

Nu toate culturile ajung să fie dezastruoase atunci când evaluările de sănătate sunt scăzute în acest moment. Aproximativ 36% din grâul de iarnă din 2011 și 2013 a fost bun sau excelent la începutul lunii aprilie, iar precipitațiile adecvate, dar nu bune, în cursul lunii aprilie au ajutat producțiile să scadă la doar câteva puncte procentuale față de tendință.

Precipitațiile sunt cele mai critice în aprilie, după ce recolta iese din repaus de iarnă. Cu toate acestea, perspectivele guvernului SUA pentru luna aprilie sugerează că zona Câmpiilor de Sud ar putea rămâne mai uscată decât în mod normal. Acesta este un efect secundar tipic al La Nina, care se întâmplă atunci când apele de suprafață din Oceanul Pacific ecuatorial sunt mai reci decât în mod normal.

Condițiile din La Nina sunt de așteptat să persiste în vară în SUA, la fel că în alți ani în care condițiile grâului de iarnă au fost scăzute și recoltele au fost foarte dezamăgitoare, inclusiv în 1989, 1996 și 2018. De fapt, aproape toate culturile cu sănătate precară la începutul lunii aprilie au fost asociate cu La Nina sau în apropierea condițiilor La Nina.

Un lucru bun este că fermierii americani par să fi plantat cea mai mare suprafață de grâu de iarnă din ultimii șase ani, așa cum a fost dezvăluit săptămâna trecută în sondajul USDA. Cu toate acestea, în cazul în care recolta de iarnă din SUA slăbește, proviziile totale de grâu vor rămâne sub presiune, deoarece recolta de primăvară este îndoielnică în acest moment.

Fermierii americani sunt pregătiți să planteze cea mai mică suprafață de grâu de primăvară din ultimii cinci ani și obțin una dintre cele mai proaste culturi, după o secetă severă. Uscăciunea rămâne realitatea în multe zone cu grâu de primăvară.

Estimarea noastră primară în legătură cu producția de grâu din SUA pentru sezonul 2022-2023 indică o scădere de cel puțin 7 mil. tone în acest moment. Lucrurile însă vor suferi modificări. Seceta prelungită, precum și căldurile din perioada vremii ar putea împinge aceasta scădere spre cote mai înalte.

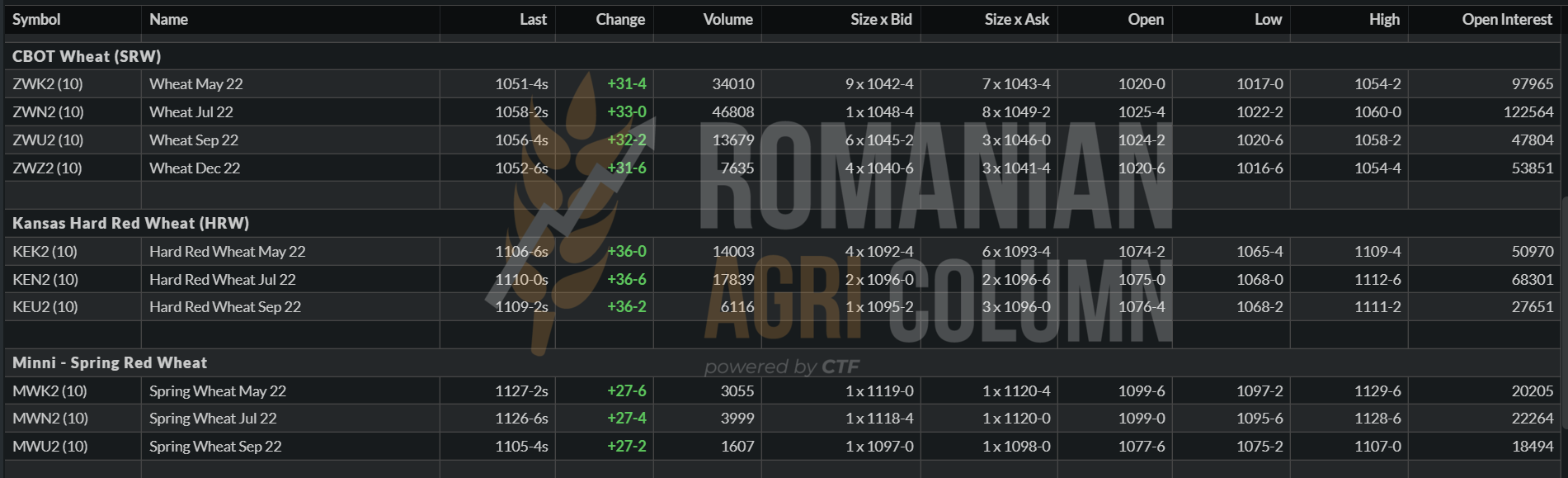

CBOT, în lumina WASDE și ca efect al acestui raport cu privire la recolta de grâu, crește din nou cotațiile. Algoritmii de tranzacționare reacționează prompt și astfel avem următoarele indicații de închidere în noaptea dintre 8-9 aprilie 2022. De asemenea, bursele Kansas și Minneapolis reacționează identic.

Ce trebuie însă remarcat este inversul de recoltă POZITIV între MAY22 și SEP22. Practic, grâul recoltă nouă în SUA este mai scump decât cel cotat la luna MAY22. Acest lucru ne spune foarte mult despre impactul raportului de analiză asupra stării grâului american în acest moment. Avertizarea vine la mare distanță de recoltă. Iminența scăderii de volum este înregistrată prin algoritmi și astfel confirmările noastre sunt îndeplinite. Din decembrie am ridicat stegulețul de avertizare. Vremea este factorul cel mai capricios din toată ecuația grâului.

CBOT ZWK22 MAY22 – 1.051 c/bu (+ 31 c/bu +11,75 USD)

GRAFIC TREND GRÂU – ZWK22 MAY22

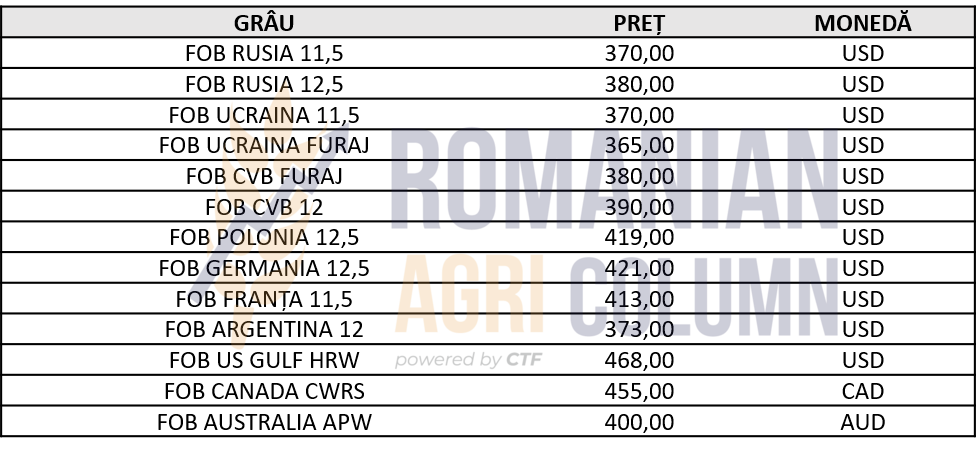

INDICAȚII PREȚ DIVERSE ORIGINI

ANALIZĂ

- Recolta de grâu ucraineană scade.

- Recolta de grâu europeană scade.

- Recolta de grâu SUA scade.

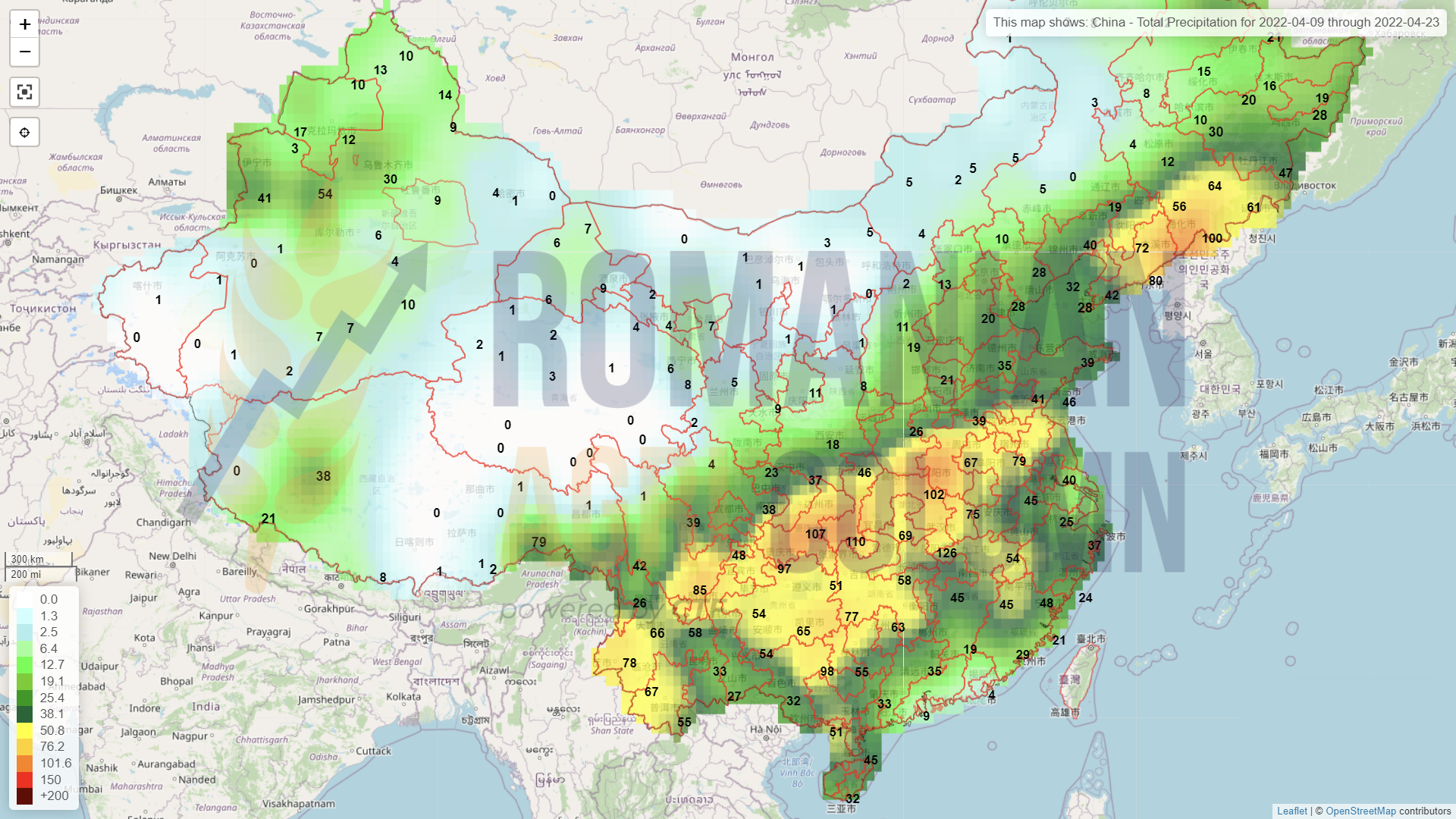

- Cererea din China crește.

- Cererea din Orientul Mijlociu crește.

- Cererea din Nordul Africii și Africa Sub-Sahariană crește.

- Costurile cu inputurile au crescut și nu dau semne de oprire.

MAI CREDE CINEVA ÎN GRÂU IEFTIN? NOI NU.

LOCAL

Indicațiile de preț ale noii recolte de orz sunt la nivelul de 280-285 EUR/tonă în paritatea CPT Constanța. Nimic schimbat la acest capitol.

REGIONAL

Avem prognozele ucrainene de recoltă a orzului și le vom afișa comparativ între sezoane, 2021-2022, respectiv 2022-2023:

Observăm cum suprafața destinată orzului scade cu 0,68 mil. hectare. Comparând cu dimensiunea sa la nivelul anului de marketing 2021-2022, scăderea este destul de importantă, de circa 25%.

Productivitatea scade și ea cu 0,42 tone/hecatar și acest aspect, agregat cu diminuarea suprafeței, conduce către o recoltă de doar 6,12 mil. tone. Nivelul de export este și el diminuat drastic, cu 2,65 mil. tone, plecând de la 5,65 mil. tone până la 3 mil. tone.

LOCAL

Prețul porumbului la nivel local se situează la nivelul de 300 EUR/tonă în paritatea CPT Constanța. Un singur exportator postează 310 EUR/tonă, însă pentru o perioadă scurtă de timp. Până în acest moment, România a exportat peste 3,7 mil. tone de porumb și asta fără a cuantifica cantitățile vândute înainte de raportarea din 4 aprilie 2022.

La nivelul recoltei noi, prețurile sunt extrem de timide în acest moment. Premisele de lucru sunt încă în faza de număr de hectare și producții normale, ceea ce conduce la o stare de lejeritate a prețului. Astfel, indicațiile primare sunt la un nivel extrem de scăzut, de 255 EUR/tonă,CPT Constanța, ceea ce nu stârnește niciun fel de interes de vânzare din partea fermierilor.

Fermierii sunt în plină campanie de însămânțare a culturilor de primăvară și de efectuare a lucrărilor tehnologice asupra celor de toamnă, iar factorii regionali și globali nu sunt încă luați ca repere ferme. În afara de cele două repere, mai avem și factorul vreme, care va juca din plin și în acest an în terenul porumbului.

REGIONAL

Avem, că și în cazul grâului, estimările din Ucraina, rezervorul de porumb al bazinului Mării Negre, iar ele nu arată bine deloc. Le postăm și le comentăm împreună.

Suprafață însămânțată cu porumb în Ucraina în 2022-2023 va fi diminuată cu 2,16 mil. hectare, față de 2021-2022. Producția la hectar va scădea cu 1,87 tone din cauza lipsurilor cauzate de îngrășăminte, de la 7,67 tone/ha la 5,8 tone/ha. Rezultă astfel o recoltă de doar 19,14 mil. tone, față de superbele cifre din 2021-2022 de 42 mil. tone. Nivelul de export este setat în acest moment la 28,5 mil. tone, față de 33 mil. tone în sezonul 2021-2022. Ne punem întrebarea firească – de ce avem un nivel de recoltă mai mare decât producția? Simplu, pentru că vin din spate cu stocuri ne-exportate în sezonul trecut.

Toate acestea sunt însă estimări preliminare, efectuate în scenariul în care Ucraina va avea acces la porturile din Marea Neagră. Însă acest lucru nu este garantat, dacă războiul se prelungește. Măsurile de traversare prin Polonia și România nu sunt eficiente. Amintim faptul că la frontiera cu Polonia sunt în blocaj 1.150 de vagoane cu porumb în acest moment.

Iar dacă estimăm un nivel de maxim 1 mil. tone care pot ieși pe calea ferată lunar din Ucraina, estimăm un maxim de 12 mil. tone export în aceste condiții. Via auto nici nu poate fi vorba. Legea marțială nu permite bărbaților să părăsească teritoriul ucrainean. Și astfel, autocamioanele nu pot traversa frontiera cu șoferi ucraineni. Să nu mai vorbim despre costuri, care sunt de-a dreptul imense, de circa 240 EUR/tonă până în portul Constanța.

Și dacă adunăm doar estimarea de export grâu și porumb, rezultă o cifră de 16.3 mil. tone grâu și 28,5 mil. tone porumb = 44,8 mil. tone marfă. Asta fără orz și fără uleiul de floarea-soarelui. Acest nivel de export poate fi efectuat numai prin terminale portuare și nicidecum altfel. 3,73 mil. tone lunar nu este un lucru ce poate fi realizat prin căile ferate. Înseamnă 74.600 vagoane de dimensiuni europene, adică de 50 tone capacitate. Și cifrele apar de-a dreptul imposibil de realizat.

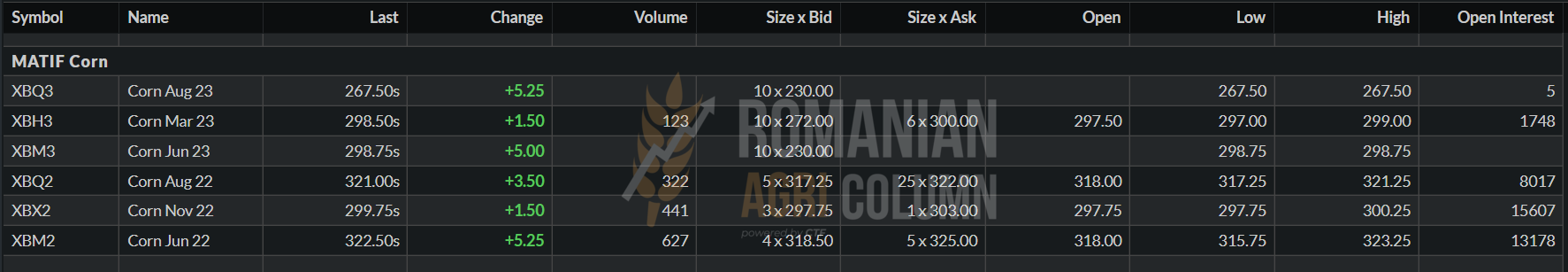

EURONEXT postează creșteri în urma raportului WASDE. Porumbul la luna JUN22 crește cu 5,25 EUR, însă cel de la NOV22 rămâne timid deocamdată, la 299,75 EUR.

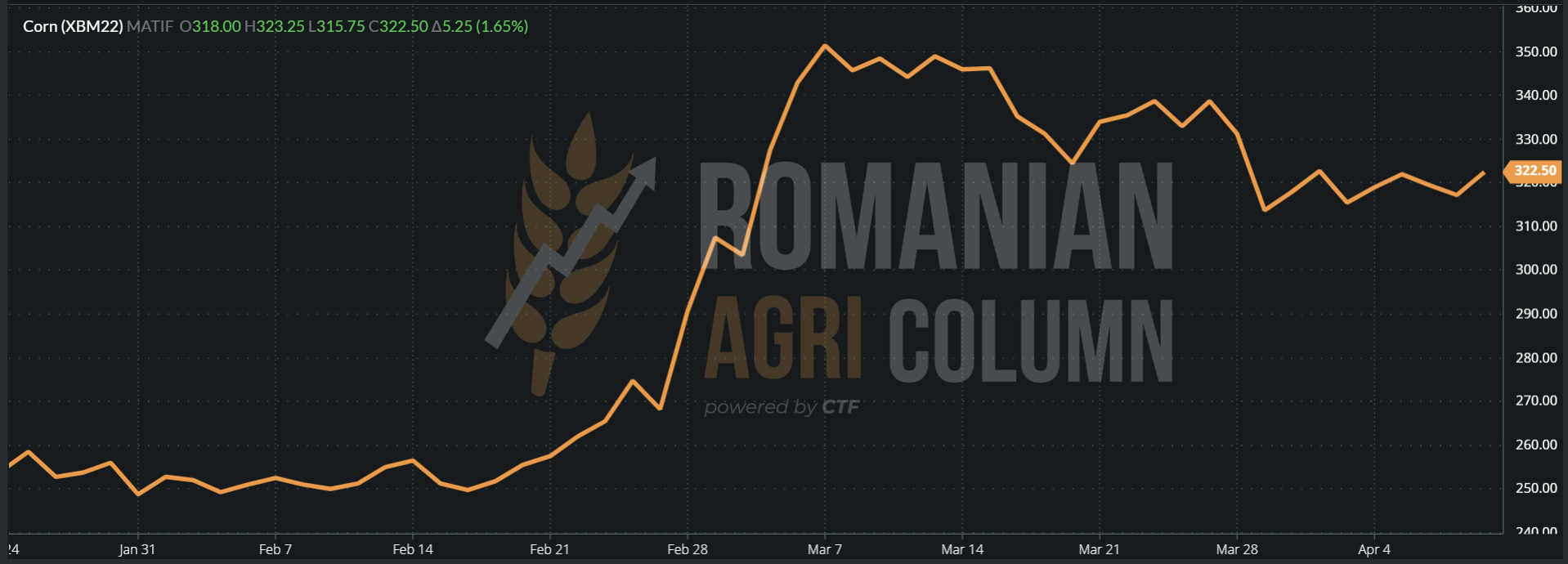

EURONEXT XBM22 JUN22 – 322,5 EUR la închiderea din 8 aprilie 2022

GRAFIC TREND PORUMB – XBM22 JUN22

GLOBAL

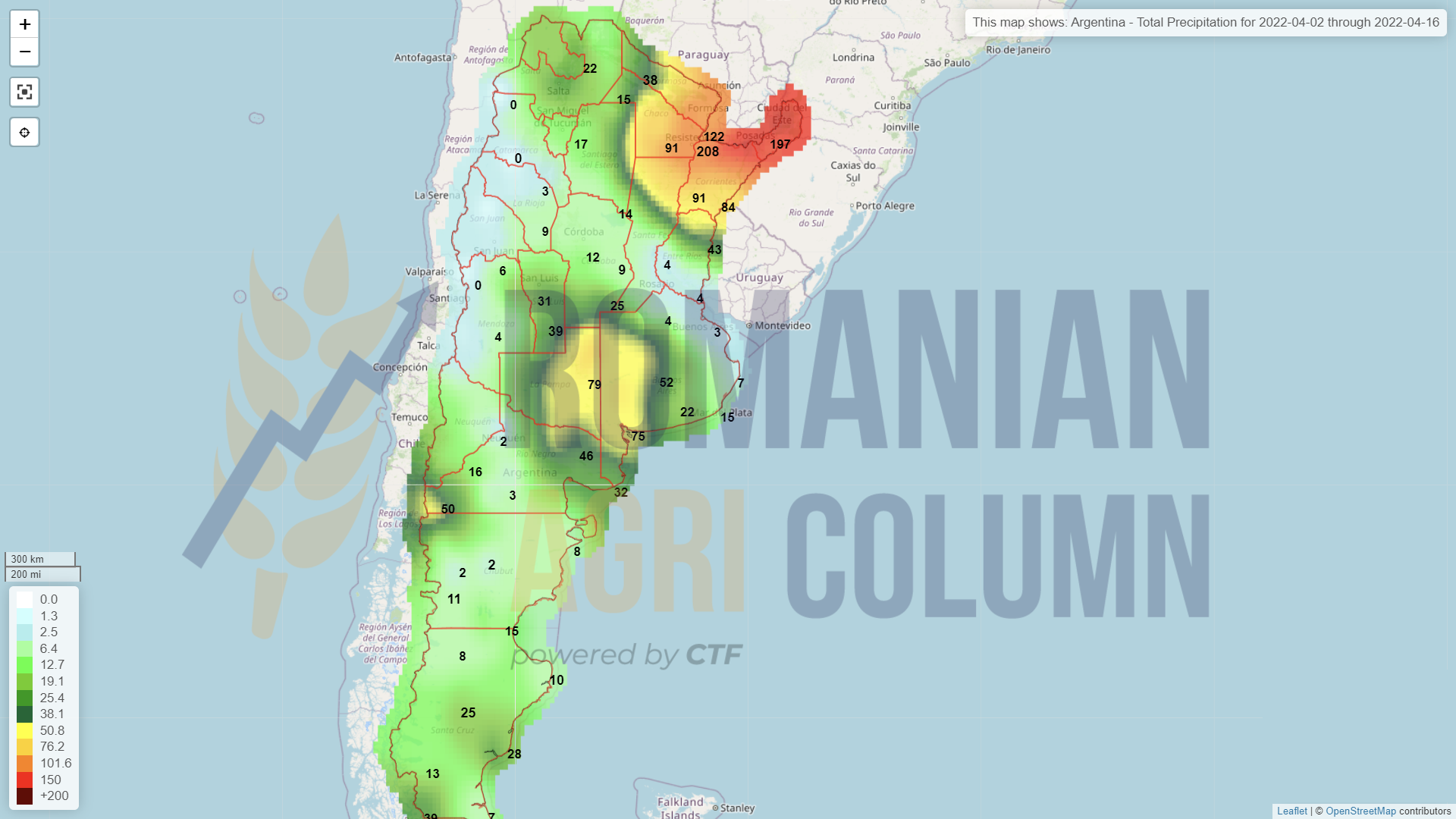

Argentina este lăsată la același nivel de recoltă prognozat inițial, și anume la 53 milioane tone de porumb. Rezervele asupra recoltei argentiniene încă sunt la locul lor. Recoltarea a ajuns la un nivel de 17% din suprafața totală și continuă în ritm susținut.

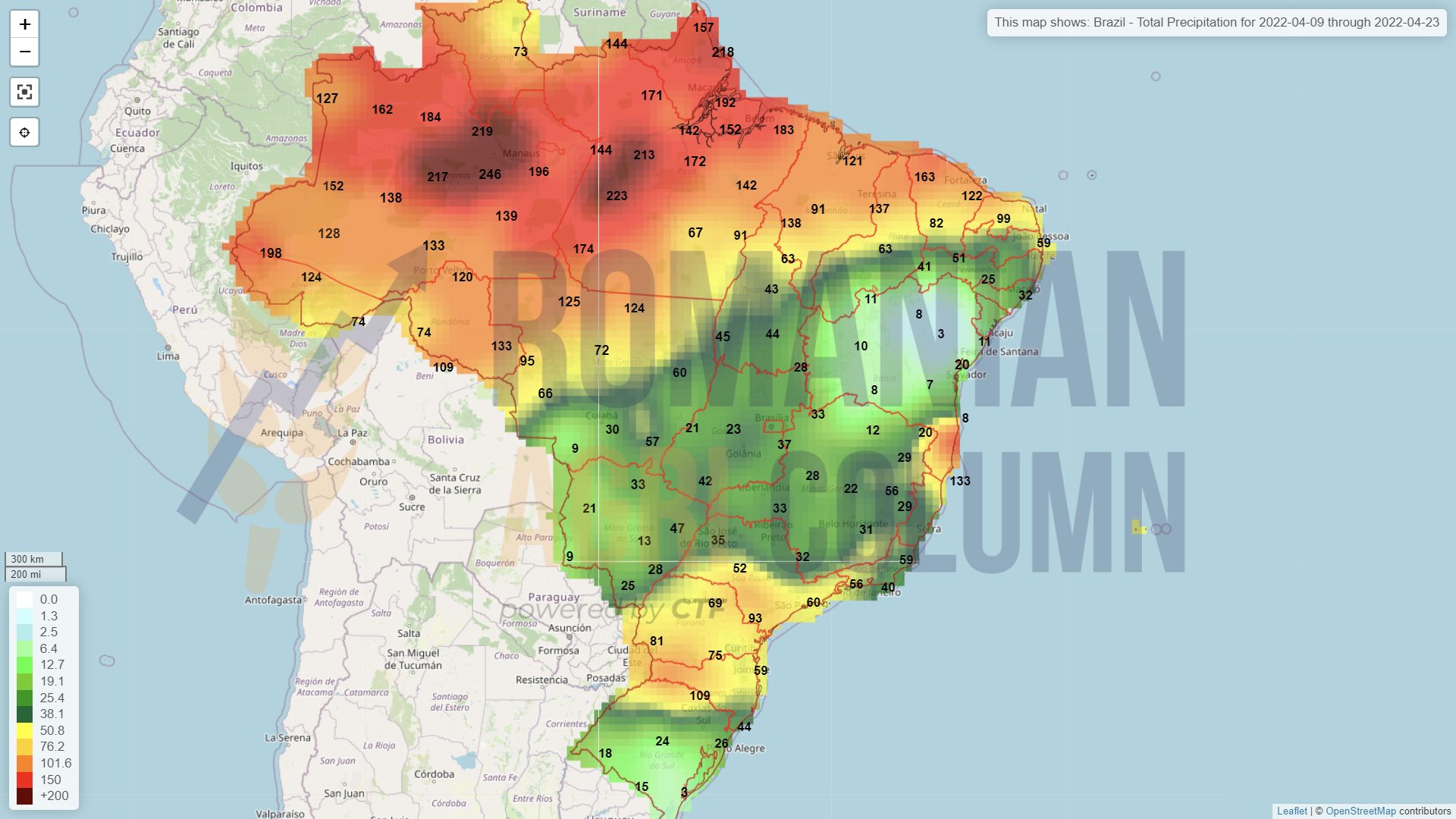

Brazilia primește un upgrade la recolta a doua de porumb de 2 mil. tone. Și astfel, Safrinha se vede la 88,54 mil. tone, față de 86,15 mil. tone cu o lună în urmă. Subsecvent, prognoza de export crește la 37 mil. tone, față de 35 mil. tone luna trecută.

SUA continuă vânzările de porumb, iar săptămâna care a trecut a menținut ritmul, conform estimărilor. Fermierii americani au început însămânțarea porumbului și se află în acest moment la un nivel de 2%.

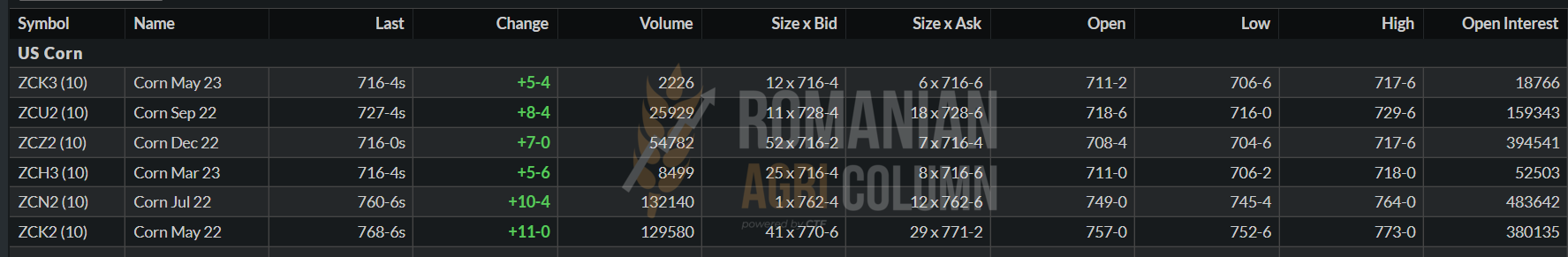

CBOT, în contextul WASDE, indică creșteri ușoare la porumb. Contextul WASDE este analizat în raportul special transmis ieri.

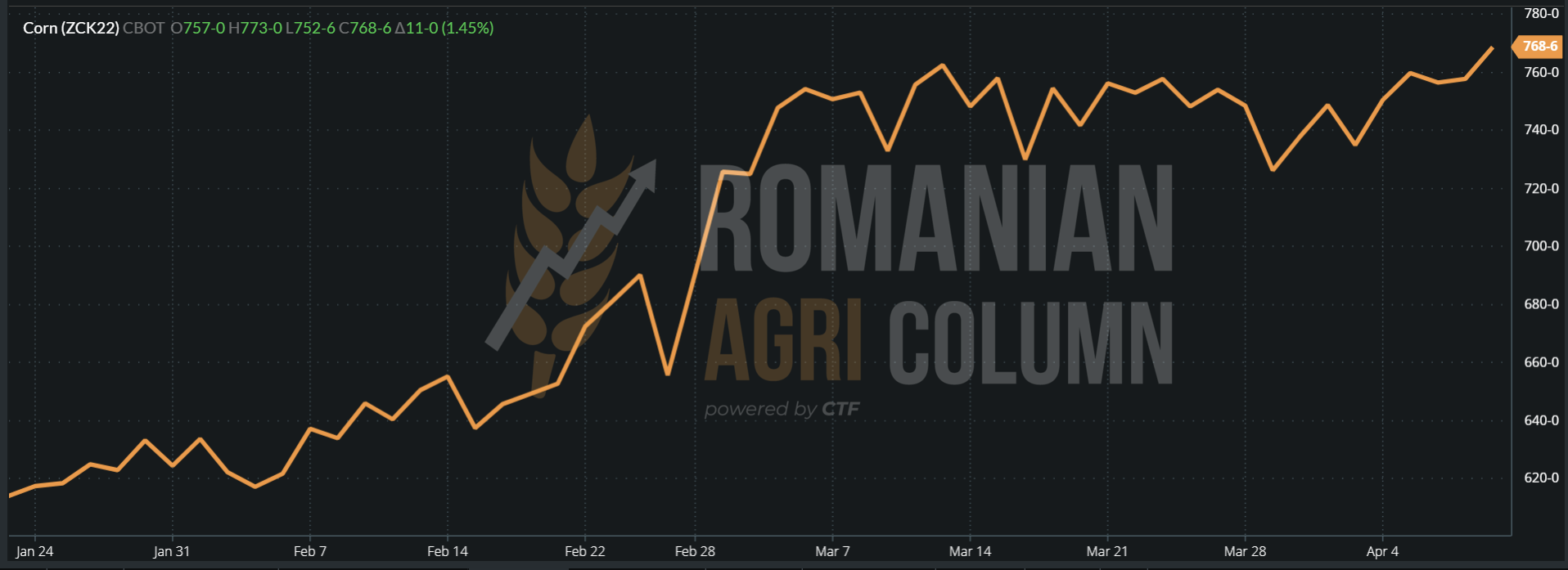

CBOT ZCK22 MAY22 – 768 c/bu (+11 c/bu = +4,33 USD)

GRAFIC TREND PORUMB CBOT – ZCK22 MAY22

INDICAȚII PORUMB DIVERSE ORIGINI

FAO RAPORT CEREALE PRINCIPALE ȘI SECUNDARE – 8 aprilie 2022

Indicele FAO al prețurilor la cereale a fost în medie de 170,1 puncte în martie, în creștere cu 24,9 puncte (17,1%) față de februarie, marcând cel mai ridicat nivel înregistrat din 1990. Creșterea din această lună a reflectat o creștere a prețurilor mondiale la grâu și la cereale, în mare parte determinată de conflicte: perturbările legate de exporturile din Ucraina și, într-o măsură mai mică, din Federația Rusă.

Pierderea așteptată a exporturilor din regiunea Mării Negre a exacerbat disponibilitatea globală deja redusă a grâului. În condițiile în care îngrijorările legate de condițiile culturilor din Statele Unite ale Americii au adăugat și sprijin, prețurile mondiale la grâu au crescut brusc în martie cu 19,7%. După ce au crescut cu 20,4% în martie, prețurile internaționale ale cerealelor au marcat un nivel record, prețurile la porumb și orz atingând cele mai ridicate niveluri înregistrate din 1990.

Așteptările de export de porumb pentru Ucraina, un exportator major, au scăzut semnificativ pe fondul costurilor ridicate de energie, care au susținut o creștere de 19,1% a prețurilor mondiale la porumb de la o lună la lună. Forța de pe piețele de porumb a influențat alte cereale secundare și a adăugat presiuni suplimentare asupra piețelor de orz deja strânse, împingând în sus prețurile orzului cu 27,1% față de februarie.

ANALIZĂ

- Raportul de forță al bazinului Mării Negre slăbește în raport cu America de Sud și SUA.

- Interesul de originare se mută în cele două Americi, de Nord și de Sud.

- Ucraina nu poate genera marfă spre export din cauza războiului.

- Constanța postează EURONEXT minus 20 EUR/tonă și acest lucru indica abundența și aglomerația în port. Altfel, indicația CVB este de 327 EUR/tonă și, dacă extragem costurile de fobbing și marja exportatorului, avem un minim de 312-315 EUR/tonă CPT.

LOCAL

Prețul recoltei noi de rapiță a atins nivelul mediu de AUG22 minus 5 EUR pentru marfa livrată DAP Procesatori, respectiv AUG22 pentru marfa livrată în Portul Constanța. Acest nivel indică nevoia de aprovizionare, precum și conștientizarea faptului că rapița este cash-commodity și se va vinde foarte rapid la recoltare. Necesitatea aprovizionării în recoltă indică încă o dată cât de strânsă este recolta și ce cerere de rapiță este la nivel global.

REGIONAL

Fermierii francezi și germani nu pot evalua sau cuantifica încă eventualele pagube asupra culturii de rapiță rezultate în urma ploii care a înghețat și a afectat culturile din cele două țări. Fermierii francezi sunt mai rezervați și mai optimiști deocamdată, însă fermierii germani au observat foarte multe suprafețe cu tulpinile îndoite din cauza greutății gheții. Conform surselor noastre, nu sunt încă probleme insurmontabile în acest moment, iar prognoza este menținută ca până acum, adică 18-19 mil. tone.

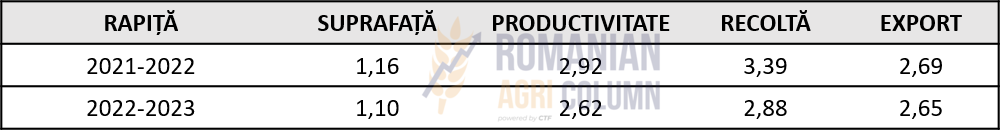

În Ucraina, în schimb, lucrurile se debalansează oarecum și înregistrăm prognozele de recolta 2022-2023 vs. 2021-2022 pe care le inserăm aici și apoi le comentăm împreună.

Avem o suprafață oarecum stabilă față de 2021-2022 datorită faptului că rapița s-a însămânțat în toamna lui 2021, atunci când nu existau zorii invaziei rusești. Diferența negativă este de doar 50.000 de hectare în ansamblu, 1,1 mil. ha în 2022-2023, față de 1,16 mil. ha în 2021-2022.

Productivitatea, în schimb, scade, din cauza accesului oarecum restricționat la lucrările de întreținere din primăvară, în mare parte în zonele afectate de război. Avem deci o diferență în producție de 0,3 tone/ha.

Producția totală scade cu 0,5 mil. tone, de la 3,39 mil. în 2021-2022 la 2,88 mil. tone prognoză în 2022-2023. Nivelul de export prognozat este de 2,65 mil. tone. Luat în ansamblu, nivelul ar putea să își găsească drumul de export via căile ferate, datorită cererii foarte mari la nivel european.

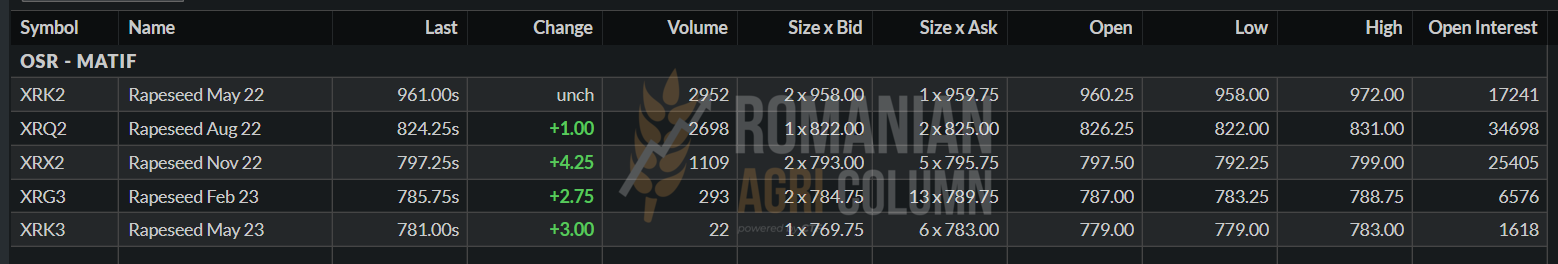

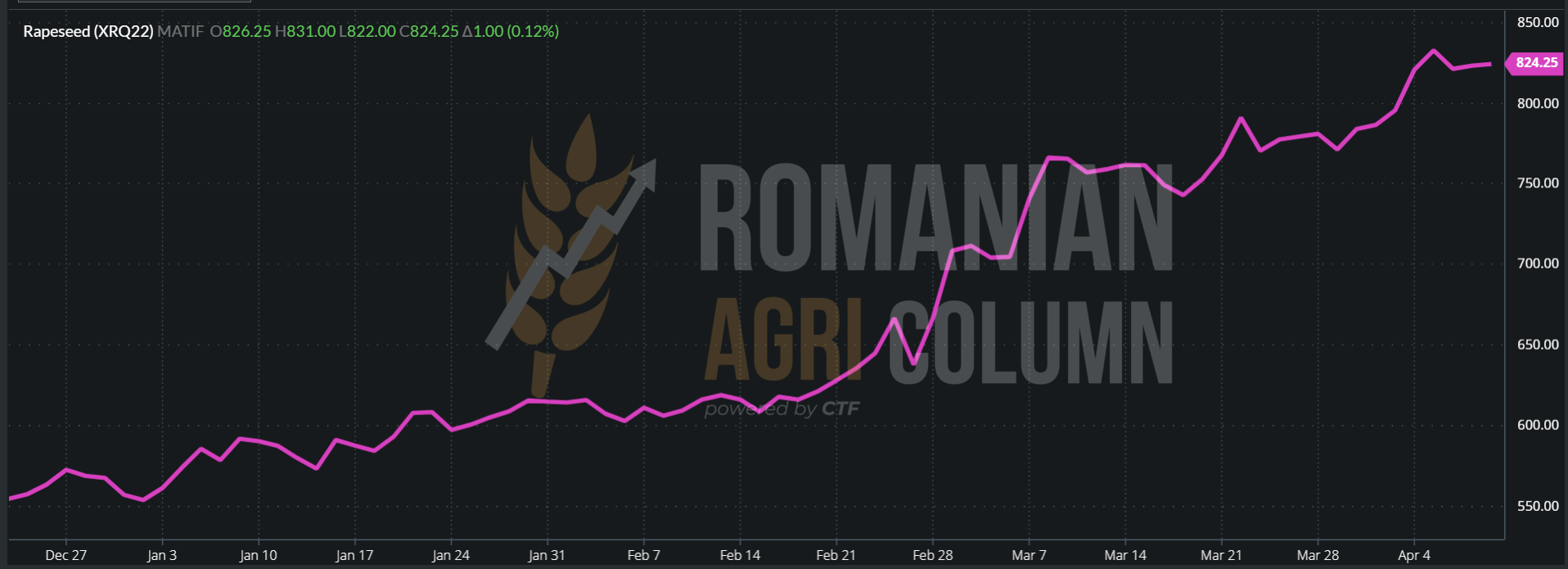

EURONEXT este influențat în aceste zile de mai mulți factori. Să vedem însă cotațiile și graficul aferent și apoi să comentam.

RAPIȚĂ EURONEXT – XRQ22 AUG22 – 824,25 EUR (+1 EUR)

GRAFIC TREND RAPIȚĂ EURONEXT – XRQ22 MAY22

Ce s-a întâmplat în mod practic în ultima săptămână? Prima scenă a fost o agregare a doi factori, energia fosilă în creștere și ploaia înghețată din Europa, care au condus la creșterea abruptă. A urmat apoi înțelegerea țărilor care compun Agenția Internațională pentru Energie privind suplimentarea pieței cu petrol brut spre a calma cererea.

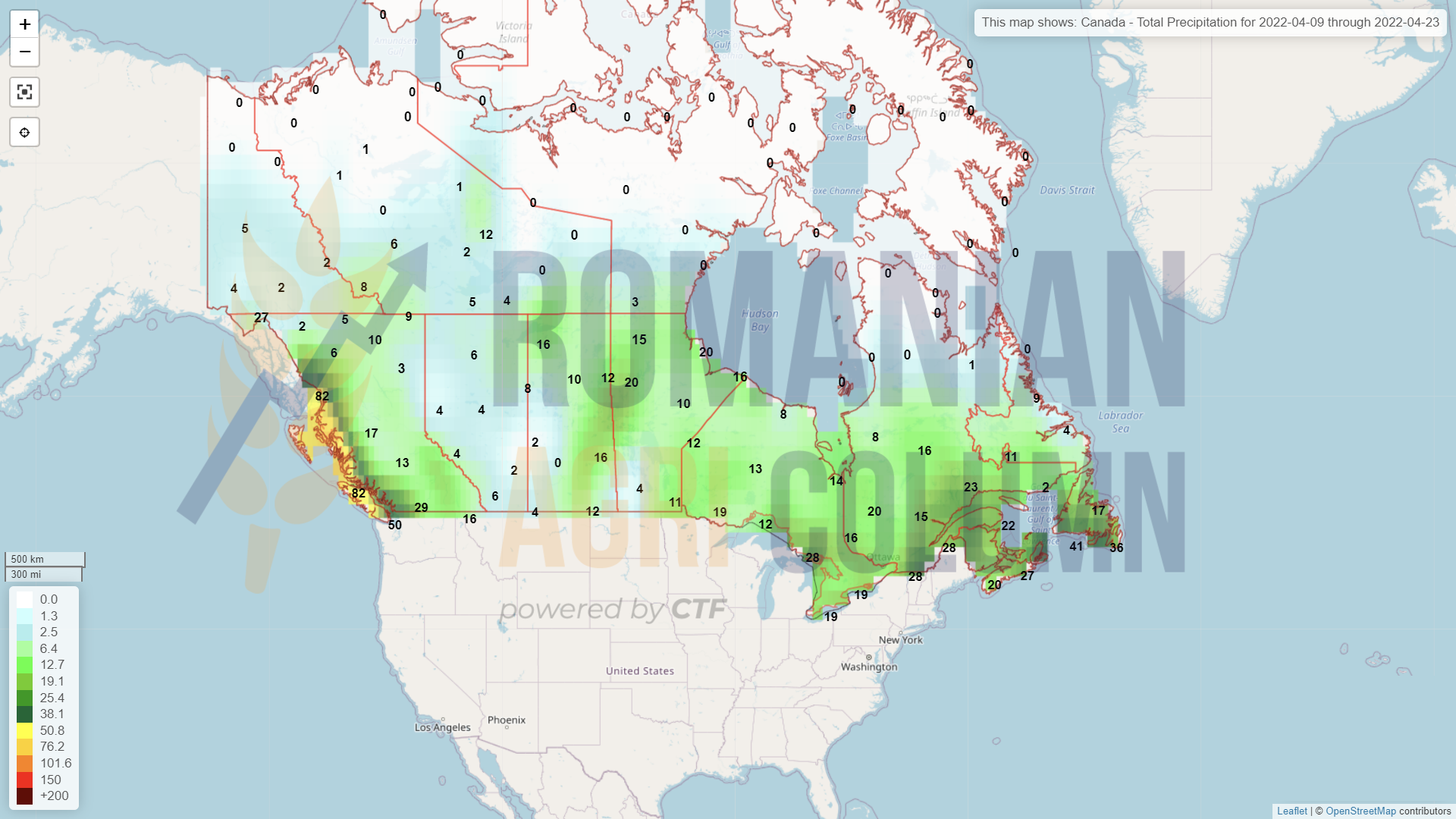

Însă peste ocean, lucrurile nu sunt tocmai calme. Canada a anunțat o producție totală de oleaginoase în creștere față de anul trecut cu 35%. Aceste cifre însă nu ne spun nimic, ținând cont de dezastrul creat de secetă asupra recoltei de rapiță de anul trecut. Cel mai probabil, și o spunem cu rezervă, ei vor reveni la nivelul de dinainte de vara anului trecut.

Presupunând o revenire la randamentele medii, se estimează că exporturile de rapiță se vor dubla aproape în cursul anului 2022/23, determinate de cererea globală puternică de semințe oleaginoase și de o reconstrucție a stocurilor. Recuperarea randamentului la rapiță depinde de vastele zone de creștere din Saskatchewan și Alberta, care primesc mai multe ploi de primăvară și de scăderea condițiilor actuale de secetă.

Cererea globală de uleiuri pe bază de plante crește în fiecare an, iar cererea din America de Nord va primi un boost mare în următorii doi ani datorită producției de motorină regenerabilă în SUA și Canada.

Capacitatea de procesare a motorinei din surse regenerabile din SUA a fost de aproximativ un miliard de galoane pe an în 2021, iar Agenția de Informare a Energiei din SUA se așteaptă la o creștere rapidă, pe baza instalațiilor aflate în construcție și anunțate, la cinci miliarde de galoane pe an până în 2024.

Capacitatea canadiană de motorină regenerabilă, pe baza anunțurilor publice, ar putea depăși trei miliarde de litri (0,8 miliarde de galoane SUA) pe an până în 2027, spune Chris Vervaet, director executiv al Asociației Canadiane de Procesori de Semințe Oleaginoase (COPA).

Un anunț canadian este de la Federated Co-operative Limited (FCL), care construiește o unitate de procesare pentru motorină regenerabilă lângă Regina. FCL va amesteca biodiesel cu motorină pentru pompele de combustibil Co-op. În știri conexe, FCL a anunțat în ianuarie 2022 un joint-venture cu AGT Food and Ingredients Inc., pentru a construi o instalație de procesare canola de 360 de milioane de dolari în apropierea fabricii de motorină regenerabilă. Fabrica va furniza aproximativ jumătate din uleiul de canola necesar pentru instalația de motorină, restul provenind de la alte unități de procesare a canola. FCL va avea câțiva furnizori din care să aleagă. Asociația sa în comun este a treia nouă unitate de procesare a canola anunțată pentru zona Regina și a patra pentru Saskatchewan în ultimele 12 luni.

Creșterea rapidă a capacității de producție de motorină regenerabilă este factorul major din spatele acestor anunțuri de construcție. „Cererea globală de ulei și șroturi este în creștere”, spune Vervaet, „dar catalizatorul pentru o astfel de creștere a investițiilor este cererea de biocombustibili”.

Motorina din surse regenerabile ar putea duce la o creștere de patru ori a utilizării de canola canadiană în biocarburanții americani și canadieni. Utilizarea actuală a rapiței în producția de biocombustibili din America de Nord reprezintă aproximativ 1,8 milioane de tone de semințe. Până în 2030, acestea ar putea fi de 6,5 milioane de tone. Pentru referință, producția totală de canola canadiană a fost de aproximativ 20 de milioane de tone pe an între 2016 și 2020. Seceta și căldura au redus producția la doar 12,6 milioane.

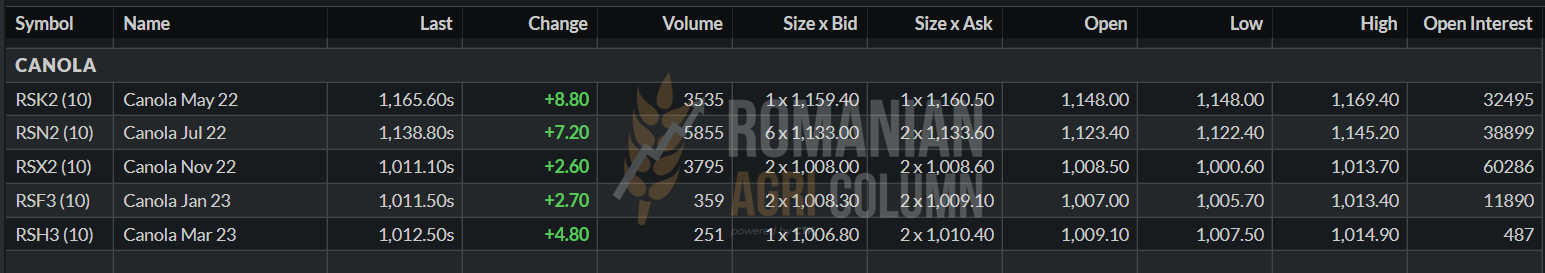

Așa că indicațiile canola (rapița canadiană) sunt deja în creștere și depășesc 1.000 CAD/tonă la indicația RSX22 NOV22

ANALIZĂ

- Poveste rapiței este doar la început. Vremea și Energia vor dicta prețul, însă linia este clar de creștere în perioada următoare.

- Totul ține de vreme și energia fosilă, care astăzi este ținută oarecum în frâu. La acest lucru contribuie și lock-down-ul din Shanghai, unde 17 mil. de oameni sunt efectiv blocați. Media din China nu dezvoltă însă suficient de mult subiectul.

- Canada va limita mult exportul datorită creșterii capacității de procesare internă și credem că acest lucru va impacta prețul în sensul susținerii lui.

LOCAL

În România, indicațiile semințelor de floarea-soarelui sunt calmate, în sensul scăderii nivelului lor. Înregistrăm cotații de 800 USD/tonă DAP procesatori în aceste zile. Portul Constanța însă plătește încă nivelul de 820-830 USD/tonă, cu un bonus de 25 USD/tonă pentru semințele HIGH OLEIC.

Prețul semințelor de floarea-soarelui recoltă nouă, în schimb, tind să se amplifice. Vedem cotații de 750 USD/tonă oferite în piață fermierilor de marea majoritate a procesatorilor și a exportatorilor. Este un start ridicat, am putea spune, comparativ cu anul trecut, când nivelul de început a fost setat la 485 USD/tonă. Diferența de 265 USD/tonă la startul campaniei este costul războiului, convertit în lipsa recoltei ucrainene și a uleiului brut, implicit.

REGIONAL

Cotațiile uleiului brut 6PORTS înregistrează, la rândul lor, o scădere evidentă de 205 USD/tonă, nivelul de închidere de vineri seara fiind setat la 1.945 USD/tonă.

Mergem în planul regional și estimăm prin comparație, conform informațiilor primite, recolta ucraineană de semințe de floarea-soarelui (2021-2022 vs. 2022-2023).

Avem o prognoză de suprafață mult redusă față de sezonul trecut: 4,4 mil. ha față de 6,75 mil. ha în sezonul 2021-2022. Această scădere de 2,35 mil. hectare rezidă tocmai din faptul că zonele unde predomină această cultură sunt în teatrul de război sau în apropierea lui.

Productivitatea la hectar nu scade extraordinar de mult (doar 80 de kilograme) însă producția totală este diminuată dramatic ca raport între suprafață și producție la hectar. Ea este setată acum la 10,47 mil. tone, față de 16,6 anul trecut, adică o diminuare de 6.14 mil. tone.

În ceea ce privește exportul de ulei brut, el este prognozat în creștere față de acest sezon. Ucraina a fost oprită și deposedată de Rusia în ceea ce privește exportul cu ulei de floarea-soarelui la nivelul de 3,60 mil. tone, din estimarea de 7 mil. tone. În sezonul care urmează, nivelul de export este setat la 6,5 mil. tone, aducându-se în fluxul de export și cantitatea rămasă neexportată din acest sezon. Se bazează, desigur, pe o încetare a conflictului și o revenire la porturile din Marea Neagră care astăzi sunt sub ocupația rusă sau sub tirul naval rusesc.

GLOBAL

Argentina va încheia în curând recoltarea semințelor de floarea-soarelui și, din informațiile pe care le deținem, nivelul final de recoltă va fi în jurul valorii de 3,3 mil. tone, deci nimic spectaculos.

Fermierii americani plantează mai multă floarea-soarelui pentru că lipsa din flux a Ucrainei suscită tentații la nivel global. Fermierii americani vor însămânța floarea-soarelui cu circa 20% în plus față de anul trecut. Cu toate acestea, amintim următoarele date despre SUA:

- Suprafața medie a ultimilor 5 ani cultivată cu floarea-soarelui: 567.000 hectare.

- Producția medie a ultimilor 5 ani: 1.074.000 tone

- Randament mediu: 1,89 tone/ ha

- 20% în plus reprezintă circa 110.000 ha, iar ca producție, un plus de 208.000 tone.

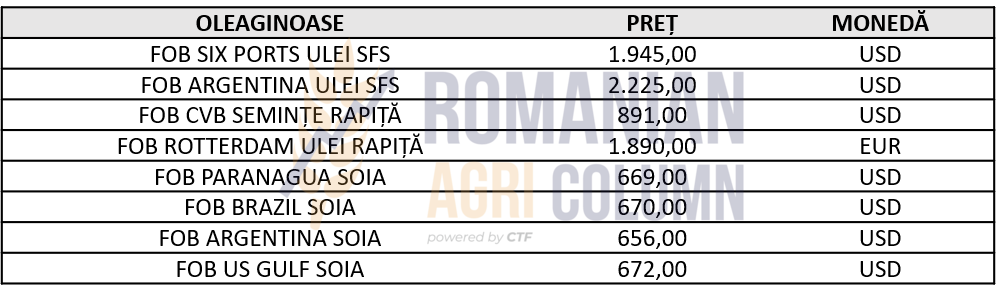

INDICAȚII PREȚ OLEAGINOASE DIVERSE ORIGINI

ANALIZĂ

- Prețul materiei brute s-a temperat până la nivelul de 800-820 USD/tonă.

- Cotațiile 6PORTS la uleiul brut sunt în scădere.

- Avem parte efectiv de o pauză. Procesatorii sunt aprovizionați și trebuie să treacă sărbătorile de Paște ca să revedem un eventual spike pentru ultima etapă, anume luna iunie.

- Recolta nouă are un start foarte bun, de 750 USD/tonă. Raportat la o producție de minim 2 tone la hectar, generează profit. La 3 tone/ha, minim 1.000 USD rămân în fermă.

Producția argentiniană de soia ar putea scădea și sub nivelul de 42 mil. tone, din cauza secetei și a înghețului la care a fost supusă. Însă, după cum am văzut în raportul special WASDE, prognoza actuală rămâne la 43,5 mil. tone, fiind neschimbată față de luna trecută. Casele de analiză locale au efectuat deja tăieri în recolta argentiniană și țin sub observație nopțile cu îngheț care se s-au succedat de la sfârșitul lunii martie 2022.

Brazilia este degradată cu 2 mil. tone, de la 127 mil. tone până la nivelul de 125 mil. tone. Acest lucru era, de altfel, știut de toată lumea. El trebuia doar certificat de WASDE.

Stocurile globale mai scad cu 1,18 mil. tone, de la 89,96 la 88,79 mil. tone.

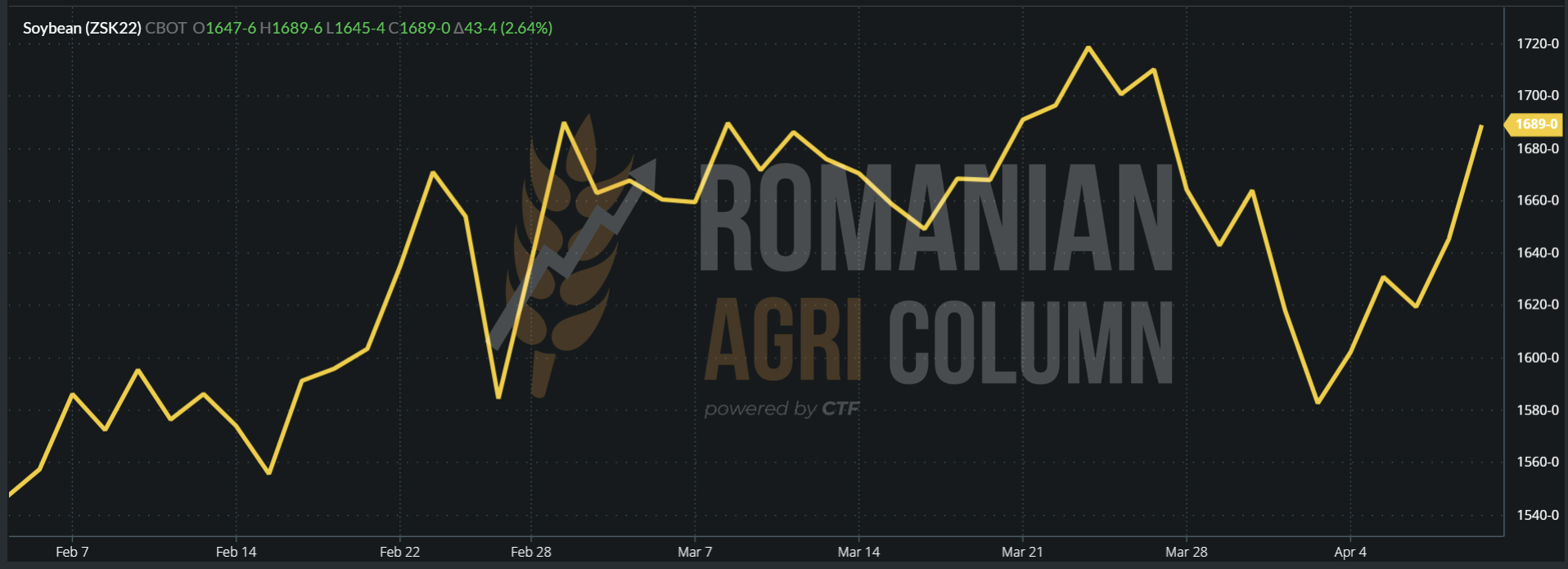

CBOT reacționează și înregistrăm creșteri de 15,8 USD/tonă.

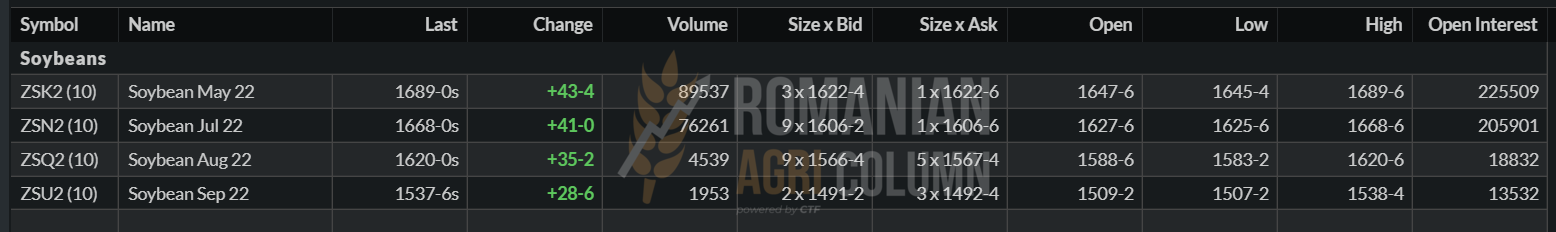

CBOT ZSK22 MAY22 – 1.689 c/bu (+43 c/bu = +15,8 USD)

GRAFIC TREND SOIA – ZSK22 MAY22

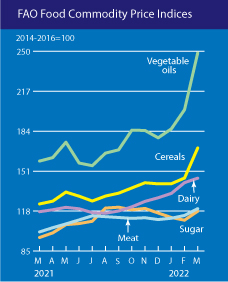

RAPORT FAO – OLEAGINOASE ȘI ULEIURI VEGETALE (8 aprilie 2022)

Indicele FAO al prețurilor la uleiurile vegetale a fost în medie de 248,6 puncte în martie, în creștere cu 46,9 puncte (23,2%) față de februarie și a atins un nou record.

Creșterea bruscă a indicelui a fost determinată de creșterea prețurilor la uleiul de floarea-soarelui, palmier, soia și rapiță. Cotațiile internaționale de ulei de floarea-soarelui au crescut substanțial în martie, alimentate de livrările de export reduse pe fondul conflictului în curs din regiunea Mării Negre.

Între timp, prețurile la uleiul de palmier, soia și rapiță au crescut semnificativ, susținute de creșterea cererii globale de import, ca urmare a întreruperilor aprovizionării cu ulei de floarea-soarelui.

Mai mult decât atât, în timp ce valorile mondiale ale uleiului de palmier au primit sprijin suplimentar din cauza restricției persistente a ofertei în marile țări producătoare, prețurile la uleiul de soia au fost susținute de îngrijorările cu privire la disponibilitățile reduse la export în America de Sud. În mod remarcabil, valorile volatile și mai mari ale țițeiului au susținut și prețurile internaționale ale uleiului vegetal.

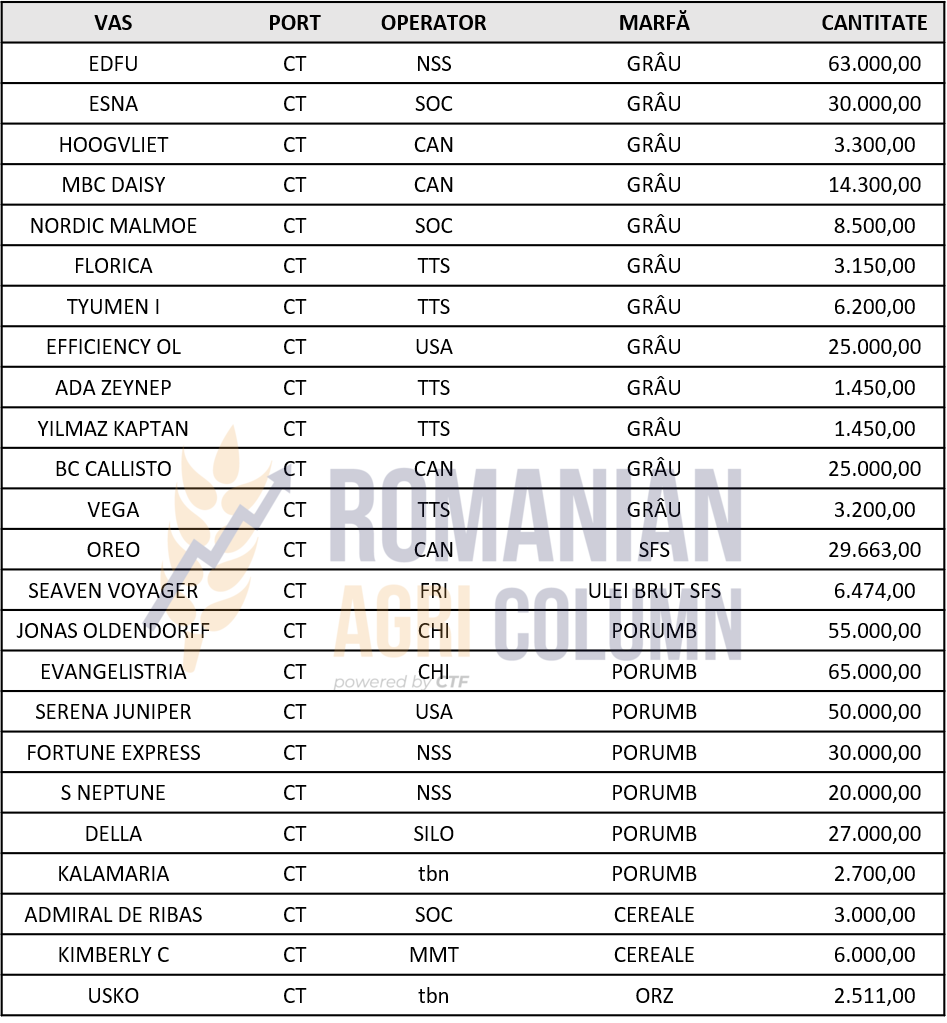

GRÂU 185.000 TONE | PORUMB 260.000 TONE

EUR/USD 1:1,087 | USD/RUB 1:80,39

WTI 98,26 USD | BRENT 102,78 USD