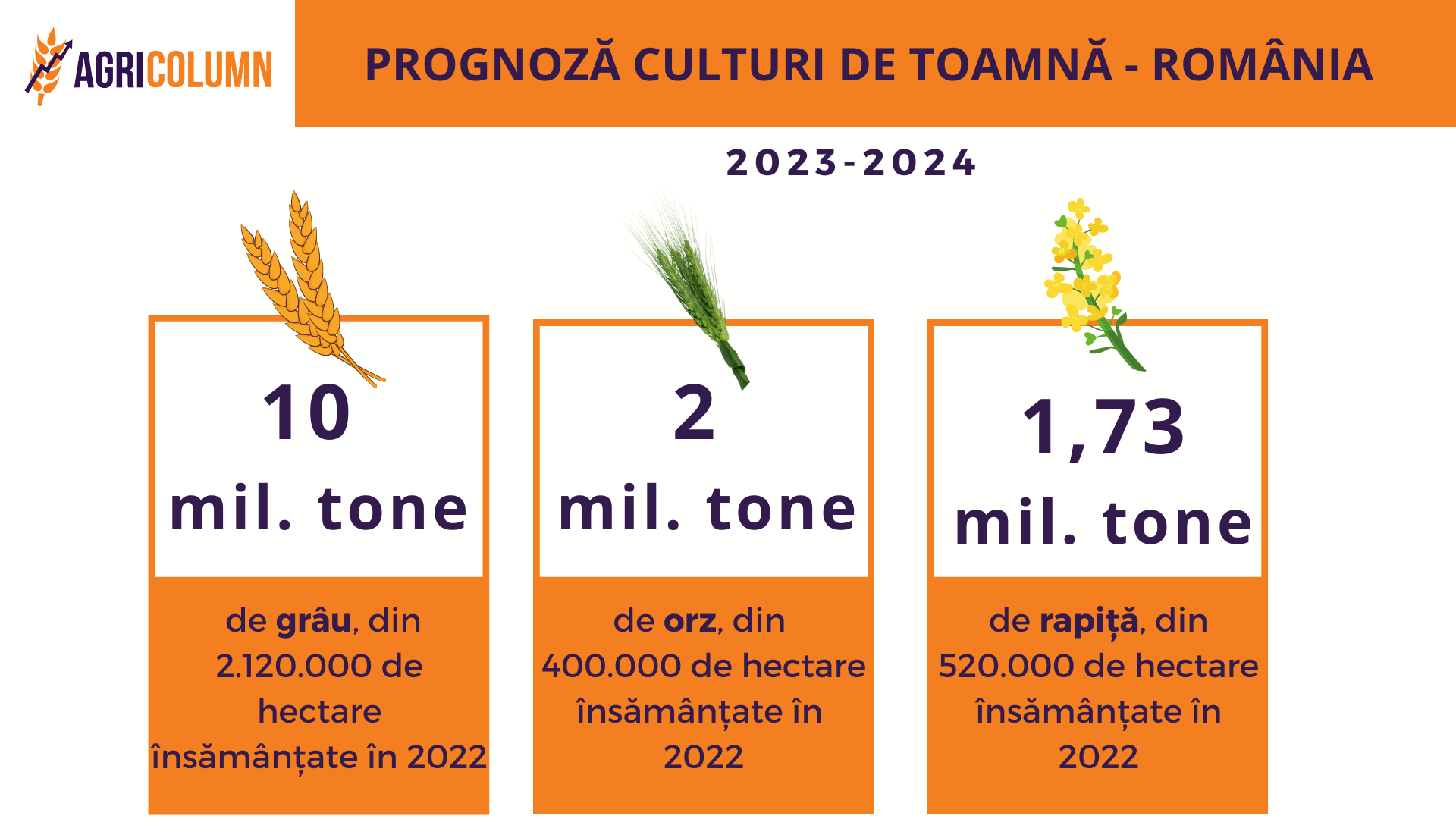

Raportul de piață din această săptămână conține informații despre:

STATUS LOCAL

Indicațiile Portului Constanța se situează în funcție de cumpărător într-o margine de 238-242 EUR/tonă în paritatea CPT. Cum este și firesc, discountul pentru calitatea inferioară de furaj este de 10 EUR/tonă, deși cotațiile Black Sea sunt mai generoase cu aceste specificații.

Recolta nouă de grâu este valorizată în jurul aceluiași palier de preț, cu o limită superioară setată la 242 EURO/tonă și cu un discount mult mai redus pentru calitatea de furaj, adică un minus de 6 EUR/tonă, ambele indicații având ca referință paritatea CPT Constanța.

Costurile de elevare sau de fobbing, cum mai sunt ele numite, sunt în marginea de 10 EUR/tonă, cu una sau două excepții, în care companiile care dețin aceste terminale de export rulează doar la costul lor operațional, fără a le contabiliza ca centre de profit pentru consolidarea profitului în diferența de preț dintre cumpărare și vânzare, adică între origine și destinație. Acest procedeu este folosit pentru consolidarea profitului final în altă rezidență decât România și generează factor operațional, adică acoperirea costurilor (operaționale și de personal). La final, acest aspect are mai puțină importanță. Ceea ce contează cu adevărat este indicatorul de elevare sau fobbing setat la un nivel de 10 EUR/tonă.

CAUZE ȘI EFECTE

Timpul trece și penalizează în mod clar recolta de grâu românească ce nu a fost încă valorificată. Este ca un cronometru, dacă vreți, care contorizează timpul rămas până la noua recoltă, iar, precum am menționat și în numerele trecute, stocurile finale vor influența în mod clar prețurile în viitorul apropiat.

Traseul pentru sezonul de început al recoltei de grâu 2023 a început cu premisele pe care le reamintesc aici, de lipsa de licitații în lunile decembrie 2022 și ianuarie 2023, semn indubitabil de depresie a prețurilor. Am ținut acești indicatori în atenție și, după cum se vede astăzi, ei sunt deja normați. La toate acestea se vor adăuga stocurile rămase și presiunea de recoltă, pe care o cunoaștem cu toții prea bine.

Ceasul ticăie deja, ca o numărătoare inversă, iar luna aprilie 2023 va fi una în care fermierii se vor focusa pe însămânțarea culturilor de primăvară. Acest lucru, asociat cu sărbătorile religioase creștine, catolice și ortodoxe, va face comerțul să nu aibă o pondere extrem de mare, implicit vom vedea fragmentarea timpului în ultima perioadă de dinainte de recoltare. Și avem următoarele repere: 7-10 aprilie 2023 Paștele Catolic, urmat de Paștele Ortodox în perioada 14-17 aprilie, după care tradiționala sărbătorire a Zilei Muncii, care va crea la rândul ei o altă pauză, între 28 aprilie 2023, ce marchează începutul de weekend, și continuarea ca o punte cu zilele de 1 și 2 mai 2023.

STATUS REGIONAL

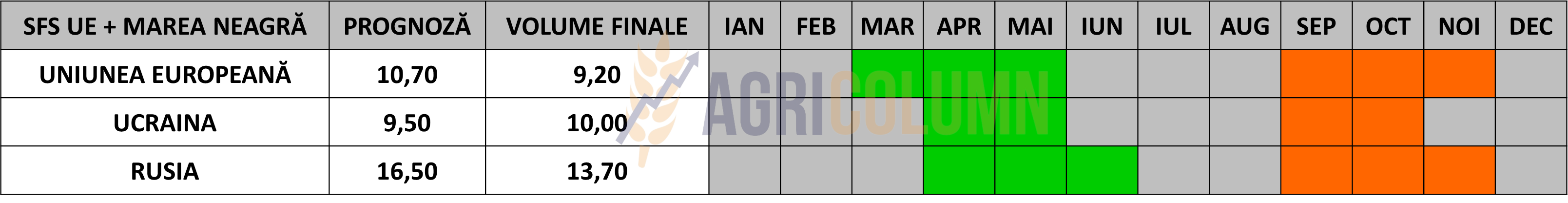

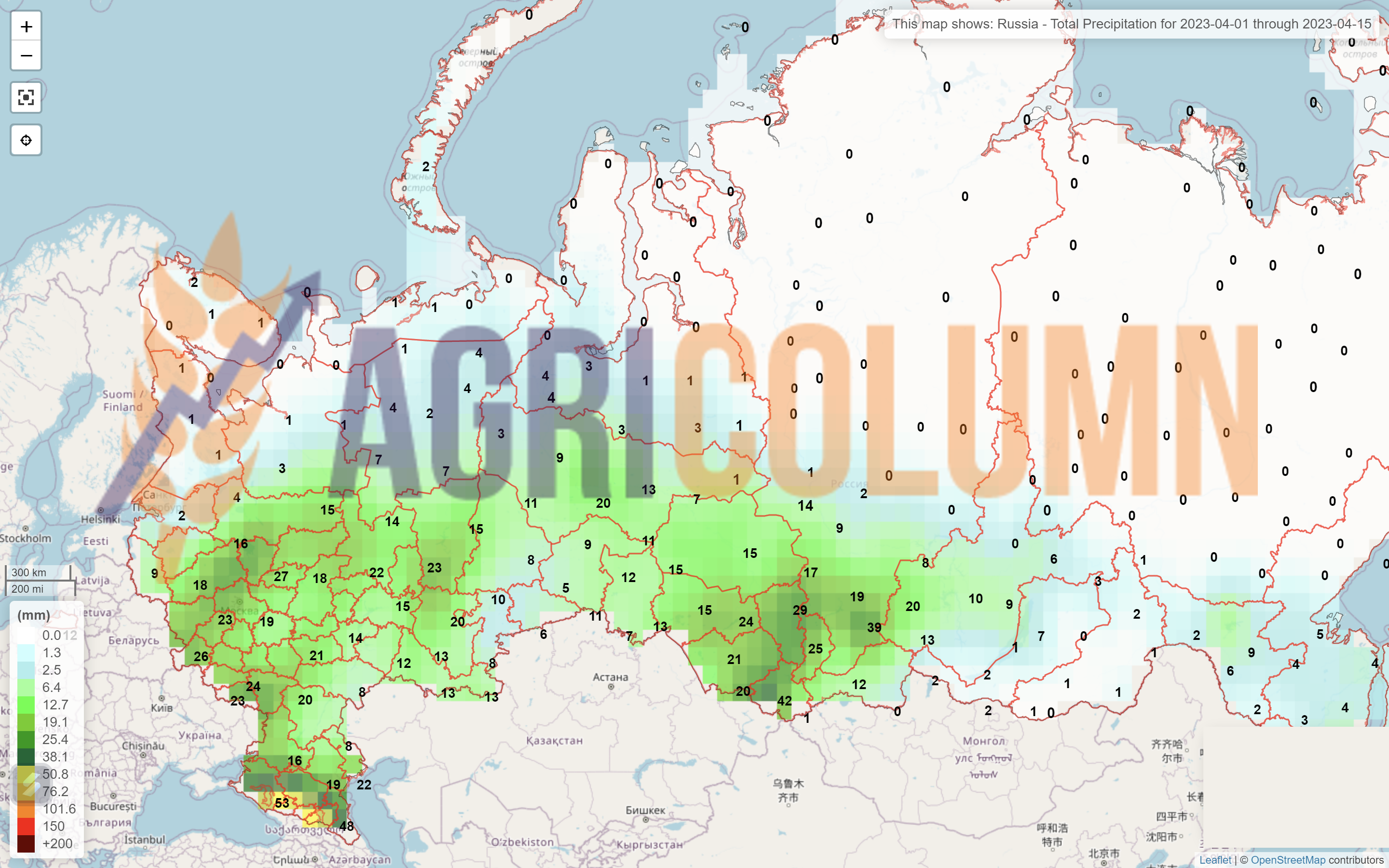

RUSIA indică o susținere a prețului prin binecunoscutele tehnici de manipulare cu care suntem deja obișnuiți. Păcat însă că Inteligența Artificială reprezentată prin algoritmii de tranzacționare nu au suficientă putere de calcul să înțeleagă. Însă, cu siguranță, setup-ul lor este agreat de fondurile speculative care marchează profit din aceste mișcări de manipulare prin headlines.

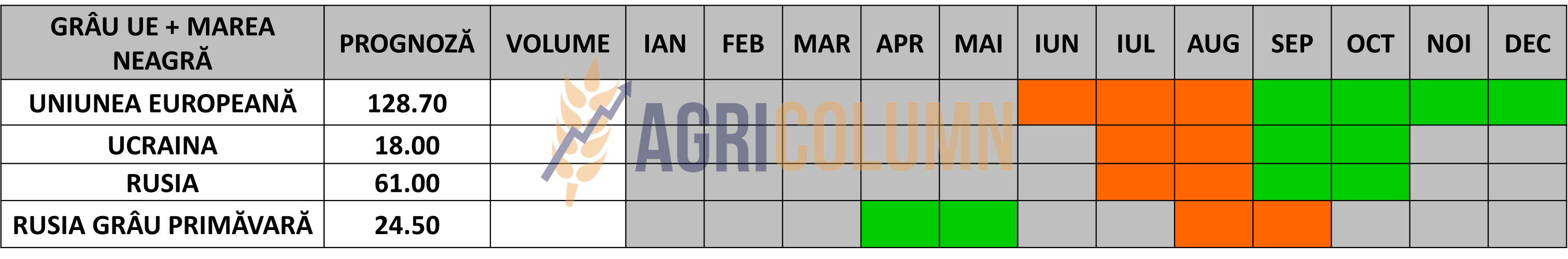

Recolta nouă de grâu rusească este în bune condiții, deși în urmă cu câteva săptămâni prin aceleași mișcări se încerca inducerea ideii că vor suferi comprimări ale volumului. Indicația de volum a fost revizuită pozitiv de actorii corecți în piață, în urma cu 2 zile, cu 1,5 mil. tone, ceea ce ne conduce la un potențial de 82,5 mil. tone, în linie cu o medie tradițională rusă din anii precedenți.

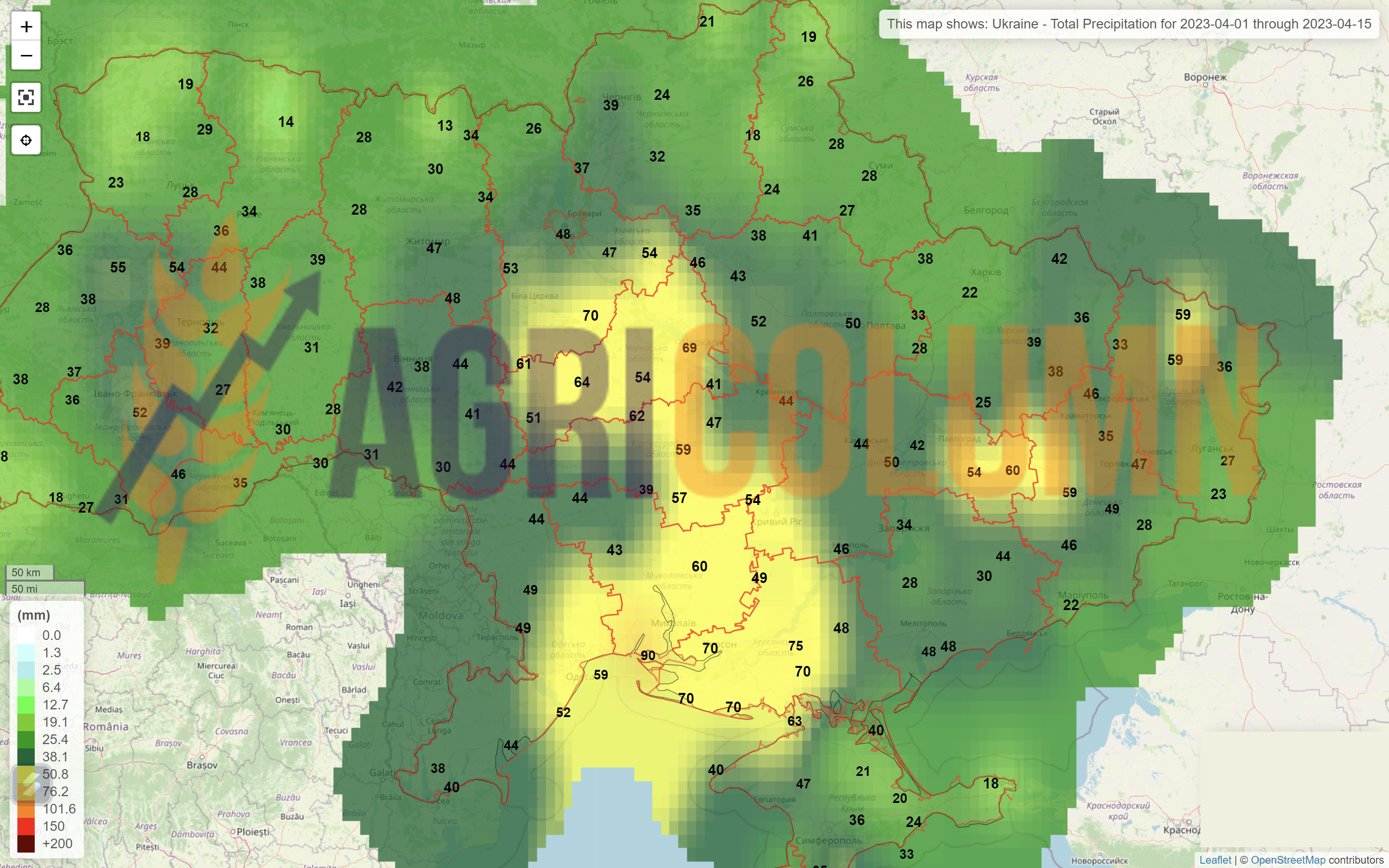

UCRAINA este și ea în sezonul de însămânțare a grâului de primăvară. Starea recoltelor însămânțate în toamnă este una bună și menținem prognoza de 18-19 mil. tone pentru sezonul 2023. Și aici vom avea un exces de marfă nevândută din sezonul 2022, cu toate abuzurile Rusiei din sudul țării, de unde și-a însușit circa 10 mil. tone. Astfel, vom avea un volum agregat, stocuri nevândute și recoltă nouă în jurul valorii de 22 mil. tone și, implicit, un nivel de export de 14 mil. tone.

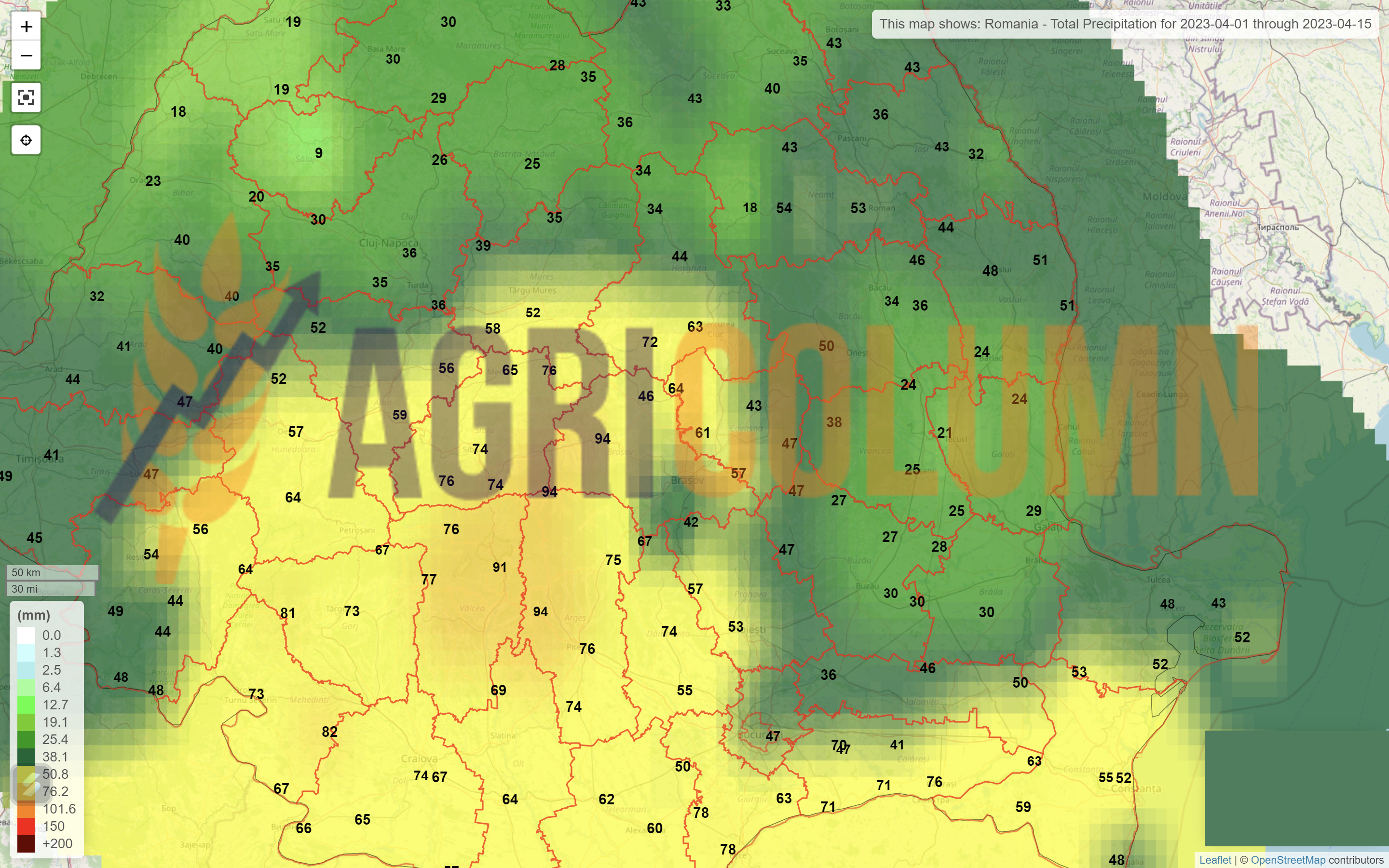

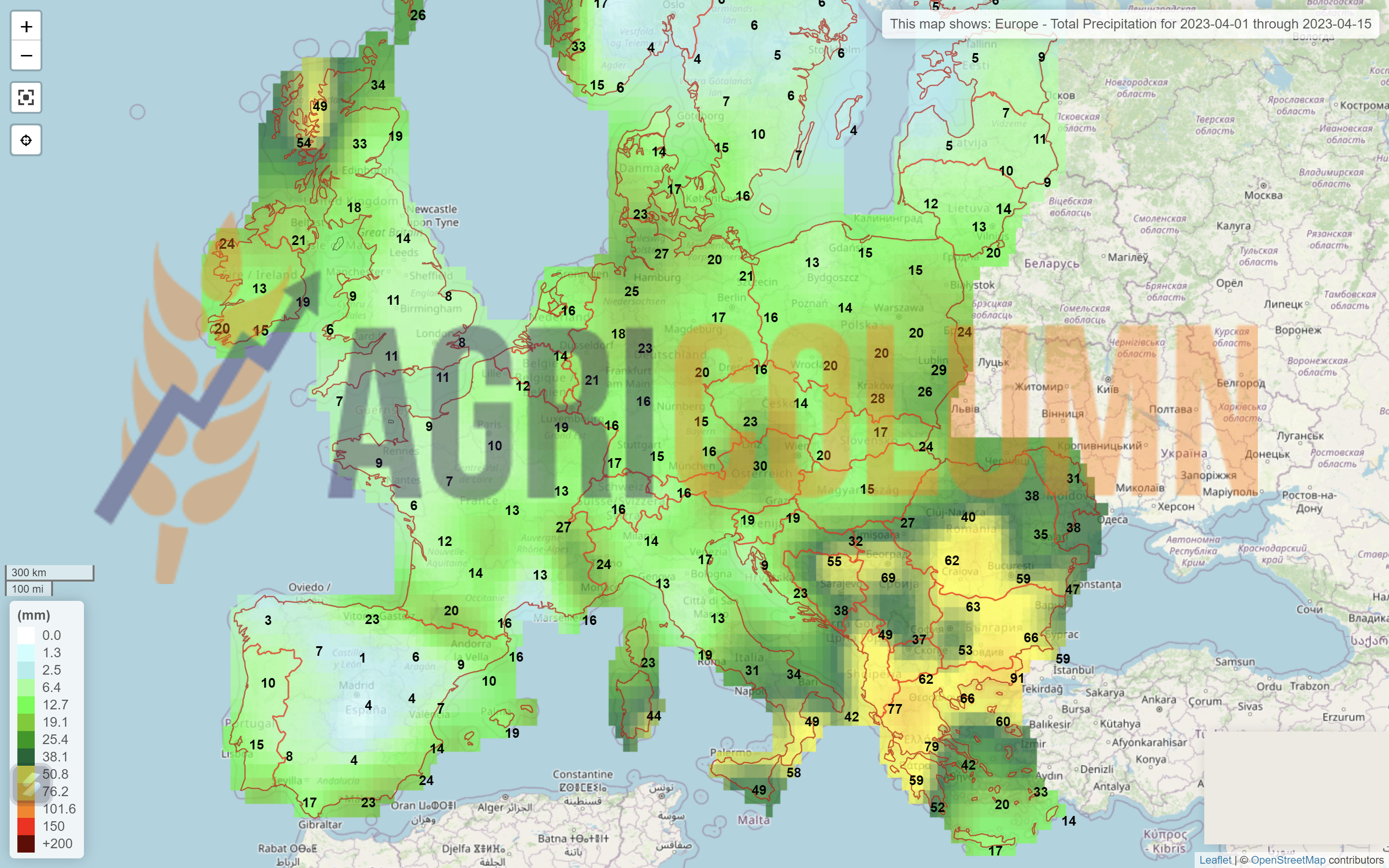

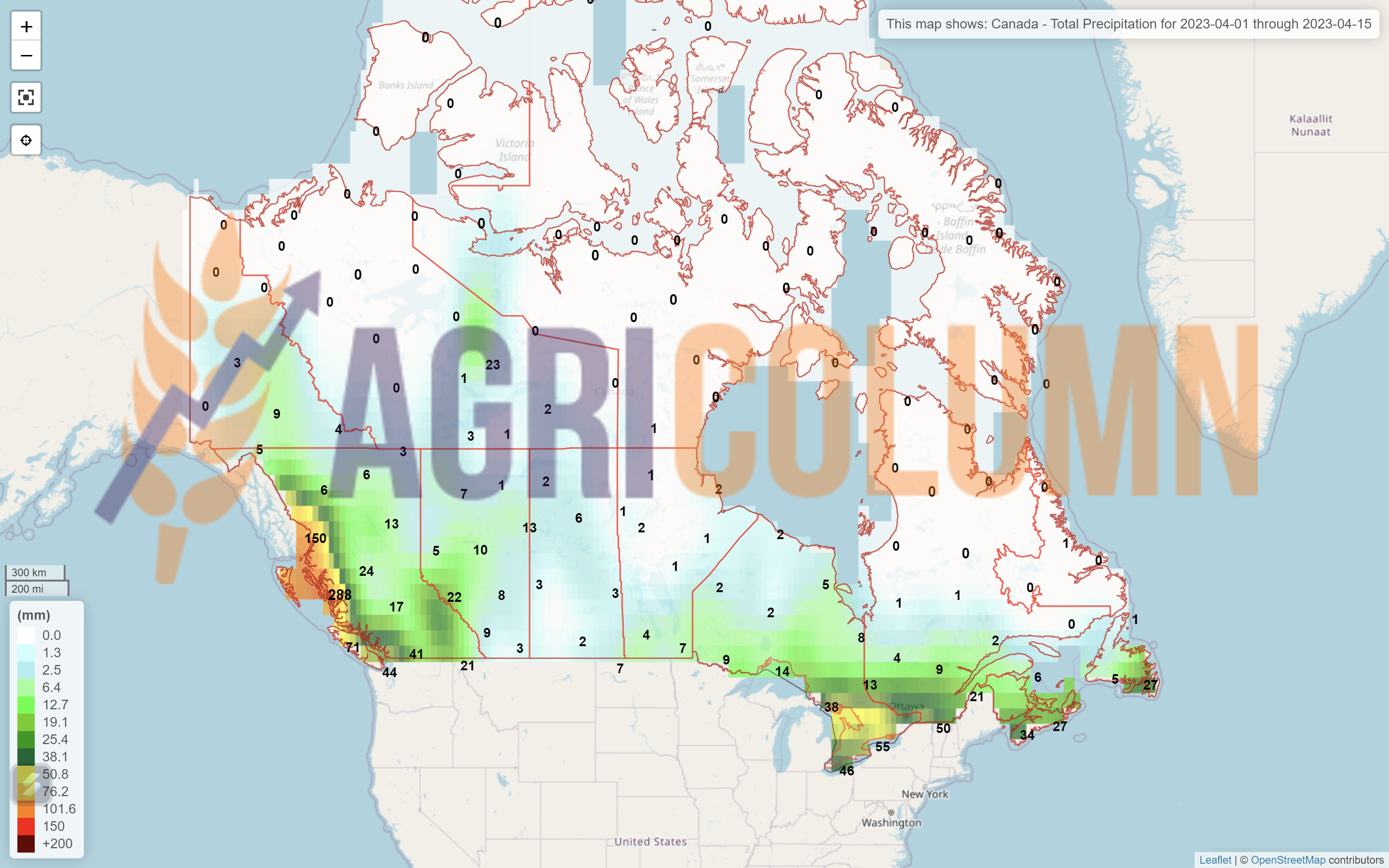

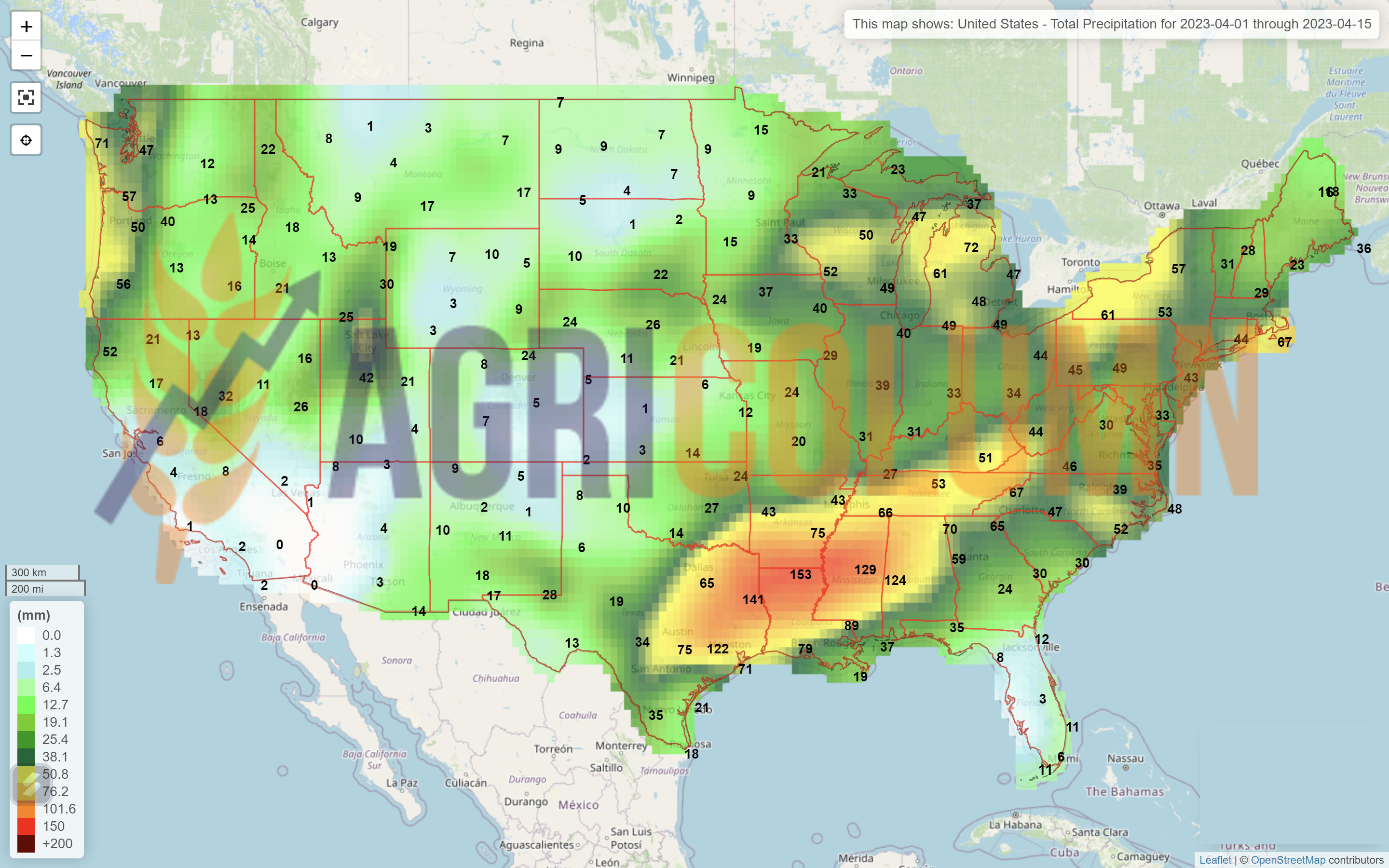

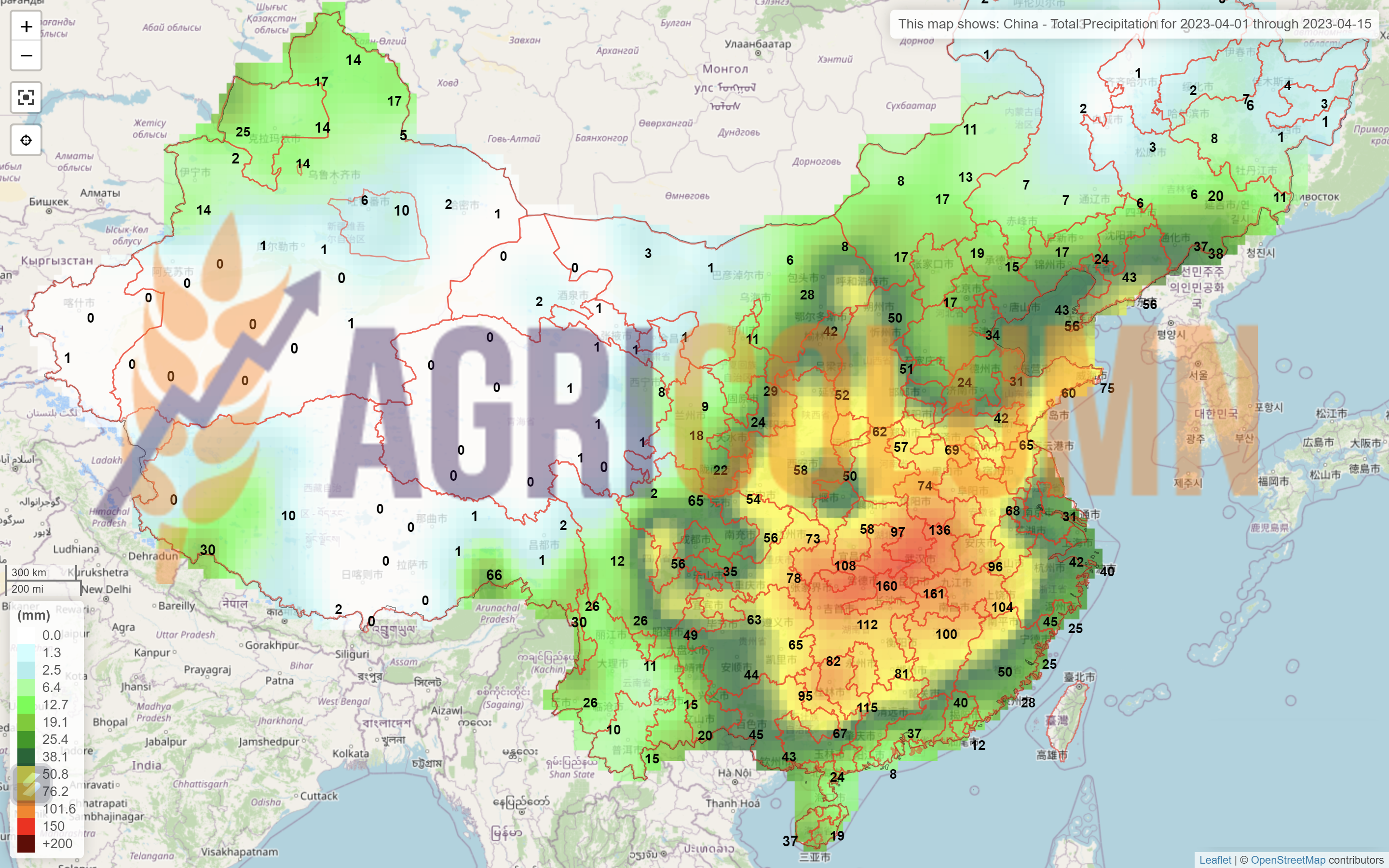

UNIUNEA EUROPEANĂ se prezintă foarte bine în acest moment. Precipitațiile acoperă teritoriul Uniunii Europene și recolta se vede bine la orizont. Premisele de volum pentru grâul de panificație (soft wheat) se vor apropia de cifra de 129-130 mil. tone, ceea ce reprezintă un surplus de 4-5 mil. tone față de recolta precedentă, penalizată de seceta pedologică a sezonului care a trecut.

EURONEXT – MLK2323 MAY23 – 260,25 EUR (+1 EUR față de săptămâna precedentă)

GRAFIC TREND GRÂU EURONEXT – MLK2323 MAY23

STATUS GLOBAL

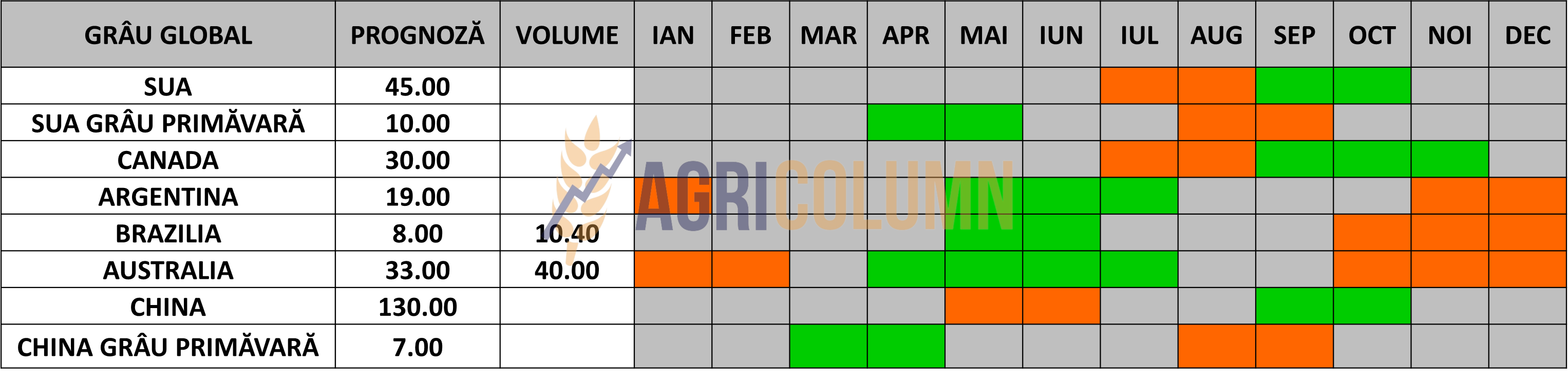

SUA. Raportul NASS a adus modificări de esență, în sensul că suprafața totală a grâului nord-american a crescut cu 9%. Avem o suprafață totală de 20,19 milioane de hectare, față de prognoza de 18,52 milioane de hectare. Tradus în producție, SUA va genera un plus de 5,35 milioane de tone, având reperul de 3,2 tone/hectar ca medie multianuală. De asemenea, raportul NASS a generat un volum de stocuri mult mai redus față de 31 martie 2022 (cu 2,25 milioane de tone). La raportul de anul trecut, SUA avea un nivel de 28 milioane de tone, iar acum unul diminuat până la nivelul de 25,74 milioane de tone.

INDIA își reduce potențialul de recoltare cu 1-2 milioane de tone, pornind de la cel exprimat inițial de 112 milioane de tone. Astfel, restricția de export se va menține în continuare. Însă ceea ce trebuie să ținem minte este media multianuală a volumului produs de India, care se cotează în jurul valorii de 108 milioane de tone, iar 110 potențial de producție se situează în marginea tradițională. Consumul ar putea să aibă însă un nivel mai ridicat, din cauza creșterii natalității interne.

CBOT GRÂU – ZWK23 MAY23 – 692 c/bu (+4 c/bu față de săptămâna trecută)

GRAFIC TREND GRÂU CBOT – ZWK23 MAY23

LICITAȚII ȘI TRANZACȚII

TMO Turcia a închis licitația de achiziție a 695.000 tone, refuzând 300.000 achiziționate inițial. Prețul a fost motivația principală, precum și invocarea motivului că vremea se va dovedi benefică în perioada următoare pentru cultura de grâu a Turciei. Clasicul “hand to mouth” acționează din plin și în această tranzacție.

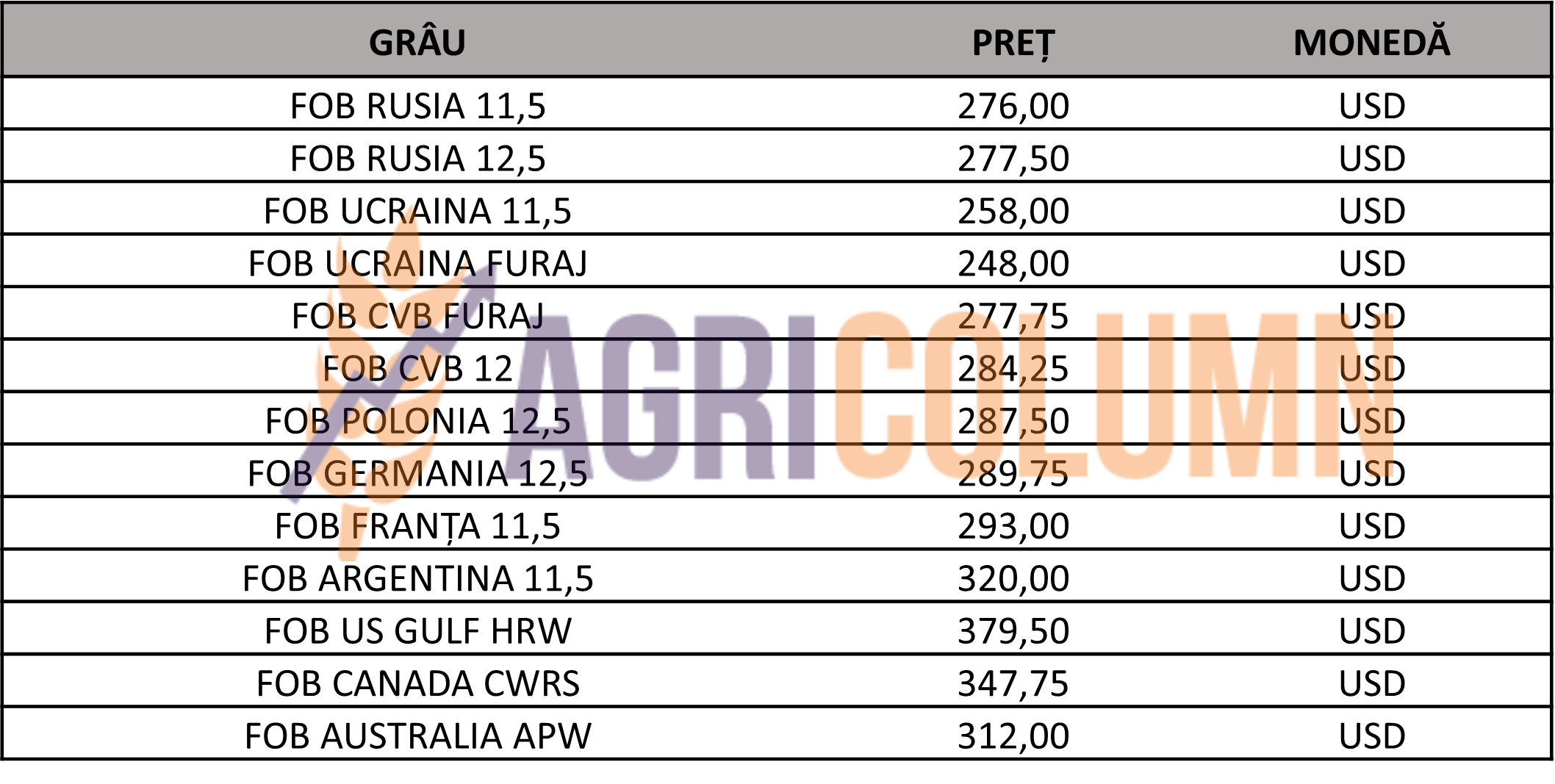

Marfa este preponderentă din originea Ucraina, cu Nibulon vârf de lance în vânzări, dar și cu alte companii turcești ce activează pe teatrul operațional ucrainean. Media de achiziție a celor 395.000 tone este de 290 USD/tonă în paritatea C&F, cu un cost de transport estimat la 20-22 USD/tonă, luând în calcul dimensiunea redusă ca volum de transport a navelor, precum și distribuția porturilor turcești, mici și multe.

Însă ce este interesant de remarcat este un factor legat de perioada de livrare, care iese din ansamblul celor 60 de zile de prelungire a Coridorului Cerealelor enunțate de Rusia. Cred că înțelegem cu toții că Rusia nu se va opune Turciei și va prelungi acest coridor și după expirarea celor 60 de zile, în luna mai. Argumentul suprem al Turciei este strâmtoarea Bosfor și cred că este un argument extrem de precis.

INDICAȚII PREȚURI GRÂU DIVERSE ORIGINI

CAUZE ȘI EFECTE – THE STORY

Nicio săptămână fără noutăți. Este, în mod efectiv, un joc speculativ care animează actorii din piață. Și, precum subliniam și în numărul precedent, toți se bucură de fructele speculative create de headlines. Săptămâna pe care am încheiat-o a generat noi spike-uri pe CBOT și EURONEXT generate de anunțuri „oficiale” sau neoficiale despre ieșirea de pe piața operațională rusă a giganților globali.

După cum bine știm, primul ce a renunțat la piața de procesare rusească a fost Bunge, cu câteva luni bune în urmă. Acum, Cargill, urmat de Viterra, vor părăsi de la începutul sezonului 2023, mai precis de la 1 iulie 2023, terenul operațional rusesc. ADM stă în expectativă și evaluează încă, dar presupunem că negociază intens cu Aston ieșirea din Joint-Venture-ul ce îi leagă. Va urma Dreyfus? Tot ce este posibil, însă despre COFCO nu presupunem același lucru, știind relația strânsă între Putin și Xi.

Ce înseamnă de fapt acest lucru? Se formalizează visul rusesc de a naționaliza operațional exportul de cereale. O dorință exprimată public în vara lui 2022, o premisă de lucru pe care am acontat-o la acel moment, acum se concretizează. Astfel, activele celor menționați mai sus se vor transfera către companii naționale rusești și un prim sosit la masă este, cum altfel, Uralchem, un comesean al lui Putin și, implicit, un furnizor de capital pentru mașina de război rusească.

Aceste active sunt construite la standarde vestice și vor fi înglobate de companii rusești la prețuri derizorii. Echipele comerciale ale Cargill, Viterra și a celor ce vor urma sunt rusești prin excelență, cum sunt și cele logistice și operaționale, astfel că transferul va fi unul foarte facil, prin înglobare și preluarea activelor și a personalului deja afiliat.

Vedem, în mod clar, ieșirea giganților de pe teatrul operațional rusesc, acolo unde, de fapt, se acumulau cele mai mari marje operaționale, și anume în Originare, Logistică, Execuție și Transbord (Fobbing). Acolo era și este, întotdeauna, oriunde în această lume, marja cea mai mare.

Astfel, vom vedea acești giganți aliniați pe teatrul FOB Rusia pentru a cumpăra volume de marfă rusești, și anume în NTTK, adică Novorossysk, Tuapse, Taman și Kavkaz. Vor fi în mod efectiv aliniați la gard. Privind partea opusă a mesei, trebuie să admitem că nici Rusia nu va avea viață ușoară în acest demers, din mai multe motive:

- Capacitatea lor de transport este subdimensionată și anunțul că vor comanda 61 de nave Bulk Carrier de capacitate mare indică exact acest lucru. De la vorbă la faptă mai sunt minim 3 ani până primul lot de nave ar putea să iasă din fabricație și să intre în regim operațional.

- Sancțiunile asupra transportului îi fac vulnerabili pe ruși și ei trebuie să ia în calcul foarte serios vânzarea FOB NTTK înspre multinaționalele alungate acum din teatrul operațional intern.

- Reputabilitatea Originii este alt parametru care va crea presiuni și greutăți Rusiei în această tentativă de naționalizare operațională. Dacă Vânzătorul este companie rusească, va trebui să genereze un discount serios pentru a putea competiționa.

- Grupul de cumpărători în FOB ar putea crea o presiune suplimentară printr-un concert asupra prețului, fapt care va crea greutăți Rusiei și volumelor sale de marfă.

- Destinațiile „prietenoase” ale Rusiei nu acoperă sub nicio formă nivelul de export al grâului rusesc. China cumpără anual circa 10 mil. tone de grâu, însă nici ei nu sunt suficienți de naivi încât să-și pună toți banii pe un singur număr, ca la cazino. Deci vor distribui riscul spre disipare.

- Restul destinațiilor rusești, în afara de cele tranzacționale dubioase, exemplu Siria ce este alimentată de marfă furată din Ucraina, nu vor dori de asemenea să-și pună toți banii pe un singur număr și vor diversifica Originile spre disiparea riscului.

- Dacă Rusia crede că va șantaja lumea prin naționalizarea operațională se înșeală, ca de obicei. Vor acumula marjele inland, dar vor trebui să vândă și, implicit, să se alinieze.

Revenind în prezent, exaltarea creată de aceste vești a făcut loc speculatorilor pe burse, care au creat valul de creștere. Și vorbim acum despre CBOT, care a fost mai vehement ca oricând. Emoția a fost speculată 2-3 zile, iar apoi, în tiparul clasic, operațiunea de profit taking a avut loc, scăderea fiind augmentată de raportul NASS. O suprafață mai mare plantată cu grâu cu 9%, deci un potențial de recoltă mai ridicat cu 5.35 mil. tone, a contrabalansat diferența negativă din stocuri YOY (year on year = de la an la an) de 2,25 mil tone.

Căci balanța globală indică recolte bune în acest moment, la care se mai adaugă și stocuri care vor rămâne nevândute. Plecând de la est la vest, vizualizăm următoarele stocuri care vor rămâne și vor traversa în recolta nouă:

- Rusia 15 mil. tone,

- Ucraina 4 mil. tone,

- România 1.5 mil. tone,

- Bulgaria 1.2 mil. tone,

- Germania 1.8 mil. tone.

Și enumerarea credem că este suficientă. Avem deci deja un surplus de 23.5 mil tone la produsul grâu. Fundamentele fizice vor prima în fața factorului speculativ, iar alternanțele vor fi generate doar de Vreme și Geopolitică.

STATUS LOCAL

Indicațiile de preț ale orzului furajer sunt în jurul valorii de 200-205 EUR/tonă în paritatea CPT Constanța. Recolta nouă este valorizată în același perimetru de prețuri, ajutorul generat de grâu fiind clar și indiscutabil.

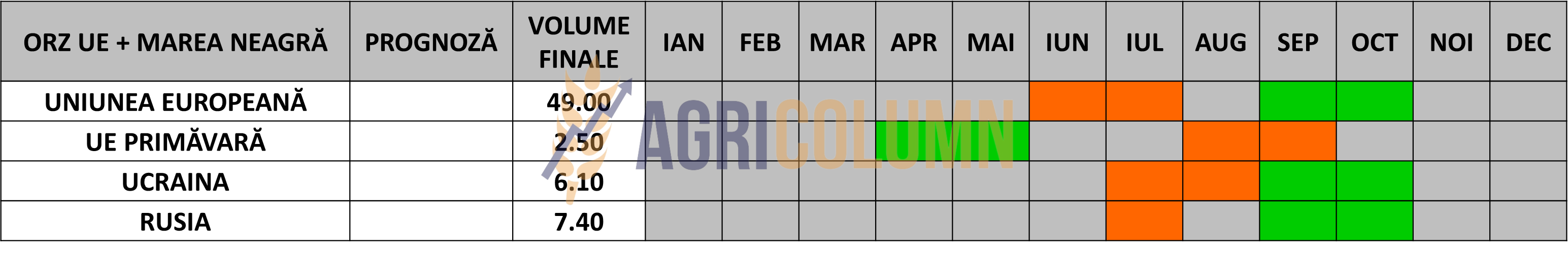

STATUS REGIONAL

UCRAINA se află în plin sezon de însămânțare și au atins un nivel de peste 300.000 de hectare semănate până în acest moment.

UNIUNEA EUROPEANĂ se află la un nivel de prognoză al recoltei viitoare de orz superior celui precedent cu 1 milion de tone pentru ansamblul UE-27, de 52,5 milioane de tone. Dacă luăm în considerare și țările care nu sunt în acest ansamblu, adică Marea Britanie, Serbia, Bosnia și Moldova, vom mai putea adăuga un volum de 7,9 milioane de tone, inferior celui din sezonul precedent cu 0,4 milioane de tone.

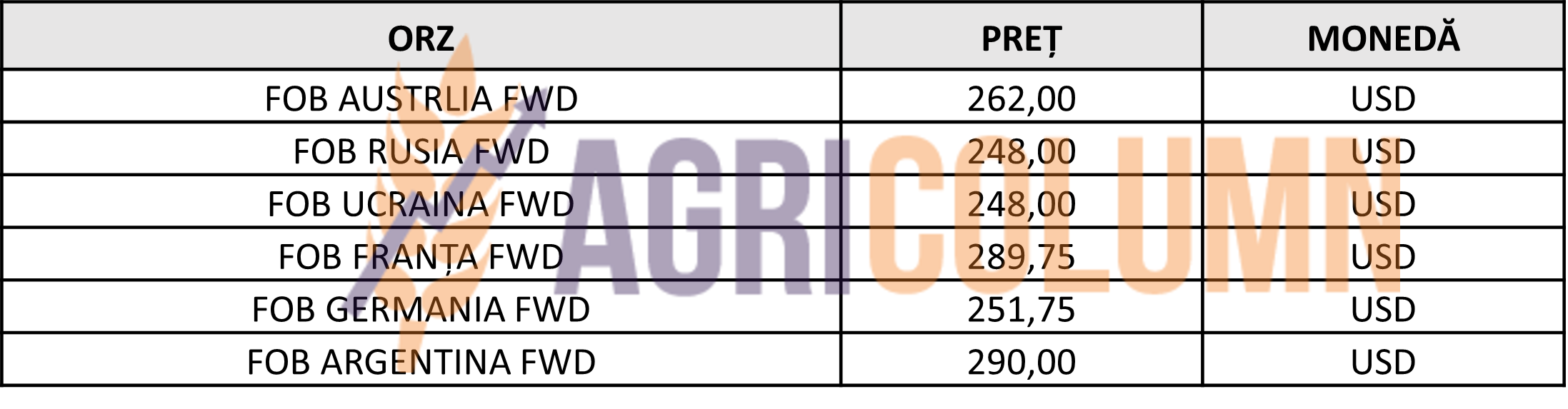

INDICAȚII PREȚURI ORZ DIVERSE ORIGINI

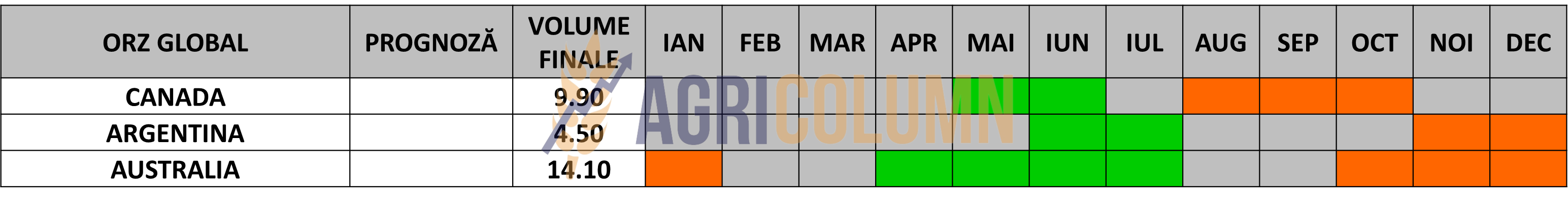

STATUS GLOBAL

Fără schimbări de esență.

STATUS LOCAL

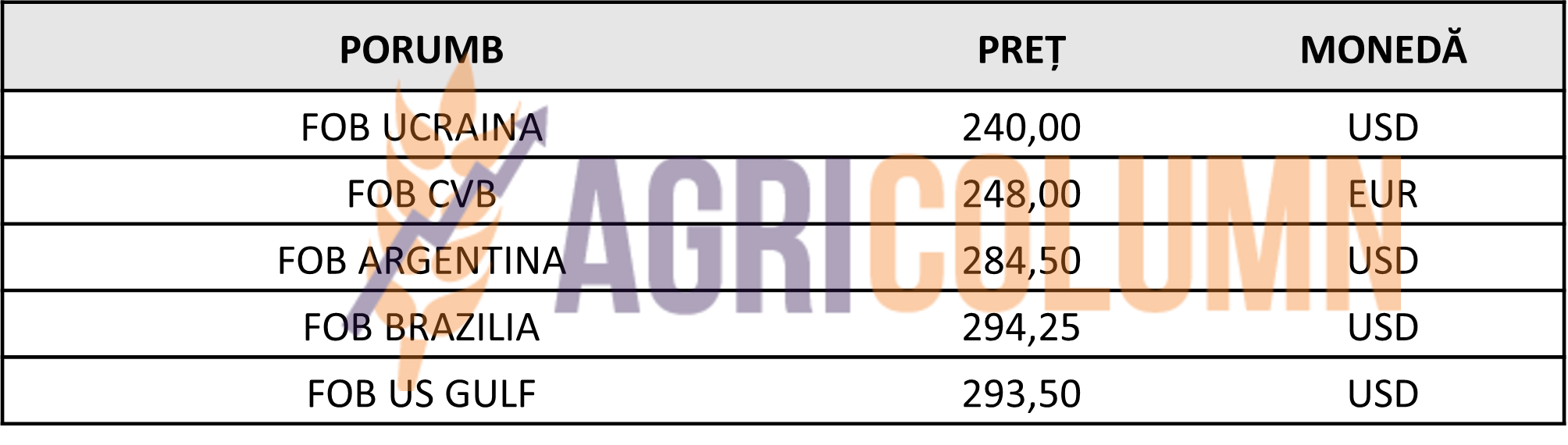

Porumbul este cotat la nivelul CPT Constanța la niveluri cuprinse între 230-233 EURO/tonă. Indicația de fobbing este aceeași ca în cazul grâului, și anume 10 EUR/tonă.

Recolta nouă de porumb este valorizată la 215 EUR/tonă, ceea ce reprezintă un premium negativ față de Euroenxt NOV23 de 35 EUR/tonă, adică Basis-ul.

CAUZE ȘI EFECTE

Recolta veche de porumb (OC = old crop) are încă o susținere. Factori de stocuri și vreme, plus cererea din China, poziționează prețul porumbului pentru perioada următoare și vom putea vedea chiar evoluții pozitive, nu foarte mari (din cauza competiției cu Ucraina), ci de ordinul a 3-5 EUR/tonă.

În România, procesul de însămânțare este în plină desfășurare. Am vizualizat chiar și o schimbare de abordare în ceea ce privește epoca de însămânțare. Unii fermieri din sudul României au început la sfârșitul lunii februarie, încercând să convertească în avantaj vremea permisivă și rezerva de apă din sol existentă în premisele unei veri secetoase și potențial călduroase.

La nivel global, veți observa cu toții o schimbare în următorii 10 ani, și anume o creștere a suprafețelor alocate grâului, în detrimentul porumbului. Acest lucru se datorează încălzirii globale și efectului de secetă și călduri extreme pe perioada verii. Acest proces va veni pe nesimțite, alături de mișcarea spre un sezon de însămânțare mult mai precoce decât până acum, din considerentele exprimate mai sus. Genetica va susține, la rândul ei, acest trend de sezon de însămânțare precoce, alături de o perioadă de vegetație mai scurtă. Deci, previzionăm o descreștere a hibrizilor tardivi de porumb în decurs de 10 ani de acum înainte.

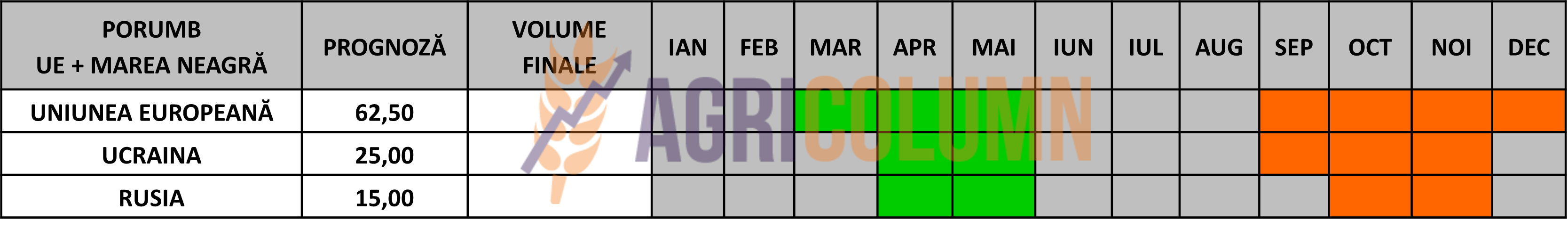

STATUS REGIONAL

UNIUNEA EUROPEANĂ. Prognozele de volum pentru recolta viitoare de porumb sunt oarecum sumbre în ciuda afișării notei cum că ele vor fi mai mari cu 10 milioane de tone față de sezonul precedent. Sigur că da, însă se omite poate cu bună știință seceta și căldura care au decimat porumbul european sezonul precedent, reducându-l de la 69 de milioane de tone la doar 52,5 de milioane de tone. Proiecția sezonului următor se cotează la un palier de 62,5 milioane de tone, ceea ce este într-adevăr mai mare ca în sezonul precedent, dar este, în același timp, mai mic cu 10% față de sezonul 2021-2022. Suportul la nivel european va sosi negreșit din țările care nu sunt în Uniune, care sunt cotate la un nivel de aproape 9,5 milioane de tone. Exponentul acestui grup este Serbia, care va genera o producție de minim 7,5 milioane de tone.

În ceea ce privește ritmul importurilor la nivel de Uniune, acesta nu mai este atât de susținut, nivelul de 20,4 milioane de tone este asemănător cu săptămâna precedentă și, firesc, este cu 69% mai mare decât cel al sezonului precedent. Exportul rămâne și el la palierul de 1,8 milioane de tone, cu 63% mai redus față de sezonul precedent. De aici distingem România, cu un nivel de export de 1 milion de tone înregistrat până în acest moment.

UCRAINA a exportat în ultimele 9-10 luni un volum de 22,5 milioane de tone porumb, iar premisele pentru noua recoltă sunt ca suprafața alocată să scadă în favoarea culturii de floarea-soarelui, din motive de cost operațional de uscare și depozitare, precum și din motive de cost logistic, care este foarte mare comparativ cu prețul porumbului.

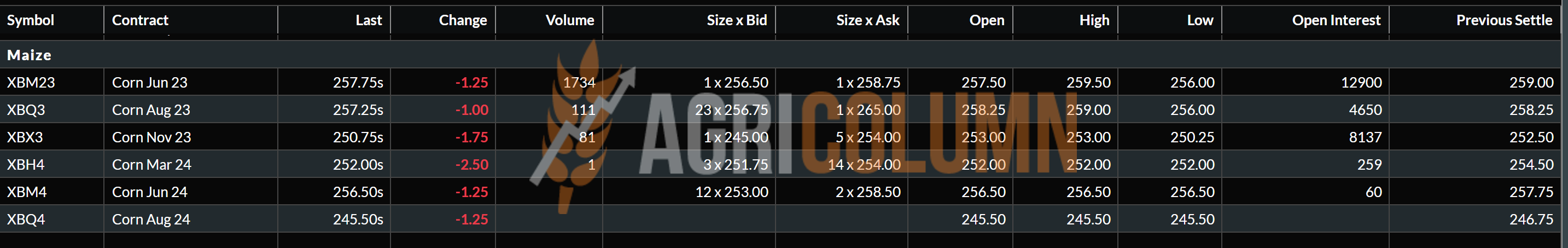

EURONEXT PORUMB – XBM23 JUN23 – 257,75 EUR ( +4 EUR față de săptămâna trecută)

GRAFIC TREND PORUMB EURONEXT – XBM23 JUN23

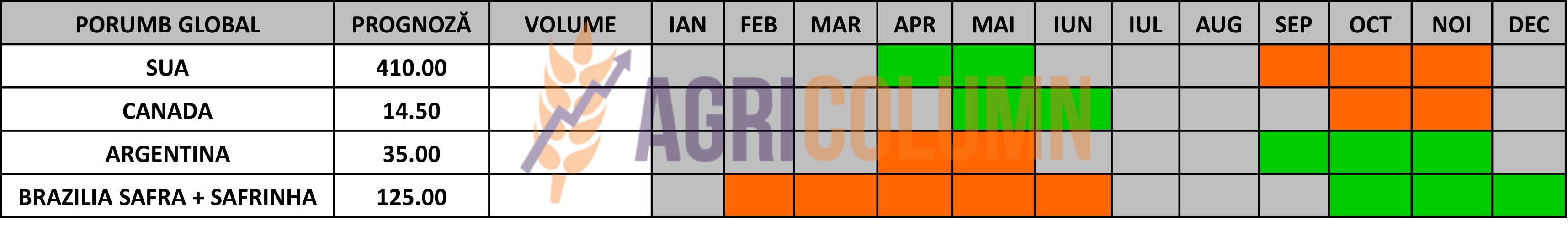

STATUS GLOBAL

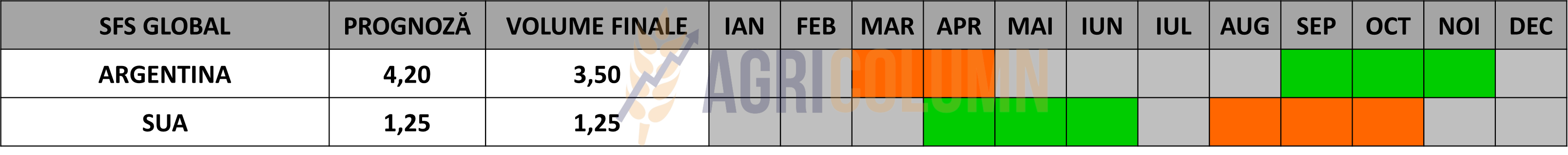

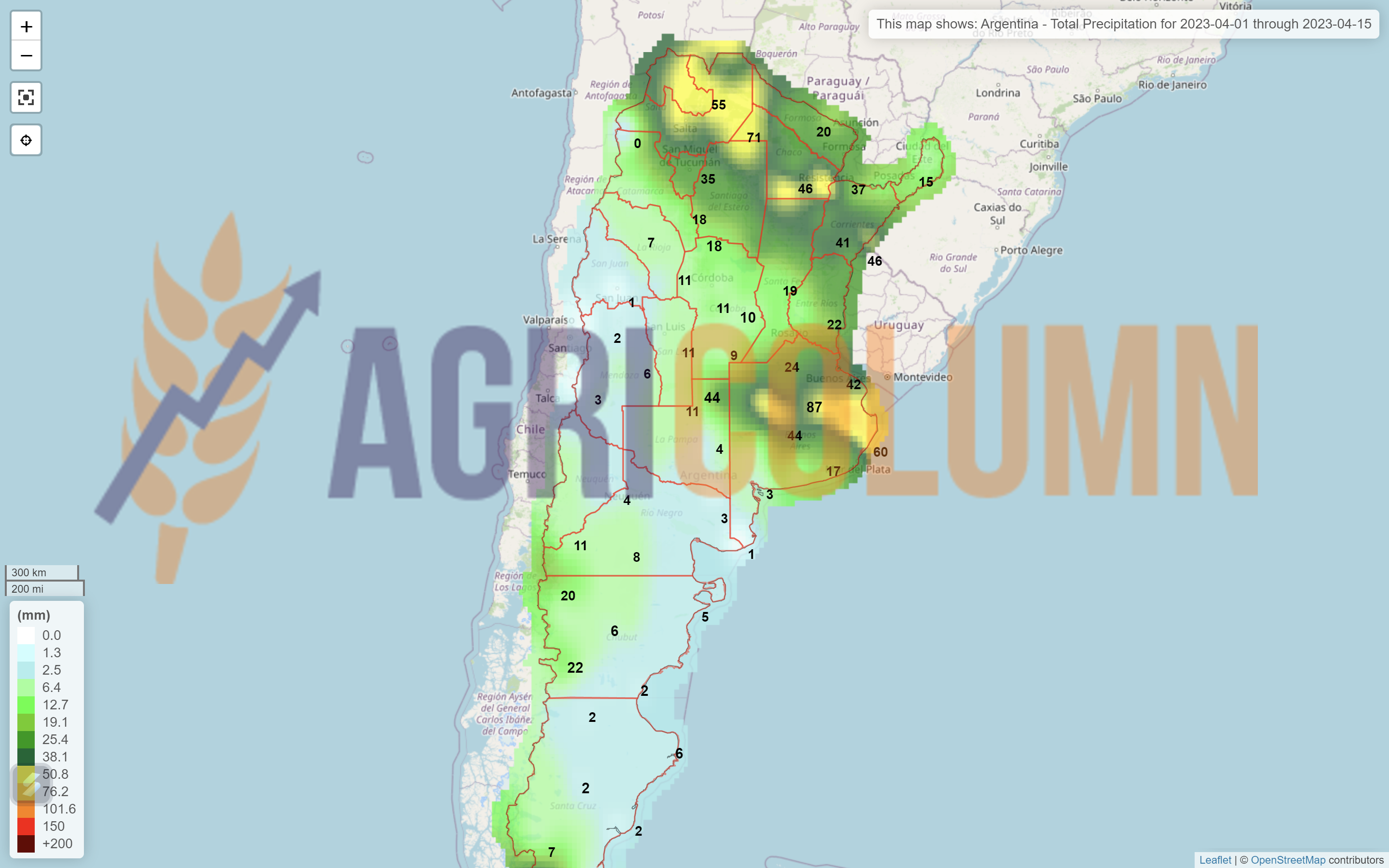

ARGENTINA nu îmbunătățește sub niciun fel premisa de recoltă, palierul de 36 milioane de tone rămâne în continuare stabil. Recentele ploi nu ajută foarte mult. Sunt tardive, precum în cazul culturii de soia.

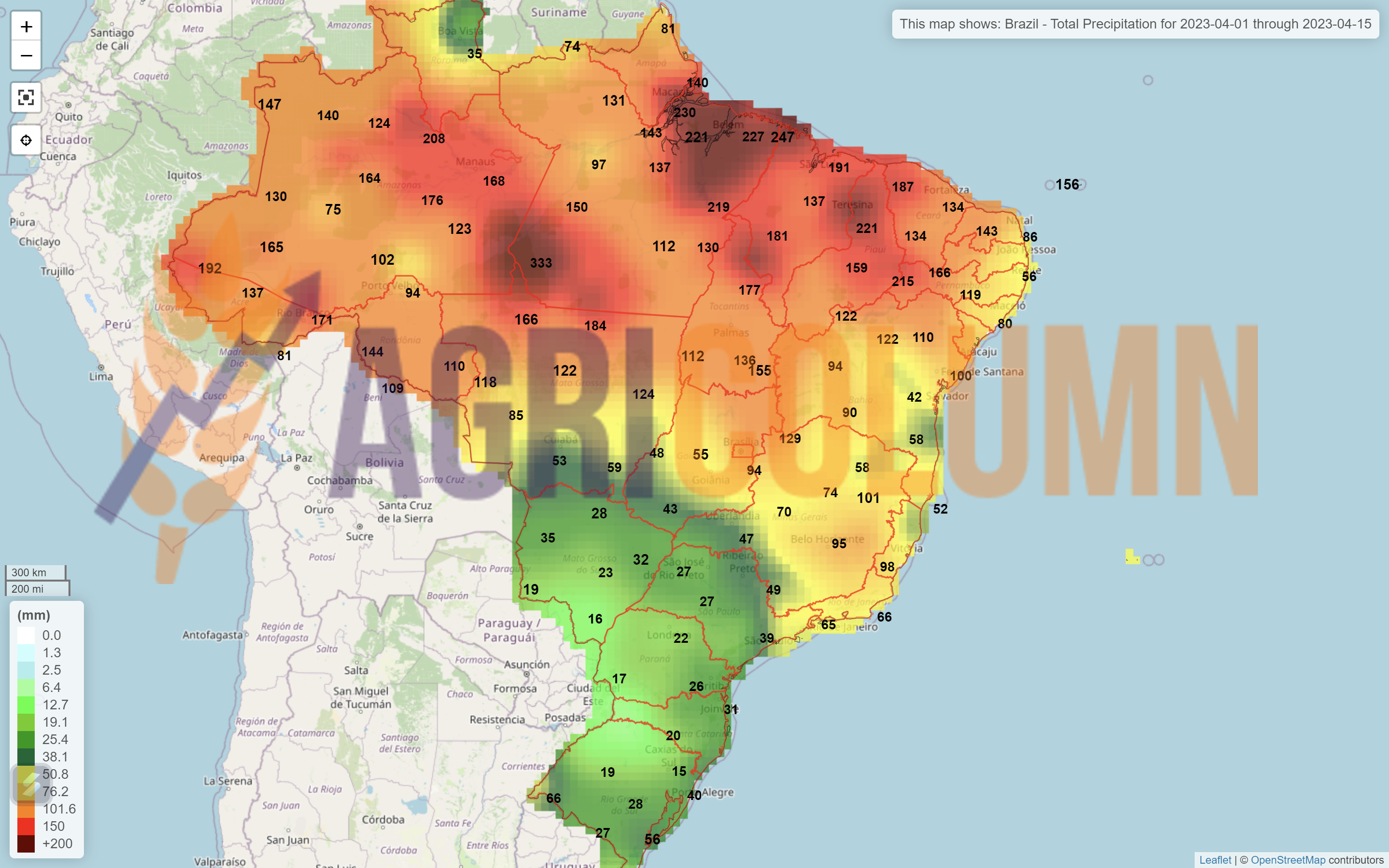

BRAZILIA rămâne în volumul prognozat de 125,5 milioane de tone, cumulat Safra + Safrinha.

SUA. Raportul NASS a generat un nivel al stocurilor redus față de martie 2022, reperul principal, cu 9 milioane de tone. În martie 2022, SUA deținea un nivel de 197 milioane de tone în stocuri, iar în martie 2023, doar 188 milioane de tone.

În același timp, raportul NASS a generat o intenție de plantare mult mai mare. Și față de cifrele precedente, vizualizăm o potențare a suprafeței cu 4%, adică un plus de 1,38 milioane de hectare, ceea ce va genera, conform mediei naționale a SUA, un adaos în volum de 15,2 milioane de tone. Astfel, cu o suprafață de 37,24 milioane de hectare și o medie de 11 tone pe hectar, SUA are un potențial de 410 milioane de tone în acest sezon.

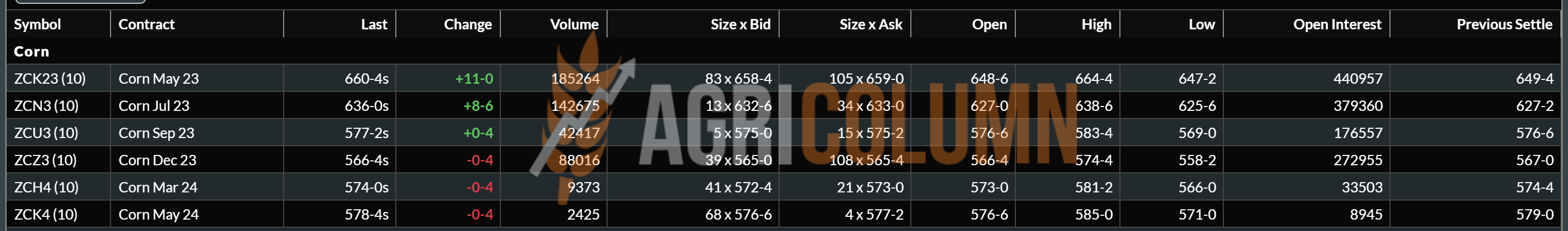

CBOT PORUMB ZCK23 MAY23 – 660 c/bu (+17 c/bu = +6,7 USD/tonă vs săptămâna trecută)

GRAFIC TREND PORUMB CBOT – ZCK23 MAY23

INDICAȚII PREȚ PORUMB DIVERSE ORIGINI

CAUZE ȘI EFECTE – THE STORY

NASS, prin raportul generat, a scindat la propriu Porumbul în materie de preț.

Pe de o parte, minusul de 9 milioane de tone din stocurile americane cauționează o creștere a prețului, ajutată și de dezastrul din Argentina.

Și astfel, formula de creștere a prețului și de susținere a lui va fi generată pe o perioadă care se va încheia, cel mai probabil, în jurul datei de 9 iunie 2023, când raportul WASDE va fi eliberat și vom avea imaginea completă asupra volumelor globale de porumb, precum și proiecția mult mai reală asupra potențialului de recoltă în emisfera nordică, UE, SUA și Ucraina + Rusia.

Pe de altă parte, NASS a generat un raport care evidențiază o creștere a suprafeței de plantare a porumbului care va genera un volum, conform matrix-ului de calcul, de 410 milioane de tone. Este o cifră gigantică la prima vedere, însă media producției la hectar în SUA este de 11 tone, iar factorul de multiplicare este de 37,24 milioane de hectare, ceea ce conduce la volumul exprimat mai sus.

Raportul de cost al îngrășămintelor (reducerea prețului) în costul de înființare al hectarului de porumb, asociat cu producția pe hectar și prețul de vânzare (căci fermierii americani vând futures) cum au însămânțat (ei fiind practic long pe acea marfă) au făcut ca porumbul să fie preferat de către fermierii din SUA.

Firește, mai este mult până departe și vremea își va pune amprenta asupra volumului american. Seceta, căldura sunt parametrii care vor mușca din volumul afișat. Dar și cu o vreme adversă, în care am reduce din potențial 30 de milioane de tone, am avea un nivel de 380 milioane de tone, care este unul extrem de ridicat. SUA s-a mai întâlnit cu astfel de volume în sezonul 2016-2017 și în 2021-2022.

Astfel, prețul CBOT rămâne neschimbat pentru moment pentru recolta nouă. Este clar o divizare a interesului și cele două recolte sunt divergente în acest moment. Recolta veche crește, iar cea nouă rămâne pe loc. DEC23 vs MAY23 înseamnă acum un minus de 94 cenți/bushel, adică 37 USD/tonă. Iar această decuplare va dura până la raportul WASDEdin 9 iunie 2023.

STATUS LOCAL

Cotațiile rapiței recoltă veche în paritatea CPT Constanța sunt la nivelul MAY23 minus 40-50 EUR/tonă. Ulterior, recolta nouă este valorizată la nivel de AUG23 minus 40-50 EUR/tonă.

CAUZE ȘI EFECTE

Canada este, să spunem așa, generatorul spike-ului de preț în cotațiile Euronext. Stocurile strânse au făcut ca traderii neacoperiți să concureze pentru marfă, în tentativa de acoperire. Este un moment de profitat pentru fermierii din România cu stocuri, căci, după cum ne-am obișnuit, rapița sare în sus și în jos cu 10-15 EUR pe ședința de tranzacționare.

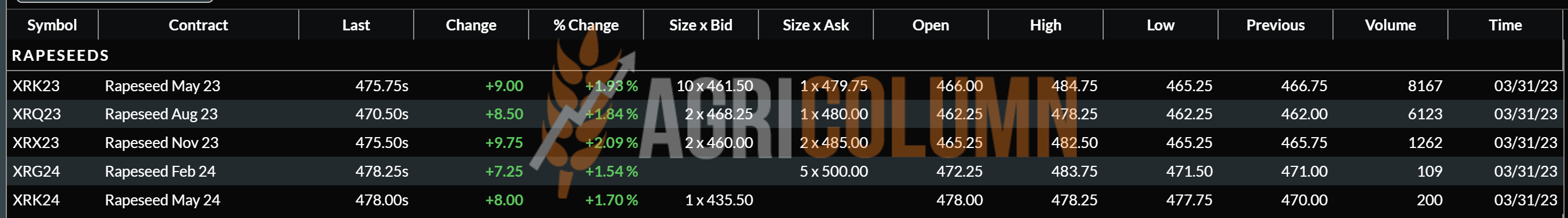

EURONEXT RAPIȚĂ – XRK23 MAY23 – 475,75 EUR (+18,75 EUR față de săptămâna trecută)

GRAFIC TREND RAPIȚĂ EURONEXT – XRK23 MAY23

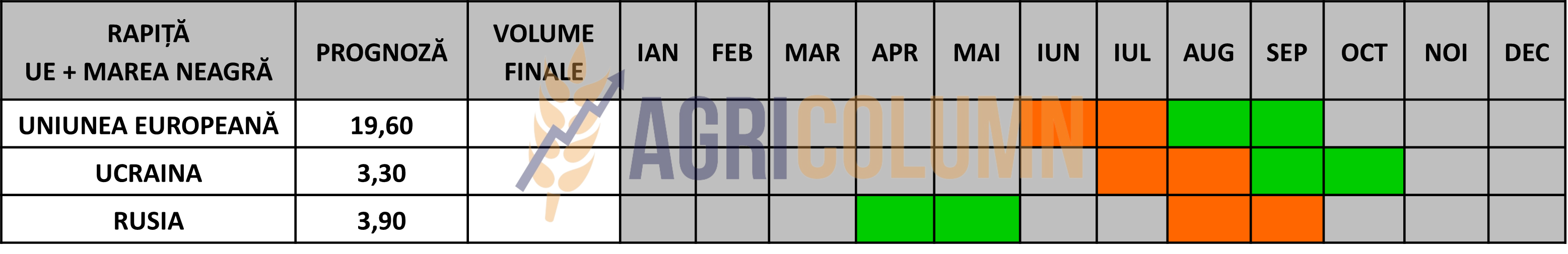

STATUS REGIONAL

UNIUNEA EUROPEANĂ menține nivelul de 20 milioane de tone ca prognoză de recoltă, la care trebuie luate în seamă alte 1,36 milioane de tone generate de statele care nu sunt membre ale Uniunii Europene.

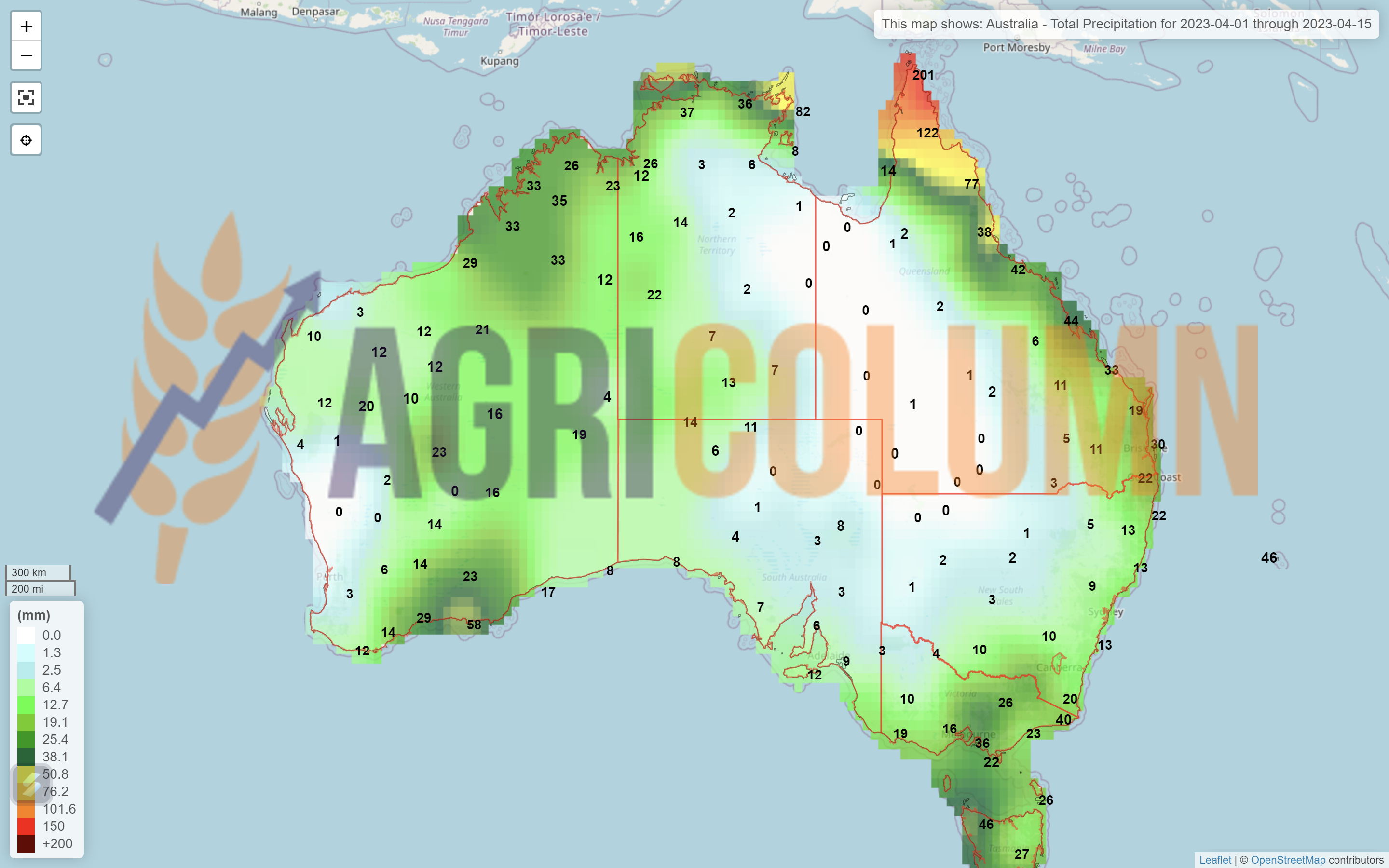

În ceea ce privește importurile unionale, ele sunt cotate la 6,2 milioane de tone, în creștere față de sezonul precedent cu 58%. Ucraina rămâne în zona de export în Uniune cu 2,9 milioane de tone, însă Australia ajunge la un nivel de 2,72 milioane de tone. Dintre țările procesatoare, evidențiem Belgia, care are un nivel de import de 1,72 milioane de tone, urmată de Olanda, cu un volum importat de 1,05 milioane de tone, la rând fiind Franța, cu 0,88 milioane de tone, Germania, cu 0,82 milioane de tone, Polonia, cu 0,7 milioane de tone și România, cu 0,45 milioane de tone.

STATUS GLOBAL

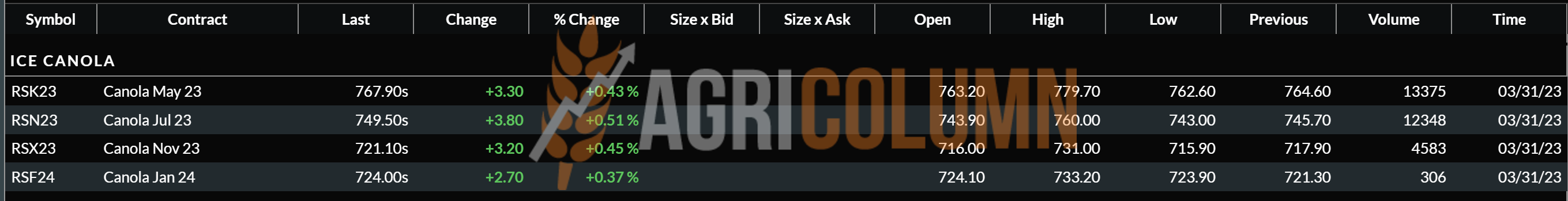

CANADA întâmpină probleme cu stocurile de canola. În septembrie 2022, sistemul satelitar indica un volum de recoltă de 19,5 milioane de tone, iar în noiembrie 2022, StasCan indica doar 18,5 milioane de tone. Acel milion de tone lipsă mișcă piața în aceste zile pentru că acoperirea nu este suficientă și astfel, competiția generează spirala de prețuri.

ICE CANOLA RSK23 MAY23 – 767,9 CAD (+24,9 CAD față de săptămâna trecută)

GRAFIC TREND ICE CANOLA – RSK23 MAY23

GRAFIC COMPARATIV. CORELAȚIE PETROL-RAPIȚĂ-CANOLA

CAUZE ȘI EFECTE – THE STORY

Avem în această rampă de urcare a prețului prin indicațiile EURONEXT trei factori cumulați. Și îi vom explora pe fiecare în parte pentru a înțelege mecanismul de creștere a prețului.

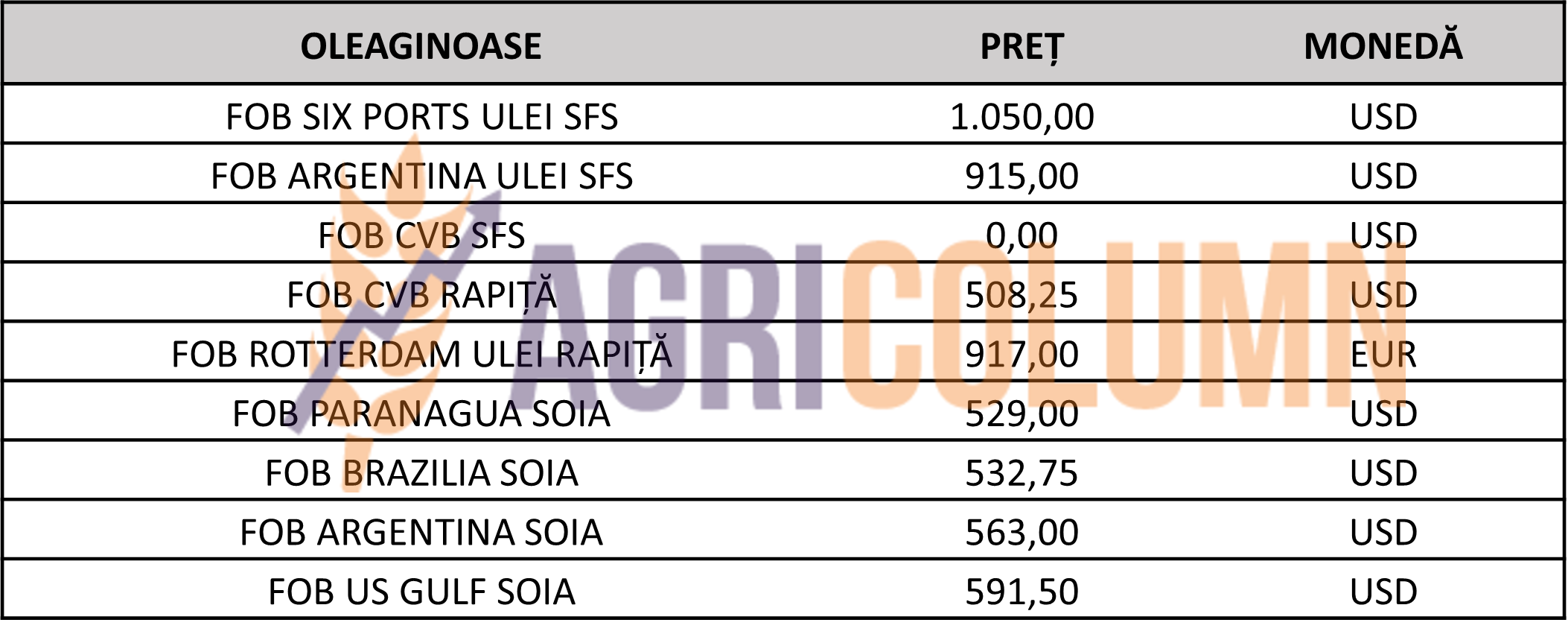

Primul factor este Canada, prin stocurile restrânse și competiția între Traderi pentru a asigura acoperirea. Uleiul de canola canadiană este cerut în California pentru biocombustibil, iar prognoza de cerere este constant în creștere, de la 1,8 mil. tone în 2021 la 18 mil. tone până în 2025.

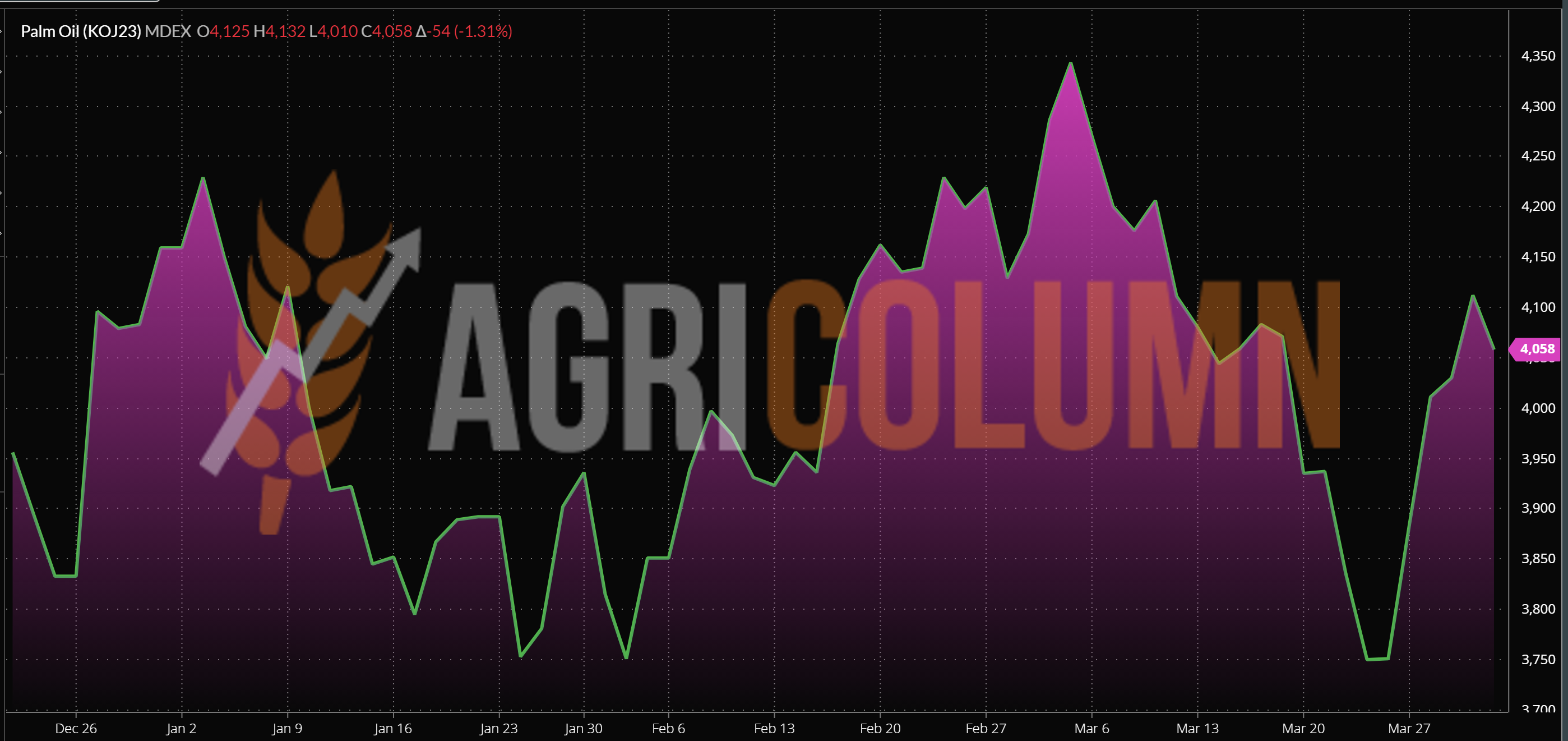

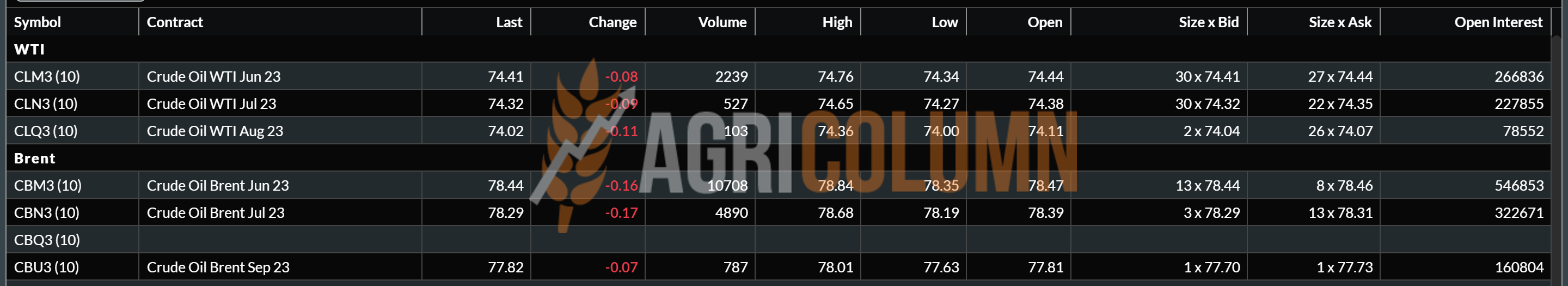

Al doilea factor este cel legat de prețul combustibilului fosil, și el crescut. Cât timp toată lumea stătea cu atenția îndreptată la diversiunea rusească cu prețul grâului, aceștia din urmă au tăiat producția de petrol cu 500.000 barili/zi. Astfel, prețul a crescut de la 72 USD/baril la 79 USD/baril în cotatia Brent. Subsecvent, WTI (Western Texas Intermediate) a reacționat, ducând prețul de la 68 USD/baril la 75 USD/baril. În mod inevitabil, Rusia și-a făcut jocul, vânzând mai puțin și mai scump. În prețul rapiței, această corelație s-a văzut instantaneu, însă efectul se va reversa asupra costului logistic pentru toate materiile prime. Transportul va deveni mai scump.

Al treilea factor este uleiul de palmier, care a înregistrat probleme în producție, din cauza inundațiilor din Indonezia. Aceasta din urmă va livra cu 23% mai puțin ulei de palmier în piață și lipsa volumelor a generat un spike de preț în bursa malaysiană.

TREND GRAFIC KOJ23 – 4.058 MYR (Malaysian Ringgit). În dreapta graficului, se observă spike-ul.

În concluzie, suportul care se vede în ultimele zile este generat de aprovizionarea strânsă la canola canadiană, de reducerea volumelor de ulei de palmier și de creșterea cotațiilor la combustibilul fosil.

Însă nu putem să nu luăm în seamă un alt factor de orizont mai îndepărtat, și anume inversul de recoltă canadiană: RSX23 NOV23 721 CAD vs RSK23 MAY23 768 CAD, adică un minus de 47 CAD, care înseamnă 32 EUR. Asta se traduce printr-o indicație Euronext de 443 EUR NOV23.

STATUS LOCAL

Portul Constanța cotează semințele de floarea-soarelui la nivel de 405 USD/tonă. Recolta nouă nu este încă prețuită.

CAUZE ȘI EFECTE

În continuare menținem recomandarea de vânzare a stocurilor de semințe de floarea-soarelui. Însămânțarea a început în România și vedem un nivel de 1,32 milioane de hectare, care vor genera cu ajutorul factorului Vreme 3,2-3,3 milioane de tone. Premisele unei recolte suficiente sunt la orizont și stocurile rămase vor atârna greu în economia viitoare a prețului.

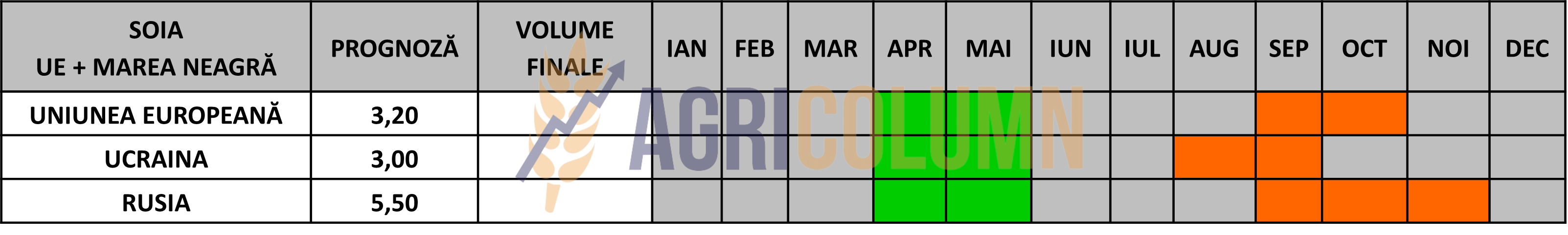

Procesatorii și exportatorii nu valorizează încă recolta nouă de semințe de floarea-soarelui și cred că răspunsul este unul clar la întrebarea de ce fac acest lucru. Se așteaptă terminarea însămânțării în UE și Ucraina + Rusia pentru a putea genera vânzările de ulei viitoare.

STATUS REGIONAL

UCRAINA. Același status ca și săptămâna precedentă, cu intenții de vânzare, însă fără prea mulți cumpărători. Procesatorii locali sunt în același status, cu stocuri încă nevândute.

RUSIA înțelege într-un târziu că cererea este limitată și planifică eliminarea taxelor de export asupra uleiului brut în luna aprilie.

STATUS GLOBAL

ARGENTINA a ajuns la un nivel de recoltare de 77% și au atins 2,9 milioane de tone volum recoltat. Acest lucru înseamnă că vor atinge 3,5-3,6 milioane de tone. Deci nici aici nu mai putem vorbi de surprize care pot influența piața.

INDICAȚII PREȚ OLEAGINOASE ȘI ULEI DIVERSE ORIGINI

CAUZE ȘI EFECTE – THE STORY

Semințele de floarea soarelui au intrat în ultima etapă a ciclului de viață, din punct de vedere al prețului. Și cu tot suportul oferit de uleiul de palmier și, subsecvent, de cel al uleiului de soia, uleiul de floarea-soarelui nu a reușit să capitalizeze foarte mult. Indicațiile SIX PORTS au revenit la o cifră cu 4 digiți, adică 1.050 USD/tonă. În bazinul Mării Negre, avem aceeași stare latentă, cu cerere redusă și cumpărători puțini. Ce se vede la orizont? Recolta nouă de semințe de floarea soarelui se însămânțează acum și se observă clar o migrație în rotația culturilor de primăvară către floarea-soarelui, la nivel european. Această stare de fapt este răspunsul fermierilor la schimbările climatice. Teama de secetă și căldura excesivă au făcut ca interesul să se mute către floarea-soarelui. Firește, și conflictul din Ucraina a potențat acest lucru, nivelurile de preț ce au trecut generând emulație în schimbarea raportului de însămânțare.

Însă lucrurile nu sunt în sensul în care mulți fermieri din emisfera nordică au gândit pentru că suprafața cu floarea-soarelui a fost potențată și, prin urmare, prognoza de recoltă va fi mai generoasă.

Identific, fermierii ucraineni vor însămânța mai mult cu floarea-soarelui, mai precis cu circa 600.000 de hectare în plus. Iar acest lucru va genera un surplus de recoltă de minim 1,2 milioane de tone, volum care, în condițiile de astăzi, cu un Coridor susceptibil de a fi oricând restrâns și sugrumat de Rusia la Istanbul, va face loc transferului de materie primă prin canalele cu care ne-am obișnuit deja, adică prin țările vecine Ucrainei, România și Bulgaria. Iar acest aspect va crea o presiune deja existentă asupra prețului.

Astăzi, prețurile uleiului brut sunt la un nivel de 880-920 USD/tonă în bazinul Mării Negre în paritatea FOB, având competiție din partea Rusiei și din partea Turciei, care își elimină taxele de export asupra uleiului brut, în tentativa de a captura marja operațională din procesare, așa-numitul crush margin. Ei doresc semințele ieftine din Ucraina pentru procesarea internă și exportul cu valoare adăugată. În condițiile de astăzi, în care suportul din Vegoil nu a ajutat prea mult, logistica va opera prețul materiei prime, căci un nivel mai ridicat al petrolului va acționa asupra prețului mărfurilor și în origine și pe lanțul de aprovizionare.

Însă decontul tot de fermieri va fi plătit. Cu alte cuvinte, recolta nouă s-ar putea găsi într-o presiune generată de stocurile de materie primă și ulei brut care nu și-au găsit încă destinația.

În perioada următoare, nu se văd motive suficient de puternice pentru ca prețul să urce. Luna aprilie va fi una în care fermierii însămânțează și sărbătorile religioase vor fragmenta timpul cu pauze.

STATUS LOCAL

În România, indicațiile de preț pentru soia sunt la nivelul de 475 USD/tonă, DAP unități de procesare pentru soia non-GMO.

STATUS REGIONAL

UNIUNEA EUROPEANĂ nu generează schimbări prea mari în importul de boabe de soia, doar un nivel de 8,68 milioane de tone, reprezentând o scădere cu 14% față de sezonul precedent. La șrotul de soia vedem un minus față de sezonul precedent de 5%, în total importul Uniunii, care este la această dată de 11,54 milioane de tone. Cred că parametrul proteină a fost schimbat în rețeta de furajare cu componenta porumb ieftin din Ucraina, pentru că asigură o marjă mai bună de profit.

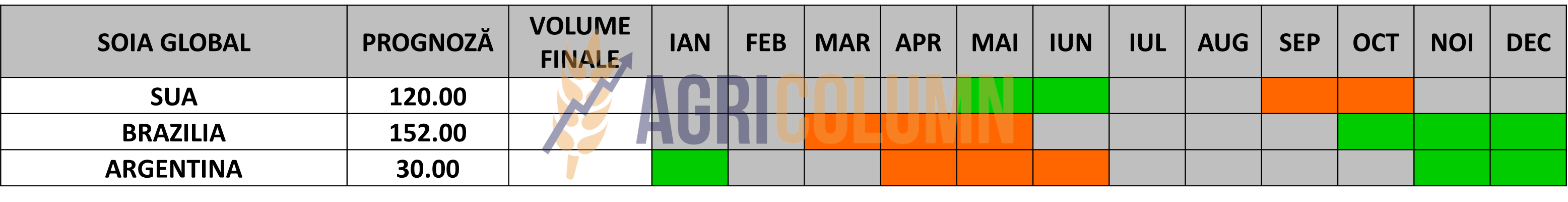

STATUS GLOBAL

SUA. Raportul NASS a generat surprize prin diferența de stocuri între cei doi ani, martie 2022 și martie 2023, și anume o lipsă de 6,84 milioane de tone:

- Martie 2022 = 52.71 milioane de tone,

- Martie 2023 = 45.87 milioane de tone.

Acest lucru a mișcat extrem de viguros CBOT cu 31 c/bu (11,4 USD/tonă) pentru indicația MAY23, adică recolta veche.

Intenția de plantare rămâne în același regim ca în sezonul precedent, dar la un nivel ușor mai ridicat – 35,43 milioane de hectare la nivel național în SUA.

ARGENTINA. Nicio schimbare în termeni de volum, același nivel de 25 milioane de tone prognozat.

BRAZILIA rămâne pe același palier de 153-155 milioane de tone generat de casele locale de analiză și de USDA.

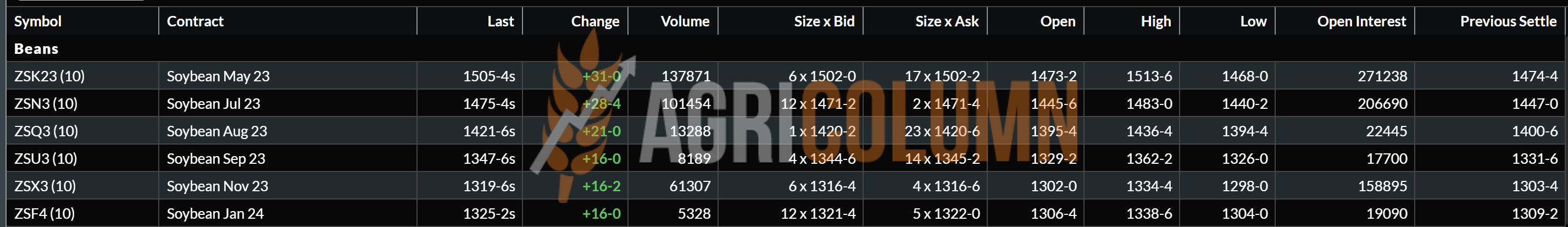

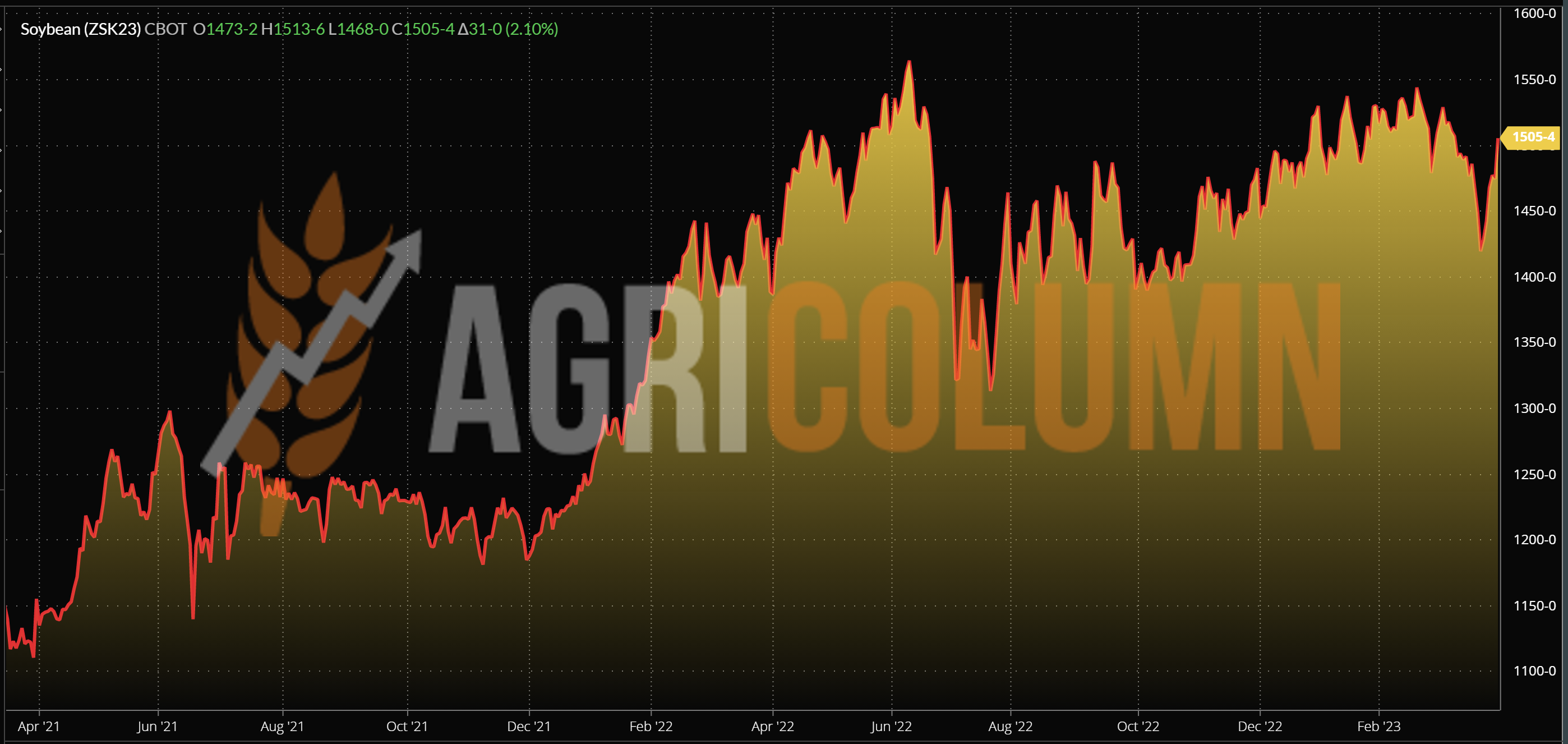

CBOT SOIA ZSK23 MAY23 – 1.504 c/bu (+76 c/bu = +28 USD/tonă față de săptămâna trecută)

TREND GRAFIC SOIA – ZSK23 MAY23

CAUZE ȘI EFECTE – THE STORY

Raportul NASS aduce nivelul de preț al soiei în indicația MAY23 la peste 1.500 c/bu. Cu un raport de stocuri redus simțitor, cu minus 6,84 mil. tone, fondurile speculative s-au simțit datoare să se poziționeze înspre acumulare de profit pe termen scurt. Căci da, de pe data de 15 aprilie 2023, va începe lichidarea pozițiilor.

Însă, dacă studiem cu atenție această creștere, vom observa artificialitatea ei. Soia a pierdut consecutiv două săptămâni, iar acum a recuperat. În data de 16 martie 2023, indicația MAY23 era setată la 1.491 c/bu, iar cea de la închiderea din 31 martie 2023 este de 1.504 c/bu. Diferența între aceste două date este de doar 13 c/bu, adică 4,77 USD.

În continuare, atenția trebuie să rămână distribuită între Cerere și Vreme, căci, dacă comparăm două secvențe, vom vedea o scădere masivă la orizont în ceea ce privește prețul. Iar aceste secvențe sunt MAY23 (1.504 c/bu) comparat cu NOV23 (1.319 c/bu), unde identificăm un invers de recoltă de 185 c/bu, adică 68 USD/tonă.

EXTRA

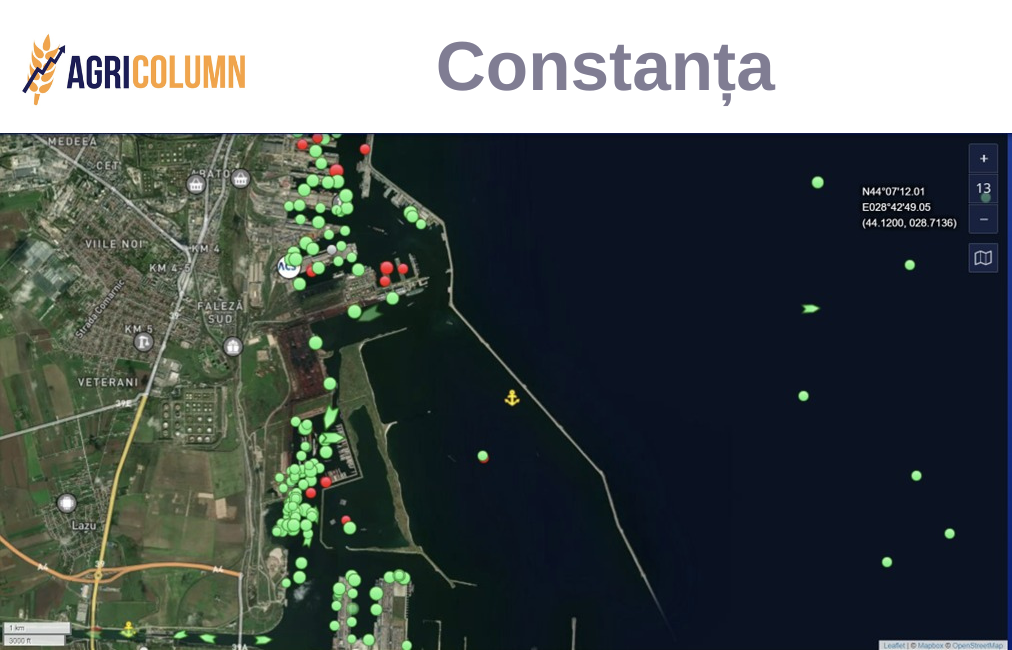

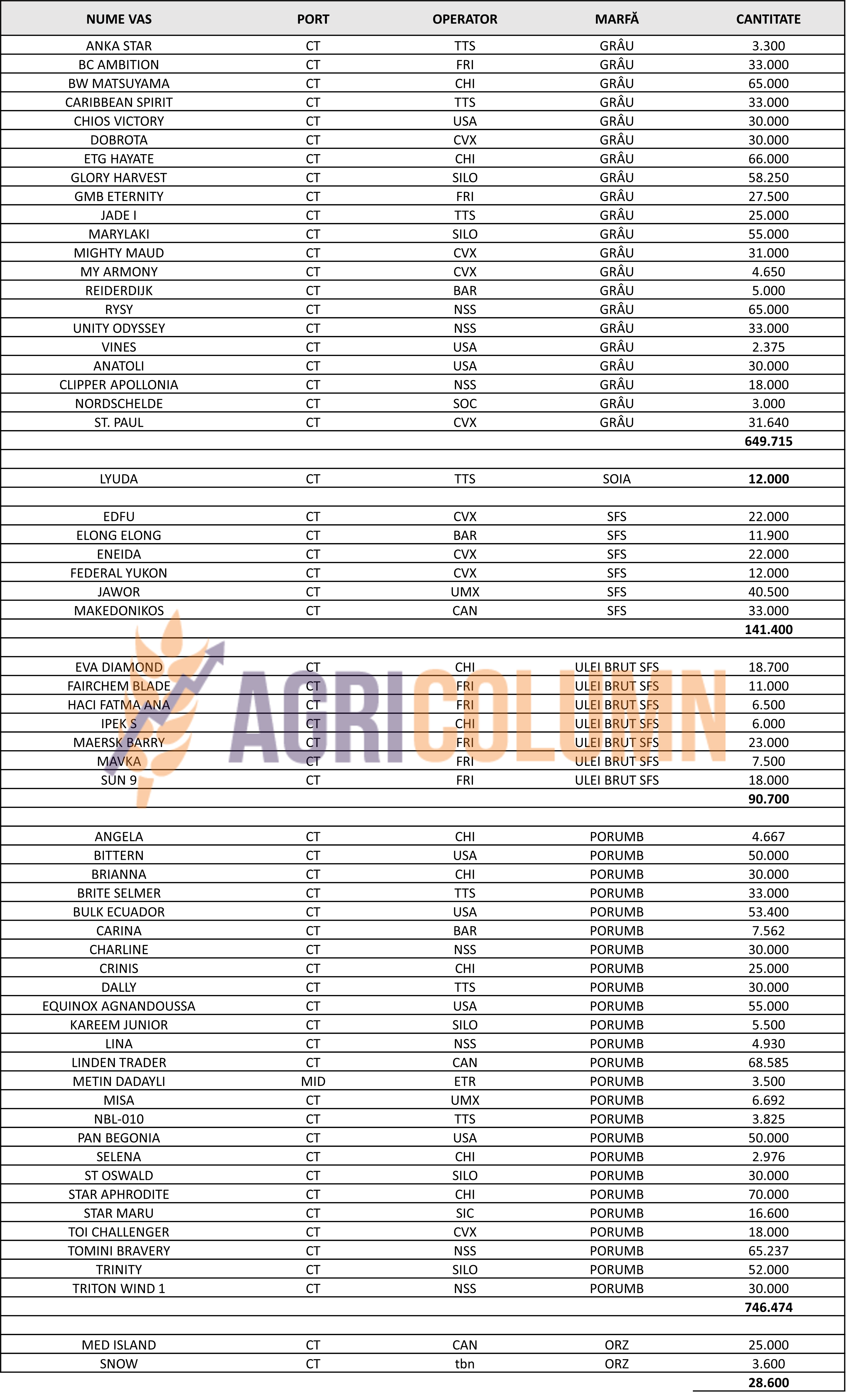

România este în continuare cea mai ieftină rută pentru mărfurile ucrainene. Transferul lor prin Constanța evită inspecția ruso-turcă de la Istanbul, așa-numitul JCC, iar imaginile de mai jos indică acest lucru. Observăm prin comparație, aglomerația din portul Constanța și intrarea pe brațul Sulina, față de Odessa-Pivny-Chornomorsk.

Timpul de așteptare pentru inspecție la Istanbul generează costuri asupra mărfurilor cu 30-35 USD/tonă. În mod efectiv, este taxată de către armator orice staționare. De altfel, această taxare este cutumiară, legală și normată prin contractele de charter-party.

Sursa: marinetraffic.com.