Raportul de piață din această săptămână conține informații despre:

STATUS LOCAL

Indicațiile grâului în portul Constanța au pendulat în jurul valorii de 313-315 EUR/tonă în paritatea CPT. Au existat și vârfuri de maxim 320 EUR/tonă, însă doar pentru o zi sau două. Grâul furajer are același discount de 20 EUR/tonă față de grâul de panificație.

În piața locală, procesatorii se aprovizionează însă într-un ritm lent. Majoritatea fermierilor au speranța unui preț mult mai bun în perioada iernii 2023.

CAUZE ȘI EFECTE

În continuare, efectele războiului din Ucraina se văd pe teritoriul românesc și acest aspect se cuantifică în valorile de import ale grâului din această origine. Circa 150.000 tone sunt intrate în circuitul de procesare intern pe fondul unui discount suficient de atractiv pentru procesatori. Perturbarea agribusiness-ului românesc la nivel de fermă continuă și neclaritatea este un factor important pentru orizontul fermierilor.

Exportatorii au deja un nivel de expediție de 1,3 mil. tone, dintr-un total de 1,7 mil. tone angajate. Însă achizițiile lor se ridică la un nivel de circa 2,5 mil. tone ca cifră totală, în acest moment. Din volumul total aferent exportului în acest sezon, circa 5 mil. tone, am ajuns la jumătatea volumului alocat.

Procesatorii generează competiție, însă parametrii lor de recepție rămân în multe rânduri bariere în decizia de vânzare a fermierilor. O altă necunoscută rămâne volumul aprovizionării la nivel de unitate de procesare pentru că acest parametru este difuzat la nivel de unitate și este extrem de dificil în acest moment să poată fi cuantificat.

O soluție corectă și perfect legală este aplicarea regulamentului 1185/2017 modificat de nota 791/2022, care statutează necesitatea și obligativitatea declarării stocurilor la nivel de fermă, comercianți, procesatori, precum și alți intermediari pe lanțul comercial-logistic. Însă aici este necesară o decizie politică fermă spre implementarea unor sisteme informatice și identificarea procedurilor de raportare la nivel de segment de piață.

De ce susținem acest lucru? Pentru că siguranța alimentară a României trebuie să fie în prim plan. În acest moment, exportatorii generează cifre de achiziție, export, rest de exportat și diferență fără destinație. Avem o valoare de 0,8 mil. tone fără destinație în acest moment. Dacă piața internă este competitivă și exportatorii au angajate contracte cu procesatorii, o parte din aceste mărfuri vor ajunge în consumul intern.

Exportatorii au nivelul de informație suficient de mare astfel încât să poată să se angajeze în astfel de contracte pe piața internă, căci este bine știută lichiditatea financiară scăzută a procesatorilor, precum și ritmul de aprovizionare. În acest fel, costurile financiare sunt transferate prin prețul mărfurilor la o dată viitoare, prin vânzări etapizate pe luni, cu costuri financiare și operaționale incluse în preț pe o scară crescătoare.

Însă dacă volatilitatea pieței va face ca piața să crească brusc, diferențele de volum antamate deja de exportatori vor lua calea exportului. Iar această fragilitate generată prin lipsa unui sistem de informații corect, legal, face să fie o vulnerabilitate a României, din punct de vedere al siguranței alimentare.

Mai există însă un nivel ce deține volume de marfă, și anume comercianții locali. Datorită unui cash-flow și al unui sistem logistic propriu, aceștia conglomerează, ca în fiecare an, cantități de marfă pe care le exploatează mult mai târziu. Aici, de asemenea, avem o lipsă totală de informații și aceasta dăunează sistemului de siguranță alimentară românesc, întrucât volumele pot lua orice destinație în orice moment, fără ca acest lucru să fie cunoscut.

Simplitatea sistemului nord-american de raportare detaliată și operaționalizată de către NASS (North American Statistical Services) face ca USDA să știe în orice moment starea sistemului de siguranță alimentară. Pe scurt, direcțiile de colectare de informații au următoarele repere:

- Stocuri în ferme.

- Stocuri în afara fermelor (achiziții fără destinație implicită la acel moment, așa numitele poziții long).

- Destinația: consum uman, furajer sau industrial (piața internă).

- Exporturile trebuie inspectate de USDA înainte de a fi efectuate.

- Rata de dispariției (este în mod efectiv consumul intern + exportul), care se calculează ca o scădere din producția totală a consumului intern, la care se adaugă exporturile efectuate.

Rezultatul este simplu și clar: nivelul de stocuri rămas, pe baza căruia se calculează necesarul intern, acordat cu timpul rămas până la recolta nouă.

Momentele actuale nu sunt generatoare de speranțe foarte mari într-o eventuală creștere a prețului. Volatilitatea însă există din cauza factorului politic, iar recentele declarații ale domnului Putin ne reamintesc că în zonă avem un război început de cel care generează 25% din comerțul global cu grâu.

Însă cum am învățat, surprizele pot apărea la interval de ore, ultimul raliu al Euronext la grâu fiind generat în principal de modificările pe care Vladimir Putin le-ar putea cere în funcționarea coridorului verde. Un lucru este simplu și clar însă – Rusia trebuie să vândă grâu din recolta extrem de bogată a acestui sezon (2022-2023).

STATUS REGIONAL

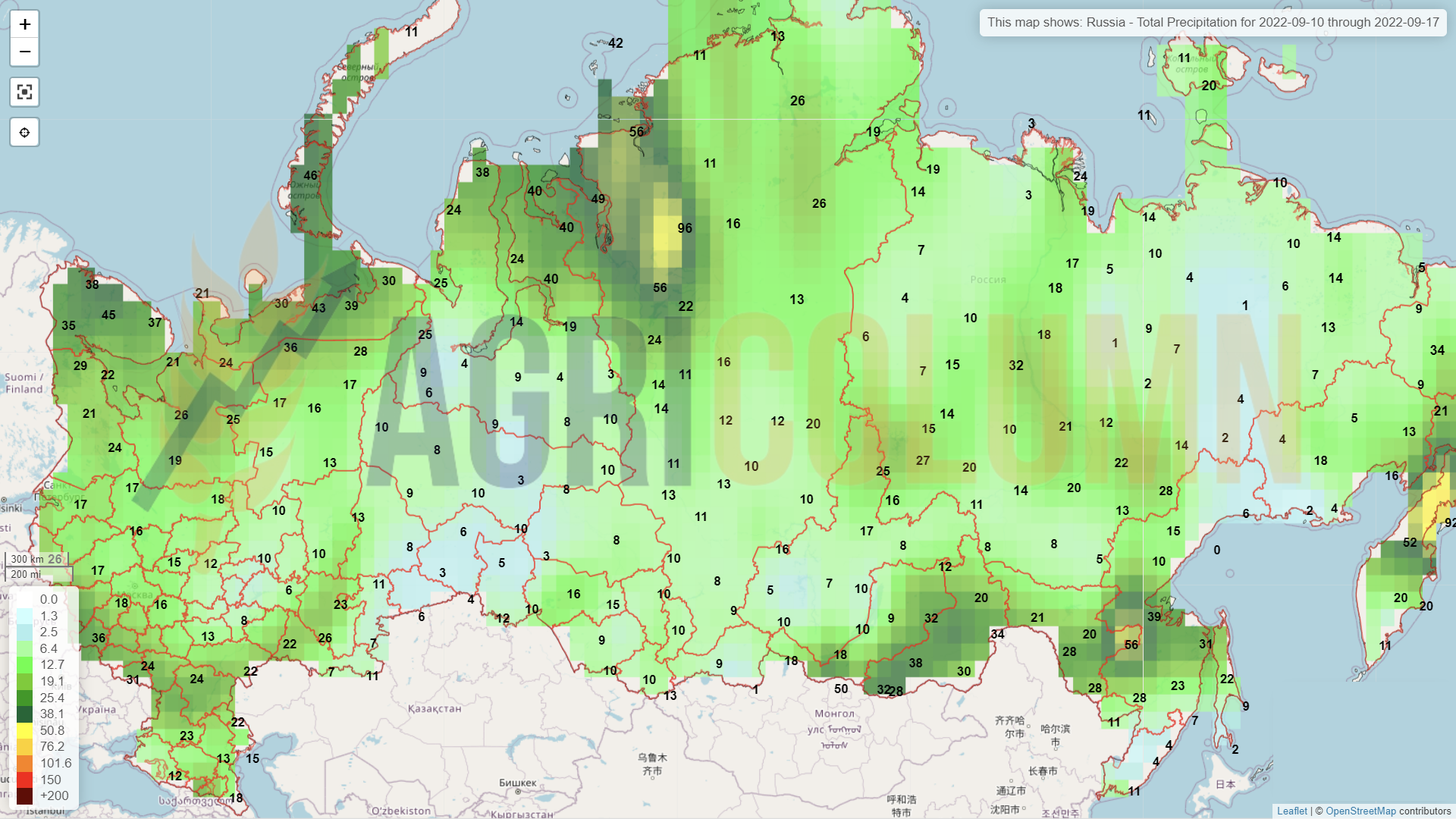

RUSIA este amendată de către Strategie Grains cu creșterea volumului de recoltă până la nivelul de 98 mil. tone.

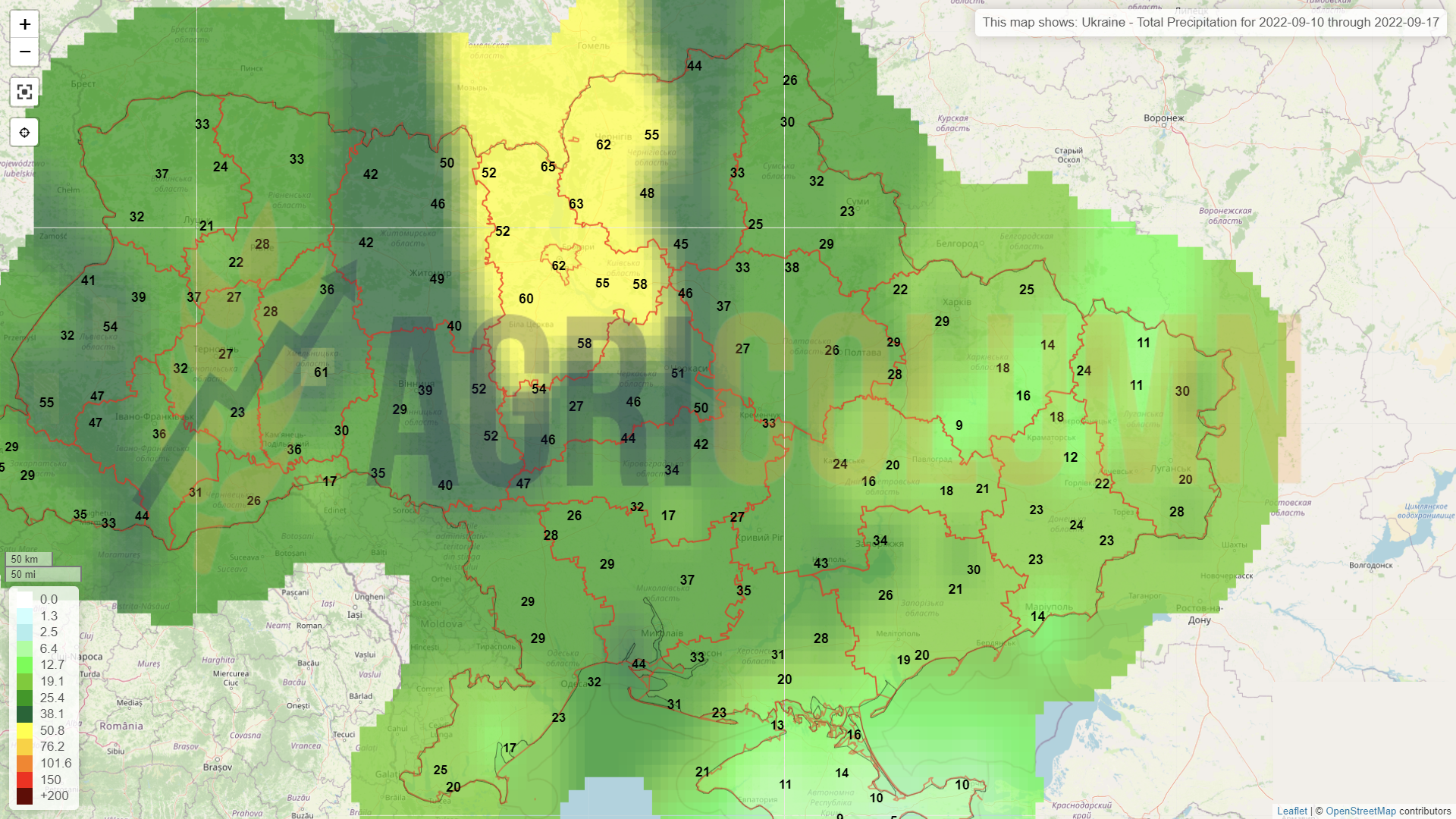

UCRAINA închide recoltarea la nivelul de 19 mil. tone, cu un deficit mare de 8 mil. tone, care a fost fie jefuit, fie distrus de către armata rusă.

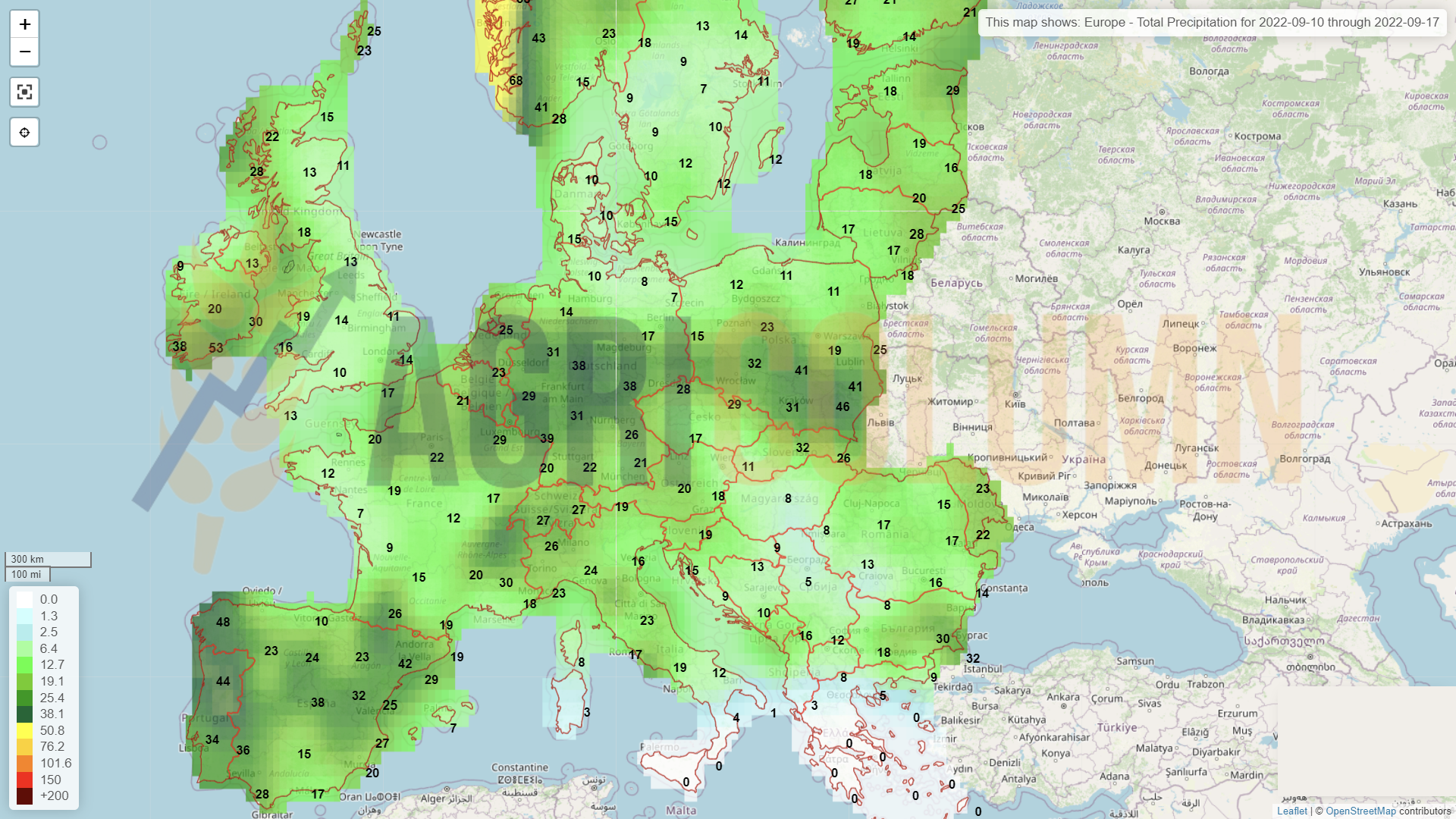

UNIUNEA EUROPEANĂ nu suferă modificări. Volumul rămâne la 126 mil. tone, această cifră referindu-se exclusiv la grâul comun de panificație.

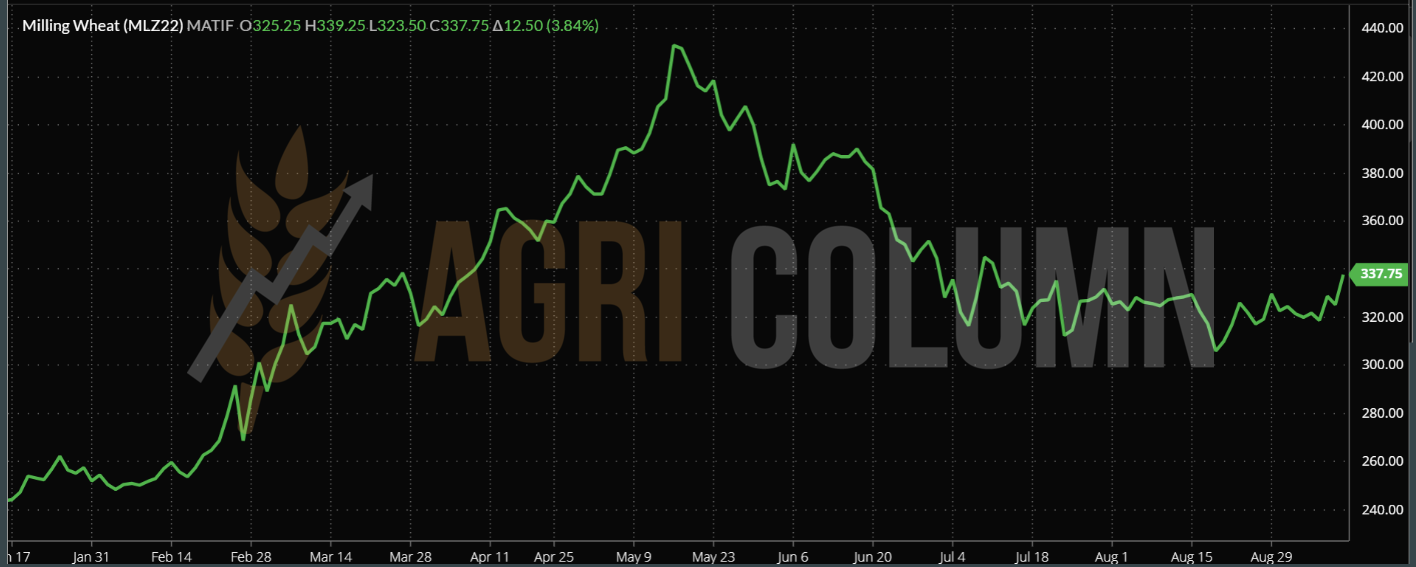

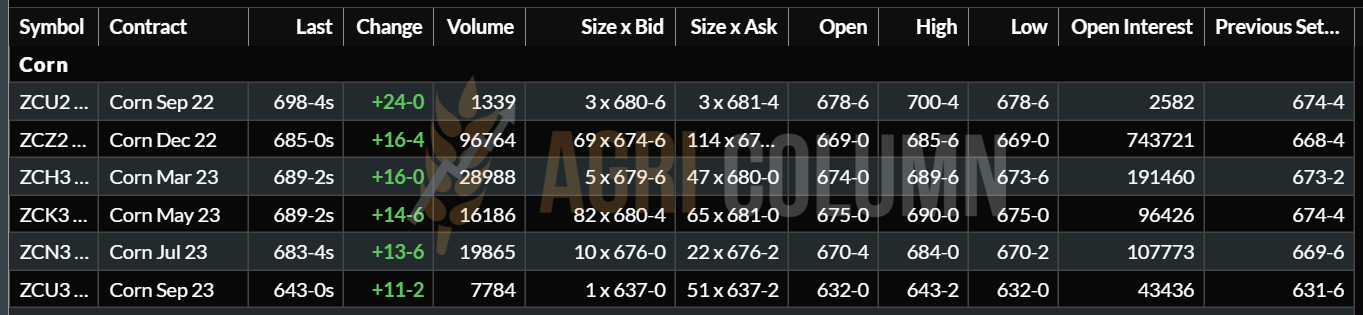

EURONEXT MLZ22 DEC22 – 337,75 EUR (+12,5 EUR)

GRAFIC TREND EURONEXT – MLZ22 DEC22

LICITAȚII

MIT IORDANIA a achiziționat un volum de 60.000 de tone cu livrare în a doua jumătate a lunii februarie 2023, în condiția CFR Aqaba, la prețul de 374 USD/tonă, mai scăzut cu 2,5 USD/tonă față de licitația precedentă. Viterra este vânzătorul în această tranzacție.

EGIPT. Ministrul egiptean al aprovizionării, Aly Moselhy, a declarat că „Egiptul a fost de acord să primească 63.000 de tone de grâu rusesc importat „pe responsabilitatea furnizorului rus”. Acest lucru ne conduce într-un con de umbră cu privire la originea reală a acelui lot de marfă.

STATUS GLOBAL

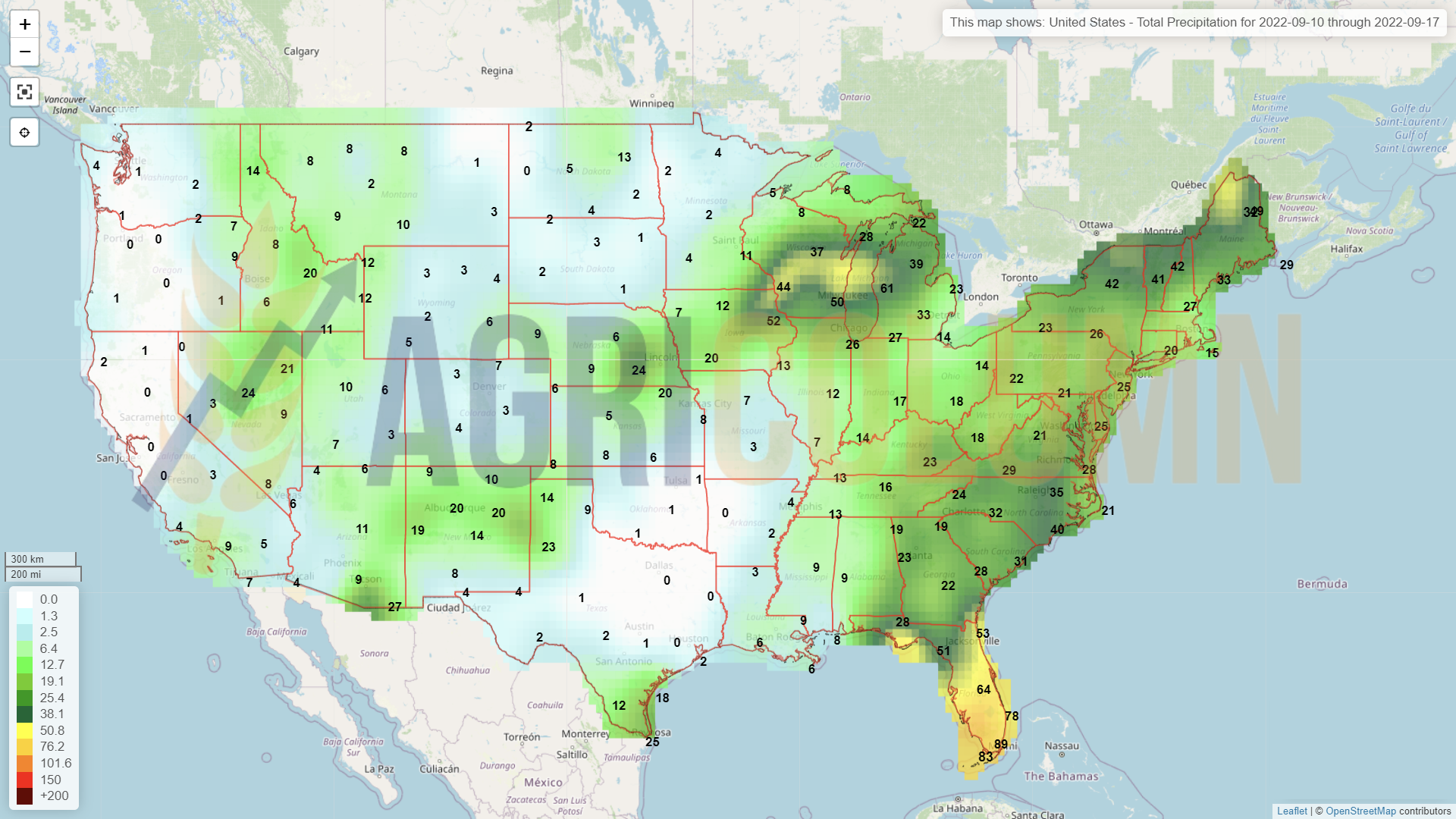

SUA vor închide fără nicio dificultate la nivelul estimat de 48,4 mil. tone

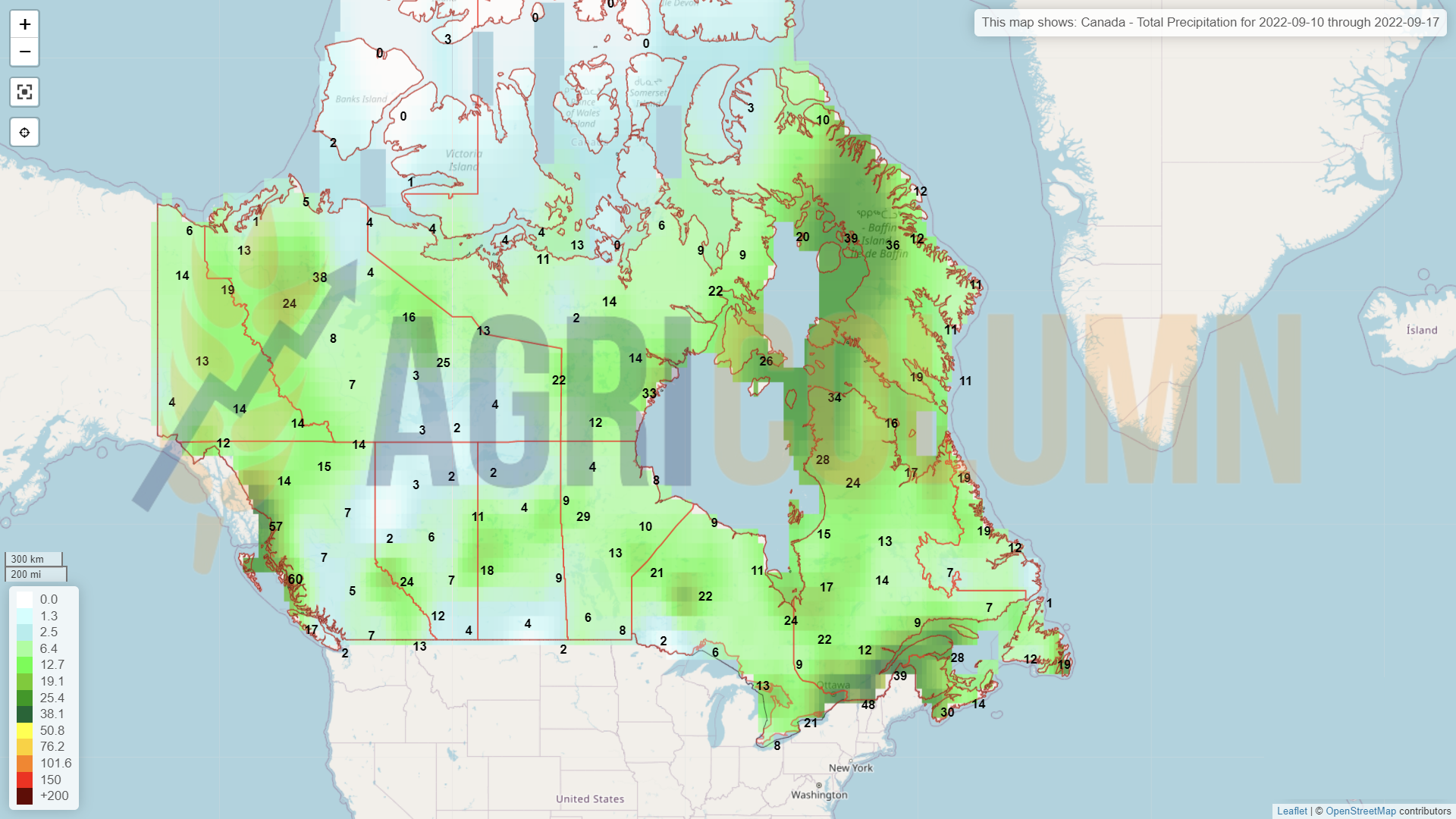

CANADA recoltează din plin în aceste zile și vor îndeplini cele 35 mil. tone.

ARGENTINA întâmpină probleme extrem de mari. Înghețul din ultima perioadă afectează grâul, care și așa a suferit pierderi în suprafață (seceta nu a permis semănatul) și aici s-ar putea să avem surprize. Avem premise agravante în perspectiva recoltei argentiniene de grâu. Circa 700.000 hectare de grâu sunt într-o stare înrăutățită față de săptămâna trecută cu 14%, până la valoarea de 54%. Argentina scăzuse inițial suprafața destinată însămânțării cu 1 mil. hectare din cauza secetei prelungite care nu a permis această operațiune. Astăzi, contextul La Nina nu este unu îmbucurător. Circa 80% din zona exponentă a producției de grâu este sub spectrul continuu al secetei. Este, conform Rosario Grain Exchange, cel mai secetos sezon din ultimii 27 de ani.

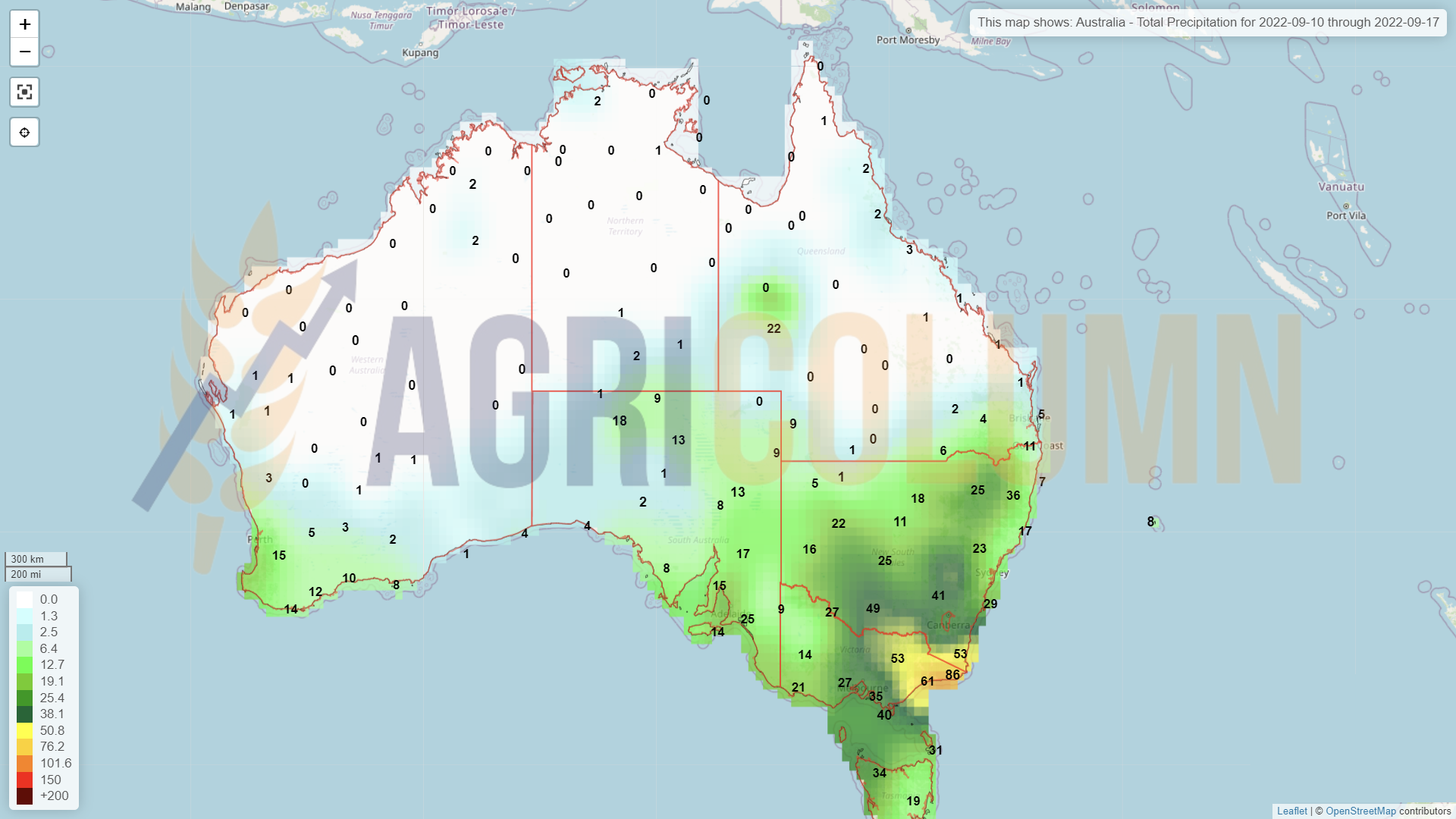

AUSTRALIA va începe recoltarea la începutul lunii octombrie, însă în acest moment, nu vedem nicio schimbare în prognoza de volum de 33 mil. tone, mai mică față de recolta bogată din sezonul trecut, de 36 mil. tone, dar mai mare față de media multianuală de 24,5 mil. tone.

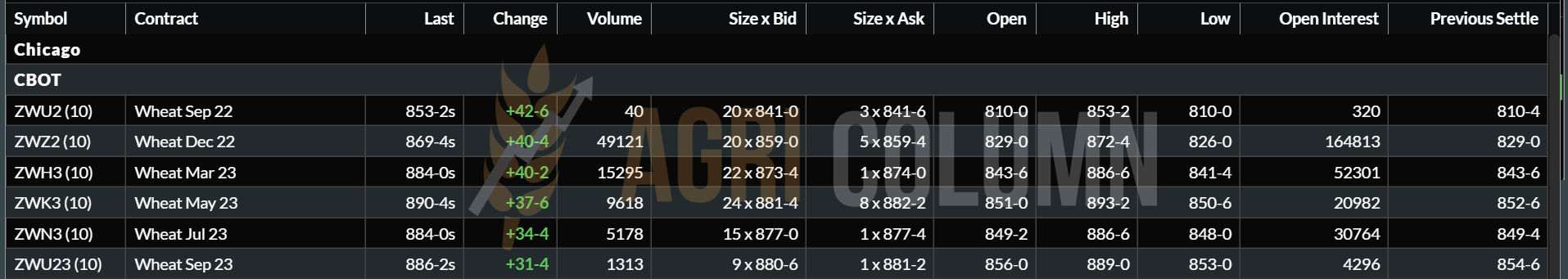

CBOT ZWZ22 DEC22 – 869 c/bu (+40 c/bu = +14,7 USD)

GRAFIC TREND GRÂU – ZWZ22 DEC22

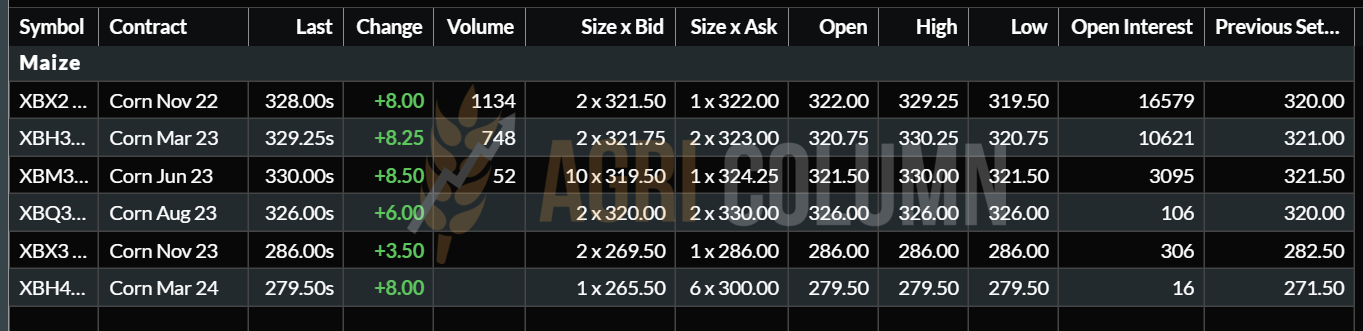

INDICAȚII PREȚ GRÂU DIVERSE ORIGINI

CAUZE ȘI EFECTE

Raliul generat de Euronext și CBOT are două cauze. Prima este apropierea întâlnirii dintre Putin și Erdogan, unde vor discuta modificarea coridorului verde al Ucrainei. Iar a doua este temerea față de probleme argentiniene, înghețul din ultima perioadă, care poate afecta în mod serios cultura de grâu și așa începută cu probleme din cauza secetei.

Revenind la Putin și declarațiile sale, înțelegem sursa frustrărilor și tindem să-i dăm dreptate, într-o mare măsură. Coridorul verde alimentează, de fapt, Uniunea Europeană și Turcia, iar Putin se simte păcălit pentru că nu a primit ce a negociat, și anume dreptul de a comercializa îngrășăminte în Europa. În perioada 16-18 septembrie, va avea întâlniri cu Erdogan spre a clarifica sau a modifica detaliile coridorului verde.

Argentina vine în lumina reflectoarelor cu vești neplăcute. Seceta care mușcă din cultura argentiniană de grâu nu se oprește. Grâul argentinian se află sub mari semne de întrebare.

Avem deci doi factori, unul politic și celălalt ce ține de efectele vremii. Amândoi conjugați au generat un raliu de creștere în Euronext și CBOT. Și asta înainte de raportul WASDE din 12 septembrie 2022. Acest efect de creștere va avea o pondere în timp.

Daca Argentina este o sursă certă de îngrijorare prin prisma efectelor secetei, Rusia însă are o intenție clară de a crește prețul și a exporta. Faptul că mecanismul de taxare a exportului a scăzut încă o dată nivelul acesteia cu 12,5 USD până la nivelul de 48,7 USD/tonă ne indică dorința Rusiei de a genera mai mult export export pe care îl poate realiza doar scoțând din competiție ceilalți jucători ai perimetrului.

Prin declarațiile ritoase cu privire la coridorul verde, Putin generează o creștere a prețului la nivel european și global. În același timp, taxa de export scade și implicit îi generează un acces mai facil pe multe piețe, piețe care sunt într-o cerere scăzută.

Grâul este încă scump pentru multe destinații, iar acestea preferă sistemul de “hand-to-mouth”, adică se aprovizionează în cantități mici și doar cât este necesar pentru consum, căci se cunosc foarte multe cifre despre nivelul de recoltă rusesc și excedentul canadian, precum și de cel australian.

Egiptul și-a consolidat intern achizițiile cu circa 0,7 mil. tone. Astfel, achizițiile din piața internă au urcat până la nivelul de 4,2 mil. tone, ceea ce înseamnă că vom avea un nivel de import redus cu această cantitate. Acest aspect vă penaliza, cu siguranță, viitoarele achiziții de marfă ale Egiptului.

Pe scurt:

- Raliul grâului a fost generat de factorul politic și de vreme.

- Săptămâna ce urmează se va definitiva factorul politic, căci Rusia are interesul de a vinde, iar blocarea coridorului verde ar putea avea repercusiuni asupra sa. Să nu uităm că Joe Biden a declarat că Rusia nu va intra pe lista statelor teroriste pentru că a acceptat deschiderea coridorului umanitar.

- Piața fizică va reacționa în consecință, însă nivelul de preț mult mai ridicat al mărfurilor va da câștig de cauză Rusiei în vânzările viitoare de mărfuri. Rusia are interes în a vinde grâul, nicidecum în a-l bloca intern. Fermierii ruși au nevoie de lichiditate pentru a continua ciclul de producție.

- Creșterea prețului va fi condiționată de rezultatul discuțiilor Putin-Erdogan, însă conform celor de mai sus, Putin țintește vânzarea îngrășămintelor, nicidecum blocarea coridorului verde, întrucât pe acolo iese foarte mult porumb, iar Rusia nu are prea mare legătură cu acesta, ținând cont de nivelul lor intern de recoltă de doar 15 mil. tone.

Nu se înregistrează modificări de esență în valorile de achiziție CPT Constanța a orzului furajer. Nivelul se menține la 270-272 EUR/tonă.

La nivel regional, nu se văd perturbări ale prețului oferit în originile tradiționale.

INDICAȚII PREȚ ORZ DIVERSE ORIGINI

STATUS LOCAL

Indicațiile portului Constanța sunt la nivelul de 288-293 EUR/tonă în paritatea CPT. În țară, porumbul se tranzacționează în continuare la nivelul de 270-275 EUR/tonă.

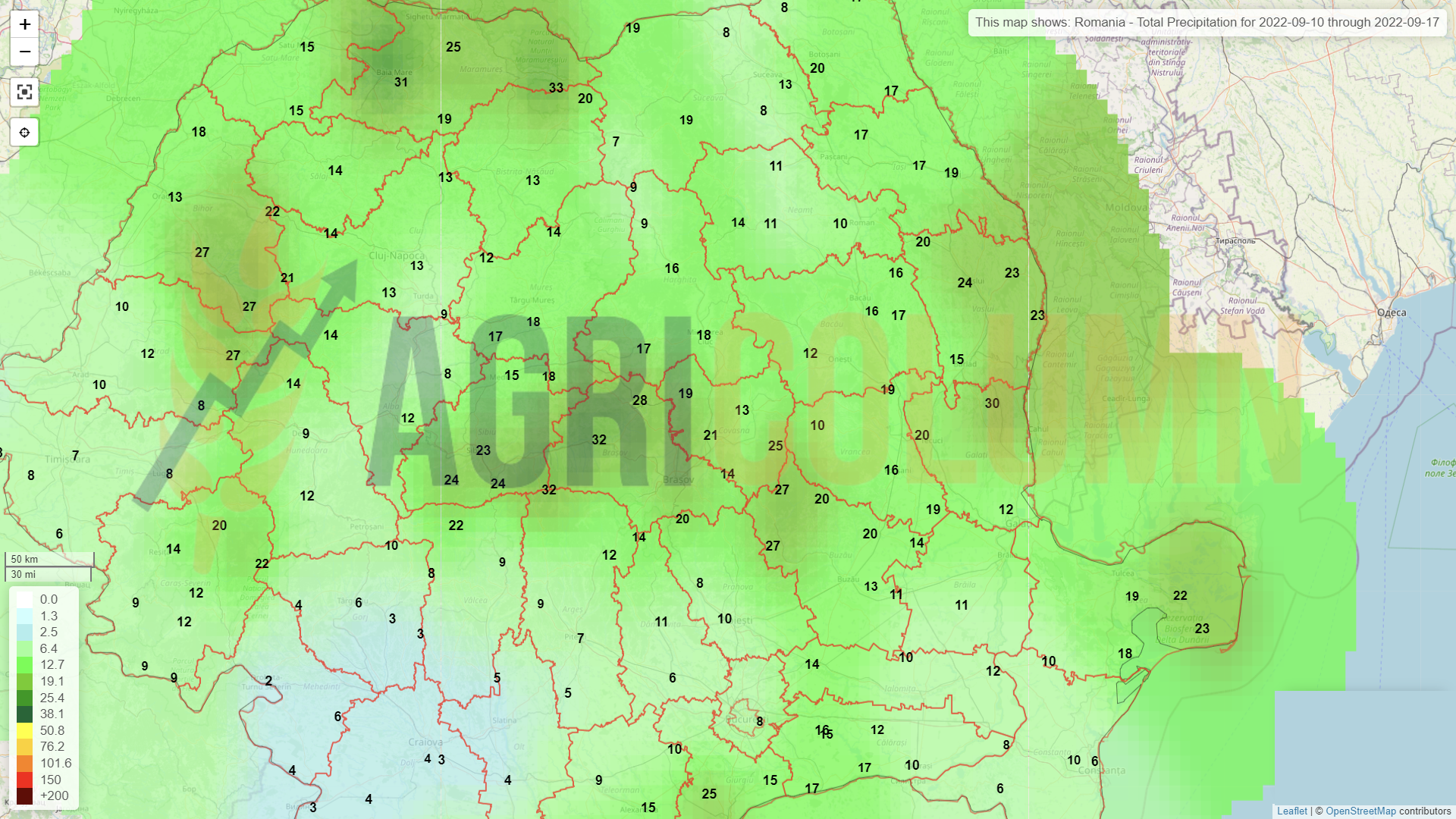

Recoltarea porumbului a început în România și estimăm un nivel de recoltare de 10% din suprafață. Randamentele, precum știm, sunt extrem de mici, iar producția este în continuare cotată la maxim 8,2 mil. tone.

Aceste premise ne conduc către un export extrem de redus al porumbului. Însă, în afară de recolta foarte mică, distorsiunea pieței continuă, din cauza fluxurilor ucrainene care generează volume de marfă. Discountul mărfurilor afectează în mod clar prețul produselor românești și impactul final este în bilanțul fermelor românești.

CAUZE ȘI EFECTE

Recolta românească diminuată are efect la nivel național, din păcate. Faptul că în Romania este secetă, nu afectează producțiile globale. Un marker extrem de important va sosi fără întârziere luni, 12 septembrie 2022, și anume raportul WASDE, care vă fi eliberat la orele 19.00, ora României.

O altă cauză care va avea un efect de domino în prețul mărfurilor este lupta cu inflația generată de băncile centrale la nivel global. Astfel, Banca Canadei a generat o creștere a dobânzii de 0,75%. Pe data de 8 septembrie 2022, ECB (Banca Central Europeană) a majorat, la rândul ei, dobânda de politică monetară cu 0,75%, reprezentând cea mai mare creștere din istoria uniunii de politică monetară, iar la orizont se vede din nou FED – Federal Reserve din SUA, care pe data de 27 septembrie 2022 va crește dobânda. În mod normal, este anunțată o creștere de 0,5%, însă aparențele conduc către 0,75% (unele surse susțin chiar 1%).

Cu alte cuvinte, un raliu al prețului, potențial generat de raportul WASDE, va fi alterat în timp de politicile băncilor centrale. Iar aici intervine o problemă foarte mare. Costurile de înființare a culturilor sunt puternic penalizate de costul îngrășămintelor, care va face ca prețul mărfurilor (și al porumbului, în acest caz) să nu poată scădea sub un anumit nivel. Este un curent general care se manifestă nu numai în Europa, dar și în America de Nord.

STATUS REGIONAL

RUSIA rămâne la aceeași prognoză de 15,5 mil. tone în zilele de dinaintea raportului.

UCRAINA rămâne un semn de întrebare. WASDE a generat un volum de 30 de mil. tone, însă ministrul de resort din Ucraina a generat o cifră de doar 24,7 mil. tone. Cum ar trebui să judecăm aceste cifre? Pe cine ar trebui să credem? Bănuim că ambele părți au dreptate. Este vorba de foarte multă acțiune de imagine și de formare a cererii și a ofertei. WASDE are nevoie de stabilitate a volumului, iar Ucraina are nevoie de prețuri mai bune ale mărfurilor.

Ca un amănunt extrem de interesant, logistica de elevare sau fobbingul în cele trei porturi din coridorul verde este de 50-60 USD/tonă. Cu alte cuvinte, operatorii din cele trei locații au cescut extrem de mult prețul operațional pe fondul cererii și știm cu toții că în vreme de război se fac cele mai mari profituri. Astfel, porumbul oferit în FOB Ucraina la 250 USD/tonă are un preț CPT de 190 USD/tonă. 50-60 USD/tonă intră în conturile operatorilor portuari.

Același lucru se întâmplă și în România. Discounturile pe marfă se efectuează din costul operațional. Comercianții ucraineni care vând în Constanța au un cost de elevare sau de fobbing de minim 30 USD/tonă, comparativ cu 10 USD/tonă, să spunem, pentru mărfurile românești. Însă acest preț de fobbing este mutat în paritatea FOB pentru a crea iluzia unui tratament egal. Marfa ucraineană nu este vândută în CPT, ci în FOB, iar contractul de operare are tarifele de 30 USD/tonă, precum am menționat mai sus. La o privire, se poate spune că au același preț originile, însă diferă costul operațional. Mai departe se procedează la indigenizare și amestecul de marfă obținut este oferit ca origine multiplă.

UNIUNEA EUROPEANĂ își păstrează prognoza de recoltă de 59,3 mil. tone, dar noi menținem cifra de 55,5 mil. tone. Nu credem că WASDE va amenda substanțial producția europeană pentru că nu își dorește un raliu de preț.

Marfa ucraineană trebuie să vină la prețuri cât mai mici, spre a alimenta cererea procesatorilor europeni. Este, dacă vreți, o parte a notei de plată pentru ajutoarele militare oferite Ucrainei. Mâncare contra gloanțe.

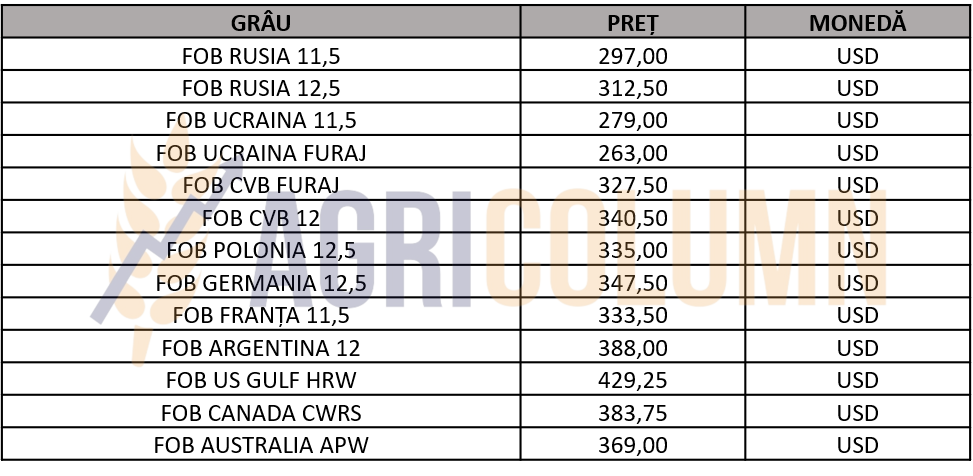

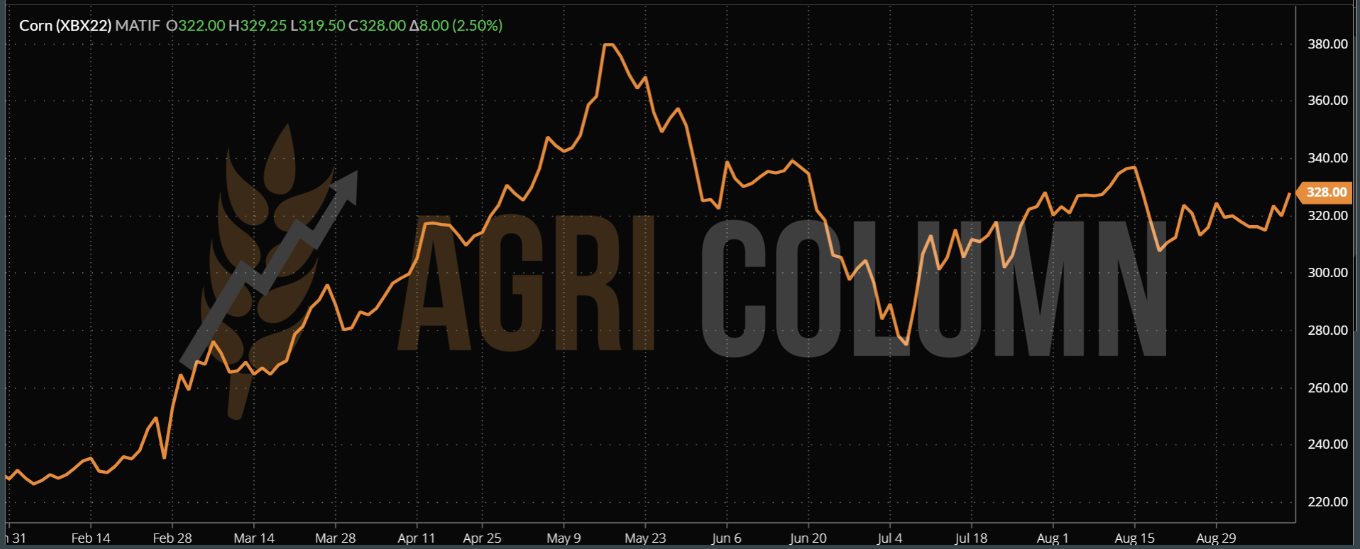

EURONEXT XBX22 NOV22 – 328 EUR (+8 EUR)

GRAFIC TREND PORUMB EURONEXT – XBX22 NOV22

STATUS GLOBAL

SUA trece printr-o perioadă în care succesul se împletește cu dezamăgirea. Unele state nord-americane prezintă culturi foarte bune și vor genera producții excelente de porumb, în timp ce altele sunt extrem de dezamăgitoare. Ca imagine generală, statele cu producții bune nu vor putea acoperi deficitul de producție din alte state.

Kansas a început recoltarea, însă rezultatele sunt sub așteptări. Ohio are nevoie de apă și soare, iar Iowa și Illinois, cel mai probabil nu vor scoate randamentele prognozate.

Pro Farmer Crop tour a generat un minus de 16 mil. tone în producția americană, în timp ce Barchart estimează același volum ca în data de 12 august 2022. WASDE va certifica prin raport o parte a adevărului, știind că nici ei nu toarnă benzină peste raliul prețurilor prin certificarea 100% a diminuării recoltei de porumb.

BRAZILIA. Producția de porumb 2021-2022 scade cu 1,42 mil. tone, de la 114,69 mil. tone (ambele recolte Safra + Safrinha) la 113,27 (estimare la 21 august 2022)

CBOT ZCZ22 DEC22 – 685 c/bu (+16 c/bu = +6,3 USD)

GRAFIC TREND PORUMB CBOT – ZCZ22 DEC22

INDICAȚII PORUMB DIVERSE ORIGINI

CAUZE ȘI EFECTE

Așteptarea în piață este ca porumbul să crească în preț în urma publicării raportului WASDE. Cu alte cuvinte, toată lumea participantă la piață așteaptă un raport bullish, ceea ce este corect, privind fundamentele pieței. Și le enumerăm:

- Uniunea Europeană are o recoltă devastată de secetă;

- SUA înregistrează o diminuare de potențial de recoltă;

- Ucraina este pusă sub semnul întrebării (30 sau 25 mil. tone?);

- Coridorul verde va fi menținut sau se va modifica? Sau va fi închis după expirarea celor 120 de zile?

- Brazilia înregistrează o scădere de volum de 1,4 mil. tone.

Vedem în mod clar o creștere a prețului la porumb generată de volumul mai mic la nivel global. Însă în piață fizică va avea efecte, ținând cont că Uniunea Europeană se aprovizionează la prețuri discountate din Ucraina?

Mai mult decât atât, costurile de înființare a porumbului sunt foarte mari, iar seceta din acest an a afectat în profunzime potențialul financiar al fermierilor. Dacă porumbul va genera creștere de preț, în mod automat va trage și nivelul grâului după el. Însă cât va putea dura, ținând cont de politicile financiare ale băncilor centrale?

WASDE va livra cu picătura informațiile, ținând în control un eventual raliu. Octombrie și noiembrie 2022 vor reflecta finalul din punct de vedere al volumului recoltei de porumb nord-americane, ucrainene și europene.

Însă din premisele de creștere care vor putea fi amendate de politicile financiare mai răsare un element care poate crea surprize, anume raportul nord-american de stocuri NASS din 30 septembrie 2022. O eventuală diminuarea a stocurilor de porumb și grâu la nivel nord-american ar putea declanșa un raliu al preturilor în piața fizică.

Până atunci mai este destul timp și să așteptam raportul WASDE pentru o evaluare cât mai corectă a pieței fizice și a fundamentelor. Noi credem că vom asista la creșterea prețului porumbului, judecând și după febrilitatea fondurilor speculative, care acumulează poziții long la porumb pe CBOT.

STATUS LOCAL

Indicațiile locale se acordează, după este și firesc, cu indicația NOV22, care gravitează în jurul valorii de 600 EUR și, prin urmare, prețul pe care-l primesc potențialii vânzători este cu un Premium negativ de 20 EUR/tonă pentru marfa livrată în paritatea CPT Constanța.

În piața locală, observăm un Premium negativ mai mare, de 30 EUR/tonă, aplicat la indicația NOV22. Discountul mai mare este generat de distanța dintre unitatea de procesare și portul Constanța, deci este un efect logistic. Cu toate că logistica nu ar trebui să aibă nicio implicație aici, ci doar calculul de crush margin, având în vedere că produsul finit, adică uleiul de rapiță, merge către amestecul de biodiesel pe care-l efectuează procesatorii din industria petrolieră locală, în principal. Chiar dacă există și exportul uleiului brut de rapiță, tot punctul de procesare rămâne ca reper principal, căci acolo se efectuează operațiunile spre rezultatul final, adică uleiul brut de rapiță.

În România, semănatul rapiței este în plină desfășurare, cu un număr de 270.000-280.000 hectare semănate. Cifra pe care o prognozăm a fi finală este în jurul valorii de 500.000 hectare. Astăzi ne aflăm aproape de 60% realizat.

CAUZE ȘI EFECTE

Rapița nu are un orizont de creștere în perioada următoare, din cauza volumelor de recoltă europene și ucrainene. Reamintim că recolta de rapiță ucraineană este destinată exportului în Uniunea Europeană și deci se adaugă la cele 18,8 mil. tone estimate ca cifră finală europeană în materie de volum. Este un plus de 2,8 mil. tone. Efectul se vede cu ochiul liber în cotațiile Euronext, care sunt în jurul valorii de 600 EUR/tonă, iar un posibil orizont de creștere a valorii rapiței europene este estimat după o perioadă de cel puțin 60-80 de zile din acest moment înainte.

STATUS REGIONAL

UNIUNEA EUROPEANĂ crește nivelul de volum recoltat de la 18,8 mil. tone la 19,15 mil. tone, ceea ce creează o presiune de scădere a indicațiilor EURONEXT NOV22.

UCRAINA rămâne la volumul de 2,8 mil. tone, fără modificări.

RUSIA, de asemenea, rămâne la valoarea de 3,9 mil. tone.

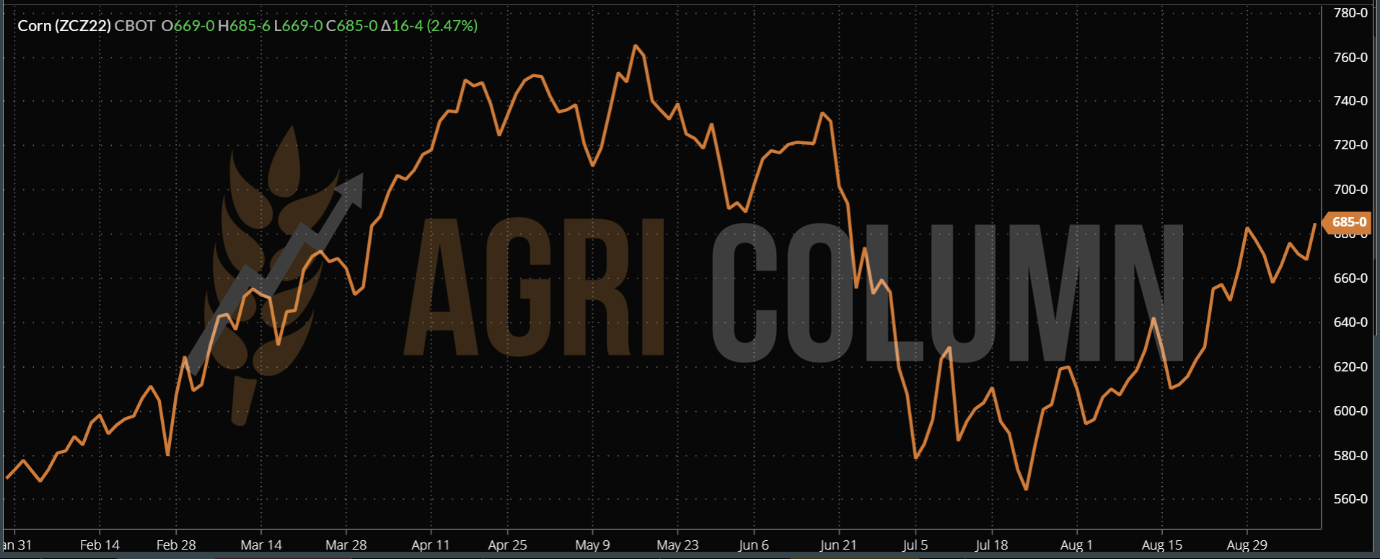

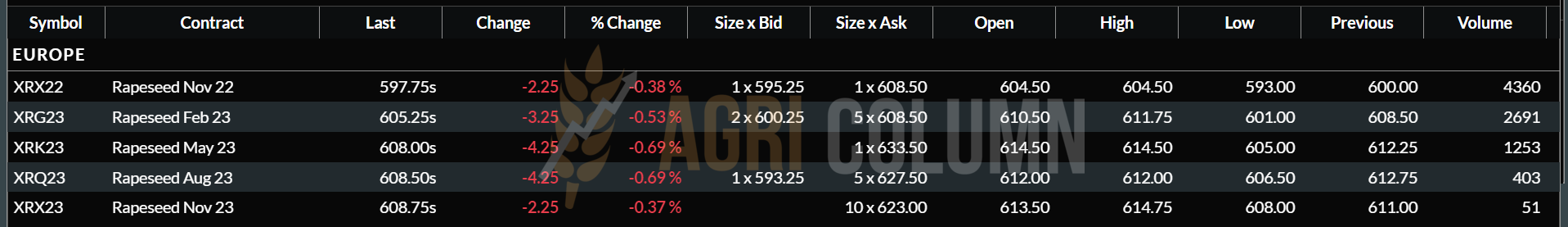

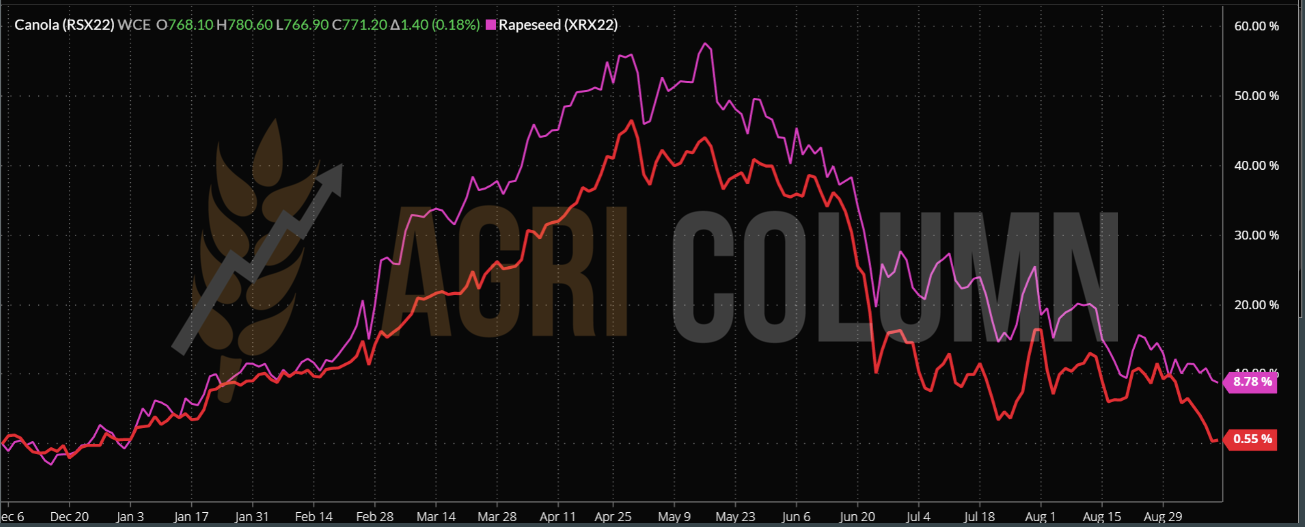

EURONEXT RPS XRX22 NOV22 – 597,75 EUR (-2,25 EUR)

GRAFIC TREND RAPIȚĂ EURONEXT – XRX22 NOV22

STATUS GLOBAL

CANADA este în plină recoltare a canolei și rămâne în aceleași prognoze de volum de aproape 20 mil. tone. Sezonul de recoltare candian se închide la sfârșit de octombrie. Sakatchewan cu 53%, Alberta cu 30% și Manitoba cu 16% sunt principalele bazine de recoltă a canolei canadiene.

AUSTRALIA își menține prognoza de peste 6 mil. tone, iar recoltarea va începe în debutul lunii octombrie. Cele trei bazine de volum sunt New South Wales cu 34%, Western Australia cu 31% și statul Victoria acontat cu 20% din volumul celor peste 6 mil. tone de rapiță.

ICE CANOLA RSX22 NOV22 – 771,2 CAD (+1,4 CAD)

GRAFIC TREND CANOLA – RSX22 NOV22

COMPARATIV EURONEXT VS. ICE CANOLA

CAUZE ȘI EFECTE

Principalele cauze care au condus la răcirea prețurilor rapiței sunt:

- Volumele generoase de recoltă de pe cele 3 continente (și vorbim de origini): America de Nord, Europa, bazinul Mării Negre și Australia, fapt care a a compensat lichiditatea de volum scăzută de anul trecut generată de seceta din Canada.

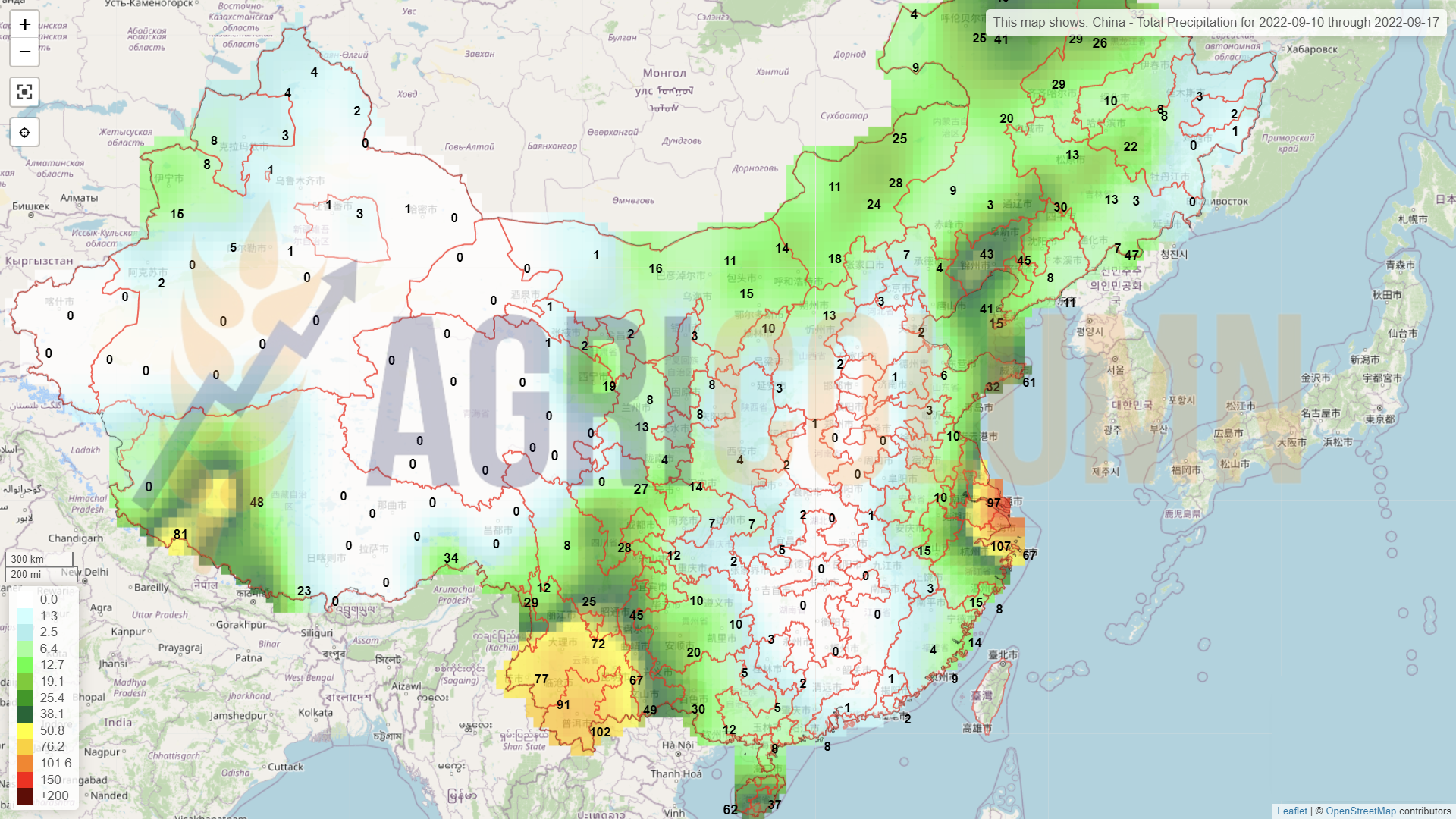

- Volumele din destinații: China va însămânța 7,1 mil. hectare cu rapiță, iar recoltarea lor va începe în aprilie 2023; India va însămânță peste 8,6 mil. hectare și, de asemenea, recoltarea va începe după jumătatea lunii martie 2023. China va genera un volum de 14,7 mil. tone, iar India un volum de 11 mil. tone.

- Scăderea indicațiilor uleiului de palmier până în jurul valorii de 3500-3600 MYR/tonă, cauzată de stocurile mari din Indonezia.

- Cotațiile petrolului în WTI (Western Texas Intermediate) și Brent, care gravitează în jurul valorilor de 90 USD/baril.

- Valorile cu care Banca Central Europeană și FED cresc valoarea dobânzii de referință.

La ce trebuie să ne așteptăm:

- O revigorare a interesului procesatorilor pentru rapiță după jumătatea lunii octombrie 2022, când subsecvent vor competiționa pentru cantități de rapiță în Europa.

- Pe perioada iernii, trebuie urmărite recoltele Indiei și ale Chinei. Orice problemă va aprea acolo va stimula prețul rapiței.

- De asemenea, trebuie totul acordat cu prețul petrolului și cu mișcările FED de creștere a dobânzii de politică monetară.

STATUS LOCAL

Indicațiile semințelor de floarea-soarelui au scăzut extrem de mult, ajungând la nivelul de 540-545 USD/tonă în paritatea CPT Constanța. Cotațiile bonusului pentru semințele de floarea-soarelui cu conținut ridicat de acid oleic rămân în jurul valorii de 60 USD/tonă.

Procesatorii români au scăzut în mod dramatic nivelul de preț al semințelor de floarea-soarelui și vedem niveluri extrem de reduse la cei mai mulți din cei care compun piața de profil. 515-520 USD/tonă este nivelul pe care-l oferă în piață procesatorii din industrie.

Recoltarea a atins nivelul de 50% și rezultatele nu sunt îmbucurătoare din punct de vederea al producțiilor. Vedem discrepanțe majore între parcele alăturate. Unele generează 0,7 tone/hectar, altele 2 tone/hectar. Însă prognoza rămâne neschimbată la nivel național – 2,2-2,3 mil. tone.

CAUZE ȘI EFECTE

Cum este posibilă această scădere de la săptămână la săptămână? În numărul trecut, avertizam despre această scădere dramatică și cităm: “Cine a vândut sau vinde în aceste zile procedează foarte bine. Reculul pe care-l vizualizăm în piață provine din mai multe direcții.” Exact direcțiile pe care le-am înșiruit în numărul 33 au fost cele care au condus prețul la o scădere de 70-80 USD/tonă într-un interval de 5-7 zile.

Peste toate cauzele înșiruite în numărul trecut și pe care nu le reamintim aici pentru a nu pierde esența, a intervenit acum și costul gazelor și al energiei electrice, care impactează major procesarea. Astfel, unitățile de procesare funcționează pe un „crush margin” negativ.

Cu alte cuvinte, vorbim de banii care iți rămân după ce procesezi 1 tonă de semințe de floarea-soarelui și vinzi uleiul brut sau rafinat, șroturile și celelalte subproduse. Din acești bani trebuie însă să asiguri costurile variabile și fixe ale unității de procesare, cu toate componentele sale de ordin operațional, uman și tehnologic. Astăzi, calculul de „crush margin” este negativ, între minus 30-35 USD/tonă.

Presupunând că prețul semințelor scade cu valoarea acestui indicator economic de performanță spre a compensa costurile de procesare crescute din cauza energiei și a gazelor, rămâne un factor variabil ce este permanent lovit de volatilitate – vânzarea de ulei brut. Aceasta este, în aceste momente, la niveluri reduse de volum, pe fondul presiunii din complexul VEGOIL.

Astfel, prețul uleiului de palmier îl poziționează că fiind un factor principal în cererea din destinațiile tradiționale. Indonezia a depășit un prag de 2 mil. tone de stocuri de ulei de palmier.

Importurile de ulei de palmier din India au crescut cu 94% față de luna precedentă, la 1,03 mil. tone, ajungând la cel mai ridicat nivel din ultimele 11 luni.

Uleiul de palmier brut este oferit la 1.011 USD/tonă, inclusiv costul, asigurarea și transportul (CIF) în India pentru livrările din septembrie, comparativ cu 1.443 USD/tonă pentru uleiul de de soia.

În august, importurile de ulei de soia s-au înjumătățit față de luna precedentă, ajungând la 240.000 de tone, în timp ce importurile de ulei de floarea-soarelui au scăzut cu 8%, ajungând la 143.000 de tone.

La toate cele de mai sus, avem presiunea de recoltă, care face ca livrările către unitățile de procesare să fie încetinite de recepția la punctele de lucru ale acestora din urmă. Un alt factor demn de luat în seamă este dinamizarea exporturilor ucrainene de semințe, care în continuare sunt oferite la un preț discountat față de mărfurile locale românești.

Vedem un prag de oprire al scăderii pe care am prognozat-o la nivel de 490-510 USD/tonă. Aici, piața ar trebui să se stabilizeze în perioada următoare.

STATUS REGIONAL

UCRAINA rămâne la același nivel de recoltă de 9,5 mil. tone și la un surplus de recoltă de anul trecut de minim 2-3 mil. tone.

RUSIA nu schimbă prognoza de recoltă, rămânând la peste 17 mil. tone.

UNIUNEA EUROPEANĂ rămâne în jurul valorii de 9-9,2 mil. tone.

CAUZE ȘI EFECTE

- Din cauza colegilor de complex VEGOIL, prețul uleiului brut scade. Înregistrăm un nivel de 1.275 USD/tonă, 6PORTS.

- Costurile gazelor și ale energiei impactează prețul materiei prime.

- Cererea scăzută din această perioadă, generată de presiunea prețului uleiului de palmier face ca prețul uleiului brut să aibă un trend descendent.

- Un prag de stabilizare a prețului materiei prime va fi setat cel mai probabil în jurul valorii de 500 USD/tonă.

După terminarea recoltării în Uniunea Europeană, în Rusia și în Ucraina, vom putea avea un tablou complet al cererii și ofertei în materie de volume de semințe de floarea-soarelui.

La toate cele de mai sus se adaugă presiunea luptei împotriva inflației generată de ECB și FED, care fac cash-flow-ul să devină mai scump.

Însă vom mai avea momente de raliu al prețului semințelor de floarea-soarelui și acestea trebuie foarte bine exploatate în perioada ianuarie-martie 2023.

INDICAȚII PREȚ OLEAGINOASE ȘI ULEI DIVERSE ORIGINI

STATUS LOCAL

Indicațiile procesatorilor locali pentru recolta de soia au scăzut la nivelul de 570-575 USD/tonă.

STATUS REGIONAL

UNIUNEA EUROPEANĂ se așteaptă ca recolta de rapiță din UE pentru 2022/23 să ajungă la 2,49 milioane de tone, în scădere cu 10% față de estimările anterioare, în timp ce randamentele au fost reduse cu 11%, la 2,35 tone/ha. Suprafața cultivată cu soia este așteptată să fie cu 11% mai mare decât în sezonul 2021/22.

STATUS GLOBAL

SUA. Starea culturilor de soia se menține și săptămâna aceasta la 57% bună spre foarte bună.

BRAZILIA. Pentru fermierii brazilieni începutul plantării de soia este reglementat de guvern. Au fost stabilite date de plantare (inițiere plantare în intervalul 13 septembrie – 1 octombrie 2022 și finalizare plantare în intervalul 31 ianuarie – 18 februarie 2023) pentru a ajuta la controlul ruginii soiei (Phakopsora pachyrhizi) de la un sezon de creștere la altul. Aceste date fac parte din Programul național de combatere a ruginii asiatice a soiei (PNCFS) cu scopul de a reduce numărul de aplicații de fungicide și de a încetini dezvoltarea rezistenței la tratamentele fungicide actuale. Rugina soiei este cea mai importantă boală care afectează soia, iar în zonele în care ciuperca este epidemică, pierderile de randament pot varia de la 10% la 90%, în funcție de nivelul de control.

La Nina s-ar putea prelungi până în ianuarie. Semnificația acestei noi prognoze este uriașă pentru mai multe zone din lume, dar prima pe listă este America de Sud. Cu cât La Nina persistă mai mult, cu atât mai mare vă fi potențialul pentru un alt sezon de creștere mai puțin ideal în America de Sud.

Casele de analiză estimează că producția totală de soia din America de Sud pentru 2022/23 va fi de 216 milioane de tone, față de 172 milioane de tone pentru soia din 2021/22.

BRAZILIA. În evaluarea sa finală a recoltei 2021/22, CONAB și-a majorat estimarea oficială a recoltei de soia cu 1,5 milioane de tone, până la 125,6 milioane de tone, care a fost totuși cu 9,9% mai mică decât recordul din anul precedent.

În ceea ce privește prognoza de export de soia, CONABa majorat prognoza 2021/22 cu aproape 2 milioane de tone, la 77,2 milioane de tone.

ARGENTINA. Până la sfârșitul lunii august, fermierii argentinieni au vândut aproape 52% din recolta de soia de 44 de milioane de tone din sezonul 2021/22, potrivit datelor oficiale, cu mult sub vânzările consemnate în aceeași perioadă a sezonului precedent.

Guvernul argentinian a alocat un fond de 300 mil. USD pentru acordarea unui curs de schimb preferențial fermierilor care vând soia către export. Acesta se numește dolar – soia, va fi valabil până la 30 septembrie și are ca scop stimularea exporturilor și a rezervelor de valută forte.

Rezultatele s-au observat imediat, volumul zilnic de tranzacționare cu soia din Argentina a atins cel mai ridicat nivel din ultimii 5 ani și jumătate, a declarat Rosario Grain Exchange. Fermierii au vândut 3,1 mil. tone în primele 3 zile după ce guvernul a anunțat cursul de schimb mai mare. Nu toate acestea sunt neapărat pentru piața de export, deși această mișcare ar trebui cu siguranță să crească livrările pe termen scurt.

SUA. Săptămâna aceasta, USDA confirmă vânzarea a 104.000 de tone de soia pentru livrare în Taiwan în 2022/23. Pe măsură ce volumul final al recoltei de soia din SUA devine mai clar, atenția pieței se va îndrepta către cerere și către viitorul sezon agricol din America de Sud.

Topul cumpărătorilor de soia din SUA 2021: China 51,5%, Mexic 9,5%, alte țări 9%, UE 8%, Egipt 5%, Japonia 5%.

Procesarea soia din SUA rămâne la 61,1 milioane de tone, însă exporturile au fost revizuite în creștere de la 58,11 la 58,65 milioane de tone.

Statele Unite pierd avantajul exportului de soia pe măsură ce Brazilia reduce decalajul logistic. Fermierii americani, care se confruntă cu blocaje în lanțul de aprovizionare și cu o creștere a dolarului, își pierd avantajul competitiv pe piața mondială a boabelor de soia în favoarea celui mai mare rival al lor: Brazilia.

În majoritatea anilor până în 2020, a fost de aproximativ două ori mai scump pentru China – principalul importator – să expedieze soia braziliană decât cea americană. Dar problemele de logistică din SUA, modernizările aduse porturilor și infrastructurii de aprovizionare din Brazilia și un dolar puternic au eliminat aproape complet acest decalaj, arată datele USDA.

Contractele futures la soia de la Chicago au pierdut teren la începutul săptămânii, prețurile confruntându-se cu obstacole din cauza așteptărilor privind vânzări mai mari ale fermierilor din Argentina, fiind unul dintre principalii producători și exportatori ai acestei semințe oleaginoase.

CHINA. Importurile de soia din China au scăzut cu 24,5% în august față de anul precedent, la 7,17 milioane de tone, potrivit datelor vamale, în condițiile în care prețurile ridicate la nivel mondial și cererea slabă au redus apetitul pentru această plantă oleaginoasă.

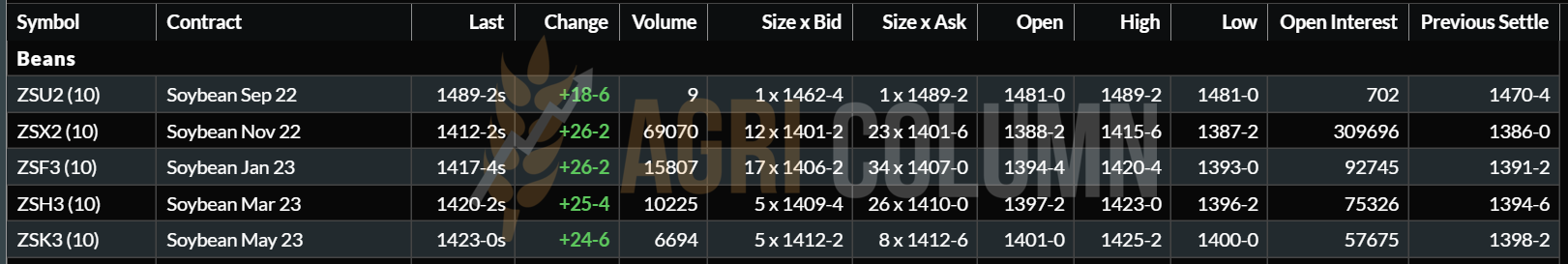

CBOT SOIA ZSX22 NOV22 – 1.412 c/bu (+26 c/bu = +9,55 USD)

GRAFIC TREND SOIA CBOT – ZSX22 NOV22

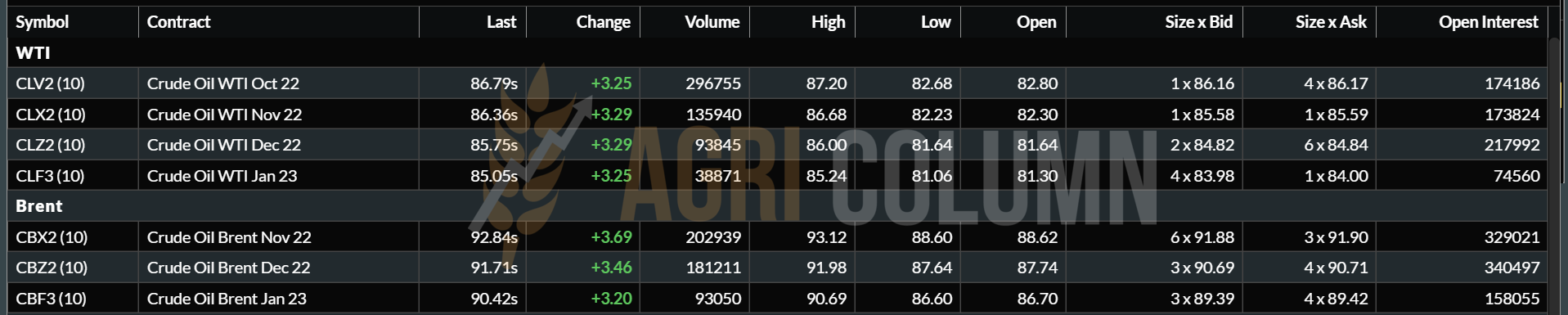

WTI 86,79USD/baril | BRENT 92,84 USD/baril