Romanian Agri Trade Summit, unul dintre cele mai mari evenimente adresate Agribusiness-ului Internațional, va avea loc pe 22 Februarie 2023 la București.

Inițiativa își propune să reconfirme rolul strategic pe care îl are România în agribusiness-ul global și să aducă la aceeași masă cei mai importanți jucători din piața dinamică a cerealelor – Fermieri, Traderi, Procesatori și Distribuitori de top.

Aflați mai multe pe site-ul evenimentului, la butonul de mai jos:

Raportul de piață din această săptămână conține informații despre:

STATUS LOCAL

Indicațiile Portului Constanța scad în continuare. Nivelul de 275-278 EUR/tonă, cu un discount de minim 20 EUR/tonă pentru calitatea inferioară, de furaj, este cel care a arbitrează în aceste momente.

Cotațiile recoltei noi rămân la aceeași parametri, adică un nivel de 242-245 EUR/tonă.

CAUZE ȘI EFECTE

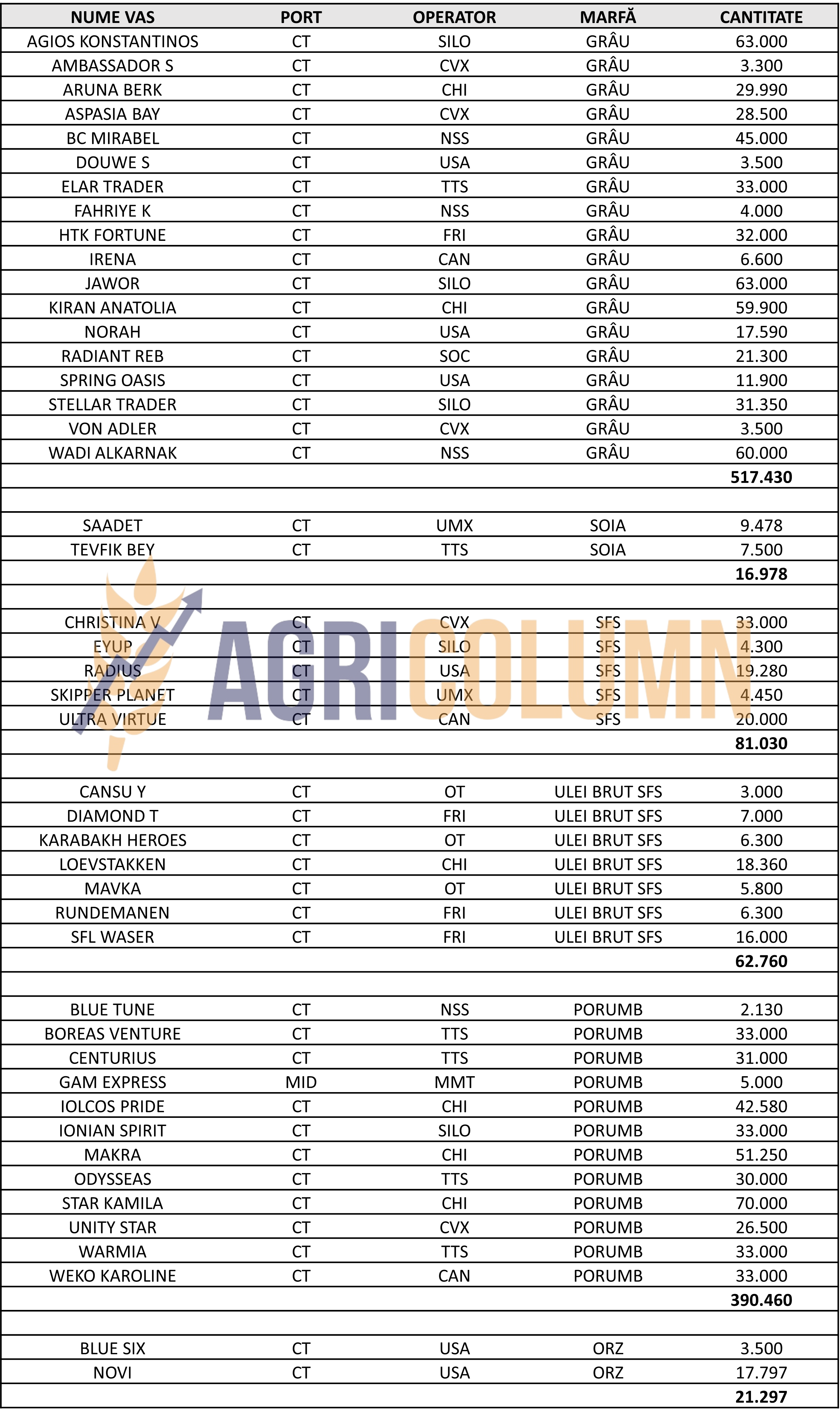

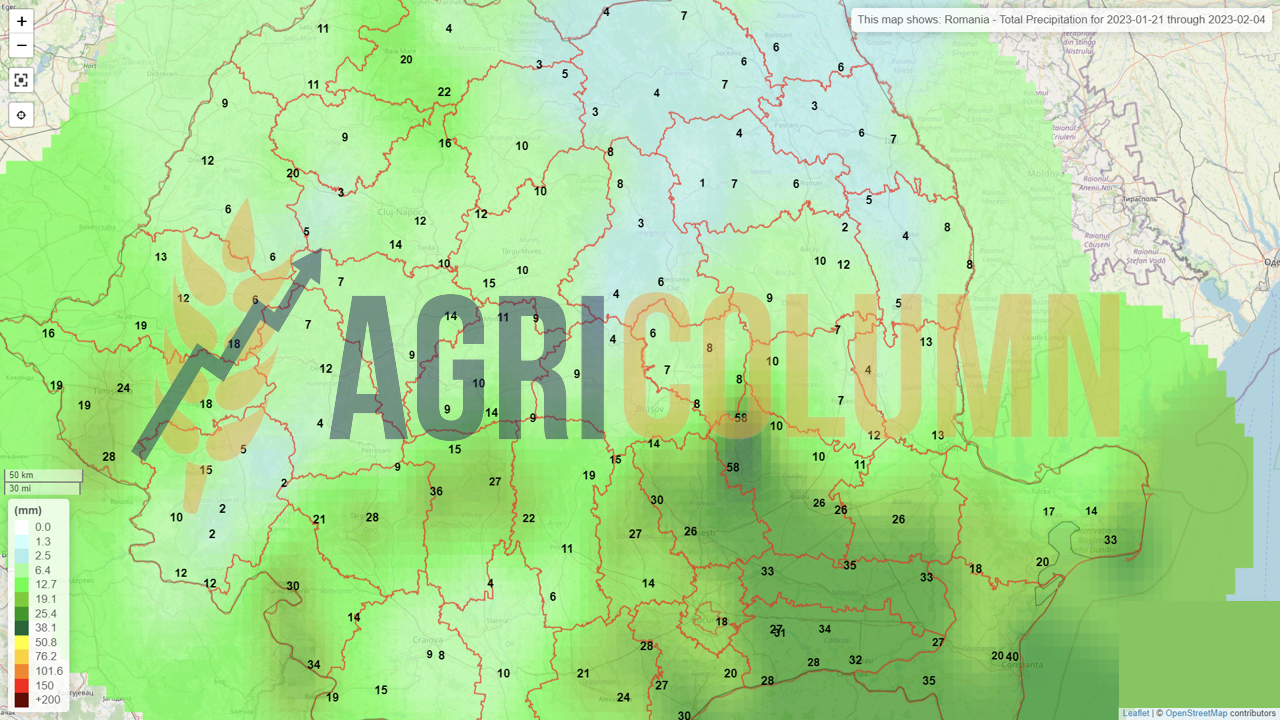

Fermierii încep să înțeleagă, într-un final, că așteptarea a fost prelungită prea mult și timpul se strânge nemilos. Scadențele presează, iar lichiditatea este clar necesară pentru a acoperi datoriile și a pregăti campania de primăvară. Grâul începe să se vândă și se vede acest lucru în activitatea portului Constanța. Observăm o aglomerație la descărcare și cozi întinse în afara perimetrului portuar. Întretăierea cu fluxurile ucrainene se vede din nou în mod evident. Acest moment a fost anticipat și dă naștere unei presiuni speculative de preț.

Coordonatele regionale sunt nemiloase, piața regională împinge spre fundamente. Nu avem motive și nu vedem în perioada imediat următoare schimbarea fundamentelor inițiale, pe care le menționăm de multă vreme.

STATUS REGIONAL

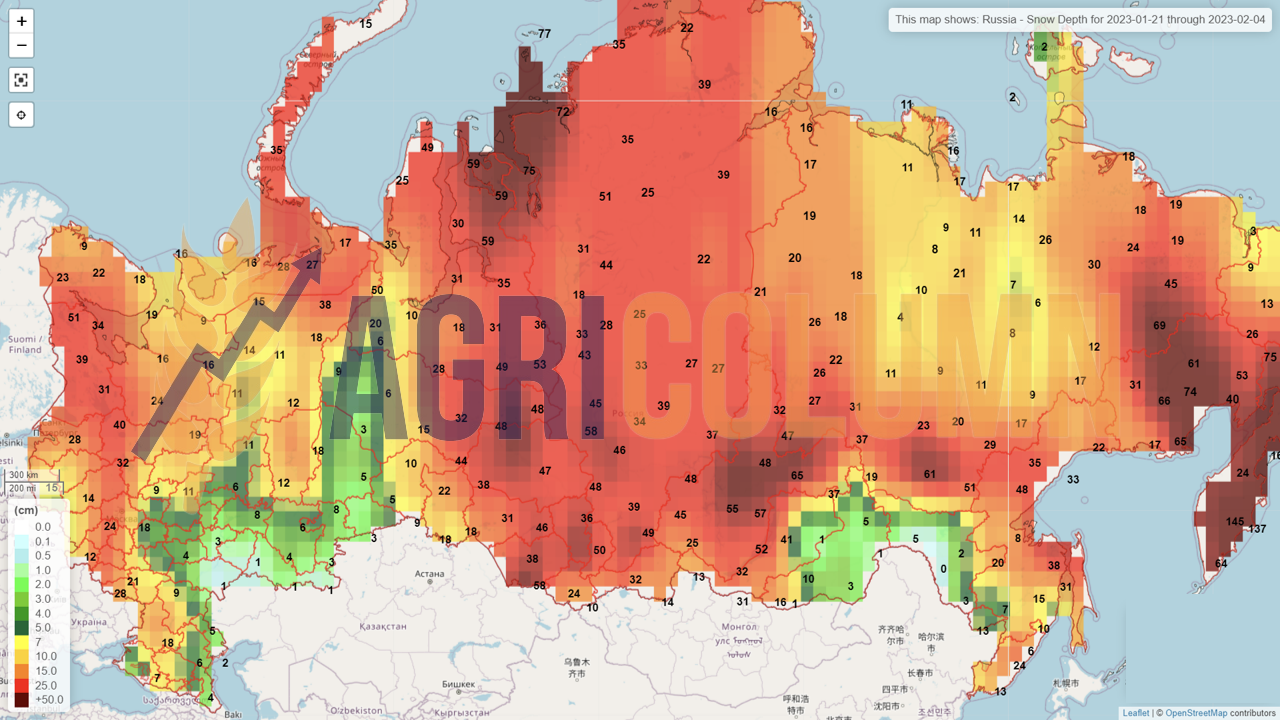

RUSIA vinde în continuare, dar luna ianuarie nu va aduce un volum mare de expedieri din porturile rusești. Estimările conduc către un volum de 3,6 mil. tone.

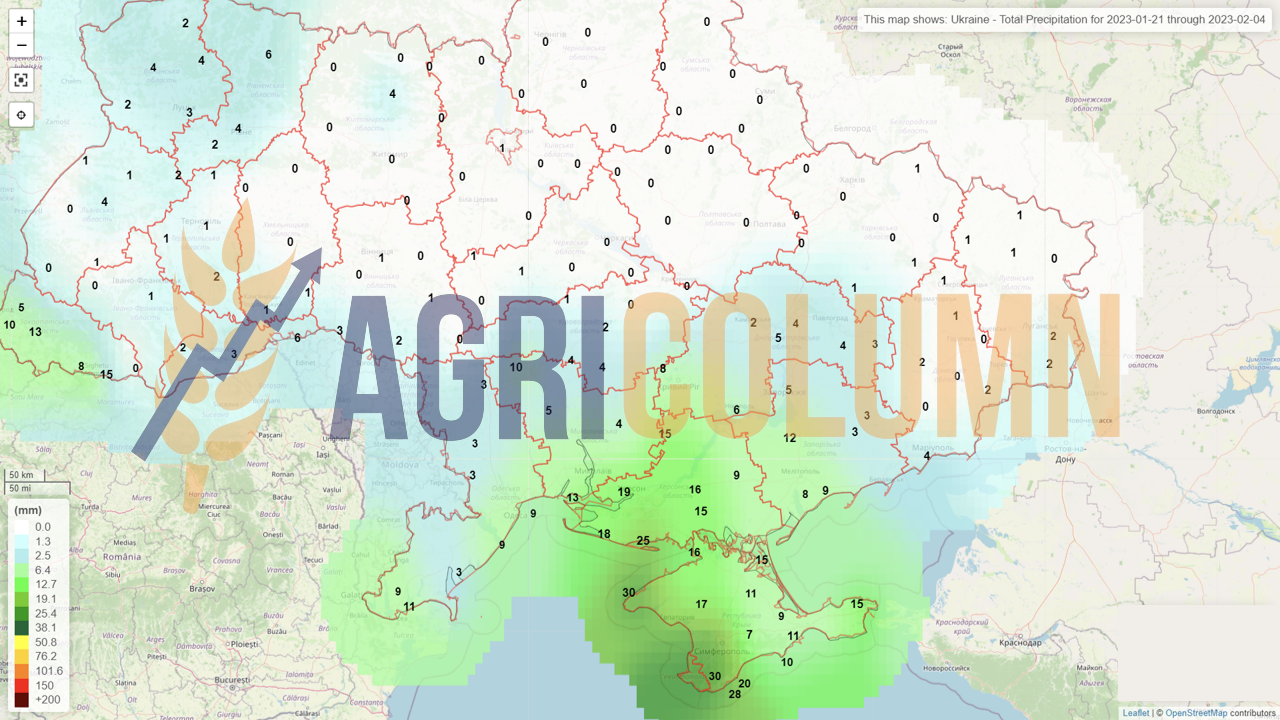

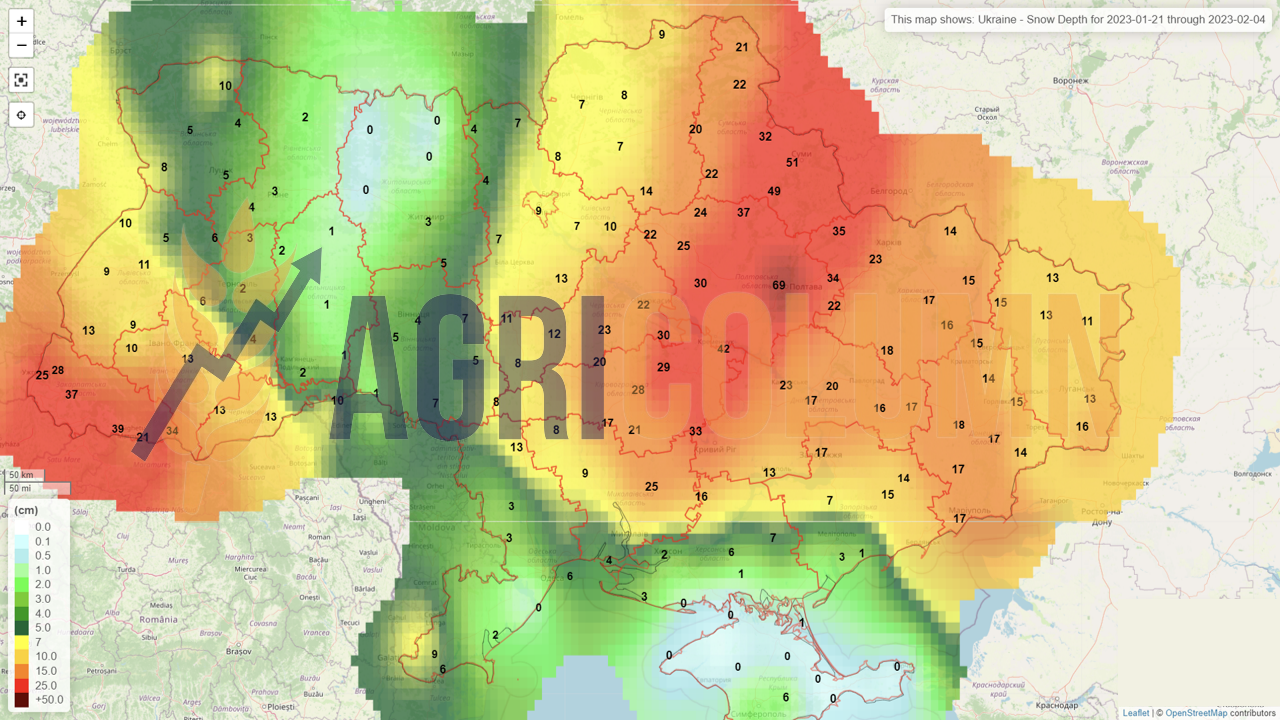

UCRAINA se află în momentul în care plutește pe un val de incertitudini. Estimările lor în ceea ce privește noua recoltă sunt încețoșate de lipsa informațiilor și de veridicitatea lor. În toate cazurile însă, calculele conduc și gravitează în jurul valorilor de 4-4,2 mil. hectare însămânțate în toamna lui 2022.

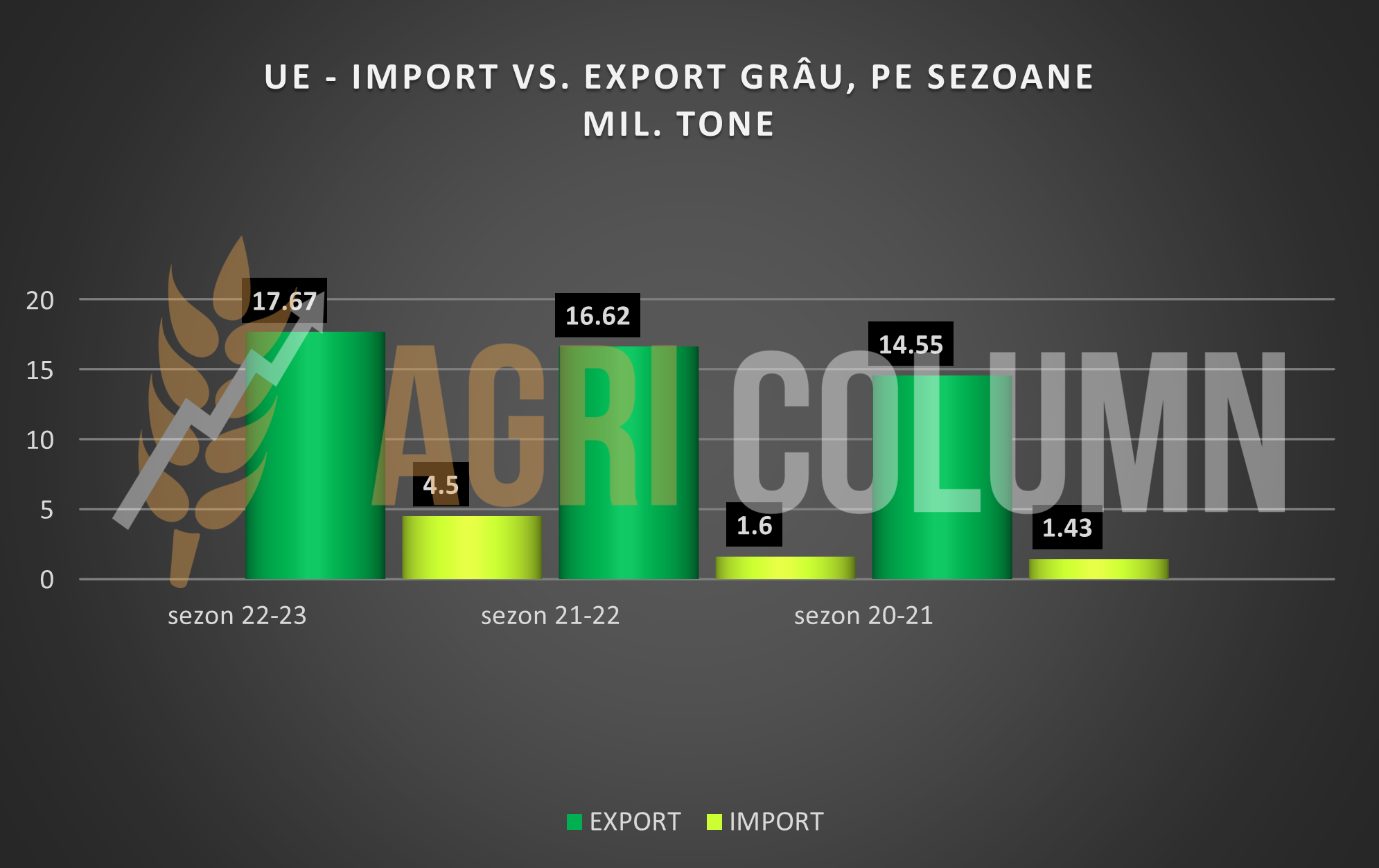

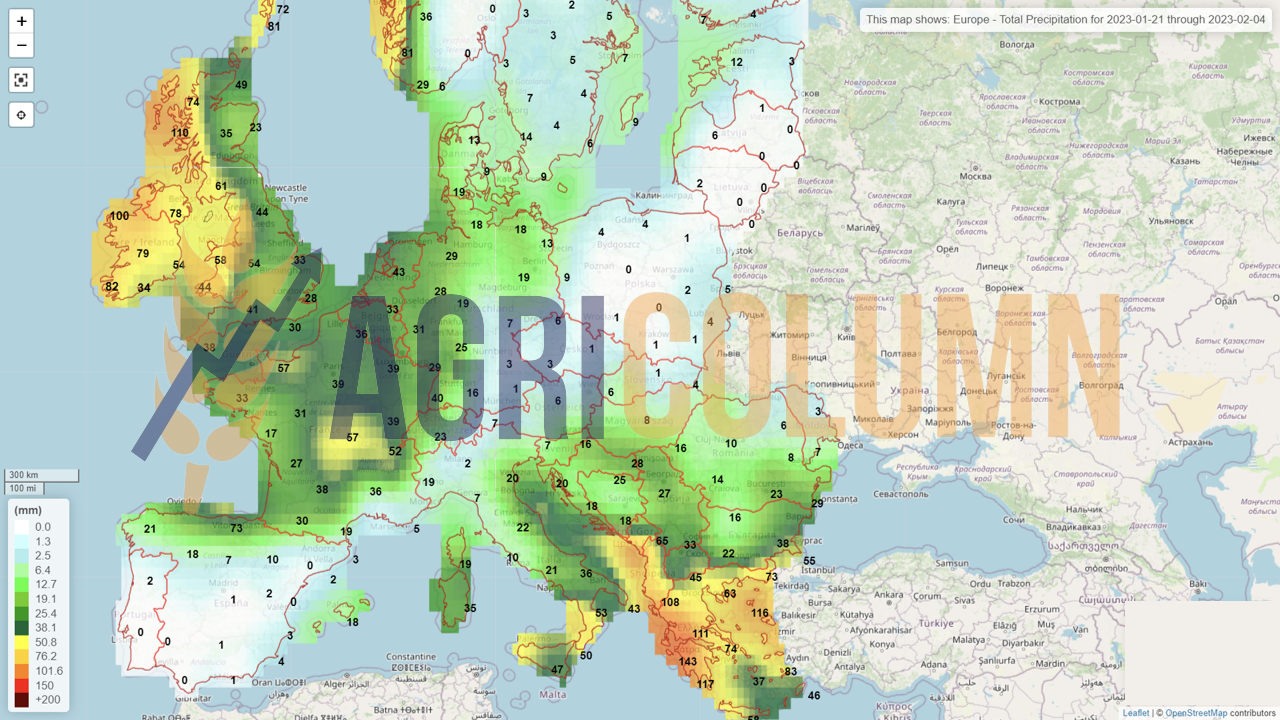

UNIUNEA EUROPEANĂ se menține pe același palier. Exportă, dar și importă. Nivelul exporturilor a atins pragul de 17,6 mil. tone de grâu, ceea ce depășește în mod clar nivelurile din 2021 și 2020.

În ceea ce privește importurile de grâu, se vizualizează clar diferențele între cele două sezoane precedente și cel actual. Grâul ucrainean este principala sursă a diferenței între nivelurile precedente de import și cele ale sezonului actual.

EURONEXT – MLH23 MAR23 – 288,75 EUR

GRAFIC TREND GRÂU EURONEXT – MLH23 MAR23

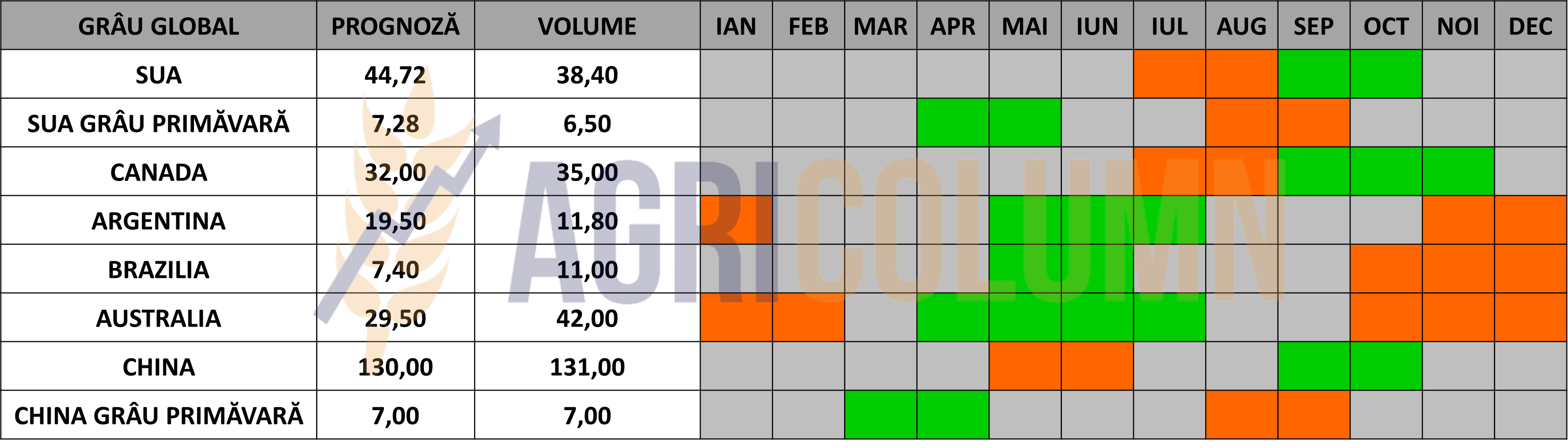

STATUS GLOBAL

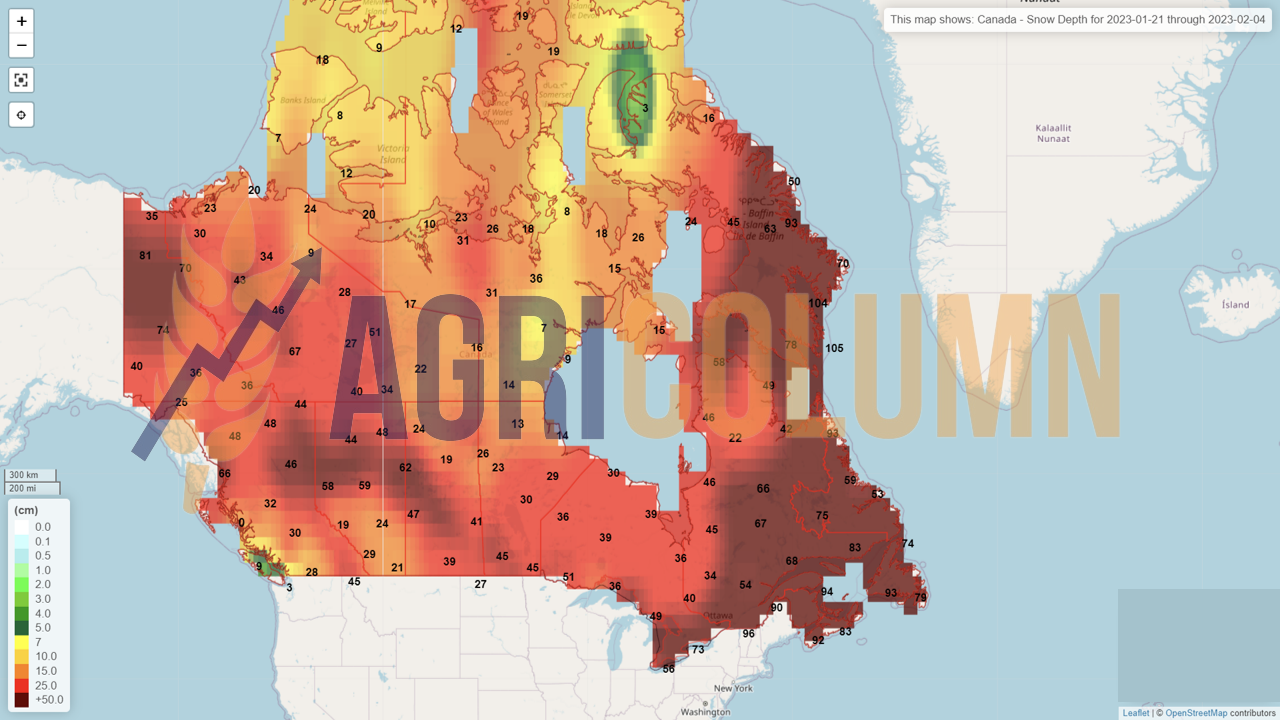

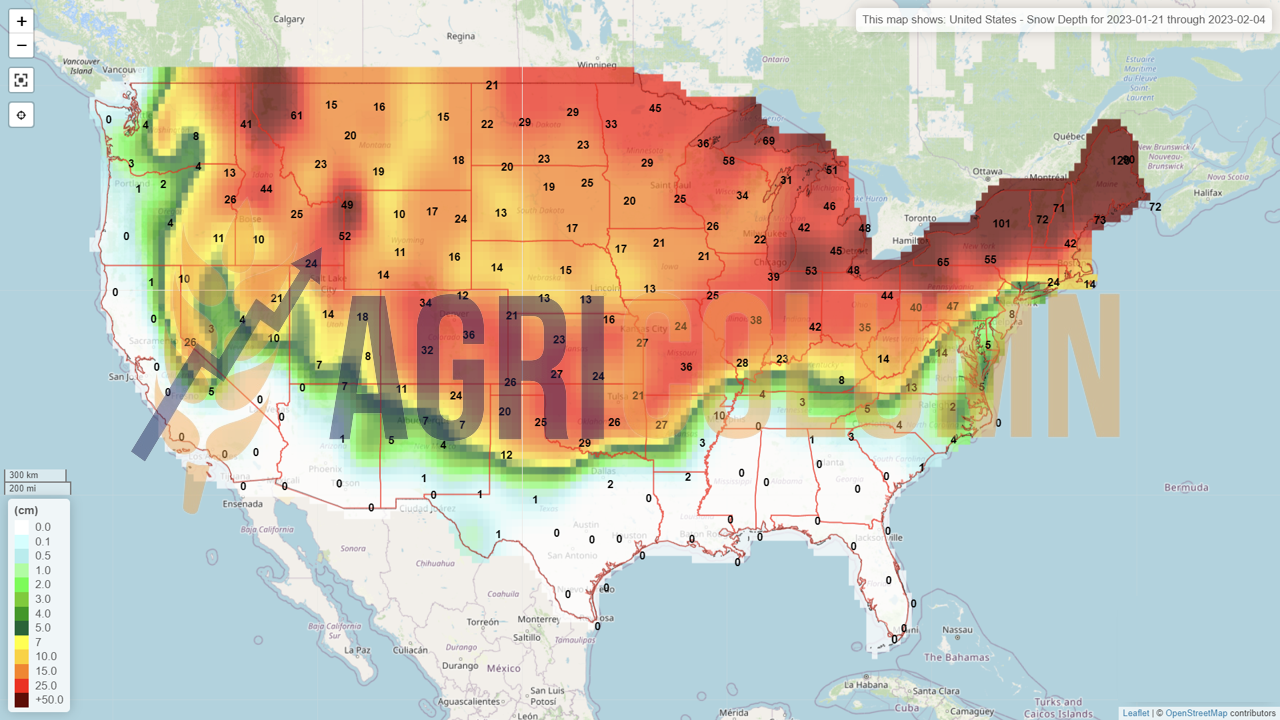

SUA se află în același status în ceea ce privește cultura de grâu însămânțată în toamnă – condiții mixate și nicio modificare de esență față de săptămâna trecută.

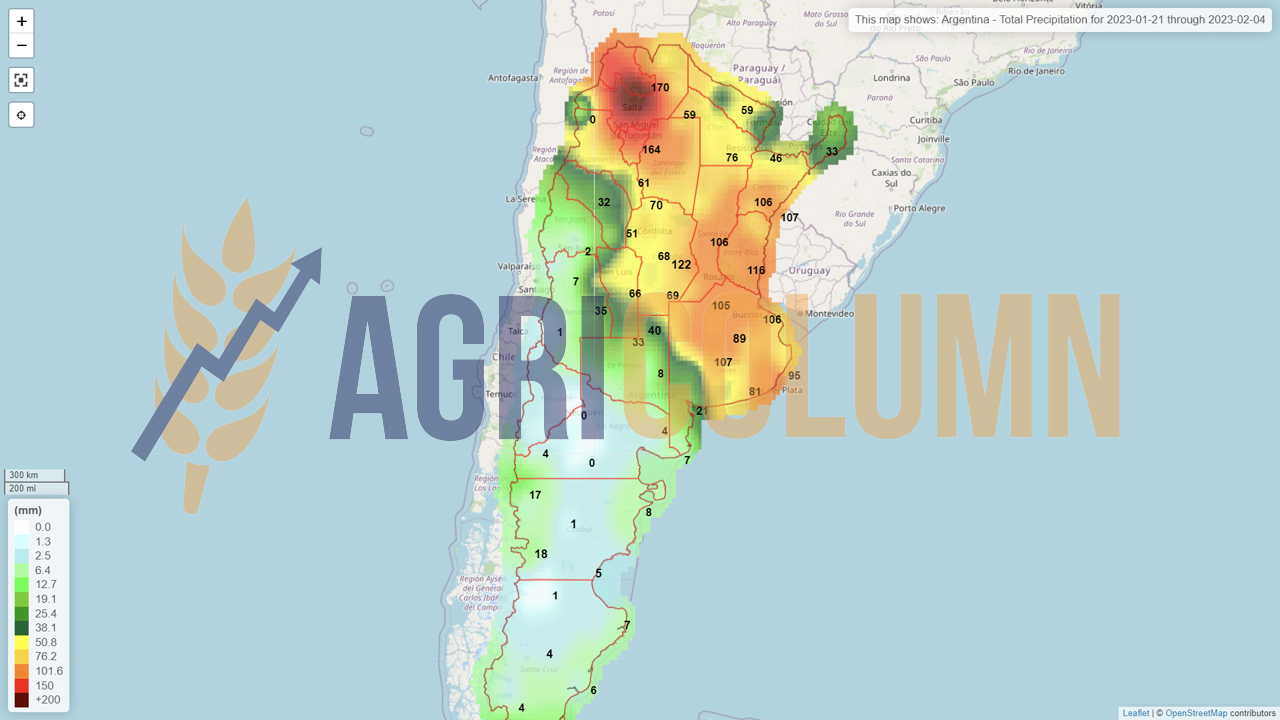

ARGENTINA este în afara sezonului.

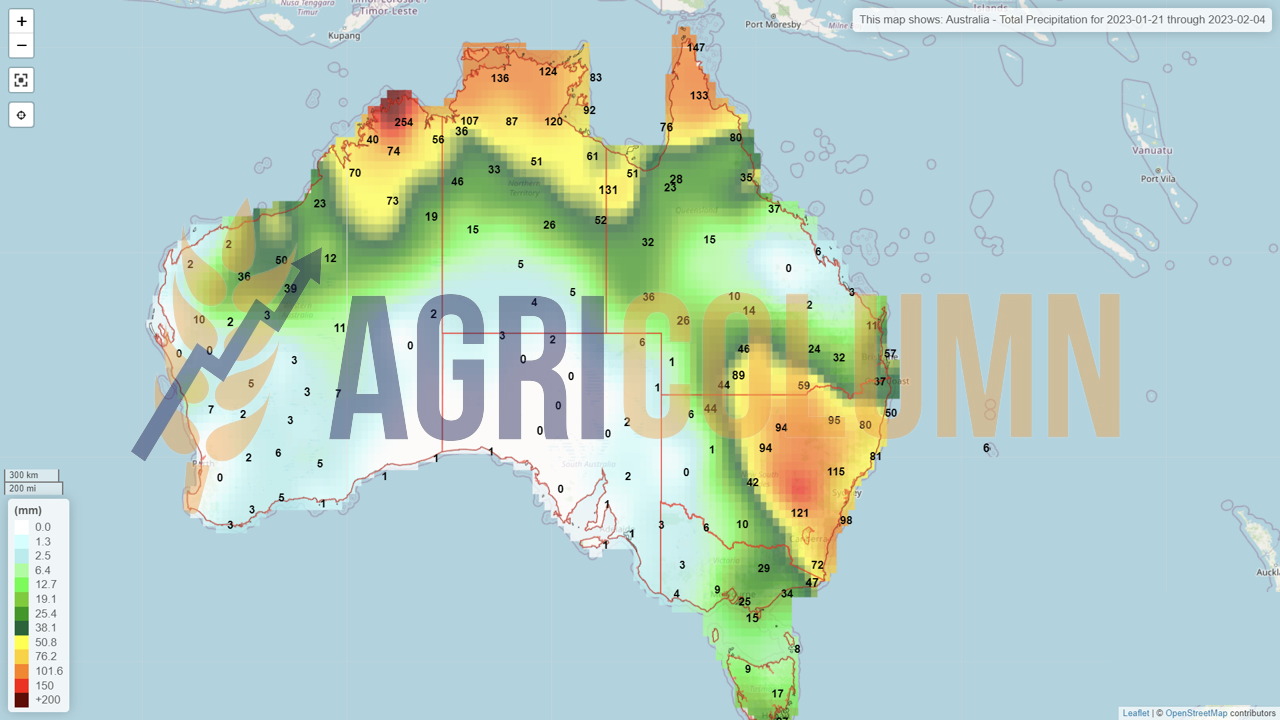

AUSTRALIA este in afara sezonului.

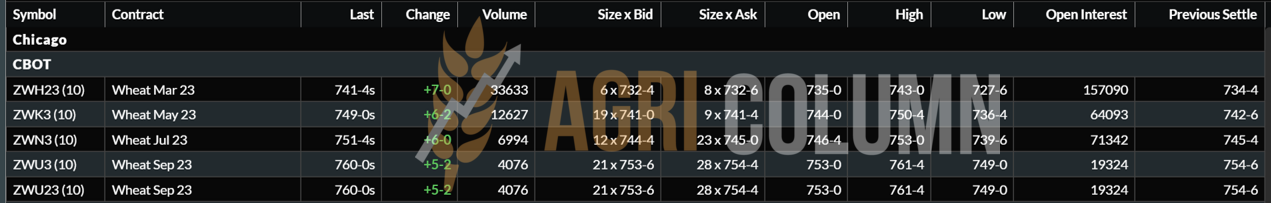

CBOT GRÂU – ZWH23 MAR23 – 741 c/bu

GRAFIC TREND GRÂU CBOT – ZWH23 MAR23

INDICAȚII PREȚURI GRÂU DIVERSE ORIGINI

LICITAȚII ȘI TRANZACȚII

OAIC ALGERIA. Toate informațiile conduc către o achiziție de circa 600.000 tone la o medie de preț de 334,5 USD/tonă, CFR.

Vânzători: Viterra 180.000 tone |Olam 120.000 tone |CAM Negoce 60.000 tone |ADM 60.000 tone |Ameropa 60.000 tone | Lecureur 60.000 tone | Sierentz 30.000 tone

ADM și Ameropa au vândut grâu origine România. Restul a avut origine Franța, Ucraina sau Rusia.

- Ofertele romanești au fost la nivel de 317-318 USD/tonă, FOB Constanța.

- Ofertele rusești au fost la nivel de 308-310 USD/tonă, FOB NOVO.

- Ofertele franțuzești s-au încadrat la 320-323 USD/tonă FOB.

CAUZE ȘI EFECTE

Începem cauze și efecte printr-un grafic extrem de sugestiv. Aria verde cu marker roșu reprezintă traseul grâului american, în timp ce aria roșie cu marker verde indică traseul grâului european.

- Componentele sunt: începutul conflictului și momentul de astăzi.

- Prima concluzie pe care o tragem este firească, și anume lipsa de competitivitate a grâului american. Apoi momentul decuplării în preț %.

- Urmărim apoi trendul descendent echilibrat, simultan.

- Și mai vedem ceva, grâul american se tranzacționează sub nivelul de început al conflictului, în timp ce grâul european a rămas deasupra nivelului din 22 februarie 2022.

Iar acum, înapoi la cauze și efecte:

RUSIA. Stocurile de grâu vor crește până la un nivel record de 16,2 milioane de tone în Rusia în anul de comercializare 2022/23. Alte 2,9 milioane de tone sunt păstrate în fondul de intervenție. Stocurile record ar putea pune presiune pe piața internă în a doua jumătate a primului trimestru al anului 2023.

Declarație Putin: Rusia trebuie să își păstreze rezerve de hrană în țară și nu trebuie să exporte tot. Declarația susține ca Headline prețul grâului. CBOT a urcat cu 3,2 USD.

Fundamental vorbind, la ce stocuri de grâu are Rusia astăzi și la ce nivel de export are până la această dată, declarația este doar un Headline.

„Mult zgomot pentru nimic” sau „Cum vă place” de William Shakespeare în interpretarea lui Vladimir Vladimirovici Putin, care trebuia să mai spună și el ceva.

Taxa la exportul de grâu a fost redusă la 62,37 USD/tonă, iar indicele mediu pe șapte zile a rămas stabil la 309,5 USD/tonă, conform Bursei de la Moscova (MOEX).

Traseul prețului grâului își urmează imperturbabil cursul. Nu există susținere în acest moment și stocurile existente sunt efectiv greutăți într-un potențial de dezvoltare coerent. Cu resurse în stocuri, cu marfa nevândută, pe rând, Rusia și Romania trebuie să scape în de marfa anului 2022, căci altfel pun deja piedici foarte mari recoltei noi.

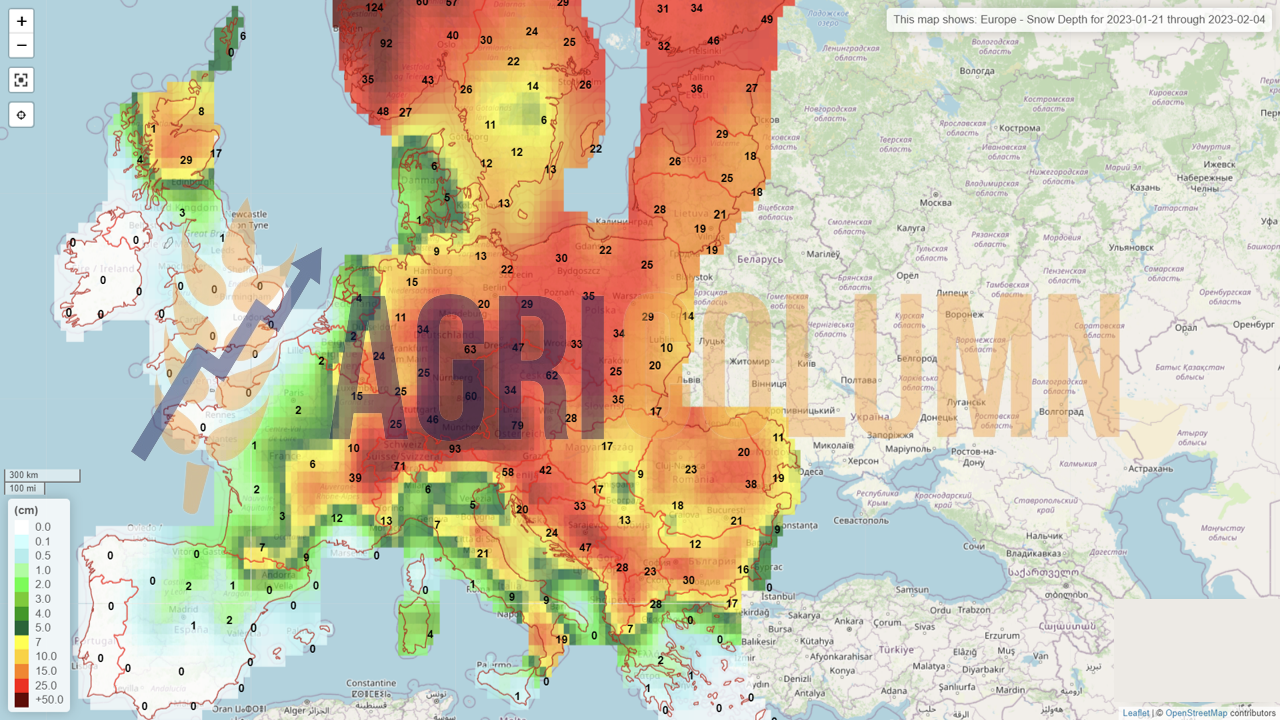

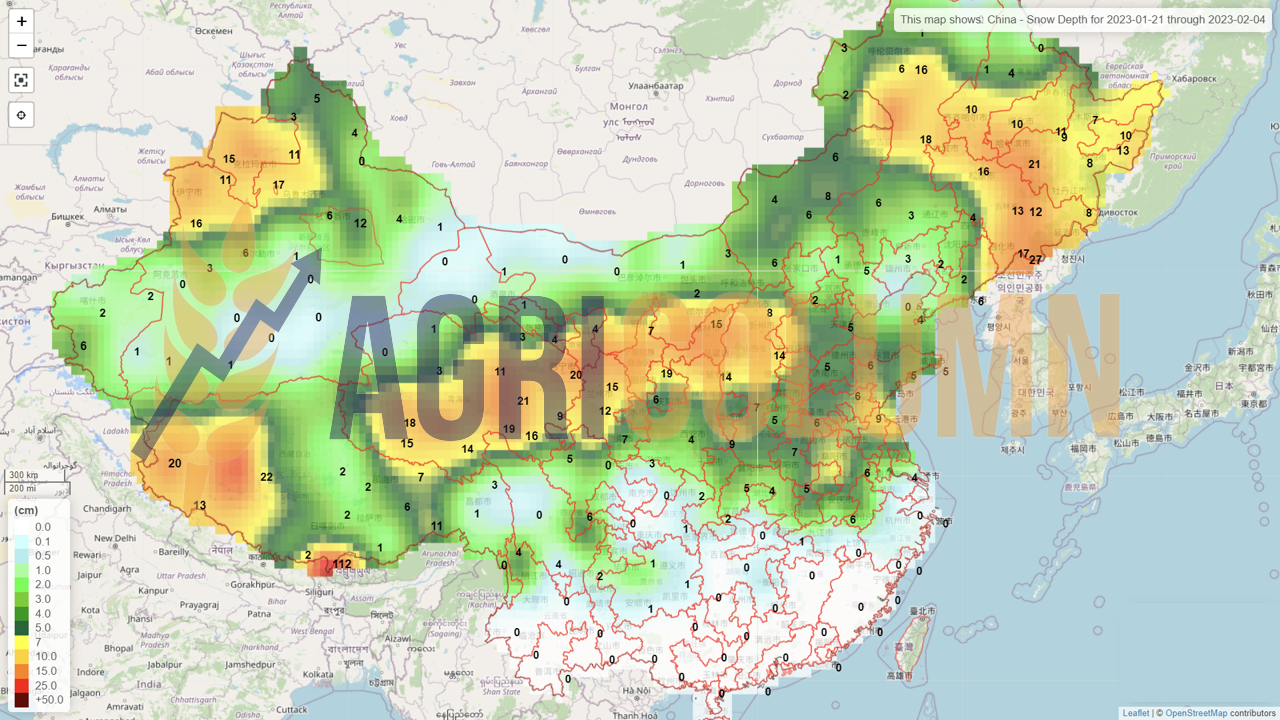

Iar recolta nouă arată bine în Uniunea Europeană și Rusia. Ucraina este încă în ceață în mod clar. Însă chiar și cu o recoltă de doar 16 mil. tone, față de 21 mil. tone în acest sezon, echilibrul nu se rupe. De ce? Pentru că Uniunea va genera un plus de minim 4 mil. tone, pentru că stocurile din Rusia acoperă lipsa din Ucraina și pentru că Australia are multă treabă, și anume să vândă grâul recoltat, 42 mil. tone, din 36,6 estimare inițială.

Iar inversul de recoltă dintre MAR23 și SEP23 (NEW CROP) stă la un sănătos minus 15 EUR. ceea ce indică încredere în recolta nouă de grâu din emisfera nordică, zona europeană și caucaziană.

BASIS-ul de astăzi comparat indică minus 6 EUR pentru OLD CROP și minus 30 EUR pentru NEW CROP. Iar acest lucru trebuie să fie un indicator important pentru oricine.

STATUS LOCAL

Indicațiile de preț ale orzului furajer în paritatea CPT Constanța sunt la nivelul de 242-245 EUR/tonă.

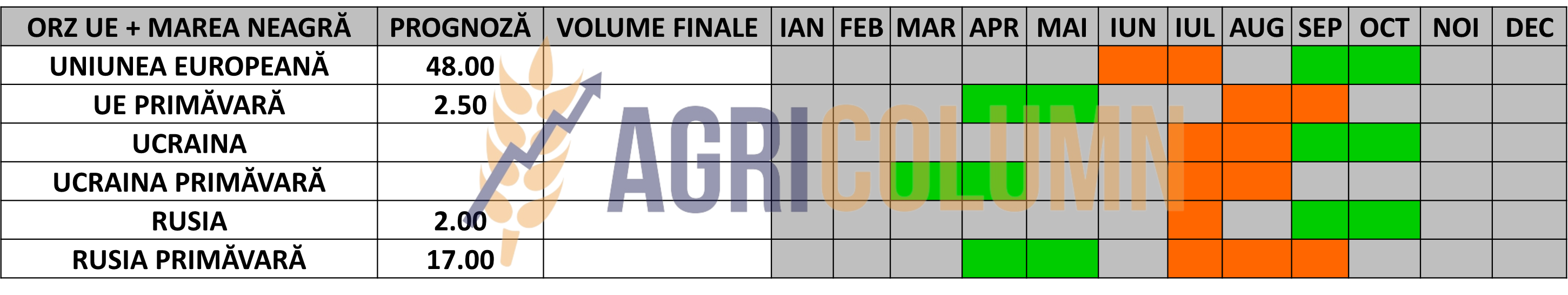

INDICAȚII PREȚURI ORZ DIVERSE ORIGINI

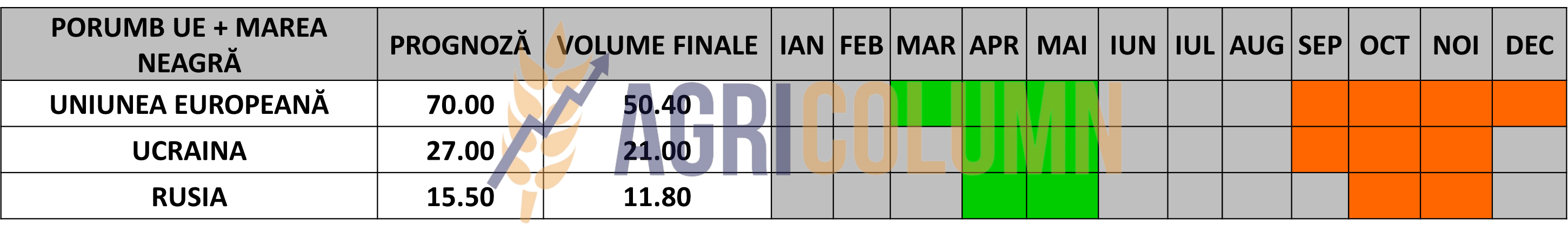

STATUS GLOBAL

CAUZE ȘI EFECTE

Nicio noutate pe piața orzului la nivel național sau regional. În continuare, premisele de scădere a nivelului de preț sunt la locul lor. Vom avea orz sub 200 EUR/tonă? Tot ce se poate.

STATUS LOCAL

Indicațiile porumbului în portul Constanța sunt la nivelul de 265-270 EUR/tonă. Unii cumpărători au făcut un mic pas în spate și așteaptă.

CAUZE ȘI EFECTE

Porumbul stă și așteaptă. Ne aflăm într-un moment tehnic generat de posibilele îmbunătățiri ale condițiilor sud-americane. Însă pentru toată lumea este foarte devreme pentru a se putea pronunța. De aceea vedem acest moment de respiro al porumbului. Să nu uităm însă că grâul mișcă și piața porumbului în sus sau în jos. Înlocuirea cu grâu furaj este un parametru și un factor extrem de important. Cu alte cuvinte, nu prelungiți foarte mult decizia de vânzare.

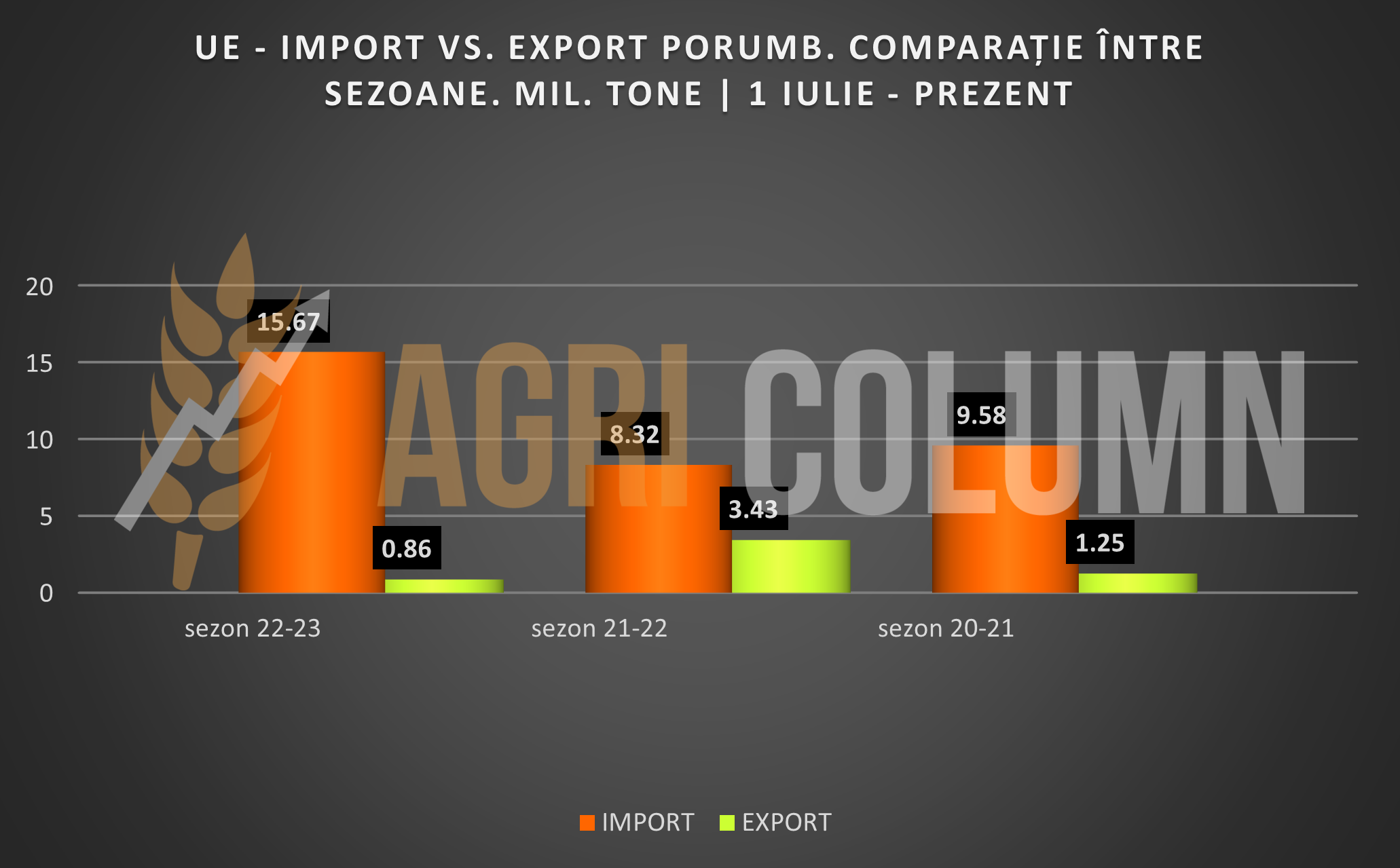

STATUS REGIONAL

UCRAINA nu înregistrează nicio modificare între săptămâna trecută și astăzi.

RUSIA, în schimb, admite că nu a atins nivelul de recoltat estimat, și anume de 15,2 mil. tone. Ea s-a oprit la 11,8 mil. tone. Va fi afectat volumul exportului rusesc, care era cotat la 3 mil. tone.

Taxa de export pe porumb a fost redusă la 12,91 USD/tonă, în timp ce indicele de bază a crescut la 221,9 USD/tonă. Calculul indicelui porumbului ia în considerare în prezent tranzacțiile înregistrate pe baza încărcării din porturile Mării Caspice, precum și din porturile Azov și Marea Neagră.

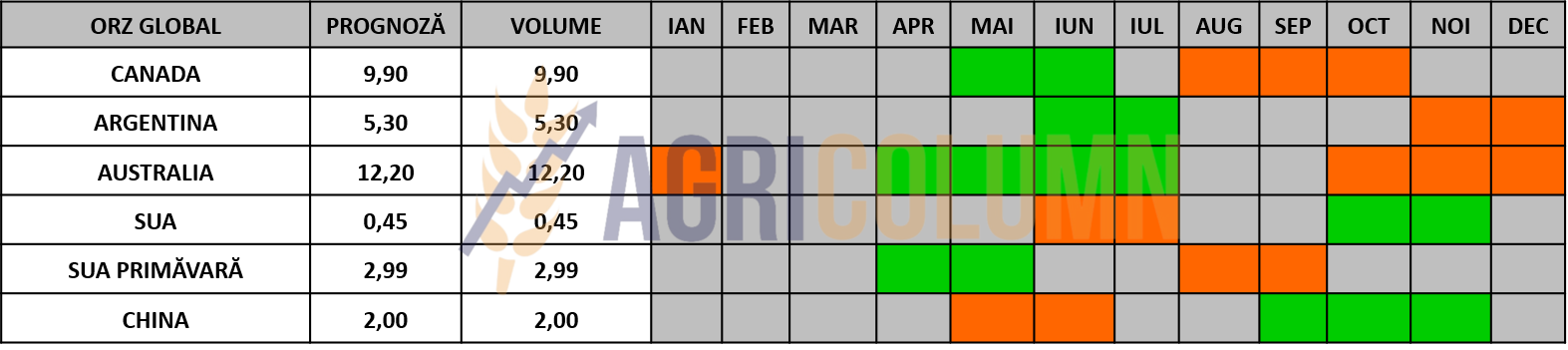

UNIUNEA EUROPEANĂ a atins nivelul de 15,6 mil. tone în materie de importuri porumb. Inserăm un grafic pentru a putea compara anii precedenți (sezoanele precedente). Luăm, ca întotdeauna, în calcul începutul sezonului, adică 1 iulie 2022 și ziua de astăzi.

EURONEXT PORUMB – XBH23 MAR23 – 278 EUR

GRAFIC TREND PORUMB EURONEXT – XBH23 MAR23

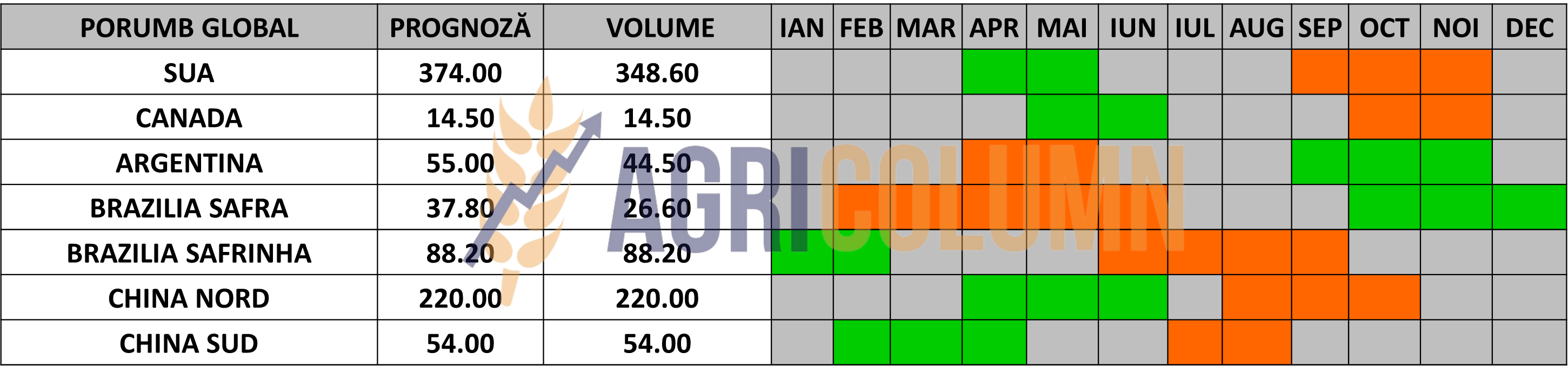

STATUS GLOBAL

ARGENTINA (prin BAGE) admite 44,5 mil. tone recoltă de porumb. Este aproape de ceea ce am scris în numărul trecut și anume că se va efectua consolidarea la 42-43 mil. tone. Timp mai este.

Argentina a redus și suprafața cultivata cu porumb, de la 7,3 mil. la 7,1 mil ha. Stare vegetativă: Semănat 90% | G/E 5% | G 48% | P 47%

- G/E = good to excellent (bună spre foarte bună)

- G = good (bună)

- P = poor (foarte slabă)

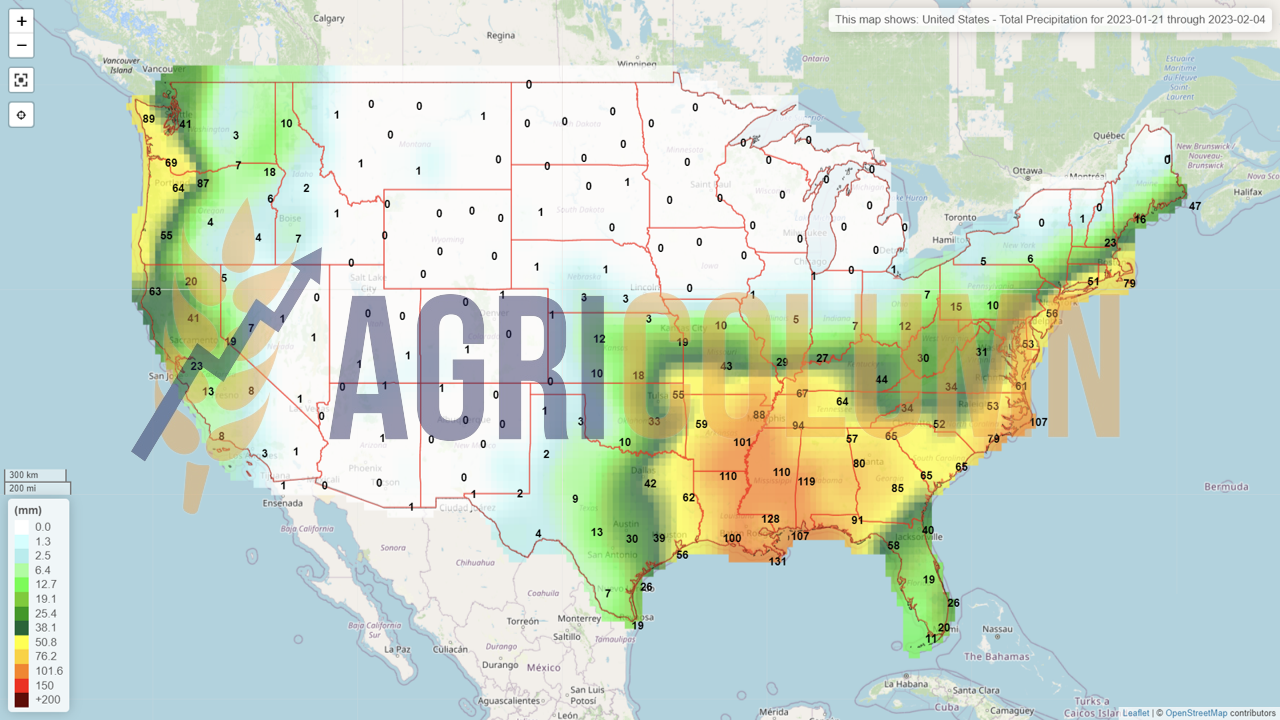

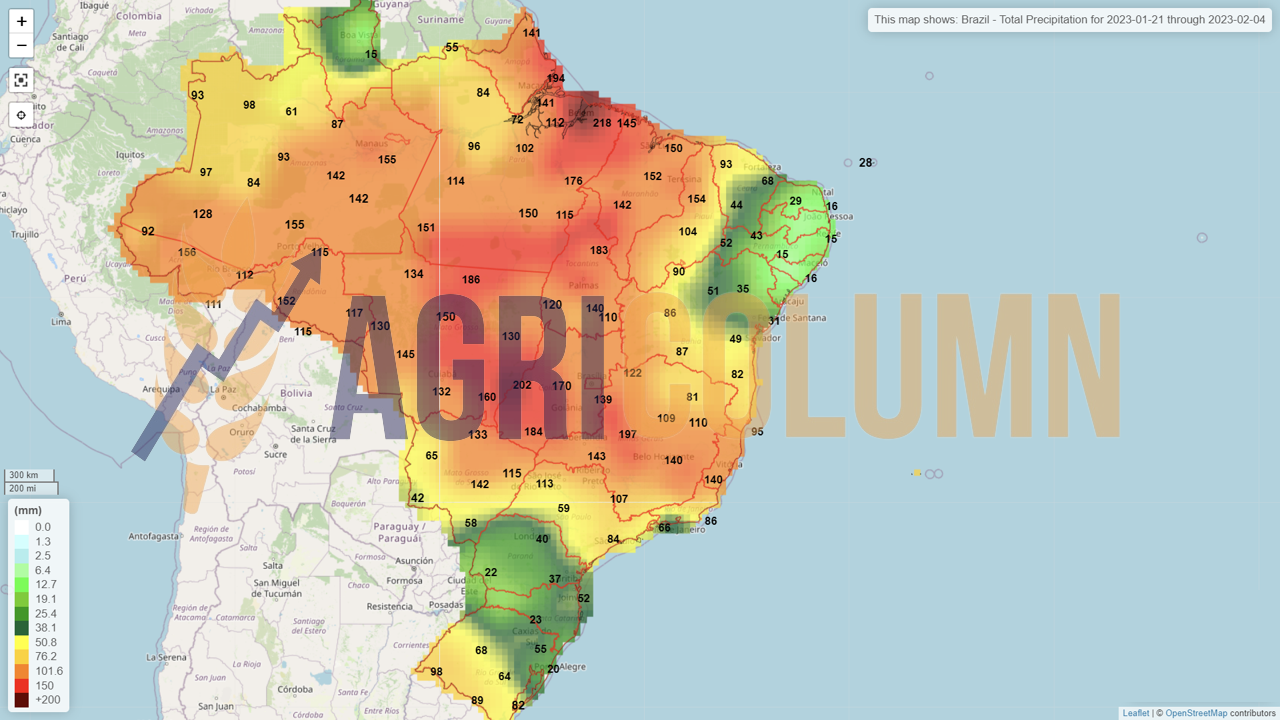

BRAZILIA. Pe măsură ce înaintarea lunii ianuarie și ploile întârzie recoltarea de soia în state producătoare importante, cum ar fi Mato Grosso, producătorii brazilieni încep să-și facă griji cu privire la impactul potențial pe care îl vor avea precipitațiile prelungite asupra plantării de Safrinha, a doua cultură de porumb.

A doua recoltă de porumb din Brazilia este plantată imediat după recolta de soia, de obicei în ianuarie și februarie, și a devenit mai mare decât prima recoltă de porumb.

Principalul factor care limitează avansarea însămânțărilor este întârzierea recoltării de soia, cauzată de volumul mare de ploaie, a precizat Imea în ultimul său raport.

Potrivit analistului de soia Eduardo Vanin de la Agrinvest din Brazilia, fermierii devin îngrijorați de ploile excesive din stat, deoarece începutul recoltei de soia este cu un întârziere de 7 zile.

Nu este o problemă mare până acum, dar modelele meteo arată multă ploaie până pe 23 ianuarie, ceea ce va fi o problemă pentru porumb.

Precipitațiile prelungite ar putea cauza producția de porumb să aibă de suferit în cazul celei de-a doua recolte de porumb plantată după 20 februarie.

În următoarele 30 de zile, sunt așteptate aproximativ 200 până la 300 mm de ploaie în majoritatea regiunilor statului, ceea ce ar putea complica și mai mult munca de teren, a adăugat Imea, citând date de la consultanța de meteorologie TempoCampo.

SUA este în momentul în care ar putea pierde locul fruntaș în lume în ceea ce privește exporturile de porumb, în favoarea Braziliei.

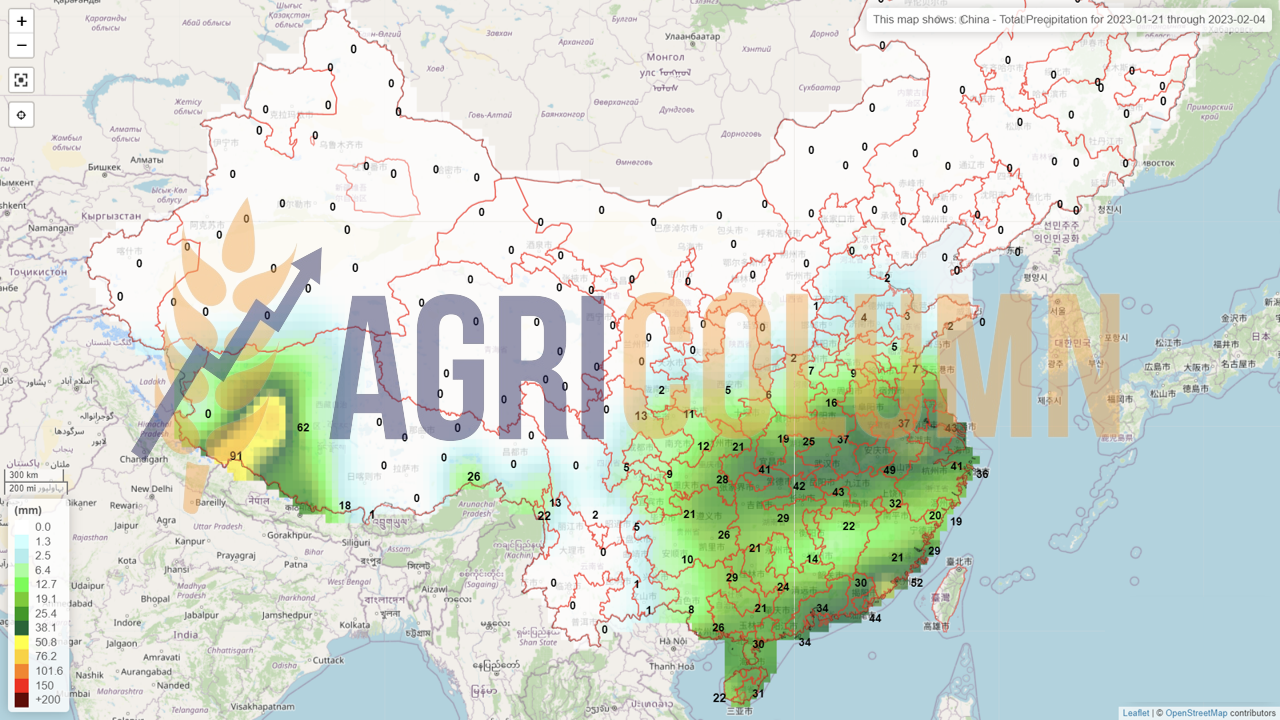

CHINA. Importurile Chinei sunt în urmă cu 27% față de anul trecut. Mai precis, la 20,6 mil. tone, față de 28,35 mil. tone anul trecut. Curbarea importului a fost generată de măsurile Covid și de cererea scăzută pentru etanol.

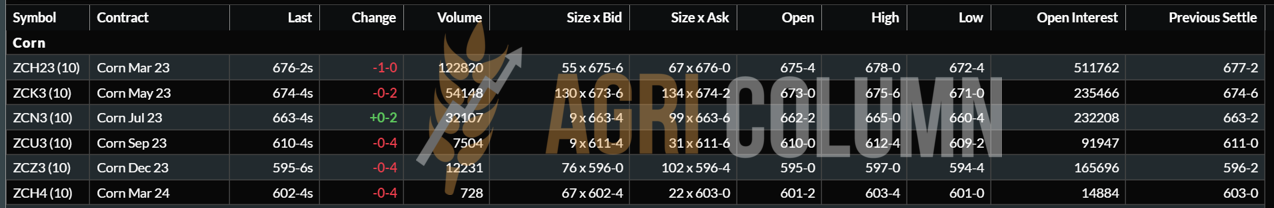

CBOT PORUMB ZCH23 MAR23 – 676 c/bu

GRAFIC TREND PORUMB CBOT – ZCH23 MAR23

INDICAȚII PREȚ PORUMB DIVERSE ORIGINI

CAUZE ȘI EFECTE

Să privim împreună o comparație între traseul grâului și cel al porumbului și vedem cum suprafața portocalie de deasupra este cea aferentă porumbului. Până în jurul datei de 1 iulie, grâul avea tracțiune în preț, apoi raportul s-a schimbat și porumbul a rămas stabil, în timp ce grâul a început să scadă. Cu toate acestea, ele merg simultan, căci grâul este driverul în materie de preț din cauza factorului „replacement = înlocuire”.

În raportul său din ianuarie, USDA a redus producția și exporturile de porumb la nivel mondial în anul de marketing 2022/23 față de anul trecut.

- Potrivit experților, prognoza pentru producția mondială de porumb în 2022/23 va scădea la 1.155,93 milioane de tone, ceea ce reprezintă cu 5,93 milioane de tone mai puțin decât prognoza din decembrie și cu 58,94 milioane de tone mai puțin decât indicatorul din 2021/22.

- Acest lucru s-a datorat scăderii producției de cereale în SUA cu 34,14 milioane de tone, până la 348,75 milioane de tone, în UE cu 16,7 milioane de tone, până la 54,2 milioane de tone, și în Ucraina cu 15,1 milioane de tone, până la 27 milioane de tone.

- Exportul mondial de porumb va scădea la 178,17 milioane de tone, ceea ce reprezintă cu 3,4 milioane de tone mai puțin decât datele anterioare și cu 25,8 milioane de tone mai puțin decât rezultatul exporturilor din sezonul precedent.

Importurile Chinei sunt în urmă cu 27% față de anul trecut. Mai precis, la 20,6 mil. tone, față de 28.35 mil. tone anul trecut. Curbarea importului a fost generată de măsurile Covid și de cererea scăzută pentru etanol.

Întrebarea este dacă China va recupera decalajul în import porumb, căci intenția lor este de a curba producția de porc. Implicit, înseamnă mai puțin porumb pentru furaj. Credem că China va atinge, totuși, 26-27 mil. tone import, dar pe tot sezonul, sdică până la 30 iunie 2023.

| Ca o sumă a concluziilor, putem spune:

China, după ieșirea din vârfurile pandemice, va genera cerere sau o va curba? Licitația de porumb GASC din Egipt, de 50.000 tone, care a dat câștig de cauză porumbului românesc, are un parametru care nu poate fi ignorat sub nicio formă, și anume faptul că porumbul este mai scump decât grâul. Cu câteva zile înainte, Egiptul, tot prin GASC, achiziționase 120.000 tone de grâu la prețul de 337 USD/tonă. Iar porumbul a fost achiziționat la nivelul de 339 USD/tonă. Cifrele sunt cifre și orice alt argument pălește, cum ar fi cel că acest porumb a avut niște specificații mai stricte. Porumbul e porumb și, în afară de o bază de calcul a masei hectolitrice (test weight = TW) de minim 70-72, nu vedem ce altceva ar fi putut să fie atât de special. Deci Porumbul a fost vândut mai scump decât Grâul. AMERICA DE SUD + CHINA vor determina traseul prețului în viitorul foarte apropiat. Însă timp prea mult nu este și vom putea avea două scenarii:

|

STATUS LOCAL

Cotațiile rapiței în portul Constanța sunt la nivel de MAI23 minus 25 EUR/tonă. Această indicație calculează un nivel de 510-514 EUR/tonă. La nivel de procesare, cotațiile sunt MAI23 minus 35 EUR/tonă, fapt datorat costului logistic (diferența între Constanța și Unitățile de Procesare), adică un nivel de 500-502 EUR/tonă.

Recolta nouă este și ea prețuită. Indicațiile primare sunt AUG23 minus 30 EUR/tonă. Este o indicație de început, care oferă un suport în estimarea veniturilor fermierilor.

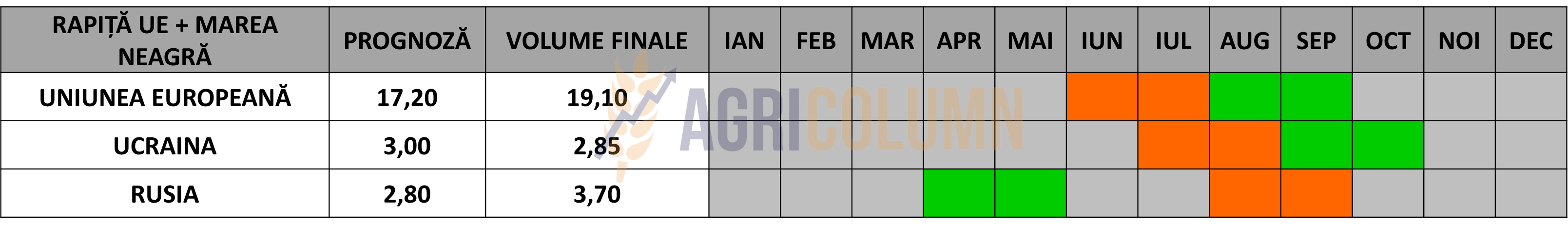

CAUZE ȘI EFECTE

Rapița este, în acest moment, sub efectul a doi factori, cel politic și cel al fundamentului numit volum (Origine).

Ministrul Federal al Mediului din Germania a declarat că intenționează să reducă utilizarea ponderii în biocombustibili pe bază de culturi (grâu și rapiță).

Domnul în cauză este membru al Partidului Verzilor și a alarmat deja sectoarele agricole și de producere a biocombustibililor. Este un alt exemplu de factor Politic care a coborât cotațiile rapiței cu doar o săptămână înainte de întrunirea producătorilor de biodiesel și a factorilor politici germani, care vor discuta la Berlin industria de biocombustibili.

Al doilea fundament provine din Origine și ține de recolta foarte bogată din Australia, care inundă Europa.

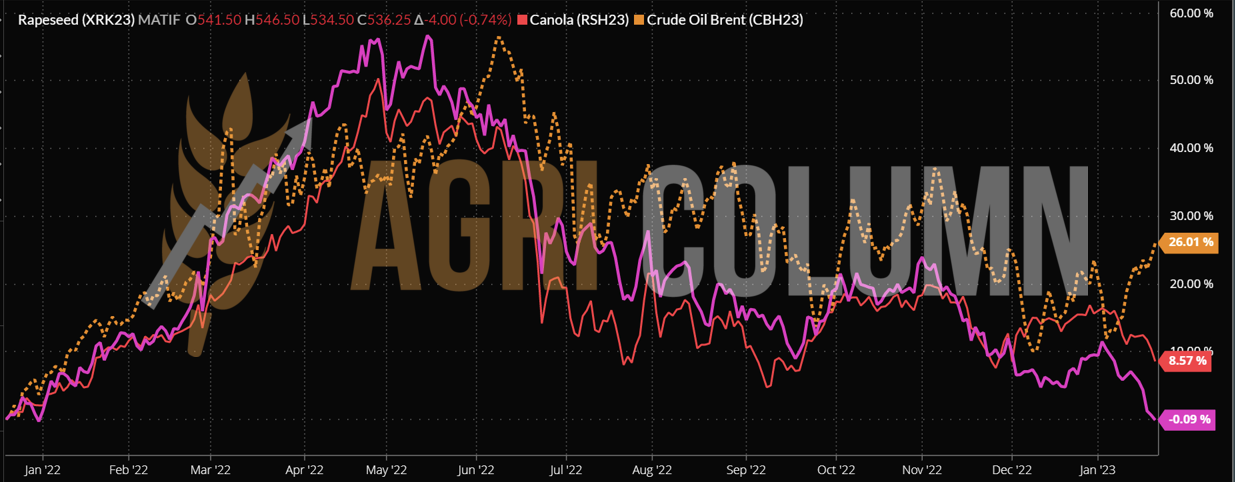

!! Cele două agregate fac ca rapița să piardă abrupt teren, înregistrând un minus de 34 EUR în câteva zile. Suntem în mod clar la nivelul ianuarie 2022.

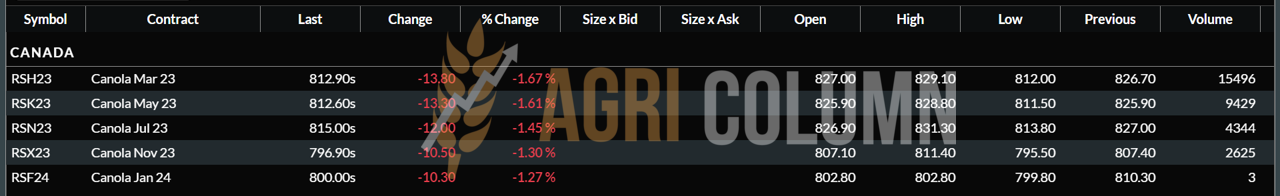

EURONEXT RAPIȚĂ – XRK23 MAY23 – 536,25 EUR

GRAFIC TREND RAPIȚĂ EURONEXT – XRG23 FEB23

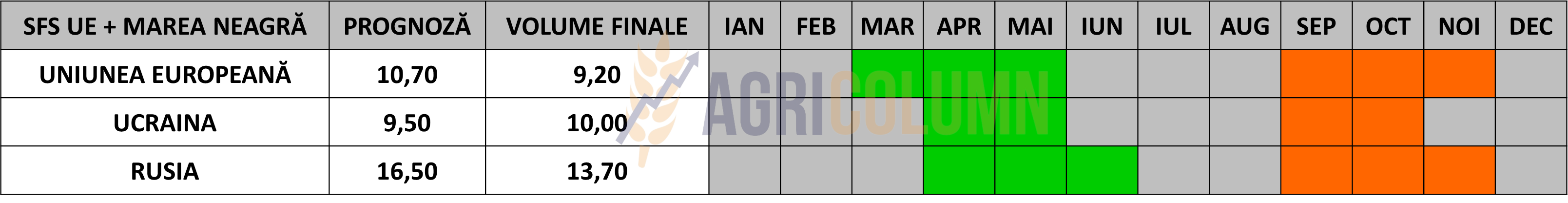

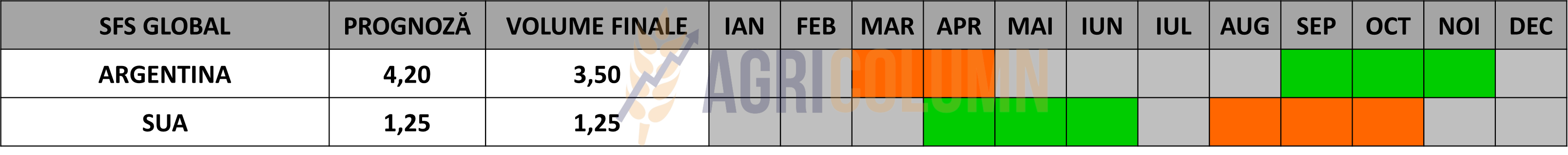

STATUS REGIONAL

Nicio schimbare față de săptămâna trecută în perspectiva europeană și nici în cea din Ucraina și Rusia pentru cultura de rapița. Starea de vegetație este în același regim normal pentru această perioadă. Cererea de acoperire se execută în ritm normal, referindu-ne la unitățile de procesare.

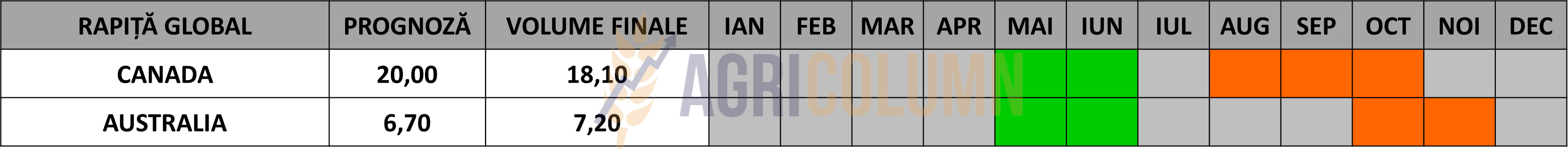

STATUS GLOBAL

CANADA, în afara sezonului

AUSTRALIA, în afara sezonului.

ICE CANOLA RSH23 MAR23 – 840 CAD

GRAFIC TREND ICE CANOLA – RSH23 MAR23

GRAFIC COMPARATIV. CORELAȚIE PETROL-RAPIȚĂ-CANOLA

CAUZE ȘI EFECTE

Factorul Politic penalizează munca fermierilor încă o dată. Prin enunțul său, ministrul mediului din Germania, membru al Partidului Verzilor, aruncă veniturile fermierilor în aer. Este o declarație care se dorește a fi sustenabilă, dar care nu ține cont de investițiile fermierilor, de investițiile în unitățile de procesare, depozitare și transfer.

Situația este identică în SUA, unde EPA a tăiat efectiv elanul procesării uleiului de soia pentru biocombustibil.

Cel mai bun exemplu de eșec în astfel de inițiative verzi și sustenabile fără o stare de tranziție și surse alternative eficiente este Sri Lanka, care a colapsat și sucombat, din cauza politicilor eco și bio sustenabile.

Un alt efect este cel dat de recolta record australiană, care a invadat Europa cu un volum de 1,4 mil. tone până acum. Coroborat cu rapița din Ucraina, care a înregistrat un volum de 2,5 mil. tone, avem un nivel de 20% din producția europeană care a fost importată extra, în condițiile în care fermierii europeni practică agricultură după reguli stricte.

Iar recolta 2023 în Uniune se dezvoltă sub auspicii foarte bune, însă ea a fost înființată cu costuri prohibitive, generate de războiul din Ucraina. Mai mult decât atât, suprafețele însămânțate sunt mai mari față de sezonul trecut.

Soluții de protecție? Hedging este singura resursă de acoperire a riscului de scădere a prețului.

STATUS LOCAL

Portul Constanța rămâne pentru moment în zona de 560-565 și chiar 570 USD/tonă pentru semințele de floarea soarelui.

Semințele de floarea-soarelui cu conținut ridicat de acid oleic, HIGH OLEIC, sunt cotate la un nivel de bază de 580-585 USD/tonă.

Procesatorii corelează și indică o bază de tranzacționare de 555-560 USD/tonă în paritatea DAP Unități de Procesare.

Procesatorii din Bulgaria ridicaseră deja ștacheta prețului la 580 USD/tonă, însă, pentru moment, cei riverani Dunării au redus cotațiile cu 10 USD/tonă.

CAUZE ȘI EFECTE

Nivelurile actuale sunt stimulative pentru cei ce doresc să vândă. Un palier de 580-585 USD/tonă poate fi atins prin anumite negocieri purtate inland și am înregistrat prin calculații aceste niveluri practicate de comercianți, care vor mișca mărfurile către procesarea din Bulgaria. Fereastra de vânzări este deschisă și cererea există.

STATUS REGIONAL

UCRAINA. Stocurile de semințe de floarea-soarelui din Ucraina de la 1 ianuarie 2023 au scăzut cu 26-32% față de sezonul precedent, pe fondul cererii stabile, a calității scăzute a semințelor de floarea soarelui și a exporturilor ridicate, care pun presiune pe piață.

Potrivit analiștilor companiei ucrainene, stocurile de semințe de floarea-soarelui de la 1 ianuarie 2023 au variat între 7-7,3 și 8 milioane de tone.

Estimările privind raportul de stocuri de floarea-soarelui la începutul sezonului 2022/2023 variază de la 2,3 la 4 milioane de tone, ceea ce face dificilă estimarea stocurilor actuale de floarea-soarelui, dar sugerând că acestea nu depășesc 8 milioane de tone.

Cererea stabilă de semințe de floarea-soarelui de la procesatori și exportatori susține piața.

În ultima săptămână, prețurile la procesatorii de floarea-soarelui au crescut în medie cu 6%, până la 17.000-17.500 UAH/tonă (421-433 USD/tonă), inclusiv TVA, prețurile de ofertă fiind anunțate la 20.000 UAH/tonă CPT (495 USD/tonă).

În același timp, ratele ridicate ale exporturilor de floarea-soarelui, cu condiția ca ratele de procesare să rămână la același nivel, au provocat îngrijorare în rândul participanților pe piață.

Analiștii de la asociația industrială Ukroilprom au sugerat că exportul constant ridicat de semințe de floarea-soarelui din Ucraina poate duce la o penurie de semințe de floarea-soarelui pentru procesatorii ucraineni din aprilie 2023.

La o ședință a consiliului de administrație din 18 ianuarie, asociația a dat o prognoză pesimistă pentru aprovizionarea locală, conform căreia exporturile de floarea-soarelui ucrainene ar putea ajunge la 3,5 milioane de tone, ceea ce este cu 84% mai mare decât anul trecut.

RUSIA își menține taxa zero la exportul uleiului brut și înregistrează noi vânzări in Turcia, partenerul lor tradițional.

UNIUNEA EUROPEANĂ se află în afara sezonului și cererea de materie prima a început să se manifeste.

STATUS GLOBAL

ARGENTINA nu indică nimic nou în perioada scursă între cele două rapoarte.

INDICAȚII PREȚ OLEAGINOASE ȘI ULEI DIVERSE ORIGINI

CAUZE ȘI EFECTE

Balanța stocurilor regionale este fragilă și acest lucru se vede foarte bine din pragul de preț de astăzi, comparativ cu cel de dinainte de Sărbătorile de Iarnă. Este foarte multă mișcare sezonieră în Ucraina, procesatorii încearcă să mențină materia primă în țară, în timp ce exportatorii sunt tentați de nivelurile superioare de preț.

Dacă privim prin prisma cursului de schimb, vizualizăm că tranzacționarea locală este penalizată de cursul USD|RON. Un dolar mai slab înseamnă automat un nivel de preț mai slab în moneda națională RON. Prin comparație, un nivel de 530 USD/tonă la un curs de schimb de 4,8 avea o valoare de 2.544 RON/tonă, iar un nivel de 570 USD/tonă raportat la un curs de schimb de 4,55 are o valoare de 2.593 RON/tonă. Diferența dintre cursul de 4,8 și cel de 4,55 este de 143 RON sau circa 30 USD în minus. Același principiu se aplică și monedei EUR în raport cu USD, precum și țărilor cu monedă proprie.

În mod normal, semințele de floarea-soarelui trebuie să aibă susținere. Însă colateral, cererea de ulei brut trebuie să devină mai proeminentă. Același sistem unde uleiul de palmier joacă cu discount din cauza stocurilor și a competiției cu uleiul de soia face însă ca cererea pentru uleiul de floarea-soarelui să stagneze. Dar fereastră de timp mai există, cel puțin până pe 10 martie 2023.

STATUS LOCAL

În România, indicațiile de preț pentru soia sunt la nivelul de 530 USD/tonă DAP unități de procesare pentru soia non-GMO cu livrare după data de 1 februarie 2023. În perioada 1 iulie – 10 decembrie 2022, au fost importate aproximativ 146.000 tone de soia.

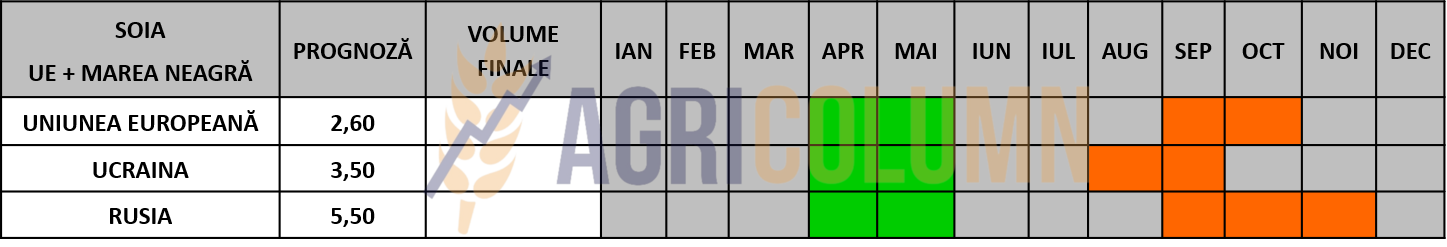

STATUS REGIONAL

UNIUNEA EUROPEANĂ. Importurile săptămânale de soia în țările din UE au fost de 189.723 tone. Cea mai mare parte a soia a fost livrată către Germania (63.562 tone) și Spania (61.439 tone). Importurile totale de soia au crescut la 5,97 milioane de tone, cu 16,7% mai puțin decât anul trecut în aceeași perioadă.

Importurile săptămânale de șrot de soia în UE au fost de 320.207 tone, ceea ce a dus importurile totale la 8,7 milioane tone, cu 1,8% mai mici decât anul trecut. Aproape jumătate din volumul importat a fost livrat către Germania (113.838 tone).

Ucraina. De la începutul sezonului 2022/2023, exporturile de soia au ajuns la 1,4 milioane de tone. Olanda (77.838 tone) și Turcia (76.502 tone) au cumpărat aproape 60% din volumul exporturilor din ianuarie.

RUSIA va impune o taxă de export pe boabele de soia între 30-50% pentru a favoriza procesare internă. Însă cea mai multă soia crește și este produsa în Far East, adică în Siberia de Sud, iar transferul după procesare până în zona marilor aglomerări urbane, căci acolo sunt unitățile zootehnice, constituie o problemă logistică și implicit financiară.

STATUS GLOBAL

SUA. Inspecțiile săptămânale la exportul de soia din SUA au atins nivelul de 2 milioane de tone, iar totalul inspecțiilor de la începutul anului de comercializare 2022/23 au ajuns la 32,1 milioane de tone, în scădere cu 4,3% față de anul precedent.

Datele săptămânale ale USDA privind vânzările nete au crescut în săptămâna încheiată la 12 ianuarie, în conformitate cu așteptările analiștilor. USDA a raportat vânzări nete de 986.200 de tone pentru recolta 2022/23, mai mari comparativ cu cele de 717.400 de tone de săptămâna trecută.

China a fost principala destinație, cu 507.000 tone raportate, urmată de Mexic (262.300 tone), Spania (244.300 tone), Vietnam (67.200 tone) și Pakistan (66.000 tone).

Nu au fost raportate vânzări pentru anul de comercializare 2023/24, iar așteptărilor analiștilor variau între 0 și 100.000 tone.

BRAZILIA. Semănatul soiei in Brazilia se apropie de final. În statul brazilian Rio Grande do Sul, a ajuns la 98% în săptămâna încheiată la 19 ianuarie, conform agenției de stat Emater/RS. Multe zone au beneficiat de ploi rare săptămâna trecută, care au permis îmbunătățirea umidității solului, deși nu cu intensitatea necesară. Emater/RS nu a modificat estimarea de producție în Rio Grande do Sul, la 20,5 milioane de tone, ceea ce ar reprezenta o creștere de 124,4% față de anul trecut, pe o suprafață de 6,5 milioane de hectare, în creștere cu 2,8%.

În Parana, condițiile culturilor de soia au rămas stabile, cele considerate bune fiind de 80%, cele considerate medii fiind de 15%, iar cele considerate slabe sunt acum la 5% din suprafața totală însămânțată, conform agenției agricole a statului, Deral.

Ploile au contribuit la reducerea stresului hidric asupra culturilor, în ciuda pagubelor suferite de unele suprafețe însămânțate timpuriu, care se așteaptă în continuare să reducă randamentul acestora.

Producția de soia din Parana este estimată la 21,4 milioane de tone, în creștere cu 74% față de totalul de 12,3 milioane de tone de anul trecut, pe 5,7 milioane de hectare.

ARGENTINA. Semănatul soiei în Argentina a ajuns la 95,5% din suprafața preconizată de 16,1 milioane de hectare. Producția de soia preconizată pentru Argentina este de 41 de milioane de tone, iar ploile rămân insuficiente pentru a îmbunătăți condițiile de cultură, conform BAGE.

Culturile evaluate în stare bună spre excelentă au ajuns la 3%, în timp ce 60% din suprafață a fost evaluată ca fiind slaba, iar suprafețele evaluate ca fiind bune sunt acum la 37%.

Zonele considerate secetoase sunt acum la 70%, în timp ce zonele considerate în stare optimă și adecvată sunt acum de 30%.

Vânzările de soia din noua recoltă au crescut cu 148% în timpul săptămânii trecute, până la 82.000 de tone, pe o traiectorie opusă celei din recolta 2021/22, care a scăzut cu 65,7%, până la 49.000 de tone. Astfel, vânzările totale ale recoltei 2022/23 la 2,7 milioane de tone, în timp ce în același moment al anului trecut, vânzările au totalizat 5,4 milioane de tone.

Exporturile de soia din Argentina au ajuns la 4,8 milioane de tone în 2022, cu 0,9 milioane de tone mai puțin față de anul precedent. Cu toate acestea, producția de soia din Argentina este în principal pentru procesare.

CHINA. China a fost cel mai mare producător de soia din lume până la Războiul de rezistență împotriva agresiunii japoneze (1931-1945), dar în prezent își cumpără până la 60% din necesarul său de pe piața mondială. După fondarea Republicii Populare Chineze, suprafața cultivată cu soia a atins un maxim de 12,73 milioane de hectare în 1957. Cultivarea acestei culturi a început să se reducă în anii 1990, după ce a fost devansată de culturi comerciale mai profitabile, precum porumbul.

Anul trecut, au fost cultivate 10,26 milioane de hectare de soia, cea mai mare suprafață din 1958 și o creștere de 1,82 milioane de hectare față de anul trecut, conform declarației agronomului șef al Ministerului Agriculturii și Afacerilor Rurale. El a mai declarat ca ministerul își propune să extindă suprafețele de cultivare a soiei și a culturilor oleaginoase cu cel puțin 660.000 de hectare.

Volumele de soia procesată au ajuns in aceasta săptămână la 2,08 milioane de tone, conform datelor Centrului Național de Informații despre Cereale și Ulei (CNGOIC). Aceasta a fost cu 4,5% mai mare față de nivelul raportat în urmă cu o săptămână, în ciuda activității mai reduse înainte de Anul Nou Lunar, când fabricile de procesare se închid mai devreme pentru sărbători.

Volumul soiei procesate din China a continuat să se mențină constantă, în jurul valorii de 2 milioane de tone timp de opt săptămâni consecutive, în condițiile în care sosirile ridicate de importuri au contribuit la susținerea unui volum mai mare de procesare. CNGOIC se așteaptă ca importurile să ajungă la 8 milioane de tone în ianuarie.

Stocurile din complexul de soia au fost stabile sau mai mici pe fondul volumului mai mare de procesare, stocurile de soia scăzând cu 4,05% în cursul săptămânii, ajungând la 4,26 milioane de tone. Aceasta a fost cu 2,65% mai mare față de luna trecută și cu 9,51% mai mare față de acum un an. Scăderea a venit după trei săptămâni consecutive de creșteri, deoarece rata de procesare a depășit rata de sosire a soiei.

Stocurile de șrot de soia au scăzut săptămâna trecută cu 18,64% față de săptămâna precedentă, ajungând la 480.000 de tone, pentru prima dată în opt săptămâni, deoarece absorbția din partea consumatorilor interni a crescut înainte de sărbătorile de iarnă. Aceasta a fost cu 29,72% mai mult față de luna trecută și cu 25% mai puțin față de acum un an.

Cu toate acestea, se așteaptă ca vânzările să fie lente în această săptămână, iar consumul după sărbători va fi probabil lent, deoarece marjele de creștere a porcilor rămân nefavorabile.

În cele din urmă, nivelul stocurilor de ulei de soia a rămas neschimbat față de săptămâna precedentă, la 710.000 tone, în condițiile în care nivelul procesării ridicat și creșterea absorbției din partea consumatorilor se echilibrează reciproc.

Activitatea de pe piață în această săptămână a fost în mare parte moderată, în condițiile în care cea mai mare parte a țării se pregătește pentru Anul Nou Lunar, iar vacanța va dura cea mai mare parte a săptămânii viitoare.

Conform datelor Administrației Generale a Vămilor din China, importurile chinezești de soia din Brazilia au scăzut în 2022 pentru al doilea an consecutiv. Volumele de soia din Brazilia au ajuns la 54,39 milioane de tone în 2022, în scădere cu 6,45% față de anul precedent. Importurile de la alți furnizori cheie, SUA și Argentina, au scăzut, de asemenea, deoarece cererea slăbită pe fondul unui an de întreruperi legate de Covid și a unei producții interne mai mari si-au pus amprenta asupra importurilor.

In 2022, China a cumpărat 29,5 milioane de tone de soia din SUA, în scădere cu 8,48% față de anul precedent, iar importurile din Argentina au scăzut cu 2,08%, la 3,65 milioane de tone.

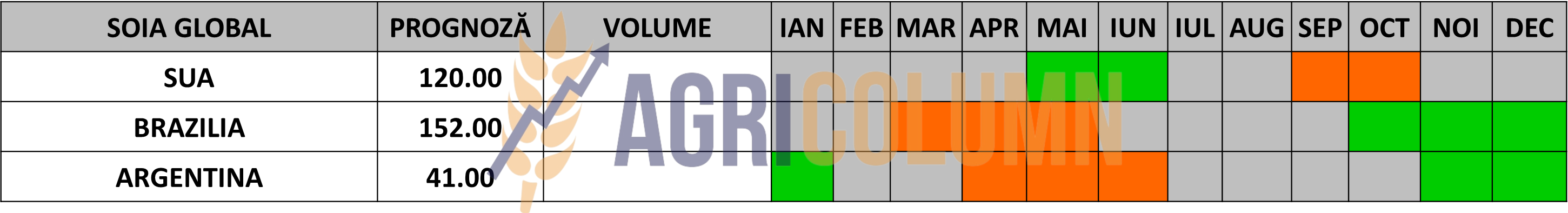

CBOT SOIA ZSH23 MAY23 – 1.501 c/bu

TREND GRAFIC SOIA – ZSH23 MAY23

CAUZE ȘI EFECTE

Soia creează incertitudine pe piață. Argentina va scădea dramatic, dar va fi compensată de Brazilia? China va genera cerere suficient de puternică? Indicațiile din această țară ne arată că doresc reducerea producției de carne de porc, ceea ce ar putea fi un indicator de reducere a cererii de soia boabe din import.

Parametrii de astăzi însă mențin nivelul prețului boabelor ridicat. Dar nu ajută uleiul de soia, un sub-produs al boabelor de soia, întrucât uleiul este penalizat prin restricționarea lui în biocombustibil și prin cererea mai slabă în competiția directă cu uleiul de palmier.