Raportul de piață din această săptămână conține informații despre:

STATUS LOCAL

Indicațiile Portului Constanța se situează, în funcție de cumpărător, într-o marjă de 220-224 EUR/tonă în paritatea CPT. Discountul pentru calitatea de furaj este de 7 EUR/tonă.

Recolta nouă de grâu este valorizată la nivelul de 218 EUR/tonă și cu un discount de 6-7 EUR/tonă pentru grâul furajer, ambele indicații având ca referință paritatea CPT Constanța.

CAUZE ȘI EFECTE

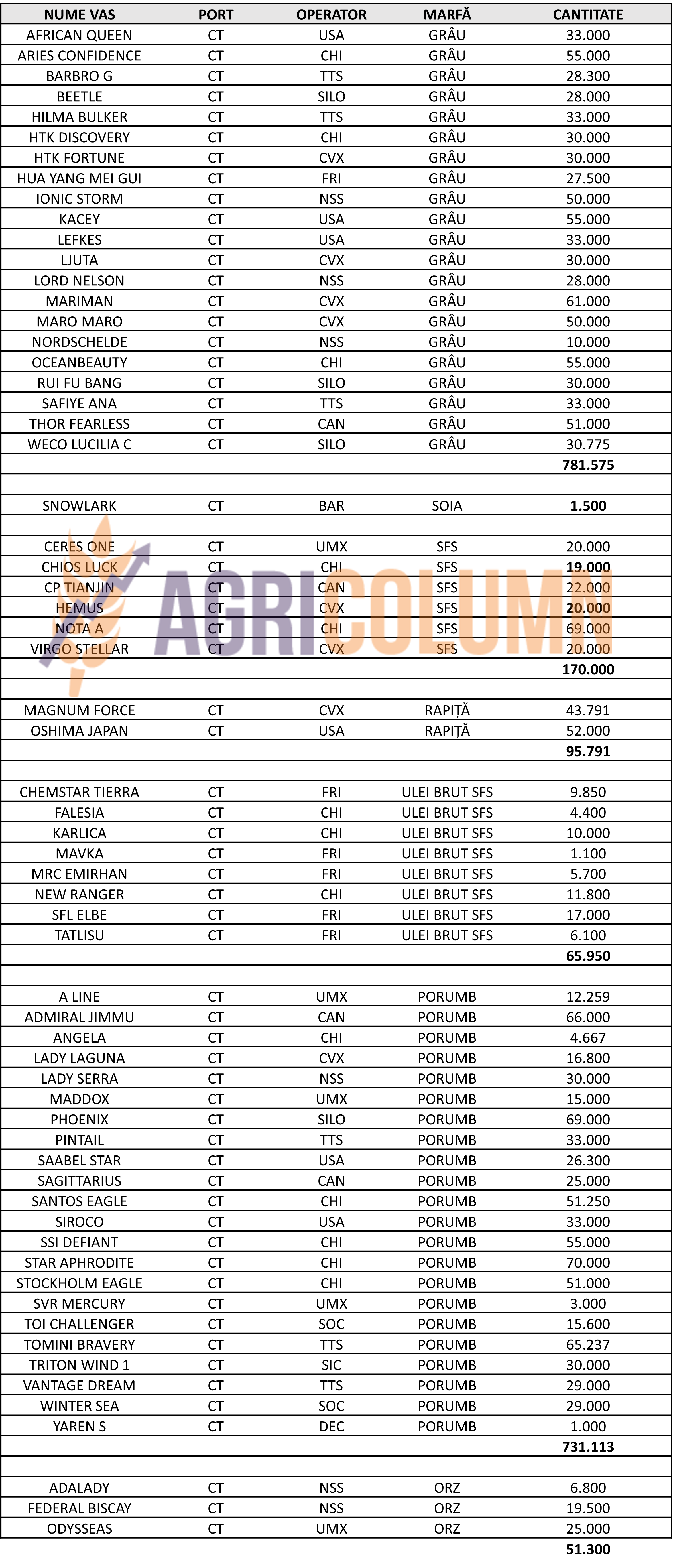

România mărește ritmul exportului de grâu și atinge nivelul de 3.4 milioane de tone. În același timp, pe același trend negativ de importuri, România ajunge la un volum importat din Ucraina de 900.000 de tone. Iar dacă calculăm în procente, vedem în mod clar cum din totalul exportului Ucrainei în valoare absolută până în acest moment de 4.7 milioane de tone, țara noastră a cuantificat peste 19% din cifra de export ucraineană.

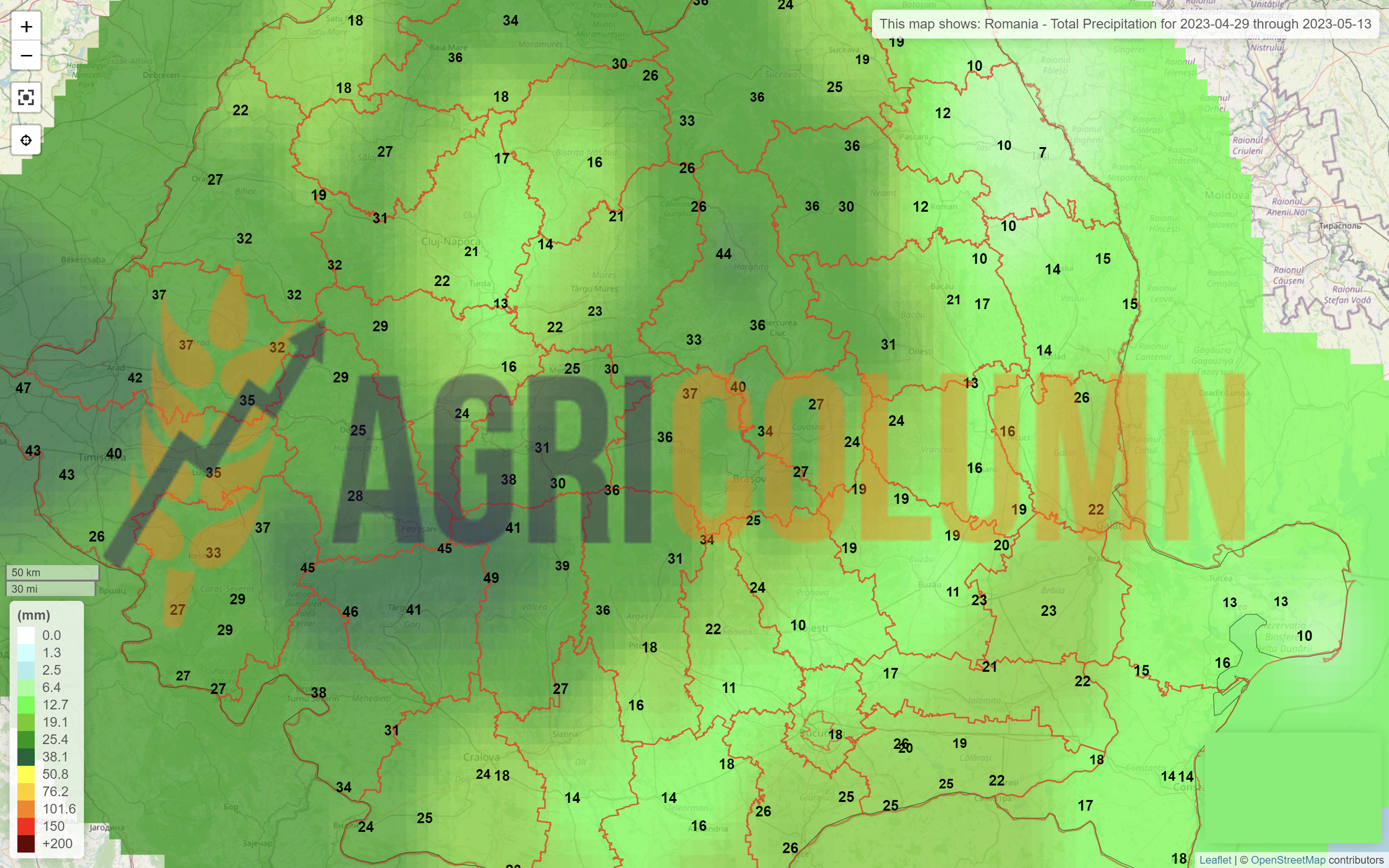

Traversăm în grabă dinspre recolta veche înspre cea nouă și avem confirmarea prognozelor noastre. Și anume, volumul de recoltă românească pentru acest sezon. Cifrele noastre indicau o valoare de peste 10.000.000 de tone, iar confirmarea a venit în urma analizelor caselor europene specializate în domeniu. România are o prognoză acum de 10,35 milioane de tone.

Și dacă acest lucru se va amplifica în luna următoare datorită condițiilor vremii, vom putea depăși 10.5 milioane de tone. Însă aici avem câteva lucruri de care trebuie să ținem seama, și anume:

- România va întârzia în recoltare 10-14 zile. Vremea rece a împiedicat dezvoltarea culturilor de toamnă și astfel decalajul pe care-l expunem va avea loc.

- România va purta după ea un volum nevândut de marfă cu care va intra în recolta nouă mult mai ridicat decât de obicei. Și aici estimările noastre sunt de 1,2 mil. tone minim.

Recomandăm deci fermierilor să nu întârzie în expectative prelungite procesul de vânzare a unor părți din recolta de grâu. Să nu uităm că așa cum am început în această campanie, așa vom continua.

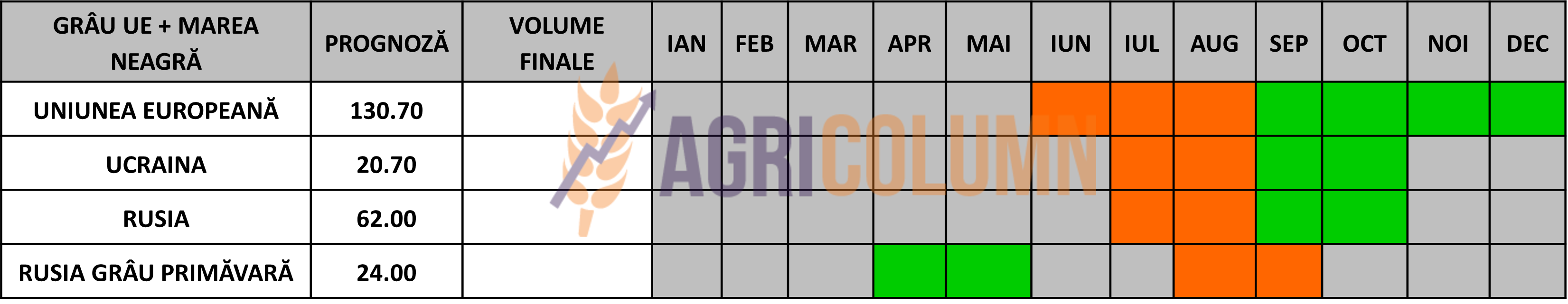

STATUS REGIONAL

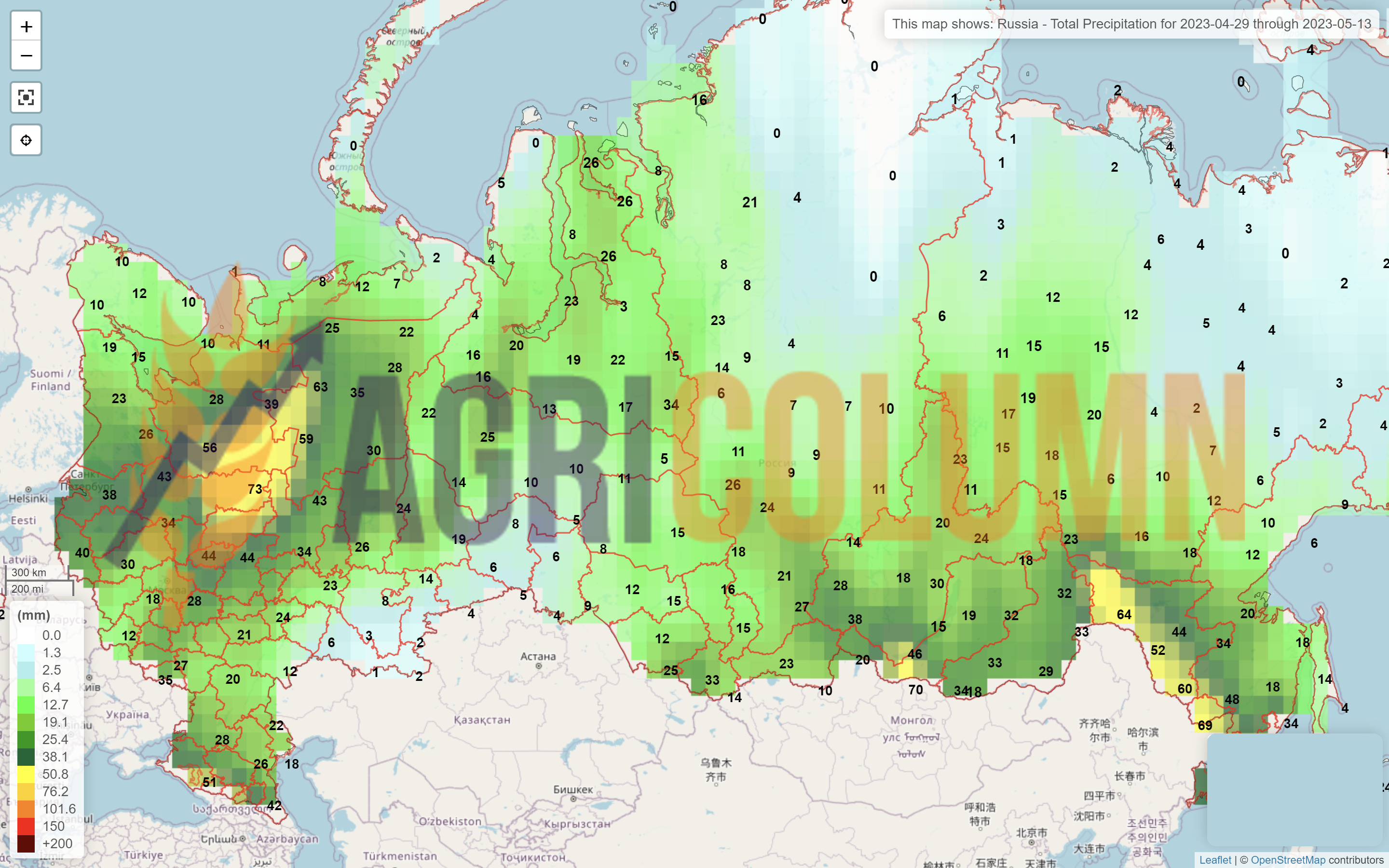

RUSIA trece de prognoza din numărul precedent și urcă la o valoare de 87,5 mil. tone, cu amendamentul clar că vor mai recepționa 6 mil. tone din zonele ocupate din sudul Ucrainei.

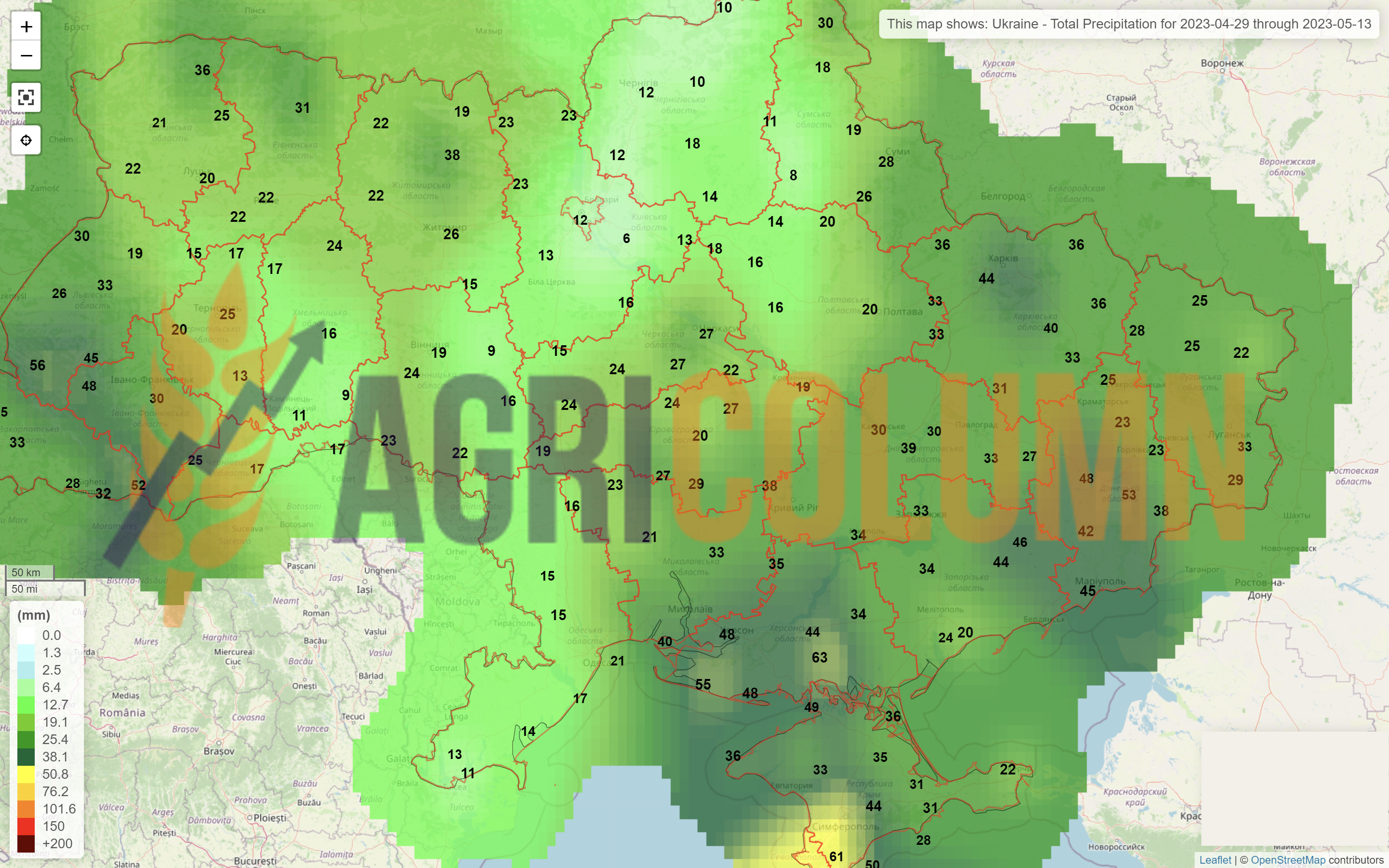

UCRAINA rămâne în aprecierile noastre la un nivel de 21 mil. tone, iar dacă am alătura și volumul din teritoriile controlate de Rusia vedem o recoltă clasică de 27 mil. tone. Însă la cum arată vremea, s-ar putea să vedem un upgrade, precum și un decalaj în recoltare.

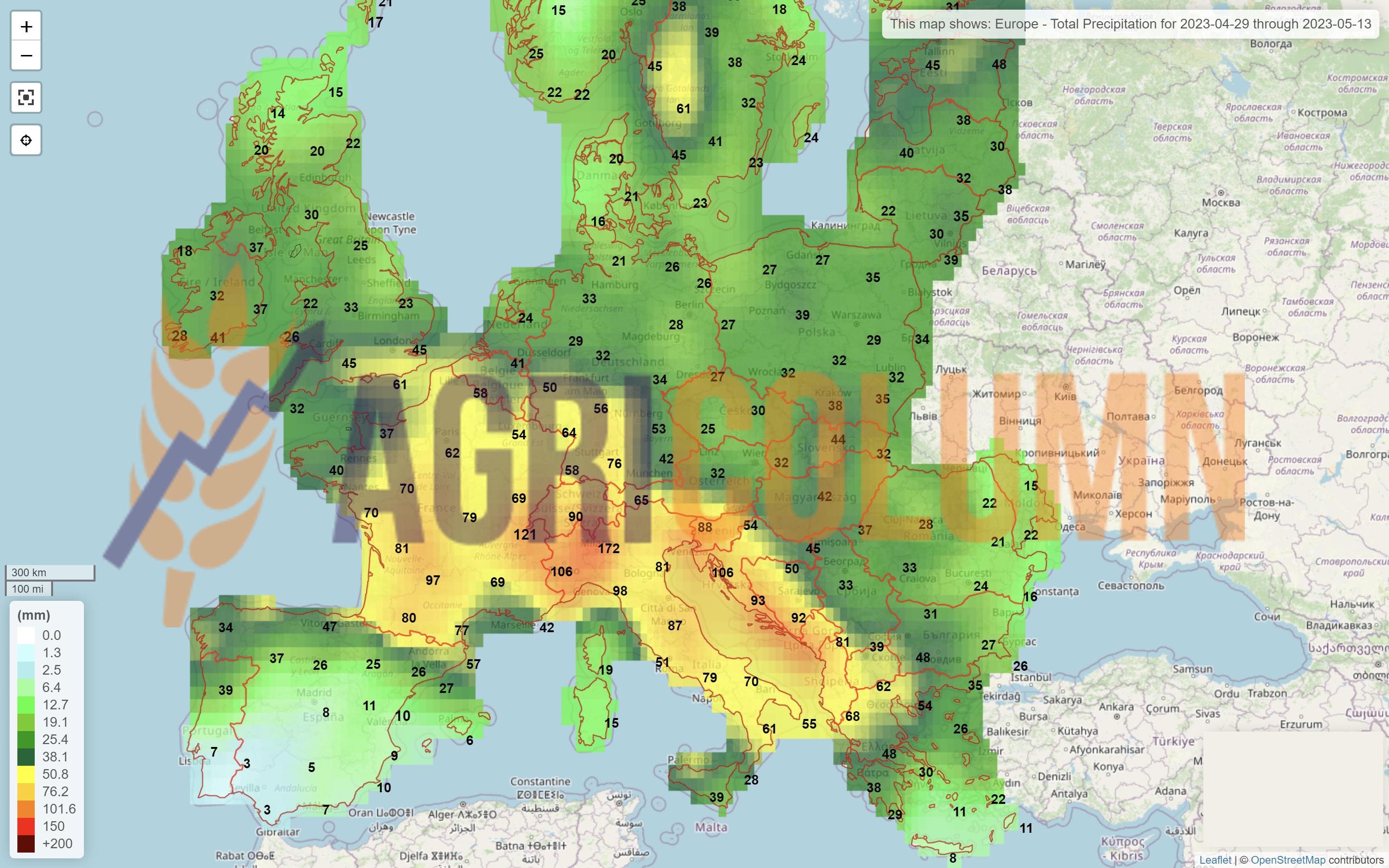

UNIUNEA EUROPEANĂ nu vede schimbări negative la nivel vegetativ, cu excepția Spaniei, care este responsabilă de 4% din totalul volum al Uniunii, ceea ce, tradus în cifre, înseamnă 5-5,2 milioane de tone. Spania primește un downgrade de 0,8 mil. tone în acest moment, însă cu siguranță, vor ceda mai mult decât atât. Dacă astăzi vedem 4,3 mil. tone la recoltă, estimările noastre conduc Spania la 3 mil. tone.

În ceea ce privește exportul UE, acesta rămâne staționar la nivelul total de 25 milioane de tone, cu un volum importat de 8,7 milioane de tone. Urmărind cifrele, putem vedea că nivelul importului de grâu din Ucraina a scăzut considerabil în ultima perioadă. În mod firesc, ne apropiem de sfârșitul ciclului și toate privirile sunt îndreptate către recolta nouă.

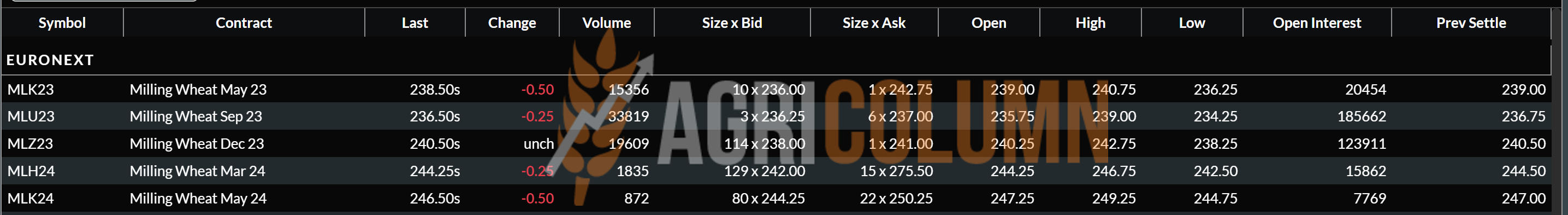

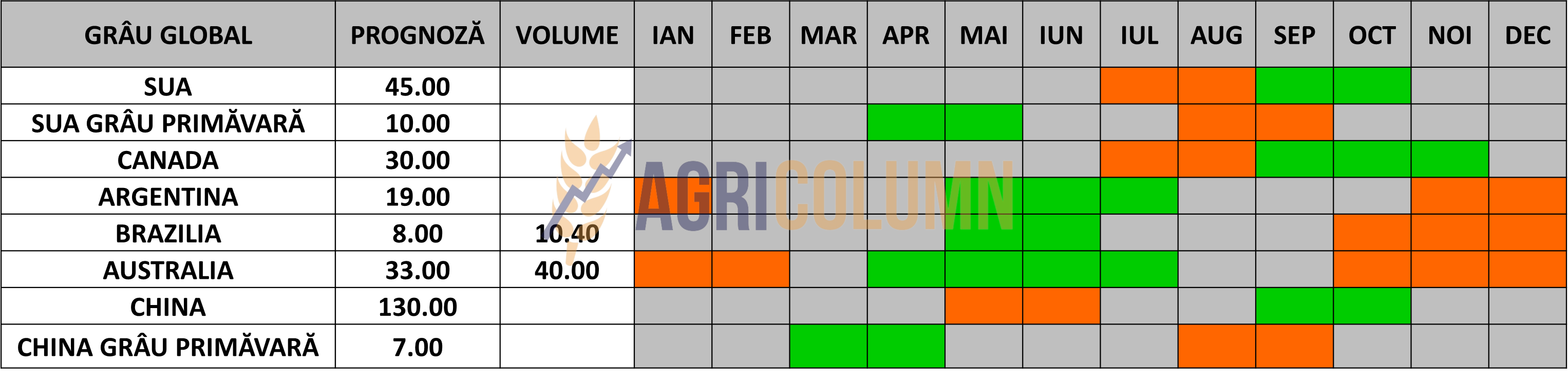

EURONEXT – MLU23 SEP23 – 236,5 EUR

GRAFIC TREND GRÂU EURONEXT – MLU23 SEP23

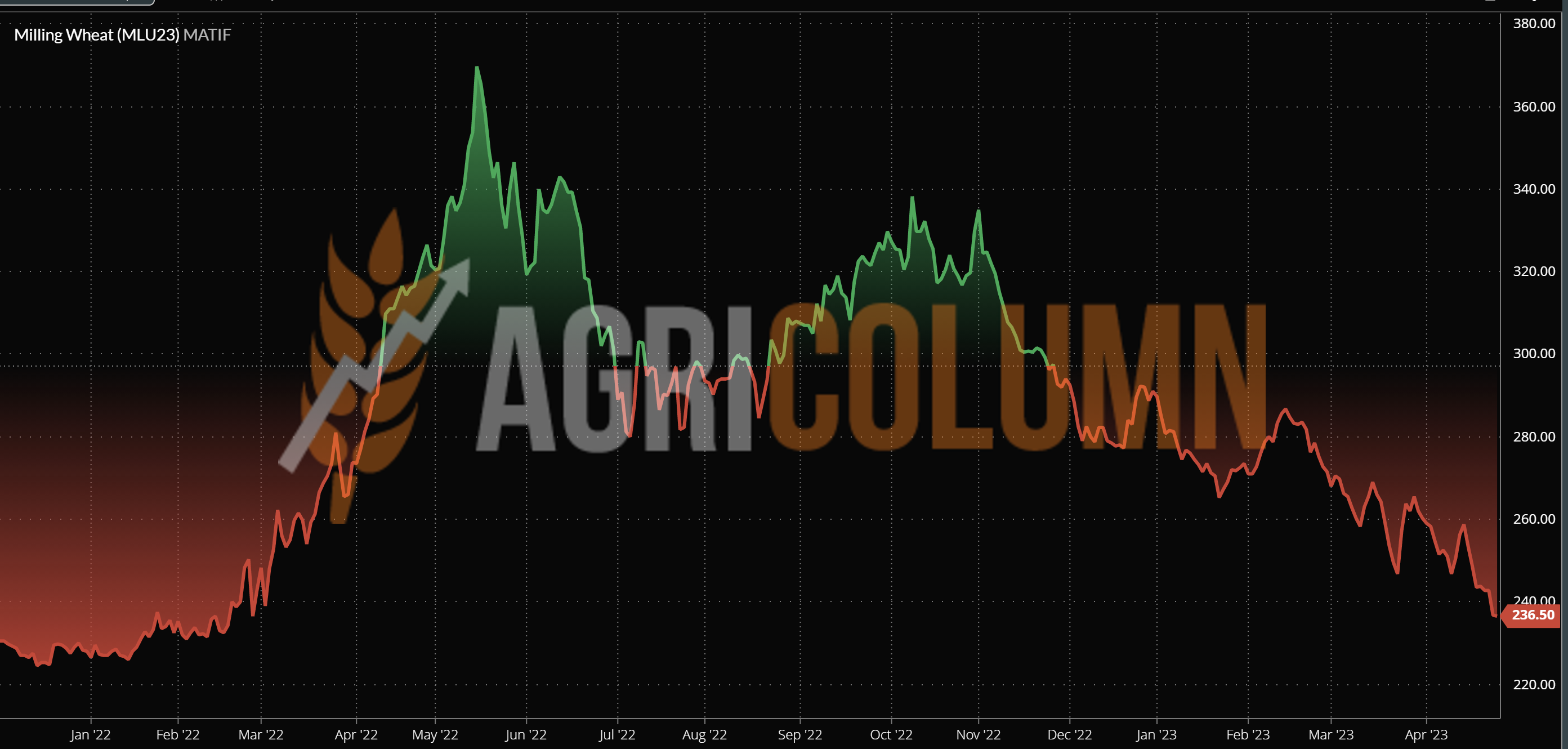

STATUS GLOBAL

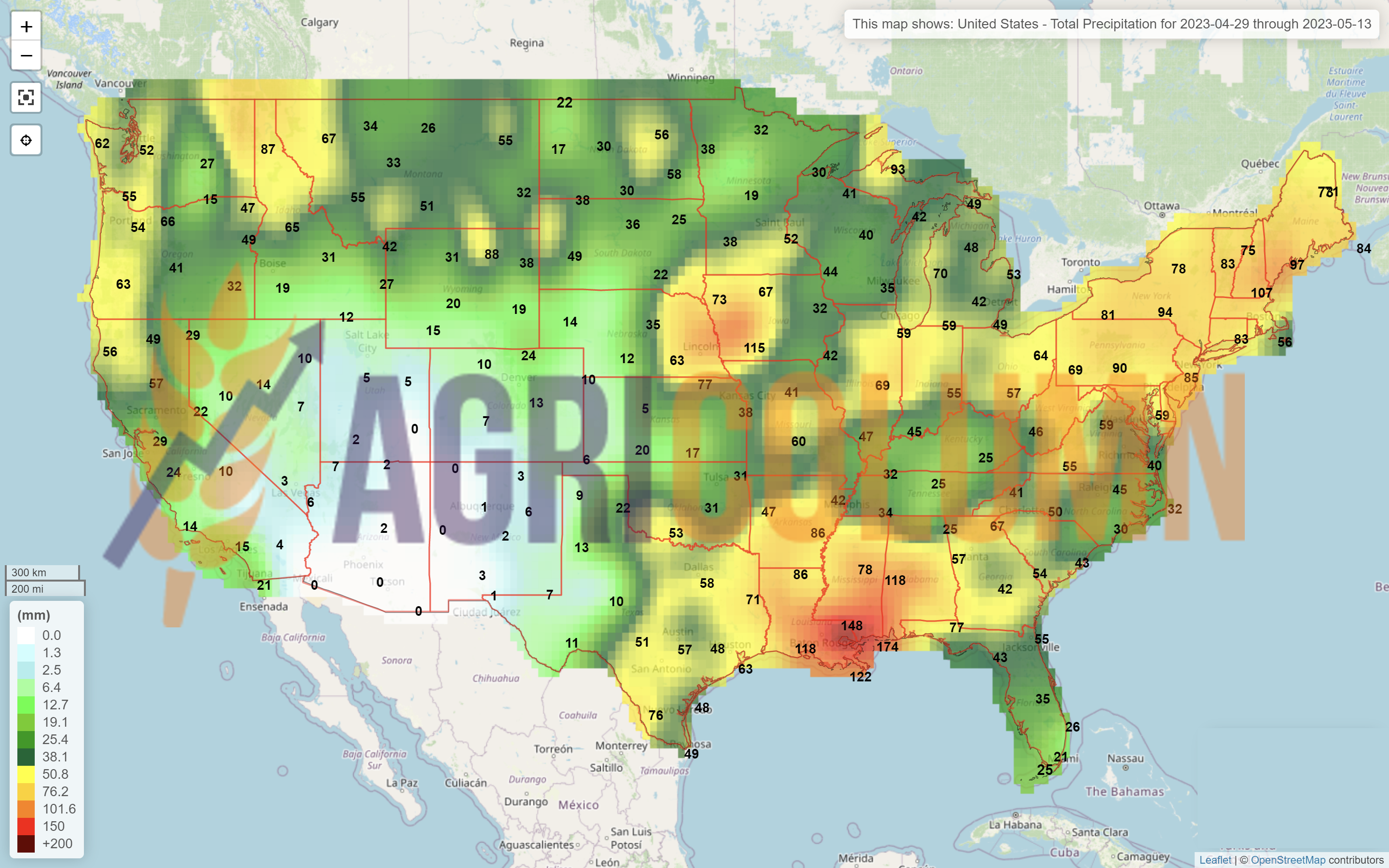

SUA se află într-un moment bun, am aprecia. De ce susținem acest lucru? Precipitațiile îmbunătățesc condiția culturilor nord-americane și notăm zona în care se află grâul american, la media „best of 5 years”, adică la o medie de 52 milioane de tone. Dacă comparăm cu sezonul trecut, când au gravitat la 45 milioane de tone, avem în mod clar o imagine pozitivă.

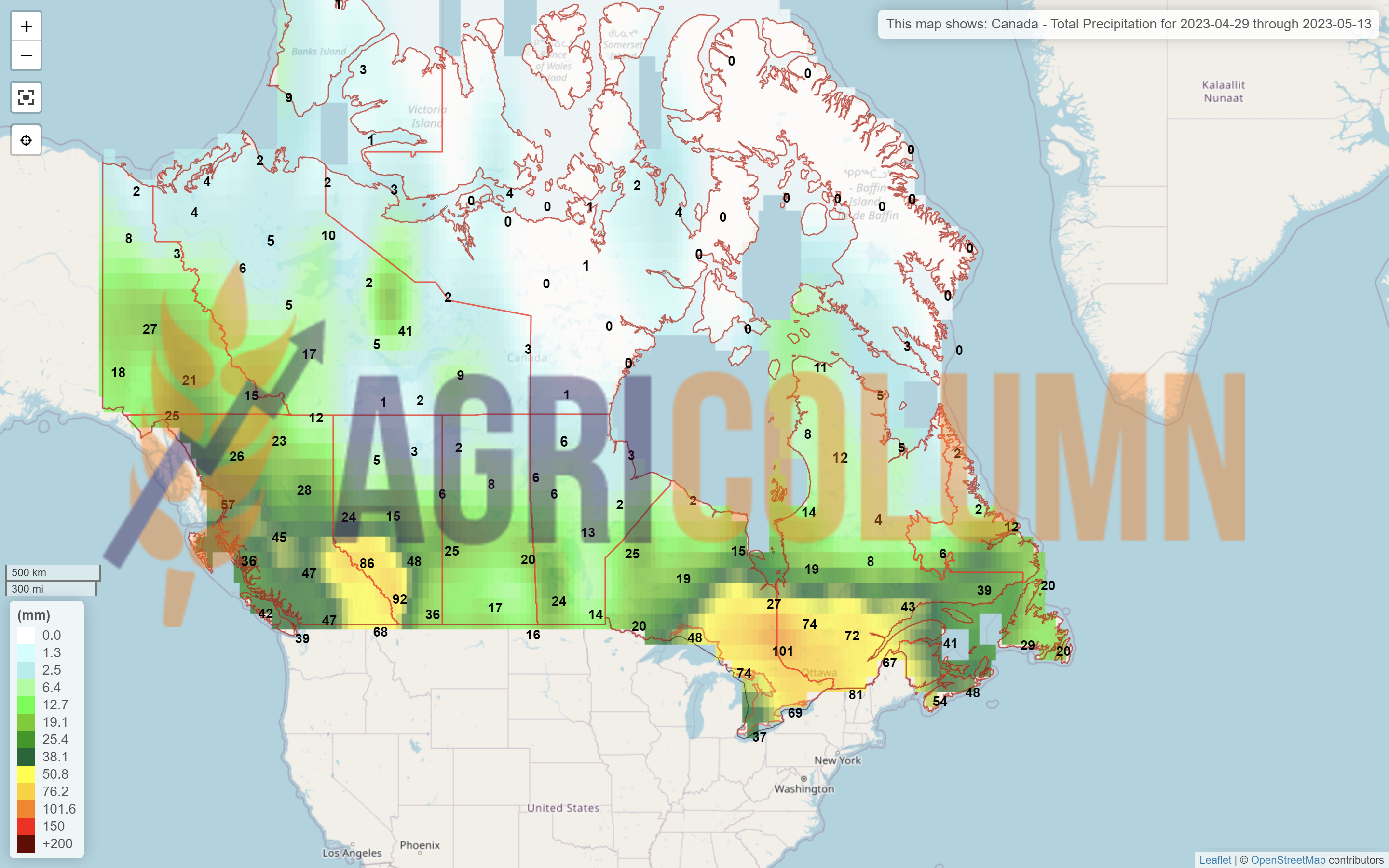

CANADA indică în prognoză peste 33 milioane de tone, mai precis 33.5 milioane de tone, ceea ce îi conduce într-un loc extrem de bine poziționat. Intră în media bună a ultimilor ani.

Tabelul cu prognozele globale îl vom modifica în consecință când certitudinea va lua locul prognozei, spre o acuratețe sporită a datelor.

CBOT GRÂU – ZWU23 SEP23 – 645 c/bu

GRAFIC TREND GRÂU CBOT – ZWU23 SEP23

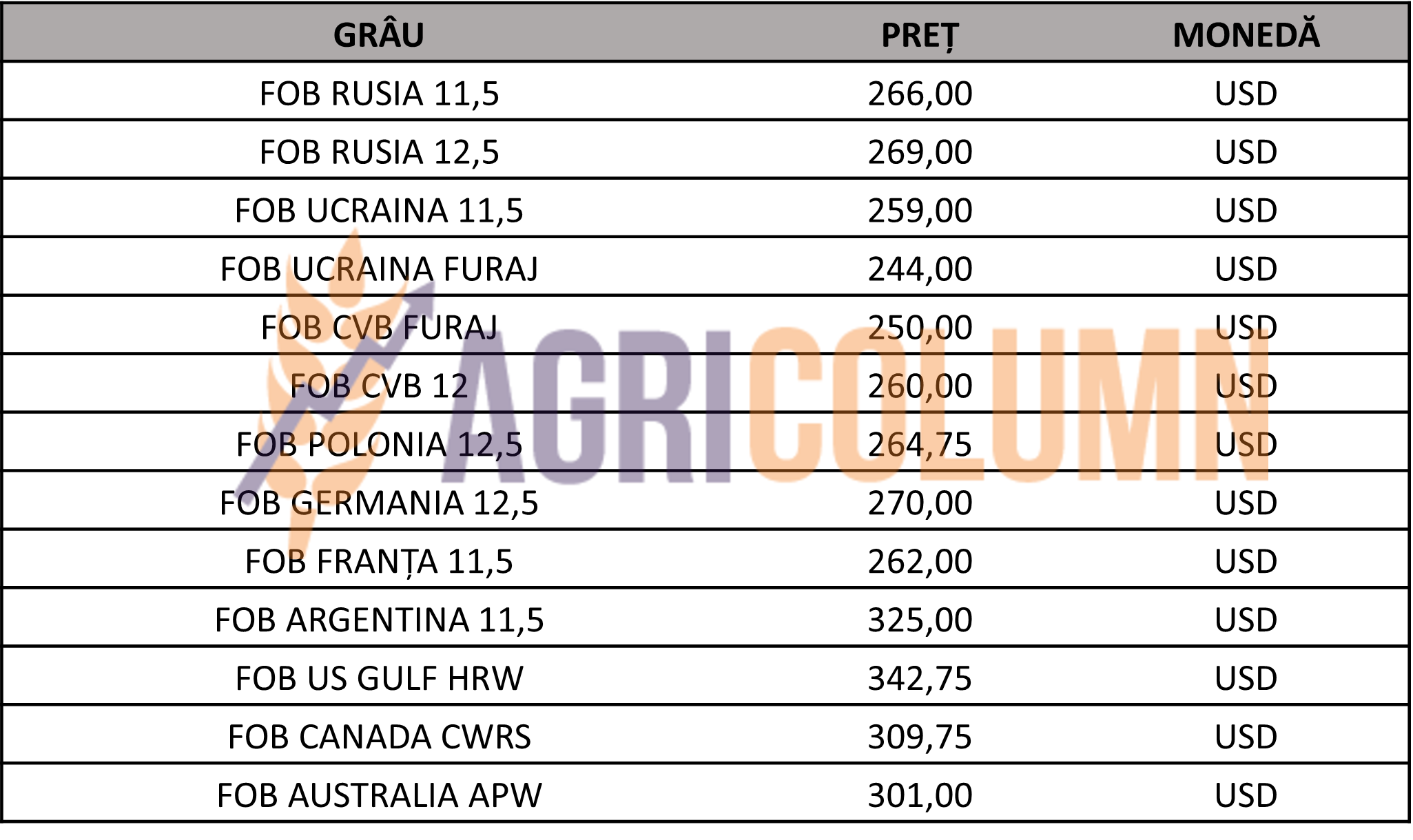

INDICAȚII PREȚURI GRÂU DIVERSE ORIGINI

CAUZE ȘI EFECTE – THE STORY

Capul de afiș a fost ținut săptămâna precedentă de întâlnirea Miniștrilor Agriculturii din țările membre ale Uniunii Europene și de eventuala decizie ce s-ar putea lua în contextul actual generat de tensiunile create de impactul negativ în cele 5 țări de proximitate cu Ucraina.

Consiliul a trecut și vineri seara au început să sosească deciziile. În primul rând, importul mărfurilor ucrainene în cele 5 țări, Polonia, România, Ungaria, Slovacia și Bulgaria, este interzis până pe 5 iunie 2023, cel puțin pentru 4 produse: grâu, porumb, semințe de floarea soarelui și rapiță. Sub o atentă analiză se află și uleiul de floarea soarelui, acesta putând fi introdus pe lista restricțiilor.

Totodată, s-a agreat tranzitul prin cele 5 țări. Acesta trebuie să continue, însă trebuie foarte atent monitorizat de către țările în cauză. Din punct de vedere documentar și sanitar-veterinar, adăugăm noi.

Țările în cauză ar urma să mai primească un pachet de ajutor în valoare de 100 de milioane de euro, a cărui distribuție nu o putem confirma în acest moment, pentru că nu cunoaștem criteriile de acordare.

Să trecem acum în piața grâului și să o evaluăm prin starea de moment. Precum bine estimam, lichidările de poziții au avut volume mari în ultimele zile. Luna MAY23 se lichidează la propriu și fondurile și-au lichidat pozițiile, short sau long. Astfel, CBOT și EURONEXT au generat scăderi ce au condus la rezultatele finale aferente lunii SEP23 în ambele burse de referință, și anume 236,5 EUR SEP23 Euronext și 645 c/bu CBOT.

În acest fel, ne luăm rămas bun de la recolta veche, în mod clar, odată cu lichidarea MAY23. Corelarea europeană survine pe Premium negativ de -8 EUR pentru paritatea FOB Constanța, adică avem un basis de 8 EUR, conform formulei CASH-FUTURES = BASIS.

Grâul rusesc scade, indiferent de dorința lor de a-l menține pe palierul de 275 USD, și îl vizualizăm la valori de 269 USD pentru calitatea 12.5 PRO FOB Novorossysk.

Să facem acum împreună o recapitulare succintă pentru a vedea factorii de influență și distribuția lor geografică:

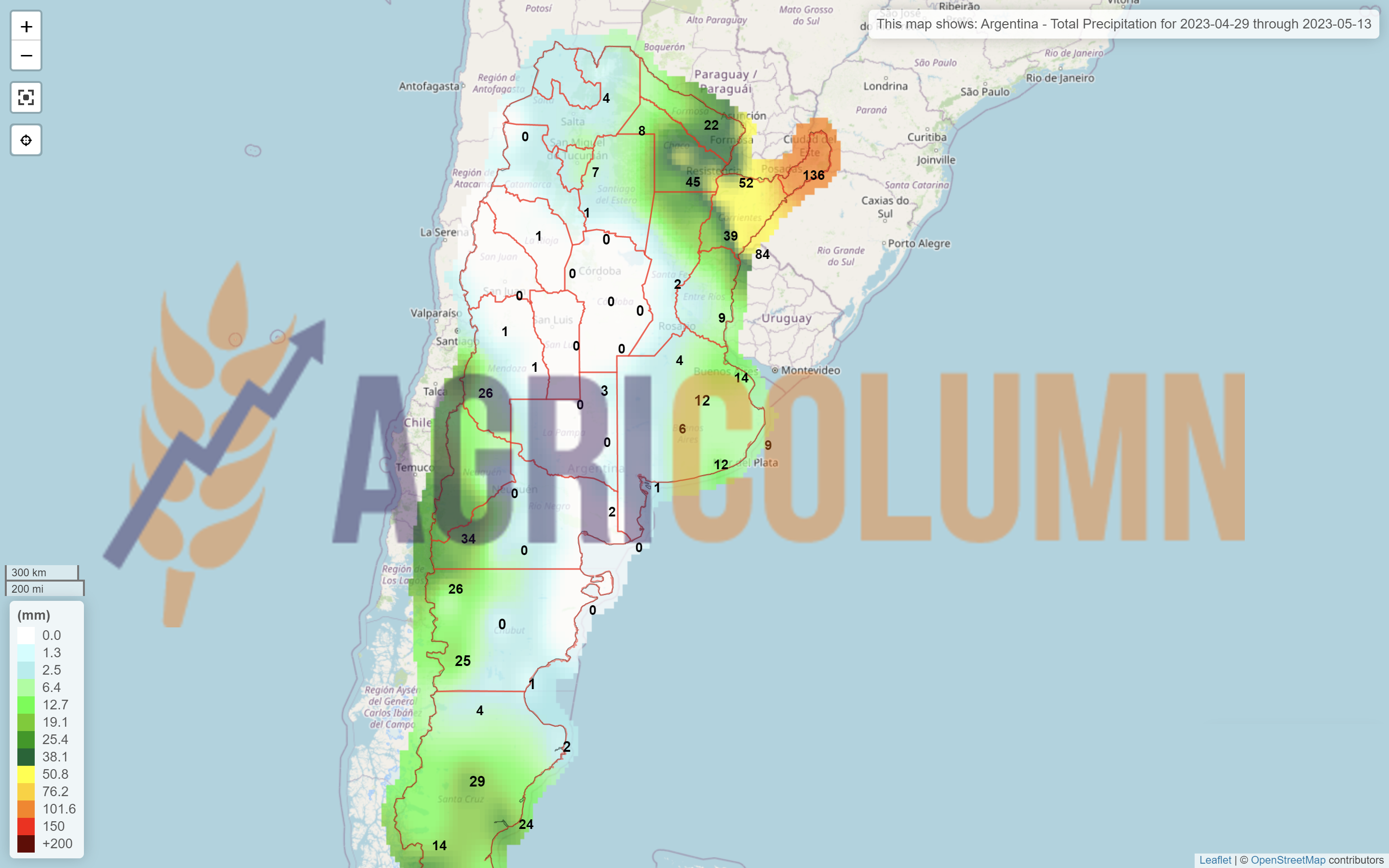

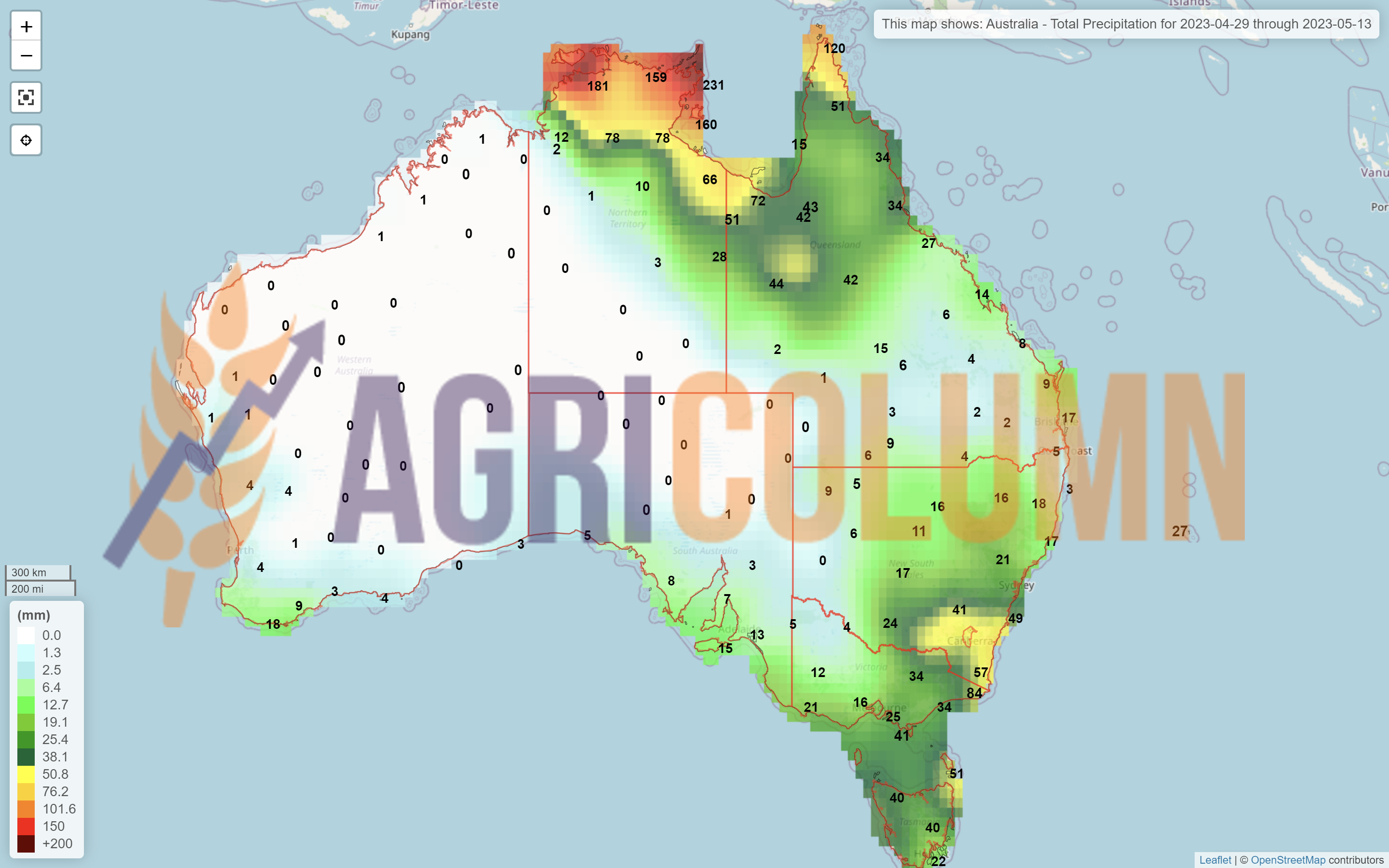

ORIGINI: Rusia OK, Ucraina OK, Uniunea Europeană OK, SUA OK, Canada OK, prognoze Brazilia OK, prognoze Australia OK, prognoze Argentina medii (16,5 mil. tone față de 19,5 medie, însă o revenire față de 12 mil. tone în acest sezon).

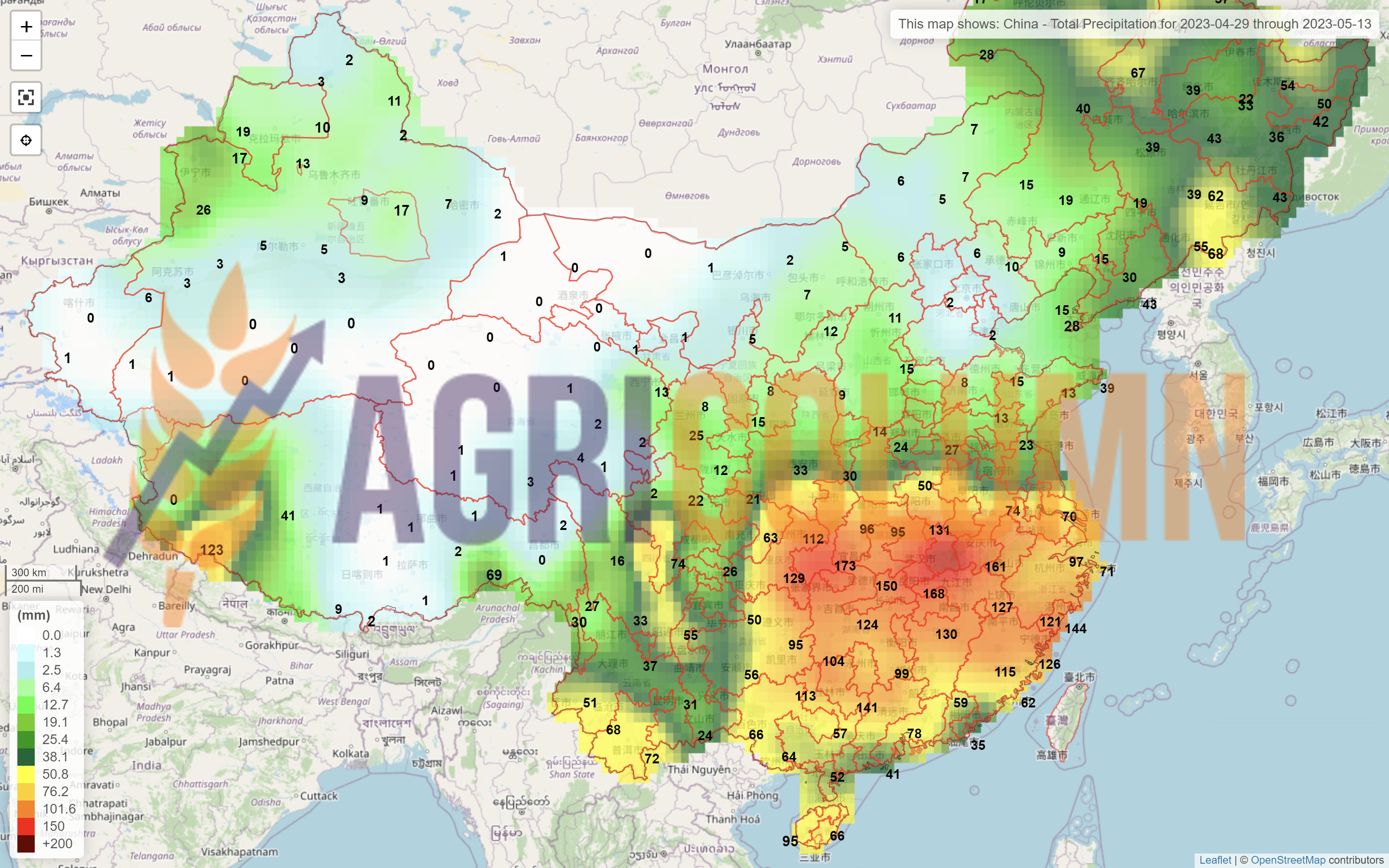

ZONE DE IMPACT: India OK, China peste estimări (140 mil. versus 136 prognoză), Turcia introduce o taxă de 130% pe importul de grâu spre a proteja fermierii locali (semn de recoltă în bună regulă).

VREMEA: în acest moment, ea este favorabilă în Origini și estimăm că până la recoltarea din emisfera nordică nu va mai putea crea surprize.

GEOPOLITICA: Aici vom avea schimbări de esență. În primul rând, acțiunile Rusiei în tentativa de a sugruma Coridorul Cerealelor. Aceasta din urmă a anunțat că nu va mai prelungi după 18 mai 2023 acest acord. Și, în mod logic, ne gândim la o negociere. Una din cerințele Rusiei este reconectarea la sistemul de plăți SWIFT. JP Morgan a primit o licență spre a procesa unele plăți ale Rusiei însă aceasta din urmă nu este mulțumită cu această decizie ce nu satisface parametrul lor de negociere. Și avem, precum am spus și în numărul precedent, toate șansele să vedem Coridorul închis. Toate semnele conduc spre acest deznodământ.

Ce vizualizăm în perioada următoare:

- Un potențial spike în prețuri generat de acțiunile Rusiei, care dorește în mod evident să-și vândă mărfurile cât mai scump. Acest spike va fi salutat de către toți vânzătorii din Origini, căci profitul este ținta pentru fiecare dintre ei.

- Un blocaj logistic în bazinul Mării Negre generat de închiderea Coridorului și redistribuirea fluxurilor prin liniile de solidaritate. Și impactul cel mai mare îl va resimți România. Portul Constanța nu va putea genera tranzit pentru ambele Originii, românești și ucrainene. Aici vom putea asista la probleme majore, aici vizualizăm deja o liniște dinaintea furtunii. Aici asistăm la o lipsă de implicare la nivelul autorităților, fapt pe care l-am trăit și înainte, reactivitate nicidecum proactivitate.

STATUS LOCAL

Indicațiile de preț ale orzului furajer sunt situate la nivelul de 185-190 EUR/tonă pentru marfa livrată în paritatea CPT Constanța.

România va genera, cu siguranță, o recoltă apropiată de 2 mil. tone, de pe o suprafață de 400.000 de hectare.

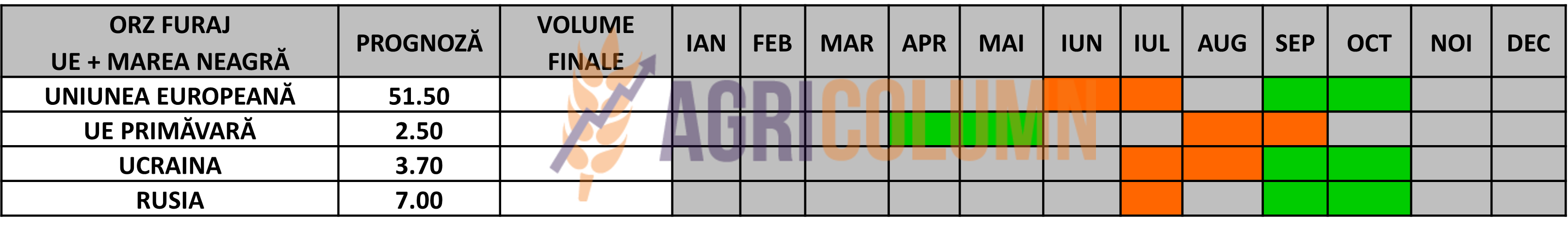

STATUS REGIONAL

UNIUNEA EUROPEANĂ este securizată, precum scriam și în numărul precedent, 54 milioane de tone este cifra care cauționează necesarul Uniunii.

Dacă luăm în considerare și țările care nu sunt în acest ansamblu, adică Marea Britanie, Serbia, Bosnia și Moldova, vom mai putea adăuga un volum de 7,9 milioane de tone, inferior celui din sezonul precedent cu 0,4 milioane de tone.

La fel ca în cazul grâului, când certitudinea va lua locul prognozei, vom efectua schimbările în tabelele ce conțin cifrele de volum de recoltă.

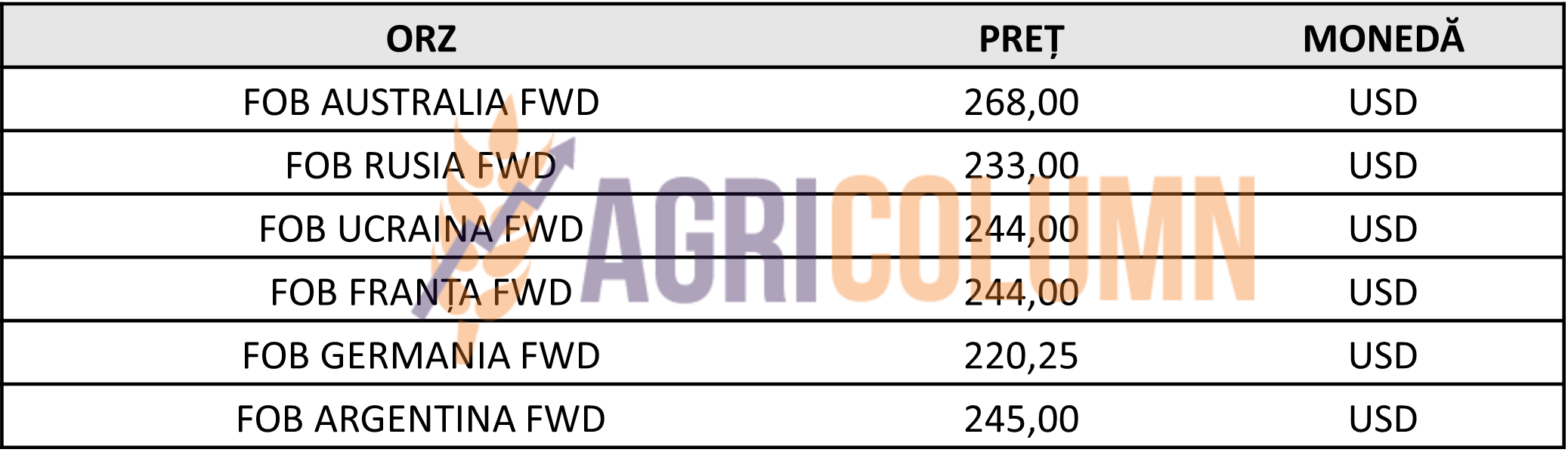

INDICAȚII PREȚURI ORZ DIVERSE ORIGINI

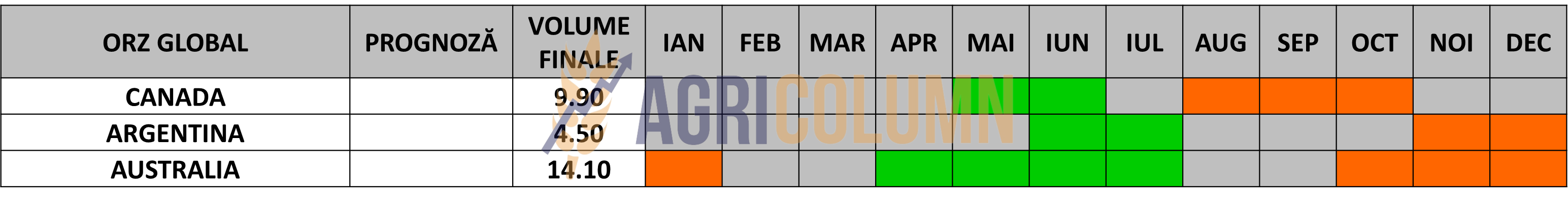

STATUS GLOBAL

Fără schimbări de esență.

STATUS LOCAL

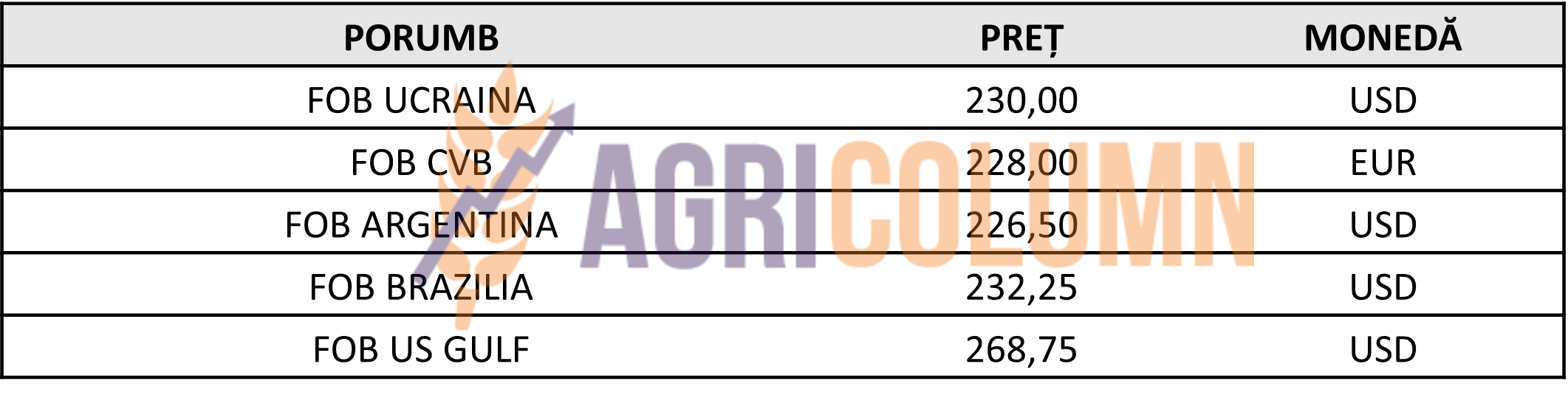

Porumbul scade în mod abrupt, până la nivelul de 215 EUR/tonă în paritatea CPT Constanța.

Recolta nouă de porumb este valorizată la 185 EUR/tonă, exact cum anticipam de săptămâna precedentă.

CAUZE ȘI EFECTE

In mod clar, ceea ce trece Oceanul se reversează în Europa. Și ceea ce s-a întâmplat în SUA a condus la prețul de astăzi din Portul Constanța. A fost efectiv momentul pe care l-am previzionat. Am recomandat vânzarea porumbului Old Crop și New Crop din motivele expuse în numerele precedente. Mai spun acum încă o dată, vom vedea porumbul la recoltare în câmp și la 150-155 EUR/tonă.

STATUS REGIONAL

UNIUNEA EUROPEANĂ. Nicio schimbare în dreptul Uniunii Europene, prognoza de recoltă este în continuare de 65 milioane tone. În ceea ce privește importurile, Uniunea se poziționează la nivelul de 22,65 milioane de tone, cu un aport de 12,5 milioane de tone numai din Ucraina.

UCRAINA, nicio schimbare în prognoza de recoltă, circa 25 milioane tone. Vremea ajută prin precipitații și în curând vom putea vedea rapoartele de însămânțare și răsărire din Ucraina.

RUSIA va genera, la rândul ei, un volum de minim 15 milioane tone, cu un potențial de export de 5 milioane de tone.

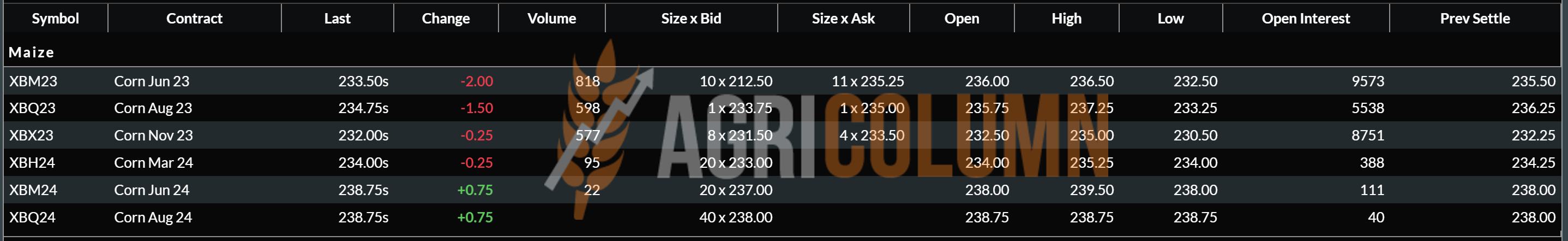

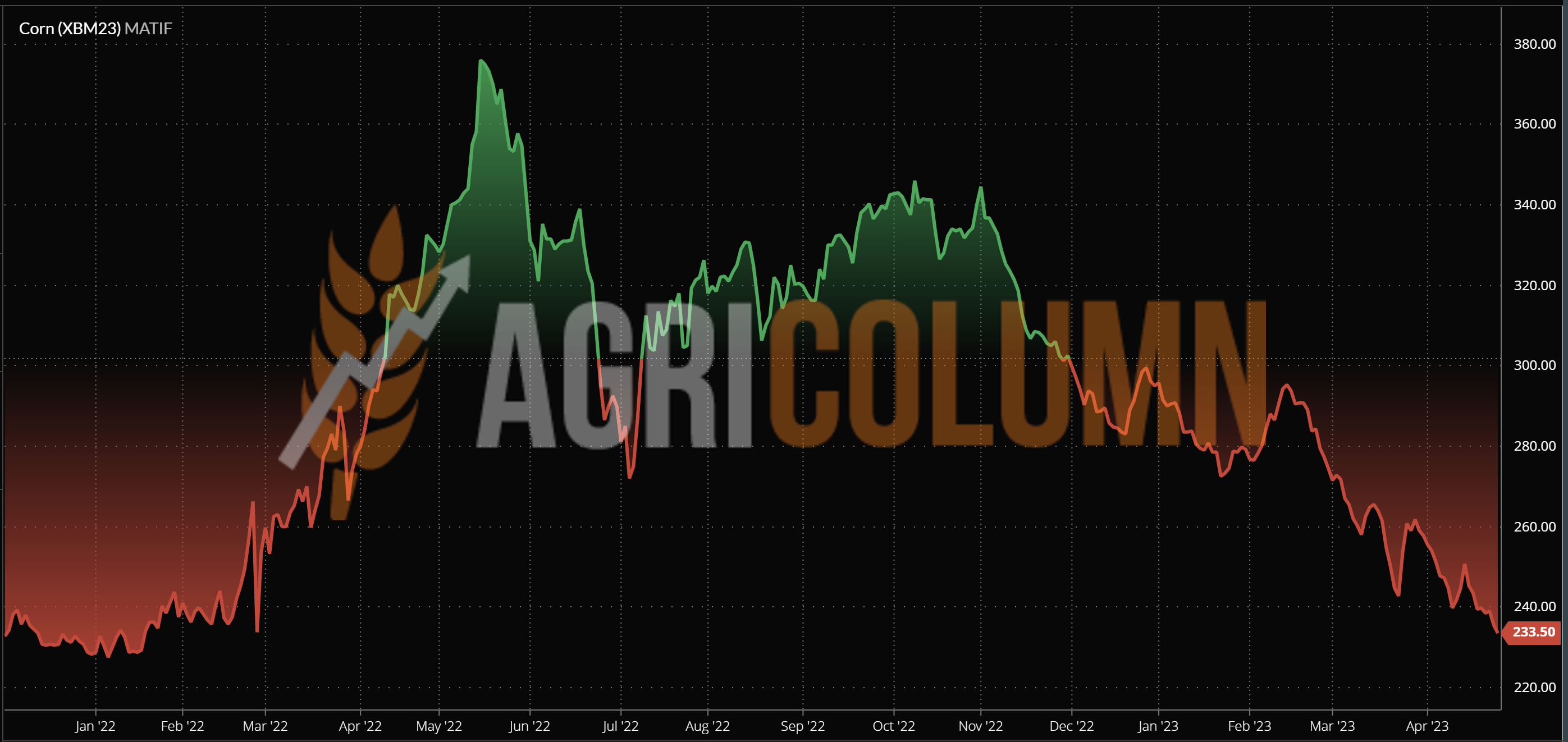

EURONEXT PORUMB – XBM23 JUN23 – 233,5 EUR

GRAFIC TREND PORUMB EURONEXT – XBM23 JUN23

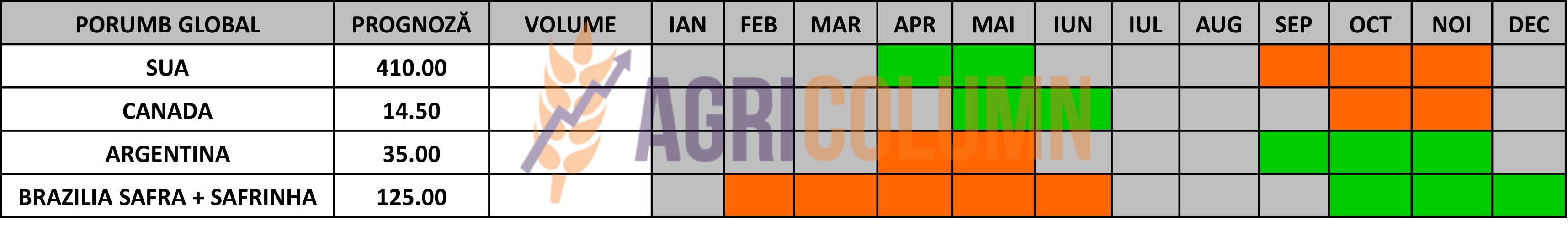

STATUS GLOBAL

ARGENTINA – casele de analiză locale indică 32,5 milioane de tone, deci încă o scădere în volum.

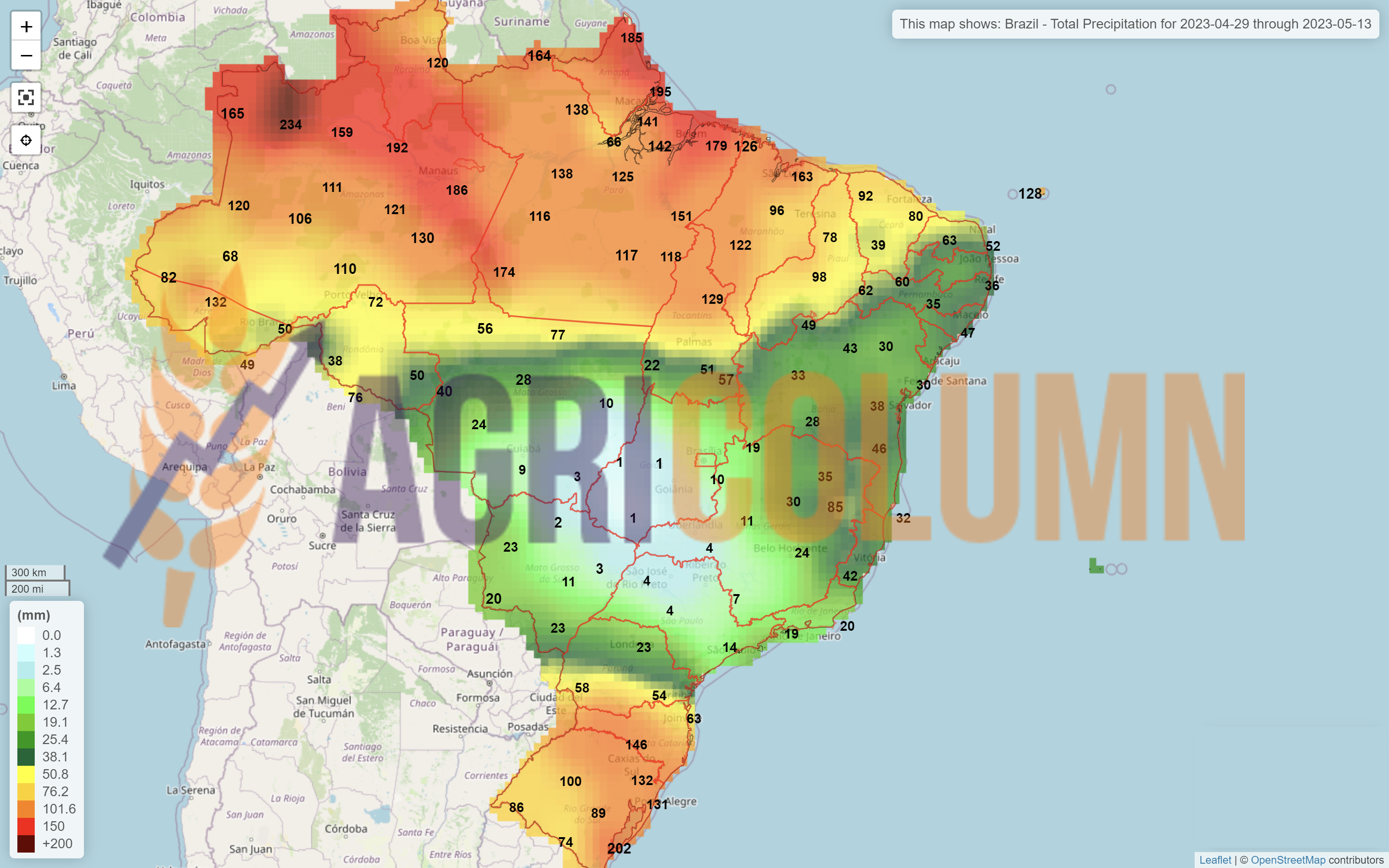

BRAZILIA rămâne în aceeași prognoză ca în raportul precedent.

SUA. Porumbul din SUA din 2023 este plantat în proporție de 14%, comparativ cu 7% anul trecut și 11% medie. Aceasta reprezintă un avans de 6% pentru săptămâna încheiată. Porumbul este 3% răsărit față de 2% anul trecut și 2% medie. Cel mai rapid progres de plantare continuă să fie în locațiile sudice, cu puțin sau deloc plantat de porumb în zonele de nord și nord-vest.

Porumbul din Missouri este 58% plantat (18% medie), Tennessee este 49% (29% medie), Kentucky este 36 (23% medie), Kansas este 24% (19% medie), Illinois este 18% (11% medie), Iowa este de 10% (media de 10%), Nebraska este de 10% (media de 7%), Indiana este de 9% (media de 6%) și Ohio este de 6% (media de 2%).

CBOT PORUMB ZCN23 JUN23 – 585 c/bu

GRAFIC TREND PORUMB CBOT – ZCK23 MAY23

INDICAȚII PREȚ PORUMB DIVERSE ORIGINI

CAUZE ȘI EFECTE – THE STORY

Porumbul resimte din plin șocul tranziției prin lichidarea pozițiilor la luna MAY23 Euronext. Alături de acest factor intervine și progresul însămânțărilor din SUA, cumulat cu procesul de dezvoltare a culturii braziliene de porumb.

Însă, în afara de cei doi factori enumerați mai sus, intervine un al treilea și anume anularea unor volume de porumb vândute de către SUA către China, anume 570.000 tone. Acest lucru a cauzat o întrebare simplă: De ce trage China frâna la achiziții? Au suficient stoc sau li se pare că este prețul prea ridicat? Noi credem că ambele motive au suficiente argumente. În ceea ce identificăm, am vizualizat cu multă vreme în urmă faptul că China a anunțat curbarea producției de carne de porc și atunci nimeni nu a dorit să ia în seamă acest anunț.

Mai mult, prețul porumbului era foarte ridicat. Să ne amintim cum că până în urmă cu 2 săptămâni era poziționat lângă grâu și estimam atunci o scădere cu 25-30 EUR/tonă. Iar acest lucru se întâmplă astăzi. Concomitent, să ne aducem aminte cum indicam diferența în CBOT dintre recolte, Old Crop versus New Crop și arătam acest lucru exprimat în cifre absolute.

Ce va urma? O perioadă de platformă la porumb, cu potențial de spike generat de acțiunile Rusiei, însă din iunie înainte, vremea va fi marker principal în traseul prețului noii recolte. Pentru că întotdeauna vara este fierbinte și secetoasă, iar acest lucru influențează volumele.

Însă, pentru moment, precum am spus mai sus, se efectuează tranziția pe burse și în piața fizică se așteaptă condiția culturilor, deci vom avea parte de o zonă de staționare tulburată poate de Rusia în viitorul apropiat.

STATUS LOCAL

Începând de acum vom indica numai rapița recoltă nouă. Astfel, AUG23 minus 45 EUR/tonă reprezintă reperul de vânzare în paritatea CPT Constanța. Conform închiderii Euronext, avem AUG23 poziționat la 438 EUR, deci CPT Constanța = 393 EUR/tonă.

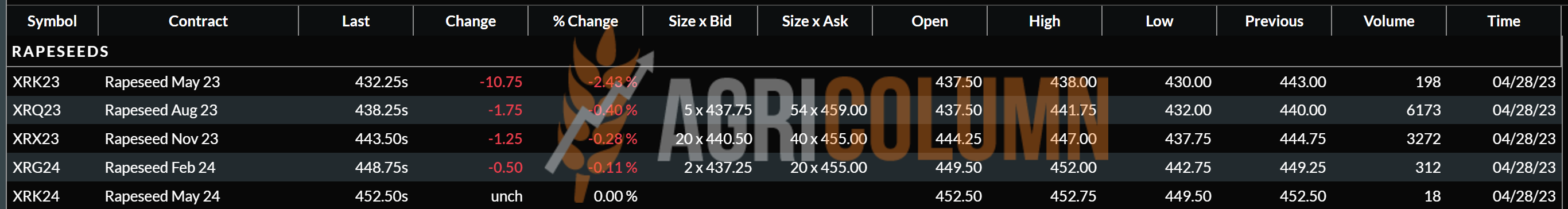

EURONEXT RAPIȚĂ – XRQ23 AUG23 – 438,25 EUR

GRAFIC TREND RAPIȚĂ EURONEXT – XRQ23 AUG23

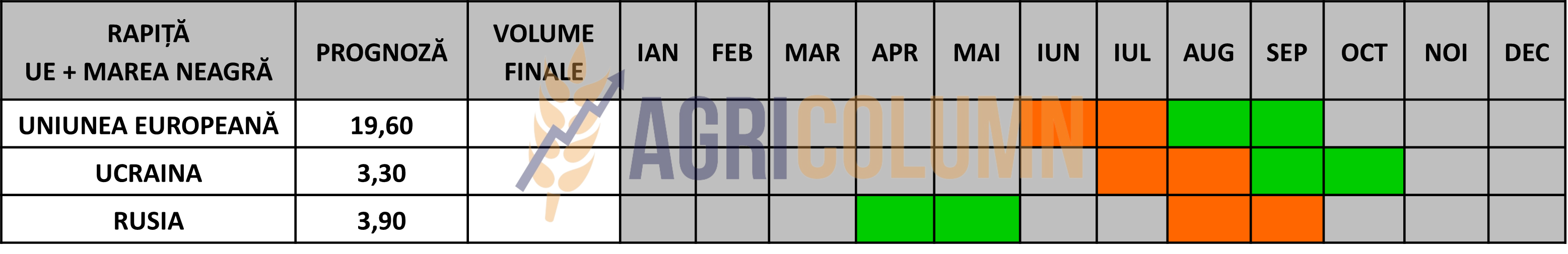

STATUS REGIONAL

UNIUNEA EUROPEANĂ rămâne în același status de prognoză situat între 19,5-20,2 milioane de tone. Uniunea are un volum de import impresionant, am putea spune, de 6,36 milioane de tone provenite în principal de la 2 actori: Ucraina și Australia. Ucraina a introdus în Uniune un volum de 2,94 milioane de tone, în timp ce Australia se află la nivelul de 2,82 milioane de tone.

RUSIA prognozează 3,85 milioane de tone ca volum al recoltei următoare. În linie cu sezonul precedent, ceea ce o poziționează la media Best 5 Years.

UCRAINA prognozează 3,45 milioane de tone, asemănător cu sezonul precedent, când au recoltat 3,5 milioane de tone.

STATUS GLOBAL

CANADA prognozează 19,6 milioane de tone de canola pentru sezonul următor și precipitațiile din Alberta și Manitoba sunt încurajatoare în acest moment.

AUSTRALIA generează o prognoză medie am putea spune, de circa 6,9 milioane de tone cu mențiunea că efectele El Nino ar putea genera condiții adverse, adică secetă.

INDIA generează o prognoză de 11,8 milioane de tone. Este o prognoză ridicată față media ultimilor 5 ani, care este de 9 milioane de tone și tot peste sezonul precedent, când au recoltat 11.5 milioane de tone.

CHINA. 15 milioane de tone este prognoza lor, în creștere cu 0,3 milioane de tone față de sezonul precedent. Media ultimilor 5 ani este de 13,8 milioane de tone.

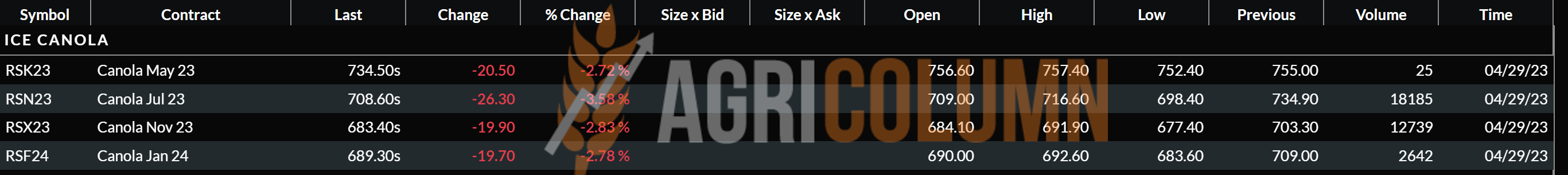

ICE CANOLA RSX23 NOV23 – 683,4 CAD

GRAFIC TREND ICE CANOLA – RSX23 NOV23

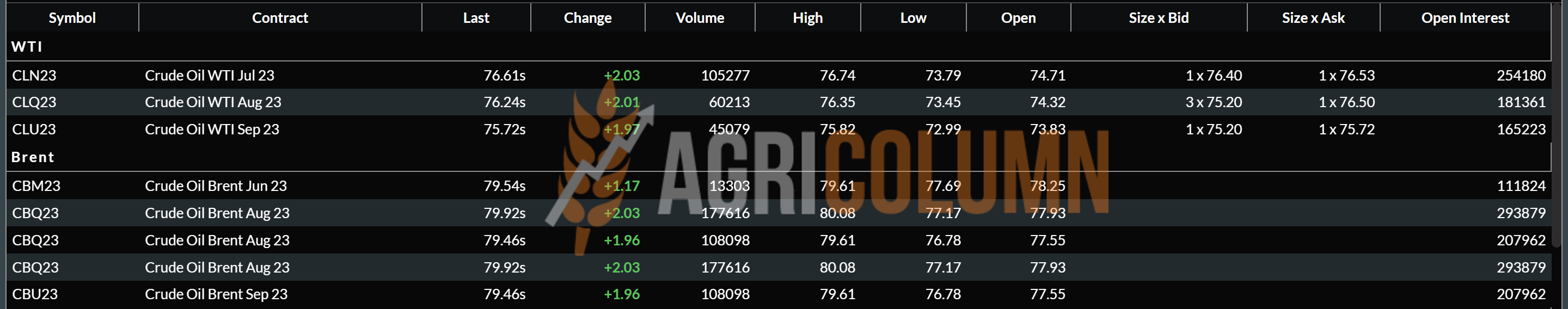

GRAFIC COMPARATIV. CORELAȚIE PETROL-RAPIȚĂ-CANOLA

CAUZE ȘI EFECTE – THE STORY

Mix de factori care au angrenat în carusel rapița europeană. Petrolul, uleiul de palmier, soia. Toate au condimentat o săptămână de up and down a rapiței.

Însă acum fundamentalele se relaxează după lichidările din Euronext MAY23. De ce spunem asta? Pentru că ultima ședință de tranzacționare a adus suport rapiței, da suport, prin creșterea indicațiilor Brent de la 77 la 79,5 USD/baril.

La ce să ne așteptăm de acum înainte? Presupunerea noastră este că rapița va mai scădea. Canola scade, la rândul ei, și inversul de recoltă canadian este mult mai dramatic ca cel european și ne raportăm la JUL23 vs NOV23, cu un nivel de minus 25 CAD, adică 16,75 EUR.

Cu toate acestea, presupunerile pentru un eventual spike sunt la locul lor în perioada următoare. Condițiile geo-politice și dezvoltarea lor sunt esența a ceea ce va urma.

STATUS LOCAL

Portul Constanța cotează semințele de floarea-soarelui la nivel de 440 USD/tonă.

Procesatorii oferă 425 USD/tonă, DAP unități de procesare.

CAUZE ȘI EFECTE

Necesarul de acoperire MAI 2023 este în curs și vedem un nivel ceva mai generos în termen de preț al semințelor de floarea-soarelui. Însă această diferență are o componentă de paritate și curs de schimb. Cu alte cuvinte, acești 15-20 USD în plus sunt penalizați printr-un dolar mai slab față de moneda unică europeană și un curs de schimb redus local în România.

Dacă stăm să analizăm un potențial invers de recoltă, vizualizăm o echivalență între recolte. Astfel că valorile fiind echivalente, așteptarea, în cazul în care lichiditatea financiară nu o impune, este o opțiune pentru fermieri în acest moment. Despăgubirea am putea vedea că se încheie și implicit o revenire la nivelul de 410 USD.

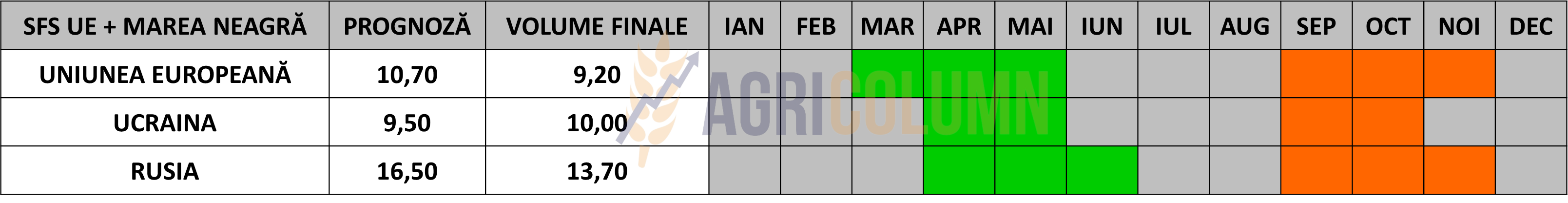

STATUS REGIONAL

UCRAINA. Rămâne la fel, adică minim la 13 milioane de tone, iar dacă productivitatea crește, vor atinge 15 milioane de tone.

RUSIA va genera, după toată analiza noastră, un nivel de recoltă de 16,5 milioane de tone de semințe de floarea-soarelui și se va poziționa pe media ultimilor 5 ani.

UNIUNEA EUROPEANĂ va genera și ea 10,5-10,8 milioane de tone, de asemenea, poziționată în media ultimilor 5 ani.

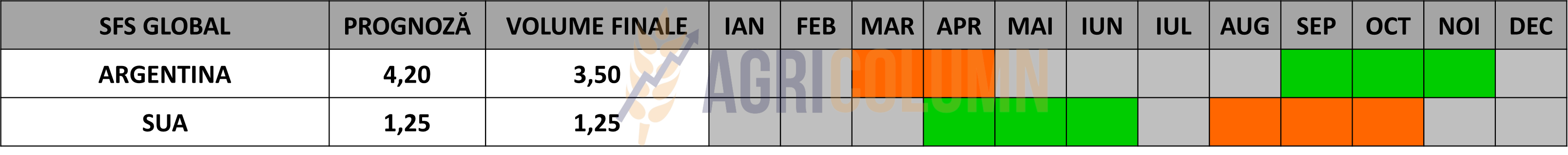

STATUS GLOBAL

ARGENTINA este foarte aproape de încheierea recoltării la semințele de floarea-soarelui. Circa 3,7-3,8 mil. tone rămâne prognoza finală.

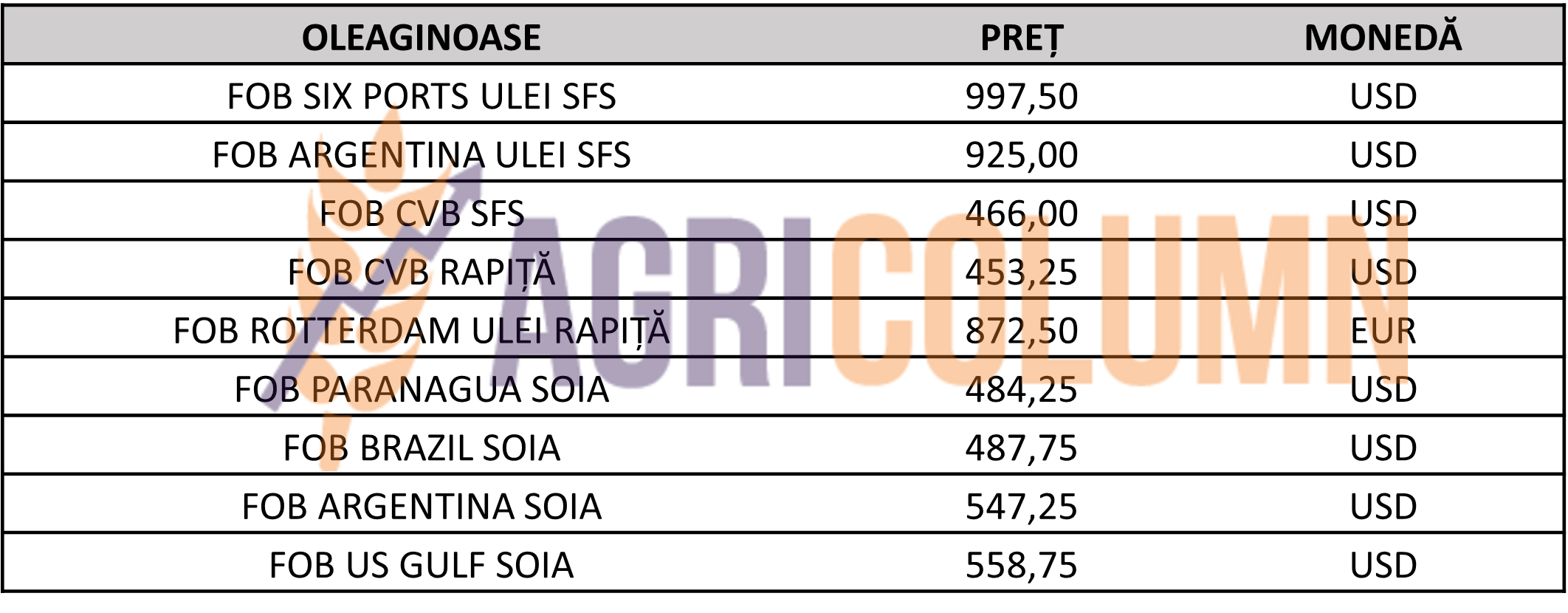

INDICAȚII PREȚ OLEAGINOASE ȘI ULEI DIVERSE ORIGINI

CAUZE ȘI EFECTE – THE STORY

Reținem rezumatul ultimului raport și vizualizăm o cerere de acoperire pentru luna MAI, deci discutăm despre SPOT. Aceasta se va închide în mod firesc iar cei 15-20 USD aferenți cererii se vor disipa.

Recolta nouă este vizualizată volumetric la 54.8 milioane de tone și conturul de preț al noii recolte indică de pe acum un nivel de 420 USD/tonă, DAP Unități de procesare.

Alte influențe ce vor impacta nivelul de preț al semințelor sunt încă în momente de contur și ne referim la închiderea coridorului cerealelor din Odessa. La acest lucru avem însă o contrapondere prin Turcia, care la început de iunie 2023 va introduce taxă de import la uleiul de floarea soarelui de 36%.

În concluzie, geopolitica și vremea vor dicta în următoarea perioadă, cu un potențial de creștere provenit din închiderea coridorului.

STATUS LOCAL

În România, indicațiile de preț pentru soia sunt la nivelul de 470 USD/tonă, DAP unități de procesare pentru soia non-GMO.

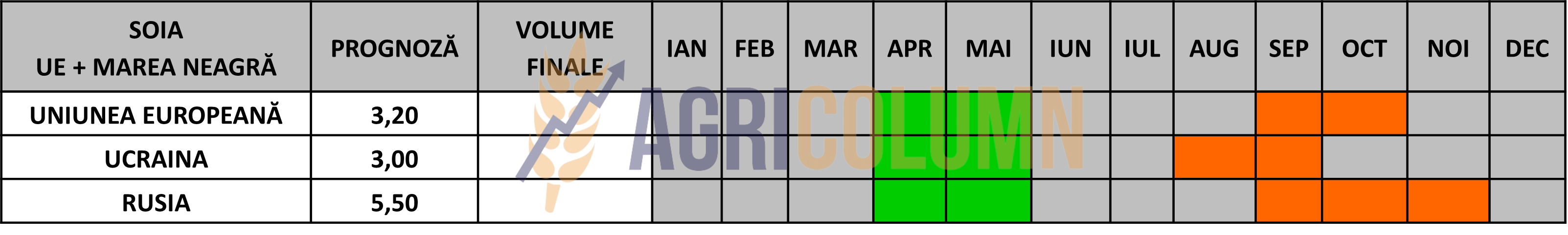

STATUS REGIONAL

UNIUNEA EUROPEANĂ. Importurile totale de soia boabe în acest sezon de comerț au ajuns la 10.000.000 tone, iar șrotul de soia a atins nivelul de 12,7 milioane de tone.

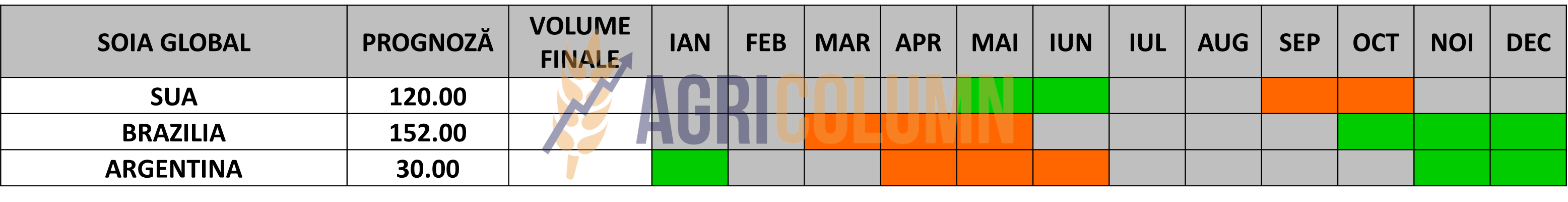

STATUS GLOBAL

ARGENTINA. Nu generează absolut nicio schimbare, rămâne pe palierul de 23 milioane tone.

BRAZILIA. A atins 92-93% în procesul de recoltare a soiei boabe și totul decurge normal.

SUA. Boabele de soia din SUA din 2023 sunt plantate în proporție de 9%, față de 3% anul trecut și 4% medie. Acest lucru reprezintă un avans de 5% pentru săptămâna trecută. Cel mai rapid progres al boabelor de soia este, de asemenea, în zonele sudice, cu foarte puțin plantate în zonele nordice.

Soia din Louisiana este de 41% plantate (25% medie), Mississippi este de 34% (25% medie), Arkansas este de 34% (15% medie), Kentucky este de 19% (6% medie), Missouri este de 16% (1% medie), Tennessee este de 16% (3% medie), Illinois este de 15% (6% medie), Indiana este de 8% (3% medie), Ohio este de 6% (2% medie), Kansas este de 4% (1% medie), și Nebraska este de 4% (2% medie). Sursa: Dr Cordonnier.

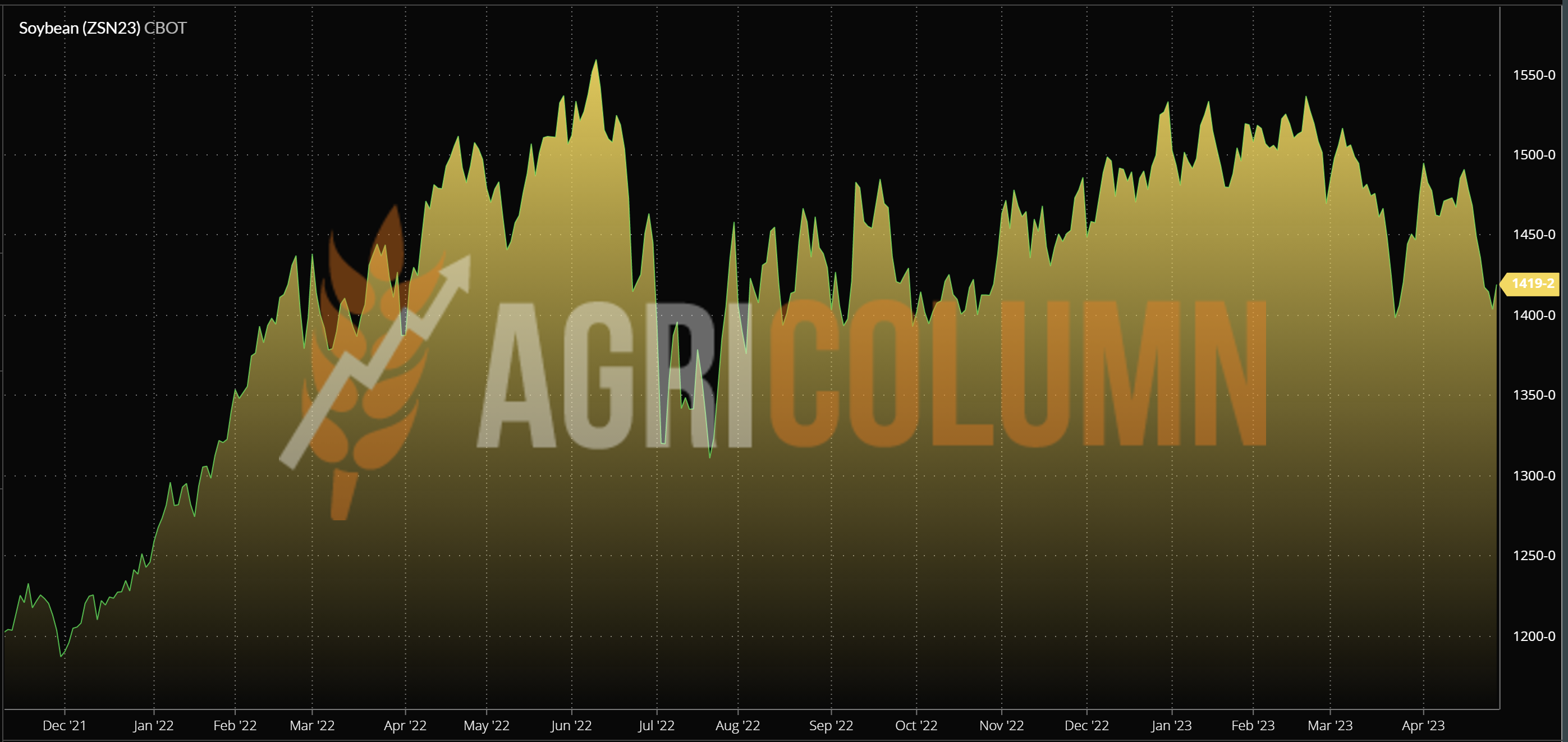

CBOT SOIA ZSN23 JUL23 – 1.419 c/bu

TREND GRAFIC SOIA – ZSN23 JUL23

CAUZE ȘI EFECTE – THE STORY

În mod evident, lichidările au fost cuvântul cheie pentru CBOT și am văzut fluctuații și pendulări în ultimele zile. Acum, lucrurile se temperează și normalizarea prinde teren. Însă, menținem recomandările de mai jos, căci rămân actuale.

Aviz clar deci vânzătorilor de soia recoltă nouă din România precum și cumpărătorilor de șrot de soia pentru industria zootehnică. Primii trebuie să-și securizeze forward prețul, iar utilizatorii de șrot să nu se supra-expună prin cumpărări pe termen lung și preț fix și ridicat.

Totul rezidă în calculul nivelului de înlocuire pe același palier de conținut de proteină în boabe de soia și șrot de soia (soybean meal).