Raportul de piață din această săptămână conține informații despre:

RAPORT FAO 2 SEPTEMBRIE 2022

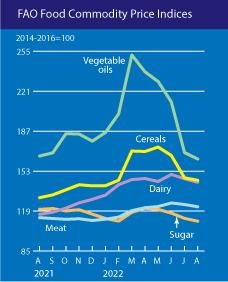

Indicele FAO al prețurilor la alimente* (FFPI) a înregistrat o medie de 138,0 puncte în august 2022, în scădere cu 2,7 puncte (1,9%) față de iulie, înregistrând a cincea scădere lunară consecutivă. În ciuda ultimei scăderi, indicele a rămas cu 10,1 puncte (7,9%) peste valoarea sa în urmă cu un an. Toți cei cinci sub-indici ai FFPI au scăzut moderat în august, cu scăderi procentuale lunare variind de la 1,4% pentru cereale la 3,3% pentru uleiurile vegetale.

Indicele FAO al prețurilor la cereale a fost în medie de 145,2 puncte în august, în scădere cu 2,0 puncte (1,4%) față de iulie, dar totuși cu 14,8 puncte (11,4%) peste valoarea sa din august 2021. În august, prețurile internaționale la grâu au scăzut cu 5,1%, marcând al treilea declin lunar consecutiv. Prețurile mondiale la porumb s-au întărit ușor, în creștere cu 1,5%, în mare parte influențate de perspectivele de producție mai scăzute din Uniunea Europeană și Statele Unite ale Americii din cauza condițiilor calde și uscate, în timp ce reluarea exporturilor din Ucraina a împiedicat creșterea în continuare a prețurilor.

Indicele FAO al prețurilor la uleiuri vegetale a fost în medie de 163,3 puncte în august, în scădere cu 5,5 puncte (3,3%) de la o lună la lună, împingând valoarea indicelui ușor sub nivelul din anul precedent. Scăderea continuă a indicelui a fost determinată de prețurile mondiale mai scăzute la uleiurile de palmier, floarea-soarelui și rapiță, care au compensat mai mult decât cotațiile mai mari ale uleiului de soia.

STATUS LOCAL

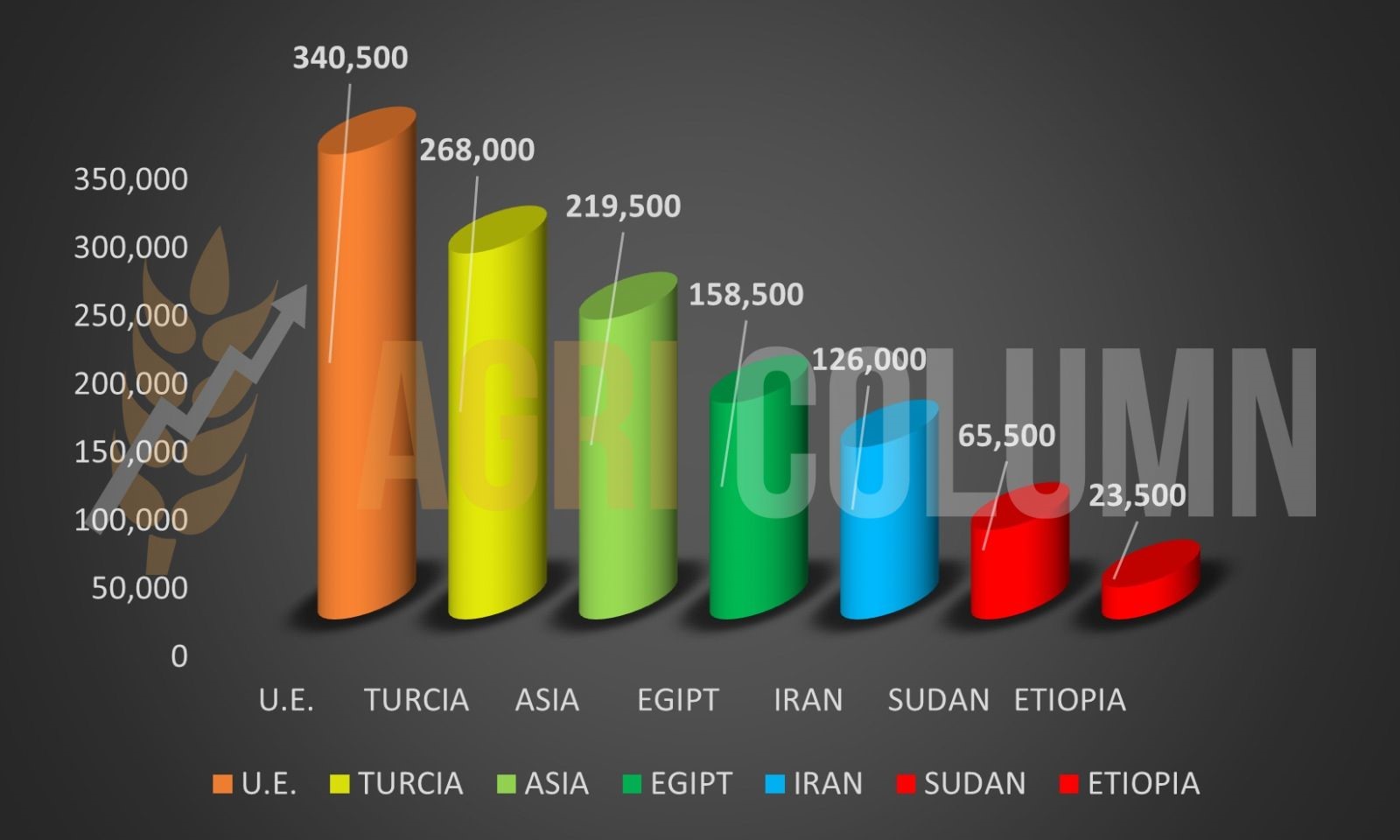

Indicațiile grâului în portul Constanța sunt aliniate cu interesul cumpărătorilor, adică la un nivel scăzut. Notăm un nivel de maxim 310 EUR/tonă pentru grâul de panificație, cu discountul deja consacrat de 20 EUR/tonă pentru grâul de furaj. Se poate vedea în mod clar lipsa de interes prin faptul că lipsește cererea afișată prin indicații.

În piața locală, procesatorii au intrat în modul de selectare calitativă. Interesul lor există, însă se bazează în mod clar pe segregarea calității, astfel că ofertele de preț se aliniază cu calitatea grâului oferit spre achiziție. Și notăm un nivel de 325-327 EUR/tonă pentru o calitate acordată cu minim 77 kg/hl masă hectolitrica (test weight) și un indice de proteină de minim 12%. Restul condițiilor pe care le cunoaștem foarte bine decurg din acești doi parametri definitorii.

Blocajul creat de retenție s-a diminuat, iar piața de procesare cunoaște aprovizionare suficientă. Procesatorii români vor beneficia și de un grant financiar acordat de statul român pentru a susține achiziția, depozitarea și procesarea materiei prime.

Acest grant are însă niște condiții foarte bine definite și le vom expune pe scurt. În afară de condițiile simple de accesare, acest grant are o limită de 500.000 EUR/unitate de procesare, ceea ce este echivalent (după cum este stipulat în proiectul de ordonanță de urgență) cu 14.280 tone de grâu.

Calculul ne indică un nivel de 35 EUR/tonă alocat pentru cantitatea stabilită. Însă acești bani nu se vor revedea în veniturile fermierilor deoarece procesatorul are libertatea de a folosi acești bani pentru achiziție, depozitare și procesare. Cu alte cuvinte, sumele pot acoperi cheltuieli variabile și fixe din unitățile procesatoare. Modul de control și de alocare este unul simplu. În afară de un raport de procesare aferent anului trecut, este necesară prezența facturilor de marfă începând cu 15 august 2022.

Totalul sumei alocate prin această ordonanță de urgență pentru materia primă grâu este de 124.000.000 EUR, ceea ce indică un număr de 248 unități de procesare, ținând cont de plafonul de 500.000 EUR expus mai sus. Observațiile noastre sunt de ordin operațional, întrucât, cu siguranță, aprovizionarea nu mai este o problemă în acest moment, și anume:

- Cifra de 248 de unități indică că acest plafon nu va putea fi atins.

- Simplitatea acordării ar putea stimula inventivitatea unor societăți comerciale.

Credem că niște reglementări suplimentare ar ajuta procesului și enumerăm:

- Necesitatea prezentării rapoartelor de producție pe ultimii 3 ani.

- Necesitatea prezentării de dovezi de desfacere și comercializare pentru ultimii 3 ani.

- Verificarea încrucișată cu vânzătorii de materie primă pentru a determina dacă este vorba de un producător sau doar de un comerciant, nu pentru a bloca un eventual comerciant interpus pe lanțul de aprovizionare, ci pentru a preîntâmpina eventualele tentative inovative de evaziune.

România a exportat până la această dată puțin peste 1 mil. tone de grâu și specificăm că este vorba despre export, nu despre comerțul intra-comunitar. Cifrele pe care le deținem indică un maxim de 2 mil. tone de atins până la sfârșitul lunii septembrie, dintr-o cifră alocată de 5 mil. tone, ceea ce este în acord cu nivelul recoltei românești. Cu alte cuvinte, acești parametri nu pun în pericol siguranța alimentară la nivel național și nici nu creează disconfort. În aceste zile, cumpărătorii externi sunt pe nivelul de așteptare.

CAUZE ȘI EFECTE

Reticența și retenția pe care le evocăm de ceva vreme sunt cauze ale efectelor negative pe care le vedem întâmplându-se astăzi la nivel național în rândul fermierilor. Ratarea momentelor de vânzare succesive, în ciuda indicațiilor oferite de noi despre cursul piețelor, au condus la peisajul zilei de astăzi, în care cererea este redusă, iar prețul a coborât pe palierele definite de noi din luna mai până astăzi.

Și avem deja o diferență consistentă de 100 EUR/tonă. Dacă am raporta această diferență numai la cele 5 mil tone, export + consum intern de acoperit, avem un deficit de capital care putea fi recepționat în ferme de 500.000.000 EUR. Sunt sume care ar fi acoperit parțial costul îngrășămintelor pentru sezonul de toamnă și poate și primăvară.

Încă o dată, piața de agribusiness românească ne arată o lipsă de maturitate și de aplecare spre tehnicitate. Lipsa tehnicității vânzărilor și neîncrederea în construcțiile de captare a potențialului asociate cu sistemul cutumiar de vânzare perpetuat de ani de zile au condus aici. Seceta a fost și ea un factor de retenție și reluctanță în a vinde la momentele oportune, ignorându-se cu desăvârșire balanța globală pe care o expunem de fiecare dată.

Însă avem în continuare certitudinea că piață românească de agribusiness se va maturiza prin sosirea unor generații noi, a unor instrumente de asigurare tranzacționabile accesibile de acum și fermierilor români și pe care deja le oferim. Masa critică va crește de la an la an și cu ajutorul tehnologiei. În decurs de 3-5 ani, placa pivotantă a fermierilor români va conduce la această maturizare pe care cu toții o dorim. Cu multă speranță și certitudine am spune că Agribusiness-ul Românesc va pivota și va deveni Predictibil.

În concluzie, prețul grâului și eventuala creștere în lunile următoare nu va putea acoperi costurile operaționale de depozitare, costurile cu energia și costurile de finanțare a stocurilor. În afară de acest aspect, cash-flow-ul fermei este blocat într-o marfă care, conform cererii și ofertei la nivel global, nu este poziționată în deficit. Doar un factor de destabilizare ce poate sosi din Rusia ar mai putea mișca și debalansa echilibrul actual, cum ar fi închiderea coridorului verde sau o acțiune necugetată a Kremlinului ca recurgerea la arma nucleară tactică.

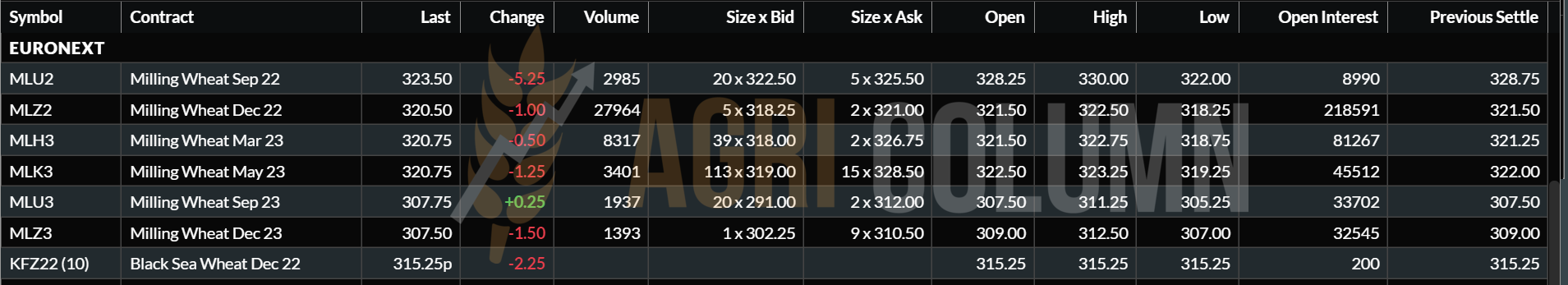

EURONEXT MLZ22 DEC22 –320,5 EUR (-1 EUR)

GRAFIC TREND GRÂU – MLZ22 DEC22

STATUS REGIONAL

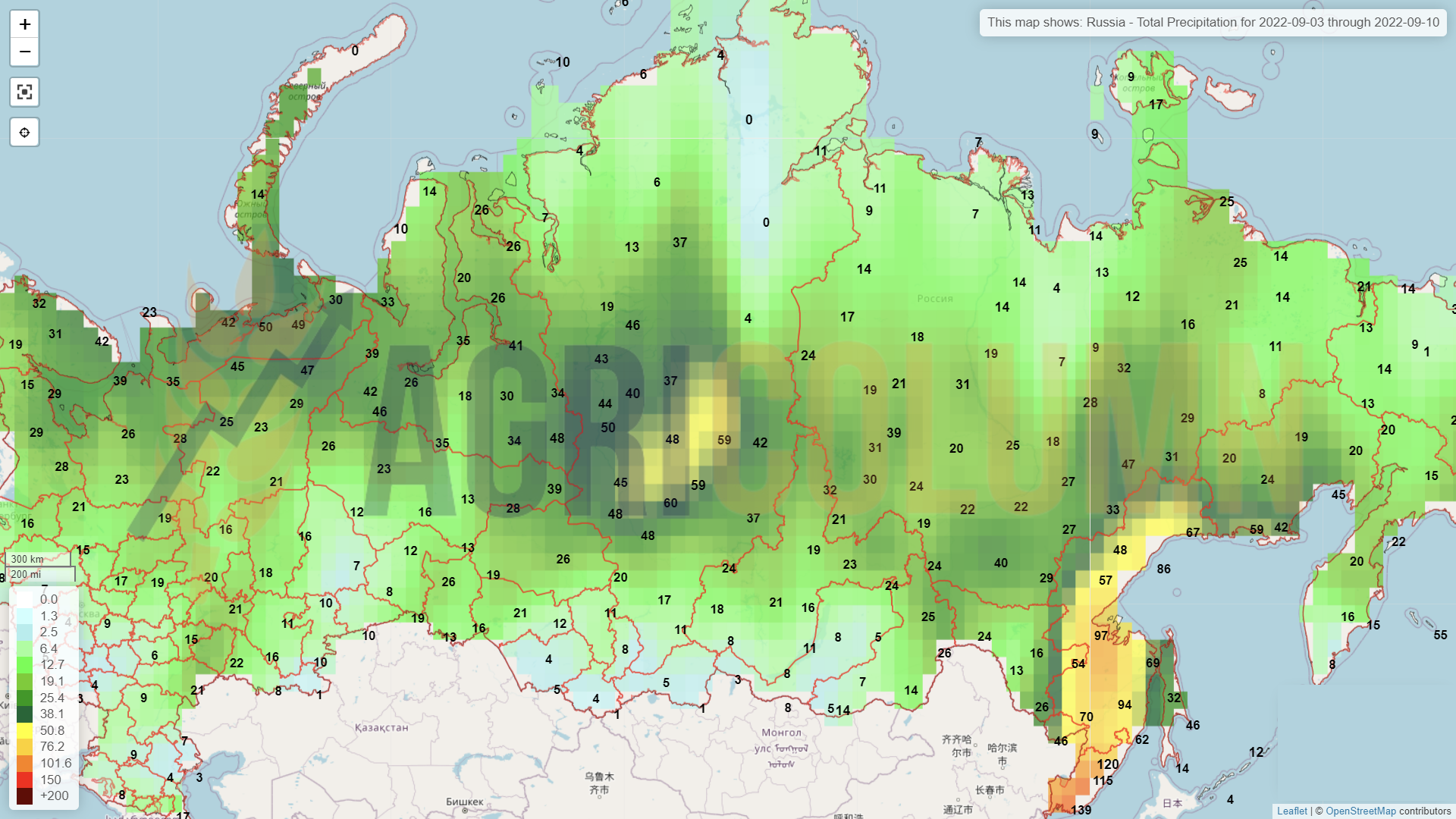

RUSIA își croiește propriul său drum al grâului, iar acest lucru nu mai este un secret pentru nimeni. Ce nu reușesc însă să înțeleagă firmele de trading și analiștii de piață sunt axele rusești, care lucrează neobosite în continuu, gândind, analizând și inovând noi căi și subterfugii în a canaliza mărfurile rusești și materiile prime agricole către destinații.

În data de 22 august 2022, pe canalele sale subterane de diseminare, Rusia a trimis atenționări subtile că vor bombarda masiv Ucraina pe data de 24 august 2022, Ziua Națională a Ucrainei, în infrastructură și orașe importante. Sursele de informare ucrainene și nord-americane au luat în serios aceste amenințări și au diseminat informația în spațiul public.

Instantaneu, algoritmii de tranzacționare nord-americani și europeni ai burselor Chicago Board of Trade și Euronext, au reacționat la headline și au crescut nivelul de preț al principalelor mărfuri tranzacționate. Astfel, companiile de trading s-au pregătit pe canale proprii să oferteze grâu în Egipt la nivelul ridicat de preț, conform burselor, omițând piață fizică și fundamentele ei. Teama că acest coridor umanitar ar putea fi întrerupt și, implicit, blocarea livrărilor de marfă ucraineană a generat acest comportament.

În acest mod, grâul european s-a grăbit să devină necompetitiv în fața grâului rusesc. În data de 23 august 2022, Rusia a vândut fără licitație, în mod direct deci, statului egiptean (reprezentat prin GASC) 240.000 tone de grâu, la un preț de 368 USD/tonă, livrat în paritatea C&F Egipt. Scăzând costurile de transport ale mărfurilor ajungem la un nivel de 310 USD/tonă, în paritatea FOB Rusia, adică încărcat în navă, în origine. S-au vândut 6 cargouri a 40.000 tone cu perioada de livrare 1 septembrie 2022 – 10 noiembrie 2022.

În data de 24 august 2022, nu s-a întâmplat nimic deosebit față de cotidian, iar la orele 17:30, bursele au scăzut la fel de mult precum crescuseră. Rusia a punctat încă o dată. Și de ce spunem asta? Recolta rusească de grâu este gigantică. Fără Crimeea, ea este cotată la 94-95 mil. tone, față de o medie pe 5 ani de 78 mil. tone. Simplu și clar, Rusia trebuie să vândă foarte mult grâu, enorm de mult grâu, pe orice cale, prin orice canale. Au punctat foarte bine prin această Maskirovka în fața europenilor, agregând cu încă o vânzare către Bangladesh de 500.000 tone.

Însă în acest moment, Rusia este inundată de grâu care trebuie vândut. Problema lor este că majoritatea cumpărătorilor din destinații și-au acoperit stocurile până în iarnă și cumpără doar sporadic, acum știind că marfa există, iar Rusia va fi nevoită să vândă.

Faimoasa lor taxă de export asupra grâului se topește pe zi ce trece. Au trecut de la taxarea în USD la exprimarea taxei în ruble, pentru că rubla s-a întărit în fața USD și, astfel, grâul rusesc convertit în ruble din USD (grâul se tranzacționează în USD) face ca fermierul rus să primească mai puține ruble pe grâul său decât înainte de invazie (75RUB:1USD). Taxa de export le generează numai probleme, săptămâna aceasta va scădea din nou cu 13 USD/tonă, ajungând la un nivel de 67 USD/tonă.

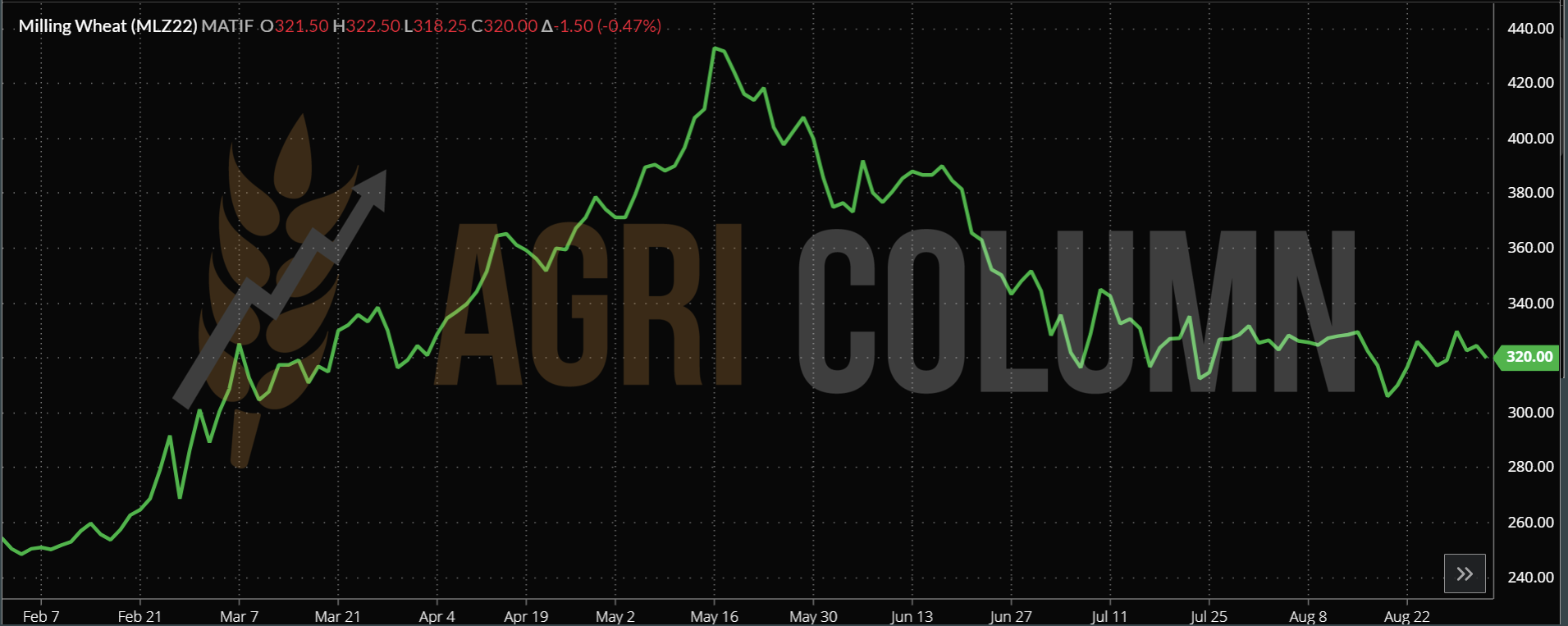

Exporturile rusești din luna august s-au oprit la nivelul de 3 mil. tone, cu trei clienți principali și anume: Turcia 1,34 mil. tone, Iran 1,26 mil. tone și Egipt 0,96 mil. tone. Pentru cei trei clienți, expedierile sunt în curs, însă față de 5 mil. tone ținta propusă, avem un grad de realizare de doar 60%.

Pe data de 1 septembrie 2022 seara, printr-o vânzare directă, Rusia a mai vândut 120.000 tone de grâu Egiptului la prețul de 340 USD/tonă, cu plata la 180 de zile și livrare 10-30 noiembrie 2022.

UCRAINA. În ciuda coridorului verde, exporturile nu merg atât de susținut. O parte a presiunii s-a eliberat, dar lucrurile nu se opresc aici. Rusia bombardează și din nou am notat Mikolayiev ca țintă predilectă, în timp ce Ucraina avansa acest port ca potențial pentru a fi alipit celor trei deja alocate exportului.

Ce mai remarcăm însă este destinația mărfurilor ucrainene, care, conform secretarului general ONU, Antonio Guteress, trebuia să fie statele sărace africane. Însă nu este așa, iar Ucraina nu are nicio vină și niciun cuvânt de spus pentru că a primit o gură de oxigen. Inserăm aici un grafic al destinațiilor mărfurilor ucrainene în primele 30 de zile de când coridorul verde a fost deschis. Vom remarca doar două țări sărace africane, Etiopia cu 23.000 tone și Sudan cu 63.500 tone. Restul beneficiarilor mari sunt Turcia (broker prin dl. Erdogan) și UE (necesar mare de procesare într-o Europă măcinată de secetă și călduri sufocante).

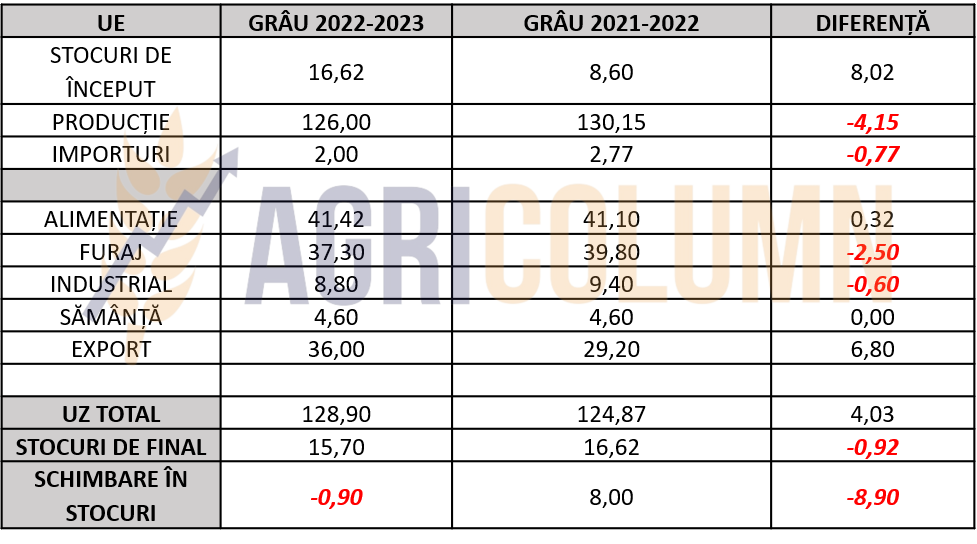

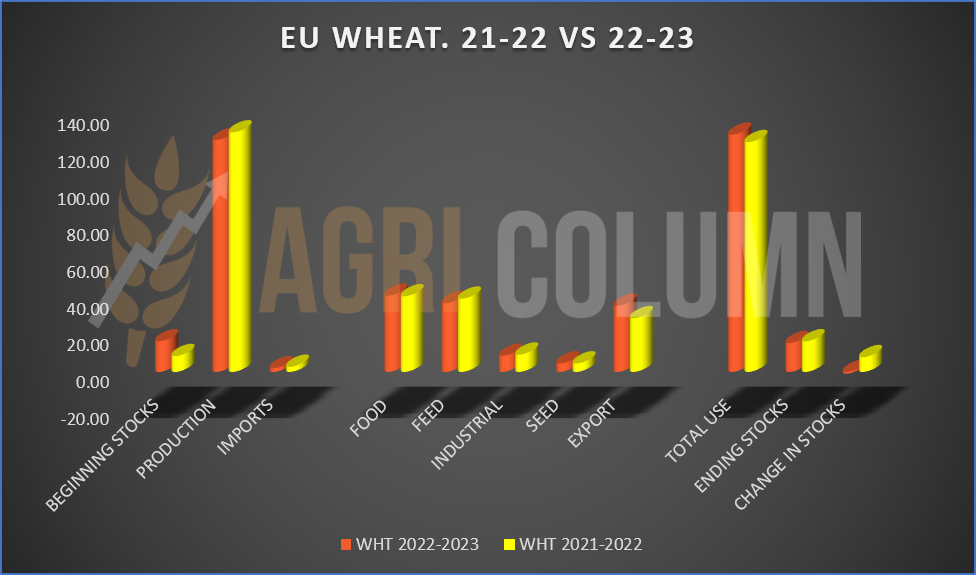

UNIUNEA EUROPEANĂ își păstrează statusul de producție nealterat, însă avem cifre care indică un echilibru al grâului, dar și un potențial dezechilibru la nivelul stocurilor finale ale acestui sezon 2022-2023. Vă invităm să consultați tabelul și graficul comparativ între sezoanele 2021-2022 și 2022-2023.

LICITAȚII

EGIPT a efectuat prin GASC o achiziție directă de 240.000 tone de grâu rusesc la prețul de 368 USD/tonă C&F. 6 cargouri de câte 40.000 tone vor fi expediate de GTCS.

EGIPT a efectuat prin GASC o altă achiziție directă de 120.000 tone la un nivel de preț de 340 USD/tonă C&F, cu plata la termen de 180 de zile și livrare 10-30 noiembrie 2022.

MIT IORDANIA a cumpărat 60.000 de tone de grâu de la CHS pentru transportul în a doua jumătate a lunii ianuarie 2023 la 376,5 USD/tonă CFR Aqaba, cu 9 USD/tonă sub ceea ce a rezervat MIT acum 2 săptămâni pentru a doua jumătate a lunii februarie.

OAIC ALGERIA a încheiat o achiziție de grâu de origine rusească. Informațiile de până acum conduc către o cantitate de 120.000 tone vândute la prețul de 364 USD/tonă C&F.

STATUS GLOBAL

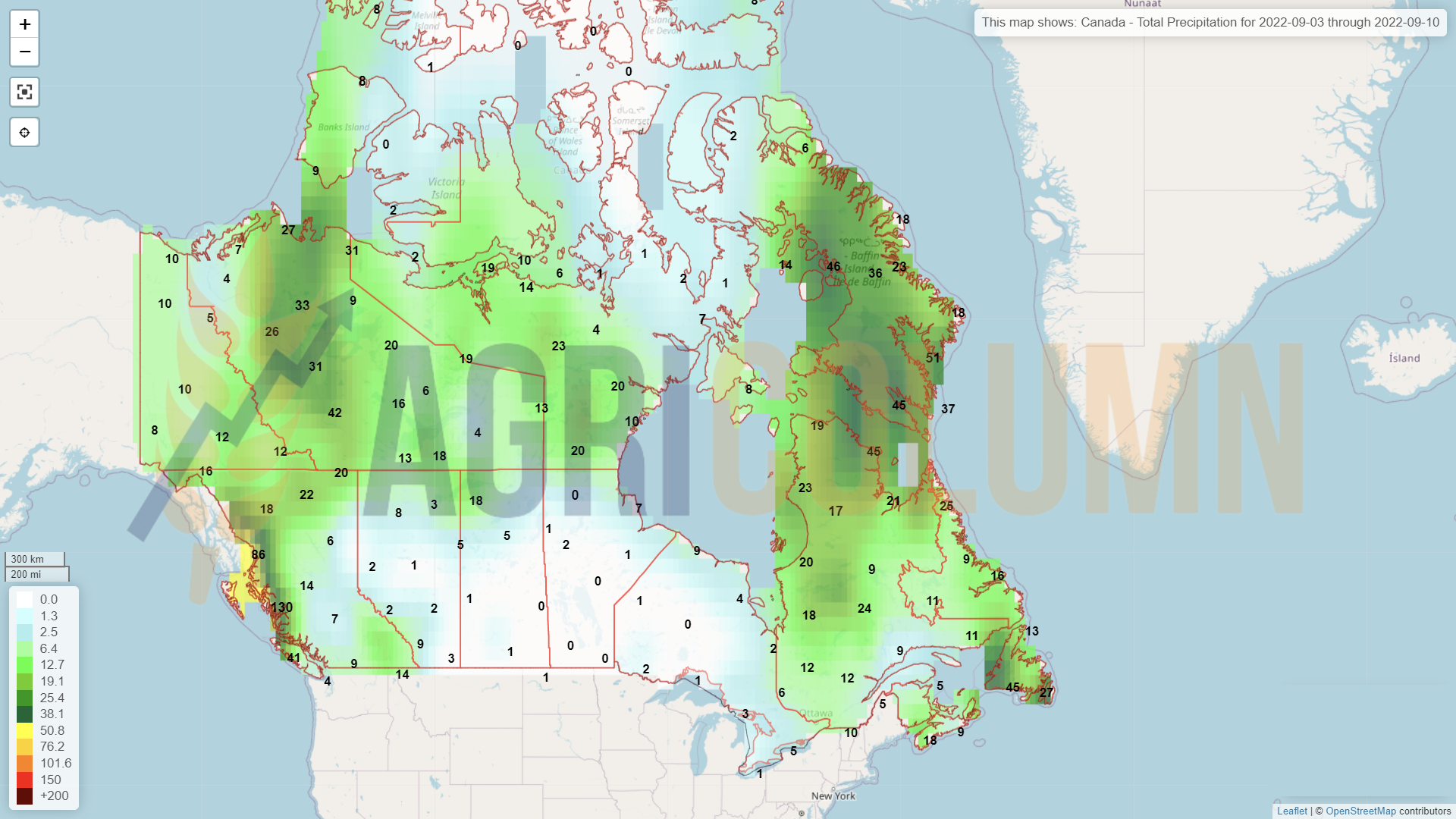

CANADA merge spre o recoltă superbă de grâu. Aproximativ 35 mil. tone vor fi recoltate în acest sezon, iar probleme evidente nu se întrezăresc. Trebuie spus că este cea mai mare recoltă de grâu a Canadei din ultimii 10 ani, mai precis din 2012 până astăzi. Exponentele din aceasta producție generoasă sunt regiunile Alberta cu 32%, Saskatcehwan cu 45% și Manitoba cu cu 15%.

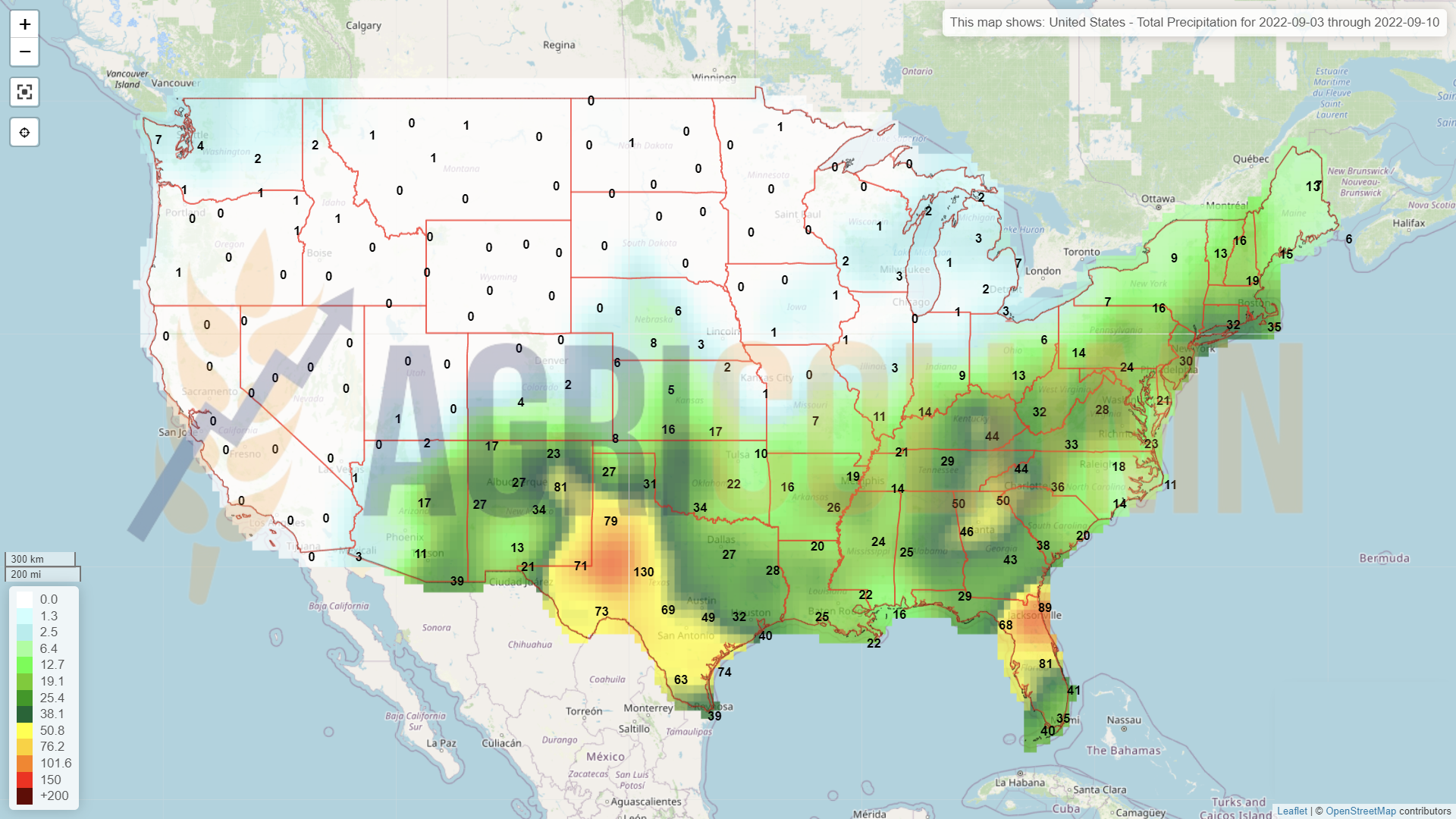

SUA rămâne în aceleași coordonate ca și până acum, cu grâul de primăvară într-un stadiu de vegetație promițător, la care s-a început recoltarea.

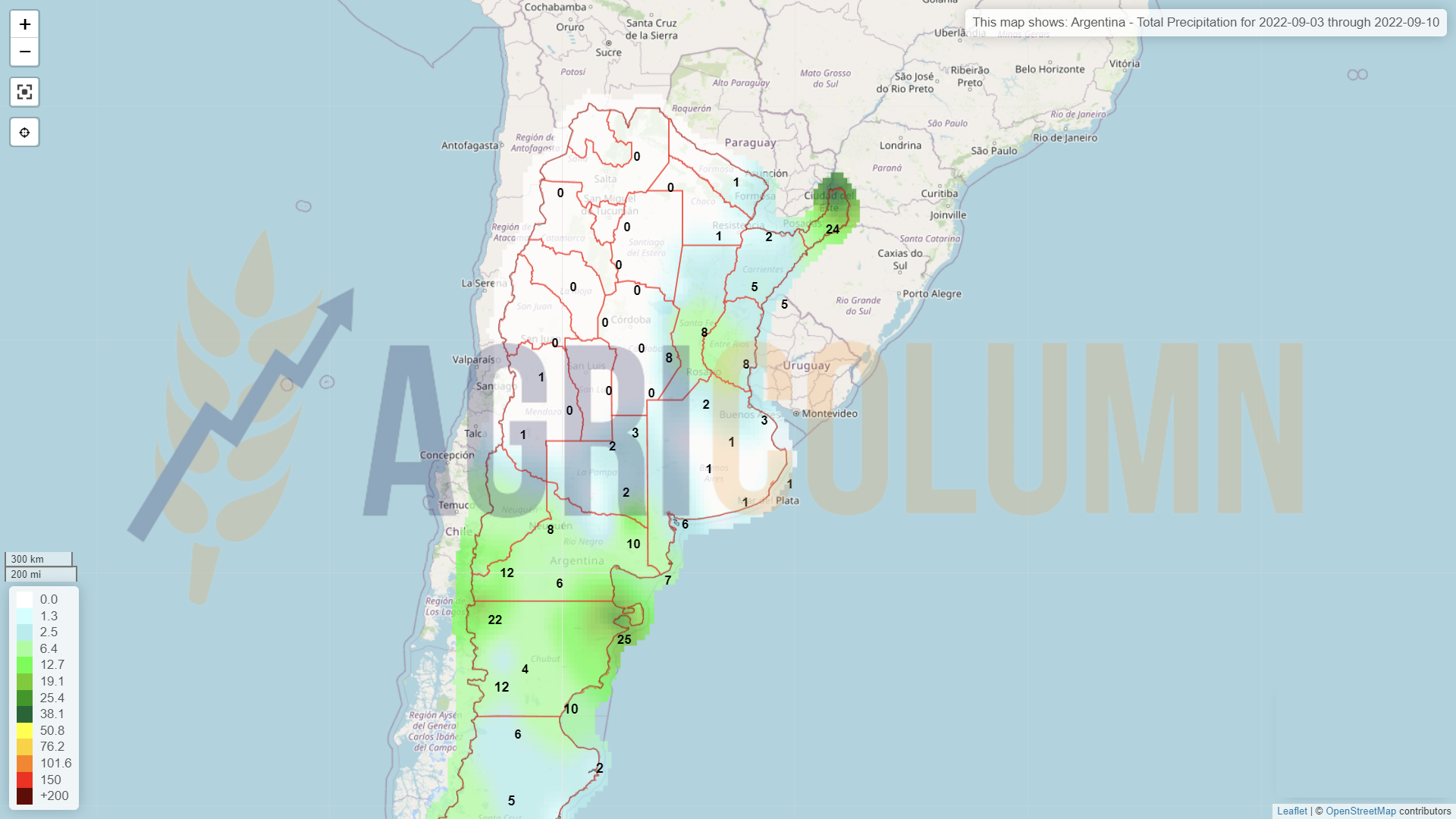

ARGENTINA este în stagiu de vegetație după terminarea însămânțărilor, însă statusul nu este îmbucurător. Doar 17% este bun spre foarte bun, față de 31% anul trecut și o medie de 29% a ultimilor 3 ani. De observat evoluția.

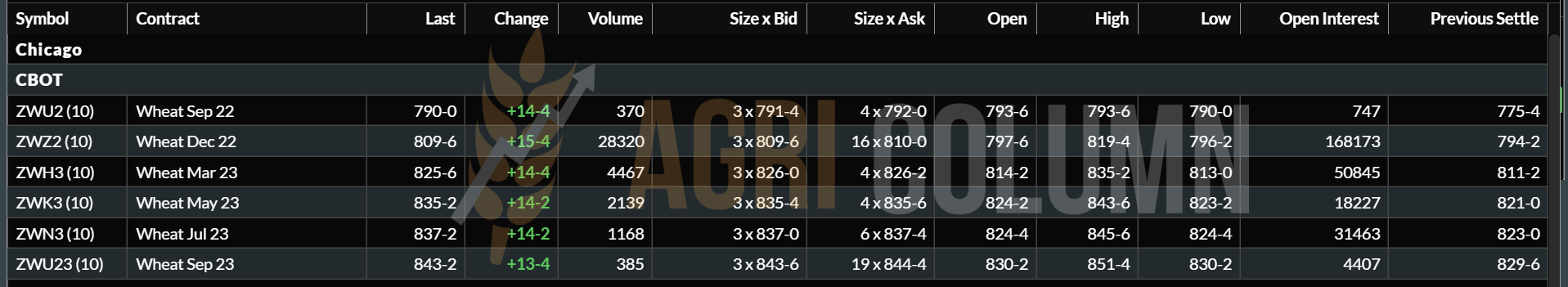

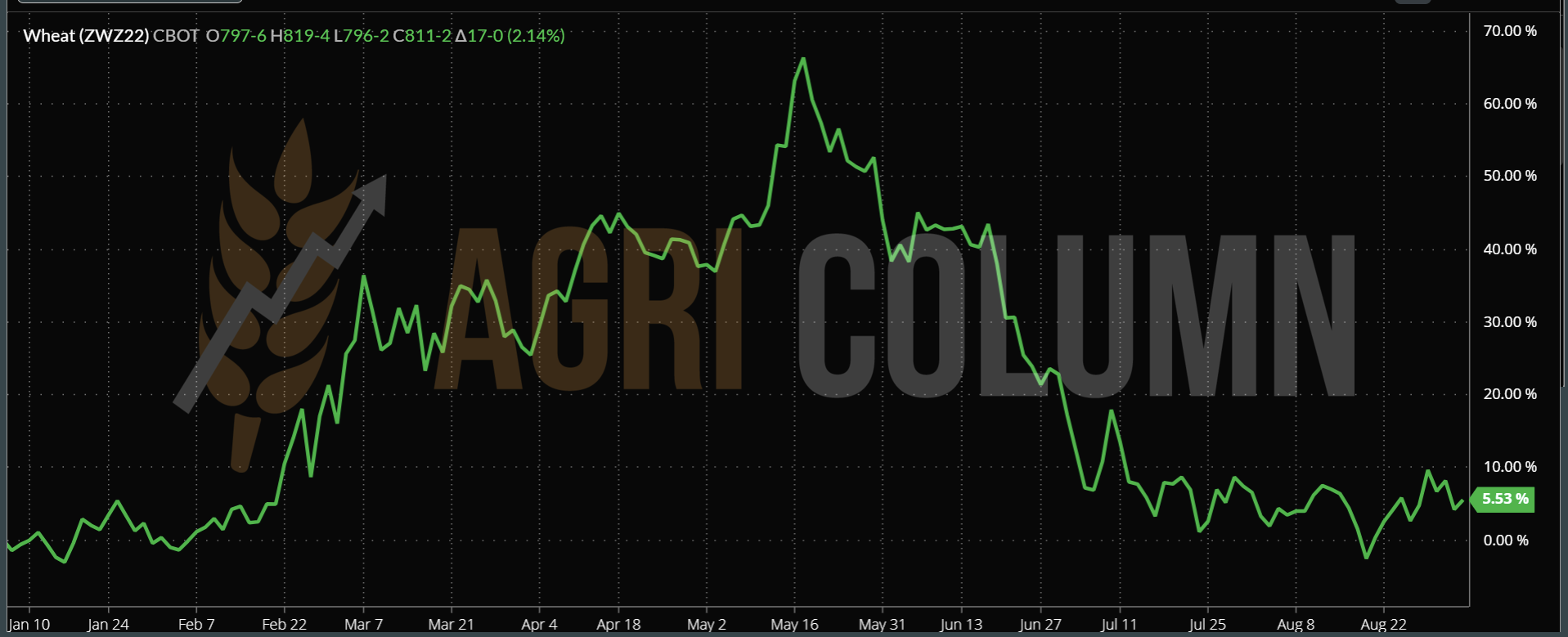

CBOT ZWZ22 DEC22 – 809 c/bu (+15 c/bu = 5,5 USD)

GRAFIC TREND GRÂU CBOT – ZWZ22 DEC22

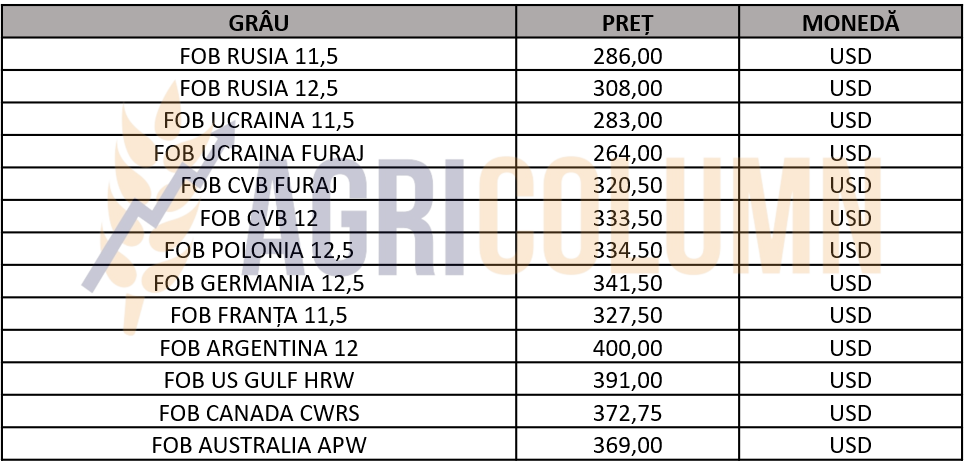

INDICAȚII PREȚ GRÂU DIVERSE ORIGINI

CAUZE ȘI EFECTE

Vom trata grâul în acest moment din perspectiva unor recolte care asigură echilibrul la nivel global, iar competiția este generată de recolta rusească gigantică. În mod clar, cine a fost agresiv la primele licitații ale sezonului când s-au vândut volume mari la prețuri mari a fost câștigător.

Pentru mai multă claritate, vom insera grafice care vor evidenția în mod clar traseul grâului. Astăzi, ca perspectivă, nu vedem ca grâul să mai depășească valoarea de 300 EUR/tonă în paritatea CPT Constanța.

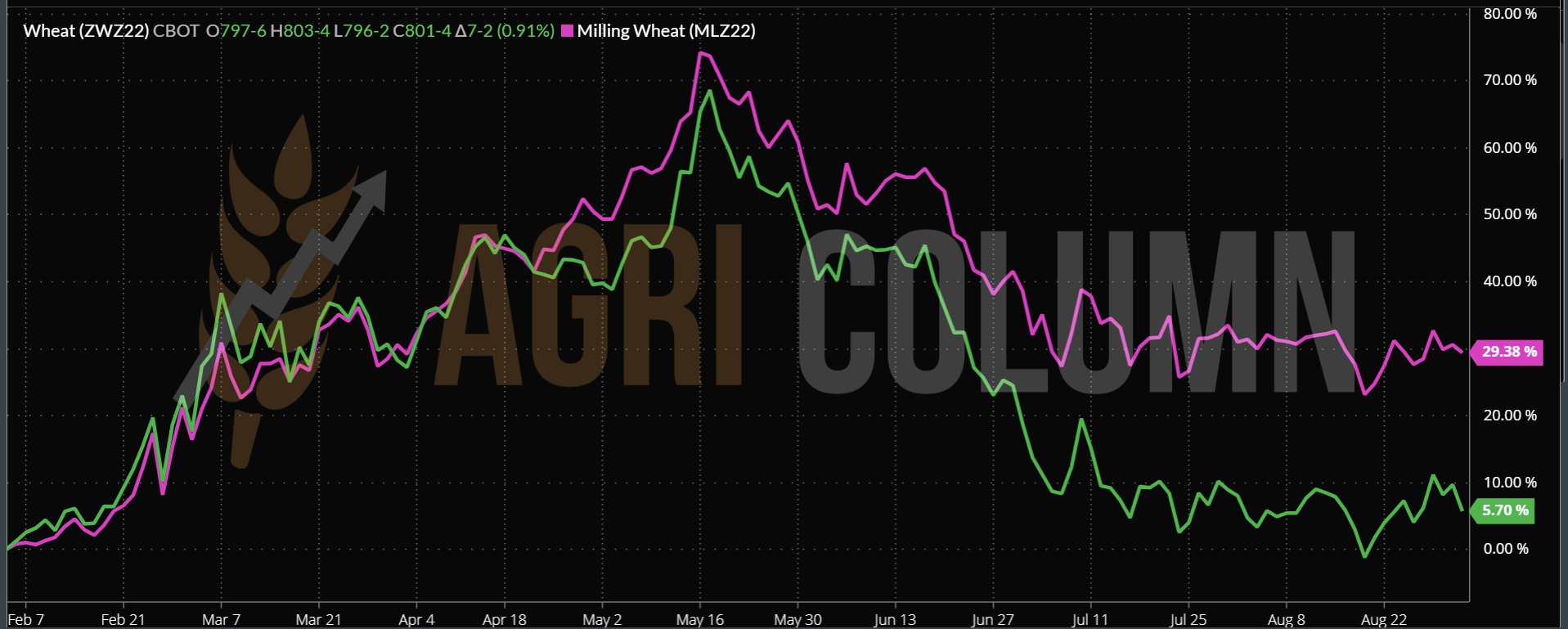

Vă rog să observați graficul comparativ extras. Culoarea magenta este aferentă Euronext DEC22. Culoarea verde este aferentă CBOT DEC22. Avem prima scădere la palier din mai până la 15 iunie 2022, după care coboară în etape în urma anunțului FED din iunie până la 15 iulie 2022. Rămâne la palier până la 27 iulie 2022, când vine anunțul FED și apoi începe să coboare din nou. Și aici avem contrapondere din fundamente care-l susțin pe nivel: recolta mai slabă din UE ce menține palierul până la 12 august 2022, când USDA anunță recolta rusească. Zimții de fierăstrău care urmează sunt generați de algoritmii de tranzacționare ce urmăresc știrile din Ucraina. Cum bombardau rușii, cum urca prețul, cum au anunțat că vor bombarda pe 24 august, din nou algoritmii au reacționat. Identic cu bombardament din Mikolayiev de pe 29 august. După care avem scădere. Încă un element care ne indică iminența unei noi coborâri este liniștea din port. Multinaționalele rulează la 308-310 EUR/tonă. Marfa se cere la 335 EUR/tonă FOB pentru grâu cu proteină 12,5%.

Lipsa cumpărătorilor generează lipsa unui interes deosebit pentru grâu. Doar floarea-soarelui și rapița prezintă interes.

Atât cumpărătorii, cât și vânzătorii au înțeles recesiunea și este un joc de așteptare. Grâul rusesc este la nivel de 310 USD/tonă FOB, iar grâul european are traiectorie decuplată de CBOT, chiar dacă traseele par identice.

Ceea ce se poate previzualiza este momentul de început al lunii februarie 2022 și traseul identic al grâului în EURONEXT și CBOT, după care EURONEXT se decuplează și crește, chiar dacă a urmat aceeași traiectorie față de CBOT.

Estimăm o reașezare la același palier a EURONEXT cu CBOT, deci implicit o scădere viitoare de preț. Ultima vânzare de grâu rusesc în Egipt indică un nivel de FOB Rusia la 295 USD/tonă, cu 15 USD/tonă mai jos față de astăzi. Implicit, acest lucru se va reflecta în cotațiile Constanța. Dacă astăzi avem încă 308-310 EUR/tonă, să nu ne surprindă dacă vom vedea după data de 21 septembrie 2022 un nivel de 290-295 EUR/tonă.

De ce 21 septembrie 2022? Pentru că FED va avea FOMC meeting timp de 2 zile, pe 20-21 septembrie 2022 și se va elibera noua creștere a dobânzii. Sursele indică 0,75% în loc de 0,5%.

Avem de foarte multă vreme aceleași prognoze. Prețurile vor scădea constant. Grâul este cel mai expus. Din luna mai avizam repetitiv că va scădea în mod constant. Exact cum am prevăzut, s-a întâmplat, dar pe paliere, pentru a ne obișnui. Stagnează și apoi coboară din nou.

În 23 iulie a fost începută perioada de 120 zile pentru coridorul verde. Avem deja scursă 1/3 din perioadă. Riscul maxim este ca el să fie închis după 120 zile. Atunci și doar atunci am putea vedea o revenire a prețului grâului. Însă în condițiile pe care le-am enumerat de-a lungul acestor luni, nu avem motive să credem acest lucru, datorită factorilor de mai jos:

- Cantități mari cumpărate de destinații (licitații de volume de peste 600.000-800.000 tone într-o singura licitație);

- Egiptul, care a cumpărat peste 2,7 mil. tone până acum, iar până de sărbători trebuie să mai cumpere maxim 1 mil. tone, în condiția în care cumpără direct grâu rusesc;

- Bangladesh – 0,5 mil. tone grâu rusesc;

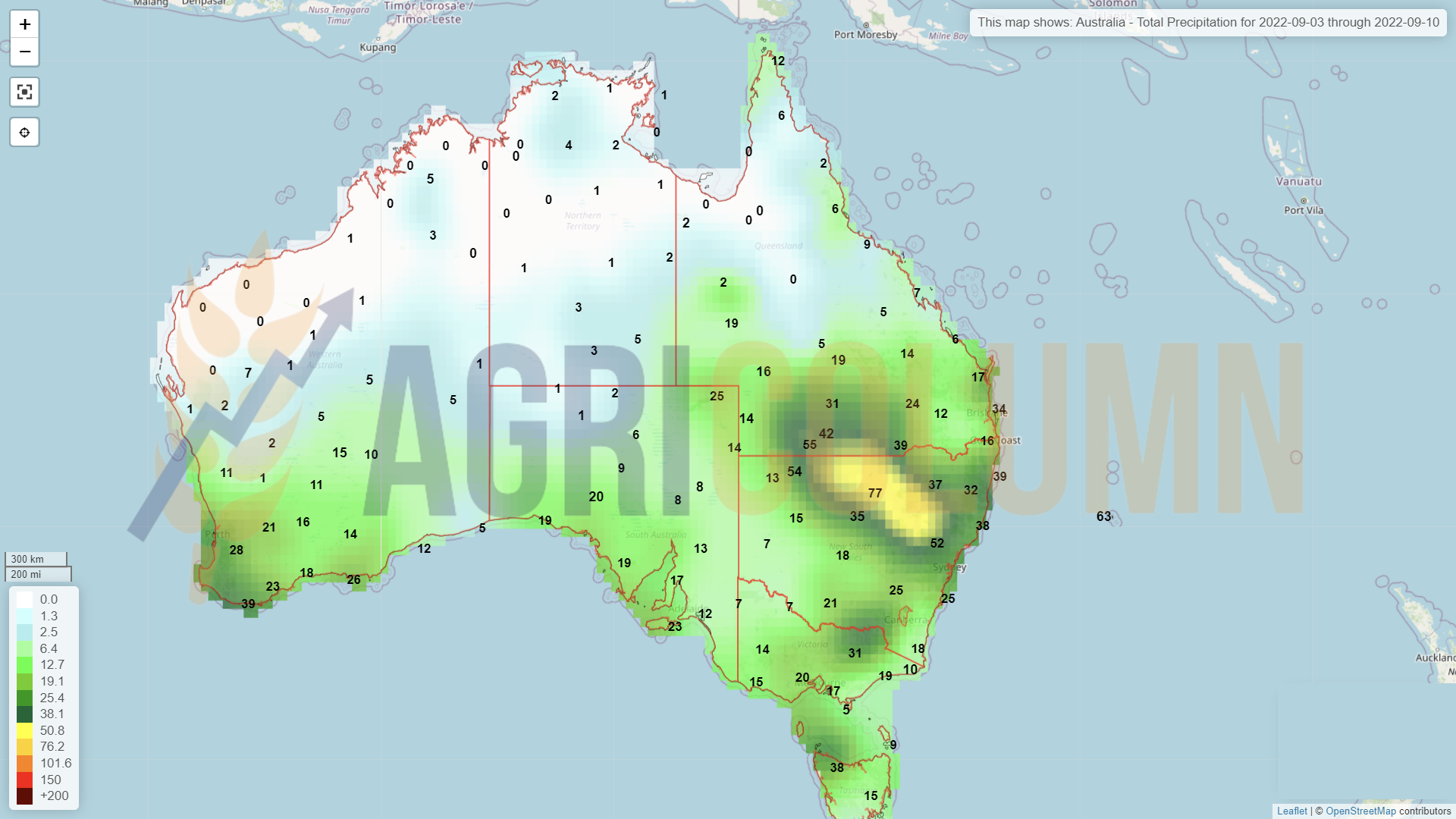

- Australia, care mișcă grâu către Coreea de Sud;

- Pakistan, care anunțase inițial că va cumpăra circa 3 mil. tone de grâu rusesc, iar apoi a revenit spunând că anulează originea, după ce a fost făcut public faptul că a aprovizionat Ucraina cu muniție, însă 3 mil. tone tot vor veni de undeva;

- Grâul nu se mai vinde în aceste zile în CVB (Constanța-Varna-Burgas);

- Taxa rusească a mai scăzut până la nivelul de 55,87 USD/tonă, de la 63 USD/tonă, cât a fost săptămâna trecută, și va intra în vigoare pe data de 7 septembrie 2022.

STATUS LOCAL

Indicațiile orzului coboară din nou și în această săptămână. Avem indicații de 270-275 EUR/tonă în paritatea CPT Constanța și acest lucru este încă unul pozitiv, am putea spune, căci la nivelurile de vânzări efectuate, prețul se va degrada, cu siguranță.

La nivel local, orzul este încă în cantități suficiente. Aceeași retenție este prezentă ca în cazul grâului, însă speranțele de creștere nu vor fi îndeplinite. Costurile de depozitare și finanțare vor fi mai mari decât un potențial de creștere.

STATUS REGIONAL

Louis Dreyfus a vândut 60.000 de tone de orz către MIT IORDANIA pentru transportul în a doua jumătate a lunii februarie la 323,5 USD/tonă în paritatea CFR Aqaba, cu 4,5 USD/tonă mai puțin decât a rezervat MIT săptămâna trecută pentru livrare în a doua jumătate a lunii ianuarie și prima jumătate a lunii februarie.

Ceilalți doi ofertanți au fost Bunge (330 USD/tonă) și Vittera (338 USD/tonă). O nouă licitație pentru orz va avea loc miercuri, 7 septembrie, pentru perioadele de expediere februarie și martie 2023.

CAUZE ȘI EFECTE

Pentru a fi clari în ceea ce privește prețul orzului, această licitație duce prețul în maxim 250-253 EUR/tonă CPT Constanța. Și acest lot este vândut cu livrare după jumătatea lunii februarie. Deci așteptările sunt efectiv fără niciun temei, în contextul actual.

Orzul este componentă a pieței și reacționează identic ca grâul de panificație și cel de furaj. Dacă evaluăm nivelul de preț de vârf de 350 EUR/tonă și cel care va fi potențial de 250 EUR/tonă, avem aceeași diferență de 100 EUR/tonă.

INDICAȚII PREȚ ORZ DIVERSE ORIGINI

STATUS LOCAL

Indicațiile porumbului portul Constanța sunt la nivel de 285-290 EUR/tonă, în scădere cu 10-15 EUR/tonă față de zilele precedente. În fapt, porumbul se acordează cu prețul grâului și este influențat de nivelul porumbului american, după cum spuneam și în numerele trecute. Porumbul european este ridicat la preț față de cel american și, în ciuda secetei și a recoltelor slabe, pilonul ucrainean suportă lipsa din Uniunea Europeană.

Recolta românească de porumb nu are niciun update. Avem același nivel estimat la 8,2 mil. tone până vom strânge recolta de pe câmpii. Altfel, seceta și-a făcut de cap și ne-a distrus efectiv 40% din recolta de porumb.

CAUZE ȘI EFECTE

Judecând local, am putea genera idei de retenție pentru a vinde la prețuri mai mari în timpul iernii, însă trebuie să înțelegem că facem parte dintr-un complex global de factori și, în termeni simpli, spun că nimănui nu-i pasă că în România a fost secetă pedologică și temperaturi extreme. Este un complex global în care originile se înlocuiesc, iar la un final, totul se compune din Producție-Consum-Comerț- Stocuri, generate de Cerere și Ofertă, într-un dans al factorilor, Vreme-Politică-Burse-Protecționism.

Recomandăm să nu ne lăsăm copleșiți de emoții și să părăsim zona pragmatică. Porumbul va urma traseul său și ciclul de viață al prețului a început. Traseul este condiționat de factorii de mai sus, iar din analizele noastre, volumele de porumb globale sunt în măsură să satisfacă complexul cererii. Grâul a coborât pe nivelul de preț, iar porumbul va genera același traseu. O retenție nu va face decât să îngreuneze costul financiar pe hectar prin agregarea costurilor de depozitare și finanțare a stocurilor.

Să mai aducem în discuție din nou FEDERAL RESERVE, care va genera o nouă creștere a dobânzii de politică monetară, agregat cu operațiuni REPO, prin care vor extrage banii din piață. Da, acei bani tipăriți în pandemie care generează astăzi inflație. Automat banii se vor scumpi și vor limita accesul fondurilor speculative în bursele globale. În acest fel, vor fi mai mulți vânzători pe bursă decât cumpărători-speculatori, iar indicațiile vor scădea. Implicit, și preturile în piața fizică vor scădea. Această artificialitate de preț a fost creată doar cu scopul de a aduce marjă pozitivă banilor tipăriți. Altfel, marfa arată la fel că acum doi ani. O tonă de porumb este o tonă de porumb și nimic mai mult.

Însă data de 12 septembrie 2022 va genera sentimentul de creștere a prețului la porumb. Atunci, USDA va certifica o parte a scăderii volumului de recoltă nord-american, agregat cu scăderea recoltei europene, ceea ce va împinge prețul porumbului pentru o vreme, acest lucru va fi un adjuvant și pentru grâu.

STATUS REGIONAL

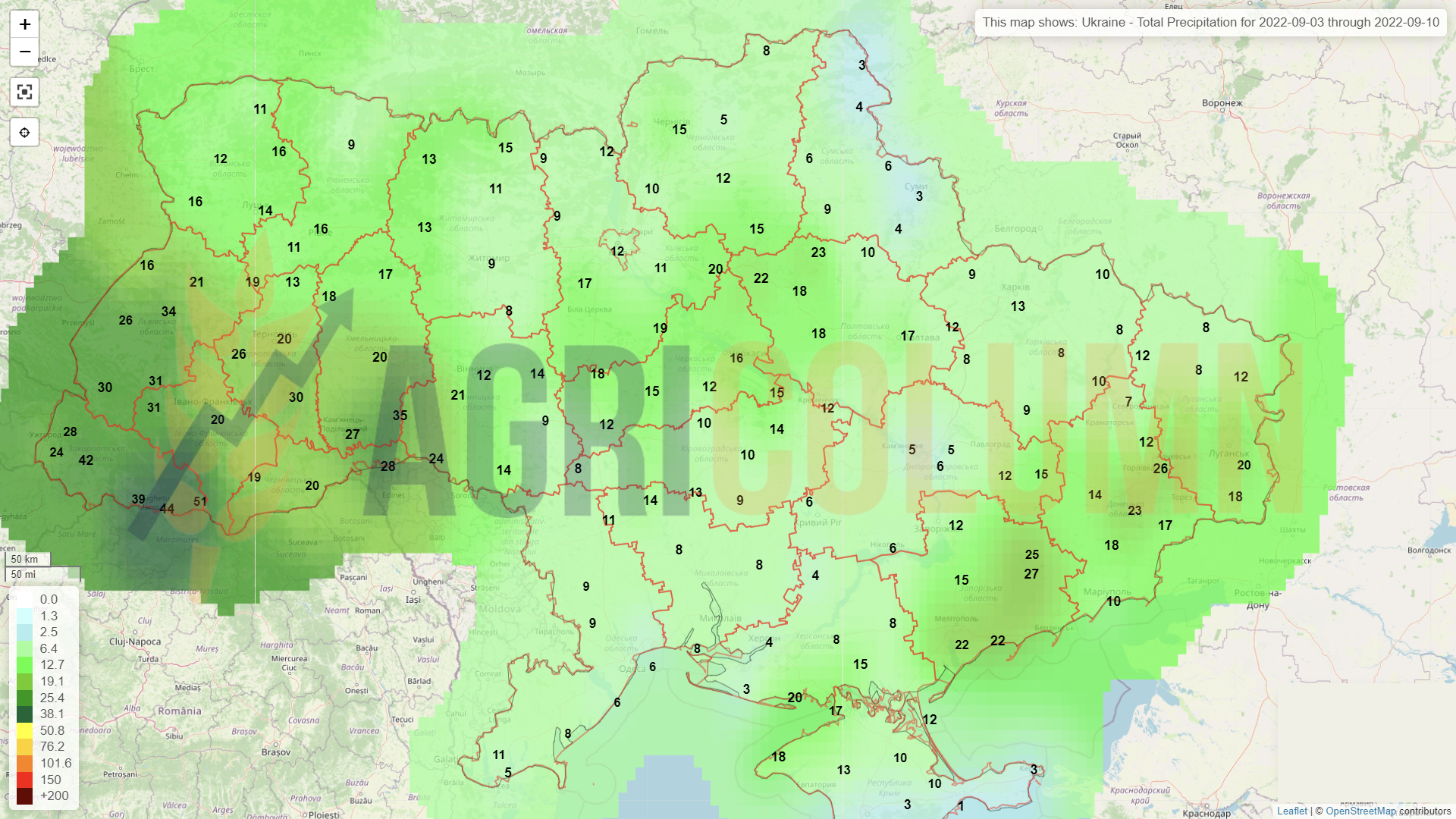

UCRAINA este oarecum contrariantă. NDVI-ul culturii de porumb este la un nivel foarte bun, însă sursele locale ucrainene susțin că nu vor depăși 25 mil. tone, în contradicție cu USDA, care generează 30 mil. tone. Umiditatea în sol este bună, dar în scădere, din cauza vremii uscate din vest și din est. Rămâne sub observație.

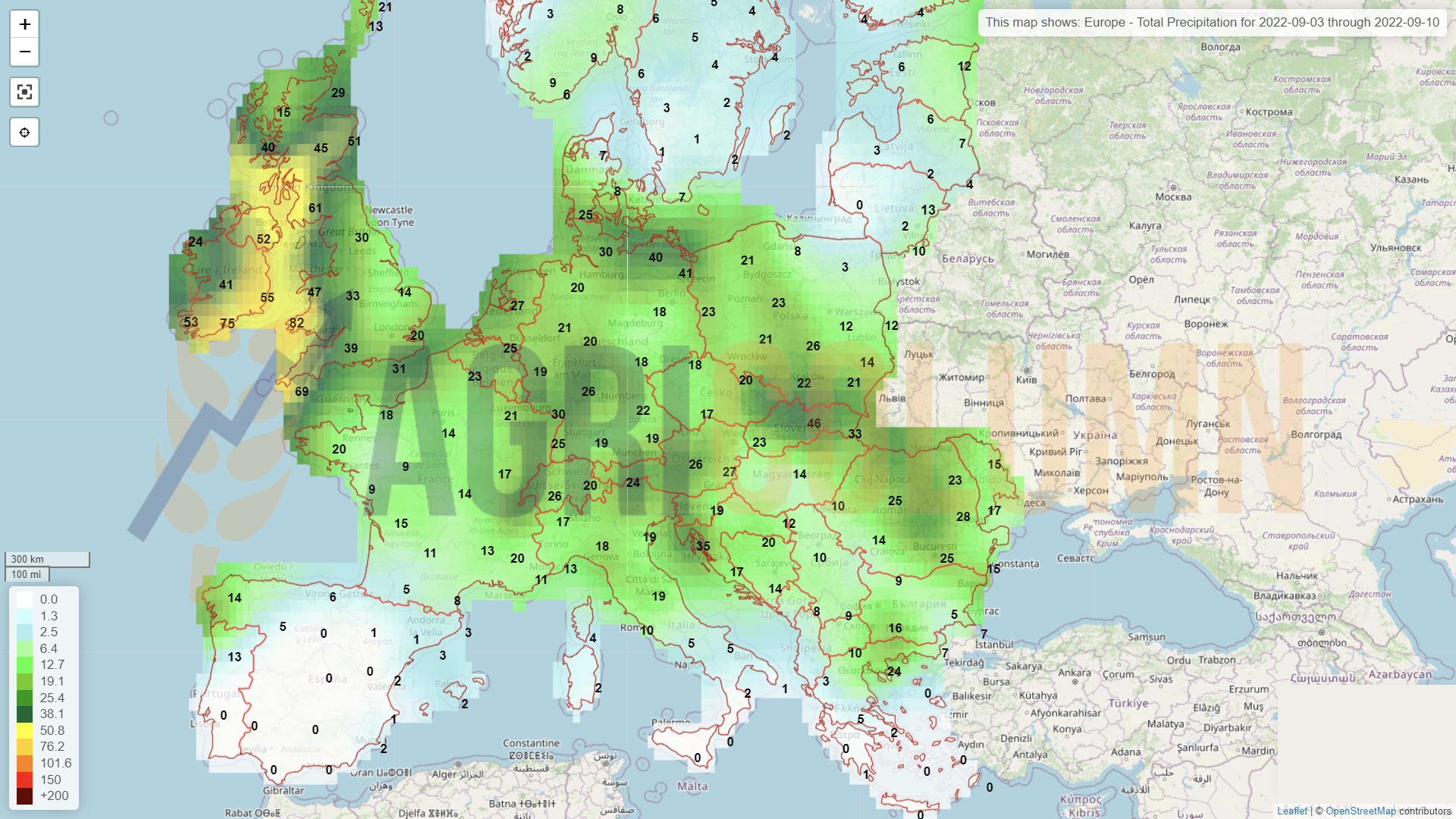

UNIUNEA EUROPEANĂ este și ea degradată oficial până la nivelul de 59,3 mil. tone. Însă alte case de analiză indică 53,4 mil. tone. Noi rămânem la nivelul de 55,5 mil. tone, după cum am enunțat de ceva vreme încoace. Porumbul franțuzesc se apropie cu păși repezi de estimarea noastră de 10,5 mil. tone. Analiza noastră a fost foarte corectă și vedem cum Franța admite deja aceste cifre, susținând că este cea mai slabă recoltă a secolului 21. Ca să fim corecți, secolul 21 a început din anul 2000, adică de 22 de ani, și gradul de bună spre foarte bună a recoltei de porumb scade la 45%.

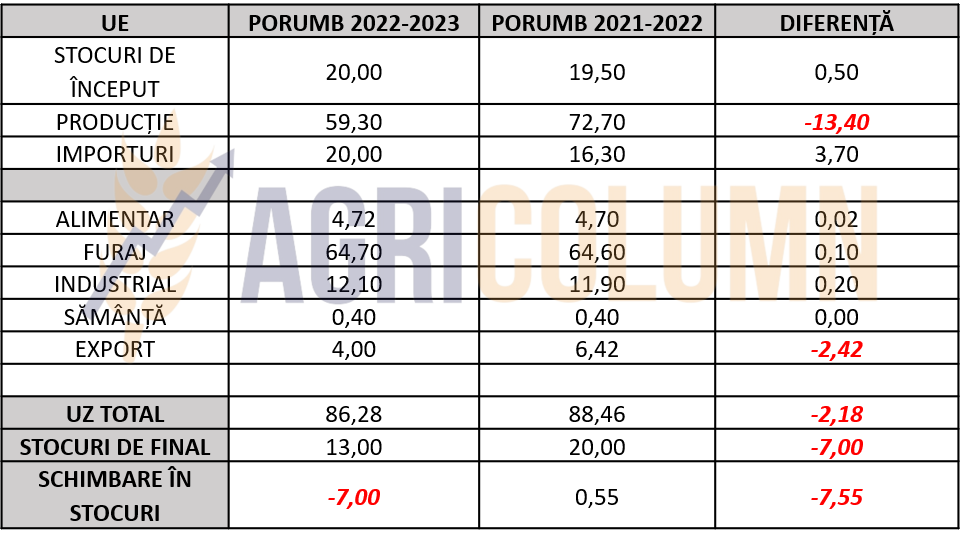

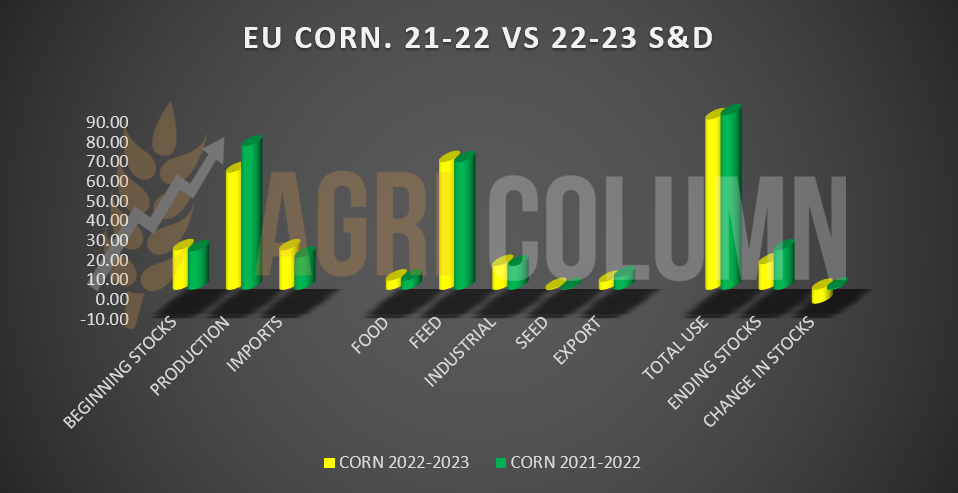

Spre o analiză și o vizualizare cu grafice, inserăm o comparație între sezonul 2021-2022 și 2022-2023 (sub rezerva că folosim cifra de 59,3 mil. tone ca reper al producției europene).

Cifrele vorbesc de la sine și vedem un nivel de importuri mai ridicat cu 3,7 mil. tone, pe fondul unei scăderi de producție (conform Comisiei Europene) de 13,4 mil. tone față de sezonul trecut. Și acum ceea ce spuneam numerele trecute capătă certificare – va exista înlocuire cu grâul furajer pentru lipsa de producție în furajare. Penalizați for fi uzul industrial, exportul și stocurile.

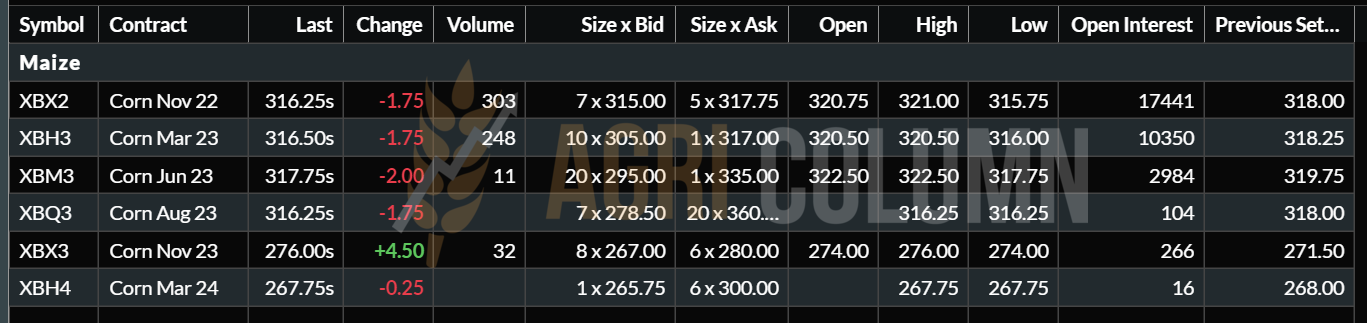

EURONEXT PORUMB XBX22 NOV22 – 316,25 EUR (-1,75 EUR)

GRAFIC TREND PORUMB EURONEXT – XBX22 NOV22

STATUS GLOBAL

SUA se împarte în două în ceea ce privește modul de dezvoltare vegetativă. Dacă statele din Midwest întâmpină în continuare aceleași probleme și enumeram aici:

- SUDUL NEBRASKA – USCAT | NDVI PORUMB SCĂZUT

- KANSAS – USCAT | NDVI PORUMB SCĂZUT (excepție zona de N-E, unde NDVI este bun)

- SOUTH DAKOTA – USCAT | NDVI PORUMB BUN (excepție zona de sud și vest unde NDVI este scăzut)

- NORTH DAKOTA – USCAT | NDVI PORUMB BUN în zona de sud și FOARTE BUN în zona de nord

- OKLAHOMA – USCAT în zona de nord și ÎMBUNĂTĂȚIRI în zona de sud| NDVI PORUMB SCĂZUT

Celelalte state care compun centura porumbului nord American (Corn Belt) nu indică probleme evidente, ci chiar un NDVI sănătos:

- IOWA – USCAT | NDVI PORUMB BUN

- ILLINOIS – USCAT | NDVI PORUMB BUN

- MISSOURI – USCAT | NDVI PORUMB BUN ȘI FOARTE BUN

- ARKANSAS – USCAT doar în zona de nord-est | NDVI PORUMB BUN ȘI FOARTE BUN

Așteptam și verdictul USDA, care va sosi neîntârziat în data de 12 septembrie 2022. Dar până atunci, vedem un rating general al recoltei nord-americane în scădere cu 1% față de săptămână trecută, de la 55% bun spre foarte bun la 54%.

ARGENTINA se află în afara sezonului. Vor începe însămânțarea după jumătatea lunii septembrie.

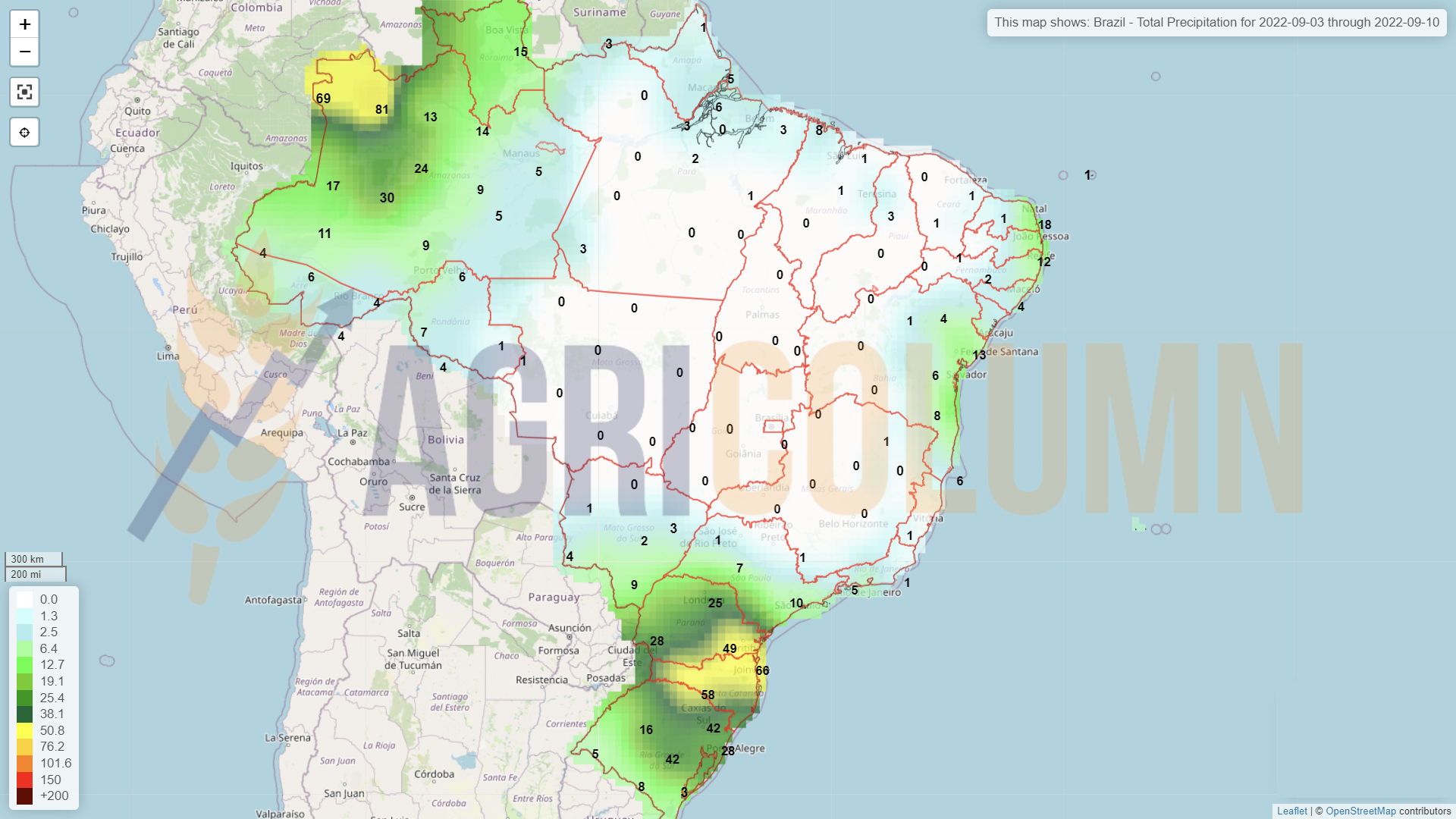

BRAZILIA mai are puțin și termină recolta Safrinha. Aceleași coordonae de 116 mil. tone producție agregată, Safra și Safrinha. Apoi vor ieși din sezon și vor începe însămânțarea Safra la începutul lunii octombrie.

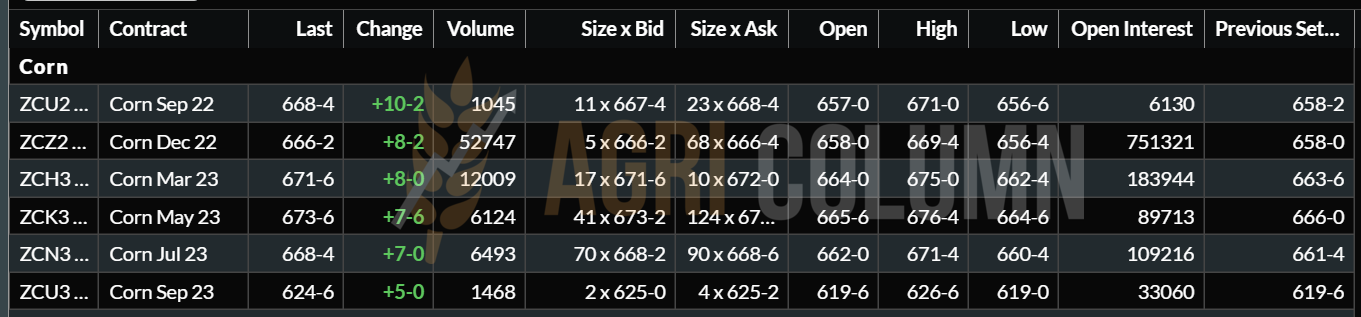

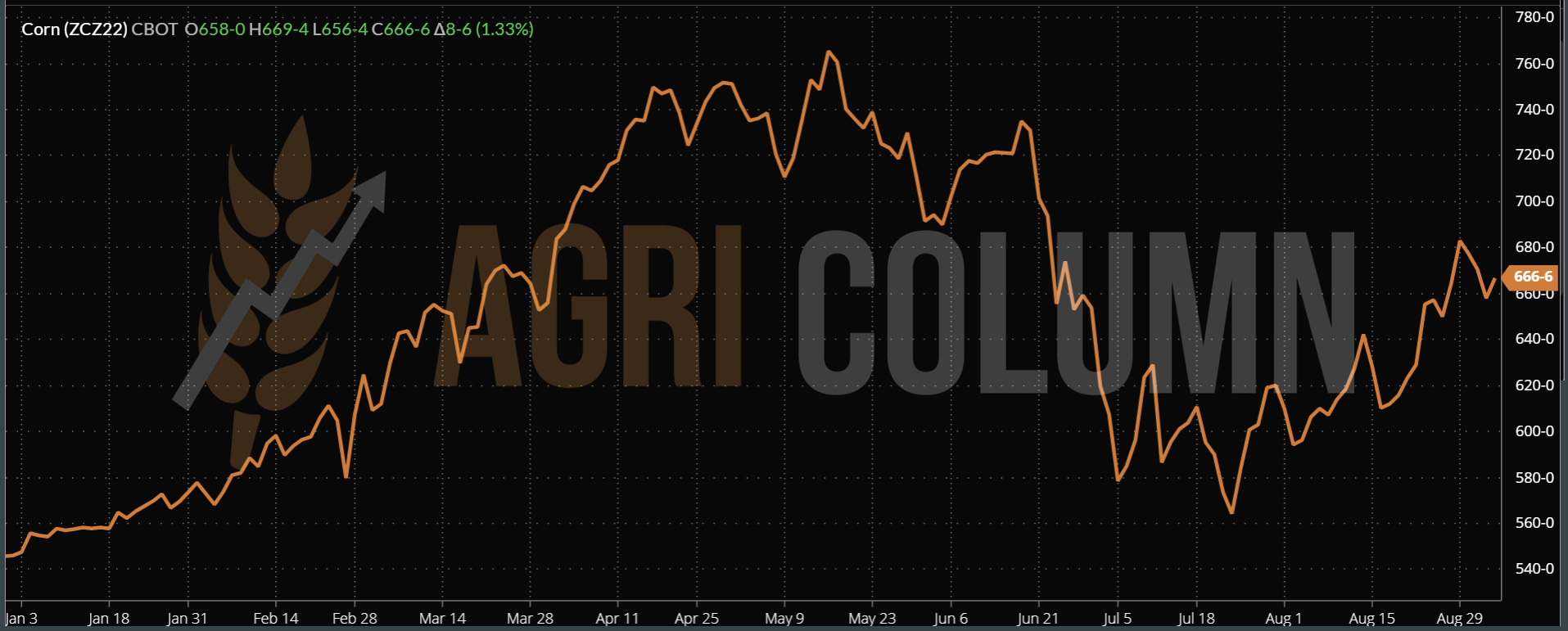

CBOT PORUMB – ZCZ22 DEC22 – 666 c/bu (+8 c/bu = +3,15 USD)

GRAFIC TREND PORUMB CBOT – ZCZ22 DEC22

INDICAȚII PREȚ PORUMB DIVERSE ORIGINI

CAUZE ȘI EFECTE

- Porumbul a început traseul ciclului de viață și îl vedem cum se acordează cu ceilalți indicatori globali de cerere și ofertă, din punct de vedere al prețului.

- Marfa ucraineană suplinește lipsa din Uniune. Este evident acest lucru în graficul care arată destinațiile volumelor exportate prin coridorul verde.

- Circa 100.000 tone de porumb din coridorul verde au ajuns în România, unde, firește, au fost transferate în FAS pe nave mari pentru alte destinații. Însă detaliile sunt oarecum ciudate. Marfa din coridorul verde trebuie să meargă întâi la Istanbul pentru inspecție. Să ne gândim că logistica Odessa-Istanbul-Constanța are un cost de minim 42-44 USD/tonă. ȘI de la Istanbul se întoarce la Constanța pentru a fi transferată în alte nave mai mari. Calculele noastre conduc către un nivel de 17-20 USD/profit pe tona de marfă pentru acest flux care pleacă și se plimba dus-întors pe Marea Neagră între cele trei locații menționate mai sus.

- Din datele de mai sus, ne rezultă iarăși că Uniunea Europeană va compensa cu grâu furaj pierderea de volum la porumb și vedem chiar o creștere în sectorul furajer, datorită mărfurilor ucrainene și a potențialului nord-american.

- FED va penaliza în felul sau prețurile la materiile prime în data de 21 septembrie 2022.

Concluziile sunt extrem de bine definite. Fondurile speculative cumpără porumb pe bursa nord-americană, pregătindu-se tehnic pentru data de 12 septembrie 2022. Va fi, cu siguranță, un spike, un bull-run de câteva zile, căci scăderea nord-americană va fi supra-alimentată de scăderea europeană, care nu va fi compensată de Ucraina. Vom avea deci un boost în preț care va alimenta piața fizică, un combustibil care nu ar trebui ratat pentru că apoi vine data de 21 septembrie 2022, când FED va mai tempera inflația. Un alt moment important va fi, cu siguranță, și data de 30 septembrie 2022, când NASS va genera raportul de stocuri la nivelul SUA. Iar acolo s-ar putea să găsim combustibil suplimentar pentru grâu și porumb. Însă mai este vreme până acolo și nu avem nicio certitudine în acest moment. Este efectiv o necunoscută pe care o notăm cu X în ecuație în acest moment.

La capitolul viitor trebuie să menținem în memorie inversul de recoltă, adică diferență între NOV22 și NOV23, care astăzi este negativă de 40 EUR în Euronext.

Însă să nu uităm promisiunile de recoltă nord-americana și ucrainene, la care adăugăm potențialul sud-american de viitor, acordate cu lockdown-ul din China care penalizează consumul uman și furajer vor ține porumbul sub control în ceea ce privește nivelul prețului.

STATUS LOCAL

Indicațiile de preț care sunt generate astăzi pentru rapiță au, ca de obicei, rădăcinile în Euronext. Astfel, propunerile se leagă direct de NOV22 cu un premium negativ de 15 sau 20 EUR/tonă. Cum NOV22 indică 612,75 EUR, putem spune că 600 EUR/tonă sunt tangibili pentru vânzători în acest moment pe piața de export.

Și procesatorii exprimă același nivel. Câștigul potențial față de export este generat de diferența logistică dintre unitatea de procesare și portul Constanța, care în aceste zile este un substanțială. Însă aici vânzătorii trebuie să mai aștepte cu livrarea mărfurilor. Unitățile de procesare sunt în plină procesare a semințelor de floarea-soarelui și, astfel, propunerile de achiziție sunt legate direct de perioada de livrare, care trebuie să fie după data de 1 octombrie 2022.

CAUZE ȘI EFECTE

Rapița este un element de profit pentru fermieri și un cash commodity, de asemenea, fapt care facilitează în mod normal transferul ei prin vânzare imediat după recoltare. Factorii din acest an însă au penalizat drastic retenția și implicit tendința speculativă de vânzare târzie prin scăderea indicațiilor Euronext de la niveluri istorice până la echivalentul semințelor de floarea-soarelui.

Rapița va mai avea parte de o creștere a interesului, dar nu atât de sus exprimat în preț ca în sezonul trecut. Balansarea volumelor la nivel global a echilibrat prin scădere, dacă putem spune așa, raliul din primăvară. Acel raliu a fost determinat numai de lipsa lichidității fizice generate de Canada și de dispariția din piață pentru moment a circa 7 mil. tone, producțiile agregate ale Ucrainei și Rusiei. Prognozăm o cerere mai susținută începând cu luna octombrie 2022, agregată cu ceilalți factori globali numiți energia fosilă și complexul vegoil.

STATUS REGIONAL

UNIUNEA EUROPEANĂ este în afara sezonului. Rămâne cu volumul de 18,4-18,8 mil. tone.

UCRAINA este, de asemenea, în afara sezonului și va genera doar pentru export un volum de 2,8 mil. tone, care este vizibil în fluxurile ce tranzitează România și Polonia.

RUSIA, cu cele 3,9 mil. tone, își propune o interdicție a exportului de rapiță până la data de 1 februarie 2023. Acest lucru a generat o ușoară creștere a indicațiilor Euronext cu 15-20 EUR.

EURONEXT XRX22 NOV22 – 612,75 EUR (+7,75 EUR)

GRAFIC TREND RAPIȚĂ EURONEXT – XRX22 NOV22

STATUS GLOBAL

CANADA va genera un volum care își ia practic revanșa pentru dezastrul de anul trecut provocat de secetă și 18,4-18,6 mil. tone sunt practic asigurate. Exponenta este dată de Saskatchewan cu 53% pondere din acest volum, Alberta cu 30% și Manitoba cu 16% sunt celelalte două regiuni care întăresc volumul canadian de canola. Recoltarea a început deja și se va încheia în luna octombrie.

AUSTRALIA va începe recoltarea în luna octombrie dar, de asemenea, peste 6 mil. tone se văd ca volum. New South Wales cu 34%, Western Australia cu 31% și Victoria cu 20% vor fi pilonii producțiilor australiene.

ICE CANOLA RSX22 NOV22 – 817 CAD (+5,1 CAD)

GRAFIC TREND ICE CANOLA – RSX22 NOV22

COMPARATIV EURONEXT XRX22 VS. ICE CANOLA RSX22

CAUZE ȘI EFECTE

- Rapița rămâne o cultură extrem de profitabilă și potențialul său nu se va degrada nici în anii viitori.

- Incertitudinea este în acest moment o problemă. Seceta care a afectat ireversibil culturile de primăvară ale Uniunii Europene menține un sol arid, creând o lipsă de predictibilitate în acest moment pentru rapița europeană.

- Ce suprafețe se vor putea însămânța? Cum va răsari, cum va evolua? Sunt încă întrebări fără răspuns.

- Martorul care clipește tăcut asupra acestor incertitudini este Euronext, care indică un invers de recoltă pozitiv, adică NOV22 vs. NOV23, care are un plus de 10 EUR.

- De asemenea, merita certificată și pozitivitatea secvențelor FEB23 și MAY23 care indică niveluri mai ridicate față de NOV22. Acest lucru sugerează o cerere și o incertitudine legată de potențialul final de volum. FEB23 – 620 EUR, MAY23 – 624 EUR.

STATUS LOCAL

Indicațiile semințelor de floarea-soarelui au întâmpinat un recul evident în ultimele zile. Astfel, vedem un nivel de 590-600 USD/tonă în paritatea CPT Constanța. În planul procesatorilor, regăsim un nivel de 585-590 USD/tonă în paritatea DAP Procesatori.

În continuare, nivelul bonusului alocat semințelor de floarea-soarelui cu conținut ridicat de acid oleic, HIGH OLEIC, rămâne în jurul zonei de 60 USD/tonă. Estimările noastre au fost corecte, căci am atins nivelul bonusului pe care l-am estimat acum câteva luni, când se ofereau maxim 25-30 USD/tonă.

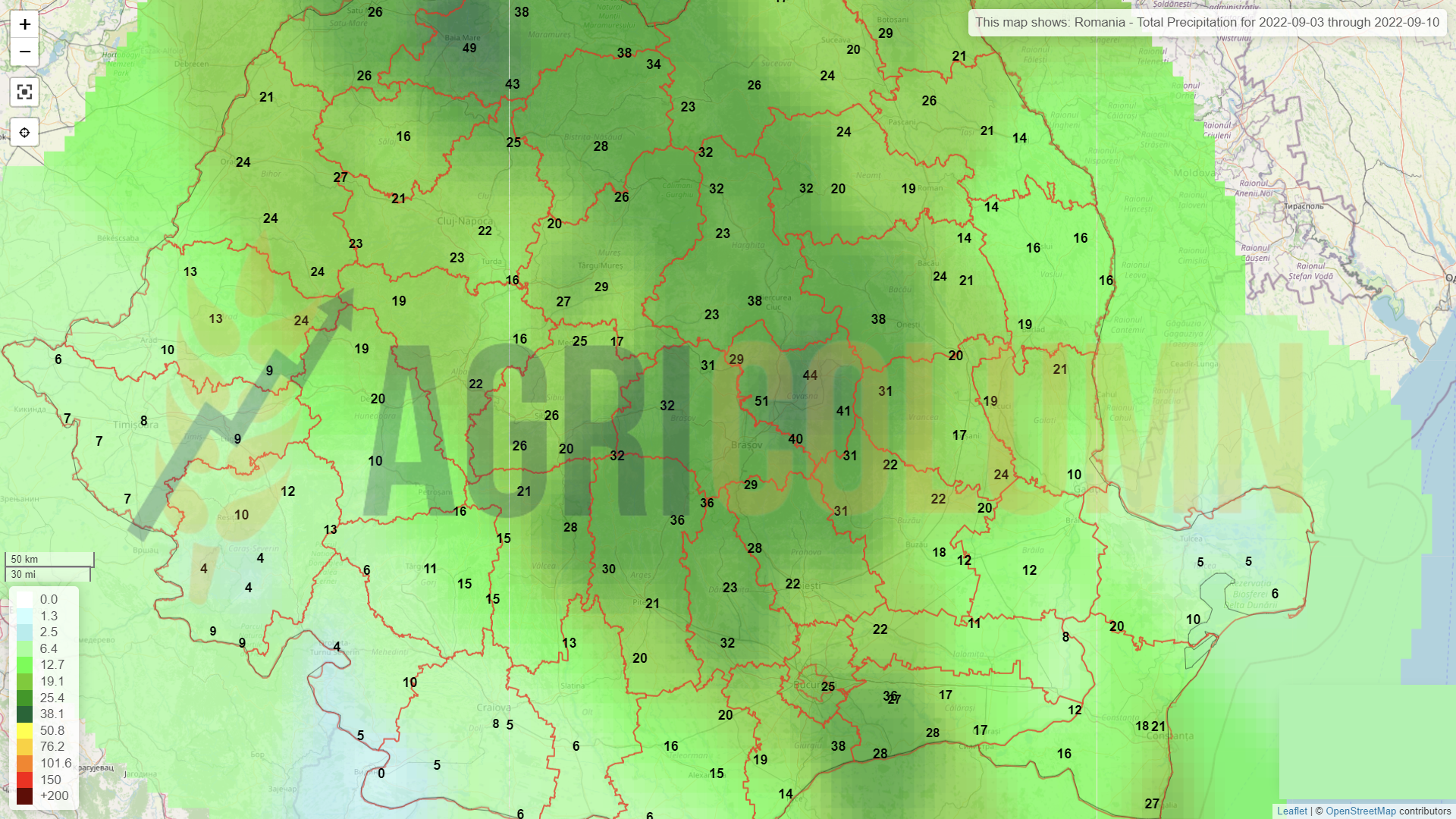

Recoltarea a ajuns în jurul valorii de 40% din suprafață, însă pe fondul ploilor din aceste zile, ea este, cu siguranță, întreruptă. Va fi reluata în această săptămână și estimăm că la maxim 10-15 septembrie 2022 ea va fi încheiată.

Fermierii români au început să vândă pe măsura recoltării. În acest moment, nu mai există o problemă de aprovizionare a unităților de procesare. Avem, așadar, un grad de retenție mult mai redus, iar acest lucru este unul benefic pentru fermieri. Cash-flow-ul va fi reîntregit și se vor putea acoperi scadențele facturilor către companiile distribuitoare de inputuri.

Cine a vândut sau vinde în aceste zile procedează foarte bine. Reculul pe care-l vizualizăm în piață provine din mai multe direcții. Și ne referim la această scădere a prețului. În primul rând, fluxul ucrainean care a traversat și va traversa în continuare România este unul pe care trebuie să-l acceptăm necondiționat.

Uniunea Europeană are nevoie de ulei brut, iar România și Bulgaria trebuie să-l genereze din materia primă de origine Ucraina, necondiționat, am putea spune, din cauză că Ucraina nu are o predictibilitate de export prin coridorul verde, iar fluxul de materie primă pe cale terestră care traversează în România și Bulgaria este unul sigur. Procesarea efectuându-se local, uleiul brut va fi expediat în UE prin Constanța. Întregul proces este astfel predictibil.

De ce afectează fluxul de materie primă din Ucraina? Din cauza prețului mult mai redus față de cel al materiei prime românești. Efectiv, marfa ucraineană ajunge la niveluri de 565-575 USD/tonă în unitățile de procesare românești, fapt care alterează originea românească. Mixul de prețuri aferente aprovizionării fluxurile ucrainene și romanești va genera un preț mediu mai scăzut, așa numitul COGS (cost of goods). De aici avem doua direcții pozitive:

- Randamentul unităților de procesare va fi mult mai bun și prețul produsului final la raft în hypermarket nu va crește, ceea ce este un lucru benefic pentru populația României.

- Disponibilitatea uleiului de consum nu vă fi diminuată pe întreg sezonul până al recolta viitoare, ținând cont de reducerea dramatică a nivelului de volum românesc.

În direcțiile negative, avem, de asemenea, două mențiuni:

- Veniturile fermierilor români sunt diminuate din cauza pieței concurențiale neacordate și oarecum neloiale a mărfurilor ucrainene. Marfa ucraineană traversează fără nicio barieră tarifară și sanitar-veterinară. Acest lucru este, într-adevăr, o problemă de concurență neloială la adresa fermierilor din România.

- Costurile fermierilor români sunt mult mai ridicate. Ucraina are costuri mai reduse datorită neapartenenței la UE, pe când România are alte niveluri de costuri în înființarea culturilor de floarea-soarelui.

La acest dezechilibru contribuie și situația ingrată în care se află fermierii ucraineni, care nu au altă opțiune decât să vândă marfa discountată extrem de mult. Presiunea vine din incertitudinea zilei următoare și din lipsa lichidității la nivel de fermă, fapt care pune în pericol înființarea culturilor de toamnă. Mulți fermieri ucraineni nu vor reuși să înființeze culturile de toamnă, iar acest aspect va reverbera asupra sezonului 2023-2024.

Fermierii români nu au nicio alternativă. În mod efectiv, niciun mijloc de salvgardare a intereselor nu este pus în mișcare. Nu dorește nimeni nimic în plus, ci doar un instrument de protecție față de fluxurile discountate, mai ales într-un an dramatic cum este 2022, un an care a diminuat extrem de mult recoltele românești. Poate un instrument de subvenționare a dobânzilor pentru cheltuielile cu înființarea culturilor de floarea-soarelui și porumb, acționate de mecanisme de control ar putea balansa oarecum interesele fermelor românești.

Mecanismele de control ar trebui să statuteze pe baza unor fișe tehnologice un nivel mediu și minim de costuri pentru înființare, iar eventualele subvenții ale dobânzilor ar trebui să fie, de asemenea, condiționate de destinația mărfurilor, având ca unitate de măsură cantitatea de marfă, nicidecum numărul de hectare. Pe scurt, dacă marfa este expediată către unitățile de procesare românești sau va fi vândută către un cumpărător premium, ea va putea beneficia de eventualul program de subvenționare a dobânzilor.

STATUS REGIONAL

UNGARIA, prin unitățile sale de procesare, indică un nivel de 620-630 EUR/tonă, cu un nivel de bonus pentru HIGH OLEIC de 100 EUR/tonă.

BULGARIA a ridicat, la rândul său, piciorul de pe accelerația prețurilor. Unitățile de procesare oferă 610-615 USD/tonă, în descreștere față de saptmana trecută, când indicau 630 USD/tonă, iar Varna indică 645 USD/tonă.

UCRAINA a început recoltarea semințelor de floarea-soarelui și vor genera un maxim de 9,5 mil. tone, cu un rest neprelucrat din sezonul trecut de maxim 4 mil. tone. Procesarea la nivel local va avea materie primă, însă va depinde extrem de mult de coridorul verde. De prelungirea lui în timp depind multe aspecte. Ceea ce vedem în presa scrisă cum că doresc să construiască o conductă pentru a transporta uleiul brut este un proiect utopic, deocamdată.

Distanța și densitatea uleiului constituie astăzi probleme. Uleiul brut nu este un produs fluid ce curge lejer ca apa, de exemplu. Densitatea lui creează probleme tehnice în transportul pe conducte. În afară de asta, vor fi necesare instalații de pompare extrem de puternice, iar incertitudinea este alt parametru. O singură sincopă generată de un bombardament rusesc ar crea probleme operaționale și logistice semnificative.

RUSIA indică o recoltă gigantică de semințe de floarea-soarelui, de circa 17 mil. tone. Am adăuga că în această cifră se află foarte multă marfă care va fi efectiv furată din Ucraina. Nu mai este un secret practica rusească, cum nu mai este un secret faptul că au furat destinațiile tradiționale ucrainene, cum ar fi India. Această destinație are o cerere de circa 2 mil. tone anuală, iar Ucraina o suplinea până acum. Însă Rusia cu brutalitate a luat locul Ucrainei, dezvoltând relații “speciale” cu India. Reamintim despre transformarea Indiei în placa turnantă pentru distribuția grâului și a petrolului rusesc. Faptul că Rusia a redus taxa de export a uleiului brut indică intențiile în mod clar.

Însă Rusia are câteva probleme pe care nu le va putea depăși, și anume:

- Nu are infrastructura de procesare a semințelor de floarea-soarelui dezvoltată ca Ucraina, deci nu vă putea procesa la nivelul Ucrainei. Spre clarificare, în Ucraina a fost pompat capitalul și know-how-ul străin al multinaționalelor, care a făcut ca industria de procesare locală să fie dezvoltată.

- Nu are o rețea portuară dezvoltată operațional pentru exportul de ulei brut. Nu au infrastructură specifică pentru așa ceva în porturile lor. Și enumeram pe scurt, Taman, Kavkaz, Tuapse, Rostov pe Don și nu în cele din urmă, Novorossysk.

CAUZE ȘI EFECTE

- Volumul de recoltă european este dramatic diminuat. El va fi compensat prin procesarea mărfurilor ucrainene în Romania și Bulgaria și expedierea uleiului brut în Uniunea Europeană.

- Ucraina nu are o opțiune mai bună decât combinația de materie primă expediată terestru și volume de ulei brut expediate prin Odessa și satelitul Chornomorsk.

- Rusia se va bloca, cu siguranță, în volumul mare de marfă ce trebuie procesat.

- Rusia se va bloca, cu siguranță, în expedierea acestor volume de ulei brut maxim în luna ianuarie 2023, când vremea nu va fi un partener generos cu porturile rusești.

Astfel, din cele de mai sus, concluzionăm următoarele:

- Prețul semințelor de floarea-soarelui este temperat astăzi de mărfurile ucrainene. Disponibilitatea lor pe cale terestră alterează prețurile locale din România, dar și din Bulgaria.

- Rusia va trebui să arunce în piață la export materie primă brută începând cu sfârșitul lunii ianuarie, iar Turcia va aștepta liniștită până în acel moment. Nu vor avea altă opțiune decât să vândă materia primă, neavând capacitatea de procesare și operare portuară.

- Cererea globală de ulei de floarea-soarelui este scăzută în acest moment. Prețurile oferite au fost alterate până la nivelul de 1.360 USD/tonă în 6PORTS, ceea ce înseamnă un nivel de scădere de 85 USD/tonă.

- Cargourile care reușesc să iasă prin coridorul verde sunt antamate de Turcia cu un discount de 75 USD/tonă și ne referim la ulei brut.

- Uleiul de soia scade în cerere, din cauza lockdown-ului din China. 40 mil. persoane sunt în lockdown, iar consumul și implicit cererea scad.

- Uleiul de palmier scade și el din cauza volumului mare și al efectului diminuării taxelor de export din Indonezia.

- În perioada următoare, nu credem că vom avea reveniri la niveluri de 620-630 USD/tonă. Este o presiune de recoltă agregată cu mărfuri din Ucraina care sunt disponibile și discountate.

- Mai târziu va sosi și Rusia, care va suferi același eșec ca în cazul grâului. Volum mare de marfă, care nu poate fi procesată și expediată.

Am putea vedea din nou niveluri mari de preț la semințele de floarea-soarelui? Dacă privim complexul VEGOIL nu putem spune da. Brazilia și Argentina vor genera producții record la soia boabe, iar în complex acest lucru este o frână serioasă a prețului semințelor de floarea-soarelui.

Uleiul de palmier și disponibilitatea sa, de asemenea, nu reprezintă un generator de speranță. Conform graficului FAO de la începutul raportului, uleiul vegetal scade extrem de mult comparativ cu prețul cerealelor.

Iar dacă comparăm astăzi prețul semințelor de floarea-soarelui cu cel al rapiței, vedem că sunt prea aproape unul de celălalt. Cineva trebuie să urce (prețul rapiței), dar nu se văd premise de creștere pe termen de 30-45 zile sau cineva trebuie să coboare (prețul semințelor de floarea-soarelui). Iar după analiza noastră, semințele de floarea-soarelui sunt cele vizate, cel puțin deocamdată.

INDICAȚII PREȚ OLEAGINOASE ȘI ULEI DIVERSE ORIGINI

STATUS LOCAL

Indicațiile de preț oferite de procesatorii locali de soia sunt în jurul valorii de 600 USD/tonă, la care adăugăm valoarea sprijinului cuplat.

STATUS GLOBAL

SUA. Starea culturilor de soia se menține la 57% bună spre foarte bună. Nu se văd deteriorări ale volumelor prognozate, circa 123,5 mil. tone.

BRAZILIA ȘI ARGENTINA. Se începe însămânțarea pentru ciclul 2022/23. Centrul de vest și centrul de sud al Braziliei, împreună cu unele părți ale Argentinei, vor începe noul sezon de însămânțare cu deficite de umiditate predominante și cu îngrijorări legate de o nouă primăvară influențată de La Niña.

World Weather Inc. consideră că precipitațiile din septembrie în Argentina, Uruguay și Paraguay vor fi în mare parte apropiate de normal, împreună cu cele din sudul îndepărtat al Braziliei. Acest lucru ar trebui să ducă la o însămânțare relativ normală în America de Sud.

Octombrie se prezintă ca o potențială lună cu probleme. Se așteaptă ca La Niña persistentă să inhibe precipitațiile în estul Argentinei și în sudul și centrul Braziliei. Multe zone ar putea înregistra precipitații sub nivelul normal, ceea ce ar putea întârzia plantarea soiei și, mai ales, ar putea lăsă unele culturi mai puțin pregătite pentru o posibilă dezvoltare, dacă precipitațiile din noiembrie nu vor fi semnificative.

Recolta de soia din Brazilia pentru 2022/23 este prognozată că va ajunge la 152 milioane de tone.

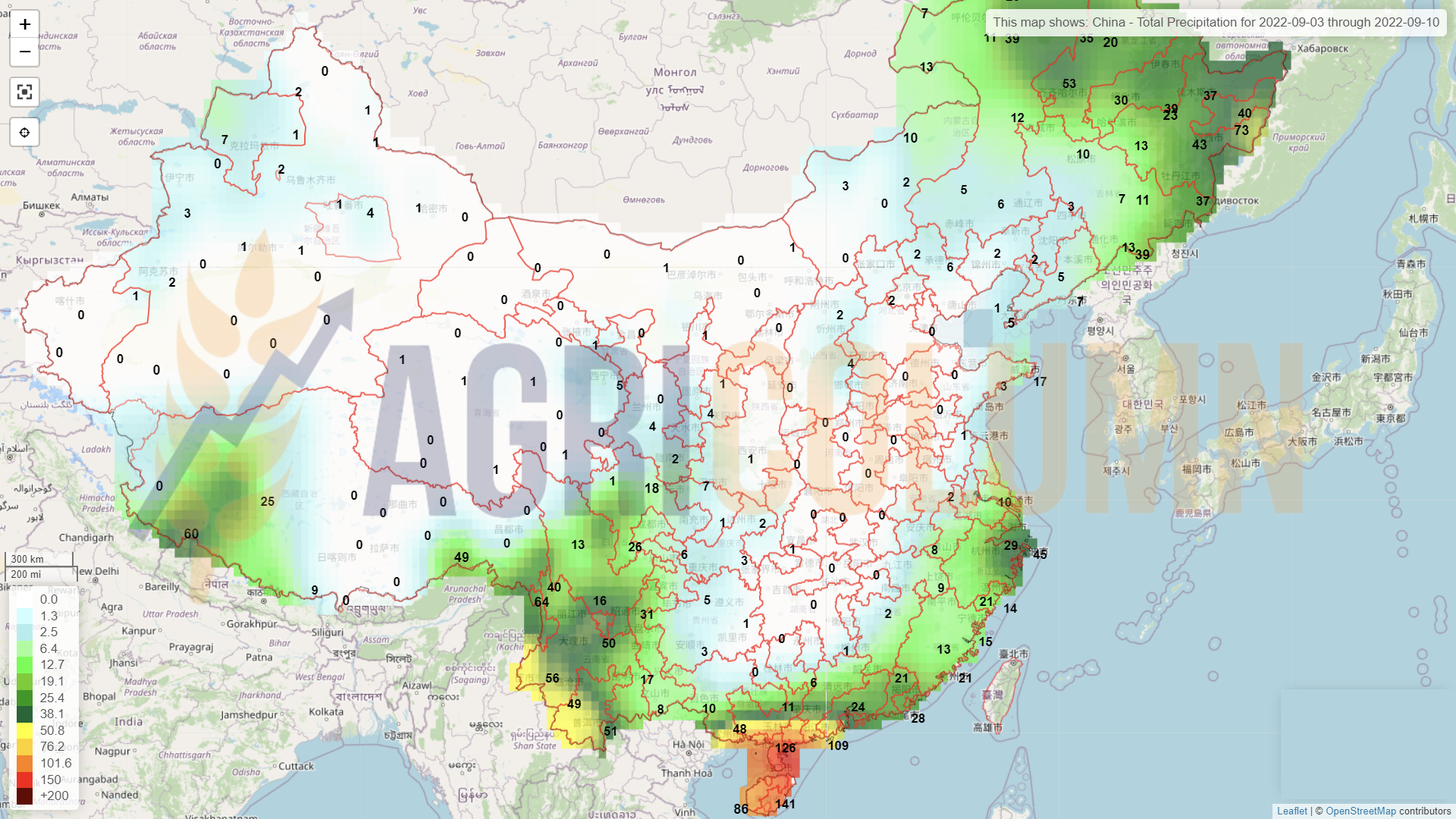

VOLUME TRANZACȚIONATE

CHINA. Volumele de procesare a boabelor de soia din China au crescut săptămâna trecută pentru a doua săptămână consecutivă, datorită cererii mai mari de șrot de soia din partea industriei furajere, potrivit datelor Centrului Național de Informații despre Cereale și Ulei (CNGOIC).

Nivelul procesării de soia din China a crescut cu 250.000 de tone de la o săptămână la alta, ajungând la 1,98 milioane de tone, cu 240.000 de tone mai mult decât în luna precedentă, practic neschimbat față de cifrele înregistrate în urmă cu un an.

BRAZILIA. Exporturile braziliene de soia au ajuns la aproximativ 6,2 milioane de tone în august. De la începutul anului (ianuarie-august), exporturile au scăzut cu 8% față de anul trecut, din cauza recoltei mai mici.

ARGENTINA. Producătorii de cereale din Argentina au vândut până în prezent 51,6% din recolta de soia 2021/22, a anunțat marți Ministerul Agriculturii din această țară, în urma ratei de vânzare de 62% raportată în același moment al sezonului precedent.

Producția de soia a Argentinei în ciclul 2021/22 a fost de 44 de milioane de tone, în scădere de la 46 de milioane de tone în ciclul precedent, potrivit datelor guvernamentale, țara fiind principalul exportator mondial de șrot derivat din această plantă oleaginoasă. Vânzările au încetinit, în condițiile în care Argentina se confruntă cu o criză a inflației, ceea ce i-a determinat pe fermieri să facă presiuni pentru devalorizarea peso-ului pentru a îmbunătăți valoarea în dolari a cerealelor lor.

SUA. Săptămâna aceasta, USDA confirmă vânzarea a 827.000 de tone de soia din SUA pentru livrare către destinații necunoscute în 2022/2023.

Exporturile agricole americane pentru anul fiscal 2023 sunt estimate la 193,5 miliarde de dolari, în scădere față de o prognoză record de 196 de miliarde de dolari pentru 2022, potrivit raportului trimestrial “Outlook for US Agricultural Trade”, publicat în luna august de către USDA. Exporturile de soia sunt prognozate în creștere cu 2,2 miliarde de dolari, la un nivel record de 35,2 miliarde de dolari, pe fondul unor prețuri mai mari, al unei procesări interne puternice și al unei concurențe sporite din partea Braziliei.

CHICAGO BOARD OF TRADE

- Contractele la termen pentru soia din SUA au crescut vineri, pe fondul unei creșteri a pozițiilor short, conduse de creșterea țițeiului și a altor mărfuri, pe măsură ce temerile legate de creșterile agresive ale dobânzilor din partea Rezervei Federale au scăzut.

- Preocupările legate de ofertă împing prețurile la uleiul de soia din Argentina peste cele din Brazilia.

- Contractele futures pentru uleiul de palmier brut (CPO) din Malaezia au scăzut și mai mult vineri, din cauza cererii slabe în general.

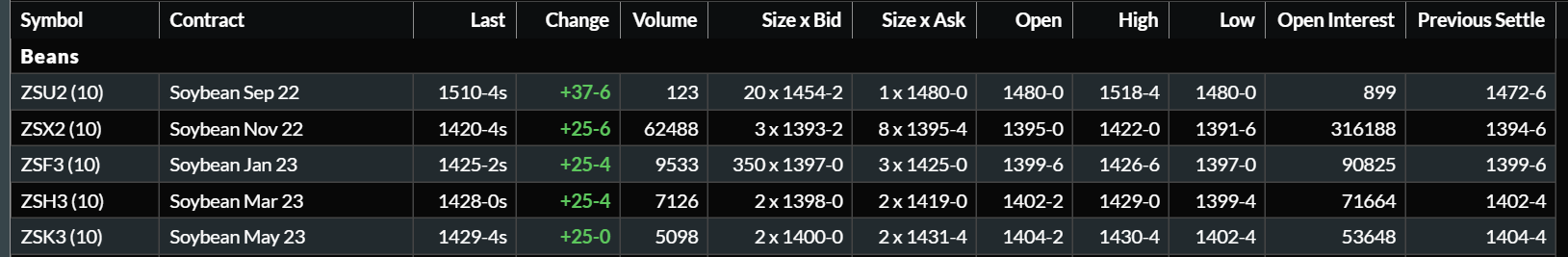

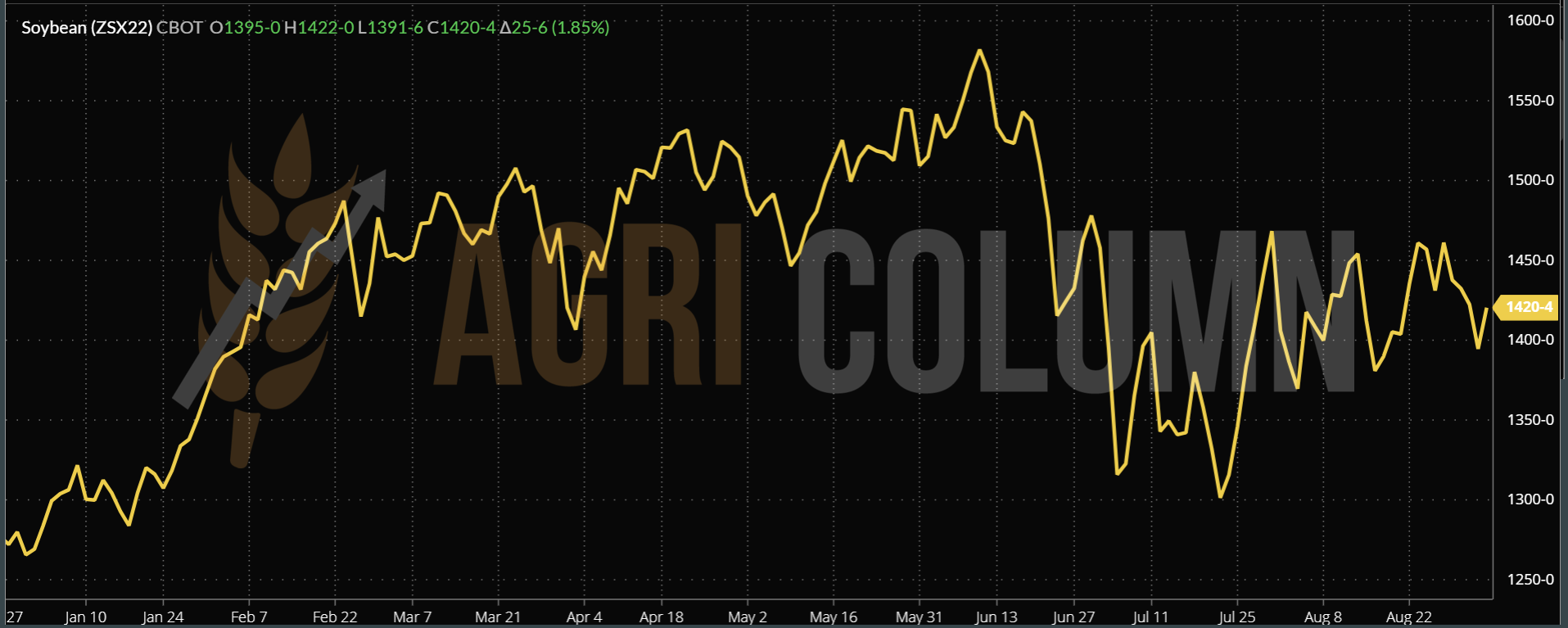

CBOT ZSX22 NOV22 – 1.420 c/bu (+25 c/bu = +9,2 USD)

GRAFIC TREND SOIA CBOT – ZSX22 NOV22

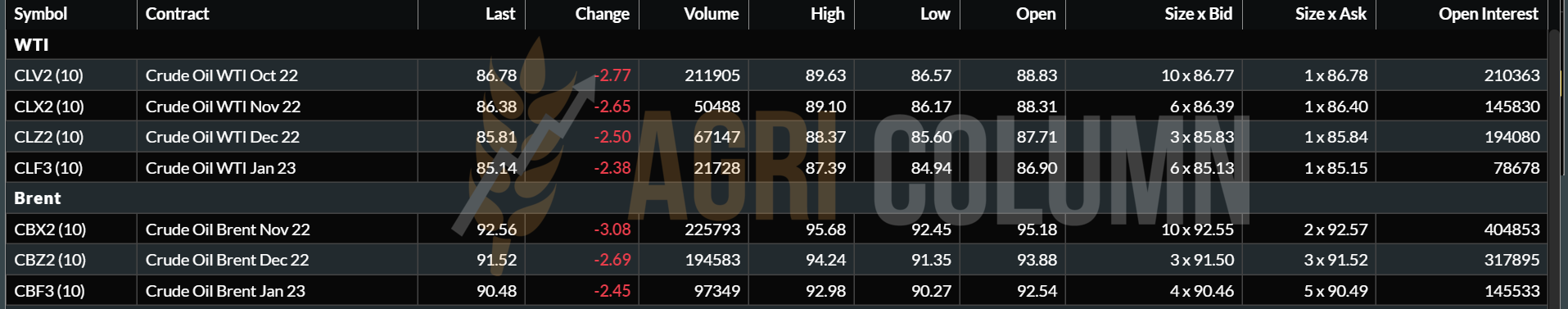

WTI CLV22 OCT22 86,78 USD (-2,77 USD) | BRENT CBX22 NOV22 92,56 USD (-3,08 USD)