Raportul de piață din această săptămână conține informații despre:

STATUS LOCAL

Cotațiile grâului în paritatea CPT Constanța au ajuns la un nivel de 217 EUR/tonă, în paritatea CPT. Grâul furajer are un ecart de minus 7 EUR/tonă în termen de discount.

Recolta nouă este valorizată la nivelul de 207-208 EUR/tonă și discountul pentru calitatea de furaj este de 10 EUR/tonă.

CAUZE ȘI EFECTE

Statusul regional este unul ce ne pune în așteptare în acest moment. Avem de trecut o rundă de decizii importante pentru starea de fapt a Fermierilor Români. Și am pune foarte mult accent pe factorul politic în acest moment, care nu indică o direcție clară pentru viitorul fermierilor. Ne referim în mod explicit la următoarea provocare pe care Comisia Europeană trebuie să o gestioneze și anume prelungirea interdicției de import pentru mărfurile ucrainene în cele 5 țări din blocul de proximitate.

Pentru că aceasta este un factor extrem de important în economia și bunăstarea fermierilor. În scenariul în care se prelungește interdicția de import până la 31 decembrie 2023, fermierii din România vor putea accesa piața internă românească în condiții normale, am putea spune. Astfel, ei vor putea să vândă mărfurile și, implicit, grâul în condiții de competitivitate normală, ancorați într-o piață corectă, guvernată de cerere și ofertă.

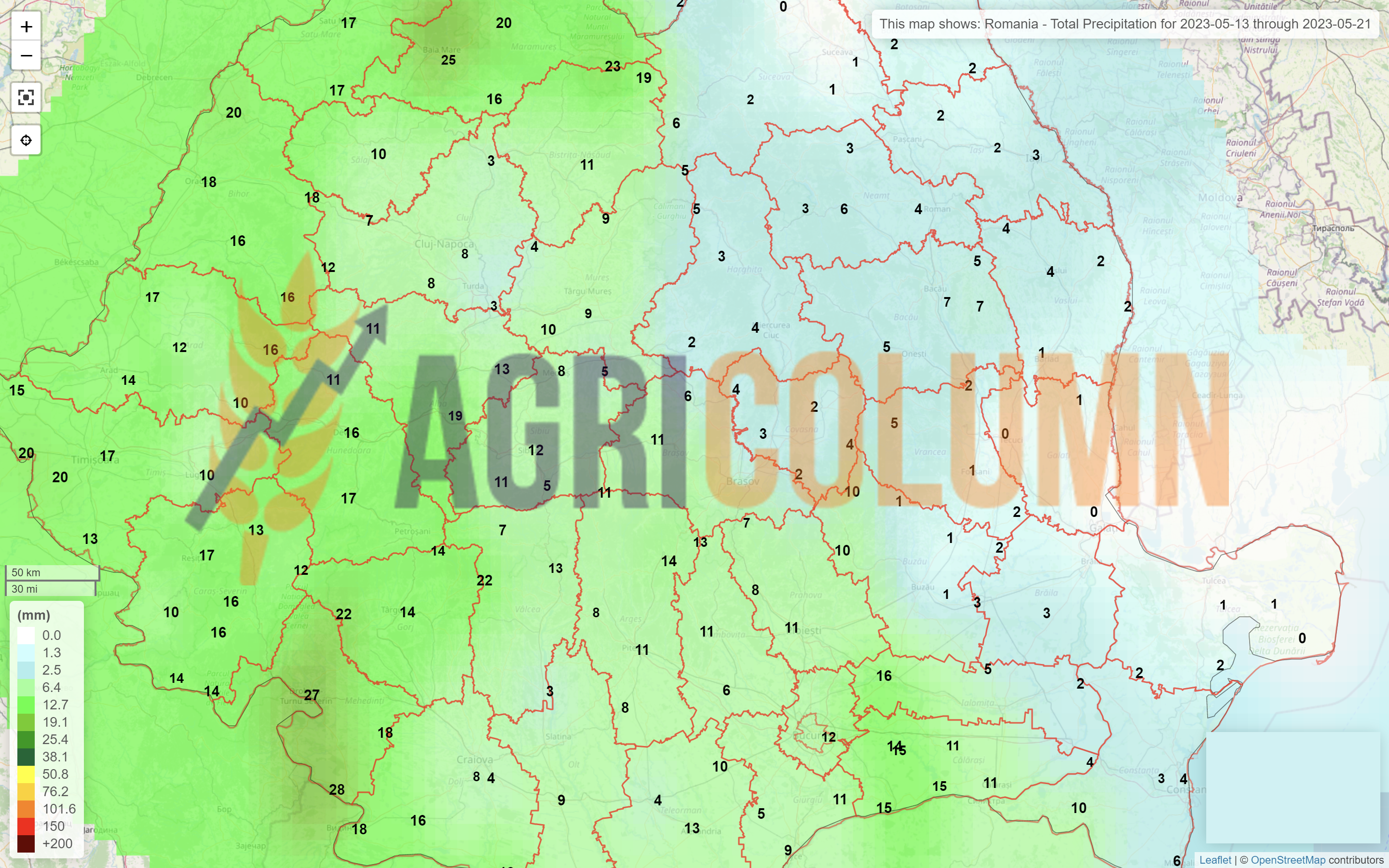

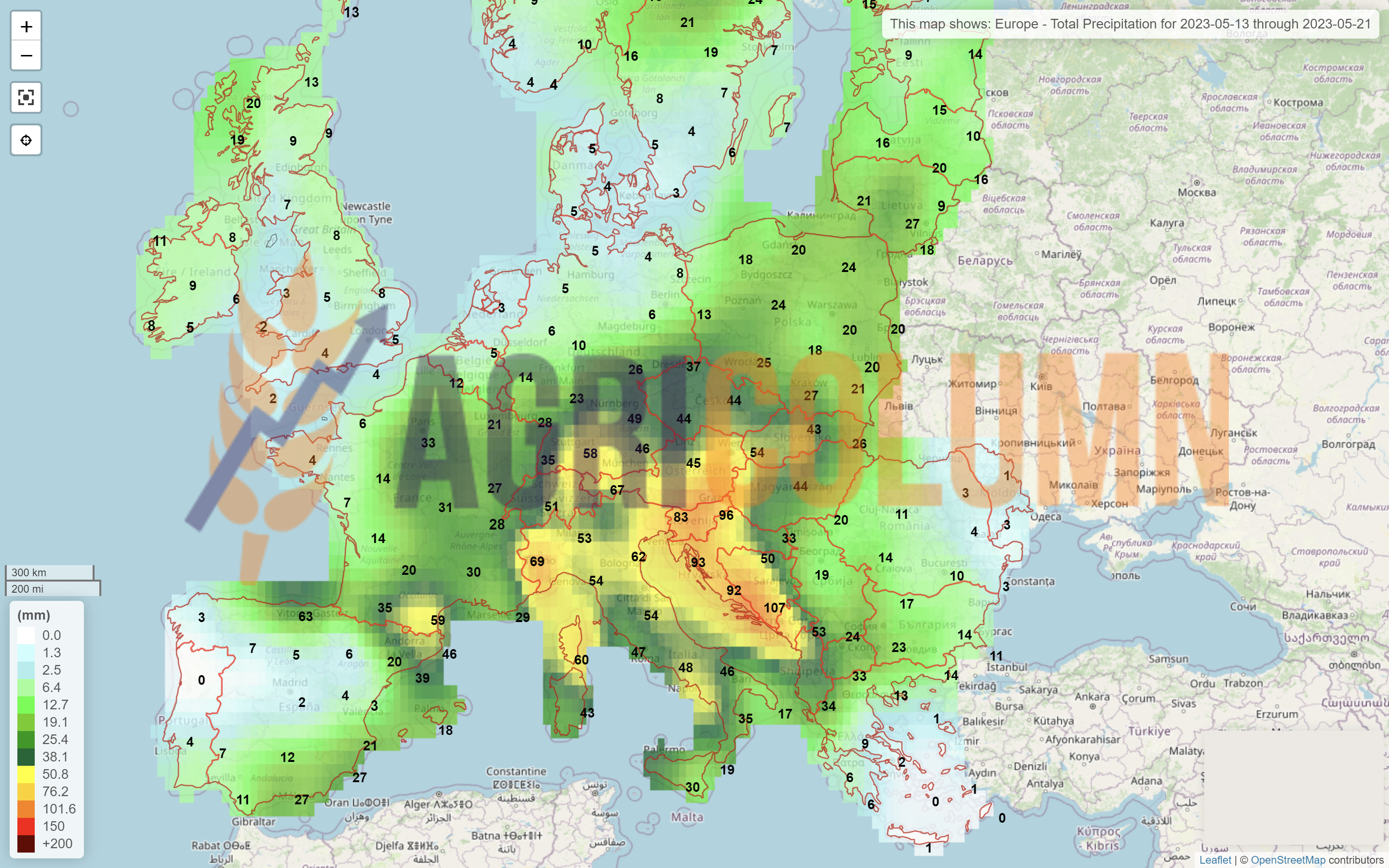

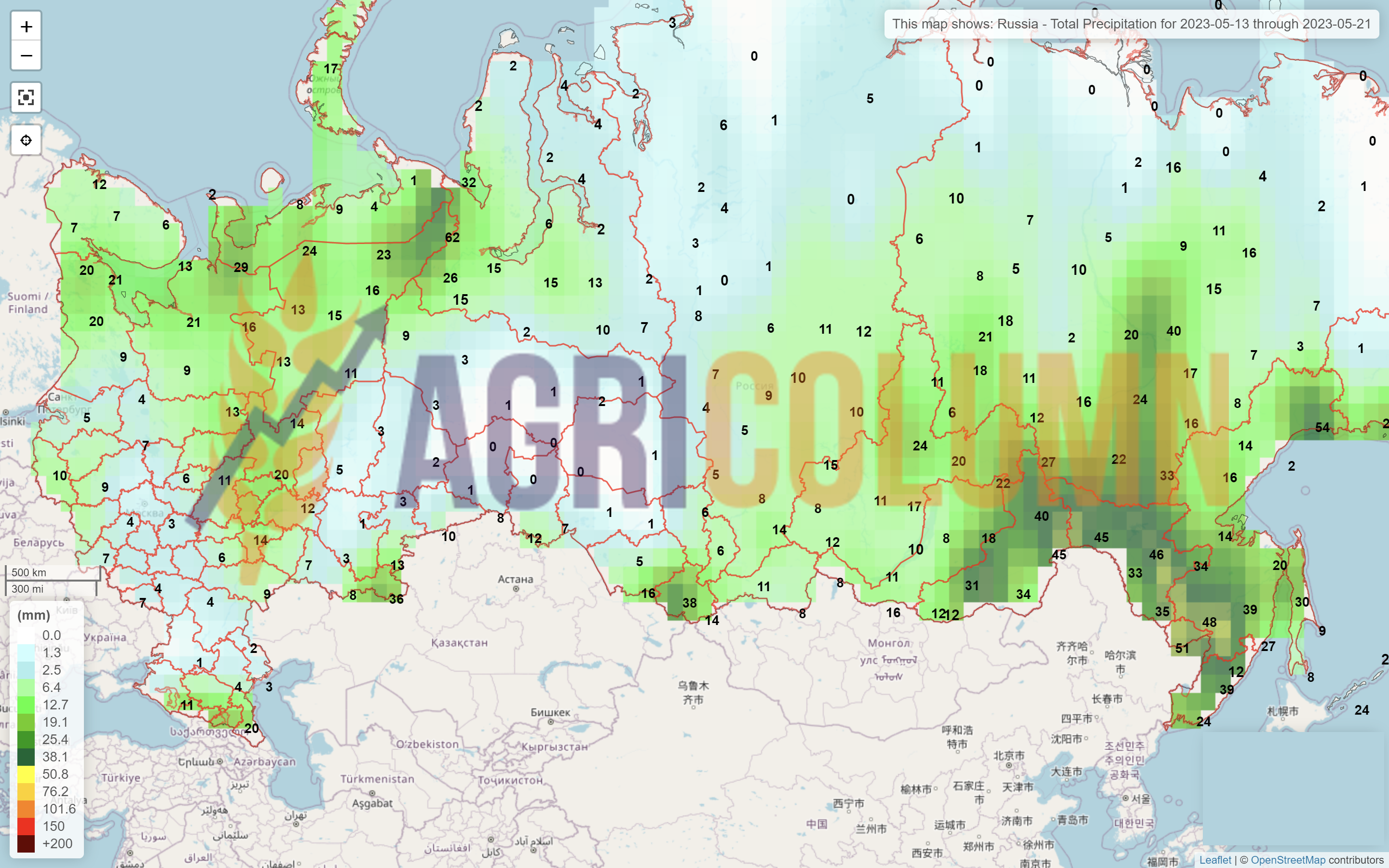

Însă din punct de vedere al prețului, Vremea este cea care dictează piața în acest moment și, după cum am văzut în raportul WASDE transmis anterior acestui număr, avem generate schimbări în ceea ce privește prognozele de volum de grâu de iarnă în SUA.

Cu toate acestea, calitatea grâului și o recoltă întârziată ar trebui să pună pe gânduri fermierii români, căci precipitațiile căzute și cele ce vor veni în decursul săptămânii următoare nu au darul de a face ca lucrurile să decurgă normal.

Ne referim, în primul rând, la o recoltă întârziată, la un volum mai ridicat de grâu, estimat astăzi la peste 10,5 mil. tone și la o depreciere a calității grâului generată de precipitații. Acest lucru ar trebui să indice o relaxare pe mai departe a nivelului de preț în condiții de abundență.

În același regim, o decizie de stopare a interdicției de import ar genera o presiune extremă pe producția românească, din două motive. Pe de o parte, un volum din Ucraina va fi mult mai ușor de vândut în România, deci cu un efort logistic mult mai redus. De asemenea, din cauza tranzitului de mărfuri ucrainene, se va genera pe mai departe un cost logistic mult mai mare, precum și o lipsă a disponibilității pe acest palier extrem de important, și anume deplasarea mărfurilor.

STATUS REGIONAL

RUSIA. Recolta rusească a sezonului viitor este degradată din punct de vedere al volumelor până la nivelul de 81,5-82 milioane de tone. Nu găsim că o degradare a potențialului viitor va impacta poziția Rusiei. Stocul de final cu care va rămâne după expirarea acestui sezon de vânzări (15,5 milioane de tone) va conta foarte mult în economia globală a comerțului, mai ales că opiniile analiștilor locali ruși sunt oarecum diferite de cele ale USDA.

UCRAINA, identic ca Rusia, are parte de o viziune cu degradări ale volumelor viitoare de recoltă, până în jurul valorii de 16,5-17 milioane de tone. Însă aici putem avea ajustări pozitive, pe măsură ce timpul va trece, căci volumele finale vor fi cunoscute doar după recoltare. Și mai avem, în mod firesc, volumele din zonele ocupate de Rusia, care își vor găsi o destinație, cu siguranță. Vor alimenta Rusia? 100% da în acest sezon, căci situația din teren indică acest lucru.

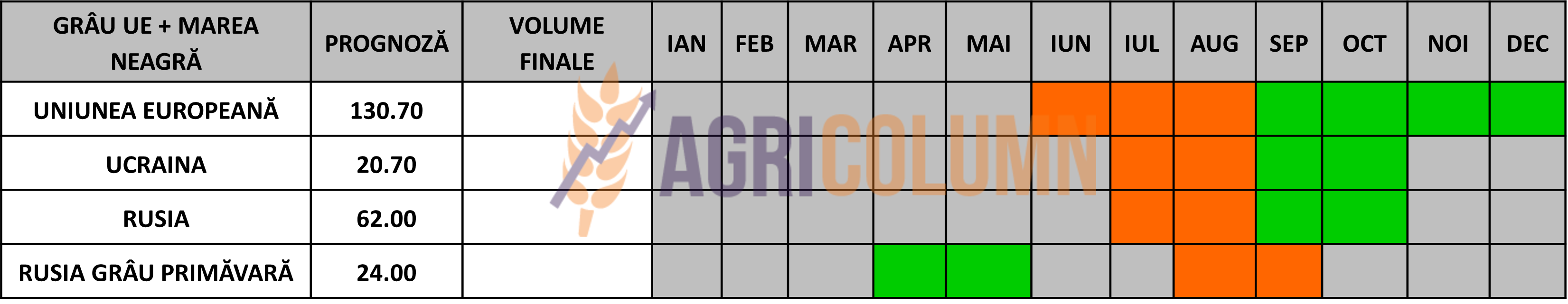

UNIUNEA EUROPEANĂ primește o prognoză de recoltă care urcă nivelul total, grâu de panificație și durum, până la nivelul de 139 milioane de tone, adică un plus de 4,7 milioane de tone. Aici avem de separat valorile în clase de grâu și cuantificăm clasa grâului de panificație la nivel de 130-130,5 milioane de tone. Însă din cauza factorului Vreme, avem și aici îngrijorare cu privire la nivelul volumului de grâu cu calitate de panificație în relație cu cel furajer. În special Germania are îngrijorări foarte mari legate de ponderea grâului furajer în suma totală a recoltei. Precipitațiile abundente scad calitatea grâului și ponderea grâului de panificație mult mai redusă față de cea a grâului de furaj ar putea genera pierderi de piețe de export pentru Germania.

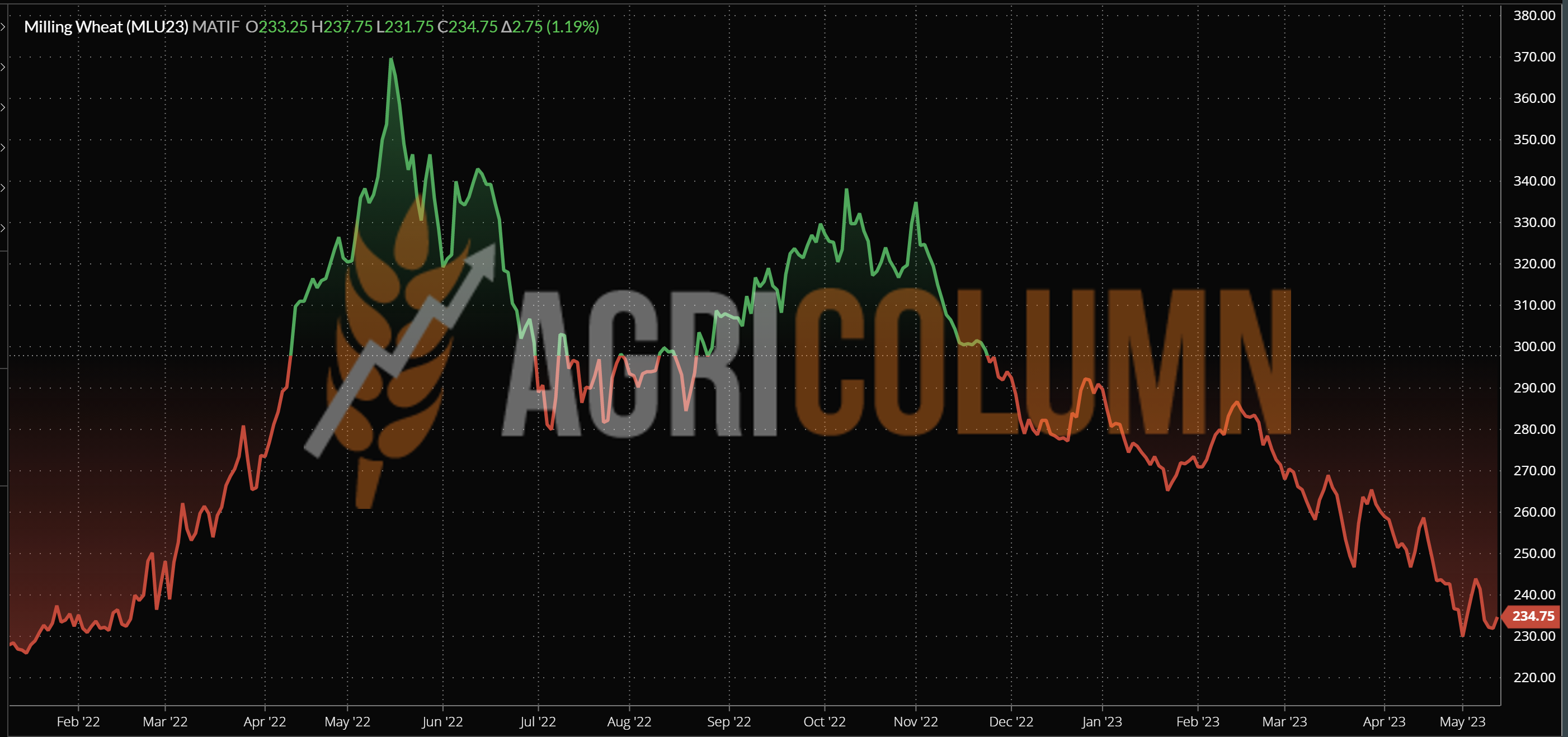

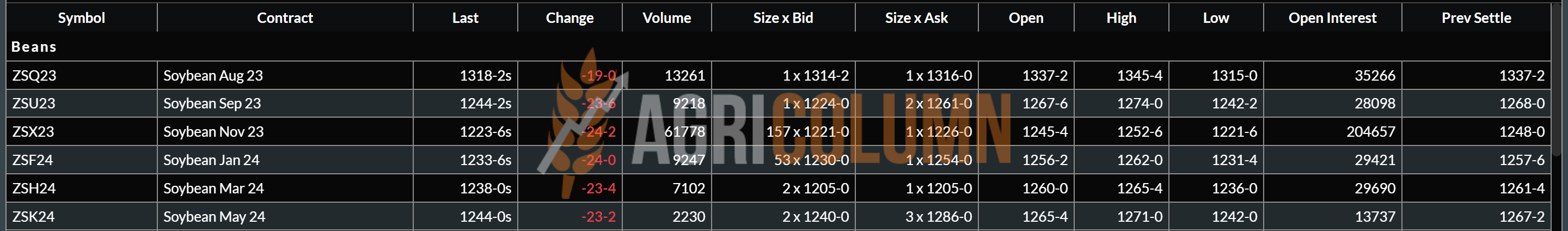

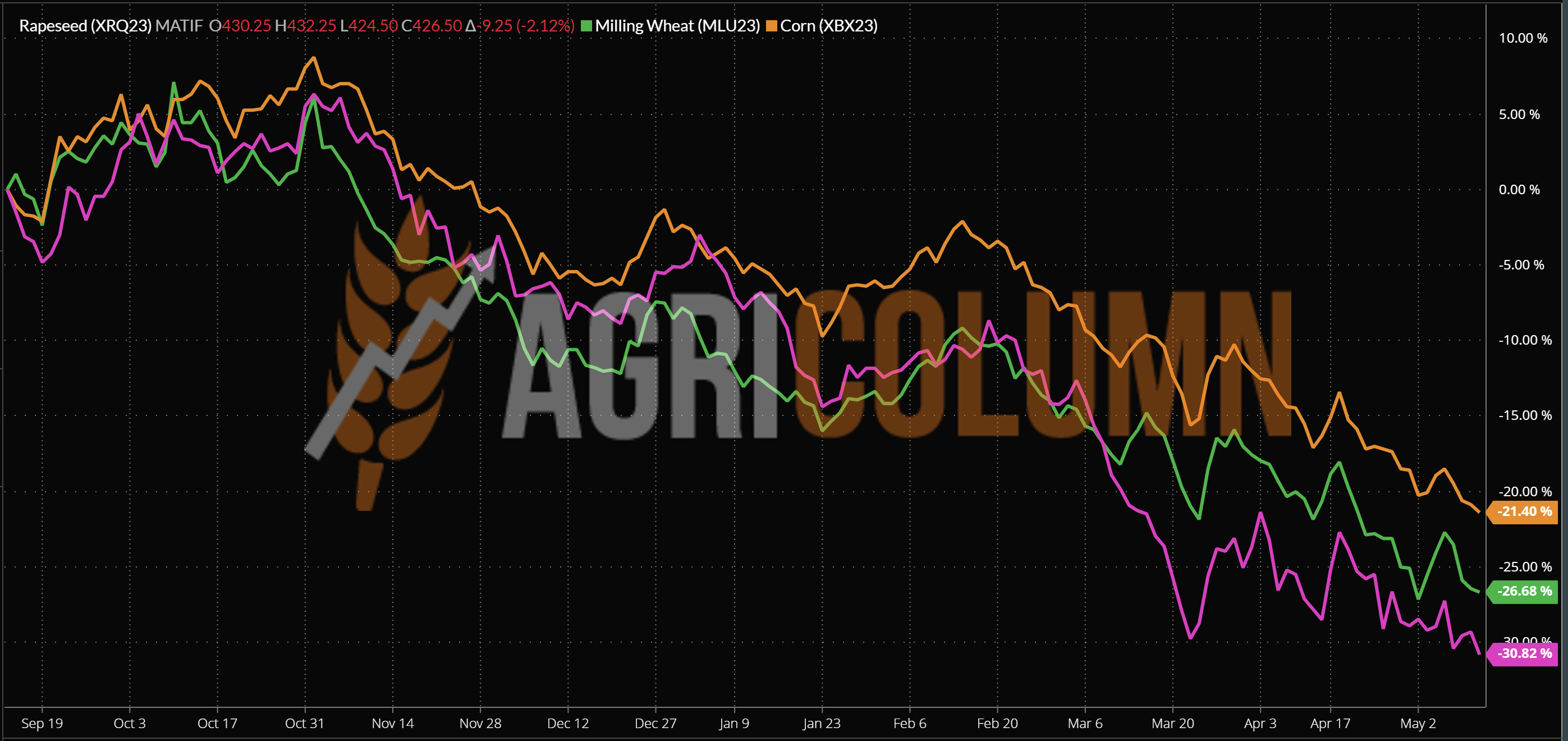

EURONEXT – MLU23 SEP23 – 234,75 EUR (-9,25 EUR vs. săptămâna trecută)

GRAFIC TREND GRÂU EURONEXT – MLU23 SEP23

STATUS GLOBAL

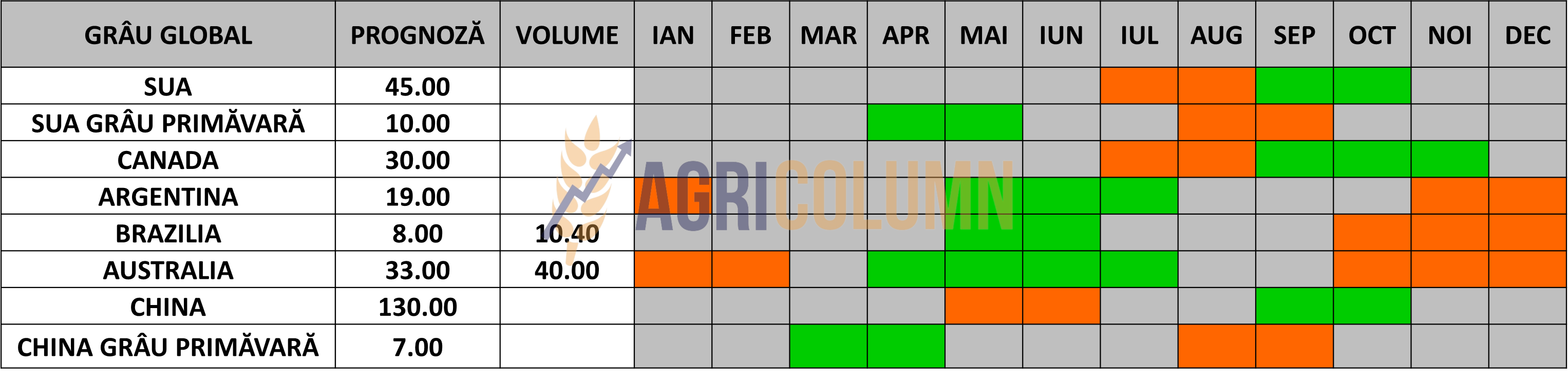

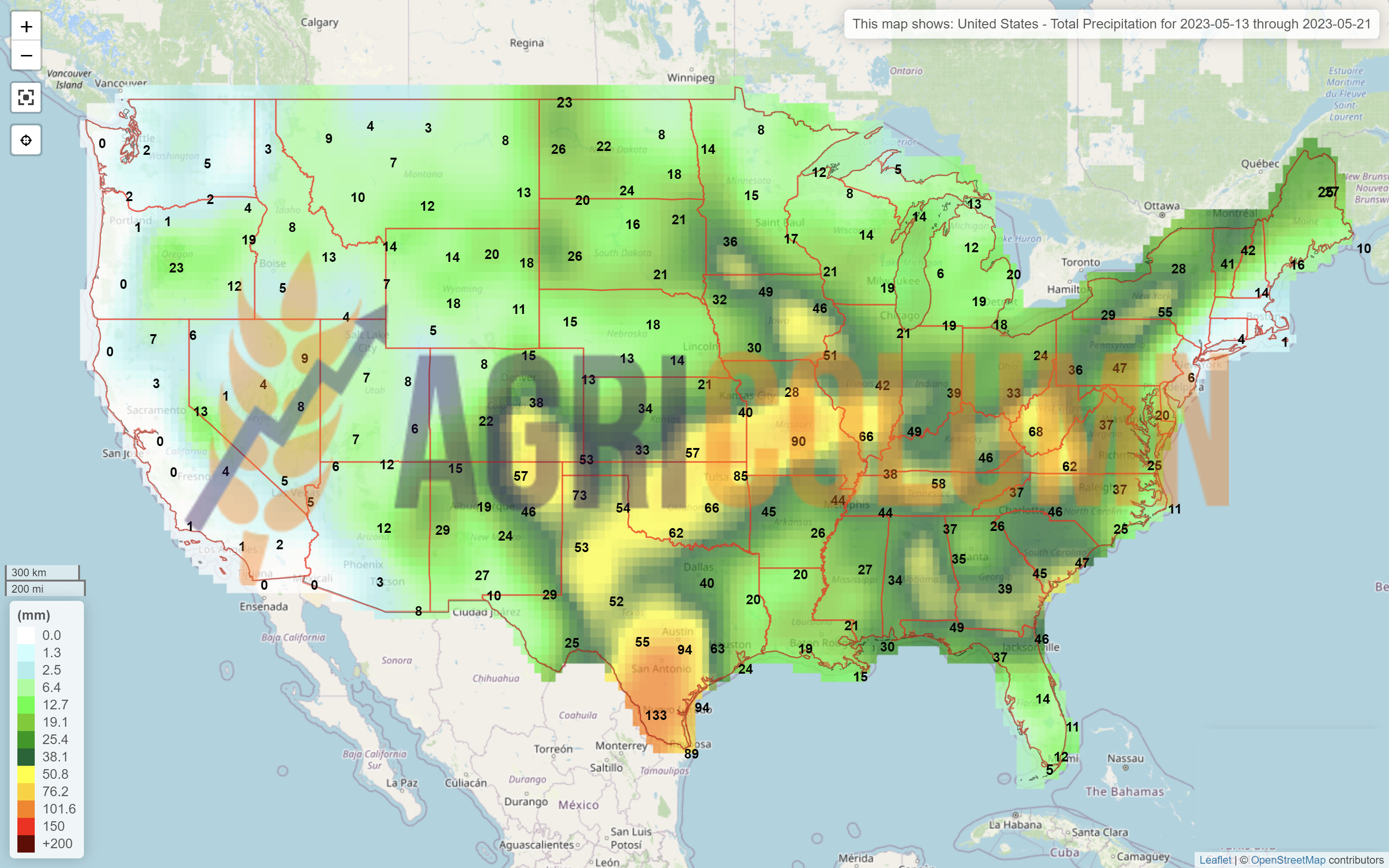

SUA, prin raportul WASDE, coboară prognoza de recoltă a grâului de iarnă. Și o face într-un mod abrupt, generând cumulat, grâu de iarnă și primăvară, o recoltă mult mai redusă de doar 45 milioane de tone, mai ridicată față de cea a sezonului precedent, dar nu cu mult. Astfel, ne întoarcem în mod efectiv cu circa 4,5 milioane de tone în pondere negativă pe Câmpiile Centrale SUA.

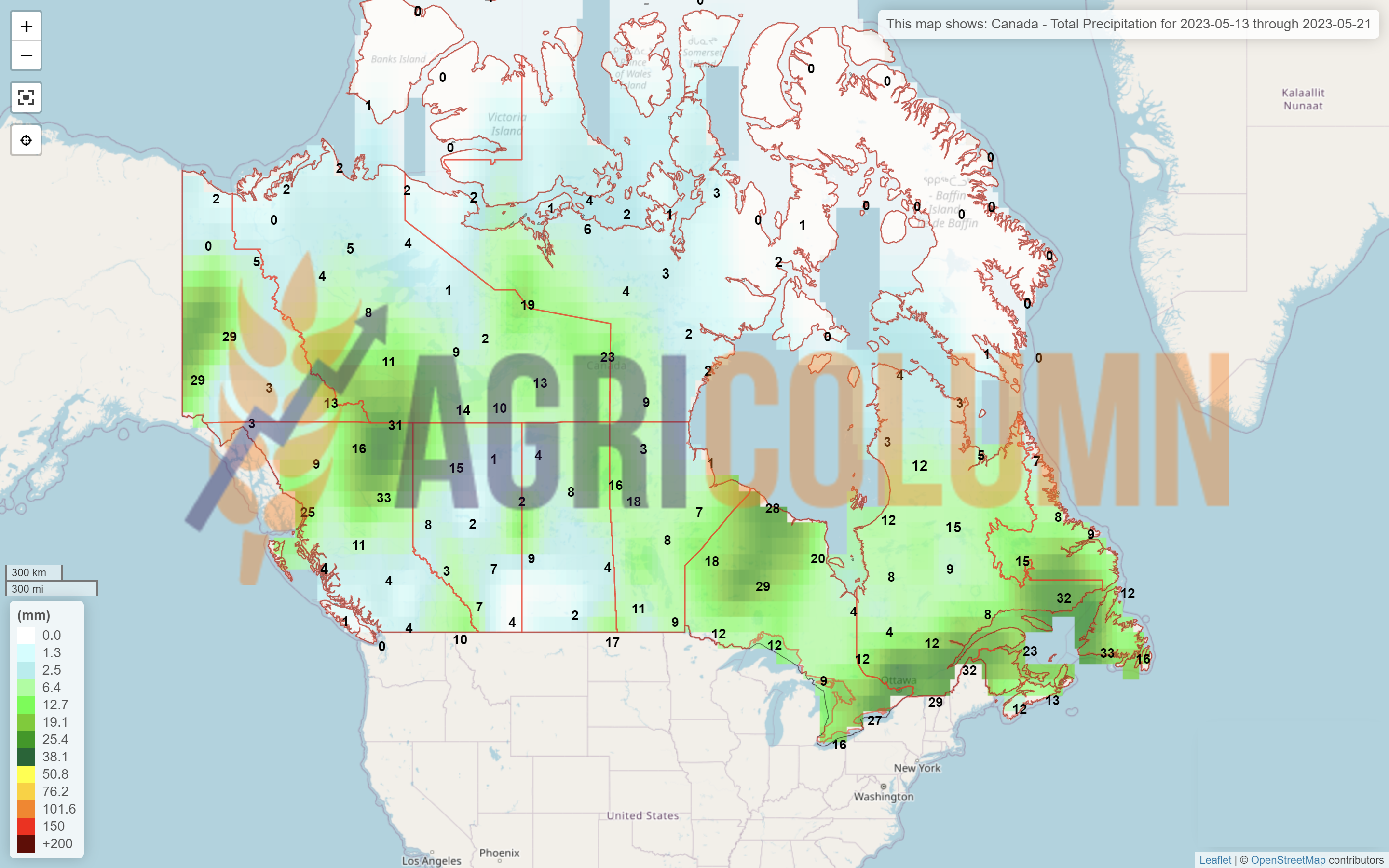

CANADA, în schimb, primește o prognoză de volum în creștere de 3,2 milioane de tone, care o ridică în volum la valoarea de 37 milioane de tone. În acest fel, Canada compensează parțial pierderea de recoltă a SUA.

INDIA primește o prognoză pozitivă, ceea ce o ridică la un nivel de 110 milioane de tone, în creștere de la 104-105 milioane de tone.

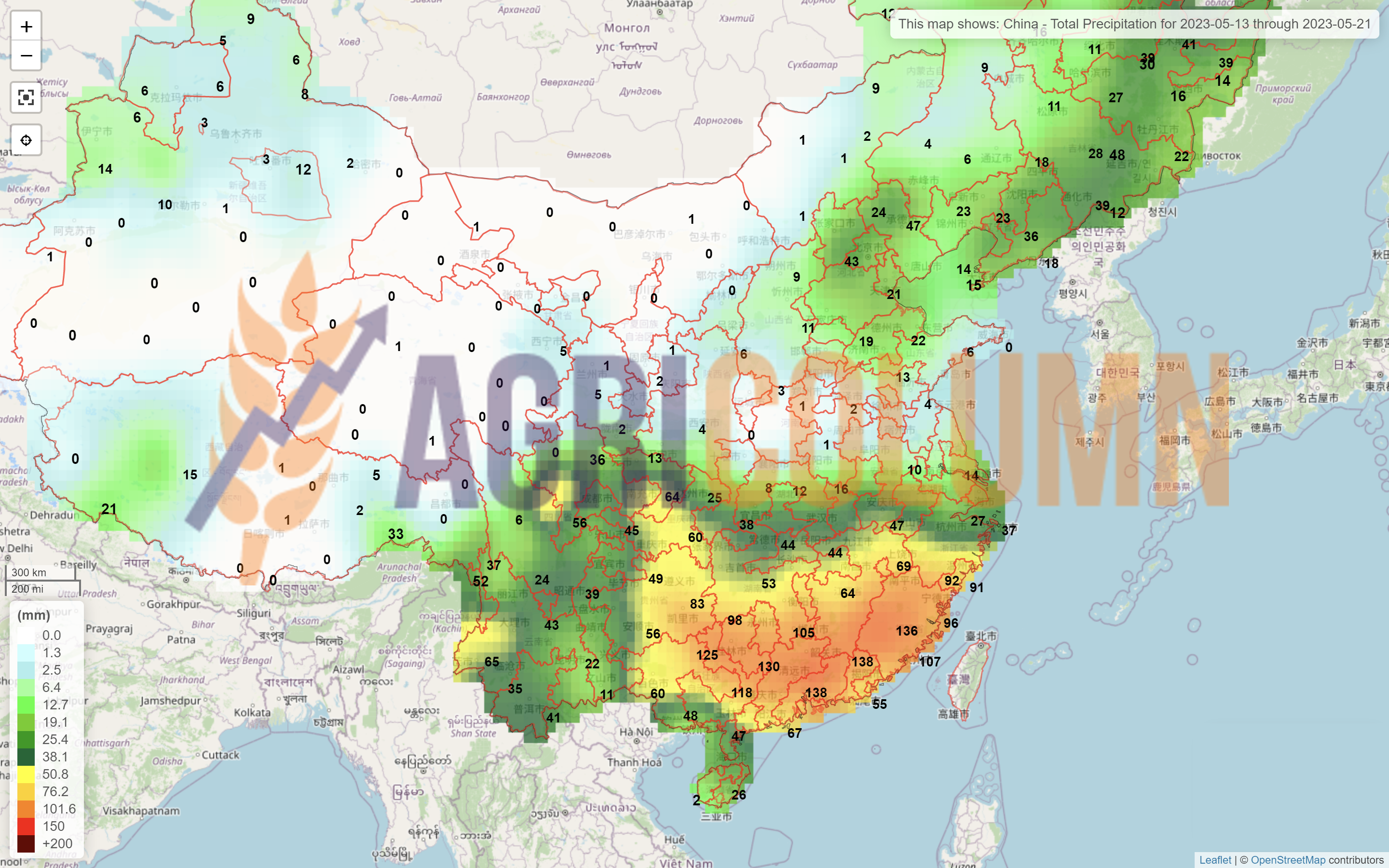

CHINA este confirmată prin cele 140 milioane de tone, deci creșterea de 4 milioane de tone are un suport în raportul WASDE.

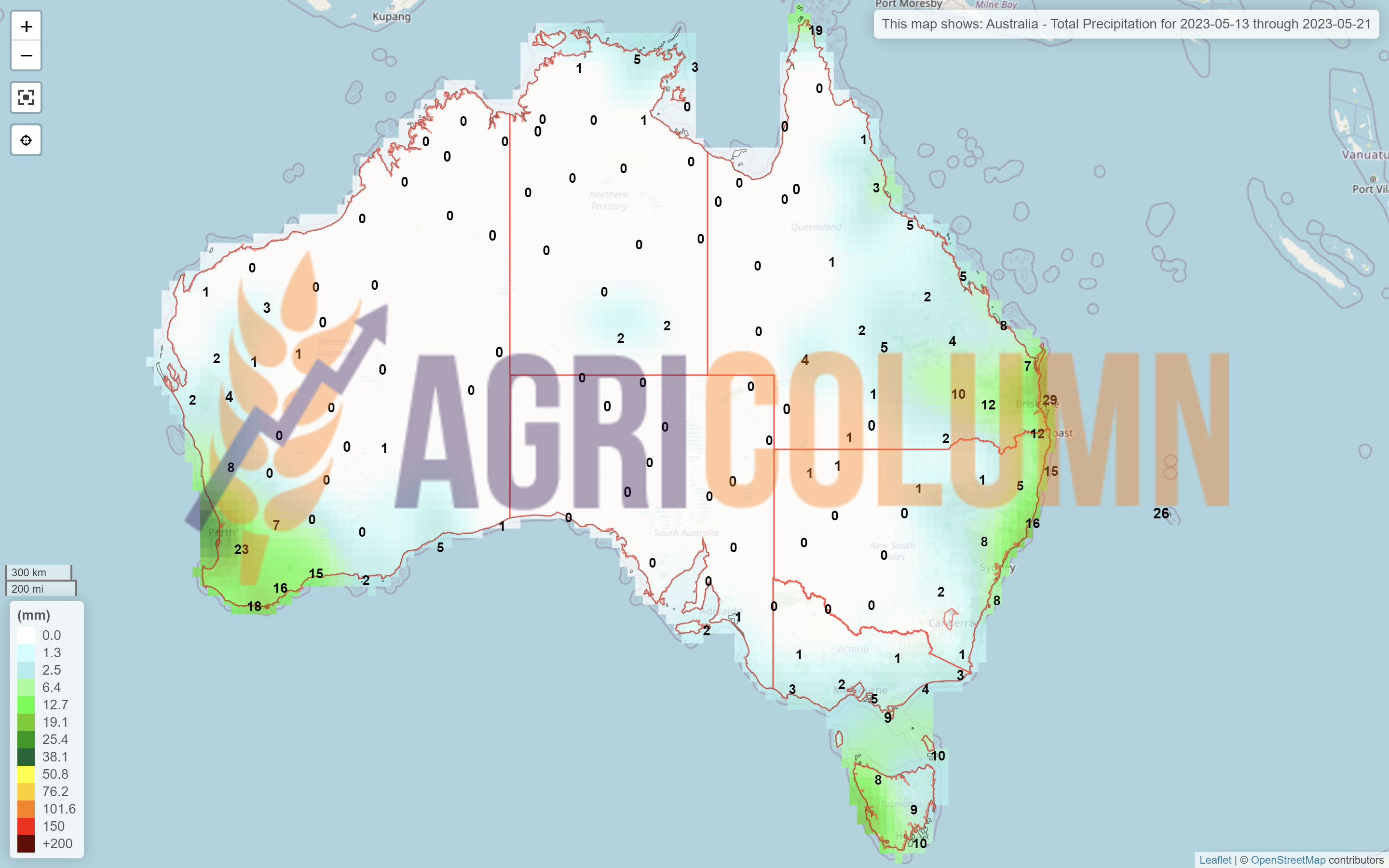

AUSTRALIA, în schimb, este degradată în planul recoltei care va urma din cauza schimbării dintre La Niña cu El Niño și este cotată la valoarea de 29 milioane de tone.

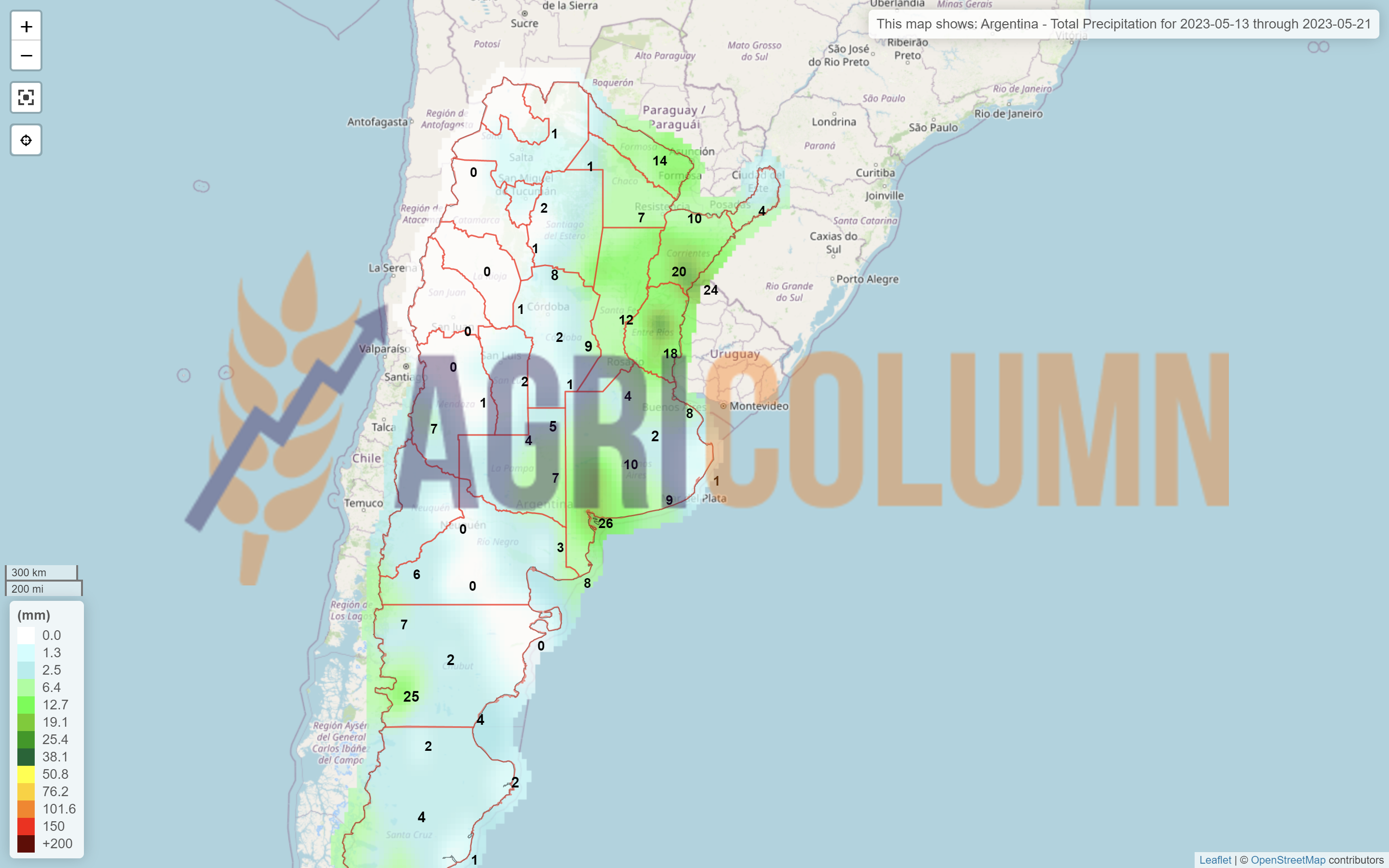

ARGENTINA are o indicație viitoare de 19,5 milioane de tone, în linie cu producția lor dintr-un an normal din punct de vedere al vremii. Însă este prematur aici să vorbim, căci sezonul de însămânțare începe, iar precipitațiile lipsesc în continuare, deci semnul de întrebare rămâne asupra unui nou sezon, care nici nu a început și deja întâmpină dificultăți evidente.

INDIA rămâne neschimbată în estimarea de 107-108 milioane de tone.

CHINA indică în același mod, circa 140 milioane de tone, cu 4 milioane de tone mai mult decât sezonul precedent, fapt care va reduce nivelul importului cu excedentul de recoltă.

Tabelul cu prognozele globale îl vom modifica în consecință când certitudinea va lua locul prognozei, spre o acuratețe sporită a datelor.

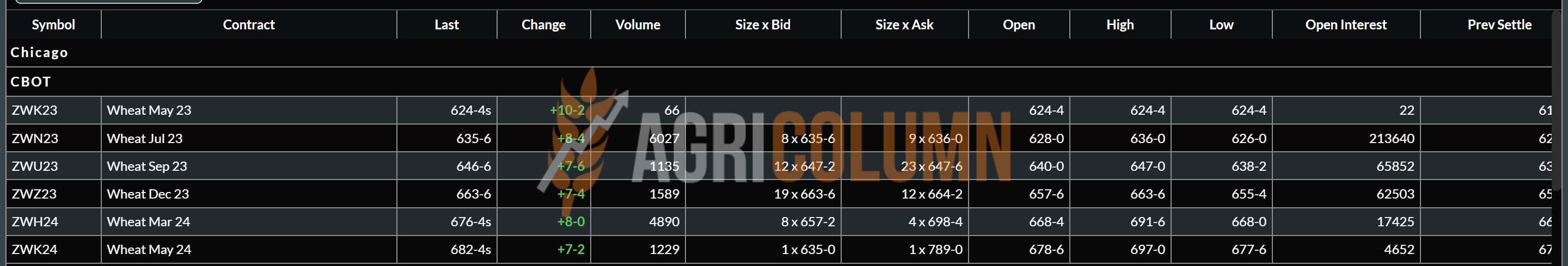

CBOT GRÂU – ZWU23 SEP23 – 646 c/bu (-25 c/bu = -9.5 USD/tonă față de săptămâna trecută)

GRAFIC TREND GRÂU CBOT – ZWU23 SEP23

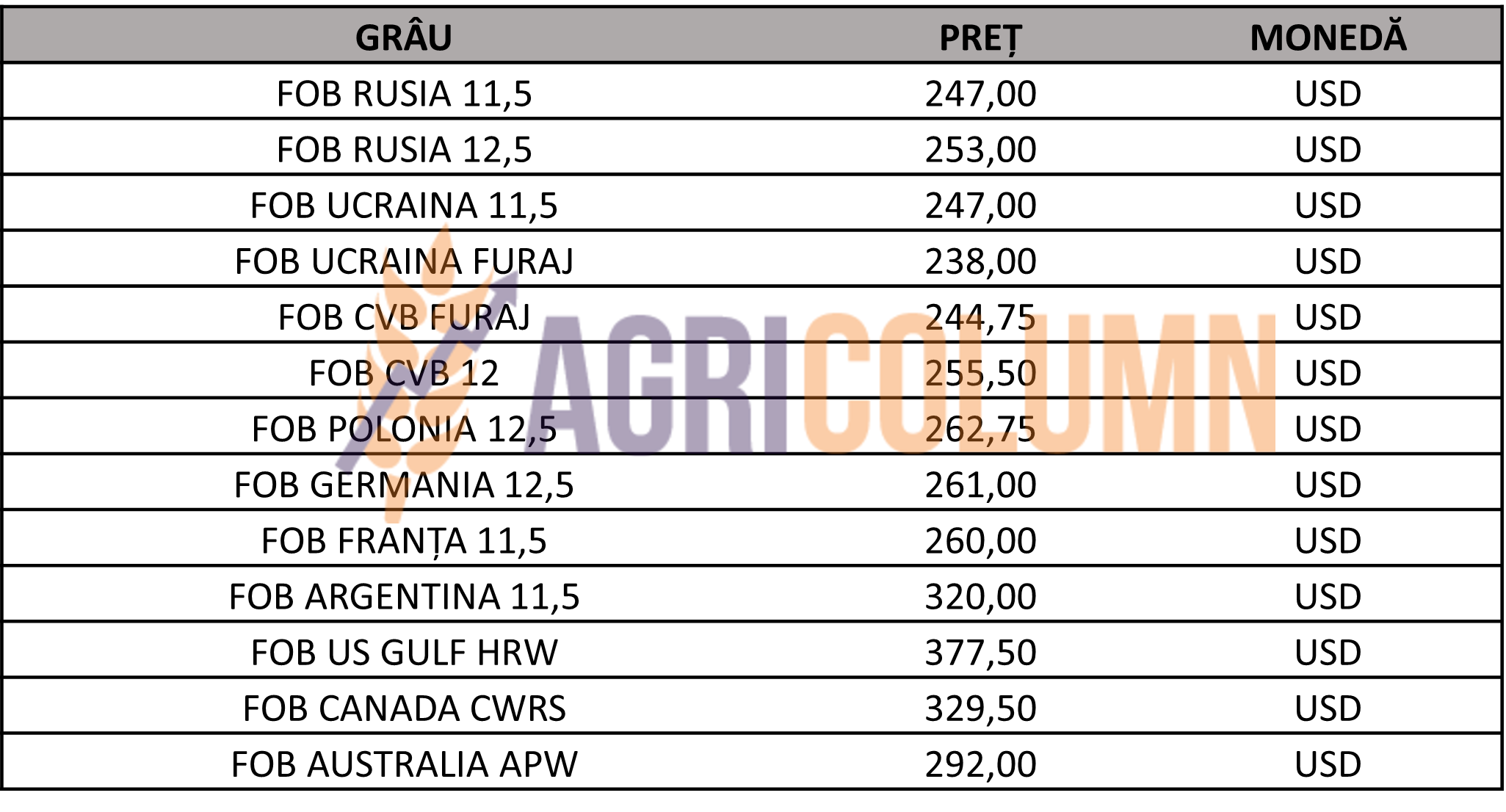

INDICAȚII PREȚURI GRÂU DIVERSE ORIGINI

LICITAȚII ȘI TRANZACȚII

OAIC ALGERIA a achiziționat 570.000 tone de grâu la prețul de 276 USD/tonă C&F. Ameropa 60.000 tone, Aston 60.000 tone, Dreyfus 60.000 tone, Cam 60.000 tone, Lecureur 60.000 tone, Olam 60.000 tone, Sierentz 30.000 tone și Viterra 120.000 tone sunt principalii beneficiari ai acestei licitații unde vedem un mix de origini.

CAUZE ȘI EFECTE – THE STORY

Din punct de vedere comercial, în urma raportului WASDE, grâul primește un upgrade în ceea ce privește factorul volum, care este scăzut în două origini importante, Rusia și SUA. Însă la nivel global, producția de grâu este crescută. Compensările din alte origini nu pot fi alterate de degradările pe care le observăm notate de WASDE. Și astfel, ajungem la o cifră globală totală de 790 MILIOANE TONE DE GRÂU. Având în minte cifra de volum existentă, trebuie să mai nuanțăm un lucru, și anume indicațiile de pe bursele europene și nord-americane. Comparând evoluțiile între 7 zile, notăm de fapt o scădere și nicidecum o creștere a indicațiilor, acest lucru în ciuda creșterii indicate de CBOT în sfârșitul sesiunii, mai precis după eliberarea raportului WASDE. Avem astfel o diferență negativă de peste 9 EUR în Euronext, precum și una de peste 9 USD în CBOT ca factor de comparație în observația noastră. Luăm acum în observație starea de fapt din regiunea europeană și a bazinului Mării Negre și lucrurile se vor pondera în perioada următoare, căci sunt trei factori de clarificat:

- Prelungirea Coridorului Cerealelor, aspect care este împins prin declarații în sens pozitiv și negativ deopotrivă, spre a spori tensiune și incertitudine, fapt care va alimenta headline-urile, care, la rândul lor, vor genera activitate în algoritmii de tranzacționare.

- Alegerile din Turcia. Factorul de incertitudine este actualul președinte Erdogan, care, dacă va pierde alegerile, va ieși din rolul pe care și l-a asumat ca Negociator între Rusia și ONU cu privire la traversarea mărfurilor ucrainene dinspre Odessa înspre Bosfor.

- WASDE, care a inserat, deja în stilul caracteristic, o frână în degradarea prețului grâului prin scăderea producțiilor din Rusia și SUA. Însă cunoaștem rolul social al USDA, care acționează ca un factor de echilibru între Origini și Destinații. Știm că în acest exercițiu, USDA nu a dorit decât să imprime pieței un ritm mai redus de degradare a prețului prin prisma unei recolte superbe de grâu la nivel global și, în același timp, să reducă umbra Rusiei asupra comerțului global reducându-i acesteia din urmă nivelul de recoltă.

CONCLUZII

- USDA a dorit să îndrepte ochii Destinațiilor și spre alte Origini, nu numai înspre cea rusă.

- Temperarea cursului descendent de scădere a prețului grâului prin degradarea Originilor nu face altceva decât să ofere un suport Fermierilor din emisfera nordică. Pentru că aceștia din urmă au avut costuri foarte ridicate de înființare în toamna anului 2022, iar nivelurile de preț de astăzi nu acoperă efortul financiar, astfel încât foarte mulți dintre ei vor avea un recul negativ în ceea ce privește marja operațională la produsul grâu.

- Traseul grâului este clar pentru toată lumea, iar incertitudinea Coridorului nu este decât aparentă. Judecând volumele alocate exportului din Ucraina, ele sunt cu mult mai reduse decât în sezonul precedent, iar ele vor fi, cu siguranță, redirecționate prin liniile de solidaritate europene. Coridorul nu mai este o alternativă, costurile generate de așteptarea de la Istanbul fac ca logistica să fie extrem de scumpă prin Coridor. De exemplu, pe o rută Odessa-Alexandria (Egipt), costul de transport este de 50-52 USD/tonă, față de 13 USD/tonă din Constanța și pseudo prețul din Novorossysk Rusia de 18-20 USD/tonă.

- Rusia își va menține cursul de export, va genera în continuare volume mari și va fi extrem de competitivă, însă toate cu un preț. Ne referim la discountul de preț, ceea ce, pe termen mediu, va degrada prețul grâului la nivel global, în ciuda dorinței rusești de a vinde scump.

- Și nu în cele din urmă, influența Turciei și-ar putea schimba focusul prin înlăturarea lui Erdogan de la putere, un Erdogan care a folosit influența strategică a strâmtorii Bosfor în beneficiul financiar național prin atragerea de mărfuri ieftine din Ucraina, cât și deopotrivă din Rusia.

Repetăm, pe termen mediu, prețul grâului va scădea. Este evident potențialul de export al Originilor, luând în calcul cererea Destinațiilor, precum și volumul de marfă din sezonul 2023-2024, de 790 mil. tone.

STATUS LOCAL

Indicațiile de preț ale orzului furajer scad până la valoarea de 183 EUR/tonă în paritatea CPT Constanța.

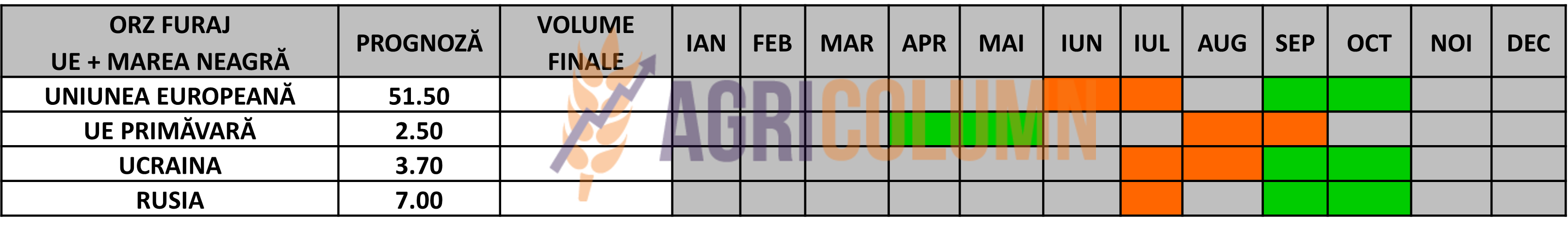

STATUS REGIONAL

UNIUNEA EUROPEANĂ. Potențialul de recoltă scade la nivel unional de la 51,6 mil. tone până la valoarea de 49,9 mil. tone, un minus de 0,7 mil. tone.

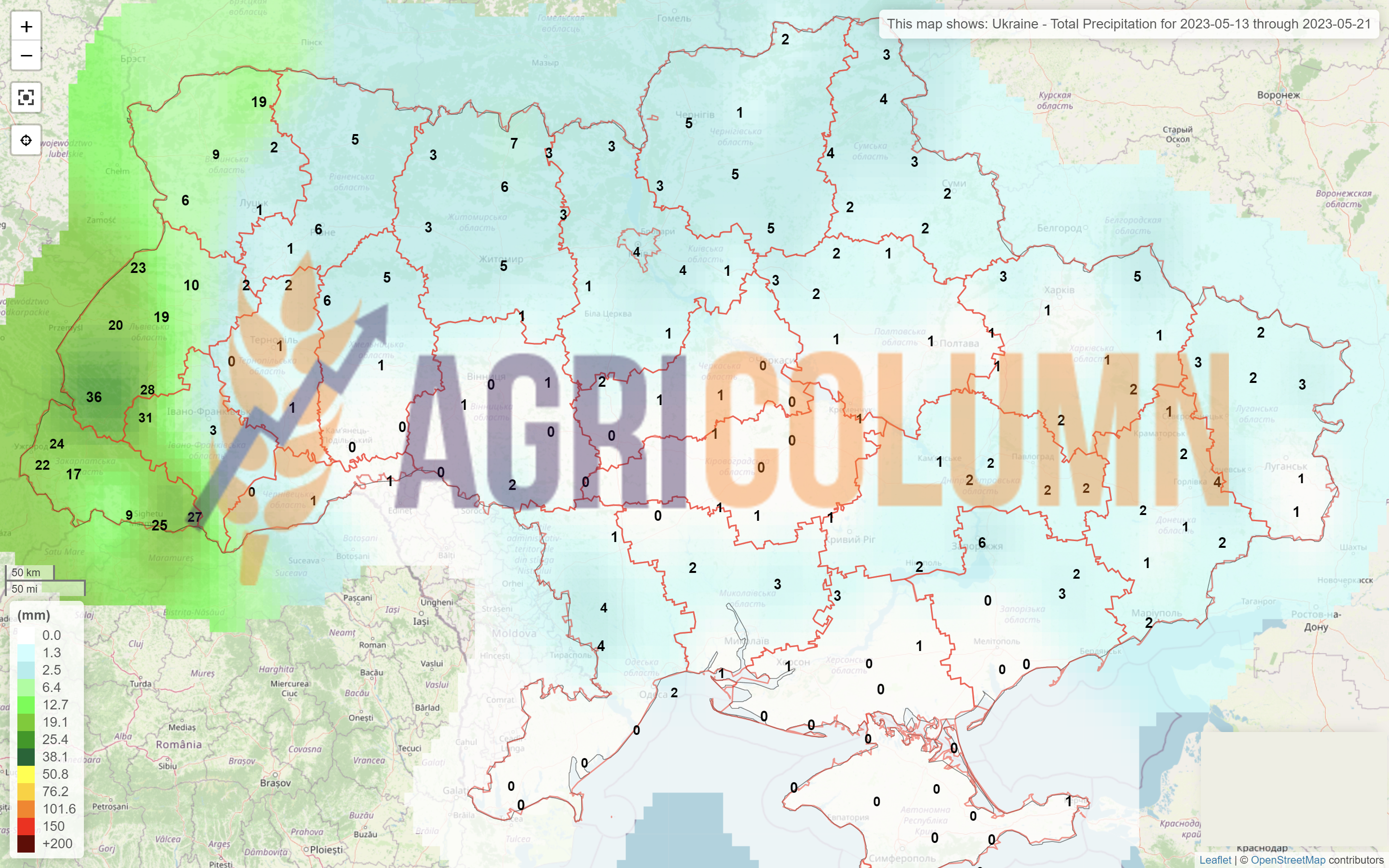

UCRAINA însămânțează, la rândul ei, orzul de primăvară, printre picături, am putea spune, căci precipitațiile rămân în scenă pentru încă o perioadă de acum înainte. În acest moment, au ajuns la un nivel de 250.000 hectare însămânțate cu orz de primăvară.

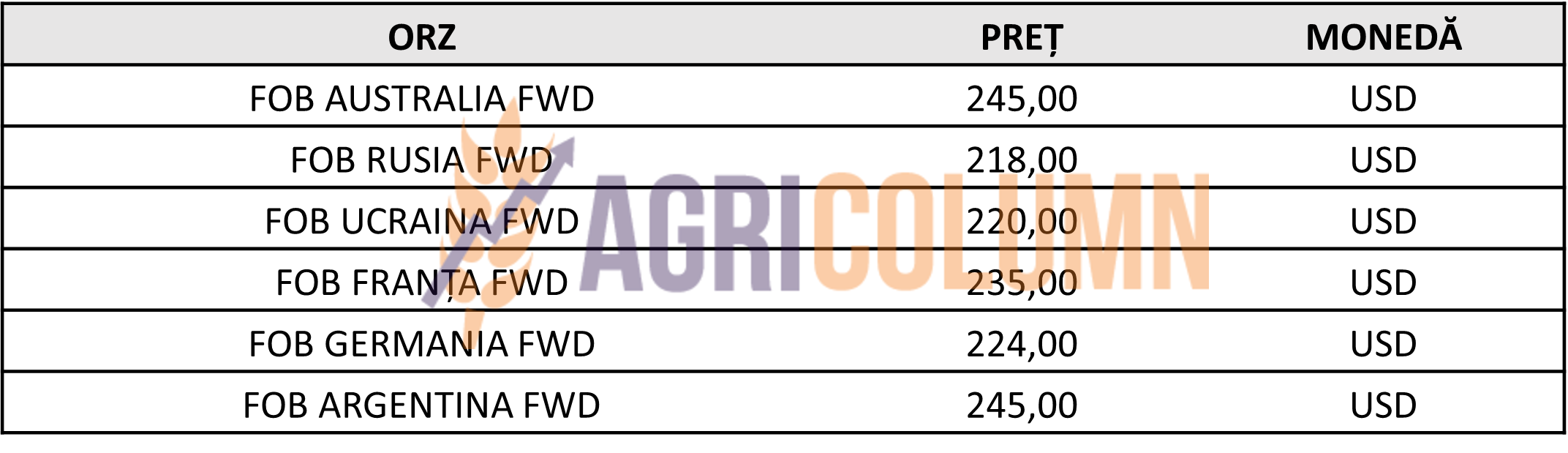

INDICAȚII PREȚURI ORZ DIVERSE ORIGINI

LICITAȚII ȘI TRANZACȚII

MIT IORDANIA achiziționat 50.000 tone de orz la prețul de 257,5 USD/tonă, cu livrare 1-15 octombrie 2023 în paritatea CFR Aqaba, de la comerciantul AMEROPA.

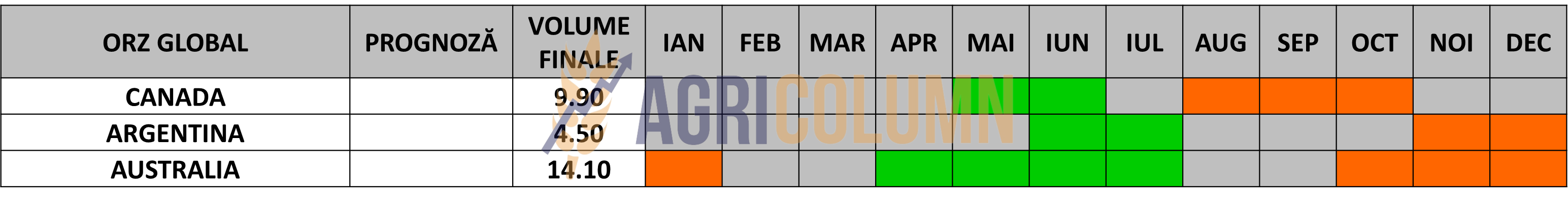

STATUS GLOBAL

Fără schimbări de esență.

STATUS LOCAL

Indicațiile de preț ale porumbului rămân la nivelul de 203 EUR/tonă pentru recolta veche în paritatea CPT Constanța.

Prețul recoltei noi scade la valoarea de 183 EUR/tonă în paritatea CPT Constanța.

CAUZE ȘI EFECTE

Recolta nouă scade progresiv în tandem cu grâul și vedem astăzi diferența între cele două setată la 24-25 EUR/tonă. Este o relație și o corelație directă între cele două și acest lucru trebuie să genereze potențial de vânzare forward din partea fermierilor români. În ceea ce privește recolta veche, sugestia noastră este să nu se mai întârzie foarte mult în procesul de vânzare. Timpul trece și, pe măsură ce recolta nouă va fi mult mai clar vizualizată în materie de volume, prețul sau se va deplasa înspre cel al recoltei noi de porumb.

STATUS REGIONAL

UNIUNEA EUROPEANĂ vede o degradare din punct de vedere al volumului de recoltă. Ne referim la o scădere până aproape de nivelul de 62 milioane de tone, fapt generat de seceta din Spania și reducerea suprafeței alocate porumbului la nivel european.

UCRAINA a atins un nivel de însămânțare de 2,7 milioane de hectare. Producția este prognozată la 22 milioane de tone, cu un potențial de export de 16,5 milioane de tone. Să nu uităm însă că Ucraina mai are porumb rămas ne-exportat, astfel că randamentul în cifre la nivel de export s-ar putea mari cu ușurință.

RUSIA va genera o recoltă de 16,5 milioane de tone și, încetul cu încetul, va începe să conteze în export și pe această materie primă.

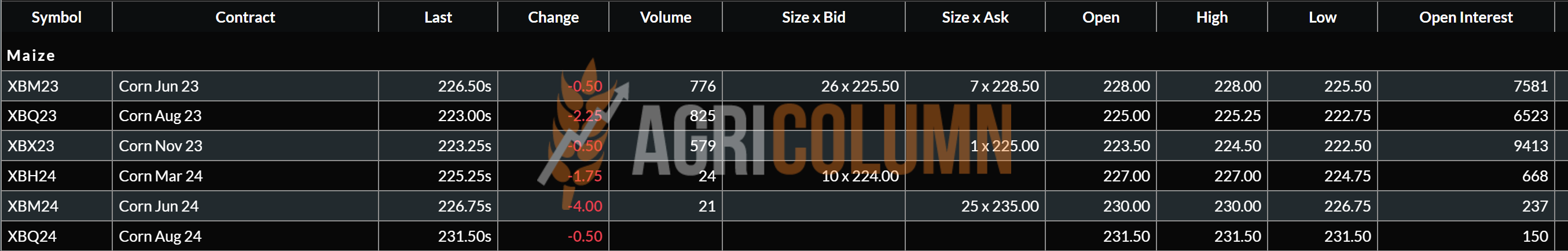

EURONEXT PORUMB – XBX23 NOV23 – 223,25 EUR (-9 EUR vs. săptămâna precedentă)

GRAFIC TREND PORUMB EURONEXT – XBX23 NOV23

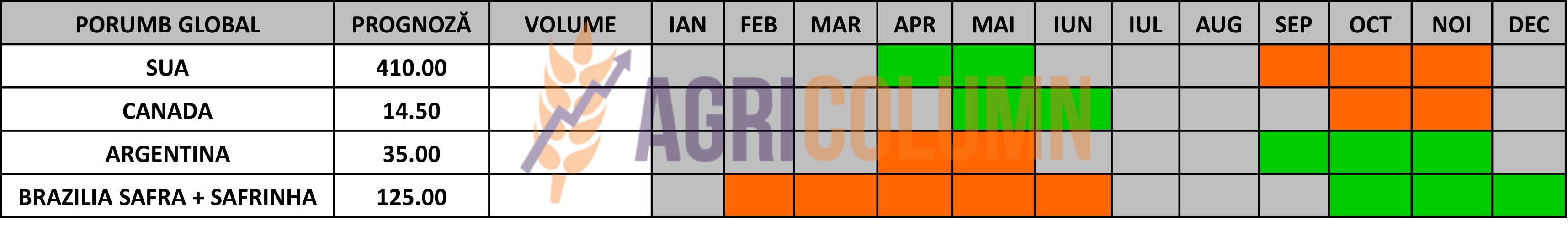

STATUS GLOBAL

ARGENTINA este cotată de WASDE la același nivel de 37 milioane de tone, nicio schimbare în ansamblu.

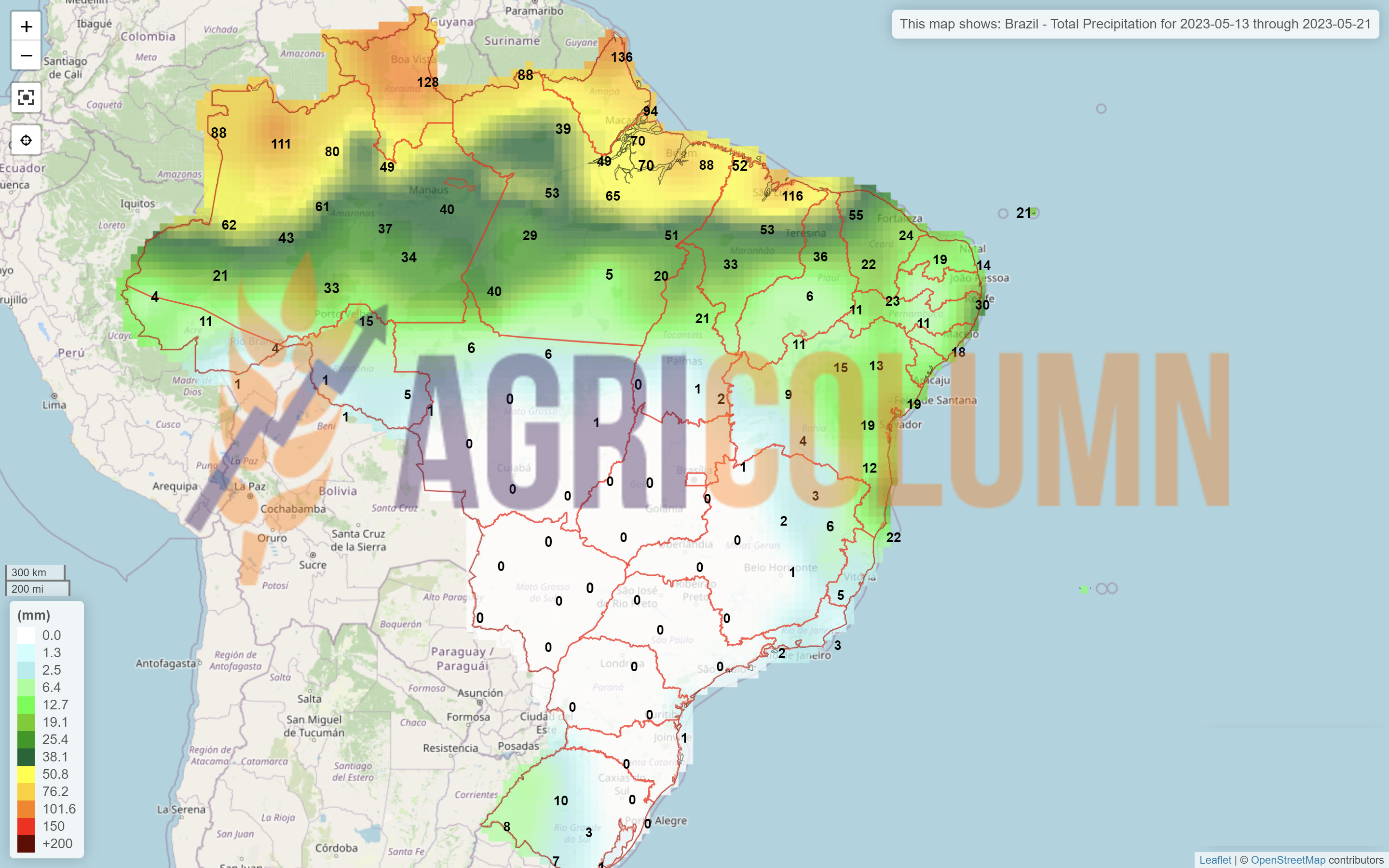

BRAZILIA este ridicată de WASDE la 130 milioane de tone, un plus de 5 milioane de tone față de WASDE aprilie.

SUA se află într-o poziție ce generează optimism. Și anume, proiecția de volum a recoltei viitoare este la un nivel de 388 milioane de tone, o rezultantă directă între o suprafață mai mare și o proiecție de productivitate mult mai ridicată la hectar, de 181,3 bu/acre = 12,19 tone/hectar, dar am spune că mai este vreme lungă până la recoltare în SUA și vremea poate juca rolul său.

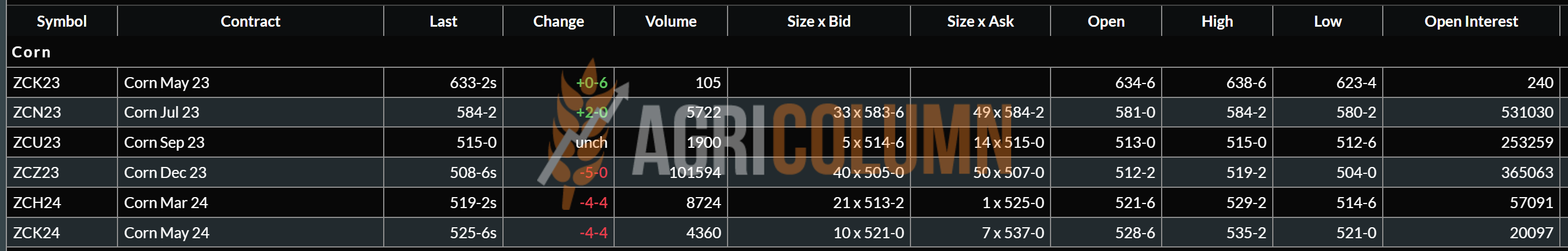

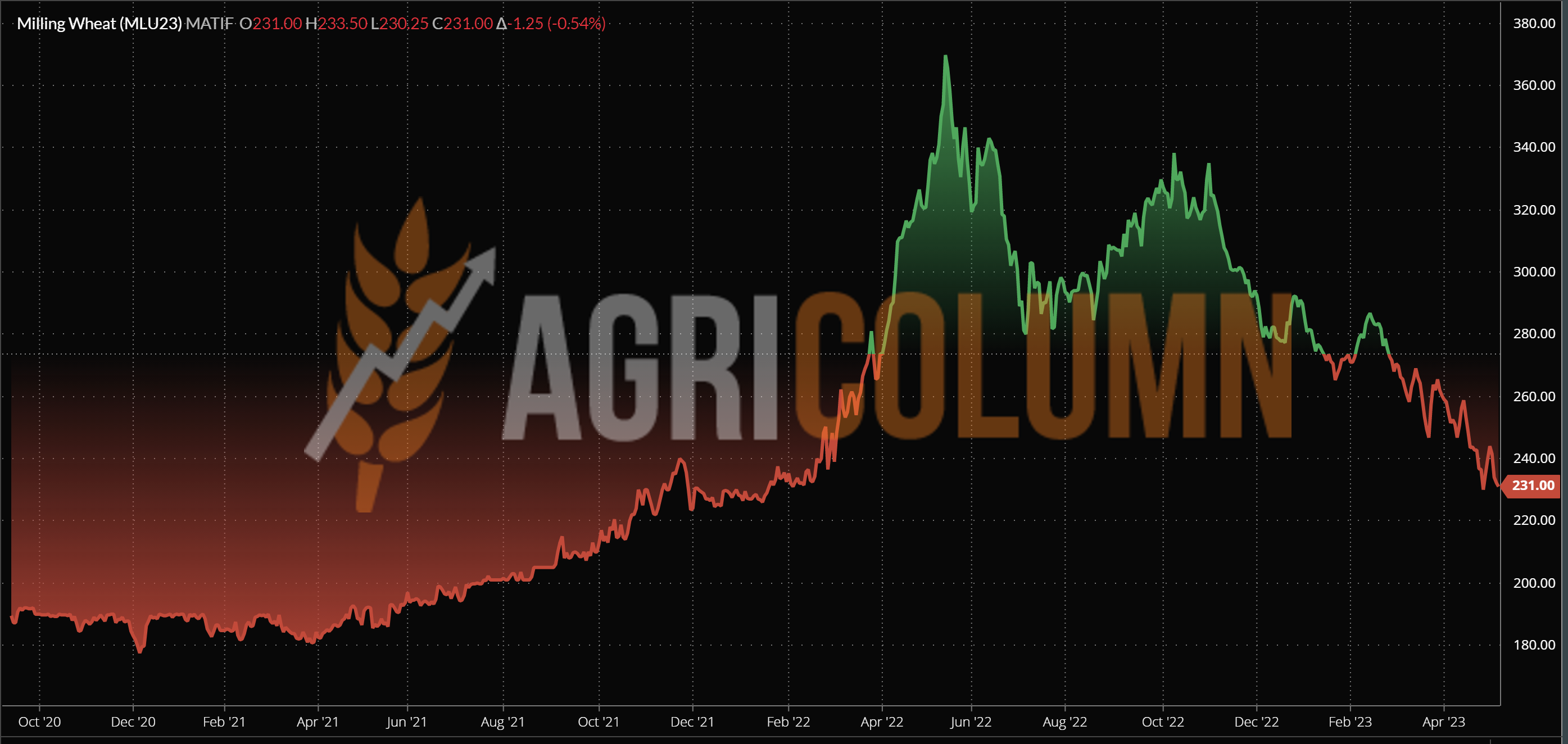

CBOT PORUMB ZCN23 JUL23 – 584 c/bu (-12 c/bu vs. săptămâna trecută)

GRAFIC TREND PORUMB CBOT – ZCN23 JUL23

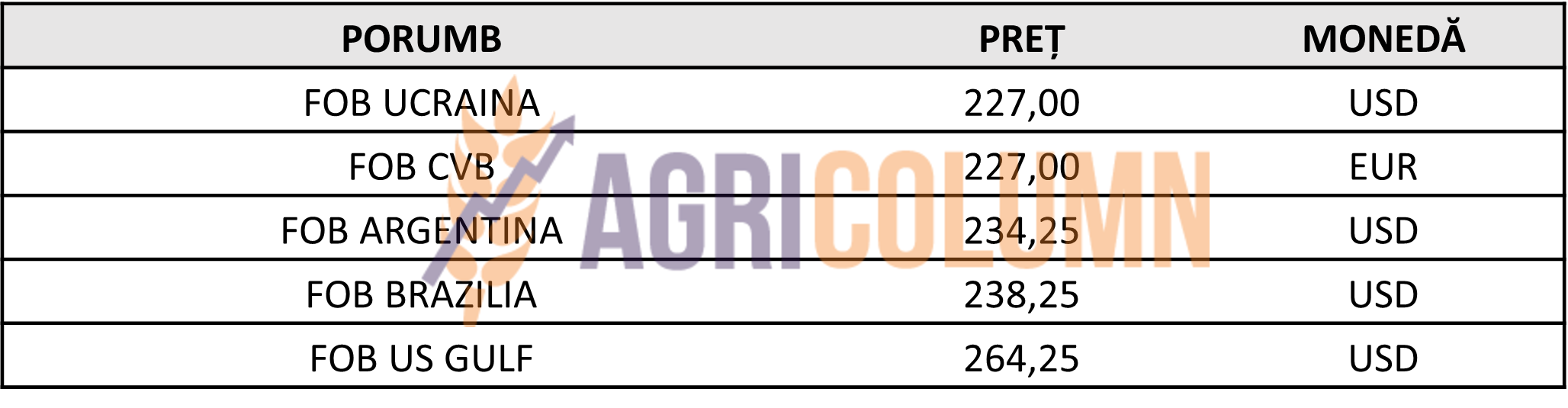

INDICAȚII PREȚ PORUMB DIVERSE ORIGINI

CAUZE ȘI EFECTE – THE STORY

Porumbul va avea o traiectorie de preț asemănătoare grâului din cauza a doi factori.

Primul care trebuie explicat este cel geo-politic, și anume Coridorul cerealelor. Închiderea Coridorului folosește Uniunii Europene, care are un deficit de porumb previzionabil în recolta 2023 și, în mod natural, are nevoie de această materie primă.

Cu alte cuvinte, speech-ul doamnei Ursula von der Leyn de la Kiev ce cauționează cererea domnului Zelensky, foarte imperativă de altfel, cu privire la tranzitul și importul de mărfuri ucrainene prin Uniunea Europeană, a servit și va servi acestui interes. Porumbul ucrainean trebuie și va ajunge în Uniunea Europeană.

Cu o diferență de minus 7 milioane de tone față de o medie de 68-69 milioane de tone, UE are nevoie de porumb. În ceea ce privește importul în anii normali din punct de vedere al volumelor și al vremii, Uniunea avea o cifră de 16-18 milioane de tone. În condițiile anului acesta, cererea crește în mod inevitabil cu minim 7 milioane de tone.

Și nu vorbim despre orice marfă ci despre marfă ieftină ucraineană. De altfel, Parlamentul European a dat undă verde prelungirii REG 870/2022, ce statutează importul în UE a mărfurilor Ucrainene fără taxe de import.

Prognoza de volum a SUA intră în competiție directă cu volumul brazilian, Safra + Safrinha. Acest lucru va genera scăderea prețului pe termen mediu și o competiție pentru piața din destinații, UE (Spania) și China. Nu mai aducem în discuție și Asia, Mexic, etc.

Altfel spus, traiectoria porumbului în ceea ce privește prețul nu este una pozitivă pe termen mediu. Doar Vremea mai poate genera schimbări, însă și dacă volumul de recoltă nord-american va scădea, să spunem cu 7%, tot va rămâne un nivel de volum mai ridicat ca în sezonul precedent.

Iar în Uniunea Europeană, marfa ieftină din Ucraina va dirija prețul porumbului, cel puțin în bazinul Mării Negre (România) și în țările din proximitate.

STATUS LOCAL

Indicațiile se mențin pe aceeași formulă de calcul pentru marfa livrată în paritatea CPT Constanța, și anume AUG23 minus 40-45 EUR/tonă. Indicațiile procesatorilor rămân la nivelul de AUG23 minus 50 EUR/tonă, DAP unități de procesare.

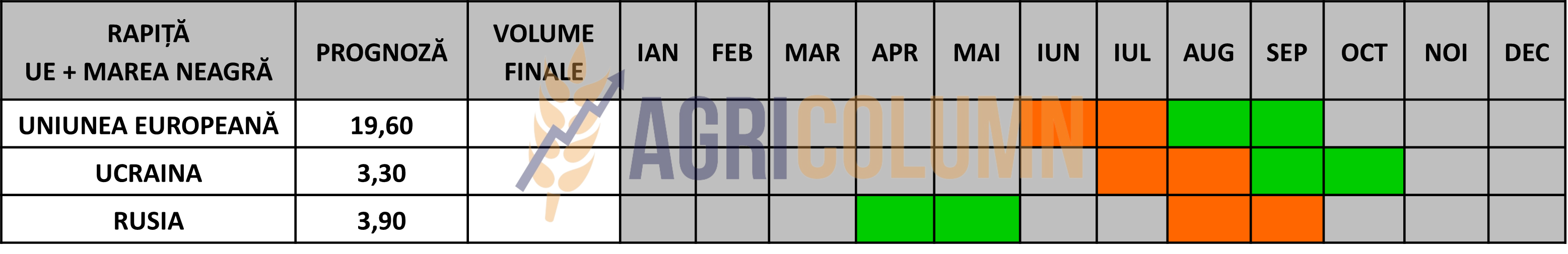

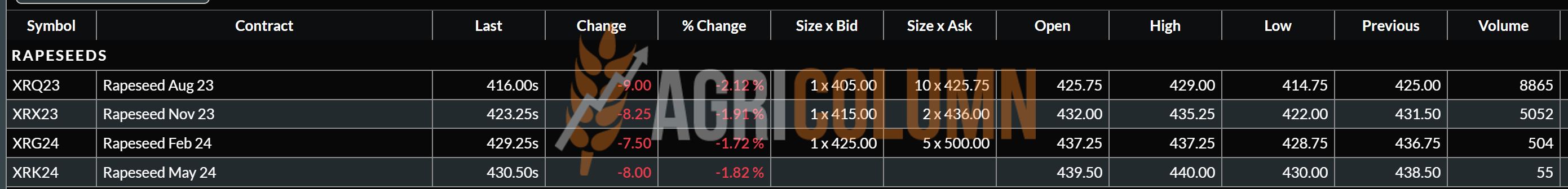

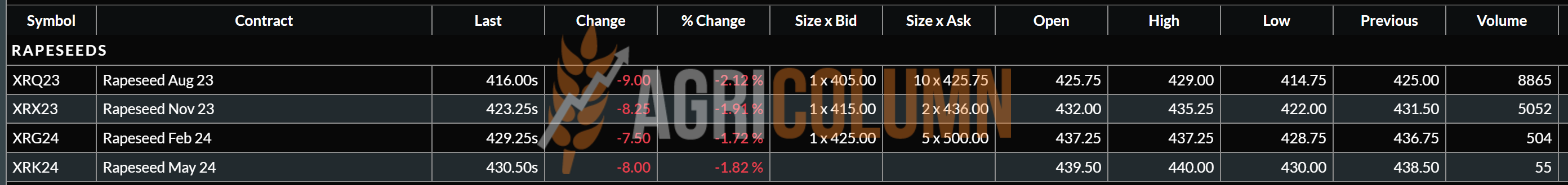

CAUZE ȘI EFECTE

Cum estimam, traseul rapiței s-a oprit pentru o vreme. Nivelul a fost efectiv prăbușit, în condiții identice ca în sezonul precedent. Ce trebuia să se repete s-a repetat ca tras la indigo. Luna mai 2022 se repetă în 2023.

Prognozele de volume din alte origini au determinat acest reflux al nivelului de preț din Euronext, alimentat, firește și de ceilalți factori, energia fosilă și subsecvent Vegoil.

La acest lucru pe plan local va contribui și fluxul ucrainean de rapiță, care își va efectua traseul prin România. Coridorul nu mai folosește intereselor Unionale și recolta ucraineană de rapiță apare a fi în parametrii foarte buni, astfel își va găsi drumul spre unitățile de procesare din Uniune, iar în cazul în care restricția de import nu se va prelungi, prima stație de oprire va fi România.

Căci România va procesa marfa ieftină având în calcul și faptul că nu este aliniată la directivele Europene în ceea ce privește calculul emisiilor de CO2, în fapt o conversie extrem de simplă din Jouli/KG în CO2/kg de materie uscată. Iar acest lucru penalizează sustenabilitatea rapiței românești cu minim 20 EUR/tonă. La acest aspect adăugăm logistica și avem deja dimensiunea unor pierderi pe tonă care vor fi suferite de Fermierii Români, în condiția în care marja operațională este extrem de mică, dacă nu chiar negativă.

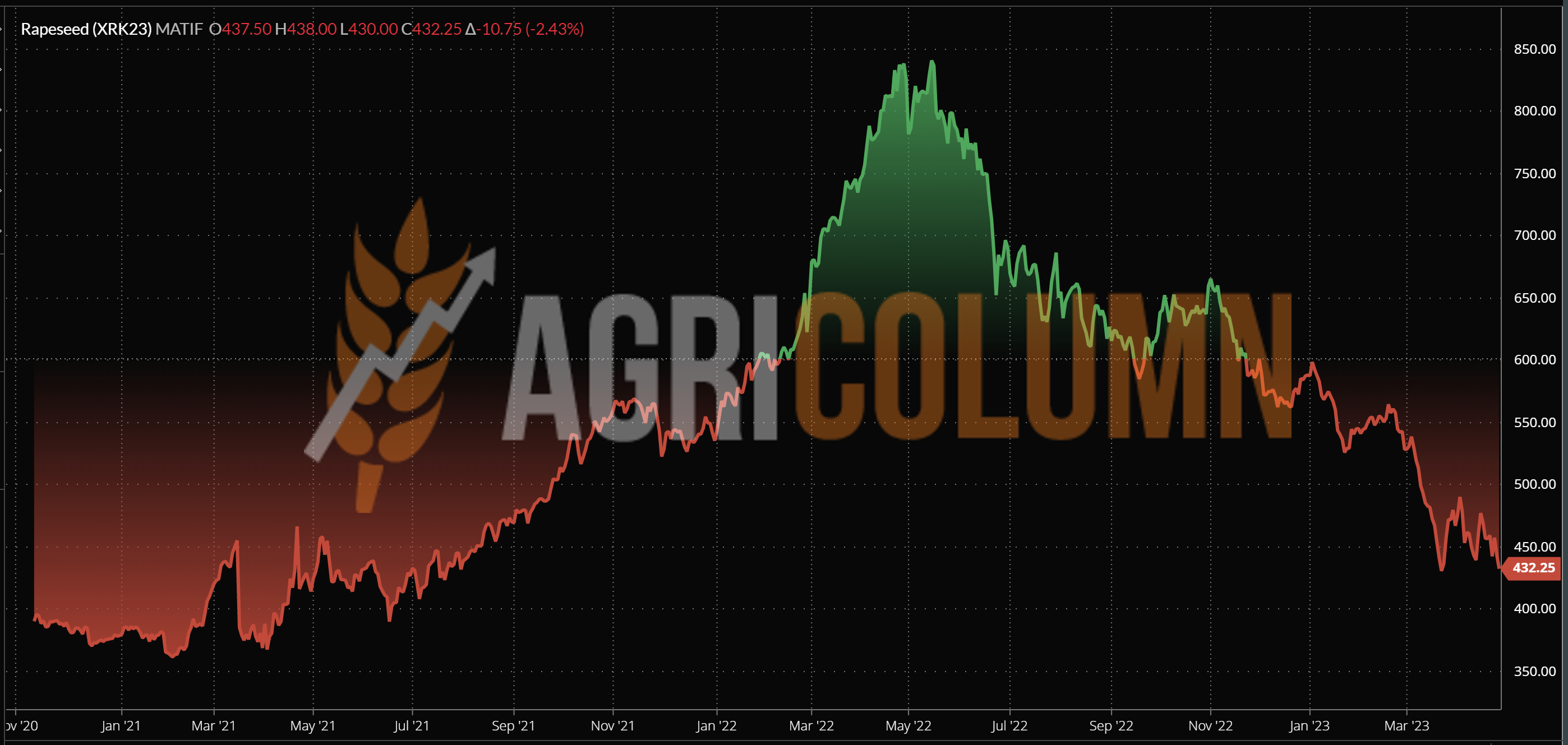

EURONEXT RAPIȚĂ – XRQ23 AUG23 – 416 EUR (-32 EUR vs. săptămâna precedentă)

GRAFIC TREND RAPIȚĂ EURONEXT – XRQ23 AUG23

STATUS REGIONAL

UNIUNEA EUROPEANĂ. Producția de rapiță din UE este estimată să crească la 20,5 milioane de tone pe baza suprafețelor mai ridicate ca număr de hectare alocate sezonului din 2023/24. Stocurile ridicate de rapiță provenite din mărfuri nevândute de către fermieri vor permite atât o creștere a procesării, cât și o consolidare a stocurilor.

RUSIA prognozează 3,85 milioane de tone ca volum al recoltei următoare, în linie cu sezonul precedent, ceea ce o poziționează la media Best 5 Years.

UCRAINA prognozează un ușor regres în producția de rapiță, circa 3,2-3,3 milioane tone, însă aceste semințe vor lua calea Uniunii Europene. Este clar și evident că acest coridor nu mai este în interesul Uniunii Europene.

STATUS GLOBAL

SUA. Producția de rapiță în 2023/24 este prognozată la un nou record, ceea ce duce la o scădere a importurilor. Procesarea este de așteptat să crească ușor, în timp ce importurile de șrot de rapiță sunt în creștere modestă. Producția de ulei de rapiță va susține un consum record în sezonul următor. Să nu uităm că ponderea de ulei vegetal în amestecul de bio-combustibil din California a fost prognozată din 2019 în creștere de la 1,8 milioane de tone de ulei vegetal de rapiță la 18 milioane de tone în 2025-2027.

CANADA producția de rapiță este estimată cu 7% mai mare, la 20,3 milioane de tone. Se estimează că exporturile vor crește față de nivelurile din anul precedent. Se estimează că stocurile se vor recupera din ultimii 2 ani de minime istorice, dar vor rămâne sub media pe 5 ani. Exporturile de șrot de rapiță și ulei de rapiță vor rămâne puternice cu cererea în creștere din SUA și achizițiile din China.

AUSTRALIA. Producția de rapiță este estimată să scadă semnificativ la 5,7 milioane de tone, din cauza reducerii suprafeței de însămânțare și a efectului El Nino. Exporturile vor scădea cu 29%, până la 4,5 milioane de tone. Stocurile vor scădea și vor reveni la nivelurile medii multianuale.

ICE CANOLA RSX23 NOV23 – 702 CAD (+5 CAD vs. săptămâna precedentă)

GRAFIC TREND ICE CANOLA – RSX23 NOV23

În studiu comparativ: MINUS-MINUS-MINUS-MINUS

- rapiță = magenta

- canola = roșu

- palm oil = galben

- petrol = gri

CAUZE ȘI EFECTE – THE STORY

Rapița ajunge la un capăt de drum. Luna MAI se repetă ca și în sezonul precedent. Avem aici o serie de factori pe care i-am enumerat în mod repetitiv, iar în acest moment, ei s-au poziționat pe aceeași linie. Reluăm enumerarea lor și vom descrie parcursul în continuare:

- Producția record din Uniunea Europeană, peste 20.5 milioane de tone;

- Producția de rapiță a Ucrainei;

- Recordul de export în Uniunea Europeană a Ucrainei;

- Recordul de export în Uniunea Europeană a Australiei,

- Record de producție în Canada;

- Record de producție și în SUA;

- Cotația uleiului de palmier, care scade din creșterea producției în Indonezia;

- Cotația petrolului, care scade sub 74 USD/baril, după ce a urcat extrem de mult, la nivel de 87 USD/baril după anunțul OPEC + (acord pe care Rusia nu l-a respectat).

Toți factorii de mai sus aliniați nu înseamnă altceva decât o piață în scădere, iar lucrurile capătă un contur ferm și bine definit, fapt pe care l-am prevăzut de mult. Un singur lucru nu l-am estimat bine, și anume momentul. Fiind setați pe perioada 16-18 mai 2023, am fost devansați cu 2-4 zile, efect al apariției raportului WASDE.

Ce urmează? În linii mari vor urma corecții legate de vreme și nivel de import. Însă închiderea coridorului va fi un beneficiu pentru Uniunea Europeană, căci materia primă va veni în mod natural către unitățile de procesare și va crea competiție cu mărfurile autohtone în țările pe care le va traversa.

Aceasta înseamnă în mod implicit și corecții de indicații Euronext. Să luăm comparativ 2018 când XRQ AUG2018 indica 375 EUR. Corecția de 40 EUR VS XRQ23 AUG2023 nu reprezintă altceva decât ponderea inflației în costul de producție, cu tot ceea ce înseamnă acest lucru.

Dacă Ucraina va traversa cu 3 milioane de tone spre Uniunea Europeană, volumele europene sunt suficiente, Australia nu va mai genera surplus foarte mare de export și va rămâne în zona sa de afluență, Asia, China, fapt care va permite unor cantități (nu foarte mari) de rapiță să pătrundă din Canada.

Însă producțiile sunt mari, stocurile se refac și nu avem niciun fundament în acest moment ce poate indica un salt mare de preț al rapiței. Cu siguranță că pendulări vor mai exista, dar nu vor fi ample și nici de durată. Ele vor fi generate cel mai probabil de Vreme și de corelarea cu Petrol și VegOil.

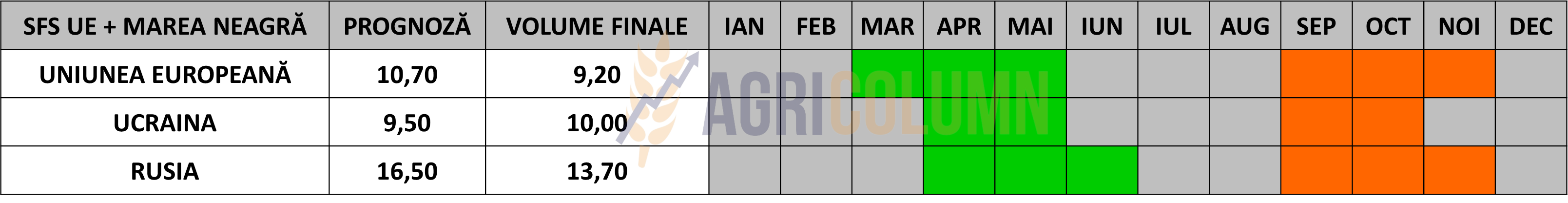

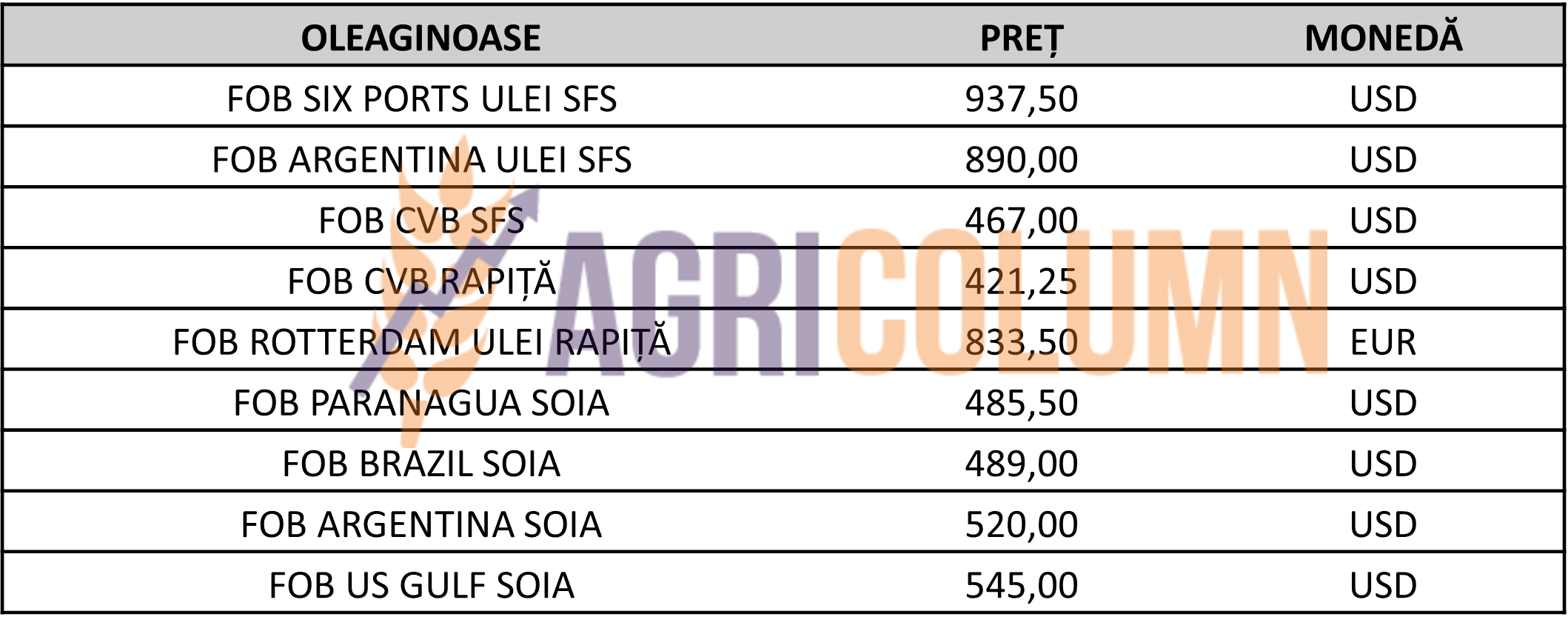

STATUS LOCAL

Portul Constanța cotează semințele de floarea-soarelui recolta veche la nivelul de 420-430 USD/tonă. Procesatorii locali indică 410-415 USD/tonă.

Nivelul de cotare al recoltei noi este statuat la valoarea de 390 USD/tonă în paritatea CPT Constanța, ceea ce conduce la un nivel de 380 USD/tonă pentru marfa livrată la unitățile de procesare.

CAUZE ȘI EFECTE

Liniștea din cerere și progresul însămânțării semințelor de floarea-soarelui la nivel regional face ca ideea de preț pentru recolta nouă să nu mai aibă puterea de a genera niveluri de peste 400 USD/tonă pentru marfa livrată la unitățile de procesare.

Recomandăm vânzarea forward a minim 1 tonă de semințe de floarea-soarelui la hectar, pentru că în eventualitatea în care se ridică restricția de import a mărfurilor ucrainene în cele 5 țări din proximitate, am putea vedea o degradare ulterioară a prețului.

STATUS REGIONAL

UCRAINA a atins un nivel de însămânțare de peste 2,3 milioane de hectare.

RUSIA nu are nicio schimbare, se află și ea în momentul însămânțărilor. Prognoza de volum o menținem la 16,5 milioane de tone.

UNIUNEA EUROPEANĂ însămânțează, la rândul ei, și prognozele de volum se vor ridica la niveluri care vor atinge 11,5 milioane de tone. Spre comparație, în sezonul precedent, Uniunea a generat 9,3 milioane de tone, dar să nu uităm seceta. Însă în sezonul 2020/21, Uniunea Europeană a generat 10,3 milioane de tone, pe fondul unui an echilibrat din punct de vedere al vremii și al producțiilor.

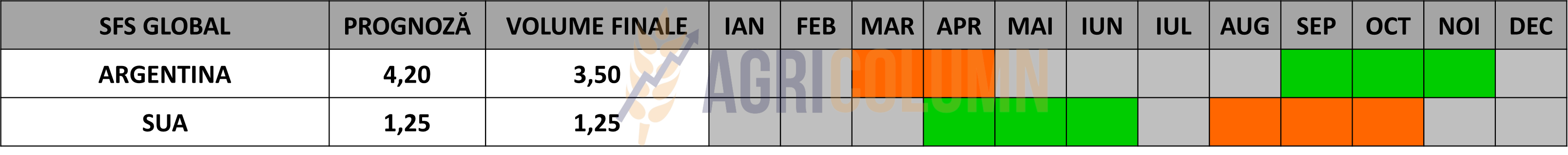

STATUS GLOBAL

În afara sezonului.

INDICAȚII PREȚ OLEAGINOASE ȘI ULEI DIVERSE ORIGINI

CAUZE ȘI EFECTE – THE STORY

Astăzi avem indicații noi ce vor cauționa traseul semințelor de floarea-soarelui în următoarea perioadă printr-o perioadă de scădere. Să luăm factorii la rând și să-i descriem, iar apoi să concluzionăm.

RECOLTA VECHIE

- Cererea de ulei este extrem de latentă, nu generează interes foarte ridicat și cumpărătorii sunt indeciși.

- Nivelul de achiziție din ultima licitație GASC Egipt a fost de 950 USD/tonă, C&F.

- Prețul scade în Originii și ne referim la materia primă, Ucraina fiind un indicator extrem de bun în acest sens. Iar prețul scade sub 400 USD/tonă DAP, la valori de 365-390 USD/tonă, însă să nu uităm că în Ucraina, materia primă este purtătoare de TVA.

- Acoperirea unităților de procesare s-a cam încheiat și vor intra în reviziile anuale pe teritoriul Uniunii Europene.

RECOLTA NOUĂ

- Proiecție de volum de recoltă foarte bun în Uniunea Europeană, de 11,5 milioane de tone.

- Proiecție de volum de recoltă foarte bun în Rusia, de 16,5 milioane de tone.

- Proiecție de volum ce poate crește în Ucraina, de 12-13,5 milioane de tone.

- Închiderea Coridorului, fapt care folosește de minune Uniunii Europene. Ucraina nu va mai putea exporta ulei prin Chornomorsk și va fi nevoită să recurgă la liniile de solidaritate europene. Acest lucru nu înseamnă altceva decât un nivel de preț mai redus în mod automat și mai multă materie primă înspre Uniunea Europeană. Și aceasta la un preț mai redus.

- Singura notă de susținere va veni eventual din menținerea restricțiilor de import în cele 5 țări de proximitate. Însă la ce liniște s-a așternut, presupunem că restricția nu se va prelungi, în pofida scrisorii semnate de cele 5 țări și adresată Comisiei Europene.

Avem deci un sezon în față în care volumele globale de semințe de floarea soarelui sunt la nivelul de (prognoză) 54,32 milioane de tone, față de 51,64 în sezonul în care încă ne aflăm.

2,7 milioane de tone în plus înseamnă destul de mult, dacă luăm în calcul și partenerii de VEGOIL care vor avea producție sporită de ulei de palmier și ulei de soia, consecința directă a unui nivel mai ridicat de materie primă, fapt cauționat de ultimul raport WASDE.

STATUS LOCAL

În România, indicațiile de preț pentru soia sunt la nivelul de 470 USD/tonă, DAP unități de procesare pentru soia non-GMO.

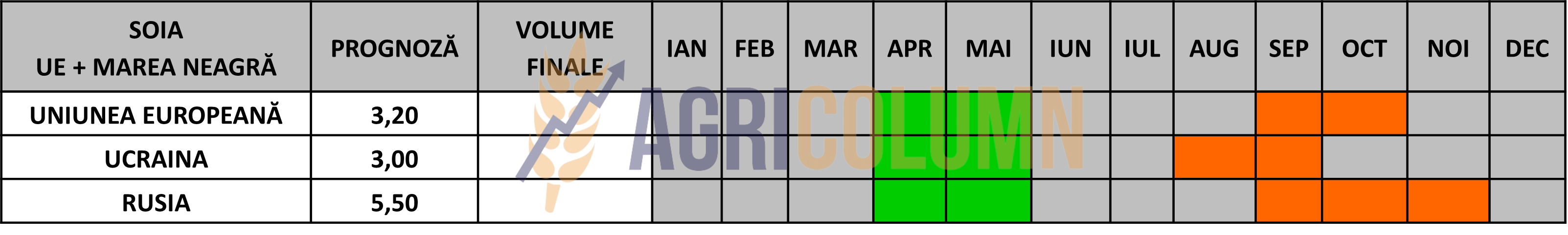

STATUS REGIONAL

UNIUNEA EUROPEANĂ. Importurile totale de soia boabe în acest sezon de comerț au ajuns la 10.700.000 tone, iar șrotul de soia a atins nivelul de 13,4 milioane de tone.

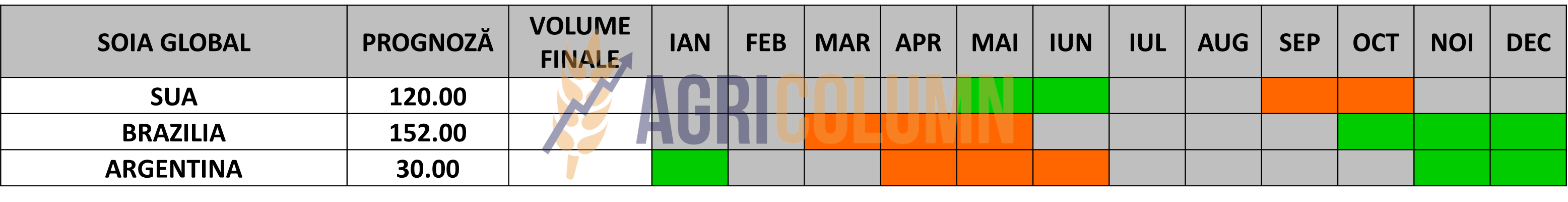

STATUS GLOBAL

ARGENTINA. WASDE păstrează Argentina la nivelul de 27 mil. tone producție, în ciuda estimărilor BAGE de 21,5 mil. tone.

BRAZILIA este menținută la nivelul de 155 mil. tone prognoza de producție.

SUA are o prognoză de volum de 122,7 mil. tone. Dacă comparăm cu sezonul precedent, avem o creștere de 6,5 mil. tone.

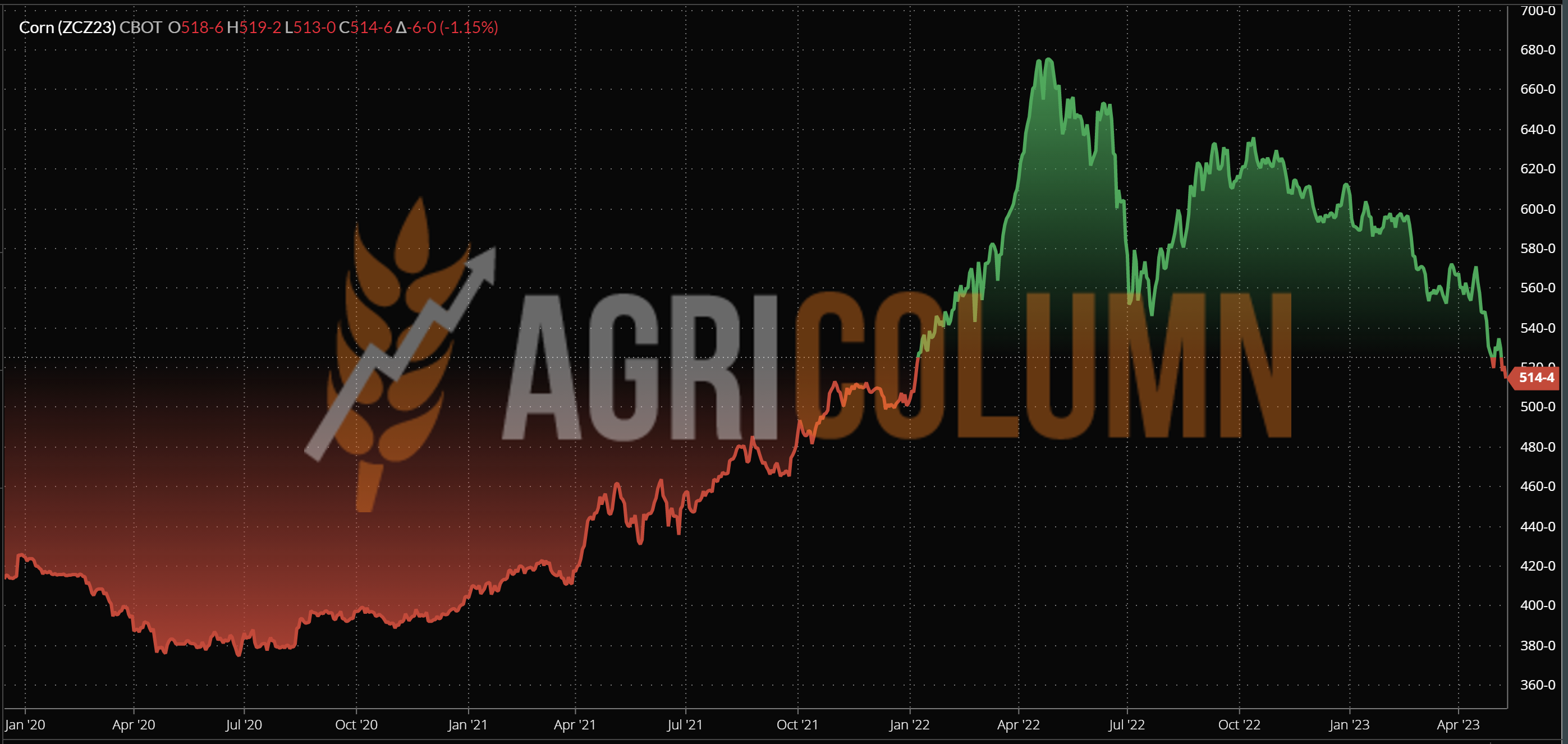

CBOT SOIA ZSU23 SEP23 – 1.244 c/bu

TREND GRAFIC SOIA – ZSU23 SEP23

CAUZE ȘI EFECTE – THE STORY

WASDE a generat proiecția recoltei noi de soia din SUA. Și aceasta este cu 6,5 milioane de tone mai ridicată decât cea a sezonului precedent. Acest lucru, agregat cu faptul că Brazilia va genera peste 155 milioane de tone, acoperă lipsa de producție din Argentina.

Aceste prognoze și previziuni de recoltă au determinat scăderea indicațiilor de preț pentru SOIA. Însă, în urmărirea recoltei SUA, ne rămâne doar parametrul Vreme, fapt care va fi urmărit de către noi. Cererea din China există și ea va fi împărțită în mod firesc între Brazilia și, mai târziu, SUA.

Pe termen scurt și, poate, mediu, soia nu va avea trend de creștere, însă vremea poate cauționa aceasta în orice sens, fie el pozitiv sau negativ.