Romanian Agri Trade Summit, unul dintre cele mai mari evenimente adresate Agribusiness-ului Internațional, va avea loc pe 22 Februarie 2023 la București.

Inițiativa își propune să reconfirme rolul strategic pe care îl are România în agribusiness-ul global și să aducă la aceeași masă cei mai importanți jucători din piața dinamică a cerealelor – Fermieri, Traderi, Procesatori și Distribuitori de top.

Aflați mai multe pe site-ul evenimentului, la butonul de mai jos:

Raportul de piață din această săptămână conține informații despre:

STATUS LOCAL

Indicațiile Portului Constanța rămân la aceleași nivel 275-278 EUR/tonă minus 15-20 EUR/tonă pentru calitatea furaj. Cotațiile recoltei noi rămân la aceeași parametri, adică un nivel de 242-245 EUR/tonă.

CAUZE ȘI EFECTE

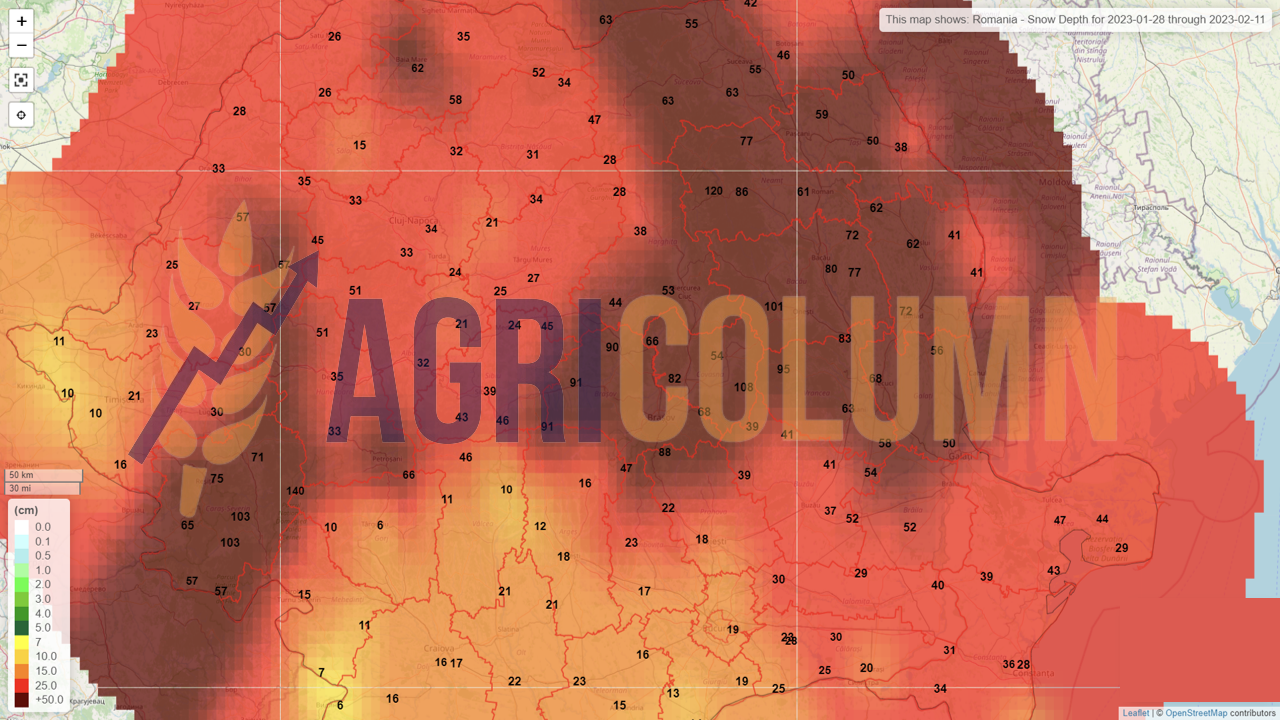

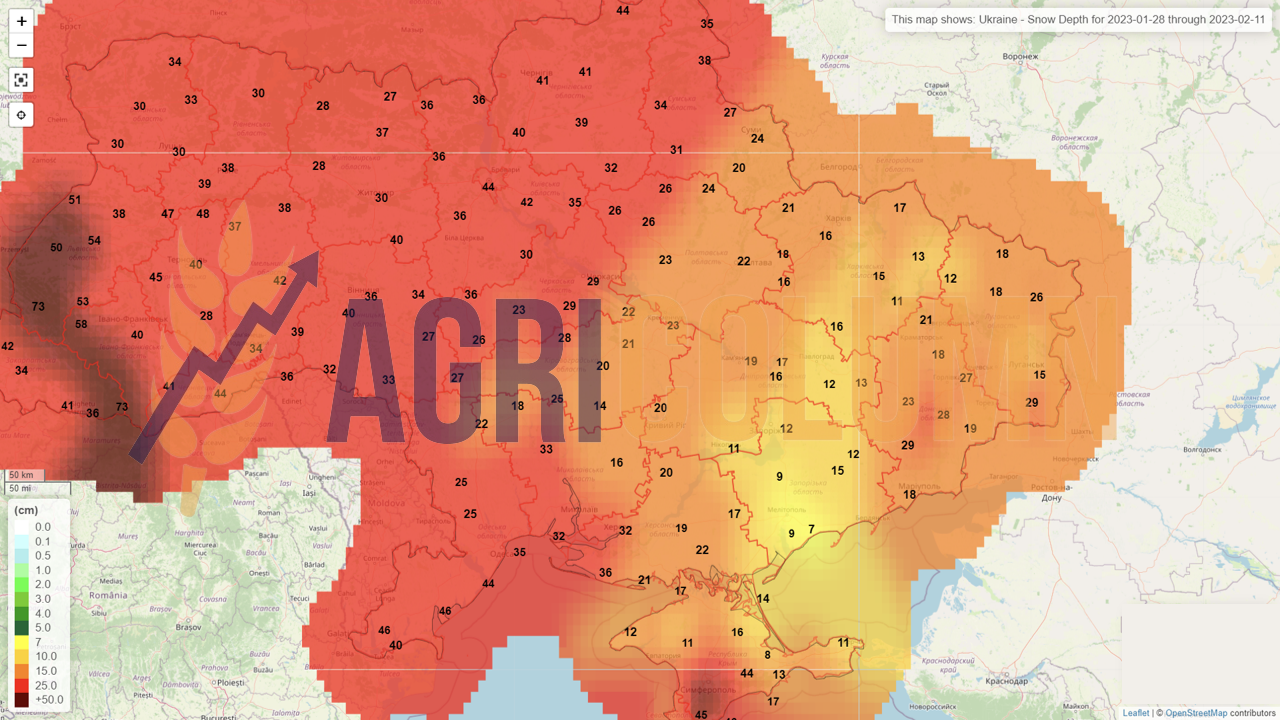

Grâul românesc începe să se miște într-un final și vedem acest lucru enunțat în creșterea exportului din ultima săptămână. Avem deja un nivel în creștere cu 120.000 tone față de ultima raportare și ajungem în jurul cifrei de 2,1 mil. tone. Piața internă nu se grăbește pentru aprovizionare în ceea ce privește recolta nouă. Precipitațiile care cad sub formă de zăpadă indică o revigorare a potențialului recoltei noi de grâu și, implicit, acest lucru induce starea de relaxare la nivelul Cumpărătorilor. Precum subliniam, producția trebuie să fie la niveluri ridicate pentru a acoperi nivelul de cost pe hectar. La nivel global, trendul nu are cum să fie crescător, inflația sub control este un parametru care guvernează piețele, alături de starea recoltelor. Iar ele se întrevăd deja. Mai avem o lună și vom vedea mult mai bine starea culturilor la nivel românesc.

STATUS REGIONAL

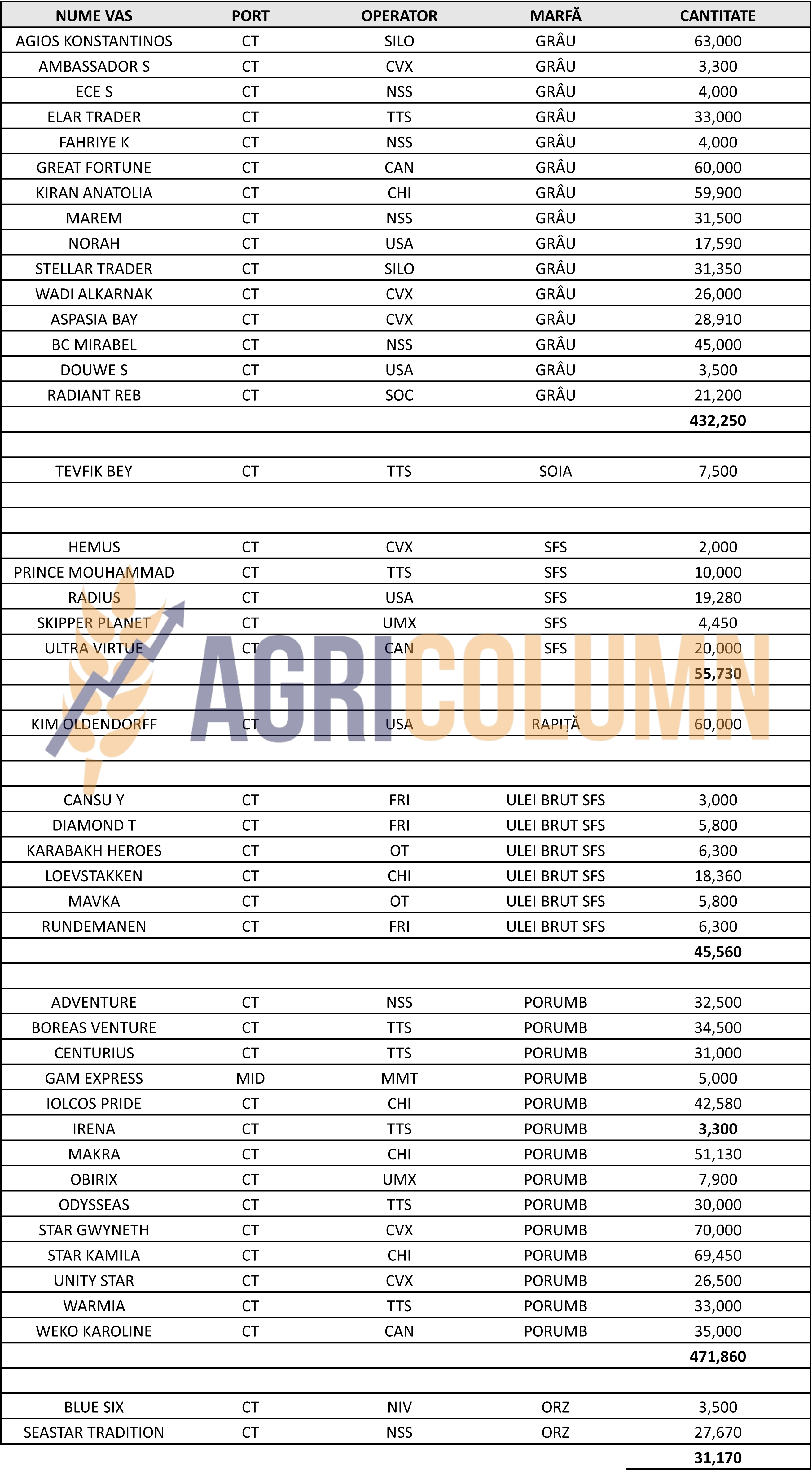

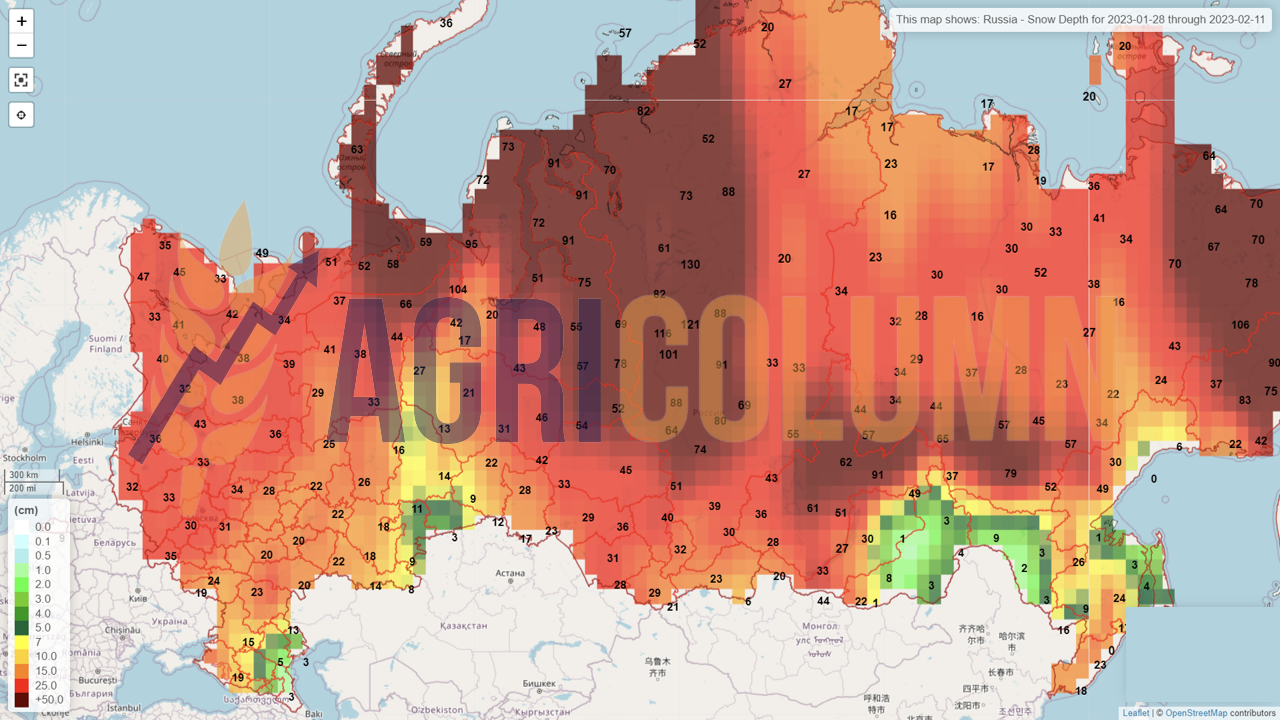

RUSIA este într-un moment în care narativul lor primește o opoziție certă din partea USDA. Mai precis, acest organism spune cu subiect și predicat că 102 mil. tone de grâu sunt o poveste și atât. Rusia nu are cum să aibă 102 mil. tone nivel de recoltă. Poate doar cu cele 11 mil. tone furate din Ucraina. Cam așa lasă să se înțeleagă USDA. Însă Rusia manifestă o grabă evidentă în expedierea grâului. Extras din marinetraffic.com:

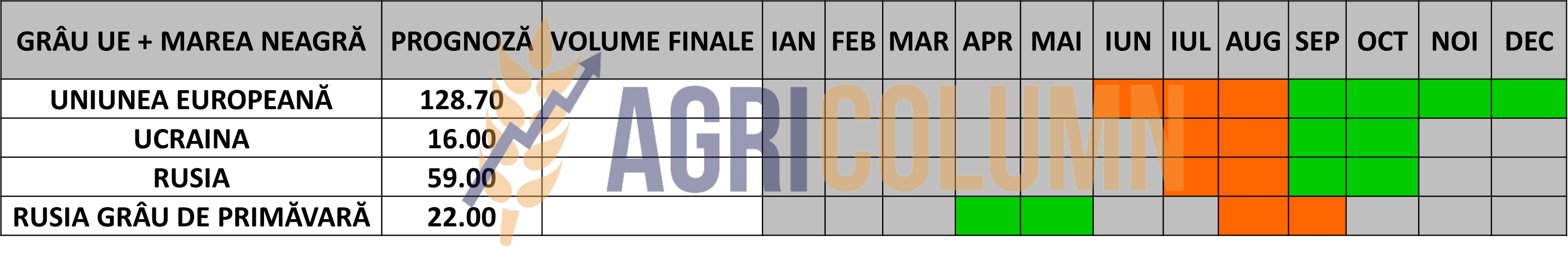

UCRAINA va genera un nivel de 16 mil. tone de grâu pentru recolta din vara lui 2023. Statusul recoltelor se află într-o perioadă favorabilă și cifra enunțată mai sus va fi cea care se apropie cel mai mult de realitate. Un minus de 5 mil. tone față de sezonul 2022-2023 și la ½ din nivelul recoltei 2021, când au avut un nivel de recoltă de 32 mil. tone.

UNIUNEA EUROPEANĂ a ajuns la 18,15 mil. tone nivel de export grâu comun de panificație. Bariera de 18 mil. tone a fost depășită și, cu siguranță, vom ajunge în Uniune la volume de 23-24 mil. tone exportate. Importurile sunt la nivelul de 4,75 mil. tone în acest moment. Principala sursă de import este Ucraina, după cum bine știm.

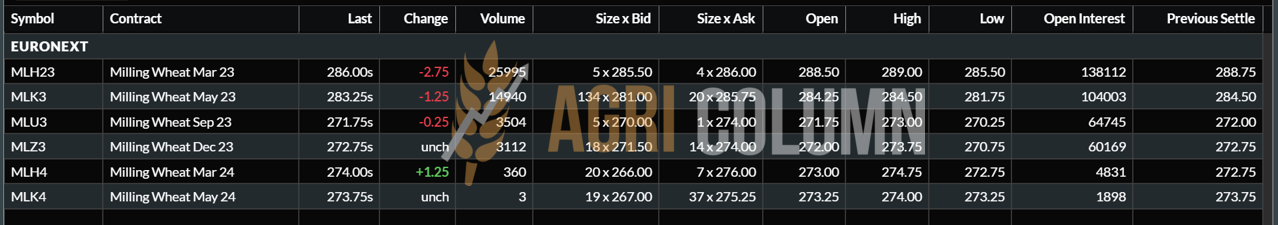

EURONEXT – MLH23 MAR23 – 286 EUR

GRAFIC TREND GRÂU EURONEXT – MLH23 MAR23

STATUS GLOBAL

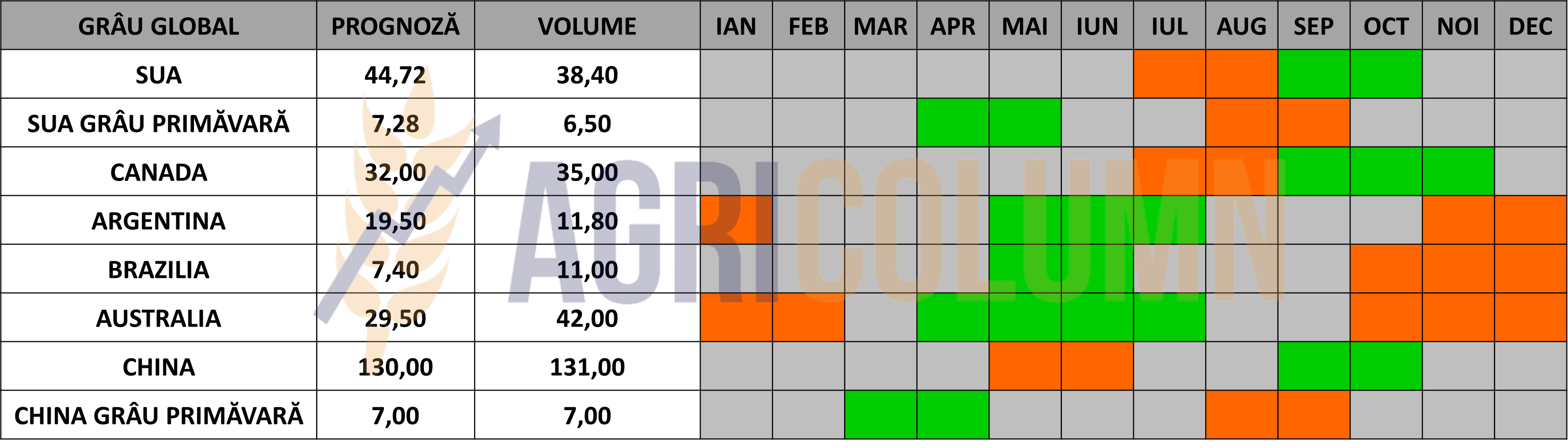

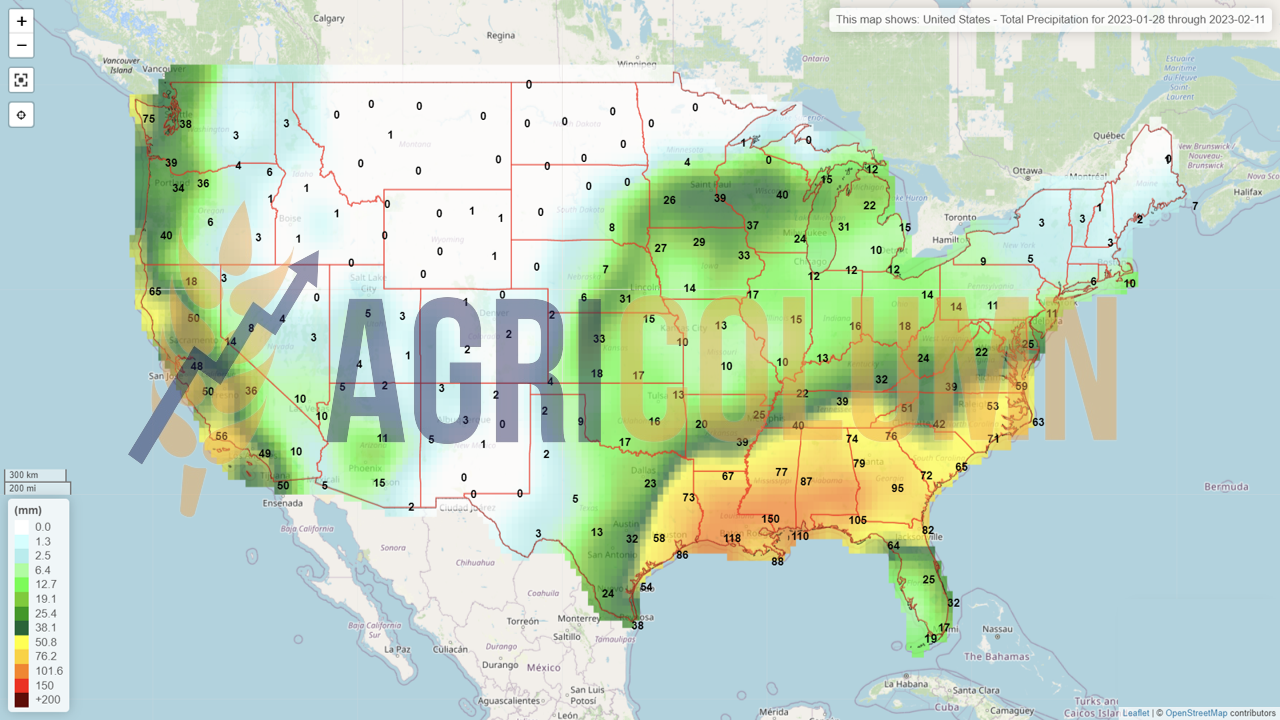

SUA au început, la rândul lor, să vândă grâu, iar săptămâna precedentă, am înregistrat și 500.000 tone volum vândut într-o singura zi.

ARGENTINA este în afara sezonului.

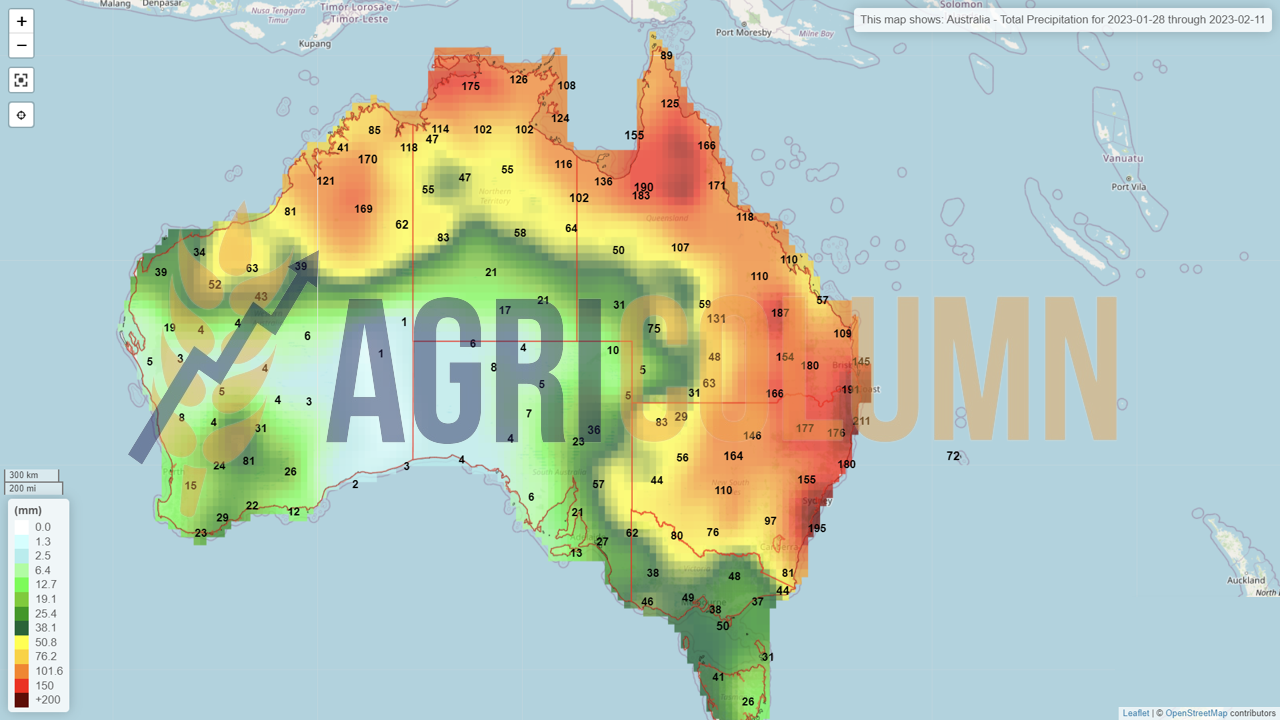

AUSTRALIA este în afara sezonului, însă atașatul USDA local a început să accepte recolta ridicată de volum a Australiei, pe care a gratificat-o cu un plus de 0,4 mil. tone. FIrește că până la 41-42 mil. tone mai este drum lung, dar înțelegem pe deplin rolul USDA în perspectivele globale de prețuri.

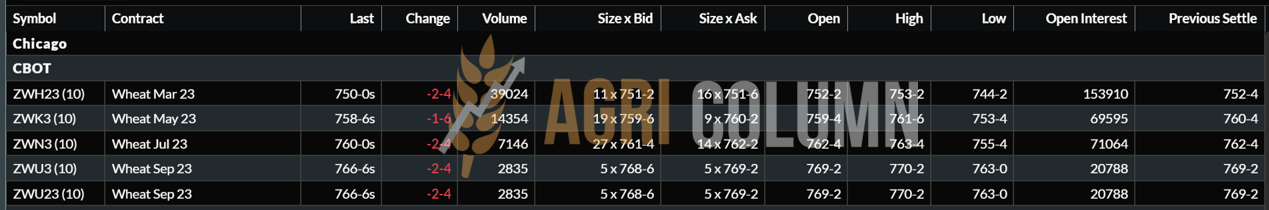

CBOT GRÂU – ZWH23 MAR23 – 750 c/bu

GRAFIC TREND GRÂU CBOT – ZWH23 MAR23

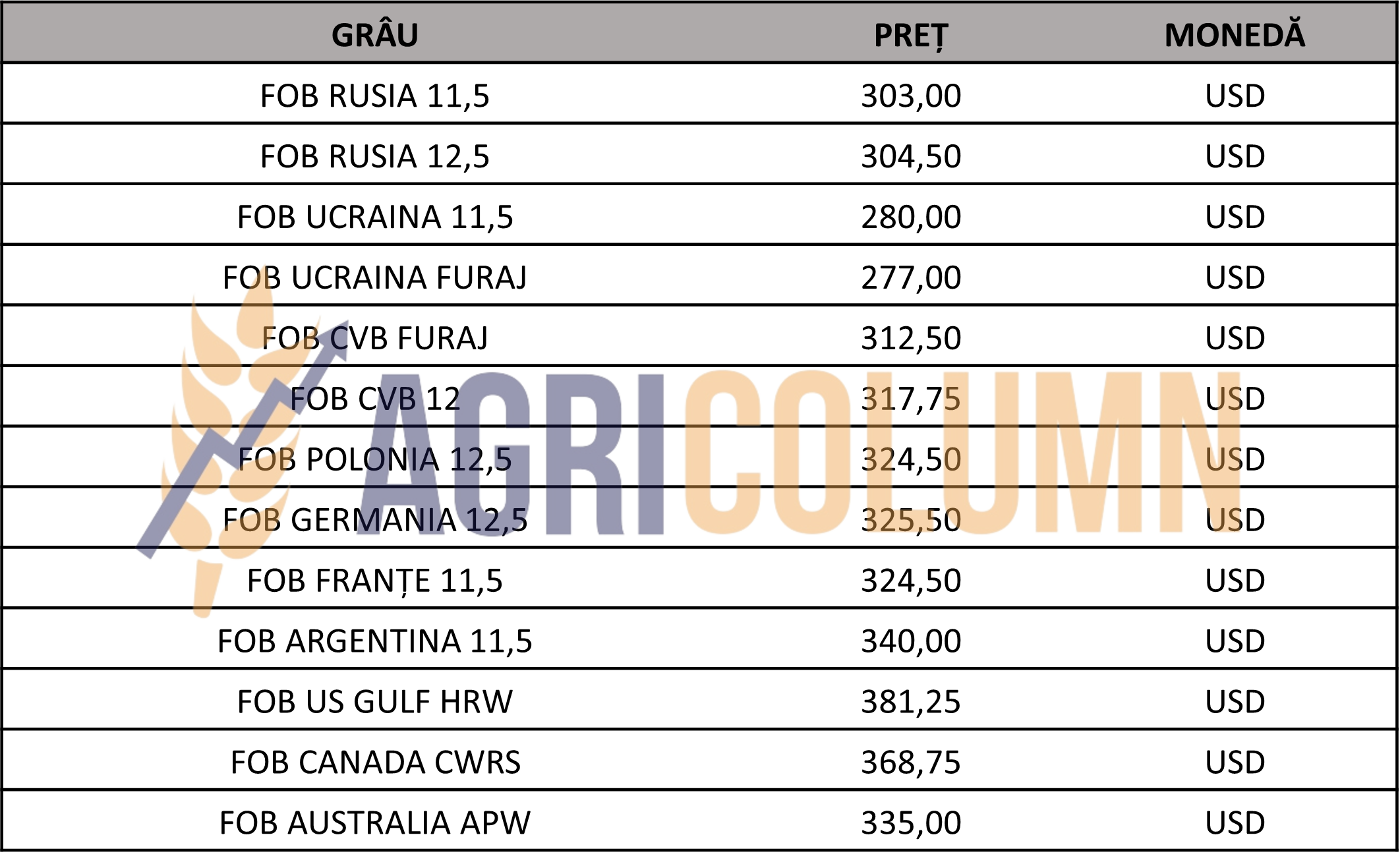

INDICAȚII PREȚURI GRÂU DIVERSE ORIGINI

LICITAȚII ȘI TRANZACȚII

Iordania. Licitație grâu panificație. 120.000 tone, origini opționale. Livrare mai și iunie 2023. Termenul pentru depunerea ofertelor: 31 ianuarie.

Irakul a cumpărat 150.000 de tone de grâu din Australia, conform Ministerului Comerțului. Viterra a fost vânzătorul la prețul de 445 USD/tonă, CIFFO Umm Qasr. Livrarea se face în termen de 75 de zile de la deschiderea Letter of Credit.

CAUZE ȘI EFECTE

De luni, 23 ianuarie 2023, bursele au început să sângereze. Fondurile au intrat în ședințele tehnice și au lichidat poziție după poziție, prăbușind la propriu piața grâului american, în primul rând. Acest lucru a generat o scăderea a cotațiilor în piață fizică americană, ceea ce a condus la impulsionarea vânzărilor în piața fizică. Marfa multă și un dolar slab sunt ingredientele care compun motivația perfectă pentru o vânzare.

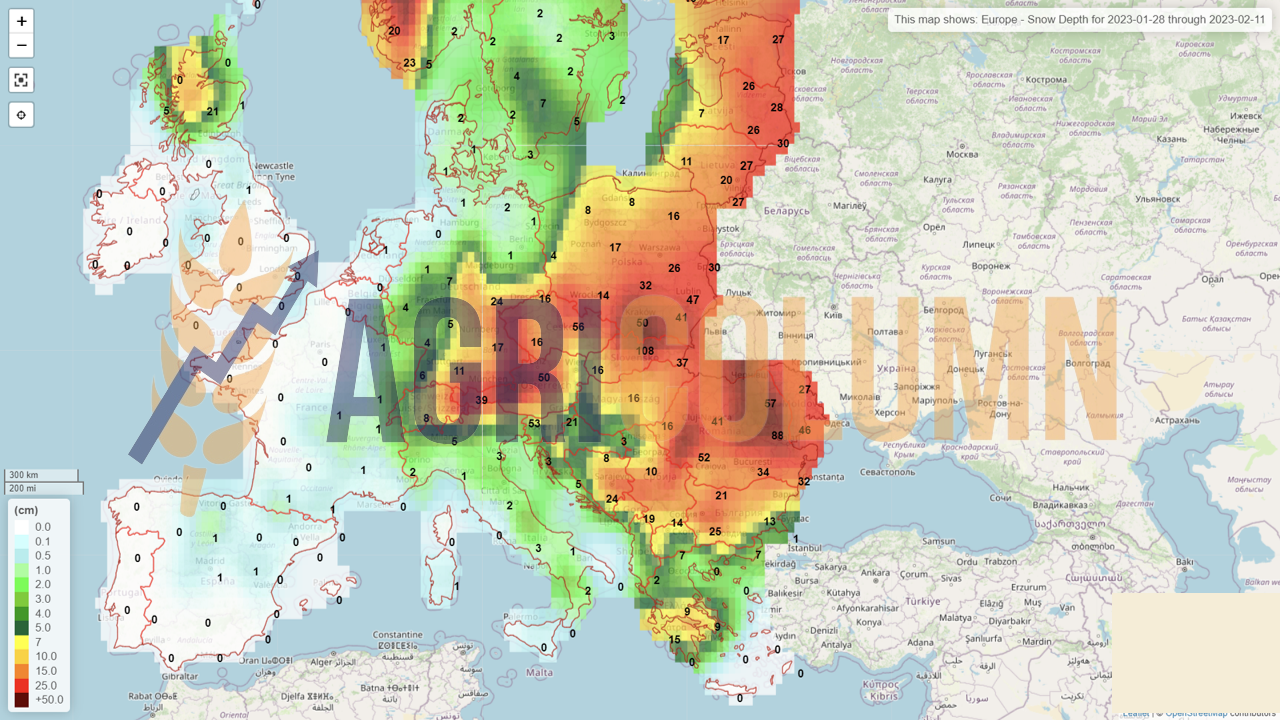

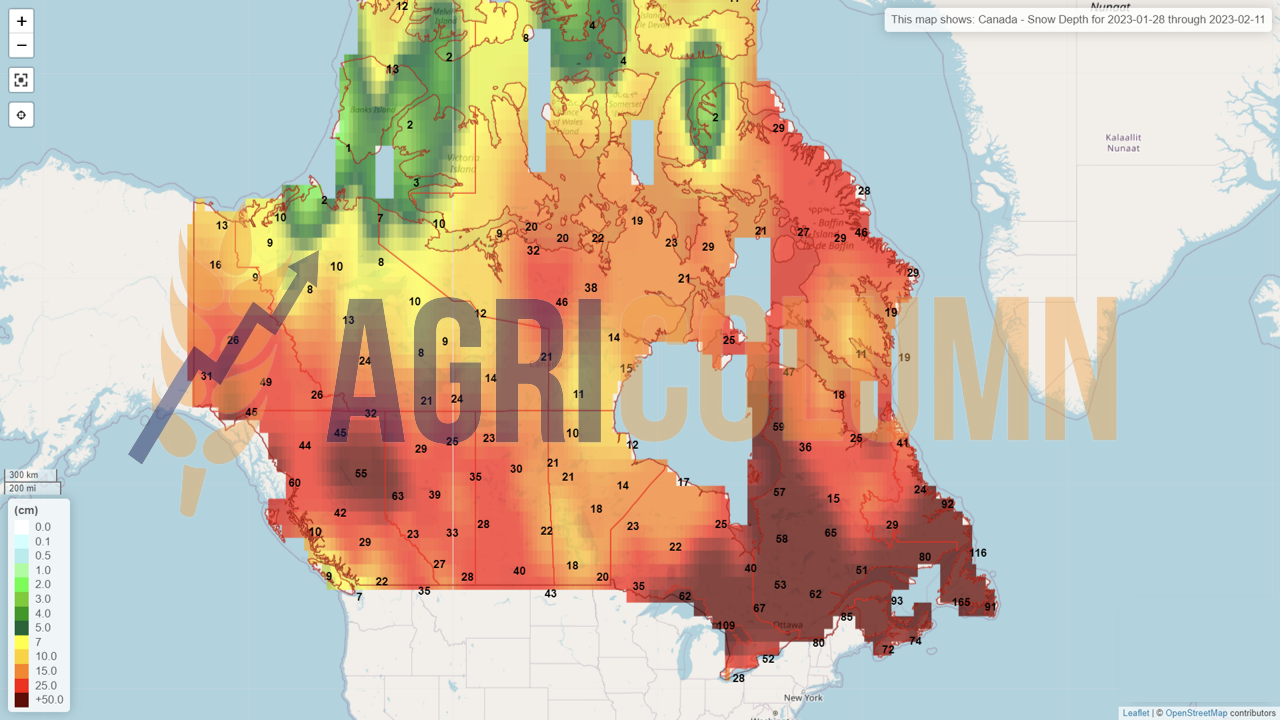

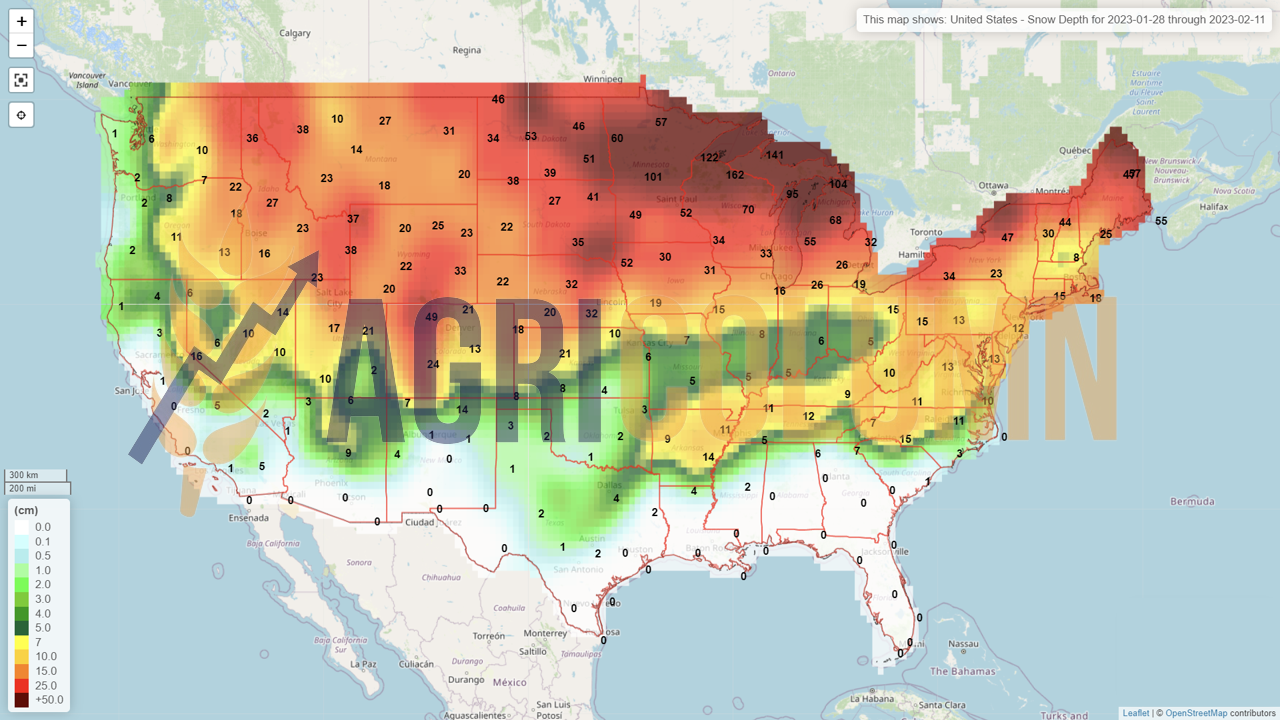

În grafic, se vede clar Grâul European (aria roșie) cum stă în continuare deasupra trendului de preț al grâului american (aria verde). Și din trendul grâului american se vede clar cum poziția sa față de grâul european nu întrunește condițiile de influență geo-politice. Cât de spre factorul Vreme, în ultima perioadă, căderile de zăpadă pe teritoriile nord-americane susțin premise de recolte bune în vara anului 2023. Sigur că vom mai avea inducție din Vreme în perioada verii, însă același lucru este valabil și pentru grâul european. Cu un singur amendament. Stocurile de sfârșit rusești vor avea un cuvânt de spus în prețurile recoltei noi europene.

Concluziile sunt, în acest moment, extrem de simple:

Așteptăm escaladarea conflictului din Ucraina, acest lucru are o certitudine foarte ridicată. Sezonul de iarnă va trece, Ucraina este aprovizionată cu armament de ofensivă, iar Rusia va genera o blocadă printr-un nivel extrem de ridicat de recrutări.

Ofensiva va genera emoție și aceasta se va transfera în mod clar către piețe. Poate nu la nivelurile sezonului precedent, însă, cu siguranță, emoția va exista și va crea emulație pe burse, căci fondurile asta așteaptă – deadline-uri pentru a putea specula tehnic. Simpla declarație a USDA cum că Rusia nu are cum să aibă un nivel de 102 mil. tone, ci maxim 91 mil, tone, a făcut ca reacția după tehnicitatea care a generat scădere să fie pozitivă (cu 4-5 USD/tonă). Iar apoi, după disipare scădere, a fost de 2 USD/tonă.

Însă recolta veche are niște parametri bine stabiliți, iar unul dintre ei este disponibilitatea ei. Australia, Rusia și parțial Uniunea Europeană vor putea genera volume suficiente de acoperire a cererii.

Deci nu există un fundament superior în această direcție. Poate doar Geopolitica. Însă și acolo, necesitatea de export a Rusiei este evidentă. Cu alte cuvinte, războiul e război, dar avem nevoie de resurse pentru a menține ciclicitatea culturilor. Iar această ciclicitate este oarecum penalizată în Rusia, din cauza geneticii, care lipsește. Originea geneticii a fost până acum vestică, Rusia nereușind să aibă parametrul R&D (research and development) la un nivel ridicat, astfel încât să evite dependența de genetica vestică. Iar astăzi, Rusia nu reușește decât să se mențină la nivelul de 60% genetică internă. 40% înseamnă foarte mult, iar diferența va fi greu de acoperit.

Și tendința de scădere a inflației la nivel global se menține. Să nu vă faceți iluzii că s-a terminat. FED prognozează la sfârșit de ianuarie o creștere de 0,25-0,50% a dobânzii de politică monetară. Iar planul pe o perioadă de 7-8 luni este de 100 puncte procentuale. Acest element va menține banii scumpi și consecința va fi, în mod normal, o scădere a numărului și a activității fondurilor pe burse.

STATUS LOCAL

Indicațiile de preț ale orzului furajer în paritatea CPT Constanța au scăzut la nivelul de 240 EUR/tonă.

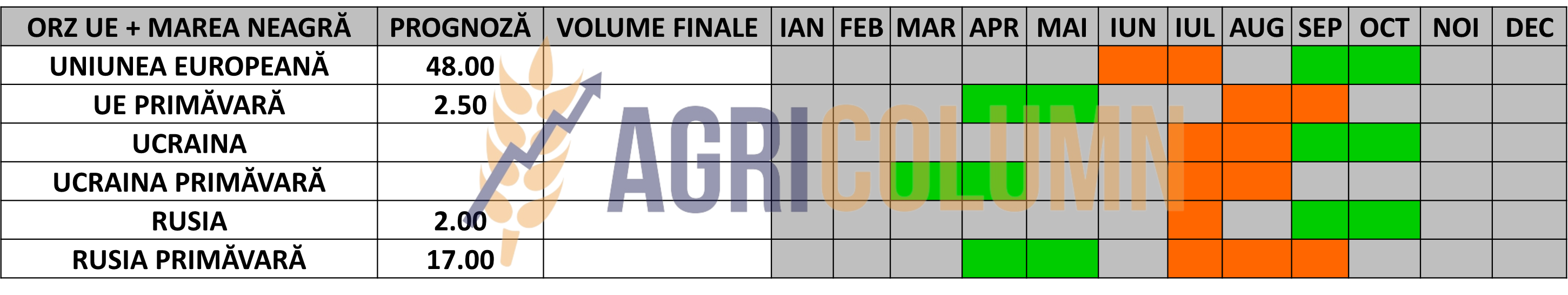

INDICAȚII PREȚURI ORZ DIVERSE ORIGINI

STATUS GLOBAL

CAUZE ȘI EFECTE

Nicio noutate pe piața orzului la nivel național sau regional. În continuare, premisele de scădere a nivelului de preț sunt la locul lor.

STATUS LOCAL

Indicațiile porumbului în portul Constanța sunt la nivelul de 260-265 EUR/tonă.

CAUZE ȘI EFECTE

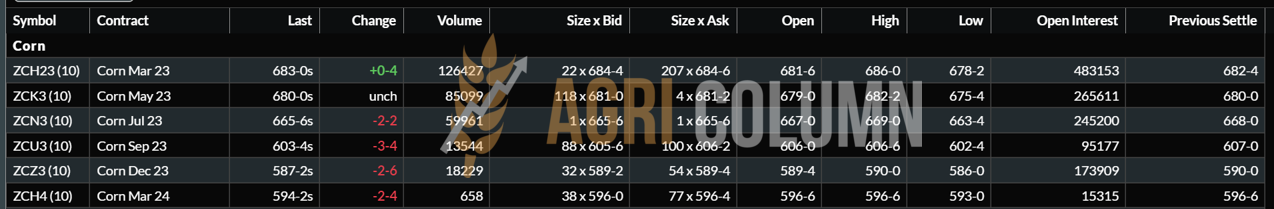

Acest pas în spate efectuat de porumb în ceea ce privește nivelul de preț este reflexia bursei CBOT, care a scăzut extrem de mult în debutul săptămânii precedente și, în mod corelat, a tras porumbul în jos. Corelarea a fost menționată de multă vreme, la fel și faptul că grâul va fi o greutate de piciorul porumbului. Iar condițiile viitoare sunt mixate. Cu alte cuvinte, porumbul are suficientă vigoare în a genera niveluri superioare de preț față de astăzi.

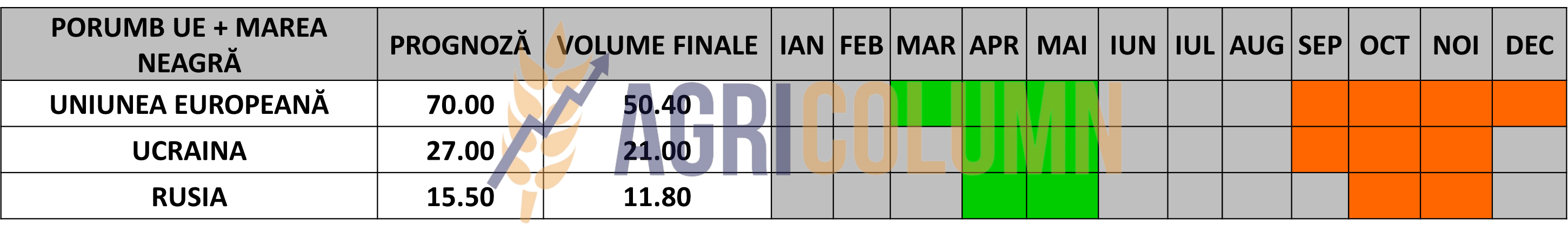

STATUS REGIONAL

UCRAINA nu ne gratulează decât cu frânturi de vești în care ne menționează că a mai recoltat, dar cu toții cunoaștem ce înseamnă porumb recoltat în astfel de condiții. Un porumb umed de când a început sezonul de recoltare, un porumb poate acum înghețat, dar care, cu siguranță, păstrează în el niveluri de aflatoxină și micotoxine la niveluri ridicate. Prognoza pentru sezonul viitor este și ea destul de pesimistă din cauze financiare, în primul rând, și apoi din cauzele războiului. Ea se vede la un nivel de 18-19 mil. tone, față de 27 mil. în acest sezon și 42 mil. tone în sezonul 2021.

RUSIA indică probleme de calitate extrem de serioase. Marfa rusească are un handicap major din cauza ambroziei și astfel, ea nu poate concura în export. Calitatea inferioară o declasează în fața celorlalți competitori din bazinul Mării Negre.

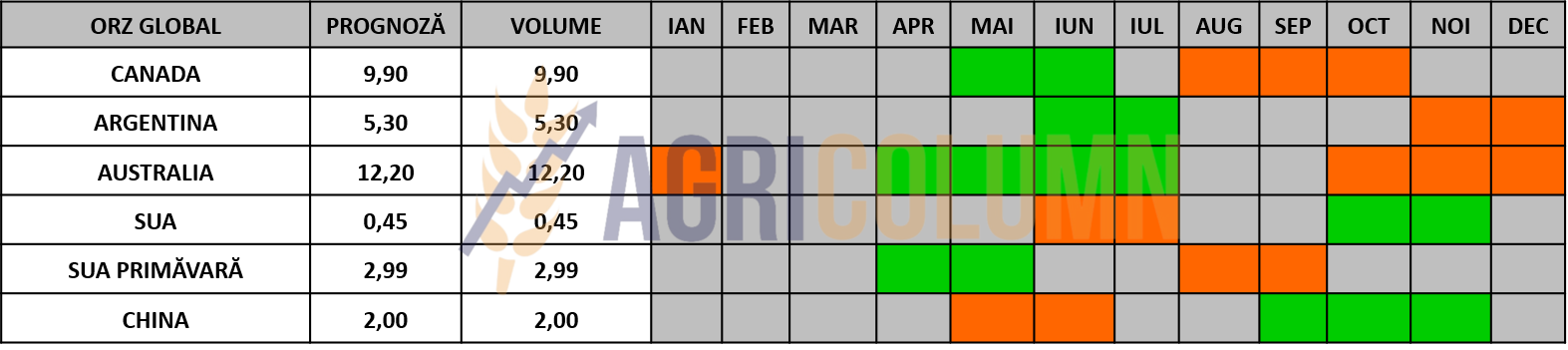

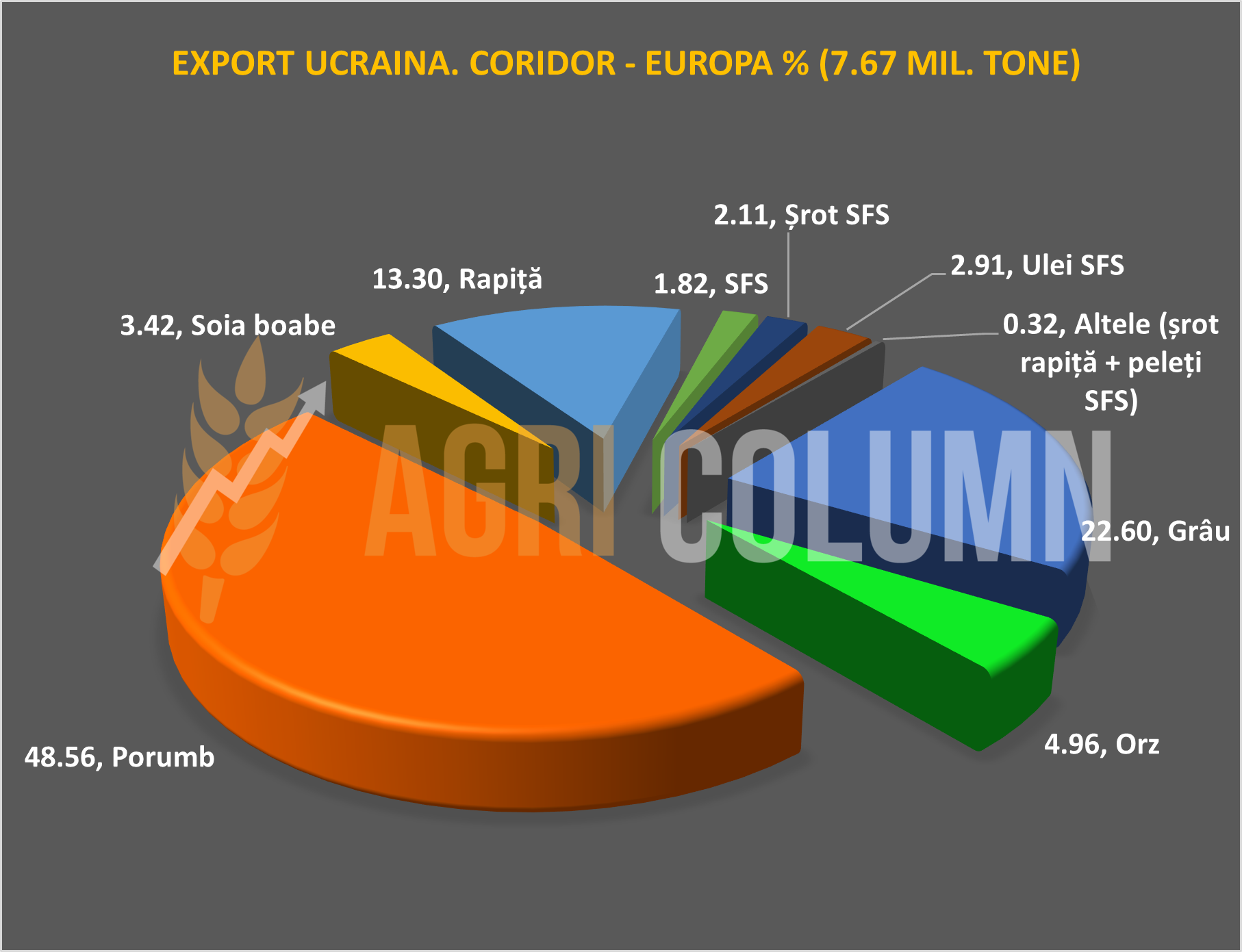

UNIUNEA EUROPEANĂ a depășit nivelul de 16 mil. tone în materie de importuri porumb. Însă aici, spre buna informare, trebuie să inserăm și un grafic care indică în mod clar distribuția mărfurilor ucrainene. Lăsând la o parte orice emoție și narativ despre popoarele sărace africane, cifrele vorbesc de la sine, și anume că Uniunea Europeană a recepționat 42,26% din totalul de mărfuri ucrainene exportate din martie 2022 până astăzi, ianuarie 2023. Africa a primit doar 11,92%.

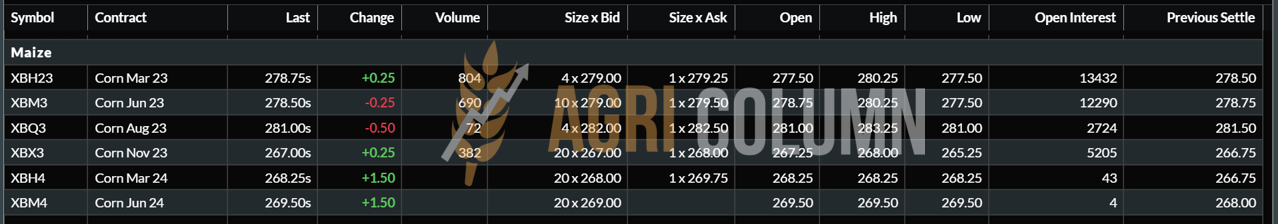

EURONEXT PORUMB – XBH23 MAR23 – 278,75 EUR

GRAFIC TREND PORUMB EURONEXT – XBH23 MAR23

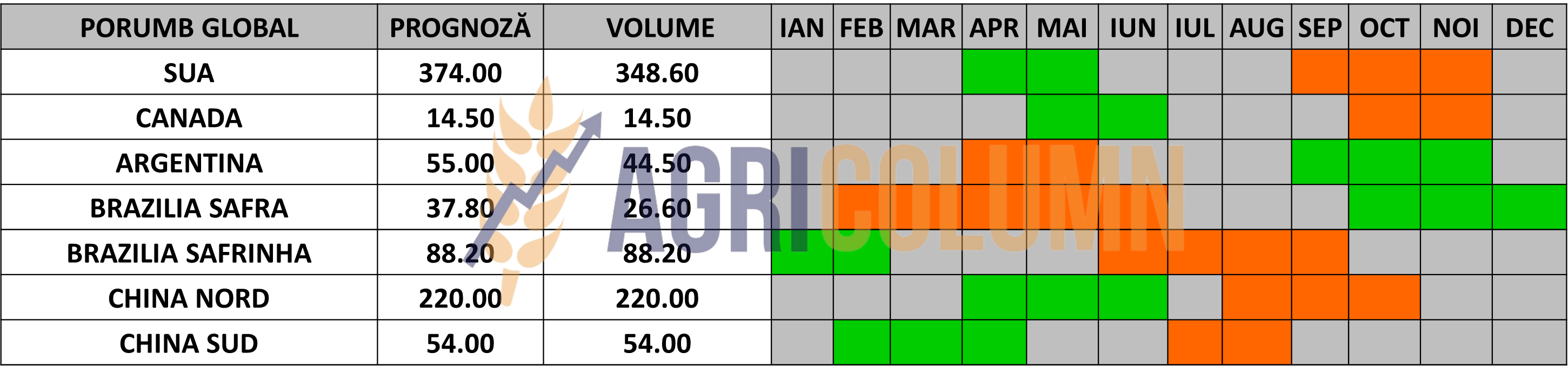

STATUS GLOBAL

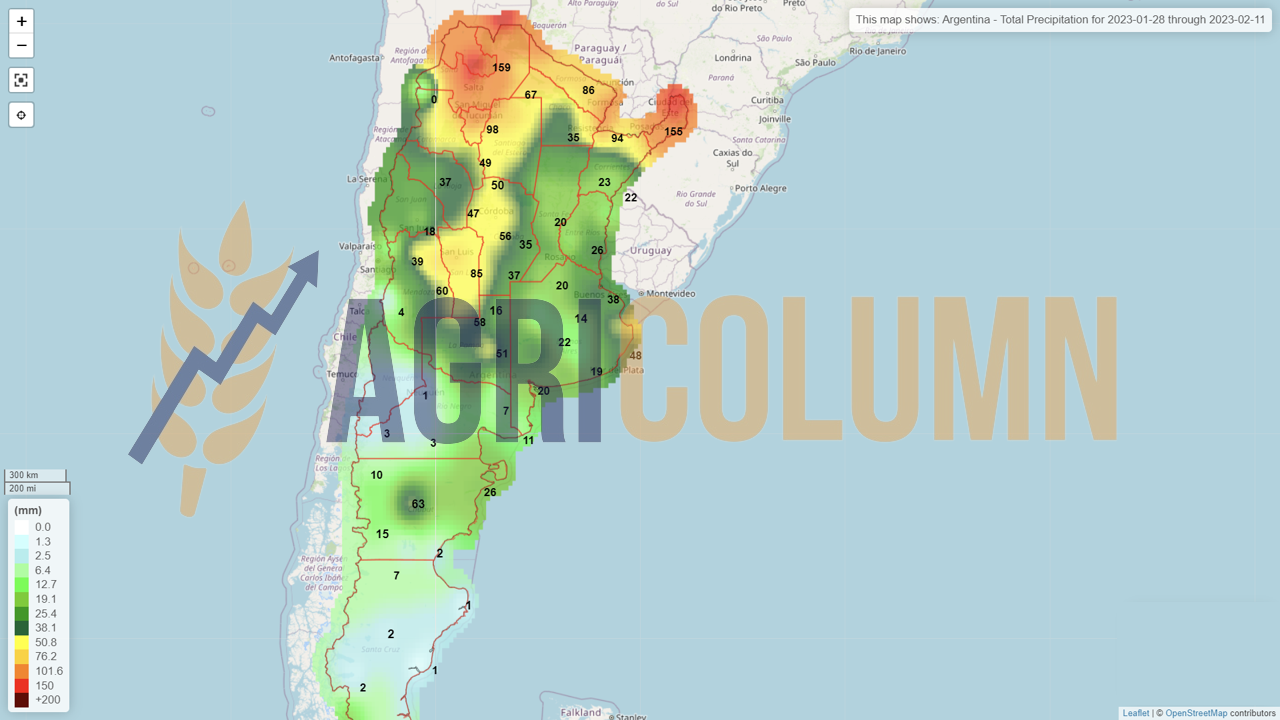

ARGENTINA primește precipitații și îmbunătățește ratingurile de recoltă ale porumbului față de zilele precedente. 12% bună/excelentă (de la 5%), și 39% slabă (de la 47% săptămâna trecută). Precipitațiile vor continua până spre jumătatea acestei săptămâni.

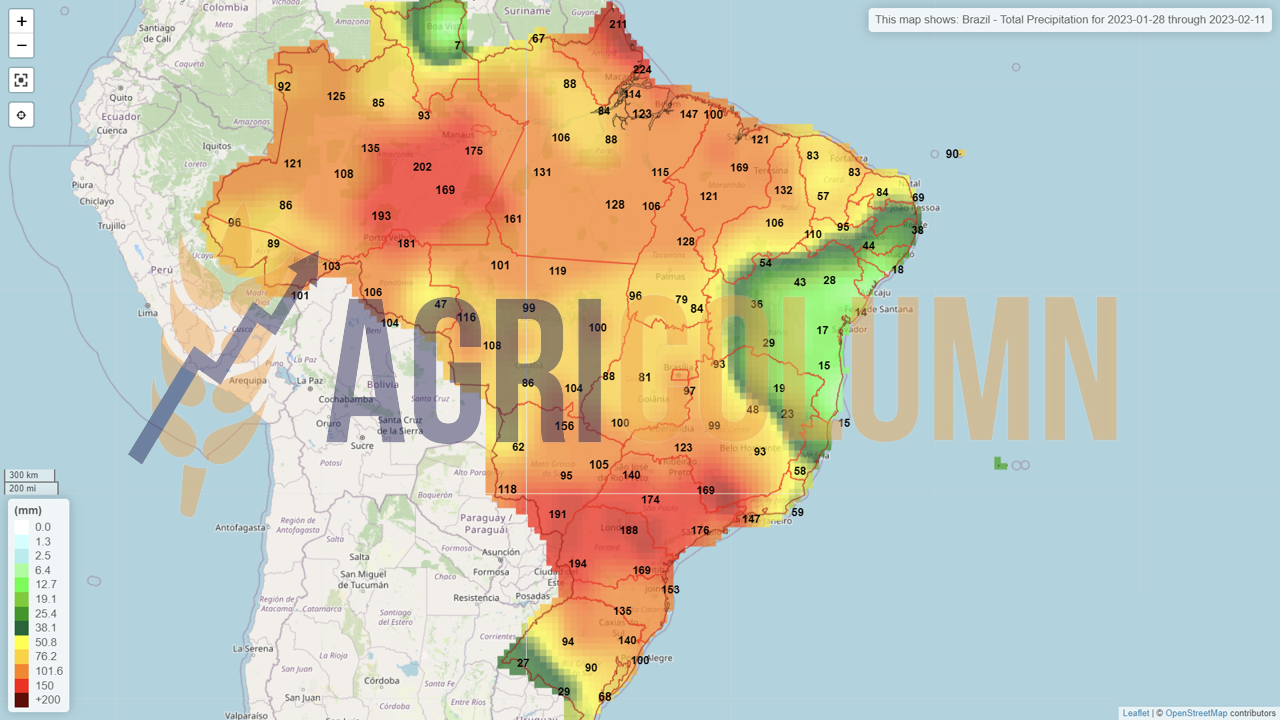

BRAZILIA. Întârziere în începerea recoltării Safra. Precipitațiile sunt motivul principal. Safra pleacă la drum cu un handicap de minim 1,5 mil. tone. Nu este mult și poate fi recuperat din Safrinha, care, la rândul ei, este întârziată în însămânțare, din cauza soiei care nu poate fi recoltată, din nou, din cauza precipitațiilor.

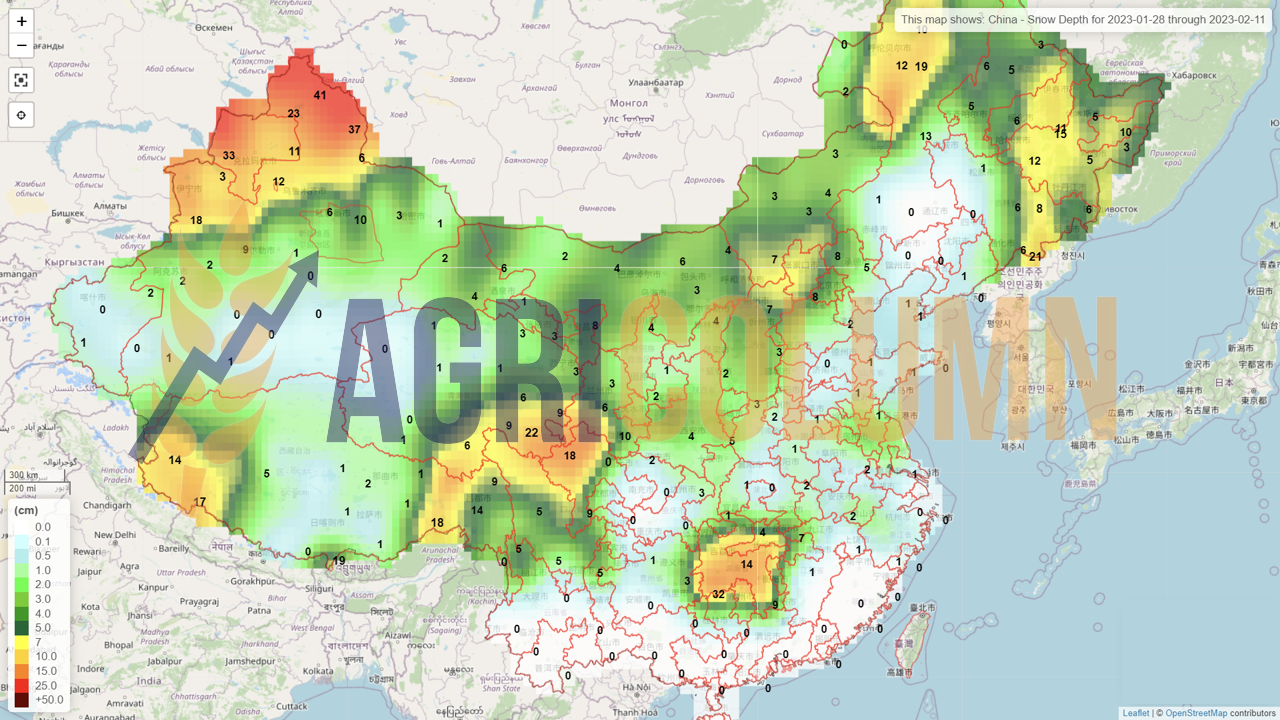

CHINA. Toată componenta comerțului global așteaptă data de 1 februarie 2023, când vor termina sărbătorirea Anului Nou și, implicit, vor crea cerere. Nu mai este mult până acolo, doar câteva zile ne despart.

CBOT PORUMB ZCH23 MAR23 – 683 c/bu

GRAFIC TREND PORUMB CBOT – ZCH23 MAR23

INDICAȚII PREȚ PORUMB DIVERSE ORIGINI

CAUZE ȘI EFECTE

Porumbul dovedește că este un produs cerut și rezistența sa în ședințele tehnice din CBOT cauționnează acest lucru. În ceea ce privește mărfurile din bazinul Mării Negre, sunt câteva lucruri care merită explicate, și anume:

- Rusia nu prea poate competiționa din cauza calității porumbului. Așa se explică de ce nu au avut câștig de cauză la licitația GASC pentru porumb.

- Ucraina are marfă scumpă, cu toate că aparențele o indică a fi ieftină. Costurile adiacente și asociind și calitatea oarecum penalizată de condiționare și momentele recoltării sunt elemente care o declasează din punct de vedere al competiției în bazin. La origini, marfa este ieftină, dar costurile asociate o fac scumpă. Timpii de așteptare în coridor la Istanbul pentru inspecție nu fac altceva decât să adauge costuri. O zi de așteptare costă minim 15.000 USD, iar timpul de așteptare se întinde de la 10-40 de zile. Raportând costul de așteptare la tonaj, deducem un aport important în preț.

Justificăm cele spuse de noi inserând un grafic al mărfurilor care au plecat prin BSI (Black Sea Initiative – coridorul cerealelor) și componenta lor pe categorii de marfă. 48,6% din cele 7,67 mil. tone expediate prin BSI către UE nu reprezintă altceva decât Porumb..

România are clar un avantaj competitiv foarte important. Porumbul de origine românească este foarte bun calitativ și nu are costuri atașate. Din Constanța este liber să plece oriunde, fără niciun control suplimentar. Însă disponibilitatea volumelor este un parametru care face ca el să fie redus ca volum și disponibilitate.

Vă rugăm să vizualizați situația navelor care doresc să intre în România prin Sulina și starea portului Constanța, prin comparație cu navele din Coridor, care pleacă din Odessa-Pivnyi-Chornomorsk. Imaginea ne generează, de fapt, răspunsul. Coridorul este extrem de scump și necesită certificări de calitate, față de România care, fiind în UE, se supune regulilor de a nu cere certificarea calității prin certificatele sanitar-veterinare.

În suportul porumbului mai trebuie evidențiat un lucru, și anume cererea, care va veni dinspre China. În curând vor ieși în mod clar la cumpărături și știm bine că această țară cere mult porumb. Sunt cu achizițiile la un nivel de circa 20,6 mil. tone și au un necesar de minim 26-27 mil. tone, dacă nu cumva acest prag va fi depășit. Populația din China are destule economii din timpul lockdown-ului și vor dori să călătorească, astfel că cererea de etanol fabricat din porumb va crește în mod absolut.

Concluzie: trendul de preț al porumbului trebuie să fie stabil în perioada următoare și cererea va trebui să crească din factorul China. Argentina, prin precipitații, ar reduce presiunea, însă nimic nu este jucat. În general însă, ce pornește rău, sfârșește rău.

STATUS LOCAL

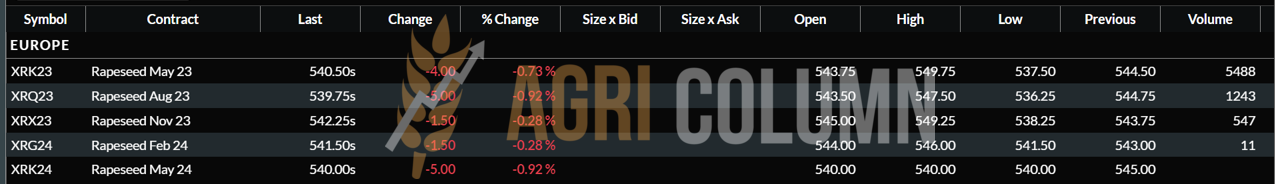

Cotațiile rapiței în portul Constanța sunt la nivel de MAI23 minus 25 EUR/tonă. Această indicație calculează un nivel de 515 EUR/tonă. La nivel de procesare, cotațiile sunt MAI23 minus 35 EUR/tonă, fapt datorat costului logistic (diferența între Constanța și Unitățile de Procesare), adică un nivel de 505-510 EUR/tonă.

Recolta nouă este și ea prețuită. Indicațiile primare sunt AUG23 minus 30 EUR/tonă. Este o indicație de început, care oferă un suport în estimarea veniturilor fermierilor.

CAUZE ȘI EFECTE

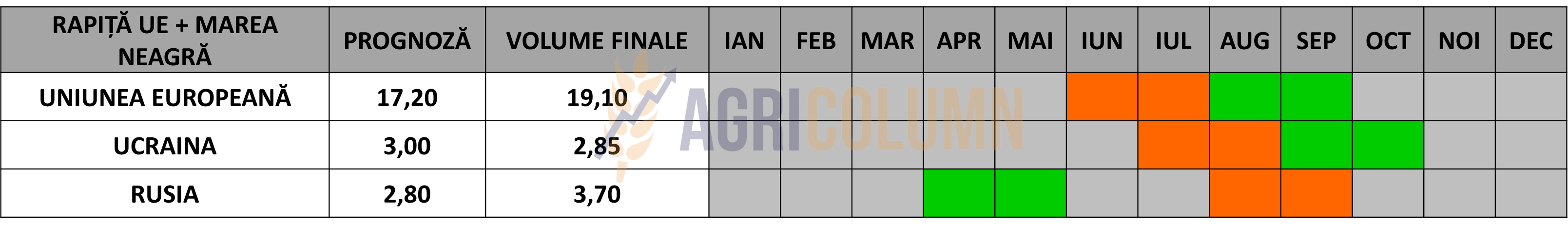

Prognozele europene de import rapiță cresc cu 0,6 mil. tone și astfel, rapița primește un suport în preț, chiar dacă nu este încă substanțial. Acesta este motivația creșterii indicațiilor Euronext. Deja în portul Constanța, rapița este situată la un nivel de preț superior în ceea ce privește valorile FOB, și anume o indicație de 606 USD/tonă, deci 557,5 EUR/tonă, conform parității 1:1,087.

EURONEXT RAPIȚĂ – XRK23 MAY23 – 536,25 EUR

GRAFIC TREND RAPIȚĂ EURONEXT – XRG23 FEB23

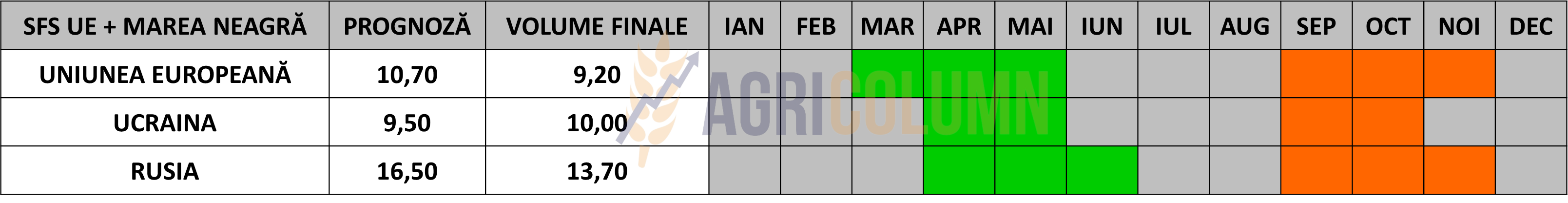

STATUS REGIONAL

Nicio schimbare față de săptămâna trecută în perspectiva europeană și nici în cea din Ucraina și Rusia pentru cultura de rapiță. Starea de vegetație este în același regim normal pentru această perioadă. Cererea de acoperire se execută în ritm normal, referindu-ne la unitățile de procesare. Diverse estimări pentru rapița ucraineană sunt ventilate, însă nu este un moment bun de luat în calcul, din cauza perioadei în care ne aflăm.

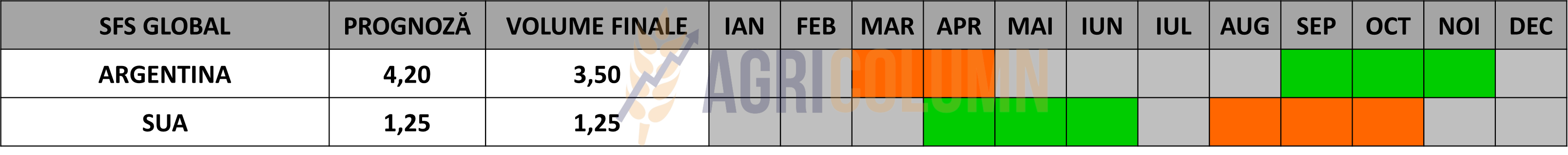

STATUS GLOBAL

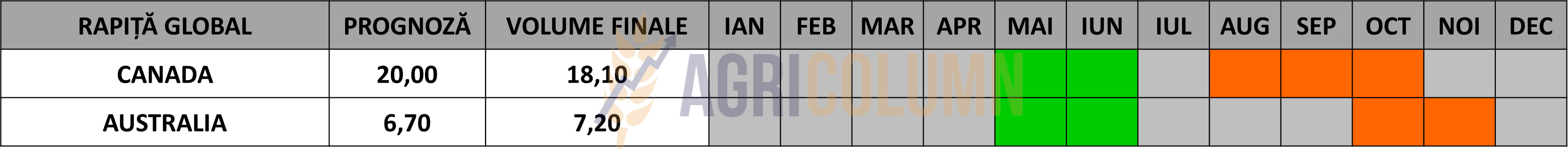

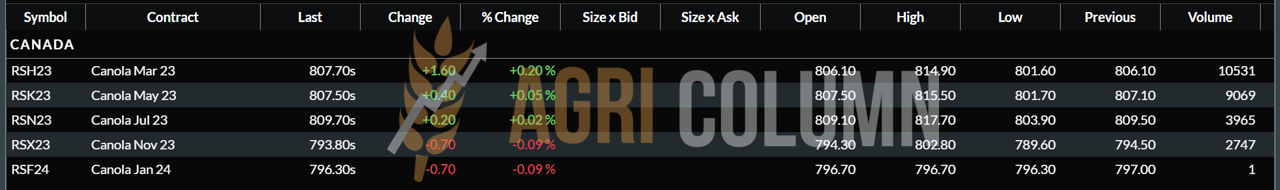

CANADA, în afara sezonului

AUSTRALIA, în afara sezonului.

ICE CANOLA RSH23 MAR23 – 840 CAD

GRAFIC TREND ICE CANOLA – RSH23 MAR23

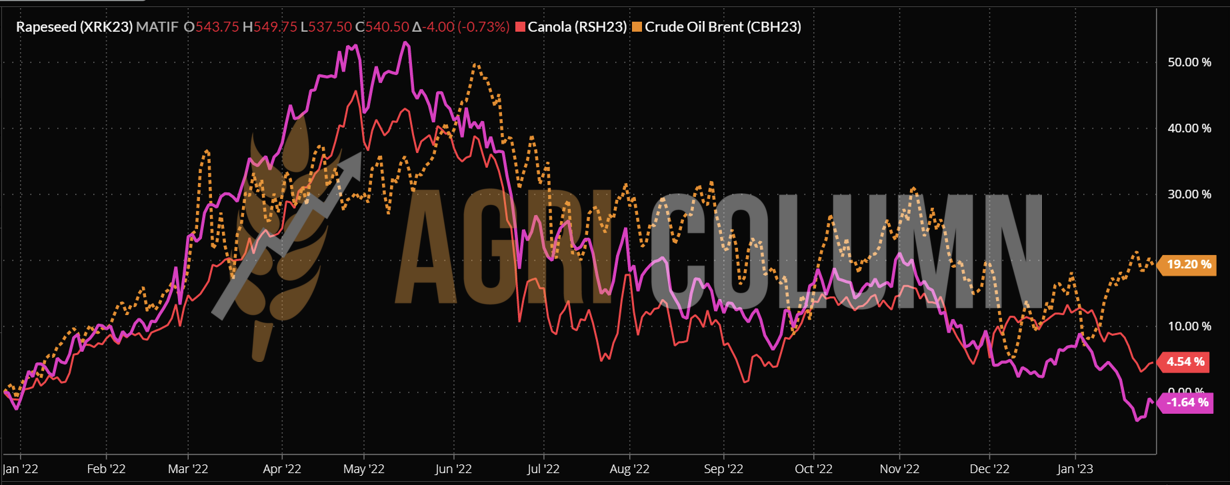

GRAFIC COMPARATIV. CORELAȚIE PETROL-RAPIȚĂ-CANOLA

CAUZE ȘI EFECTE

Rapița așteaptă. Aceasta este exprimarea la modul propriu. Suportul poate sosi din două locuri:

- Un nivel mai ridicat de import al Uniunii Europene, care s-a îndeplinit parțial. În iunie-iulie se va atinge un nivel de import de 6,5 mil. tone (o creștere de 0,6 milioane de tone pe an), ceea ce înseamnă că Cererea la rapița în Europa este în creștere.

- China, care va ieși la achiziții și va deturna fluxuri australiene de marfă, care nu vor mai sosi în Europa, ci vor fi expediate în aceasta Destinație.

Al treilea factor de suport este prețul însuși. Nici măcar Australia nu își permite să vândă sub un anumit nivel, deci discountul și competitivitatea au o limită. Iar portul Rotterdam indică o creștere de 26 EUR/tona de ulei de rapiță, până la nivelul de 1063,5 EUR/tonă. Bineînțeles că Petrolul și Uleiul de Palmier au și ele locul lor în ecuația de preț a rapiței.

STATUS LOCAL

Portul Constanța rămâne pentru moment în zona de 555 USD/tonă pentru semințele de floarea-soarelui.

Semințele de floarea-soarelui cu conținut ridicat de acid oleic, HIGH OLEIC, sunt cotate la un nivel de bază de 565-570 USD/tonă.

Procesatorii corelează și indică o bază de tranzacționare de 545-550 USD/tonă în paritatea DAP Unități de Procesare.

CAUZE ȘI EFECTE

Presiunea lipsei de cerere se resimte. Uniunea Europeană nu este atât de activă în cerere de ulei de floarea-soarelui, pentru moment. Prețurile resimt presiunea temporară de 10 USD/tonă, însă 6PORTS ne indică o creștere de 7,5 USD/tonă, lucru pozitiv față de scăderea temporară. De abia suntem la sfârșitul lunii ianuarie, iar o potențială escaladare a conflictului corelată cu reducerea procesării în Ucraina ar însemna un suport în prețul semințelor de floarea-soarelui.

STATUS REGIONAL

UCRAINA rămâne în același peisaj conturat de exporturi slabe de ulei brut, o procesare efectuată cu intermitențe și piețe care odinioară le aparțineau acum la îndemâna Rusiei.

RUSIA își menține taxa zero la exportul uleiului brut și înregistrează noi vânzări în Turcia, partenerul lor tradițional. Șrotul de floare, în schimb, este taxat la export.

UNIUNEA EUROPEANĂ își conturează foarte încet cererea, alimentată de sațietatea produsă de mărfurile ieftine ucrainene.

STATUS GLOBAL

ARGENTINA și particularitățile sale: floarea-soarelui se seamănă de la nord la sud, pe măsură ce temperaturile solului cresc. Semănatul începe spre sfârșitul lunii iulie în regiunea de nord și se extinde până la jumătatea lunii decembrie (sau chiar mai târziu), în regiunea de Sud. Recoltarea este de la mijlocul lunii octombrie, pentru nord, și de la mijlocul lunii aprilie pentru sud.

INDICAȚII PREȚ OLEAGINOASE ȘI ULEI DIVERSE ORIGINI

CAUZE ȘI EFECTE

- Povestea importului de ulei ucrainean în Uniunea Europeană întâmpină niste hopuri generate de calitate. Astfel, Uniunea Europeană nu mai manifestă apetitul inițial pentru marfa ucraineană. Calitatea este un parametru care devine oarecum îndoielnic.

Competiția generată de uleiul ieftin este evidentă și piețele sunt saturate. Însă se pierd din vedere mai multe amănunte (sau nu se dorește a fi observate), și anume:

- Costurile de operare din UE ale unităților de procesare;

- Costurile Fermierilor Europeni pentru producerea materiei prime;

- Nu există barieră tarifară și nici sanitar-veterinară.

Deci mărfurile din Ucraina exercită o presiune foarte mare și vorbim despre uleiul brut. Discounturile lor generează o presiune extremă pe piața materiei prime.

- Încă o țară indică fragilitatea volumelor de materie primă. Kazahstanul a introdus o taxă la export pentru semințele de floarea-soarelui în valoare de 20%, dar nu mai puțin de 100 EUR/tonă.

Taxa va intra în vigoare în februarie. Se indică faptul că taxa la exportul semințelor de floarea-soarelui a fost introdusă în mod permanent. Știm că producția acestei țări este redusă, circa 1,1 mil. tone din 1,1 mil. hectare, dar este un semnal.

- Dinspre Indonezia ar putea veni suport însă, dar deocamdată este la nivel de testare. Și anume o obligativitate pentru cumpărătorii de ulei de palmier pentru export de a trece aceste volume prin Bursă.

“Indonezia, cel mai mare furnizor de ulei de palmier, studiază norme care ar impune exportatorilor să comercializeze cel puțin o parte din uleiul lor pe bursele locale înainte de a-l expedia în străinătate, pentru a îmbunătăți controlul și transparența datelor.

Scopul este de a avea un preț de referință pentru un anumit produs de ulei de palmier de la burse, care să poată fi folosit pentru a calcula taxele și impozitele la export, a declarat Didid Noordiatmoko, șeful interimar al Agenției de reglementare a tranzacțiilor cu contracte futures pe mărfuri, cunoscută sub numele de Bappebti. De asemenea, ar oferi mai multă claritate în ceea ce privește cererea și oferta, contribuind la eforturile de a asigura o bună aprovizionare a pieței locale, a spus acesta.

Am văzut multe companii care au vândut ulei de palmier către companiile lor surori, ceea ce, cel mai probabil, include tranzacții care implică așa-numitele prețuri speciale”, a declarat Noordiatmoko, justificând planul. Acest lucru înseamnă că veniturile fiscale guvernamentale provenite din uleiul de palmier nu sunt probabil atât de mari pe cât ar trebui”, a spus el.

Suntem de abia la sfârșitul lunii ianuarie și lucrurile vor lua o altă turnură. Deja Fermierii din Polonia, România și Bulgaria au ajuns la un nivel foarte redus al modului în care acceptă și suportă competiția generată de discounturile, calitatea mărfurilor ucrainene. Decizii la nivel european trebuie luate. Fermierii europeni sunt constrânși de reglementări și de acest Green Deal, Drumul spre Foamete, cum îl numesc în mod clar, în timp ce mărfurile ucrainene nu au nicio restricție tarifară sau tehnică (sanitar-veterinară).

STATUS LOCAL

În România, indicațiile de preț pentru soia sunt la nivelul de 530-540 USD/tonă DAP unități de procesare pentru soia non-GMO, cu livrare după data de 1 februarie 2023. În perioada 1 iulie – 22 ianuarie 2023, au fost importate aproximativ 147.000 tone de soia boabe și 243.000 tone de șrot de soia.

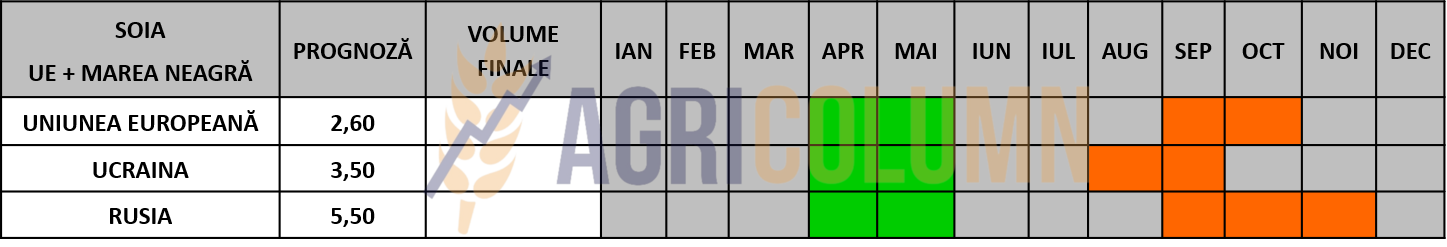

STATUS REGIONAL

UNIUNEA EUROPEANĂ. Importurile săptămânale de soia în țările din UE au fost de 101.522 tone, cu 48% mai puțin față de săptămâna trecută. Importurile totale de soia au crescut la 6,07 milioane tone, dar acestea sunt cu 18,61% mai puțin decât anul trecut, în aceeași perioadă.

Importurile de șrot de soia în UE în săptămână 15-22 ianuarie au fost de 228.661 tone. Astfel, importurile totale au ajuns la 8,9 milioane tone, ceea ce înseamnă o scădere de 2,5% față de anul trecut.

STATUS GLOBAL

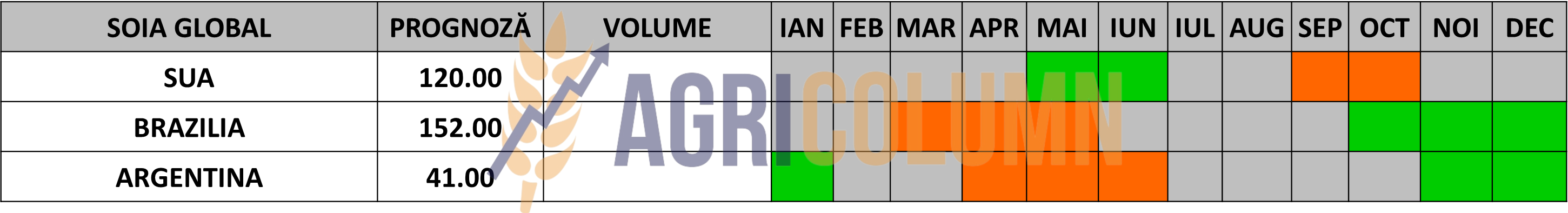

SUA. Inspecțiile săptămânale la exportul de soia din SUA au atins nivelul de 1,8 milioane tone, fiind raportate la valoarea maximă a așteptărilor pieței, care variau intre 1,4 și 1,8 milioane tone, conform datelor furnizate de Departamentul american al Agriculturii (USDA).

Totalul inspecțiilor de la începutul anului de comercializare 2022/23 au ajuns la 34,1 milioane de tone, în scădere cu 2,7% față de anul trecut.

China a fost principala destinație, care a obținut 1,2 milioane de tone de soia americană, iar alte destinații relevante au fost Germania (168.890 tone), Mexic (123.860 tone), Italia (71.602 tone), Taiwan (62.476 tone) și Bangladesh (57.678 de tone).

Datele săptămânale ale USDA privind vânzările nete au ajuns la 1,1 milioane de tone în săptămâna încheiată pe 19 ianuarie, cu 16% peste nivelul de săptămâna trecută.

BRAZILIA. Recolta de soia 2022/23 din Brazilia a început și a ajuns la 2% din suprafața plantată de 43,4 milioane de hectare, făta de 5,5% din suprafață în același moment în 2022, conform Conab. Principalul producător de soia din țară, Mato Grosso, a recoltat până acum 7% din suprafața plantată, în timp ce anul trecut, în această perioadă, era la 15,6% din suprafață. Conab estimează că recolta de soia din țară va fi de 152,7 milioane de tone.

Condițiile culturilor din statul brazilian Parana s-au îmbunătățit și cele considerate bune au ajuns la 81%, cele considerate medii au rămas stabile la 15%, în timp ce cele considerate slabe au scăzut acum la 4% din suprafața totală însămânțată. Producția de soia din Parana este estimată la 21,4 milioane de tone. Suprafața plantată a rămas stabilă la 5,7 milioane de hectare, în creștere cu 1,3% față de cele 5,6 milioane de hectare de anul trecut. În anul agricol 2021/22, statul a plantat 5,6 milioane ha și a produs 12,2 milioane de tone.

ARGENTINA. Semănatul a avansat la 98,8% din suprafața preconizată de 16,2 milioane de hectare. Mai sunt de plantat mai puțin de 200.000 ha, concentrate în nordul zonei.

Ploile recente din Argentina au împiedicat deteriorarea în continuare a culturilor de soia, conform raportului emis de BAGE (Buenos Aires Grains Exchange). Ca urmare, au crescut la 7% culturile evaluate în stare bună-excelentă, 54% sunt evaluate ca fiind în stare slabă, iar suprafețele calificate ca fiind medii sunt acum la 39%. Zonele considerate secetoase au scăzut la 63%, iar zonele considerate în stare optimă și adecvată sunt acum de 37%.

Cu toate acestea, se așteaptă pierderi semnificative în ceea ce privește cultura însămânțată, ca urmare a temperaturilor ridicate și a lipsei de umiditate din noiembrie, decembrie și cea mai mare parte a lunii ianuarie.

Vânzările fermierilor argentinieni de soia din noua recoltă au urcat cu 230% în timpul săptămânii, până la 271.000 de tone, o traiectorie diferită de cea a recoltei 2021/22, care a scăzut cu 14,2%, până la 42.000 de tone. Astfel, vânzările totale ale recoltei 2022/23 au ajuns la 3 milioane tone, fata de nivelul de 6 milioane tone de anul trecut.

CHINA. Importurile chinezești de soia din Brazilia au scăzut în 2022 pentru al doilea an consecutiv, conform datelor Administrației Generale a Vămilor din China. Volumul de soia din Brazilia a ajuns la 54,39 milioane de tone în 2022, în scădere cu 6,45% față de anul precedent. Importurile de la alți furnizori cheie, SUA și Argentina, au scăzut, de asemenea, deoarece cererea slăbită pe fondul unui an de întreruperi legate de Covid și a unei producții interne mai mari si-au pus amprenta asupra importurilor.

In 2022, China a cumpărat 29,5 milioane de tone de soia din SUA, o scădere de 8,48% față de anul precedent, în timp ce importurile din Argentina au scăzut cu 2,08%, la 3,65 milioane de tone.

Marjele slabe de procesare în cea mai mare parte a anului au menținut cererea limitată din partea procesatorilor chinezești, iar cererea de furaje din partea crescătorilor de porci a fost, de asemenea, redusă pe fondul marjelor agricole slabe.

În raportul din ianuarie Oil Crops Outlook al USDA, recolta de soia a Chinei pentru 2022/23 este estimată a fi cu aproape 2 milioane de tone mai mare față de luna trecută, la 20,3 milioane de tone. Schimbarea reflectă datele oficiale care indică o creștere a suprafeței plantate pentru soia în China – cu aproape 10% față de estimarea anterioară. Se preconizează că majorarea producției interne de soia va reduce dependența de aprovizionarea cu soia din străinătate pentru a satisface proiecțiile actuale ale cererii interne. Prin urmare, prognoza privind importurile de soia este redusă de la 98 de milioane de tone la 96 de milioane de tone.

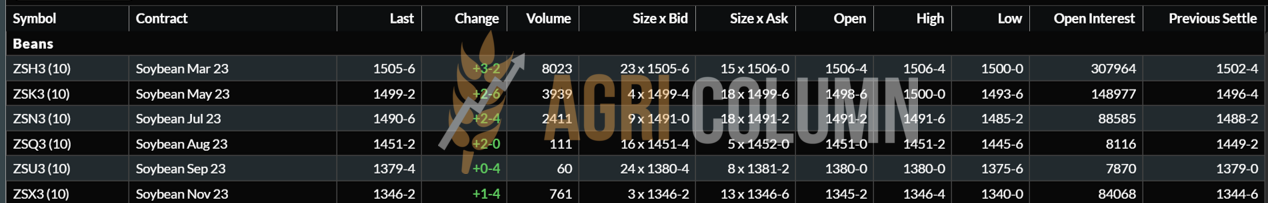

CBOT SOIA ZSH23 MAY23 – 1.505 c/bu

TREND GRAFIC SOIA – ZSH23 MAR23