Raportul de piață din această săptămână conține informații despre:

STATUS LOCAL

Indicațiile portului Constanța s-au topit brusc vineri după-amiază sub efectul de recul generat de înțelegerea dintre Ucraina și ONU cu Turcia broker pe de o parte, în comun cu înțelegerea Rusiei cu ONU, de asemenea mijlocită de Turcia ca intermediar. Astfel, previzionăm piața în deschiderea săptămânii localizată la un nivel de 335 EUR/tonă, în paritatea CPT Constanța. Grâul cu calitate de furaj este în continuare valorizat cu un discount de 20 EUR/tonă față de cel destinat panificației.

Nivelul este însă superior indicațiilor de închidere EURONEXT SEP22 de vineri, 22 iulie 2022, cu cel puțin 10 EUR/tonă. Fundamentele pieței fizice, adică oferta versus cerere primează în fața tehnicității generate de bursă.

Piața locală se va acorda întocmai, însă aici primează calitatea grâului. Unitățile de procesare generează cerere parametrată de factorul gluten și de indicele alveografic W. În cazul glutenului, cerința este de minim 24, iar în cazul W, grâul nu trebuie să aibă o valoare sub 180. O remarcă în ceea ce privește valoarea glutenului: nu este vorba despre măsurarea glutenului prin metoda umedă (siloz), ci determinarea lui se efectuează prin metoda gluten uscat aferentă unităților de procesare. Ca nivel de prețuri, unitățile de procesare a grâului cotează cu valori cuprinse între 335 și 345 EUR/tonă.

Însă fermierii români nu au un apetit deosebit în vânzarea volumelor de grâu, contând pe faptul că recolta a fost subțiată de condițiile meteo nefavorabile de la momentul însămânțării până la recoltare și vom avea un nivel de recoltă de grâu ajustat la nivelul de 9 mil. tone.

CAUZE ȘI EFECTE

Înțelegerea și actul semnat de fiecare dintre părțile implicate în război, Ucraina și Rusia, oferă un moment de ușurare la nivel global și, în acest fel, piața reacționează conform acestui moment. Supapa eliberării unor potențiale volume din Ucraina generează scăderea bursei europene și subsecvent a celei nord-americane.

Retenția practicată de fermierii români este penalizată în aceste zile de efectul tratatului numit „Inițiativa transportării în siguranță a mărfurilor ucrainene”, însă nu este singurul aspect care penalizează prețul. Banca Centrală Europeană a mărit dobânda cu 0,5%, în tentativa de a frâna inflația galopantă.

Fermierii din Bulgaria și Polonia practică același sistem de retenție a mărfurilor, stimulați de volumele reduse din Uniunea Europeană, însă pe valul generat de semnarea Inițiativei de transport în siguranță, prețul grâului scade, corectat tehnic și de creșterea dobânzii la nivel de Banca Centrală Europeană.

Iar la orizont se mai vede ceva, dar acest lucru îl vom dezbate în secțiunea regională.

STATUS REGIONAL

RUSIA indică prin Rusagrotrans un nivel de recoltă a grâului de proporții homerice, și anume 92,6 mil. tone. Diferența între estimarea USDA din iulie 2022 și această estimare este de circa 11 mil. tone în plus. Este o cantitate foarte mare de marfă, care va inunda efectiv bazinul Mării Negre, căci Rusia va trebui să exporte, iar subteranul negocierilor purtate între părti și girate din partea rusă de Serghei Shoigu are aspecte pe care, cu siguranță, trebuie să le expunem, chiar dacă ele nu sunt exprimate clar. Este, de altfel, logic, întrucât negocierile s-au purtat pentru mărfurile ucrainene, nicidecum pentru cele rusești.

UCRAINA indică un status al volumelor de grâu mai puțin fericit. Vedem astăzi, conform ministerului ucrainean de resort, un volum recoltat de 3,8 mil. tone de grâu, cu un randament mediu de 3,15 tone/ha de pe 25% din suprafețele preconizate (4,9 mil. ha). Printr-o formulă matematică simplă, putem estima un volum total de recoltă de 15,2 mil. tone, în scădere față de estimarea provizorie de 19,5 mil. tone, conform ultimului raport WASDE. Și vedem cum o parte din potențialul rusesc de recoltă este diminuat de minusul ucrainean, cuantificat în cifre la 4,3 mil. Tone. Nu trebuie neglijat nici volumul ucrainean de 5,5 mil. tone rămas neexportat din sezonul trecut. Adăugat la 15,2 mil. tone, acest volum va ridica recolta din Ucraina la 20,7 mil tone.

UNIUNEA EUROPEANĂ se situează pe același palier de 125 mil. tone volum total de grâu comun sau grâu de panificație, Franța fiind în acest moment la nivelul de 86-88% nivel de recoltare, conform France AgriMer.

LICITAȚII

EGIPT. În urma vizitei domnului Biden cu omologul egiptean, Abdel Fattah El-Sisi, în data de 17 iulie, premierul Egiptului spune că valoarea investițiilor americane a crescut cu 15 miliarde de dolari în 2021-2022 față de 2020-2021. Impulsionat de vizita domnului Biden, GASC Egipt a generat în data de 19 iulie 2022 o tentativă de achiziție prin GASC (subliniem tentativă, căci a fost sortită eșecului). GASC a luat decizia să inițieze o licitație deschisă numai originilor SUA, Canada, Australia, Brazilia și Argentina. Cunoscând calendarul culturilor, am remarcat imediat că Brazilia, Argentina și Australia au fost introduse ca fantome, perioada lor de recoltare fiind după perioada de livrare menționată de GASC.

Acest prim aspect ne-a făcut circumspecți și am remarcat în prima linie de oferte o companie total necunoscută, Egyptian African CO. Am concluzionat foarte repede că aceasta avea rolul de submarin în licitație, adică va încerca să coboare cât mai jos ofertele de preț. Dezamăgirea totală a fost exprimată prin anularea licitației. Ofertarea a fost efectuată de grâul american la diferențe de peste 40 până la 60 USD/tonă în paritatea CIF, față de nivelul actual al prețului. A fost un semn clar de competitivitate redusă din motive logistice. Grâul american are o indicație de transport de 48-65 USD/tonă, iar cea mai redusă ofertă în FOB Origine Nord-Americană a fost la nivelul de 395 USD/tonă peste valorea din bazinul Mării Negre (367-373 USD/tonă).

A doua zi după eșecul licitației deschise, în data de 20 iulie 2022, Egiptul a revenit într-un proces de licitație directă, de unde a achiziționat un volum de 640.000 tone de grâu, origine Rusia, Franța plus două loturi din Lituania și Grecia, la valoarea de 403USD/tonă CIF.

420.000 tone au fost adjudecate de Franța, 160.000 tone de către Rusia, Lituania a fost acontată cu 30.000 tone și Grecia !!! cu 30.000 tone. Submarinul de negociere, Egyptian African Co, a fost prezent și a acontat loturile din Lituania și Grecia. Altfel, grâul franțuzesc a fost distribuit între Cargill (180.000 tone), Lecureur, Olam, Viterra și Soufflet (cu cate 60.000 tone). Cel rusesc s-a distribuit între Aston (60.000 tone), Grain Export (60.000 tone) și GTCS (40.000 tone).

Pe 21 iulie 2022, GASC Egipt a mai achiziționat încă 120.000 tone de grâu, un mix de origine franco-rus din nou, la nivelul de 402,5 USD/tonă CIF.

În afară de livrările spot cu origine Lituania și Grecia care au loc în a doua jumătate a lunii august, restul livrărilor se întind pe perioada 15 septembrie – 15 noiembrie 2022. Totalizăm astfel un volum de 760.000 de tone achiziționate de GASC Egipt.

MIT IORDANIA a avut, de asemenea, o tentativă de achiziție grâu care nu s-a concretizat.

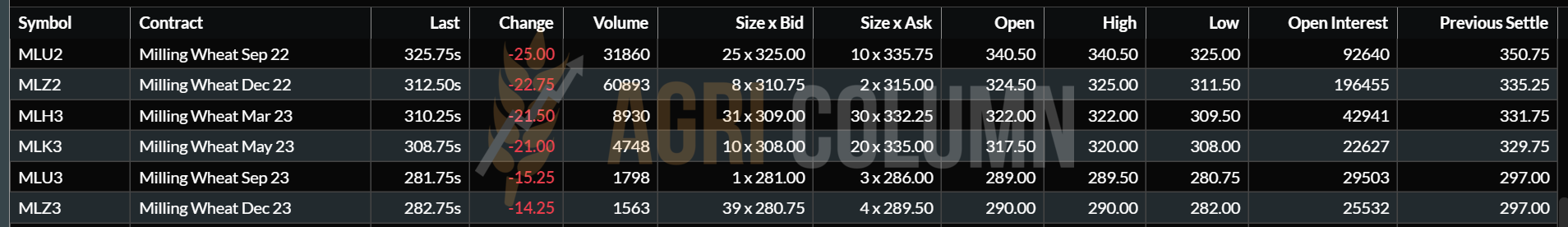

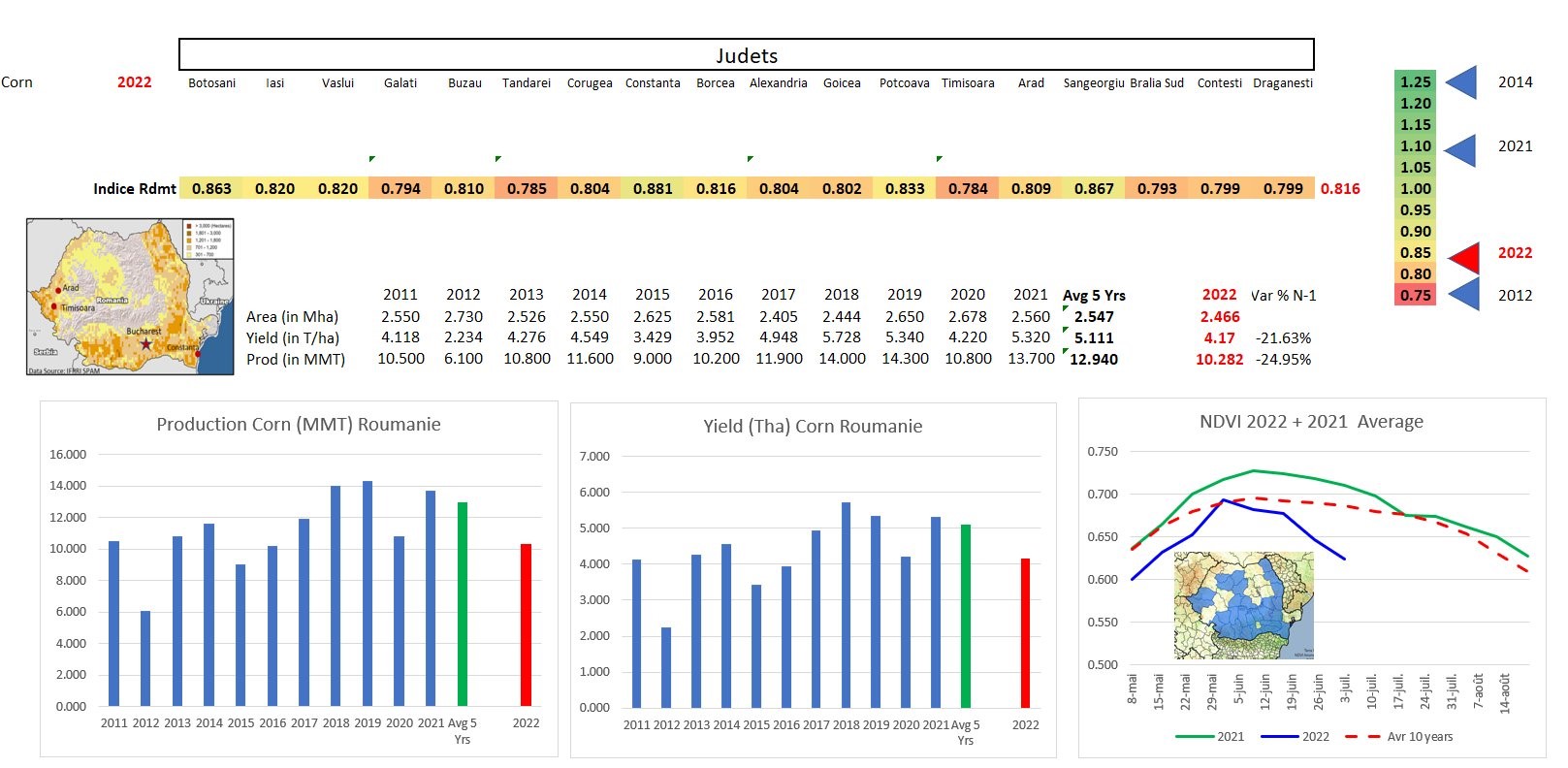

EURONEXT MLU22 SEP22 – 325,75 EUR (minus 25 EUR) (EFECT AL ÎNȚELEGERII DE LA ISTANBUL!!)

GRAFIC TREND GRÂU EURONEXT – MLU22 SEP22

STATUS GLOBAL

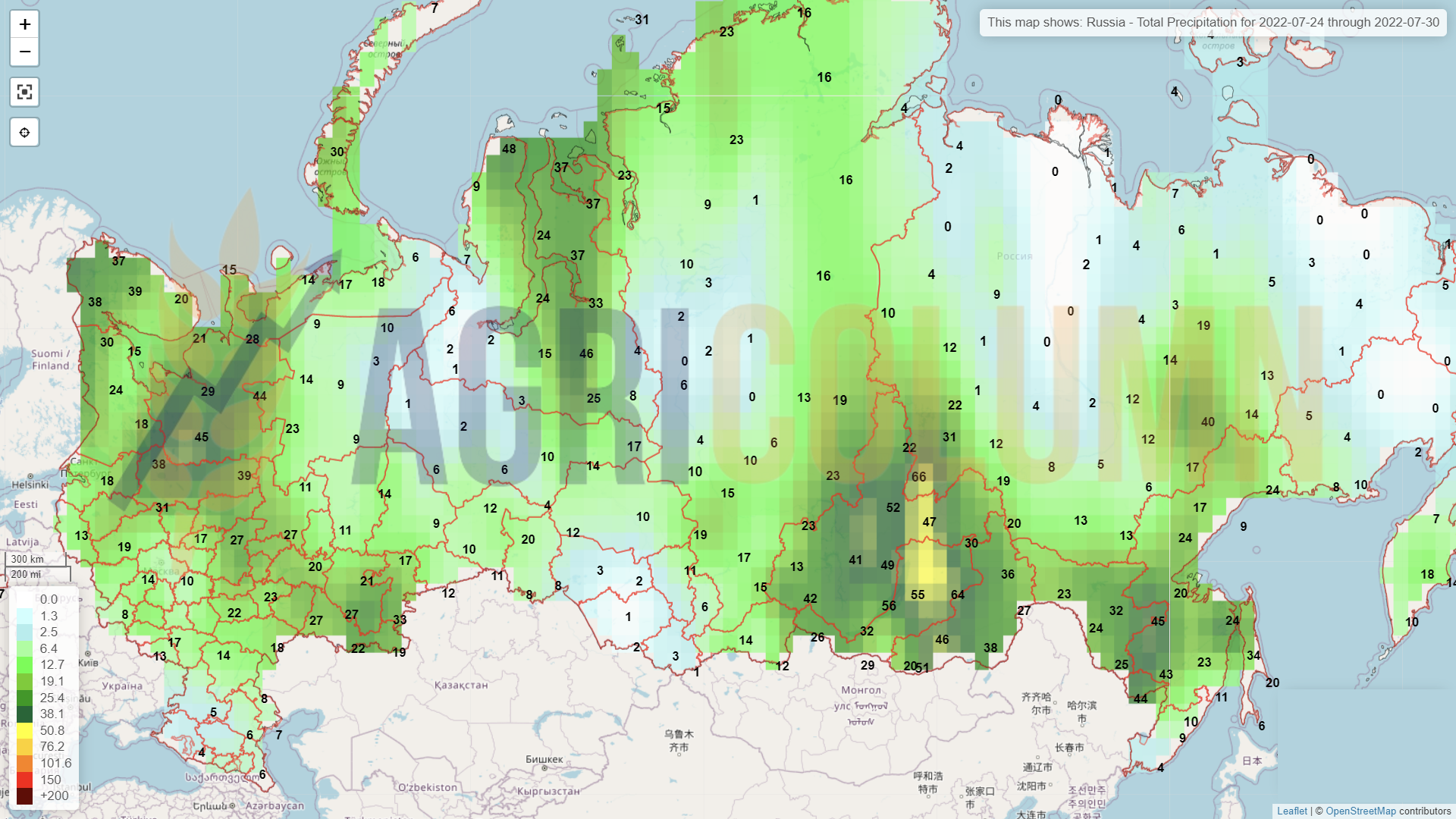

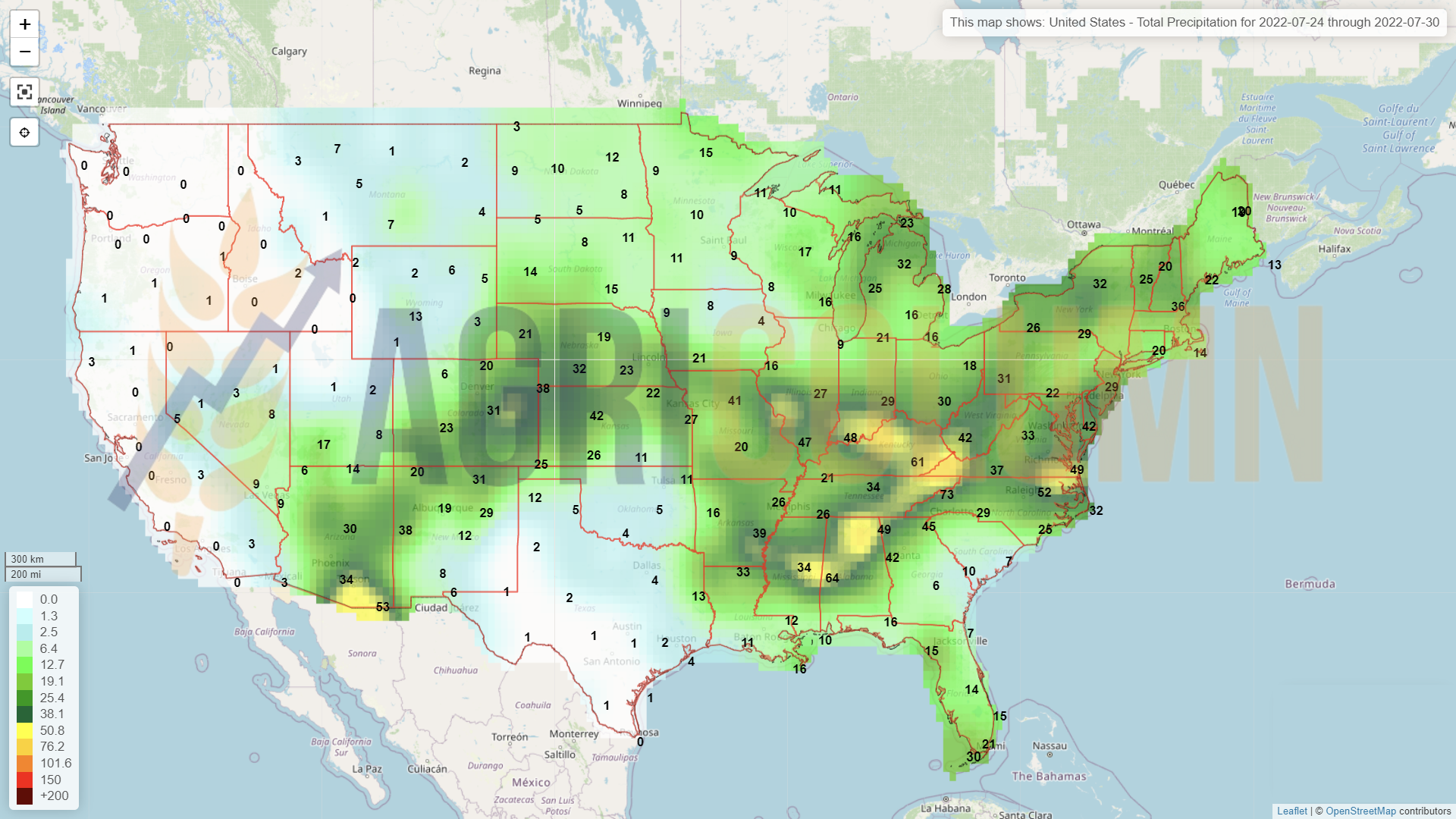

SUA își intensifică volumele exportate de grâu în destinații precum China, în mod special. Nivelul de recoltare a grâului american de iarnă a depășit procentul de 75-77% și, în curând, acest proces va lua sfârșit. Prognozele rămân stabile la 48 mil. tone, ajutate de emergența și dezvoltarea grâului de primăvară, care a recuperat parțial pierderile suferite de grâul de iarnă.

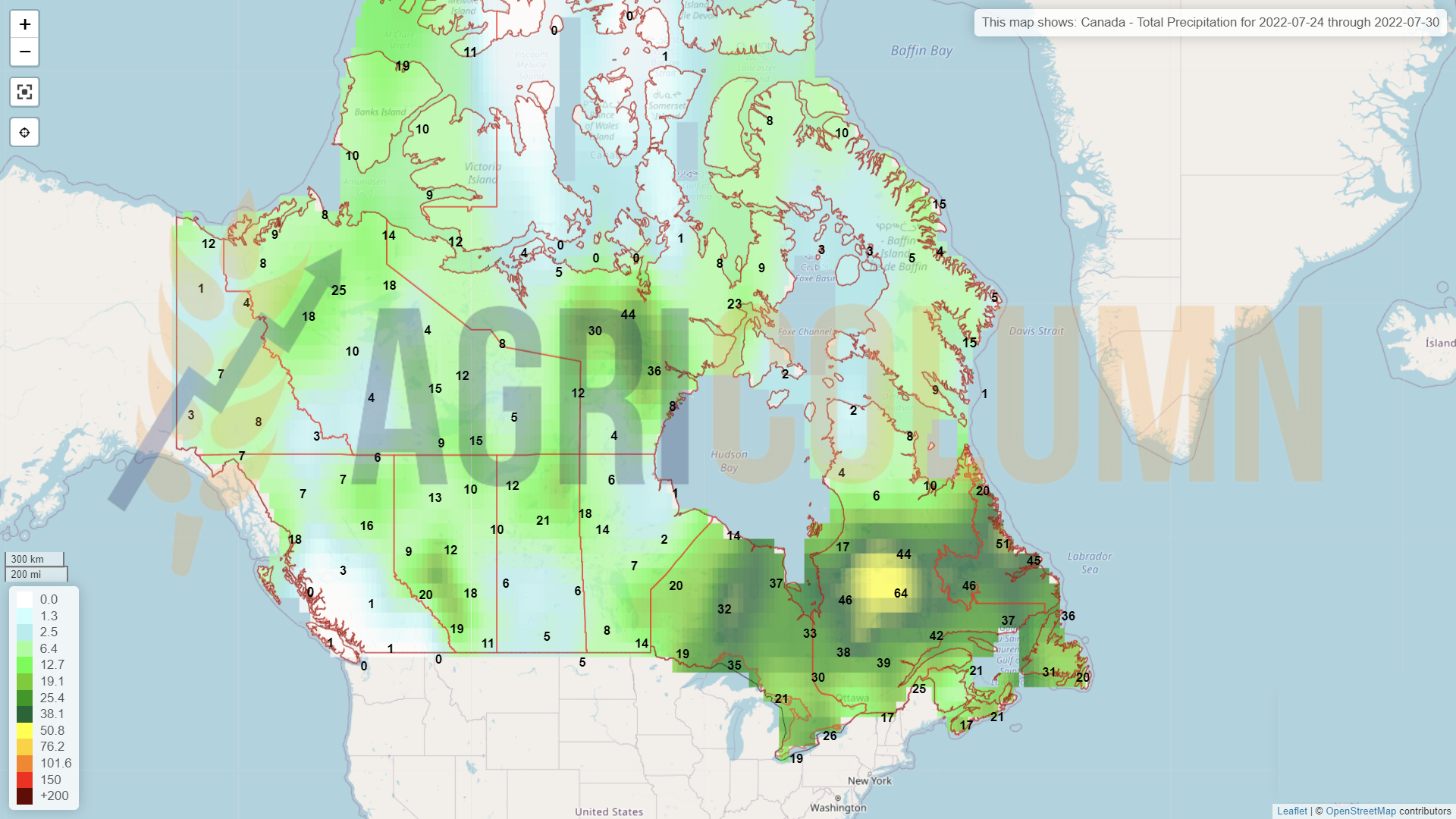

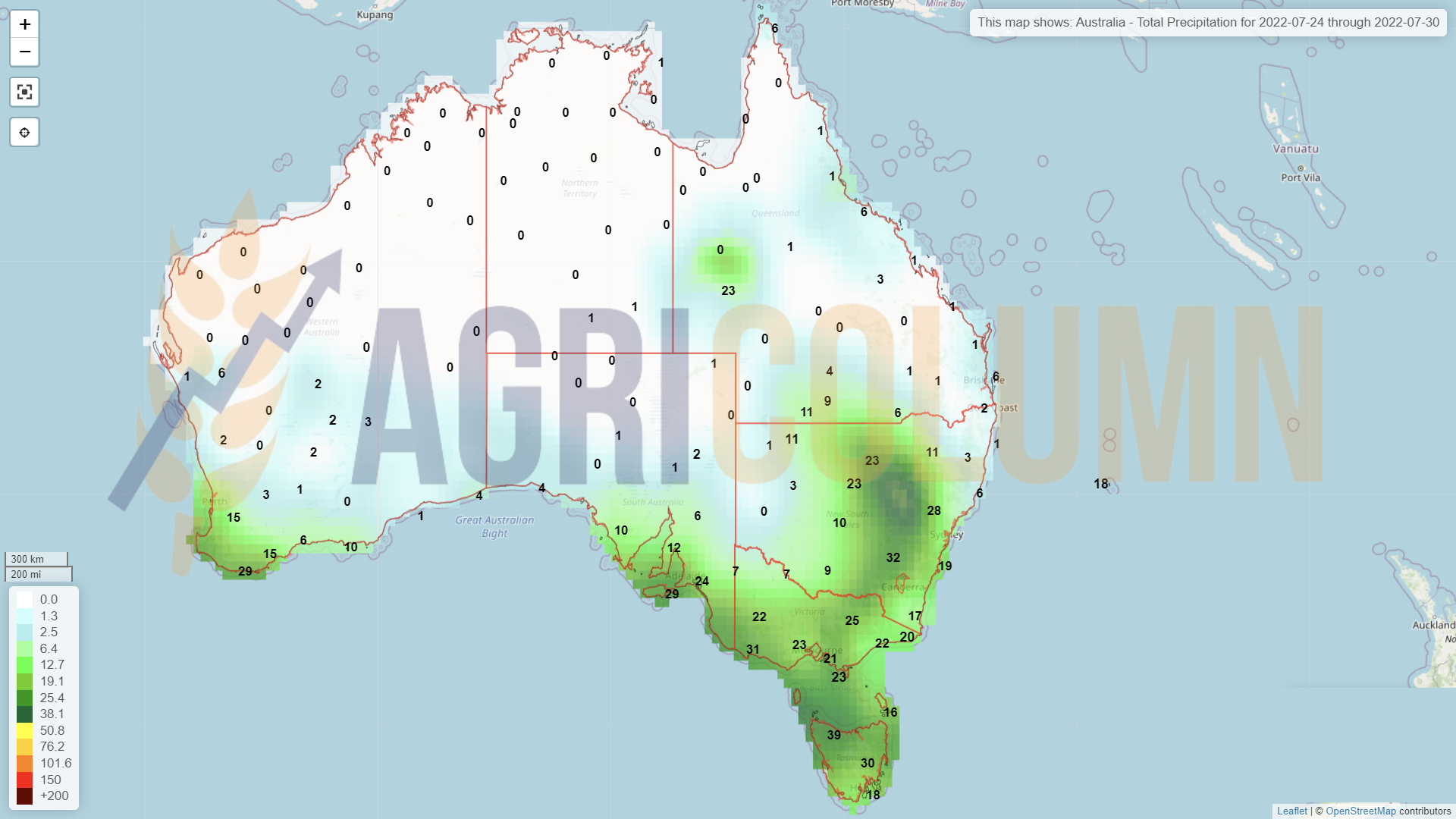

CANADA rămâne la același nivel de prognoză de 34 mil. tone, cu o vreme care ajută vegetației grâului.

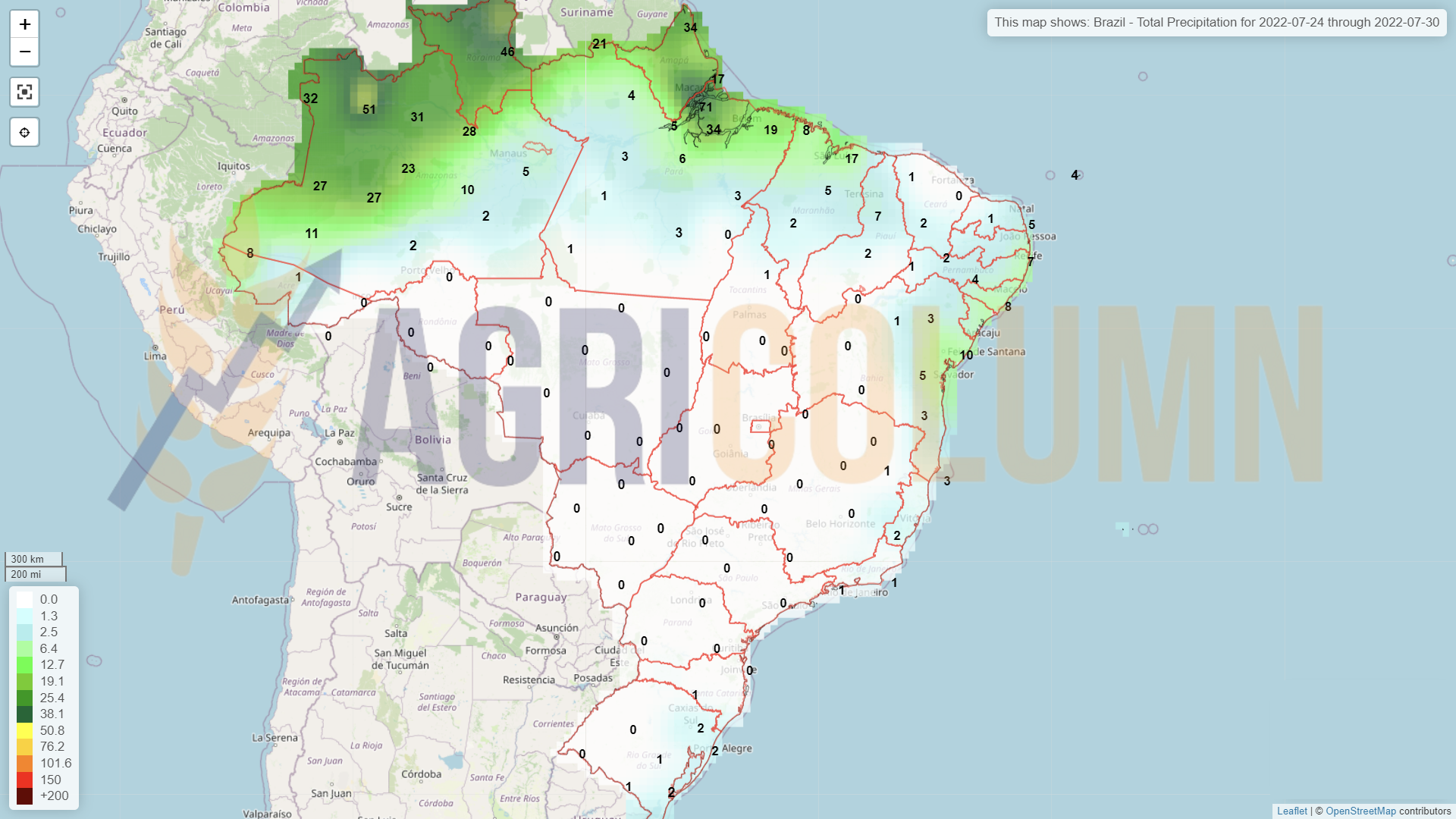

BRAZILIA se află în afara ferestrei de recoltare.

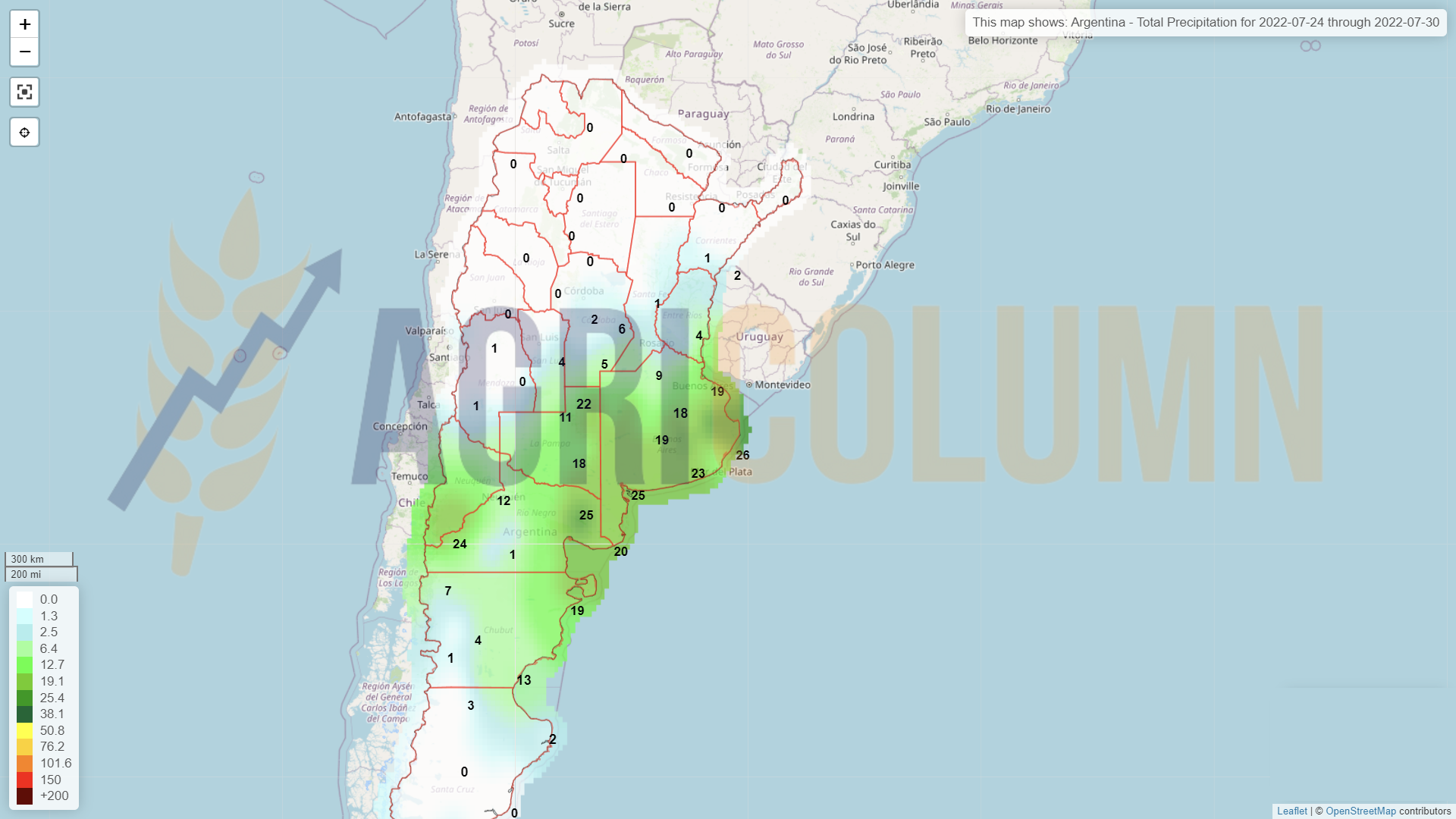

ARGENTINA are probleme și mai coboară suprafața destinată însămânțării cu încă 100.000 de hectare, până la nivelul de 6,1 mil. ha. În total, avem o degradare în termeni de plan de însămânțare cu 400.000 hectare, ei plecând de la o estimare de 6,5 mil. ha.

AUSTRALIA, de asemenea, arată foarte pozitiv. 33 mil. tone rămâne prognoza de volum.

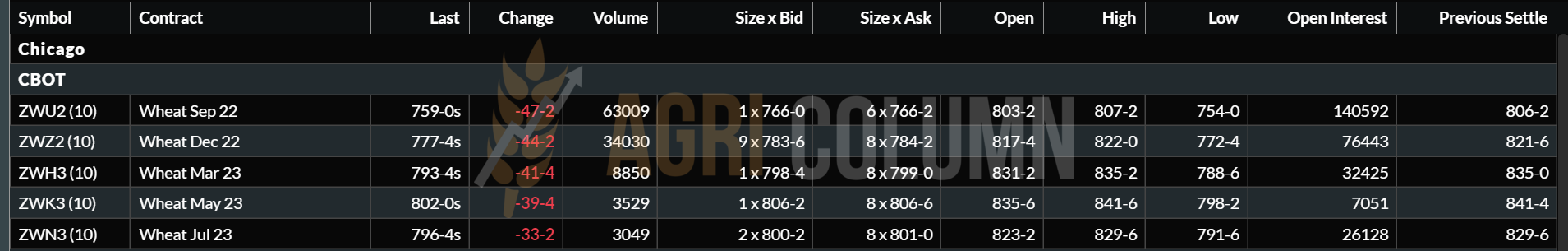

CBOT ZWU22 SEP22 – 759 c/bu (minus 47 c/bu = minus 17,25 USD)

GRAFIC GRÂU TREND CBOT – ZWU22 SEP22

CAUZE ȘI EFECTE

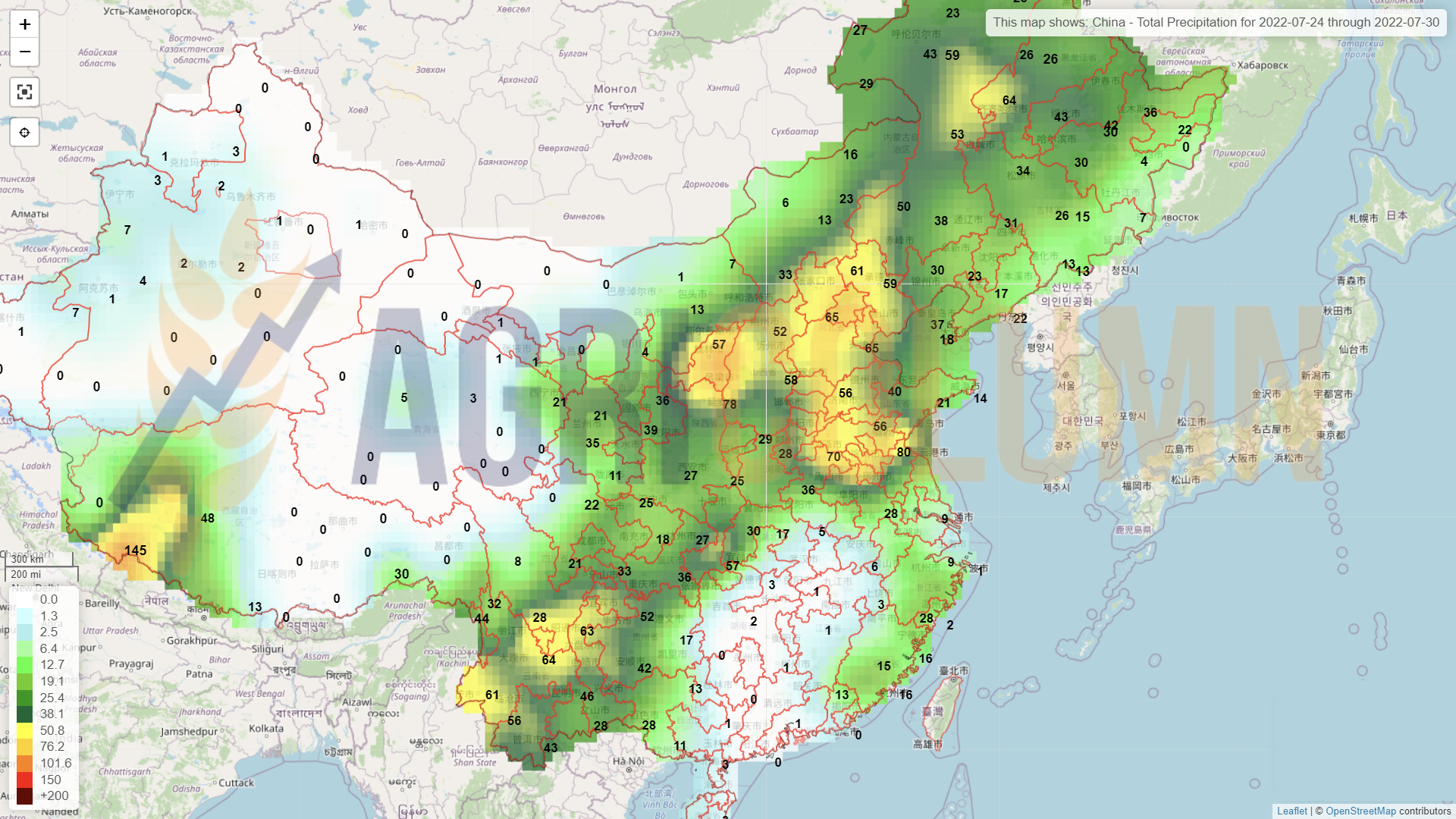

Înainte de a dezvolta subiectul regional, trebuie să avem ochii larg deschiși la China, care a efectuat cumpărături de peste 1 mil. tone din SUA și cel puțin 7 nave de grâu din Franța. Mărfurile se cer, iar China face ceea ce trebuie – stock piling al grâului. Acest aspect nu trebuie ignorat sub nicio formă.

Prezumția inițială rostogolită de foarte multă vreme, și anume un acord pentru crearea unui coridor umanitar în vederea extragerii mărfurilor ucrainene, a fost semnat pe data de 22 iulie 2022. Numele de Inițiativă pentru coridor sigur însă indică alte lucruri.

Navele cu marfă captivă din porturile ucrainene trebuie să iasă. Cu marfa depreciată sau nu, ele trebuie să plece. Multe dintre ele nu sunt ale entităților ucrainene și proprietarii provin din părți terțe. Marfa depreciată din ele va fi direcționată către țările sărace.

Despre cele trei porturi alocate pentru expediere însă, e cu totul alt scenariu. Odessa, Yuzhny și Chornomorsk cumulat pot expedia cam 20-22 mil. tone pe an. Însă aceste cifre sunt estimări generate sub anumite condiții precum: pace, infrastructură portuară neavariată, zonă portuară deminată, posibilitatea livrării de mărfuri dinspre interior spre port, infrastructură interioară neavariată. Acest cumul de factori ne indica că, de fapt, primară este doar mișcare navelor captive în rada porturilor nominate și cam atât. Este o gură de oxigen și nimic mai mult. Putem chiar specula asupra faptului că, dacă se face curățenie în zona portuară din Odessa, Rusiei i se facilitează asaltul. Dispariția navelor străine din peisaj ar fi benefică pentru ruși, în tentativa de cucerire a Odessei.

Trebuie să precizăm foarte clar însă că această Inițiativă este exprimată în două segmente – unul este semnat de Ucraina-ONU și Turcia mijlocitor, iar cealaltă de Rusia-ONU și Turcia mijlocitor.

CE CÂȘTIGĂ UCRAINA?

În afară de potențiala plecare a navelor captive, mai nimic. Pregătirea de export poate dura și trei luni, deminarea, refacerea instalațiilor portuare, revenirea personalului operant în port, sosirea mărfurilor din țară, sunt operațiuni care necesită timp. Iar Rusia nu se oprește. La câteva ore după semnarea Inițiativei, au bombardat cu rachete Odessa, precum și portul. Semnalul este deci clar, numai navele. Ce este în afara navelor, va fi clar supus regulilor rusești de război.

Estimăm și un proces foarte lent de estimare a costurilor de asigurare a navelor care vor ieși din cele trei porturi. Numeroși asigurători sunt interesați să ofere acoperire pentru transporturile de cereale din Ucraina după ce s-a ajuns la un acord, susține Lloyd’s. Navele care ar putea pleca cu încărcături de cereale din Ucraina ar trebui să o facă la câteva săptămâni distanță. Încă trebuie să se stabilească detaliile, inclusiv contractele comerciale, în legătură cu acordul privind cerealele ucrainene, iar asigurătorii vor evalua fiecare încărcătură în parte, conform oficialului Lloyd’s. Aici vedem în mod clar că cele 120 de zile alocate acestui coridor se vor scurge foarte repede, fară mișcări de amploare în ceea ce privește exportul.

CE CÂȘTIGĂ RUSIA?

În primul rând, vor obține ridicarea sancțiunilor asupra navelor rusești și vor putea expedia unde vor dori cereale. Cerealele nu au fost sancționate niciun moment, ci doar navele și sistemul de plăți SWIFT, de unde a fost Rusia decuplată. În plus, vor exploata, deși nu este oficial, zonele ocupate, în sensul că vor lua efectiv cerealele ucrainene și le vor exporta prin Mariupol și Berdyansk, absolut fără nicio jenă.

Vor putea expedia și încasa oriunde în lume. Să nu uităm că transporturile clandestine au fost apanajul Rusiei de multă vreme, aceasta din urmă comportându-se ca un veritabil traficant.

În afară de asta, presupunem că Rusia a obținut și ridicarea sancțiunilor pentru vânzarea și exportul îngrășămintelor, ceea ce reprezintă un mare câștig. Astăzi, îngrășămintele rusești care se află în stocuri în alte țări sunt blocate. Și portul Constanța are un lot consistent blocat de la comercializare.

Trebuie să înțelegem presiunea la care a fost supusă Rusia în ultima vreme prin volumul de recoltă pe care-l generează. Fără șanse de expediere din cauza sancțiunilor navale și a costurilor de asigurare extrem de ridicate (Panamax-urile nu intrau în Marea Azov spre Novorossysk, Tuapse, Taman și Caucasus, armatorii nu își asumau acest risc), rușii stau efectiv pe munți de grâu.

Oricâte plăci turnante au format via India, Pakistan și Kazahstan, aveau o problemă insurmontabilă, și anume prețul mărfurilor asociat cu costul logistic. Marfa lor era oferită discountat pentru a putea fi preluată, iar logistica decupa o porție mare din preț, din cauze riscurilor asociate traseelor prin spatele cortinei de sancțiuni.

Faptul că nu sunt competitive rezidă în mod clar din acțiunea luată pentru a reface modul de calcul a taxei de export. Rubla fiind mult mai puternică decât înainte de conflict, din cauza lipsei tranzacționabilității ei cu mărfuri din exterior, fermierii ruși primesc mult mai puțin pe tona de grâu decât înainte de invazia din Ucraina. Înainte de invazie, 1 USD valora 75 RUB, iar astăzi 1 USD valorează 58 RUB, deci, la un calcul al prețului în USD pe 1 tonă de grâu, un fermier rus primește mult mai puțini bani exprimat în ruble, căci ce altceva ar putea folosi în Rusia?

“Federația Rusă a avut nevoie de mai puțin de 24 de ore pentru a pune sub semnul întrebării acordurile și angajamentele pe care le-a luat în fața ONU și a Turciei într-un document semnat ieri la Istanbul cu un atac cu rachete asupra zonei portuare din Odessa.

Racheta rusă este “respectul” lui Volodymyr Putin în fața secretarului general al ONU, António Guterres, și a președintelui turc Recep Erdogan, care au făcut eforturi mari pentru a obține acordul și cărora Ucraina le este recunoscătoare. Ucraina a exprimat necesitatea unei implementări fără probleme a acordurilor pentru reluarea exporturilor sigure de produse agricole ucrainene pe Marea Neagră din trei porturi. Îndemnăm ONU și Turcia să se asigure că Rusia își respectă angajamentele în cadrul funcționării în siguranță a coridorului de cereale.

În cazul în care acordurile nu vor fi respectate, Rusia va fi considerată pe deplin responsabilă pentru agravarea crizei alimentare mondiale.” Extras din comunicat eliberat de Guvernul Ucrainei, după ce Rusia a bombardat din nou Odessa, dorind să reamintească cine este în control.

Vă inseram spre lectură conținutul actului semnat la Istanbul de către partea ucraineană, de către ONU și asistat de reprezentantul Turciei.

INIȚIATIVA PRIVIND TRANSPORTUL ÎN CONDIȚII DE SIGURANȚĂ AL CEREALELOR ȘI PRODUSELOR ALIMENTARE DIN PORTURILE UCRAINENE1. Părțile la această inițiativă sunt Republica Turcia, Federația Rusă, Ucraina și Secretarul General al ONU. 2. Această inițiativă se bazează pe acordurile părților la Convenția internațională pentru ocrotirea vieții omenești pe mare din 1974, astfel cum a fost modificată, la SOLAS, Regulile XI-2/11 și la Codul internațional pentru securitatea navelor și a instalațiilor portuare (Codul ISPS), partea B, punctul 4.26. 3. Scopul acestei inițiative este de a facilita navigarea în siguranță pentru exportul de cereale și produse alimentare și îngrășăminte conexe, inclusiv amoniac din porturile Odesa, Chernomorsk și Yuzhny (“porturile ucrainene”). 4. Părțile recunosc rolul Secretarului General al Organizației Națiunilor Unite în asigurarea discuțiilor pentru această inițiativă și îi solicită asistență suplimentară pentru punerea în aplicare a acesteia, în continuarea misiunii umanitare a Organizației Națiunilor Unite și sub rezerva autorităților și mandatelor acesteia. 5. Pentru a realiza obiectivele prezentei inițiative și pentru a asigura navigarea în siguranță a navelor care transportă cereale și produse alimentare, părțile convin următoarele: ASPECTE PRINCIPALE ALE INIȚIATIVEI A. Prezenta inițiativă pornește de la premisa că toate părțile vor oferi asigurări maxime privind un mediu sigur și protejat pentru toate navele angajate în această inițiativă. Înainte de începerea operațiunilor, se va stabili o structură de coordonare. Un centru comun de coordonare (JCC) va fi înființat la Istanbul sub auspiciile Organizației Națiunilor Unite și va include reprezentanți ai părților și ai Organizației Națiunilor Unite. CCM efectuează supravegherea și coordonarea generală a acestei inițiative. Fiecare parte a Organizației Națiunilor Unite va fi reprezentată în cadrul CCM de un înalt funcționar și de un număr necesar de personal convenit de comun acord. B. Echipele de inspecție vor fi înființate în Turcia. Echipele de inspecție din Turcia vor fi formate din reprezentanți ai tuturor părților și ai ONU. Navele vor tranzita și vor intra în porturile ucrainene în conformitate cu programul aprobat de CMC, după ce navele vor fi inspectate de o echipă de inspecție. Principala responsabilitate a echipelor de inspecție va fi de a verifica absența încărcăturilor și a personalului neautorizat la bordul navelor care intră sau ies din porturile ucrainene. C. Toate activitățile desfășurate în apele teritoriale ucrainene se vor afla sub autoritatea și responsabilitatea Ucrainei. Părțile nu vor întreprinde niciun atac împotriva navelor comerciale și a celorlalte nave civile și instalații portuare civile angajate în această inițiativă. În cazul în care este necesară deminarea, un detector de mine al unei alte țări, agreat de toate părțile, va cerceta abordurile porturilor ucrainene, după caz. D. Navele comerciale vor fi înregistrate în prealabil în CCM, verificându-se detaliile acestora și confirmându-se portul de încărcare, după ce s-a stabilit o strânsă legătură cu autoritățile portuare. Navele vor fi monitorizate din punct de vedere tehnic pe toată durata trecerii lor. Navele vor trece prin coridorul umanitar maritim, convenit de toate părțile. JCC va elabora și va difuza un plan operațional și de comunicare detaliat, inclusiv identificarea porturilor sigure și a opțiunilor de asistență medicală. E. Pentru a preveni orice provocări și incidente, mișcarea navelor care tranzitează coridorul umanitar maritim va fi monitorizată de la distanță de către părți. Nicio navă militară, aeronavă sau vehicul aerian fără pilot (UAV) nu se poate apropia de coridorul umanitar maritim mai aproape de o distanță mai mică decât cea convenită de CMC, fără autorizația CMC și după consultarea tuturor părților. F. În cazul în care pe o navă care tranzitează coridorul maritim umanitar apar activități suspecte sau nerespectarea regulilor acestei operațiuni sau situații de urgență, în funcție de locația acesteia, la cererea unei părți la CCM și în conformitate cu dreptul maritim internațional, părțile vor acorda asistența necesară echipajului sau vor efectua o inspecție față de garanțiile de securitate. G. Toate navele comerciale care participă la această inițiativă fac obiectul unei inspecții efectuate de o echipă de inspecție în porturile stabilite de Turcia la intrarea/ieșirea din/în strâmtoarea turcă. H. Prezenta inițiativă va rămâne în vigoare timp de 120 de zile de la data semnării de către toate părțile și poate fi prelungită automat pentru aceeași perioadă, cu excepția cazului în care una dintre părți notifică celeilalte intenția de a pune capăt inițiativei sau de a o modifica. I. Nicio dispoziție din prezenta inițiativă nu va fi considerată ca o renunțare, expresă sau implicită, la privilegiile și imunitățile Organizației Națiunilor Unite, iar părțile se vor asigura că inițiativa nu implică nicio răspundere pentru Organizația Națiunilor Unite. |

INDICAȚII PREȚ GRÂU DIVERSE ORIGINI

STATUS LOCAL

Prețul orzului la nivel local a fost într-o pendulare continuă, cu interes mai mare sau mai redus. Vineri indicația sa era de 285 EUR/tonă în paritatea CPT Constanța. Acordarea cu grâul va genera însă o scădere de cel puțin 15 EUR/tonă și vom vedea orzul la pragul de 270-273 EUR/tonă în cursul zilei de eliberare a raportului AGRI COLUMN, mai precis 25 iulie 2022.

STATUS REGIONAL

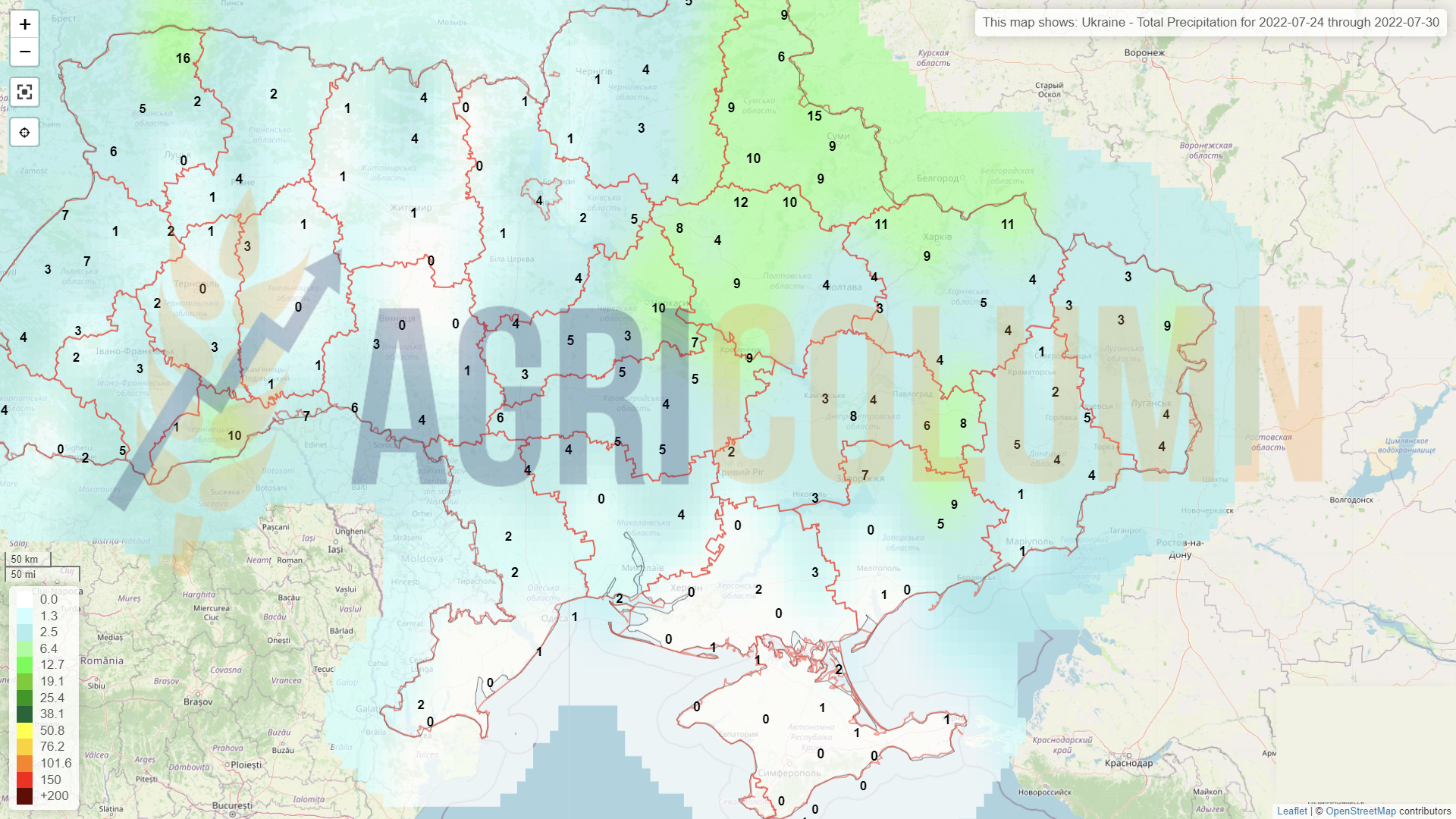

UCRAINA generează un update al recoltării orzului și observăm un status al recoltei ucrainene de 2,8 mil. tone de orz, cu un randament mediu de 3,1 tone/ha, de pe 46% din suprafața însămânțată cu orz. Anul precedent, randamentul a fost de 4.18 tone/ha.

Însă mărfurile ucrainene dezvoltă aceeași presiune pe frontiere și vedem oferte de orz la nivelul de 165 USD/tonă CPT Reni și 200 USD/tonă FOB Chilia.

Înregistrăm o tentativă de licitație a MIT Iordania care nu s-a concretizat sub nicio formă. Probabil prețul a fost sursa principală a anulării licitației. Participanții au fost numeroși și enumerăm aici Bunge, Viterra, Ameropa, Australian Grains și Soufflet.

CAUZE ȘI EFECTE

Orzul are traseul marcat de evoluția prețului grâului de furaj și acest lucru se simte în cotațiile zilnice, care pendulează în conformitate cu u acesta din urmă. Piața internă generează cerere, iar volumul de orz va avea cerere odată cu luna august și septembrie, urmând mai apoi sezonalitatea din ianuarie-februarie 2023.

INDICAȚII ORZ DIVERSE ORIGINI

STATUS LOCAL

Indicațiile porumbului la nivelul portului Constanța sunt la valorea de 285-287 EUR/tonă. Ca indicație, nu mai există invers de recoltă între recolta veche și cea nouă, ci doar interes, adică nu toți cumpărătorii mai achiziționează porumb recoltă veche.

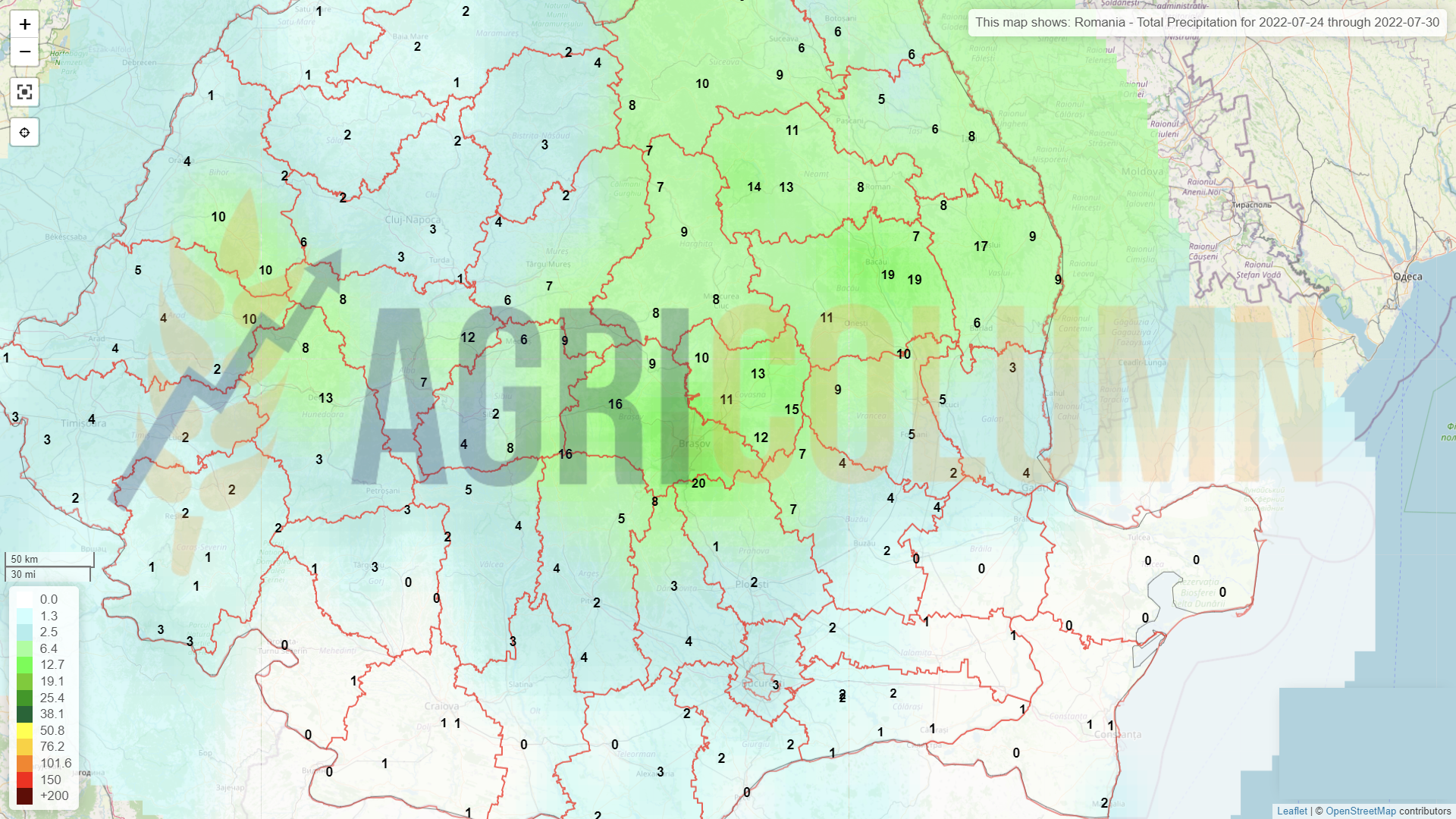

ROMÂNIA are probleme extraordinar de mari. Seceta a mușcat cu sălbăticie din porumb la nivel național, pustiind cultura la modul propriu. Județe întregi suferă din cauza secetei pedologice instaurate în timp, începând din iarna fară de precipitații și culminând cu zona de căldură de peste 38-40 de grade pe care o traversăm într-o totală lipsă de precipitații.

Putem spune că acest efect al secetei pedologice nu a mai fost întâlnit în ultimii douăzeci de ani la nivel local pe o suprafață atât de întinsă. Județe întregi sunt efectiv distruse de seceta combinată cu căldura sufocantă, pe fondul unei lipse totale de precipitații. Zone care în mod tradițional nu sufereau de secetă, astăzi sunt calamitate efectiv.

Zona centurii de vest a României, plecând din nord-vest (județul Bihor) și coborând până în sud-vest (județul Timiș) este compromisă. Zona centurii de Sud, plecând din zona de sud a județului Olt și până după județul Călărași este, de asemenea, în dificultate maximă. Bărăganul este și el expus și toată Moldova este crunt lovită de secetă pe toată suprafața sa. Până și Podișul Transilvaniei care tradițional, datorită reliefului, beneficia de precipitații, este serios afectat. Și, bineînțeles, avem și Dobrogea, care în mod tradițional suferă de lipsa precipitațiilor.

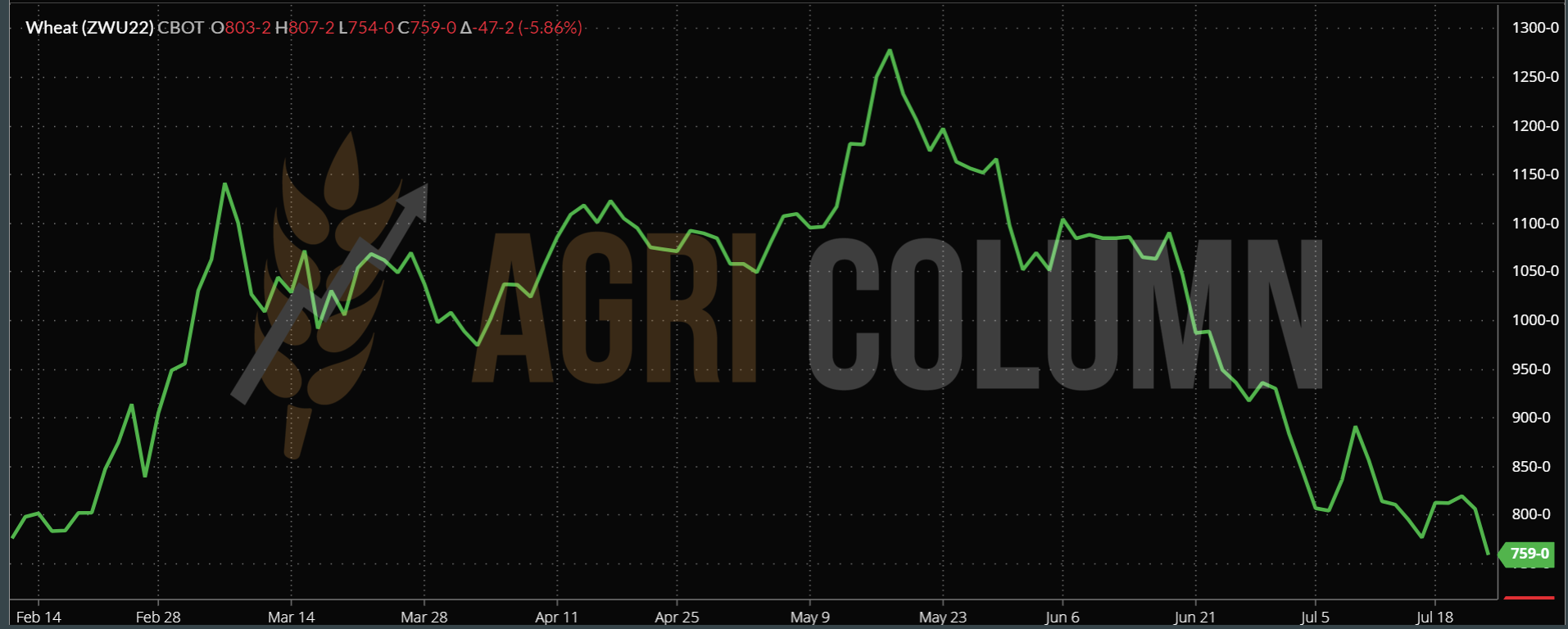

În aceste condiții dezastruoase, porumbul românesc se topește efectiv sub temperaturile ridicate. Și de la frumoasa prognoza de 14,5 mil. tone, suntem astăzi la nivelul de 10,3 mil. tone. Însă toate șansele sunt și se vor concretiza să ajungem la nivelul de 8 mil. tone. Conform lui Murphy, ce începe rău se termina și mai rău. Ca să avem și o imagine corectă generată de cifre, inserăm prin amabilitatea Visio-Crop (www.visio-crop.fr), cifre grafice care ne vor revela dimensiunea recoltei românești în acest moment și, precum am spus, nu este totul terminat.

După cum puteți observa, suntem cotați la randament de maxim 4,17 tone/hectar și avem o producție estimată de 10,28 mil. tone, față de 13,7 mil. tone în 2021 și o medie a ultimilor cinci ani aproape de 13 mil. tone.

CAUZE ȘI EFECTE

Fermierii trebuie să fie extrem de precauți și să nu se expună prin vânzări forward la ceea ce nu pot executa. Fermierii care au semnat, să încerce să execute contractele, iar dacă nu se poate, să inițieze discuții de mediere în interiorul perioadei de livrare, nicidecum la sfârșit. Ministrul declară că nu se impune stare de calamitate, dar în schimb, promovează ideea de restricție a exportului de porumb într-un mod cât se poate de fățiș. Pai dacă nu e stare de calamitare, de ce induceți ideea de restricție a exportului? Anulare prin contradicție sau cum să interpretăm spusele ministrului? Sincer, nu știm în numele cui vorbește domnul ministru.

Ce se mai poate face? Absolut nimic. Vremea își face singură calcule pentru noi. Și nu intrăm în pagina ei pozitivă sub nicio formă. Ce fac autoritățile? Și aș raspunde: ce ar mai putea face? În afara de clasicele plimbări prin porumb cu tentă populistă, nu au ce face astăzi. Suntem neputincioși și tributari unui sistem pe care-l propagăm de peste 32 de ani, un sistem alcătuit din lipsă de competențe, calități tehnice și de înțelegere, un sistem bazat pe interese personale și dictat politic, un sistem care a grefat la orice palier incompetența și lipsa de interes național.

Suntem în momentul în care autoritățile discută despre sistme de irigații, uitând cu desăvârșire atomizarea la nivel național a celor care dețin pământul. Se ignoră cu desăvârșire faptul că sistemul național de irigații este doar pe hârtiile din executiv, dar lipsește cu desăvârșire din planul fizic. Distrus, furat, lipsit de orice factor de întreținere. Sporadic, funcționează prin grija unor grupuri de fermieri, însă ceea ce a rămas este un sistem energofag, care consuma energie și risipește apa. România poate mai mult decât declarații politice sterile an de an. Cu ce ne ajută plimbări prin porumb? Cu ce ne ajută lupta intestină pentru putere decorată de trasee între DNA și câmp pentru propaganda ieftină și desuetă? Cu ce ne ajută faptul că televiziunile sunt alergate prin lanul de porumb pentru circul ieftin și senzațional totodată? Cu toții suntem de vină pentru ceea ce se întâmplă astăzi. Am fost spectatori nepăsători și reticenți în a lua inițiative, în a cere, în a uni interese suverane românești și acum ne aflăm în acest moment.

Nu vă faceți iluzii, un sistem de irigații se construiește de la zero, exact ca un sistem circulator, care are nevoie întâi de o evaluare a zonelor unde seceta se manifestă în modul cel mai exacerbat și repetitiv. Apoi trebuie generată o mapare a arterelor care vor brăzda țara și, implicit, zonele cu problemele cele mai mari. După care trebuie stabilite locațiile unde se vor forma bazinele de acumulare a apei din precipitații, din cursurile râurilor și cum se va dispersa această apă.

Traseele trebuie însă să fie guvernate de eficiență, consum energetic mic și dispersie controlată a apei pentru a nu o risipi. Fermierii trebuie angrenați în această acțiune, dacă ea va avea loc, tehnicienii și firmele de profil trebuie să consulte și să antreneze fermierii pentru a putea deveni actori principali în această acțiune. Costurile trebuie reversate și banii trebuie consumați parcimonios.

Apa este scumpă și va deveni extrem de scumpă. Astăzi, într-un impuls de a securiza prețurile apei, municipalități ale unor orașe din California precum și fermierii care produc avocado procedează în a bloca prețul apei pe NYSE (New York Stock Exchange) prin procedeul Hedging. Exact ca în modelul de securizare a prețului pentru mărfurile fermelor pe care-l promovam și-l executam prin AGRI Column și prin intermediul Clubului Fermierilor Români.

Fără a deveni cataclismici, susținem că apa va deveni extrem de scumpă și rară și va purta după ea generații de neînțelegeri și conflicte. Până în 2040-2045, problemele se vor acutiza în mod dramatic și vom vedea ceea ce noi scriem astăzi, și anume APA cotată la bursă, APA motiv de neînțelegeri și conflicte.

Aș îndrăzni însă să proiectez o imagine a unei Românii care în trei ani, ar putea avea un sistem competitiv de irigații, o Românie care poate genera datorită apei și tehnologiei un randament de 8,4-8,5 tone la hectarul de grâu și întreb, cum vi se pare cifra de 22.000.000 tone de porumb? Dar la grâu, cum vi se pare un randament de 6,5 tone, care conduce la 14.000.000 tone de grâu? Iar apoi, în lanț, floarea-soarelui și rapița, urmate de orz? O Românie ce poate produce 48.000.000 tone de mărfuri?

Nu e utopie, este o realitate la care putem ajunge dacă ne angrenăm cu toții, fermerii, asociațiile de profil, Ministerul Agriculturii, oamenii competenți din domeniul tehnic, toată clasa politică, care trebuie să să înhame efectiv la acest proiect de siguranță națională.

Concomitent, este necesară dezvoltarea procesării, precum și a traseelor comerciale a produselor cu valoare adăugată. De ce? Pentru simplul motiv că trebuie să credem în rolul nostru global, în poziția privilegiată de la Marea Neagră, în faptul că trebuie să avem curajul de a ne înțelege misiunea și rolul ca sursă de hrană sustenabilă și predictibilă.

STATUS REGIONAL

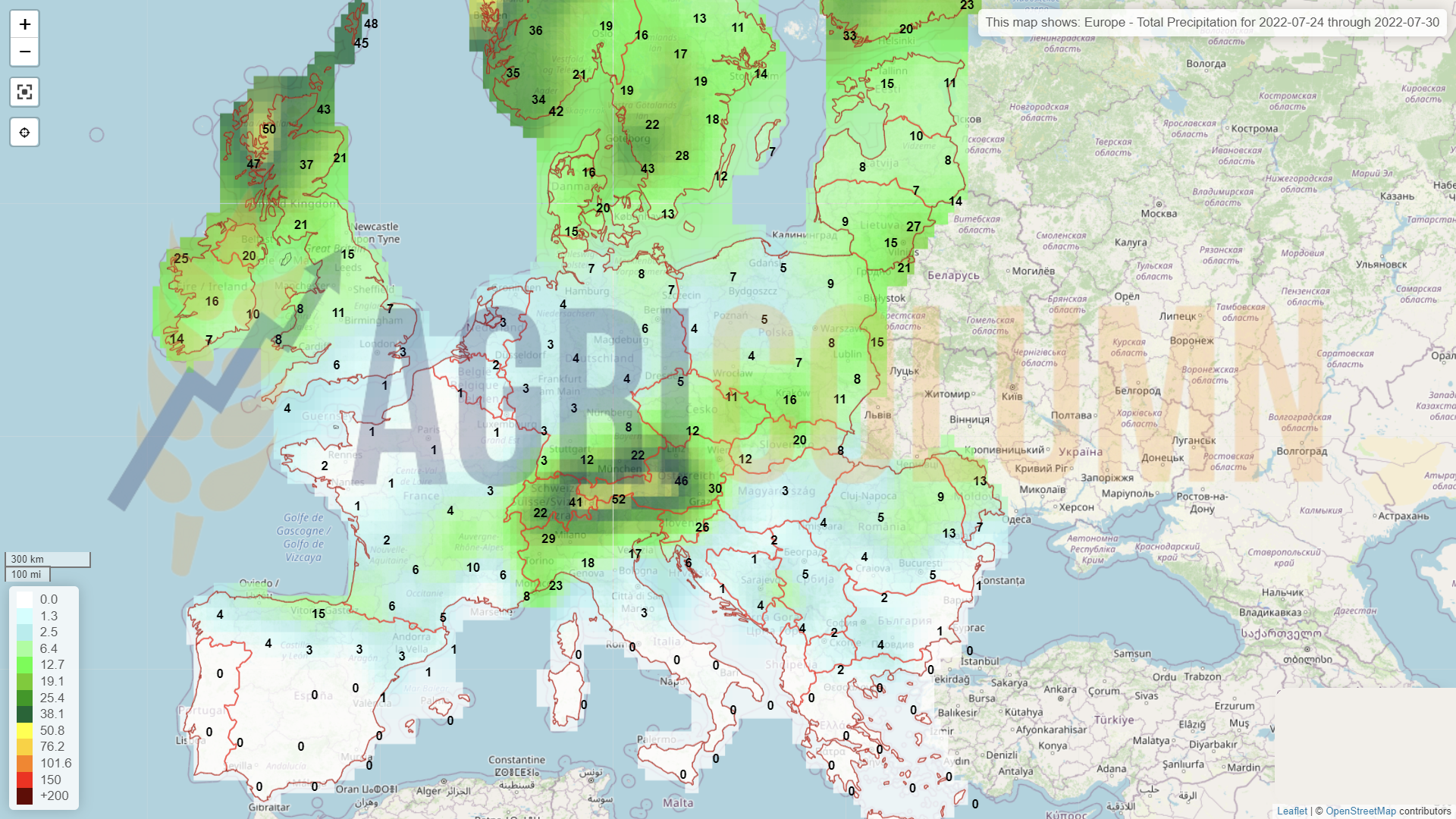

UNIUNEA EUROPEANĂ reduce producția de porumb încă o dată, până la nivelul de 65,4 mil. tone. Și i-aș numi optimiști. Toată Europa, din peninsula Iberică până la granița sa estică, adică România, este doar o stancă coaptă de soarele torid și nemilos, arsă de incendii de vegetație și decese cauzate de căldură. Nu vom avea 65,4 mil. tone producție la nivel european, ci cel mult 55 mil. tone. Vom vedea în curând. Porumbul este pierdut efectiv în Uniune și acest lucru este vizibil la nivelul oricărei țări membre. Dacă adaugăm și Serbia în acest sistem de producție, veți vedea cum lucrurile se amplifică.

UCRAINA trebuie urmărită cu foarte mare atenție. Urmează și la ei zile fără precipitații și temperaturi foarte ridicate. Nu va ploua exact în momentele critice și temperaturile vor atinge și pe teritoriul ucrainean zone cu de 36-37 de grade Celsius.

Exporturile săptămânale de cereale din Ucraina se dublează, cota către România crește la 47%. Exporturile săptămânale de cereale din Ucraina s-au dublat cu mai mult decât în săptămâna din 21 iulie, ajungând la 695.203 tone, ducând exporturile totale de la începutul sezonului 2022-2023 la 1 milion de tone, cu peste 47% din cereale ucrainene îndreptate către România, arată datele guvernamentale.

De la 1 iulie 2022, exporturile de porumb s-au ridicat la 707.826 tone, cu peste 47% sau 334.745 tone de porumb exportat în România și 17% sau 120.202 tone în Polonia, în timp ce ponderea exportată în Ungaria a scăzut la 9% sau 43,45 tone.

RUSIA, după cum bine știm, a fost degradată deja cu 1 mil. tone, până la 14,5 mil. tone și lucrurile pot continua în sensul degradării recoltei de porumb.

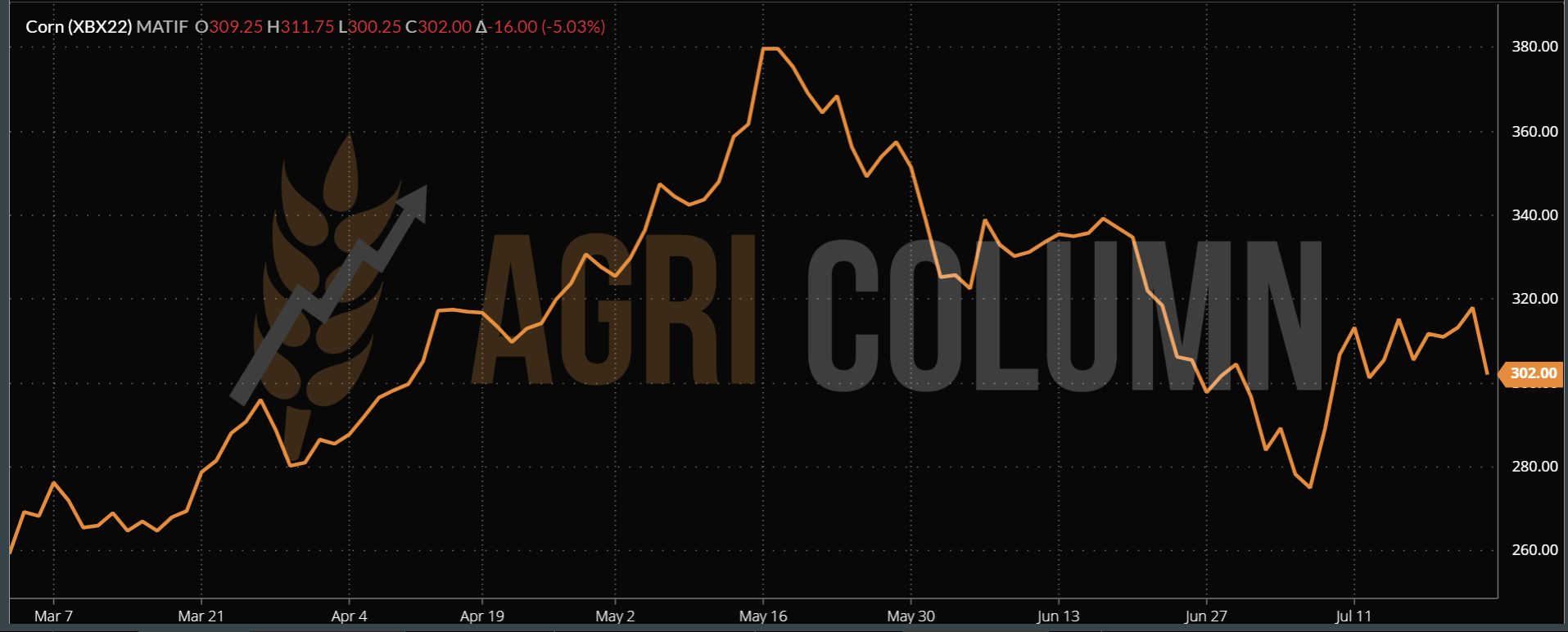

EURONEXT XBX22 NOV22 – 302 EUR (minus 16 EUR)

GRAFIC TREND PORUMB EURONEXT – XBX22 NOV22

STATUS GLOBAL

SUA intră într-o spirală a controverselor. Pe de o parte, avem prognozele de precipitații care se întrepătrund cu valurile de căldură ce traversează SUA și unde se înregistrează temperaturi de 37-38 de grade Celsius. În topul celor de mai sus, vine o imagine oferită de o firmă de consultanță nord-americană, care indică o scădere în randament de la 177 bu/acre la 171,4 bu/acre. Dacă acest lucru se adeverește, va scădea producția americană cu 11 mil. tone, de la 373 mil. tone la 361 mil. tone. Randamentul pe hectar ar putea să scadă de la 11,1 tone/ha la 10,74 tone/ha. Să nu uităm că urmează luna august, lună care generează cele mai mari probleme porumbului american.

AMERICA DE SUD nu generează schimbări datorită faptului că Safrinha se apropie de sfârșitul recoltării și producția totală braziliană rămâne setată la 116 mil. tone. Sezonul următor este reprezentat doar de cifre și cam atât deocamdată în dreptul Braziliei și Argentinei.

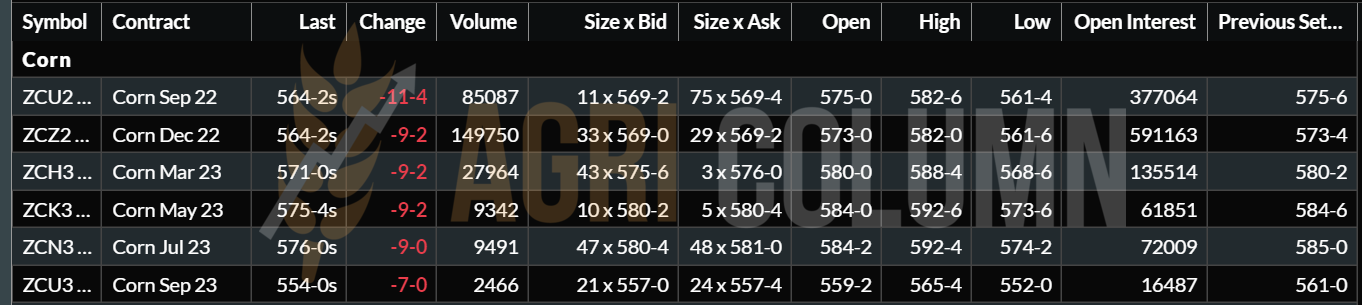

CBOT ZCZ22 DEC22 – 564 c/bu (minus 9 c/bu = 3,55 USD)

GRAFIC TREND PORUMB CBOT – ZCZ22 DEC22

CAUZE ȘI EFECTE

EUROPA suferă cumplit din cauza secetei și un minus de 24-25 mil. tone din prognoza inițială va cântări extrem de mult în balanța porumbului la nivel global.

AMERICILE sunt încă la nivel de potențial din punct de vedere al producției, iar factorul vreme va juca primul rol în această scenă. Vremea va dicta volumele finale și va genera prețul porumbului la nivel global.

UCRAINA, în lumina ultimelor evenimente, ar putea relaxa piețele, dar aici avem doi markeri fundamentali, și anume:

- permisivitatea Rusiei în a respecta acordul și se vede că nu are intenția și interesul de a o face, după acțiunea de a trimite o rachetă în portul Odessa;

- vremea în Ucraina, care trebuie ținută sub observație constantă.

CHINA va fi un factor de susținere a prețului. Aceasta va căuta originare în bazinul Marii Negre, din cauza efectului logistic – costuri mai mici față de cele din originile nord și sud-americane. Cunoaștem apetitul insațiabil al Chinei și previzionăm apariția sa în bazinul Mării Negre.

Relaxarea pe care o indică bursele este extrem de volatilă. Vom vedea din nou un raliu datorat acelei rachete rusești. Incertitudinea stârnește apetitul speculatorilor prin algoritmii de tranzacționare.

BANCA CENTRALĂ EUROPEANĂ a majorat dobânda cu 0,5% și ne despart doar două zile de anunțul FED care ar putea împinge prețurile în jos, datorită efectului generat de creșterea dobânzii cu 0,75%.

INDICAȚII PORUMB DIVERSE ORIGINI

STATUS LOCAL

Indicațiile locale se întind pe plaje destul de mari. Plecând de la prețurile oferite de procesatori ce expun un minus față de indicația EURONEXT de 30-35 EUR/tonă, până la indicație EURONEXT plus 5 EUR/tonă în cazul Portului Constanța.

Însă sezizăm nuanța subtilă creată special pentru a genera confuzie. Ne referim la faptul că unii cumpărători se raportează încă la XRQ22 AUG22, când, de fapt, trebuie să se raporteze la XRX22 NOV22.

Indicația XRQ22 AUG22 este expirată și consumată. De aceea, indică un nivel mai redus față de XRX22 NOV22. În acest caz, vă rugăm să nu acceptați corelarea cu AUG22, ci cu NOV22, în cazul vânzărilor.

CAUZE ȘI EFECTE

Unitățile de procesare sunt acoperite pentru primele volume contractuale de procesat, în raport cu cumpărătorii de ulei de rapiță pentru biodiesel. În curând, se vă trece la procesarea semințelor de floarea-soarelui și rapița nu va mai fi procesată.

Reluarea procesului se va efectua în luna noiembrie 2022 și, din acest motiv, se vede lipsa de interes exprimată în preț la procesatori.

Însă la orizont se văd din nou nori negri, și anume campania de însămânțare 2022. Cum vor însămânța fermierii în stanca efectivă numită pământ de pe teritoriul României? Cât de mult va fi prelungită fereastra de însămânțare? Când vor veni ploile? Căci în august, cu siguranță, nu vor veni, cel puțin așa arata prognozele.

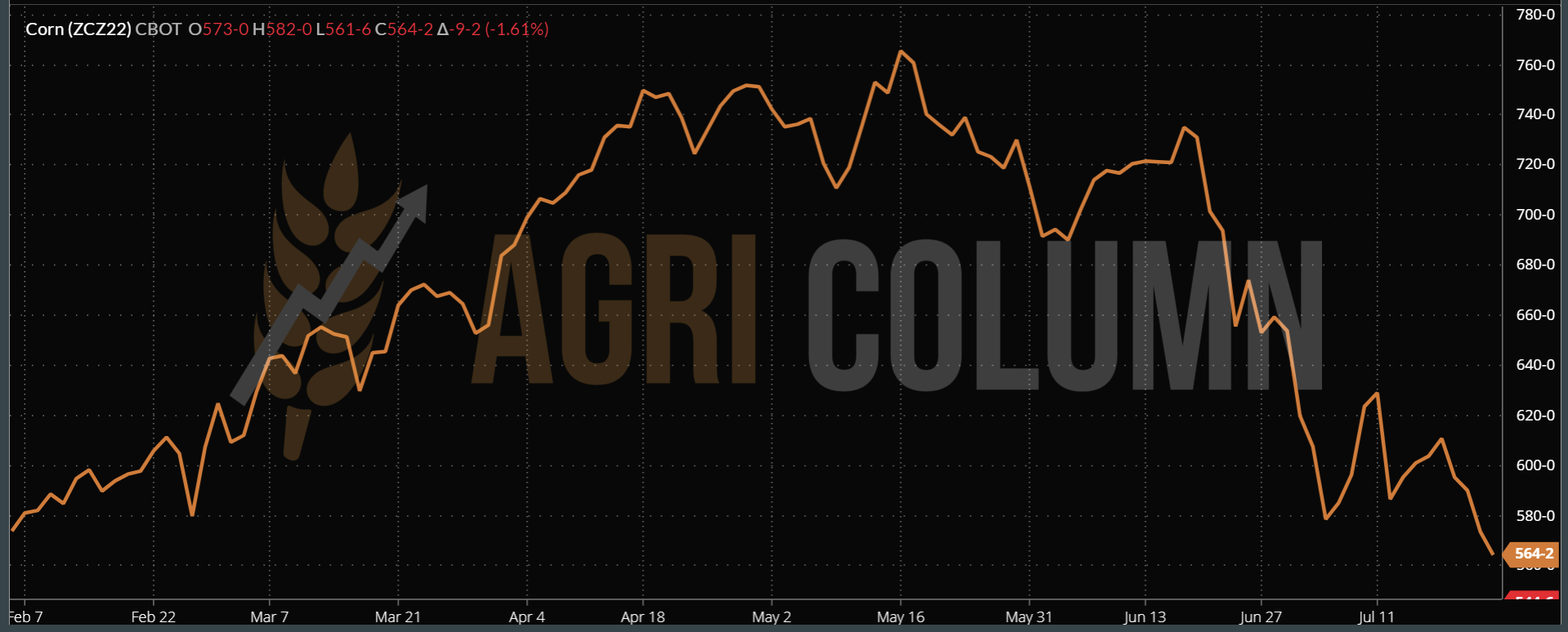

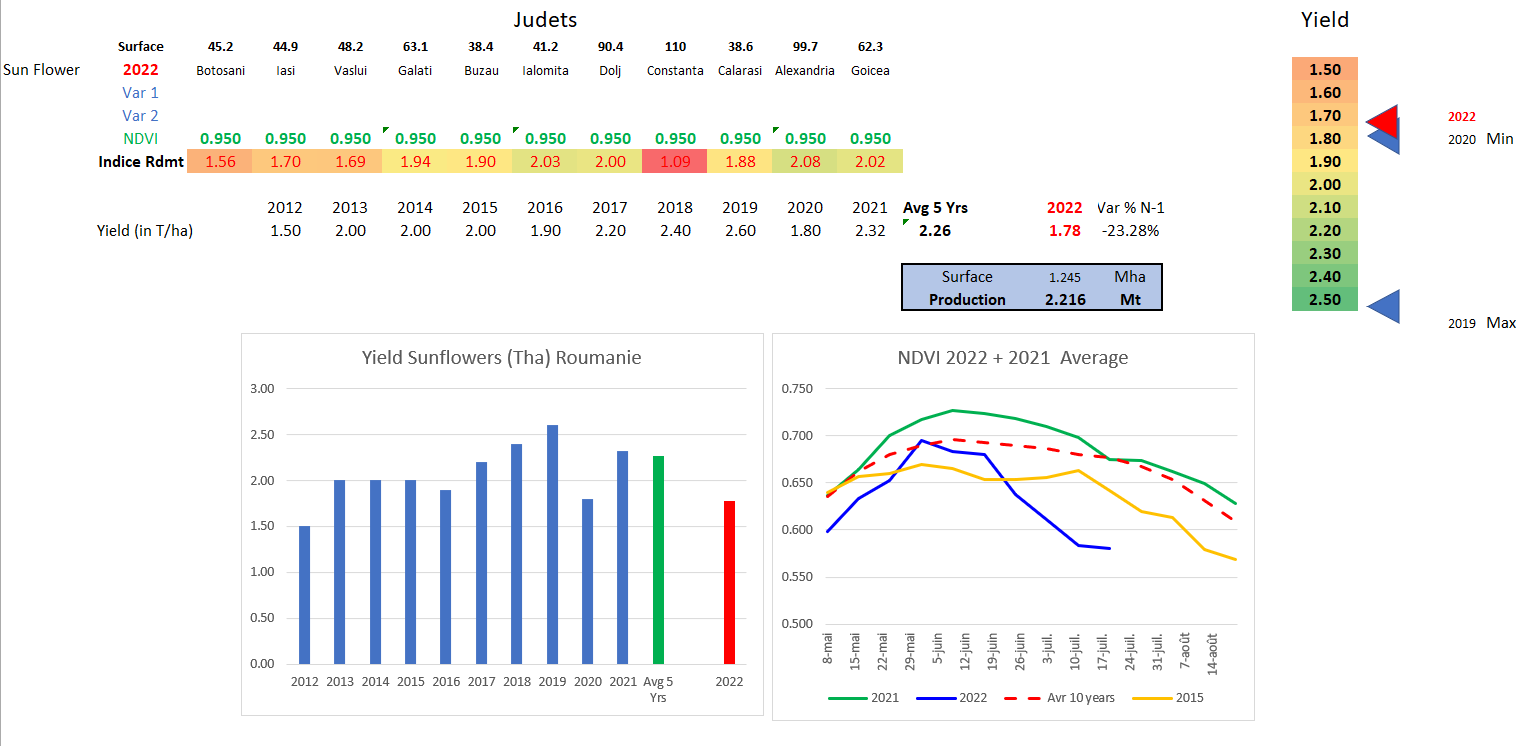

EURONEXT XRX22 NOV22 – 637,5 EUR (plus 7,5 EUR)

GRAFIC TREND RAPIȚĂ EURONEXT XRX22 NOV22

STATUS REGIONAL + GLOBAL

UNIUNEA EUROPEANĂ este, în acest moment, acoperită și nivelul de 17,9 mil. tone se menține ca volum prognozat.

CANADA arată cel puțin senzațional și nu sunt îndoieli momentan asupra culturii de canola canadiană.

AUSTRALIA, de asemenea, nu are îndoieli în privința volumelor.

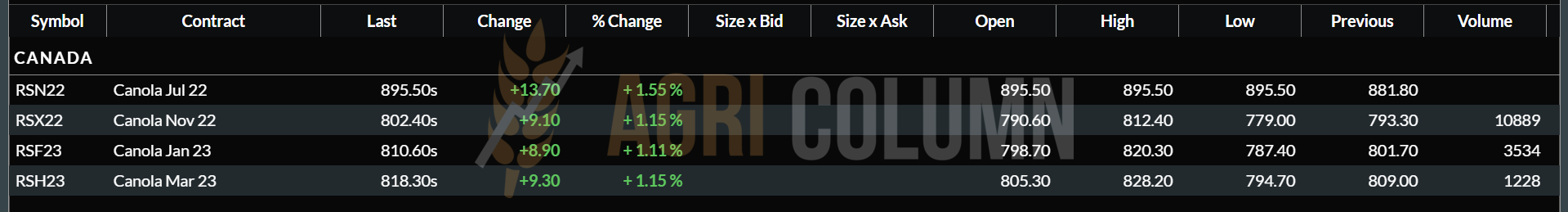

ICE CANOLA RSX22 NOV22 – 802,4 CAD (plus 9,1 CAD)

GRAFIC TREND ICE CANOLA CANADA – RSX22 NOV22

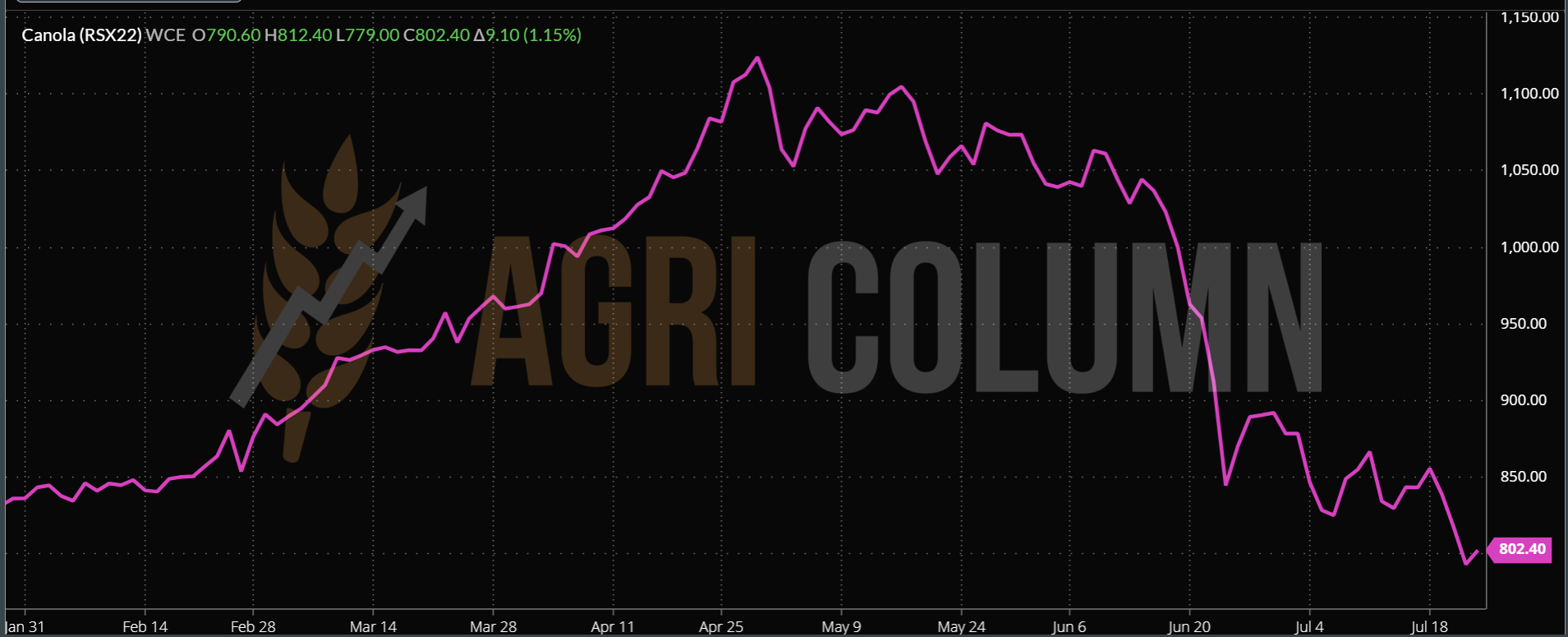

GRAFIC TREND ICE CANOLA ASOCIATĂ CU RAPIȚĂ EURONEXT

CAUZE ȘI EFECTE

Vedem o devalorizarea uleiului de palmier, care a scăzut la nivelul de 3.700-3.800 MYR (Malaysian Ringgits), după ce multă vreme a rezistat la niveluri de peste 5.000 MYR.

Aprovizionarea unităților europene cu marfă până în Octombrie degradează indicațiile Euronext.

Perspectiva unor recolte foarte bune în Canada și Australia coboară rapița în Euronext.

Petrolul scade și menține, prin urmare, nivelul scăzut al rapiței. Efectiv, tranzacționăm ca înainte de război.

Luna noiembrie, asociată cu dificultățile de însămânțare din Europa, ar putea aduce mai multă consistență în indicațiile Euronext.

Plusul din ultima ședință este asociat tehnic cu nevoia fondurilor de acoperire pentru AUG22.

STATUS LOCAL

Piața locală corelează încă presiunea de recolta nouă și afișează indicații, după cum urmează: portul în CPT indică 540-560 USD/tonă, în timp ce procesatorii indică 520-530 USD/tonă în paritatea DAP fabrici.

Însă problemele sunt destul de grave în ceea ce privește cultura de floarea-soarelui. Am plecat la drum plini de entuziasm, angrenați de potențialul bun din cauza dispariției fluxului din Ucraina de ulei brut. Fermierii au plantat suprafețe mult mai mari de floarea-soarelui cu această speranță. Suprafața s-a mărit până la 1,35 mil. hectare. Totul arăta foarte bine. Însă seceta a distrus speranțele unei recolte superbe estimate la un nivel de 3,6-3,65 mil. tone. Calatidiul s-a micșorat în absența apei din sol și a precipitațiilor și a a ajuns de mărimea unei margarete.

În multe zone din țară, floarea-soarelui nici măcar nu s-a dezvoltat. A rămas la nivelul genunchiului, efectiv oprită din dezvoltare, din cauza căldurii și a lipsei de apă.

În ansamblul creat de seceta pedologică și de căldurile extreme, vom reduce nivelul recoltei în jurul valorii de 2,4 mil. tone, cu un potențial și mai redus în viitorul apropiat de doar 2,2 mil. tone. Ne vom regăsi în scenariul anului 2020, cu siguranță. Acum însă vom avea, pe lângă spectrul unui volum redus de cultură, și proximitatea unui război care va face ca volumele de materie primă din Ucraina să își croiască drum prin România, la prețuri discountate, ceea ce va pune o presiune suplimentară pe prețul ei.

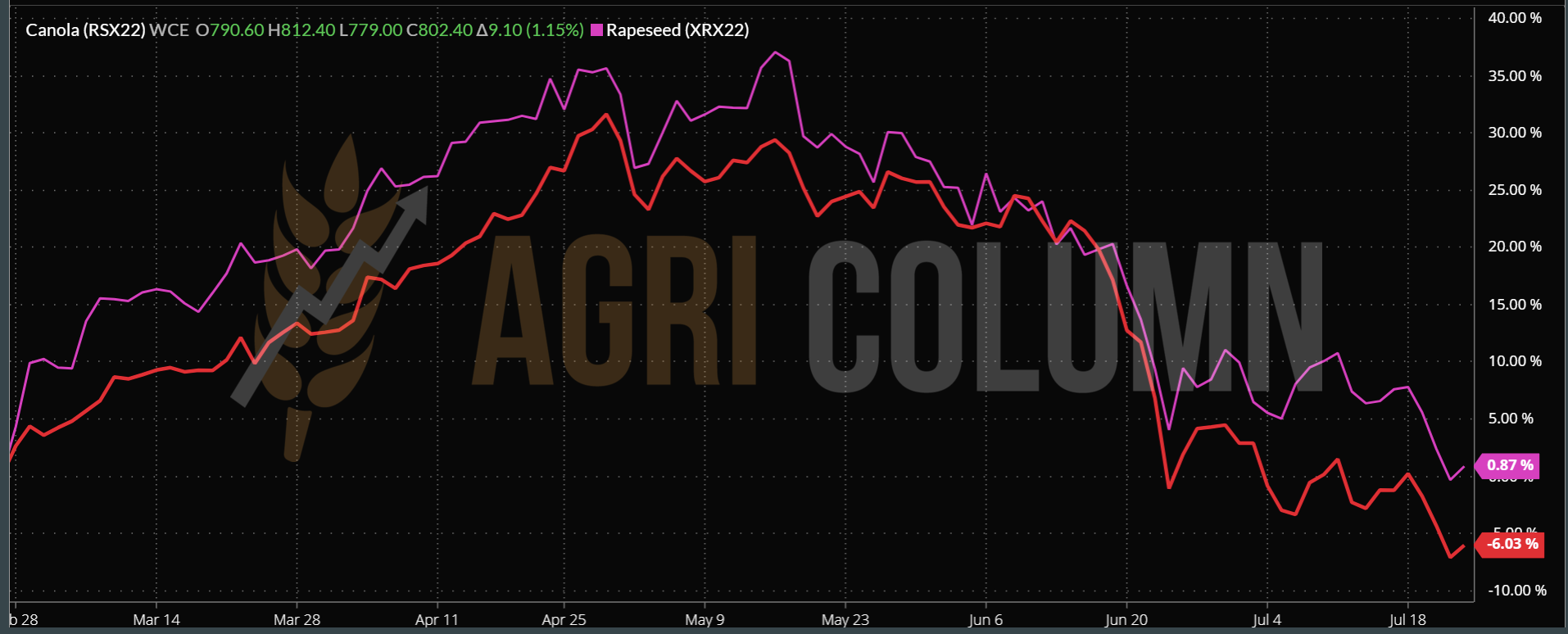

Tot din aceeași sursa, @VisioCrop, vom insera graficul de producție aferent României, cu mențiunea clară că lucrurile pot și se vor mai degrada, poate și sub nivelul de 2,2 mil. tone.

STATUS REGIONAL

UNIUNEA EUROPEANĂ efectuează tăieri în volumul de producție de la 10,9 mil. tone inițial, până la 10,2 mil. tone. Bănuim că această corecție survine numai din România în acest moment. Dar și Uniunea suferă în mod identic și previzionăm că Franța, Spania, Ungaria și alte țări vor reduce considerabil volumul în următoarea lună.

UCRAINA dă semne de slăbiciune. Previziunea de 9,5 mil tone se transformă încetul cu încetul în 8,5-8,7 mil. tone, cel puțin pentru moment. Să nu uităm că și ei traversează o perioadă cu călduri excesive și precipitații foarte reduse, spre absente.

CAUZE ȘI EFECTE

Presiunea de volum de recoltă care a generat scăderile abrupte de preț, acordate cu discounturile ucrainene, rămâne încă la locul său. La acești doi factori se alătură nivelul de perț la care este oferit uleiul din Ucraina și nivelul de preț face ca el să poată fi folosit în unitățile de procesare interne ale României și Bulgariei. Astfel, uleiul brut este cotat la indicații de 1.100 USD/tonă FAS Izmail și 1.220 USD/tonă CIF Ruse, Bulgaria.

Pentru Europa, regăsim următoarele indicații de preț:

- 250-1.270 USD/tonă pentru uleiul brut ucrainean livrat în paritatea CIF Mersin, luna august.

- Uleiul high oleic are indicație de 1.550-1.700 EUR/tonă DAP Germania, Belgia, Olanda, Spania, livrare august-septembrie.

- Uleiul brut linoleic este oferit la 1.450 EUR/tonă în aceleași destinații europene.

Conform acestor cotații, înțelegem o diferență de preț între HOSO și LINOLEIC de 100-250 EUR/tonă și credem că încă în România, nivelul bonusului pentru materia primă HIGH OLEIC nu este acordată conform cererii HoReCa din Europa. În România se practica un maxim de 40 USD/tonă, momentan.

Odată însă cu semnarea Inițiativei de transport și eliberarea unor cai de export a mărfurilor ucrainene, în ciuda provocărilor rusești, vom asista la un reversibilitatea unui proces. Până în prezent, aproximativ 15-20% din unitățile de procesare au reluat operațiunile în Ucraina, după ce toate și-au oprit activitatea de procesare în martie, din cauza invaziei pe scară largă a Rusiei, a declarat directorul general al asociației Ukroliyaprom, Stepan Kapshuk, pe 15 iulie.

Înainte de invazia pe scară largă a Rusiei în Ucraina, fabricile procesau aproximativ 50-70 de mii de tone de semințe de floarea-soarelui pe zi. Acum acele fabrici, care și-au reluat activitatea, pot procesa doar 10-15 mii de tone de semințe oleaginoase.

În prezent, alte 20 de fabrici sunt gata de lansare, dar nu sunt puse în funcțiune, deoarece este imposibil să-și vândă produsele finale.

Ca un efect al cauzei de mai sus, Ucraina își va reduce exportul de materie primă, generând, în schimb, ulei brut, pe care îl vă expedia prin Chornomorsk, dacă acest acord de extracție a bunurilor ucrainene va funcționa. Iar în acest mod, prețul materiei prime românești va cunoaște un upgrade.

Creșterea prețului nu va sosi doar din încetinirea fluxului ucrainean, ci și din cauza volumlui redus pe care toți vor dori să-l acceseze – procesatorii pentru piața internă, iar exportatorii pentru piața europeană intra-comunitară, știind faptul că România este un bazin de originare. Competiția dintre piața internă și cea intra-comunitară va genera revenirea unui nivel mai crescut al semințelor de floarea soarelui, totul asociat cu o recoltă mai scăzută în Uniunea Europeană.

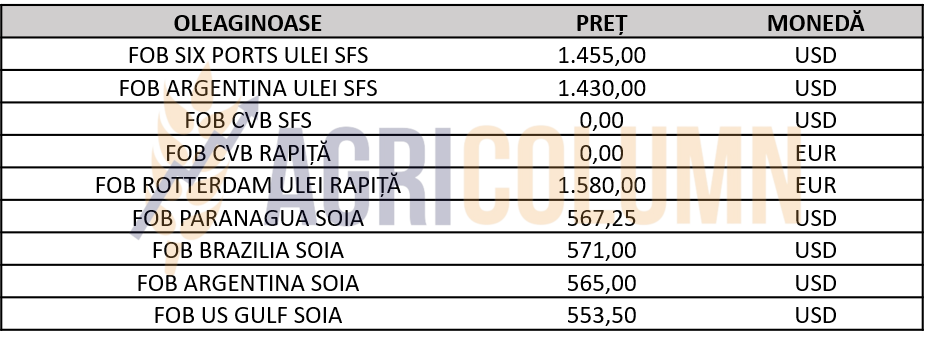

INDICAȚII PREȚ OLEAGINOASE ȘI ULEI DIVERSE ORIGINI

STATUS LOCAL

Indicațiile procesatorilor pentru noua recoltă de soia se mențin la 560 USD/tonă DAP Fabrică. Cu siguranță că există interes și un preț mai ridicat din partea altor comercianți, însă unitățile de procesare au avantajul de a oferi certificarea necesară pentru accesarea sprijinului cuplat aferent culturii de soia.

STATUS REGIONAL-GLOBAL

SUA se prezintă în aceleași condiții ca săptămâna trecută: un nivel de prognoză de 123 mil. tone și un stadiu de vegetație în media ultimilor ani. Vânzările înregistrate săptămâna precedentă reprezintă un plus față de aceeași perioadă a anului trecut, cu un volum total de 0,204 mil. tone recolta 2021-2022 și un volum de 0,255 mil. tone pentru sezonul 2022-2023.

BRAZILIA începe programul său de marketing cu care ne-a obișnuit și vedem un upgrade de recoltă viitoare ce pare uriaș, de la 149 mil. tone la 156 mil. tone, un salt de 7 mil. tone de boabe de soia, ceea ce este extrem de mult și împinge cotațiile soia în jos pe CBOT.

ARGENTINA nu suferă nicio modificare în acest moment în ceea ce privește recolta viitoare de soia boabe. 51 mil. tone este în continuare cifra indicată.

CHINA indică achiziții cumulate din originea SUA și BRAZILIA de 8,25 mil. tone, în scădere cu 23% de la an la an. Această cantitate se împarte în felul următor: 7,24 mil. tone origine BRAZILIA (10,48 mil. tone iunie 2021) și 0,773 mil. tone origine SUA (0,55 mil. tone iunie 2021).

Pentru perioada ianuarie-iunie 2022, China indică achiziții de 27,71 mil. tone (26,13 mil. tone sezonul trecut) din Brazilia și 17,54 mil. tone (21,57 mil. tone sezonul trecut) din SUA, via Karen Braun.

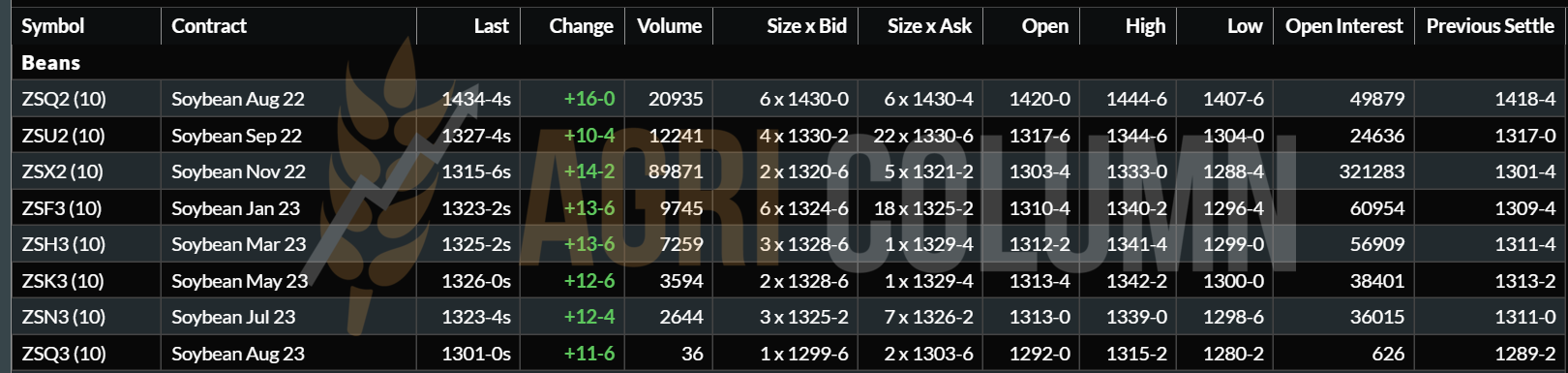

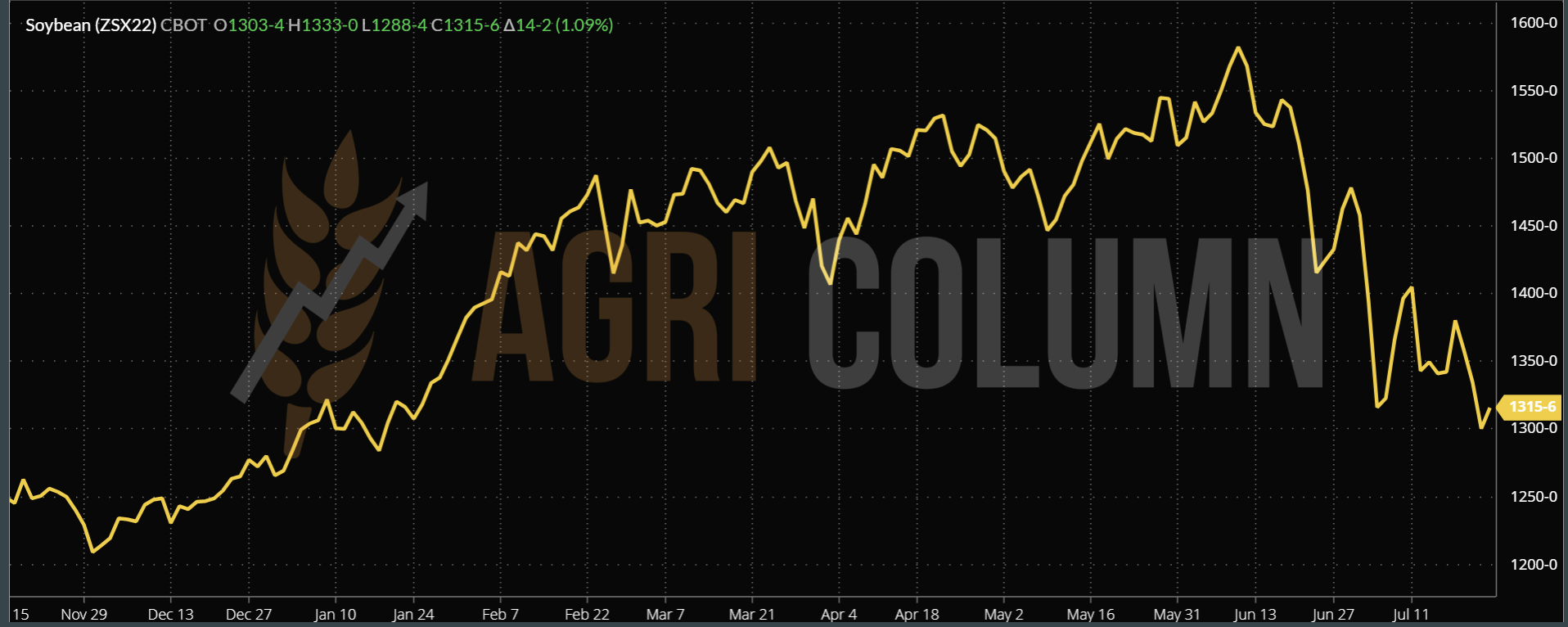

CBOT ZSX22 NOV22 – 1.315 c/bu (plus 14 c/bu = 5,9 USD)

GRAFIC TREND SOIA CBOT – ZSX22 NOV22

CAUZE ȘI EFECTE

Indicația de reducere a utilizării și, implicit, a importurilor de către China împinge prețul soia în jos în ansamblul CBOT.

Indicațiile de volume pozitive, putem spune neatinse până acum din Brazilia, istoric vorbind, pun aceeași presiune asupra prețului, prin prisma ofertei bogate, asociind în ansamblul comercial SUA cu cele 123 mil. tone și Argentina cu cele 51 mil. tone.

Pentru vânzătorii de soia din România, o revenire a prețului la nivelurile anului trecut este exclusă, în acest moment. Volumele din cele două Americi fac cumpărătorii să fie extrem de relaxați în acest moment. Doar factorul vreme va judeca dacă este sau nu cazul să intervină în construcția prețului pe viitor.