Romanian Agri Trade Summit, unul dintre cele mai mari evenimente adresate Agribusiness-ului Internațional, va avea loc pe 22 Februarie 2023 la București.

Inițiativa își propune să reconfirme rolul strategic pe care îl are România în agribusiness-ul global și să aducă la aceeași masă cei mai importanți jucători din piața dinamică a cerealelor – Fermieri, Traderi, Procesatori și Distribuitori de top.

Aflați mai multe pe site-ul evenimentului, la butonul de mai jos:

Raportul de piață din această săptămână conține informații despre:

STATUS LOCAL

Indicațiile Portului Constanța gravitează în jurul valorilor de 285 EUR/tonă, cu un discount de minim 20 EUR/tonă pentru calitatea inferioară, de furaj.

Cotațiile recoltei noi rămân la aceeași parametri, adică MLU23 SEP23 minus 30 de euro. Acordând cifrele, ajungem la un nivel de 245 EUR/tonă.

CAUZE ȘI EFECTE

După cum anticipam, nu a existat și nu există în acest moment niciun fundament care ar putea genera tracțiune prețului grâului. Potențialul său de preț este efectiv fără orizont în acest moment. Stocurile sunt la nivel ridicat în țară și reticența în a vinde este și ea la un nivel ridicat. Aceste stocuri de marfă au o încărcătură financiară deosebit de ridicată. Finanțarea lor costă și astăzi bani.

Nivelul dobânzilor se acordează cu cel al inflației și impactează prețul mărfurilor. Însă valoarea stocurilor scade, iar dacă în luna iulie 2021, nivelul de estimare pentru garanții era ridicat, astăzi el este scăzut dramatic.

Cu alte cuvinte, acest blocaj nu rezolvă absolut nimic. Dobânzile se acumulează, prețul se degradează, iar termenele de plată se apropie. Mai mult decât atât, în curând, va veni sezonul lucrărilor de primăvară și a semănatului culturilor. Atunci costuri noi vor greva bilanțurile fermelor și vor balansa negativ datoriile versus potențiale venituri.

Este de reținut totodată faptul că culturile de toamnă au fost însămânțate cu costuri foarte ridicate, generate de nivelul inflaționist și de efectele crizei regionale. Acest lucru înseamnă o altă problemă la nivel de fermă, problemă care se poate rezolva potențial printr-o productivitate mai mare, astfel încât diferența de costuri să fie acoperită.

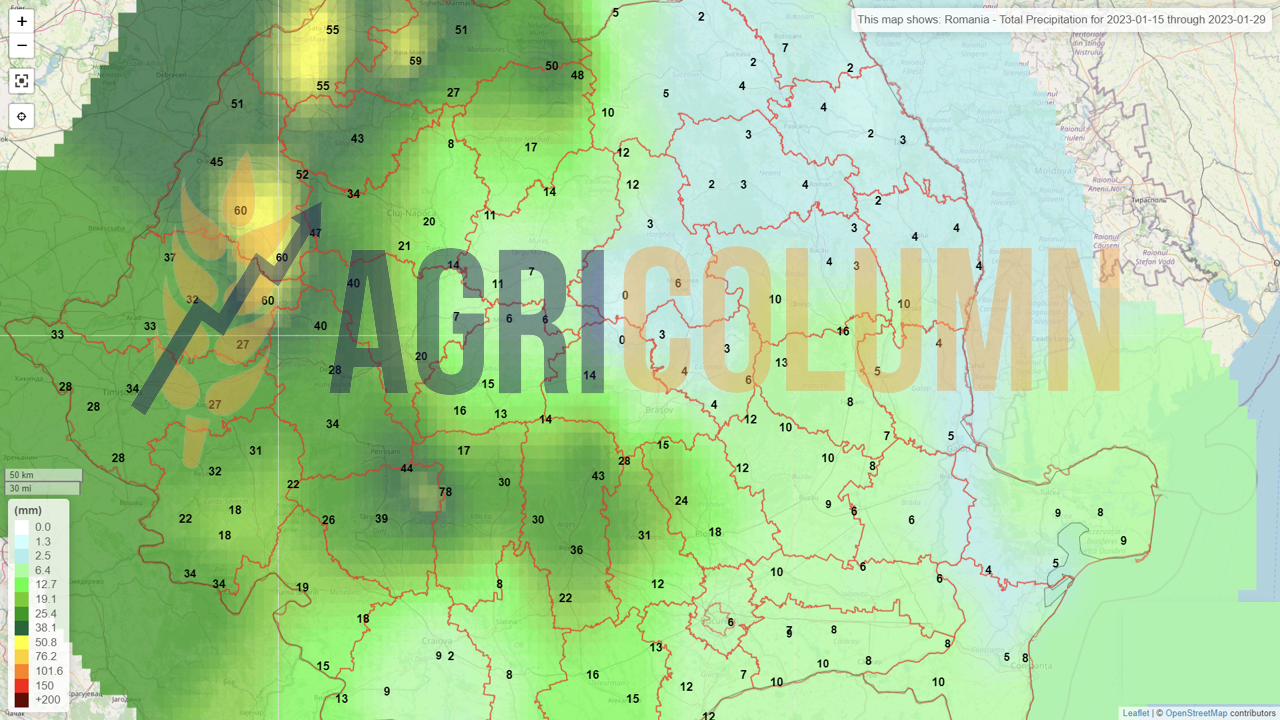

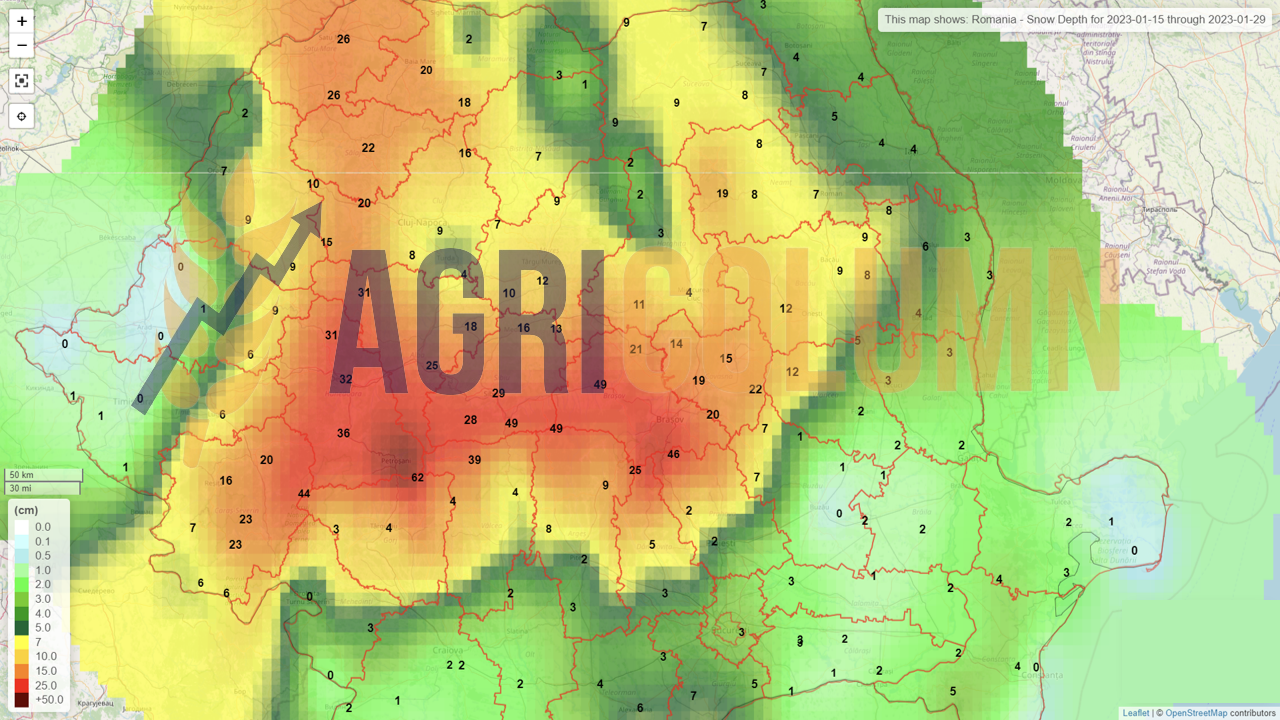

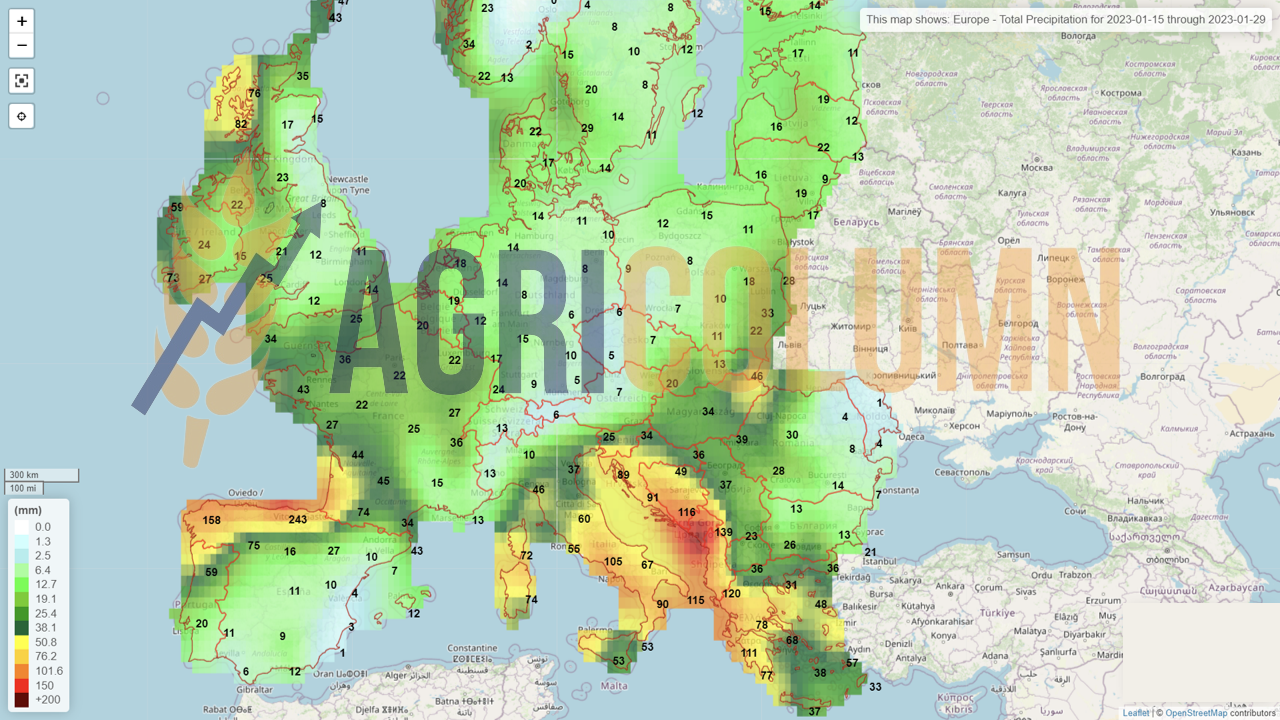

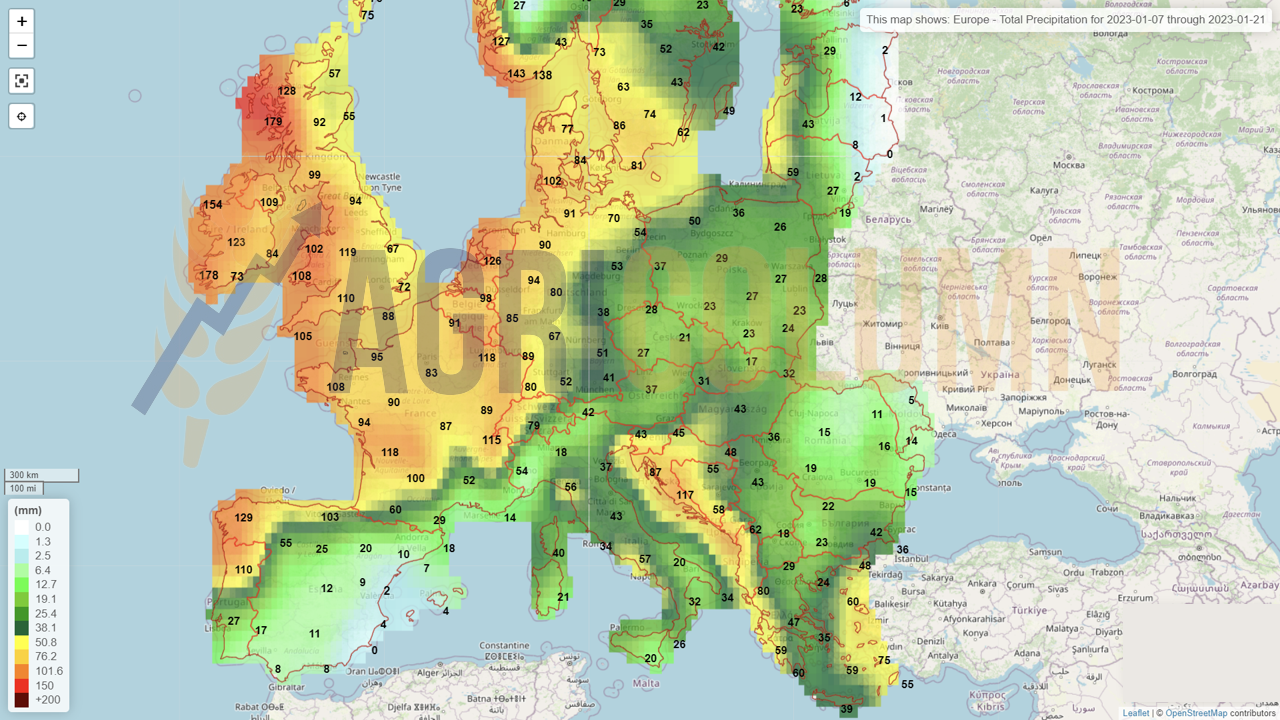

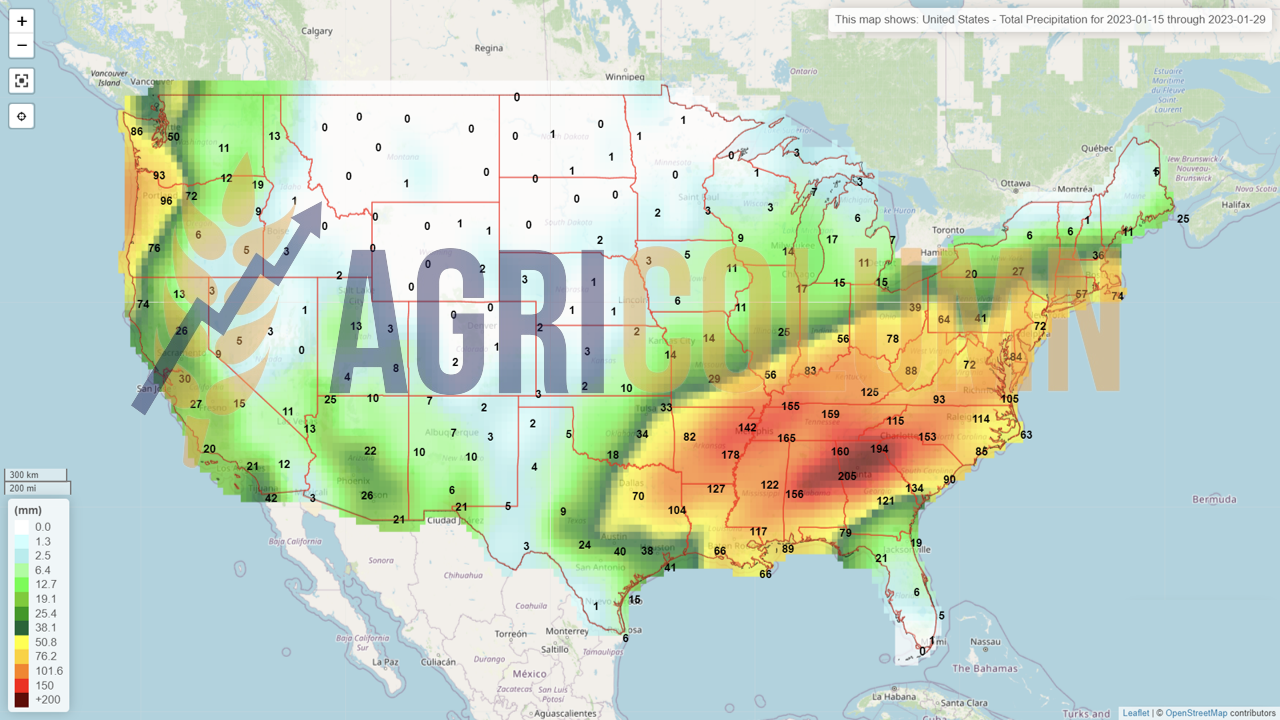

Ploile au sosit exact cum am prognozat și au udat din belșug mare parte din România. 30-50 litri este o cantitate însemnată, mai ales că temperatura exterioară a fost pozitivă, iar pământul a putut să dreneze în liniște ploaia binefăcătoare.

Pe scurt, ca o concluzie generală, grâul trebuie să își găsească drumul cât mai repede. România este în urmă în ceea ce privește nivelul exportului. La data de 31 decembrie 2022 aveam 2 mil. tone exportate, față de 4 mil. cu un an în urmă, la aceeași dată.

STATUS REGIONAL

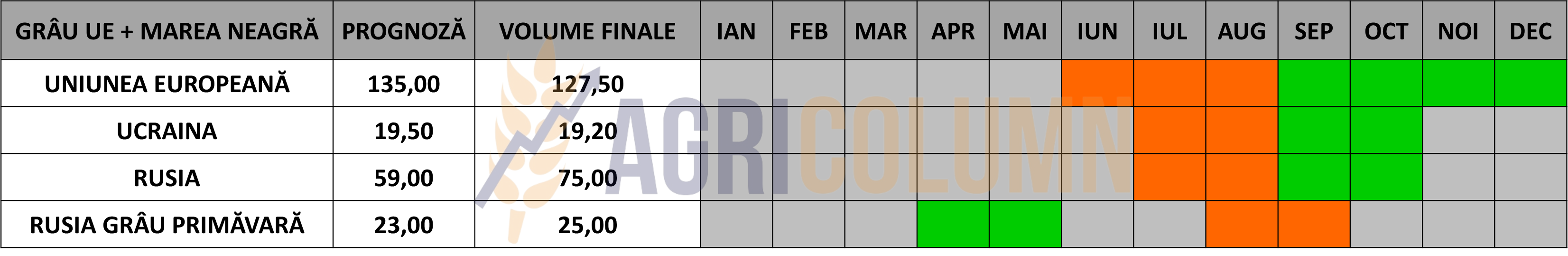

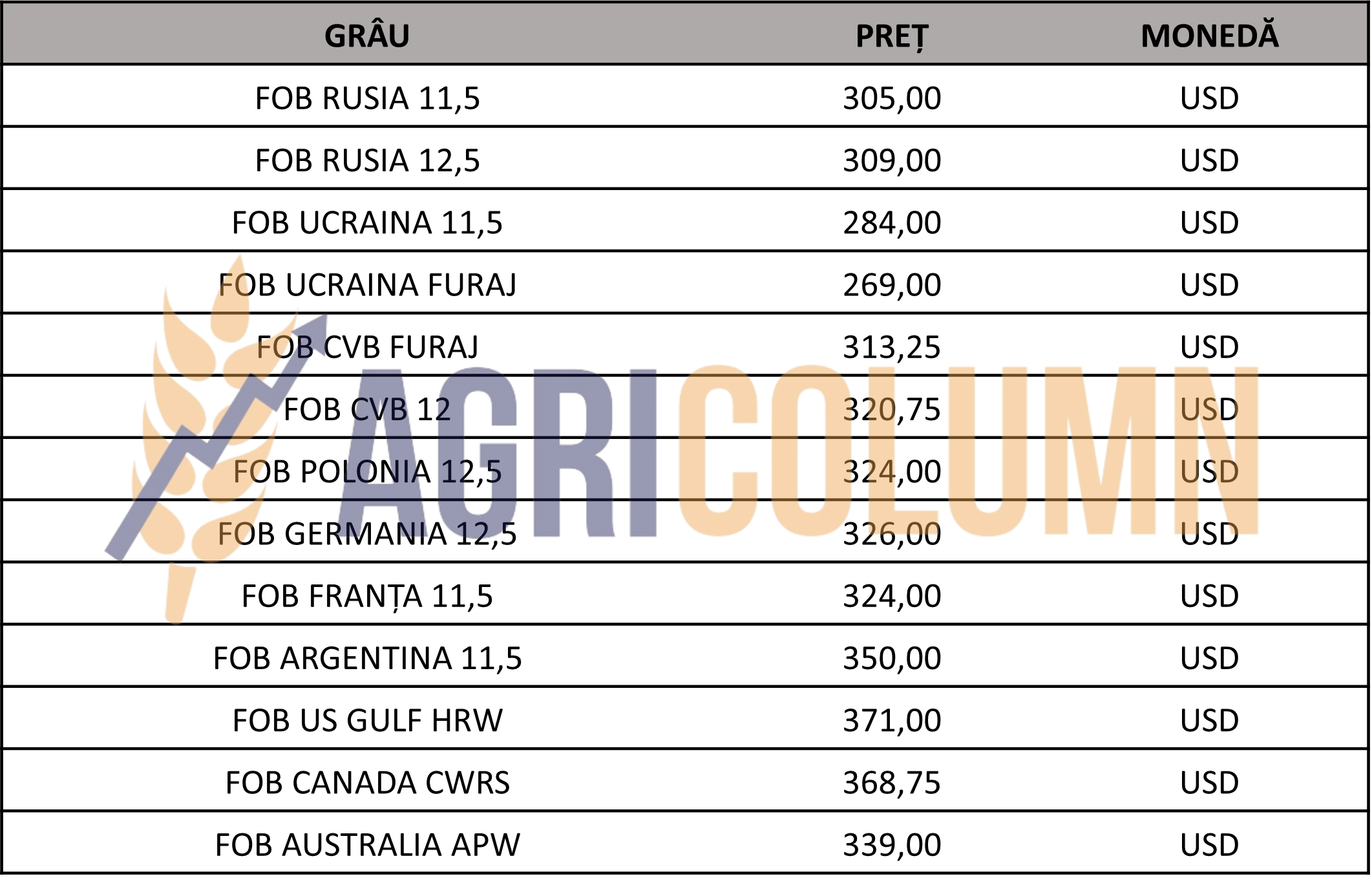

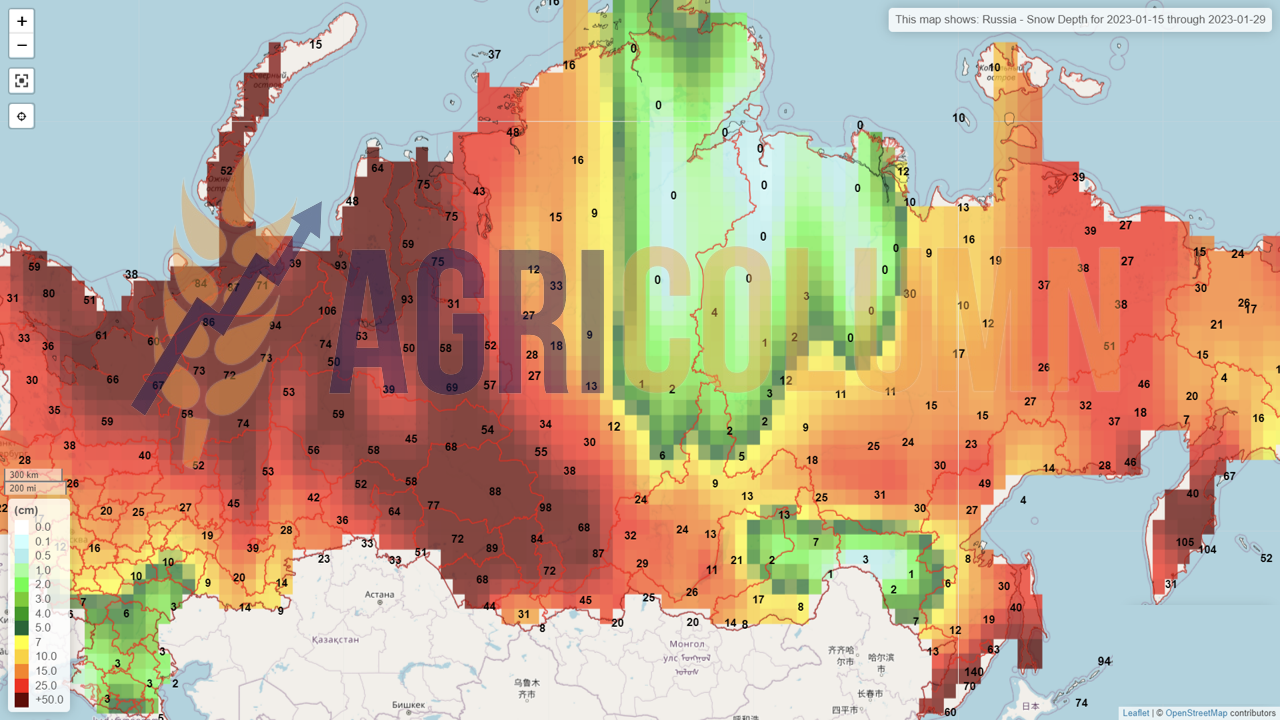

RUSIA se află în acilași status. Vinde sub toate formele grâu, iar așteptările lor față de raportul WASDE, generat de USDA în data de 12 ianuarie 2023 a fost ca să fie luată în seamă încă o creștere de circa 10 mil. tone, adică de la 91 mil. tone în decembrie 2022, la 101 mil. tone în ianuarie 2023. Însă nimeni nu poate fi păcălit. Știm că dezinformarea este la cote înalte, dar rămânem raționali. Rusia dorește prin ridicarea volumului de recoltă nimic altceva decât să genereze dependența destinațiilor. Generând dependență, creezi premisele ca să dictezi piața. Problema lor este că lumea întreagă cunoaște faptul că Rusia a jefuit Ucraina de circa 8-10 mil. tone de grâu.

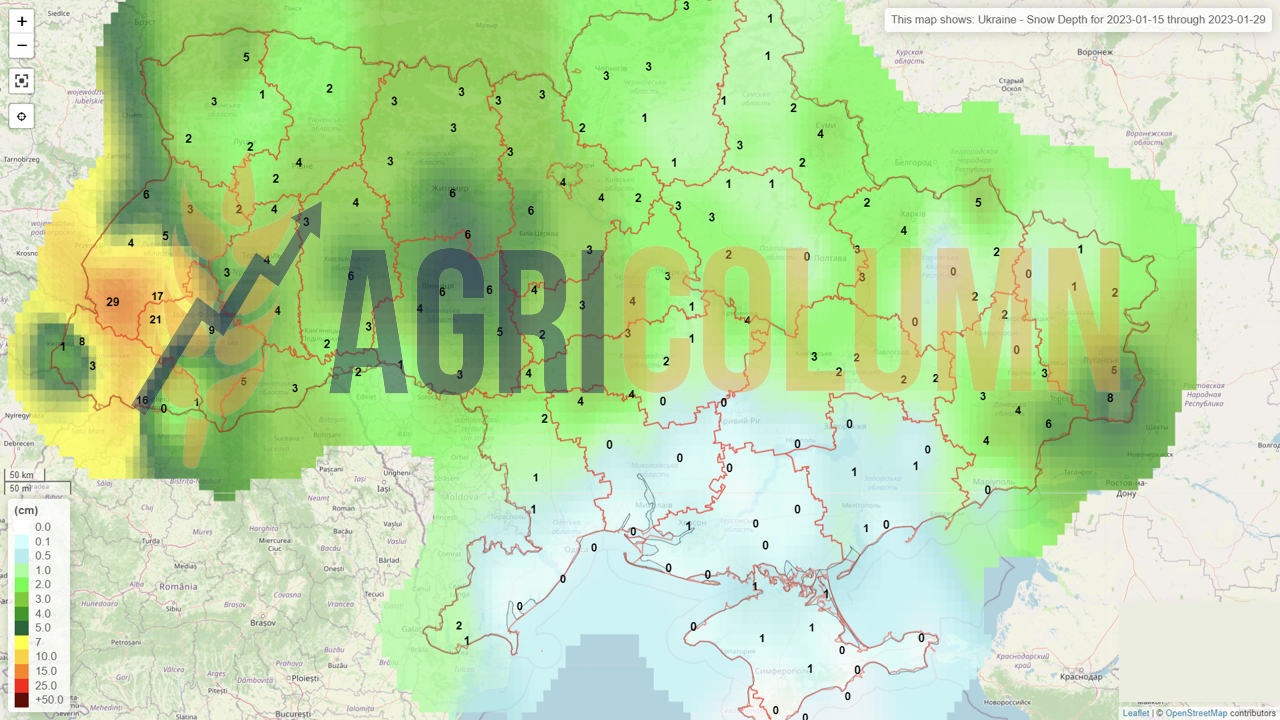

UCRAINA nu se deosebește cu nimic față de acum o săptămână, în afară de faptul că WASDE a generat un update pe recoltă de grâu de 0,5 mil. tone. Ucraina crește în producția din 2022 de la 20,5 mil., la 21 mil. tone.

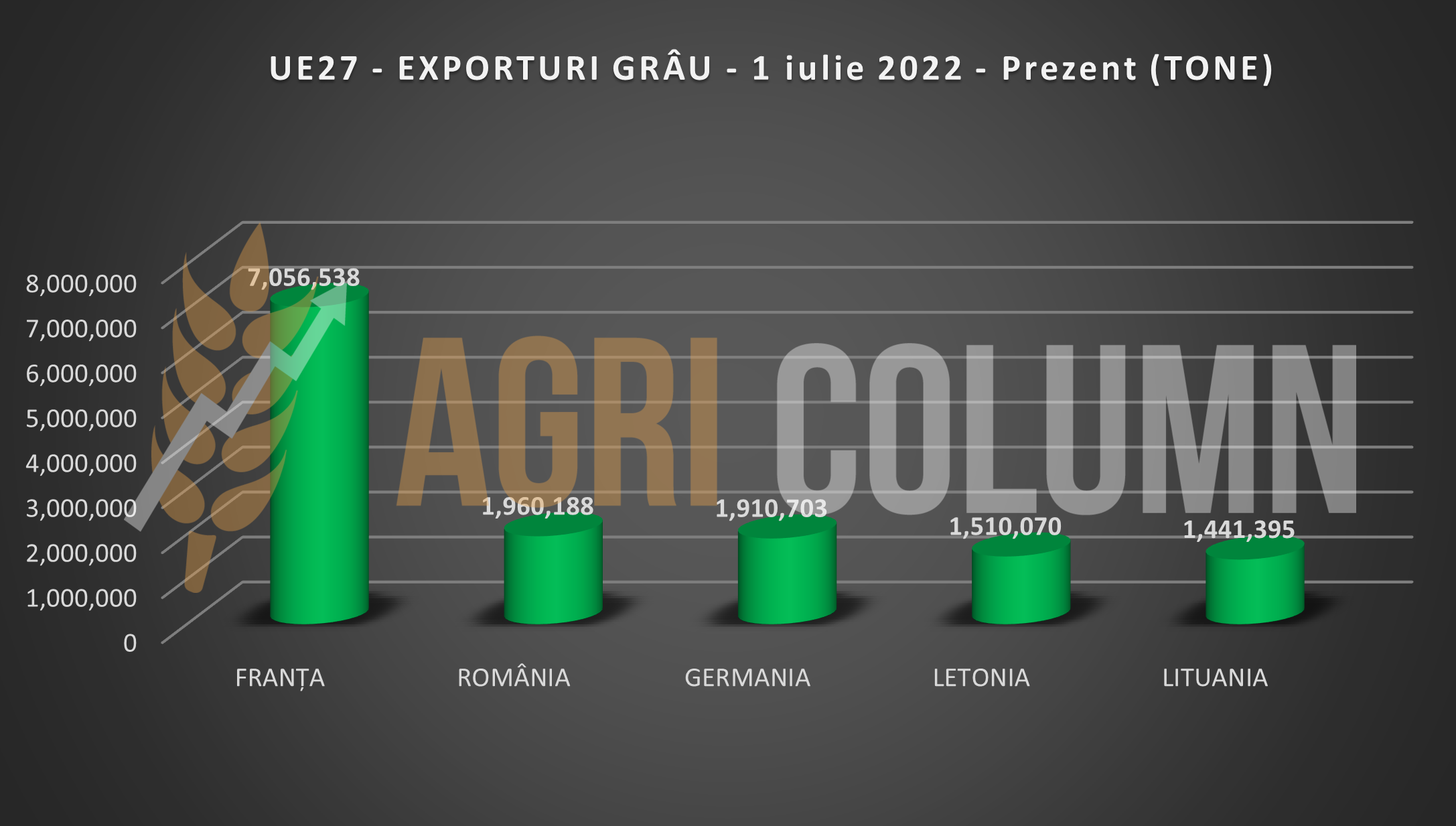

UNIUNEA EUROPEANĂ este updatată, la rândul său, cu 0,4 mil. tone de grâu prin re-evaluare. Nivelul de export este setat la 17 mil. tone în acest moment. În graficul de mai jos, avem clasamentul exportatorilor și vedem cum Franța depășește pragul de 7 mil. tone, iar după aceea, distanța până la locul al doilea este extraordinar de mare, de 5 mil. tone.

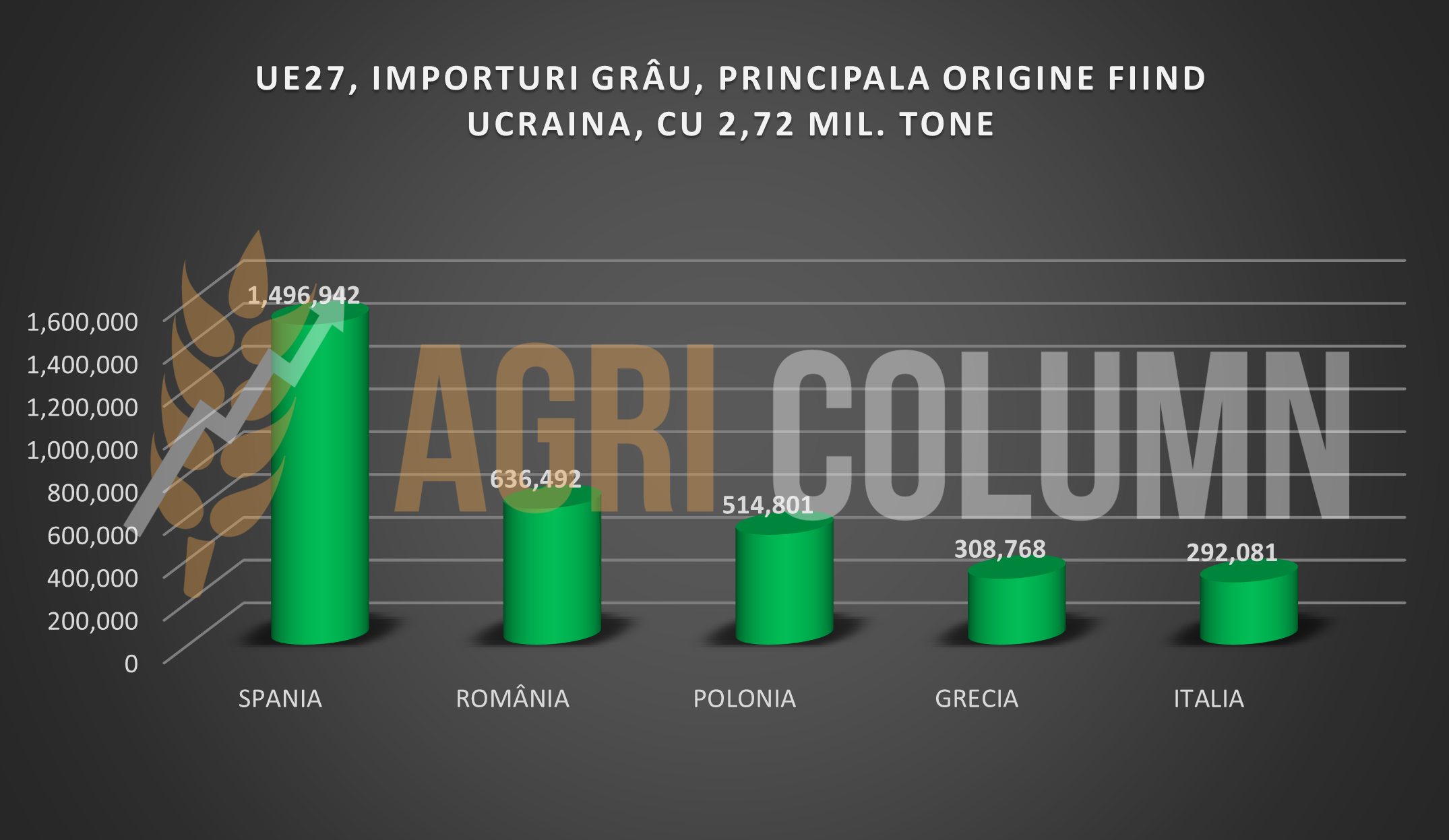

Este un moment bun pentru a genera informațiile vizuale și vom face acest lucru în cele ce urmează. Avem în graficul de mai jos principalii beneficiari ale importurilor de grâu din Ucraina:

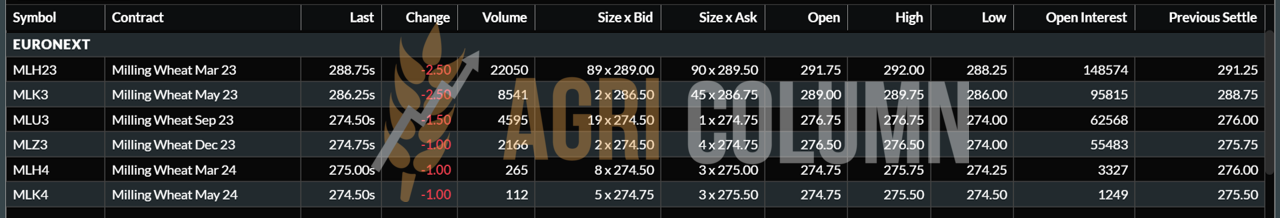

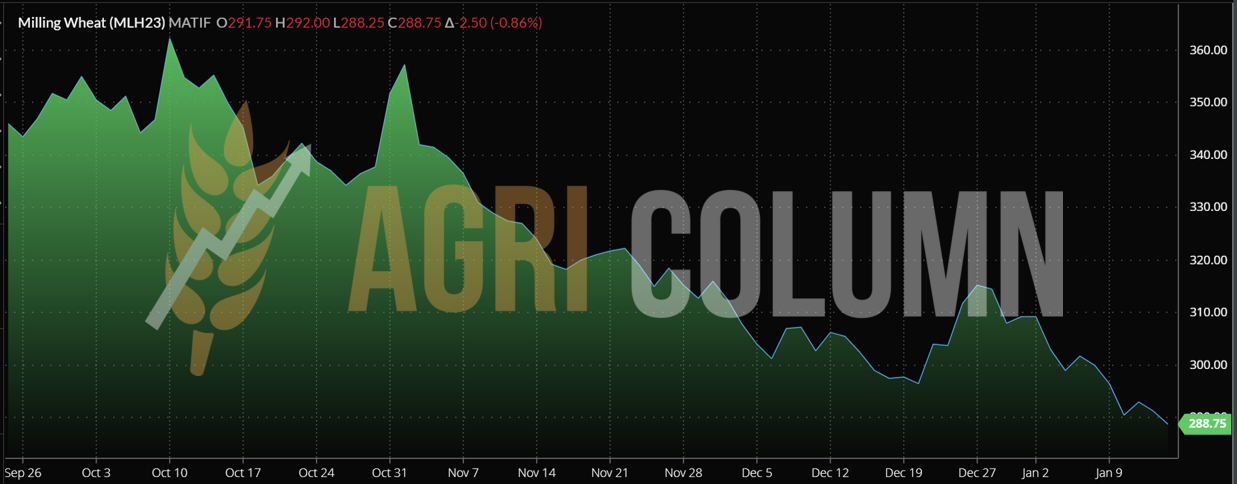

EURONEXT – MLH23 MAR23 – 288,75 EUR

GRAFIC TREND GRÂU EURONEXT – MLH23 MAR23

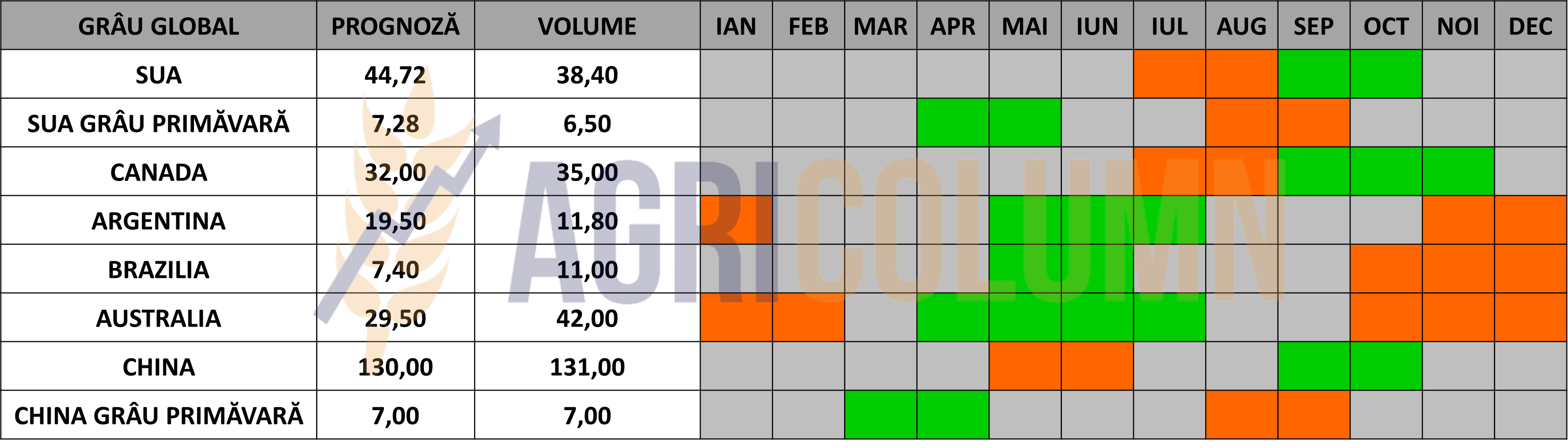

STATUS GLOBAL

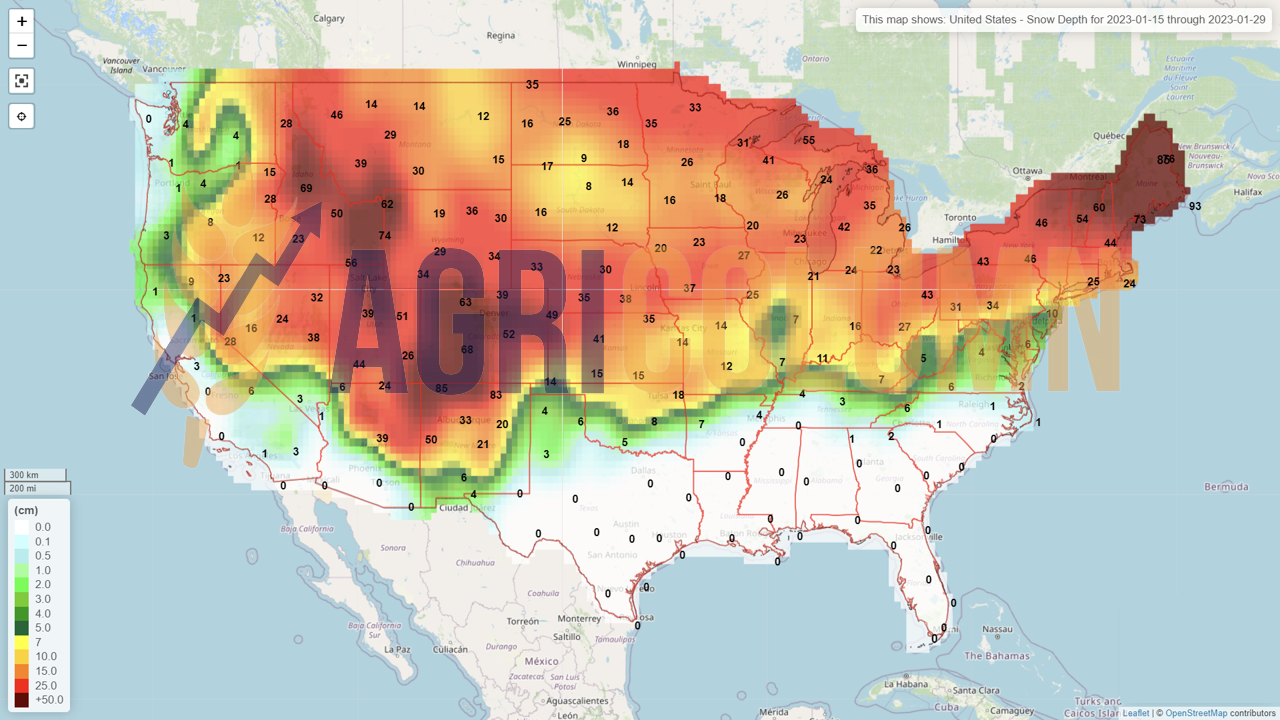

SUA se află în același status în ceea ce privește cultura de grâu însămânțată în toamnă – condiții mixate și nicio modificare de esență față de săptămâna trecută. În schimb, se remarcă lipsa de competitivitate evidentă a grâului american. Nivelul exporturilor americane este sub așteptări. Ca tabloul să fie complet, fermierii americani (o parte din ei, firește) împrumută comportamentul celor din Europa de Est, în speță, nu vând grâu, cu stau și așteaptă pe stocuri. Dezamăgirea scăderii prețului a atins și pe cei mai maturi, ca să spunem așa, fermieri. Relaxarea din vară și faptul că nivelul prețului era extrem de ridicat au făcut ca fermierii americani să urmeze, în marea lor majoritate, același traseu. Era vizibil că grâul american era efectiv „umflat artificial” de headline-urile din Marea Neagră și efectul se vede clar acum, când lipsa de competitivitate face ca CBOT să însângereze la propriu cotațiile grâului.

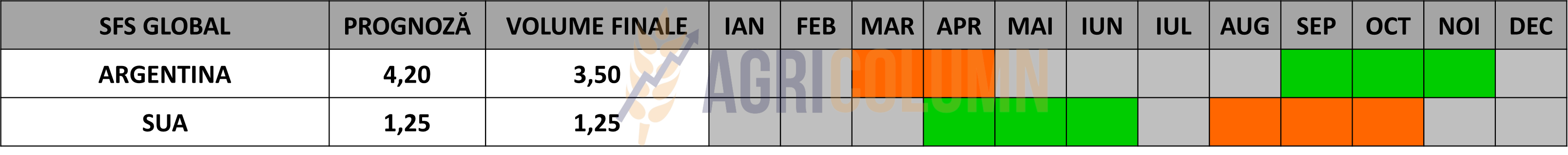

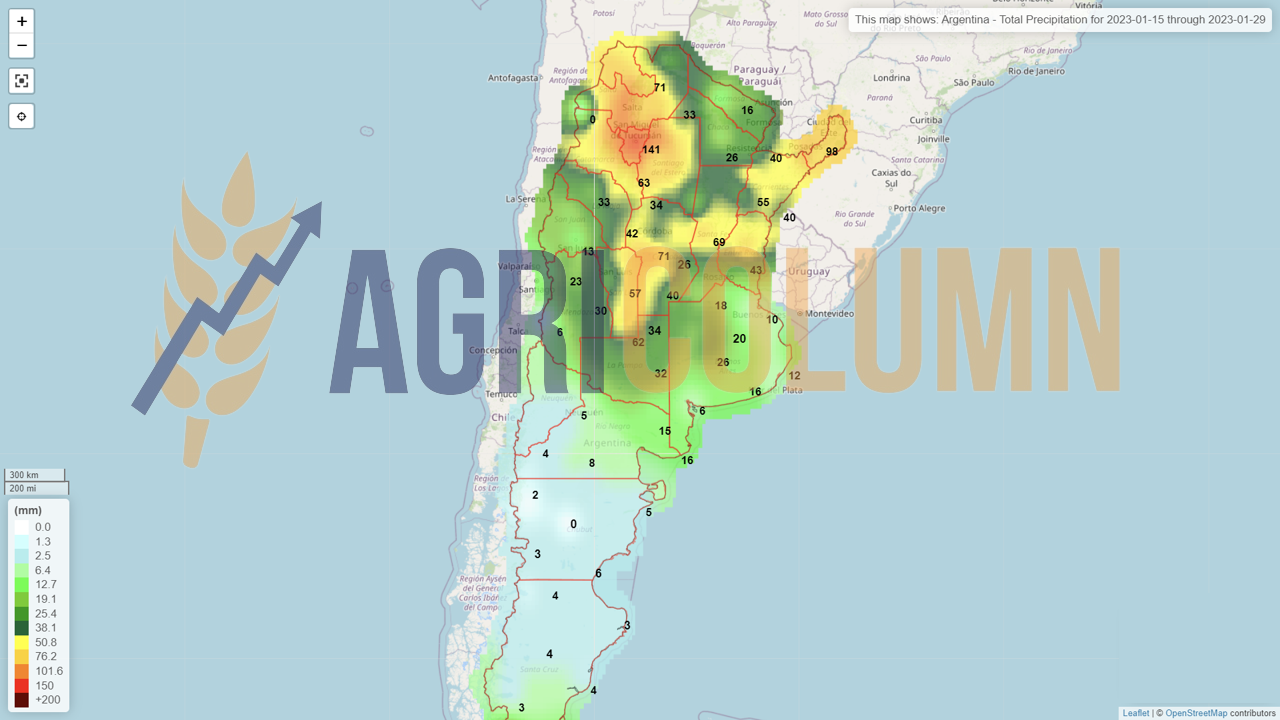

ARGENTINA este un capitol încheiat la grâu. În afara sezonului, am putea spune. De acum înainte, Argentina se uită spre luna martie, când, în mod normal, se termina vara în emisfera sudică și subsecvent și sezonul La Nina, cu efectele ei dezastruoase pentru recoltele argentiniene.

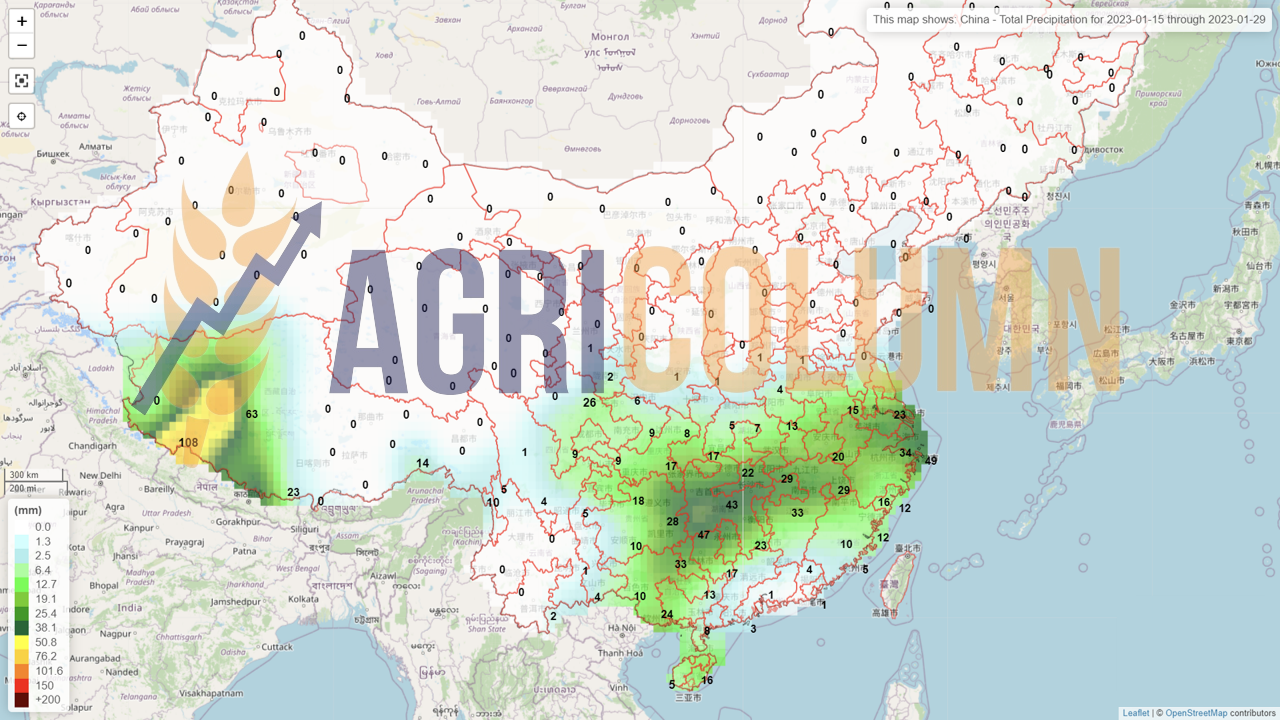

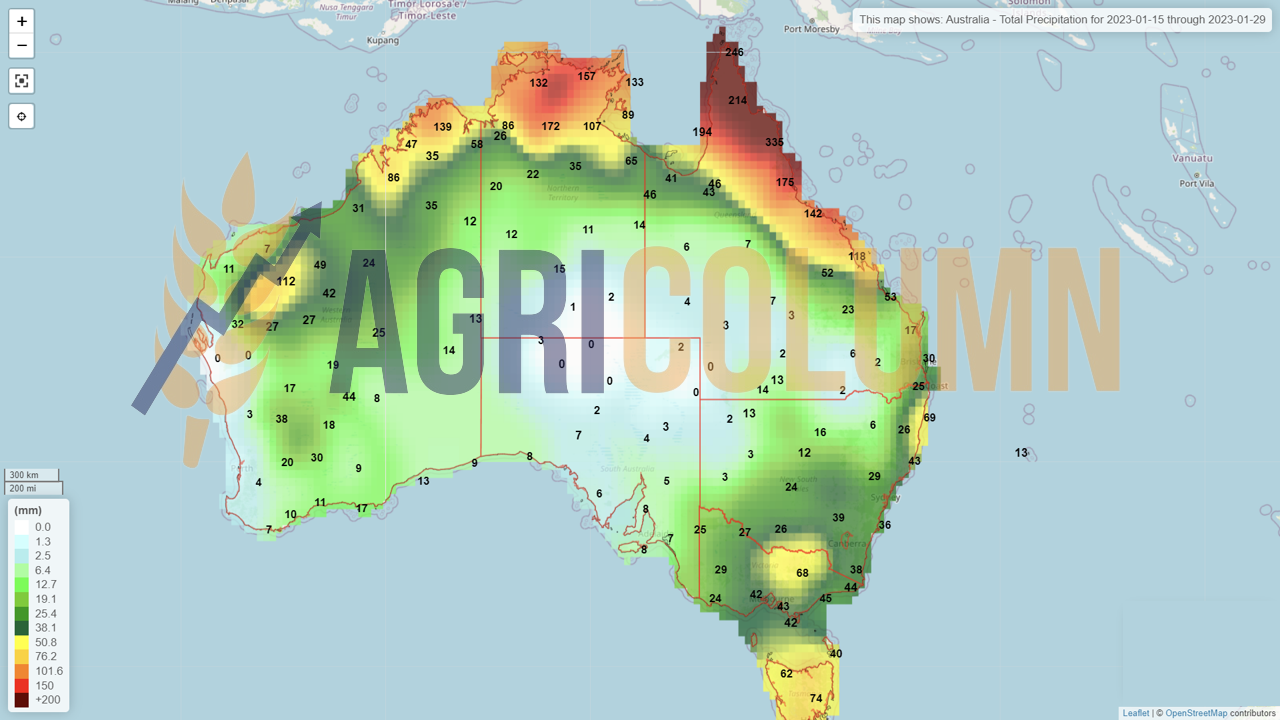

AUSTRALIA nu este recunoscută de către WASDE în raportul său. Este hilar să nu recunoști o suprarecoltă la Antipozi. WASDE ține Australia la 36,6 mil. tone, față de 42 mil., conform caselor de analiză locale.

INDIA se află și ea sub radar, după ce producția de grâu ar urma să atingă un record la următoarea recoltă, după ce prețurile ridicate din toate timpurile și condițiile meteo favorabile i-au determinat pe fermieri să extindă suprafețele de plantare cu soiuri cu randament ridicat. Producția mai mare de grâu ar putea încuraja India să ia în considerare ridicarea interdicției asupra exporturilor de produse de bază și ar putea contribui la atenuarea îngrijorărilor legate de inflația ridicată persistentă a prețurilor la alimente. India a interzis exporturile în mai 2022, după ce o creștere bruscă a temperaturilor a redus producția la 95 mil. tone, conform caselor de analiză locale, sau 100 mil. tone, conform USDA.

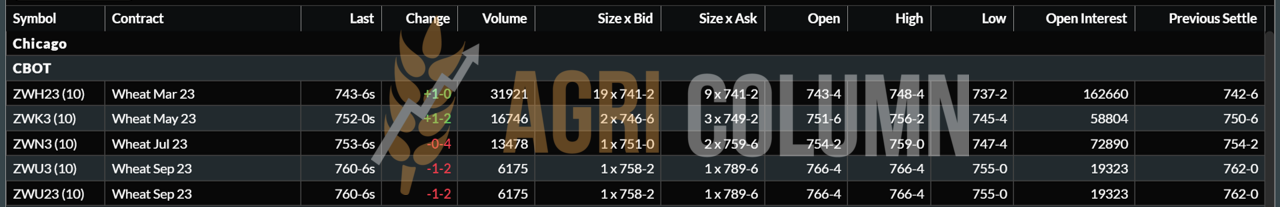

CBOT GRÂU – ZWH23 MAR23 – 743 c/bu

GRAFIC TREND GRÂU CBOT – ZWH23 MAR23

INDICAȚII PREȚURI GRÂU DIVERSE ORIGINI

LICITAȚII ȘI TRANZACȚII

GASC Egipt a achiziționat 120.000 tone de grâu de origine rusească de la ASTON. Prețul de achiziție al Egiptului este de 337 USD/tonă în paritatea C&F. Plata va fi efectuată prin Banca Mondială, deci este CAD (Cash Against Documents).

TMO Turcia. În cadrul licitației din 12 ianuarie, TMO din Turcia a cumpărat două loturi de grâu, de 220.000 tone și respectiv 225.000 tone, pentru două perioade de livrare: 1 februarie – 15 martie și 1-31 martie. Pentru prima perioadă de livrare, prețurile pe baza C&F au variat de la 323,2 USD/tonă (Tekirdag) la 326 USD/tonă (Iskender). Pe baza EXW, prețurile au variat de la 329,5 USD/MT (Izmir) (-14,5 USD/tonă față de achiziția din 29 noiembrie) la 331 USD/tonă (Trabzon). Pentru a doua perioadă de livrare, prețurile pe baza C&F au variat de la 324,2 USD/tonă (Tekirdag) (-5,7 USD/tonă față de achiziția din 29 noiembrie) la 329,6 USD/tonă Mersin (-6,3 USD/tonă față de achiziția din 29 noiembrie).

CAUZE ȘI EFECTE

Raportul WASDE nu a generat absolut nicio tentă sau nuanță de potențial în ceea ce privește prețul grâului. În mod efectiv, WASDE nu a făcut altceva decât să temporizeze informația, exact cum procedează de fiecare dată. În acest moment însă, a blocat două Origini, și anume Rusia și Australia.

De ce spunem că le-a blocat? Matematica nu minte niciodată și, dacă calculam Ucraina, care nu a mai atins 33 mil. tone de grâu că în sezonul trecut, ci doar 21 mil. tone, este evident că acea marfă este undeva. 10-11 mil. tone nu pot dispărea în neant. Nu se pot evapora, oricâte distrugeri se presupun că ar fi făcut rușii pe teritoriul ucrainean. Acest volum a fost transferat clar Rusiei și de aceea Rusia pretinde o producție de 101-102 mil. tone, în loc de 91 mil. tone cu care este recunoscută de către USDA. Deci ținem minte acest blocaj și mergem mai departe.

Australia nu este nici ea recunoscută în ceea ce privește volumul de recoltă. 15% în plus față de estimări este un prag respectabil, de la 36,6 mil. tone, la 42 mil. tone. Însă WASDE rămâne orb și surd la aceste niveluri de producție record.

De ce acest blocaj? De ce USDA prin raportul WASDE practică acest plan? Are motive să o facă? Noi credem că da. În primul rând, USDA furnizează informațiile întotdeauna gradual. Grâul fiind element social, nu dorește să distorsioneze sau să creeze variații foarte mari de prețuri pe piața bursieră și nici pe cea fizică.

Menționam mai devreme că grâul american este supra-evaluat încă din vara lui 2022. Headline-urile au ținut capul de afiș și artificiile erau pe CBOT și subsecvent EURONEXT. Fondurile speculative conexate în diverse Origini, au speculat războiul, generând cote extraordinare de profit, cu ajutorul banilor ieftini la început, iar mai apoi cu suportul FED, care mărea în răstimpuri dobânda de politică monetară, însă menționa clar că va lăsa fondurile să iasă la termene din poziții. Acesta este primul factor din „we want a soft landing”.

O recunoaștere a celor 10-11 mil. tone „ transferate” de Rusia în contul său de la Ucraina, agregate cu cele 6,4 mil. tone din surplusul Australian, ar fi prăbușit în mod efectiv prețul grâului pe piețe (futures și fizice). Grâul ar fi angajat pe tobogan și porumbul, la rândul său, deci impactul ar fi fost de dimensiune mare și cu repercusiuni foarte mari în piața fizică. De ce susținem acest lucru?

- Niveluri mari de stocuri de grâu în Origini, realizate cu costuri de producție ridicate.

- Porumb, de asemenea, realizat cu costuri de producție ridicate, ca să nu mai aducem în calcul incertitudinea din Argentina.

O scădere abruptă ar falimenta fermierii din multe părți ale lumii. Costurile de producție ridicate sunt o frână în comercializare, iar o scădere bruscă ar conduce la faliment pe mulți dintre ei. Fondurile au aceeași problemă, o scădere bruscă ar conduce la pierderi incomensurabile și știm că fondurile lucrează cu bani împrumutați.

Efectul acestei politici a USDA de a disemina informația în porții mici, agregat cu efectele deciziilor FED sunt precum colesterolul. Lucrează pe tăcute în artere și vene, nu-l simți, nu-l iei în seamă, însă când efectuezi consultația sau ai infarctul, realizezi cauza, înțelegi colesterolul și faptul că efectul său este ireversibil.

„WE WANT A SOFT LANDING.” JEROME POWELL, FED CHAIRMAN.

Și încă ceva. Nu vă mirați oare că nu există nicio licitație pentru recolta nouă de grâu? Sezoanele trecute, la aceasta oră, aveam deja vânzări către Iordania și Arabia Saudită. Acum este liniște. Liniștea nu e bună, căci, precum am scris și mai sus, efectul este ireversibil. Deci prețul și piața grâului implicit vor scădea semnificativ la recolta nouă.

STATUS LOCAL

Indicațiile de preț ale orzului furajer în paritatea CPT Constanța sunt la nivelul de 250 EUR/tonă.

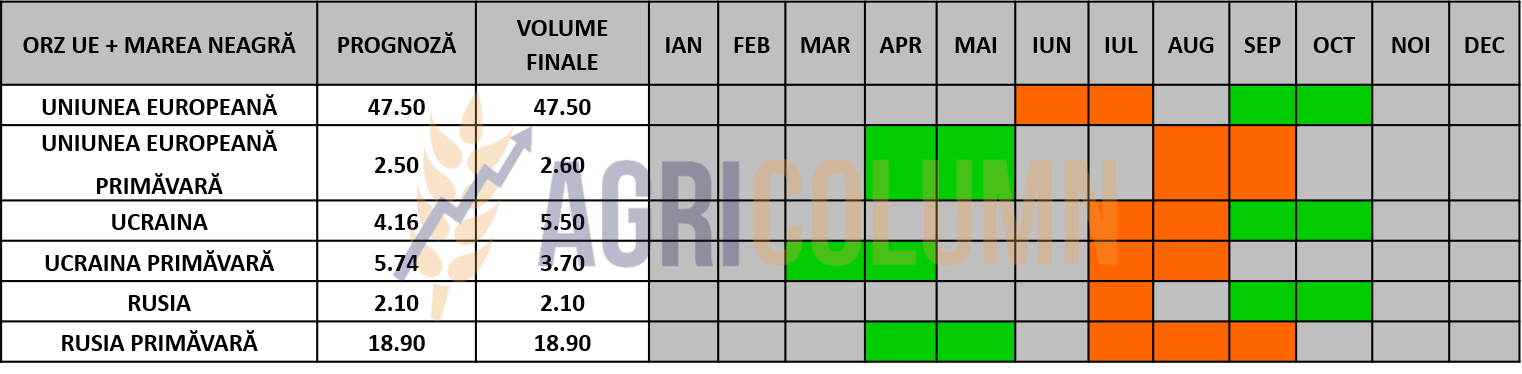

INDICAȚII PREȚURI ORZ DIVERSE ORIGINI

STATUS GLOBAL

CAUZE ȘI EFECTE

Nicio noutate pe piața orzului la nivel național sau regional. Și tocmai acest lucru, liniștea ne indică faptul că ceva nu este în regulă.

Ne aducem aminte prea bine că din decembrie începeau licitațiile internaționale pentru recolta nouă de orz. În acest an însă, este liniște, o liniște în care am pătruns și nu am descoperit nimic. De ce nicio Destinație nu intră în licitație pentru recolta nouă?

Cunoașteți răspunsul? Căci eu am unul singur și anume:

Piața va scădea și prețul va fi mult mai redus decât ce vedem astăzi.

STATUS LOCAL

Indicațiile porumbului în portul Constanța sunt la nivelul de 270EUR/tonă. Putem spune în mod clar că avem un nivel superior cu 10 euro față de ceea ce aveam înainte de sărbători, când 260 EUR/tonă era nivelul de preț.

CAUZE ȘI EFECTE

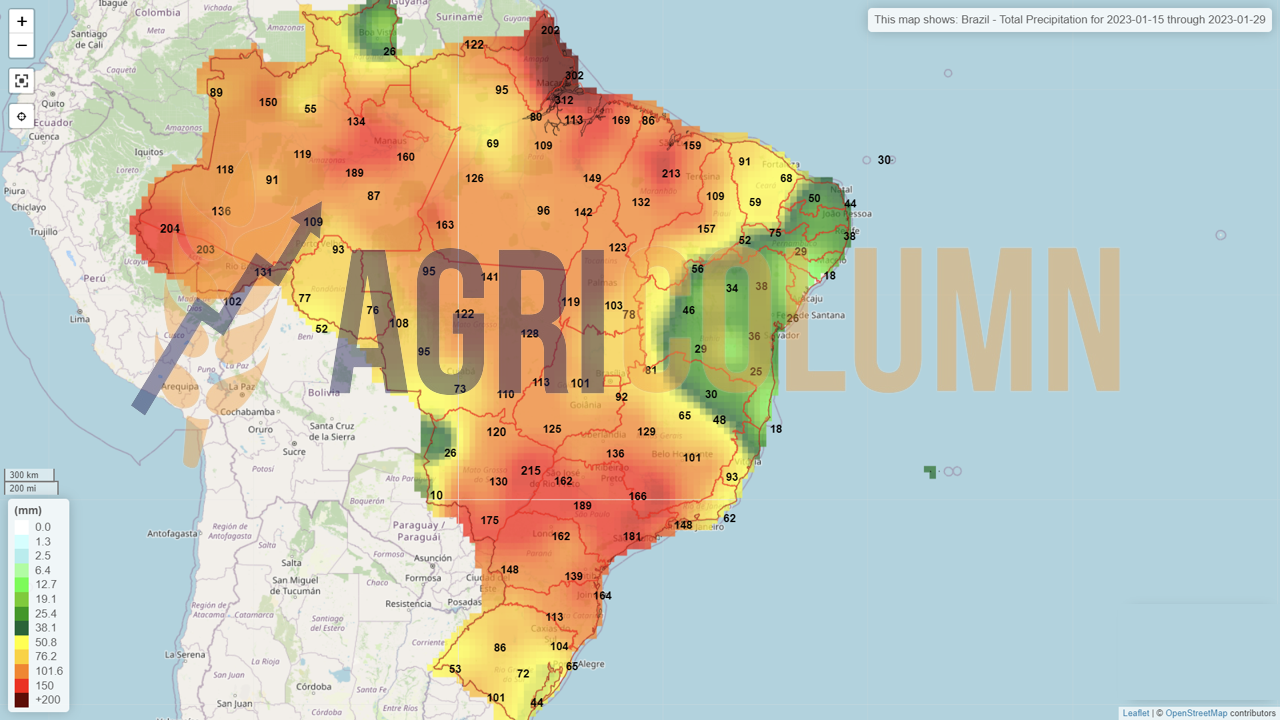

Originile sud americane încep să arate problemele pe care le estimam de multă vreme și un prim palier a generat acest nivel de preț. Totodată, notăm și scăderea diferenței de preț dintre grâu și porumb. Înainte de sărbători, aveam un ecart de 40 EUR/tonă, iar astăzi notăm unul de 15-17 EUR/tonă. Însă fereastra se va epuiza în ceva vreme și indicăm un maxim 10-15 martie 2023. De acolo, intră un alt fundament în piață și el va decide ce se vă întâmplă pe mai departe. Dar acel uriaș doarme deocamdată, suferind din cauza vârfurilor pandemice. Recomandam prudență, căci grâul ar putea fi un bolovan de gâtul prețului porumbului. Cu alte cuvinte, nu prelungiți foarte mult decizia de vânzare.

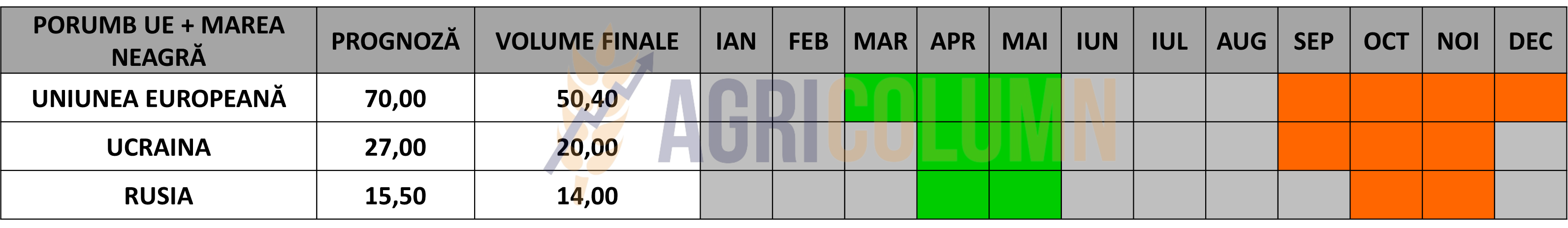

STATUS REGIONAL

UCRAINA nu înregistrează nicio modificare între săptămâna trecută și astăzi, cel puțin niciuna de esență, ci doar faptul că nivelul său de export va fi updatat cu 3 mil. tone. Logic, este ceea ce s-a recoltat în ultima perioadă, iar acel porumb va merge către export.

RUSIA nu aduce noutăți la cultura porumbului. 14 mil. tone.

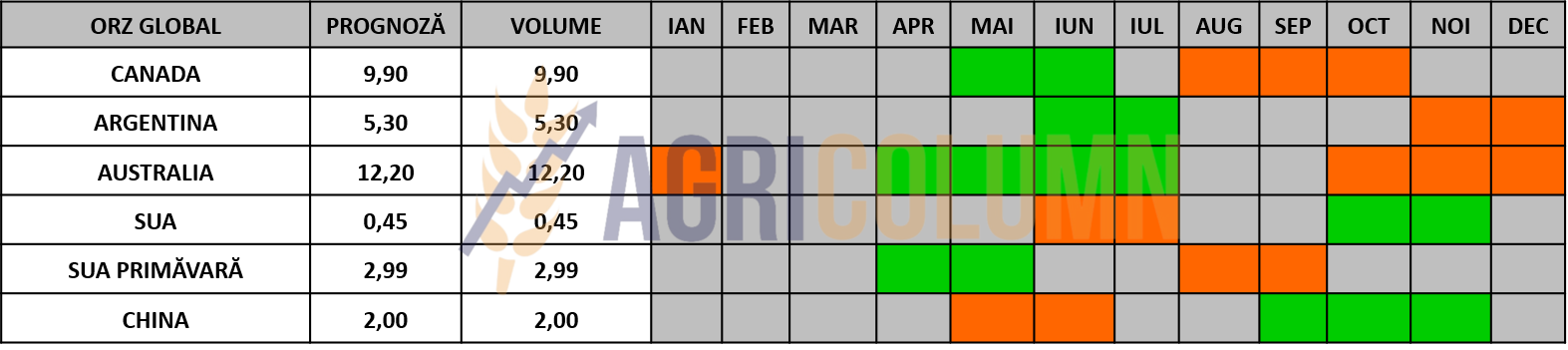

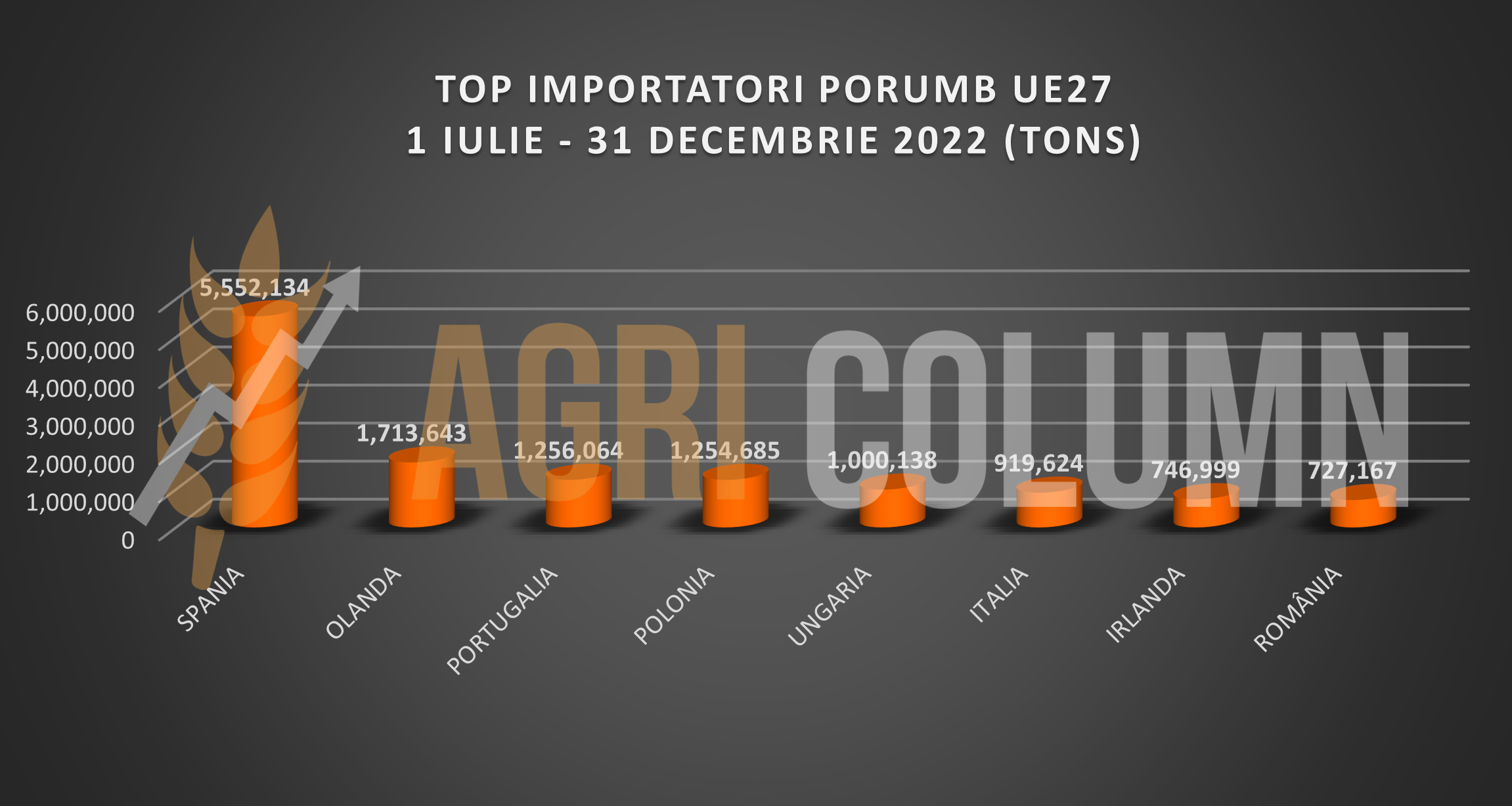

UNIUNEA EUROPEANĂ a atins nivelul de 15.2 mil. tone în materie de importuri porumb. Inserăm noile valori în graficul de mai jos și subsecvent acestui grafic vom genera topul surselor, adică de unde și ce cantități au sosit în Uniunea Europeană.

EURONEXT PORUMB – XBH23 MAR23 – 280 EUR

GRAFIC TREND PORUMB EURONEXT – XBH23 MAR23

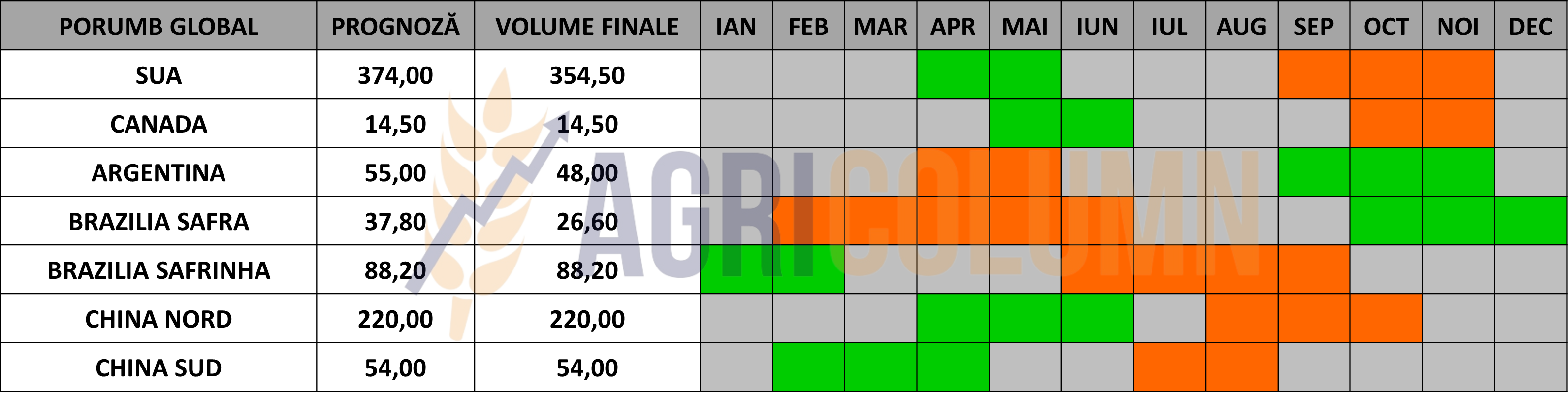

STATUS GLOBAL

ARGENTINA a fost reflectată în sfârșit în cifrele WASDE, care a generat o scădere de 3 mil. tone, de la 55 mil. la 52 mil. tone. Și suntem siguri că lucrurile nu se vor opri aici. Este doar o scădere de etapă, vor mai urma și altele. Consolidarea se va efectua la 42-43 mil. tone.

BRAZILIA face și ea un pas în spate prin WASDE și este redusă cu 1 mil. tone, de la 126, la 125 mil. tone.

SUA este degradată, la rândul său, dar nu prin productivitate, care este în creștere, ci prin suprafața recoltata. Astfel, SUA scade de la de la 353,86 mil. tone la 348,75 mil. tone. (o diferență de 5,11 mil. tone).

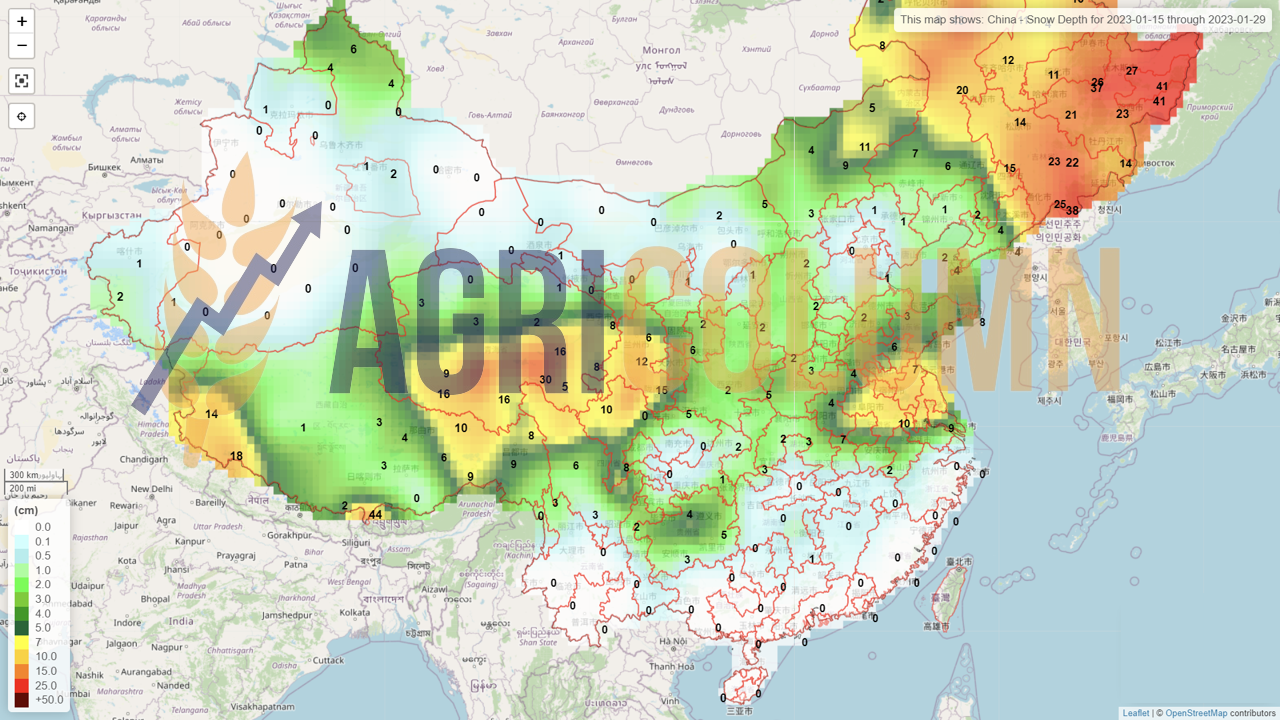

CHINA vine și compensează drama nord și sud-americană printr-un surplus de 3,2 mil. tone, de la 274, la 277,2 mil. tone.

CBOT PORUMB ZCH23 MAR23 – 654 c/bu (+1 c/bu)

GRAFIC TREND PORUMB CBOT – ZCH23 MAR23

INDICAȚII PREȚ PORUMB DIVERSE ORIGINI

CAUZE ȘI EFECTE

Așteptările legate de WASDE și de piața porumbului sunt confirmate. Sunt scăderi de rutină, întrucât totul este prea vizibil în America de Sud (Argentina). Însă acolo nu s-a terminat, estimările merg și mai jos de 3 mil. tone ajungând și la 48 mil. tone, deci încă o degradare de minim 4 mil. tone. Consolidarea este văzută la 42-43 mil. tone.

În SUA, în schimb, porumbului i s-a efectuat un „masaj”. Și știind că Brazilia este mult mai competitivă decât SUA, deci vânzările americane merg greoi, USDA a decis să scadă suprafața că să crească competitivitatea porumbului american. Avem un minus de 5,11 mil. tone și o productivitate mai mare, dar o suprafață mai mică recoltată. Sună a împăcare pentru toată lumea.

În orice caz, porumbul a primit un suport pe care-l merita. Așteptarea a început să se termine și focusul în perioada următoare este în două zone: America de Sud și China, căci una generează producție, iar cealaltă cerere. Iar acești doi factori pot influenta prețul porumbului.

Problema rămâne la grâu, care ar putea juca un rol de frână pentru prețul porumbului. Grâul furajer are rol de înlocuitor în furajare și etanol și volumul ridicat de grâu poate compensa porumbul, dacă prețul său este mai ridicat.

Încă două amendamente, unul pozitiv și altul negativ. Cel pozitiv este faptul că diferența între grâu și porumb s-a redus foarte mult. Practic, prețul porumbului este oarecum egal cu cel al grâului de furaj. Iar cel negativ este legat de paritatea EUR/USD, care a ajuns la 1.085, deci prețul în euro rezultat din conversie este redus.

Vedem un trend pe un palier de stabilitate în următoarea săptămână. Amendamentele vor fi aduse doar pe sensul pozitiv, dacă vor exista. Cerere versus ofertă. America de Sud versus China.

Și un fapt absolut surprinzător, GASC EGIPT intră în licitație pentru achiziția de porumb, pe data de 19 ianuarie 2023. Paritatea de livrare va fi C&F sau CIF, întrucât mulți furnizori au probleme cu asigurările, însă plata vă fi CAD, adică la livrare (cash against documents).

STATUS LOCAL

Cotațiile rapiței în portul Constanța sunt la nivel de FEB23 minus 25 EUR/tonă. Această indicație calculează un nivel de 550 EUR/tonă. La nivel de procesare, cotațiile sunt FEB23 minus 35 EUR/tonă, fapt datorat costului logistic (diferența între Constanța și Unitățile de Procesare).

Recolta nouă este și ea prețuită. Indicațiile primare sunt AUG23 minus 30 EUR/tonă. Este o indicație de început, care oferă un suport în estimarea veniturilor fermierilor.

CAUZE ȘI EFECTE

Pentru moment, rapița este în continuare sub influența uleiului de palmier și a energiei fosile, iar traiectoria nu este deloc una descendentă, însă este influențată de cele de mai sus. Cererea va alimenta cotațiile viitoare și încă este timp și loc pentru dezvoltare, dacă comparăm cu perioada de dinainte de sărbători. Altfel, prognoza noastră este în acord.

EURONEXT RAPIȚĂ – XRK23 MAY23 – 570 EUR

GRAFIC TREND RAPIȚĂ EURONEXT – XRG23 FEB23

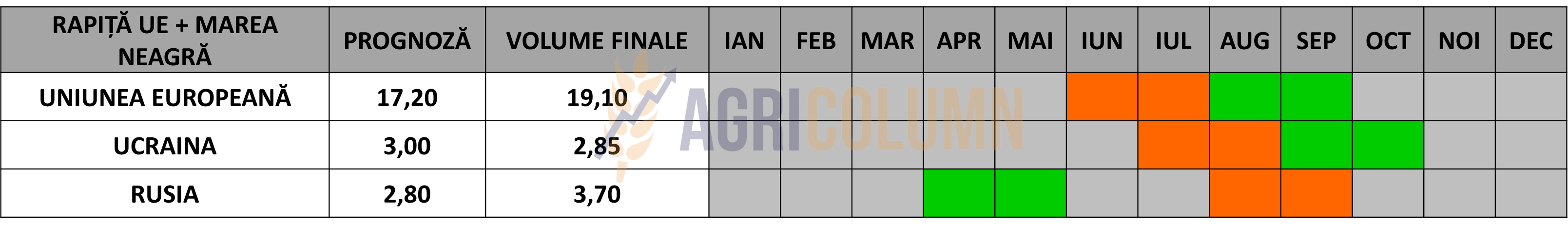

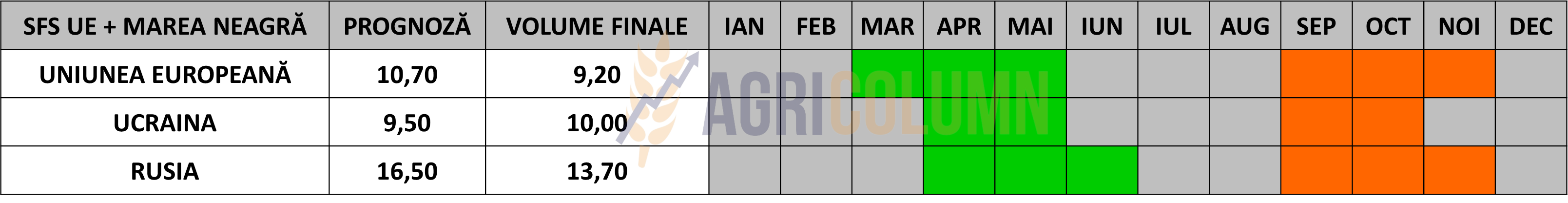

STATUS REGIONAL

Nicio schimbare față de săptămâna trecută în perspectiva europeană și nici în cea din Ucraina și Rusia pentru cultura de rapița. Starea de vegetație este în același regim normal pentru această perioadă. Cererea de acoperire se execută în ritm normal, referindu-ne la unitățile de procesare.

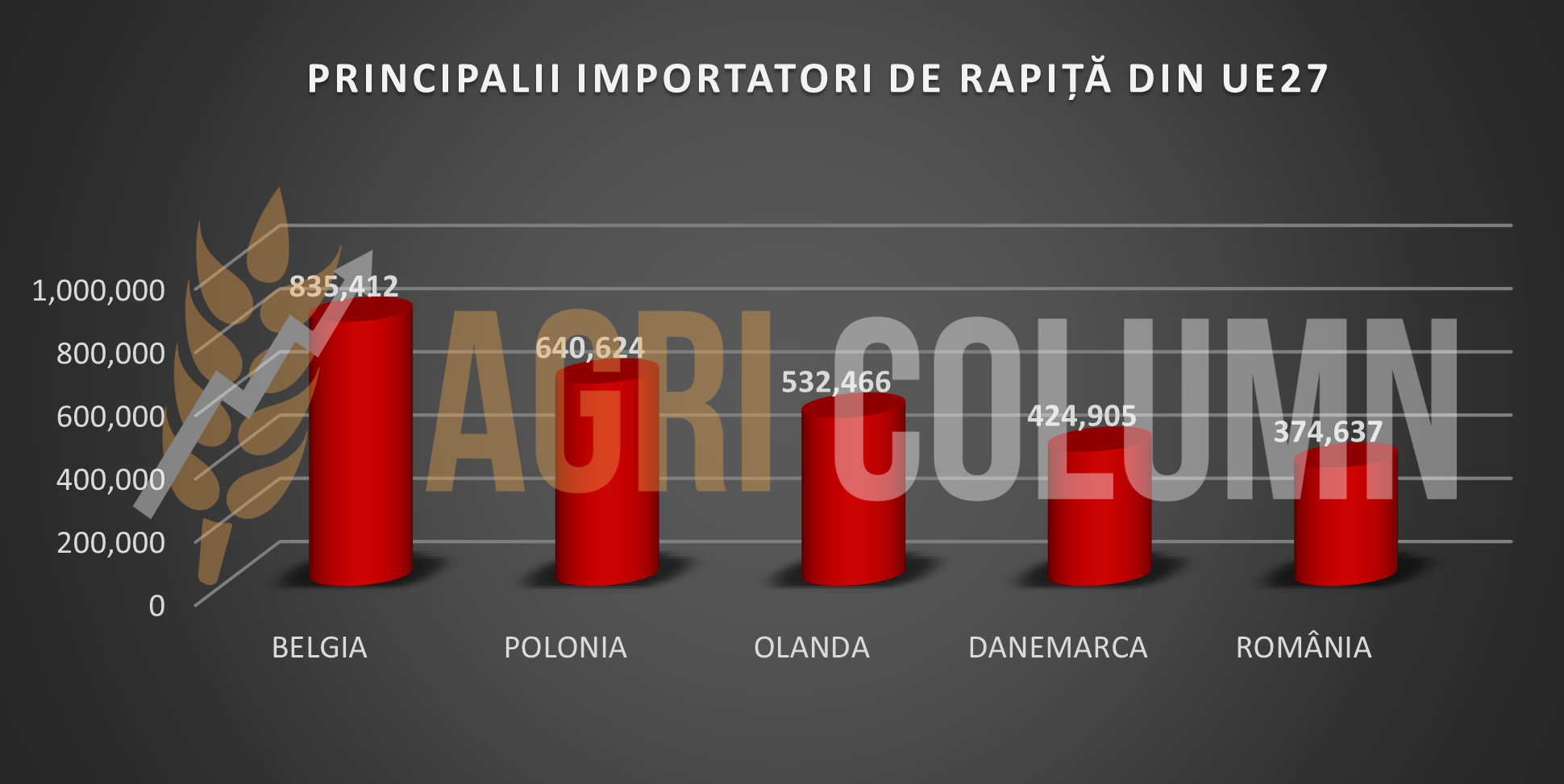

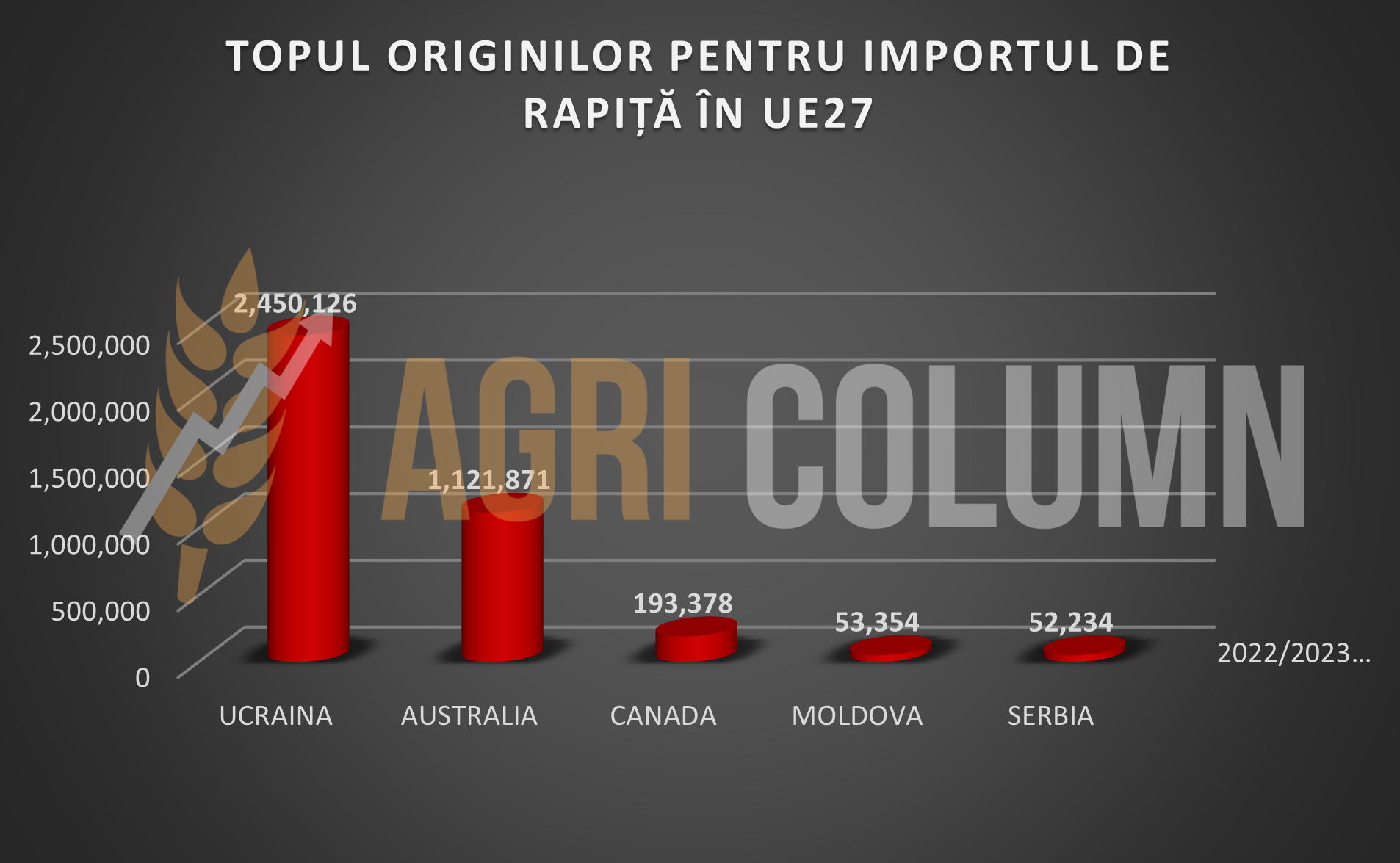

În ceea ce privește recolta veche de rapiță, inserăm două grafice. Primul subliniază importatorii de rapiță origine Ucraina și vedem România cu un nivel de 375.000 de tone, în poziția a cincea. România este, după cum știm, un exportator net de rapiță, în condiții normale.

Cel de-al doilea grafic se referă la ORIGINI și putem vedea de unde și ce volume a importat Uniunea Europeană în perioada 1 iulie – 31 decembrie 2022.

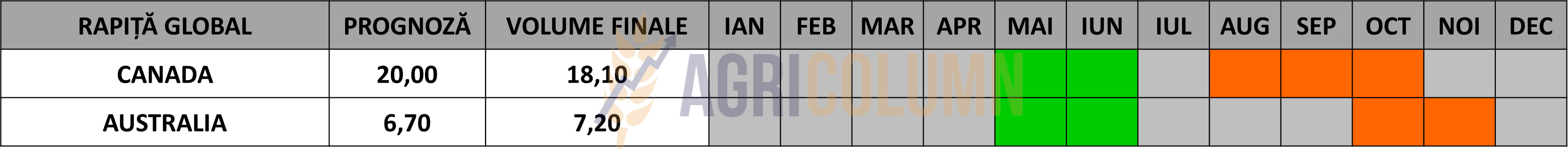

STATUS GLOBAL

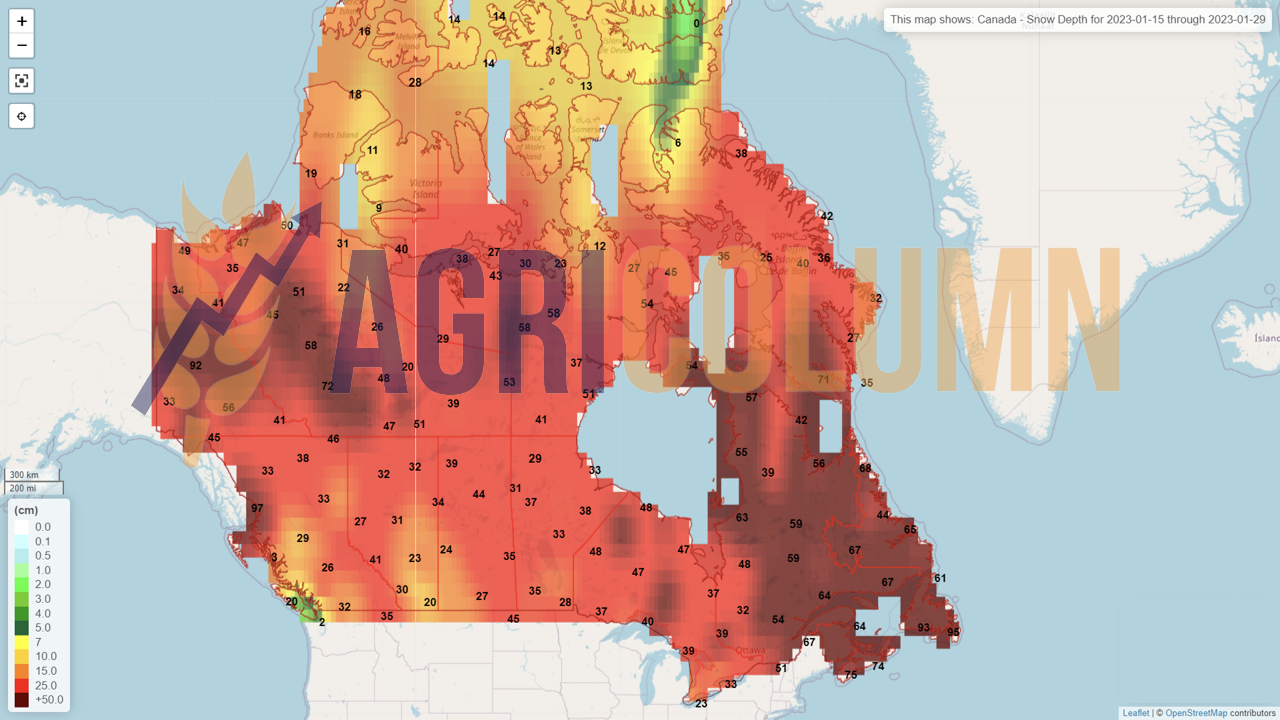

CANADA, în afara sezonului

AUSTRALIA, în afara sezonului.

ICE CANOLA RSH23 MAR23 – 840 CAD

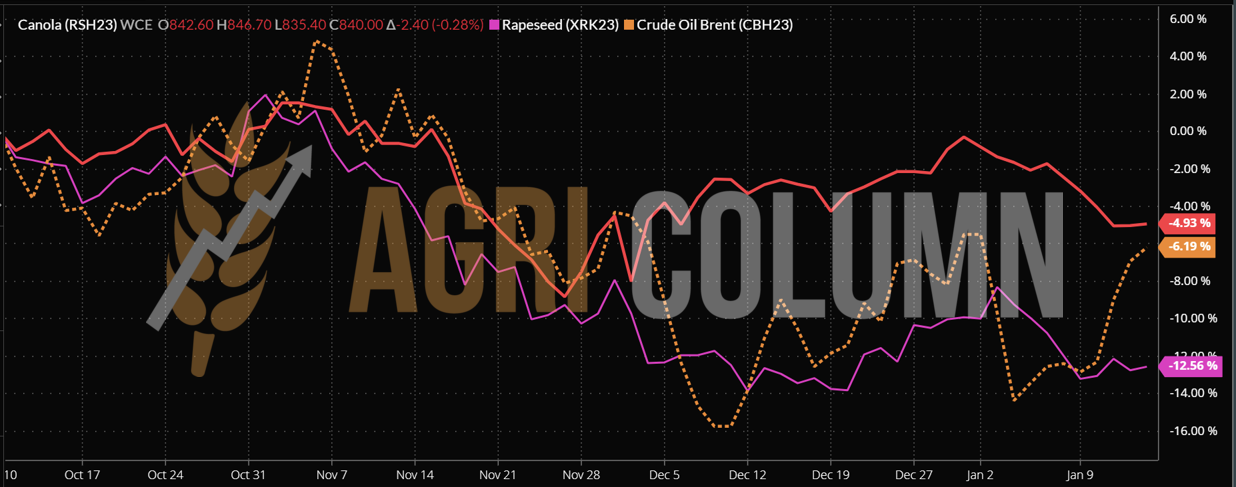

GRAFIC TREND ICE CANOLA – RSH23 MAR23

GRAFIC COMPARATIV. CORELAȚIE PETROL-RAPIȚĂ-CANOLA

CAUZE ȘI EFECTE

Ședințele de tranzacționare sunt traversate în aceste momente de secvențele tehnice. Se efectuează în mod cursiv trecerea de la indicațiile lunii februarie la indicațiile lunii mai pentru rapița europeană, astfel că notele de indicație sunt alterate de lichidările de poziții și de roll-over efectuate de fondurile speculative.

Corelarea în piața fizică însă rămâne ca și până acum legată de energia fosilă și uleiul de palmier. Factor viitoare de tracțiune trebuie să fie soia, care, după cum bine vedem, întâmpină probleme cauzate de vreme în America de Sud, mai precis Argentina și marginal Brazilia.

STATUS LOCAL

Portul Constanta își ridica indicațiile de preț în ceea ce privește semințele de floarea-soarelui. Baza de tranzacționare este 560-565 USD/tonă, însă loturile mari pot găsi un surplus în preț.

Semințele de floarea-soarelui cu conținut ridicat de acid oleic, HIGHOLEIC, sunt cotate la un nivel de bază de 580-585 USD/tonă.

Procesatorii corelează și indică o bază de tranzacționare de 555-560 USD/tonă în paritatea DAP Unități de Procesare.

CAUZE ȘI EFECTE

Ceea ce anticipam începe să se regăsească în indicații, și anume ridicarea nivelului cu 25-30USD/tonă. Iar traseul se manifestă promițător în perioada următoare. Cererea se manifestă în mod constant, iar UE și România deopotrivă indică o fereastră care va menține nivelurile pentru o perioadă ce va dura până în jurul datei de 20-25 februarie 2023. Prognoza noastră este astfel cauționată din acest punct de vedere.

STATUS REGIONAL

UCRAINA. Exporturile săptămânale de floarea-soarelui ale Ucrainei au crescut de peste cinci ori, ajungând la 46.445 de tone în săptămâna care s-a încheiat la 11 ianuarie, în ciuda ofertei limitate din partea vânzătorilor ucraineni de floarea-soarelui.

România a primit 40% sau 21.916 tone din volumul exporturilor din ianuarie.

De la începutul anului de comercializare 2022/23, au fost exportate 1,26 milioane de tone de semințe de floarea-soarelui ucrainene, potrivit datelor oficiale.

Exporturile săptămânale de semințe de rapiță s-au mai mult decât dublat față de săptămâna precedentă, ajungând la 31.726 de tone, ceea ce a dus totalul exporturilor de la începutul sezonului la 3,13 milioane de tone.

Polonia și România, cu cote de 14.649 tone și, respectiv, 12.665 tone, au fost principalii cumpărători de semințe de rapiță ucrainene în ianuarie.

RUSIA vinde în continuare ulei de floarea-soarelui fără taxă de export și avansul lor este unul normal pentru această perioadă.

UNIUNEA EUROPEANĂ se află în afara sezonului și cererea de materie prima a început să se manifeste.

STATUS GLOBAL

ARGENTINA nu indică nimic nou în orice sens în perioada scursă între cele două rapoarte.

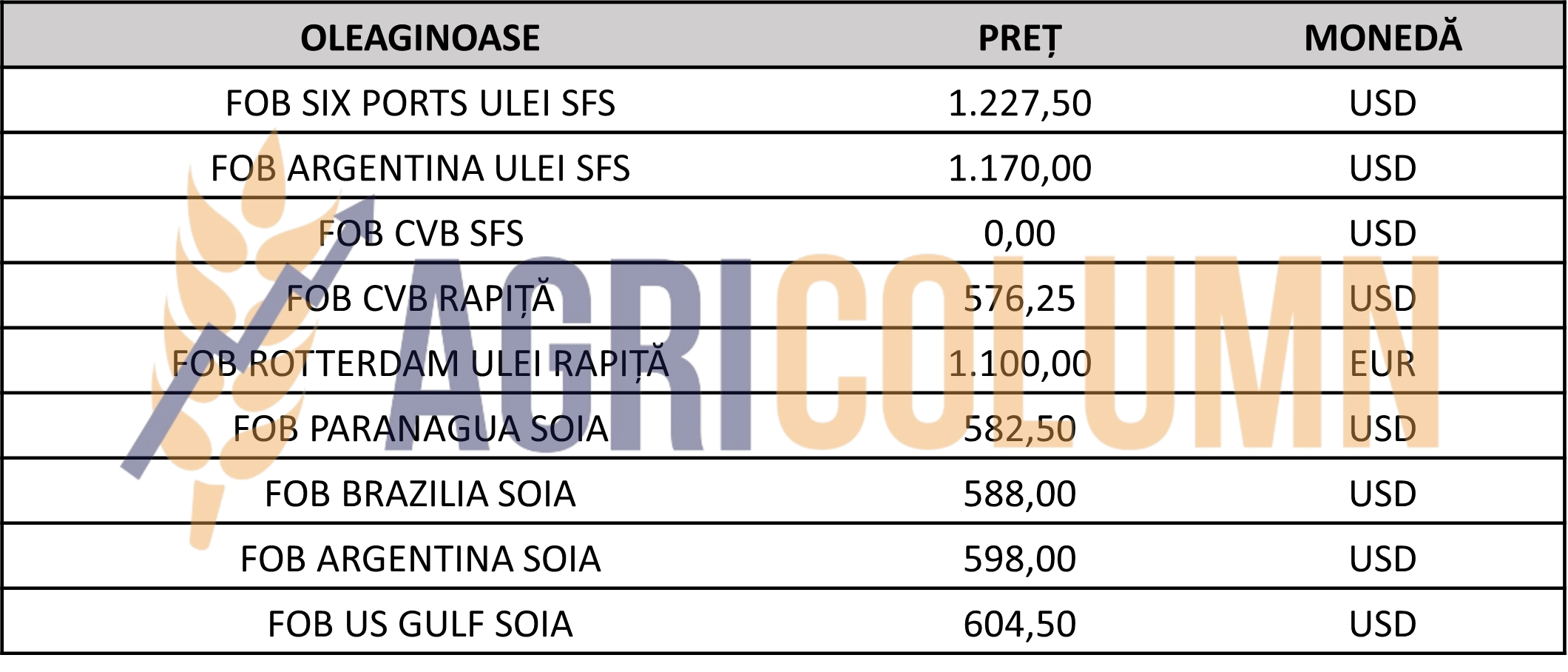

INDICAȚII PREȚ OLEAGINOASE ȘI ULEI DIVERSE ORIGINI

CAUZE ȘI EFECTE

Legea 1866D din Ucraina va juca un rol important în următoarea perioadă în ceea ce privește dezvoltarea prețului la materia primă semințe de floarea-soarelui.

Astfel, Ucraina eliberează Legea 8166D care reglementează exporturile. În acest fel, exportatorii sunt sub ochii autorităților din două părți. Una din ele se referă la nivelul prețului, care trebuie să fie conform pieței și nicidecum subevaluat ca până acum. A doua barieră este cea care generează control asupra veniturilor și vizează media volumelor exportate în ultimele 6 luni.

Cum se manifestă a doua barieră de control? Pentru fiecare exportator se va lua în calcul volumul exportat în ultimele 6 luni și se va efectua o medie lunară. Dacă se depășește în luna următoare media, se va aplica o taxă ( garanție) de 14% din contravaloarea diferenței care depășește cifra mediei lunare. Această garanție ar trebui restituită (formal) când plățile pentru marfa exportată creditează contul din Ucraina al exportatorului.

Deci efectele se vor putea rostogoli într-o susținere a producției românești de semințe, care ar putea conduce înspre alte niveluri de preț pentru semințele romanești.

STATUS LOCAL

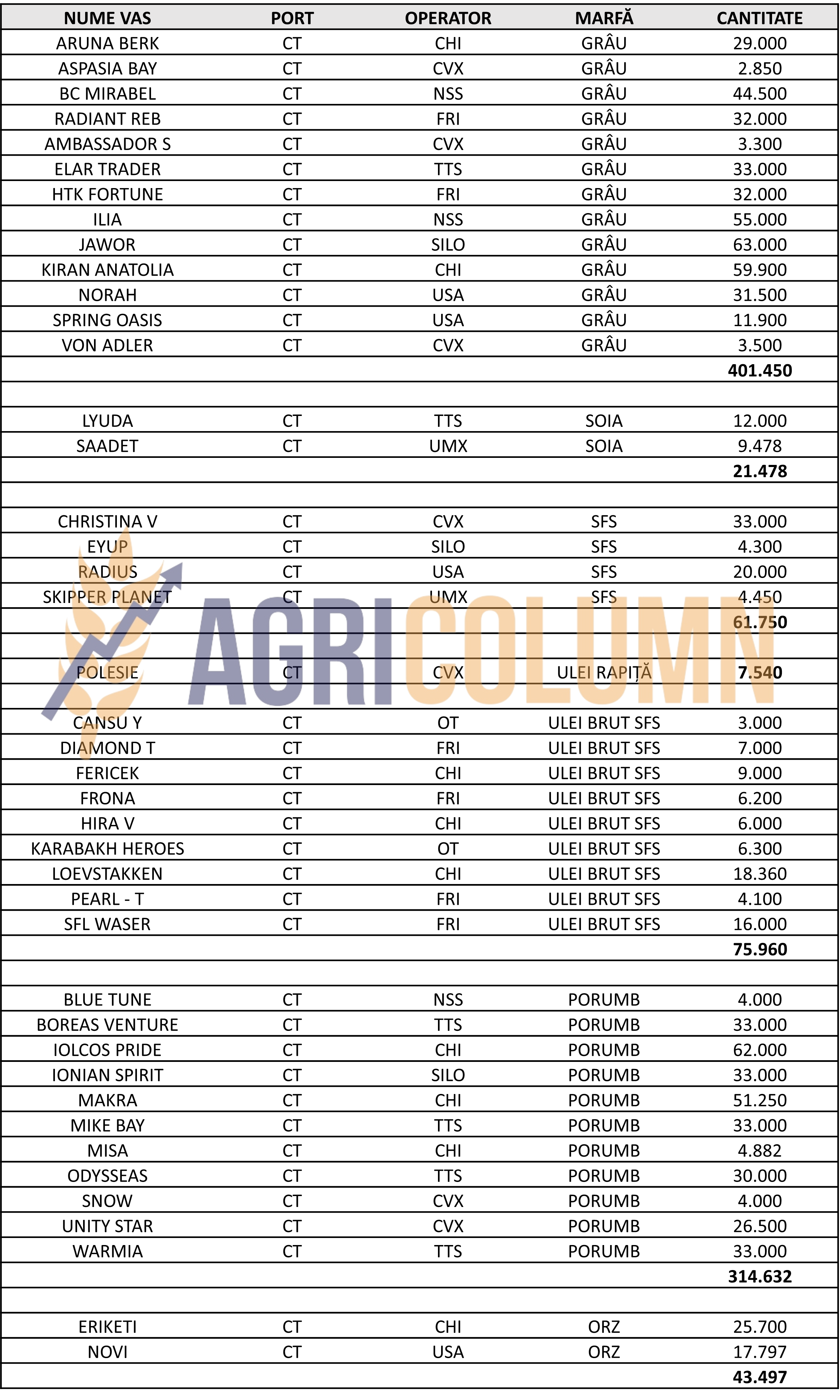

În România, indicațiile de preț pentru soia sunt la nivelul de 540 USD/tonă DAP unități de procesare pentru soia non-GMO. În perioada 1 iulie – 10 ianuarie 2023, au fost importate aproximativ 145.000 tone de soia.

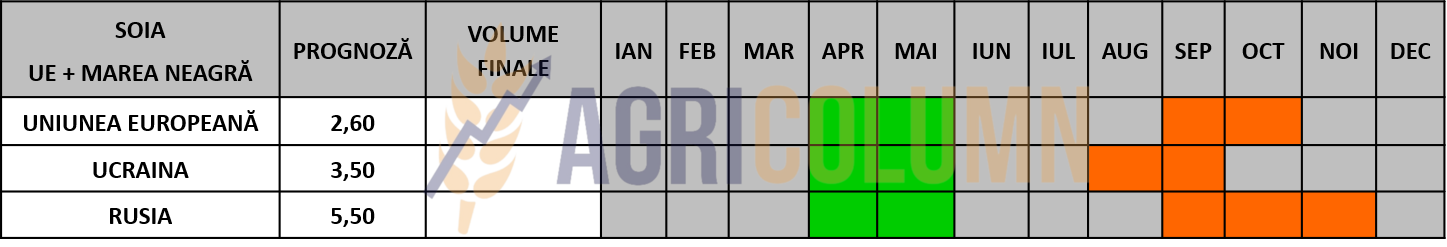

STATUS REGIONAL

UNIUNEA EUROPEANĂ. Importurile de soia în țările din UE din prima săptămână a anului 2023 au fost de 265.114 tone. Importurile totale de soia de la 1 iulie 2022 au crescut la 5,8 milioane de tone, cu 15,3% mai puțin decât anul trecut în aceeași perioadă.

Importurile săptămânale de șrot de soia în UE au fost de 218.412 tone, ceea ce a dus importurile totale la 8,26 milioane tone, cu 4% mai mici decât anul trecut.

STATUS GLOBAL

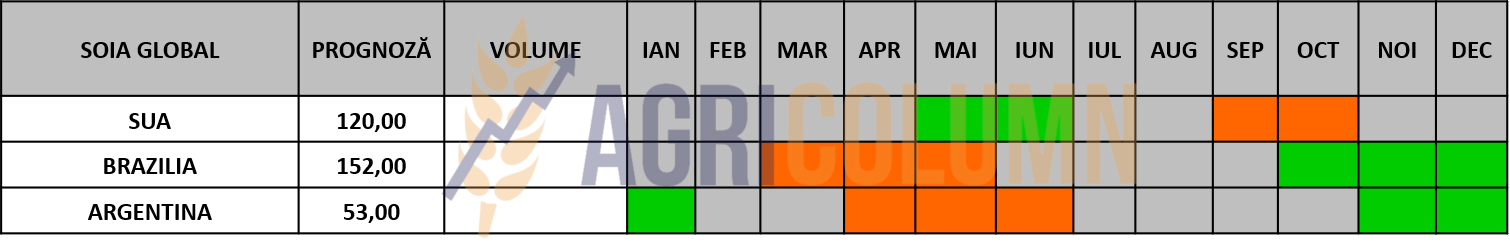

SUA. Datele săptămânale ale Departamentului american al Agriculturii (USDA) privind vânzările nete au scăzut ușor în prima săptămână din an. Vânzările nete raportate au fost de 717.400 de tone pentru recolta 2022/23, ușor sub cele 721.000 de tone de săptămâna trecută, dar între așteptările analiștilor, care variau între 600.000 și 900.000 de tone. China a fost principala destinație, cu 676.600 tone raportate, din care 52.000 au fost schimbate din Pakistan, urmată de Germania (142.600 tone), Mexic (100.400 tone), Bangladesh (57.200 tone) și Spania (46.900 tone). În același timp, datele pentru 2023/24 au arătat vânzări nete de 66.000 tone, în scădere față de cele 151.000 tone de săptămâna trecută.

Raportul Wasde (World Agricultural Supply and Demand Estimates) al Departamentului pentru Agricultură (USDA) din ianuarie a surprins piața cu reduceri ale stocurilor finale de soia din SUA, ale producției și ale exporturilor. Stocurile finale ale țării pentru perioada 2022/23 au fost stabilite la 5,7 milioane de tone, 270.000 de tone mai puțin decât cele 6 milioane de tone raportate anterior, la raportul din decembrie, din cauza ofertelor mai mici doar parțial compensate de exporturile reduse. Cifrele privind producția din SUA au scăzut la 116,38 milioane de tone, față de estimările de 118,27 milioane de tone publicate în decembrie. Exporturile americane au fost reduse la 54,16 milioane de tone de la 55,66 milioane de tone, reflectând ofertele mai mici, reducerea cererii de import din partea Chinei și o prognoză de export mai mare pentru Brazilia.

Producția mondială de soia a fost redusă de la 391,1 milioane de tone în decembrie la 388 milioane de tone, în timp ce stocurile inițiale au crescut cu 2,6 milioane de tone față de raportul anterior, ajungând la 98,2 milioane de tone, datorita unei revizuiri în creștere a recoltei de soia 2021/22 a Braziliei. De asemenea, agenția a redus exporturile globale de soia la 167,53 milioane de tone, de la estimările anterioare de 169,38 milioane de tone.

BRAZILIA. Semănatul soiei 2022/23 din Brazilia a intrat în etapa finala, cu un grad de finalizare de 98,9% din suprafața de 43,4 milioane de tone proiectată, conform agenției alimentare a țării, Conab. În Mato Grosso, ploile frecvente au restricționat o parte semnificativă a recoltei, dar au și favorizat dezvoltarea culturilor. În Rio Grande do Sul, pe de altă parte, distribuția deficitară a precipitațiilor împiedică încheierea semănatului și împiedică instalarea inițială a culturilor în multe zone.

Conform Conab, recolta de soia este estimată acum la 152,7 milioane de tone, în scădere de la 153,5 milioane de tone în decembrie. Ușoara scădere de la o lună la alta este legată de o reducerea randamentelor preconizate, deoarece au fost luate în calcul efectele secetei din Rio Grande do Sul.

Exporturile de soia ale Braziliei în 2023 au fost reduse de Abiove cu 1 milion tone față de prognoza din decembrie, ajungând la 92 de milioane de tone. Prognoza rămâne la un nivel record și este cu 16,6% mai mare decât livrările de 78,9 milioane tone din 2022.

ARGENTINA. Producția de soia preconizată pentru Argentina a fost redusă la 41 de milioane de tone de la estimarea anterioară de 48 de milioane, din cauza unei suprafețe însămânțate mai mici, conform Bursei de Cereale din Buenos Aires (BAGE).

BAGE a redus suprafața însămânțată proiectată la 16,2 milioane de hectare, cu 500.000 de hectare mai puțin față de estimările anterioare, din cauza lipsei de precipitații, a temperaturilor ridicate și a încheierii ferestrei de însămânțare în zona agricolă centrală.

Cifra este mai mare decât cele 37 de milioane de tone estimate de Bursa din Rosario (BCR), în timp ce estimările Departamentului american al Agriculturii (USDA) privind cererea și oferta mondială de produse agricole au stabilit producția țării la 45,5 milioane de tone.

Însămânțarea soiei în Argentina a atins săptămâna aceasta 89,1% din suprafața preconizată. Potrivit BAGE, vremea uscată și temperaturile ridicate continuă să împiedice progresul lucrărilor de plantare a soiei. Culturile evaluate în stare bună-excelentă au scăzut la 4%, în timp ce 56% din suprafață a fost evaluată ca fiind rea, iar suprafețele calificate ca fiind bune sunt acum la 40%.

Vânzările fermierilor argentinieni de soia sunt în scădere atât pentru culturile vechi, cât și pentru cele noi, conform datelor Ministerului Agriculturii din Argentina. Vânzările de soia din noua recoltă au scăzut la 33.400 de tone, pe aceeași traiectorie cu cea a recoltei 2021/22, care a scăzut la 143.000 de tone.

CHINA. Comitetul pentru perspectivele agriculturii din China și-a majorat prognoza privind producția de soia pentru anul de comercializare 2022/23, în cea mai recentă actualizare lunară a estimărilor privind oferta și cererea de produse agricole din China (Casde). Estimările de producție pentru 2022/23 au fost majorate la 20,29 milioane de tone, de la 19,48 milioane de tone anterior, ca urmare a unui randament și a unei suprafețe de plantare mai mari preconizate. Suprafața de plantare a soiei din China în 2022 este estimată la 10,24 milioane de hectare, iar estimările pentru importurile și consumul de soia au rămas neschimbate față de luna trecută, la 95,2 milioane de tone și 112,87 milioane de tone.

Volumele procesate de soia din China în prima săptămână a noului an au scăzut ușor față de săptămâna precedentă, cu 0,5%, până la 1,99 milioane de tone, arată datele Centrului Național de Informații despre Cereale și Ulei (CNGOIC). Nivelul a fost ușor mai mic decât se aștepta, probabil din cauza perioadei de sărbătoare de Anul Nou, CNGOIC așteptându-se ca volumele de procesare să atingă 2,05 milioane tone în această săptămână.

Volumul procesării de soia din China a oscilat în jurul valorii de 2 milioane de tone timp de șapte săptămâni consecutive, livrările mari de importuri contribuind la un nivel de procesare mai mare.

Stocurile interne de șrot de soia și ulei de soia au crescut, de asemenea, pe fondul unor niveluri mai ridicate de procesare, stocurile de șrot de soia crescând până la 590.000 de tone.

Între timp, stocurile de ulei de soia au crescut și ele pentru a treia săptămână consecutivă, cu 4,41%, până la 710.000 tone, nivelul fiind cu 7,57% mai mare față de luna precedentă, dar cu 7,79% mai mic față de anul trecut. CNGOIC a precizat că acumularea stocurilor de ulei de soia a început să se accelereze, odată cu apropierea perioadei festive a Anului Nou.

Pentru anul de comercializare 2022/23, CNGOIC a prognozat că importurile de soia se vor situa la 95 de milioane de tone, în condițiile în care producția internă de soia va atinge 20,29 milioane de tone. Însă informațiile conduc către un nivel mai ridicat odată cu depășirea vârfurilor pandemice.

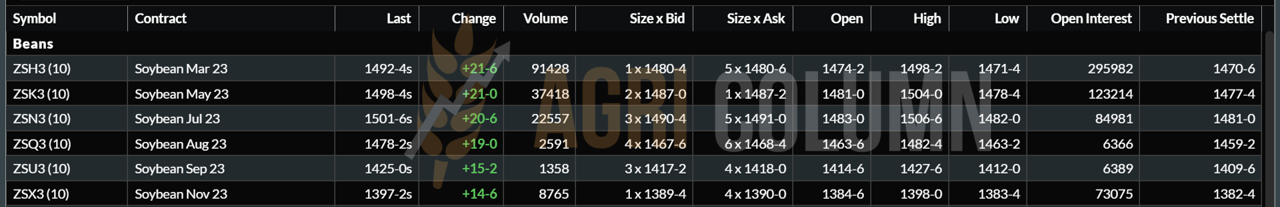

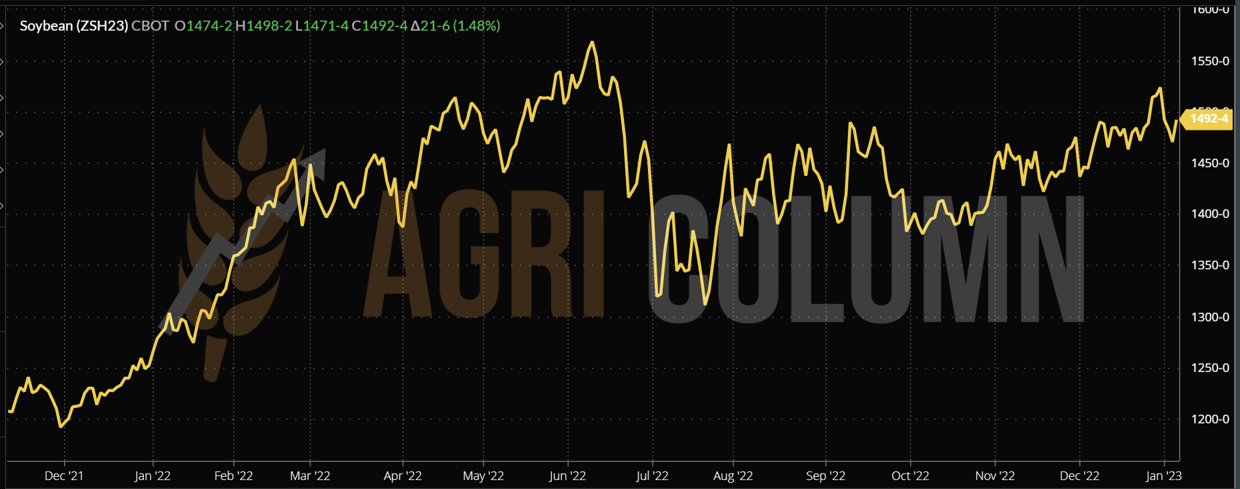

CBOT SOIA ZSH23 MAR23 – 1.492 c/bu (+21 c/bu = +7,7 USD)

TREND GRAFIC SOIA – ZSH23 MAR23