Raportul de piață din această săptămână conține informații despre:

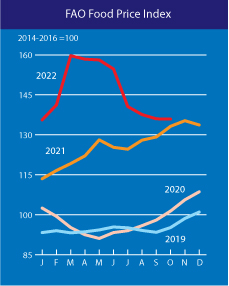

INDEX FAO – OCTOMBRIE 2022

CEREALE

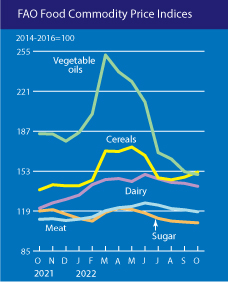

Indicele FAO al prețurilor la cereale a înregistrat o medie de 152,3 puncte în octombrie, în creștere cu 4,4 puncte (3,0%) față de septembrie și cu 15,2 puncte (11,1%) peste valoarea sa din urmă cu un an. Prețurile internaționale de referință ale tuturor cerealelor majore au crescut de la o lună la alta.

Prețurile mondiale ale grâului au crescut cu 3,2 %, reflectând în principal incertitudinile continue legate de Inițiativa privind cerealele din Marea Neagră. Oferta mai restrânsă din Statele Unite ale Americii, în urma unei revizuiri în scădere a producției, a contribuit, de asemenea, la tonul mai ferm al piețelor.

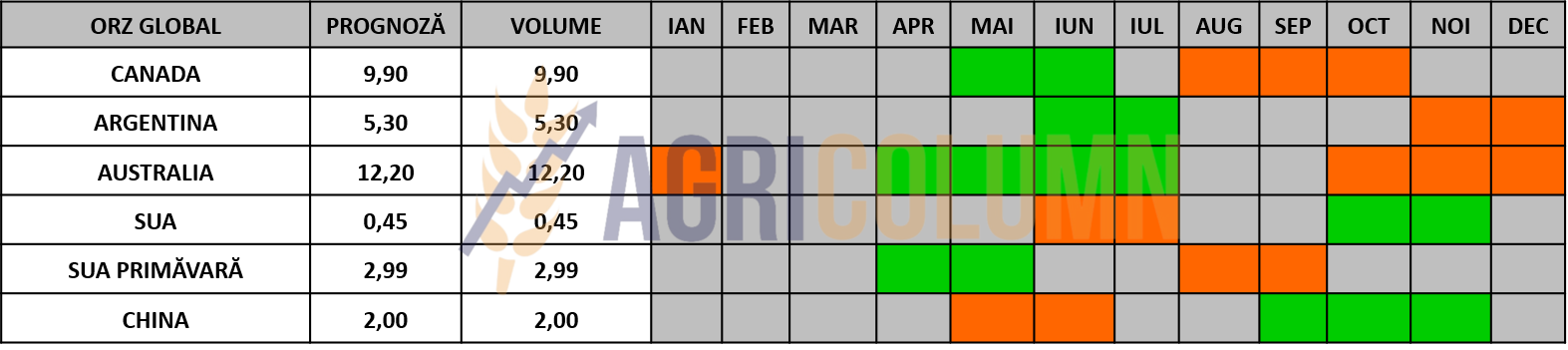

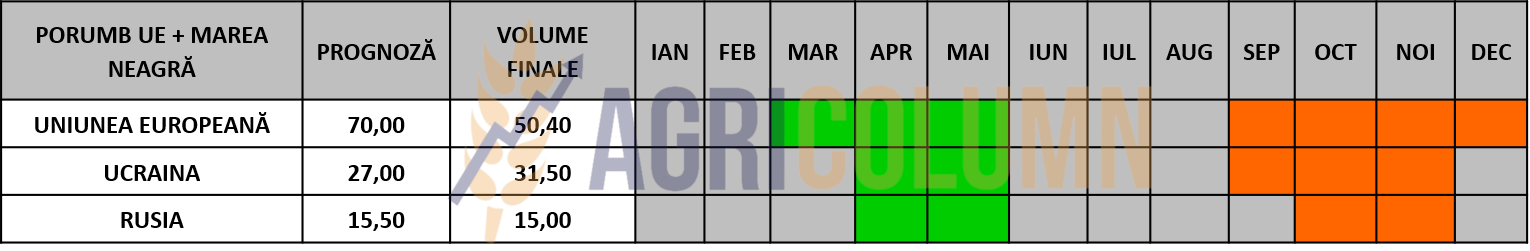

Prețurile internaționale ale cerealelor au crescut cu 3,5 % de la o lună la alta, determinate de o creștere de 4,3 % a prețurilor mondiale ale porumbului. Creșterea prețului porumbului a fost susținută de perspectivele de producție mai scăzute în Statele Unite ale Americii și în Uniunea Europeană, alături de condițiile de însămânțare secetoase din Argentina și de incertitudinea privind continuarea exporturilor din Ucraina.

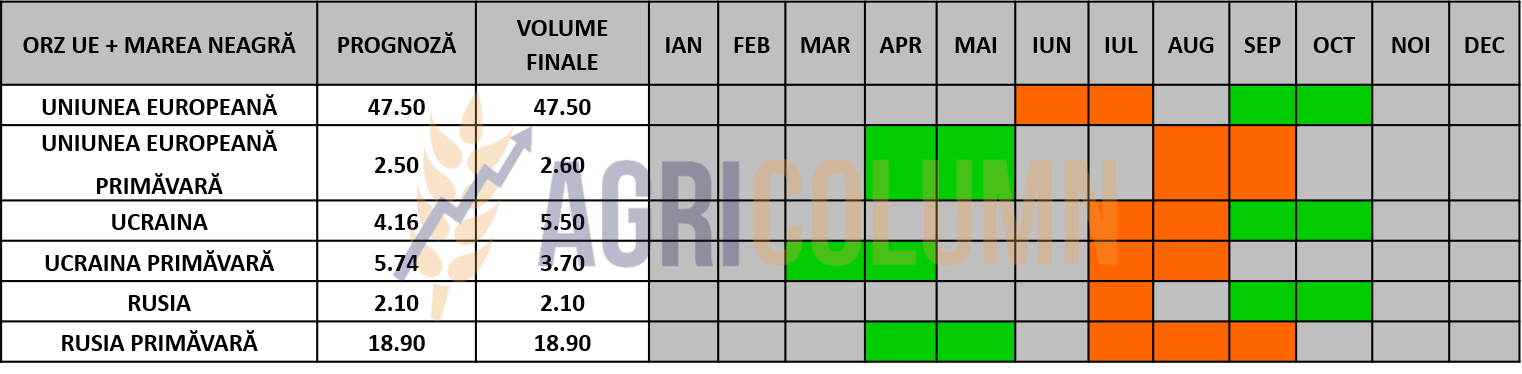

Între timp, prețurile mondiale ale orzului au crescut doar marginal (0,3 %), ofertele mondiale mai mari, care provin din perspectivele mai bune de producție din Uniunea Europeană, contribuind la limitarea creșterii prețurilor.

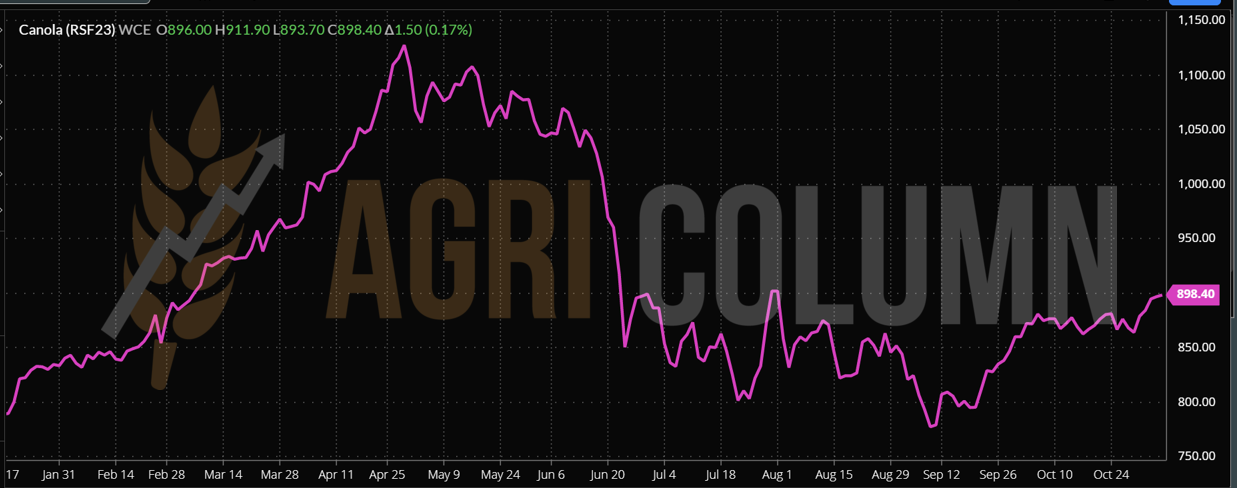

OLEAGINOASE ȘI ULEIURI VEGETALE

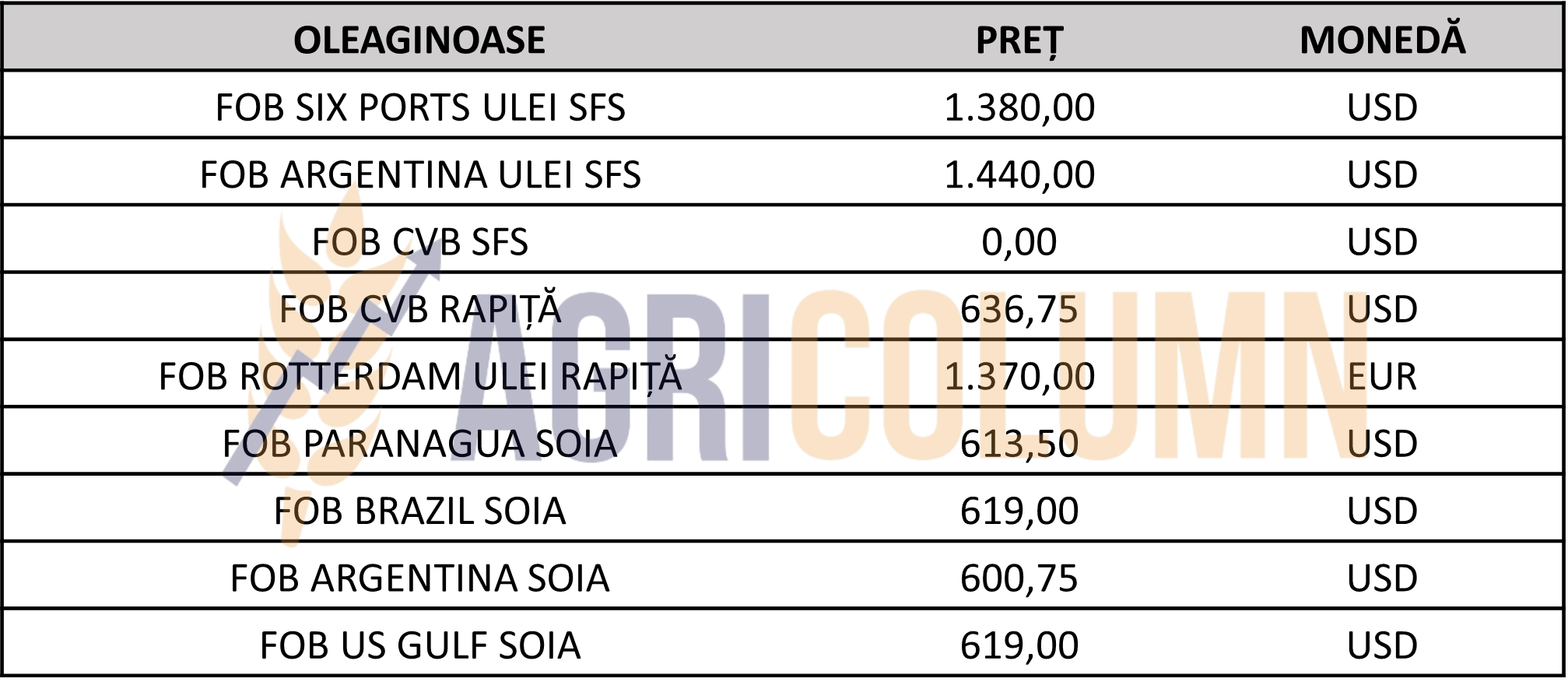

Indicele FAO al prețurilor uleiurilor vegetale a înregistrat o medie de 150,1 puncte în octombrie, în scădere cu 2,4 puncte (1,6%) de la o lună la alta și situându-se cu aproape 20% sub nivelul înregistrat în anul precedent. Scăderea continuă a indicelui a fost determinată de prețurile mai mici la nivel mondial ale uleiurilor de palmier, soia și rapiță, care au mai mult decât compensat cotațiile mai mari ale uleiului de floarea-soarelui.

În octombrie, prețurile internaționale la uleiul de palmier au scăzut ușor față de luna precedentă, în mare parte influențate de nivelul persistent și ridicat al stocurilor din Asia de Sud-Est, în pofida îngrijorărilor legate de perspectivele meteorologice nefavorabile în anumite zone din principalele regiuni de creștere.

Între timp, cotațiile mondiale ale uleiului de soia și de rapiță au scăzut din cauza perspectivelor de aprovizionare abundentă în lunile următoare. În schimb, prețurile internaționale ale uleiului de floarea-soarelui și-au revenit moderat după ce au scăzut continuu în ultima jumătate de an din cauza incertitudinii legate de viitorul coridorului de export din Ucraina, pe fondul creșterii tensiunilor geopolitice.

CORIDORUL CEREALELOR

RUSIA a reintrat în joc. Într-o adevărată cacealma de poker, Rusia a reintrat în joc, demonstrând încă o dată, dacă mai era necesar, ceea ce dorește de fapt, și anume, comerțul cu îngrășăminte. În ciuda faptului că nu are impuse sancțiuni asupra comerțului cu îngrășăminte și grâu, Rusia nu poate mișca absolut nimic în aria comerțului cu îngrășăminte și are mâinile legate.

De ce? Pentru că sancțiunile sunt aplicate oligarhilor ruși care dețin giganții industriali ce produc îngrășăminte și, implicit, prin excluderea Rusiei din sistemul de plăți, nu au acces la piață. Pe plăcile lor turnante din Asia și Orientul Mijlociu nu pot vinde îngrășăminte pentru că țările din Orientul Mijlociu produc, la rândul lor, îngrășăminte și nu au nevoie de cele rusești. În Europa, nu au cum să vândă pentru că au sancțiuni asupra oligarhilor și asupra plăților. Nici măcar în Brazilia, partenerul lor, nu pot efectua tranzacții, tot din cauza plaților. De barter nici nu poate fi vorba. Cu ce să se întoarcă din Brazilia? Cu porumb? Ce să facă cu el? Au și ei. Cu soia ? Nici măcar, au și ei. E SUM ZERO GAME pentru Rusia.

Identic la grâu. Din cauza sistemului de plăți, sunt restrânși la o piață de barter și cam atât. Însă, după ce au poziționat foarte bine septembrie și octombrie, poate și noiembrie, cercul se restrânge. Nu este suficient pentru recolta lor ce trebuie exportată. Cercul se închide.

Rusia a început să sângereze financiar din cauza acestor doi parametri, sancțiunile asupra plaților și asupra oligarhilor din industria îngrășămintelor. Și cum susțineam de multă vreme, sunt efectiv împinși în corzi, iar ei nu pot face nimic altceva decât să șantajeze.

Crede cineva oare că brusc s-au răzgândit, după ce anunțaseră că ies din Acordul de la Istanbul? A fost un motiv bun de a șantaja din nou. Căci altfel cum putem privi lucrurile într-un mod echitabil? Rusia aruncă rachete, bombe și drone cu nemiluita în Ucraina și brusc se supără că Ucraina a atacat cu 10 drone marine o parte din navele militare staționate în Sevastopol.

Narativul rus ne face să zâmbim larg și ne-am putea considera vinovați pentru asta, dat fiind faptul că dramele Ucrainei sunt atât de mari și de complexe încât vinovăția face ca potențialul zâmbet să se transforme în dispreț la adresa propagandei rusești. Navele lor au fost atacate din coridorul cerealelor, susțin ei. E o glumă pentru oricine are un complex integral de neuroni pe această planetă. Și ce nave? Militare, firește, care stăteau ca ratele la soare în port, fără nicio grijă, în timp ce ei distrug sistematic infrastructura energetică a Ucrainei și iau vieți omenești nevinovate.

Revenind pe firul narativ, Rusia a reintrat în joc, după ce enunțaseră cu emfază și proferaseră amenințări la adresa Coridorului Cerealelor. O altă absurditate dusă la extrem. Cum să facă așa ceva? Să atace și să distrugă, să presupunem, o navă turcească din escortă? EXCLUS!!! Turcia este țară NATO și dacă o singură navă este atinsă se activează articolul 5 al organizației. S-a și văzut, de altfel, că Ucraina și Turcia și-au văzut de treaba lor, continuând transferul către punctul de inspecție de la Istanbul.

Căpitanul Mării Negre este în acest moment Recep Tayyip Erdogan, Președintele Turciei, care joacă o carte extraordinar de mare în acest moment, o carte ce poate modela viitorul comercial și poate chiar militar al Mării Negre. Cheile Bosforului sunt la el. Acolo este Poarta, acolo se va decide totul. Vorbim de intrarea și ieșirea din Marea Neagră, iar viitorul este în mâinile Turciei.

Poziționarea de astăzi va retrimite ambițiile Rusiei înapoi în Marea Azov, unde își are locul, de fapt. Marea Neagra nu este a Rusiei precum emit ei pretenții. Marea Neagra este a țărilor ce au ieșire la ea, conform Dreptului Maritim și a legilor Dreptului Internațional Public, iar țările cu acces sunt în mod clar, Ucraina, România, Bulgaria, Turcia și Rusia, în nord, pe malul drept al strâmtorii Kerci.

După reintrarea Rusiei în joc, adică în participarea activă de la Istanbul, mișcările de lobby s-au activat pe modul fast forward și am notat cum ONU, prin domnul Guterres, face un lobby extrem de agresiv pentru îngrășămintele rusești, susținând că ele vor ajuta agricultura globală. Turcia s-a implicat și ea activ în întocmirea, alături de Rusia și ONU, a unor liste cu țările care ar putea beneficia de pe urma îngrășămintelor rusești.

Este doar o perpetuare a șantajului rusesc dus la altă scală de mărime. Dacă lumea va ceda acestui șantaj, ei vor prospera și vor realiza câștiguri fabuloase, care vor alimenta mașinăria de război a lui Putin. Europa și aliații Anglo-Saxoni nu trebuie să cedeze sub nicio formă. Rusia trebuie să înțeleagă că este un stat agresor și terorist. Rusia omoară oameni nevinovați și a invadat o țară vecină. A călcat în picioare suveranitatea unei țări cum, de altfel, o face de zeci de ani. A încercat cu Afganistanul și s-au retras în mod rușinos. Ce au căutat acolo? Resurse de litiu și uraniu, firește. Nimic altceva.

Rusia nu are opțiuni în acest moment. Iar cedarea ar însemna, de fapt, escaladarea conflictului și a pierderilor de vieți omenești nevinovate de ambele părți, căci nici soldații ruși nu au, în marea lor majoritate, nicio vină că sunt trimiși în tocătorul de vieți omenești.

Rusia a spus că, dacă nu va fi de acord să prelungească acordul de la Istanbul, nu va împiedică Turcia să cumpere mărfurile ucrainene. Și aici vedem în mod clar scenarii de viitor. Avem certitudinea că nu vor bombarda cele trei porturi din Coridor, Odessa, Pivnyi și Chornomorsk.

Și se mai poate întâmplă un scenariu, acela în care Turcia va deveni intermediar în comerțul global cu materii prime agricole. Dacă Rusia nu va împiedică Turcia, acest aspect conduce automat la rolul de broker al Turciei, ceea ce nu va face altceva decât la întărirea poziției Turciei în bazinul Mării Negre, atașat venind și câștigul financiar rezultant. Erdogan va deveni Master of the Black Sea, în mod neîndoielnic.

Până atunci, mașinăria de război rusească distruge sistematic rețeaua energetică a Ucrainei. Sute de mii de oameni nu vor avea cu ce să se încălzească, nu vor avea energie electrică și nici apă. Și nu vrem să ne imaginăm cum vor trăi. Să cari apă cu găleata până la etajul 7-8, să o folosești cu parcimonie, să tremuri de frig înghețat în patul tău în întuneric și să nu poți folosi toaleta sunt scene deja reale în mai toate zonele din Ucraina. Concomitent, Rusia a mai distrus în Mykolaiev tancuri de stocare ulei brut de floarea-soarelui a unei companii chinezești. Circa 17.000 de tone sau 17.000.000 de litri de ulei au fost distruse.

VIA REUTERS: „Patru surse, care au refuzat să fie identificate din cauza sensibilității subiectului, au spus că Rusia le cere țărilor occidentale să permită creditorului de stat Rosselkhozbank să-și reia relațiile cu băncile corespondente, în ciuda sancțiunilor occidentale. Acest lucru ar permite băncii, care nu a avut până acum un rol major în comerțul internațional cu cereale, să proceseze plăți pentru cereale și alte produse alimentare rusești, au adăugat două dintre surse. Înainte de cele mai recente sancțiuni, astfel de plăți erau gestionate de bănci internaționale și subsidiare ale altor bănci rusești din Elveția. Sursele nu au spus ce răspuns, dacă a fost cazul, a primit Rusia la propunerile sale.”

STATUS LOCAL

Indicațiile portului Constanța sunt la nivelul de 325-330 EUR/tonă în paritatea CPT. Prețul grâului de furaj este cu 25 EUR/tonă mai jos față de prețul grâului de panificație.

În țară, la nivelul procesării, indicațiile de preț sunt de 320-325 EUR/tonă, în funcție de calitatea oferită unității de procesare.

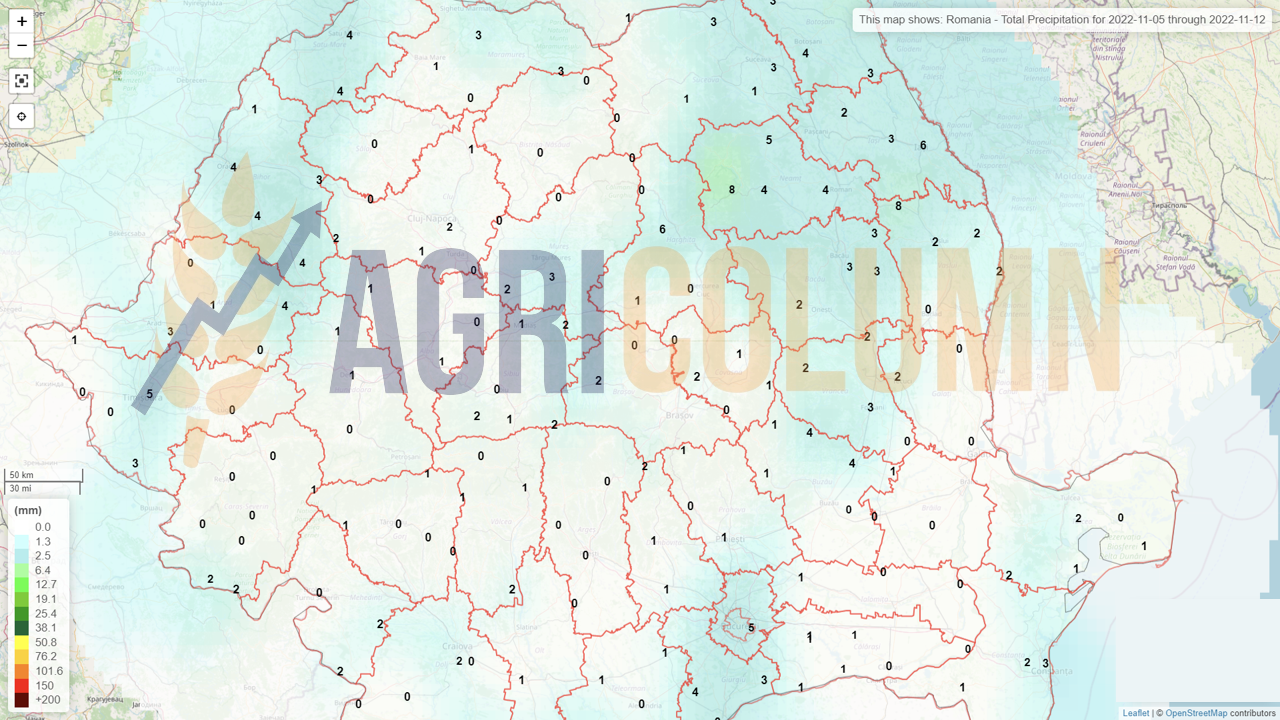

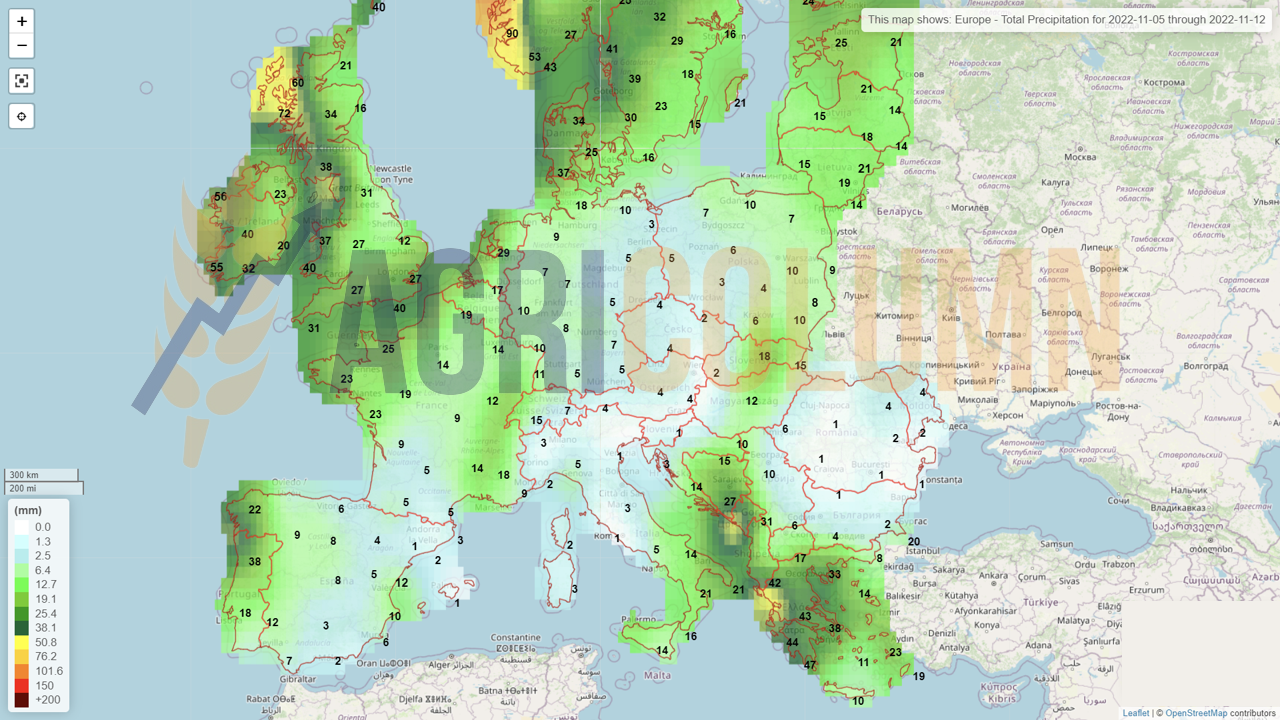

Problemele generate de lipsa precipitațiilor se acutizează și județul Constanta este un exponent de seamă al acestui fenomen. Nerăsărirea, răsărirea neuniformă, asociată cu îngălbenirea plantelor sunt fenomene în expansiune în zona de sud a Românei, precum și în zonele predispuse secetei precum Vrancea, Bacău, Vaslui și Iași. Este deja un semnal de alarmă extrem de serios, întrucât precipitațiile nu se văd deloc la orizont. 2020, 2022 și 2023? Doar Vestul și Nordul României vor primi ceva ploi. În rest, nimic.

CAUZE ȘI EFECTE

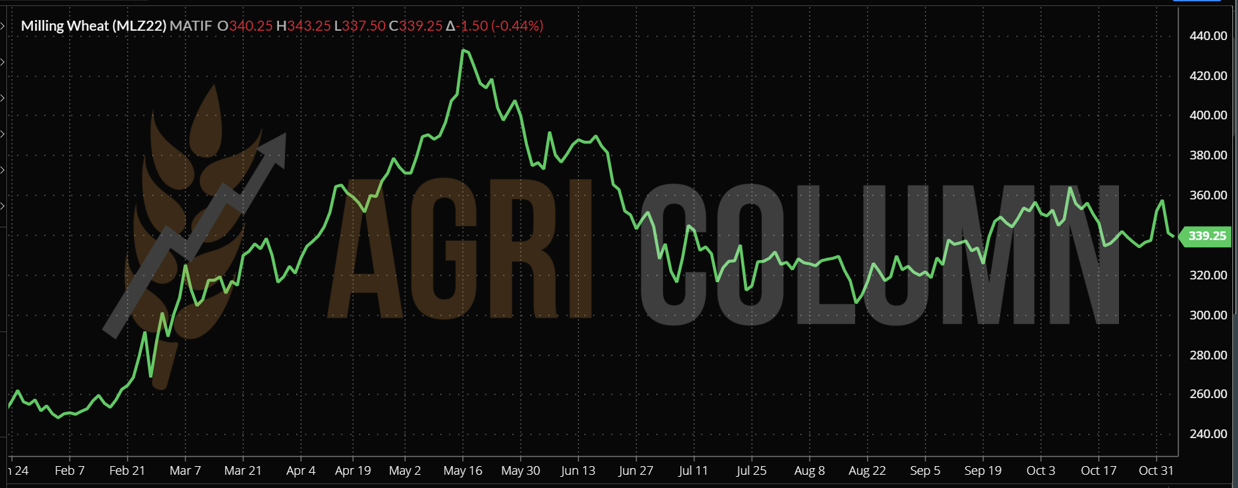

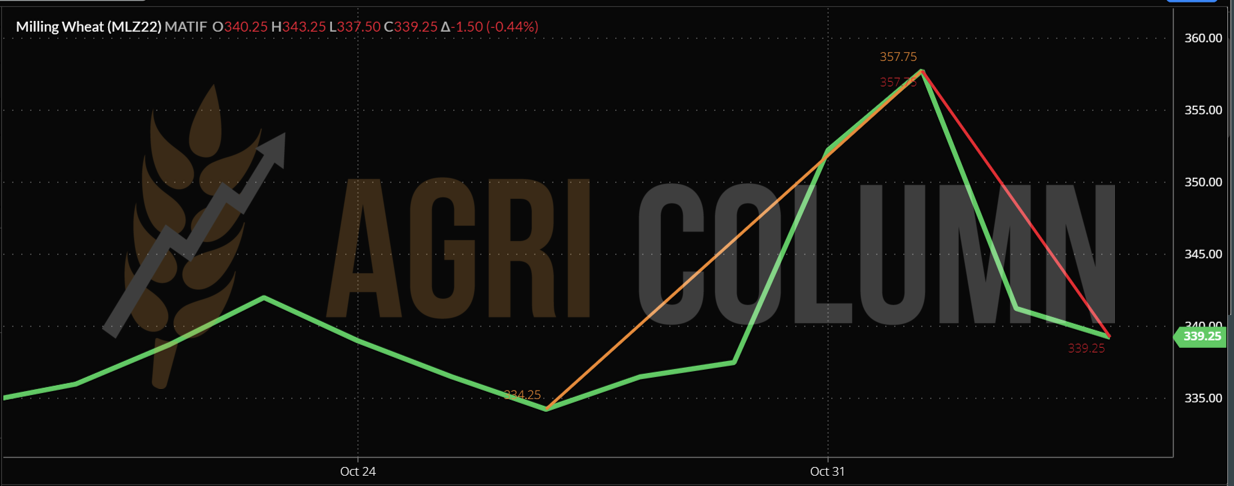

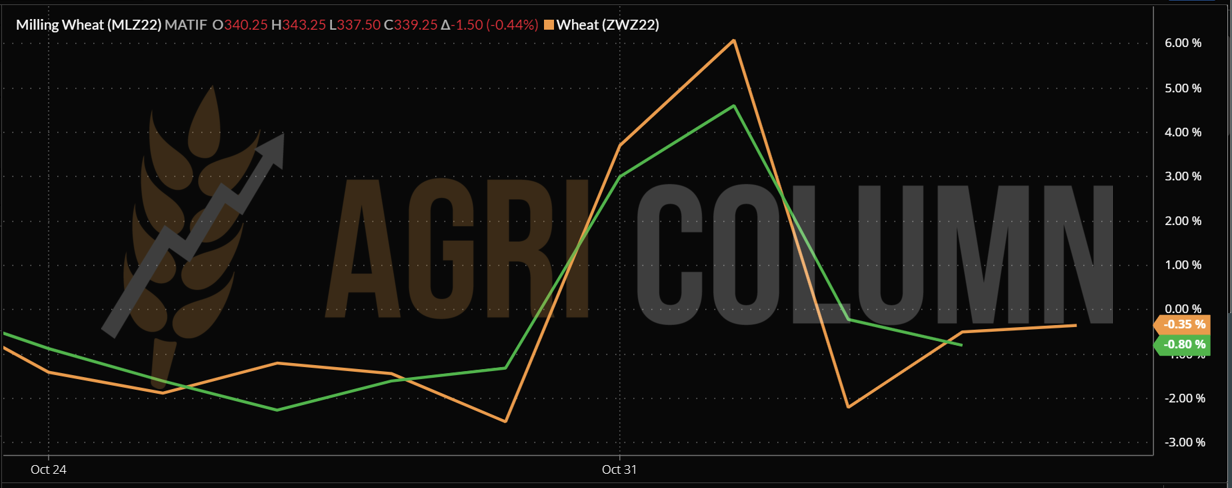

După cum am văzut, ieșirea intempestivă a Rusiei din acordul de la Istanbul a generat o panică de moment, care a făcut ca prețul grâului să urce la valoarea de 340 EUR/tonă în paritatea CPT. Însă schimbarea macazului a intervenit imediat și a condus la relaxarea inițială a prețurilor. A fost o tensiune extrem de scurtă, un pușeu care a dat câștig de cauză doar fondurilor speculative. Traseul grâului în perioada următoare se înscrie pe aceeași traiectorie plafonată. De cate ori încearcă să spargă tiparul, fundamentele pieței fizice îl readuc pe nivelul corect al acestei perioade.

Până pe 18 noiembrie, momentul în care Acordul de la Istanbul va fi prelungit sau nu, nu mai este mult timp. Intercalat vom avea raportul USDA pe data de 9 noiembrie 2022, care nu va crea prea mult suspans prin estimările sale la nivelul producției globale de grâu. Poate chiar vom vedea o reducere a consumului din cauza prețurilor și astfel lipsa potențială din America de Sud va fi compensată.

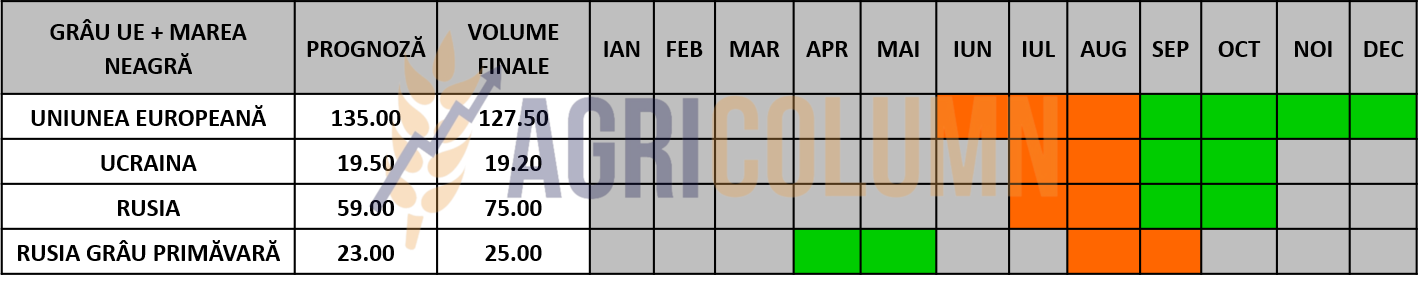

STATUS REGIONAL

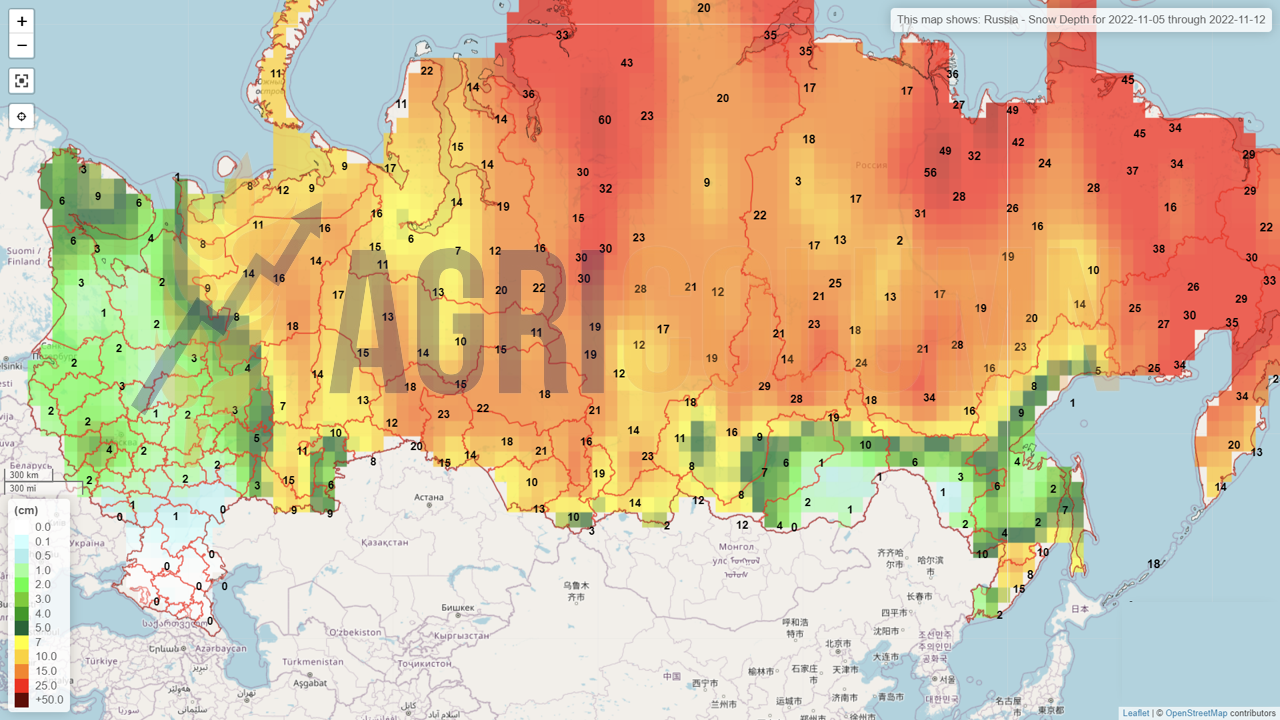

RUSIA se află în același ritm accelerat de export al grâului. Vânturile de sud au pus probleme expedițiilor rusești de grâu, dar ritmul accelerat de export continuă și va genera volume mari și în luna noiembrie. United Grain Company (OZK) asigură că exportul de cereale rusești nu are nimic de-a face cu acordul. Principalii cumpărători, țările din Orientul Mijlociu și Africa, s-au adaptat la sancțiunile impuse Rusiei.

Potrivit IKAR, prețurile medii pentru grâul din Federația Rusă cu 12,5% proteină la sfârșitul săptămânii trecute erau de aproximativ 312 USD/tonă (FOB). Rusagrotrans a înregistrat o scădere a cotațiilor la 305 USD/tonă.

Dacă nu vor fi introduse noi sancțiuni specifice, atunci cifrele de export vor fi foarte mari. Creșterea livrărilor continuă să fie afectată negativ de dificultățile legate de logistica financiară și de închirierea de nave.

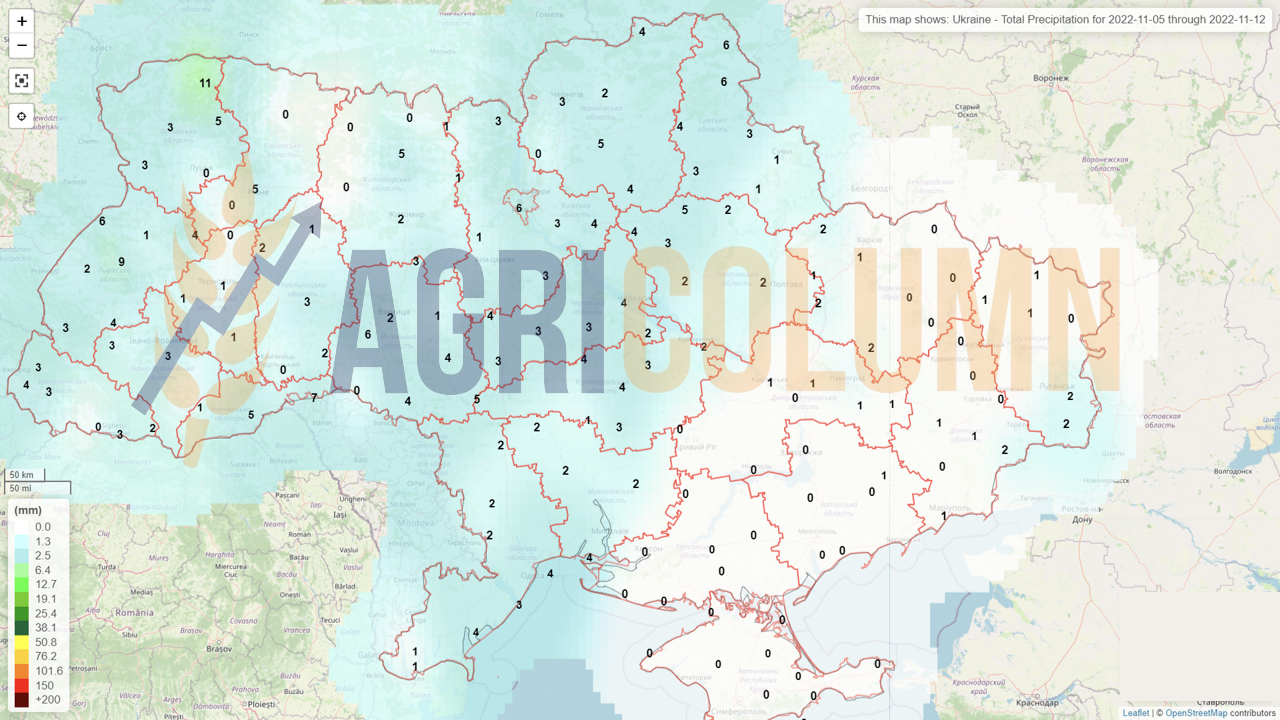

UCRAINA, după ce a slăbit ritmul exporturilor din cauza ieșirii Rusiei din cadrul acordului, a revenit grație și asigurătorilor care manifestă pozitiv interesul pentru asigurarea navelor care intră în Coridorul Cerealelor.

UNIUNEA EUROPEANĂ își menține ritmul exporturilor, în condiția unui sezon secetos, care a scăzut în mod efectiv potențialul de export. Atuurile UE sunt în mod firesc predictibilitatea relațiilor comerciale și originea mărfurilor.

EURONEXT MLZ22 DEC22 – 339,25 EUR (-1,50 EUR)

GRAFIC TREND GRÂU EURONEXT – MLZ22 DEC22

GRAFIC TREND GRAU EURONEXT-CBOT (26 octombrie – 3 noiembrie 2022)

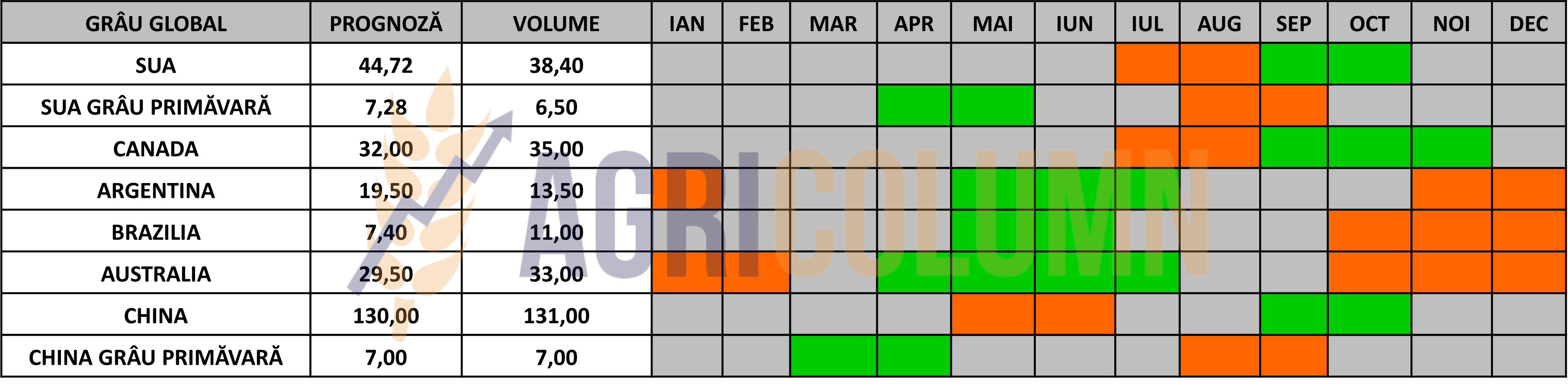

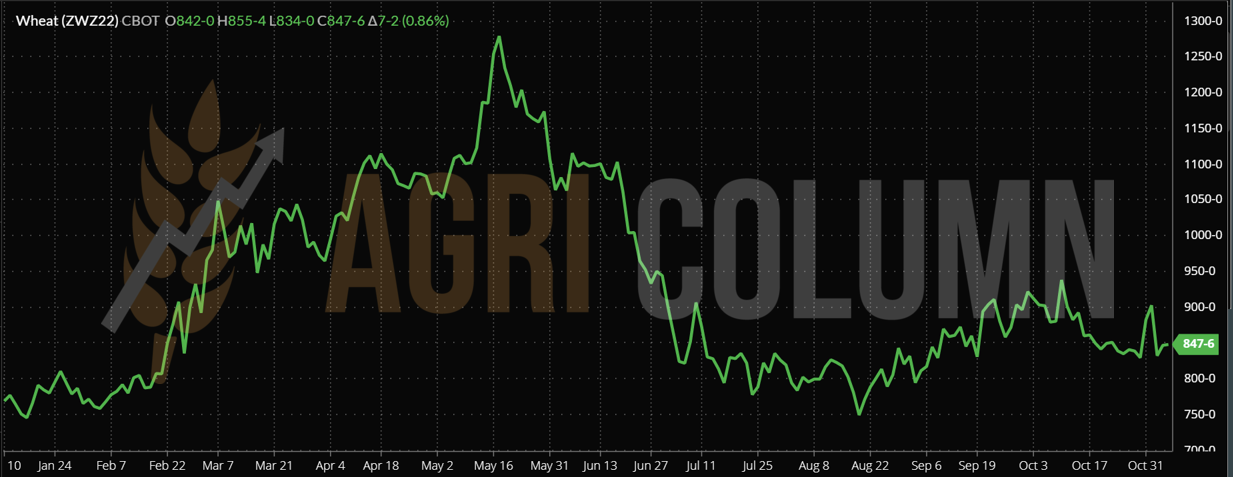

STATUS GLOBAL

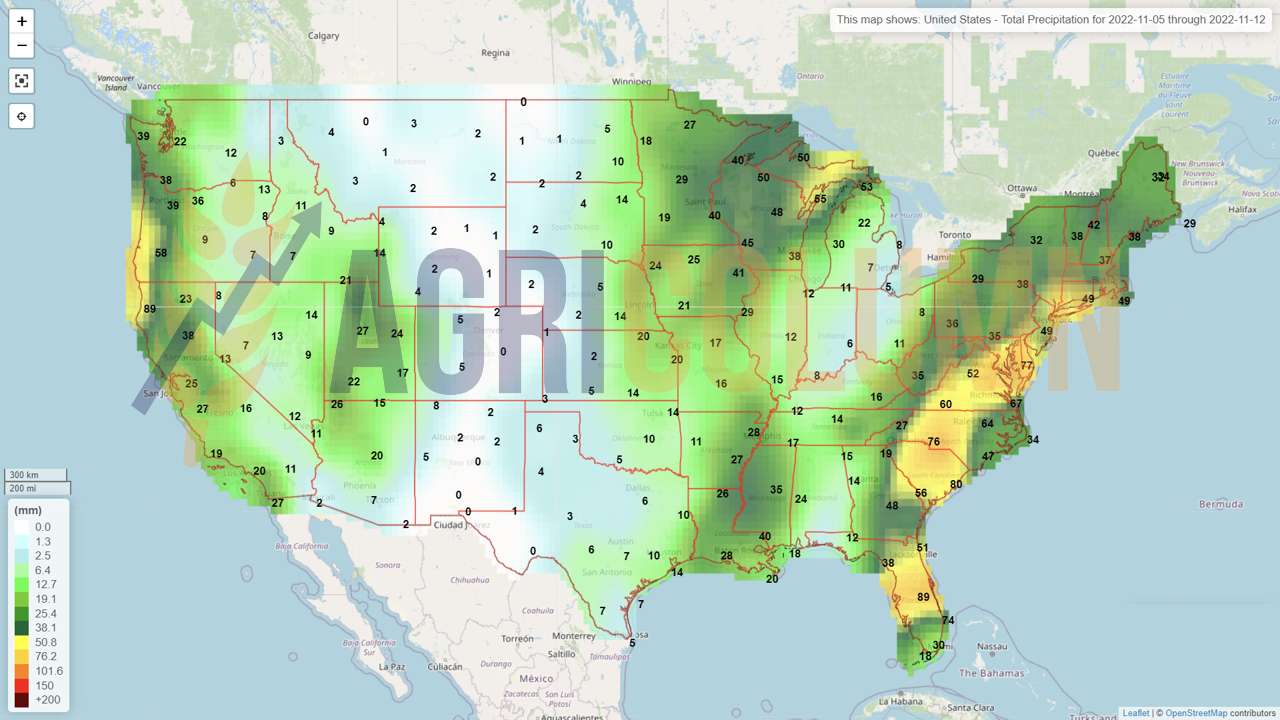

SUA rămâne în același scenariu dramatic generat de secetă în câmpiile centrale. Condițiile scăzute ale grâului de iarnă din SUA (doar 28% stare bună/excelentă din 87% însămânțat) adaugă neliniște. În schimb, accelerează foarte puternic exporturile, cu peste 3 mil. tone vândute și expediate în luna septembrie.

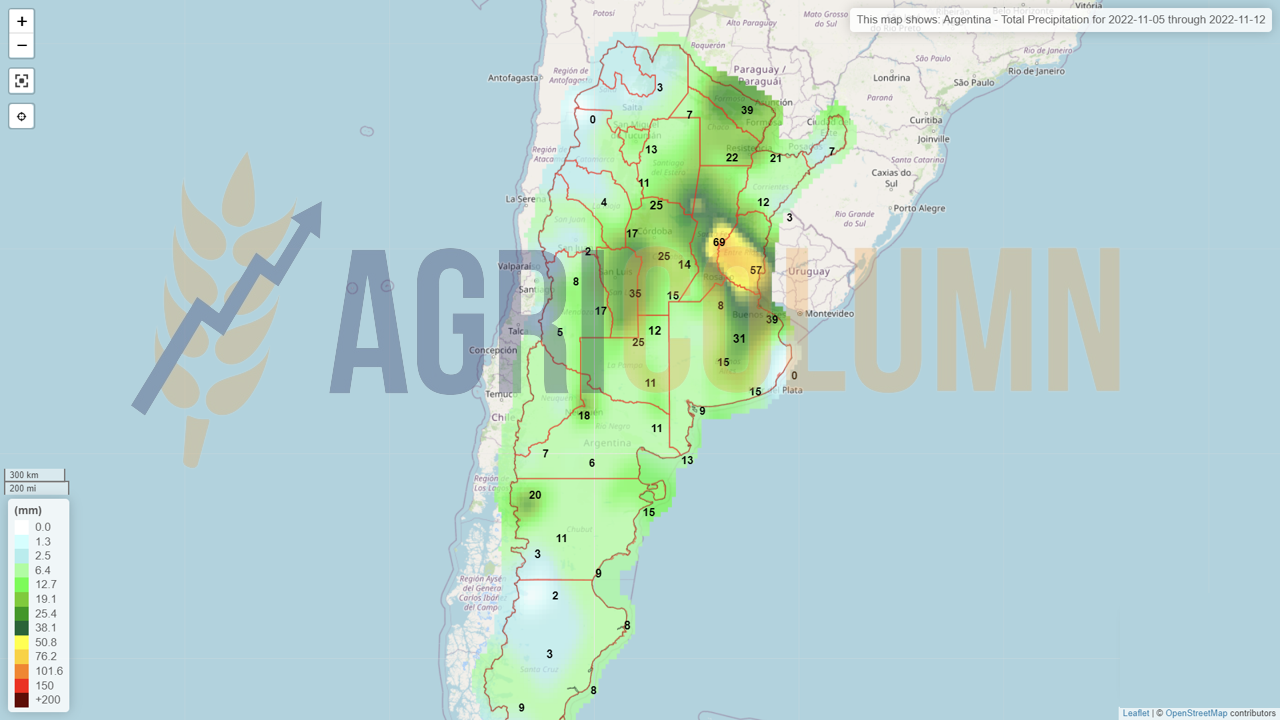

ARGENTINA scade dramatic prognoza de producție. Succesiv, Argentina a coborât prognoza de la 19,5 mil. tone la 16,5 mil. tone. Însă în acest sfârșit de săptămână, degradarea a urcat la cote foarte înalte și, conform analiștilor locali, producția de grâu a Argentinei va fi de 12,5 mil. tone, maxim 13,5 mil tone.

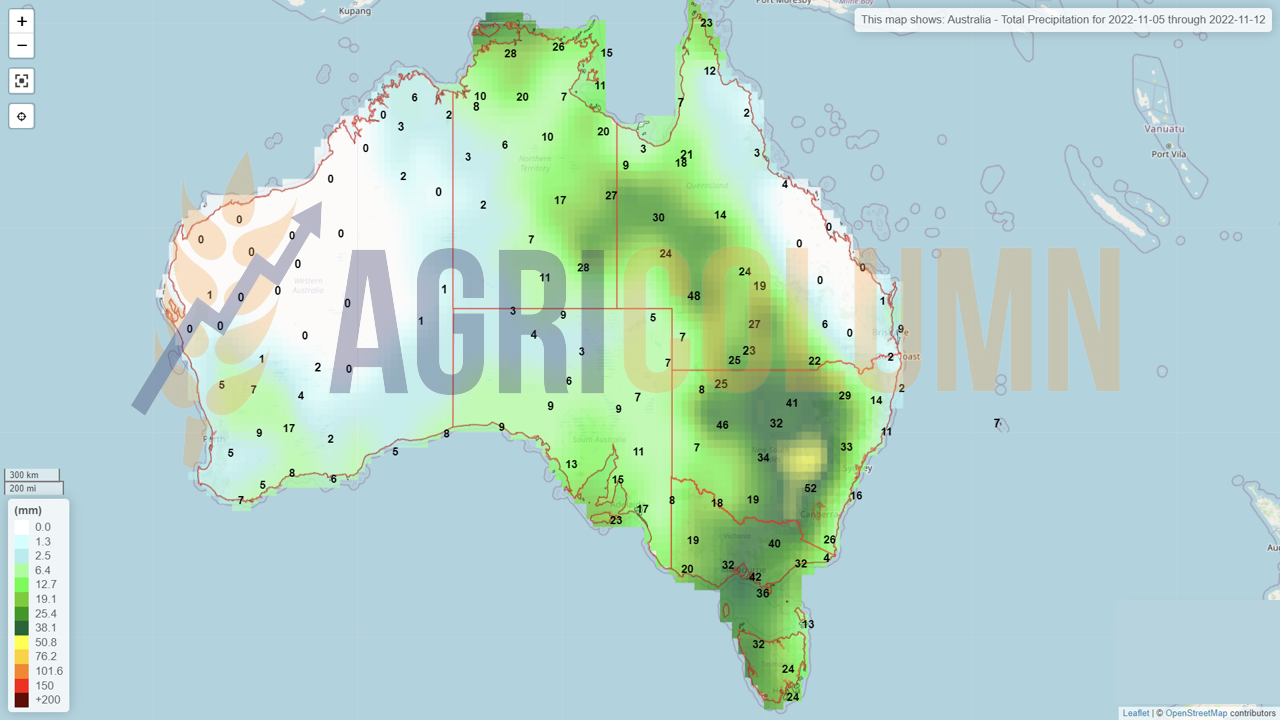

AUSTRALIA imersează la propriu în apă. Nimic nou, precipitații neîntrerupte vin să contureze un potențial dezechilibru pe piața grâului.

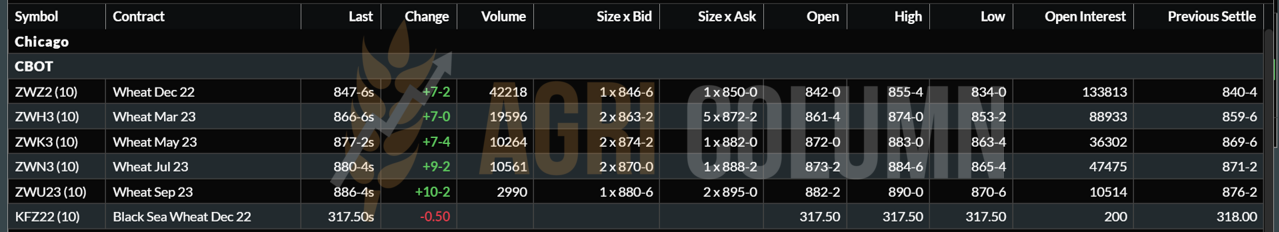

CBOT GRÂU – ZWZ22 DEC22 (847 c/bu (+7 c/bu = +3,3 USD)

GRAFIC TREND GRÂU CBOT – ZWZ22 DEC22

GRAFIC TREND GRAU CBOT-EURONEXT (28 octombrie – 4 noiembrie 2022)

INDICAȚII PREȚURI GRÂU DIVERSE ORIGINI

LICITAȚII ȘI TRANZACȚII

IRAK. Irakul a cumpărat 150.000 de tone de grâu în cadrul unei licitații: 3 origini: australiană la 480 USD/tonă, canadiană la 489 USD/tonă și lituaniană la 499 USD/tonă (CFR Qasr port).

PAKISTAN. Pe lângă cele 385.000 tone, ECC (Comitetul de coordonare economică) a aprobat și o achiziție de 300.000 de tone de grâu de panificație la 372 USD/tonă CIFFO pentru livrare în perioada noiembrie 2022 – 15 ianuarie 2023.

IORDANIA. Licitație de grâu anulată. Nu s-a făcut nicio achiziție în cadrul licitației de săptămâna trecută pentru cumpărarea a 120.000 de tone de grâu. Participanți: CHS, Cargill, Ameropa și Buildcom. O nouă licitație va avea loc pe 15 noiembrie.

CAUZE ȘI EFECTE

Grâul a reacționat pur emoțional pe bursele nord-americane și europene. Tensiunea generată de anunțul Rusiei privind retragerea din acordul cerealelor a trimis prețul grâului la peste 20 USD în CBOT și plus 17-18 EUR în Euroenxt.

Revenirea s-a efectuat imediat după anunțul Rusiei că va reveni în cadrul acordului. Piața s-a detensionat și indicațiile au scăzut la valorile de dinainte.

FED a mărit dobândă de politică monetară cu 0.75%, însă aceasta era deja calculată de fondurile speculative și nu a impactat.

În ultimele ore de tranzacționare ale zilei de vineri, piața nord-americană a reacționat pe fondul anunțului USDA despre valorile ridicate ale exportului din luna septembrie.

În perioada imediat următoare, nivelul de preț al grâului nu va cunoaște osciltații. Toată lumea stă cu ochii pe prelungirea Acordului de la Istanbul și de acest lucru va depinde prețul grâului în originile non-Rusia, deoarece foarte multe destinații nu doresc să cumpere din originea Rusia din cauza sancțiunilor asupra sistemului de plăți.

Va urma deci o liniște aparentă, însă în spatele cortinei, mașinăria de propagandă rusească ajutată de ONU și Turcia va încercă să ridice anumite sancțiuni impuse asupra sistemului de plăți și asupra proprietarilor companiilor producătoare de îngrășăminte.

STATUS LOCAL

Indicațiile de preț ale orzului furajer în paritatea CPT Constanța nu au cunoscut modificări de esență. Ele rămân ancorate în zona de 280-285 EUR/tonă.

La fel ca în cazul grâului, cultura de orz prezintă probleme care se vor acutiza, exact în zonele menționate la grâu: Constanța, Vrancea, Bacău, Vaslui și Iași.

STATUS REGIONAL

Nicio modificare în statusul regional pentru perioada scursă de la raportul precedent până astăzi.

MIT JORDAN închide o nouă licitație fără achiziție.

INDICAȚII PREȚURI ORZ DIVERSE ORIGINI

STATUS GLOBAL

AUSTRALIA este în același scenariu ca săptămâna trecută. Problemele generate de precipitațiile extrem de generoase par a nu se mai sfârși.

STATUS LOCAL

Indicațiile porumbului în portul Constanța rămân pe aceeași platformă de 295-300 EUR/tonă. Portul Constanța este însă destul de aglomerat și spațiile de depozitare sunt din ce în ce mai puțin disponibile.

CAUZE ȘI EFECTE

Porumbul românesc își menține nivelul prețului. În schimb, fermierii preferă să vândă din grâul stocat pentru a-și acoperi debitele scadente. Nivelul de preț al porumbului rămâne în aceiași parametri pentru moment.

STATUS REGIONAL

UCRAINA își continua exporturile de porumb prin Coridorul Cerealelor. Procesul a fost stopat de Rusia, însă continuat de către Turcia alături de ONU. În mod similar, se desfășoară și tranzitul peste frontiere. România este astăzi o adevărată placă turnantă pentru porumbul din Ucraina pe rute fluviale, cale ferată și șosele.

UNIUNEA EUROPEANĂ se află în același status. Cu o recoltă absolut dezastruoasă, de 50,4 mil. tone, ea se bazează pe porumbul ucrainean în tentativa de aprovizionare pentru uzul furajer.

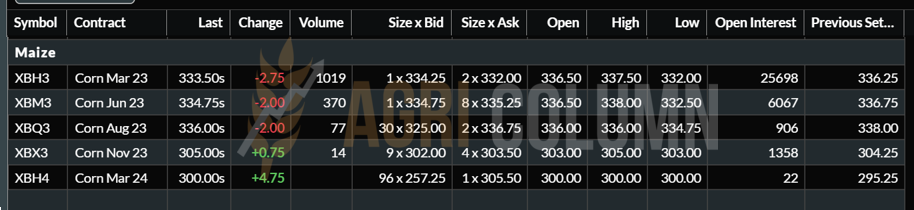

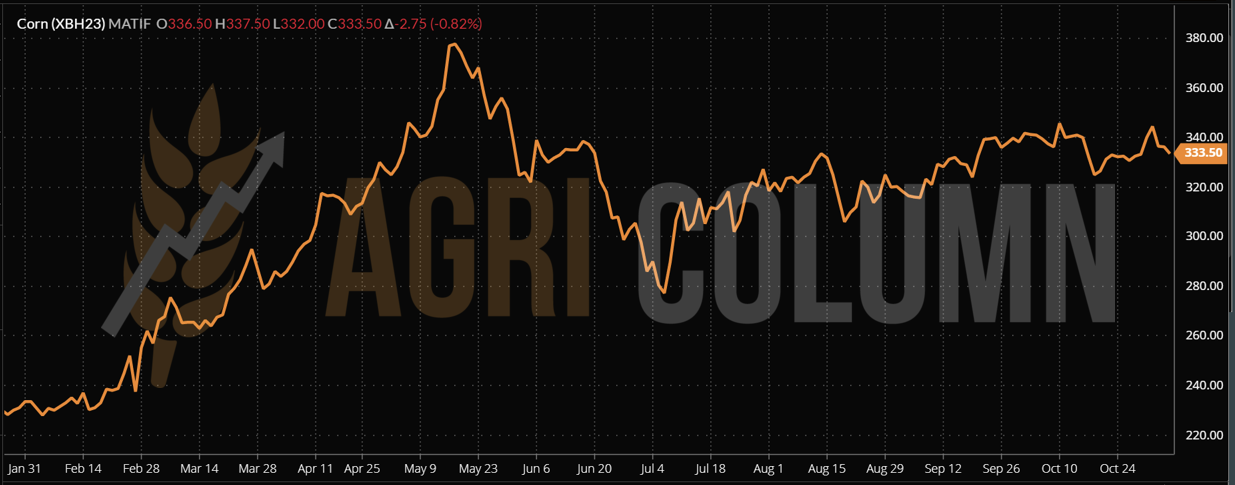

EURONEXT PORUMB – XBH23 MAR23 – 333,50 EUR (-2,75 EUR)

GRAFIC TREND PORUMB EURONEXT – XBH23 MAR23

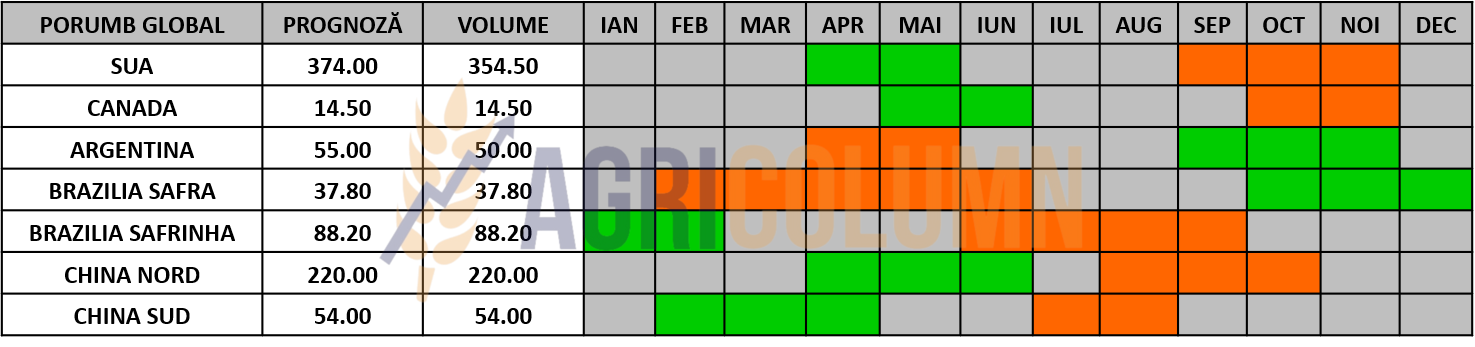

STATUS GLOBAL

SUA a atins nivelul de 80% nivel de recoltare a porumbului. Vremea uscată ajută procesul de recoltare. În continuare, nivelul redus al apei pe căile logistice de interior creează probleme majore transportului de porumb dinspre Corn Belt înspre NOLA (New Orleans Louisiana).

ARGENTINA. BAGE (Buenos Aires Grain Exchange) raportează un nivel de 23% la însămânțarea porumbului. Lipsa de apă din sol este principala cauză, iar ploaia care au trecut nu au reușit să aducă terenurile în modul optim pentru însămânțare. Cu toate acestea, BAGE își menține prognoza de însămânțare la nivelul de 7,3 mil. hectare.

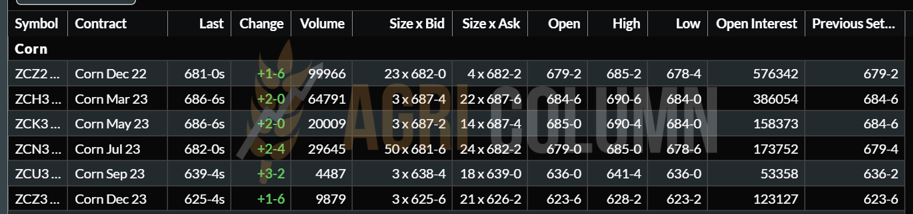

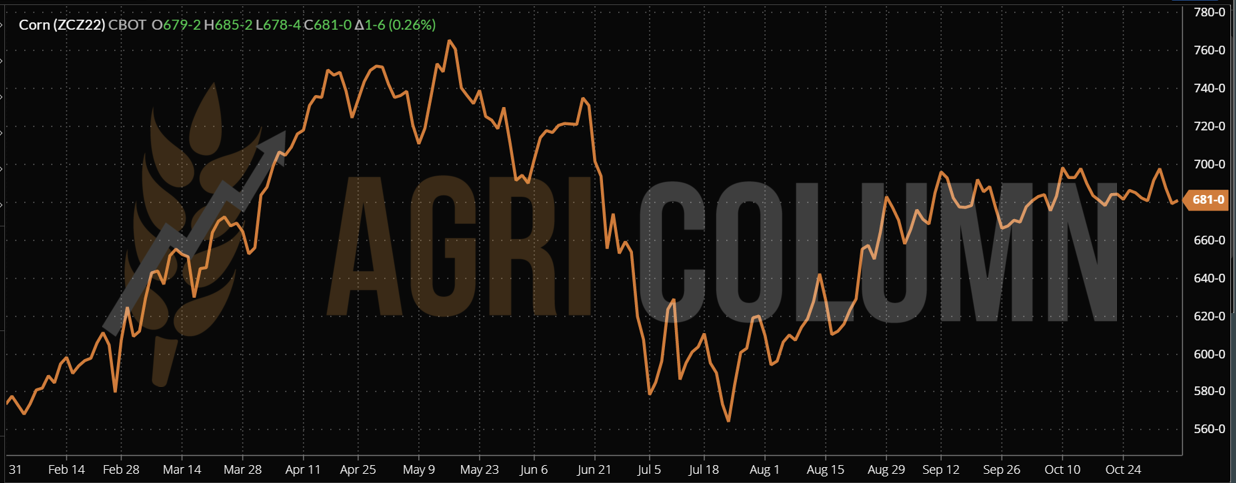

CBOT PORUMB – ZCZ22 DEC22 – 681 c/bu (+1 c/bu)

GRAFIC TREND PORUMB CBOT – ZCZ22 DEC22

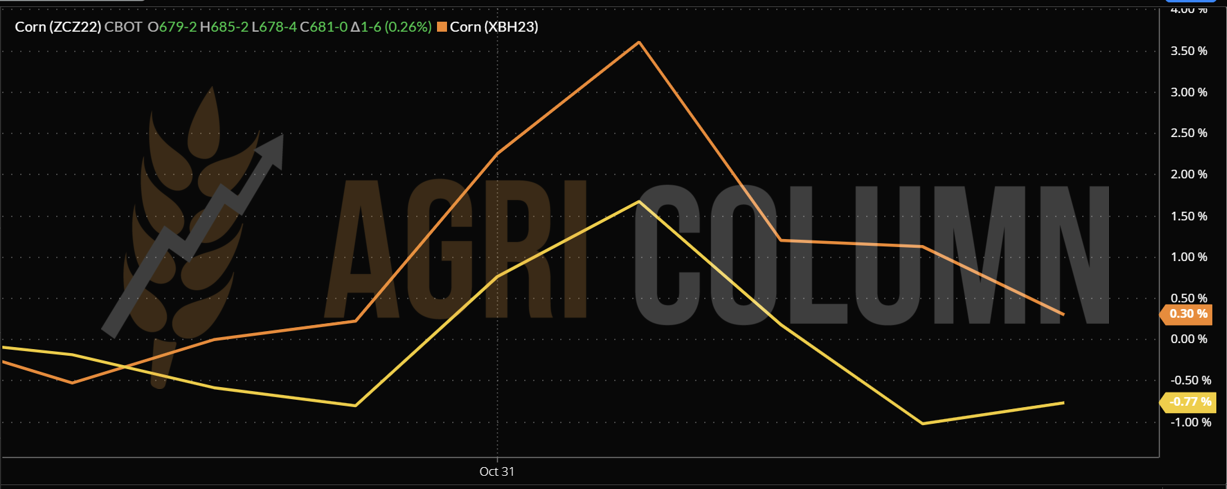

GRAFIC TREND PORUMB CBOT-EURONEXT (28 octombrie – 4 noiembrie 2022)

INDICAȚII PREȚ PORUMB DIVERSE ORIGINI

CAUZE ȘI EFECTE

Porumbul va sta în așteptare până pe data de 9 noiembrie 2022. Atunci USDA va elibera raportul WASDE care va aduce o certitudine legată de producția nord-americană, ce va fi cu mult mai mare decât estimarea din 12 octombrie 2022. Iar sursele indică cifre atât de diferite încât preferăm să fim rezervați. De exemplu, Barchart indică o creștere cu 20 mil. tone a producției americane de porumb, de la 353 mil. la 373 mil. tone. Stone X este cu mult mai rezervat și indică doar 5 mil. tone creștere, adică până la nivelul de 358 mil. tone.

În esență, rezultatul ar putea să fie unul care va penaliza prețul porumbului, bazându-ne pe o productivitate la hectar cu mult mai ridicată în SUA. Cu cât prognoza va fi mai ridicată, cu atât mai jos va coborî prețul porumbului.

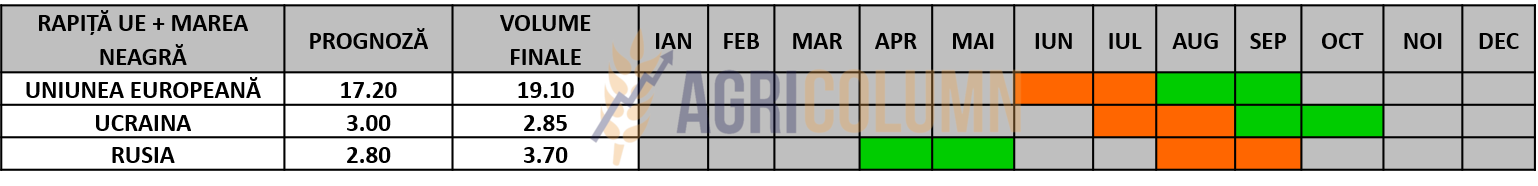

STATUS LOCAL

Indicațiile rapiței se manifestă în aceeași matriță că în ultima perioadă, adică FEB23 minus 20-25 EUR/tonă pentru marfa livrată în paritatea CPT Constanța și cu FEB23 minus 15-20 EUR/tonă pentru marfa livrată la unitățile de procesare.

În România, rapița suferă din cauza lipsei de apă. La nivel național, acest lucru se resimte deja, chiar dacă nu într-un mod extrem. Însă la orizont nu se văd precipitații, ceea ce ridică primele semnale de alarmă asupra culturii de rapiță la nivel local. În zona Constanța și traversând Bărăganul, acest lucru este extrem de vizibil. Vedem culturi afectate, nerăsărite, îngălbenite și cu probleme. Ploaia este singura care poate rezolva în următoarele 10-12 zile problema rapiței și, implicit, a grâului. Însă până pe 20 noiembrie nu se vede nimic la orizont.

CAUZE ȘI EFECTE

În perioada următoare, rapița se va corela doar cu prețul energiei fosile. Uniformizarea prețului energiei fosile va conduce rapița către fundamentele de cerere și ofertă. Efectul de creștere din ultimele zile nu a fost altceva decât tracțiunea generată de ieșirea Rusiei din acordul de la Istanbul.

Nu avem nicio schimbare la nivel regional, însă focusul principal rămâne urmărirea stadiului de vegetație al rapiței, care poate fi influențat de vreme. Uniunea Europeană a recepționat precipitații în mare parte a teritoriului, excepția fiind România.

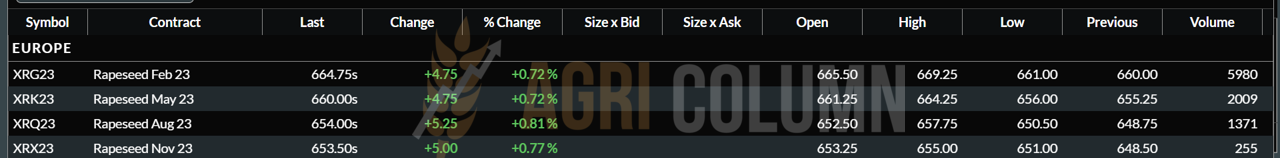

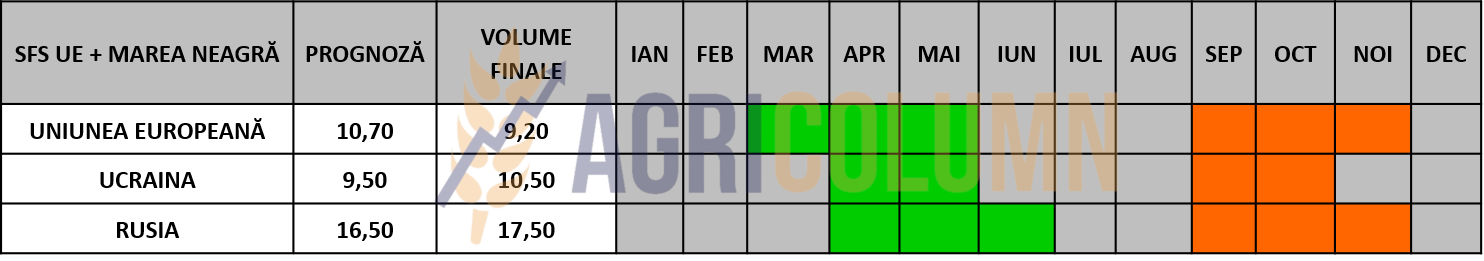

EURONEXT RAPIȚĂ – XRG23 FEB23 – 664.75 EUR (+4.75 EUR)

GRAFIC REND RAPIȚĂ EURONEXT – XRG23 FEB23

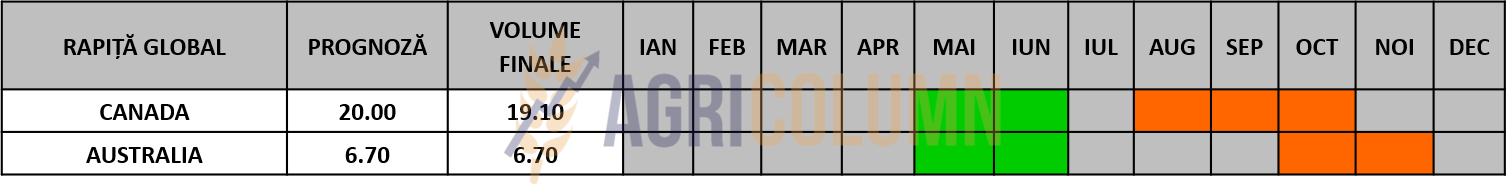

STATUS GLOBAL

CANADA. În afara sezonului.

AUSTRALIA este sub aceeași presiune de recoltare sub precipitații.

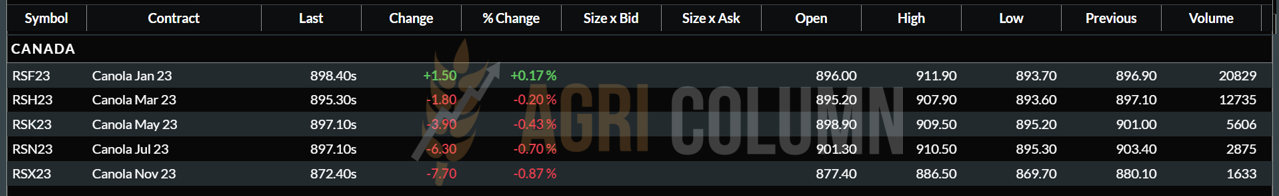

ICE CANOLA RSF23 JAN23 – 898,40 CAD (+1,50 CAD)

GRAFIC TREND ICE CANOLA – RSF23 JAN23

GRAFIC COMPARATIV. CORELAȚIE PETROL-RAPIȚĂ-CANOLA

CAUZE ȘI EFECTE

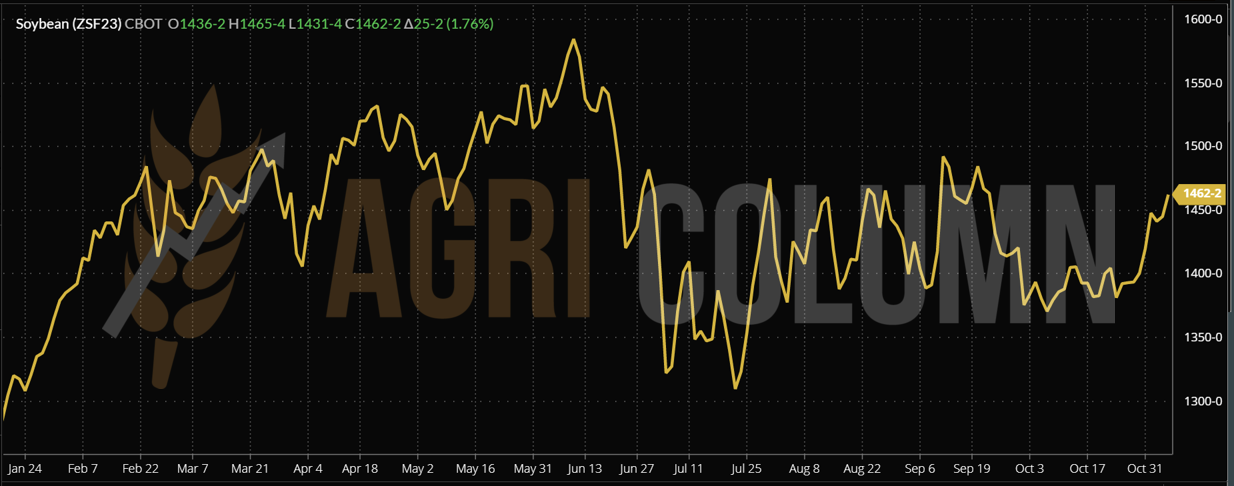

Rapița primește suport din corelarea cu energia fosilă și acest lucru este evident privind cotațiile Petrol Brent JAN23, care au atins nivelul de 98,57 USD/baril.

Starea de vegetație a rapiței în Australia este, de asemenea, un factor de îngrijorare. Vom vedea recolta australiană cum va scădea în volum din cauza precipitațiilor, ceea ce va înseamna suport pentru prețul rapiței.

Recolta europeană de rapiță întâmpină probleme în România și în alte câteva zone. De asemenea, acest lucru va consolida prețul rapiței în perioada următoare.

Cu factorii de mai sus, menționăm că trendul de preț al rapiței va continua să aibă suport și în săptămâna ce urmează. Acordarea între cerere și ofertă, precum și privirea în viitor sunt lucruri fundamentale ce susțin prețul rapiței.

STATUS LOCAL

Indicațiile primare pentru semințele de floarea-soarelui sunt de 565-570 USD/tonă în paritatea CPT Constanța. Procesatorii afișează aceleași niveluri de preț la unitățile de procesare, dar și ei au aceeași problemă de spațiu de stocare a mărfurilor.

CAUZE ȘI EFECTE

Piața locală începe să recepționeze mărfuri din Ucraina, iar ele fac își fac intrarea în modul obișnuit. Fermierii români însă mențin retenția pe mărfuri și nu comercializează decât în momentul în care au nevoie de lichiditate financiară pentru a achita scadențe la distribuitorii de inputuri.

Nivelul prețului oferit de procesatori ar putea fi mai ridicat cu 10 USD/tonă, dar în acest moment, fermierii nu doresc să vândă cantități importante, astfel că cererea nu este completată de ofertă.

Incertitudinea din Ucraina alimentează bursa zvonurilor și constatăm niveluri de preț de 585 USD/tonă pentru marfa livrată la unitățile de procesare bulgărești din zona Ruse. Însă logistica este costisitoare și ea în acest complex. Echivalența cu 570-575 USD/tonă DAP unități de procesare din România este păstrată și în complexul logistic.

STATUS REGIONAL

UCRAINA încearcă prin procesatorii interni să creeze stocuri tampon de materie primă pentru a genera procesare internă. Fermierii ucraineni însă nu doresc să vândă semințele ieftin, ei concentrându-se in aceste zile pe vânzarea porumbului. În acest timp, Rusia a lansat o racheta în Mykolaiev asupra unui terminal închiriat de o firma chinezească, distrugând 17.000 tone de ulei brut. Răspunsul domnului XI a venit prompt. A atenționat Rusia că nu tolerează șantajul cu folosirea armelor nucleare. Se conturează deci, precum bine presupuneam, triangulația de manual a lui Henri Kissinger, fost secretar de stat al SUA, în apropierea summit-ului G20.

RUSIA menține același status. Nicio diferență față de săptămâna precedentă.

UNIUNEA EUROPEANĂ se găsește în același status ca săptămâna trecută.

STATUS GLOBAL

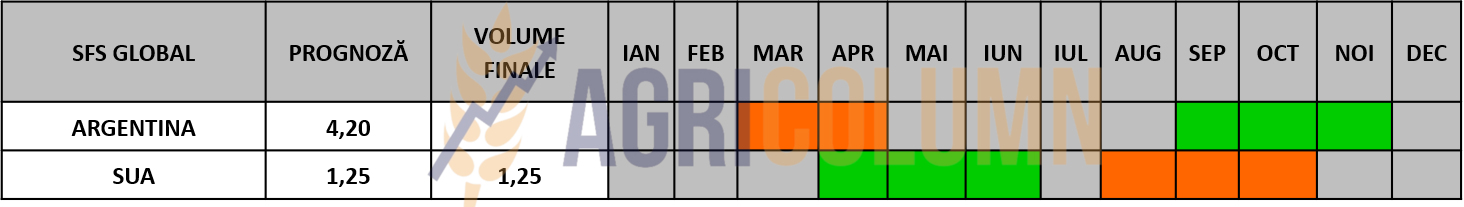

ARGENTINA se află încă în stagiu de vegetație, fără informații suplimentare despre recolta de semințe de floarea-soarelui. Însă nu credem că vor putea extrage cele 4,2 mil. tone prognozate.

INDICAȚII PREȚ OLEAGINOASE ȘI ULEI DIVERSE ORIGINI

CAUZE ȘI EFECTE

Statusul se menține identic și în această săptămână. Cererea se manifestă, iar oferta vine în ritm foarte lent. Notăm aceste lucruri din activitatea de achiziție a acestor zile în regim de port Constanța, precum și în unitățile de procesare.

Semințele de floarea-soarelui au un potențial de preț mult mai ridicat decât cel de astăzi. Totul se va rezolva în ianuarie 2023. Până atunci, unitățile de procesare sunt acoperite. Stripe-ul JFM este foarte aproape și aprovizionarea va începe după data de 1 decembrie 2022.

Și să nu uităm de recolta argentiniană care nu se află în stare bună, iar un minus de 2 mil. tone ar conta extrem de mult în ecuația prețurilor, totul agregat cu nivelul de producție al uleiului de palmier care pare pus sub semnul întrebării, din cauza inundațiilor din Indonezia.

În complexul VEGOIL, cererea pentru uleiul de floarea-soarelui a început să crească, susținută și de colega de complex, soia, care a înregistrat creșteri în indicații.

STATUS LOCAL

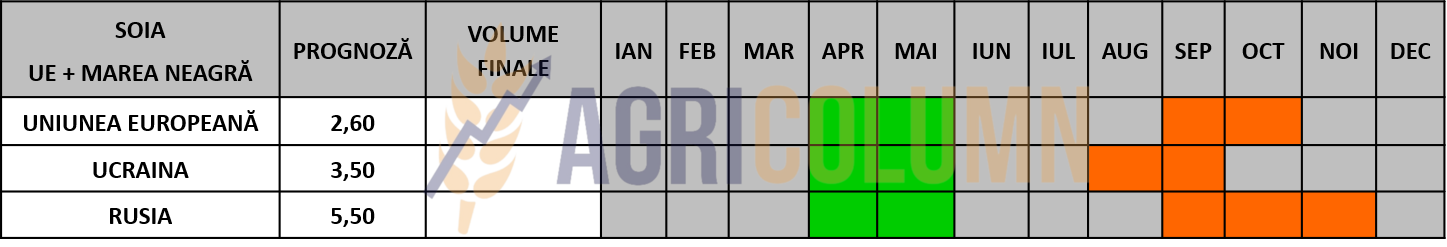

În România, indicațiile de preț pentru soia sunt la nivelul de 570 USD/tonă DAP unități de procesare pentru soia non-GMO. În perioada 1 iulie – 23 octombrie 2022 au fost importate aproximativ 84.000 tone de soia.

STATUS REGIONAL

STATUS GLOBAL

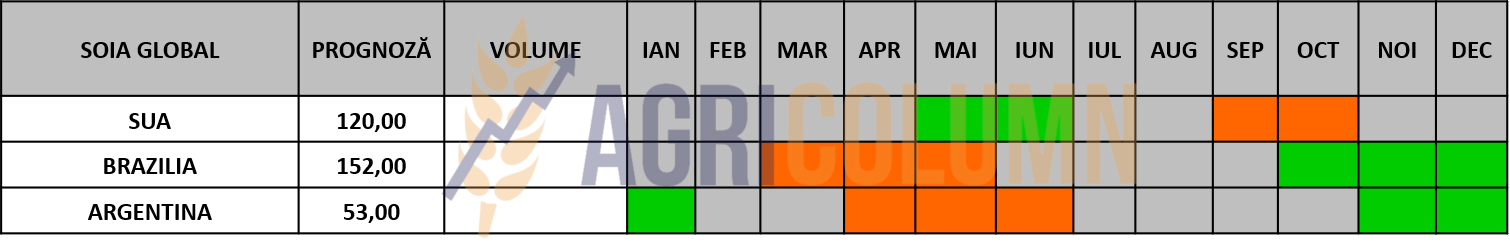

SUA. Ritmul de recoltare a boabelor de soia din SUA a fost dinamic, iar nivelul recoltării a ajuns la 88%. Prognozele generate de Barchart înainte de eliberarea raportului USDA sunt în creștere: pe 12 octombrie 2022 erau de 117 mil. tone, cu un randament de 3,35 tone/hectar, iar pe 1 noiembrie 2022 erau de 130,64 mil. tone, cu un randament de 3,55 tone/hectar.

Datele săptămânale ale USDA privind exporturile au indicat 830.000 tone de soia vândute în săptămâna care s-a încheiat pe 27 octombrie 2022.

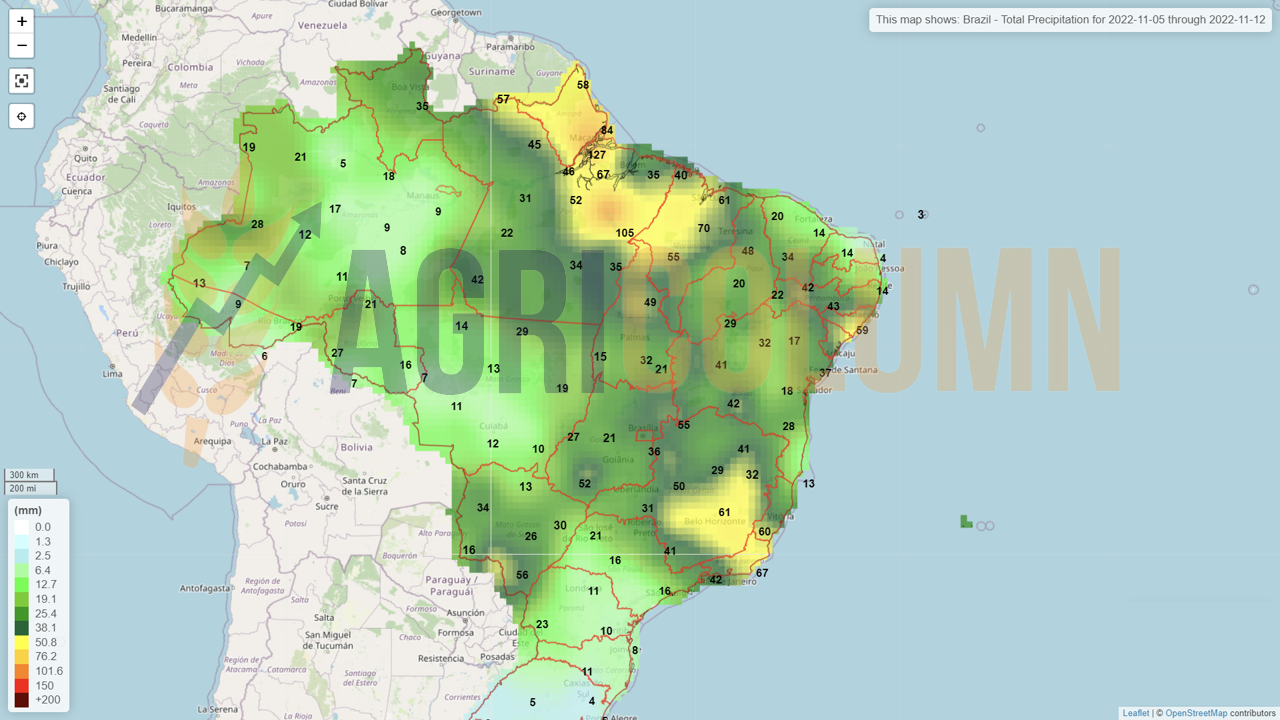

BRAZILIA. Producția de soia din Brazilia ar putea scădea sub 150 de milioane de tone în anul agricol 2022-2023 din cauza efectelor fenomenului meteorologic La Nina în America de Sud, conform analiștilor de la HedgePoint. Această analiză reduce ușor proiecțiile inițiale privind o recoltă record.

Culturile de soia din Brazilia sunt însămânțate în proporție de 48%, față de 52% în aceeași perioadă a anului trecut. În vestul Parana se anunță și mai multe ploi. Umiditatea excesivă și temperaturile scăzute au încetinit dezvoltarea soiei. Săptămâna trecută a fost critică pentru semănatul soiei în Parana. Ritmul a fost încetinit din cauza ploilor, dar fermierii au recuperat decalajul și nu au permis alte întârzieri, astfel că, 67% este acum semănat.

Au existat dificultăți în livrarea de șrot de soia în portul Paranagua din cauza drumurilor blocate, deși impactul a fost considerat minim. Operațiunile din Portul Paranagua au revenit însă la normal, întrucât protestatarii nu mai blochează camioanele.

ARGENTINA. Întârzierea la însămânțarea soiei în zona centrală din Argentina este de 45% și reprezintă un semnal de alarmă asupra unei scăderi drastice a investițiilor în această cultură. Probabil că vor fi și fermieri care vor reduce îngrășămintele sau nu vor fertiliza deloc.

Vânzările de soia în Argentina au ajuns la 71% din recolta din 2021-2022.

CHINA. În porturile din China sosesc provizii de soia, iar marjele de procesare sunt pozitive. Cu toate acestea, procesarea din această săptămână a fost cu 15% sub nivelul săptămânal din 2021, deoarece rămân întrebări cu privire la puterea cererii.

Volumul procesării de soia din China și-a revenit ușor, în timp ce stocurile de soia au continuat să aibă o tendință descendentă, conform datelor Centrului Național de Informații despre Cereale și Ulei (CNGOIC).

Din cauza nivelului scăzut al fluviului Mississippi, cumpărătorii chinezi de soia boabe schimbă originea din SUA în Brazilia. Aceste schimbări se efectuează pe contractele deja încheiate cu partenerii nord americani prin clauza de opțiune origine din contract. Se activează acea clauză și se efectuează washout.

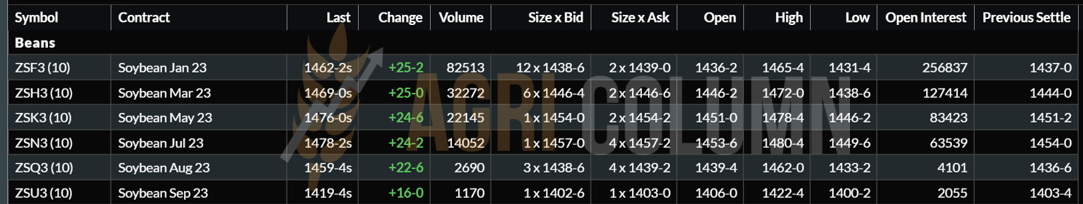

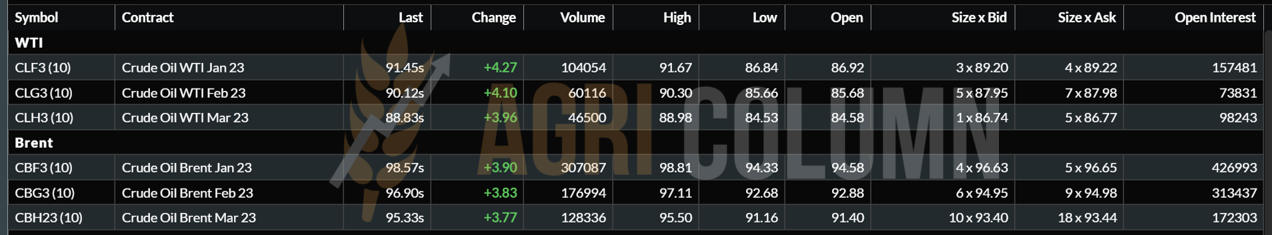

CBOT SOIA ZSF23 JAN23 – 1.462 c/bu (+25 c/bu = + 9,20 USD)

GRAFIC TREND SOIA CBOT – ZSF23 JAN23