Raportul de piață din această săptămână conține informații despre:

STATUS LOCAL

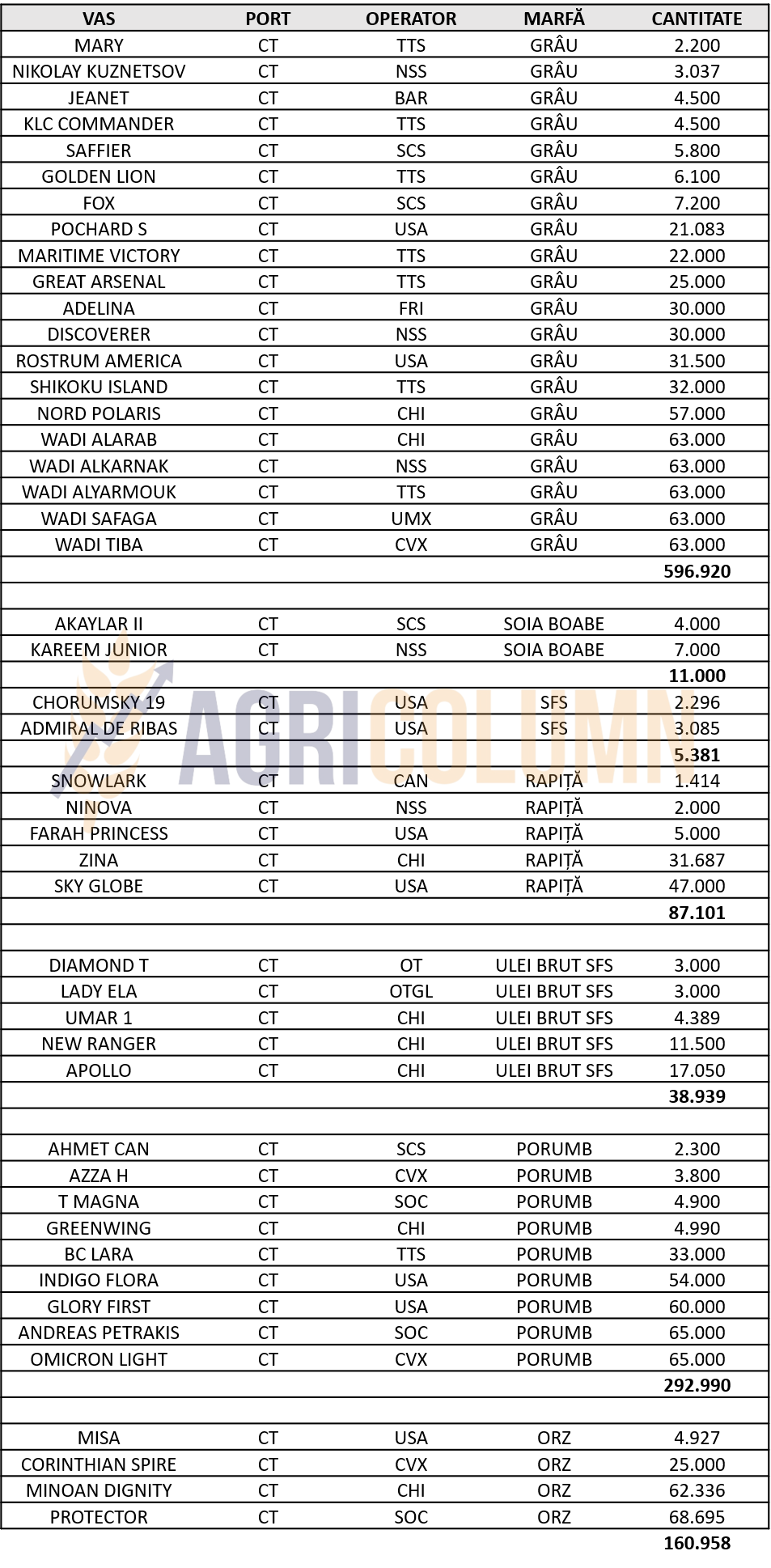

Prețul grâului în paritatea CPT Constanța este corectat până la nivelul de 340-343 EUR/tonă cu un discount de 20 de EUR/tonă pentru calitatea de furaj. Însă în această perioadă de timp, fermierii romani nu au un focus evident în vânzarea grâului.

Mulți dintre ei au parte de o binemeritată vacanță, în timp ce o parte mai mică deja recoltează semințele de floarea-soarelui. Acest interes scăzut se poate observa din lipsa interesului la vânzare, chiar și în cadrul licitației organizate prin BRM – Bursa Română de Mărfuri de către ANRSPS – Agenția Națională a Rezervelor de Stat și Probleme Speciale. Absolut nicio ofertă nu a fost depusă pentru această încercare de achiziție a 45.000 tone de grâu panificație.

Recoltarea grâului s-a încheiat și, în mod tradițional, am putea spune că, drept consecință primară a capitalizării în ferme, grâul a intrat în faza de așteptare a unor vremuri mai bune. O bună parte a mărfurilor însă se află în centura 2 de tranzacționare, și anume în stocurile intermediarilor locali.

Aceștia, prin mecanismele dezvoltate în ultimii ani, au creat stocuri-tampon de marfă pe care le vor exploata la un moment dat în piață pe lanțul de distribuție. Spunem acest lucru spre a evidenția cum anume se formează presiunea asupra cererii și a ofertei în piață. Au fost momente în sezoanele trecute când nivelurile de stocuri ce se aflau în spațiile intermediarilor variau între 20.000 – 200.000 tone de marfă per entitate juridică.

CAUZE ȘI EFECTE

Scurgerea timpului ne-a cauționat analizele. Din martie 2022 până în sfârșitul lunii mai am repetat în mod clar și evident mesajul de vânzare a maxim 2 tone la hectar spre a capitaliza nivelurile încă susținute de incertitudinea venită din două părți: războiul din Ucraina și nivelurile de recoltă europeană, respectiv globală.

Vârfurile atinse de 400-414 EUR/tonă în paritatea CPT Constanța în acea perioadă se pare că nu au fost suficiente și foarte mulți fermieri au căzut în capcana creșterii fără sfârșit. FEDERAL RESERVE a topit prin două intervenții consecutive indicațiile grâului, fapt la care a fost asociat și Acordul de la Istanbul, laolaltă cu presiunea de recoltă.

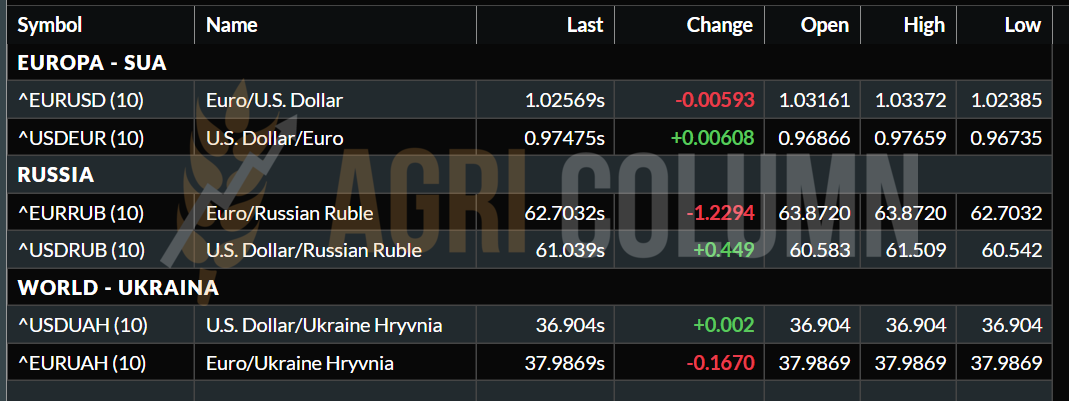

Efectul pe care-l vedem răspândindu-se va fi unul de răcire forțată a inflației prețurilor materiei prime. FED va interveni și în luna septembrie 2022, iar rezultatul raportului WASDE din 12 august 2022 cauționează analizele noastre în ceea ce privește tendințele următoarei perioade de temperare discretă dar continuă a prețurilor grâului.

STATUS REGIONAL

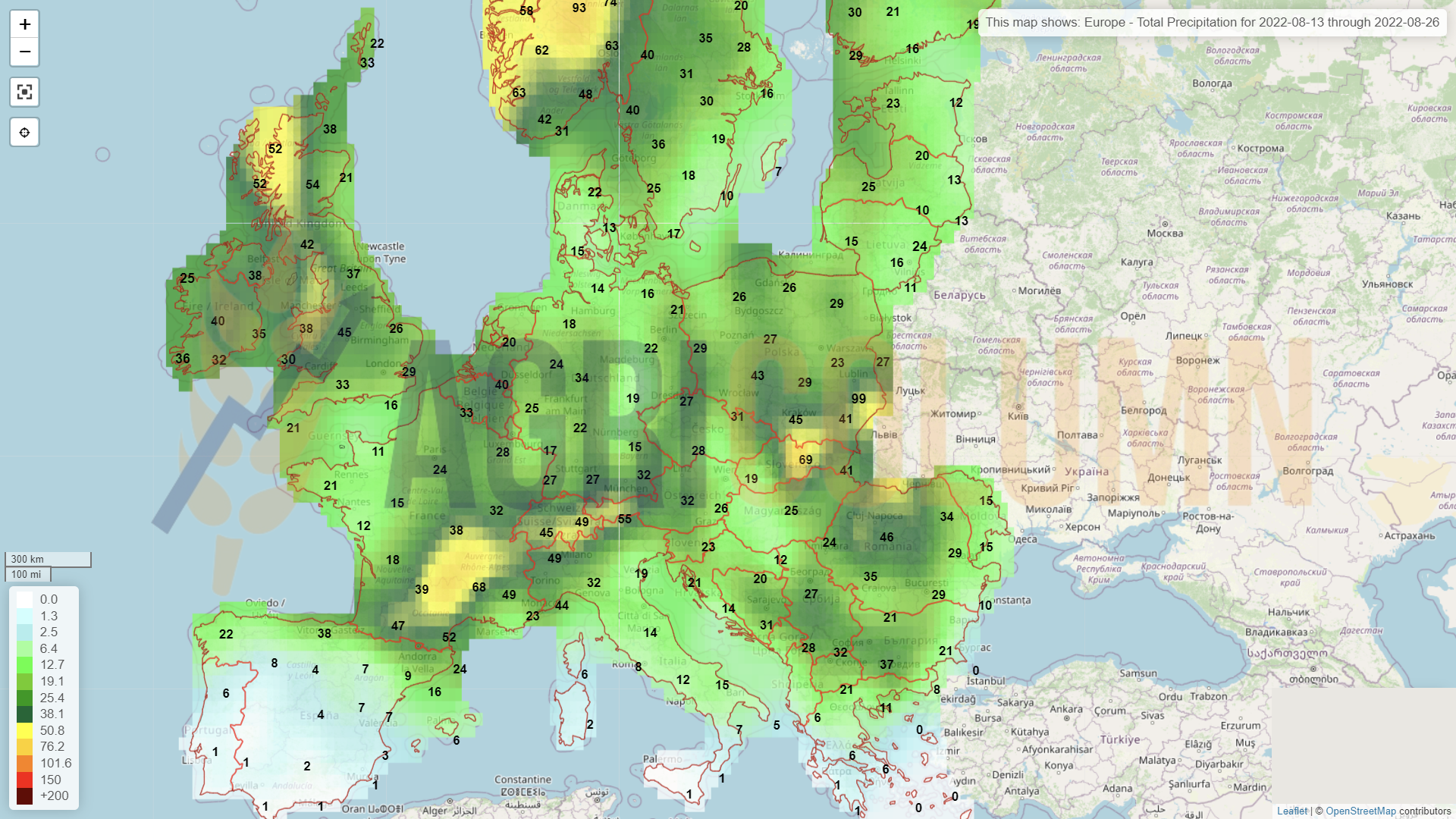

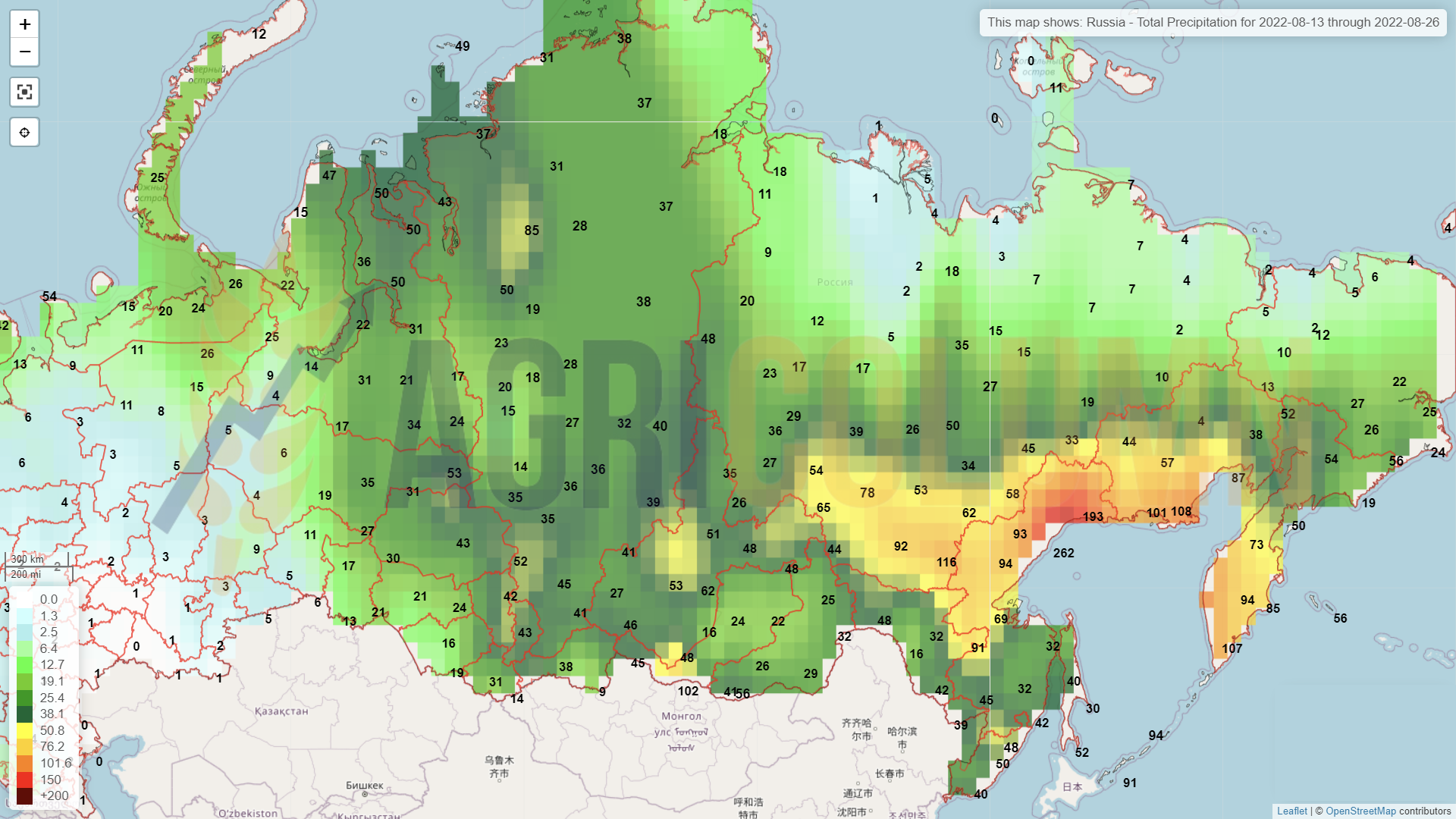

RUSIA primește un upgrade de recoltă binemeritat de 6,5 mil. tone, acest lucru săltând-o la un nivel de 88 mil. tone de marfă. Calitatea este însă pusă sub semnul îndoielii din cauza ploilor care brăzdează exact zonele unde se recoltează. Estimările comercianților ruși conduc către o pondere de 60% grâu de panificație și 40% grâu calitate furaj, din cauza fenomenului de spălare a calității și a potențialului de încolțire în câmp. Deja comercianții pun o diferență de 25-30 USD/tonă între cele doua calități.

Problemele ivite în campania rusească sunt, pe de o parte, legate de disponibilitatea utilajelor angrenate în procesul de recoltare. La acestea se adaugă disponibilitatea pieselor de schimb pentru utilajele de proveniență occidentală, problemă care apare a fi insurmontabilă în acest moment.

Rusia apasă accelerația în ceea ce privește vânzările de grâu. Începutul lunii august, mai precis primele 10 zile, îi găsește cu un nivel de export de 1,35-1,4 mil. tone. Navele rusești creează efectiv un pod maritim din Marea Azov către Turcia și canalul Bosfor, plecând de la îndepărtatul canal Rostov pe Don și terminând cu portul Novorossyisk. Însă sunt nave de capacitate operațională mică, așa numitele handy, cu capacitate de transport de 12.000-25.000 tone. Nu sunt nave de tonaj mare, din cauza costului asigurării statutat la 5% din contravaloarea vasului și astfel venitul din marfă scade substanțial.

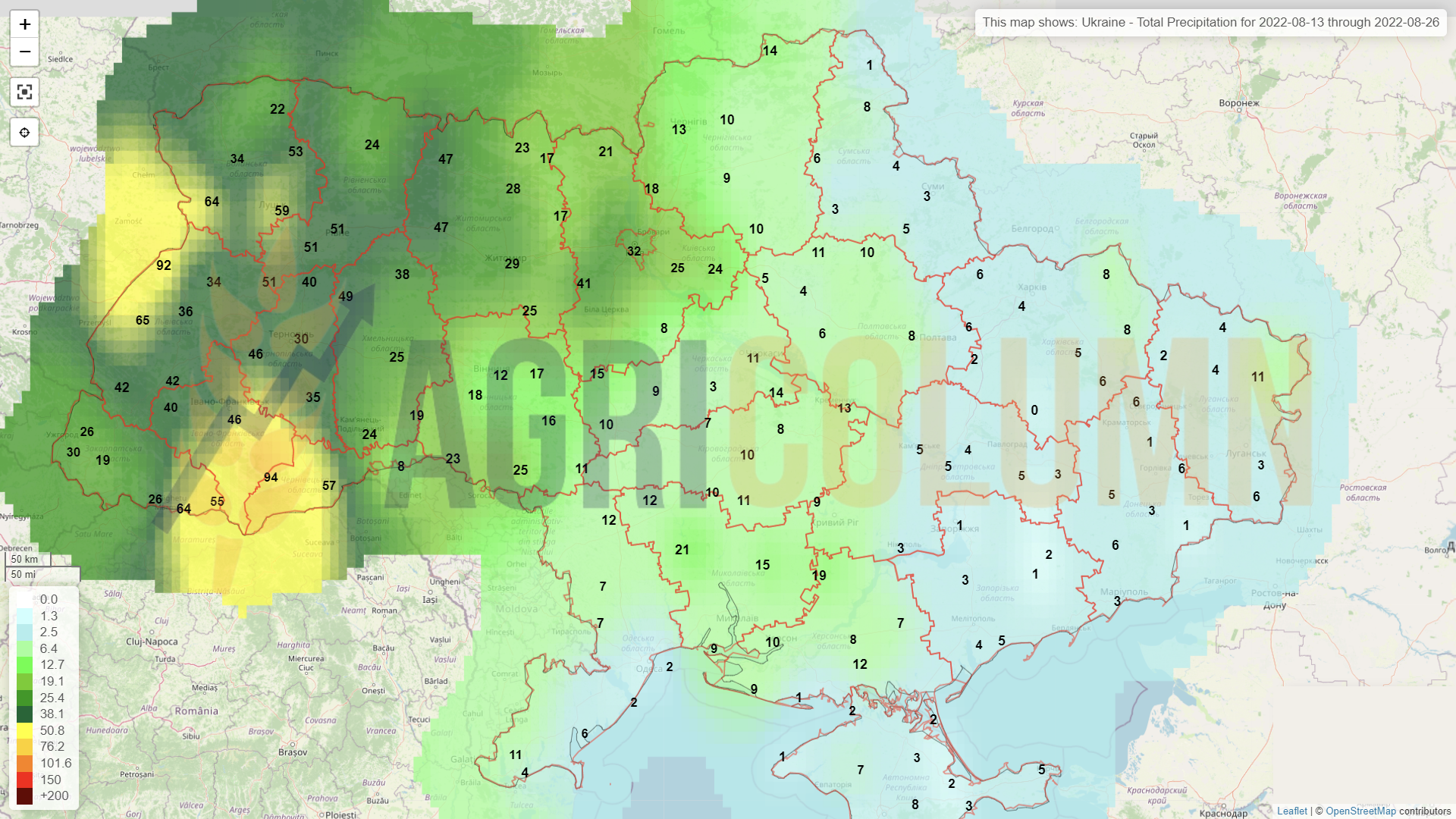

UCRAINA rămâne în același status în ceea ce privește producția de grâu, conform USDA, și recoltarea este în plină desfășurare.

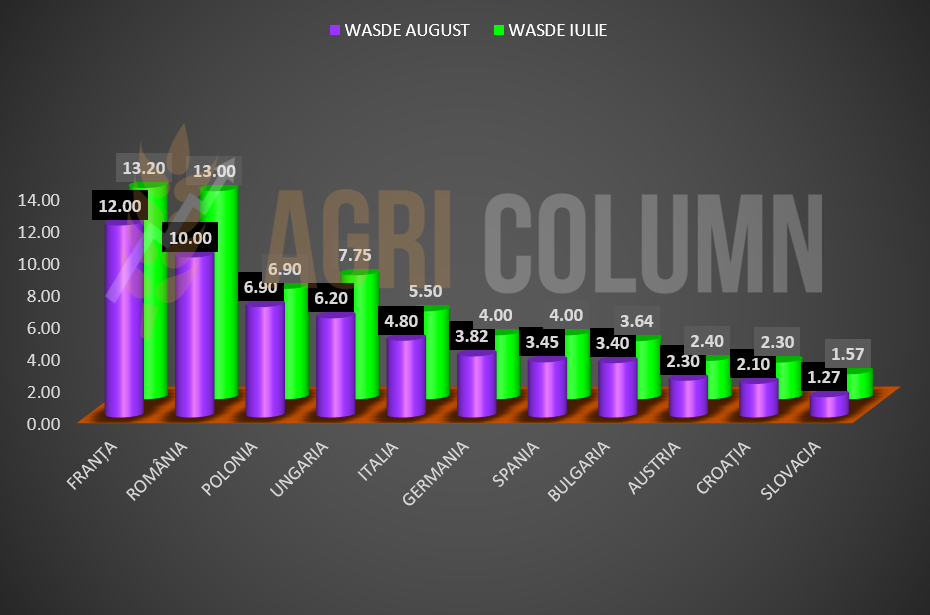

UNIUNEA EUROPEANĂ primește un downgrade de 2 mil. tone, în ciuda upgrade-ului anunțat de Franța de 1 mil. tone, până la nivelul de 33,9 mil. tone. Este un efect agregat al volumelor de recoltă la nivel european.

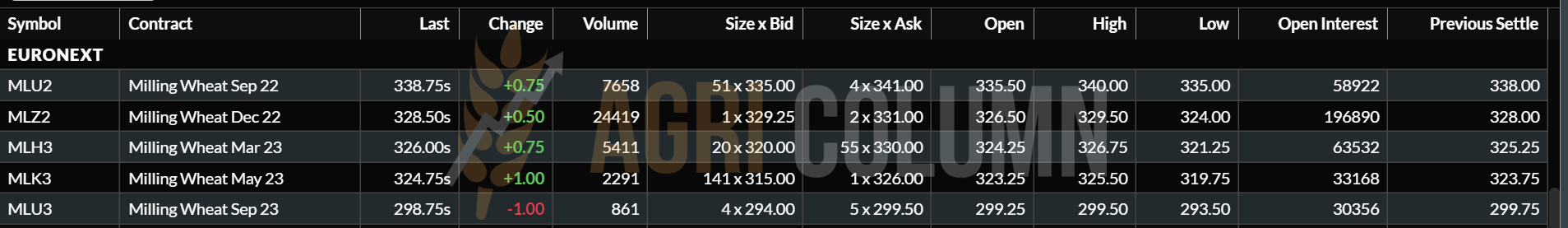

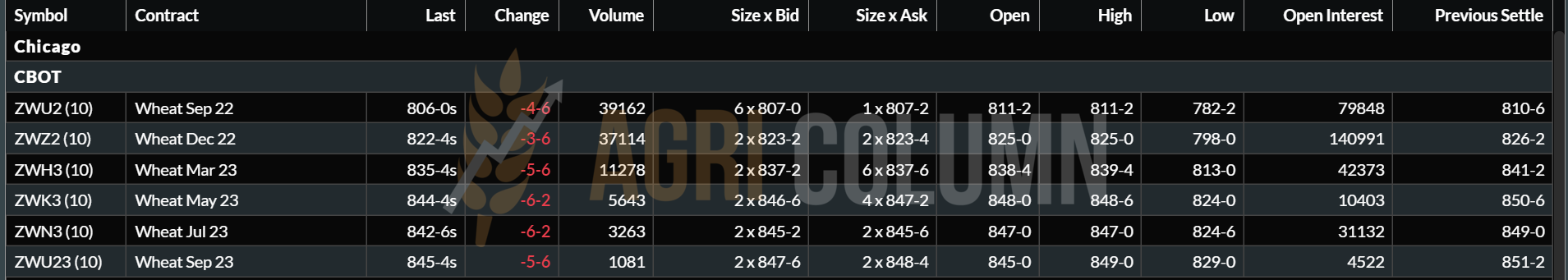

EURONEXT MLU22 SEP22 – 338,75 EUR (+0.75 EUR)

TREND GRAFIC GRÂU EURONEXT – MLU22 SEP22

STATUS GLOBAL

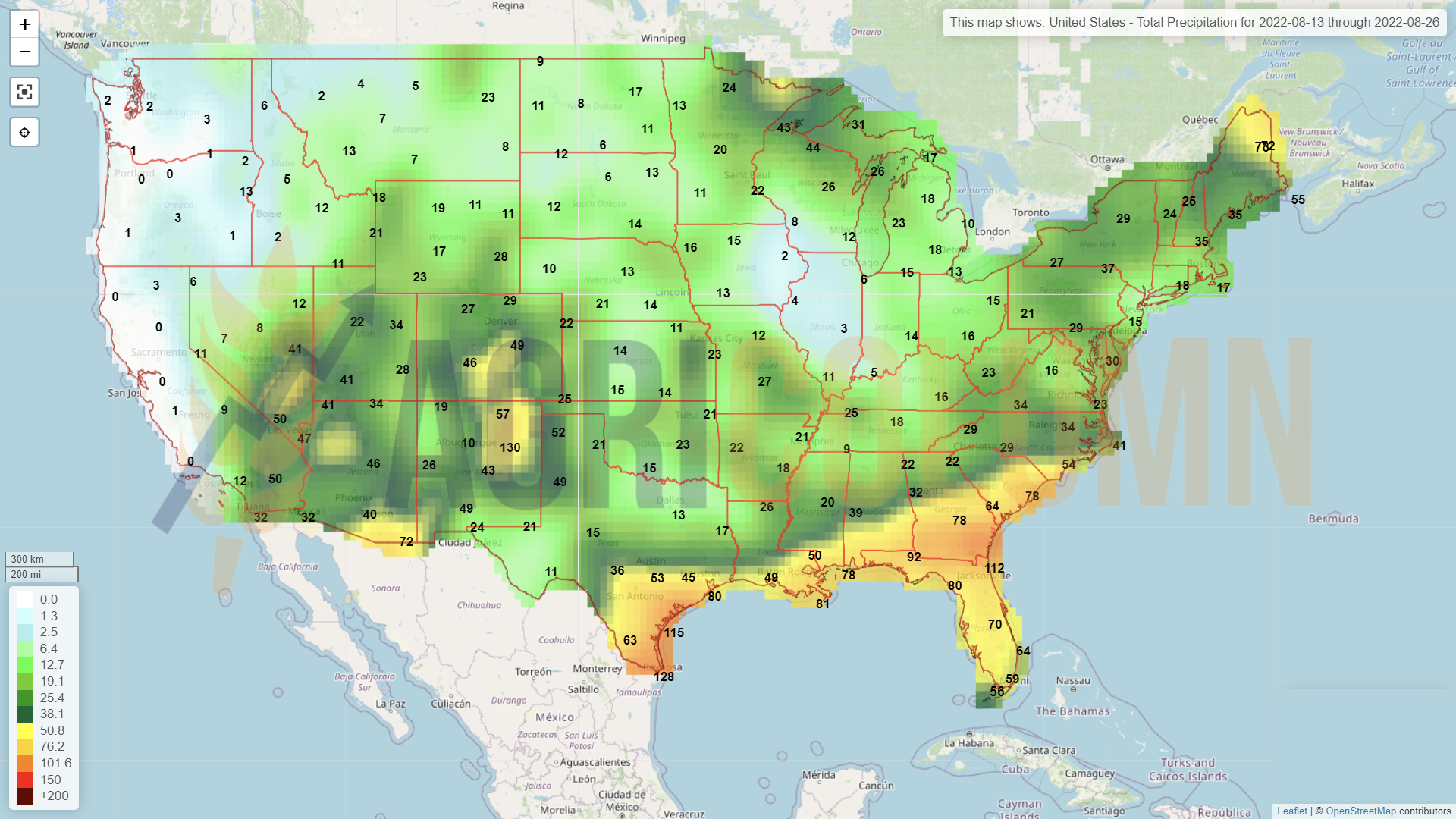

SUA, în linii mari, rămâne la fel ca potențial de volum de marfă. Stocurile lor rămân în aceeași marjă de volum, iar starea generală a grâului de primăvară rămâne una optimistă pentru această perioadă. Nivelul de recoltare a grâului de iarnă a depășit bariera celor 80%, iar volumul american este setat la 48,5 mil. tone.

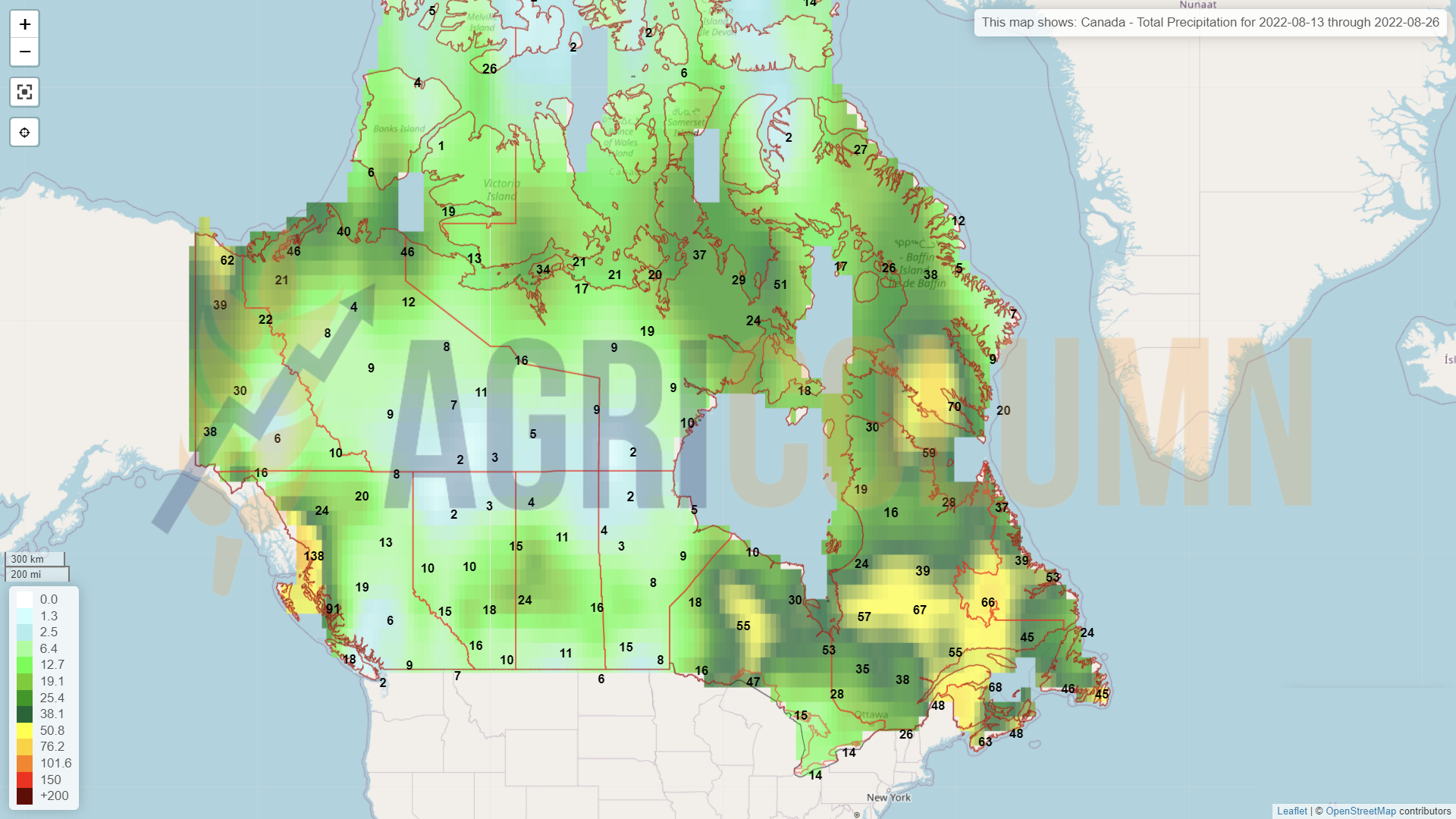

CANADA primește 1 mil. tone în urma evaluării USDA. Nivelul de volum crește astfel până la 35 mil. tone.

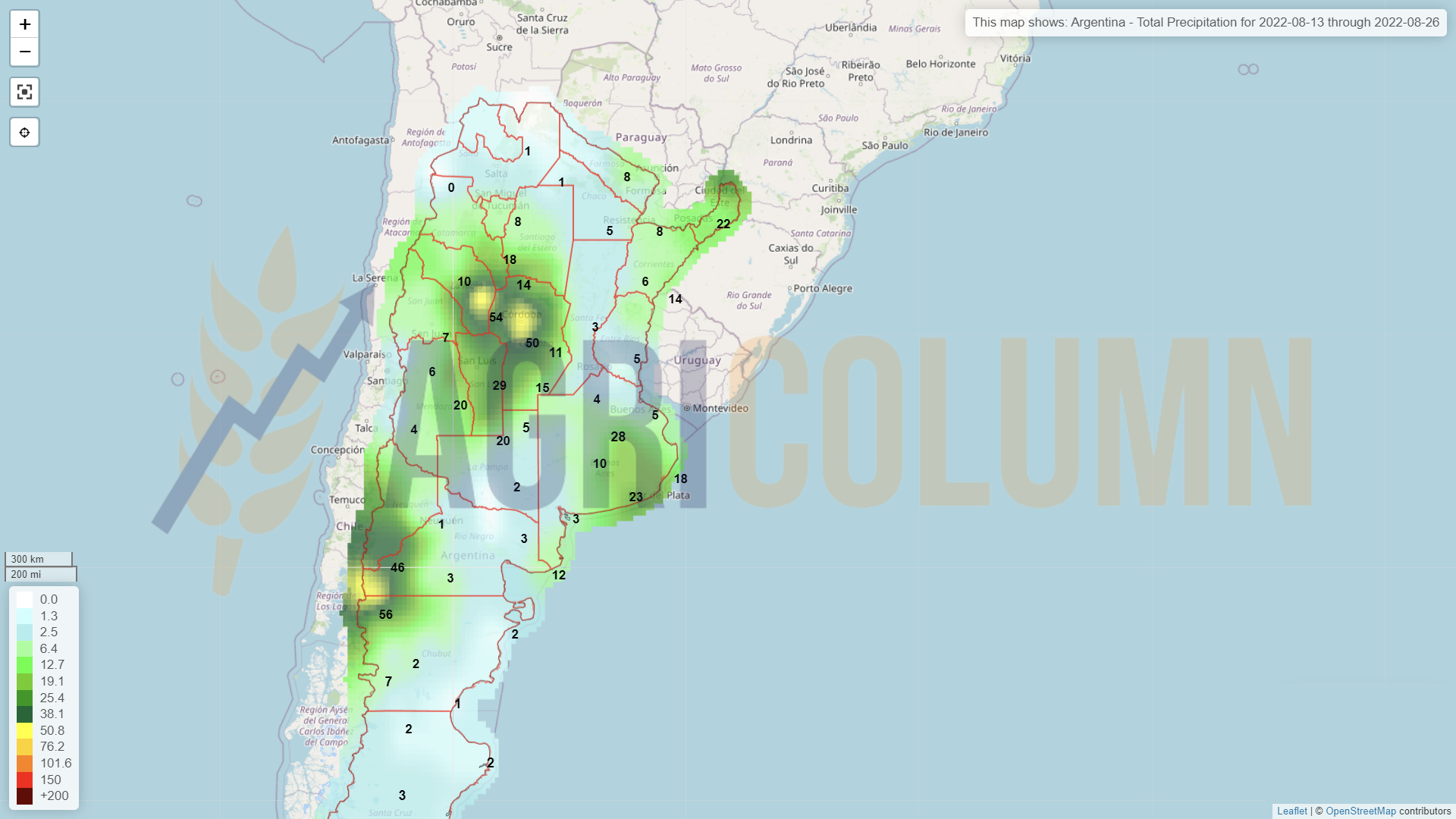

ARGENTINA este degradată cu 0,5 mil. tone și este statutată la 19 mil. tone potențial de recoltă, însă analizele noastre o poziționează la doar 18,5 mil. tone. Vom urmări și vom vedea împreună dezvoltarea recoltei argentiniene.

INDIA pierde 3 mil. tone în urma raportului WASDE. Nu este o noutate, toți comercianții lucrau cu aceste cifre. Astfel, conform USDA, India este acum la nivelul de 103 mil. tone, însă realitatea este, de fapt, 99 mil. tone volum recoltat.

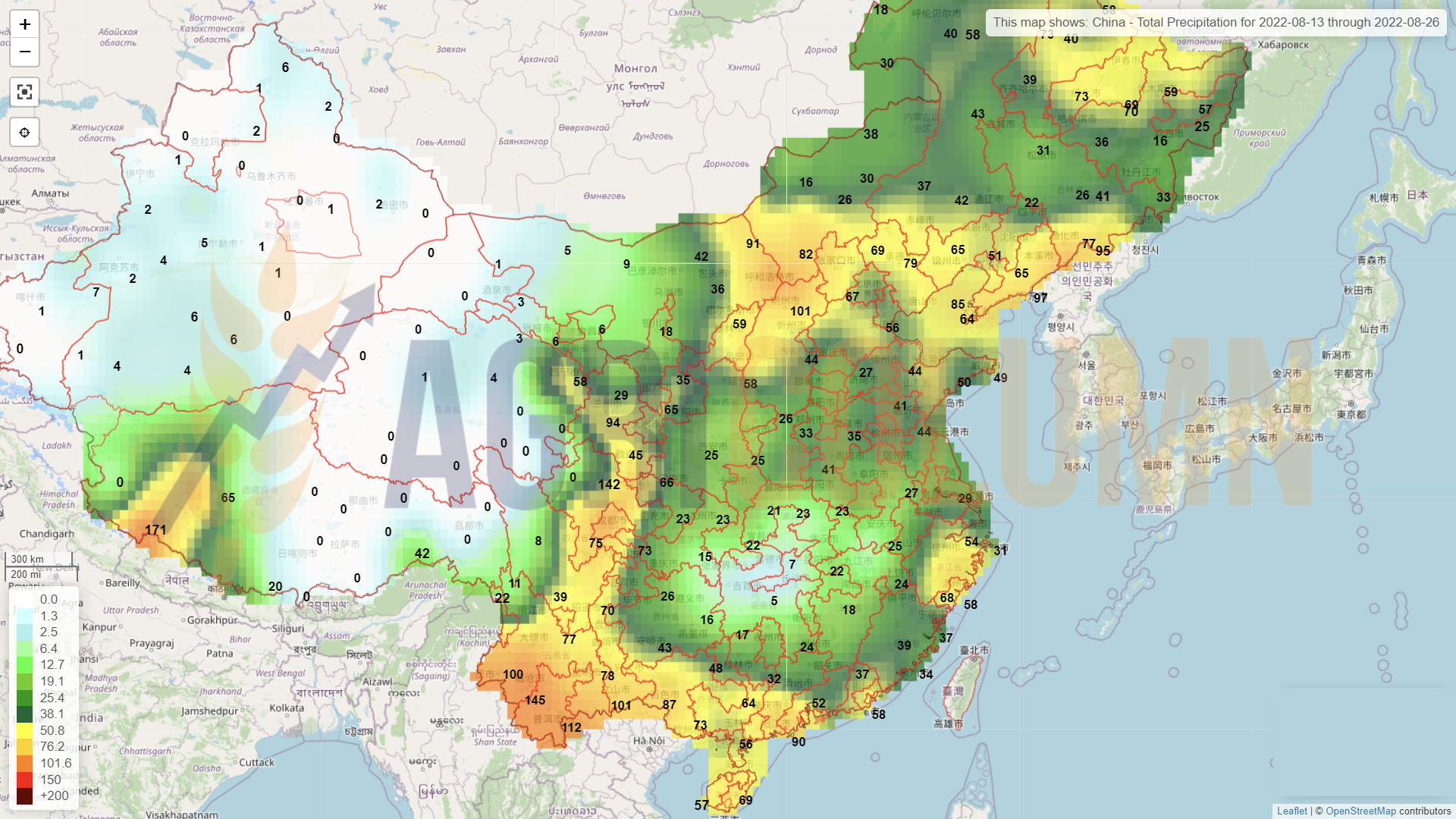

CHINA primește un upgrade de recoltă de 3 mil. tone și este notată cu 138 mil. tone producție totală. Acest lucru îngustează nivelul de import al Chinei. În mod uzual, China importă 12 mil. tone grâu.

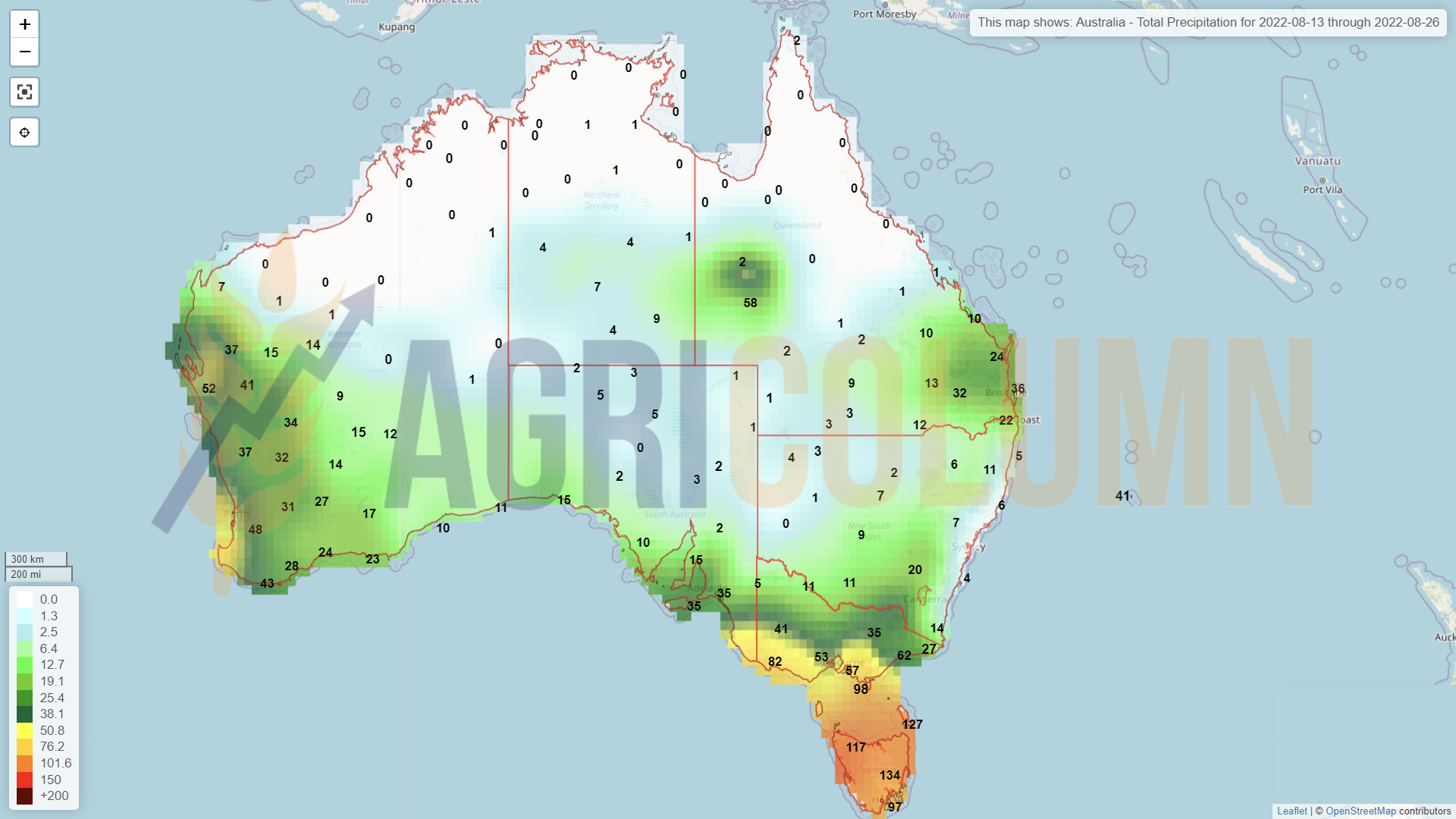

AUSTRALIA, o poveste care se dezvoltă frumos pentru al doilea an consecutiv, primește 3 mil. tone upgrade de volum recoltă și ajunge la cota 33 mil. tone.

CBOT ZWU22 SEP22 – 806 c/bu (-4 c/bu = -1,47 USD)

TREND GRAFIC GRÂU CBOT – ZWU22 SEP22

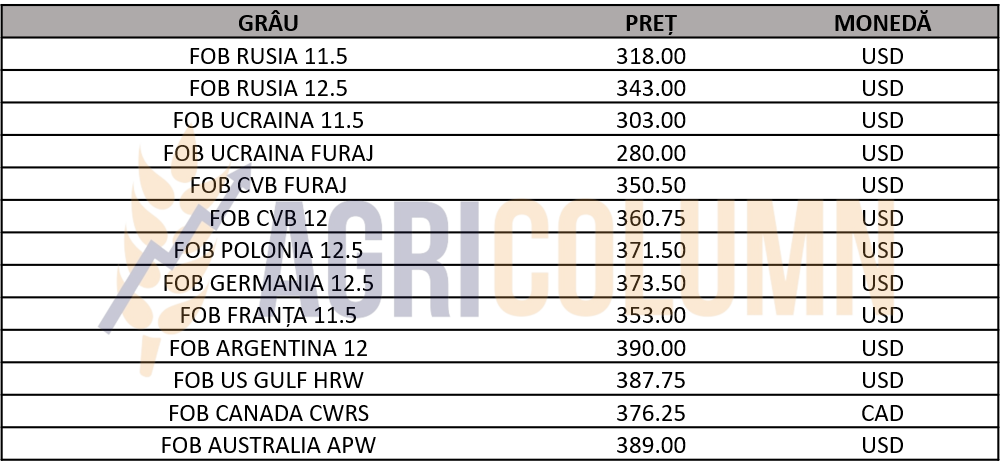

INDICAȚII PREȚ DIVERSE ORIGINI

CAUZE ȘI EFECTE

În primul rând, la capitolul cauze, am evidenția efortul rusesc de a vinde grâu. Volumele de recoltă rusești sunt cauționate parțial de către USDA și cele 88 mil. tone nu conțin recolta din Crimeea. Cu această recoltă și cu ceea ce se extrage din zona de sud-est a Ucrainei controlată de Rusia, am putea vedea indiscutabil un nivel total de 95-96,5 mil. tone.

După cum spuneam și în numărul trecut, Rusia a cedat “coridorul de siguranță” pentru ajutorarea țărilor aflate în dificultate contra ridicării sancțiunilor asupra navelor sale, precum și permisiunea de a efectua comerț cu îngrășăminte. Iar acest lucru se vede în mod clar. Luna august este una care va servi ca reper în vânzările grâului rusesc. Ținta lor este de 5 mil. tone în august 2022. Sincer, nu vedem să o poată îndeplini, iar acest lucru va cauza o competitivitate sporită a Rusiei, modificarea taxei fiind un factor ce o poate ajuta drept componentă a prețului. Să nu uităm că în tot acest timp, Rusia nu a stat degeaba, circa 1,5 mil. tone fiind exportate via Kazahstan.

O altă cauză care a determinat răcirea prețului la grâu a fost și începerea funcționarii exportului ucrainean din Odessa. Rând pe rând, navele au început să iasă, însă destinațiile lor ne-au făcut să ne întrebăm ce fel de coridor umanitar este acesta, dacă ele au ajuns în Turcia și UE? Lăsând în urmă această întrebare retorică, deschiderea exportului dinspre porturile ucrainene a cauzat, la rândul său, un factor de presiunea asupra prețului grâului, chiar dacă grâul nu a ieșit încă în volumele scontate.

Balanța mondială a grâului începe să se echilibreze. China compensează pierderile de volum în India, Rusia compensează din plin Uniunea Europeană, Canada și Australia aduc un plus de volum pentru perioada următoare. Concluzia este în linie cu așteptările analizelor noastre, și anume că prețul grâului nu are niciun motiv să urce în perioada următoare.

Sinteza globală indică o necesitate de aprovizionare evidentă însă la prețuri accesibile. Iar Rusia, prin ponderea de minim 25% din comerțul global cu grâu, exact asta aduce, prețuri accesibile. Chiar dacă nu-i convine, Rusia trebuie să vândă la aceste niveluri. Volumele creează presiune și necesitatea de cash flow este evidentă. Pasul făcut înapoi de Rusia prin acceptare exportului ucrainean din Odessa este, de fapt, un mare câștig, în tot acest context de piață. Rusia își recapătă locul în comerțul global și aduce, odată cu volumele de marfă, temperarea prețului. Cel puțin pentru o perioadă.

STATUS LOCAL

Indicațiile orzului furajer în paritatea CPT Constanța rămân ancorate la nivelul de 285-288 EUR/tonă. Au fost zile în săptămâna ce a trecut când ele s-au ridicat și la nivelul de 300 EUR/tonă, însă pentru un timp foarte scurt, mai precis în data de 10 august 2022. Orzul urmează traiectoria grâului și, deși indicațiile de preț ar fi trebuit să fie de 298 EUR, ele sunt amendate de volumele rusești din bazinul Mării Negre.

STATUS REGIONAL

Portul Varna are indicații mai generoase decât cele oferite de Constanța. Vecinii din Bulgaria indicau 295 EUR/tonă pentru orzul furajer.

Statul Iordaniana a organizat prin MIT o licitație pentru achiziționarea a circa 60.000 tone de orz furajer. În ciuda prezenței a 4 companii care au înaintat oferte de preț, cea mai mică fiind a companiei Australian Grains setata la 346 USD/tonă CFR Aqaba, licitația a fost anulată. Prețul tintă al MIT Iordania a fost de 336 USD/tonă, dar niciun participant nu a dorit să reducă nivelul către ținta iordaniană.

INDICAȚII PREȚ ORZ DIVERSE ORIGINI

STATUS LOCAL

Prețul porumbului în paritatea CPT Constanța rămâne ancorat în zona de 300 EUR/tonă. Cotațiile pentru noua recoltă sunt însă deocamdată defazate față de volumul românesc de recoltă.

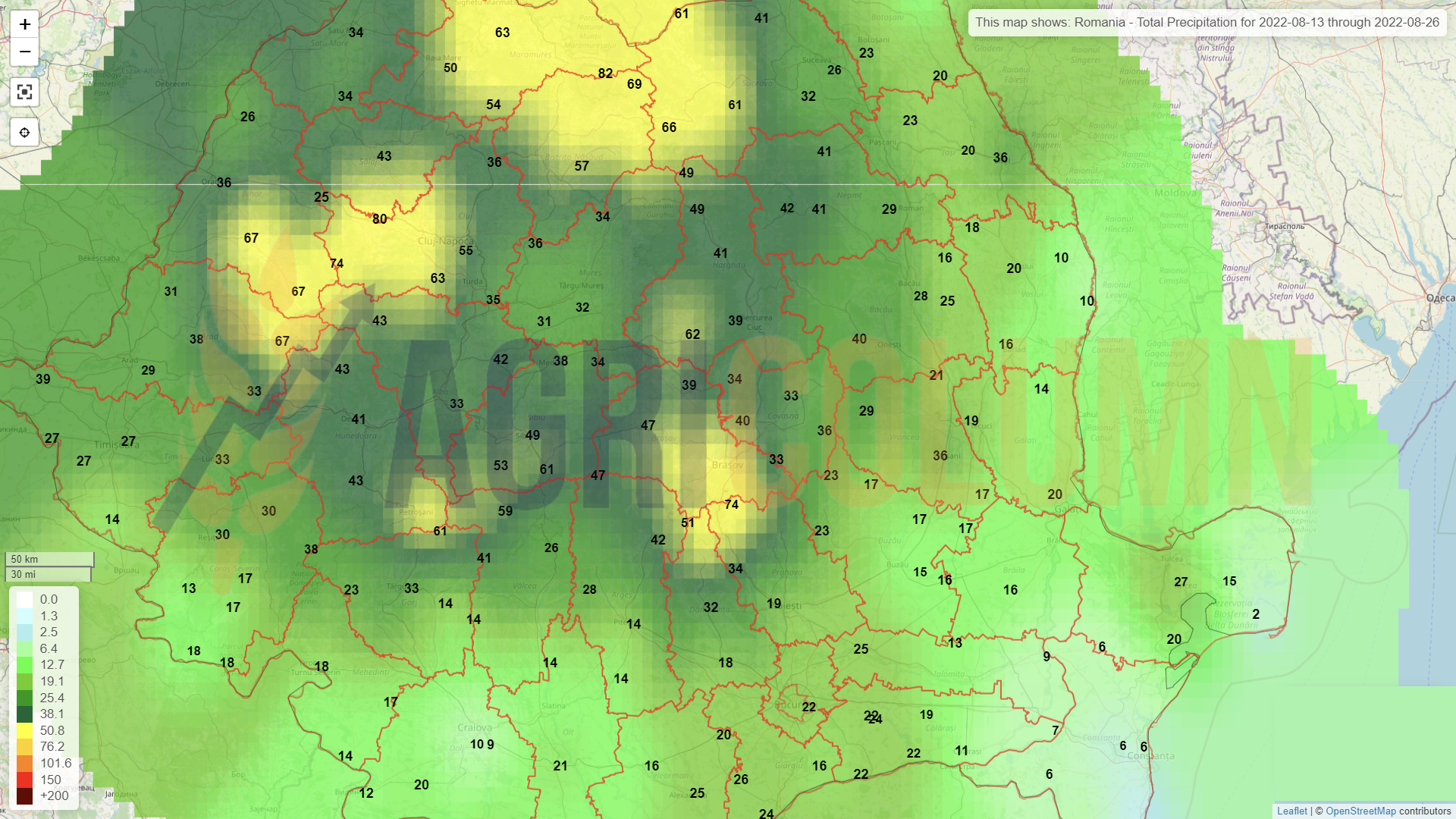

La nivel local, procesatorii și fabricile de furaje caută cu asiduitate cantități de porumb din recolta locală. Reticența este însă cuvântul de ordine în acest zile teribile pentru recolta românească de porumb. Timid, în unele zone s-a intrat în modul “first cuts” la porumb, dar randamentele la hectar sunt dezamăgitoare.

Raportul USDA ne poziționează la nivelul de 10 mil. tone, în stilul său conservator caracteristic. O noua revizuire vă avea loc la nivelul raportului din septembrie.

CAUZE ȘI EFECTE

Absolut nimic nu mai poate schimba dezastrul recoltei de porumb din România. Fermierii evaluează pagubele și, în afara celor din veniturile provenite din lipsa mărfii de vândut, ei au acum pe nota de plată și facturile scadente pentru input-urile ce au finanțat hectarele de porumb.

Este, dacă vreți, o notă de plată foarte încărcată, ce va aduce în multe dintre fermele mici din România un potențial mare de faliment al afacerii. Efectele acestei secete transpuse în bilanțul fermelor românești vor avea o încărcătură negativă și vor afecta potențialul de finanțare a fermelor în cauză pentru continuarea ciclului de producție aferent sezonului 2022-2023.

STATUS REGIONAL

UCRAINA, precum spuneam și în numărul precedent, arată foarte bine. USDA, prin raportul WASDE, ridică prognoza de volum de recoltă la 30 mil. tone, reprezentând un upgrade semnificativ, un salt de 20% în materie de volum, de la 25 mil. la 30 mil. tone. Porumbul ucrainean se află majoritar în nordul țării și este, în acest caz, ferit oarecum de vicisitudinile războiului care se poartă pe teritoriul acestei țări.

RUSIA primește și ea înapoi jumătate din degradarea inițială, adică 0,5 mil. tone, cu un potențial de volum de recoltă total ridicat la 15 mil. tone.

UNIUNEA EUROPEANĂ este degradată, dar în stilul propriu al USDA. În ciuda prognozelor de volum care, conform analizelor noastre indicau 55 mil. tone (în total acord cu Strategie Grains ce indica același nivel), USDA coboară doar până la nivelul de 60 mil. tone, adică cu doar 8 mil. tone. Suntem obișnuiți cu USDA și cu modul gradual în care revizuiesc recoltele, iar acest lucru nu ne miră absolut deloc.

Inserăm un grafic comparativ cu prognozele USDA iulie vs. USDA august pentru a înțelege vizual diferențele create de seceta teribilă care a fost însoțită de una dintre cele mai 6 călduroase luni iulie din ultimii 146 de ani.

USDA iulie vs. USDA august (mil. tone)

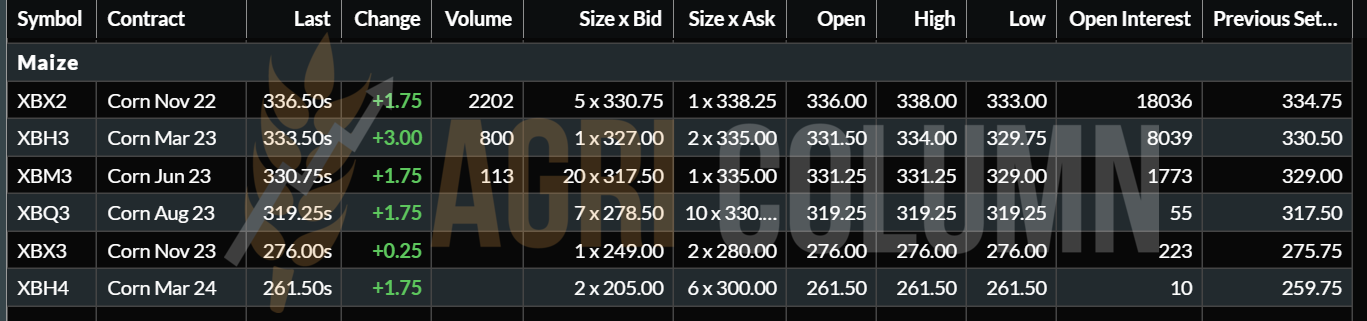

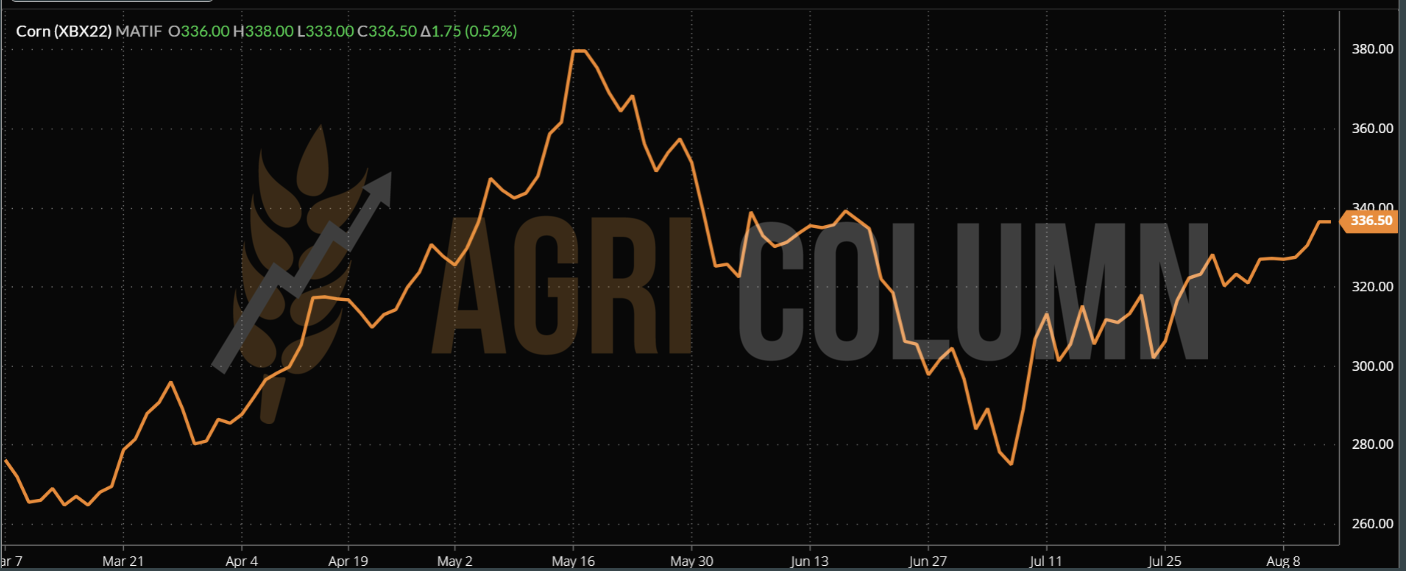

EURONEXT XBX22 NOV22 – 336,5 EUR (+1,75 EUR)

GRAFIC TREND PORUMB EURONEXT – XBX22 NOV22

STATUS GLOBAL

SUA încasează șocul căldurii și al lipsei de apă. USDA degradează recolta americană de porumb până la nivelul de 365.58 mil. tone, de la 373 mil. tone. Toată scăderea provine din re-evaluarea producției, care scade de la 177 bushel/acre la 175,4 bushel/acre, adică randamentul la hectar scade de la 11,1 tone la 11 tone. Scăderea este importantă, dacă o asociem și cu un nivel mai redus de stocuri în SUA cu circa 2,08 mil. tone. Cumulat reducerea prognoză de volum de 7,4 mil. tone și 2,08 mil. tone scădere în stocuri, ne generează un deficit de 9,48 mil. tone.

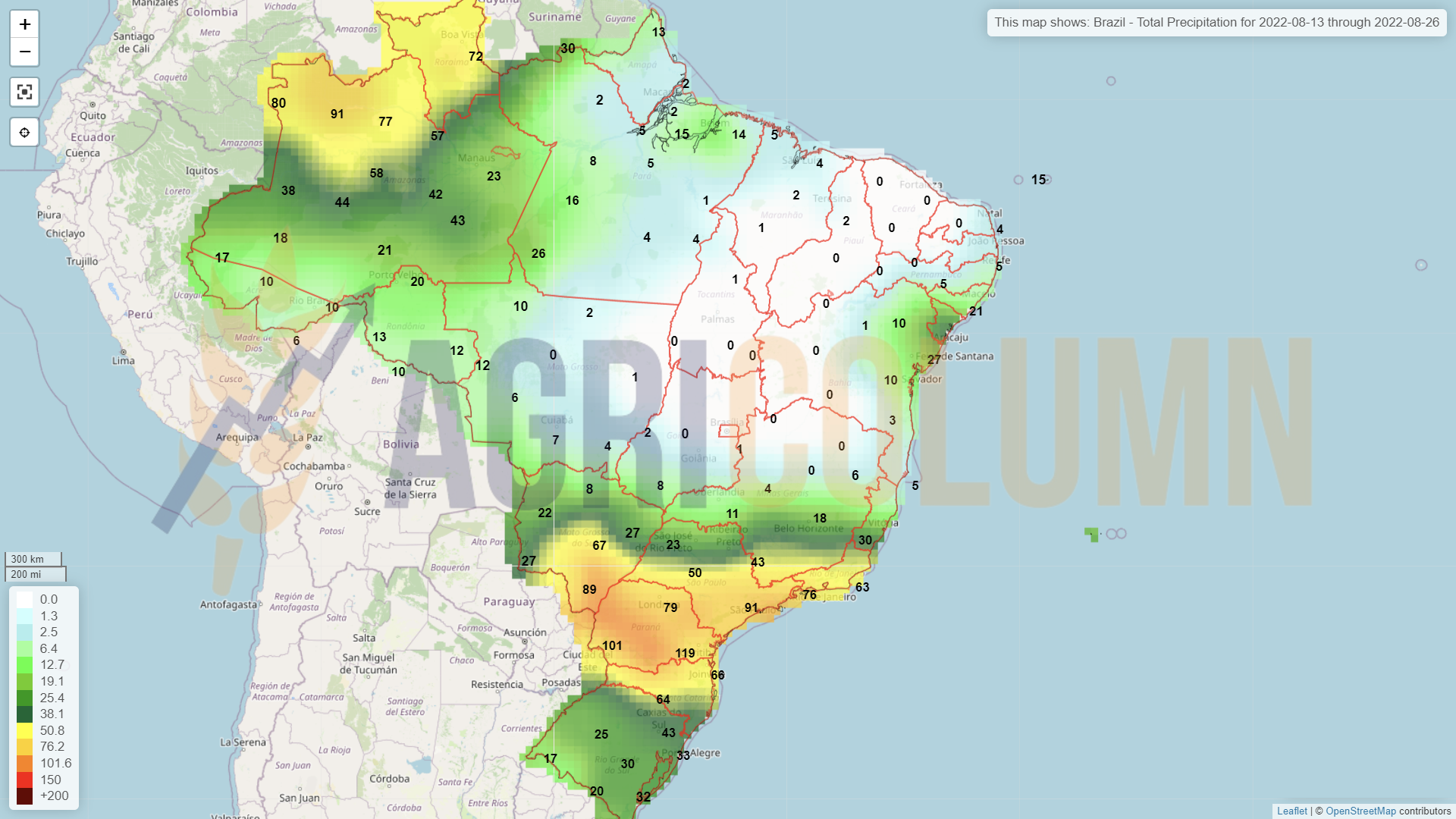

BRAZILIA rămâne neschimbată în prognozele USDA, cu 116 mil. tone producție 2022 Safra + Safrinha și proiecție pentru 2023 de 126 mil. tone.

ARGENTINA, de asemenea, rămâne neschimbată, cu 53 mil. tone în acest sezon și prognoză de 55 mil. tone în sezonul următor.

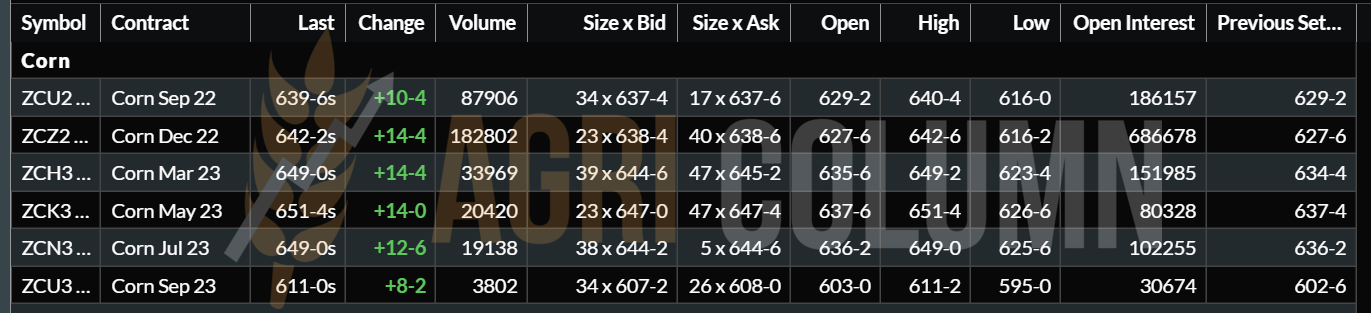

CBOT ZCZ22 DEC22 – 642 c/bu (+14 c/bu = +5,5 USD)

GRAFIC TREND PORUMB CBOT – ZCZ22 DEC22

INDICAȚII PORUMB DIVERSE ORIGINI

CAUZE ȘI EFECTE

Încă din luna mai am estimat că porumbul va deveni vedeta anului, așa cum s-a întâmplat și în 2020. Firește că nu am întrezărit efectele dezastruoase ale secetei din Romania și Europa, dar la acel moment, vedeam efectele pe termen lung din SUA și lentoarea fluxurilor din Ucraina.

Astăzi vedem cauze care au generat producții de porumb extrem de reduse la nivelul Uniunii Europene, și totodată, scăderile de producție și stocuri din SUA. Așadar, avem cauze multiple revărsate pe plan global. SUA și Europa sunt doi producători extrem de importanți de materie primă.

Ce va urma în materie de efecte? În primul rând, vom vedea cum porumbul va susține la propriu grâul. Diferența de preț între cotațiile EURONEXT SEP22 GRÂU și NOV22 PORUMB sunt despărțite de doar 2 EUR în favoarea grâului. Însă din 15-20 august, fondurile vor începe operațiunile de lichidare de poziții și roll-over la grâu SEP22.

Foarte curând vom ajunge să avem referință DEC22 la grâu, care astăzi indică 328.5 EUR, adică intrăm în scenariul cu porumbul mai scump decât grâul. Aici piața va regla și grâul vă fi tras în sus de către porumb, care va avea susținere din Cerere și Ofertă.

Ucraina, precum spuneam și în numărul trecut, va deveni pilon de aprovizionare pentru UE și vom vedea extrem de multă marfă din această origine traversând frontierele vestice cu România și Polonia, spre Constanța cu destinație intra-comunitară. Lipsa de circa 13-14 mil. tone din Uniunea Europeană va fi compensată parțial de Ucraina, de un consum mai scăzut și de o înlocuire parțială cu grâu furaj.

Odată cu începerea recoltării porumbului în Ucraina, vom vedea cum se schimbă originea de aprovizionare a Chinei către bazinul Mării Negre. Logistica explică absolut totul și, dacă astăzi China cumpără din Brazilia, este pentru simplul motiv că are această opțiune deschisă, marfa fiind disponibilă acolo. Însă costul logistic din Brazilia până în NE Asiei este de 55 USDt/tonă.

SUA are un cost logistic de 65 USD/tonă astăzi și este net inferioară Braziliei din punct de vedere al volumelor de vânzări. Odată cu recoltarea porumbului din Ucraina, focusul Chinei va fi mutat aici în bazin, costul logistic fiind de doar 42 USD/tonă. Avem deci o diferență de 13 USD/tonă față de Brazilia și de 23 USD/tonă față de SUA. Acest lucru va da susținere porumbului în regiunea Mării Negre.

Și cu acest efect vom vedea susținerea porumbului pe un termen îndelungat, căci vine luna septembrie, iar ploile din Ucraina vor întârzia procesul de recoltare, generând apoi costuri de uscarea, în condiția gazului scump. Vom vedea și creșteri de preț din lipsa disponibilității de livrare către porturile alocate, Odessa și satelitul Chronomorsk.

Ce vom mai vedea în termen de efect va fi o rată mare de default din partea vânzătorilor ucraineni. Mărfurile vândute ieftin din cauza restricționării accesului la calea maritimă își găsesc astăzi accesul pe această cale logistică. Iar vânzătorii din Ucraina vor uza sau nu de forța majoră pentru a întrerupe contractele care au fost întocmite la prețuri ridicol de mici, de 70-80 USD/tonă EX-FARM. Acest efect va genera și el susținere în preț.

Iar dacă vă întrebați dacă Rusia va permite acestui coridor să funcționeze în continuare, răspunsul este unul singur, da, cu siguranță. De ce? Pentru simplul motiv că nu dorește să-l deranjeze pe domnul Xi în tentativa de a cumpără porumb la un preț competitiv din bazinul Mării Negre. Domnul Xi însuși l-a sunat pe Putin în avanscena invaziei din Ucraina și l-a avertizat să rămână calm până la închiderea Jocurilor Olimpice de iarnă din China.

La urma urmei, Rusia a câștigat infinit mai mult din Acordul de la Istanbul, prin dreptul de a brăzda mările și oceanele cu nave rusești și comerțul cu îngrășăminte. Acesta din urmă este un alt element vital, căci îngrășămintele trebuie vândute. Ce să faci cu ele dacă le produci? Să le stochezi? Nu are niciun rost, vor genera doar costuri, fără profit, ca să nu mai spunem că atunci când vor fi potențial eliberate în piață, vor cauza scăderi masive de preț. Iar ca un zero-sum-game, lumea are nevoie de îngrășăminte. La fel ca și de gazul rusesc, care este o țintă predilectă de joacă. Profilul se conturează identic. Ce să facă Rusia cu gazul extras? Ei trebuie să vândă, altfel opresc extracția. E foarte simplu. Într-un fel sau altul, gazul rusesc trebuie să circule. Că șantajează și practică jocuri este o normă de politică rusească care a fost perpetuată de ani, nu neapărat în urma sancțiunilor generate de invazia din Ucraina. Maskirovka este numele jocului rusesc și are aplicabilitate în orice.

Un alt efect ce ar surveni mai târziu ar fi o potențială degradare a recoltei americane. Iar acest subiect merită urmărit cu toată atenția, lucru pe care-l vom face, cu siguranță.utilizare îi generează stabilitate în termen de cerere și preț la nivel global.

STATUS LOCAL

Indicațiile rapiței se mențin pe un palier situat deasupra nivelul de 650 EUR/tonă în paritatea CPT Constanța. În cadrul pieței interne, prețurile scad cu diferența logistică dintre unitățile de procesare și portul Constanța.

Astfel vizualizăm indicația EURONEXT NOV22 fiind echivalată din punct de vedere al prețului de anumiți cumpărători din portul Constanța, în timp ce alții discountează această indicație cu 10-30 EUR/tonă, în funcție de locul livrării – în țară, la unitățile de procesare sau în portul Constanța.

CAUZE ȘI EFECTE

Un lucru este cert. Procesatorii schimbă în aceste zile din utilizarea rapiței în cea a semințelor de floarea-soarelui, un lucru absolut normal pentru această perioadă a anului, iar interesul lor pentru achiziția de noi loturi de marfă este determinat doar de posibilitatea includerii depozitării până la luna noiembrie 2022.

STATUS REGIONAL

Aici merită notată Rusia, care va renunța la interdicția de export a rapiței începând cu 31 august 2022. Acest lucru va facilita exportul de rapiță rusească în Asia. China va fi destinația predilectă a rapiței rusești.

Vorbim, așadar, de un export pe calea ferată către China pe ruta asiatică. Rusia are o recoltă de rapiță cotată la 3,9 mil. tone, ceea ce este un record și o creștere de 1 mil. tone față de luna precedentă în contul Rusiei.

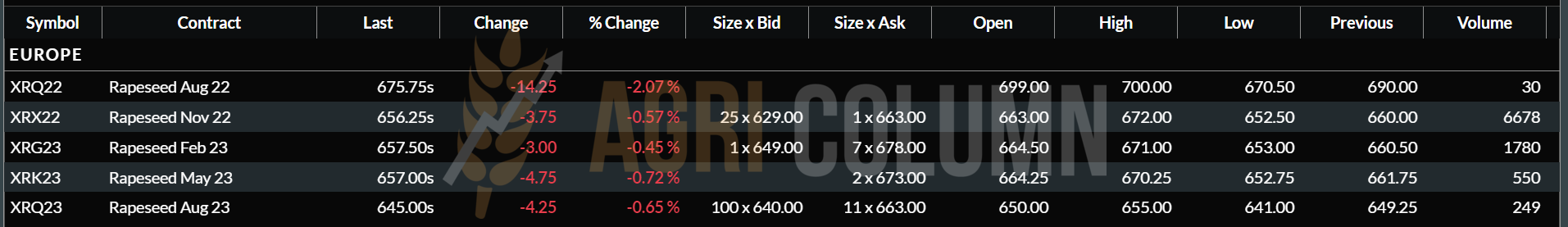

EURONEXT XRX22 NOV22 – 656,25 EUR (-3,75 EUR)

GRAFIC TREND XRX22 NOV22

STATUS GLOBAL

În CANADA, dezvoltarea canola este în grafic, fără probleme în acest moment. Nu se văd probleme deosebite în următoarea săptămână.

AUSTRALIA, de asemenea, a recepționat precipitații și rapița este în stadiul optim de dezvoltare.

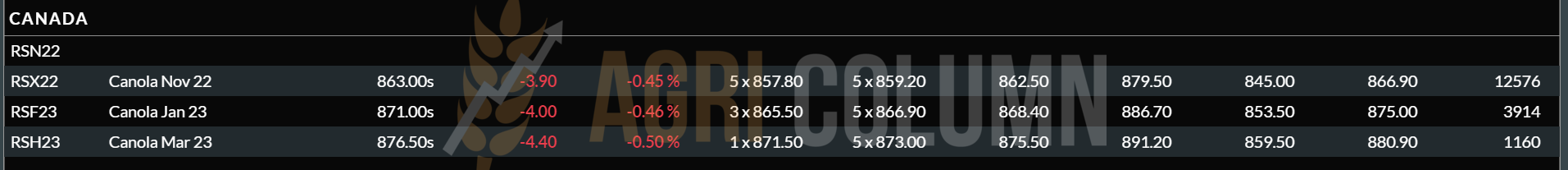

ICE CANOLA RSX22 NOV22 – 863 CAD (-3,9 CAD)

GRAFIC COMPARATIV – TREND EURONEXT vs. ICE CANOLA

CAUZE ȘI EFECTE

Ca de obicei, rapița are mai mulți factori care o influențează în parcursul său. Odată cu potențarea rapiței/canola pentru consumul uman și întărirea rolului în VEGOIL, influența soia se observă la fiecare pendulare sus-jos din CBOT.

De asemenea, PALM-OIL (uleiul de palmier) influențează prețul rapiței și vedem cum creșterea acestuia din urmă a generat un suport pentru rapiță, ajutând la recuperarea unei scăderi. Uleiul de palmier a revenit în zona de 4300 MYR (Malaysian Ringgit).

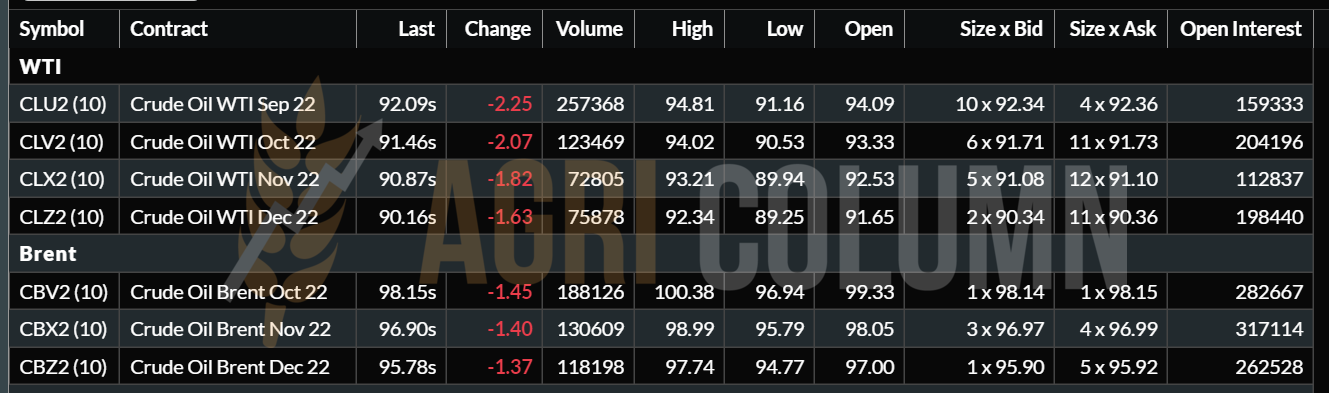

Totodată, petrolul a fost un factor de corecție asupra prețului rapiței. Scăderea de până la 94 USD/baril BRENT a corectat urcușul rapiței. Însă Brent a urcat spre închiderea ședinței de tranzacționare cu 4 USD, până la nivelul de 98 USD/baril, astfel că în ședință de luni a Euronext ar trebui să vedem o notă pozitivă a prețului rapiței.

Prețul uleiului de rapiță în Rotterdam a crescut cu 8,5 EUR, până la nivelul de 1.596 EUR/tonă în paritatea FOB. Cum spuneam, un interes pentru rapiță va fi mult mai augmentat în perioada octombrie-noiembrie, însă articulat din punct de vedere al prețului de VEGOIL și de energia fosilă.

Rapița mai are loc de dezvoltare a prețului la nivel global. Știm că lunile octombrie-noiembrie sunt un bun suport pentru prețul rapiței.

STATUS LOCAL

Indicațiile portului Constanța au ajuns la nivelul de 600 USD/tonă, iar procesatorii locali nu se lasă cu nimic mai prejos. Pentru loturi ferme se oferă același nivel de preț în paritatea DAP Procesator.

Vedem însă cum se formează o piață de presiune pe care am anticipat-o, și anume intermediari și multinaționale care au o relație de afaceri în Bulgaria. Ei efectiv sunt peste tot în zonele unde se recoltează și oferă prețuri de 590-600 USD/tonă FCA FERME sudul României. Marfa este apoi vândută către unitățile de procesare din Bulgaria, care oferă 630-640 USD/tona.

STATUS REGIONAL

BULGARIA va genera o recoltă scăzută de semințe de floarea-soarelui. Un randament de 1,7 tone la hectar va conduce la un nivel de recoltă de 1,5-1,53 mil. tone, față de un volum prognozat de 1,8-1,9 mil. tone prognoza inițială. Aici trebuie să menționăm intenția și necesarul de procesare de 3 mil. tone. De unde diferența? Din România și parțial din Ucraina. Acum înțelegem competitivitatea recurentă cu care acționează zilnic pe piața din România.

UCRAINA începe să sufere de căldură în regiunea Odessa și prognozele de volum încep să se topească la 38 de grade temperatură. Aici mai întâlnim un fenomen care nu ne surprinde. Odată cu deschiderea accesului către cele trei porturi, procesarea locală are nevoie de materie primă, iar fermierii ucraineni întrevăd posibilitatea captării unui nivel mult mai bun de preț față de ceea ce au avut până acum.

Vom vedea și aici un val de defaulturi prin invocarea clauzei de forță majoră pe doua paliere. O dată, unii fermieri ucraineni nu își vor mai onora contractele către cumpărători și către fabrici din cauza creșterii prețului. Pe al doilea nivel, vom vedea comercianți care nu își vor mai onora contractele din Ucraina (către procesatori) și contractele din România și Bulgaria, din doua motive. Pe de o parte, fermierii ucraineni nu vor mai livra marfa, iar pe de altă parte, creșterea prețului va face comerciantul-intermediarul să dorească un preț mult mai mare pe marfă.

În Ucraina, prețul uleiului brut a urcat deja cu 200 USD/tonă, iar unitățile de procesare plătesc 15.000 UAH/tona de materie primă. Ucraina va începe să exporte ulei brut și astfel ritmul livrărilor către România și Bulgaria vă fi mult diminuat.

Totodată, nuanțăm “intenția” Ucrainei de a trimite 1,6 mil. tone de semințe de floarea-soarelui în România și Bulgaria pentru procesare și expediere către consumul UE, care este setat la un nivel de 200.000 tone de ulei brut lunar. În România nu prea este loc de procesare pentru alte destinații decât daca acest lucru… este cerut în mod express. Vom urmări și vom vedea urmările acestor declarații de intenție. Datele pe care le avem indică un maxim 1,25 mil. tone export din Ucraina, vorbind de materie primă, firește.

UNIUNEA EUROPEANĂ scade volumul de semințe prognozat până la 9,7 mil. tone, adică un minus de doar 1,2 mil. tone față de prognoza inițială de 10,9 mil. tone.

RUSIA este ridicată la nivelul de 17 mil. tone. Acest plus de 1,5 mil. tone se datorează creșterii suprafeței însămânțate, alături de un nivel de export de 0,8 mil. tone.

CAUZE ȘI EFECTE

Producția globală de semințe de floarea-soarelui va fi mai mică cu 6,39 mil. tone în acest sezon, scăzând până sub nivelul anului 2020. Astfel, vom avea producție globală de 50,93 mil. tone, față de 57,32 mil. în 2021.

Crește consumul cu 1,07 mil. tone, până la nivelul de 52,34 mil. tone, iar aici avem un paradox aparent. Consumăm mai mult decât producem.

Baza rămân stocurile mai mici ca anul trecut cu 1,7 mil tone, de 6,56 mil. tone. Însă ce ignoră cifrele este faptul că din cele 6,56 mil. tone, 1,5 mil. provin din Rusia, caee a fost crescută în producție până la 17 mil. tone, față de 15,5 mil. producție inițială. După cum bine știm, Rusia exportă ulei brut cu o taxă înfiorător de mare, deci vom avea un ulei mult mai scump.

Efectul cifrelor, acordate cu efectele mult mai profunde ale secetei duc prețul materiei prime la un nivel mai ridicat decât cel afișat astăzi. Mult mai ridicat. Am îndrăzni să spunem că ne vom apropia lejer de 700 USD/tonă, dacă nu cumva vom depăși acest prag.

INDICAȚII PREȚ OLEAGINOASE ȘI ULEI DIVERSE ORIGINI

STATUS GLOBAL

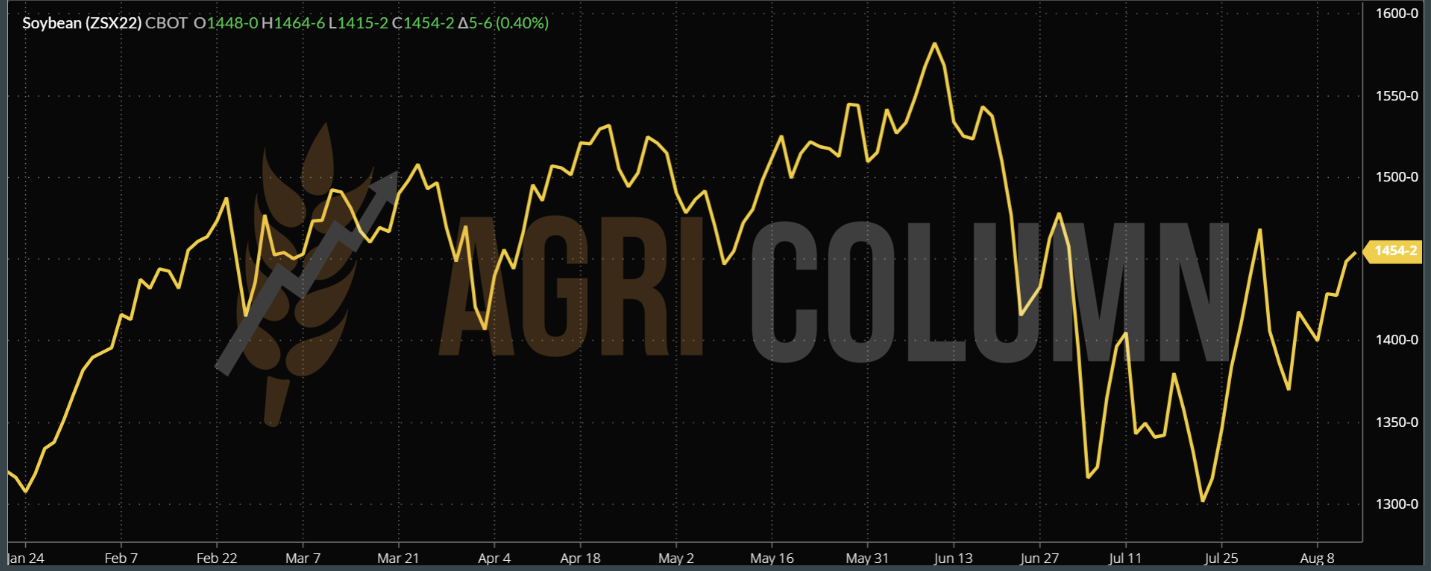

La nivel global, soia este corectată de raportul WASDE și puteți citi pe larg despre acest subiect în raportul special AGRI Column din 13 august. Contextul însă este unul care ridică semne de întrebare, căci în continuare, chiar în condiția unui randament mult mai bun, avem următorul tablou:

- SUA se confruntă cu condiții de seceta în Midwest, care se mențin de ceva vreme și ar putea pune în pericol volumul de soia total al Statelor Unite. Este o zonă de urmărit în continuare.

- Exporturile americane continuă, însă sunt penalizate logistic. Concurentul principal, Brazilia, vinde dublu față de SUA, motivația fiind de costuri logistice. Diferența logistica între origini către NE Asiei, este de 10-11 USD/tonă în favoarea Braziliei.

BRAZILIA este menținută la același nivel de producție recoltată de 126 mil. tone și recoltă viitoare de 149 mil. tone.

ARGENTINA indică același nivel de producție recoltată de 44 mil. tone și o prognoză de recoltă viitoare de 51 mil. tone.

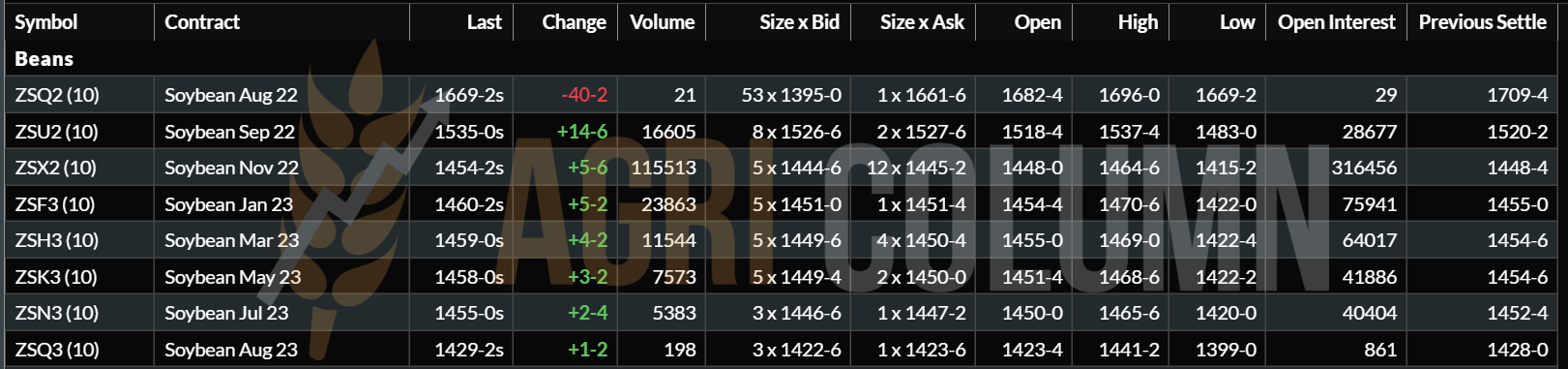

CBOT ZSX22 NOV22 – 1.454 c/bu (+5 c/bu)

CAUZE ȘI EFECTE

În aceste condiții, este oarecum dificil să credem că soia va ajunge din nou la niveluri de 1.580 c/bu. Doar dacă cei trei mari actori ai pieței boabelor de soia vor întâmpina probleme serioase din cauza lipsei de precipitații și a căldurii excesive, am mai putea ajunge la astfel de indicații. Însă dacă luna august va trece în SUA fără probleme majore, vom vedea o relaxare exprimată în CBOT.

GRAFIC TREND SOIA CBOT – ZSX22 NOV22

WTI 92 USD/BARIL | BRENT 98 USD/BARIL