Raportul de piață din această săptămână conține informații despre:

LOCAL

Coborârea pe tobogan a prețului grâului nu doar că a început, dar și continuă. Grâul a înregistrat șocuri succesive, în ciuda aparențelor de revenire. Scenariul pe care-l evocam în numerele trecute prinde formă bine definită și astfel vedem grâul în portul Constanța la un nivel de 257-260 EUR/tonă, o scădere de circa 12-15 EUR/tonă față de începutul săptămânii.

Este inutil să reamintim despre foarte multe loturi rămase nevândute sau despre sursele de informații care nu au generat date corecte, care au determinat păstrarea grâului așa de mult timp în rândurile multor fermieri.

În ceea ce privește recolta nouă de grâu, avem două situații contradictorii.

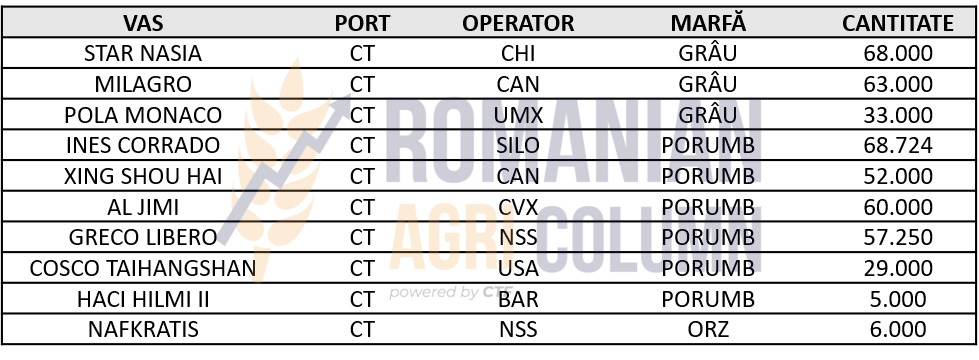

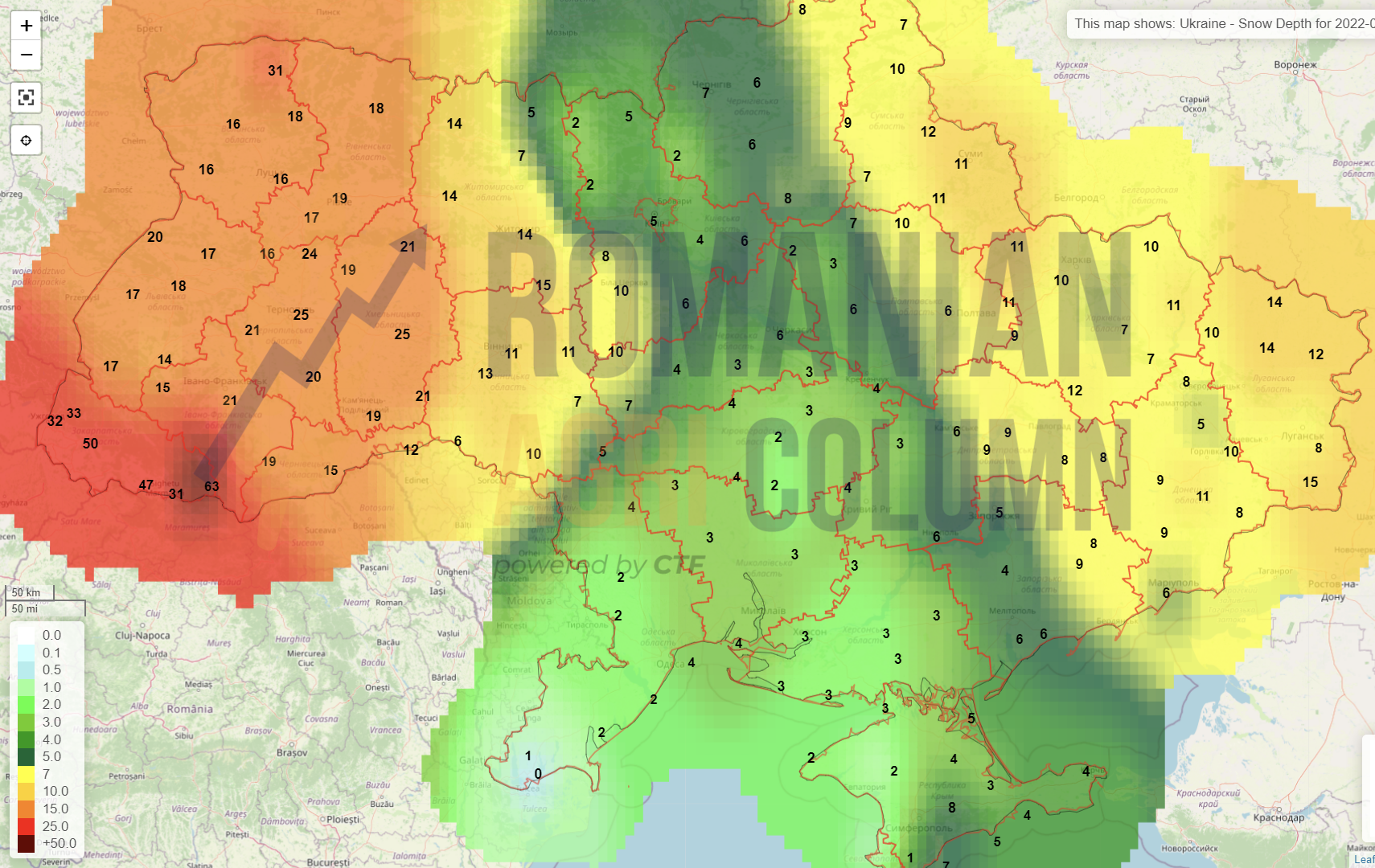

- Prima este cea în care lucrurile nu se prezintă deloc bine pentru cultura de grâu românească în acest moment. Seceta este instalată în mare parte din regiunea Moldovei, județele Bacău, Vrancea, Galați, Vaslui și parțial Brăila. Același fenomen de secetă se evidențiază și zona câmpiilor din sud, în Giurgiu, Teleorman, Călărași, precum și în zone din Bărăgan și Constanța. Singurele excepții sunt nord-vestul, vestul, centrul și parțial sud-vestul țării.

- A doua este nivelul de preț care se ofertează pe noua recoltă. Premiumul dintre SEP22 și CPT Constanța s-a diminuat dramatic în ultimele zile, concomitent, firește, cu scăderea contextuală pe întreg palierul de preț al grâului. Și astfel vedem un nivel de 235 EUR/tonă pentru recolta nouă de grâu, cu un premium negativ de 13 EUR/tonă față de SEP22 EURONEXT. Acesta este un indicator de reflecție, care ne îndeamnă la precauție evidentă.

Cu alte cuvinte, fenomenul de secetă este conștientizat și de către cumpărători, iar nivelul Premiumului a fost contractat în dorința de a premia vânzarea în forward.

235 EUR/tonă nu este un nivel mic și de neglijat pentru recolta nouă, însă recomandăm foarte multă prudență în estimarea nivelului ce trebuie vândut forward. În primă scenă, trebuie evaluat foarte bine câmpul, spre a aprecia starea de vegetație cu care va pleca grâul la drum, următoarele săptămâni fiind critice pentru dezvoltarea acestuia. Apoi trebuie vândut, 1-1,5 tone maxim în acest moment. Seceta poate persista și nivelul de apă din sol existent la această oră în zonele menționate nu indică o sănătate viitoare, decât dacă luna martie va genera precipitații în exces.

REGIONAL

Deși indicațiile de recoltă nouă apar a fi mai generoase în ceea ce privește grâul european, o undă de neliniște se propagă. Aceasta este generată de aparențele unei insuficiente aprovizionări și utilizări a azotului la nivel european, generată de prețurile ridicate și de anunțul Rusiei că stopează orice livrare de azotat de amoniu pentru o perioadă de două luni. Prima opțiune de lucru în acest scenariu este clar un nivel mai mic al volumului de grâu la nivel de UE. Și în acest caz, estimăm pentru început un nivel mai scăzut cu circa 2 milioane de tone. Însă lucrurile s-ar putea să nu rămână aici și vom putea vedea în câteva luni încă o scădere a potențialului de recoltă cotat în acest moment pentru grâul comun, așa numitul soft wheat. În acest moment estimarea calculată cu scăderea de 2 milioane de tone se cifrează la 127,5 milioane tone, față de 129,7 în 2021-2022.

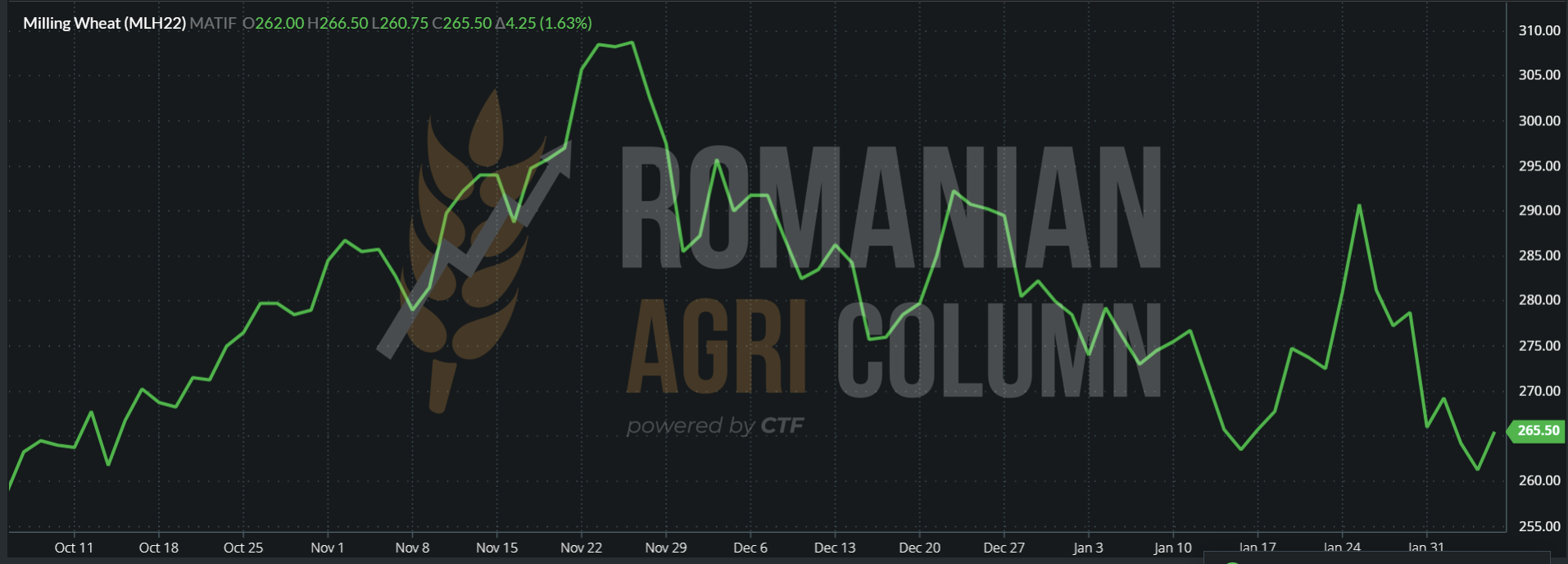

Revenind la recolta 2021, indicațiile EURONEXT au mai prins viață și vedem o revenire de 4,25 EUR/tonă la sfârșitul ședinței de tranzacționare din 4 februarie 2022. Astăzi, 7 februarie 2022, am putea să notăm o revenire la nivelul imediat inferior lui 270 EUR.

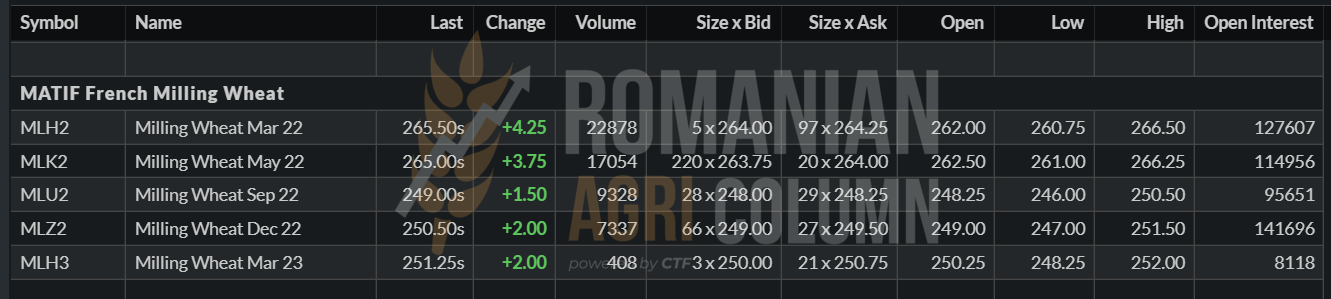

EURONEXT MLH22 MAR22 | 265,5 EUR (+4,25 EUR)

GRAFIC TREND EURONEXT MLH22 MAR22 | Am revenit la nivelul din octombrie 2021.

Rusia a anunțat zilele trecute încheierea unui acord cu China pentru vânzările de grâu. Salutăm cu multă bucurie acest acord. Dacă nu poți merge în vest, mergi spre est.

Estimările preliminare sunt la nivel de 1 milion de tone. De asemenea, notăm încercările de manipulare a pieței prin estimări preluate de principalele fluxuri de știri, cum că, dacă începe conflictul, crește prețul grâului cu 20-30%. Nimic din aceste încercări nu a contat. Grâul este în volum mare în bazin, Rusia mai are de scos circa 10-11 mil. tone, Ucraina circa 7-8 mil. tone, România circa 3 mil, tone, astfel că destinațiile sunt relaxate și au intrat în modul de comportament hand to mouth.

Primul semnal de abundență a fost dat de ultima licitație GASC, care a aliniat nu mai puțin de 24 oferte pentru ambele perioade de livrare. Acest lucru înseamnă abundență, iar în aceste zile, cumpărătorii lipsesc din bazinul Mării Negre. Orice ofertă este întoarsă cu un nivel de 10 USD/tonă mai jos față de ceea ce se cere (ASK vs. BID).

GLOBAL

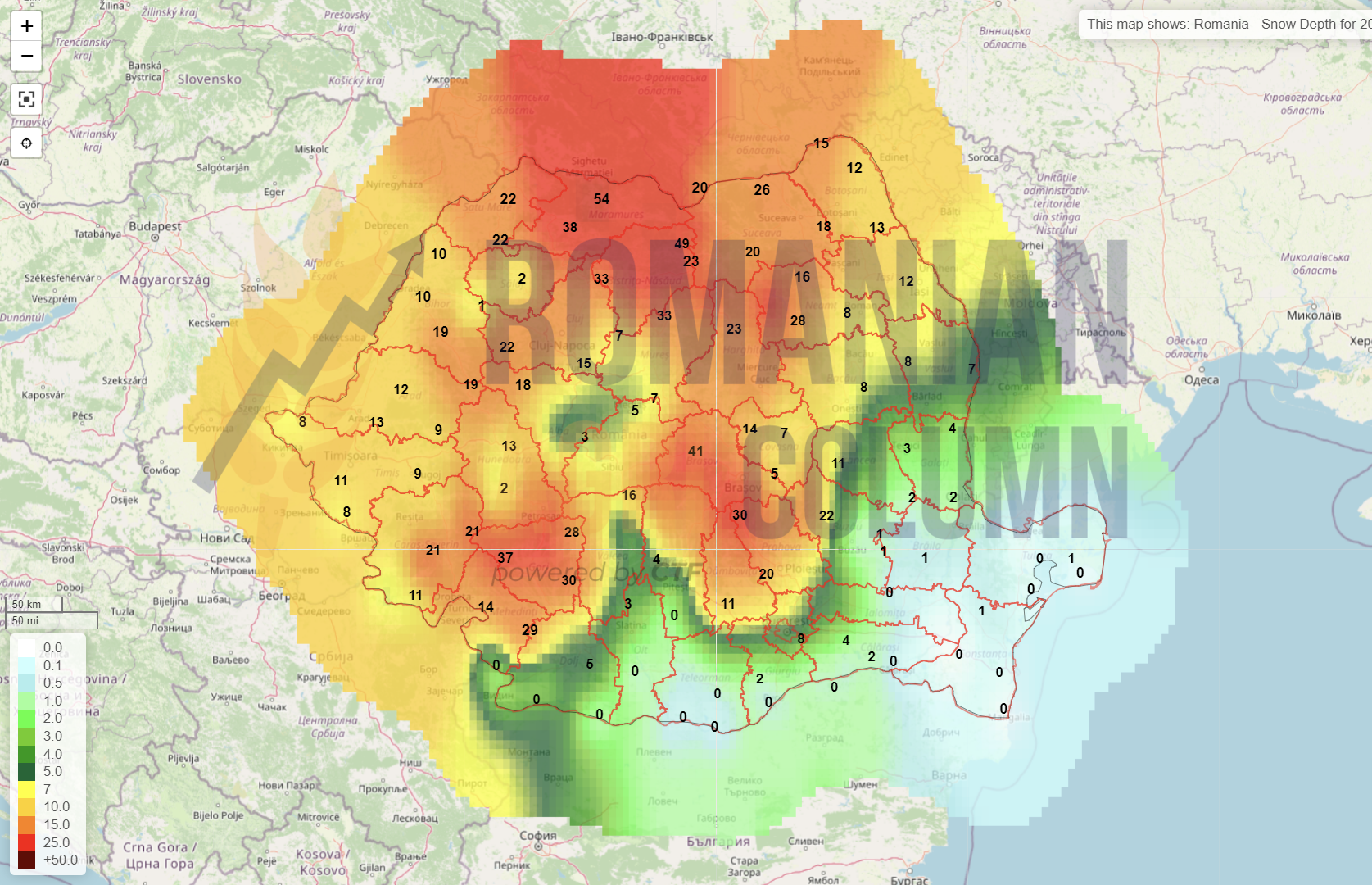

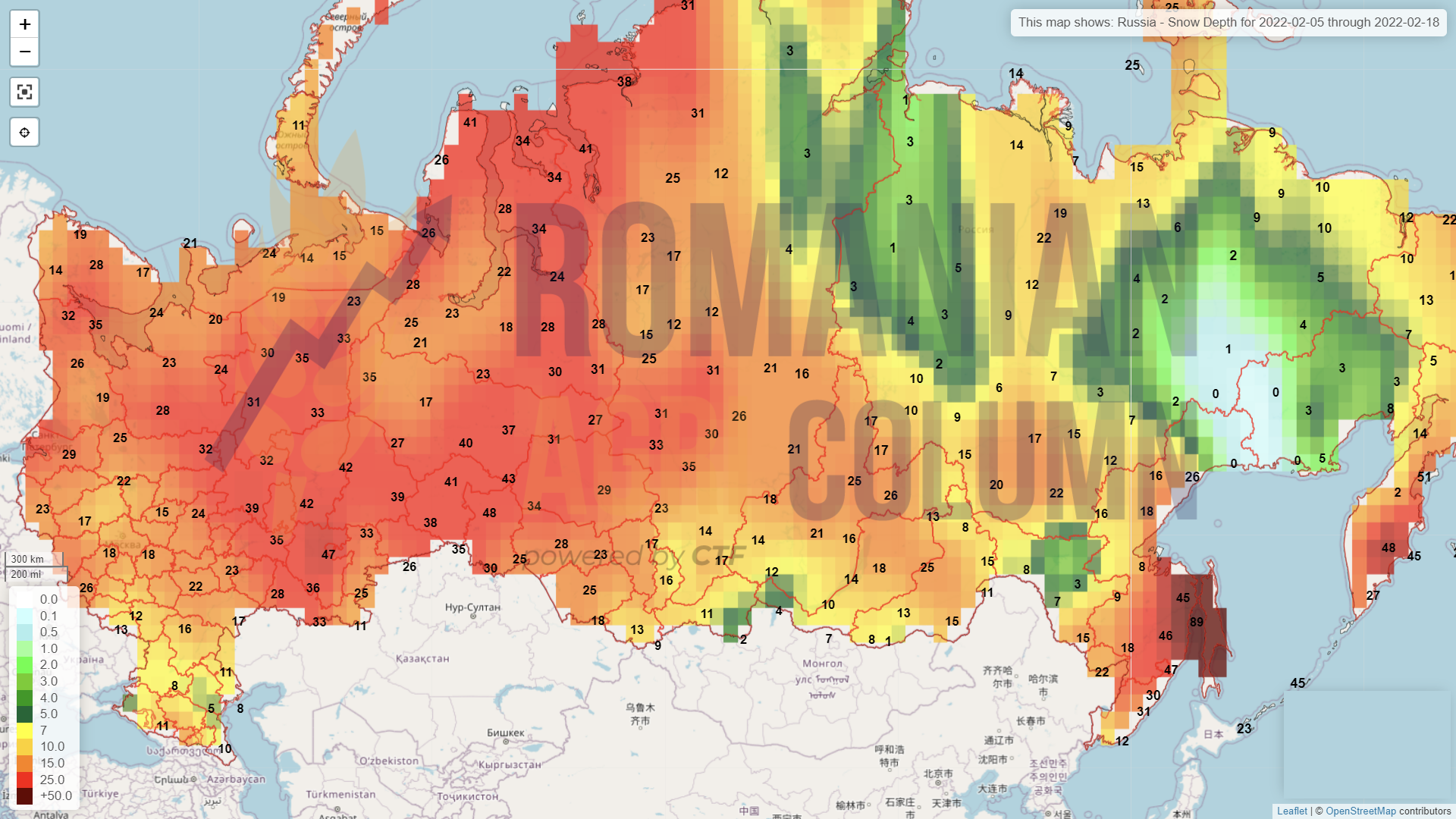

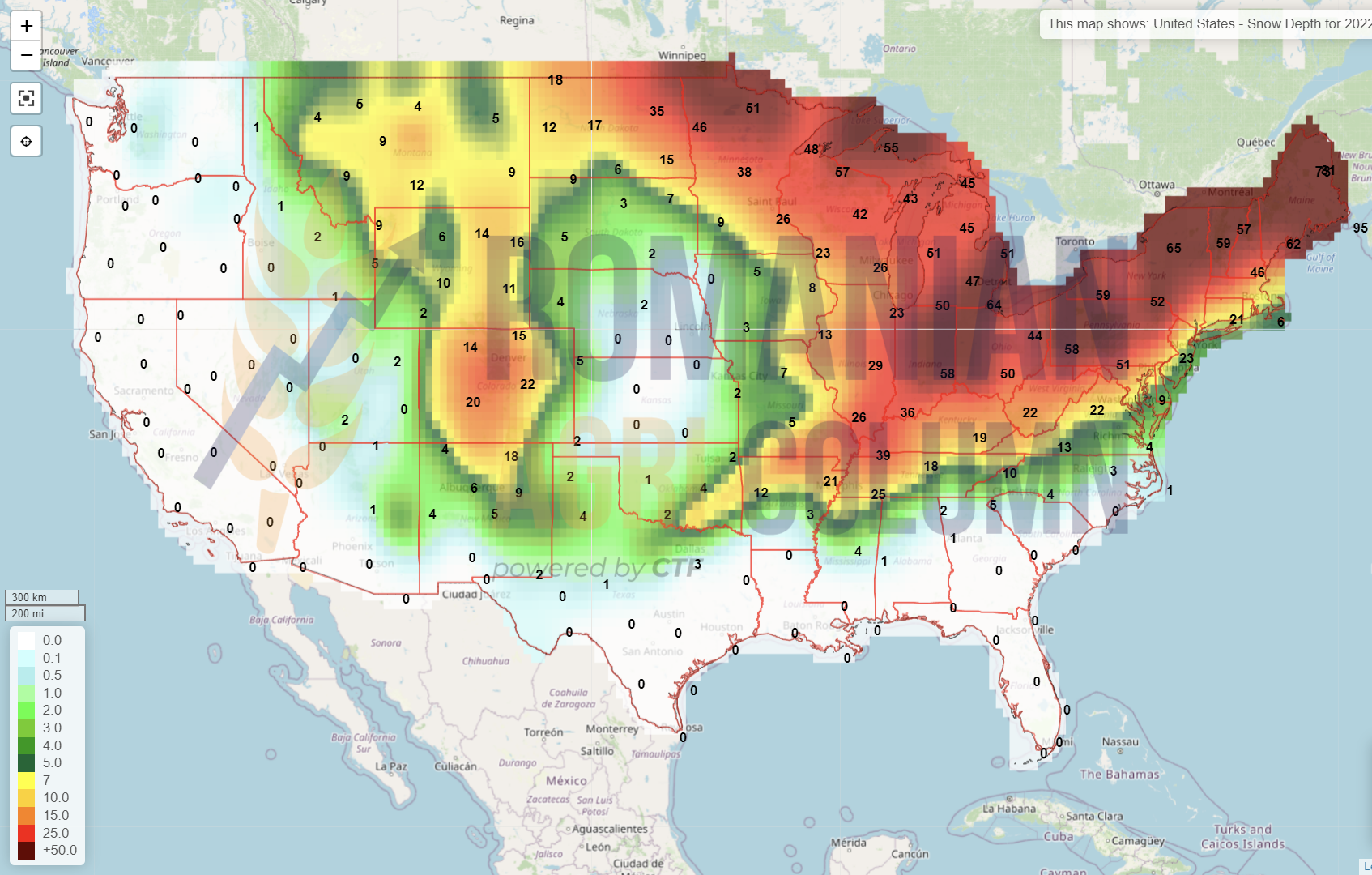

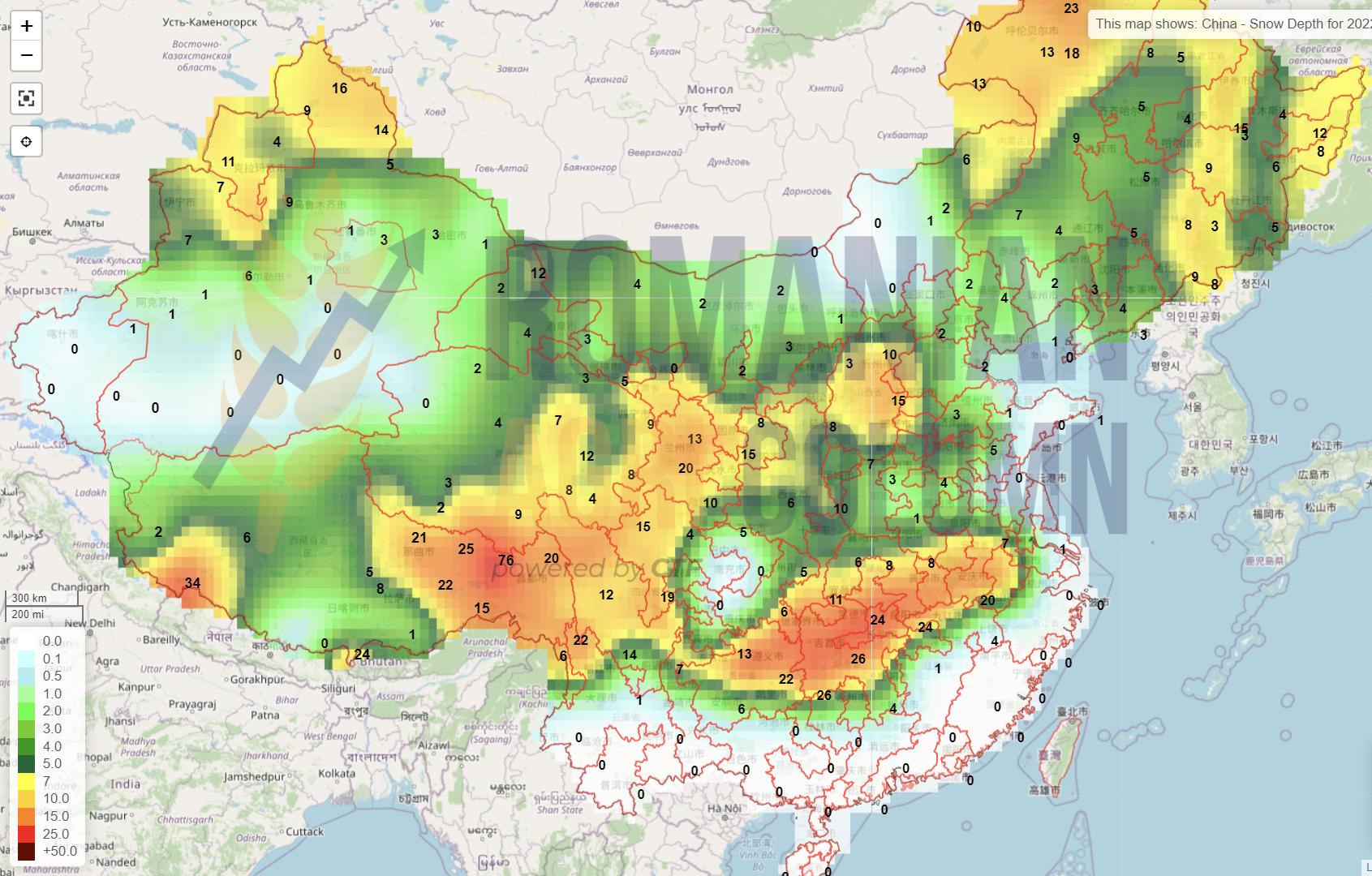

În SUA, în Câmpiile Centrale, există zone foarte întinse care nu au acoperire cu zăpadă în acest moment și semnele de întrebare care au fost ridicate din decembrie 2021, în urma furtunilor de praf extrem de calde, rămân actuale, mai ales că sunt prognozate temperaturi mai scăzute decât cele normale pentru această perioadă, cu până la 5 grade. Problema principală rămâne diferența între zi și noapte, care, în cazul zonelor neacoperite din Câmpiile Centrale, poate crea probleme în termen scurt. Estimarea de zone neacoperite din Câmpiile Centrale se situează la nivelul de 45%.

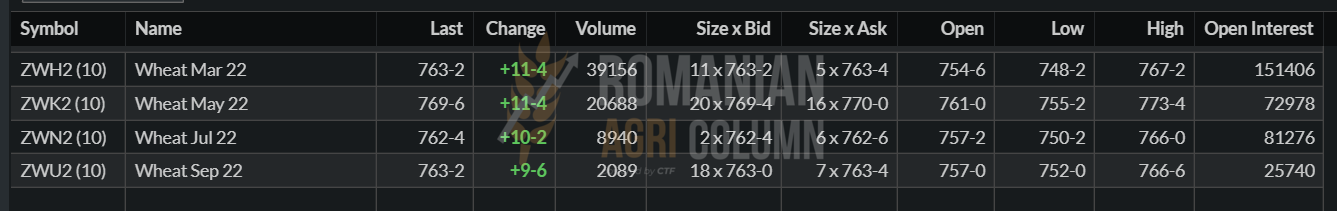

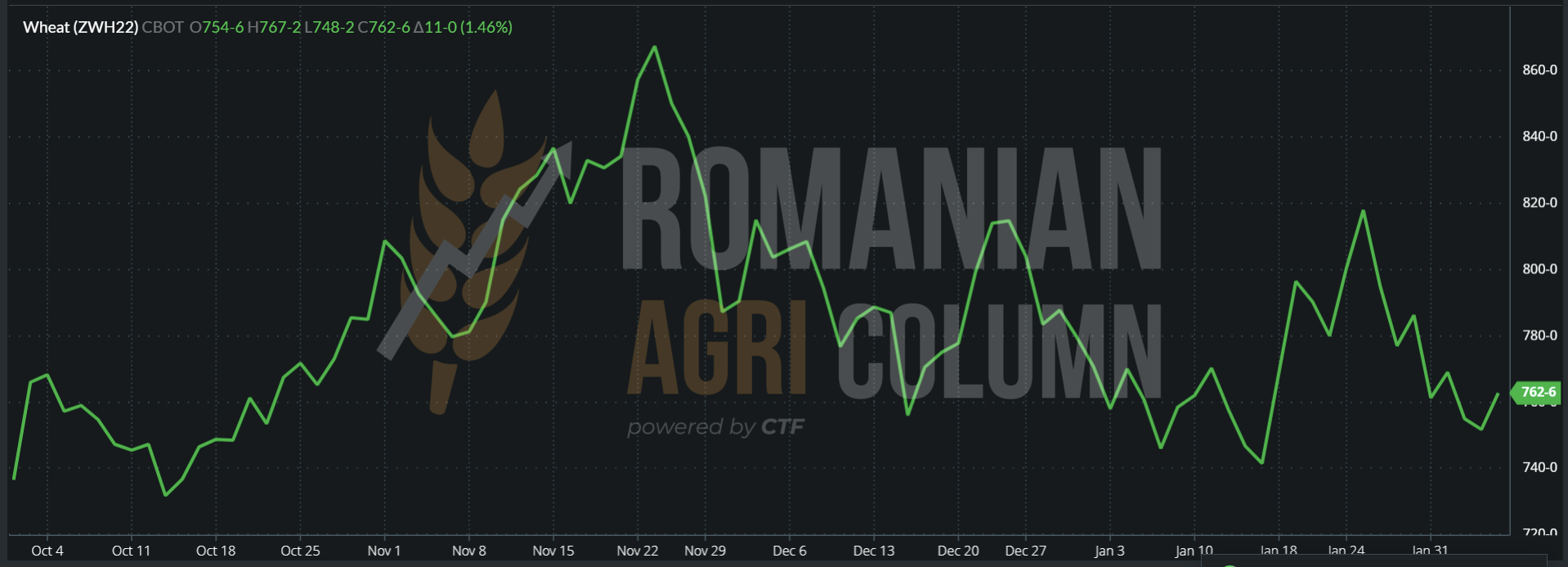

Să privim cum decurge ședința de tranzacționare din 4-5 februarie 2022, care potențează un plus de 11 c/bu până în acest moment, adică 4 USD.

CBOT ZWH22 MAR22: 763 c/bu (+11 c/bu = +4 USD)

CBOT ZWH22 MAR22 GRAFIC TREND

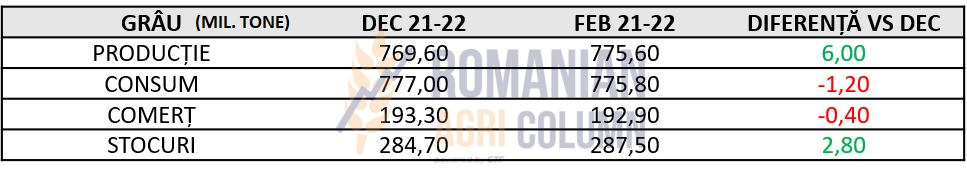

CBOT este locul preferat al fondurilor de investiții. Și avem două repere foarte importante în următorul interval de timp. Primul este raportul WASDE generat de USDA, care va fi eliberat pe data de 9 februarie 2022. Al doilea reper care va marca indicațiile bursiere va începe pe data de 18 februarie 2022. Atunci este perioada în care începe expirarea contractelor MAR22 și vom vedea, cu siguranță, o cadență mult mai mare de ieșiri din poziții sau rostogolirile numite roll-over. USDA va genera un raport neutru la grâu. Schimbări nu se vor vedea, întrucât nu se mai recoltează nicăieri în lume. Ajustările vor fi la Trade și Consum, așa că așteptăm reduceri la ambii indicatori. De asemenea, un echilibru ar putea genera și capitolul Stocuri, dar încă nu se prevede nimic. În condiția de reducere a Trade-ului Global și a Consumului, grâul va avea o tendință bearish. FAO-AMIS eliberează raportul lunii februarie și avem un preview la WASDE:

Producția de grâu din 2021 crește în urma revizuirii în creștere din această lună, care decurge în principal din producții mai mari din Argentina și Australia.

Utilizarea în 2021/22 s-a redus, pe baza unei creșteri anticipate mai lente a utilizării furajelor.

Stocurile (cu se s-a intrat în 2022) au crescut în urma revizuirilor, mai ales în Federația Rusă și SUA, ca urmare a exporturilor mai scăzute.

Inserăm și analiza Indexului de preț FAO la cereale și oleaginoase. Comparăm cu anul trecut-linia galbenă. Sursa: AMIS-FAO.

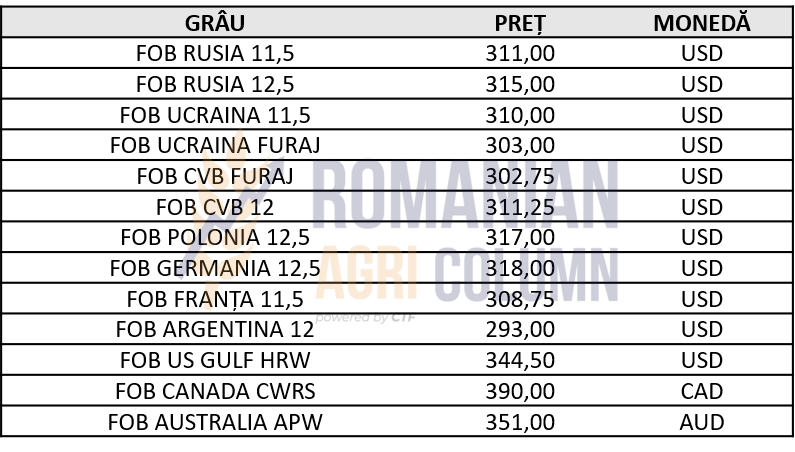

INDICAȚII PREȚURI DIVERSE ORIGINI

ANALIZĂ

- Grâul este într-un evident declin generat de volumele din bazinul Mării Negre.

- Black Sea Wheat (BSW) indică un nivel inferior pentru luna martie, în comparație cu luna februarie (314 USD vs. 321 USD).

- WASDE va genera un raport care va conduce spre neutralitate, în cel mai bun caz.

LOCAL

Orzul revine și indică un nivel de preț care pare a nu fi real – 250 EUR/tonă în paritatea CPT Constanța. Spunem asta pentru că diferența între el și grâul de panificație este de doar 8-10 EUR/tonă. Nevoia de acoperire pentru contractele deja încheiate creează aceste premise de lucru, în aceeași piață cu lichiditate redusă.

Recolta nouă de orz este cotată la un nivel de 215 EUR/tonă, rămânând constantă pe perioada care s-a scurs de la ultimul raport și până acum.

REGIONAL + GLOBAL

Rusia indică un nivel de preț de 300 USD/tonă în paritatea FOB, în creștere cu 3 USD față de săptămâna ce a trecut, cu același ecart față de grâu, de 10 EUR. Australia rămâne stabilă la același nivel indicativ de 264 USD/tonă.

Rusia a indicat ridicarea restricțiilor în ceea ce privește aprovizionarea cu orz spre destinația China, așa că o nouă destinație pe hartă a reapărut pentru Rusia.

LOCAL

Indicațiile porumbului în piața locală au cunoscut un recul de circa 5-7 EUR/tonă, portul Constanța indicând un nivel de 245 EUR/tonă în paritatea CPT. După cum spuneam și în numerele trecute, porumbul se află în plin ciclu de progres al vieții prețului și sănătatea cotațiilor sale este generată de problemele sud-americane. În paritatea CVB (Constanța-Varna-Burgas), prețul a scăzut cu circa 1,5 EUR/tonă, până la nivelul de 251,5 EUR. Astfel, prețul oferit pentru marfa în paritatea CPT este echivalent cu realitatea, iar cererea există.

REGIONAL

Detensionarea, cel puțin pentru o perioadă de timp, a stării încordate dintre Rusia și Ucraina generează comerț și aprovizionare. Astfel, putem vedea cum prețul porumbului scade datorită unei ferestre de timp generată de lipsa veștilor politice proaste. În porturile ucrainene, prețul porumbului s-a degradat în ultimele zile, din cauza volumelor care încep să crească, însă nu cu un nivel foarte mare, ci de circa 1-1,5 USD/tonă.

În perspectiva EURONEXT, porumbul a pendulat, ca și în cazul grâului, din cauza tranzacțiilor efectuate de fondurile de investiții, însă nu cu amplitudine mare.

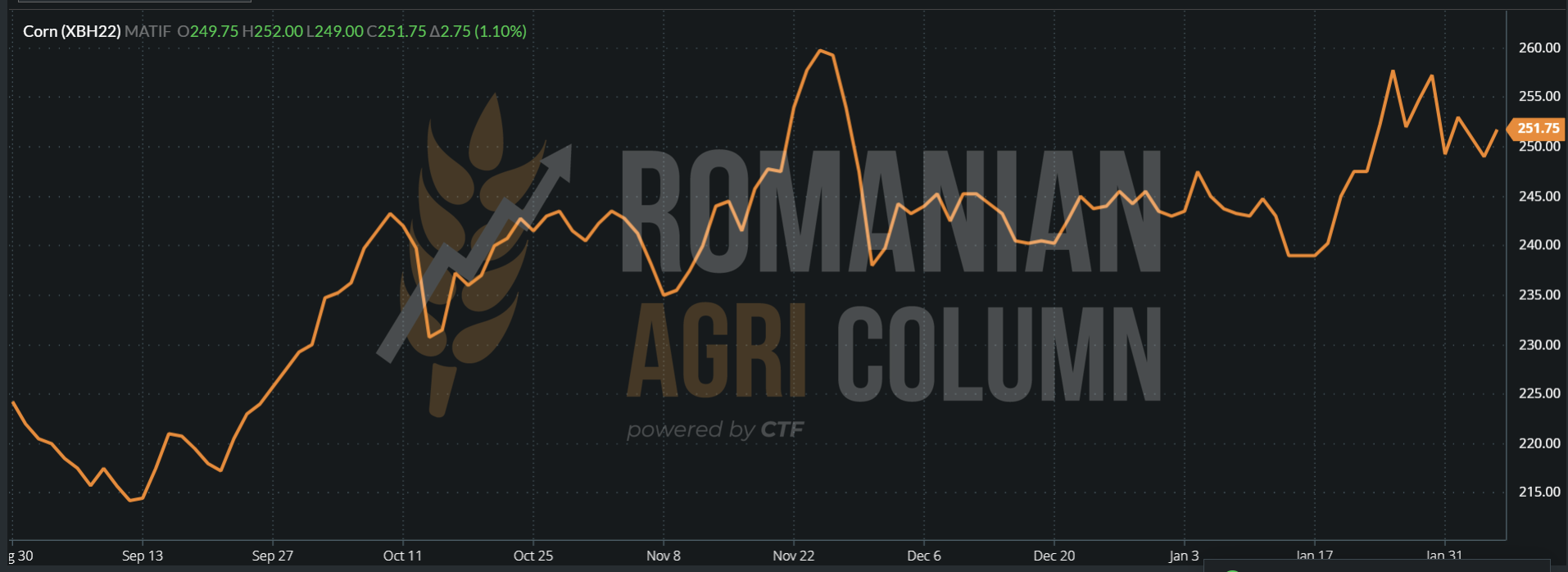

EUROENXT XBH22 MAR22: 251,75 EUR la închiderea din 4 februarie 2022

GRAFIC TREND EURONEXT XBH22 MAR22

Ce trebuie observat în grafic este nivelul de unde a început și vârful atins în perioada NOV21. Acest grafic ne indică, de asemenea, și faptul că există corelația clară între porumb și grâu, iar orice scădere viitoare a grâului poate antrena și porumbul pe panta descendentă. Diferența dintre ele este astăzi de circa 15 EUR/tonă, iar ea ar trebui să fie în mod normal la un nivel de 25 EUR. Sezonul 2020-2021 a fost o cu totul altă poveste, căci seceta pedologică a afectat rezervorul de origine din bazinul Mării Negre și astfel am avut situația nemaiîntâlnită de a avea un porumb mai scump decât grâul. Însă, în acest an, avem rezervorul de origine complet și cu recolta bogată. Ucraina, cu cele 40 mil. tone, suplinește din plin, precum și România, Bulgaria, Serbia și Ungaria, la rândul lor.

În privința previziunilor UE pentru recolta anului 2022, ea se anunță a fi mai mică cu până la 3 mil. tone, de la un estimat de 68,7 mil. tone până la 66 mil. tone. Sigur acest lucru se întâmplă din cauza prețului îngrășămintelor, care va conduce la un randament mai scăzut al producțiilor. Dar și vremea poate juca în detrimentul recoltei noi de porumb. Seceta instalată în Romania, sudul Franței și Spania sunt semne nefavorabile de pe acum.

GLOBAL

Volumele americane sunt penalizate de competiția între origini, aspect pe care-l estimam de ceva vreme. Mai precis, o vânzare de 380.000 tone de porumb din recolta anului 2021 a fost anulată, ceea ce indică orientarea pentru o marfă mai ieftină. Și unde mai ieftină decât în bazinul Mării Negre, acest rezervor de porumb?

În același timp, China anunță un volum de 28,3 mil. tone ca nivel de import al anului 2021, excedând prognoza inițială de 26 mil. tone. Este un semn de necesar de aprovizionare care va decurge constant și în perioada următoare, prețul porumbului revenind, așa cum estimam, la niveluri de tranzacționare ce îl indica drept principal element în furajare, în dauna grâului de furaj, pe care China îl indica drept înlocuitor. Proteina din porumb nu poate fi înlocuită în mod eficient de grâul furajer și vă amintim de întrebarea pe care noi am ridicat-o încă din noiembrie anul trecut: Nu dacă, ci când se va întoarce China către porumb? Întrebarea are astăzi un răspuns.

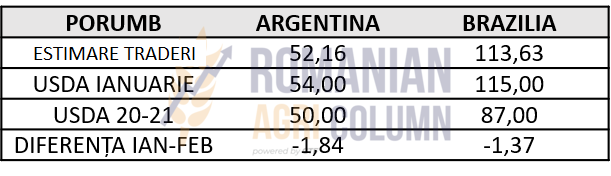

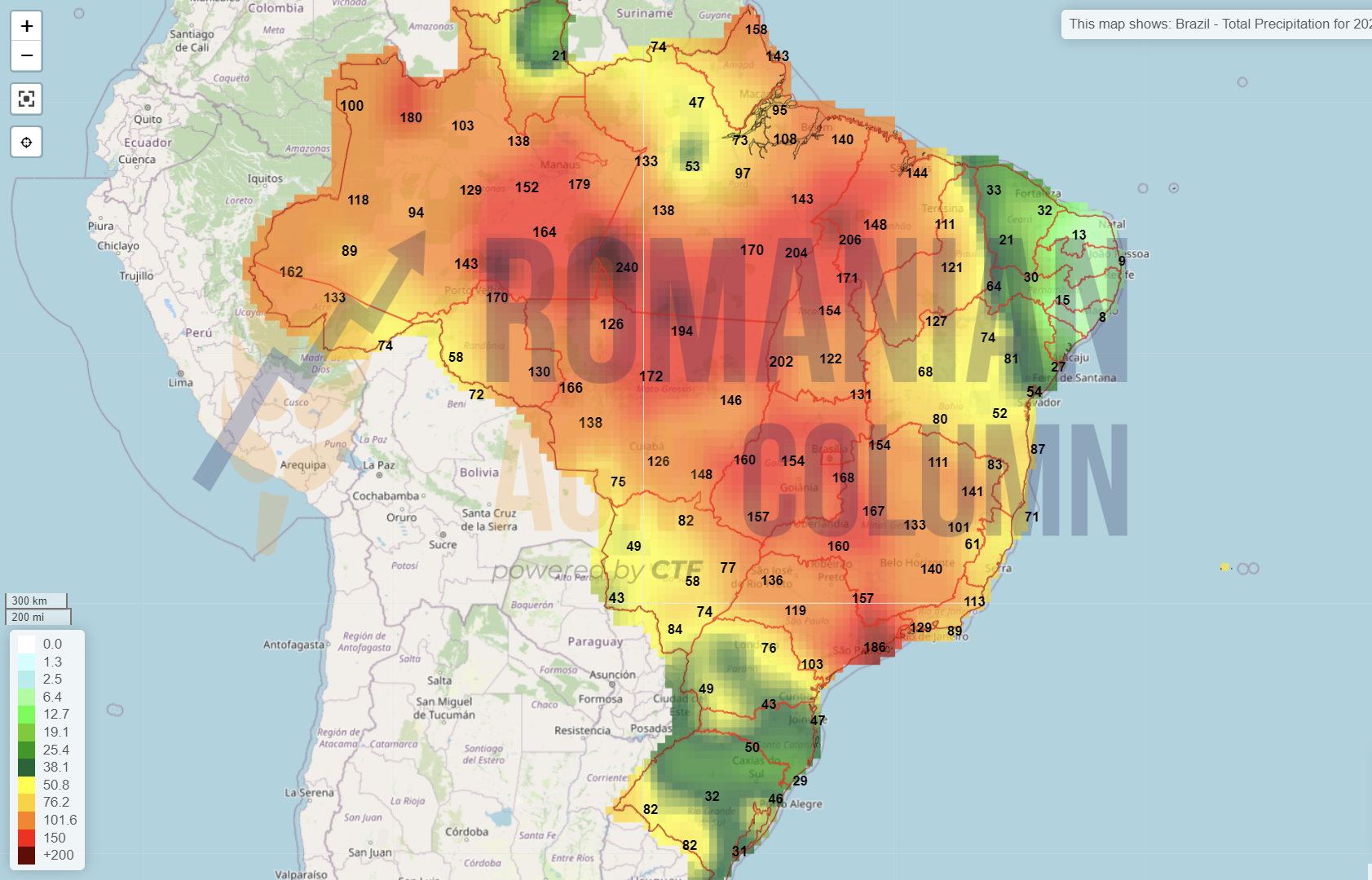

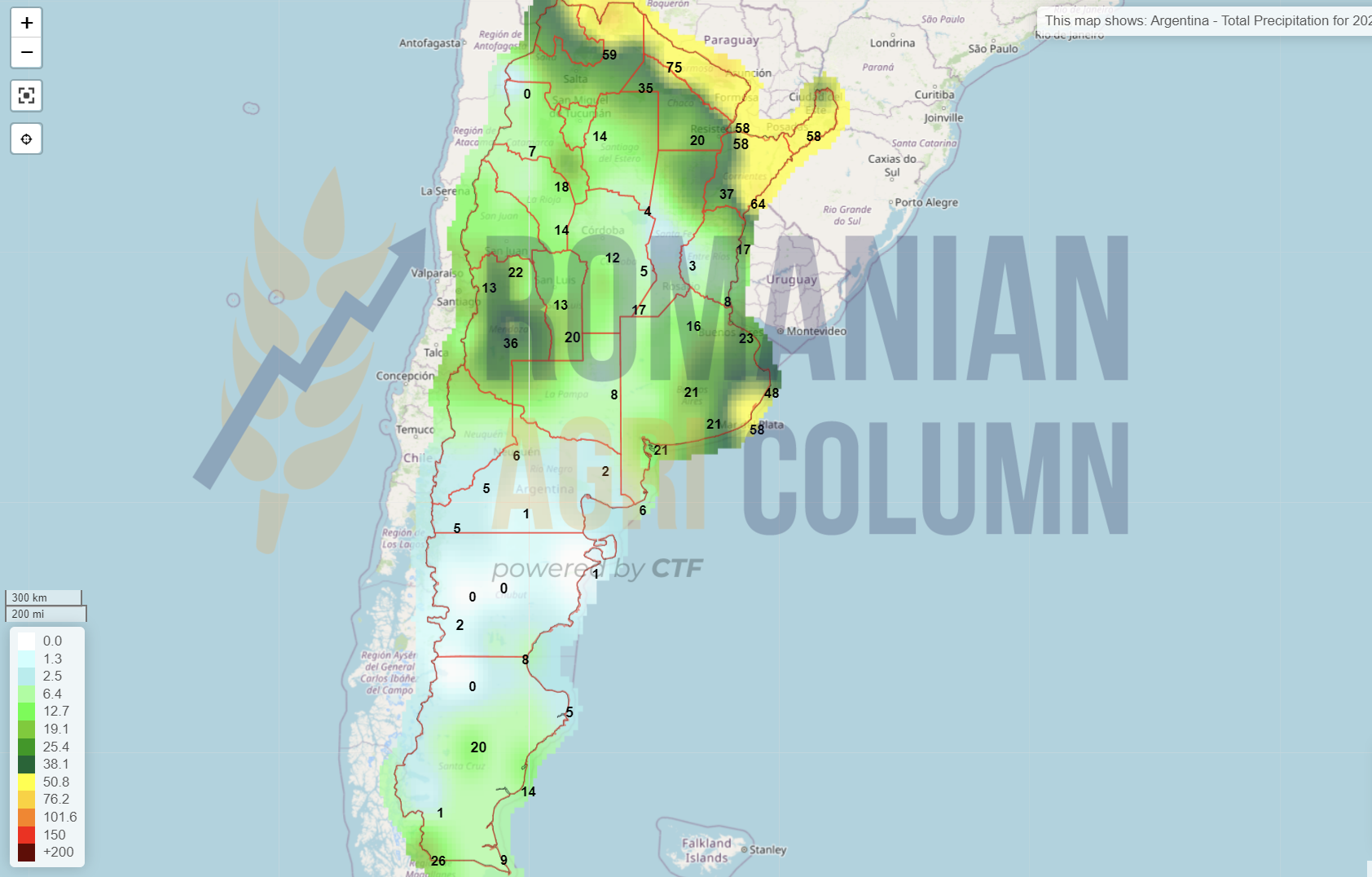

America de Sud beneficiază de ploi consistente, în special în Brazilia. Vorbim despre așa numitele “rain forest” adică perdea de ploi, cu căderi estimate de precipitații între 190-240 litri pe metru pătrat, până în data de 18 februarie 2022. Beneficiara a ploilor va fi Safrinha, recolta a doua de porumb, însă, în același timp, estimările în apropierea sosirii raportului sunt negative pentru ambele țări. Argentina a intrat în caruselul tăierilor de producție recent, însă era un lucru evident pe fondul secetei și al valului de căldură pe care l-a înfruntat în cursul lunii ianuarie 2022

Premisele unui raport bullish pentru porumb sunt la locul lor, însă așteptăm să vedem cum consumul și stocurile vor afecta, la rândul lor, balanța la nivel global.

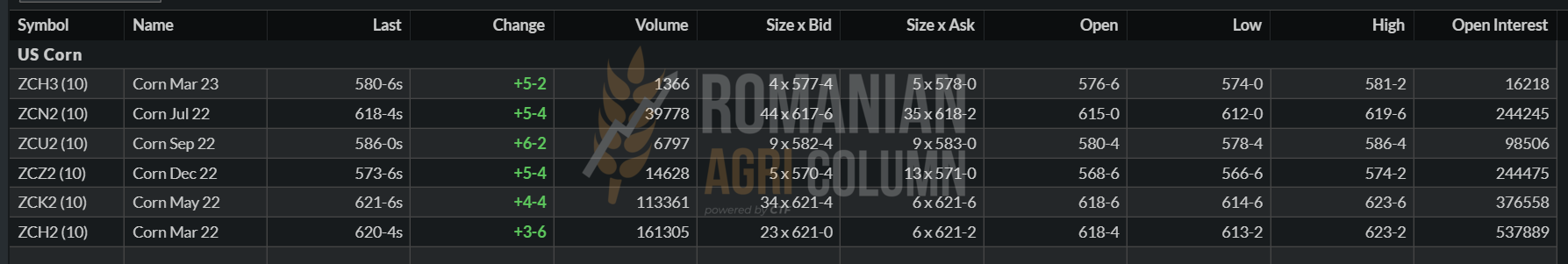

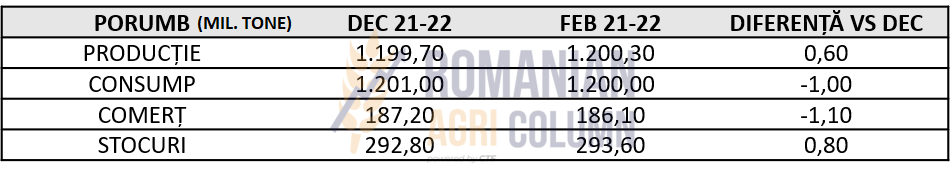

CBOT a închis ședința de tranzacționare din 4-5 februarie 2022 la 620 c/bu, o scădere față de nivelul zilei de 1 februarie 2022, când indicațiile erau la nivel de 636 c/bu.

GRAFIC TREND CBOT ZCH22 MAR22

De asemenea, acest grafic ne indică starea de progres a prețului porumbului, iar ceea ce am văzut în materie de creșteri și scăderi în ultima săptămână sunt doar acțiuni ale fondurilor de investiții, care intră și ies din poziții tehnice. Vedem, ca și în cazul grâului, la orizont data de 9 februarie, când raportul USDA va fi publicat, precum și data de 18 februarie, momentul când pozițiile de pe bursă care au ca referință MAR22 ZCH22 se vor lichida sau se vor muta (roll-over).

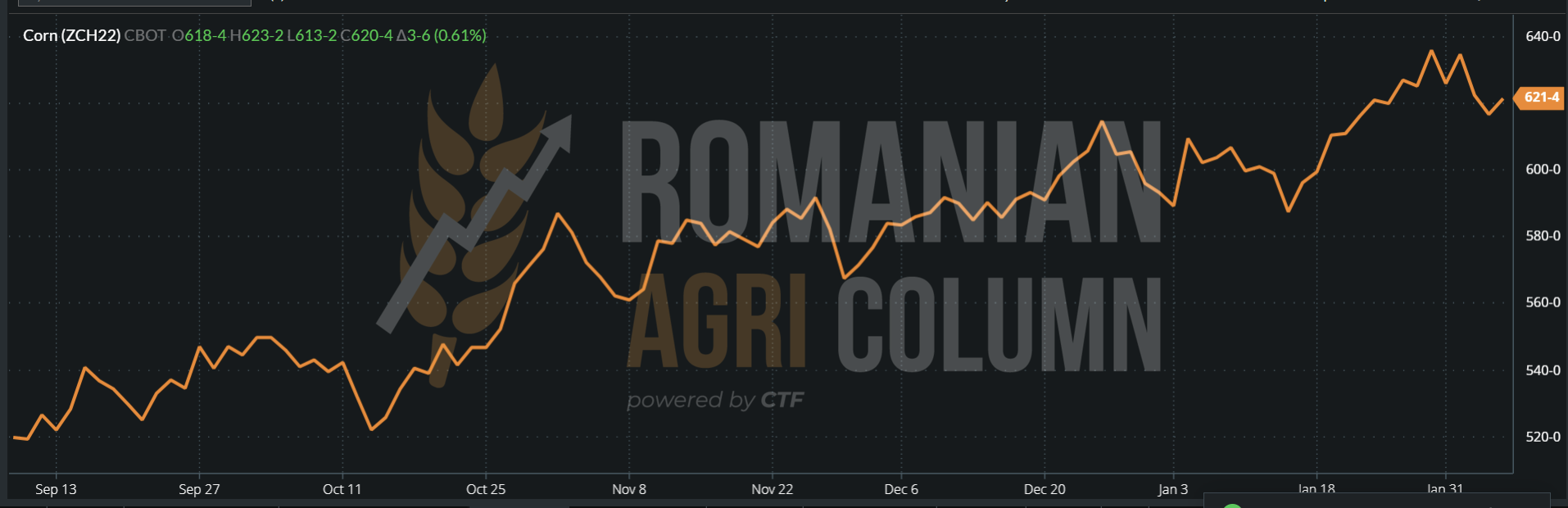

RAPORT FAO AMIS – 4 februarie 2022

Producția de porumb în 2021 a rămas practic neschimbată și este încă estimată la un nivel record, în creștere cu 3,7% față de sezonul trecut, susținută de recolte mai mari din Argentina, China, UE, Ucraina și SUA.

Utilizarea în 2021/22 a scăzut, dar a continuat să crească cu 2,5% față de 2020/21, determinată în principal de o utilizare mai mare în Brazilia, Canada, China și SUA.

Prognoza comercială pentru 2021/22 (iulie/iunie) s-a revizuit ușor în scădere, din cauza cererii mai slabe decât se anticipase din China și Turcia.

Stocurile au continuat să crească și urmează să crească peste nivelurile de început cu 2,7%, cea mai mare parte a creșterii fiind concentrată în China și SUA.

INDICAȚII PRETURI DIVERSE ORIGINI

ANALIZĂ

- Porumbul se menține pe tracțiune datorită cererii la nivel global.

- Originile încep să competiționeze între ele (ex: SUA cu anularea lotului de porumb).

- America de Sud, în ciuda tăierilor, rămâne un competitor acerb al SUA și al bazinului Mării Negre. Dovadă este nivelul de preț în FOB Argentina.

- Degradarea în parteneriat cu grâul ar putea sosi după data de 15-20 februarie 2022, când operațiunile ucrainene logistice vor putea fi reluate în forță. Ca un mic detaliu, din nou, marți, Odessa și Chornomorsk au fost închise din cauza furtunilor de zăpadă.

LOCAL

Indicațiile rapiței pentru recolta veche se situează la nivelul de 690 EUR/tonă FOB CVB. Interesul exportatorilor nu mai există, cotațiile nu se mai afișează pentru rapiță recolta veche.

Recolta nouă de rapiță este cotată la indicația AUG22 minus 10 sau minus 5 EUR, DAP Procesator sau DAP Constanța. Statusul recoltei de rapiță ca stare de vegetație este neschimbat față de săptămâna trecută. Îngrijorarea există față de nivelul rezervei de apă din sol și lipsa evidentă de precipitații, care se vede și la nivelul lunii februarie 2022.

De asemenea, temperaturile prognozate a fi în creștere generează îngrijorare. 15 grade pozitive ziua ar putea declanșa ieșirea din hibernare și intrarea în vegetație a rapiței. Acest lucru ar putea crea pagube importante, dacă vom întâmpina temperaturi negative de minus 8-10 grade în perioada următoare. Iarna nu s-a apropiat de sfârșit și evenimente neprevăzute ar putea apărea.

REGIONAL + GLOBAL

Cotațiile EURONEXT se conexează în mod firesc cu costul energiei fosile și pragul de 93 USD/baril afișat de petrol în Brent oferă un nivel de susținere a rapiței în jurul valorii de 615-618 EUR/tonă în indicația AUG22. Scenariile pe care le vedem în perioada următoare sunt strâns legate de cotațiile petrolului și de vreme. Aceștia sunt cei doi factori de volatilitate strâns legați, care pot influența prețul rapiței și inversul de recoltă.

S-ar putea ca, în funcție de cei doi factori, prețul să crească, Premiumul să scadă și inversul de recoltă să se mențină sau să scadă, la rândul lui, pe măsură ce vom înainta către luna aprilie. Atunci Canada va începe însămânțarea noii recolte de canola și lucrurile vor căpăta altă dimensiune și alți factori de urmărit.

Deocamdată, este prematur să generăm direcții. Menținem starea de observatori, cu mențiunea clară că rapița are susținere și nu vedem în acest moment niciun motiv de degradare evidentă a prețului.

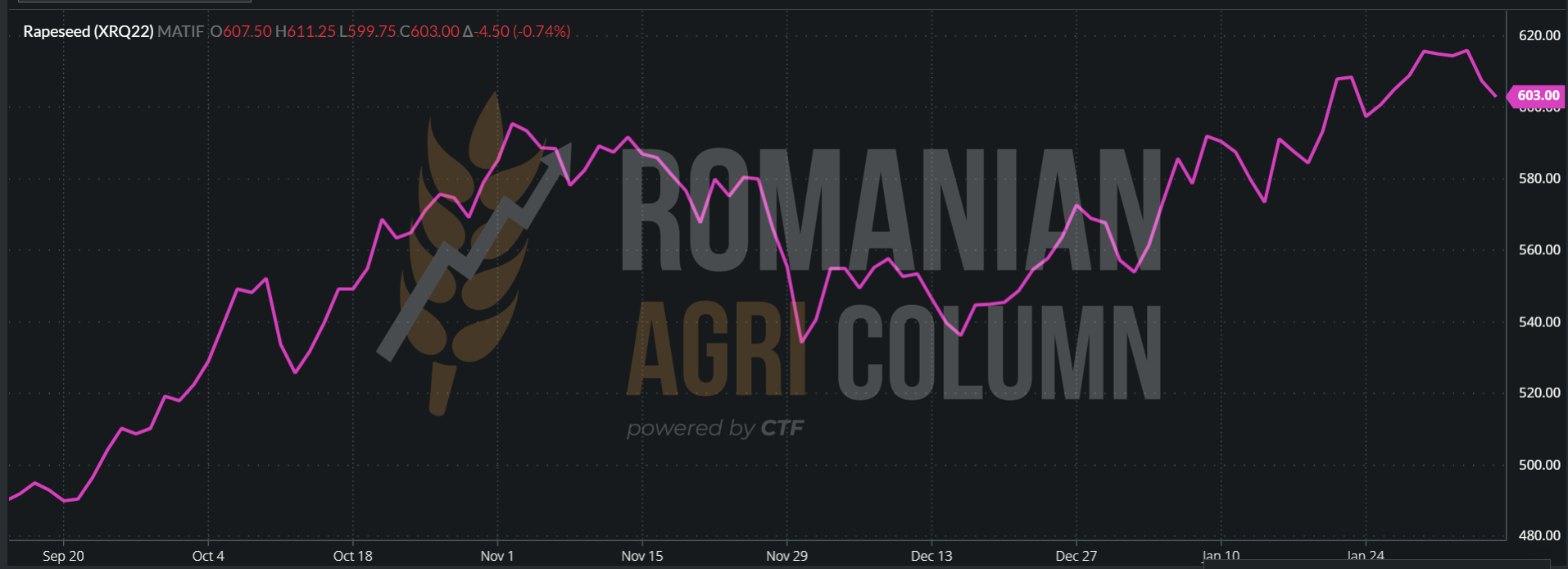

EURONEXT XRQ22 AUG22 la închiderea din 4 februarie 2022 | 603 EUR

GRAFIC TREND EURONEXT XRQ22 AUG22

ANALIZĂ

- Rapița rămâne susținută de prețul energiei fosile.

- Pendulările de 10-13 EUR sunt deja o obișnuință și le putem vedea în grafic.

- Deși recolta e departe, vremea va fi factorul principal care va juca cum va dori ea în sezonul 2022.

LOCAL

Pe plan local, cotațiile semințelor de floarea-soarelui au căpătat tracțiune. Nivelul de preț oferit în condiția FCA a ajuns la cote de 675, chiar și 680 USD/tonă pentru loturi mai mari. Loturile încep să se tranzacționeze și acest lucru este unul benefic pentru procesatorii din România care își arată în acest fel competitivitatea în raport cu piața comerțului intra-comunitar și cea de export. În portul Constanța, nivelurile indicate pentru loturi mai mari au ajuns la nivelul de 690 USD/tonă și este firesc, dacă ne uităm la diferența logistică dintre unitățile de procesare și portul Constanța.

Nivelul stocurilor pe plan intern este acoperitor pentru procesatori în acest moment, însă mișcările în ceea ce privește cererea de acoperire din destinațiile europene indică același ritm și în Uniunea Europeană. Dinamica cererii este prezentă și pentru destinațiile non-UE, semn de dezgheț al pieței, sub impulsul factorilor din complexul VEGOIL.

REGIONAL

Peste graniță, în Ungaria, indicațiile procesatorilor aflați în imediata vecinătate a României se află la nivelul de 705-708 USD/tonă. Acolo se lucrează însă cu parametrul conținut de ulei și acest lucru este benefic pentru ambele părți, dacă vânzătorul cunoaște acest indicator al mărfii oferite spre vânzare. Raportul de bonificație suplimentar este de 1:1,5 sau 1:2, ceea ce înseamnă că o marfă cu un conținut de ulei superior celui de 44% primește în plus acele procente exprimate mai sus la nivel fracționabil.

În ceea ce privește semințele High Oleic, interesul este destul de ridicat pe piața românească, însă nivelul bonusului nu este atât de ridicat precum în Ungaria (bonus de 54 USD/tonă în Ungaria, față de 20 USD/tonă maxim, cât este în România).

Vecinii noștri din Ungaria indică, de asemenea, niveluri pentru recolta nouă de semințe de floarea-soarelui și acestea sunt la acest moment cotate la 590 USD/tonă, cu un bonus pentru semințele High Oleic de 45 USD/tonă.

Piață ucraineană a uleiului a cunoscut un impuls în aceeași direcție pozitivă. ASK-ul (adică cât se cere pe marfă) a ajuns la nivelul de 1.430 USD/tonă, în timp ce BID-ul (adică cât se oferă pe marfă) este reflectat la nivelul de 1.390 USD/tonă. Aceste două niveluri pendulează zilnic cu câte 5-10 USD/tonă, în funcție de cererea afișată de către cumpărători.

Rusia ridică nivelul taxei de export al uleiului brut de la 1 martie 2022 la nivelul de 260,1 USD/tonă, în creștere cu 10 USD/tonă. Acest indicator arată interesul cumpărătorilor pentru uleiul de floarea-soarelui.

Aruncăm și o privire în viitor și, pe baza estimărilor Platts, observăm indicațiile uleiului de floarea-soarelui (CSFO) în bazinul Mării Negre. Ceea ce trebuie să reținem este prețul care rămâne constant de-a lungul primăverii și al verii până la recolta nouă, unde suferă o degradare de 55 USD/tonă. Însă acest invers de recoltă este logic și normal pentru schimbul de recolte.

Firește, acestea sunt doar estimări, însă trebuie privite ca pe o cerere din piață, care menține nivelul de preț al CSFO în anul pe care-l traversăm. Cu alte cuvinte, prețul semințelor va rămâne susținut și în 2022. Alterarea prețurilor se va efectua la schimbul de recoltă.

GLOBAL

În complexul VEGOIL, uleiul de palmier este un indicator care ridică nivelul prețului în această perioadă de timp. Cele două țări mari producătoare de ulei de palmier, Malaysia și Indonezia, indică dificultăți în ceea ce privește producțiile. Astfel, Indonezia a restricționat 20% din nivelul de export pentru a securiza necesarul pieței interne. Să nu uităm că aceasta are o populație de 270 mil. locuitori. Stocurile indoneziene de ulei de palmier la finalul lui 2021 au fost cu 51% mai mici față de anul trecut.

Malaysia indică o creștere a stocurilor cu 25% față de anul trecut, însă are o indicație negativă de stocuri de minus 21% ca o medie pe 2 ani și minus 51% față de media ultimilor 3 ani. Producția din ultimul an calendaristic a fost cea mai scăzută din 2007 până astăzi, cu un minus în producție de 5% față de anul trecut și minus 44% față de acum 2 ani.

Exporturile cumulate de ulei de palmier ale celor două țări reprezintă 55% din comerțul global major de ulei vegetal, ceea ce este un indicator important al complexului VEGOIL.

În dimineața de 3 februarie 2022, MDEX indica o deschidere pozitivă la nivel de 1.362 USD/tonă.

Soia susține, la rândul său, complexul VEGOIL prin indicațiile extrem de ridicate ale boabelor și, implicit, ale uleiului de soia. Despre acest lucru însă vom vorbi la capitolul dedicat boabelor de soia.

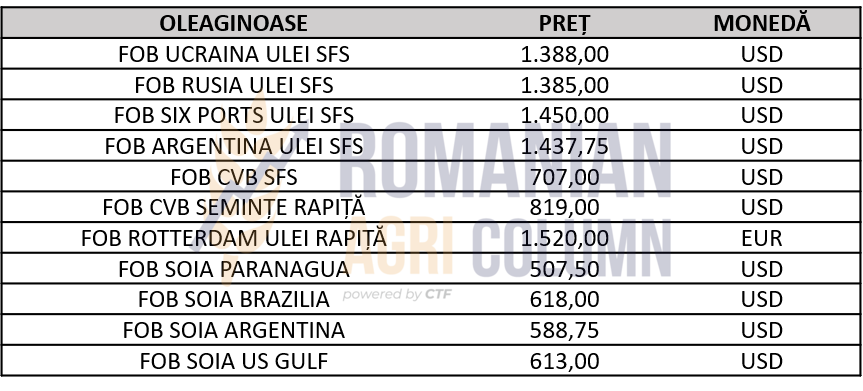

INDICAȚII PRETURI OLEAGINOASE ȘI CSFO DIVERSE ORIGINI

ANALIZĂ

- Uleiul de floarea-soarelui are o susținere puternică din partea colegilor de complex, uleiul de palmier și cel de soia.

- Semințele de floarea-soarelui beneficiază prin creșteri de preț și este un moment suficient de motivant pentru deținătorii de stocuri să tranzacționeze loturile păstrate de la momentul recoltei. Cu alte cuvinte, raliul a început de câteva zile și durata lui depinde de aprovizionarea destinațiilor. Luna martie este una în care, spre sfârșitul ei, indicațiile s-ar putea degrada, având aceleași condiții ca și astăzi. Dar piața ne-a învățat că este volatilă și perspective noi pot apărea în fiecare moment.

- De la 620 la 690 USD/tonă e un potențial care a meritat așteptarea, acum el trebuie doar cules și înglobat în profitul fermelor.

- Argentina este la un nivel de recoltare de 23%. Producția este estimată la 3,4 mil. tone, conform BAGE, iar USDA indică 3,15 mil. tone. Pe măsură ce recoltarea va continua, vom vedea care va fi rezultatul final.

LOCAL

În România, boabele de soia se ofertează la nivelul de 660-670 USD/tonă FCA Ferme. Cantități mai există, însă văzând creșterile de pe CBOT, fermierii au tendința de a mai aștepta câteva zile, încercând să profite de acest context favorabil.

GLOBAL

Problemele în desfășurare din America de Sud generează creșteri substanțiale pe bursa americană și, deopotrivă, în cererea de soia boabe către export.

Fondurile de investiții au sesizat acest moment și efectiv sunt îngrămădite la această materie primă pe CBOT prin poziții net long. Părerea noastră este că interesul este unul care depășește condiția mărfurilor din piața fizică și s-ar putea să vedem o scădere dramatică în jurul datei de 20 februarie 2022, când se apropie de expirare indicația ZSH22 MAR22. Deja în dimineața de 3 februarie vedem o corecție în ședința de noapte de 8 c/bu, ceea ce ne arată fragilitatea față de statusul din piața fizică. Indicațiile soia pentru martie sunt la un nivel record. Această creștere este comparabilă în mod direct cu nivelul din 2008.

Pe teren, lucrurile păstrează același status, cu Brazilia care este la un nivel de recoltare de peste 15% și același interval de pierdere estimat inițial de 8-9 mil. tone. Pe măsură ce recoltarea progresează, se va vedea realitatea. O parte din pierdere se poate recupera sau nu. Argentina este în acest moment degradată în prognoza de recoltă cu circa 2 mil. tone. Ceea ce se vede însă în piața fizică este orientarea cumpărătorilor pentru soia americană, pe fondul ritmului încet de recoltare din Brazilia, al ploilor ce întârzie recoltarea și al nivelurile de recoltă mai jos decât anticiparea inițială. Competiția între origini este evidentă și în acest caz.

Agențiile care efectuează analize indică niveluri diferite, după cum urmează:

- STONE X – 126,5 față de 134 mil. ton

- AgRural -128.5 față de 133.4 mil ton

- Datagro -130 față 142 mil. ton

- COGO – 125 față de 131 mil. ton

Efectuând o medie ,ajungem la un nivel de scădere în jurul valorii pe care o estimam și noi.

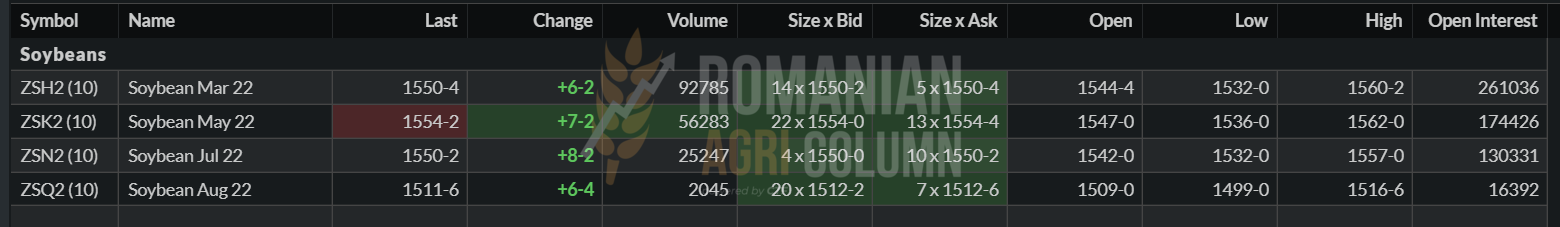

CBOT ZSH22 | INDICAȚIE CURENTĂ = 550c /bu (+6c/bu)

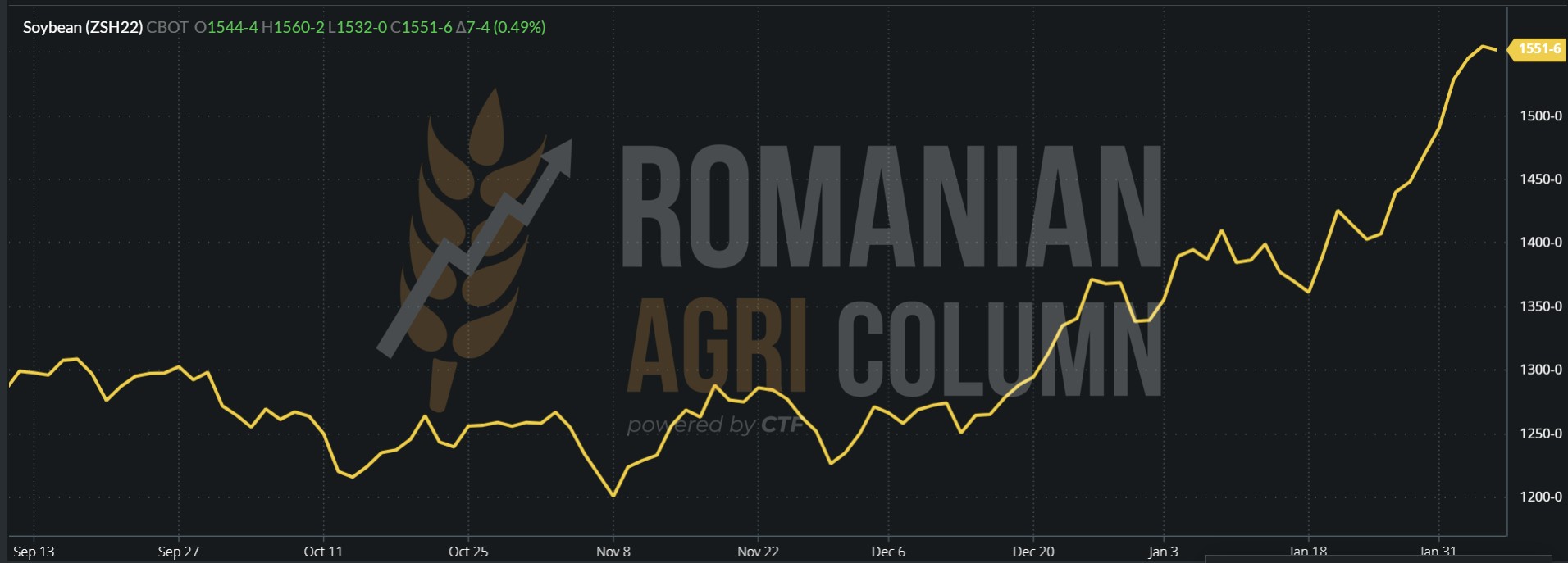

GRAFIC TREND CBOT ZSH22 MAR22

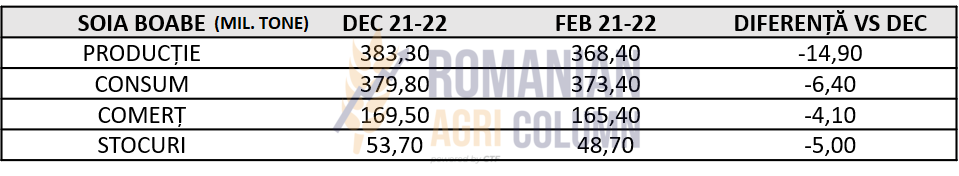

FAO-AMIS – Raport 4 februarie 2022

Producția de soia 2021/22 a scăzut, reflectând în principal previziunile reduse pentru Brazilia, Argentina și Paraguay, din cauza condițiilor meteorologice nefavorabile.

Utilizarea în 2021/22 s-a redus în funcție de a de procesarea mai scăzută în China și câteva țări din America de Sud.

Comerțul în 2021/22 (oct./sept.) a fost revizuit în scădere, pe baza previziunilor de import mai mici pentru China și alte țări din Asia, în timp ce prognozele de export au fost reduse în principal pentru Brazilia.

Stocurile (execuția 2021/22) au scăzut semnificativ, legate de previziunile mai scăzute pentru Brazilia, Argentina și China, indicând acum o contracție a stocurilor globale la niveluri mult sub medie.

Dolarul american slăbește în fața euro: 1,1448 vs 1,125

Creștere BRENT 93,27 USD | WTI 92.31 USD